Все официально

Среди плюсов и минусов лизинга отдельно стоит упомянуть документационное оформление процесса. Оно одновременно представляет собой и положительный аспект, и отрицательный. Правильно заключенное сотрудничество предполагает наличие соглашений, подписанных тремя сторонами, то есть продавец договаривается с лизинговым предприятием, а эта фирма – со своим клиентом. Все продажи, как обязательные, так и дополнительные, придется оформить специальными документами по установленной форме.

Подобный подход позволяет задекларировать все, что каждая из сторон готова принять на себя в качестве обязательства. Несомненно, это важный плюс лизинга. Минус (для физических лиц, юридических) – это обилие документации, а значит, бюрократия, потеря времени и сил. Чтобы минимизировать затраты усилий, необходимо заранее четко разобраться, какие именно документы кто должен подписать. В качестве обязательного выступает договор, регистрирующий сделку купли-продажи, дополнительными бумагами будут декларированы привлечение средств, залоги, гарантии, поручительства и прочие. Если внимательно подойти к оформлению бумаг, можно заранее защитить свои интересы на случай возникновения конфликтной ситуации.

Варианты платежей по лизингу

Платежные лизинговые операции – это тоже самое, что и кредитные. Они одинаковы как для физических, так и юридических лиц.

Регрессивный

Долговые обязательства при данном способе выполняются равными частями, процент рассчитывается только на остаток долга. Удобство этого метода заключается в том, что первоначальные платежи намного больше чем последующие.

Аннуитетный

Выплаты за предмет лизинга в этом случае проводятся равными частями. Вся сумма, которая включает в себя долговые обязательства и начисленные проценты, делится равномерно на весь срок договора. Простой способ расчетов и прозрачность схемы сделали аннуитетный платеж самым часто используемым.

Помните! Данный способ выплат делает досрочное погашение абсолютно невыгодным.

Сезонный

Такие платежи являются выгодным решением для организаций, осуществляющих сезонную деятельность. Пример подобного вида лизинга – это производители елочных игрушек, которые перед Новым годом смогут выплачивать больше чем в летнее время.

Плюсы и минусы лизинга

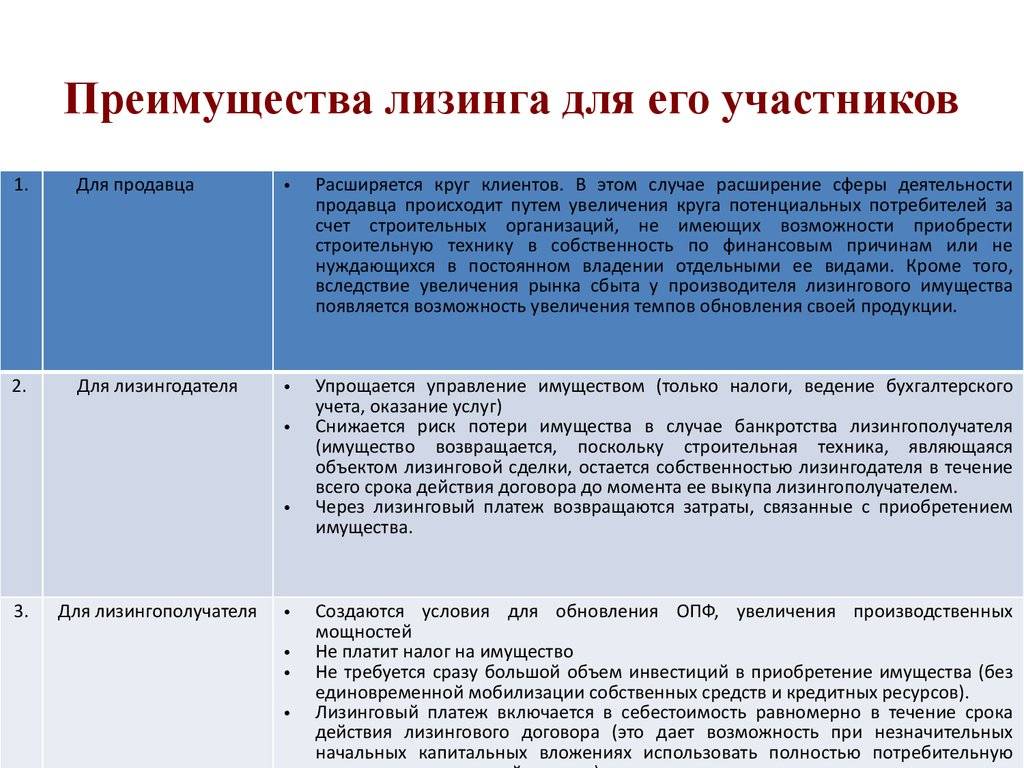

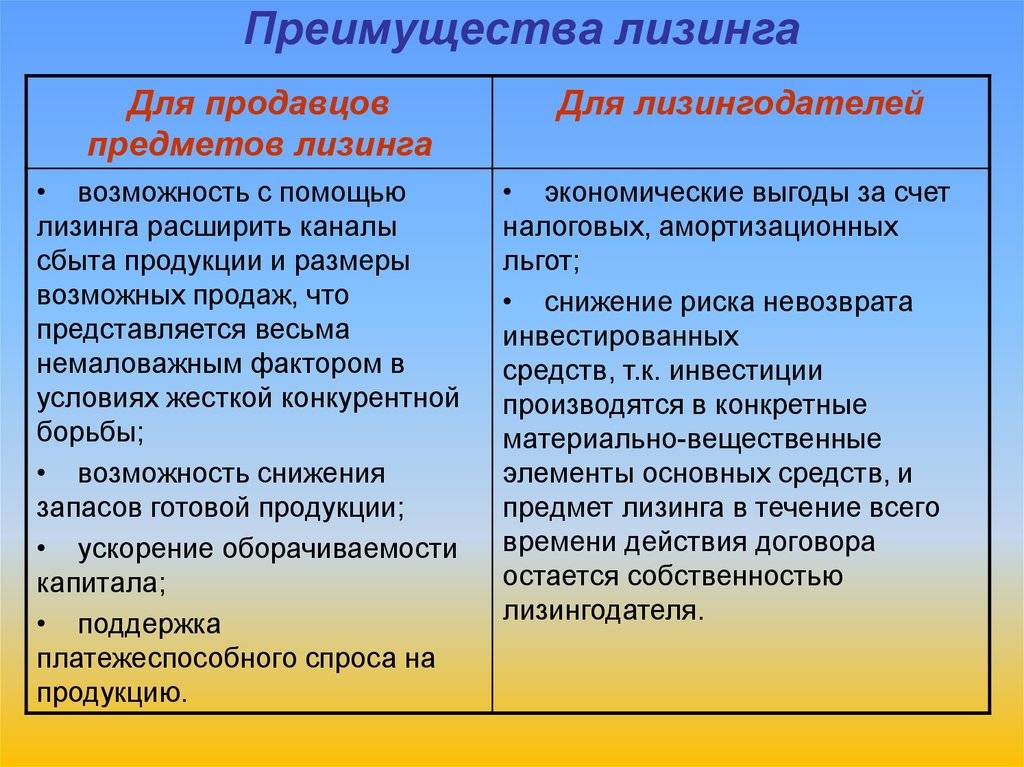

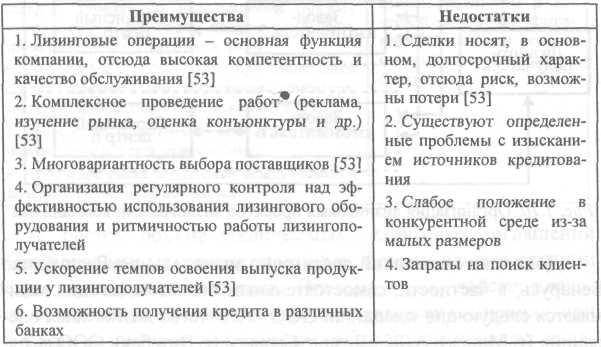

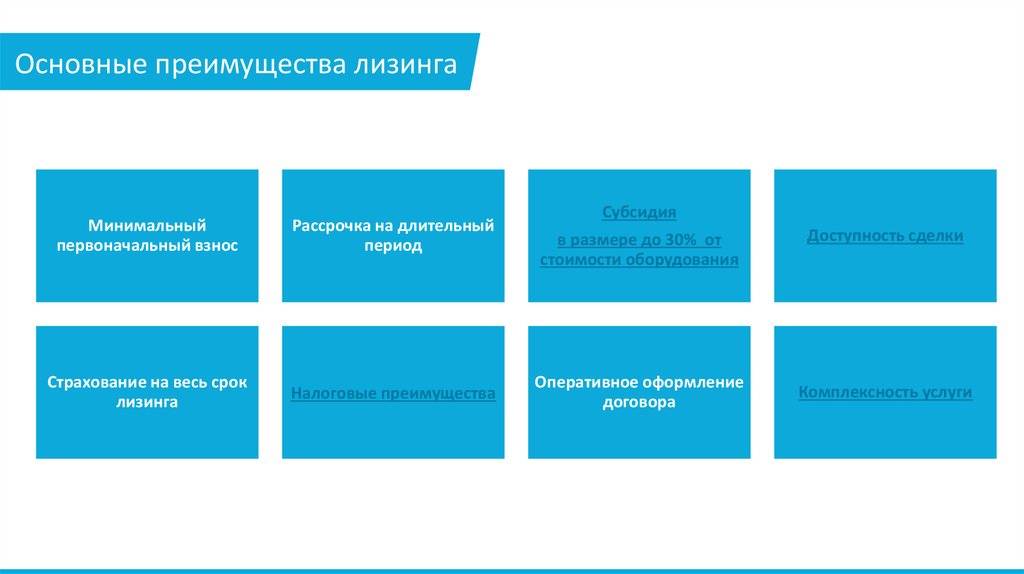

Среди преимуществ данного рода сделки можно выделить:

- Возможность получения кредита физическим лицом в иностранной валюте;

- оформление страховки на автомобиль на средства лизинговой компании;

- небольшой размер первоначального взноса;

- редкая смена графика перевода платежей;

- необходимость подписания клиентом только одного договора;

- отсутствия необходимости дополнительного залога;

- полная информация о платежах всего периода действия договора.

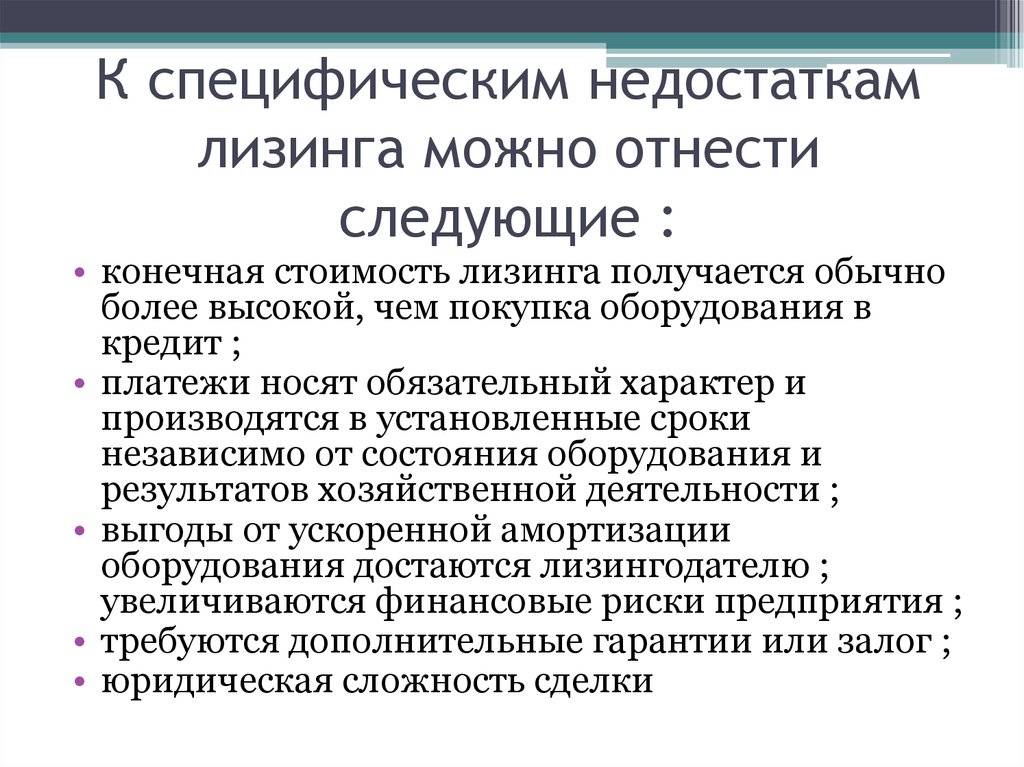

Недостатков лизинг имеет на порядок меньше. К отрицательным моментам оформления такой сделки относятся:

- Достаточно продолжительный срок действия сделки (не менее одного года);

- наличие внушительных переплат;

- полный переход права собственности только после выкупа автомобиля по остаточной стоимости;

- возможность рисков вследствие девальвации, так как сделка привязана к наличному курсу валют.

Самый главный недостаток лизинга заключается в том, что клиент из-за невозможности перевода средств по очередному платежу может лишиться выкупаемого имущества. Уплаченные ранее средства не будут подлежать возврату.

Предмет лизинга

Объектом лизинга могут быть имущественные комплексы, оборудование, транспортные средства и любые другие неупотребляемые вещи, которые могут использоваться для ведения предпринимательской деятельности. При этом предметом лизинга не могут быть земельные участки и природоохранные территории.

Лизинг оборудования – один из выгодных способов, позволяющий компании без серьезных затрат увеличить производство, построить новые цехи и обновить технологии благодаря покупке технических новинок. Среди основных преимуществ лизинга оборудования можно отметить следующие:

- компания получает возможность развиваться даже при наличии лишь части денег на оборудование;

- платежи распределяются заранее и осуществляются по оговоренному графику;

- лизингополучатель становится владельцем оборудования сразу после подписания контракта и может задействовать его в производстве;

- ежемесячные платежи покрываются прибылью, получаемой от эксплуатации оборудования.

Лизинг автомобилей

Приобрести авто в лизинг может не только юридическое, но и физическое лицо. Это новый вид финансовых сделок для отечественного рынка, однако он быстро прогрессирует благодаря уникальной структуре лизинга. У любого гражданина РФ есть право купить транспортное средство как бы в аренду, но в конце действия контракта он станет его владельцем.

Автомобилист получит право пользоваться транспортным средством сразу же после внесения аванса и первого платежа. Сегодня подобные услуги предлагают не только лизинговые компании, но и банковские учреждения, а также автосалоны.

Основные плюсы автомобильного лизинга:

- Можно купить не только легковой, но и грузовой автомобиль, а также специализированную технику.

- Состояние машины не имеет значения. Можно купить и бывший в употреблении вариант.

- Для совершения сделки нужно предоставить минимальный пакет документов.

- Уровень требований намного ниже, чем при оформлении кредита.

- Срок аренды составляет не более 5 лет, а после окончания срока действия контракта, клиент может стать владельцем автомобиля, выплатив остаточную сумму.

Лизинг недвижимости

Лизинг недвижимости представляет собой что-то среднее между арендой и ипотекой. Суть сделки состоит в том, что лизинговая компания покупает недвижимость, выбранную клиентом, а потом сдает ее в аренду. Клиент же должен каждый месяц платить за использование квартиры на основе лизингового договора.

Ипотечный договор дешевле лизингового соглашения. Преимущество лизинга недвижимости только в надежности сделки для всех участников. При ипотеке для банка всегда остается риск того, что клиент не сможет платить, в результате чего финансовое учреждение будет вынуждено принимать дополнительные меры и нести расходы на отстаивание своих интересов.

Что касается лизинговой компании, то она является собственником жилой площади, поэтому ничего не теряет, даже если клиент окажется неплатежеспособным. Именно поэтому лизингодатель более лоялен к клиентам с не самой лучшей кредитной историей.

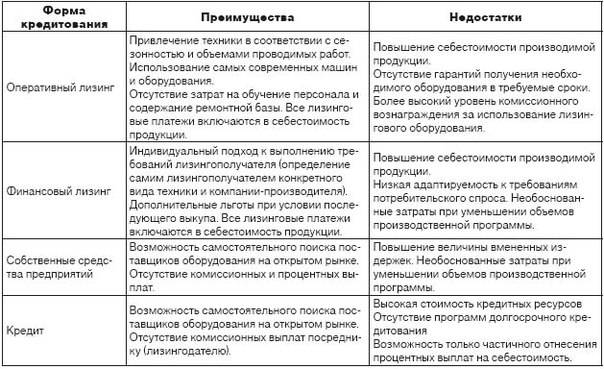

Виды и формы лизинговых операций

Состав участников лизинговых отношений, объем услуг, характер платежей и сектор рынка определяют их классификацию. Собственник, сдающий в аренду свое имущество, осуществляет прямой лизинг, а посредник между продавцом и покупателем — косвенный. Лизинг бывает чистым, когда арендатор возлагает на себя обязанности по обслуживанию вверенного ему товара, и с набором услуг, когда за сервис отвечает лизингодатель.

Финансовые услуги оказываются как на внутреннем, так и на международном рынке, образуя соответствие форм. Платежи выплачиваются в денежном измерении или произведенной на арендованном оборудовании продукции, комбинация же представляет собой смешанный лизинг. Преимущества и недостатки компенсационной формы возврата стоимости оборудования заключаются в сохранении наличных средств, но утере товара, отдаваемого за себестоимость производства.

Преимущества

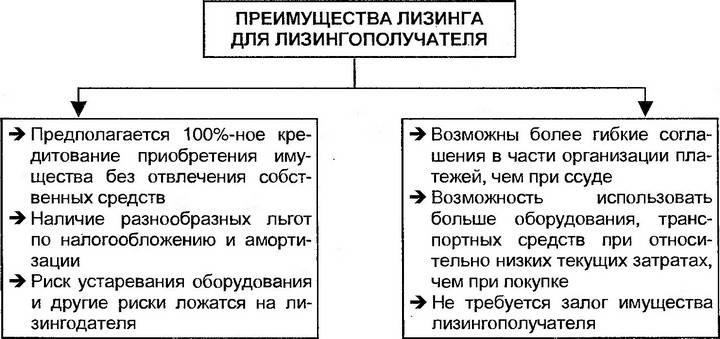

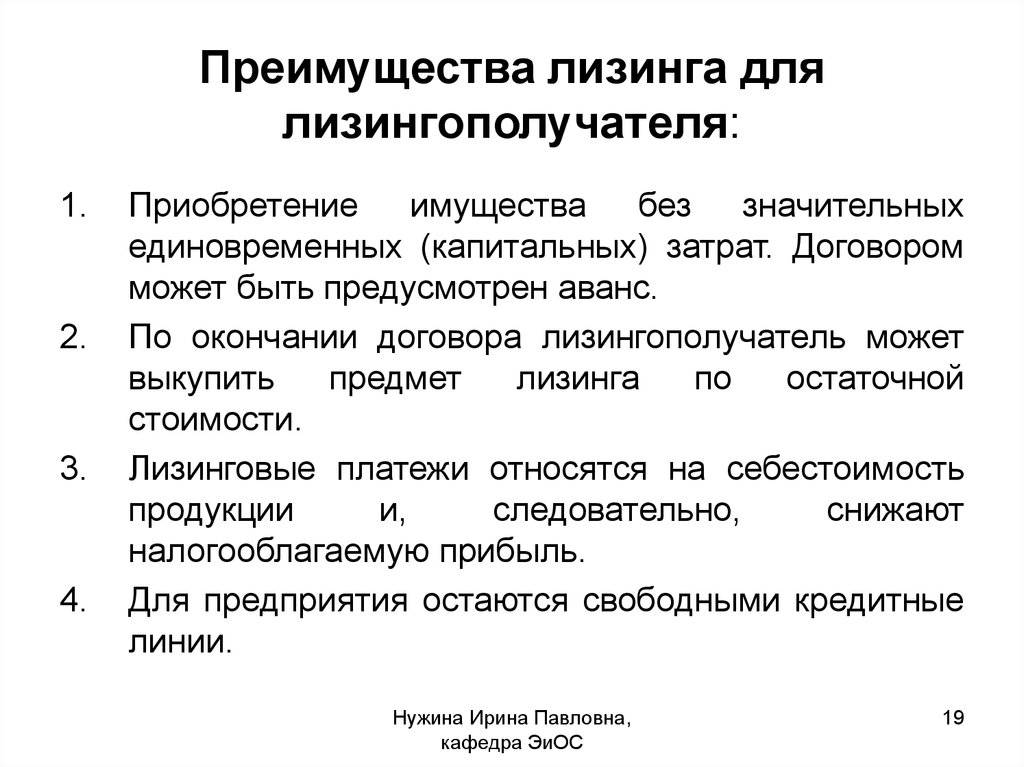

Преимущества лизинга для лизингополучателя очевидны, среди самых существенных:

- Лояльность требований к получателю лизингового автомобиля. Это возможно за счет того, что право собственности остается за компанией, которая предоставляет автомобиль. А значит, риски, если сравнивать с кредитором, очень снижены. Если не последует погашения платежа, свою собственность лизингодатель просто забирает, без возмещения уже уплаченных сумм. Как раз поэтому не требуется такой огромный пакет документов, как при автокредитовании.

- Процедура оформления сделки проходит быстрее, без каких-либо проволочек, что позволяет, придя утром с определенной суммой для авансового платежа, уже вечером уехать домой на машине.

- Более низкая процентная ставка (в сравнении с кредитом). А все потому, что собственность находится в руках лизингодателя.

- Получив в руки автомобиль, можно не волноваться об его оформлении в ГИБДД, страховке, других оформительных процедурах – все это уже сделано компанией. Затраты на указанные мероприятия включаются в ежемесячные платежи. Это значит, что автомобиль полностью готов к эксплуатации.

- Сравнивая плюсы и минусы лизинга, не стоит забывать, что финансовая аренда зачастую дешевле, чем даже покупки машины за наличные средства. Все потому, что компании, которые предоставляют услуги, имеют связи, наработанные годами и десятилетиями, и они сами могут купить машины с хорошей скидкой.

- Программа лизинга для автомобилей отечественного производства помогает купить ТС намного дешевле. Конечно, список покупаемых авто ограничен, но выбрать все же есть из чего.

- Если отпадет необходимость в использовании взятого в лизинг автомобиля, сделку можно легко расторгнуть. При этом выплаты по договору прекращаются сразу же.

- Таким образом, можно купить любую технику, в том числе специальную для нужд ИП.

- Так как автомобиль не находится в собственности лизингополучателя, он не обязан его декларировать. Это актуально для чиновников и госслужащих, которые фактически не могут заработать на автомобиль премиум класса. К тому же при разводе такой автомобиль, который очень скоро может быть полностью выкуплен, не придется делить.

- При заключении договора зачастую достигается консенсус, и сделка подписывается на обоюдно выгодных условиях.

Суть лизинга

Для того, чтобы выделить преимущества и недостатки лизинга, следует для начала рассмотреть его сущность. Итак, что же такое лизинг? По-английски «аренда» — это как раз «to lease», отчасти поэтому лизинг часто называют арендой, добавляя прилагательное «финансовая». Однако есть ли здесь хоть что-то от аренды?

Мы привыкли, что аренда – это когда нужно платить за пользование. Договор аренды может быть составлен на сколь угодно долгий срок, и все это время за эксплуатацию какого-либо предмета (объекта) необходимо будет платить арендную плату, которая, как правило, не уменьшается с течением времени. Из этого следует как минимум один вывод: объектом аренды может быть исключительно предмет длительного пользования. Ну, а если переводить это на бухгалтерский язык, то в аренду сдаются/берутся только основные средства. Это же относится и к лизингу.

И все-таки аренда очень сильно отличается от лизинга и, прежде всего, тем, что последняя схема предусматривает задействование кредитных средств. Некоторые договоры аренды иногда предусматривают последующий выкуп объекта договора после истечения срока действия последнего. И при этом, речь уже идет о некой остаточной стоимости, то есть, подразумевается, что объект существенно обветшает и придет в относительную негодность.

Так вот одним из основных отличительных черт лизинга является то, что эта сделка уже сразу подразумевает последующий выкуп объекта и именно по остаточной амортизационной стоимости. Поэтому сам лизинговый договор может быть составлен на какой угодно срок, а вот основные платежи будут сгруппированы исключительно в течение периода амортизации основного средства, являющегося предметом лизинга. Почему? Да потому что в этом случае остаточная стоимость оказывается равной нулю. Итак, систематизируем все сказанное:

Срок | Стоимость выкупа объекта | |

| Договор аренды | любой | договорная, не ограничена ничем |

| Договор лизинга | платежи сгруппированы в течение срока амортизации |

То есть, получается, что лизингополучатель по договору выплачивает как бы «арендные» платежи только в течение периода амортизации объекта. Почему же это может быть интересно лизингодателю? На самом деле, это может представлять интерес для последнего, если в течение всего данного периода объект лизинга выкупается полностью по изначально договорной стоимости. То есть, лизинговые платежи правильнее назвать выкупными, которые разносятся на весь срок амортизации.

В торговле есть схема реализации сделок, которая выглядит схожим образом – это рассрочка.

Действительно, как ни называй лизинг арендой или финансовой арендой, но по своей сути он ближе всего именно к рассрочке, со следующими особенностями:

- лизинговая сделка может быть заключена только с юридическими лицами;

- объектом лизинговой сделки может быть только предмет основных средств (автомобиль, промышленные машины и оборудование или же объекты недвижимости);

- при лизинге всегда присутствует как минимум 3 стороны, одна из которых – лизинговая компания, и всегда имеет место кредитование.

Итак, как же выглядит лизинговая сделка в общем виде?

- Лизингополучатель, заинтересованный в приобретении некоего имущества, относящегося к объектам основных средств, находит поставщика данного оборудования. Этот поставщик в дальнейшем именуется лизингодателем.

- Затем лизингополучатель обращается к лизинговой компании с просьбой профинансировать данную сделку. Лизинговая компания производит выкуп объекта у лизингодателя с дальнейшей сдачей его в аренду лизингополучателю. За свои услуги лизинговая компания получает проценты, которые включаются в лизинговые платежи.

- Посредник для финансирования сделки может привлекать как собственные средства, так и заемные – стандартное банковское кредитование, механизм которого, как правило, синхронизирован с самой сделкой.

А вот теперь можно уже проанализировать преимущества и недостатки лизингового механизма.

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

автотранспорт

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией | |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

| Преимущества | Недостатки |

| Не нужен большой объем вложений — по сути, это рассрочка под процент | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно договориться на индивидуальный график платежей, подстроенный под бизнес клиента, чего не предложат банковские организации | Просрочки по оплате лизинговых платежей могут привести к изъятию оборудования лизинговой компанией |

| Оборудованием можно пользоваться сразу после внесения авансового платежа | |

| Прибыль, которую клиент получает за счет оборудования, может покрывать лизинговые платежи | |

| Лизинговые платежи относятся на себестоимость — по итогу уменьшается налог на прибыль | |

| При применении механизма ускоренной амортизации можно сэкономить на имущественных налогах |

недвижимость

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

- продукты питания;

- сырье;

- стройматериалы;

- земли, леса, водоемы и др. природные объекты;

- военную технику;

- оборудование без заводских номеров.

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

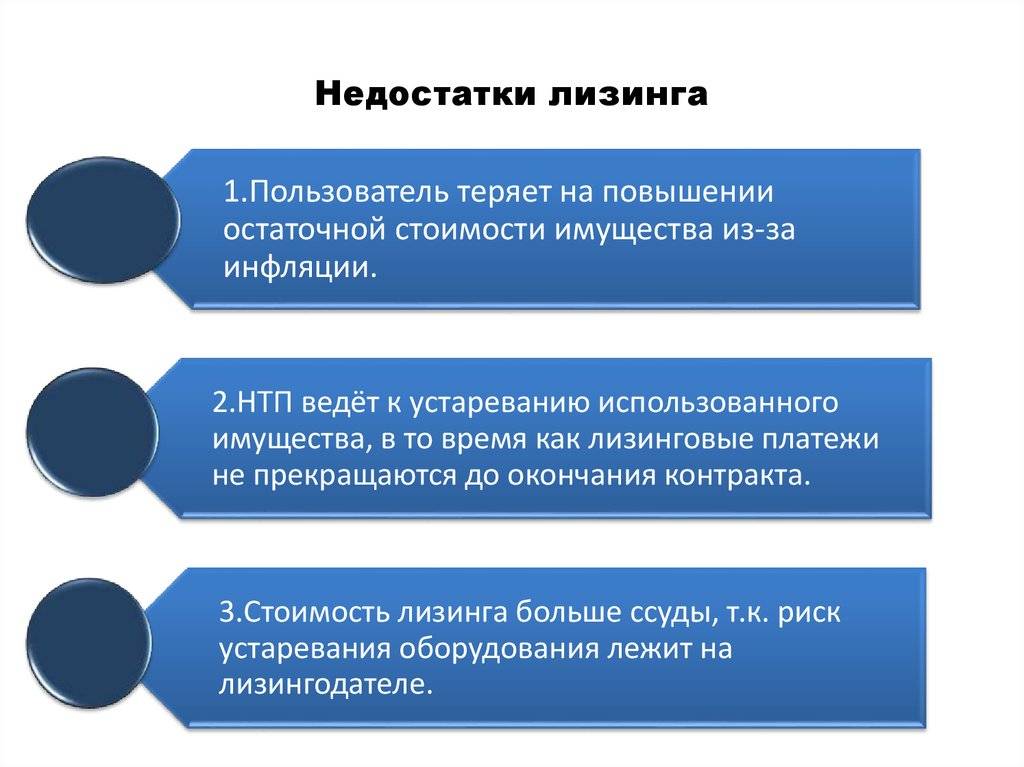

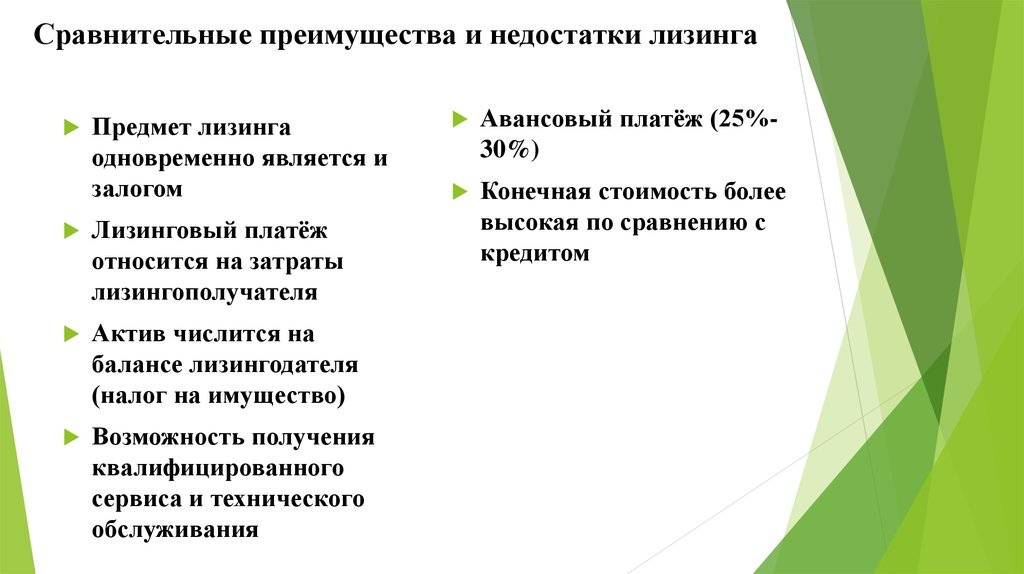

Недостатки лизинга

1. Лизинг дороже, чем кредит. И это, пожалуй, главный недостаток лизинга. Приобретение какого-либо имущества за чужие деньги — это и так уже переплата, а в случае с лизингом она становится еще больше. С этой точки зрения особенно невыгодно пользоваться лизингом для личных нужд (для бизнес целей это может быть, наоборот, выгодно, благодаря оптимизации налогообложения).

2. Отсутствие права собственности на имущество. В определенных случаях, которые я упоминал выше, это, наоборот, является преимуществом, но такие случаи — это скоре исключение, чем правило, особенно, если речь идет о покупке в лизинг товаров для личных нужд. И с юридической точки зрения имущество остается в собственности лизинговой компании, и даже с чисто психологической наш менталитет не дает возможности полноценно ощущать себя владельцем имущества, купленного в лизинг.

3. Привязка транспорта к конкретному сервис-центру. При покупке авто в лизинг его техническое и сервисное обслуживание всегда должно производиться в сервисе, с которым сотрудничает лизинговая компания (так как это, по сути, ее имущество), а это не всегда удобно и выгодно с финансовой точки зрения. При получении автокредита иногда тоже могут действовать подобные ограничения, но они есть не во всех банках и не такие строгие.

4. Необходимость первоначального взноса. Казалось бы, если лизинг — это, по сути, аренда, то для чего там нужен первоначальный взнос? Тем не менее, он необходим, как и при кредите, что можно отнести к недостаткам лизинга.

5. Двойное оформление имущества. При использовании лизинговой схемы возникает необходимость дважды оформлять переход права собственности на приобретаемое имущество. Сначала это переход собственности от продавца к лизинговой компании, а затем, после уплаты всех платежей — от лизинговой компании к покупателю. Соответственно, это будут двойные затраты.

Это были основные преимущества и недостатки лизинга. Теперь вы будете иметь более четкое представление о лизинге, и сможете сделать вывод, выгодно ли покупать имущество в лизинг конкретно в вашей ситуации.

Оставайтесь на Финансовом гении и повышайте свою финансовую грамотность! До встречи в новых публикациях!

Лизинг

Сделки по лизингу недвижимости осуществляются так же, как и сделки по другим предметам лизинга, в том числе и по привычным для всех автомобилям. Этот бизнес-инструмент предусматривает регистрацию договора лизинга в ФРС (он регистрируется как договор аренды, поскольку лизинг, согласно ГК РФ – вид арендных отношений) и регистрацию права собственности на объект. Заемщиком при применении лизинга может быть только юридическое лицо или ИП (при этом минимальный срок деятельности заемщика – 1 год). Договор заключается на срок от 1 года до 5 лет, первоначальный взнос составляет от 10%, при этом дополнительный залог не требуется. Балансодержателем является лизинговая компания, а срок рассмотрения заявки составляет от 3 дней до недели.

К преимуществам лизинга можно отнести менее жесткие требования к лизингополучателю, чем при ипотеке, и отсутствие дополнительных залогов. Кроме того, лизинг позволяет приобрести недвижимость в рассрочку либо по гибким условиям платежей.

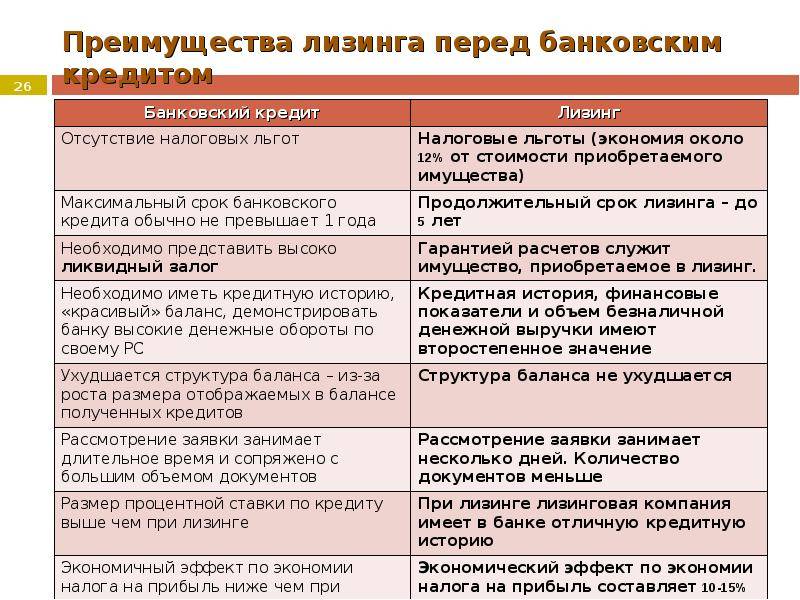

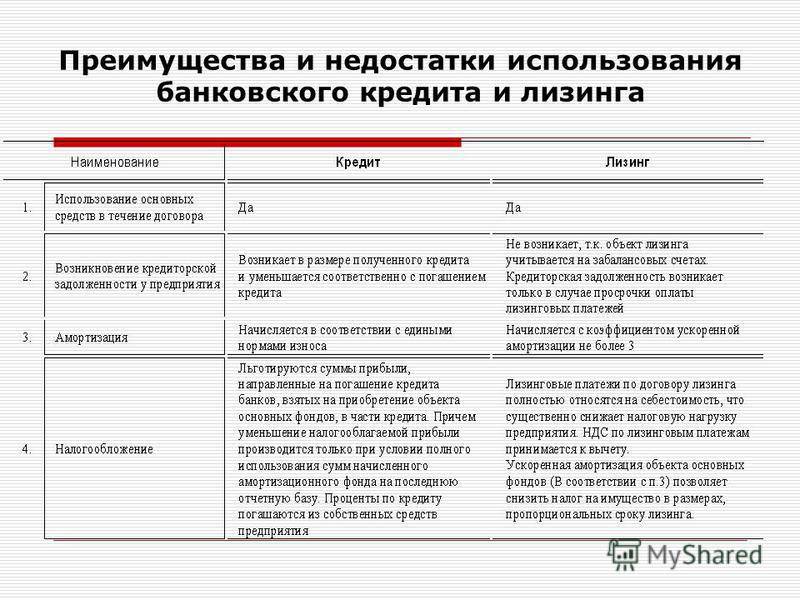

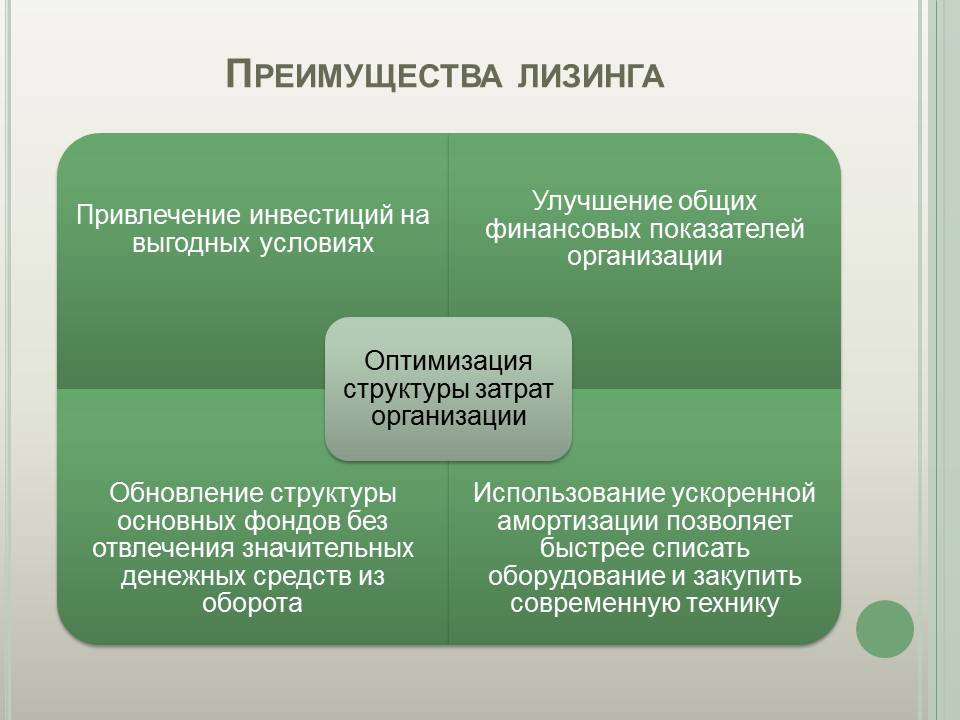

Плюсом лизинга является и экономия на налоге на прибыль и налоге на имущество. Например, фирма имеет право относить на себестоимость все платежи по лизинговой сделке независимо от того, эксплуатируется имущество или нет, или фирма получает возможность уменьшать налогооблагаемую прибыль на величину амортизационных отчислений – законодательно за лизинговыми сделками с имуществом закреплено применение коэффициента ускоренной амортизации.

Еще один плюс состоит в том, что в себестоимость производимых товаров и услуг могут быть включены проценты по используемому банковскому кредиту (в размере, не превышающем увеличенную на 10% ставку рефинансирования ЦБ). Если учесть, что ставка по кредитам в большинстве банков находится в диапазоне от 15 до 20% годовых в рублях, то получается, что разница между коммерческой ставкой и разрешенной к списанию на затраты составляет 3-8%. Соответствующая сумма вычитается из чистой прибыли предприятия при расчете налога на прибыль.

Список плюсов продолжает возможность получения банковских кредитов (задолженность по лизингу, в отличие от задолженности по кредиту, незначительно отражается на балансе предприятия.). Кроме того, со стороны лизингодателя в качестве гарантий может выступать регистрация ипотеки в пользу банка или уступка права получения платежей по договору лизинга; со стороны лизингополучателя – страхование здания в пользу лизингодателя или банка, поручительства или банковские гарантии.

Также лизинг позволяет создать оптимальную и прозрачную структуру собственности (за счет ее учета по реальной рыночной стоимости), сохранить оборотный капитал, а также значительно сэкономить на приобретении постоянно дорожающей недвижимости благодаря ускоренной амортизации.

Согласитесь, список преимуществ более чем внушительный, но и перечень отрицательных сторон лизинга также не короток. Например, в законодательстве не прописано отдельное положение наличия договоров лизинга, поэтому регистрирующий орган рассматривает договор лизинга как договор аренды.

Минусом является и то, что при лизинге применяется более высокая процентная ставка, чем при ипотеке (в процентную ставку закладывается прибыль лизинговой компании). Однако при этом усиленная процентная нагрузка компенсируется ускоренным отнесением объекта на себестоимость.

Кроме того, договор лизинга недвижимости подлежит обязательной государственной регистрации и вступает в силу лишь с момента государственной регистрации, а оформление документов и формализм процедуры усложняют процесс.

И еще один немаловажный фактор – при лизинге имущество находится в собственности компании-лизингодателя (и иногда данный факт настораживает клиентов).

Ограничения аренды Недостатки лизингового финансирования приведены ниже.

- Арендатор не имеет права вносить дополнения или изменения в арендуемое оборудование.

- Финансовый лизинг влечет за собой более высокие обязательства по выплатам. Аренда не подлежит отмене. Если оборудование не подходит, арендатор пострадает. Отмена лизинга возможна только по очень высокой цене.

- Арендатор не является владельцем арендованного актива Он, таким образом, лишен остаточной стоимости активов. Он даже не имеет права на какие-либо улучшения, сделанные им. По истечении срока аренды арендованное оборудование возвращается к арендодателю.

- Серьезные последствия невыполнения обязательств: это невыполнение арендатором обязательств по выплате арендной платы, последствия для него гораздо более серьезные. Арендодатель может расторгнуть договор аренды и вернуть оборудование во владение. В случае финансового лизинга лизингополучатель должен оплатить ущерб и ускоренные арендные платежи.

- Арендованные активы не отражены на балансе. Таким образом, существует реальное занижение стоимости активов. Однако информация об арендованных активах раскрывается в сноске к бухгалтерскому балансу.

- Стоимость лизингового финансирования превышает стоимость заемного финансирования.

- Преимущества от повышения стоимости недвижимых активов, таких как земля и здания, недоступны для арендатора.

Преимущества лизинга

1. Оптимизация налогообложения. Основное преимущество лизинга для представителей бизнеса заключается в возможности оптимизировать свое налогообложение. Лизинг помогает:

- Избежать уплаты налога на имущество (поскольку купленный в лизинг товар остается в собственности лизинговой компании, но на него уже может начисляться амортизация, таким образом, после перехода имущества в собственность, оно уже числится полностью изношенным). Это преимущество актуально и для частных лиц;

- Оптимизировать налог на прибыль (лизинговые платежи относятся на расходы и, соответственно, снижают налогооблагаемую прибыль);

- Получить возврат НДС (если это предусмотрено законодательством, причем, с суммы, превышающей стоимость имущества, включающей и плату за лизинг).

2. Простота расторжения сделки. Другое преимущество лизинга заключается в том, что лизинговую сделку расторгнуть проще, чем кредитную. Если по какой-то причине имущество, купленное в лизинг, стало ненужным, можно расторгнуть договор лизинга по аналогии с расторжением договора аренды и вернуть его лизинговой компании. В случае с кредитом придется использовать гораздо более сложную и затратную схему — продавать залоговое имущество, а пока оно не будет продано — продолжать кредитные выплаты.

3. Широкий спектр применения. В лизинг можно купить имущество, на которое не распространяются программы банковского кредитования (например, спецтехнику или какое-то специфическое оборудование).

4. Покупка товаров для личного пользования. Еще не так давно в лизинг можно было приобрести только имущество, используемое в бизнесе, а покупка в лизинг личного имущества была или запрещена или финансово невыгодна. В последние годы многие ограничения были сняты, теперь лизинговую схему можно использовать и для приобретения товаров личного пользования (наиболее широкое распространение сейчас получила покупка личного авто в лизинг).

5. Равномерное распределение страховки. При покупке авто в кредит обязательным условием является оформление дорогой страховки КАСКО, за которую сразу придется заплатить не менее 5-10% стоимости автомобиля. При покупке авто в лизинг страхование, как и обязательное сервисное обслуживание (техосмотры и т.п.) включается в лизинговые платежи, то есть, расходы здесь распределяются равномерно на весь срок действия договора.

6. Возможность «не светить» имущество в собственности. Лизинг может быть интересен, к примеру, госчиновникам, и другим категориям людей, которые по разным причинам не хотят иметь в собственности дорогое имущество. К примеру, для людей, состоящих в браке, и опасающихся за то, что их дом/квартира/машина отойдут другому супругу или могут быть поделены в случае развода, лизинг является отличным решением, позволяющим полностью снять такую проблему на время действия договора.

7. Возможность попользоваться и отдать/заменить новым. При помощи лизинга можно безболезненно регулярно менять автомобили, если они чем-то не устроят, или просто обновлять свой автопарк, благодаря простоте расторжения сделки. Это преимущество лизинга актуально, в первую очередь, для состоятельных людей.

8. Купить товар в лизинг проще, чем в кредит. Лизинговые компании не так тщательно проверяют платежеспособность своего клиента, как банки, ведь они не передают имущество в собственность до уплаты всех платежей. Поэтому лизинговой схемой можно воспользоваться даже тем предпринимателям и людям, которым банки отказывают в кредитах, например, с отсутствием документально подтвержденных доходов и даже с плохой кредитной историей.

Что более выгодно для физических лиц

Дать однозначный ответ на поставленный вопрос крайне затруднительно, так как все зависит от индивидуальных обстоятельств. Например, если автомобилист хочет получить транспортное средство в собственность сразу, ему стоит обратиться к автокредиту

Важно также брать во внимание факт, что автокредитование нередко предполагает наличие жестких условий сделки

Если водитель желает беспрепятственно пользоваться подержанным авто, следует сделать выбор в пользу лизинга. Однако следует помнить, что лизинг не предполагает перехода имущества в собственность и отличается высоким уровнем налогообложения для граждан.

Основные плюсы лизинга

У лизинга действительно есть целый ряд преимуществ по сравнению с остальными формами и методами финансирования:

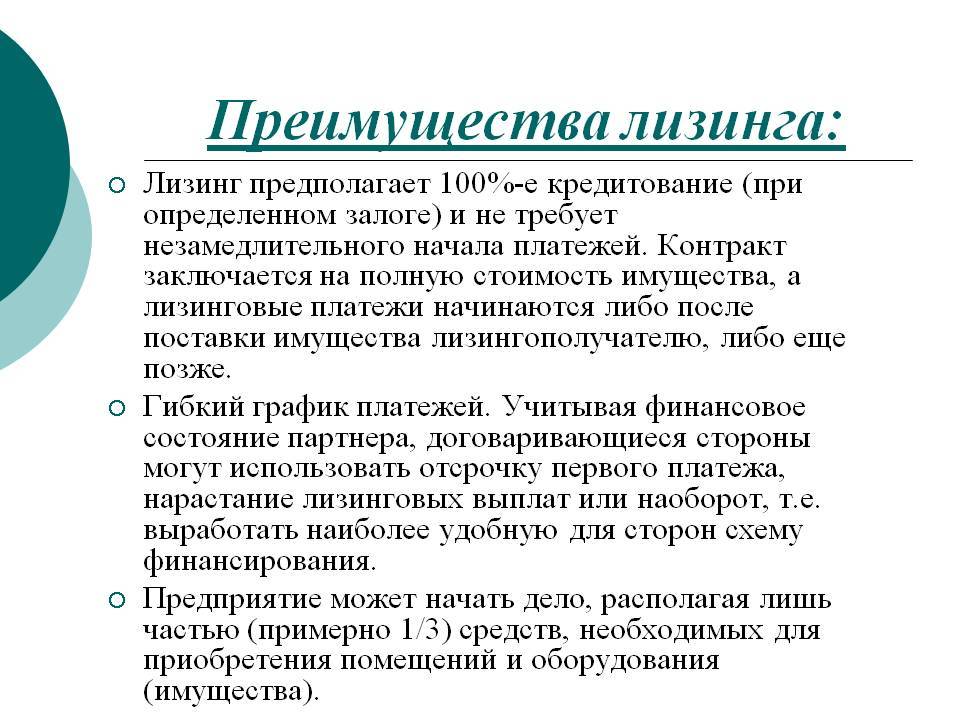

- лизинг не подразумевает быстрый возврат всей суммы заемных средств (платежи осуществляются частями, из денежного потока, генерируемого новым оборудованием, приобретенным в лизинг)

- в лизинговом соглашении могут учитываться самые различные специфические особенности (например, сезонные колебания дохода арендаторов)

- многие лизингополучатели вынашивают долгосрочные инвестиционные планы, для реализации которых нужные значительные финансовые ресурсы (которые, как правило, ограничены); лизинг дает возможность преодолеть множество ограничений и способствует большей гибкости при осуществлении инвестиционных проектов

- лизинг дает возможность одновременно решить вопрос покупки товара, немедленного его использования и финансирования

- приобретение товаров долгосрочного использования при помощи лизинга подразумевает финансирование, осуществляемое на протяжении всего срока их использования

- на развитом рынке, как правило, представлены самые различные варианты лизинговых контрактов, условия которых могут в значительной мере отличаться; изобилие вариантов лизинговых контрактов позволяет арендодателю выбрать наиболее приемлемый и выгодный для себя вариант

- поскольку лизинг (особенно международный) в значительной мере способствует модернизации экономики, развитию предпринимательства и привлечению иностранных инвестиций, государство обычно всячески поддерживает его развитие, устанавливая различные преференции, налоговые льготы и т. д.

- в случае возникновения у лизингополучателя финансовых трудностей, он может воспользоваться возвратным лизингом, который дает возможность льготного налогообложения дохода

- благодаря лизингу, многие предприниматели, испытывающие трудности с получением долгосрочных кредитов и привлечением инвестиций, могут реализовать более-менее крупный инвестиционный проект.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Замечание 2

Помимо всего вышеперечисленного, у лизингополучателя появляется ряд преимуществ касательно учета арендуемого имущества. Среди основных из них можно выделить следующее:

- лизинг не учитывается в качестве долга в балансе лизингополучателя и, соответственно, не ухудшает показатель соотношения собственных и заемных средств; это в свою очередь, создает возможность для получения арендатором дополнительного заемного финансирования;

- амортизация и учет имущества, приобретенного в лизинг осуществляется на балансе лизингодателя; при этом, период действия договора лизинга, в большинстве случае, близок к периоду полной амортизации объекта лизинга (чем продолжительнее период действия договора лизинга, тем ниже остаточная стоимость активов).

Используя все возможности

Необходимо действительно хорошо ориентироваться в законах, чтобы не столкнуться с минусами лизинга. Плюсы (для физических лиц, юрлиц) многочисленны, но также доступны лишь тем, кто разбирается в действующем законодательстве и способен следовать ему, учитывая собственные интересы. В частности, не стоит забывать о первом пункте восьмой статьи упомянутого ранее ФЗ. Именно тут декларированы возможности сублизинга, поднайма. Получатель, которому лизингодатель, купив объекты у продавца, предоставил в пользование имущество, может найти еще одно (или несколько) заинтересованных лиц, согласных платить за эксплуатацию авто, станка, здания. Также оговаривается срок сотрудничества, обязательно упоминается договоренность, заключенная между первичным лизингодателем и его клиентом.