Все, что скрыто от глаз

На первый взгляд, все достаточно очевидно – есть проценты по кредитному лимиту, есть комиссия за снятие наличных, есть плата за обслуживание, штрафы, плата за дополнительные услуги. Но это не все – банки могут зарабатывать и другими способами.

Например, эксперт в области технологий Артем Табунин перечисляет такие основные способы заработка банков:

Не стоит недооценивать комиссионные доходы – у некоторых банков они составляют значительную часть общей суммы доходов. Зарабатывают банки на разных операциях, например:

- комиссия за межбанковский перевод при оплате картой (интерчейндж). На первый взгляд, клиент не платит никакой комиссии, когда оплачивает покупку картой, но в действительности в цену уже заложены 2-3%, которые банк-эмитент карты берет за перевод. Из этой суммы банки и выплачивают кэшбэк;

- комиссия за оплату связи, коммунальных и других услуг. Где-то комиссии фиксированные, где-то устанавливаются в процентах от суммы. Иногда банк заключает соглашение с поставщиком услуги – тот компенсирует ему комиссию, а клиент ее не платит. На самом же деле он ее платит, но она уже включена в цену услуги;

- комиссия за выдачу крупной суммы денег. Если клиенту вдруг потребуется снять пару миллионов рублей с карты в один день, ему, скорее всего, не откажут – но возьмут за это кратно бОльшую комиссию;

- плата за розыск платежей. Если клиент где-то заплатил картой, а деньги не дошли, банк может инициировать розыск средств на уровне платежной системы. Но за это клиент будет платить.

Так, комиссия за межбанковский перевод – основа кэшбэка, на котором некоторые пытаются даже заработать. Как рассказала нам Екатерина Косарева из WMT Consult, условия такого «заработка» могут быть настолько сложными, что банк всегда останется в плюсе:

Есть и совсем неявные способы заработать на кредитных картах – например, использование собственных средств клиента. Если по дебетовой карте банки готовы даже платить проценты на остаток по счету, то для кредитных карт таких условий обычно нет. Но если счет клиента находится в плюсе, его собственные средства находятся в распоряжении банка, который может пускать их в оборот.

И напоследок – для банка важен любой клиент, даже тот, который не приносит дохода напрямую. Например, в экстренной ситуации он обратится за кредитом или при прочих равных условиях выберет именно этот банк, чтобы оформить вклад. И держатели кредитных карт – важны, поскольку банк может точно оценить их кредитоспособность и выдавать им кредиты без больших рисков.

Сравнение условий по дебетовым картам Почта Банка (таблица)

| Банковский продукт | Комиссия за выпуск первого платежного средства к сберегательному счету | Обслуживание карты, начиная со 2-го года использования |

| «Мир» стандартная | 0 руб. за неименное и 500 руб. за именное платежное средство | бесплатное |

| «Мир Пятерочка» | 500 руб. | |

| «Мир» пенсионная | бесплатное | |

| «Мир» зарплатная | бесплатное | |

| «Зеленый мир» | 500 руб. | 500 руб. |

| «Мир Магнит» | 0 руб. за неименное и 500 руб. за именное платежное средство | 500 руб. |

| «Приморец» | не взимается | бесплатное |

Комиссия за обслуживание счета во всех случаях не взимается. За выпуск продукта с индивидуальным дизайном необходимо заплатить 1100 руб.

Другие популярные новости дня сегодня

123ru.net — быстрее, чем Я…, самые свежие и актуальные новости Москвы — каждый день, каждый час с ежеминутным обновлением! Мгновенная публикация на языке оригинала, без модерации и без купюр в разделе Пользователи сайта 123ru.net.

Как добавить свои новости в наши трансляции? Очень просто. Достаточно отправить заявку на наш электронный адрес mail@29ru.net с указанием адреса Вашей ленты новостей в формате RSS или подать заявку на включение Вашего сайта в наш каталог через форму. После модерации заявки в течении 24 часов Ваша лента новостей начнёт транслироваться в разделе Вашего города. Все новости в нашей ленте новостей отсортированы поминутно по времени публикации, которое указано напротив каждой новости справа также как и прямая ссылка на источник информации. Если у Вас есть интересные фото Москвы или других населённых пунктов Московской области мы также готовы опубликовать их в разделе Вашего города в нашем каталоге региональных сайтов, который на сегодняшний день является самым большим региональным ресурсом, охватывающим все города не только России и Украины, но ещё и Белоруссии и Абхазии. Прислать фото можно здесь. Оперативно разместить свою новость в Москве можно самостоятельно через форму.

Новости 24/7

‘);if(“undefined”===typeof loaded_blocks_da){loaded_blocks_da=[];function n(){var e=loaded_blocks_da.shift();var t=e.adp_id;var r=e.div;var i=document.createElement(“script”);i.type=”text/javascript”;i.async=true;i.charset=”utf-8″;i.src=”https://code.directadvert.ru/show.cgi?async=1&adp=”+t+”&div=”+r+”&t=”+Math.random();var s=document.getElementsByTagName(“head”)||document.getElementsByTagName(“body”);s.appendChild(i);var o=setInterval(function(){if(document.getElementById(r).innerHTML&&loaded_blocks_da.length){n();clearInterval(o)}},50)}setTimeout(n)}loaded_blocks_da.push({adp_id:e,div:t})})(235623)

Условия оформления и возможности дебетовой карты Мир

Оформить дебетовую карту Сбербанка в целях использования доходных программ может любой пенсионер. Для этого обратитесь в ближайшее отделение с паспортом и пенсионным документом. Менеджер поможет заполнить заявление и откроет карточный счет. В период от 1–3 банковских дней карточка будет готова. В большинстве случаев для пенсионеров предусмотрена моментальная выдача без комиссии за выпуск и годовое обслуживание.

По общеустановленному регламенту, пенсионеру необходимо предоставить в адрес ПФ РФ сведения по новой карточке со всеми банковскими реквизитами. После этого, ежемесячная пенсия будет перечисляться на карточный счет, и вы можете подключить все дополнительные опции, а также благополучно сохранять и приумножать собственные средства.

Возможности карты Мир

Использовать пластиковую карточку Мир можно в разных целях, что наделяет владельцев дополнительными возможностями:

- надежное хранение и контроль собственных средств на карточном счете;

- пополнение и снятие наличных через банковские устройства;

- оплата услуг через интернет-банк, мобильный банк, банкоматы и терминалы;

- платежи в онлайн-магазинах;

- внутренние и внешние переводы между картами;

- бесконтактные платежи.

При правильном использовании карточки Мир легко управлять финансами и получать дополнительный доход.

Примерный расчет

Допустим, вы предприимчивый пенсионер и хотите заработать на дебетовой карточке Мир. Для этого вы ежемесячно оставляете часть пенсии в размере 10 тыс. руб. и не тратите ее в течение года. Рассчитаем годовую прибыль:

| Месяц | Остаток на счете (руб.) | Начисленные 3,5% | Общая сумма (руб.) |

| январь | 10 000 | 350 | 10 350 |

| февраль | 10 000 | 350 | 10 350 |

| март | 10 000 | 350 | 10 350 |

| апрель | 10 000 | 350 | 10 350 |

| май | 10 000 | 350 | 10 350 |

| июнь | 10 000 | 350 | 10 350 |

| июль | 10 000 | 350 | 10 350 |

| август | 10 000 | 350 | 10 350 |

| сентябрь | 10 000 | 350 | 10 350 |

| октябрь | 10 000 | 350 | 10 350 |

| ноябрь | 10 000 | 350 | 10 350 |

| декабрь | 10 000 | 350 | 10 350 |

| Итого: | 120 000 | 4 200 | 124 200 |

Накопленные годовые проценты составляют 4 200 руб., при этом годовой доход 124 200 руб. В случае изменении остатков в течение периода сумма будет меняться. Сбербанк выплачивает прибыль раз в квартал, первая выплата состоится в апреле и составит 1 050 руб.

Каковы результаты?

Насколько удачна выбранная дирекцией банка политика, можно судить по ключевым показателям деятельности организации. Предлагаем проанализировать результаты на основе данных за 2018 год. Так, по отчетности банка по стандартам МСФО активы Альфа Банка составили 47,199 млрд, чистая прибыль достигла 1,321 млрд, кредитный портфель оценивается в 30,572 млрд, а собственный капитал – в 7,198 млрд долларов. По предварительной информации, этот год принес компании еще больше. Ясно, что рассматриваемое ФКУ является довольно успешной коммерческой финансовой структурой.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Альфа Банк на протяжении многих лет является обладателем престижных наград и премий в сфере банковского обслуживания.

Показательно и наличие в «копилке» Альфа Банка престижных наград и премий.

- 2012 год. Альфа Банк получил от Retail Finance Awards звание «Лучший розничный банк», затем признан лучшим в номинации «Экономика, Бизнес и Инвестиции» Премии Рунета 2012 за постоянное совершенствование проводимых через интернет операций. Стал обладателем ежегодной премии в индустрии private banking&wealth management — Spear’s Russia Wealth Management Awards 2012.

- Подтвердил звание лучшего розничного ФКУ по мнению Retail Finance Awards, а также получил награду от Visa Global Service Quality Awards за высочайший международный уровень одобрения эмитента дебетовых карт.

- Победил сразу в 4-х номинациях от Visa Global Service Quality Awards и стал «Событийным проектом года» в российском конкурсе «Основа роста». Отметился на премии «Лидер клиентоориентированного бизнеса».

- Еще раз стал обладателем 4-х номинаций от Visa Global.

- Пятый раз подряд получил награду Authorization approval rate, что подтвердило успешность деятельности банка и его высокий уровень эффективности риск-менеджмента. Отметился в качестве надежного ФКУ на премии «Финансовый Олимп», а затем вошел в ТОП-3 лучших по премиальному обслуживанию по мнению Frank Research Group. Напоследок по достоинству оценили дистанционные технологии Альфа Банка.

Альфа Банк входит в число самых крупных коммерческих российских ФКУ, и логично, что кредитная политика организации сбалансирована и клиентоориентирована. Все это делает компанию надежной, а кредитование – удобным и выгодным.

Виза Классик (Сбербанк)

Сбербанк по многим дебетовым карточным продуктам дает возможность выбрать валюту счета, но самой популярной является карточка Visa Classic (а также ее аналог – Мастеркард Стандарт).

Особенности

Особенности выпуска и обслуживания карточки таковы:

- срок действия – 3 года,

- стоимость выпуска составляет 30 долларов США или евро,

- плата за второй год обслуживания – 20 долларов США или евро,

- доплата за индивидуальный дизайн пластика составит 500 рублей,

- суточный лимит на снятие наличных составляет для долларовых карточек – 6 000 долларов, а для пластиков в евро – 4 500 евро,

- комиссия за снятие средств через банкоматы других банков – 1%.

Преимущества и недостатки

Преимуществами использования дебетовых валютных карт Сбербанка являются известная репутация самого банка за рубежом, невысокая стоимость обслуживания, бесплатные и очень удобные каналы дистанционного обслуживания – смс-банкинг, интернет-банк.

Недостатком можно считать не самые низкие тарифы.

Ключевые условия

Оформить и получить валютную дебетовую карточку Сбербанка можно в любом отделении, причем банковские сотрудники проконсультируют по поводу условий обслуживания и помогут подобрать тот карточный продукт, который подходит именно вам. Держатели рублевых пластиков, подключенных к «Сбербанк-Онлайн», могут оставить заявку на оформление валютной карты онлайн.

Что такое «обязательный платеж по кредитной карте Сбербанка»?

Кредитка, к какой бы категории она ни принадлежала, реализована по принципу: «получаешь сейчас, платишь потом и по чуть-чуть». Однако, в рамках этой системы получать выгоду должен не только клиент, но и банковская организация.

Деньги, выданные в качестве займа, должны быть возвращены вовремя, чтобы у банка не образовывались убытки. Соответственно, с этой целью и был введен обязательный платеж: никакой другой механизм не мог бы в полной мере реализовать указанный выше принцип.

Обязательный платеж — это сумма, которую клиент должен ежемесячно вносить на счет кредитной карточки в пользу задолженности. Обязательное пополнение появляется с момента получения займа, а исчезает ко времени полного погашения долга.

Платеж нужно вносить обязательно к установленной дате (поэтому он так и называется), иначе клиент получит существенный штраф. Кроме того, задолженность желательно погашать до момента окончания льготного периода, в течение которого по займу не начисляются проценты. Тогда пользователь фактически будет получать не кредиты, а многоразовые рассрочки с удобной системой расчета.

Дата погашения обязательного платежа — так называемая «дата формирования отчета». Она образуется в день активации кредитки. Среди новых клиентов принято думать, что отсчет льготного периода и даты обязательного пополнения должен вестись с момента получения кредита, но это не так.

Поэтому льготный период зачастую составляет не 50 дней, указанные Сбербанком в договоре обслуживания, а около 35-45 дней в зависимости от близости даты получения первого кредита к отчетной дате. Получается, если займ был взят за один день до наступления отчетной даты, то уже на следующий день клиент должен погасить обязательный платеж.

Обратите внимание: обязательное пополнение — это минимальное значение, т.е. вносить сумму меньше этого значения нельзя, по крайней мере без начисления штрафов

Это значит, что при желании клиент может внести больше установленной суммы. Все поступившие деньги пойдут на погашение задолженности, уплату процентов, штрафов и комиссий. Если образуется остаток, он будет храниться на карточке до момента выдачи нового займа.

Самое главное — платежеспособность клиента

Узнать, на какую сумму дают кредитную карту, вы можете только после подачи заявки и ее рассмотрения. Даже менеджер банка при собеседовании не сможет сказать, сколько именно вам одобрят. И во многом назначенная сумма будет зависеть от вашей платежеспособности.

Какие клиенты могут рассчитывать на повышенные лимиты:

- постоянные заемщики банка;

- зарплатные клиенты;

- те, что докажут доход документально.

Если кредитная карта выдается со справками, на размер линии ссуды будет напрямую влиять среднемесячный доход заявителя. При назначении лимита банк будет считать, что заемщик использует линию в полном объеме: у него должны быть средства на оплату этого долга.

ЧТО ЗА КОМИССИИ?

Банк, как и любая другая коммерческая организация, ставит целью своей работы получение прибыли. Это объясняет взимание банком как процентов за предоставление кредитов, так и комиссий за различные услуги.

Комиссионный вопрос важен не только для банков (для которых он составляет вторую после процентов по кредитам статью доходов), но и для населения. Ведь для граждан комиссии определяют окончательную (полную) стоимость пользования тем или иным банковским продуктом.

Самое большое количество комиссий связано с картами, которые на сегодняшний день являются самым распространенным розничным банковским продуктом среди населения.

8 место. Прибыль (Уралсиб) – Visa, MasterCard

8 место

Один из крупнейших российских банков. Входит в объединенную сеть банкоматов ATLAS, которая включает в себя более 5 000 устройств по всей стране. Карта Прибыль от банка Уралсиб предназначена для хранения денег. Чем больше остаток, тем выше ставка.

Условия

Для получения высокой ставки нужно держать на счету большую сумму.

Использование

Карту Прибыль можно использовать для хранения денег.

Бонусы

Держателям доступен небольшой кэшбэк.

Надежность

Уралсиб поддерживает высокий уровень надежности.

Доступность

Можно заказать моментальную версию карты.

- Размер процентов на остаток 5,25% годовых

- Условия начисления наличие остатка от 1 000 000 рублей, иначе – 3-5% годовых

- Снятие наличных в любых банкоматах — бесплатно при сумме снятия от 3 000 рублей

- Бонусы за покупки баллы Уралсиб Бонус – 1 балл за каждые 50 рублей трат, можно обменять на подарочные сертификаты партнеров

- Дополнительные возможности бесконтактная оплата

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно при минимальном остатке от 5 000 рублей или сумме покупок от 1 000 рублей, иначе – 49 рублей в месяц

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления 2-3 дня

Преимущества

- Снятие наличных в любых банкоматах

- Бонусная программа с простыми условиями

- Можно оформить с благотворительной программой

Недостатки

Необходим большой остаток

Подробнее

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

Название/Банк | Обслуживание | Кэшбэк | Проценты на остаток | Дополнительные опции |

Умная карта Visa Gold от Газпромбанка |

|

| До 6% по накопительному счету | Больше кэшбэка и миль при заказе дополнительных карт для семьи |

Мультикарта от ВТБ |

|

| До 4,5% по накопительному счету | Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

Классическая карта Сбербанка |

| Бонусами СПАСИБО – до 30% от партнеров | Не начисляется | Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

Opencard для путешествий от банка «Открытие» | Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

| Не начисляется |

|

Карта Tinkoff Black |

|

| 3,5% по счету в рублях | Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Лучшие дебетовые карты с процентами на остаток

При составлении ТОП-5 мы не брали в расчет другие параметры карточек. В первую очередь нас интересовало начисление процентов на остаток средств на карточном счете.

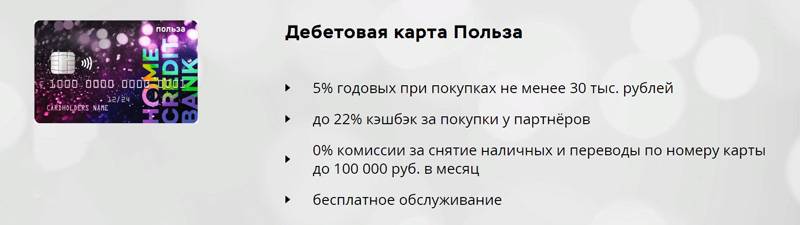

«Польза» от Хоум Кредит банка

Карточка Польза обслуживается бесплатно. Кэшбэк составляет 1% на все покупки, до 5% при покупках в выбранных категориях и до 22% в партнерских магазинах.

При пополнении карточного счета в салонах связи и терминалах МТС комиссия не взимается. Так же бесплатным будет пополнение по дистанционным каналам.

В течение месяца с карты можно обналичить без комиссии до 100 тыс. ₽.

Если владелец карты совершает в течение месяца покупки, сумма которых составляет от 30 тыс. ₽ в течение месяца на остаток средств на счете начислят 5% годовых.

Если сума покупок будет менее 30 тыс. ₽, но больше 7 тыс. ₽, то на остаток будет начислено 3% годовых. При покупках на сумму менее 7 тыс. ₽, процентов на остаток не начислят.

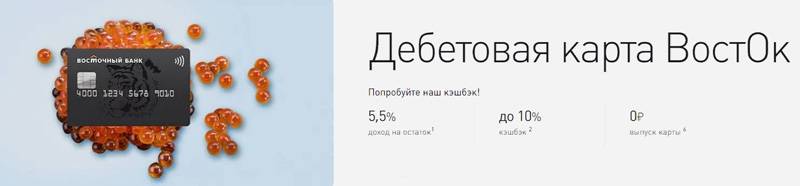

«ВостОк» банка Восточный

Максимальный размер процентов, которые могут быть начислены на остаток карты, составляет 5,5% годовых.

Начисление производится, если в течение месяца картой оплачены покупки на сумму от 3 тыс. ₽, и остаток средств на счете составляет от 10 тыс. ₽ до 1 млн ₽.

Во всех остальных случаях проценты не начисляются.

При переводах на карту с карточных счетов других банков комиссия не взимается. Бесплатно можно обналичить средства в устройствах самообслуживания Восточного банка.

При снятии денег в банкоматах сторонних банков будет взиматься комиссия.

«Твой кэшбэк» Промсвязьбанка

Максимальный размер процентов, которые могут быть начислены на остаток на карточном счете, составляет 4% годовых.

При этом владелец карточки должен выбрать, какими привилегиями он будет пользоваться: начислением процентов,1,5% кэшбэком на все покупки или кэшбэком до 5% в трех выбранных категориях.

В течение месяца разрешено пользоваться только одной привилегией.

В некоторых городах страны карточка может быть доставлена бесплатно. При оплате коммунальных услуг со счета карты комиссия не взимается.

Карточка может обслуживаться бесплатно, если владелец в течение месяца оплатит картой покупки на сумму не менее 5 тыс. ₽. Если условия бесплатности не соблюдаются, стоимость ежемесячного обслуживания пластика составит 49 рублей.

При заказе карточки платежной системы MasterCard, клиент получает бонус в размере 500 ₽.

«Прибыль» УралСиб банка

Максимальный размер кэшбэка по карте достигает 3%. Карточка обслуживается бесплатно.

Особенностью карточки считается то, что если обналичивать сумму от 3 тыс. ₽ в банкоматах любых банков страны, комиссия взиматься не будет.

Максимальный процент, который может быть начислен на остаток, составляет 5,25%.

Для увеличения процентов на остаток банк рекомендует:

- сразу пополнить счет карты при получении;

- ежемесячно совершать покупки картой на сумму от 10 тыс. ₽;

- держать на счете определенную сумму в качестве неснижаемого ежедневного остатка.

«Tinkoff Black» банка Тинькофф

Кэшбэк по карте Тинькофф составляет:

- 1% на все покупки;

- до 15% в трех указанных категориях;

- до 30% по специальным предложениям партнеров.

Пассивный доход от начисления процентов на остаток – 3,5%. Начисляется, если остаток не превышает сумму 300 тыс. ₽.

Обслуживание карточки может быть бесплатным, если на всех сберегательных счетах владельца находится не меньше 50 тыс. ₽.

В иных случаях обслуживание будет стоить 99 ₽ ежемесячно. При переводах через Систему быстрых платежей комиссия не взимается.

Бесплатные переводы по номеру карты ограничены суммой 20 тыс. ₽ в месяц.

На сегодня это все.

Поделитесь информацией с друзьями в соцсетях. Напишите комментарии, поставьте статье оценку. Подпишитесь на обновления блога.

До новой встречи!

Какие преимущества и недостатки этой программы лояльности?

Казалось бы, какие могут быть недостатки в получении пассивного дохода при хранении собственных средств на обычной зарплатной карте? С первого взгляда одни преимущества, но мы нашли и минусы:

| Достоинства | Недостатки |

|---|---|

|

|

Исходя из этого, клиенту нужно сделать личный вывод, что из перечисленного для него имеет принципиальное значение.

Подводим итоги и выбираем лучшую валютную карту

Мы рассмотрели 5 валютных карт, эмитируемых Сбербанком, банком Тинькофф, «ФК Открытие», Райффайзенбанком и РИБ. Осталось выбрать лучшую по следующим критериям оценки:

- оформление и плата за обслуживание: очень быстро оформляется и доставляется карточка Тинькофф Блэк, к тому же стоимость ежегодного обслуживания невелика, и ее довольно просто избежать,

- удобные каналы дистанционного обслуживания: пожалуй, здесь лидирует Сбербанк, а на второе место можно поставить банк Тинькофф,

- наличие кэшбека: весомым кэшбеком радует снова банк Тинькофф, «ФК Открытие» и РИБ,

- возможность быть на связи с банком за рубежом: лучший кол-центр, который действительно всегда на связи и оперативно помогает в сложных ситуациях – у банка Тинькофф,

- условия пополнения и снятия наличных в банкоматах за границей: самые привлекательные условия у Смарт Карты, также бесплатное снятие от 3 000 рублей предлагает банк Тинькофф, а пополнением без комиссий в пределах 200 000 рублей радует Райффайзенбанк,

- начисление процентов на остаток: в этой категории лидирует валютная Мастеркард от РИБ – целых 1,6% на остаток в валюте.

В целом у каждой карточки есть свое преимущество, но в совокупности лидером этого обзора становится валютная карта Tinkoff Black. Кроме того, банк Тинькофф и Сбербанк предоставляют возможность оформить мультивалютный пластик.