Несоответствие требованиям банка

Банки могут выставлять любые условия в выдаче кредитов, если они не противоречат закону. Например, могут сделать программу и требовать от участников гражданство РФ, определенный возраст и трудовой стаж. Если вы не соответствуете хотя бы одному пункту из требований, банк откажет в предварительном одобрении ипотеки.

Как исправить: Самый простой способ — обратиться в другой банк. Найти аналогичную программу с похожей процентной ставкой, проверить условия выдачи и выяснить, соответствуете ли вы требованиям, и после этого подать заявку.

Например, в крупных банках низкую процентную ставку обычно предлагают тем, кто проработал на одном месте не менее 1–2 лет. В небольших банках такие требования сокращаются до 3–6 месяцев.

Отказ в одобрении ипотеки в одном банке не означает, что вы не сможете получить кредит в другом учреждении.

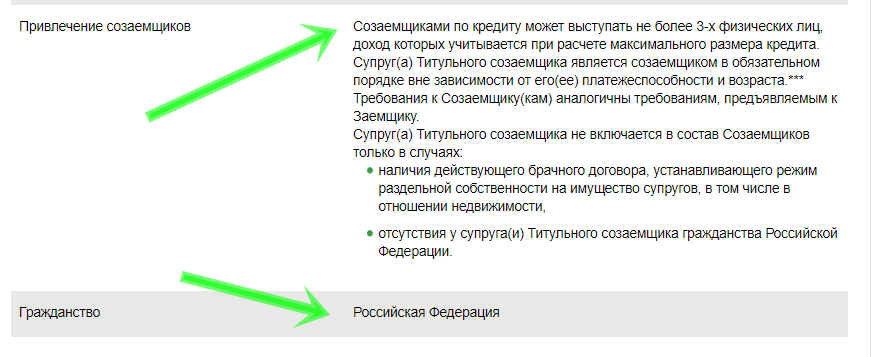

Какие требования предъявляет Сбербанк к потенциальным заёмщикам?

Рассматривая заявку от потенциального заёмщика, сотрудники Сбербанка проверяют и оценивают следующие характеристики:

- Гражданство: только россияне могут оформить ипотеку в этом банке.

- Возраст: минимальный возраст – 21 год; максимальный – 65 лет на момент окончания ипотечного договора.

- Регистрация: обязательно постоянная, по месту обращения.

- Трудоустройство – официальное, стабильное; стаж – не менее 1 года, из них как минимум полгода – на последнем месте занятости.

- Доход: средний или выше среднего по стране.

- Кредитная история: чистая, не запятнанная никакими просрочками, незакрытыми кредитами, судимостями с банками.

Дополнительно оценивается статус клиента:

- Социальный (возможность воспользоваться льготами);

- Корпоративный;

- Военный;

- Зарплатный (т.е. получает з/п на карту Сбербанка или нет).

Восстановление репутации кредитной истории

Даже в случае добросовестного погашения ранее взятых кредитов никто не застрахован от зависших на балансе остаточных долгов. Они могут возникнуть как из-за ошибок технической системы, так и вследствие неверных расчетов банковских служащих. Если по этой причине в Сбербанке отказали в ипотеке – что делать? Лучше выявить наличие таких моментов еще до подачи заявки. Но ничто не мешает сделать это и перед повторным обращением. Для этого придется оформить повторные запросы в кредитные инстанции, ранее выдававшие ссуды заемщику.

Если же выявлена действительная частичная неоплата займа, то следует его погасить для восстановления репутации своей кредитной истории.

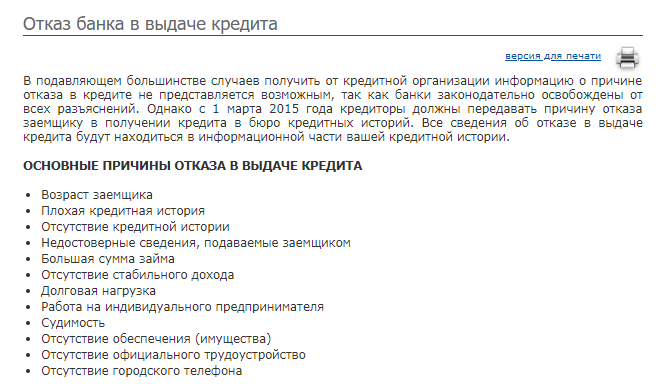

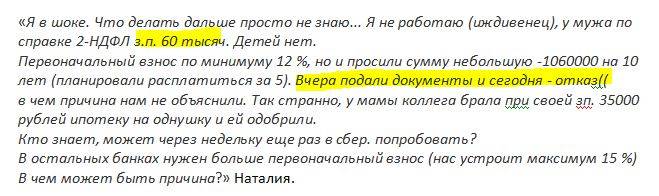

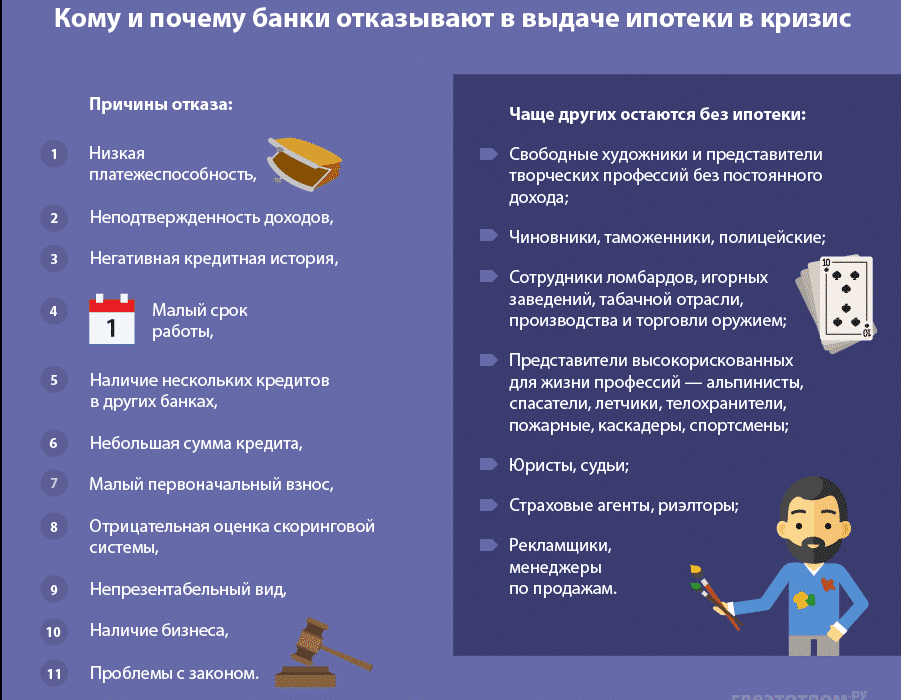

Основные причины для отказа в ипотеке

Существует несколько причин, почему клиентам отказывают в ипотеке на загородный дом:

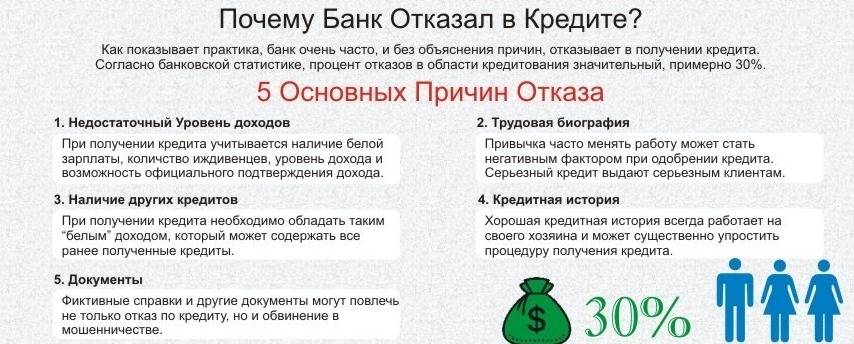

1. Низкий доход заемщика

Это самый распространенный повод для вынесения отрицательного решения о выдаче кредита. Практика показывает, что оптимальный размер первоначального взноса должен быть в районе 45-50% от совокупного дохода. Но зачастую, некоторые банки снижают эту цифру до 30% (это обосновывается наличием иждивенцов в семье).

Некоторые банки предпочитают оценивать платежеспособность, учитывая только официальный доход претендента. Кроме того, кредитные учреждения очень не любят заемщиков с маленьким первоначальным взносом. По их мнению, благонадежный заемщик вполне может сам накопить 20-25% от общей стомости дома с участком.

2. Кредит не прошел проверку службы безопасности

Каждый потенциальный заемщик проходит обязательную проверку в службе безопасности. Они проверяют: правильность сведений о заработной плате, месте работы и трудовом стаже.

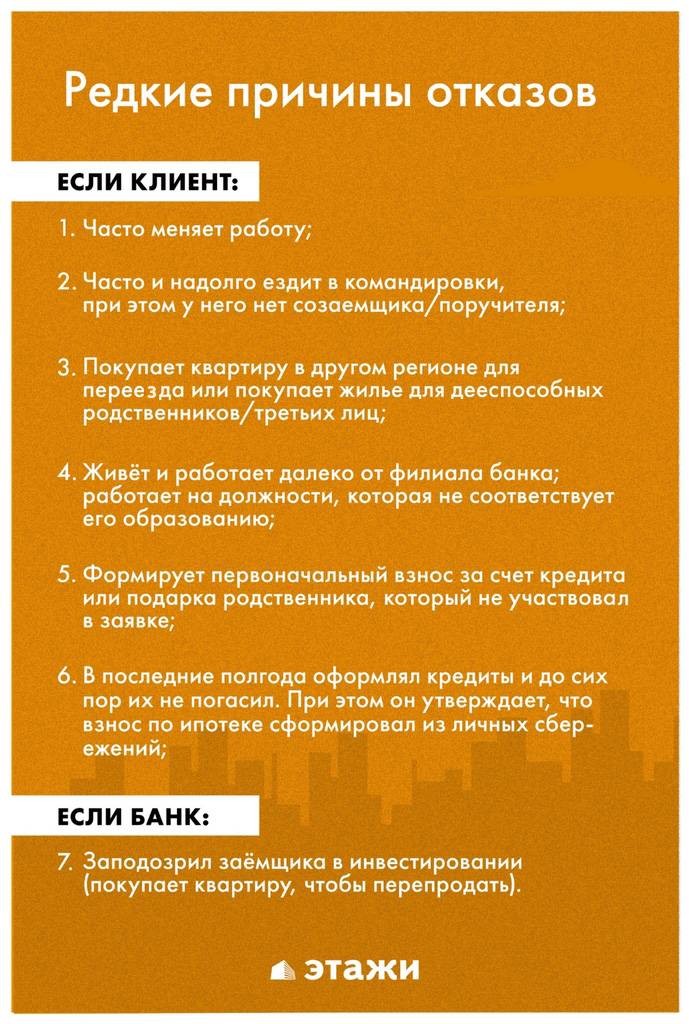

Банк может вынести отказ в выдаче кредита, например, потому, что потенциальный заемщик часто меняет место работы или потому, что у него есть много долгов по алиментам или штрафам.

3. Закредитованность заемщика

Можете быть уверены, банк обязательно узнает о наличии других кредитов в других банках.

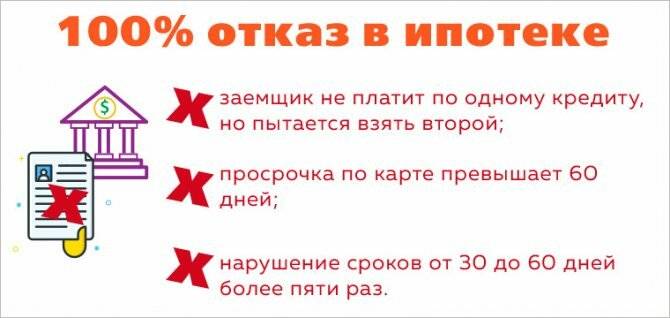

Большой размер платежей, регулярные просрочки, плохая кредитная история — все это может стать серьезной проблемой для получения ипотечного кредита. Вероятность отказа вырастает в несколько раз, в случае если заемщик уже взял кредит в другом банке на крупную сумму.

Не менее важна и кредитная история. В России сегодня наблюдается явление, так называемой, «закредитованности» населения. Речь идет о том, что граждане в последние годы «понабрали» большое количество кредитов: потребительских, автомобильных и, разумеется, ипотечных. Но между тем, не все ответственно относятся к исполнению своих обязательств.

При этом, для того, чтобы испортить кредитную историю, сегодня достаточно просрочить выплату очередного платежа на погашение займа. Вся информация о просрочках, непогашенных кредитах аккумулируется в бюро кредитных историй (БКИ) — к этим данным имеют доступ все банки.

Вот почему важна хорошая кредитная история, так как проблемная (плохая) история может перечеркнуть для заемщика любые кредиты на крупные суммы (включая ипотеку).

4. Выбранный заемщиком вариант не понравился банку

Даже самый благонадежный заемщик может перестать погашать свою задолженность, причин тому может быть множество. И тогда перед банком вырастает проблема — реализация заложенного имущества.

Задача банка в этом случае — как можно скорее вернуть вложенные средства. То есть объект недвижимости должен обладать хорошей ликвидностью. И если у банка возникают подозрения в ликвидности объекта недвижимости, то в ипотечном кредите будет скорее всего отказано.

Почему вам могут отказать

Если скоринговую систему или Службу безопасности что-то не устроит, вам откажут без объяснения причин. Требования разных банков к заемщикам могут различаться в цифрах и мелочах, но сходятся в главных пунктах. Чаще всего причину отказа не знают даже кредитные менеджеры. Расскажу об основных причинах отказа.

Несоответствие требованиям, которые банк предъявляет к заемщику. Чаще всего это небольшой доход, недостаточный стаж или неподходящий возраст.

Плохая кредитная история. Банк может насторожить даже несколько пропущенных платежей по кредитке. Если у вас были более серьезные проблемы с выплатами или дело дошло до коллекторов, вы не сможете получить кредит, пока не исправите кредитную историю.

Чаще всего просрочка до 30 дней считается технической и не влияет на кредитную историю. Но если такое повторяется регулярно, банк понимает, что вы не очень обязательны. А вот если у вас были просрочки больше 3 месяцев, для банка это большой повод вам отказать.

Несколько лет назад Светлана взяла кредит на отпуск и не рассчитала сил: пропускала платежи, несколько раз задерживала выплаты. В результате кредит она выплатили, но кредитную историю испортила. За это время у у Светланы доход увеличился в 2 раза, никаких долгов у нее нет, но банк не хочет давать ей ипотеку из-за прошлых проблем.

А вот с Евгением ситуация другая. У него никогда не было просрочек, хорошая зарплата и во всем он идеальный клиент. Но банк одобрил его заявку только со второго раза, потому что у него никогда не было кредитов. Если нет кредитной истории, банк не может проверить насколько вы добросовестный плательщик и не хочет быть первым, кто предоставит вам кредит.

Высокая кредитная нагрузка. Ежемесячный платеж по кредиту не должен быть больше 40-50% от подтвержденного дохода. Если кто-то в семье не работает или есть дети, это соотношение может быть снижено. При этом банк учитывает все кредитные обязательства заемщика, даже кредитки.

Долги по налогам и штрафам. Распространенный случай — люди забывают оплатить налоги или штрафы ГИБДД.

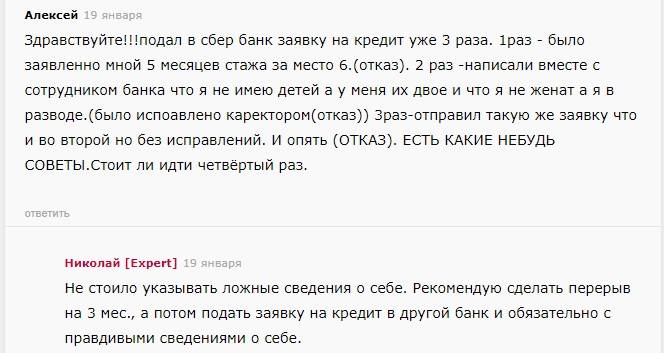

Предоставление недостоверных сведений и поддельных документов. Если банк поймает вас на обмане, вам откажут.

Никогда не обманывайте банк и не подделывайте документы

Ошибки (опечатки) в подтверждающих документах. Ваша бухгалтерия могла допустить ошибку в нескольких цифрах, а банк проверил доход через Пенсионный фонд, заметил несоответствие и отказал. Чтобы такого не случилось внимательно проверяйте все документы перед подачей.

Неполный набор документов. Тоже распространенная проблема — люди просто забывают подать все документы.

Банк не смог связаться с работодателем. Если это случилось несколько раз, вашу заявку отклонят.

Мнение сотрудника, принявшего заявку. Если вы произвели на сотрудника плохое впечатление, он может сделать об этом отметку в анкете. Если банк будет в вас сомневаться, он учтет мнение работника и откажет вам в кредите.

Судимость. Если у вас есть судимость, большинство банков вам сразу откажут.

Недавний отказ. Если банк однажды вам отказал, в следующий раз он рассмотрит заявку не раньше определенного срока.

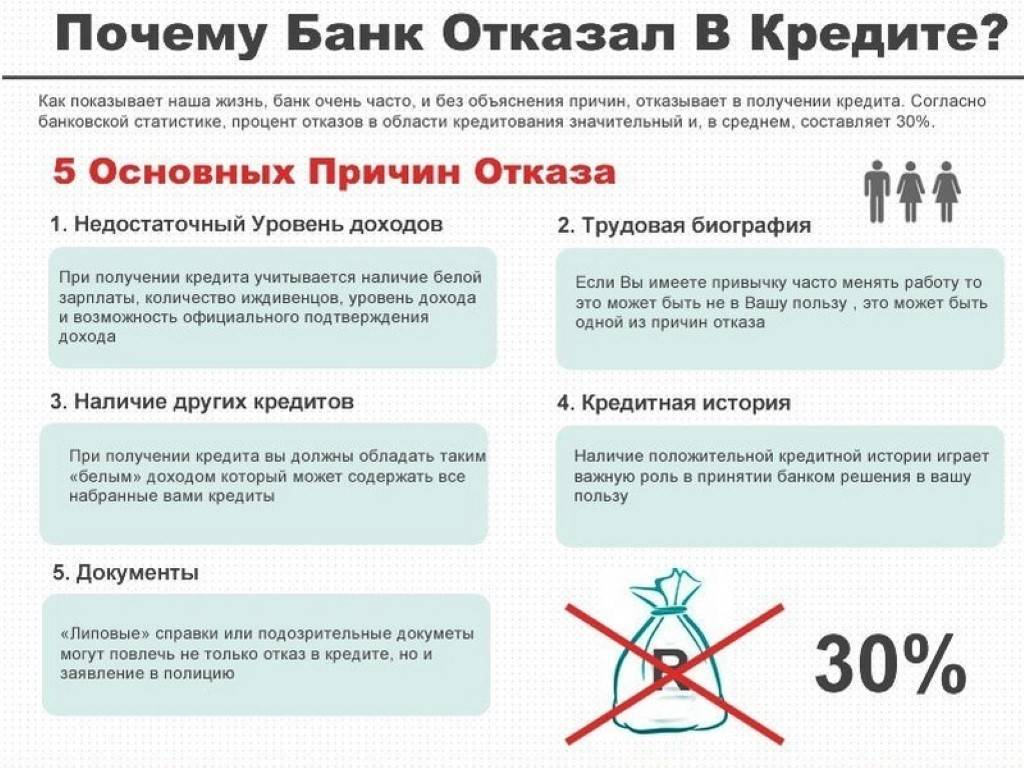

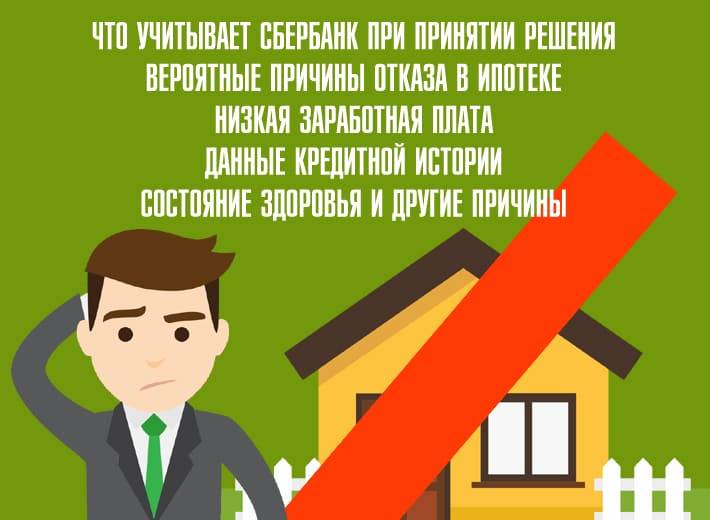

В чем может быть причина?

При рассмотрении заявок на большую сумму кредита банк интересует не только размер зарплаты клиента. Нередки случаи, когда даже при наличии стабильного и высокого уровня дохода потенциальный заемщик получал отказ. Даже на первый взгляд незначительные вещи могут привести к тому, что человеку не одобрят заявку. Примеры основных причин отказа в ипотеке в Сбербанке:

- недостоверность предоставленных заемщиком сведений;

- невозможность проведения проверки по полученным документам;

- невостребованность на рынке передаваемой в залог недвижимости;

- наличие у заемщика проблем со здоровьем;

- наличие любой задолженности по налогам, штрафам и т. п.;

- судимость, в том числе условная;

- нерешительное поведение потенциального заемщика при консультации с кредитным менеджером.

Подобный перечень характеризует распространенные причины, по которым Сбербанк может отказать в выдаче ссуды. Но наряду с ними есть определенный круг факторов, наличие которых будет свидетельствовать о 100-процентной вероятности отказа.

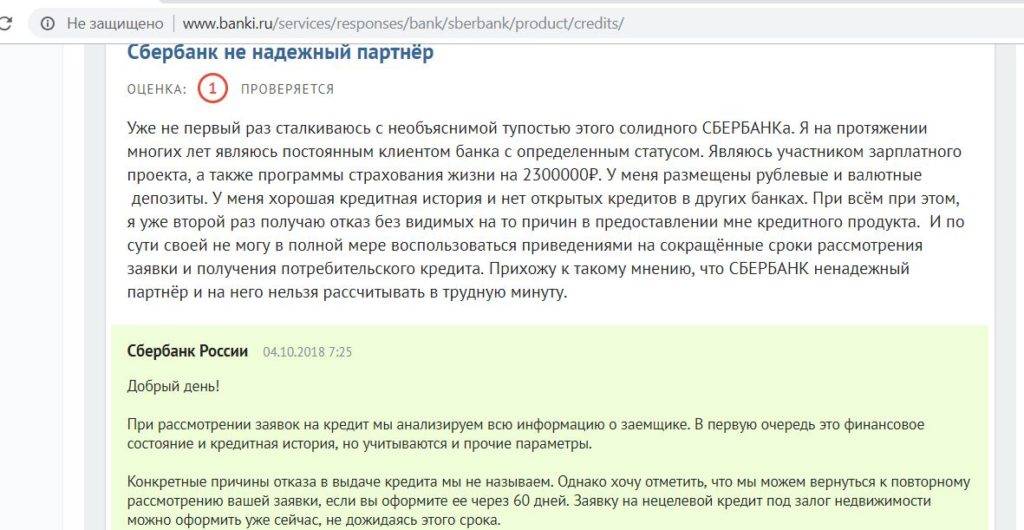

Главные причины отказа в ипотеке в Сбербанке

Покупка жилья за счет ипотечных средств – удобный способ улучшить жилищные условия. Подавая заявку на одобрение займа, клиент может получить отказ в ипотеке без объяснения причин. Рассматривая поступающие обращения, банк, в первую очередь, старается обезопасить себя от возможных рисков. Именно с учетом них, принимается решение, одобрять ипотеку или нет. Банк отказывает в ипотеке по множеству причин.

Основной причиной является недоверие к клиенту – например если имеются сомнения в его платежеспособности. Чтобы не отказали в ипотеке и одобрили нужную сумму, не будет лишним подготовиться заранее. Перед обращением в кредитное учреждение, следует разобраться, понять, по каким причинам банки отказывают в ипотеке и что можно предпринять если банк отказал в ипотеке.

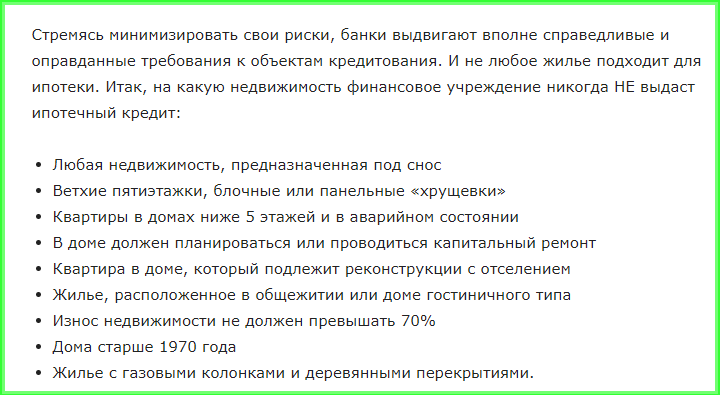

Жилье не соответствует требованиям банка

Так как ипотека подразумевает залог в виде недвижимого имущества, важно, чтобы оно было ликвидным. Это связано с тем, что на случай, если клиент не сможет расплатиться по своим обязательствам, кредитное учреждение продаст жилье, для покрытия своих затрат

Клиент должен знать, что банк проверяет квартиру при ипотеке и может отказать, если возникнут какие-либо сомнения.

Какие квартиры не подходит под ипотеку:

- располагаются в аварийных домах;

- относятся к категории ветхого жилья, подлежащего сносу;

- не дают ипотеку на дом, предназначенный для реконструкции с целью расселения;

- не одобрят жилье, находящее под обременением или арестом;

- в данном строении установлены газовые колонки или перекрытия из дерева.

Как видно, не все квартиры подходят под ипотеку в Сбере. Кредитор устанавливает свои требования, к числу которых также относится:

- возраст дома (год постройки);

- допустимый износ;

- расположение;

- планировка.

Поэтому, чтобы получить одобрение от банка, нужно учитывать указанные выше факторы, при выборе жилья, увеличивающие шансы на получение положительного результата.

Неплатежеспособность клиента

Низкий уровень заработка — одна из причин, по которой в Сбербанке могут отказать в ипотеке.

Чтобы получить одобрение заявки официальный доход должен быть минимум в два раза выше размера ежемесячного платежа. Однако не только уровень дохода влияет на решение банка

Во внимание берутся также следующие факторы, прямо влияющие на показатель финансовой стабильности клиента:

- возраст заемщика — от 21 года;

- стаж не менее 1 года по последнему месту работы, на момент подачи заявки.

При соответствии клиентом всех требований в оформлении ипотечного займа банк отказывает крайне редко. Но есть также и вспомогательные критерии которые могут напрямую повлиять на решение.

Плохая кредитная история

Отрицательная кредитная история часто играет важную роль в рассмотрении и одобрении заявки на ипотеку. Сбербанк не сотрудничает с клиентами, у которых испорчена кредитная история.

Причины которые могут негативно влиять на кредитную историю:

- несовременное исполнение обязательств по действующим или закрытым кредитным обязательствам;

- неоплаченные долги;

- штрафы, возникшие в результате просрочек.

Однако не спешите отчаиваться — помочь улучшить кредитную историю может кредитный доктор!

Проблемы с оформлением документов

Как правило, речь идет о поддельных документах или неправильно заполненных анкетных сведениях. По количеству клиентов, не получивших одобрение по кредиту, ипотечники занимают далеко не последнее место, так как речь идет о серьезном и крупном залоговом займе. Перед подачей заявки следует проверить все вносимые данные, возможно, где-то допущена ошибка. Банк довольно тщательно проверяет поступающие документы. Если будут замечены неточности или фальсификация документов, в ипотечном займе сразу будет оказано. Например, при обнаружении подозрительных бумаг, несоответствующих действительности, банк вправе обратиться в компетентные органы для выяснения обстоятельств. Лучше не портить свою репутацию и делать все в рамках закона.

Состояние здоровья получателя ипотеки

Если у клиента серьезные проблемы со здоровьем, в ипотечном займе ему будет отказано. Банк не возьмет на себя риски такого сотрудничества, так как видит перспективы — в будущем, клиент может потерять платежеспособность. Тем более, при ипотечном кредитовании оформляется страхование жизни и здоровья заемщика.

Ни одна страховая не станет оформлять полис для клиента, имеющего серьезны заболевания.

«Деревянная» ипотека

В 2018 году в России был запущен проект субсидирования кредитов на приобретение готовых деревянных домов, построенных в фабричных (заводских) условиях. Только за год, на эти цели, из бюджета будет выделено порядка 197,7 млн. рублей. Данная программа позволит почти 2,5 тысяч российских семей приобрести дачные дома на выгодных условиях.

Главная «фишка» этой программы — доступные ставки по кредитам. Так, средние ставки по ипотеке на загородные дома сегодня составляют 13-15% годовых, а, благодаря выделенным субсидиям, россияне смогут получить кредит на покупку готового деревянного дома всего под 5% годовых.

Максимальная сумма кредита — 3,5 млн. руб., при уплате первоначального взноса от 10% от стоимости постройки. По расчетам правительства, готовую дачу и небольшой деревянный дом (площадью от 100 до 130 кв. м.) можно будет приобрести за 2-2,5 млн. руб.

Проверка приобретаемой недвижимости

Наиболее часто отказ в ипотечном кредитовании после одобрения происходит именно в процессе осуществления проверки жилого помещения, которое выбрано заёмщиком для приобретения. Проблемы могут возникнуть по таким причинам:

- Закончился период времени, который был предоставлен на поиск недвижимости. Соответственно, предварительно одобренная ипотека аннулируется автоматически;

- Выбранный жилищный объект не подходит по критериям, которые предъявляются финансовой организацией;

- Выявление проблем или сомнений в предоставленной документации на приобретаемое имущество.

Требования банка к заемщику

Сбербанк выставляет жёсткие обязательные требования к заёмщику:

- Гражданство Российской Федерации. Иностранные граждане не смогут получить ипотеку/кредит.

- Возрастные рамки. На момент подачи заявки клиент должен быть старше 21 года. Второй возрастной порог: 75 лет. Это максимальный возраст совершения последних выплат.

- Стабильный доход и трудоустроенность. Общий трудовой стаж — не менее 1 года, время работы на последнем месте — от 6 месяцев. Учитывается и размер заработной платы.

- Предоставление необходимых документов. Одной из самых важных бумаг является справка 2-НДФЛ, подтверждающая платёжеспособность клиента.

Ролик посвящен теме ипотеки. Автор отвечает на вопрос о том, кому банки дают положительный ответ и каковы главные требования к заёмщику. Подготовлено каналом «Секреты ипотеки».

Скрытые причины для отказа

Кроме понятных и явных причин, для отказа существуют скрытые основания:

- Указание разных сведений в различных банках. Обнаруженные расхождения вызовут определенные подозрения у сотрудников финансовой организации, поэтому нежелание лишний раз рисковать станет основанием для отказа.

- Предоставление ложной информации. По этой причине клиент может быть даже занесен в «черный список».

- Внешность, вызывающая подозрения — грязная одежда, состояние алкогольного опьянения.

- Цели взятия кредита — сотрудников банка может насторожить клиент с высоким уровнем дохода, который желает оформить кредит на малую сумму без обоснования причин.

- Отсутствие отметки о прохождении воинской службы или отсрочке.

- Беременность или пребывание в декретном отпуске — озвучить эту причину сотрудники банка не решаются, поскольку тогда их можно будет обвинить в дискриминации. По этой же причине могут отказать работникам, деятельность которых связана с риском для жизни.

- Большое количество досрочно погашенных кредитов — банкам не выгодно сотрудничать с такими клиентами, ведь прибыль от кредитования будет минимальной.

Вышеперечисленные факторы могут повлиять на решение банка даже при условии хорошей кредитной истории и стабильного заработка.

Неподходящий возраст

В большинстве ипотечных программ есть требования к возрасту заемщика. Есть минимум, обычно это от 21 года. И максимум, но он указан не конкретным числом, а переменной.

Для вычисления максимального возраста используют «Возраст на момент возврата кредита по договору». В обычных программах это 75 лет, если получаете ипотеку по программе без подтверждения дохода, это 65 лет.

Еще есть минимальный срок кредита — то есть срок, на который дают в долг. Обычно это не больше пяти лет.

Получается, что максимальный срок заемщика, если он берет кредит на минимальный срок в 5 лет, будет составлять — 60 лет для ипотеки без подтверждения дохода и 70 лет для стандартных ипотечных программ.

Как исправить: Никак. Возраст считается одним из ключевых требований, вместе с доходом заемщика. Единственный вариант — поискать ипотечные программы в других банках.

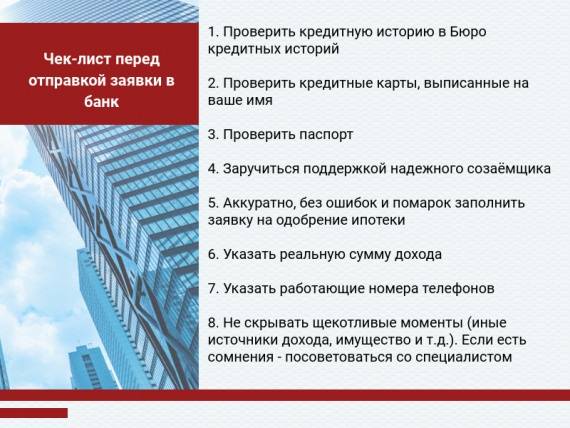

Как снизить вероятность отказа

Отклонение заявления на ипотеку приносит психологический дискомфорт и предполагает дополнительные траты времени и сил на повторный сбор и подачу документов. Но главное в такой ситуации постараться понять, почему банк не дал ипотечный кредит и в будущем исправить ошибки. Банк не уведомляет клиента о причинах своего отказа. Поэтому, чтобы лишний раз не тратить свое время, нужно заранее четко все продумать и максимально постараться снизить вероятность отказа.

Нужно принять во внимание следующие рекомендации:

- Внимательно заполняйте анкету и другие документы. Перепроверяйте свои данные на всех документах, чтобы не было ошибок и опечаток. Проверяйте, есть ли подписи и печати в нужных местах.

- Трезво оценивайте свое финансовое положение с учетом семейных обстоятельств. Если даже вам кажется, что при доходе в 50 тысяч рублей вы спокойно сможете жить с женой и двумя детьми на 20 тысяч, выплачивая ипотеку, банк с вами вряд ли согласится.

- Не старайтесь обмануть банк. Предоставляйте правдивую информацию. При выявлении недостоверных данных банк потеряет к вам лояльность. Помните, в кредитной организации работают квалифицированные опытные специалисты, которые легко отделят правду от лжи.

- Если у вас испорченная кредитная история, постарайтесь ее подправить до подачи заявления на ипотеку. Специалисты рекомендуют брать небольшой заем и возвращать его без нарушения кредитного договора. Для большей вероятности это можно сделать несколько раз. Или взять несколько кредитов, если дадут, и выплатить их, показав тем самым свою добросовестность и платежеспособность.

- Не торопитесь. Ипотека – серьезный шаг. Лучше основательно подготовиться и получить одобрение с первого раза, чем терять время и подавать документы несколько раз. Поищите поручителей, подумайте о залоговом имуществе, запрашивайте сумму кредита в соответствии с потребностями и старайтесь ее не увеличивать без нужды (воспользуйтесь онлайн-калькулятором для расчетов), позаботьтесь о стабильных источниках дохода. Если есть текущие кредиты, постарайтесь погасить их до подачи заявки на ипотеку. Привлекайте помощь, откуда только сможете. И главное, не переоценивайте свои способности и финансовые возможности. Жизнь непредсказуема.

Банк проверяет потенциального заемщика всесторонне, и у него найдется огромный список причин и факторов, влияющих на отрицательное решение по ипотечному кредиту. Каждое заявление изучается и рассматривается в индивидуальном порядке, так как на окончательный вердикт влияет совокупность факторов, а не одна единственная причина. Здесь и проверка достоверности объективных сведений, и субъективное мнение кредитного менеджера, и компьютерный анализ данных, и общее впечатление членов кредитной комиссии. Каждая кредитная организация работает по своему алгоритму и внутренним нормативным документам. Чтобы получить одобрение ипотеки, нужно заранее позаботиться о своем финансовом положении, не обманывать банк, давать только достоверную информацию и вести себя свободно и уверенно при собеседовании с менеджером.

Требования к заемщикам

Каждый банк выставляет свои требования к клиентам. Стандартные требования:

| Возраст | Большинство крупных банков готовы предоставлять средства только лицам с 21 года. Однако есть исключения, когда заемщик в 18 лет получает ипотеку. Максимальный предел, с учетом действия договора не должен превышать 65 лет. Персональные условия по возрасту всегда согласовываются через уполномоченного сотрудника банка. |

| Гражданство | Получить ипотеку могут как граждане с Российским гражданством, так и иностранцы. Во втором случае может понадобиться документ – вид на жительство. |

| Прописка | Получить финансовый продукт смогут только заемщики с постоянной регистрацией по месту обращения. Некоторые банки готовы учитывать временную регистрацию. |

| Занятость | Наличие официальной работы – основное требование, поскольку кредитор заинтересован в получение стабильного дохода. Как правило, заемщик обязан иметь:

Что касается ИП, то для них условия персональные. Зачастую такая категория граждан обязана иметь непрерывный стаж 1-2 года. |

| Мобильность | Клиент должен иметь личный номер телефона, на который сможет ответить на интересующие вопросы сотрудника службы безопасности. |

| Доход | Каждый заемщик обязан подтвердить размер заработной платы |

| Военный билет | Такое требование только для юношей в возрасте до 27 лет |

| Кредитная история | У клиента должна быть положительная кредитная история. С закредитованными лицами, которые нарушали условия договора, банк не желает сотрудничать. |

| Количество кредитов | Некоторые банки ставят обязательное условие – это отсутствие действующих кредитов. Даже если есть кредитная карта с неиспользованным лимитом, потребуется ее закрыть и предъявить справку. |

Дополнительно финансовые компании оценивают статус клиента:

- корпоративный

- получает заработную плату на карту их банка

- социальный заемщик (со льготами: материнский капитал или субсидии)

- военный

Ипотека в Альфа-Банке

Подробнее

Кредитный лимит:

от 60 000 до 50 000 000 руб.

Срок до:

30 лет

Ставка: от 8,49%

Возраст: от 21 до 70 лет

Рассмотрение: 30 минут

Оформить

Ипотека в банке Открытие

Подробнее

Кредитный лимит:

от 500 000 до 30 000 000 руб.

Срок до:

30 лет

Ставка: от 7,95%

Возраст: от 21 до 68 лет

Рассмотрение: 30 минут

Оформить

Кредит на большую сумму в Совкомбанке

Подробнее

Кредитный лимит:

от 150 000 до 30 000 000 руб.

Срок до:

10 лет

Ставка: от 11,9%

Возраст: от 20 до 85 лет

Рассмотрение: 30 минут

Оформить

Подробнее

Кредитный лимит:

от 100 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка: от 10,4%%

Возраст: от 21 до 68 лет

Рассмотрение: 30 минут

Оформить

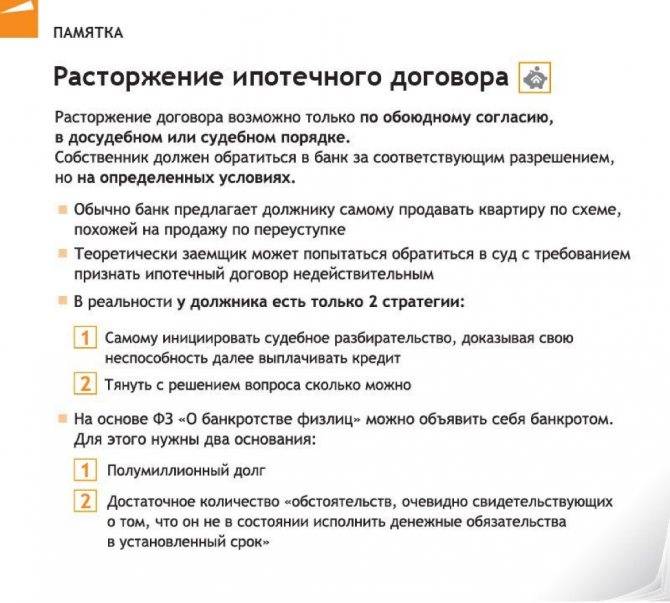

Что делать, если не дают ипотеку

Если вам не дали ипотеку, проанализируйте и попробуйте выявить возможные причины отказа. Проверьте информацию через бюро кредитных историй, рассчитайте уровень своей кредитной нагрузки, предупредите работодателя о возможном звонке из банка, обратитесь в банк с более лояльными условиями.

Если не дают ипотеку, эксперты также рекомендуют пересмотреть выбор жилищного объекта, исправить кредитный рейтинг, сравнить предложения других банков, привлечь поручителей, попробовать оформить потребительский займ вместо целевого займа или воспользоваться услугами кредитного брокера. Реже рассматривается вариант оформления кредита на родственников.

Многие заемщики также прибегают к дополнительным действиям:

- прикладывают к пакету бумаг рекомендации с места работы;

- готовят более крупный первоначальный взнос;

- стараются увеличить заработок или привлечь созаемщиков.