Как начисляются проценты

Точный алгоритм начисления прописывается в кредитном договоре, банки могут применять разные схемы. Долг по кредитной карточке — величина непостоянная. Человек может ежедневно расходовать средства или класть деньги на счет, в итоге сумма задолженности может хоть каждый день видоизменяться.

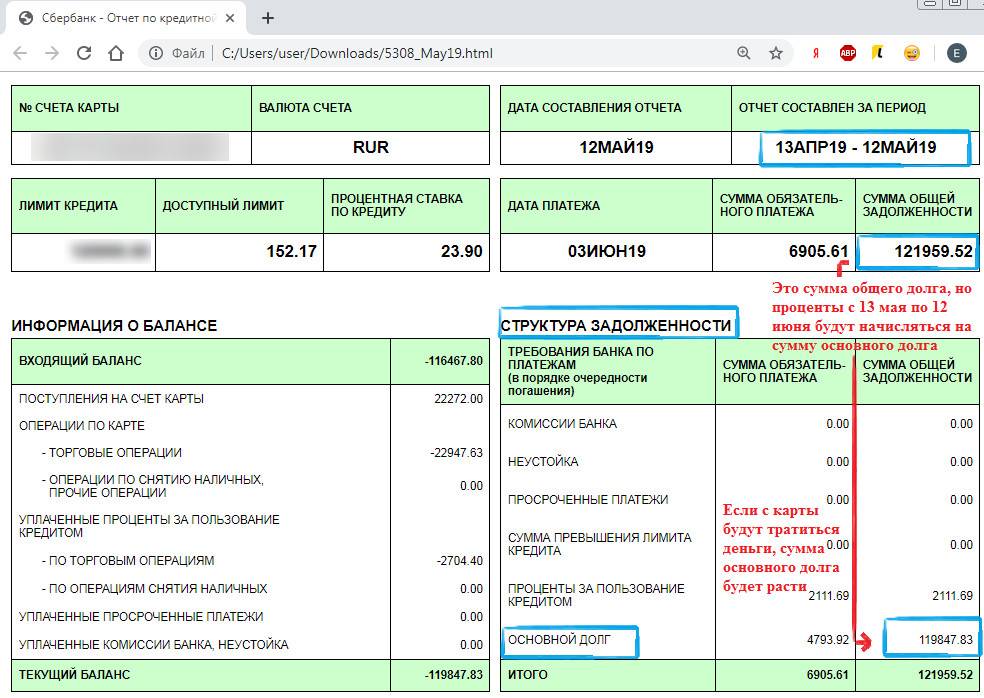

Понятно, что чем больше минус по карточке, тем весомее окажется переплата. Еще один важный момент — проценты начисляются на сумму долга, но не на весь кредитный лимит. Если линия равна максимально 150000 рублей, а минус составляет только 10000, соответственно, именно на конкретный долг будет проводиться начисление.

Чаще всего банки выбирают схему, по которой ставка начисляется на каждый отдельный день. Сегодня минус может составлять 10000, а завтра все 100000. Понятно, что плата за эти дни окажется кардинально разной.

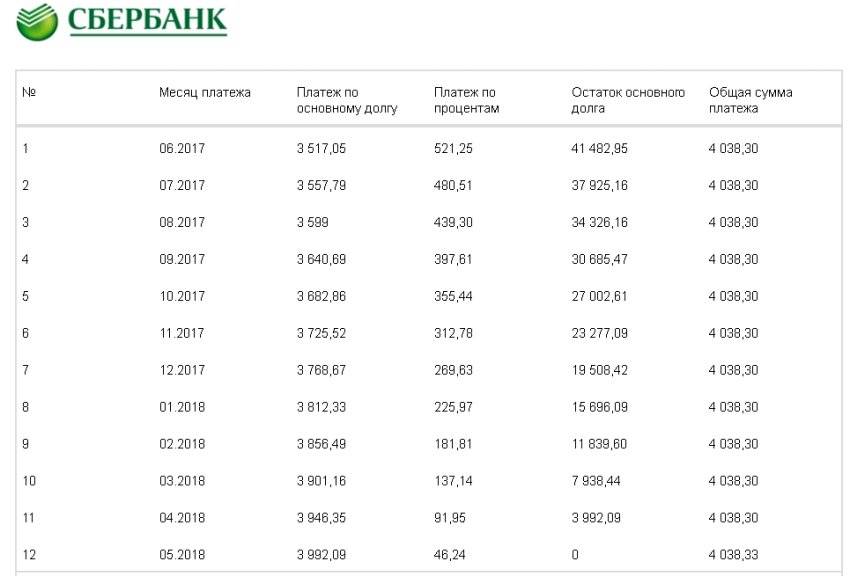

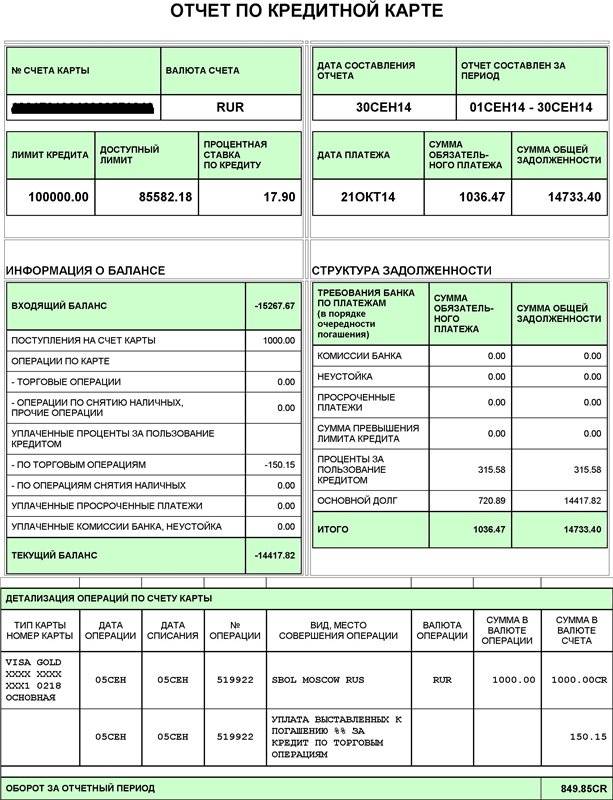

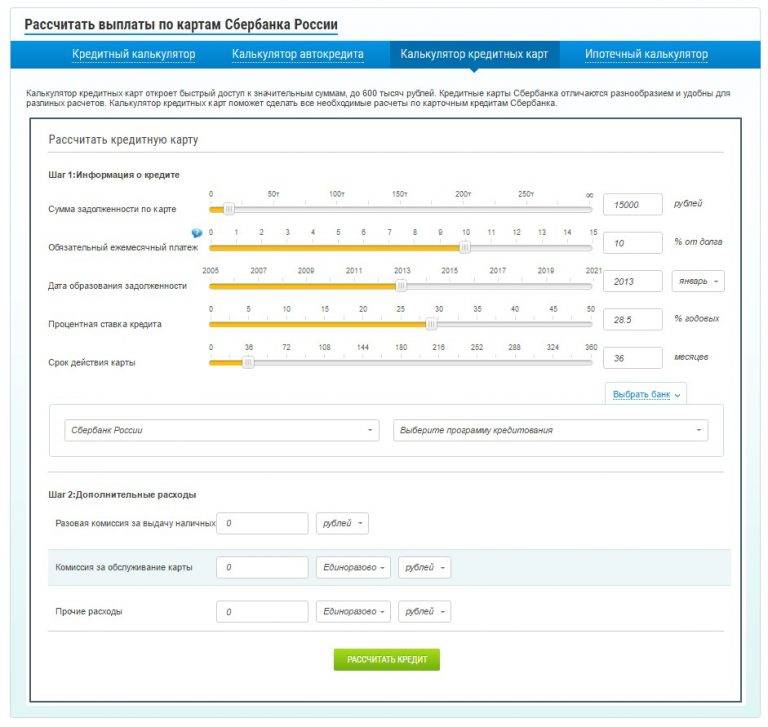

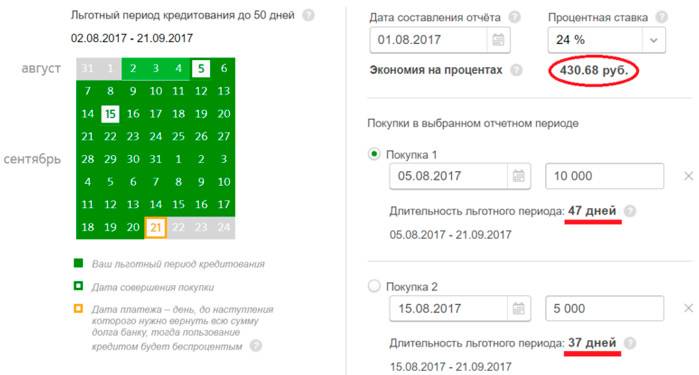

При выставлении счета банк сделает расчет по каждому отдельному дню и определит размер процентов. Можно сделать это и самостоятельно, выяснив дневную ставку. Например, если по договору это 24% годовых, соответственно, в месяц это 2%, в день 2/30, то есть округленно 0,065%. То есть за долг в 1000 будет начисляться 0,65% в день, за 100000 — 65 рублей за сутки.

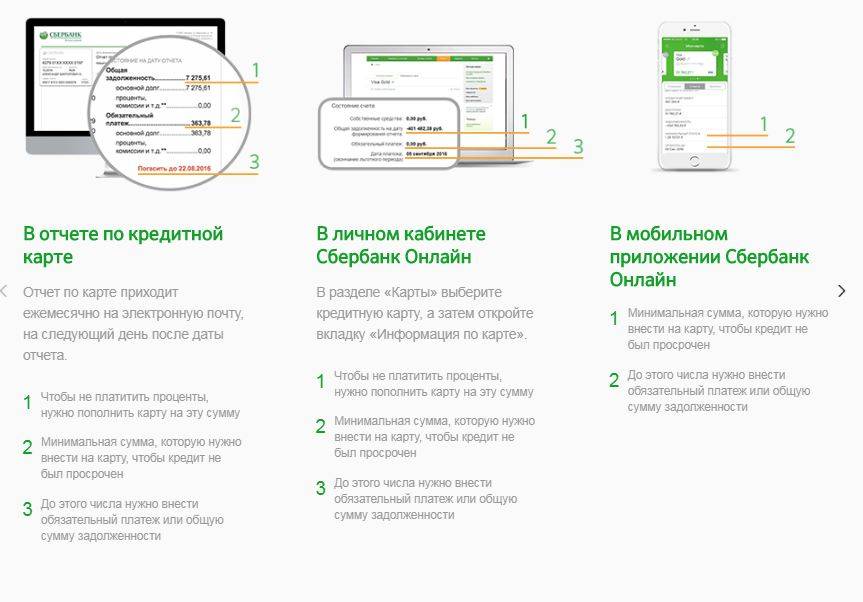

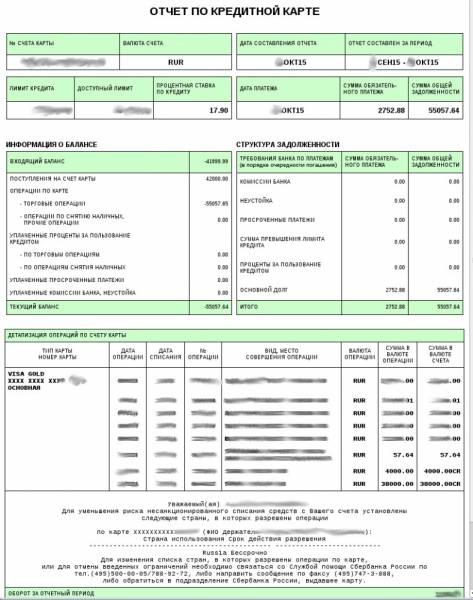

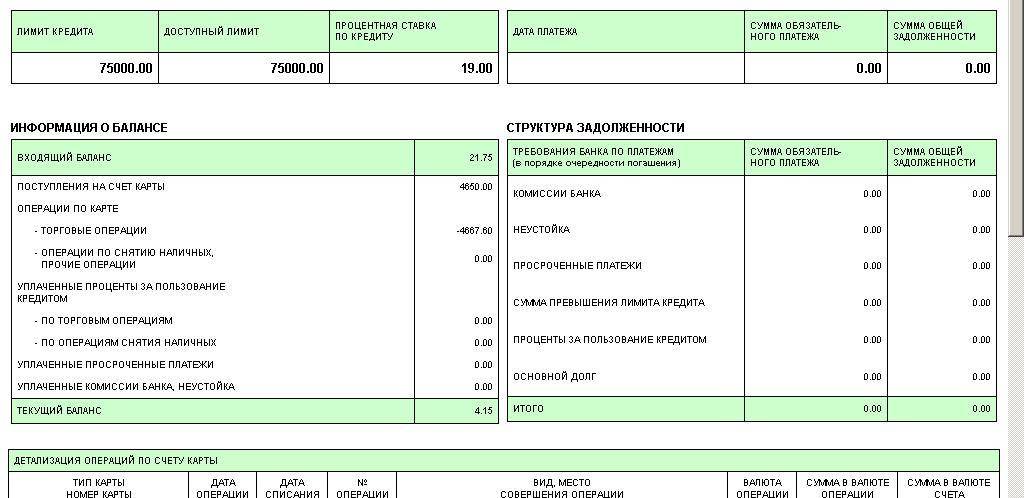

Но лучше это доверить банку. Он подведет итог по окончанию отчетного периода, сформирует выписку и пришлет ее клиенту. Также обязательно проинформирует о сумме минимального ежемесячного платежа и сроке его уплаты. Многие банки также дают сведения о дате окончания льготного периода и сумме, которую нужно заплатить к этому числу, чтобы оказаться в рамках льготы.

Особенности Моментальных карт: плюсы и минусы

Карту Momentum (Моментум) еще называют неименной, так как на лицевой стороне пластика отсутствуют имя и фамилия держателя. В целом это не является проблемой до тех пор пока вы не решите оформить микрозайм на такую карту. Дело в том, что основным условием предоставления срочных займов является наличие паспорта и пластика, принадлежащих одному человеку, то есть тому кто оформляет заявку. Найти МФО, готовую предоставить кредит на неименную карту крайне сложно, лучше уж лично посетить офис компании получить деньги наличными.

Другой недостаток моментальных карт — высокая вероятность возникновения сложностей с оплатой дорогостоящих товаров. Как правило, в торговых центрах при попытке оплатить товар на внушительную сумму у покупателя просят паспорт, чтобы убедиться, что пластик принадлежит именно ему. Подтвердить владение неименной картой будет несложно, если вы предварительно зарегистрируетесь в личном кабинете Сбербанк Онлайн. выполните вход в него с телефона и откройте меню «Карты», здесь представлена вся информация о пластиковом продукте.

Можно ли использовать за границей?

Моментальная карта Сбербанка выпускается в трех платежных системах — Visa, Mastercard, МИР. за границей можно использовать только карты международных платежных систем Visa, Mastercard. Продукция национальной платежной системы МИР пока принимается только в Крыму и ряде стран постсоветского пространства.

Кстати, чтобы избежать потери процентов при конвертации валют, лучше оформить моментальную карту в долларах или евро. Зависит от того, какую страну собираетесь посетить и какая там основная валюта.

Какой процент за снятие денег с карты Momentum?

Моментальная карта Сбербанка является обычным дебетовым продуктом, поэтому снять с нее наличные деньги можно в банкомате или кассе Сбербанка или любых других банков. Во втором случае придется заплатить 1% комиссии.

Суточный лимит на снятие денег без комиссии через банкомат или кассу — 50000 рублей. В кассе Сбербанка можно получить большую сумму, но с комиссией в 0,5%. К примеру, вы сняли в банкомате 50000 рублей и в кассе Сбербанка еще 10000 рублей, следовательно комиссия 0,5% будет начислена на полученные в кассе 10 тыс.руб.

Перевыпуск

Моментальная карта Сбербанка перевыпускается по причине завершения срока действия, при утере, краже или порче совершенно бесплатно. Для этого также необходимо явиться в отделение банка и заполнить бланк. Предварительно карта блокируется любым удобным способом. Проще всего отправить на номер 900 смс со словом BLOCK и последние 4 цифры карты, если к номеру телефона привязано несколько банковских пластиков.

Чем отличается карта Моментум Сбербанка от Visa и Mastercard?

Карты Momentum (Моментум) платежных типов Visa и Mastercard имеют одинаковые условия выдачи и использования. Отличия могут заметить лишь те держатели, кто решит использовать их за границей. так основная валюта Visa — доллары. Поэтому при решении оплатить рублевой карточкой Виза покупку в Европе, вы столкнетесь с двойной конвертацией — из рублей в доллары, а из долларов в евро.

Мастеркард в этом случае окажется выгоднее, так как рубли сразу конвертируются в евро и потери несколько меньше.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как пополнить баланс чужого телефона с карты?

- Кредитные карты с моментальным решением: особенности

- Как перевести деньги с кредитной карты Сбербанка на дебетовую

- Как пополнить социальную карту Сбербанка: самый быстрый способ

- Как положить деньги на карту через банкомат: полная инструкция

- Молодежная карта Сбербанка: полный обзор

- Как перевести деньги с карты Сбербанка на Вебмани кошелек

- Кредитные карты Тинькофф Банка: условия пользования

- Как пополнить кредитную карту Сбербанка

Если считать не хочется

Конечно, вести подобные расчеты вам не придется. Банк регулярно присылает отчеты, в которых содержится сумма минимального платежа и для полного погашения, срок внесения денежных средств. Если письмо не пришло, уточните информацию в личном кабинете на сайте, по телефону горячей линии, в банкомате или лично в отделении Сбербанка.

Проще всего использовать интернет-банкинг ведь в нем представлена подробная информация по кредитной карте

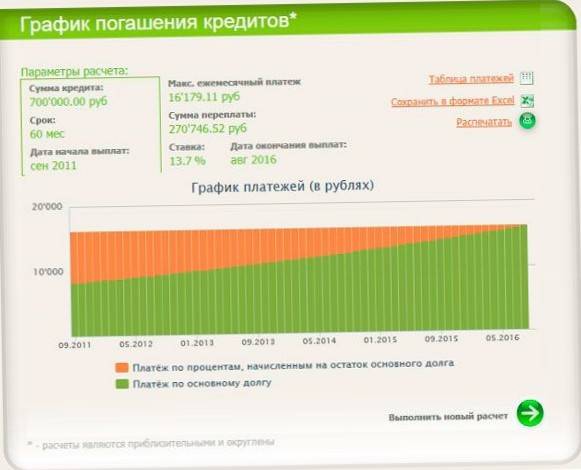

Обратите внимание, что сумма ежемесячного платежа разбита на проценты и основной долг. Если вы решите возвращать задолженность минимальными взносами, будьте готовы к большой переплате

В нашем примере только 520 рублей пойдут на оплату тела кредита, оставшиеся 204 рубля – на проценты.

Способы снятия наличных с кредитной карты

Кредитная карта мало чем отличается от дебетовой в плане снятия наличных, кроме как дополнительной комиссией. Как следствие, актуальны будут все базовые способы, подходящие для любых карточек.

Через банкомат

Самый простой и доступный вариант, тем более что банкоматов у Сбербанка очень много и найти подходящий можно практически в любом населенном пункте. Просмотреть перечень подходящих устройств можно на сайте банка, в разделе «Отделения и банкоматы»:

Процедура снятия стандартная:

- Вставить карту в устройство.

- Ввести ПИН-код.

- Выбрать пункт выдачи наличных.

- Выбрать сумму или указать ее вручную.

- Подтвердить операцию.

- Забрать деньги и карту.

Пункты выдачи наличных

В последнее время начали появляться специальные пункты выдачи наличных в торговых сетях. Теперь практически в любом магазине, где есть терминал Сбербанка (а он есть почти везде), можно без особых проблем снять деньги с карты. Следует учитывать, что такая операция все равно будет приравнена к снятию средств со всеми вытекающими отсюда последствиями в виде комиссии. Конкретного списка таких пунктов не существует, рекомендуется уточнять информацию в любом ближайшем магазине.

Отделение банков

Также деньги с кредитной карты можно снять в любом отделении Сбербанка, их тоже достаточно много. Для этого потребуется взять с собой паспорт. Инструкция:

- Найти подходящее отделении при помощи указанного выше сервиса на сайте банка:

Взяв карту и паспорт лично посетить структурное подразделение.

Обратиться к менеджеру с просьбой снять деньги с карты.

Предоставить паспорт и подписать документы.

Получить средства в кассе.

Как снять деньги с кредитной карты без комиссии?

Такого способа нет. Кредитка изначально ориентирована на приобретение товаров или оплату услуг, но не на снятие наличных средств. Из более или менее подходящих вариантов можно отметить только приобретение какой-то техники в магазине и последующая сдача ее в ломбард. Любые другие операции будут производиться с оплатой комиссии.

Получение денег без потери грейс-периода

Получить деньги без потери бесплатного грейс-периода невозможно. Он специально создан для того, чтобы сделать кредитование более привлекательным для клиентов. При любом снятии или перечислении средств данный период не активируется.

Использование виртуальных платежных систем

По некоторым данным, перечисление на электронные кошельки ПАО «Сбербанк» воспринимает именно как оплату за товар или услугу. Как следствие, действует бесплатный период и появляется условная возможность снимать деньги с кредитной карты если не бесплатно, то, как минимум, с меньшей комиссией. Рассмотрим три самые популярные системы.

Через Яндекс.Деньги

- Зарегистрироваться в сервисе и создать собственный электронный кошелек.

- Пополнить счет Яндекс.Денег с кредитной карты Сбербанка (нет комиссии).

- Перечислить деньги с кошелька на любую карту. Снимается комиссия в размере 3% + 45 рублей.

Учитывая размер расходов, данный способ лишь немногим выгоднее простого снятия средств через банкомат с кредитной карты. И только при условии, что снимается сумма менее 13 тысяч рублей. В противном случае проще будет воспользоваться устройствами от Сбербанка.

Через QIWI

Общий принцип по работе с Qiwi точно такой же, как и описанный выше. Разница заключается только в сумме комиссии, которая тут тоже есть. Ее размер составляет 2% от суммы + 50 рублей.

С помощью WebMoney

При использовании WebMoney разница также заключается исключительно в размере комиссии. Она тут может варьироваться от 2,5 до 1% от суммы. Как следствие, в некоторых случаях это может быть выгодно. Однако необходимо учитывать еще и тот факт, что чем меньше сумма комиссии за перевод средств на карту, тем дольше придется ждать денег (обычно – до 5 дней).

Ограничение на снятие наличных

Сбербанк ввел определение по сумме наличных, которые можно снять за 1 день:

- Стандартная кредитная карта: 150 тысяч рублей/сутки.

- Золотая кредитная карта: 300 тысяч рублей/сутки.

- Премиальная кредитная карта: 500 тысяч рублей/сутки.

Также есть определенные ограничения на перечисление средств на карту клиента у Qiwi, Яндекс.Денег и других подобных систем. Однако общая сумма тут зачастую существенно выше, чем лимит, установленный Сбербанком. Как следствие, актуальна она может быть только в том случае, если клиент сначала выводит за несколько дней крупную сумму на электронный кошелек и только после этого перечисляет их одним платежом на свою карту. Например, у Qiwi такой лимит составляет 600 тысяч рублей.

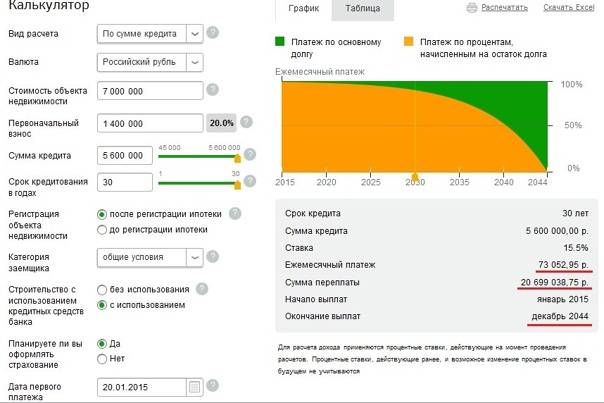

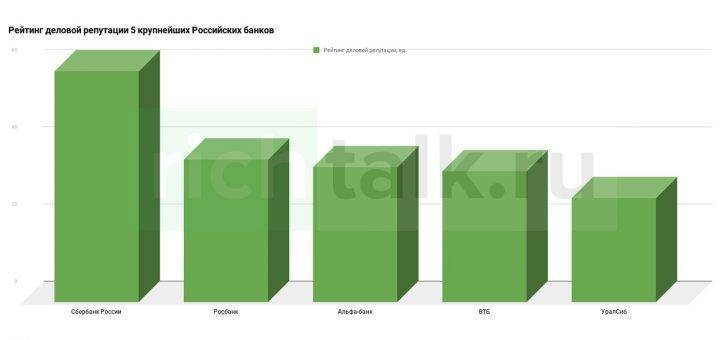

Сбербанк: рейтинги и место в банковском секторе

Сбербанк является крупнейшим финансовым конгломератом страны, большая часть акций которого принадлежит главному органу, уполномоченному контролировать всю банковскую деятельность – ЦБ РФ.

График: “Рейтинг деловой репутации пяти крупнейших Российских банков”

График: “Рейтинг деловой репутации пяти крупнейших Российских банков”

Согласно статистике, существующей на март 2018 года Сбербанк занимает первое место в России по объемам активов, причем таковые постоянно растут. Именно динамика активов позволяет судить о надежности банка, его кредитоспособности и стабильности. Благодаря компетентному и профессиональному штату сотрудников организация ведет успешную инвестиционную и кредитную политику. Этот фактор предопределяет постоянное увеличение доходности банка и формирование страховых резервов, позволяющих обеспечить как собственные риски, так и риски клиентов.

Сегодня Сбербанк готов предложить своим клиентам множество финансовых продуктов с самыми лояльными условиями. Одним из наиболее востребованных остается кредитная карта банка, позволяющая обеспечивать нужды граждан по минимальным кредитным ставкам, а иногда и на безвозмездных началах.

Через Сбербанк онлайн

Сбербанк Онлайн – это полноценная система удаленного обслуживания частных клиентов. В ней можно практически любые банковские услуги получить через интернет из дома или любого другого места.

Инструкция по получению выписки в онлайн-банке включает 3 шага:

- Вход в систему удаленного обслуживания. Для этого на сайте банка надо перейти в раздел «Сбербанк Онлайн», ввести логин и пароль, а затем подтвердить авторизацию кодом из СМС. Если раньше клиент не пользовался интернет-банкингом, то ему придется предварительно пройти регистрацию на сайте.

- Переход к форме заказа. Для этого надо в главном меню из раздела «Прочее» выбрать раздел «Выписки и справки».

- Заказ документа. Для этого выбрать карточку и период отчета.

В мобильном приложении

Приложение для мобильных устройств – это аналог веб-версии системы самообслуживания для устройств с сенсорным вводом. Перед началом работы с ним надо также пройти регистрацию по номеру пластика и коду из СМС, а затем настроить короткий пароль и при необходимости вход по отпечатку пальца.

Инструкция по запросы выписки через приложение включает 3 действия:

- Открыть приложение и выполнить авторизацию по короткому паролю или отпечатку пальца.

- Выбор нужной карты в списке и переход к форме подачи запроса.

- Выбор периода отчета и отправка запроса.

В банкомате

Банкоматы Сбербанка – это полноценные устройства самообслуживания, а не просто машины по выдаче наличных. Они позволяют держателю кредитной карты запросить мини-выписку. В ней указывается краткая информация о 10 последних операциях, совершенных в пределах 3 месяцев от текущей даты. Для ее запроса потребуется выполнить 4 действия:

- Прикоснуться картой к бесконтактному считывателю или вставить ее в приемник.

- Ввести ПИН-код.

- Открыть раздел «История операций» в меню.

- Выбрать пункт «Мини-выписка» и запросить ее.

С развитием онлайн-сервисов необходимость в мини-выписках практически отпала. Они не имеют статуса официальных документов и предоставляются за плату. Гораздо удобней и экономней заказать полноценный отчет через интернет-банкинг или приложение.

Через офис Сбербанка

Официальную выписку с печатью можно получить только при обращении в офис Сбербанка. Обратиться можно в любое отделение, работающее с частными клиентами. Для получения документа потребуется предъявить паспорт и сообщить сотруднику о нужном периоде отчета. Саму карту предъявлять необязательно. Но если она есть под руками, то лучшее ее показать. Это позволит сотруднику быстрее найти информацию в базе данных.

Подготавливают выписку сразу в присутствии клиента. Обычно эта процедура занимает не больше 5-10 минут. При необходимости сотрудники могут предоставить пояснения по формату документа и данным, приведенным в нем.

Что такое пластиковая карта

Карта представляет собой кусок пластика прямоугольной формы, имеющий свои уникальные реквизиты. Давайте рассмотрим их на примере Visa Classic.

Каждая карта имеет две стороны – лицевую и оборотную. На лицевой по центру располагается номер карты, состоящий из шестнадцати цифр. Чуть выше размещен чип, выполняющий информационную функцию при считывании пластика. В левом верхнем углу нанесена эмблема Сбербанка. Под номером расположен срок действия карточки, например, 02/20. Это значит, что карта действительна по февраль 2020 года включительно.

В левом нижнем углу информация о владельце карты на английском языке, а именно, его имя и фамилия. Под ними может быть номер офиса, в котором обслуживается пластик. В правом нижнем углу – символика платежной системы, в нашем случае это Visa Classic. Шестнадцатизначный номер, срок годности, данные держателя и номер офиса эмбоссированы. Это означает, что эти данные выдавлены на поверхности особым способом.

На оборотной стороне, в верхней части, мы видим магнитную полосу, под которой размещено поле для подписи держателя. Магнитная полоса принимает участие в считывании информации. Подпись должна быть поставлена пользователем при получении карты. Справа к полю подписи примыкают три цифры на белом фоне. Это CVV-код. Он необходим для совершения оплаты товаров и услуг в интернете. Рядом с ним располагается эмблема бонусной программы «Спасибо от Сбербанка». Ниже, слева, голограмма платежной системы, на которой изображен голубь. Если поиграть эмблемой на свету, то создастся видимость полета голубя. В самом низу нанесена эмблема Сбербанка.

Карта выдается с пин-кодом. Этот код размещен в конверте. Его нужно запомнить и не разглашать. Пластик нужно вставлять в банкомат лицевой стороной вверх.

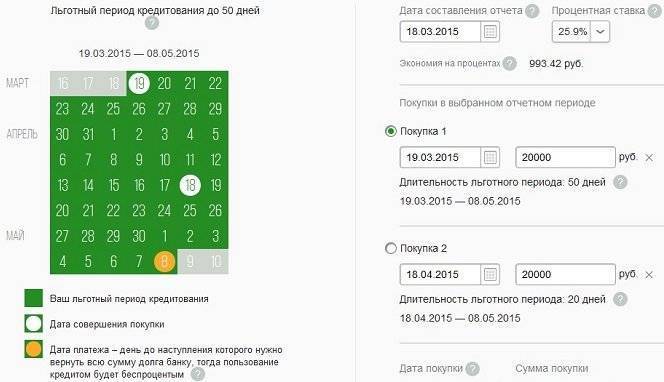

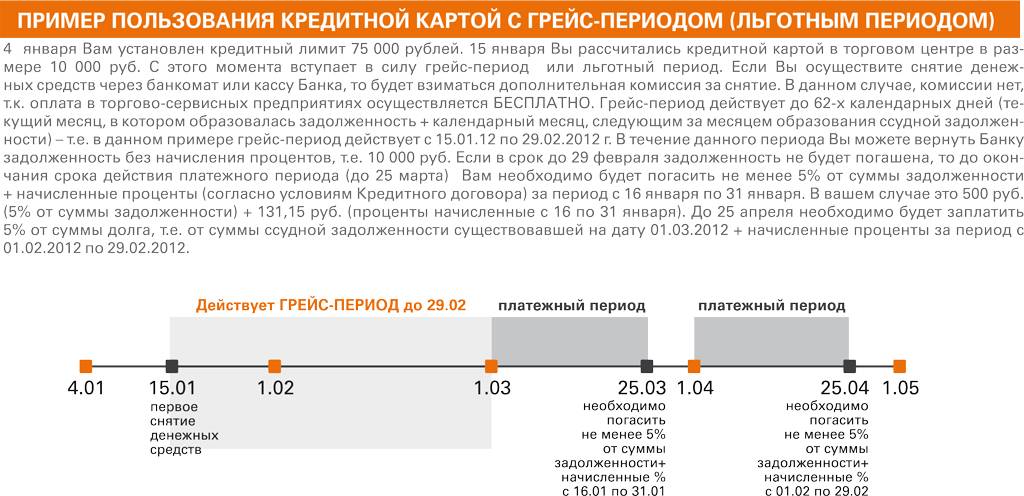

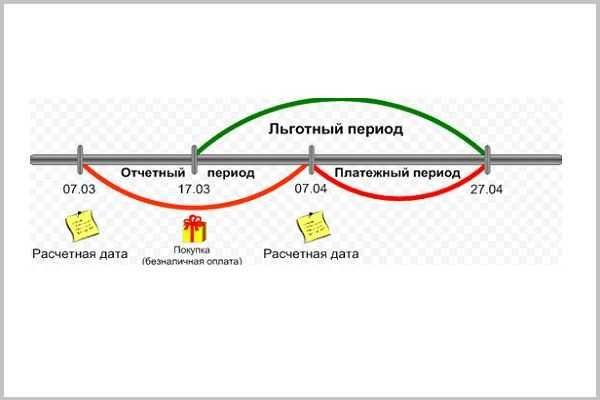

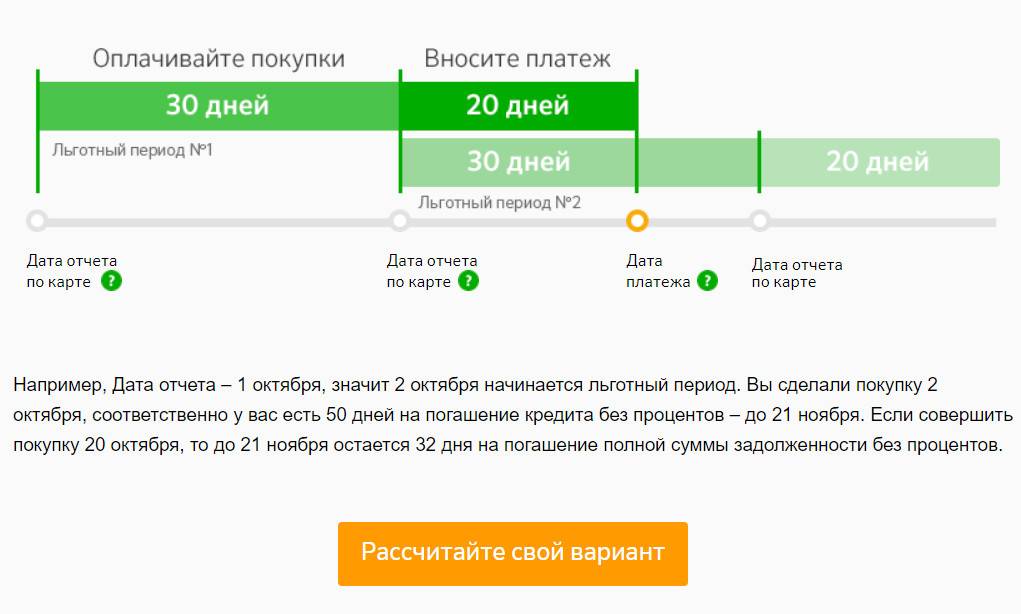

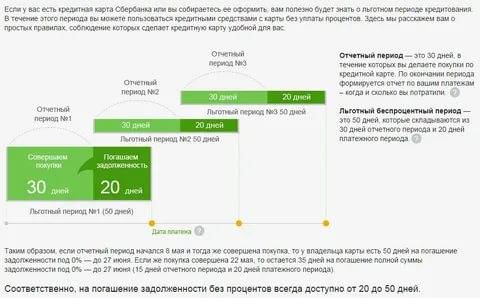

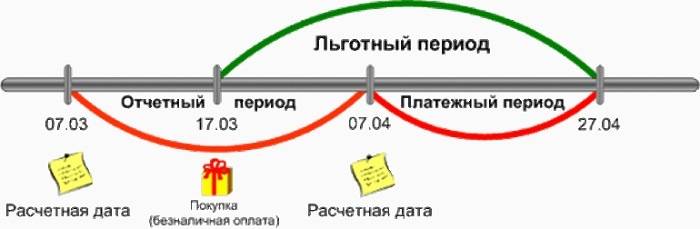

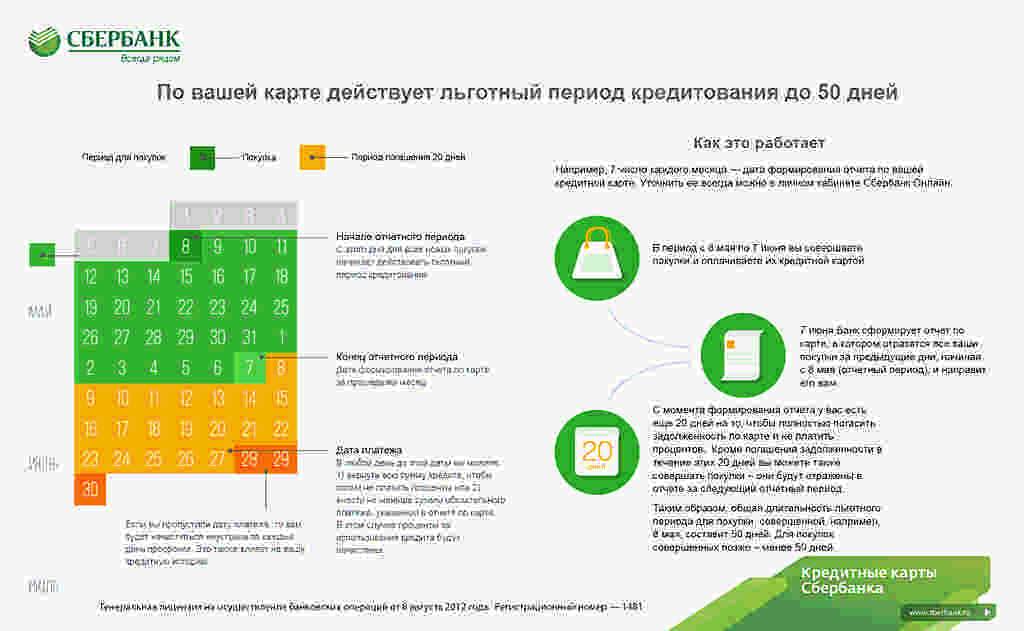

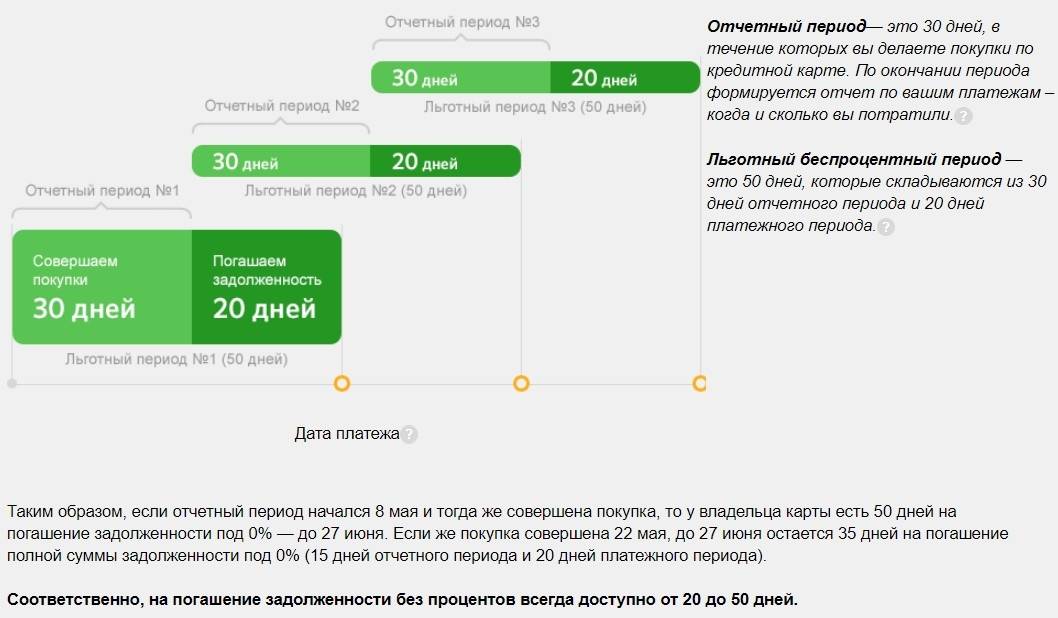

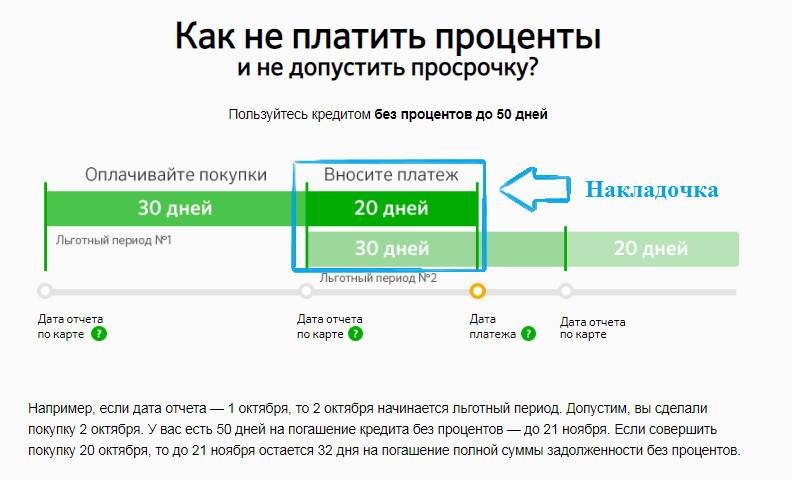

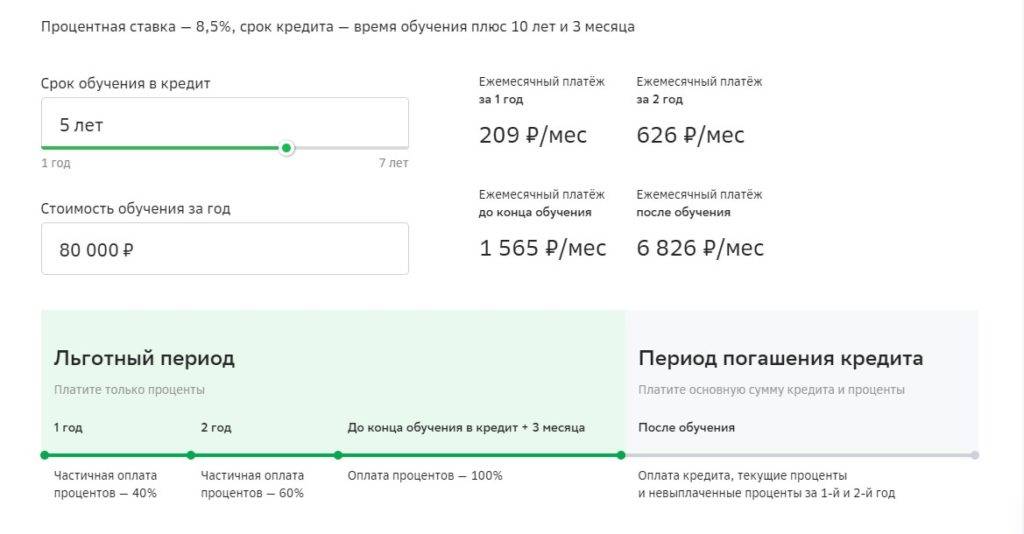

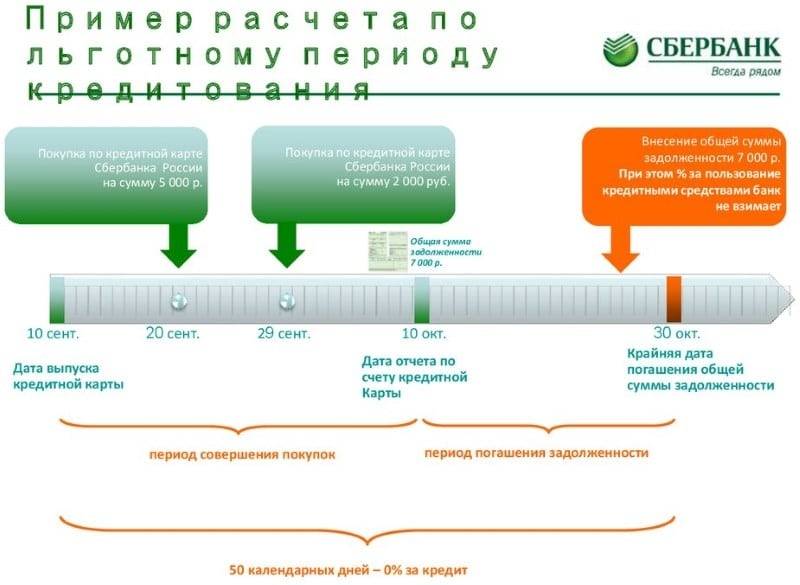

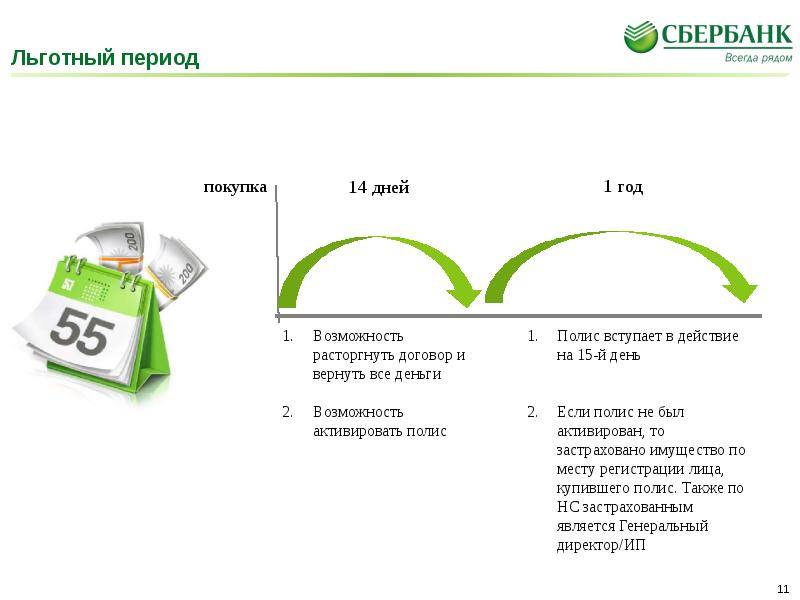

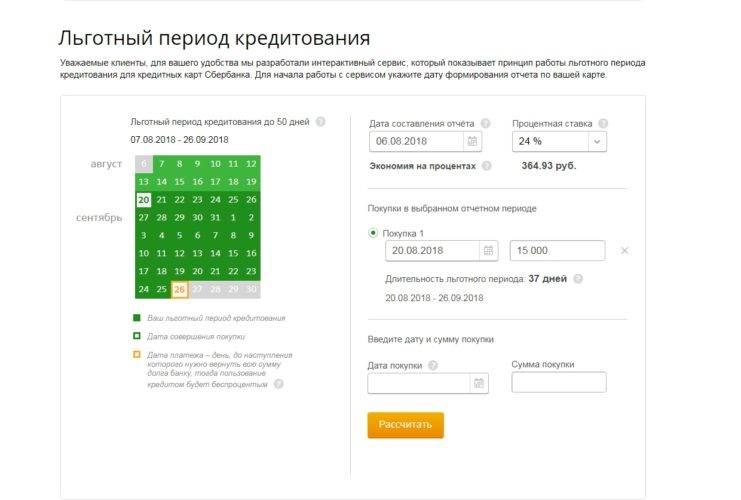

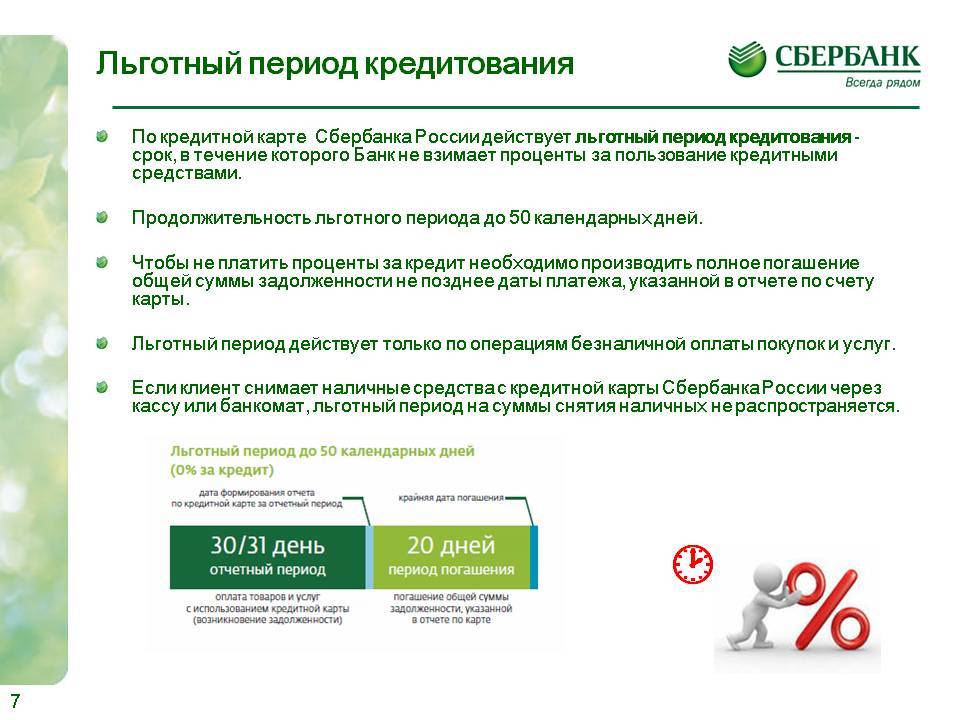

Что такое «льготный период» и как он работает?

Сбербанк и другие банковские организации выпускают не только дебетовые карты, но и кредитки. Их отличие в том, что с помощью кредитки можно регулярно брать микрокредиты, т.е. вы можете оплачивать «не своими» деньгами различные товары и услуги. И, чтобы увеличить спрос со стороны клиентской базы, был разработан так называемый грейс-период.

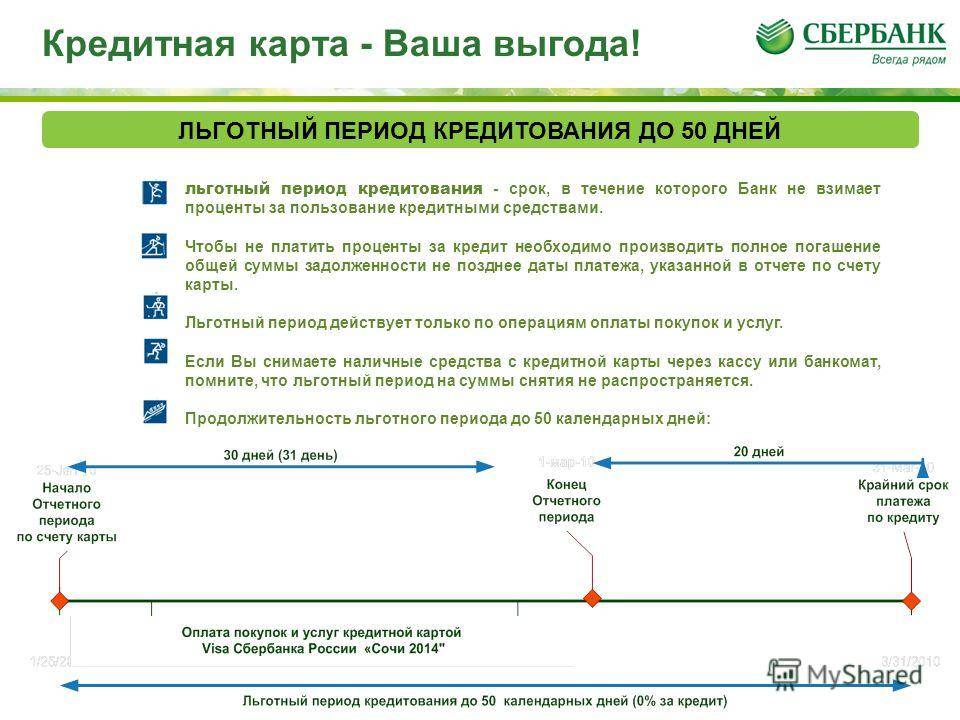

Льготный период — это время, в течение которого клиенту не начисляются проценты за полученные ранее займы. Благодаря этой функции пользоваться кредиткой иногда очень выгодно, т.к., по сути, она дает рассрочку, а не кредит.

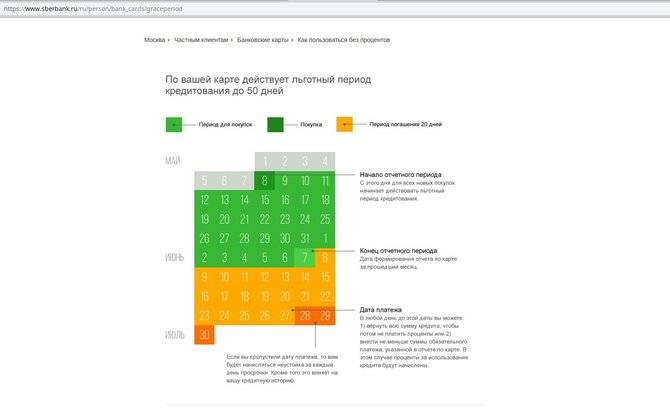

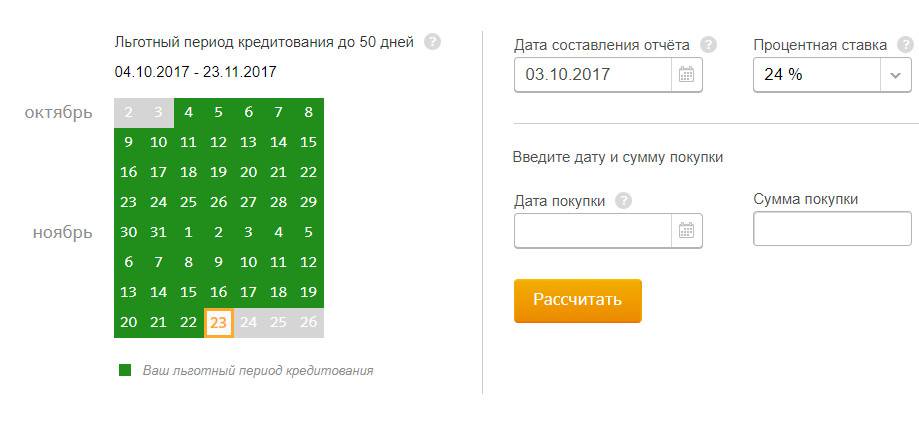

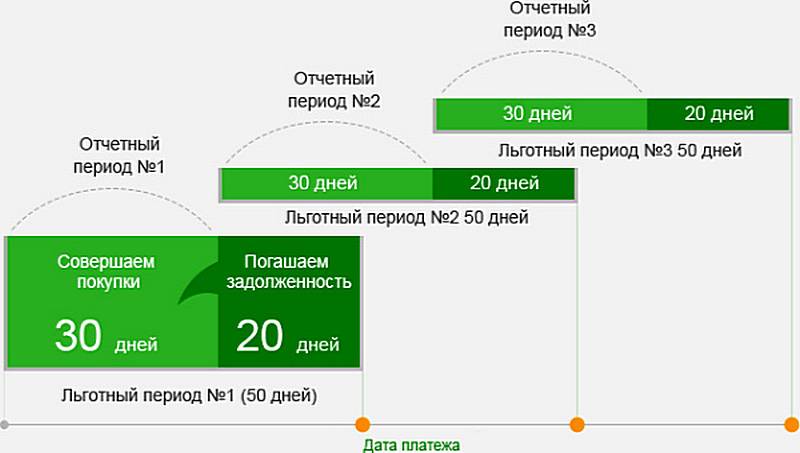

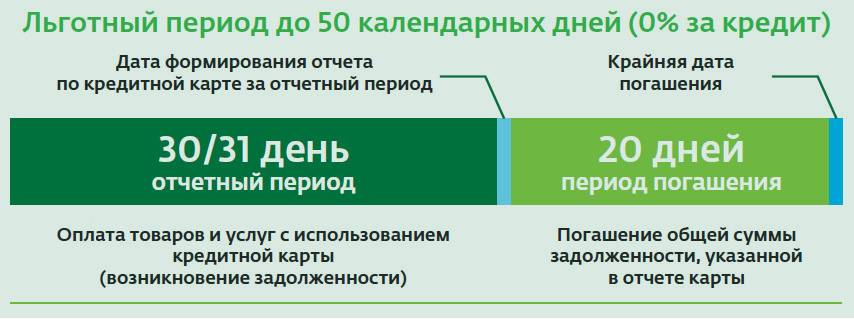

У Сбербанка по всем кредиткам в линейке банковских продуктов грейс-период установлен в размере 50 суток. Это означает, что максимально возможный срок, в течение которого платить проценты по задолженности не нужно, не может превысить 50 дней.

При этом платежная система — например, MasterCard или Виза — не имеет значения. Число «50» в данном случае не унифицировано. У других банков встречаются грейс периоды в размере 45 и 55 дней, местами реализован даже 60-дневный грейс период. Нужно учитывать, что длительность грейса — это, в первую очередь, конкурентное преимущество в финансовом секторе, а поэтому некоторые организации его увеличивают до максимально возможных значений.

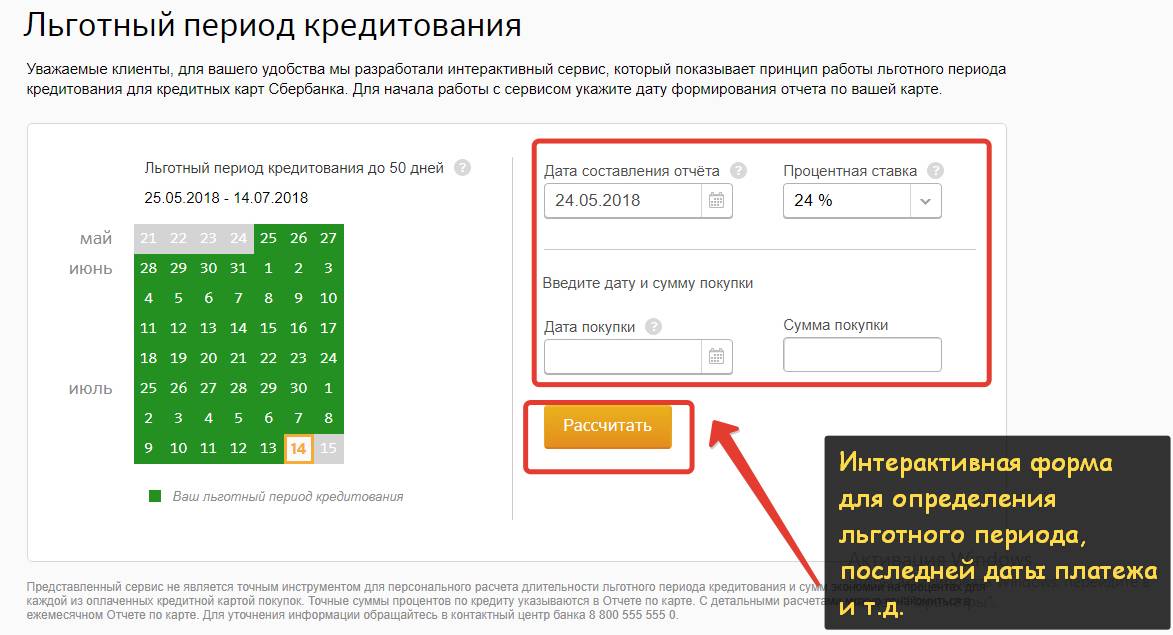

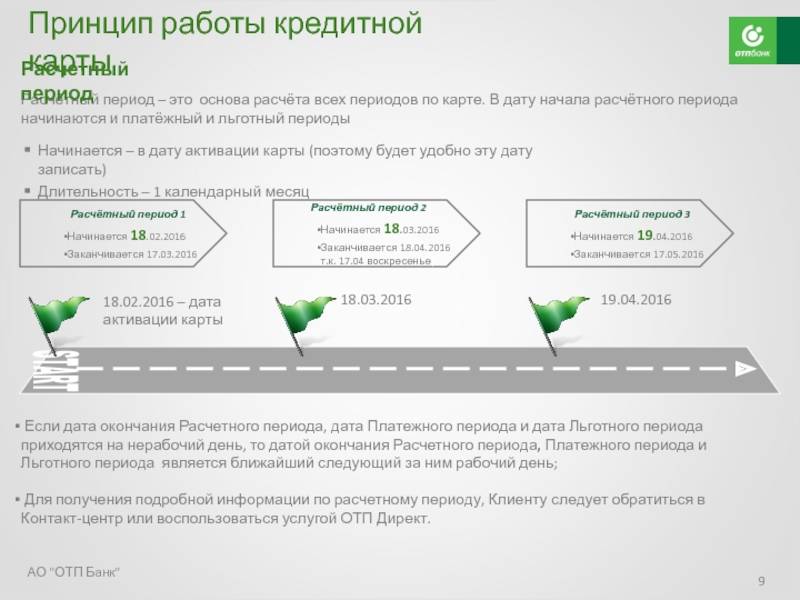

Однако, грейс считается не с даты покупки, а с даты активации карты. Поэтому высчитывать самостоятельно 50 дней с момента покупки — бессмысленно, это все равно не поможет понять, когда нужно погашать задолженность льготного периода. Считать грейс нужно с даты активации карты.

Меры предосторожности

Главная мера предосторожности при использовании кредитных средств – соблюдение сроков возврата. Это необходимо для того чтобы избежать значительной уплаты процентов по кредиту

Гасить задолженность стоит не в последний день, а на несколько дней раньше. Такая мера поможет избежать просрочки платежа или его задержки из-за технических причин.

Не стоит допускать просрочек по выплатам. Даже минимальные расхождения оказывают негативное влияние на кредитную историю и в дальнейшем могут стать причиной возникновения разногласий с банком.

Большое число людей волнует вопрос о том, как по кредитной карте рассчитать льготный период. Действительно, такой нюанс весьма актуален, ведь от правильности расчета сроков и суммы погашения зависят отношения с финансовым учреждением.

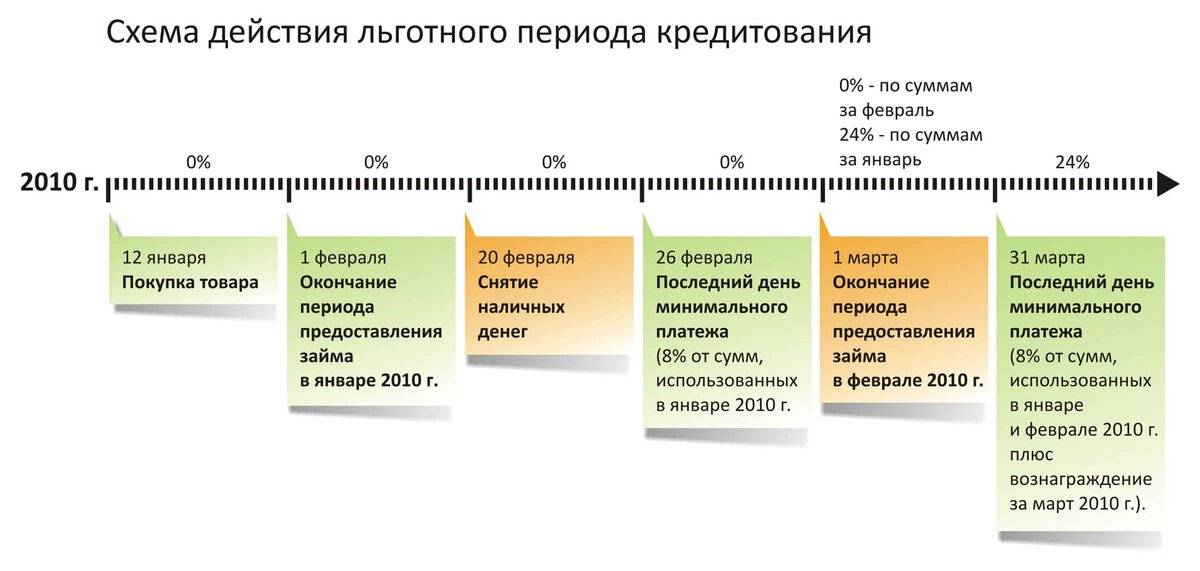

При расчете льготного срока банки применяют одну из нескольких наиболее распространенных схем. Точные данные об особенностях исчисления льготного периода содержатся в договоре с финансовым учреждением.

Многих наших читателей интересует вопрос о том, как они могут рассчитать льготный период по своей кредитной карте? Что для этого нужно сделать, куда обратиться? Об этом вы сможете более подробно прочесть в нашей статье.

Итак, кредитные карточки сегодня все больше завоевывают популярность у наших сограждан, благодаря своим выгодным условиям оформления и использования.

В чем основные плюсы такого предложения? Рассмотрим:

- Легкость в получении. Как правило, требуется не более 2-ух документов, залог и поручители не нужны, есть возможность оформления уже с 18 лет. Также является удобной возможность доставки карточки прямо на дом или в офис, о них читайте ;

- Быстрое оформление – с момента одобрения вашей заявки до получения «пластика» на руки обычно уходит не более 10 дней, а если вы оформляете Моментум , то кредитку вы получите уже в день обращения;

- Возобновляемый кредитный лимит – это означает, что при погашении возникшей на счету задолженности, вы сможете уже на следующий день пользоваться первоначальным лимитом, который указан в договоре;

- Минимальный ежемесячный платеж – его наличие значительно облегчает жизнь тем, кто не может вернуть всю сумму долга сразу. Можно растягивать его на несколько частей и погашать постепенно;

- Беспроцентный срок – это тот промежуток времени, в течение которого можно совершать покупки и не платить за это проценты. Допустим, льготным у вас считается срок до 50 дней. Соответственно, если вы совершите покупку, и в течение этого времени вернете потраченные деньги обратно на счет, то % вам не начислят, т.е. переплаты у вас не будет.

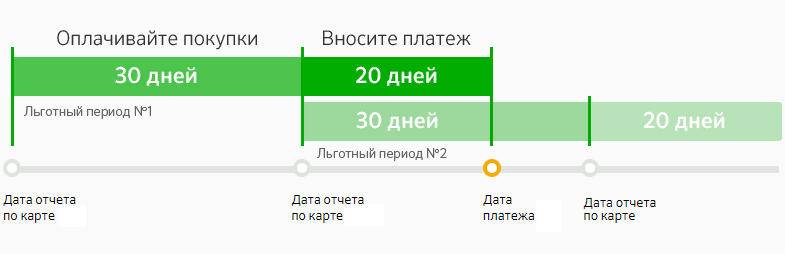

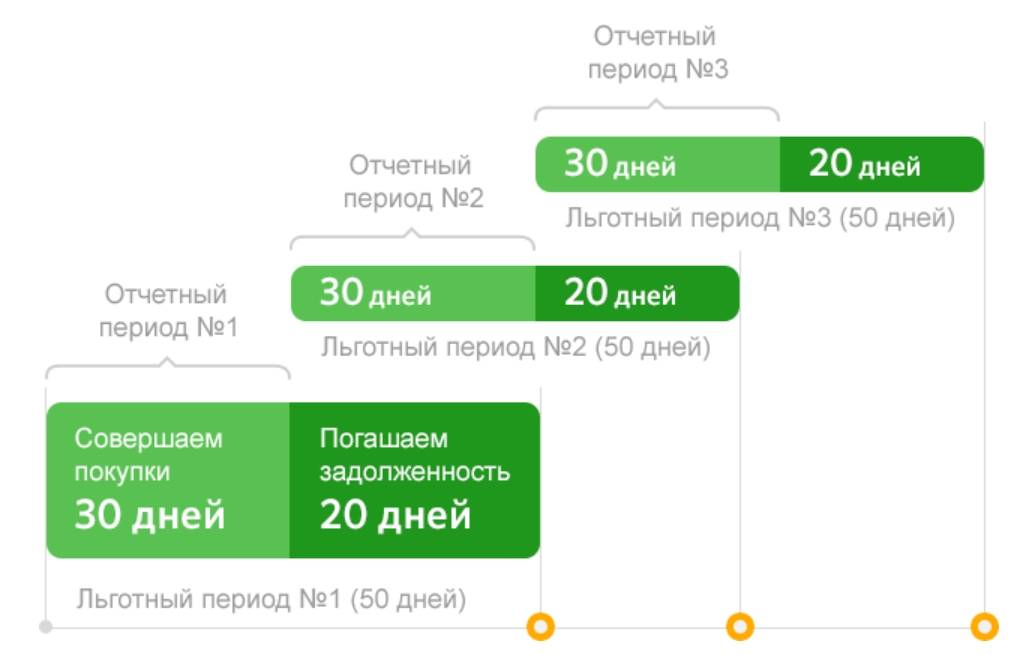

Рассмотрим на примере Сбербанка России:

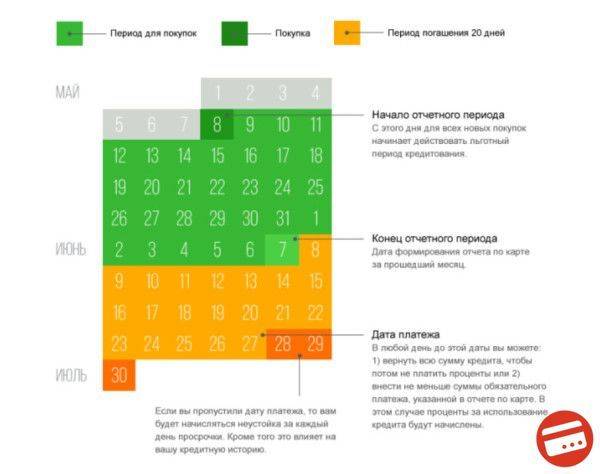

здесь период без начисления процента составляет до 50 дней . Из них первые 30 – это отчетный период, т.е. фактический календарный месяц и плюс 20 дней на погашение задолженности.

Допустим, у вас на конверте указана дата 15 число. Если вы совершаете покупку в этот день, то ваш отчетный период заканчивается также 15 числа следующего месяца + 20 дополнительных дней. Если расходуются средства 20-го числа, тогда вам дается уже не 30, а 25 дней + еще 20. Если же операция расхода произведена 5-го числа, тогда у вас в запасе будет 5 + 20 дн.

Как видите, очень важное значение

имеет не только то число, когда возникла задолженность, но и когда карточка была оформлена. Если вы потеряли договор или конверт с этой информацией, уточнить её всегда можно в отделении того банка, где вы оформляли карту, либо же позвонить им по телефону горячей линии

Являясь владельцем кредитной карты важно своевременно контролировать расходы кредитных средств. Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю

Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю.

Что такое обязательный платеж по кредитной карте Сбербанка

Для каждой кредитки предусмотрен определенный лимит, который можно использовать на свое усмотрение. Минимальный платеж по кредитной карте Сбербанка – это сумма, которую владелец пластика обязан раз в месяц вносить на карту, погашая задолженность. День такого платежа устанавливается банковским учреждением и прописывается в договоре.

Важно! Под днем платежа понимается завершение отчетного периода, который обычно составляет 25 дней.

Такие ежемесячные платежи обеспечивают постепенное погашение задолженности и гарантируют платежеспособность карты, и ее дальнейшее обслуживание. В течение отчетного периода владелец пластика может тратить с него деньги. После завершения этого срока банковская система формирует детализированную информационную справку с описанием проведенных платежей. Проще говоря, устанавливается, когда и сколько денег было израсходовано.

Существует также понятие льготного периода – срока, за который возможны беспроцентные платежи. Данный период равен 50-ти дням и складывается из 30-ти дней отчетного и 20-ти дней платежного периодов.

Пример: если отчетный период начинается 8 сентября и в этот же день совершается первая покупка, беспроцентное погашение задолженности возможно до 27 октября, т. е. на протяжении 50 дней. Но и при совершении первой покупки в более поздние сроки время выплаты долга останется тем же.

Как обналичить деньги с кредитной карты Сбербанка без комиссии

По правилам банка, снятие наличных с кредитки без комиссии не предусмотрено. Если хотите обналичить, комиссия спишется с кредитного счета. Перевод денег с кредитной карты на другую через Сбербанк Онлайн, терминал или телефон будет расцениваться, как снятие наличных, поэтому бесплатно провести такую операцию невозможно. Так как комиссия в 3% оборачивается не маленькой суммой при обналичивании больших сумм денег, люди задаются вопросом, как снять деньги с кредитки без процентов. Такая операция недоступна, но можно сократить потери. Есть один способ, для которого понадобится кошелек Киви.

- Перевести деньги с кредитки на электронный кошелек с комиссией 0,75% (Сбербанк считает эту операцию покупкой услуги через интернет и сохраняет ваш льготный период).

- С киви кошелька пополнить счет дебетовой карты.

- Снять наличные.

Еще одна хитрость, чтобы обналичить кредитку без комиссии. Если в окружении кто-то собирается совершить покупку, договоритесь, что оплатите кредитной картой, а он вернет стоимость наличными деньгами.

Подведение итогов

Кредитная карта с грейс-периодом — очень выгодная штука при соблюдении всех условий банка. Она может выручить в сложный момент, но у нее все же есть свои недостатки. Разберем все плюсы и минусы кредитки «Сбербанк» на примере таблицы:

| Достоинства | Недостатки |

| Картой можно воспользоваться в любое время, не обязательно идти в банк и брать кредит. | Если после окончания грейс-периода кредит не был погашен, начисляются большие проценты. |

| Кредитную карту можно гасить разными способами. | Есть риск неправильно вникнуть в механизм действия грейс-периода, из-за чего в итоге придется платить проценты. |

| Можно выплачивать кредит частями. | Вносить обязательный платеж нужно ежемесячно. |

| Удобство в пользовании и возможность расширять кредитный лимит. | Чтоб пользоваться льготным периодом нужно полностью погасить предыдущую задолженность, если таковая имеется. |

| На все покупки, оплаченные картой, действует льготный период. | При снятии наличных средств взимается дополнительная комиссия и действие грейс-периода аннулируется. |

Так выгодно ли пользоваться кредиткой, лучше ли она чем кредит? Если вы не вникли в особенности пользования картой, не будете вовремя вносить обязательные платежи и станете снимать наличку, вам кредиткой лучше не пользоваться. Существует большая вероятность «попасть» на деньги и потом еще очень долго выплачивать банку проценты.

Если же вы со всем вниманием и ответственностью отнеслись ко всем условиям банка, беспроцентная кредитка может стать для вас настоящим спасением. Вовремя гасите задолженность, пользуйтесь безналичным расчетом и тогда точно извлечете выгоду из кредитки

Если вы хотите делать покупки в интернете и получать часть своих денег обратно, не забывайте пользоваться кэшбэками.