Срок рассмотрения

Срок рассмотрения заявки на кредит в Московском Кредитном Банке зависит от продукта, суммы и кредитного рейтинга заемщика. Средний срок принятия банком решения составляет 1-3 дня. Принятие решения происходит в 2 этапа:

- Предварительное решение — на принятие предварительного решения Московскому Кредитному Банку требуется от 15 минут до 1 часа. Если по истечению этого срока ответ не пришел, значит, для обработки вашей заявки требуется больше времени. Однако этот срок редко превышает 1 рабочий день.

Товарный кредит

При оформлении товарного кредита в магазине-партнере банка, срок рассмотрения и получения статуса заявки составляет от 5 до 30 минут. Однако за скорость принятия решения придется «заплатить» высокой процентной ставкой.

- Окончательное решение — после того как банк получит от заемщика дополнительную информацию, а также проверит его документы, он сможет вынести окончательное решение по заявке. Как правило, окончательное решение принимается банком в течение 1-3 рабочих дней с момента получения полного пакета документов.

В отдельных случаях МКБ может рассматривать заявление до 7 дней. Это происходит, если требуется большая сумма кредита или у заемщика пограничный кредитный рейтинг. Если срок рассмотрения заявления истек, а ответа из банка так и не поступило, это не означает, что вам отказали. Проверьте статус своей заявки, воспользовавшись инструкциями. Возможно, она все еще находится на рассмотрении.

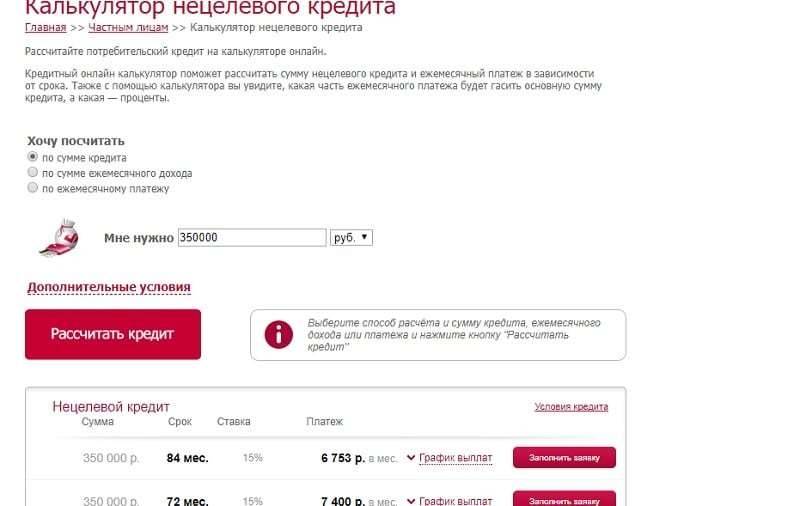

Как работает калькулятор?

Все просто — заполняете анкету ниже, ставите галочку рядом с ответом на каждый вопрос в соответствии с вашим положением.

В результате, когда все галочки подставлены и нажата кнопка «Узнать шансы на получение кредита» вы получите численное значение вашего скорингового коэффциента.

Запомните и запишите это значение. Вы можете эксперементировать с калькулятором — проверяя как изменится значение вашего скорингового коэффциента при изменении вашего дохода и семейного положения. Данные о вас никуда не сохраняютcя и не будут никому переданы.

Если вы нашли новую работу или ваше семейное положение поменялось, рекомендуется произвести расчет своего скорингового коэффициента снова. Это позволит быть в курсе, на какую сумму вы сможете получить кредит. Это позволит вам быстро обратиться в нужный банк в случае экстренной нехватки денежных средств и получить кредит в течение дня.

7 причин, которые портят кредитный рейтинг

Ознакомимся с базовыми аспектами: почему кредитный рейтинг может упасть? Как в целом формируется КИ? Как информация доходит до других организаций?

Ознакомимся с базовыми аспектами: почему кредитный рейтинг может упасть? Как в целом формируется КИ? Как информация доходит до других организаций?

Итак, существуют так называемые бюро кредитных историй, а иначе БКИ. Туда банки отправляют информацию о своих клиентах и также туда обращаются, чтобы найти сведения о потенциальных заемщиках. Большие государственные учреждения работают со всеми БКИ, и поэтому весь кредитный рейтинг как на ладони. Что касается коммерческих организаций, зачастую они сотрудничают лишь с одним или несколькими БКИ, но не всеми. Недавно открывшиеся финансово-кредитные компании и сервисы экспресс-займов, чтобы набрать побольше клиентов, почти не смотрят на кредитный рейтинг и дают одобрение практически всем обратившимся.

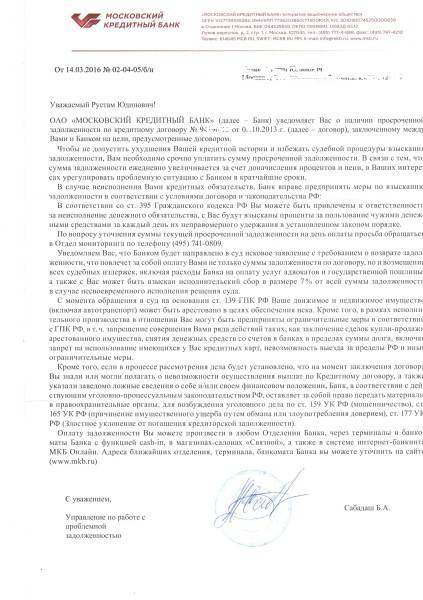

Что может испортить кредитный рейтинг:

- Несвоевременная выплата процентов по займу.

- Наличие просрочек без уважительных обстоятельств.

- Платежи, которые вы совершаете каждый месяц, превышающие половину вашей зарплаты (дохода).

- Мошенники воспользовались вашими документами, чтобы взять заем.

- На вас оформили кредитную карту без вашего ведома.

- БКИ в надлежащее время не было уведомлено о закрытии вами задолженности.

- Ваш долг был передан коллекторским службам. Они еще реже сотрудничают с бюро кредитных историй и почти не передают информацию о выплаченных задолженностях.

Первые три пункта – полностью ваша ответственность. В этих случаях вы и сами в курсе образовавшихся проблем и, скорее всего, уже в процессе их решения. Следующие 4 причины испорченного кредитного рейтинга не зависят от ваших действий, например, вы можете даже не узнать, что кто-то оформил на вас заем, до тех пор, пока с вас не начнут требовать его выплату. Прежде всего стоит проверить свой кредитный рейтинг.

После того как вы узнали о состоянии своей КИ, постарайтесь сделать всё возможное, чтобы ее улучшить. Например, сходите в банк и попросите сотрудников передать данные о закрытии долга в БКИ, напишите заявление на мошенников. Все случаи, где вы непричастны к невыполнению обязательств по закрытию кредита, должны быть раскрыты и урегулированы, а в то время вы можете:

- по возможности закрыть все просроченные платежи;

- лучше всего – выплатить долг полностью;

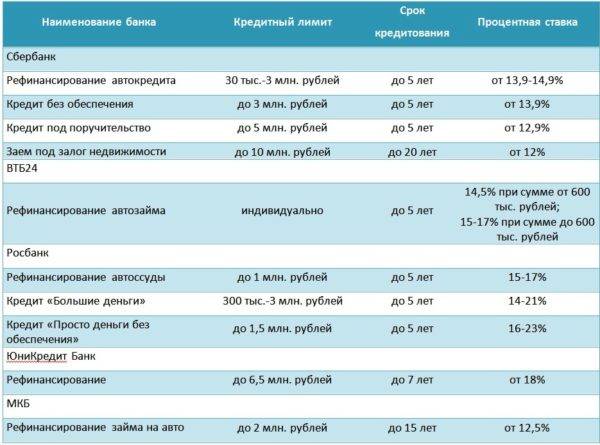

- обратиться за рефинансированием, так ваши выплаты могут стать меньше;

- взять в долг небольшую сумму, а затем вовремя выплатить ее;

- приобрести в рассрочку товар в магазине. Работники не проверяют данные БКИ, и вы так сможете поднять свой кредитный рейтинг;

- взять ипотеку / кредит на машину / крупный заем на долгий период.

В последнем случае, когда берется большая сумма, все обращения рассматриваются в индивидуальном порядке, в то время как заявки на мелкие суммы обрабатывает программа, и она сама дает одобрение лишь клиентам с хорошим рейтингом. В итоге, если КИ испорчена, то за отказом идет отказ, что также ухудшает ситуацию. Именно по этой причине не рекомендуется отправлять одновременно огромное число обращений в разные инстанции.

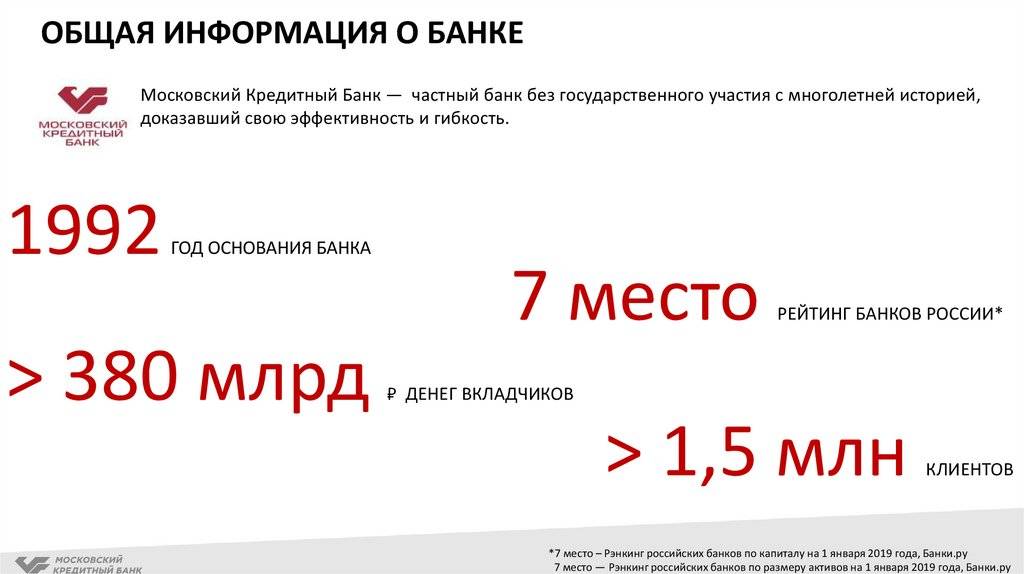

Одобрение кредита в банке – основные сведения

Сегодня многие банки выдают своим клиентам деньги на различные цели – покупка квартиры или машины, прохождение лечения, приобретение домашней техники и так далее. При этом каждый банк предлагает клиентам различные кредитные условия, а в некоторых случаях условия кредитования могут быть достаточно суровыми. Поэтому поиск и одобрение кредита в банке для многих людей представляет трудность.

Однако в целом сегодня существует порядка 10-20 банков, которые без проблем одобряют кредиты своим клиентам. Относительно кредитных займов нужно помнить следующее:

Банки хотят быть уверены в том, что их клиент сможет расплачиваться по займу. Подтвердить свою кредитоспособность можно по-разному, однако, чаще всего для этого нужно получить на работе и передать в банк справку по форме 2-НДФЛ – это документ отражает размер вашей заработной платы

При этом обратите внимание, что некоторые банки одобряют кредиты даже без предоставления справки с места работы – однако, в таком случае условия будут более жесткими (более высокая ставка, более короткий срок возврата денег и так далее).

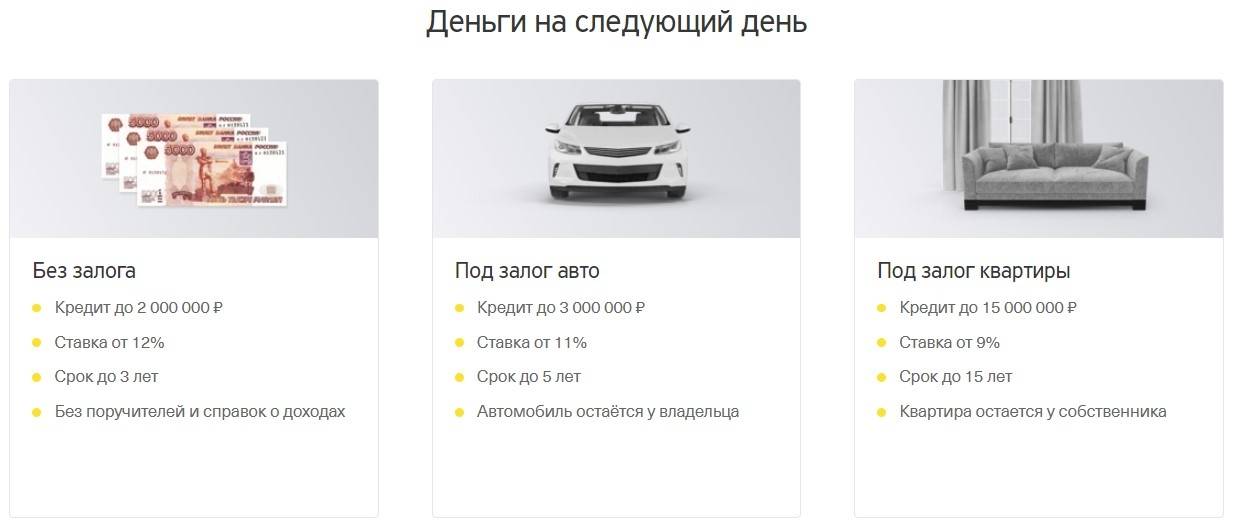

Чтобы доказать свою кредитоспособность, можно воспользоваться услугой залога. В таком случае какой-либо ценный объект (квартира, машина, дорогая техника и так далее) будет переоформлен на имя банка, а взамен этого вам одобрят кредит

При этом в большинстве случаев банк не изымает имущество, поэтому вы и дальше сможете свободно распоряжаться объектом залога (залог обычно изымается только в случае неоднократной просрочки).

Также для улучшения кредитоспособности вы можете воспользоваться помощью своих друзей и близких – эта услуга называется поручительством. В случае оформления поручительства вносить деньги по одобренному кредиту придется вам, но в случае просрочки банк может потребовать внести платеж у человека, который выступил поручителем. Если вы уверены, что сможете вернуть деньги в срок, то в одобрении поручительства нет ничего плохого.

Если вы получаете зарплату на карточку какого-либо банка, то в таком случае имеет смысл присмотреться к кредитным инструментам этого банка, поскольку многие банки оформляют своим клиентам кредиты по скидке (поскольку они видят, что вы регулярно получаете деньги, что является хорошим доказательством вашей кредитоспособности). Это же правило распространяется и на пенсионеров.

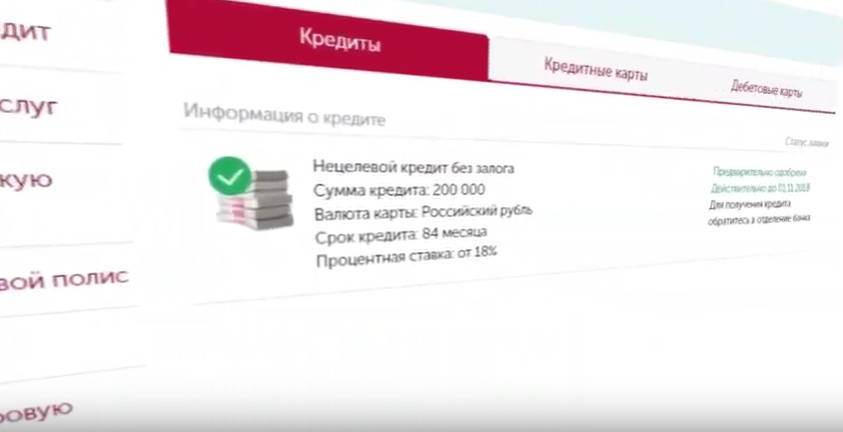

Даст ли МКБ кредит после предварительного одобрения?

Сколько действует предварительное одобрение?Предварительное одобрение действует 1-2 месяца, если заемщик не обратиться в течение этого срока, то для получения потребуется подать заявку повторно.

Зачем нужно предварительное одобрение?

Клиентам Московского Кредитного БанкаКлиенты Московского Кредитного Банка, получившие предварительное одобрение, но не обращавшиеся за кредитом, могут считать его окончательным. Банк уже проверил всю необходимую информацию и готов одобрить займ на условиях, предложенных в сообщении. Однако, если при дополнительной проверке выяснятся факторы, ухудшающие КИ клиента, то может быть отказано.

Может ли МКБ отказать?

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения. Проверить свою КИ можно онлайн, на сайте БКИ или ЦБКИ.

- Платежеспособность — ежемесячный платеж не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку статуса платежеспособности влияют: текущие потребительские ссуды, алименты, долговые обязательства, иждивенцы, задолженности.

Как получить окончательное одобрение?

- Паспорт РФ;

- Документ, подтверждающий доход;

- Документ, подтверждающий трудоустройство.

Оформить заявку на кредит и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

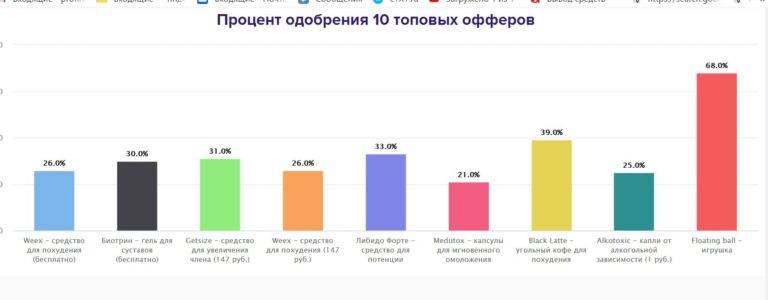

МФО с минимальным процентом отказов

Стопроцентной гарантии, что в одном из перечисленных банков вам одобрят кредит, конечно, нет. Ситуации бывают разные. Проблемы могут возникать у безработных, молодежи, людей с плохой кредитной историей и т.п. В таких случаях при срочной нужде в деньгах имеет смысл обращаться в микрофинансовые организации. Особенно если знать, в какие именно.

Разумеется, не стоит ожидать, что в МФО займы дают всем подряд. Это — один из распространенных мифов. Однако процент одобрения заявок здесь в среднем выше. За это приходится платить более высокими процентами по займам, но они же являются для МФО страховкой от невозврата денег.

Расскажем о трех МФО, где процент отказов минимален:

MoneyMan — срочные деньги без справки о доходах

- До 80 тысяч рублей до зарплаты;

- Срок займа: до 18 недель;

- Фиксированная процентная ставка — от 0% в день;

- Документы: только паспорт;

- Возраст — от 18 лет;

- Справка о доходах — не нужна;

- Процент отказов — минимальный.

Решение принимается за пять минут. При одобрении средства перечисляются на любую банковскую карта, которая у вас есть. Подтверждение источника дохода не нужно, как и официальное трудоустройство. Получить займ здесь может даже безработный. Займы гасятся банковской картой, через терминалы Qiwi и Элекснет, а также через банковский перевод.

Займер — деньги сразу

- До 30 тысяч рублей;

- Срок — до 30 дней;

- Процентная ставка — до 1% в сутки;

- Документы: только паспорт;

- Вероятность отказа — низкая;

- Справка о доходах — не требуется;

- Возраст — от 18 лет.

Заявку можно подать онлайн, она рассматривается в автоматическом режиме. Если запрос одобрен, деньги можно получить на карту сразу. Если у вас плохая кредитная история — ничего страшного.

Миг Кредит — займы до 99500 рублей по паспорту

- Крупная сумма — до 100 000 рублей;

- Срок займа — до 24 недель;

- Процентная ставка — от 0% в сутки;

- Процент отказов — низкий;

- Документы: паспорт + иногда второй документ (права, СНИЛС, загранпаспорт и тд.);

- Наличие источника постоянного дохода — нужно;

- Возраст — от 21 года.

Условия получения займов в Миг Кредит — одни из самых строгих среди МФО. Но если ваша кредитная история более или менее в порядке и есть источник постоянного дохода, то именно здесь вам готовы предложить одну из самых больших среди МФО максимальную сумму — 100 000 рублей, а также достаточно лояльный процент по займу.

- 13 банков где можно взять потребительский кредит под маленький процент в 2021 году

- Какие банки дают кредит с плохой кредитной историей и просрочками

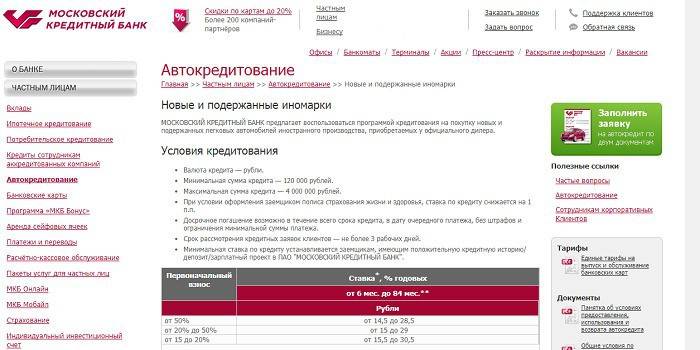

Особенности кредитных программ

Клиент может оформить в «МКБ» два вида потребительского кредита:

- наличными;

- кредитную карту.

Эти программы отличаются условиями оформления.

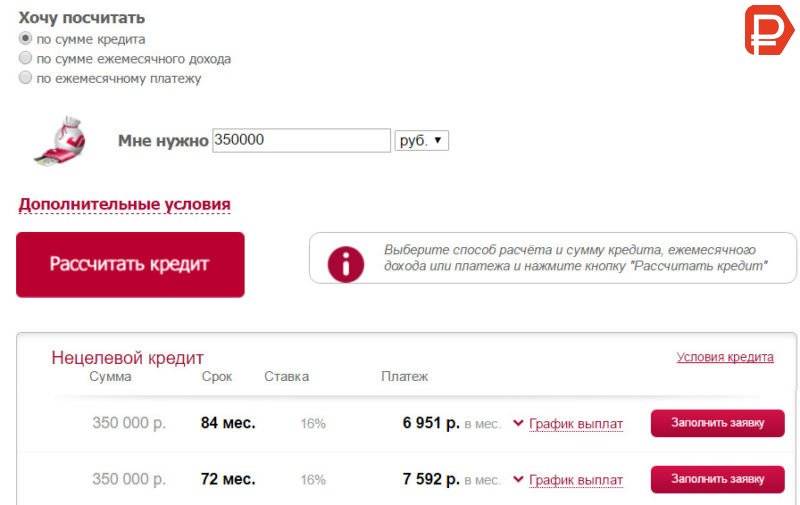

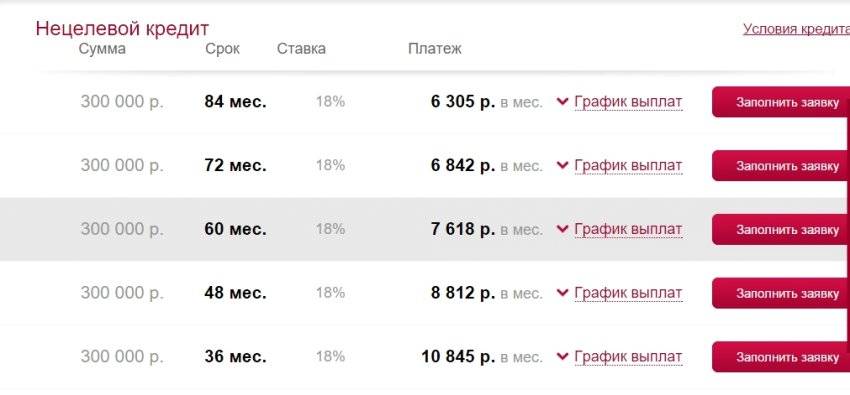

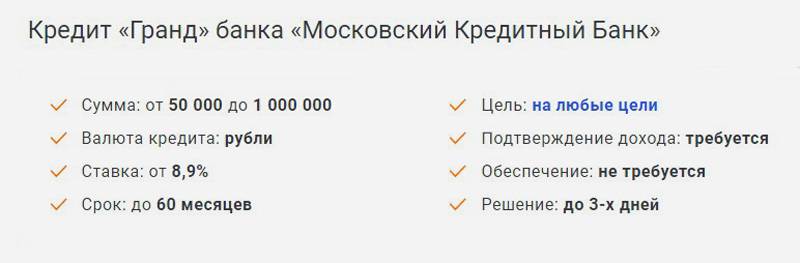

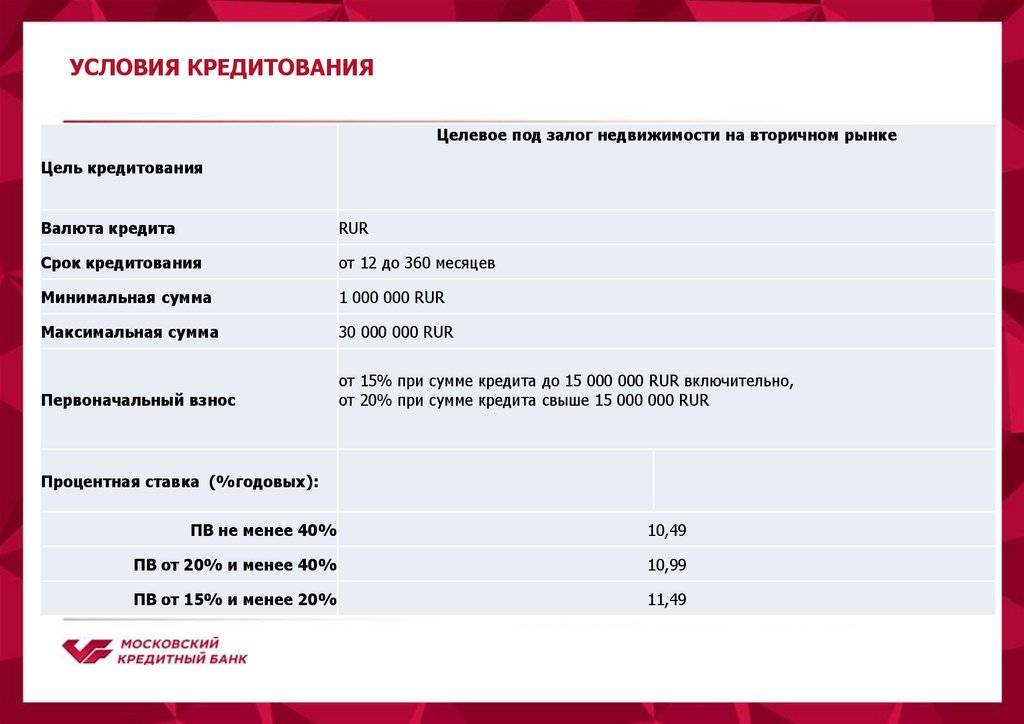

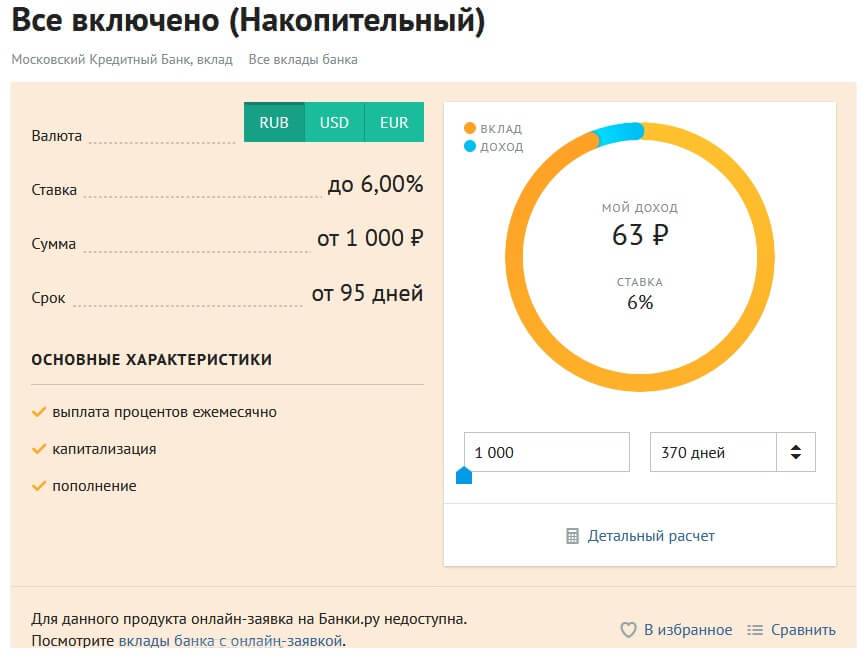

Кредит наличными в МКБ

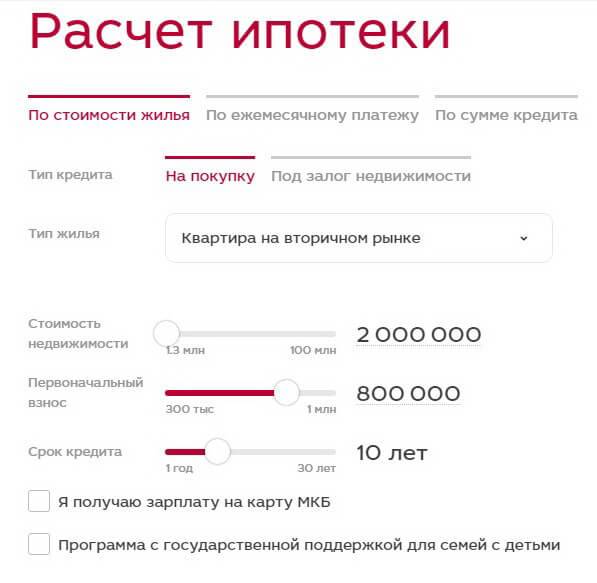

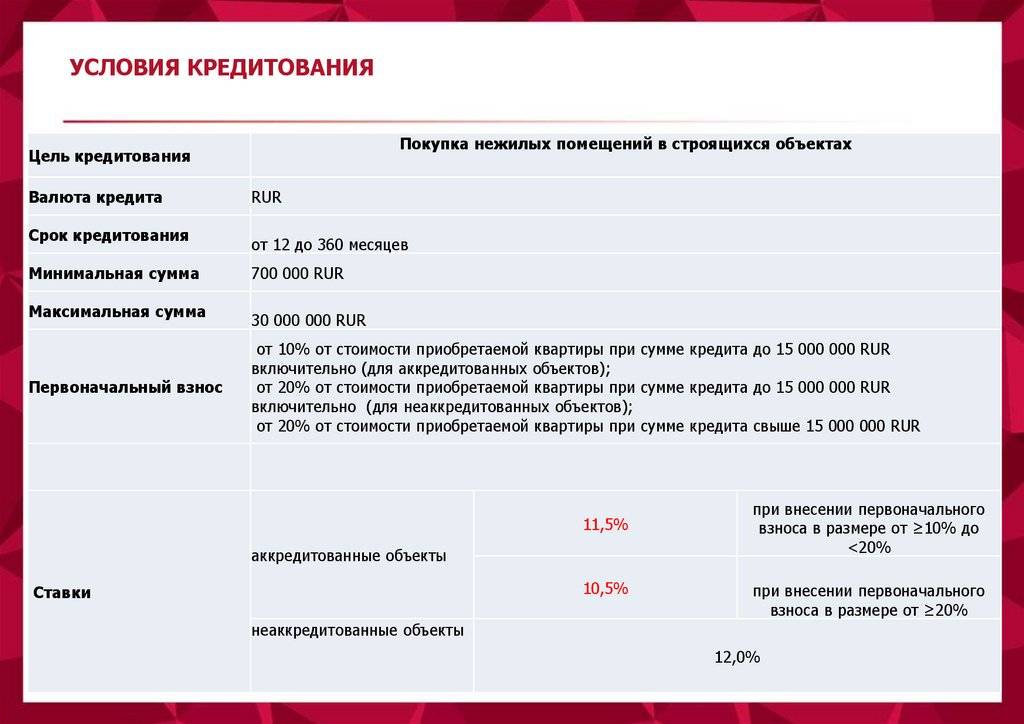

Займ выдают на сумму до 3 млн. руб. Максимальный срок кредитования составляет 15 лет. Минимальная процентная ставка по кредиту достигает 10,9% годовых.

Акция по этой программе кредитования с такой процентной ставкой действует до 30.06.2019 года включительно.

Есть еще один нюанс. На минимальную ставку могут рассчитывать только те клиенты, у которых в «Московском кредитном банке» были ранее открыты и погашены другие кредиты на сумму от 100 тыс. руб. При этом по тем кредитам не должно быть просрочки платежей.

Остальным клиентам процентная ставка устанавливается в зависимости от запрашиваемой суммы и срока кредитования. Также в расчет берут процент долговой нагрузки на семейный бюджет. Максимальная ставка по кредиту для новых клиентов достигает 20% годовых. Кроме этого, для них предусмотрен другой срок кредитования. Он составляет 12-60 месяцев. То есть, займ на срок до 15 лет могут получить клиенты, которые уже имеют положительную кредитную историю в банке МКБ. Все остальные могут рассчитывать на выдачу кредита на срок до 5 лет.

Также стоит учесть, что такой кредит наличными на любые цели может оформить не каждый желающий. Для этого он должен быть трудоустроен у работодателя, который зарегистрирован на территории Москвы или Московской области.

В программе предусмотрено страхование жизни заемщика и на случай потери места работы.

Согласно Законодательству РФ оформление страховки на эти нужды не является обязательным при выдаче кредита.

МКБ, как и другие банковские учреждения, особое внимание уделяет риску невозврата кредита. Поэтому его специалисты настоятельно рекомендуют заемщикам оформлять страховку на случай непредвиденных ситуаций. Это значительно повышает шансы на получение займа

Это значительно повышает шансы на получение займа.

Основные требования к заемщику:

- гражданство РФ;

- возраст от 18 лет (в некоторых случаях возраст может быть и меньше, если заемщик рано вступил в брак);

- официальное трудоустройство;

- стабильный ежемесячный доход;

- регистрация на территории РФ.

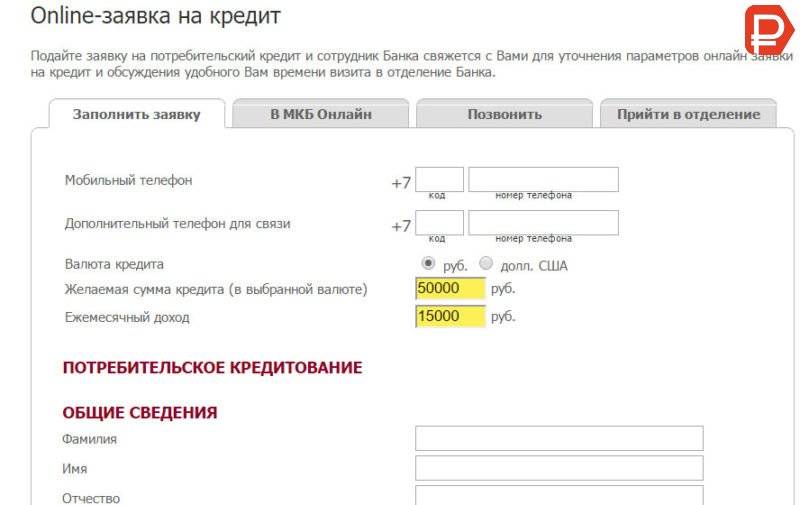

Для оформления кредита потребуется национальный паспорт и анкета заемщика. Ее можно заполнить в отделении банка или на его официальном сайте. Вместе с этими документами также можно предоставить копию трудовой книжки, заверенную работодателем, свидетельство права собственности на недвижимое или движимое имущество, СНИЛС, ИНН и прочее. Банк оставляет за собой право требовать предоставления дополнительных документов, которые могут положительно сказаться на принятии решения о выдаче кредита.

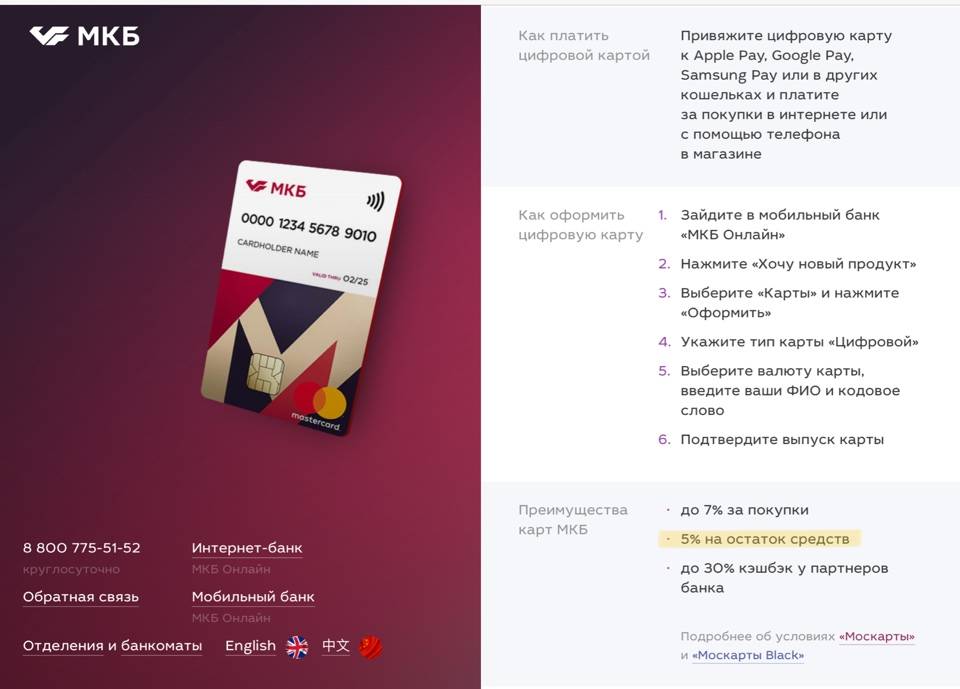

Кредитные карты

Их выбор основывают на своих потребностях. Банк разработал несколько пластиковых карт с разными лимитами и процентными ставками за использование кредитных средств. Карта может быть оформлена в национальной валюте, дол. США и Евро.

| Название карты | Лимит | Льготный период | Процентная ставка, годовых | Процент на остаток собственных средств на карте, годовых |

|---|---|---|---|---|

| Mastercard Standart Visa Classic | До 300 тыс. Руб. | До 55 дней | От 21% по истечению льготного периода | 6% в национальной валюте |

| Mastercard Visa Gold | До 500 тыс. руб. | До 55 дней | От 21% в рублях по истечению льготного периода От 18% в иностранной валюте по истечению льготного периода | 6% в национальной валюте |

| Золотая МИР | До 500 тыс. руб. | До 55 дней | От 21% в рублях по истечению льготного периода От 18% в иностранной валюте по истечению льготного периода | 6% в национальной валюте |

| Visa Platinum | До 800 тыс. руб. | До 55 дней | От 21% в рублях по истечению льготного периода От 18% в иностранной валюте по истечению льготного периода | 6% в национальной валюте |

| Премиальная МИР | До 800 тыс. руб. | До 55 дней | От 21% в рублях по истечению льготного периода От 18% в иностранной валюте по истечению льготного периода | 6% в национальной валюте |

В иностранных валютах невозможно оформить только карту Visa Classic. У нее лимит достигает 300 тыс. руб.

Общие требования к заемщику:

- возраст от 18 лет и менее при раннем вступлении в брак;

- гражданство РФ;

- постоянная регистрация на территории государства;

- официальное трудоустройство;

- регистрация работодателя на территории регионов, в которых открыты отделения банка.

Для оформления кредитной карты заемщик предоставляет аналогичные документы, что и при кредите наличными. Обязательными считаются паспорт/пенсионное удостоверение и анкета. Остальные документы предоставляют по требованию банка.

Зачем скоринговый коэффциент нужно знать любому человеку?

Данный калькулятор представляет собой упрощенную версию системы скоринга, которая используется во многих банках. Данные системы стоят 10ки тысяч долларов.

Калькулятор поможет вам определить вашу кредитоспособность и на основании полученного скорингового коэффцициента подберет для вас предложения по кредиту, который вам в большинстве случаев дадут. Вам больше не нужно будет ждать ответа банка.

Зная свой скоринговый коэффциент, вы сможете предугадать решение банка по вашей онлайн заявке с точностью более 90%.

Вы можете сразу же подать заявку, желательно в несколько банков. Это позволит вам получить займ с вероятностью более 90%.

Как получить и как закрыть данный кредит?

Одобренный кредит выдается заемщику наличными, зачисляется безналичным платежом на любую банковскую карту или расчетный счет. Вместе с деньгами клиент получает и платежный график, в котором приводятся даты и суммы обязательных взносов. Погашается задолженность по аннуитетной схеме – равными частями.

При согласии клиента на полное погашение кредита за 10 суток до назначенного срока МКБ снизит ставку. Также за заемщиком остается право на досрочный возврат без комиссий и штрафов. Главное, предупредить кредитора заявлением за 5 рабочих дней. За просрочку платежа ФКУ сразу начисляет штраф в зависимости от суммы задолженности. При желании отчетную дату можно поменять, заплатив энную комиссию.

Документы для оформления рефинансирования в МКБ

Документы, подтверждающие доход

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Справка 2-НДФЛ или справка по форме банка | Справка должна отображать доход заемщика не менее чем за 6 месяцев. Срок действия данной справки со дня получения не более 30 дней |

| Зарплатные клиенты | Предоставление документов не требуется при условии, что зарплатный клиент получает зачисления зарплаты ежемесячно на карту МКБ. Если зачисления прерываются, то предоставление справки необходимо | Если клиент находится на зарплатном проекте, то все сведения операции по счетам клиента МКБ отслеживает самостоятельно |

| Пенсионеры, получающие пенсию на карту МКБ | Предоставление справок, подтверждающих доход, не требуется | — |

| Пенсионеры, не получающие пенсию на карту МКБ | Если пенсионер получает зачисления на пенсионную книжку, то необходимо предоставить в банк выписку из ПФР | Выписка из ПФР должна быть сделана за последний месяц, срок действия справки составляет 30 календарных дней |

| Работающие пенсионеры | Если клиент работает и при этом получает пенсию, отталкиваться стоит от размера зачислений. Если по месту работы клиент получает доход выше, чем пенсионные зачисления, то предоставление справок не отличается от категорий «работающие физические лица» либо «зарплатные клиенты» (зависит от того, каким образом приходит доход), при этом пенсионные зачисления указываются в разделе дополнительный доход | Если требуется 2-НДФЛ, то прописывается доход за последние 6 месяцев, срок действия данной справки календарных 30 дней |

| Индивидуальные предприниматели | Налоговая декларация | В зависимости от вида ведения отчетности декларация предоставляется либо за предыдущий год (в случае сдачи годовой декларации), либо за два последних квартала (если декларация сдается ежеквартально) |

| Военные | 2-НДФЛ, если военный находится на зарплатном проекте, то предоставление справок не требуется | Доход должен быть прописан за последние 6 месяцев, срок действия справки 30 календарных дней |

Справка по форме банка

Документы, подтверждающие трудоустройство

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Копия трудовой книжки | Копию трудовой книжки необходимо правильно заверить. На каждом листе должно быть прописано «копия верна», «ФИО заверяющего лица», «дата», «подпись», все должно быть закреплено печатью организации. На последнем листе необходимо дополнить все вышеуказанные условия фразой «работает по настоящее время» и также поставить печать |

| Зарплатные клиенты | — | — |

| Пенсионеры, получающие пенсию на карту МКБ | — | — |

| Пенсионеры, не получающие пенсию на карту МКБ | Предоставить оригинал пенсионной книжки | — |

| Работающие пенсионеры | В зависимости от выбора категории, по которой будет оформляться заемщик, предоставляется либо копия трудовой книжки, либо оригинал пенсионной книжки | Если предоставляется копия трудовой книжки, то необходимо оформить ее в соответствии с требованиями, которые прописаны в графе «физические лица» |

| Индивидуальные предприниматели | ИНН и ОГРН организации | Предоставляются оригиналы документов, а также их копии |

| Военные | Справка о прохождении воинской службы по контракту | В справке обязательно должен быть указан срок службы |

Получить рефинансирование за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите банк, подайте онлайн заявку и рефинансируйте кредиты уже сегодня.

Кому доступен кредит от МКБ?

МКБ желает видеть в числе своих клиентов потребителей, которые могут потянуть выплату обязательства. Отбор таких клиентов выполняется в соответствии с заданными требованиями банка.

Требования МКБ на сегодняшний день таковы:

- Трудоспособный гражданин РФ

- Возраст: от 18 лет

- Постоянная прописка и проживание – РФ

- Регистрация работодателя или его представительства – г. Москва или в Московской области

- Постоянный источник дохода

Как видите, чтобы стать клиентом банка, вам нужно быть ответственным и работящим человеком.

Соответствовать данным требованиям не сложно, т.к. все люди, достигнув своего совершеннолетия, стараются устроиться на работу. То, что банк согласен кредитовать даже 18-летних потребителей, может быть отнесено к его преимуществам. Далеко не каждый банк согласен быть кредитодателем столь юного поколения заемщиков.

Что означает предварительное одобрение?

Предварительное одобрение кредита Московским Кредитным Банком означает, что банк готов выдать человеку деньги на указанных в предложении условиях. Если человек не обращался в МКБ за кредитом, но получил подобное сообщение, значит, он соответствует требованиям Московского Кредитного Банка к потенциальным заемщикам.

Рассылка СМС сообщений

МКБ, как и другие банки России, делает СМС рассылку с информацией о предварительном одобрении для привлечения потенциальных заемщиков. Если вы получили СМС сообщение вида: «Иван, вам предварительно одобрен кредит…», это означает, что вы подходите Московскому Кредитному Банку в качестве потенциального заемщика.

Важно!

Если вы не подавали заявку и получили СМС сообщение с информацией о предварительном одобрении — это маркетинговый ход. СМС сообщение не означает, что МКБ действительно одобрит вам кредит на указанных в сообщении условиях.

Как правило, в СМС сообщении сразу указываются условия, на которых человек может получить кредит. Однако эти условия могут быть изменены при проверке документов и полноценного анализа заемщика. Если в сообщении указана сумма, то это максимальная сумма, на которую может рассчитывать человек при обращении.

Предварительное одобрение в личном кабинете

Сообщение о предварительном одобрении может появиться в личном кабинете. Если сообщение появилось в личном кабинете, то шанс на окончательное одобрение — выше. Подобные сообщения могут увидеть как зарплатные клиенты, так и те, кто активно использует дебетовые карты или другие продукты Московского Кредитного Банка.

Что делать?

Если вы не заинтересованы в получении денег, просто игнорируйте СМС сообщение, а если предложение вас заинтересовало — подайте онлайн заявку в МКБ.

Брать ли кредит в Московском Кредитном Банке?

Взять деньги можно, однако, если вы хотите получить выгодные условия, обязательно рассмотрите предложения и других банков.

Чтобы узнать, какие банки готовы одобрить вам кредит, воспользуйтесь сервисом:

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Сервис поможет подобрать от 1 до 5 банков, которые готовы одобрить вам кредит.

Что влияет на вероятность одобрения

- Кредитная история — кредитная история показывает МКБ надежность заемщика. Какие у него были кредиты, на каких условиях, как он их выплачивал, были ли у него просрочки или проблемы с внесением платежей.

- Платежеспособность — платёжеспособность является одним из ключевых факторов в принятии банком положительного решения. Идеальной является ситуация, когда процент платежей по кредиту не превышает 30% от общего дохода заемщика. Такой процент позволяет заемщику застраховать себя от непредвиденных обстоятельств. На оценку платежеспособности влияют: текущие кредиты, алименты, долговые обязательства, иждивенцы, задолженности.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. МКБ ищет надежных клиентов, которые получают стабильные и официальные доходы.

- Требования — каждый банк устанавливает свои требования к заемщику. Если вы не соответствуете хотя бы 1 минимальному требованию — будет отказано. Узнать требования МКБ к заемщикам можно на официальном сайте, на странице выбранной кредитной программы.

- Документы — чем больше документов вы сможете предоставить МКБ, тем выше вероятность одобрения вашей кредитной онлайн заявки. В пакет документов входят: документы, подтверждающие личность; документы, подтверждающие доход; документы, подтверждающие трудоустройство; дополнительные документы. Документы проверяет служба безопасности МКБ, если в них допущены ошибки или информация намеренно искажена — будет отказано.

Как повысить вероятность одобрения

- Поручитель — предоставить банку одного или нескольких поручителей;

- Созаемщик — привлечь созаемщика;

- Залог — оформить потребительский займ под залог недвижимого или движимого имущества;

- Дополнительный доход — предоставить банку сведения о дополнительных доходах и подтвердить их документами.

- Снизить нагрузку — закрыть действующие потребительские ссуды, рассрочки, ипотеки или кредитные карты либо снизить их ежемесячные платежи. Чем ниже долговая нагрузка, тем выше платежеспособность заемщика.