Ставки по кредитам в РБ

В Беларуси коммерческие банки активно предлагают потребительское кредитование для частных лиц.

Суммы кредита на потребительские нужды в Беларуси, требования к клиентам, условия предоставления займа везде отличаются и регулируются внутренним регламентом.

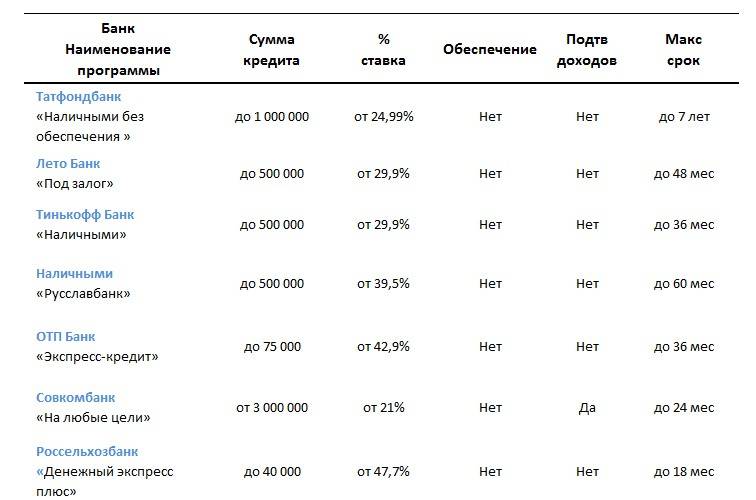

Есть и такие программы, где не нужна справка о размере зарплаты и обеспечение, если это предложение от коммерческой структуры.

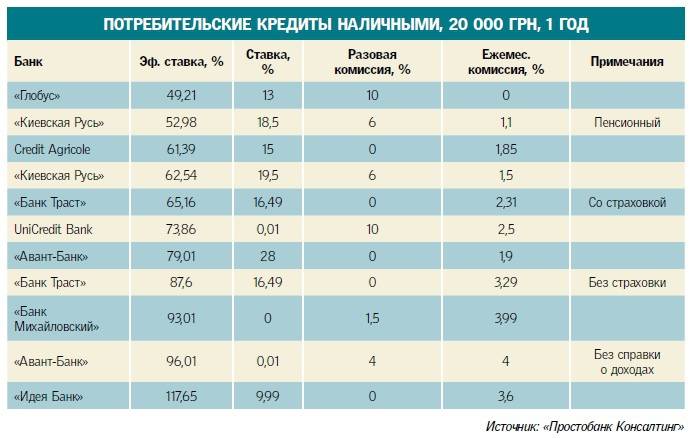

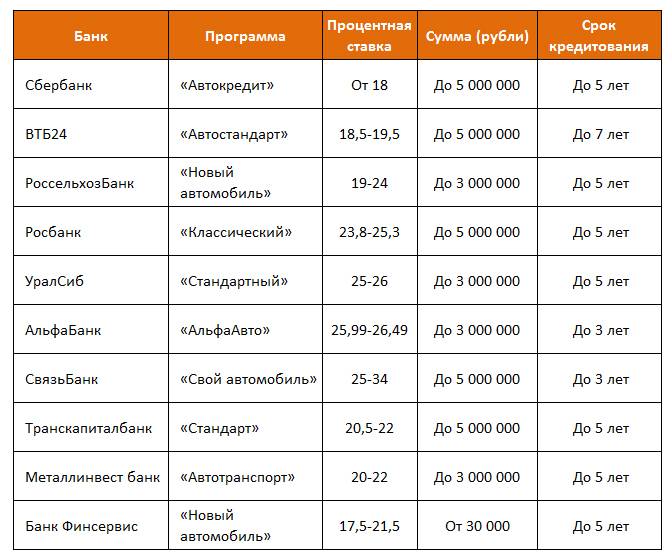

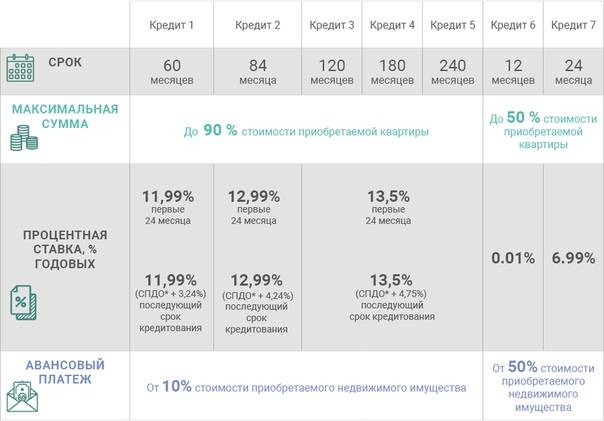

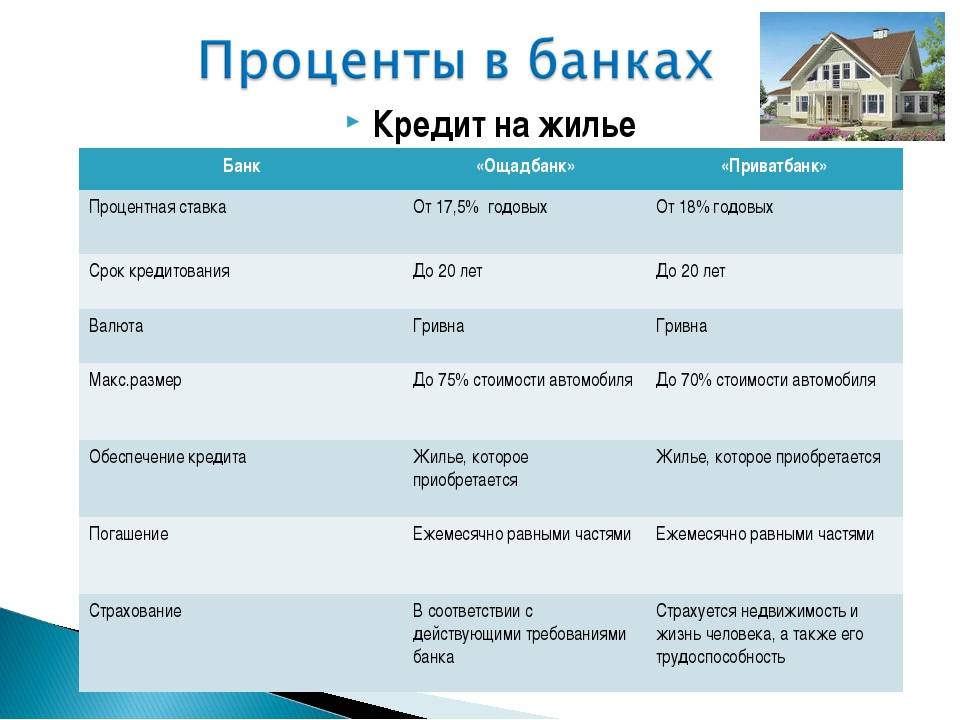

Что касается ставок, то разбежка очень большая.

Чтобы получить минимальный процент, надо собрать много документов, если же нет времени или желания собирать справки, то придется ограничиться небольшой суммой или выплачивать большой процент.

Условия везде разные, все программы рассмотреть нельзя, поэтому ниже будет несколько примеров из разных банков.

Виды потребительских кредитов от Беларусбанка ↑

Потребительское кредитование в Беларусбанке, ограничивается 9 предложениями.

Требующие обеспечения в виде поручительства, страховки невозврата, залога:

- «Потребительский кредит» на любые нужды. Предоставляется путем безналичного перечисления или на платежную карту;

- «На приобретение автомобиля», по сути целевое автокредитование;

- «На обучение», предоставляется с целью получения высшего и среднего специального образования. Деньги перечисляются на счет учебного заведения;

- «На благоустройство мест захоронения», а также установки памятников и ограды;

- «На медицинские услуги» для граждан, которые находятся на диспансерном учете, с целью оплаты медицинской помощи, покупки медицинских препаратов и техники.

- С обеспечением только в виде неустойки:

- «Проверено временем» – это нецелевой заем, рассчитанный на зарплатных клиентов, возрастом не старше 57 лет. Деньги переводятся на кредитную карту международного образца;

- «На приобретение товаров», как свидетельствует из названия целевой потребительский кредит на покупку товаров в торговых организациях, с которыми у Банка заключены соглашения;

- «Заявка Деду Морозу», специальное предложение к празднику Нового года, действующее с 24 ноября 2020 года по 15 января 2020 года. Кредит предоставляется на банковскую карту.

Без обеспечения:

«Рассрочка без переплат» – это кредит, предназначенный для приобретения товаров в определенных торговых организациях. Ссуда перечисляется на расчетный счет торговой организации.

Как выбрать кредит на потребительские нужды?

Применение калькулятора кредитов при подборе кредита на потребительские нужды в Минске позволяет определить срок ссуды, например, на год или более продолжительный период. Кредитополучатель производит выплаты равными частями (аннуитет) или вносит суммы, которые постепенно уменьшаются по мере погашения суммы основного долга.

Аннуитет гарантирует клиенту оптимальную материальную нагрузку, однако сумма переплаты банку будет больше, чем при другом варианте погашения. Если взять кредит в Минске и погашать по системе дифференцированного платежа (с уменьшением), то вначале придется внести наибольший платеж, который будет постоянно уменьшаться в течение всего периода погашения задолженности.

Прежде чем взять кредит в Минск на потребительские нужды, уточните у кредитодателя, имеется ли возможность погашения задолженности досрочно. В некоторых банковских организациях с клиентов берется дополнительная комиссия, если он принимает решение ранее установленного срока погасить долг.

Франсабанк

Кредитно-финансовая организация имеет несколько кредитов для физических лиц. Продукт «Все и сразу» на максимальную сумму до 25000 белорусских рублей, срок кредита — от 13 месяцев до 7 лет, годовой процент зависит от срока кредитования и колеблется в пределах от 12 до 18 процентов в год. Здесь можно получить денежные средства без обеспечения до 10000 белорусских рублей, свыше 10000 рублей потребуется поручительство физических лиц или залог ликвидного имущества.

Решение по кредиту в данном банке принимается на основании представленных заемщиком документов. Банк проверяет заработную плату заемщика, которая должна быть не менее 400 белорусских рублей для жителей столицы, и 350 белорусских рублей для остальных регионов. Требования к трудоустройству – это трудовой стаж не менее 2 лет на последнем месте работы, минимальный возраст заемщика от 21 года.

Также Франсабанк предлагает экспресс-кредит для жителей Беларуси пенсионного возраста на сумму до 2000 белорусских рублей под годовой процент 15% в год или 14% при условии поручительства физических лиц. Срок кредитования от 13 месяцев до 2 лет в качестве подтверждения платежеспособности можно предоставить справку о начислении пенсионных выплат, заемщикам может стать гражданин Беларуси возрастом до 65 лет.

Еще один кредит от Франсабанка – это «Возможно все» сроком до 7 лет, на сумму до 25000 белорусских рублей процентная ставка зависит от срока кредитования, она колеблется от 14,5% до 18% годовых, при сумме кредита более 10000 белорусских рублей, требуется поручительство физических лиц.

Беларусбанк

Это самый крупный банк в Республике Беларусь, который занимает первую позицию в рейтинге белорусских банков, он предлагает широкий выбор займов физическим лицам. Здесь можно взять потребительский кредит на различных условиях при чем здесь процентная ставка полностью зависит от ставки рефинансирования, то есть годовой процент будет рассчитываться так: ставка рефинансирования + 1—4 пункта.

Среди прочих условий потребительского кредитования, они напрямую будут зависеть от двух факторов: обеспечения и страхования личных рисков. То есть, при снижении риска неоплаты банковского кредита годовой процент будет ниже. От клиента потребуется полный пакет документов, подтверждающие его доход и трудовую занятость.

Как видно, в Белоруссии физическим лицам будет взять денежный займ довольно просто постольку, поскольку кредитных продуктов на рынке финансовых услуг довольно много. Правда, при этом стоит учитывать, что каждый коммерческий банк обязательно проверяет кредитную историю клиента, сверяет информацию о трудовой занятости и прочие документы. Причем многие банки готовы выдать денежные средства только под поручительство физических лиц.

https://youtube.com/watch?v=ZvMLwj_k3Kc

Какие справки могут понадобиться для оформления кредита

С целью оформления займа в Беларусбанк необходимо представить следующие виды справок:

- О доходах физического лица. Предоставляется при подаче заявки на получение потребительского кредита, на покупку автомобиля, по программам «Молодая семья», «Серьезные планы», на финансирование обучения, а также при приобретении жилья. Может не потребоваться, если гражданин оформляет заём на сумму меньше двадцати базовых величин (с 01.01.2018 составляет 24,5 белорусских рубля, введена Постановлением СМ РБ №997 от 22.12.2017). Если физическое лицо получает зарплату или пенсию в Беларусбанке, то можно представить выписку с собственного счета. У заявителя и поручителей есть право оформить поручение в письменной форме, на основании которого ответственный сотрудник Беларусбанка сформирует требуемую выписку самостоятельно.

- Заёмщика о зарплате за три месяца. Представляется желающими получить потребительский заём «Удачное обновление» или «Проверено временем».

- Из образовательного учреждения. Представляется в Беларусбанк при получении ссуды на обучение. Подтверждает наличие у гражданина первого высшего или среднего специального образования. Там также указывается форма обучения (дневная или заочная), его стоимость и срок окончания.

- О размере пенсии. Предоставляется гражданами, получающими пенсию независимо от их возраста. Выдается пенсионеру, стоящему на учете в органах социальной защиты по месту прописки.

- О стоимости жилого дома. Оформляется при получении займа на строительство или реконструкцию жилья. В ней указывается стоимость жилого помещения в действующих ценах, определяемая на основе сметной документации при заключении договора с банком. Выдают государственные органы, расположенные на территории района или области.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Способы оформления в Беларусбанке

Беларусбанк предлагает получить заем тем, кто проживает на территории Беларуси. Не имеет значения, является ли потенциальный клиент гражданином Беларуси. Согласно условиям кредитной организации, достаточно постоянного проживания в Республике Беларусь. Оформить кредит можно одним из способов:

- при личном обращении в филиалы банка;

- с помощью инфокиосков;

- в системе М-банкинга;

- звонком в колл-центр;

- через интернет.

Заемщик выбирает самостоятельно оптимальный вариант оформления.

Через интернет

Виртуально заполнить заявку можно на сайте или в через личный кабинет.

На сайте

Зайти на вкладку Кредиты.

Здесь можно воспользоваться подбором кредита по параметрам.

И далее пользователю следует заполнить онлайн-заявку на выбранный займ.

В течение рабочего дня заемщик получит предварительное решение по заявке.

Через личный кабинет

Регистрация в системе интернет-банкинга для получения возможности оформлять заявления на услуги является обязательной.

Как зарегистрироваться

Для регистрации в персональном аккаунте достаточно на официальной странице Беларусбанка в правом верхнем углу нажать кнопку «Перейти».

В открывшемся окне следует выбрать Онлайн-регистрацию.

Во вкладке «Интернет регистрация» пользователю предлагается ознакомиться с публичной офертой.

В анкете обязательными являются все поля.

После успешного внесения личных данных система попросит оплатить услугу предоставления доступа к личному кабинету.

Далее следует ожидать получения карты сессионных кодов для доступа в интернет-банкинг около 10 дней. Карта будет доставлена на домашний адрес почтой.

Авторизация

Если процедура регистрации пройдена успешно и клиент получил карту сессионных кодов, производится авторизация пользователя в системе. Для этого можно использовать инфокиоск, где карта активируется, а с помощью логина и пароля предоставляется доступ на сайт.

После авторизации клиенту доступны все виды услуг, в том числе и оформление заявки на кредит.

В системе М-банкинга

Пользователи мобильного приложения от Беларусбанка также могут оформить заявку на кредит и получить средства без непосредственного обращения в банк. Для этого необходимо зайти во вкладку Кредиты и выбрать сервис Оформить заявку на кредит. После рассмотрения заявления в системе будет дано предварительное решение и в течение рабочего дня средства поступят на платежную карту клиента.

Через инфокиоск

Через Инфокиоски заемщики могут выполнить множество операций, в том числе подать заявку на кредит. Все операции выполняются при наличии у клиента действующей карточки от Беларусбанка. Выбрав в меню пункт Операции по карточке, следует ввести ПИН-код. Далее в разделе Сервисные операции выбрать функцию Заявки в банк, далее выбрать вид займа, заполнить анкету и дождаться ответа Банка.

По телефону банка

Если возможность подключения к интернету отсутствует, взять заем в Беларусбанке можно с помощью обращения на горячую линию кредитной организации по номеру +375 17 218-84-31 или на короткий номер 147. Сотрудники помогут оформить заявку.

При этом клиент должен подготовить пакет документов, который будет находиться рядом и потребуется для оформления:

- действующий паспорт;

- справка о доходах с места работы.

Заявку операторы могут принять в рабочее время, согласно регламенту банка.

Личное посещение банка

Многие клиенты предпочитают оформлять кредит непосредственно в банковском отделении. Чтобы оформление займа прошло успешно, необходимо заранее подготовить весь комплект документов. Заявки и документы принимаются в отделении Беларусбанка в штатном режиме с понедельника по пятницу в рабочие часы.

В представленном видео дан обзор возможных дистанционных способов оформления кредита от Беларусбанка:

Кредит наличными от Беларусбанка позволяет пользователям получить денежные средства на личные цели. У клиентов есть возможность выбрать оптимальный вариант подачи заявки на получение потребительских кредитов.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

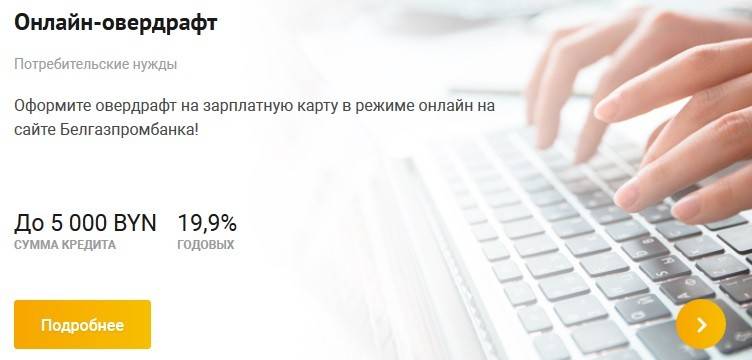

Онлайн-овердрафт от Белгазпромбанка

Деньги требуются срочно? Тогда стоит обратить внимание на программу «Онлайн-овердрафт» от Белгазпромбанка. Оформляется такой кредит быстро и с сокращенным пакетом документом – потребуется лишь паспорт и 5 минут

Но за скорость и риски кредитора придется «заплатить» повышенным процентом. Процентный минимум плавающий и определяется из расчета ставка рефинансирования НБ РБ плюс 12,15%.

Овердрафт представляет собой краткосрочный кредит для физических лиц и подключается к дебетовой карте, которая регулярно пополняется. Так, подойдет пластик от Белгазпромбанка, привязанный к зарплатному или пенсионному счету. Процент начисляется только на потраченную сумму. Простыми словами, благодаря подобному займу можно уходить в «минус». Подключается овердрафт на следующих условиях:

- цель – потребительские нужды;

- максимальная сумма – 5000 белорусских рублей;

- процентная ставка – от 19,9%;

- обеспечение – неустойка в двойном размере на сумму просрочки;

- срок действия овердрафта – равняется сроку действия карты;

- срок возврата каждого транша – в течение 720 дней;

- рассмотрение заявки и оформление сделки – за 5 минут;

- возможность оформления в онлайн-режиме;

- автоматическое погашение при пополнении карты;

Доступно овердрафт-предложение только резидентам Беларуси. Заявитель должен быть старше 18 лет и младше 64 лет

Также важно иметь зарплатную карту Белгазпромбанка с определенной суммой зачисления – до 1000 руб. за полный месяц или до 5000 руб

за три.

Беларусбанк

Популярный и самый большой банк Беларуси, лидирует среди других финансовых организаций. Предлагает большой список кредитных программ для частных клиентов.

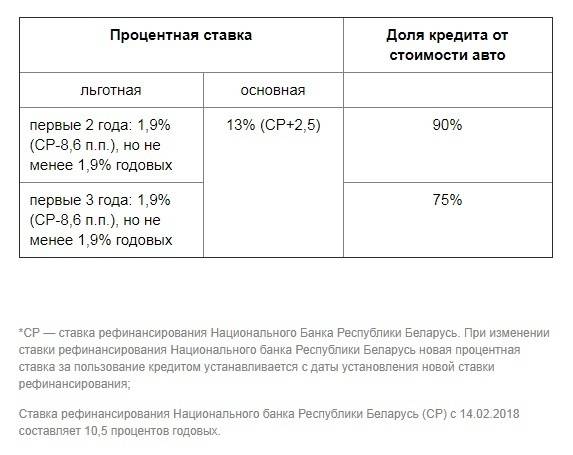

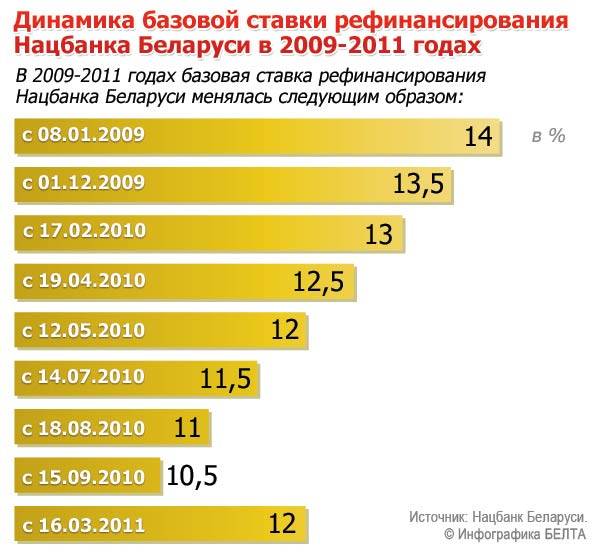

Условия потребительского кредитования здесь разные, ставка полностью зависит от величины, установленной Национальным банком РБ. К ней прибавляется от одного до четырех пунктов.

Среди других условий есть возможность обеспечения и страховки жизни и здоровья. Если их исполнить, то ставку можно уменьшить.

Также нужно подготовить целый пакет бумаг, в том числе справку о размере дохода и копию трудовой.

Получается, что ставки по всем банковским продуктам будут плавающими, так как зависят от ставки рефинансирования. Если она повысится, то вырастут и проценты по кредиту.

Получить потребительский кредит жителям Беларуси просто, потому что предложений хватает.

Но при этом надо помнить, что у всех клиентов проверяется кредитная история, размер дохода и данные с места работы. Иногда получить деньги невозможно без обеспечения.

Потребительские кредиты от Беларусбанка

В настоящее время в Белорусбанке кредиты можно взять на разные цели (покупка недвижимости, транспорта и т.д.). При этом одним из популярных финансовых продуктов выступает потребительская ссуда.

До недавнего времени на выбор заемщиков было представлено широкое многообразие потребительских кредитов, в том числе Молодежный от Белорусбанка. Однако, начиная с 10 сентября 2020 года, банк приостановил прием новых заявок на выдачу потребительских ссуд на общих условиях.

Сегодня доступны только два кредитных продукта такого типа (более подробно о них написано ниже по тексту).

Какие выдаются, описание спектра продуктов, под какой процент можно взять

В настоящее время кредит на потребительские нужды в беларусбанке можно взять двух видов:

1. «Партнер Оптимальный» – в рамках данного финансового продукта клиентам предоставляются заемные денежные средства для приобретения товаров, изготовленных белорусскими производителями. Это может быть мебель, бытовая техника, предметы одежды и т.д.

Потребительская ссуда такого вида выдается на следующих условиях:

максимальный период кредитования – 3 года,

процентная ставка составляет 11,25% (исчисляется на основании ставки рефинансирования НБ РБ, увеличенной на 3,5 процентных пункта),

по уплате основного долга предоставляется рассрочка продолжительностью 12 месяцев.

2. «Альтернатива» – кредит такого формата выдается на покупку новой машины марки Geely у компании «Белджи» или же у ее официальных дилеров.

Потребительская ссуда «Альтернатива» предоставляется заемщикам на следующих условиях:

срок возврата кредиторской задолженности – до 10 лет,

плата за использование заемных средств – 13,35% годовых,

в течение первых 1,5, 2, и 3 лет можно воспользоваться пониженной ставкой,

ссуда предоставляется в размере 75%, 90% или 100% от общей стоимости транспортного средства.

Идея Банк

Здесь разработана масса программ потребительского кредитования. Ставки довольно выгодные для физических лиц в Беларуси. Можно оформить экспресс-займ, где не нужен залог или поручитель.

Срок действия договора – 2 года, ставка фиксирована – 13% годовых. Если кредит выдан в иностранной валюте, то размер годовых составит от 7,9% до 11,5%.

Максимально в белорусских деньгах можно получить до 50 тысяч, а в иностранных – до 20 тысяч.

Потребительский займ «Легкий» предполагает максимальный размер в тысячу рублей. Справка с размером зарплаты не нужна. Решение принимается за полчаса, деньги надо вернуть за 2−5 месяцев.

Есть и другие займы, условия у них похожи. Ставка по некоторым равна 18,2%, а отличия лишь в максимальном размере ссуды. При этом подтверждать доход не надо, а о решении сообщат за полчаса.

Если же человек хочет получить большую сумму, то придется получить справку с работы о заработке и привести поручителей.

КРАТКО О ПОТРЕБИТЕЛЬСКОМ КРЕДИТЕ:

Потребительский кредит – это предоставление денежных средств населению для удовлетворения потребительских нужд. Потребительский кредит может являться альтернативой другому виду кредитования, например, автокредиту. Условно, потребительский кредит можно разделить на следующие группы: • целевой / нецелевой кредит;• с обеспечением / без обеспечения;• классический потребительский кредит / экспресс – кредит.Потребительские кредиты выдаются на стандартных условиях, как правило, сумма потребительского кредита не превышает 10 000 тыс. бел. рублей и выдаётся сроком от полугода до 3-5 лет. Сумма кредита, на получение которого вы можете рассчитывать, напрямую зависит от вашего ежемесячного дохода. Процентные ставки различны в разных банках. Потребительский кредит может быть выдан наличными, по безналичному расчёту и с использованием пластиковой карточки. Как правило, срок рассмотрения заявки составляет несколько рабочих дней, для «быстрых» кредитов рассмотрение может происходить в течение получаса.

Банки активно внедряют услугу отправки заявки на кредит через Интернет посредством заполнения формы на сайте.

Банки предъявляют типичные требования для кредитования физических лиц. Стандартный набор документов, необходимых для получения банковского кредита так же не слишком разнится от банка к банку.Банк выдаёт кредит получателю на основании кредитного договора. С момента заключения договора банк и заёмщик вступают в определённые финансовые отношения. Если вы взяли потребительский кредит, внимательно читайте условия кредитного договора. Сумма кредита, процентная ставка по нему, комиссии, порядок погашения и санкции обязательно прописываются в кредитном договоре.Оптимальный вариант получения потребительского кредита – открытие кредитной линии (в виде кредитной карты), что позволит расходовать кредит по мере необходимости. Более подробно здесь.

В настоящий момент в Беларуси потребительский кредит частные лица могут взять только в белорусских рублях.