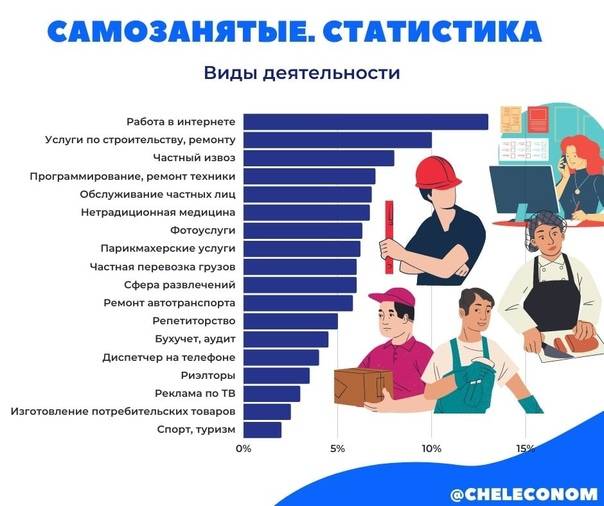

Программа самозанятости населения в 2021 году и ее условия

Консультирование Косметолог Маникюр, педикюр Модель Парикмахер Стилист Тату и пирсинг Эпиляция

Репетитор Тренер Учитель

Кондитер Обслуживание Повар

Модельер, дизайнер Пошив Ткани, кройка, шитьё

Благоустройство территории Животноводство Лес, охота, рыбалка Переработка отходов Приём или сдача лома Сельхоз услуги

Грузчик Копирайтер Носильщик Обеспечение безопасности Писатель Платные туалеты

Аниматор Артист, певец, музыкант Ведущий, шоумен, тамада Гид, экскурсовод

Бытовой ремонт Дизайн Отделка Ремонт бытовой техники Ремонт квартир Реставрация Сантехник Строительство Техобслуживание Электрик

Кузнец Металлообработка Проектирование Производственные услуги Столяр, плотник Услуги по сборке

Консультирование Массажист Тренер, инструктор

Продукция собственного производства

Бухгалтер Бухгалтерия Консультирование Риелтор Страховые услуги Услуги курьера Финансовые услуги

Издательские услуги Оператор Оцифровка Полиграфия Фотограф Художник

Консультирование Налоговый консультант Юридические услуги

Однако стоит помнить о том, что перечень услуг для самозанятых граждан в сервисе не исчерпывающий. Во всех категориях есть «Прочее», что говорит о возможности осуществления видов деятельностей за пределами предложенных вариантов.

Например, к «Информационным услугам» относится деятельность по подбору персонала, но в списке ее нет. Или в категории «Юристы» выделен «Налоговый консультант», но нет «Консультанта по трудовому праву». Последние востребованы у малого и среднего бизнеса.

Рассчитывать на участие в программе самозанятости населения могут следующие граждане России:

- Совершеннолетние.

- Лица, получившие официальный статус безработных, состоящие на учете в службе занятости.

- Граждане, оформившие статус безработного от 1 месяца и больше, если в связи с отсутствием нужной вакансии они до сих пор не трудоустроены.

Самозанятые – это налогоплательщики, на которых возлагается особый налоговый режим «Налог на профессиональный доход». Он означает , что эта категория граждан платит налоги исключительно за свою профессиональную деятельность. Иными словами – эти люди работают сами на себя без привычного наема у работодателя и без оформления трудовых договоров. Под налог попадает имущество самозанятого и сам труд.

- Одним из главных плюсов является налоговая ставка: 4% при расчете с физ лицом и 6% при расчете с юридическим лицом или ИП

- Не нужно сдавать декларации или вести отчетность

- Процесс регистрации занимает от 10 до 15 минут, без посещения ФНС. Все можно оформить через интернет.

- Люди, которые оформляют самозанятость, получают налоговый вычет сумма которого 10 тысяч рублей.

- Налог начисляется автоматически

- Совмещение самозанятости со своей главной деятельностью по договору и без остановки стажа работы.

- Нет ограничений по сумме месячного дохода.

- Появляется возможность взять кредит с выгодными условиями. Ипотека составляет от 1,4% в год.

- Ваш годовой доход не должен превышать 2,4 миллиона рублей

- Нанимать сотрудников вы не можете

- Такой налоговый режим подходит для большинства видов деятельности, но не для всех.

- Отсутствие соц гарантий в случае декрета или оформления больничного листа

- Совмещение с основой работой возможно, но есть ограничения

Самозанятость – это специальный налоговый режим, в рамках которого физические лица и ИП имеют возможность уплачивать налог с получаемого ими дохода по упрощенной схеме.

В действующем законодательстве не используется слово «самозанятость». Вместо него применяется понятие – налог на профессиональный доход (НПД).

Основным нормативным актом, регулирующим деятельность самозанятых лиц, является Закон РФ от 27 ноября 2018 года № 422-ФЗ.

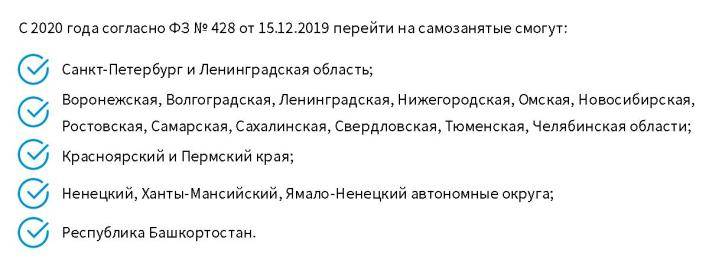

Этой режим начал действовать с 1 января 2019 года. При этом изначально он применялся только в 4 регионах (Москва, Московская и Калужская область, Татарстан). Однако к 2021 году в этом эксперименте участвует уже более 50 субъектов РФ.

В упомянутом выше законе определен перечень условий, которые должны быть соблюдены для получения статуса самозанятого. Заключаются они в следующем:

- плательщиком НПД может быть только физическое лицо или индивидуальный предприниматель,

- отсутствие наемных работников или работодателя,

- размер дохода за год не должен превышать 2,4 млн рублей,

- если предприниматель ранее уплачивал налоги по другой системе, то для уплаты НПД нужно будет отказаться от прежнего режима налогообложения.

Помимо приведенных выше пунктов также есть еще одно важное условие – деятельность лица, желающего получить статус самозанятого, не должна попадать в список, приведенный в п. 2 ст

4 Закона РФ № 422-ФЗ.

Размер пособия по безработице для самозанятых

Размер пособия зависит от места проживания безработного. Например, в Москве действует следующее правило:

- Если безработный гражданин трудился в качестве самозанятого в течение 60 и более календарных дней, минимальный размер пособия за период март-июнь 2021 года составляет 19 500 рублей.

Важно! Такое пособие назначается только тем гражданам, которые перестали быть самозанятыми и получили статус безработных после 1 марта 2021 года

- Если безработный был самозанятым менее 60 дней в 2021 году, пособие по безработице будет минимальным — со всеми надбавками его размер составит 3 800 рублей в месяц.

В регионах рассчитывать на пособие в размере МРОТ (а именно такой размер пособия — 12 130 рублей — устанавливает п. 1 постановления Правительства РФ «О размерах…» от 27.03.2020 № 346 для тех граждан, которые потеряли работу после 1 марта 2021 года) самозанятые не могут. Причина проста — нет ни одного нормативного акта, который устанавливает повышенный размер пособия для самозанятых граждан. Положения постановления № 346 о максимальной выплате на них не распространяются — они касаются лишь тех людей, которые работали по найму и были уволены работодателем, а также индивидуальных предпринимателей.

Это значит, что бывшие самозанятые смогут получить только минимальную выплату:

- 1 500 рублей в месяц — с момента постановки на учет до 1 мая 2020 года;

- 4 500 рублей в месяц — с 1 мая до 1 августа 2021 года (п. 1 постановления Правительства РФ «О внесении…» от 10.06.2020 № 844).

Как встать на учет самозанятому гражданину

В соответствии с новыми законами, проходить регистрацию в качестве самозанятых лиц должны граждане, осуществляющие работы в следующих сферах деятельности (вскоре список будет расширен):

- уборка домов, квартир, коттеджей и прочих жилых помещений;

- уход за больными и престарелыми людьми, присмотр за детьми;

- любое репетиторство.

Государственная регистрация будет проходить в упрощенном порядке, в режиме “одно окно”, и не предполагает сбора документов и заполнения большого количества бумаг.

По прохождении упрощенной процедуры постановки на учет самозанятым гражданином будет получен патент на ведение микробизнеса. С этого момента он будет признан предпринимателем, работающим на законных основаниях и имеющим право на осуществление некоторых функций налогоплательщика (к примеру, на размещение рекламы в СМИ, на участие в программах поддержки предпринимательства, на отстаивание своих интересов в суде).

На данный момент официально утверждены следующие пункты:

- Размер государственной пошлины за регистрацию самозанятого лица не будет превышать ста рублей.

- Цена патента, разрешающего вести деятельность на протяжении календарного года, будет обозначаться региональными властями, Правительство рекомендует утверждать стоимость в рамках 20 000 рублей.

- Деньги, перечисленные в счет оплаты патента (если его стоимость будет равна 20 тысячам руб), будут распределены так:

- 1 тысяча рублей будет направлена в качестве платежа за обязательное медицинское страхование;

- 9 тысяч рублей будет направлено в Пенсионный фонд;

- и 10 тысяч рублей будут зачислены в бюджет в качестве налога на деятельность самозанятого гражданина.

- Патент можно будет купить не только на год, но и меньшие сроки (цена свидетельства и размер налога будут вычислены соразмерно выбранному сроку).

- Будет объявлен запрет на набор персонала и получение доходов, превышающих 1 миллион рублей в год. Если заработки самозанятых лиц окажутся выше указанной суммы, им будет предложено встать на учет в качестве ИП и уплачивать налоги, утвержденные для предпринимателей.

Регистрация самозанятых граждан

Итак, вы живете в одном из указанных в законе регионов, предоставляете услуги частным образом, не имеете наемных работников, работаете без договоров и решили узаконить свой статус самозанятого гражданина. С чего начать? Рассмотрим процедуру регистрации для физических лиц и индивидуальных предпринимателей.

Как зарегистрироваться физлицу

Первый этап – составить и подать заявление в налоговую службу по месту постоянной регистрации. Понадобится также ваш паспорт и фото. Еще это можно сделать в личном кабинете на сайте ФНС. Достаточно будет подать электронное заявление. Наличие доступа в личный кабинет – обязательное условие.

При использовании приложение для СЗ «Мой налог» процедура максимально упрощается – все этапы вы проходите через него, включая верификацию паспорта и личного фото. Обязательное условия при этом – наличие подтвержденного профиля на сайте Госуслуг.

Платить НПД вы сможете после прихода ответного уведомления от налоговой о получении статуса самозанятого гражданина. Но вам могут и отказать в регистрации, если найдут ошибки и несоответствия в документах.

К доходам, попадающих под НПД, не относятся:

- Доходы, полученные по официальному трудовому договору на работе.

- От продажи своей коммерческой или жилой недвижимости (квартиры) и транспортных средств.

- От аренды сданной коммерческой недвижимости.

- От продажи любых вещей, предназначенных для персонального использования (бытовая техника, мебель).

- От извлеченной прибыли на фондовом рынке: продажа ценных бумаг.

- От передачи собственности и активов в доверительное управление.

- Доходы, которые были получены в натуральной (неденежной) форме.

Что касается выдачи кассового чека за услуги, которого все так боятся, он будет формироваться прямо в мобильном приложении (на вашем телефоне или компьютере), когда получатель услуг переводит вам оплату наличными или электронными деньгами. Осуществляя безналичный расчет, вы должны отправить чек покупателю не позднее 9 числа месяца, в котором фактически была произведена услуга и принята отплата за нее.

Электронные чеки имеют равный правовой статус с бумажными.

Есть два способа передачи электронного чека:

- Выслать на номер мобильного телефона или на электронный ящик (почту) покупателя.

- Передать клиенту QR-код, входящий в состав чека. По нему он сможет расшифровать платежную информацию.

Теперь ещё раз и по шагам, как стать самозанятым:

- Определяем, где ведётся деятельность – подходят 23 региона на время эксперимента.

- Устанавливаем приложение на свой гаджет «Мой налог».

- Встаем в ФНС на учет.

- Дожидаемся ответа из налоговой.

- Фиксируем доходы и считаем выручку за месяц, платим налог.

Закон прямо говорит, какие именно доходы являются налогооблагаемыми – не приписывайте себе лишнего, если не хотите переплачивать.

Как перейти в статус самозанятого с ИП

Самозанятые платят меньше налогов, чем ИП. К тому же с приложением платить его будет гораздо проще. Процедура перехода в новый статус для ИП почти ничем не отличается от алгоритма для физических лиц.

Не стоит путать статус самозанятого и индивидуального предпринимателя!

Единственный нюанс – ИП придется отказаться от всех остальных режимов налогообложения. Ну и проверка таких лиц со стороны налоговиков будет, по всей видимости, более пристальной.

Деятельность индивидуального предпринимателя и самозанятого гражданина – это юридически разные виды получения дохода. Здесь, говоря об индивидуальных предпринимателях, я имею ввиду лиц, у которых есть наемные работники. Если же вы осуществляете деятельность в одном лице, то можете как ИП перейти на специальный налоговый режим «Налог на профессиональный доход».

Порядок постановки на учет и снятия с учета самозанятого гражданина

Федеральная налоговая служба объяснила процедуру регистрации самозанятости. Чтобы стать на учет, понадобится отправить уведомление, которое подать можно в любой фискальный орган, работающий с физлицами. Постановку проводят по месту жительства гражданина.

Чтобы стать на учет, понадобится выполнить определенные действия. Например, отправить в налоговую службу документы. Это:

- заявление о постановке на учет;

- копии паспорта и фотографии физического лица.

Последний пункт можно пропустить, если у заявителя есть личный кабинет налогоплательщика на сайте Федеральной налоговой службы или на Госуслугах. Заявление, копия паспорта, фото физлица формируются при использовании мобильного приложения «Мой налог». Усиленная электронная подпись для этого не нужна.

В случае выявления противоречий, налоговая имеет полномочия отказать заявителю в постановке на учет. Также такой результат возможен при обнаружении несоответствия между поданными документами и данными, которые есть у налоговой. В этом случае гражданину предоставляются сведения о противоречиях и поступает предложение о повторной подаче.

Дата постановки на учет физлица как самозанятого — число направления в налоговый орган заявления об этом. Регистрацию могут пройти не только граждане РФ, а и иностранцы. Но в этом случае у них есть возможность зарегистрироваться через приложения «Мой налог» по ИНН, по паспорту это сделать будет невозможно.

Снятие самозанятого с учета происходит по двум причинам. Первая — лицо отказывается использовать специальный режим. От него понадобится заявление.

Вторая — гражданин попал в перечень тех, кто не имеет права пользоваться спецрежимом. (ФЗ №422 ст. 4, ч. 2). При таком раскладе самозанятый будет снят с учета по инициативе налоговой, заявление не требуется. Уведомление приходит через приложение «Мой налог».

Датой снятия с учета является день подачи в фискальные органы соответствующего заявления. О том, что с самозанятого сняли его статус, также приходит уведомление в «Мой налог» в следующие сутки после направления налогоплательщиком заявления.

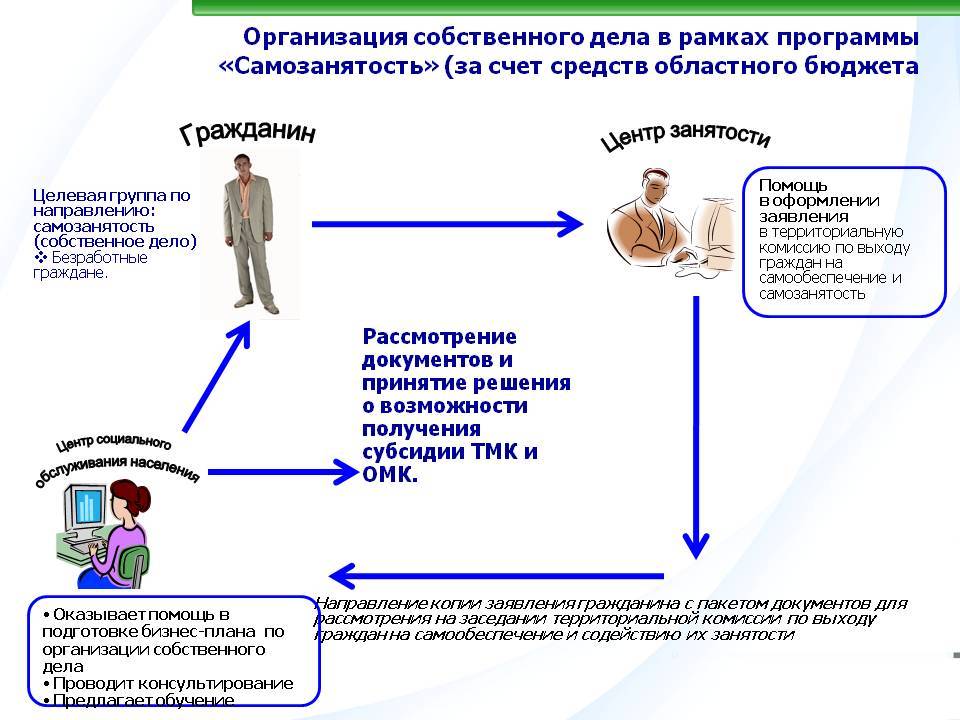

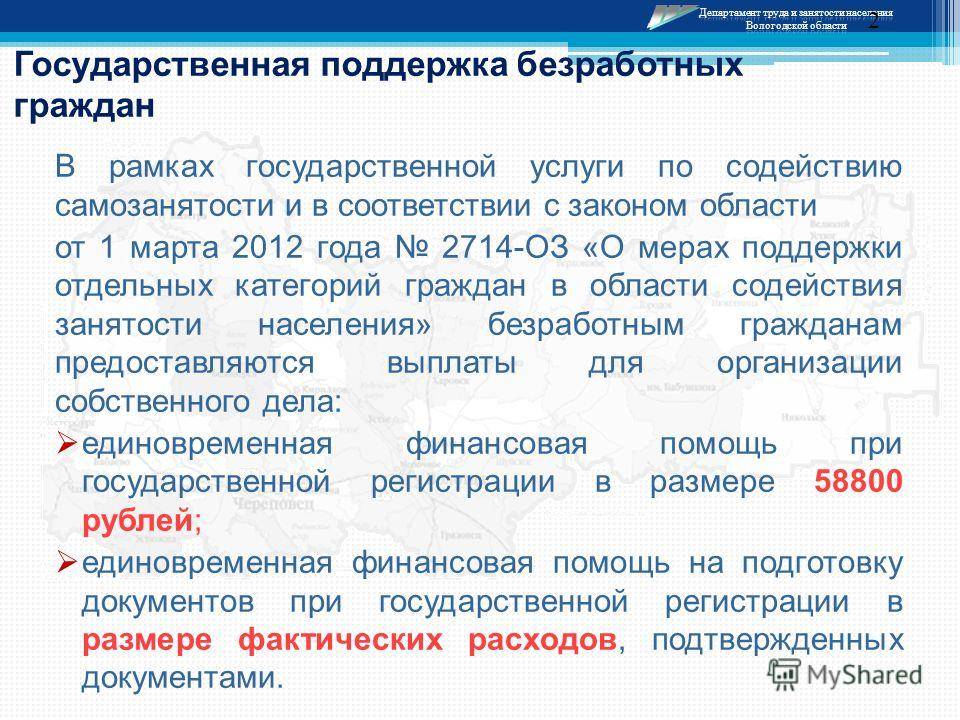

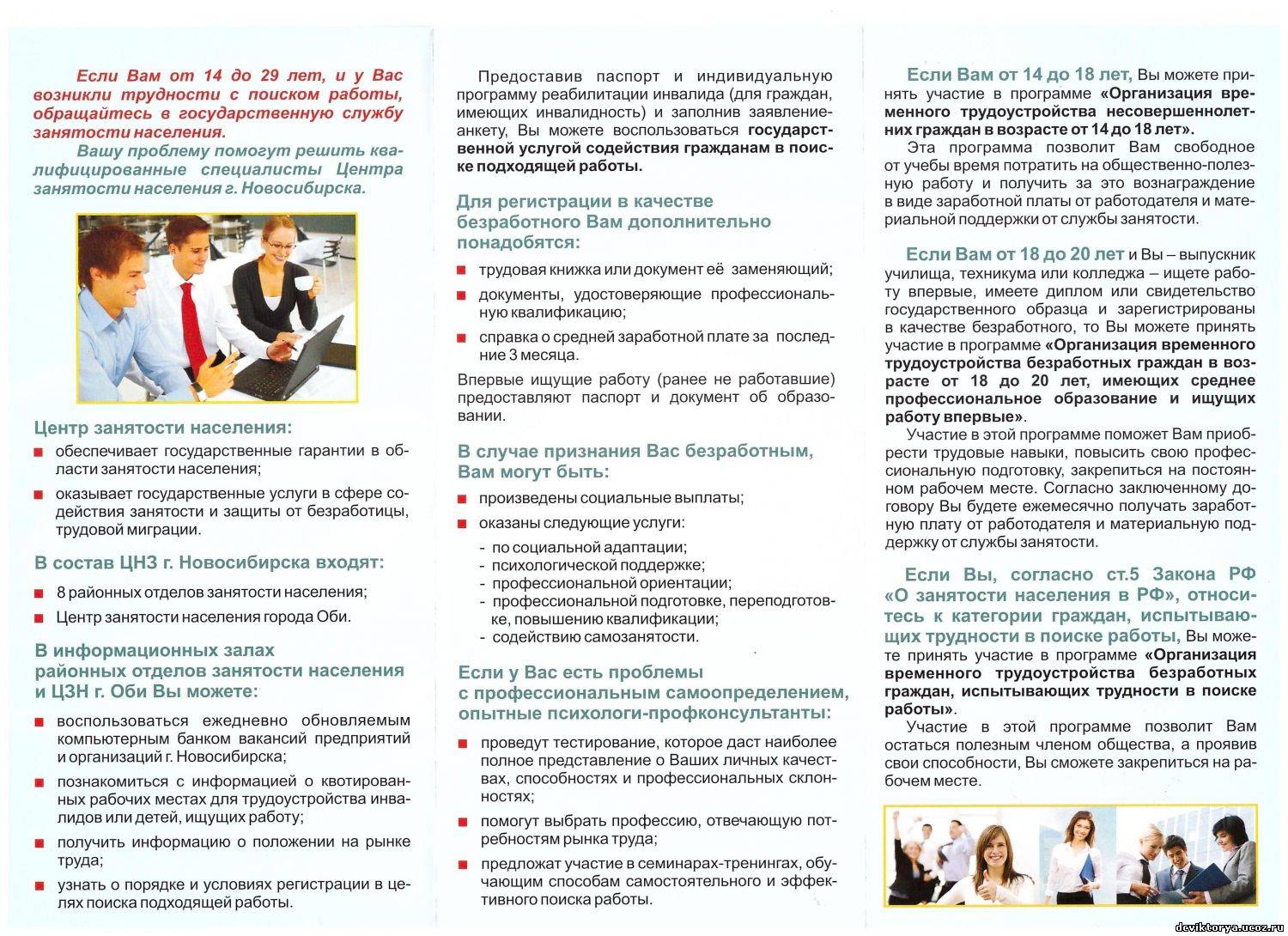

Кто может получить субсидию от Центра занятости

Чтобы стать ее участником, претендент должен соответствовать ряду критериев:

- Достигнуть совершеннолетнего возраста.

- Быть гражданином РФ.

- Иметь официальный статус безработного.

- Состоять на учете более 30 дней.

Также законодательство определило перечень граждан, которые не смогут рассчитывать на помощь от биржи на открытие бизнеса. К ним относятся следующие лица:

- Несовершеннолетние.

- Студенты дневных стационаров.

- Пенсионеры.

- Лица, осужденные за нарушение закона.

- Уволенные с места работы по решению суда или за систематические нарушения трудовой дисциплины.

- ИП, у которых с момента закрытия бизнеса прошло менее полугода.

- Граждане, не выполняющие требования Центра занятости.

- Женщины в декретном отпуске или беременные.

- Некоторые категории военных.

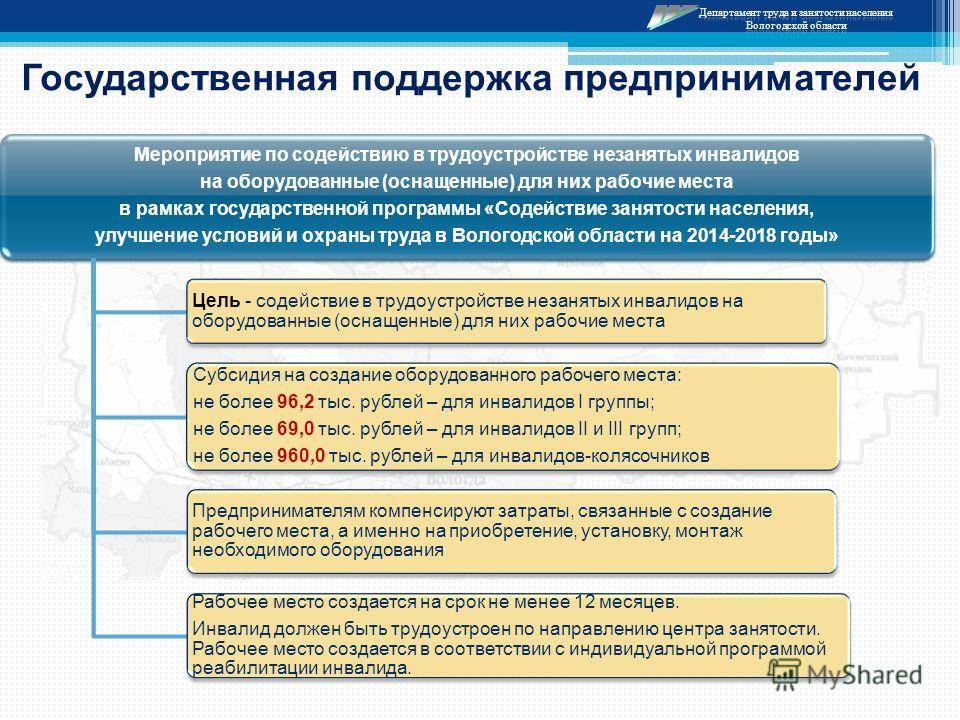

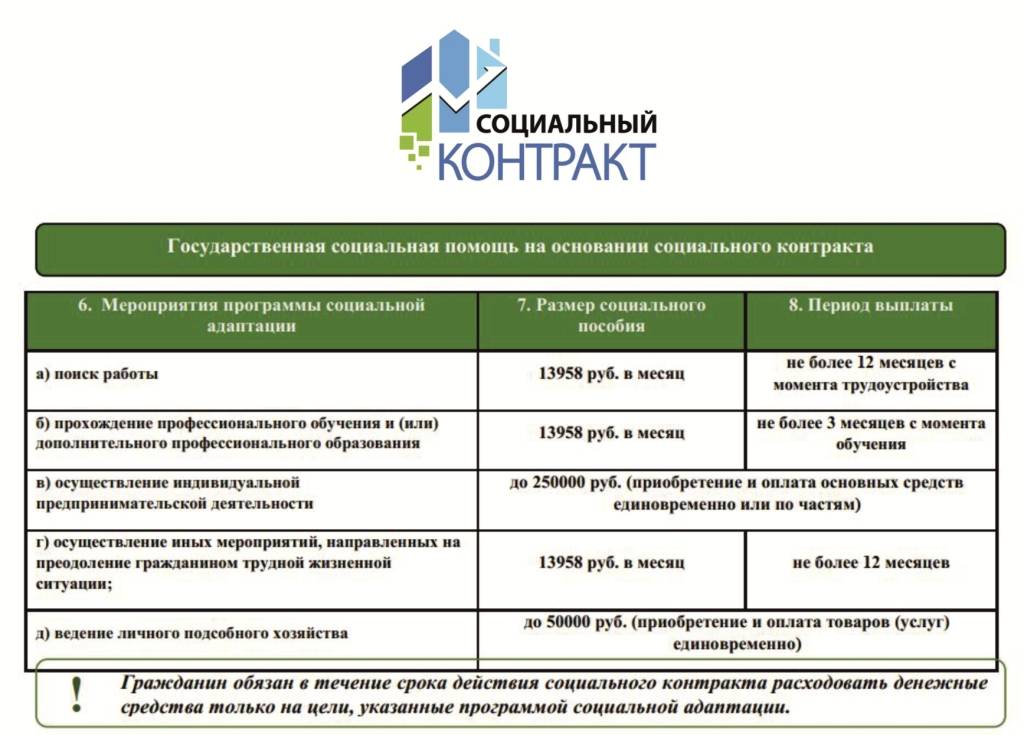

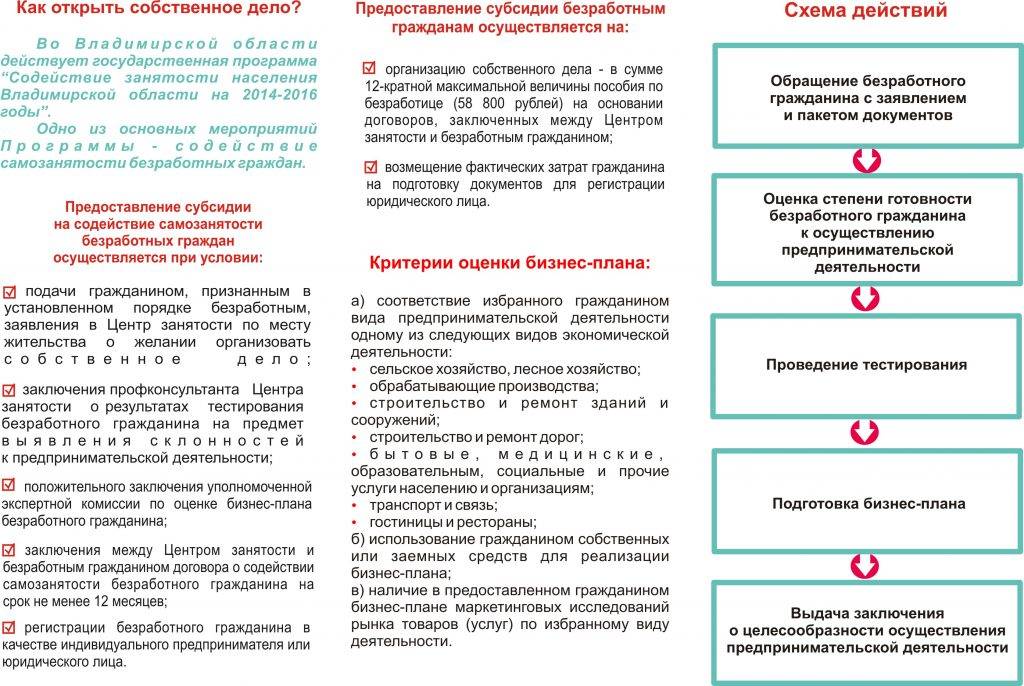

Оказывая помощь начинающим предпринимателям, государство решает и свои задачи. В первую очередь снижается уровень безработицы. Также увеличивается размер налоговых отчислений в казну. Поэтому не удивительно, что на сегодня действуют программы, по которым можно получить субсидии от Центра занятости для открытия малого бизнеса в 2022 году. Между собой они отличаются размером выделяемых средств и формой сотрудничества сторон. Обычно размер выплат равен сумме пособий по безработице за год.

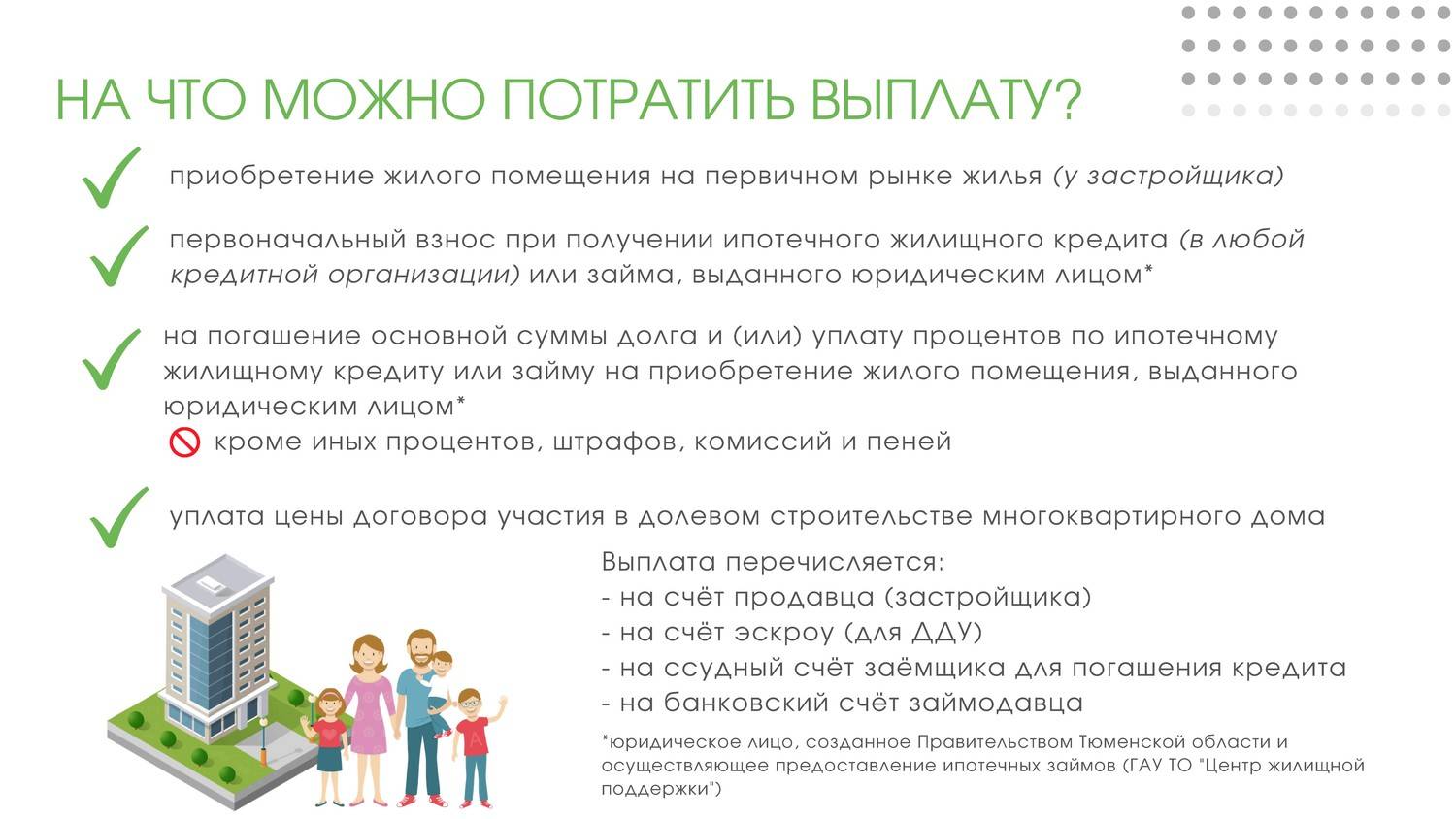

На что можно потратить деньги

В Москве, Санкт-Петербурге и ряде других регионов сумма субсидии маленькая и выделенных денег хватит только на общие расходы на регистрацию бизнеса:

- подготовку документов;

- оплату госпошлины (8000-4000 р.);

- оплату нотариальных действий (около 300-1000 р.);

- изготовление печатей и штампов (около 1000 р.);

- правовые консультации.

Тогда как в других регионах средства можно направить на иные цели, перечисленные в бизнес-плане. В зависимости от специфики бизнеса это могут быть:

- приобретение технологического оборудования и инструментов;

- закупка сырья и полуфабрикатов;

- покупка материалов для производства;

- аренда офисного или производственного помещения;

- выполнение ремонта.

Как самозанятому оформить пособие по безработице

В «КонсультантПлюс» есть множество готовых решений, в том числе о том, кто относится к самозанятым гражданам. Если у вас еще нет доступа к системе, оформите пробный онлайн-доступ бесплатно. Вы также можете получить актуальный прайс-лист К+.

После снятия с учета в качестве самозанятого теперь уже безработный гражданин сможет:

- Обратиться в центр занятости населения с заявлением о постановке на учет в качестве безработного. Это можно сделать лично или дистанционно — позвоните в свое отделение службы занятости и уточните, как они принимают документы. Например, жители Москвы могут воспользоваться порталом «Моя работа»— для авторизации можно использовать логин и пароль от сайта «Госуслуги». Остальные граждане России могут использовать специальный сервис, размещенный на самих «Госуслугах».

- Подтвердить факт неведения деятельности в качестве самозанятого. Для этого понадобится справка, составленная по форме КНД 1122035. Получить ее можно в мобильном приложении или в личном кабинете налогоплательщика на сайте ФНС.

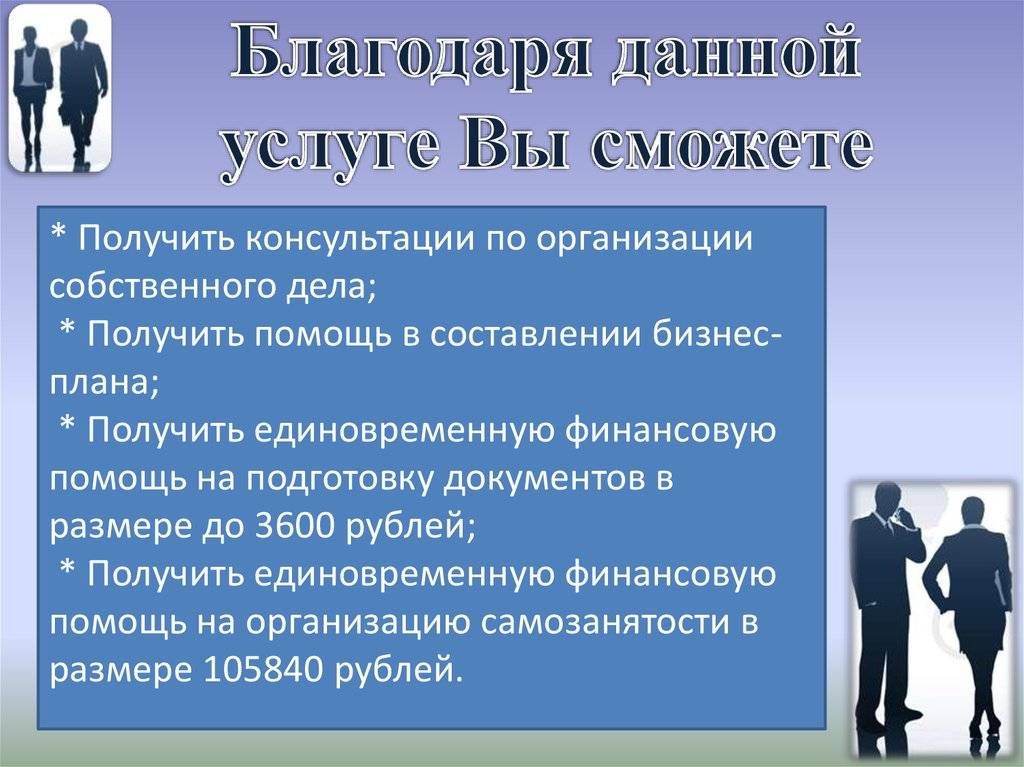

Льготные кредиты до 1 млн рублей

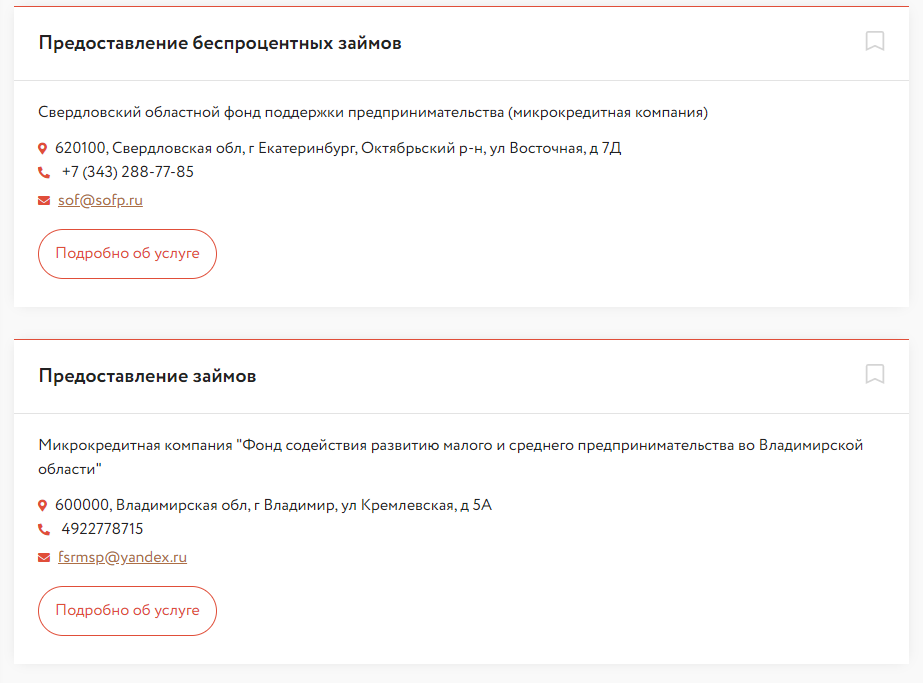

Самозанятые не могут получить бизнес-кредиты, потому что банки выдают их компаниям и ИП. Поэтому правительство разрешило самозанятым брать займы в государственных микрофинансовых организациях.

Займы для самозанятых находятся в категории «Финансовая», в подразделе «Предоставление займов»

Нет, это не микрозаймы под 300%. Ставка по займу для самозанятых не может превышать ключевую ставку ЦБ. По состоянию на октябрь 2020 года — не больше 4,25%. Учитывая, что в среднем бизнес-кредит дают по ставке 12-15% годовых, займы по льготным условиям — выгодное решение самозанятых. Если будет время, прочитайте нашу статью «Как получить микрозайм для бизнеса в государственной МФО» — там подробно расписан порядок получения займа. Теперь и для самозанятых.

Максимальный размер займа для малого бизнеса составляет 1 млн рублей. Его дают только под конкретные цели: например, на покупку оборудования, закупку сырья и расчёты с долгами перед контрагентами. Если возьмёте займ, то будете отчитываться перед кредитором по его расходам — предоставлять договоры, акты, счета.

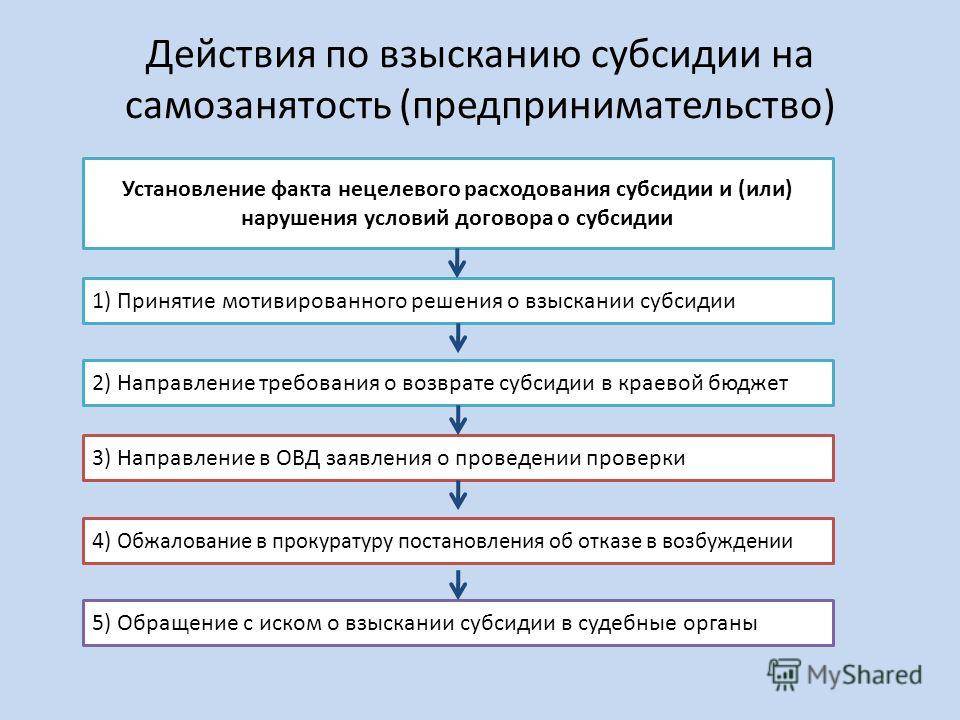

В каких случаях денежные средства, предоставляемые от государства необходимо вернуть

Субсидия, предоставленная гражданину на ведение коммерческой деятельности подлежит возврату в полном объеме или частично в следующих случаях:

- по причине ее нецелевого использования;

- субсидия не была использована гражданином по целевому назначению в течение трех месяцев со дня ее выплаты;

- предоставление недостоверной документации;

- при непредоставлении документа, который подтверждает ведение бизнеса в течение периода, указанного в договоре;

- прекращение деятельности как ИП или юрлица, а также выход из состава учредителей юрлица до завершения периода действия договора;

- при ликвидации созданных рабочих мест раньше установленных сроков;

- при непредоставлении документов, которые подтверждают трудоустройство безработных граждан на созданных рабочих местах;

- при непредоставлении документации, показывающей целевое расходование единовременной выплаты в оговоренные сроки;

- невыполнение других условий договора.

После получения приказа о возврате единовременной выплаты гражданин должен вернуть в течение 15 дней сумму, приведенную в приказе о возвращении компенсационной выплаты. При отказе получателем выплаты возвратить указанную сумму, центр занятости в течение 20 дней с момента получения гражданином приказа о возврате единовременной выплаты должен обратиться в прокуратуру или суд.

Подытоживая все вышесказанное, можно сказать, что для получения компенсационной выплаты на ведение коммерческой деятельности необходимо предоставить практичный бизнес-план, имеющий в основе инновационную идею. Сотрудники службы занятости, как правило, отдают предпочтение бизнес-идеям, касающимся сферы услуг или производства. Кроме того, существенным преимуществом обладают те бизнес-планы, которые включают в себя создание рабочих мест для безработных граждан. Необходимо также иметь собственный первоначальный капитал, сумма которого должна быть минимум равна предоставляемой от государства помощи. Конечно, если у вас нет предпринимательской жилки, наличие всего вышеперечисленного вряд ли вам поможет.

Как бы то ни было, прежде чем браться за организацию собственного дела, необходимо хорошенько все взвесить. Но если вы уверены в своих силах, желаете добиться своего, а также имеете первоначальный капитал — эти трех факторов будет достаточно для достижения успеха.

Пример участия в программе самозанятости представлен в следующем видеосюжете:

Плюсы и минусы самозанятости

Несомненным плюсом нового режима можно назвать то, что при относительно небольших тратах человек выходит из тени. Это значит, что он может в любой момент взять справку в налоговой о доходах и предъявить ее, к примеру, в банке – чтобы получить кредит, который вряд ли дадут простому безработному.

Второй плюс – возможность не опасаться преследования за незаконную предпринимательскую деятельность. Или блокировки банковских карт, на которые переводят деньги заказчики услуг.

Минусы у нового закона тоже есть. Самый главный заключается в том, что человек, платя 4-6 % в государственную казну, по-прежнему, как и безработный, не может рассчитывать на получение хорошей пенсии. Какую бы ежемесячно сумму он не переводил в налоговую, к Пенсионному фонду это не имеет отношения. Платить туда можно дополнительные добровольные взносы, но это уже совсем другая история.

В интернете можно встретить информацию о том, что самозанятые будут оплачивать налог и медстраховку. Это не совсем так. Просто из суммы налога 1,5 процента будут направляться в ФОМС, что позволить снизить финансовую нагрузку на муниципалитет. При этом самозанятое лицо сможет пользоваться стандартным медицинским полисом (впрочем, как и безработный гражданин), а вот для получения листков нетрудоспособности (и выплаты по ним пособия) уже придется оплачивать добровольные взносы в ФСС.

Рассматривая плюсы и минусы также стоит отметить, что с того момента, как человек начнет платить налог на профессиональный доход, уклонение от его уплаты в дальнейшем повлечет за собой крупный штраф – 20 % от суммы расчета на первый раз. Изъять у самозанятых при последующих нарушениях разрешается уже 100 % от полученного, но не зарегистрированного дохода. При этом под нарушением понимается как нарушение порядка подачи в налоговую (через приложение) сведений о полученных доходах, так и о нарушении сроков их подачи (позднее 25 числа каждого месяца). В расчет принимаются все сведения о доходах от реализации товаров (работ, услуг, имущественных прав), поскольку именно этот доход является объектом налогообложения налогом на профессиональный доход.

Что касается Пенсионного фонда, то встать на учет самозанятому гражданину – еще не значит сформировать себе достойную пенсию в будущем. Из оплачиваемых налогов в ПФ ничего поступать не будет, а значит, такой гражданин для ПФ – все равно, что безработный.

Но, как и последний, самозанятый может вносить в ПФ добровольные взносы, из которых будет формироваться страховая часть его пенсии. При этом в Пенсионный фонд необходимо подать заявление о добровольном вступлении в систему по обязательному пенсионному страхованию. Датой начала расчетного периода считается день подачи заявления. Размер страховых взносов гражданин определяет самостоятельно (и это выгоднее, чем схема, по которой вынуждены действовать ИП – там размер взносов в ПФ является фиксированным и подлежит обязательной уплате ежегодно).

Оплатить стразовые взносы в ПФ РФ самозанятые граждане обязаны в срок до 31 декабря. При этом от суммы взносов зависит, какой стаж будет засчитан гражданину. Если эта сумма не меньше фиксированного размера, то стаж засчитывается полностью, если меньше – то пропорционально сумме внесенных взносов.