Что предлагает банк?

Альфа не отстает от других ФКУ и предлагает своим клиентам рефинансирование, как потребительского займа и ипотеки, так и автокредита. Если выражаться простым языком, то рефинансирование – это объединение уже имеющихся ссуд в новую, но на более выгодных условиях. Выгода кроется в снижении общих годовых, уменьшении ежемесячного платежа или выдачи дополнительных денег на личные нужды. Таким образом кредитная нагрузка становится легче, да и заемщику проще платить по долгам в одну отчетную дату.

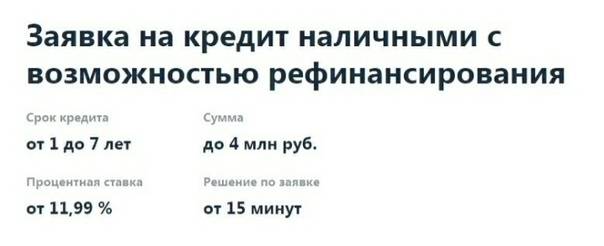

Разрешается отправить на перекредитование как сторонние задолженности, так и займы, открытые непосредственно в ФКУ. Рефинансируется автокредит, как и любые другие кредитные продукты, на следующих условиях:

- валюта – рубль;

- объединяется до 5 кредитов;

- процентная ставка – от 9,9% до 17,99% (на минимум могут рассчитывать только зарплатные клиенты);

- период погашения – 24-84 месяцев (на общих условиях срок ограничивается 5 годами);

- сумма займа – от 50000 до 3000000 руб. (максимум доступен только зарплатникам, остальным лимит ограничивается 1,5 млн.);

- неустойка при просрочке ежемесячного платежа – 0,1% в день от суммы долга;

- комиссии за выдачу, обслуживание и досрочное погашение кредита – не взимаются.

Рассматривается заявка на перекредитование в течение 5 дней, но чаще предварительный ответ из банка приходит уже на следующие сутки после регистрации заявления. На весь срок рефинансирования предполагается подключение финансовой защиты. Индивидуальным предпринимателям программа по рефинансированию не одобряется.

Калькулятор для расчета автокредита

Приобретение автотранспортного средства стало более реальным и доступным с появлением в банках программы автокредитования. Поскольку такая покупка относится к числу дорогостоящих, клиенты тщательно подбирают программу кредитования также как и авто. Чтобы на этапе подбора было удобнее сориентироваться предлагается воспользоваться калькулятором.

Основные условия для оформления заявки:

- Необходимо иметь сумму не менее 15% от стоимости авто в качестве первоначального взноса;

- Автомобиль может быть, как новый, так и с пробегом;

- Сумма кредита – не более 3 000 тысяч рублей;

Важно! Решение об отказе от оформления КАСКО снижает минимальный срок кредитования, который в данном случае будет составлять от 2-х до 5-ти лет. В случае оформлении комплексного полиса минимальный срок кредитования составит от одного года

Если клиент хочет оформить автокредит, то требования к постоянному доходу клиента будут немного выше, от 15 тысяч рублей в месяц. Остальные требования остаются такими же, как и по остальным программам кредитования (от 21 года, стаж от трех месяцев, прописка по месту оформления заявки либо по месту нахождения ближайшего отделения банка).

В отличие от всех остальных категорий клиентов, зарплатным клиентам не придется предоставлять документы о доходе. Прежде чем оформить заявку, можно произвести предварительный расчет, используя калькулятор на сайте банка, в случае удовлетворения условий платежа, можно сразу оформить заявку. Банк предоставляет возможность выбрать авто в течении трех месяцев после получения положительного решения.

100 дней без процентов %!

Пользуйся деньгами 100 дней БЕСПЛАТНО!

Верни до 10% с картой Cashback!

Бесплатное обслуживание, возвращаем деньги на остаток!

2 балла за 10 рублей за покупки в Перекрестке!

1 балл за покупки в других магазинах! Бесплатное пополнение!

2% кэшбэк + 6% на остаток!

Бесплатное обслуживание, бесплатное снятие наличных!

Кредит до 4 000 000 рублей!

До 7 лет! от 11.99% годовых! Решение за 2 минуты!

Навигация по кредитам

- Узнаем задолженность по кредиту

- Автокредит

- Кредит под залог недвижимости

- Как узнать остаток по кредиту

- Ипотека

- Оплатить кредит онлайн

- Онлайн заявка на кредит

- Кредит без справок и поручителей?

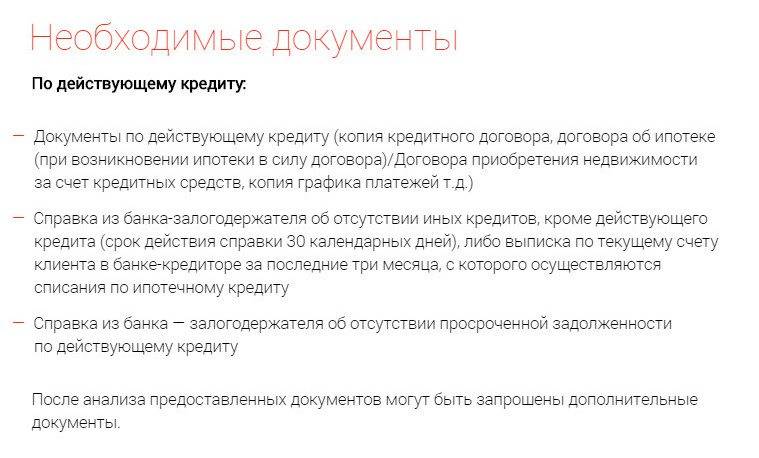

Обязательные документы

Рефинансирование кредитов других банков в Альфа-Банке возможно, если потенциальный клиент подготовит и предоставит банковскому работнику:

- Свой паспорт и ксерокопии самых значимых его страниц;

- ИНН или СНИЛС, а также водительское удостоверение;

- Справку о размере получаемого гражданином дохода (бланк можно скачать непосредственно на сайте). Как вариант это может быть документ 2-НДФЛ или справка по форме банка;

- В категорию документов, призванных доказать уровень кредитоспособности заявителя входят:

- Загранпаспорт с отметками о поездках, копия трудовой книжки (в том числе доказывающая наличие необходимого стажа), а также правоустанавливающие документы на объекты недвижимости или движимое имущество;

- Непосредственно документы о рефинансируемом кредите. Сюда входит сам банковский договор (его копия), до обращения в Альфа-Банк требуется у своего действующего кредитора получить справку о текущем размере задолженности, в бумаге, в том числе, должна быть прописана сумма процентов за весь срок.

Отдельные требования для клиентов корпоративной программы: им потребуется лишь подтвердить факт платёжеспособности. Лицам, получающим заработную плату на пластик банка, достаточно паспорта гражданина РФ и второго документа.Положительный кредитный рейтинг соискателя станет весомым преимуществом. Решение учреждение выносит на основании предоставленных документов, оценить свои шансы на положительный исход можно ещё до посещения организации, используя онлайн-калькулятор.

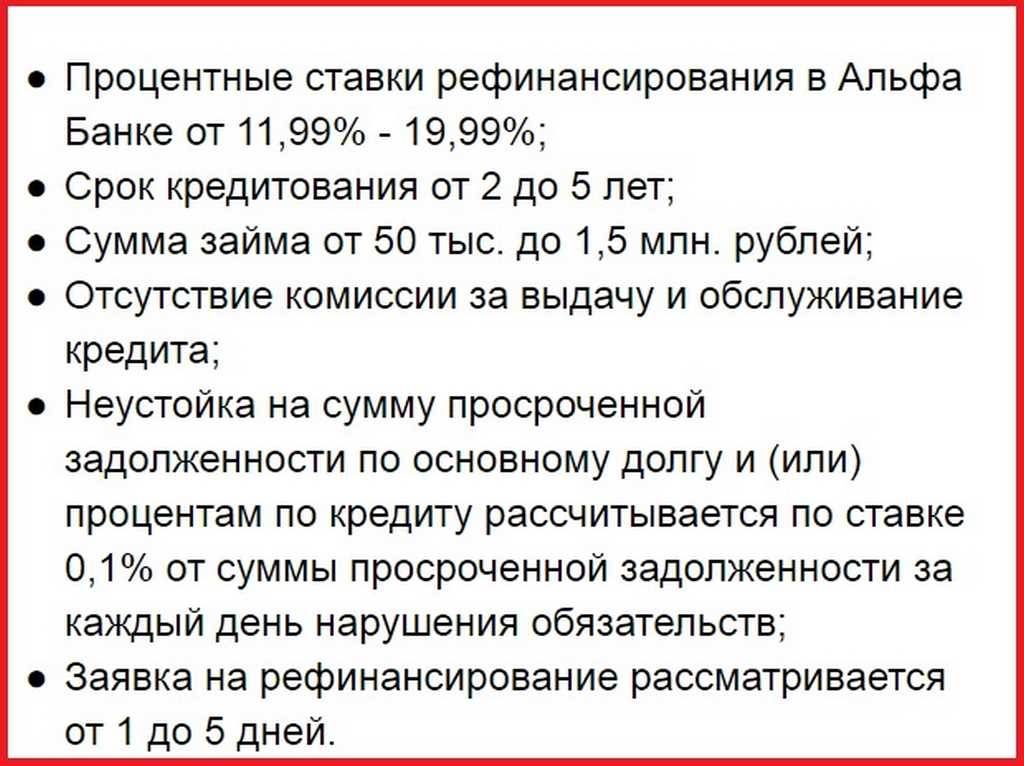

Условия рефинансирования в Альфа Банке

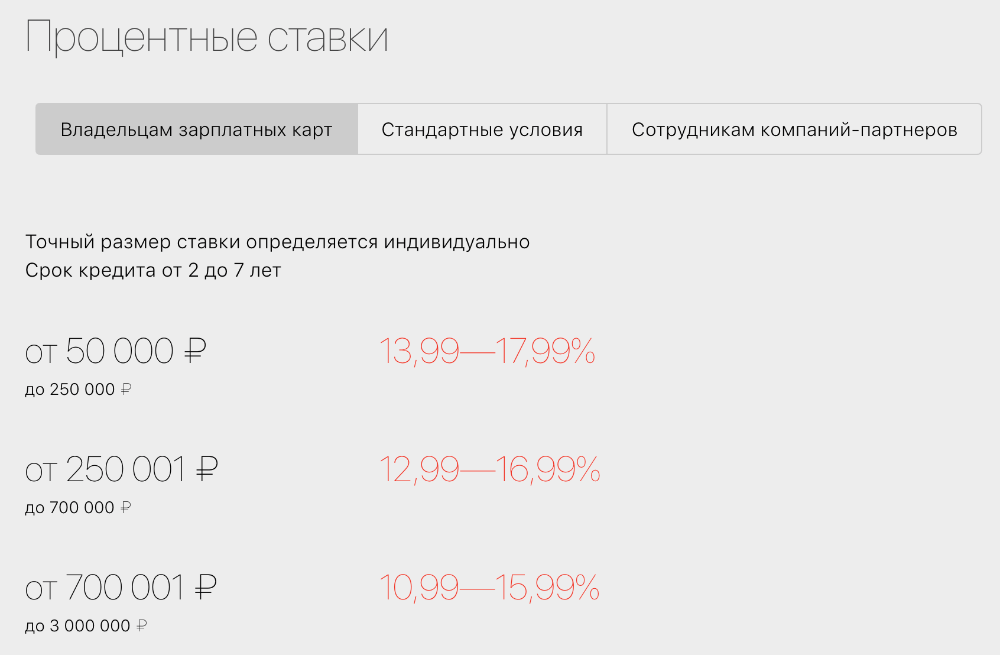

При кредитовании в Альфа Банке условия, на которые может рассчитывать желающий получить ссуду человек, зависят в первую очередь от того, является ли он участником зарплатного проекта. Эта категория клиентов считается привилегированной и имеет преимущества в виде:

- уменьшения процентной ставки;

- увеличения лимита долга;

- удлинения срока возврата займа.

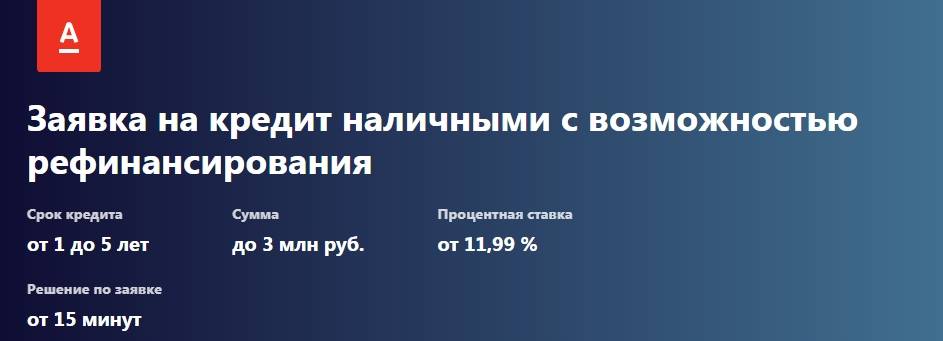

Условия рефинансирования для клиентов, получающих зарплату на карту Альфа Банка, следующие:

- ставка 10,99-17,99%;

- кредитный лимит 3 млн руб.;

- расчетный срок кредитования максимум 7 лет.

Для клиентов, не являющихся участниками зарплатного проекта, действует следующее предложение:

- ставка от 10,99% до 19,99%;

- максимальный размер ссуды 1,5 млн руб.;

- срок возврата 5 лет.

Кроме того, размер процентной ставки находится в обратной зависимости от суммы, которая предоставляется кредитуемому. Чем выше размер ссуды, тем меньше ее стоимость. Минимальную ставку может получить только тот клиент, который занимает более 700 тыс. руб. Если же необходимая сумма меньше этого значения, но превышает 250 тыс. руб., то заемщик может рассчитывать на:

Кредитная карта «100 дней без процентов Classic/Standart»Карта №1 среди клиентов Альфа Банка

Ставка в год

от 11.99%

Льготный период

до 100 дней

Кредитный лимит

до 500 000

- 12,99% — 16,99%, если он участник зарплатного проекта;

- 14,99% — 18, 99% в остальных случаях.

Тем же, кто хочет получить менее 250 тыс., нужно быть готовым к тому, что при рефинансировании кредитов в Альфа Банке процентная ставка составит 13,99% и 16,99% соответственно.

Стоит ли проводить рефинансирование в Альфа-Банке

Рефинансирование в Альфа-Банке – отличный способ снизить кредитную нагрузку, объединить для удобства старые займы в один и перейти на более выгодные условия кредитования. Это один из крупнейших банков России, который стабильно работает 30 лет. Если вы соответствуете всем требованиям, имеете хорошую кредитную историю и хотите оформить перекредитование, следуйте инструкции из статьи. Не стоит переплачивать по старым кредитам, лучше воспользуйтесь услугами Альфа-Банка, если его условия вам подходят.

Но, бывают случаи, когда рефинансирование не поможет. Например, если вы потеряли работу или существенно сократился доход. Тогда рассмотрите для себя возможность списать долги через банкротство.

Рефинансирование займов в Альфа-Банке: стандартные условия, процентные ставки

Под стандартными условиями понимается финансовое предложение, предназначенное для граждан, которые «приходят с улицы», то есть не входят в число сотрудников партнёров и не являются зарплатными клиентами.

Гражданин, заключающий контракт на стандартных условиях, может рассчитывать на следующее:

| № п/п | Наименование условия | Что предлагает банк |

| 1. | Ссудный процент (от) | 11,99% — 19,99% |

| 2. | Максимальная величина кредита (руб.) | 1 500 000.00 |

| 3. | Срок кредитования (лет) | 5 |

| 4. | Количество рефинансируемых займов | 5 |

| 5. | Наличие возможности получить дополнительные заёмные средства | да |

| 6. | Привязка процентной ставки к необходимости оформления страховки | нет |

Наиболее выгодным является получение крупного займа в пределах 700 001.00 – 1 500 000.00 рублей. В этом случае процентная ставка будет колебаться в диапазоне 11,99-18,99%. Окончательное решение принимается индивидуально. Если оформить ссуду в диапазоне 250 001.00 – 700 000.00 рублей, ставка вырастет до 14,99-18,99%. При взятии небольших сумм она будет 16,99-19,99.

Условия программы перекредитования

Рефинансирование в Альфа-Банке имеет следующие параметры:

- максимальная сумма займа: 3 млн руб. для зарплатных клиентов, 1,5 млн для прочих заемщиков;

- минимальный кредитный лимит: 50 тыс. руб.;

- период кредитования: 1-7 лет;

- неустойка за просрочку: 0,1% от суммы долга в сутки.

Максимальная сумма займа составляет 3 млн руб. для зарплатных клиентов.

Максимальная сумма займа составляет 3 млн руб. для зарплатных клиентов.

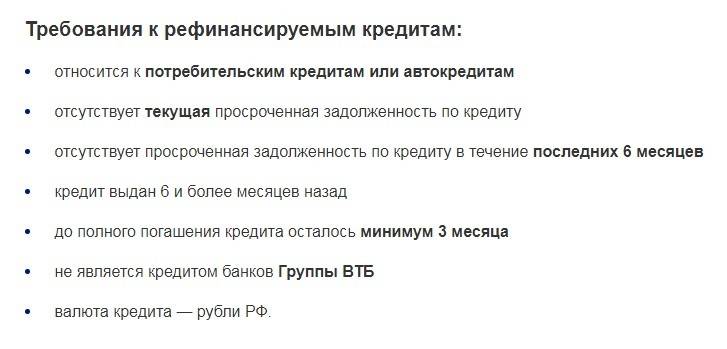

Для займов

К рефинансируемым кредитам предъявляются следующие требования:

- общий размер займов должен быть больше 50 тыс. руб. и меньше максимальной суммы, предлагаемой Альфа-Банком;

- не допускается наличие просрочек по обязательным платежам;

- общее число объединяемых займов не должно превышать 5 независимо от вида выдавших их кредитных учреждений.

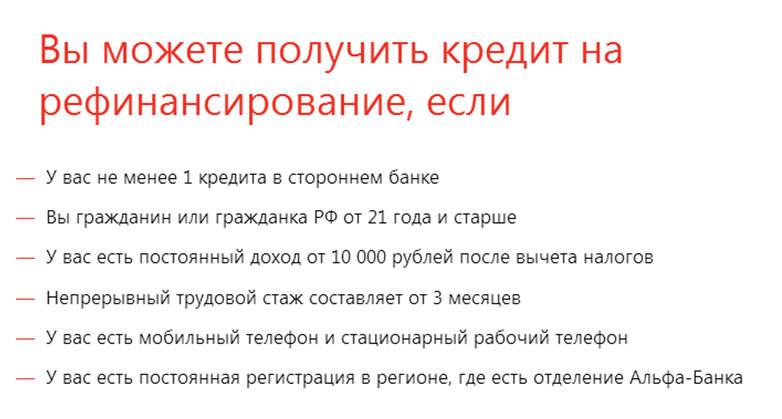

Для заемщиков

Пользующийся услугой рефинансирования клиент должен соответствовать таким критериям:

- иметь гражданство РФ;

- быть старше 21 года;

- получать заработную плату не менее 10 тыс. руб. (после вычета налогов);

- иметь хорошую кредитную историю;

- работать на последнем месте не менее 3 месяцев;

- быть прописанным на территории присутствия банка;

- иметь мобильный, рабочий и домашний телефон.

Клиент должен иметь гражданство РФ.

Клиент должен иметь гражданство РФ.

Оформить заявку на кредит в Альфа-Банке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Альфа-Банка в Симферополе за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Альфа-Банка в Симферополе, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Альфа-Банк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Альфа-Банке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Альфа-Банке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Альфа-Банке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Симферополе.

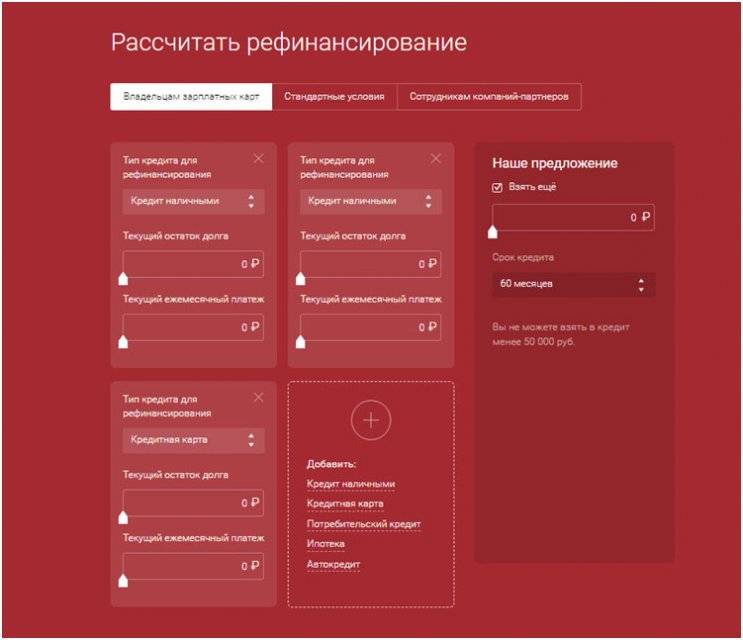

Обращаемся в банк

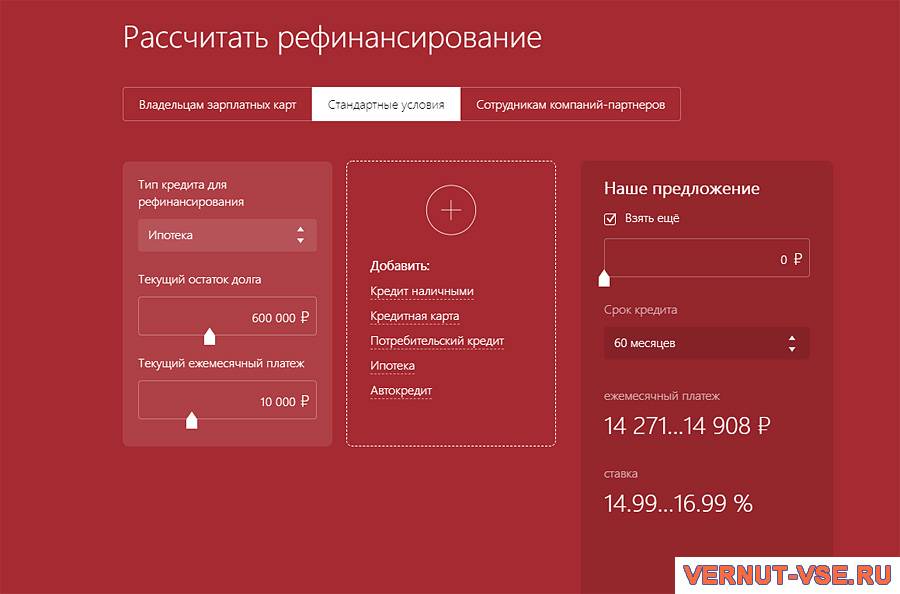

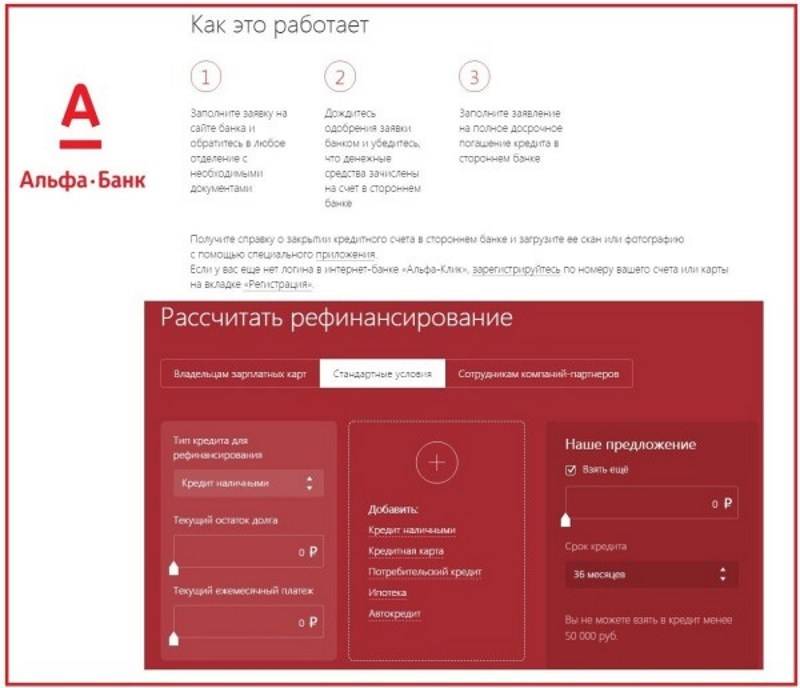

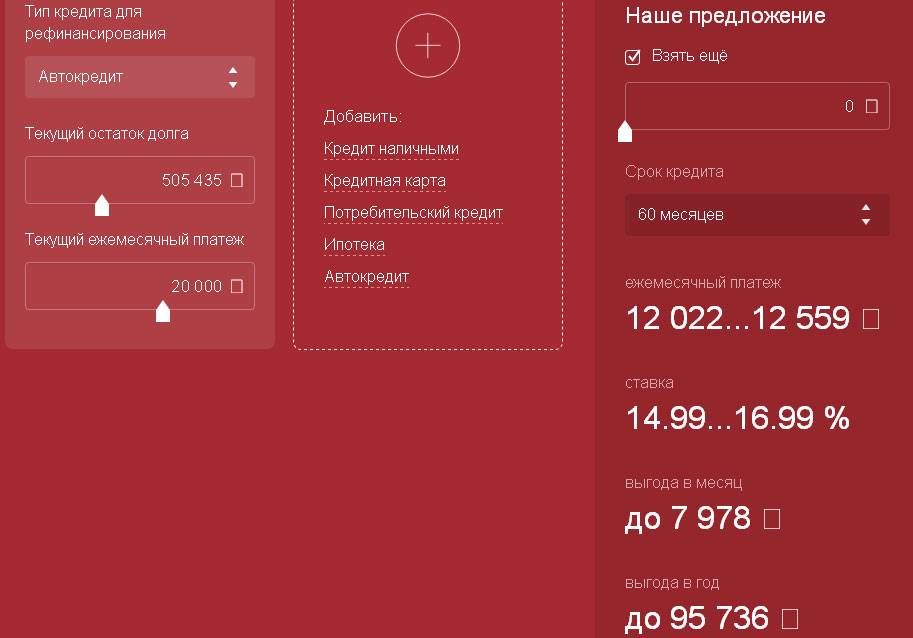

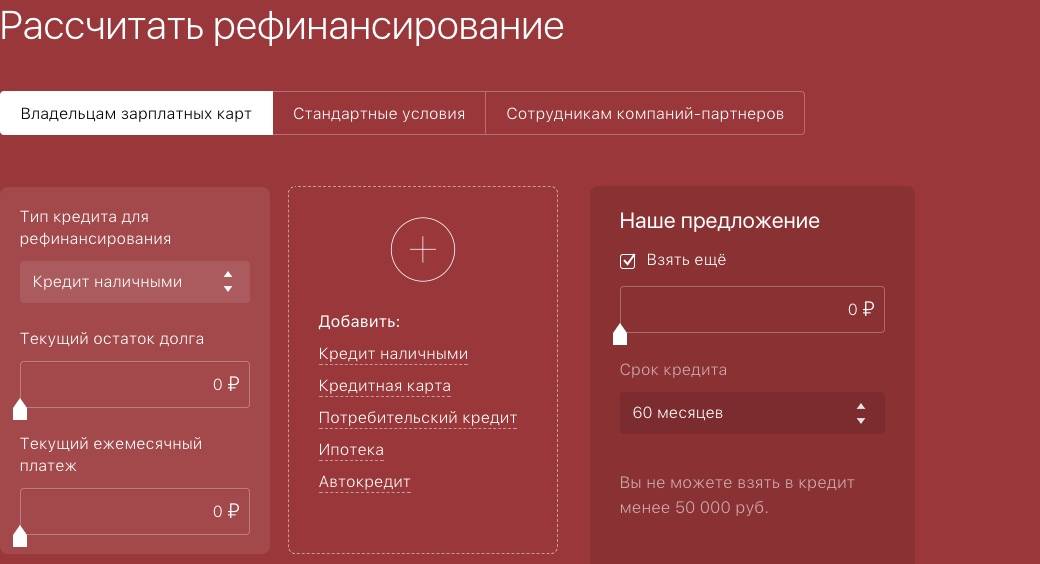

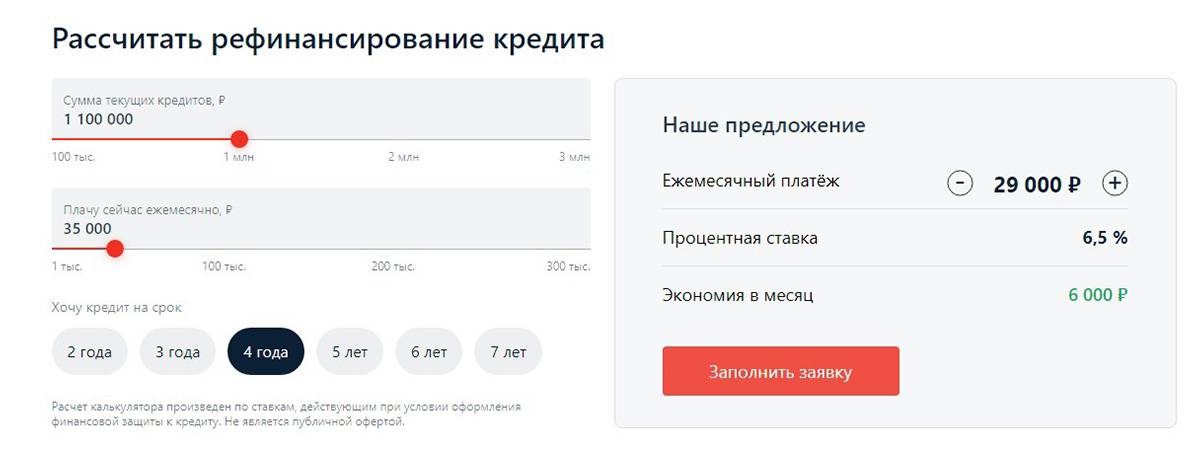

Если сомневаетесь в выгоде рефинансирования, можете предварительно рассчитать его, определить процент, который сможет предложить Альфа-Банк в вашей ситуации. Сделать это вам поможет специальный интернет-сервис. Ниже представлена пошаговая инструкция, как провести данную процедуру:

- Перейдите на официальный портал Альфа-Банка.

- Откройте раздел кредитов, кликните по вкладке «Рефинансирование и кредиты наличными».

- Нажмите кнопку «Рефинансирование».

- Прокрутите экран вниз, спустившись к строчке «Рассчитать…».

- Выберите подходящую категорию – «Стандартные условия», «Зарплатная карта» или «Компания-партнер».

- Начинайте заполнять пустые поля: укажите тип задолженности, текущий остаток по ней, размер ежемесячного погашения.

После выполнения указанных действий система моментально рассчитает актуальную для вас процентную ставку. На основе полученных данных вы сможете сделать выводы о выгоде предложения. Если предложение Альфа-Банка удовлетворило вас, приступайте к заполнению заявки. Ниже пошаговая инструкция, как это сделать:

- откройте вышеупомянутый портал;

- на главной странице наведите курсор на раздел кредитов, кликните по строчке «Рефинансирование»;

- в отобразившемся окне вы увидите кнопку «Заполнить заявку», нажмите на нее;

- заполните пустые поля, указав ваши персональные данные: ФИО, контактный номер телефона, регион проживания и адрес электронной почты;

- предоставив все необходимые сведения, нажмите на «Продолжить».

Система обработает введенную информацию, направит вашу заявку в отдел рефинансирования. Как только ваше заявление будет просмотрено менеджером банка, он свяжется с вами для уточнения деталей. На этом все.

https://youtube.com/watch?v=97mpQlhdID0

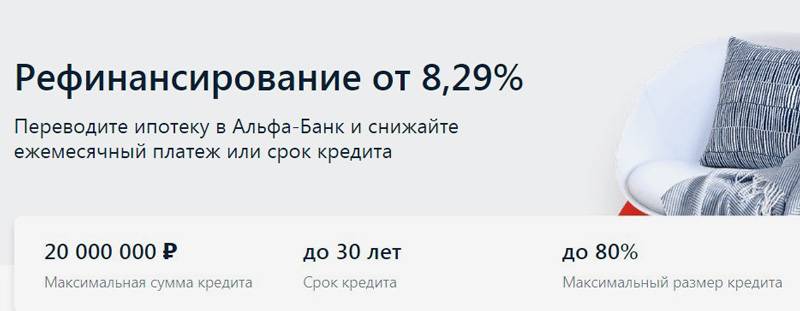

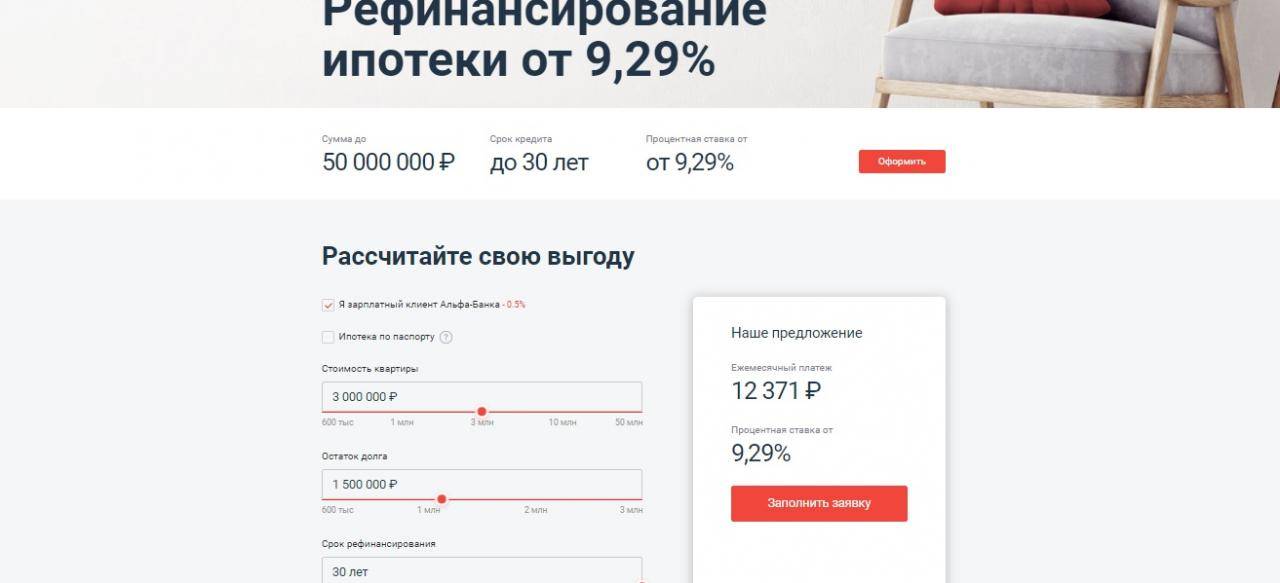

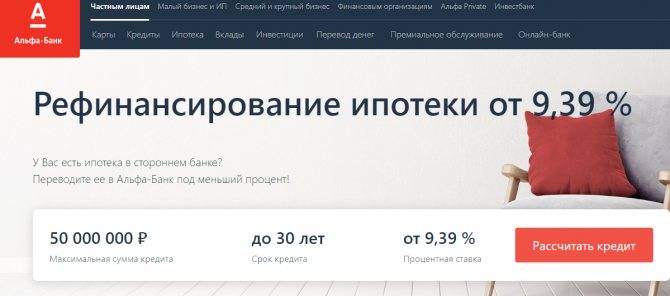

Рефинансирование ипотеки в Альфа-банке – условия

Итак, переоформить свой жилищный займ можно на следующих условиях:

- кредитный период – 30 лет;

- самая маленькая сумма – 600 тысяч рублей;

- максимальная величина кредита – 50 миллионов рублей (лимит для клиента устанавливается в индивидуальном порядке);

- процентная ставка – от 9,69%;

- обеспечение – приобретенная недвижимость;

- подключение услуги страхования купленного жилья – обязательно.

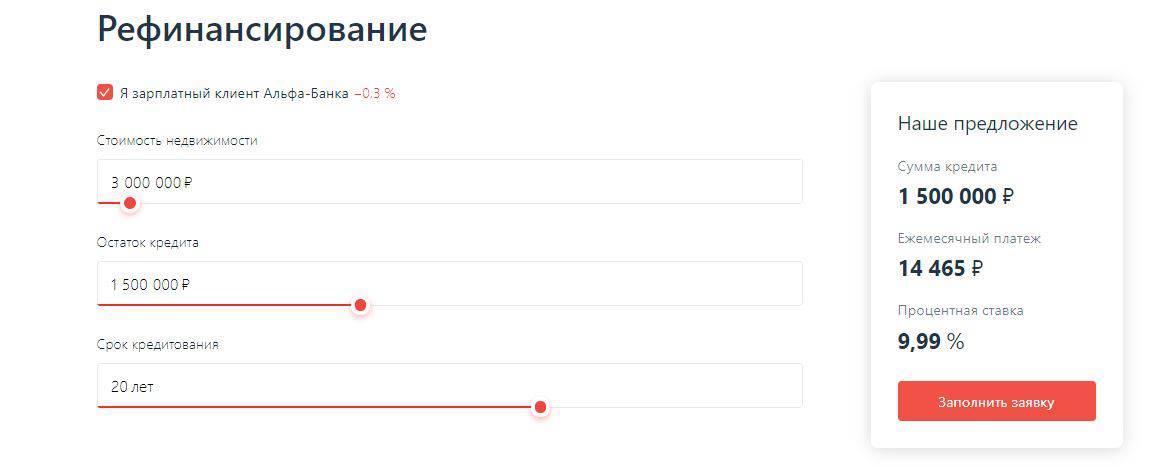

Базовая ставка рефинансирования ипотеки в Альфа-Банке достаточно лояльна, однако, стоит понимать, что существует ряд факторов, способствующих ее повышению. Надбавки происходят в следующих случаях: клиент отказался страховать риски утраты или повреждения недвижимости, рефинансирование было осуществлено по двум документам, кредитуемым объектом является дом с земельным участком или таунхаус. Чтобы убедиться в целесообразности займа не лишним будет заранее рассчитать рефинансирование ипотеки в Альфа-Банке. Используя кредитный калькулятор, можно высчитать размер ежемесячного платежа с учетом таких факторов как: кредитный остаток, стоимость кредитуемого объекта, период погашения, а также наличие зарплатной карты данного банка.

Альфа-Банк: рефинансирования потребительских кредитов наличными

Банк предлагает снизить переплату по действующему кредиту (или нескольким кредитам), снизить ежемесячный платеж, подобрав комфортный размер, взять дополнительные деньги на собственные нужды, а также объединить сразу до 5 банковских займов. Такие возможности позволят заемщику сделать процесс погашения более простым и удобным, не только ввиду того, что будет изменен размер платежа, а возможно и процент, но и потому что вместо разных дат внесения платежа в разных банках, клиент будет осуществлять единый платеж.

Погашать кредит клиенты могут через любой удобный способ: через банкомат Альфа-Банка или его партнеров, мобильный банк, интернет-банк или кассу банка. Базовые условия перекредитования следующие:

- стартовая ставка – 11,9%;

- максимальный период погашения – 7 лет;

- максимальный размер ссуды – 3 миллиона рублей.

Перед тем как подать заявление на рефинансирование ипотечного кредита как в Альфа-Банк, так и в любой другой банк, нужно рассчитать ипотеку по условиям рефинансирования. Расчет даст понять, насколько целесообразно рефинансирование, учитывая конкретные обстоятельства: срок, сумму, номинальный доход и другие условия

Также очень важно внимательно ознакомиться с условиями договора по рефинансированию, который предполагается заключить с банком, что бы не упустить важных деталей, влияющих на выплаты

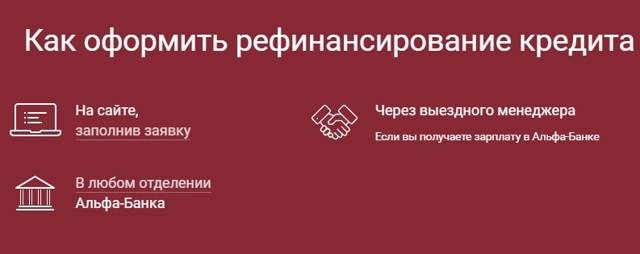

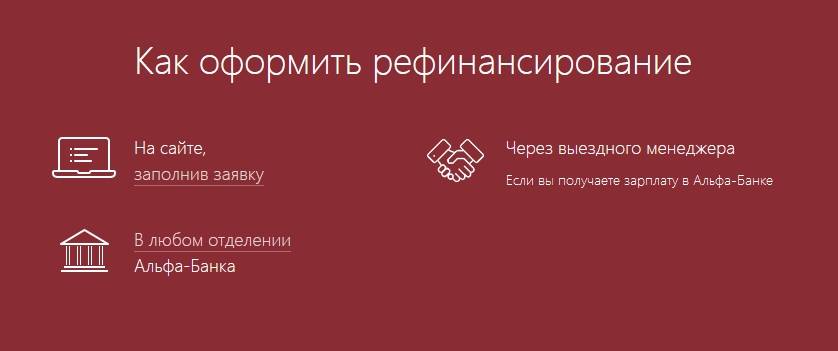

Как оформить рефинансирование кредита в Альфа-банке

Чтобы рефинансировать долговое обязательство в Альфа банке, физическому лицу нужно обратиться в банк-кредитор. Первоначальная финансовая организация выдает клиенту письменный документ с ответом, который предоставляется в Альфа банк вместе с заполненной анкетой.

Если банк отвечает на заявку положительно, между ним и клиентом составляется кредитный договор. Денежные средства, выделенные финансовой организацией по программе рефинансирования, перечисляются первому банку (или нескольким банкам). Теперь заемщик должен погашать кредит в Альфа банке. Ежемесячные выплаты осуществляются согласно графику платежей и процентной ставки. От клиента требуется своевременное внесение означенных сумм.

Оформление рефинансирования возможно при личном посещении отделения банка или в онлайн режиме. При втором варианте соискатель заполняет форму заявления, имеющуюся на официальном сайте банка. Данная процедура ускоренная, поскольку клиент не тратит времени на посещение банковского отделения и не ожидает в очередях.

Рефинансирование своих же клиентов

Альфабанк рефинансирует свои кредиты, в результате чего клиент получает отсрочку на погашение и снижение суммы ежемесячной выплаты. Рефинансированию подлежат кредиты ипотечные, потребительские, карточные и автокредиты. Если у заемщика ухудшилась финансовая ситуация и он не может стабильно вносить заявленную банком ежемесячную плату, он должен, не дожидаясь просрочек и порчи кредитной истории, обратиться к сотрудникам банка с заявлением на перекредитование своего же займа. Банку намного выгоднее выдать клиенту новый кредит на более щадящих условиях, чем не получать регулярные платежи и затевать с должником судебные тяжбы.

Для клиентов банка доступны «кредитные каникулы» (своеобразная форма отсрочки платежа), во время которых человек может наладить свое финансовое положение и вернуться к графику стабильных выплат, но это уже не в рамках рефинансирования, а в рамках реструктуризации кредита.

Рефинансирование кредитов других банков

Альфабанк активно сотрудничает с физическими лицами, попавшими в зависимость от долговых обязательств, оформленных в другом банке. Для таких людей существуют специальные программы рефинансирования:

кредит наличными;

консолидация нескольких займов или перекредитование одного займа другого банка со снижением процентной ставки;

потребительский кредит;

ипотека.

Для участия в программе рефинансирования соискателю необходимо, помимо основных, предоставить банку дополнительные документы:

договор с банком-кредитором;

отказ банка-кредитора от рефинансирования долга заемщика;

выписку по остатку с указанием процентной ставки.

В течение нескольких дней сотрудники Альфа банка рассматривают обращение претендента и выносят решение. Если оно положительное, составляется новый договор, в котором указывается процентная ставка и срок кредитования. Альфа банк гасит кредит должника в первом банке, клиент же обязан предоставить документ о закрытии долга и расторжении кредитного договора.

Рассчитать кредит

Прежде чем подать заявку на рефинансирование, потенциальный клиент может рассчитать свои выгоды в режиме онлайн. Рассчитать рефинансирование кредита в специальной встроенной на сайте программе сможет любой пользователь, для этого ему необходимо ввести в соответствующие поля следующую информацию:

тип кредита, для которого подается заявка на рефинансирование (наличные, ипотека, автокредит, кредитная карта, потребительский кредит);

текущий остаток;

сумма ежемесячного платежа;

срок, на который претендент планирует рефинансировать кредит.

Программа тут же выводит информацию о ежемесячном платеже по новому кредиту, процентную ставку, выгоду, которую клиент получает в месяц и в год. Тут же клиент может оформить перекредитование, для чего существует онлайн заявка.

Все сведения носят информационный характер, но обычно они достаточно приближены к действительности.