В каких случаях прибегают к перекредитации?

Есть несколько ситуаций, в которых подобная помощь, перекредитование, экономически оправдана. Например, перекредитование банками физических лиц выгодно в таких случаях:

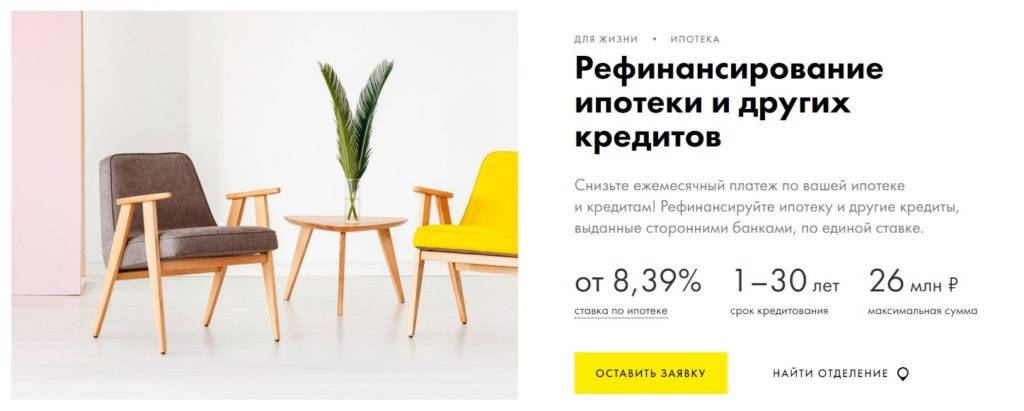

Изменение рыночной ситуации (к примеру, рынок изменил ставку). Допустим, вы взяли ипотеку 10 лет назад, отдавать еще столько же. Но вы взяли под 21%, а другая организация сегодня предлагает под меньший процент – например, под 15%. В такой ситуации выгодно ли перекредитование? Очень.

Ипотечно перекредитоваться в том же банке практически невозможно, поэтому вам нужно идти в другие финансовые структуры, предоставляющие перекредитацию под низкий процент.

При побегах от просрочек

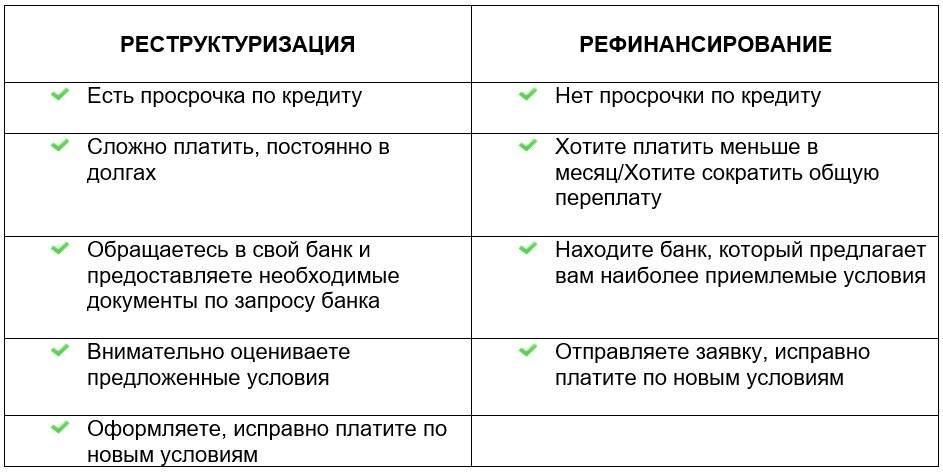

Если вы не укладываетесь с выплатами в срок, это грозит вам штрафными санкциями – займ становится еще менее выгодным. Если денег взять неоткуда, необходимо понять, как перекредитоваться в другом банке. В случае кредита с просрочками далеко не каждая банковская структура пойдет навстречу должникам.

Логично – если у заемщиков есть проблемы с платежеспособностью, где гарантия, что они сумеют погасить долги и в этих ситуациях? Значит, при просроченных займах необходимо или убедить нового потенциального кредитора в том, что явление это временное, или пойти на не очень выгодное дело под значительные проценты.

Некоторые организации согласны на рисковые сделки с клиентами с плохой кредитной историей и просрочками. Условия могут быть не лучшими, но если не попробовать — не узнаешь.

При желании или необходимости увеличить кредитную сумму

Почти всегда такой вариант подразумевает ситуацию с залоговыми кредитами. Например, потребитель влез в ипотеку, уже отдал половину средств, но ему срочно понадобились средства на иные цели. В этом случае очень помогут кредиты под залог недвижимости или под залог ПТС.

Если тот кредитор, который заключил с человеком ипотечную сделку, не согласен на изменение условий, потребитель перекредитуется в другом месте, в котором предложат более заманчивую схему. Речь о предоставлении более крупной суммы, которой можно перекрыть имеющийся залог.

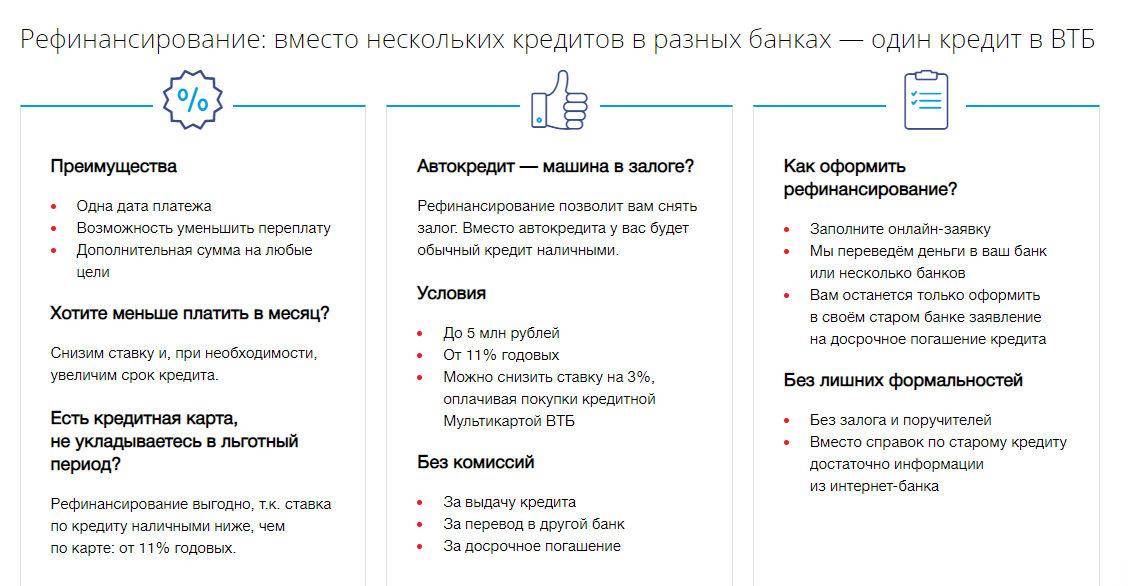

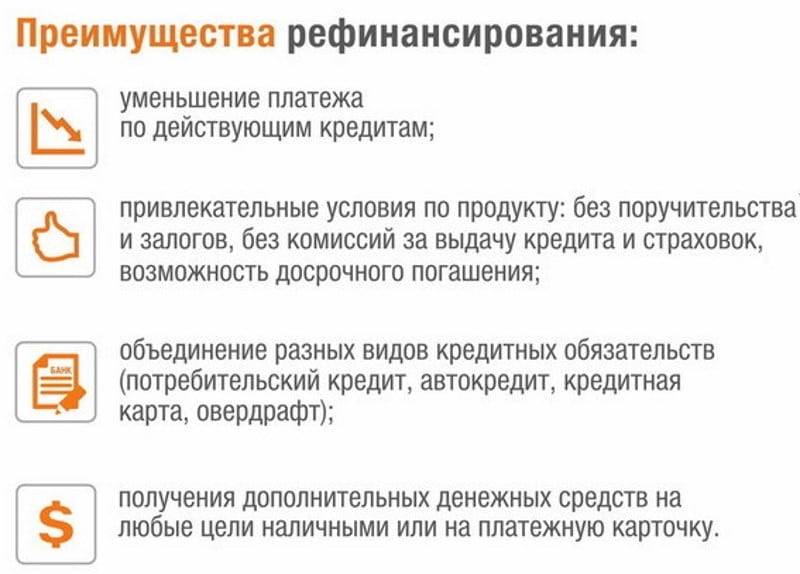

При необходимости заменить несколько кредитов одним

Если кредитов много, схема перекредитования помогает упростить взаимодействие с кредиторами. В этом случае должник перекладывает отношения с многочисленными кредиторами на одну структуру. Да еще и получает при этом финансовую выгоду. Далее мы подскажем, где можно перекредитоваться на таких условиях.

Топ-5 предложений по рефинансированию от крупнейших банков

Выбирая банк для рефинансирования, стоит обращать внимание не только на список требующихся документов, но и на реальные условия кредитования. Лучше всего брать кредит в банке, на счет в котором вы получаете какие-либо выплаты

Так вы сразу попадаете в число привилегированных клиентов, информацией о которых банк обладает в полном объеме.

Как правило, таким клиентам рефинансирование оформляют гораздо быстрее и с большей вероятностью одобрения.

Для удобства мы выбрали 5 самых популярных банков с их условиями кредитования и списком требующихся документов.

| Банк | Условия | Документы | Дополнительные условия |

|---|---|---|---|

| Сбербанк | — Ставка от 11,9% до 19,9%; — сумма от 30 тыс. до 3 млн руб.; — срок от 1 до 5 лет. | — При оформлении в Сбербанк Онлайн документы не нужны. — При обращении в офис банка потребуются:

| Рефинансировать можно как кредиты, полученные в других банках, так и оформленные непосредственно в Сбербанке |

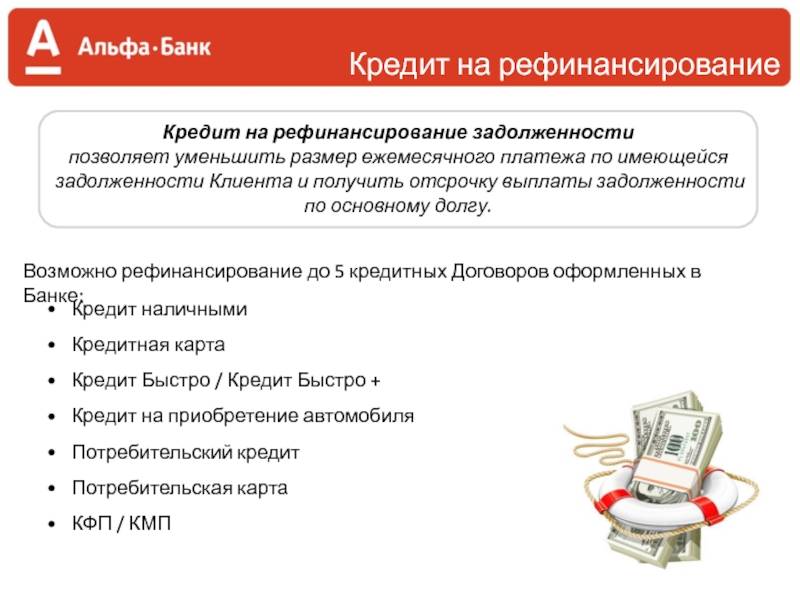

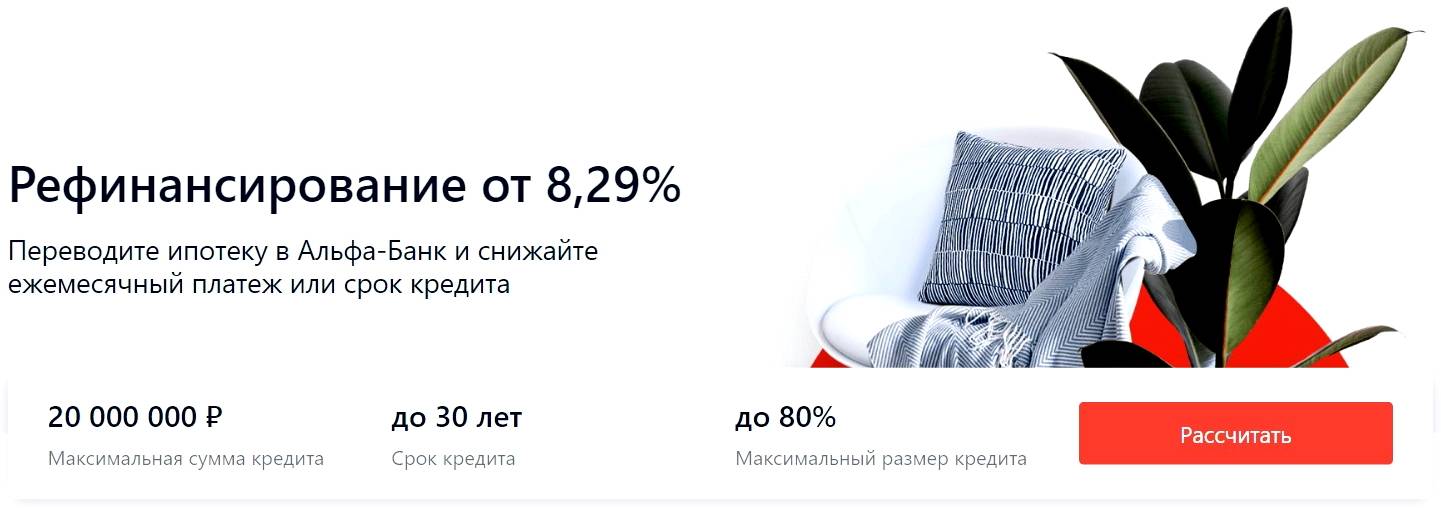

| Альфа-банк | — Ставка: 9,9% – со страховкой, 13,99% — без страховки; — сумма от 100 тыс. до 3 млн руб.; — срок от 2 до 7 лет. | — Паспорт; — Второй документ по выбору: загранпаспорт, водительское, ИНН, СНИЛС, полис или дебетовая карта стороннего банка. | Постоянный доход больше 10000 руб. без учета налога. |

| Райффайзенбанк | — Ставка фиксированная 7,99% со страховкой и до 11,99% без страховки; — сумма от 90000 до 2 млн руб. — срок от 13 мес. до 5 лет. | — Только паспорт для клиентов банка; — Для остальных дополнительно: подтверждение дохода по одному из документов (2-НДФЛ, 3-НДФЛ, по форме банка, декларация) + документ, подтверждающий трудоустройство. | Для премиальных клиентов рефинансирование можно получить в размере до 5 млн. |

| МТС банк | — Ставка от 8,4% до 20,9%; — сумма от 50000 до 5 млн руб.; — срок от 1 года до 5 лет. | — Обязательно предоставляется паспорт; — Дополнительно могут запросить справку 2-НДФЛ, выписку по счетам с получаемыми выплатами, декларацию. | Рефинансирование допускается на кредиты сроком более 4 мес. и оформленные исключительно в рублях. |

| ВТБ банк | — Ставка от 7,5% – со страховкой до 17,2%; — сумма от 50000 до 5 млн руб.; — срок от 6 мес. до 5 лет (общие условия) и до 7 лет (для зарплатных клиентов). | — Для зарплатных клиентов:

— Для других клиентов дополнительно:

| Расчет ставки без страховки сделают непосредственно при рассмотрении заявки. |

Как можно понять, условия банков из числа крупнейших не слишком строгие, особенно если вы и так их клиент. Возможно, вам потребуется только паспорт для идентификации вашей личности

При этом стоит обратить внимание, что условия по кредитам для действующих клиентов значительно привлекательнее, чем для сторонних заемщиков

Важно помнить! Наличие страховки существенно снижает процентную ставку, но для расчета реальной выгоды, нужно посчитать общую переплату с оформлением страхового полиса и без него. Поэтому не стоит бояться рефинансирования

А для получения максимально полной информации достаточно подать предварительную заявку по сети, или обратиться непосредственно в отделение банка, где вам подскажут: какой набор документов потребуется непосредственно от вас

Поэтому не стоит бояться рефинансирования. А для получения максимально полной информации достаточно подать предварительную заявку по сети, или обратиться непосредственно в отделение банка, где вам подскажут: какой набор документов потребуется непосредственно от вас.

Какие банки делают рефинансирование без подтверждения дохода

Без официального трудоустройства рефинансировать кредит сложно, но такие программы есть. Некоторые банки такую возможность выделяют как конкурентное преимущество, чтобы привлечь клиентов.

На практике, если банк не требует справку о зарплате, это не значит, что он готов рефинансировать займ. Таких клиентов проверяют тщательно и количество отказов по ним намного больше. Кроме того, нужно понимать, что эти предложения не всегда выгодны. Из-за высоких рисков ставка по ним выше, чем по стандартным. Поэтому если основная цель рефинансирования – экономия, нужно предоставить документы, которые подтверждают наличие регулярных поступлений на карту или наличными.

Рефинансирование без подтверждения дохода предлагают в основном крупные банки, обслуживающие большое количество клиентов. У них есть ресурсы и возможности правильно оценить платежеспособность и снизить риски кредитования.

Лучшие предложения банков по перекредитованию без справок о зарплате (хотя некоторые требуют ИНН работодателя):

МКБ – можно получить в рублях или долларах США, в том числе ИП, студентам и пенсионерам.

Альфа-банк – оформление осуществляется по 2-м документам, для сотрудников компаний-партнеров и владельцев зарплатных карт действуют особые условия.

Азиатско-тихоокеанский банк – обеспечение и страховка не нужны, заявка обрабатывается в день обращения.

СМП-банк – без комиссий, страховок и обеспечения, заявка рассматривается до 10 дней.

МТС-банк – могут оформить наемные сотрудники и ИП, подойдет пенсионерам (до 70 лет на дату погашения).

Почта-банк – без обеспечения и комиссий, заявка рассматривается 1 день, наличие страховки не влияет на ставку.

Райффайзенбанк – предлагает перекредитовать небольшой долг (до 1 миллиона рублей) всего по двум документам.

Если клиент не может подтвердить свою платежеспособность, нужно понимать, он не сможет получить максимально возможную сумму

Кроме того, нужно обращать внимание на детали. Несмотря на то, что при оформлении кредита (без обеспечения) страхование не может быть обязательным, банки-кредиторы настоятельно рекомендуют это сделать

В противном случае отказывают. Наличие страховки, хотя и может принести определенную выгоду заемщику, увеличивает его расходы и снижает выгоду от рефинансирования.

Так же можете в комментарии или задать вопрос

Какие кредиты можно рефинансировать?

- Только кредиты, предоставленные в рублях (отдельные исключения – для долларовой ипотеки);

- Выданные на период более 6 месяцев;

- С момента выдачи прошло более 3-х месяцев, до окончания – не менее 3-х месяцев;

- За последние 6-12 месяцев вы не допускали просрочки общей длительностьюболее 29 дней;

- Кредит предоставлен сторонним банком (свои кредиты банки рефинансируют очень редко).

Вы можете воспользоваться услугой рефинансирования, если:

- Вы проходите по возрастным требованиям банка (чаще всего 21-70 лет);

- У вас есть источник постоянного дохода (подтверждать не требуется, если сумма кредита соответствует сумме задолженности, т.е. вы не берете деньги дополнительно);

- У вас имеется постоянная регистрация в регионе оформления рефинансирования;

- Ваш стаж – от 3 месяцев и более.

Документы для рефинансирования:

- Паспорт РФ;

- Второй документ на выбор (снилс, права, ИНН, заграничный паспорт, пенсионное удостоверение, ДМС, полис КАСКО и пр.)

- Действующие кредитные договора на рефинансируемые кредиты и/или выписка из банка по остатку задолженности.

Как оформить рефинансирование кредита.

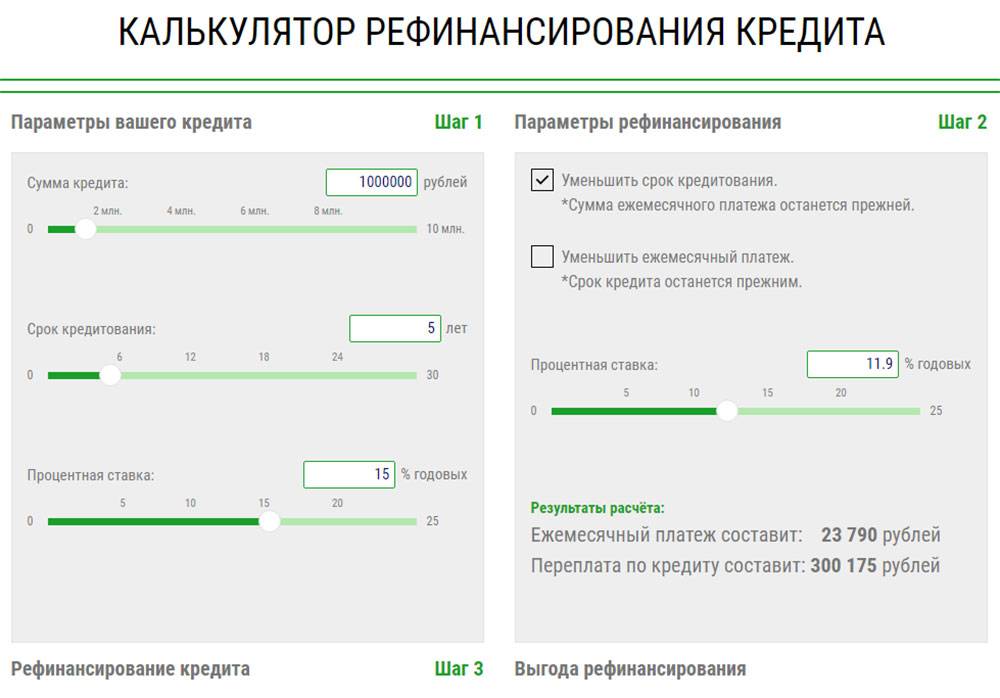

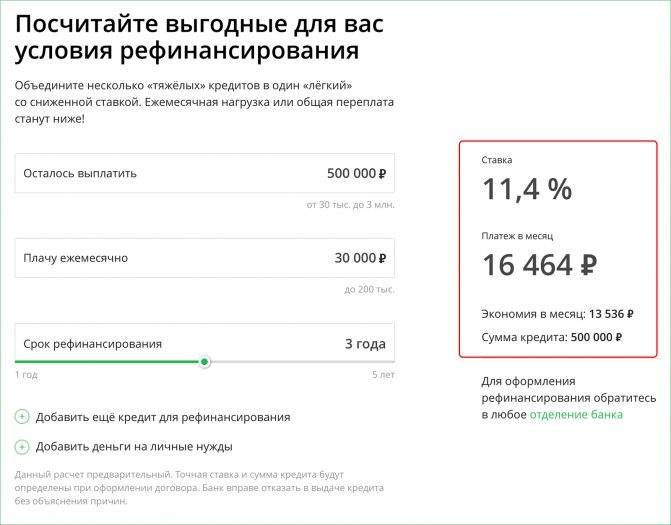

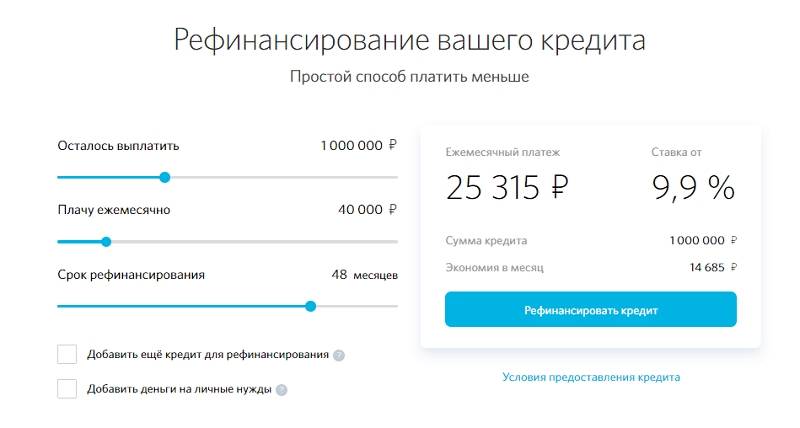

Рассмотрим для чего необходимо рефинансирование кредита. Рефинансирование позволяет объединить несколько кредитов в один, с помощью этого можно существенно оптимизировать сумму платежа, за счёт уменьшения процентной ставки по кредиту.

С помощью рефинансирования можно снизить сумму кредита исключив дополнительные и навязанные услуги банков и микрофинансовых компаний. А так же увеличить сумму кредита, что позволяет не только закрыть все предыдущие кредиты, а получить сумму сверху на личные неотложные нужды.

Вам не придётся бегать по инстанциям и банкам, чтобы собрать все необходимые бумаги. Мы сами сформируем весь необходимый пакет документов для получения рефинансирования клиентом, на самых выгодных условиях в Москве.

Мы оказываем помощь в рефинансировании:

- Кредита под залог недвижимости.

- Автокредитов.

- Любых потребительских кредитов.

- Кредитных карт и займов в микрофинансовых компаниях.

Требования и условия получения рефинансирования:

- Сумма рефинансирования от 10 тыс. до 20 млн. рублей.

- Процент по кредиту от 8 до 16% годовых.

- Срок кредита от 6 месяцев до 30 лет.

- Возраст заёмщика 21 – 75 лет.

- Прописка любой регион РФ (временная регистрация не подходит).

- Трудоустройство не требуется!

Документы необходимые для получения рефинансирования:

- Паспорт РФ.

- В зависимости от программы рефинансирования банк может запросить дополнительные документы.

Мы не занимаемся рассылкой по банкам, тщательно изучив каждую ситуацию клиента, подберём самый оптимальный банк и сопроводим заявку до одобрения и получения рефинансирования. Наша компания сотрудничает только с теми банками, в которых имеются непосредственно личные договорённости, что способствует гарантированно оказывать помощь в рефинансировании кредитов.

Кредитный брокер МКредит гарантирует:

- Квалифицированную помощь в получении рефинансирования в Москве и Московской области.

- Существенное снижение процентной ставки по всем видам кредитов для заёмщиков.

- Отсутствие любого вида страховых продуктов банка.

- Снижение нашей комиссии до минимума, которая оплачивается строго после получения кредита клиентом на руки!

Мы дорожим своей деловой репутацией и уважаем наших клиентов. Наши сотрудники профессионалы своего дела, которые помогут Вам в кратчайшие сроки получить одобрение по рефинансированию кредита на самых выгодных условиях в Москве и Московской области.

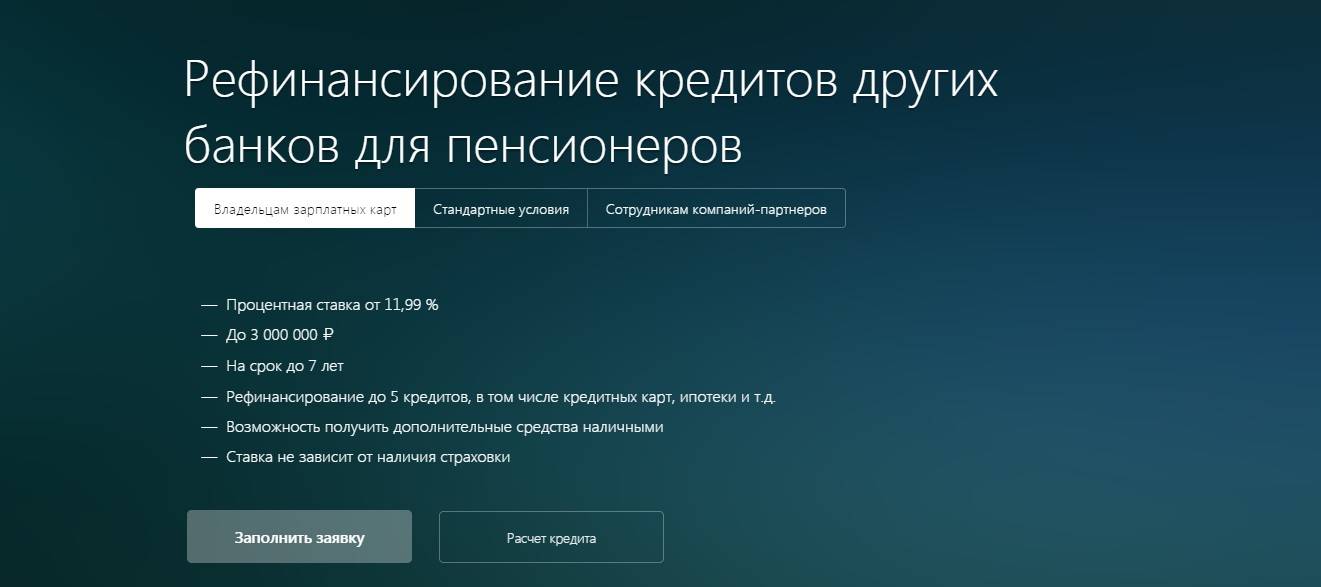

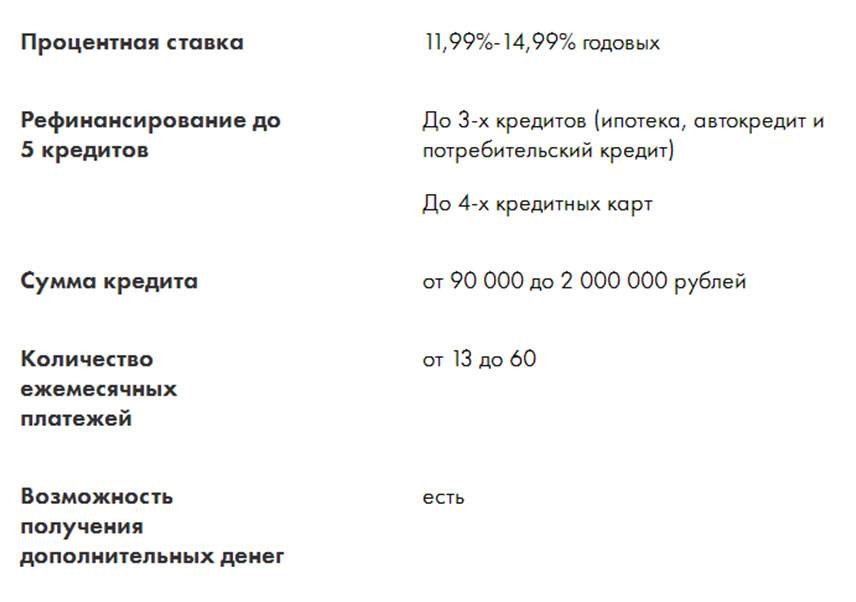

Перекредитование от МТС Банка

Онлайн-рефинансирование неработающим предлагает МТС Банк. Официальное трудоустройство значение не имеет, главное, предъявить паспорт и подтвердить наличие постоянного дохода в течение 3-х последних месяцев. Вместо «белой» зарплаты учитывается любой другой заработок: пенсия, ежемесячное содержание, сдача в аренду, 3-НДФЛ или сбережения на депозите. Однако ФКУ оставляет за собой право потребовать иные документы, в том числе и 2-НДФЛ, для полной оценки платежеспособности заявителя. При одобрении рефинансирования в МТС Банке заемщик может рассчитывать на:

- сумму от 50 тыс. до 5 млн. руб.;

- погашение в течение 12-60 месяцев;

- годовую ставку от 6,4% до 20,9%;

- рассмотрение заявки за 1 минуту.

Под рефинансирование попадает любой продукт: кредитка, потребительский заем наличными, ссуда на покупку или автокредит. Заявка направляется в МТС через сайт или по номеру 8-800-250-42-90, после чего на указанный в анкете телефон приходит sms с решением банка. Деньги выдаются переводом или наличными – по выбору заемщика. Погашается рефинансируемая задолженность самостоятельно, в течение 90 дней со дня подписания договора.

Новый кредит оформляется на максимально подходящих условиях. Так, можно объединить несколько задолженностей в одну, выбрать единую дату погашения, уменьшить ежемесячные платежи, увеличить или уменьшить срок кредитования и получить дополнительную сумму на личные цели. Погашается долг любым способом: переводом, наличными через банкоматы, мобильные салоны или кассы МТС и его партнеров.

Где сделать рефинансирование кредита без дохода?

Где есть рефинансирование без справок:

Банк

Ставка

Сумма

Ставкаот 12.9%

Суммадо 3 000 000 ₽

Отправить заявку

Ставкаот 11.5%

Суммадо 3 000 000 ₽

Отправить заявку

Ставкаот 12%

Суммадо 2 000 000 ₽

Отправить заявку

Ставкаот 10.9%

Суммадо 1 000 000 ₽

Отправить заявку

Ставкаот 10.5%

Суммадо 700 000 ₽

Отправить заявку

Используйте онлайн анкету, чтобы подать заявку на рефинансирование без визита в банк. Решение банка по дистанционным обращениям приходит в срок от 20 минут до 2 суток, при личном визите в офис – от 2 до 5 суток.

Удобство онлайн заявки также кроется в экономии – ставка по удаленным обращениям ниже (исключается работа менеджера), а клиент имеет возможность безболезненно отказаться от всех включенных страховок и дополнительных услуг одной «галочкой» в анкете.

Где можно обойтись без справки при определенных условиях

В этой группе мы перечислим банки, в которых для рефинансирования справку предоставлять не требуется при соблюдении определенных условий. Обычно это возможно при определенных суммах денежных средств или для отдельных категорий клиентов.

- Сбербанк готов выдать сумму на перекредитования без подтверждения источников прибыли при условии, если клиент запрашивает сумму не превышающую размера текущих задолженностей. То есть если деньги нужны только на закрытие кредита и не берутся дополнительно на личные нужды. Процент рефинансирования от 12,9% до 13,9% в зависимости от суммы кредита.

- Росбанк рефинансирует кредиты без справки о доходах при сумме не более 500 000 ₽ и запроса средств только на закрытие долгов. Процентная в этом случае фиксированная — 17,0%.

- Россельхозбанк перекредитует без подтверждения финансовых возможностей только владельцев личных подсобных хозяйств и только при условии обеспечения (имущество в залог или поручительства физических лиц). Процент предлагается от 11,0%.

Альтернативные способы подтверждения

Основной способ подтверждения дохода — 2-НДФЛ. Но многие кредитные организации готовы принять другие документы, среди которых могут быть справка по форме банка, налоговая декларация 3-НДФЛ, выписка с банковского счета, на который поступает зарплата, или другие альтернативные способы.

- Росбанк при сумме рефинансирования более 500 000 ₽ готов принять выписку из банка, налоговую декларацию и др.

- ВТБ принимает оформленный в свободной форме документ, но с обязательным подтверждением работодателя.

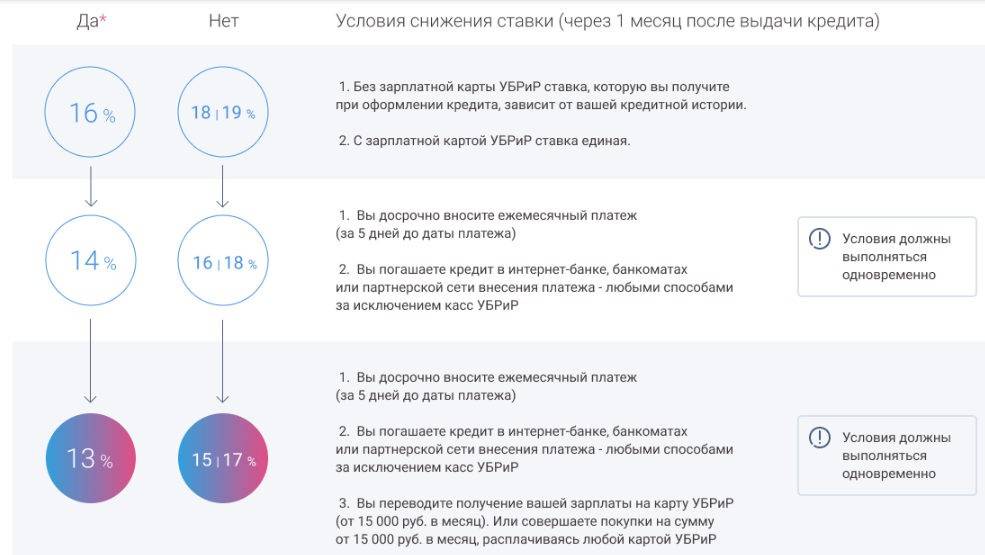

- УБРиР также принимает альтернативные варианты, в том числе запрос работодателю.

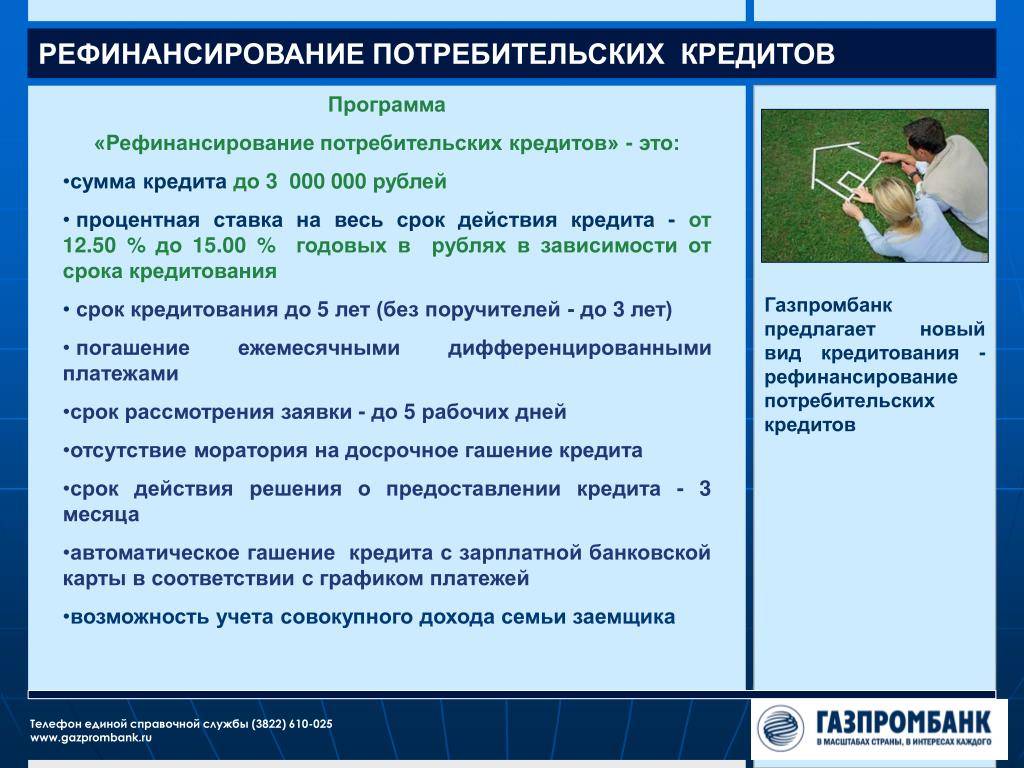

- Газпромбанк готов принять подтверждение дохода документом, отличным от справки 2-НДФЛ.