Условия рефинансирования в Альфа-банке

Рефинансирования кредитов для физических лиц в кредитно-финансовом учреждении происходит очень быстро. Однако рефинансирование кредитов от Альфа банка – это программа, для осуществления которой необходимо соблюдение некоторых условий, их необходимо знать потенциальным соискателям.

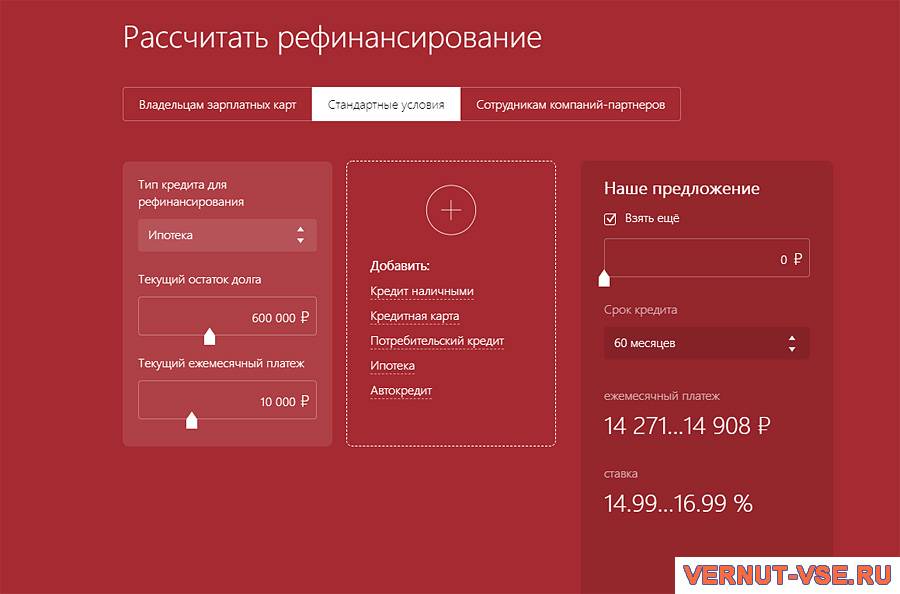

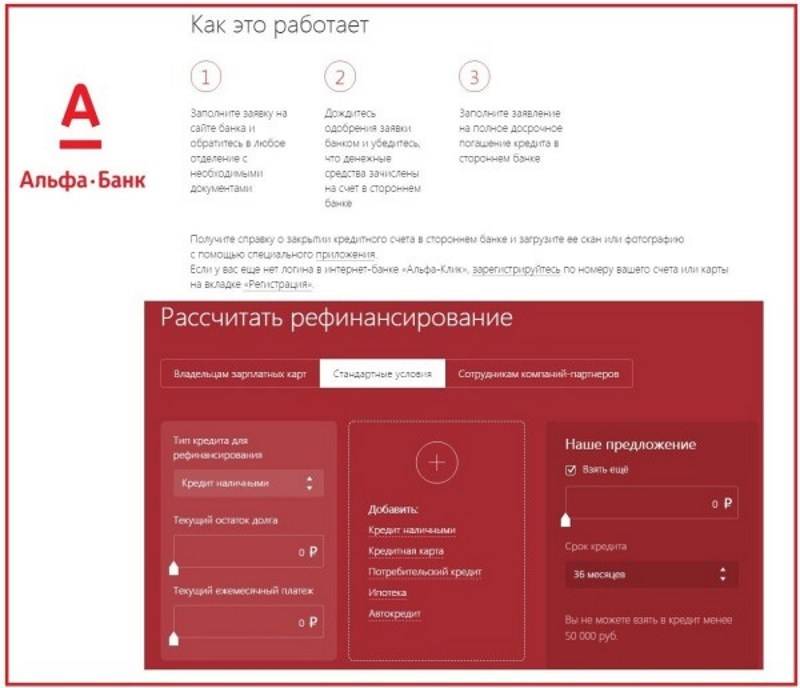

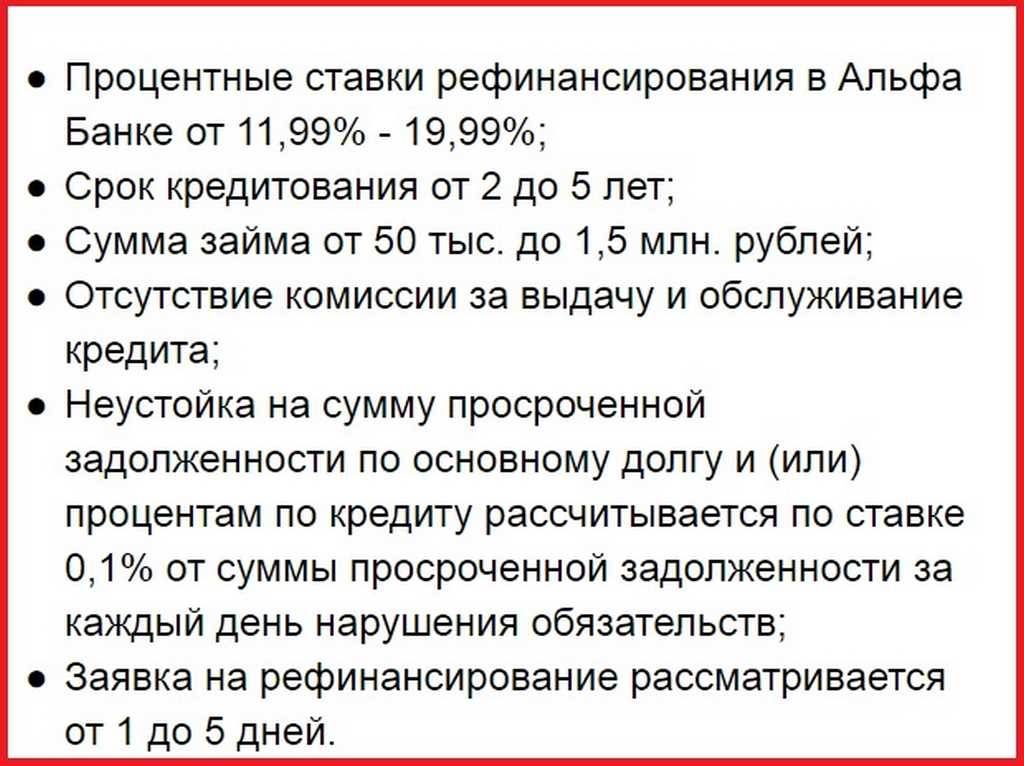

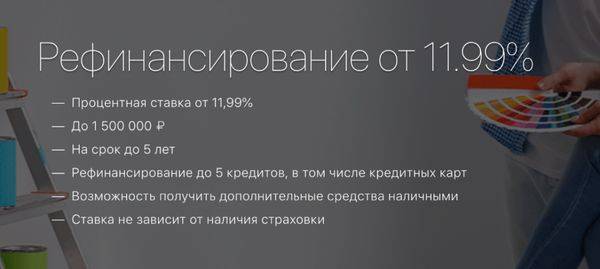

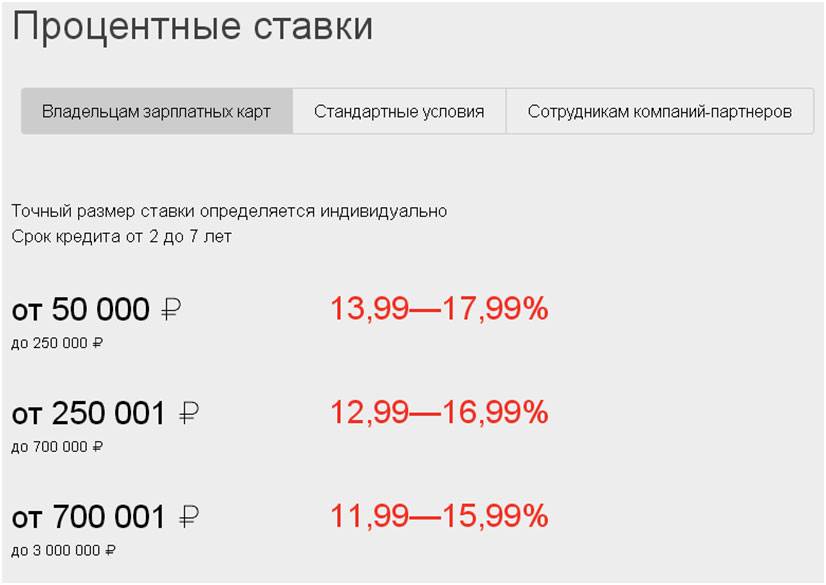

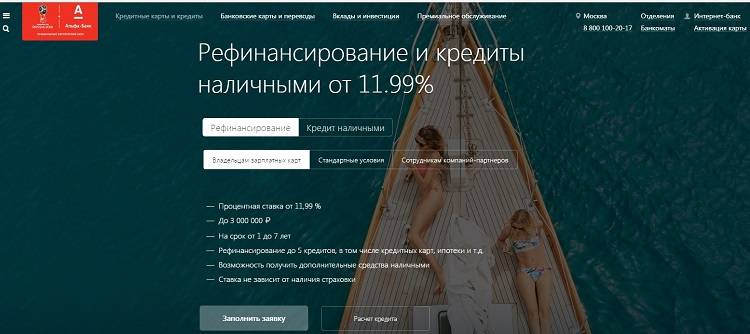

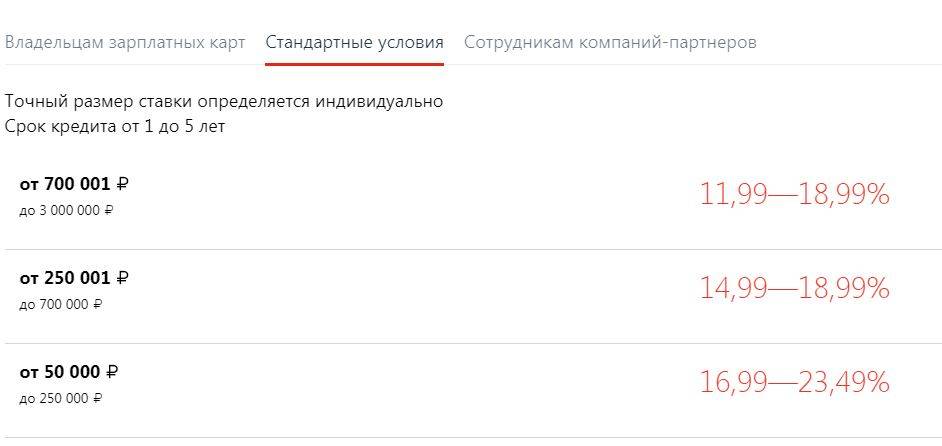

Рефинансирование возможно на стандартных условиях, для владельцев зарплатных карт и для сотрудников компаний-партнеров банка. Какое бы клиент ни выбрал рефинансирование в Альфа банке, процентная ставка минимум составляет 11,99%. С уменьшением суммы кредита увеличивается процентная ставка. В каждом конкретном случае ее размер устанавливается индивидуально.

Рефинансирование кредита в Альфа банке – условия для сумм с процентной ставкой 11,99%:

Стандартная программа – 1-5 лет с выплатой от 700 тыс. до 1,5 млн. рублей.

Программа для владельцев зарплатных карт – 1-7 лет с выплатой от 700 тыс. до 3 млн. рублей.

Специальная программа для сотрудников компаний-партнеров – 1-5 лет с выплатой от 700 тыс. до 2 млн. рублей.

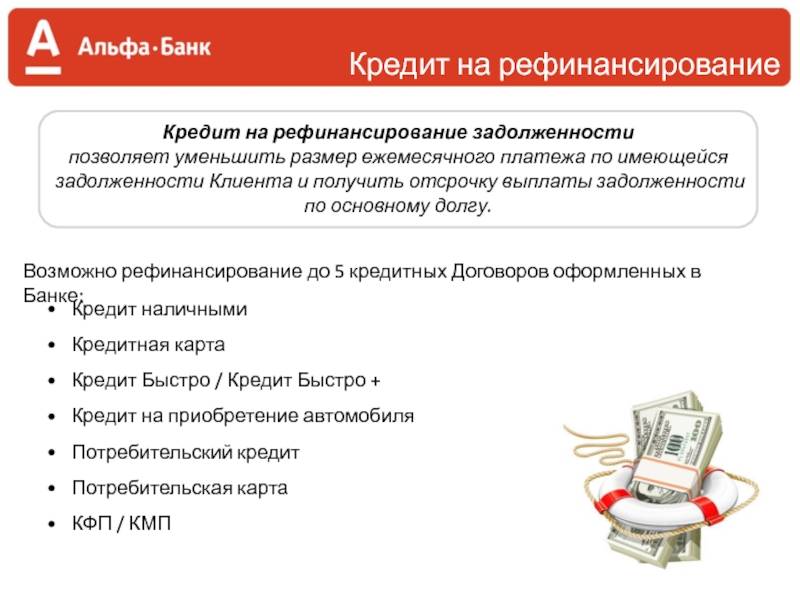

В рамках данных программ клиент может консолидировать до 5-ти кредитов, в число которых входят ипотечные займы и долговые обязательства по кредитным картам. В индивидуальном порядке банк может одобрить выдачу некоторой суммы наличными. От соискателя не требуется наличие страховки.

Требования к заемщику

Физическим лицам, планирующим рефинансирование кредитов от Альфа банка, полезно знать условия соглашения и требования, предъявляемые к соискателю:

программа доступна только для граждан РФ, достигших возраста 21 год, но не старше 65-ти лет;

сделка заключается в рублях;

максимальный срок рефинансирования составляет 25 лет;

потенциальный претендент должен иметь постоянное место регистрации;

для перекредитования у клиента могут потребовать имущественное обеспечение;

хорошая кредитная история увеличивает шансы на рефинансирование кредита в Альфа банке.

Документы

Для принятия участия в программе рефинансирования претенденту придется собрать необходимые документы. Пакет документов вместе с заполненной анкетой предоставляется сотруднику банка.

Какие документы нужно предъявить в кредитно-финансовое учреждение:

паспорт гражданина РФ;

второй документ, удостоверяющий личность заемщика, выбирается по желанию последнего (загранпаспорт, права на вождение транспортного средства, страховой полис);

справка по форме 2-НДФЛ, подтверждающая размер доходов соискателя за последние 6 месяцев (заверяется работодателем);

документы на движимое или недвижимое имущество, которое можно предоставить банку в качестве залогового обеспечения;

идентификационный номер налогоплательщика;

трудовая книжка или договор, в котором указано, что клиент на данный момент имеет работу.

Нужны для рефинансирования кредита и бумаги по прошлой кредитной программе, на которую и планируется оформление рефинансирования. Клиенты Альфа банка, которые посредством него получают заработную плату, могут оформить рефинансирование по двум документам. В некоторых случаях банковские сотрудники предлагают соискателю предоставить дополнительные документы, повышающие шансы на одобрение заявки.

Особенности банка

Несмотря на не слишком продолжительный срок существования (с 1990 года) Альфа-Банк успел показать себя надежной и стабильной финансово-кредитной организацией. В немалой степени такой репутации способствует его универсальность, ведь нет такой услуги, которую не предоставлял бы Альфа-Банк своим клиентам. В 2012 году он даже получил за все эти качества премию Рунета.

Все имеющиеся наработки постоянно модернизируются и усовершенствуются, в этом направлении идет постоянная работа. Банк работает над улучшением качества обслуживания, приема платежей, обеспечением безопасности.

Погашение задолженности

Физическое лицо может вносить платежи по новому займу как с комиссией, так и без таковой.

Платные методы

Зачислить деньги на кредитный счет можно через:

- QIWI-кошелек (1,6%, не менее 100 руб.);

- Билайн или МТС (1%, от 50 руб.);

- CyberPlat (2%, не менее 20 руб.);

- Мегафон (1%, от 50 руб.);

- «Почту России» (2%, не менее 40 руб.);

- систему платежей «Золотая Корона» (1%, от 50 руб.);

- «Связной» (1%, не менее 50 руб.).

Зачислить деньги можно через QIWI-кошелек.

Зачислить деньги можно через QIWI-кошелек.

Варианты без комиссии

Бесплатно операции осуществляют через:

- Мобильное приложение. Нужно установить программу на телефон, выбрать кредитный счет, зачислить на него деньги с зарплатной или накопительной карты.

- Банкоматы Альфа-Банка. В главном меню выбирают вариант оплаты кредита, вводят реквизиты и сумму.

- Интернет-банк. С этим инструментом работают так же, как с мобильным приложением.

- Банковские кассы.

Порядок процедуры перекредитования

Рефинансирование кредита сводится к нескольким последовательным шагам. На предварительном этапе кредитуемому нужно определить, какие займы будет выгодно погасить с помощью этой программы

Следует обращать внимание не только на значение процентной ставки, но и на общую переплату, которая возникнет в результате использования новой ссуды. Убедившись в целесообразности такого шага, можно подать заявку любым из предусмотренных банком способов

После заключения договора следует ожидать зачисления денег на счета в банках, первоначально выдавших рефинансируемые кредиты. Кроме этого, в каждом из них потребуется заполнить заявление на досрочное погашение займов согласно установленным ими регламентам.

После поступления денег на счета нужно вновь обратиться в каждый из банков-кредиторов и получить у них справки о погашении задолженностей. Эти бумаги необходимо в дальнейшем предъявить осуществившей рефинансирование организации. Самый быстрый и удобный способ сделать это — загрузить их скан в разработанном Альфа Банком приложении.

Как рассчитать сумму экономии по займу, если воспользоваться перекредитованием

Чтобы определить финансовый результат можно воспользоваться онлайн-калькулятором. Недостатком такого метода считается неточность расчетов. Многие пользователи самостоятельно определяют сумму переплаты.

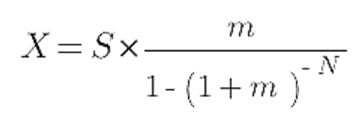

Чтобы рассчитать сумму аннуитетного платежа можно воспользоваться следующей формулой:

S- сумма кредита, которая была выдана заемщику;

Р – величина ежемесячной процентной ставки;

N – продолжительность действия кредитного договора в месяцах.

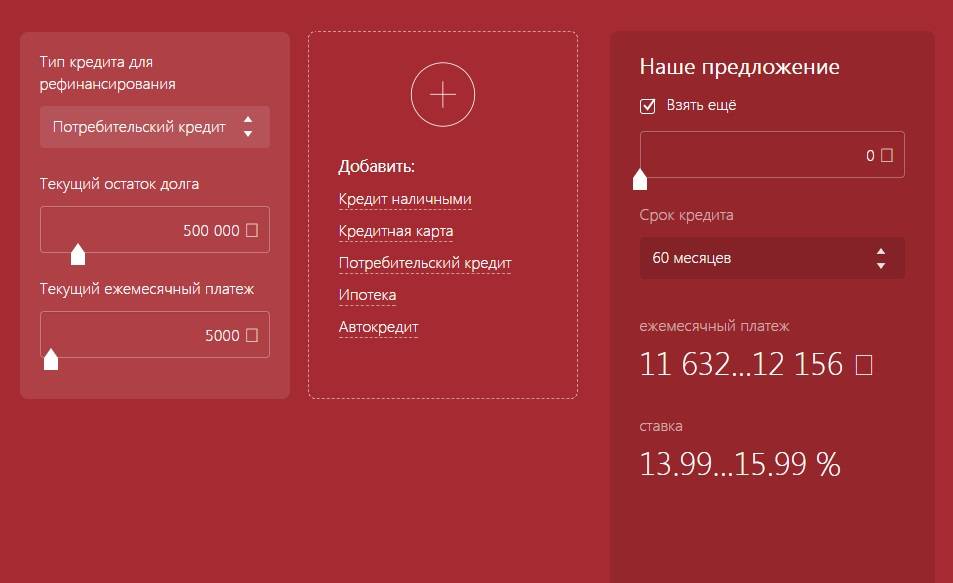

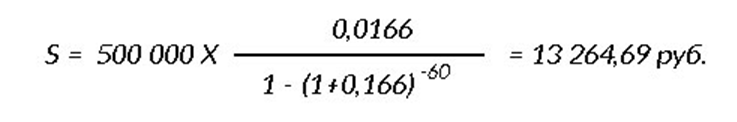

К примеру, заемщик взял потребительский кредит в банке «Восточный экспресс». Займ был выдан по кредитной программе «Большие деньги» под 20% годовых.

Банк предоставил клиенту ссуду в размере 500 тыс. рублей на 5 лет. При погашении кредита была выбрана аннуитетная система. Это значит, что сначала клиент выплачивает проценты, а потом тело займа.

Разделим годовую процентную ставку на 12 и получим ежемесячную величину:

Ежемесячный платеж по кредиту составит:

Отсюда, получим сумму процентов, которая присутствует в составе первого обязательного платежа:

После внесения первого взноса сумма основного долга уменьшится на 14700 рублей.

Теперь рассчитаем сумму платежа за следующий месяц:

(500 000 – 14 700) х 0,2 / 12 = 8 088 руб.

Переплата по кредиту составляет 168 944,5 рублей (33,79% от суммы займа). Через год остаток по долговым обязательствам составил 352 597 рублей. На погашение тела кредита было направлено 147 403 руб.

Сумма процентов, уплаченных по договору, составила 94 154 руб. Клиент решил перекредитоваться в Альфа-банке, который предоставил новый займ под 15% годовых.

Пользователю необходимо рассчитаться по долгам в течение 4 лет. При заключении кредитного договора банк установил новый график платежей.

Благодаря рефинансированию человек смог добиться уменьшения суммы ежемесячного платежа до 9 864 руб. Теперь сумма переплаты на остаток долга составит 120 900 руб. Полная стоимость кредита установлена в размере 473 497 руб.

С учетом перекредитования сумма выплат составит:

При погашении займа полностью в банке «Восточный экспресс» сумма переплаты составила бы 801 232 рубля.

Клиент смог сэкономить на процентах 86 188 рублей

Рассмотрим в качестве примера еще один случай. Человек решил взять потребительский кредит в ВТБ-24 в размере 100 тыс. руб. Банк выдал клиенту займ под 17% годовых при условии, что он вернет деньги в течение 12 месяцев.

Клиент расплачивался по ссуде в течение 8 месяцев. Он ежемесячно перечислял на свой счет сумму в размере 9 136 руб. При этом общая сумма переплаты составляла 9 631 рублей (9,63% от суммы займа).

За время обслуживания кредита человек успел выплатить ВТБ-24 проценты в размере 7 713 руб. Платежи, предназначенные на погашение тела кредита достигли 56 232 руб.

После этого он узнал о более выгодной программе в Альфа-банке. До рефинансирования остаток задолженности составлял 52 148 руб.

Процентная ставка по новому займу составила 15%. После перекредитования пользователь должен был заплатить Альфа-банку 54 497руб.

Полученные цифры показывают, что рефинансирование в этом случае не имеет никакого смысла.

Чем ближе срок полного погашения кредита, тем меньший эффект можно получить от перекредитования.

Рефинансирование в Альфа-Банке для физических лиц

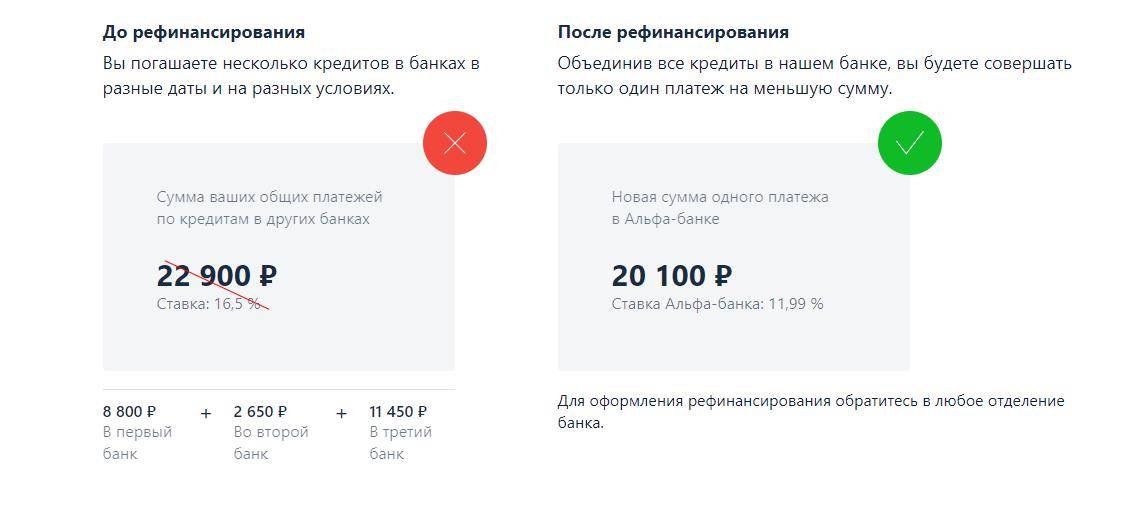

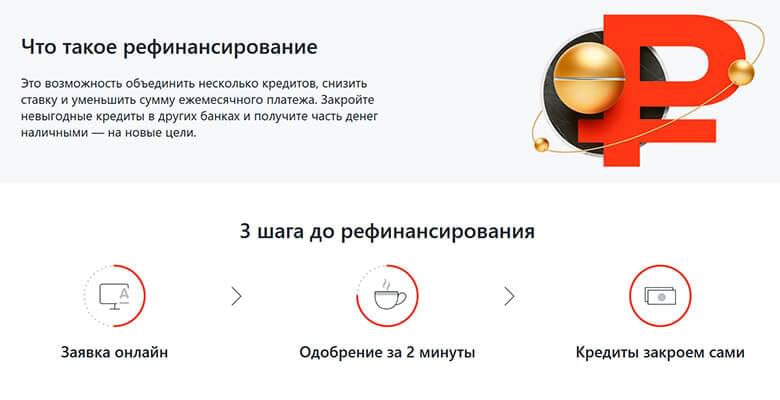

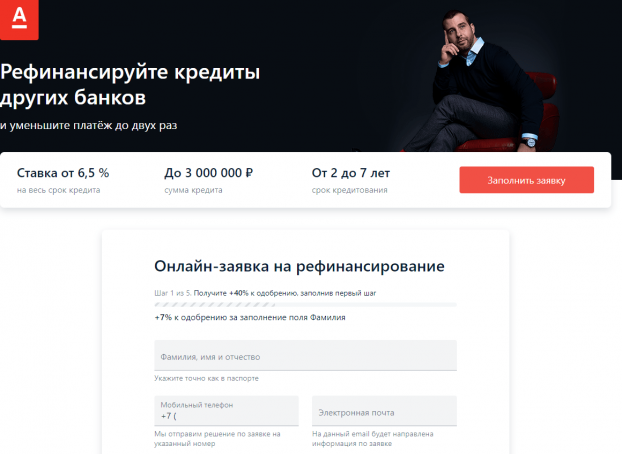

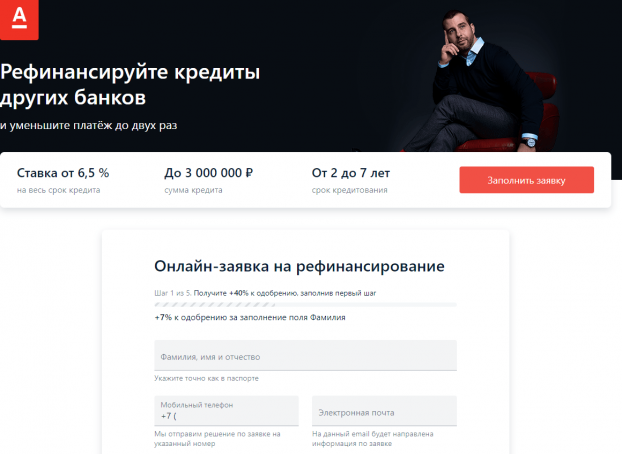

Чтобы воспользоваться услугой рефинансирования, необходимо заранее обратиться в тот банк, где открыт текущий кредит и взять справку об имеющейся задолженности. Затем подать соответствующий запрос в Альфа-Банк. Сделать это можно онлайн на официальном сайте или лично в одном из отделений финансового учреждения. Рассмотрение заявки происходит в кратчайшие сроки. В случае ее одобрения, вы заключаете договор рефинансирования, а новый кредитор выплачивает предыдущему ваш долг в полном объеме. Вы можете объединить до 5 кредитов и выплачивать один.

Рефинансирование в Альфа-Банке для физических лиц

Рефинансирование в Альфа-Банке для физических лиц

Далее для вас начинают действовать следующие условия:

- Снижение процентной ставки до 5,5%.

- Лимиты от 50 тысяч до 3 млн рублей.

- Сроки кредитования от 1 до 7 лет.

Данный перечень распространяется только на зарплатных клиентов. Для остальных категорий заёмщиков максимальная сумма рефинансирования составляет 3 млн. рублей на срок до 5 лет. При этом размер комиссионных 5,5% – 17,9% годовых. Также в Альфа-Банке вам выдадут новый график платежей и разъяснят все нюансы выплат.

«Альфа Банк» – Рефинансирование Кредитов и Ипотеки для Физических Лиц

Если в настоящее время тяготят кредитные обязательствам с высокой процентной переплатой, заемщику рекомендуют изучить параметры программы, позволяющей рефинансировать долг на следующих условиях:

- Снижение ставки до 9,9%.

- Кредитный лимит до 3 миллионов рублей.

- Погашение в течение 7 лет.

Чтобы узнать конкретные условия рефинансирования, подают заявку со страницы с описанием программы. «Альфа банк» предлагает консолидировать долги по нескольким кредитам (до 5 договоров), экономя на переплате другим кредиторам.

Помимо снижения процентной ставки удается пересмотреть сроки погашения, делая платеж наиболее комфортным, исходя из текущего уровня платежеспособности.

Помимо снижения процентной ставки удается пересмотреть сроки погашения, делая платеж наиболее комфортным, исходя из текущего уровня платежеспособности.

Можно получить дополнительную сумму наличными, увеличив кредитную линию по программе рефинансирования.

Условия рефинансирования

Рефинансирование кредитов других банков по низкой процентной ставке.

Альфа-Банк предлагает оформить услугу рефинансирования кредитов других финансовых учреждений. Вы можете перевести свои долговые обязательства в Альфа-Банк по сниженной процентной ставке и более длительным периодом погашения задолженности. Это позволит максимально оптимизировать расходы по текущим платежам и сэкономить на процентах. Суть предложения заключается в том, что вы подписываете соглашение, согласно которому получаете выгодные условия выплаты кредита. Воспользоваться услугой могут клиенты с хорошей кредитной историей. Среди других обязательных требований:

- Возраст от 21 до 70 лет.

- Гражданство РФ.

- Прописка в регионе присутствия банка.

- Подтверждение источника дохода.

- Залоговое имущество, находящееся в собственности заёмщика.

Рефинансирование в Альфа-Банке для физических лиц

Чтобы воспользоваться услугой рефинансирования, необходимо заранее обратиться в тот банк, где открыт текущий кредит и взять справку об имеющейся задолженности. Затем подать соответствующий запрос в Альфа-Банк. Сделать это можно онлайн на официальном сайте или лично в одном из отделений финансового учреждения. Рассмотрение заявки происходит в кратчайшие сроки. В случае ее одобрения, вы заключаете договор рефинансирования, а новый кредитор выплачивает предыдущему ваш долг в полном объеме. Вы можете объединить до 5 кредитов и выплачивать один.

Рефинансирование в Альфа-Банке для физических лиц

Рефинансирование в Альфа-Банке для физических лиц

Далее для вас начинают действовать следующие условия:

- Снижение процентной ставки до 5,5%.

- Лимиты от 50 тысяч до 3 млн рублей.

- Сроки кредитования от 1 до 7 лет.

Данный перечень распространяется только на зарплатных клиентов. Для остальных категорий заёмщиков максимальная сумма рефинансирования составляет 3 млн. рублей на срок до 5 лет. При этом размер комиссионных 5,5% – 17,9% годовых. Также в Альфа-Банке вам выдадут новый график платежей и разъяснят все нюансы выплат.

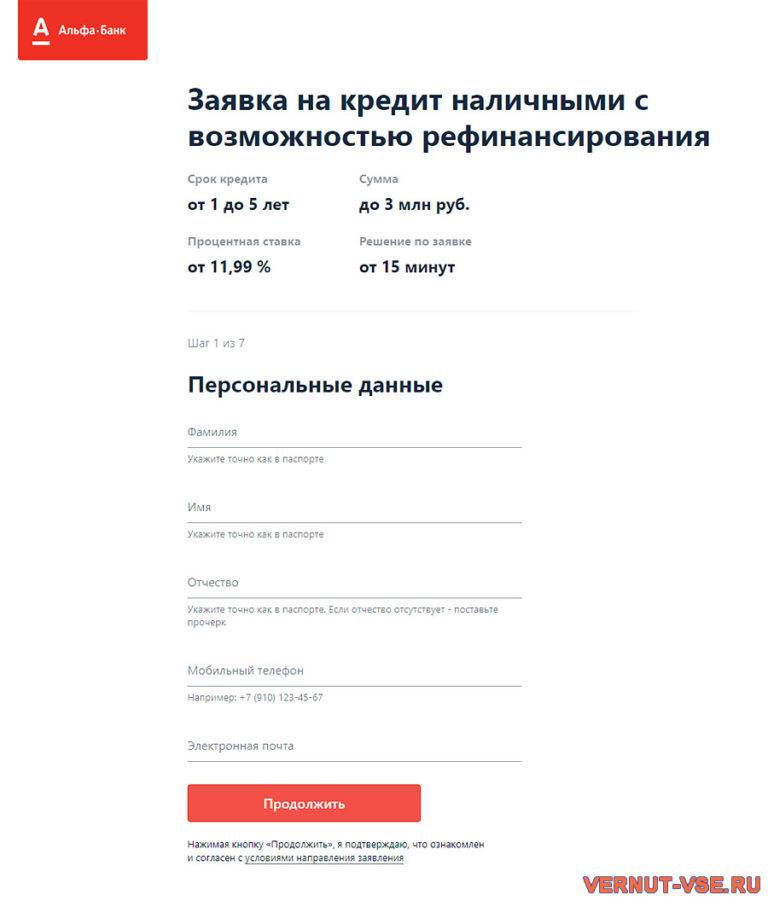

Как оформить рефинансирование потребительского кредита в Альфа-Банке

Для подписания договора необходимо предоставить ряд документов. Среди них:

- Гражданский паспорт и ИНН.

- Справка с места работы о размере заработной платы.

- Заполненная трудовая книжка.

- Копия старого кредитного договора.

- Письмо из старого банка об отказе от долговых обязательств.

- Справка, подтверждающая остаток кредита.

- Документ, подтверждающий права собственности имущество, выступающее в качестве залога.

Этот пакет документ подлежит передаче сотрудникам Альфа-Банка вместе с заявлением о рефинансировании.

Преимущества рефинансирования в Альфа-Банке

Преимущества рефинансирования в Альфа-Банке

Преимущества рефинансирования в Альфа-Банке

- Уменьшение долговой нагрузки. Вы будите выплачивать кредит по сниженной ставке.

- Длительный срок. Вы сможете отдавать деньги на протяжении нескольких лет, распределив таких образом семейный бюджет.

- Замена валюты. Если вы брали кредит в долларах или евро, то рефинансирование в Альфа-Банке позволит рассчитываться в рублях.

- Дополнительные средства. Банк предлагает взять большую сумму без увеличения размера регулярных платежей.

Расчет графика платежей кредита «Рефинансирование»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 02.07.2021 | 150 000,00 | 1 971,37 | 3 301,44 | 5 272,81 |

| 02.08.2021 | 146 698,56 | 1 992,25 | 3 280,57 | 5 272,81 |

| 02.09.2021 | 143 417,99 | 1 947,69 | 3 325,12 | 5 272,81 |

| 02.10.2021 | 140 092,87 | 1 841,17 | 3 431,65 | 5 272,81 |

| 02.11.2021 | 136 661,22 | 1 855,93 | 3 416,88 | 5 272,81 |

| 02.12.2021 | 133 244,34 | 1 751,16 | 3 521,66 | 5 272,81 |

| 02.01.2022 | 129 722,68 | 1 761,71 | 3 511,11 | 5 272,81 |

| 02.02.2022 | 126 211,57 | 1 714,02 | 3 558,79 | 5 272,81 |

| 02.03.2022 | 122 652,78 | 1 504,50 | 3 768,32 | 5 272,81 |

| 02.04.2022 | 118 884,46 | 1 614,52 | 3 658,30 | 5 272,81 |

| 02.05.2022 | 115 226,17 | 1 514,36 | 3 758,46 | 5 272,81 |

| 02.06.2022 | 111 467,71 | 1 513,79 | 3 759,02 | 5 272,81 |

| 02.07.2022 | 107 708,69 | 1 415,56 | 3 857,26 | 5 272,81 |

| 02.08.2022 | 103 851,43 | 1 410,36 | 3 862,46 | 5 272,81 |

| 02.09.2022 | 99 988,97 | 1 357,91 | 3 914,91 | 5 272,81 |

| 02.10.2022 | 96 074,06 | 1 262,65 | 4 010,16 | 5 272,81 |

| 02.11.2022 | 92 063,90 | 1 250,28 | 4 022,54 | 5 272,81 |

| 02.12.2022 | 88 041,36 | 1 157,08 | 4 115,73 | 5 272,81 |

| 02.01.2023 | 83 925,63 | 1 139,76 | 4 133,06 | 5 272,81 |

| 02.02.2023 | 79 792,57 | 1 083,63 | 4 189,19 | 5 272,81 |

| 02.03.2023 | 75 603,38 | 927,37 | 4 345,44 | 5 272,81 |

| 02.04.2023 | 71 257,94 | 967,72 | 4 305,09 | 5 272,81 |

| 02.05.2023 | 66 952,85 | 879,93 | 4 392,89 | 5 272,81 |

| 02.06.2023 | 62 559,96 | 849,60 | 4 423,22 | 5 272,81 |

| 02.07.2023 | 58 136,75 | 764,06 | 4 508,75 | 5 272,81 |

| 02.08.2023 | 53 627,99 | 728,30 | 4 544,52 | 5 272,81 |

| 02.09.2023 | 49 083,48 | 666,58 | 4 606,23 | 5 272,81 |

| 02.10.2023 | 44 477,24 | 584,54 | 4 688,27 | 5 272,81 |

| 02.11.2023 | 39 788,97 | 540,36 | 4 732,46 | 5 272,81 |

| 02.12.2023 | 35 056,51 | 460,73 | 4 812,09 | 5 272,81 |

| 02.01.2024 | 30 244,42 | 410,74 | 4 862,08 | 5 272,81 |

| 02.02.2024 | 25 382,34 | 344,71 | 4 928,11 | 5 272,81 |

| 02.03.2024 | 20 454,24 | 259,86 | 5 012,96 | 5 272,81 |

| 02.04.2024 | 15 441,28 | 209,70 | 5 063,11 | 5 272,81 |

| 02.05.2024 | 10 378,17 | 136,39 | 5 136,42 | 5 272,81 |

| 02.06.2024 | 5 241,75 | 71,19 | 5 241,75 | 5 312,93 |

Показать все

Получение и обслуживание займа

Получение кредита происходит путем перечисления его на счета банков, кредиты в которых подлежат рефинансированию. Кроме того, какую-то часть кредита можно получить наличными и потратить на любые цели.

Ежемесячные платежи можно перечислять по-разному:

- используя приложение для смартфонов «Альфа-Мобайл»;

- в личном кабинете «Альфа-Клик»;

- при помощи банкоматов «Альфа-Банка»;

- при помощи терминалов «Киви», «Киберплат», «Европлат» и сервиса «Золотая корона»;

- в салонах «Евросеть», «Билайн», «МТС», «Мегафон», «Связной»;

- в отделениях «Почты России» и магазинах «Эльдорадо»,

Погасить досрочно полностью или частично можно в мобильном приложении банка или позвонив по телефону 8 800 200-00-00 или +7 495 78-888-78.

При звонке на указанные номера вам станет доступно голосовое меню, следуя подсказкам которого, вы можете:

- узнать о сумме долга и размере минимального платежа;

- частично или полностью погасить кредит;

- заказать крупную сумму кредита наличными.

Особенности сделки

Процедура рефинансирования не сильно отличается от обычного получения кредита. Вы также должны будете подать заявку, ждать ее подтверждения, собирать и представлять требуемые документы, заключать кредитный договор.

Разве что кредит будет предоставлен не наличными, а перечислен на счет в другом банке. Но в Альфа-Банке, как уже отмечалось выше, некоторую сумму вы можете получить сразу же наличными.

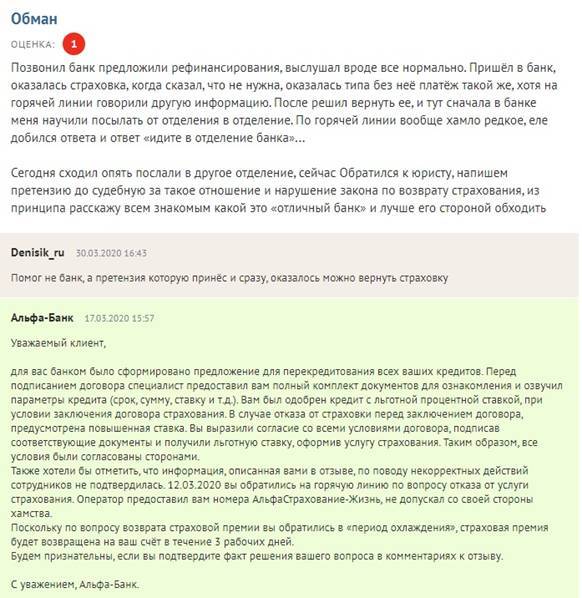

Особенности рефинансирования кредитов в Альфа-Банке

Главная особенность рефинансирования в Альфа-Банке заключается том, что оно происходит строго индивидуально. Работники учреждения аккуратно взвешивают все «за» и «против» перед тем, как принять решение. Речь идет о финансовых рисках, банк должен понимать, способен ли заемщик выплатить кредит. Ненадежный заемщик вполне может остаться без кредита. С другой стороны, любая операция банка – это поиск выгоды как для банка, так и для клиента. Возможны исключения. Анализ отзывов в интернете показал, что рефинансирование получали люди, у которых были существенные проблемы с кредитной историей, хотя официальные источники утверждают о значительной строгости процедуры.

Главная особенность рефинансирования в Альфа-Банке заключается том, что оно происходит строго индивидуально. Работники учреждения аккуратно взвешивают все «за» и «против» перед тем, как принять решение. Речь идет о финансовых рисках, банк должен понимать, способен ли заемщик выплатить кредит. Ненадежный заемщик вполне может остаться без кредита. С другой стороны, любая операция банка – это поиск выгоды как для банка, так и для клиента. Возможны исключения. Анализ отзывов в интернете показал, что рефинансирование получали люди, у которых были существенные проблемы с кредитной историей, хотя официальные источники утверждают о значительной строгости процедуры.

Процедурные нюансы

Для начала процедуры перекредитования в Альфа-Банке необходимо обратиться к первичному банку-кредитодателю с требованием о рефинансировании кредита. Полученный отказ будет необходимым для обращения в Альфа-Банк документом.

Для начала процедуры перекредитования в Альфа-Банке необходимо обратиться к первичному банку-кредитодателю с требованием о рефинансировании кредита. Полученный отказ будет необходимым для обращения в Альфа-Банк документом.

Если новый кредитор – Альфа-Банк – даст положительный ответ, то деньги поступят на счет первичного кредитодателя, а не самого заемщика. Последний получит на руки новый договор с новыми, более выгодными условиями выплаты платежей.

Условия рефинансирования кредита других банков в Альфа-Банке

Оформить заявку на рефинансирование можно тремя путями – на сайте финансового учреждения, в любом отделении банка или вызвав на дом выездного менеджера. Последний пункт – только для клиентов, получающих зарплату через карты Альфа-Банка.

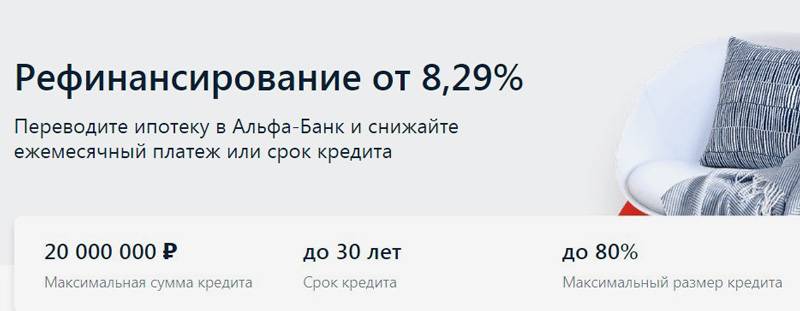

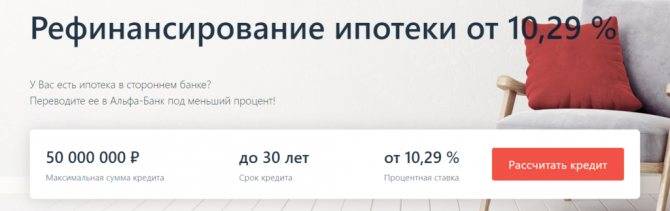

Другие условия рефинансирования в Альфа-Банке:

- валюта кредита строго национальная, то есть, рубли;

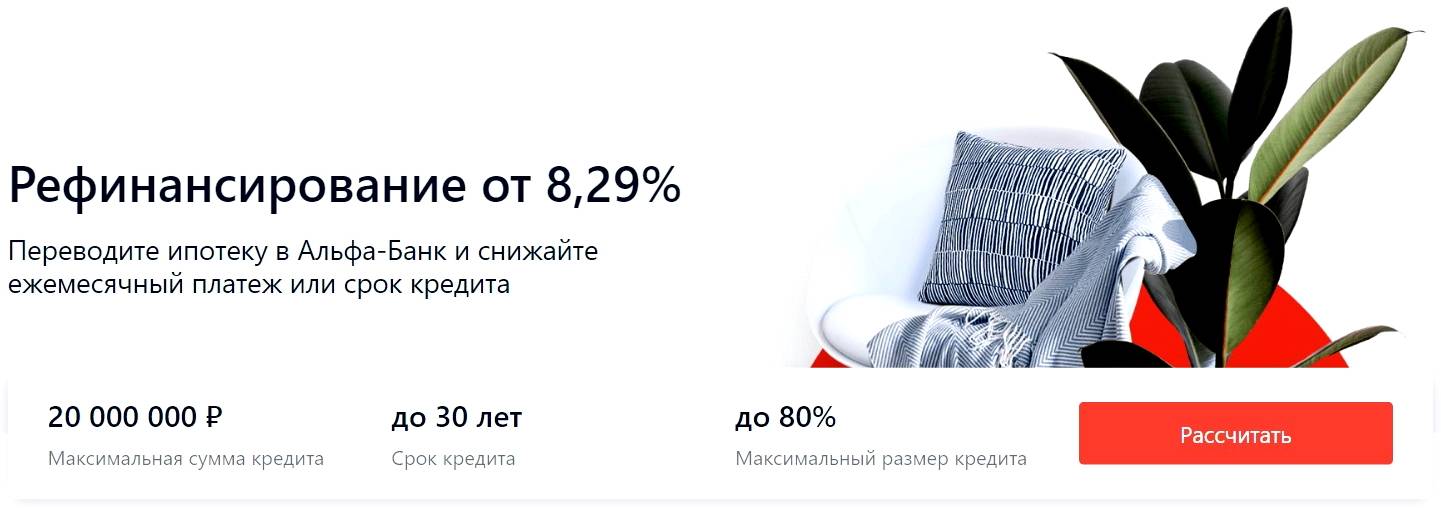

- максимальный срок всех кредитов, кроме ипотеки – 25 лет, ипотека – 30 лет (не забываем про индивидуальную коррекцию каждого решения по перекредитованию);

- банк может потребовать залог (чаще всего именно так все и происходит);

- рефинансирование кредитов структурами Альфа-Банка возможно только для граждан РФ, достигших 21-летнего возраста;

- у заемщика не должно быть долгов перед другими финансовыми учреждениями, помимо основного банка-кредитодателя;

- клиент должен иметь постоянное место работы, обладать имуществом (квартира, машина, дача и т.д.), быть зарегистрированным в районе проживания.

Документы

Для того, чтобы оформить перекредитование в Альфа-Банке, нужно обладать следующим перечнем документов:

- свидетельство, подтверждающее право собственности на предоставляемое в качестве залога имущество;

- отказ первичного кредитодателя от перекредитования в письменной форме;

- паспорт;

- справка о доходах;

- ИНН;

- договор по кредиту с первичным кредитодателем;

- справка по долгам кредита;

- трудовая книжка или справка, удостоверяющая наличие постоянного места работы.

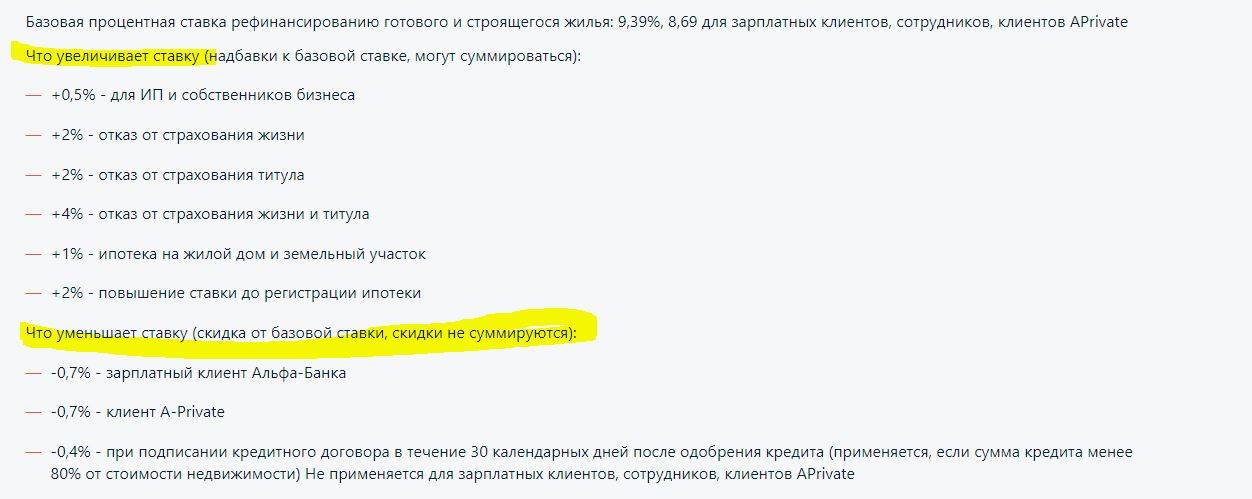

О возможной процентной ставке рефинансированного кредита

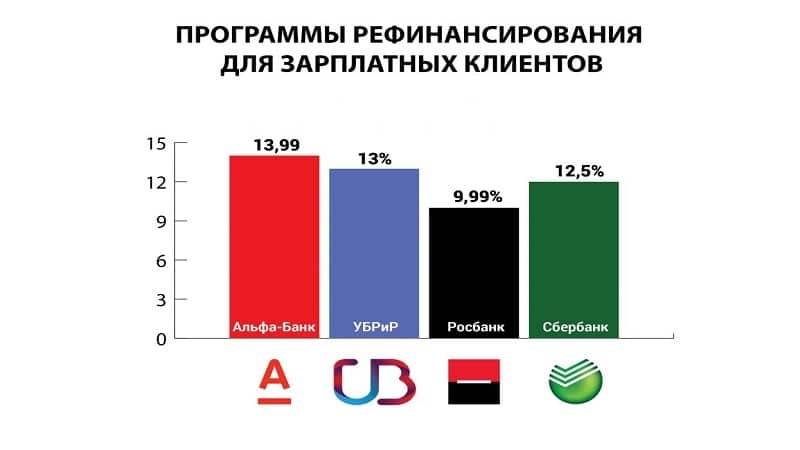

Из документа, размещенного на сайте Альфа-Банка, можно узнать пороги процентных ставок, где самая низкая – 11,99% и самая высокая – 35,71%.

Максимально низкая процентная ставка в Альфа-Банке возможна при рефинансировании ипотеки других банков, то есть, ипотечном перекредитовании. Что касается рефинансируемой кредитной карты, тут может быть максимально высокая ставка. Естественно, низкие ставки предусмотрены для зарплатных клиентов Альфа-Банка, держателей льготных пакетов услуг (ПУ).

Требования Альфа-Банка

Прежде чем одобрить заявку по ипотечной программе, кредитная структура должна удостовериться в финансовой благонадежности должника. Держатели зарплатных карт рассматриваются как приоритетные заемщики на получение кредита.

К имуществу

Перечень требований:

- отсутствие обременений и притязаний на право собственности со стороны родственников и третьих лиц;

- подключение к инженерным сетям (электричество, газ, канализация и прочее);

- отсутствие незаконных перепланировок;

- степень износа жилья — не более 65%;

- наличие каменного, кирпичного или железобетонного фундамента;

- отсутствие МКД в перечне объектов, предназначенных для расселения, сноса или реновации;

- наличие санузла и отдельной кухни.

Перед оформлением сделки по приобретению жилья на первичном рынке недвижимости финансовая структура проверяет как регистрационные документы девелопера, так и наличие разрешения на строительство.

К заемщику

Перечень требований:

- гражданин РФ (в большинстве программ ипотечного кредитования могут участвовать украинцы и белорусы);

- не моложе 21 года и не старше 70 лет (к максимальному порогу возраста заемное обязательство должно быть исполнено);

- работает по найму (не зарегистрирован в качестве ИП);

- общий трудовой стаж не менее 1 года;

- состоит в штате сотрудников как минимум 4 месяца (на момент подачи заявки).

При выборе формата кредитования обладатель карты Альфа-Банка вправе привлечь к участию до 3 созаемщиков.

Особенности процедуры рефинансирования в Альфа-Банке

Процесс рефинансирования следует начинать с попытки реструктуризации в банке, выдавшем изначальный кредит. Если она не удалась, заемщик вправе обратиться в другое финансовое учреждение с заявкой на рефинансирование.

Лучше всего делать это незамедлительно, не ожидая возникновения просрочек. Лица, допустившие их, могут получить отказ от Альфа-Банка по причине испорченной кредитной истории, ставящей под сомнение платежеспособность потенциального клиента.

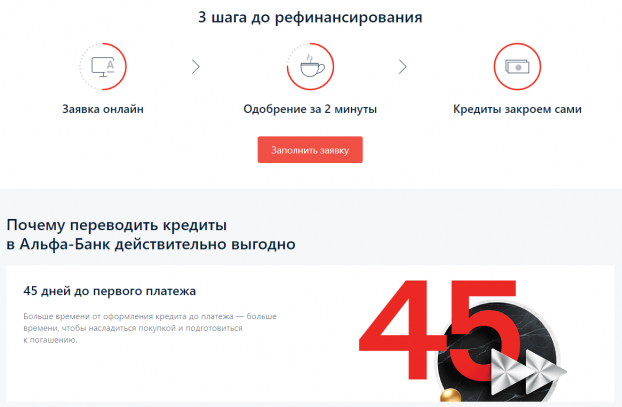

Первым шагом на пути получения рефинансирования становится заполнение заявки. Его можно получить у менеджера во время вводной консультации или скачать на сайте Альфа-Банка.

К тому же загрузка копий необходимых документов на сайте Альфа-Банка не предусмотрена. Заверение копий производится в офисе отделения. Зарплатным клиентам легче – к ним может прибыть выездной менеджер и произвести оформление на месте.

Заявки обрабатываются быстро, клиент уже в день подачи будет знать о решении банка. В случае позитивного ответа заявитель должен явиться в ближайшее отделение Альфа-Банка, имея при себе полный пакет документов. Договор рефинансирования оформляется и подписывается в тот же день.

Затем следует платеж Альфа-Банка, погашающий текущую задолженность, и у клиента возникают новые долговые обязательства на более приемлемых условиях.

Как оформить рефинансирование кредита в Альфа-банке

Чтобы рефинансировать долговое обязательство в Альфа банке, физическому лицу нужно обратиться в банк-кредитор. Первоначальная финансовая организация выдает клиенту письменный документ с ответом, который предоставляется в Альфа банк вместе с заполненной анкетой.

Если банк отвечает на заявку положительно, между ним и клиентом составляется кредитный договор. Денежные средства, выделенные финансовой организацией по программе рефинансирования, перечисляются первому банку (или нескольким банкам). Теперь заемщик должен погашать кредит в Альфа банке. Ежемесячные выплаты осуществляются согласно графику платежей и процентной ставки. От клиента требуется своевременное внесение означенных сумм.

Оформление рефинансирования возможно при личном посещении отделения банка или в онлайн режиме. При втором варианте соискатель заполняет форму заявления, имеющуюся на официальном сайте банка. Данная процедура ускоренная, поскольку клиент не тратит времени на посещение банковского отделения и не ожидает в очередях.

Рефинансирование своих же клиентов

Альфабанк рефинансирует свои кредиты, в результате чего клиент получает отсрочку на погашение и снижение суммы ежемесячной выплаты. Рефинансированию подлежат кредиты ипотечные, потребительские, карточные и автокредиты. Если у заемщика ухудшилась финансовая ситуация и он не может стабильно вносить заявленную банком ежемесячную плату, он должен, не дожидаясь просрочек и порчи кредитной истории, обратиться к сотрудникам банка с заявлением на перекредитование своего же займа. Банку намного выгоднее выдать клиенту новый кредит на более щадящих условиях, чем не получать регулярные платежи и затевать с должником судебные тяжбы.

Для клиентов банка доступны «кредитные каникулы» (своеобразная форма отсрочки платежа), во время которых человек может наладить свое финансовое положение и вернуться к графику стабильных выплат, но это уже не в рамках рефинансирования, а в рамках реструктуризации кредита.

Рефинансирование кредитов других банков

Альфабанк активно сотрудничает с физическими лицами, попавшими в зависимость от долговых обязательств, оформленных в другом банке. Для таких людей существуют специальные программы рефинансирования:

кредит наличными;

консолидация нескольких займов или перекредитование одного займа другого банка со снижением процентной ставки;

потребительский кредит;

ипотека.

Для участия в программе рефинансирования соискателю необходимо, помимо основных, предоставить банку дополнительные документы:

договор с банком-кредитором;

отказ банка-кредитора от рефинансирования долга заемщика;

выписку по остатку с указанием процентной ставки.

В течение нескольких дней сотрудники Альфа банка рассматривают обращение претендента и выносят решение. Если оно положительное, составляется новый договор, в котором указывается процентная ставка и срок кредитования. Альфа банк гасит кредит должника в первом банке, клиент же обязан предоставить документ о закрытии долга и расторжении кредитного договора.

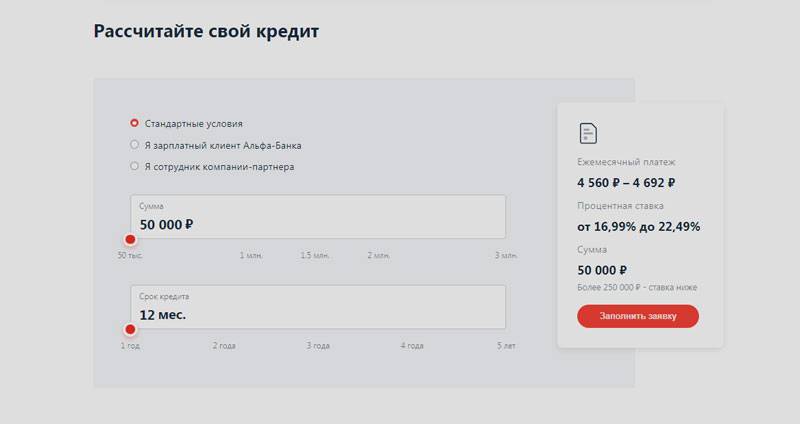

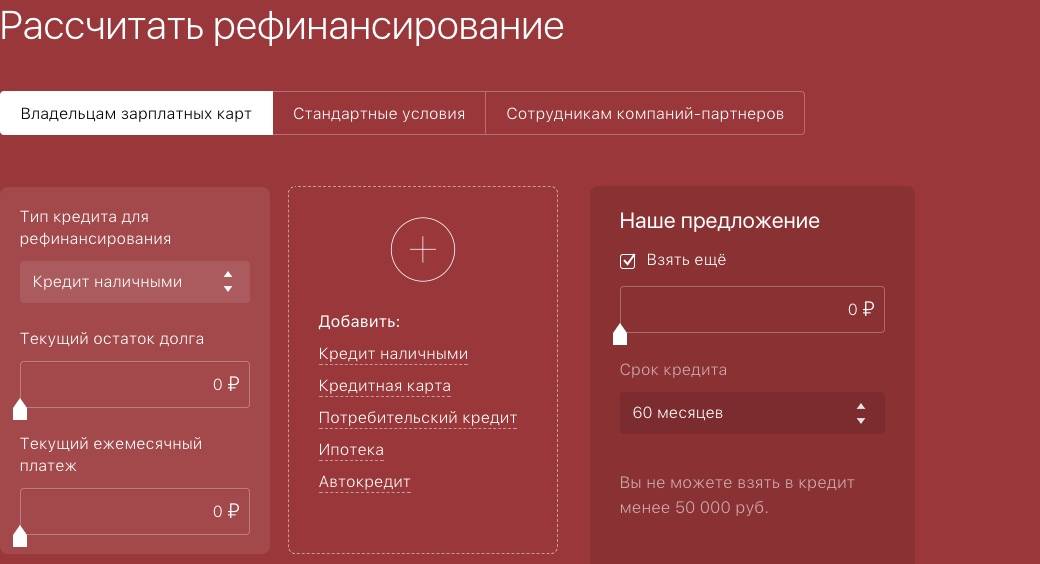

Рассчитать кредит

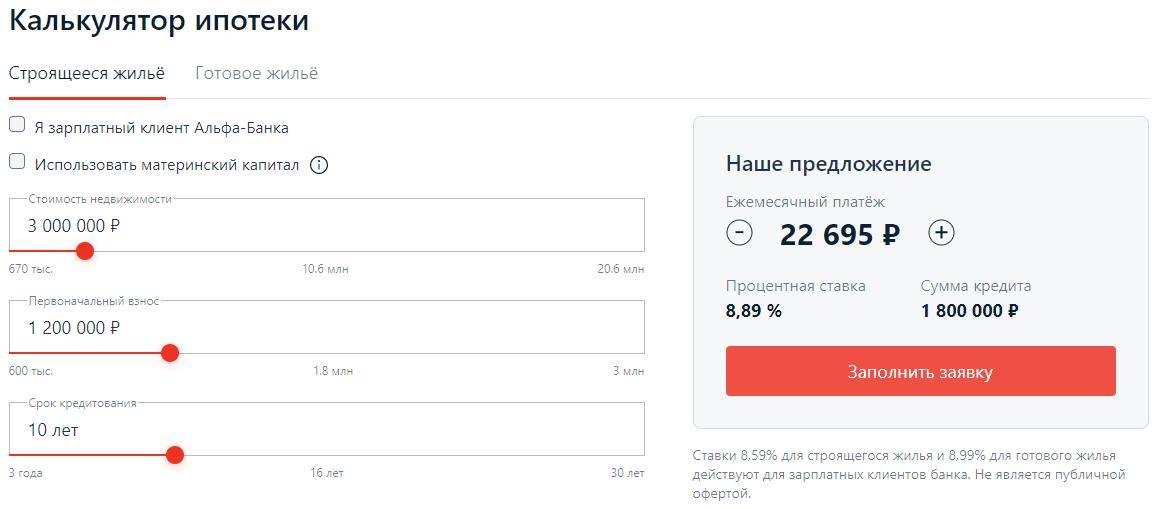

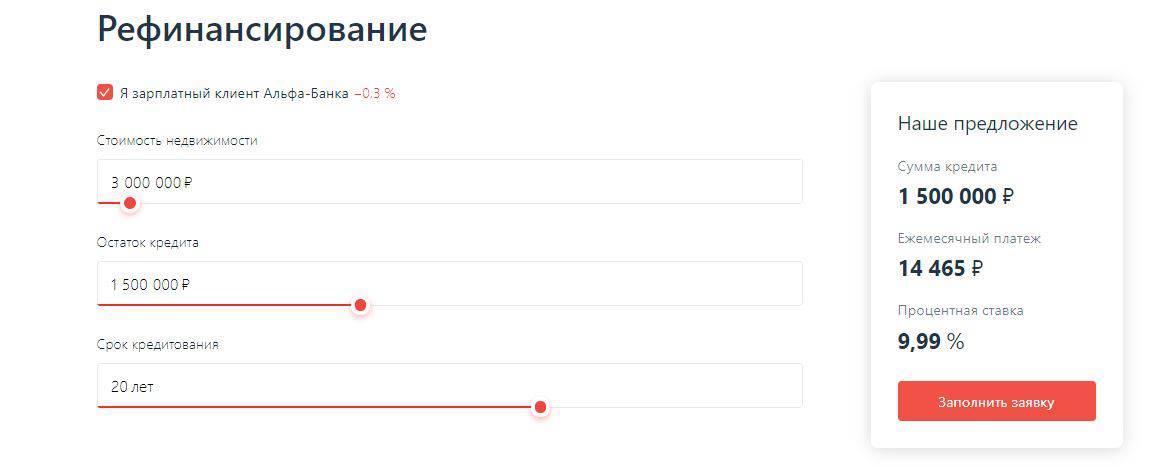

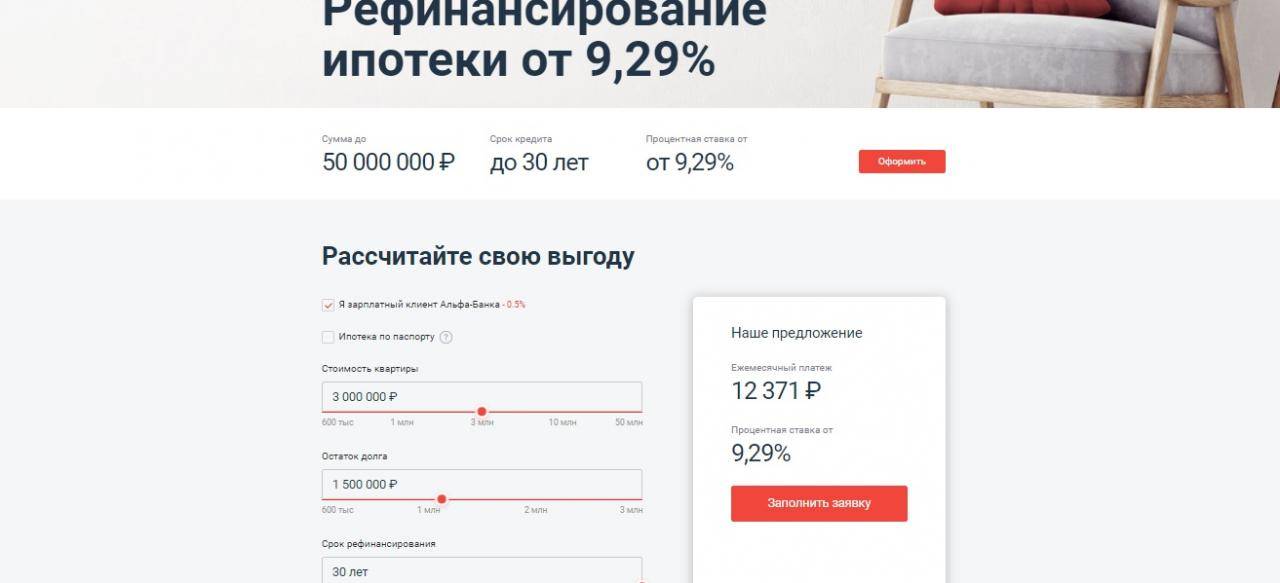

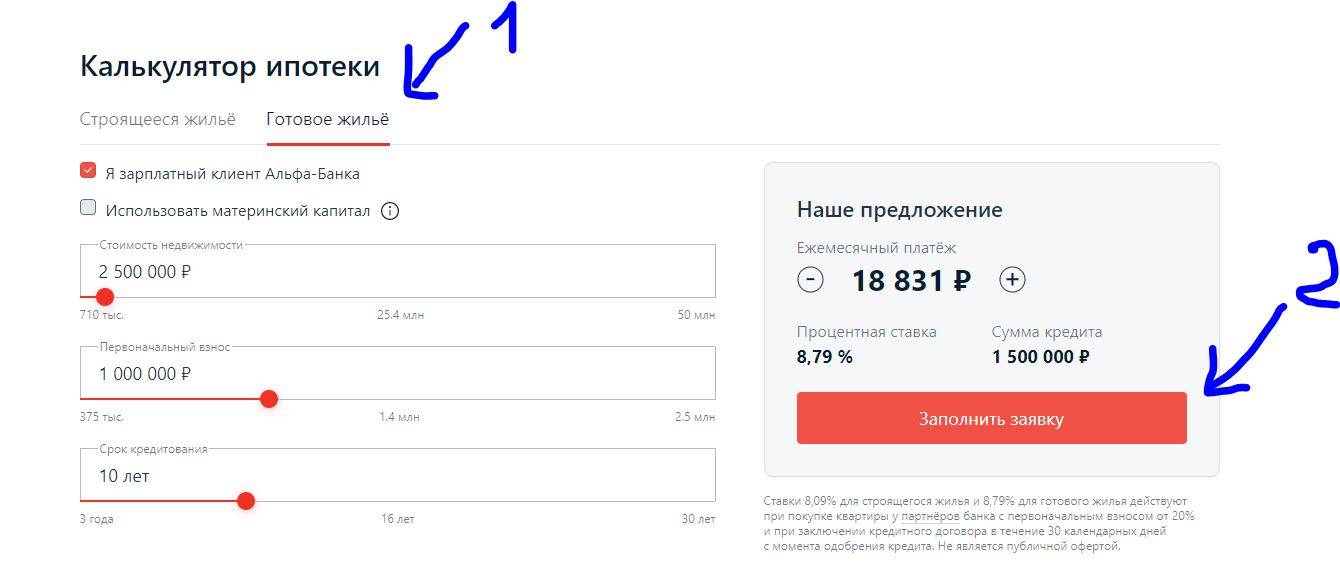

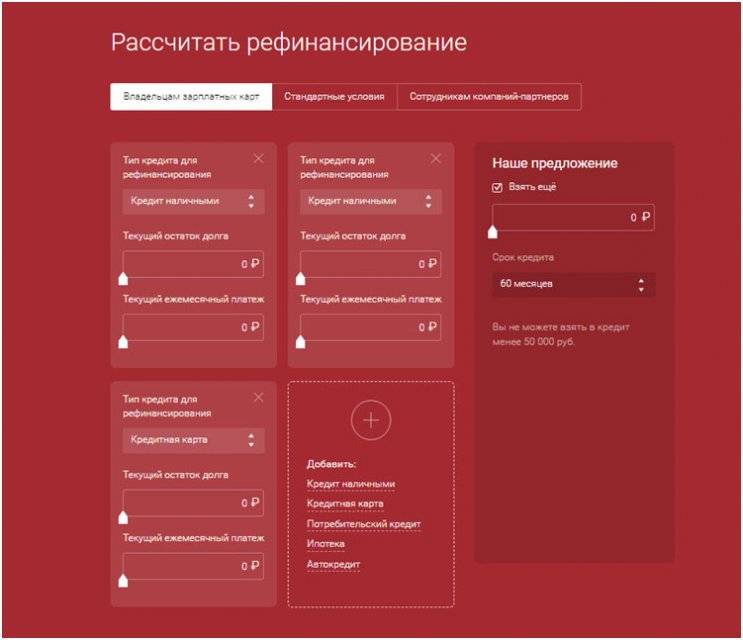

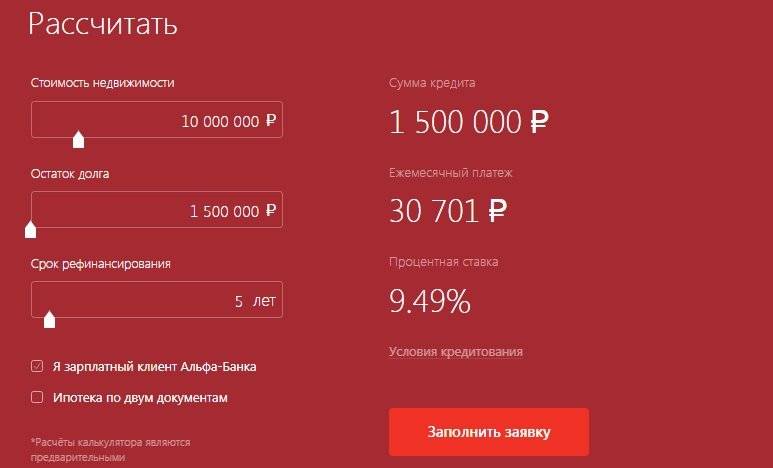

Прежде чем подать заявку на рефинансирование, потенциальный клиент может рассчитать свои выгоды в режиме онлайн. Рассчитать рефинансирование кредита в специальной встроенной на сайте программе сможет любой пользователь, для этого ему необходимо ввести в соответствующие поля следующую информацию:

тип кредита, для которого подается заявка на рефинансирование (наличные, ипотека, автокредит, кредитная карта, потребительский кредит);

текущий остаток;

сумма ежемесячного платежа;

срок, на который претендент планирует рефинансировать кредит.

Программа тут же выводит информацию о ежемесячном платеже по новому кредиту, процентную ставку, выгоду, которую клиент получает в месяц и в год. Тут же клиент может оформить перекредитование, для чего существует онлайн заявка.

Все сведения носят информационный характер, но обычно они достаточно приближены к действительности.

Преимущества и недостатки

Пользователи зарплатных карт выбирают ипотечные программы в Альфа-Банке по причине:

- минимальных расходов на оформление кредита;

- низких процентных ставок по долговым обязательствам;

- отсутствия штрафных санкций за погашение кредита досрочно;

- экономии на покупку жилья, приобретаемого у партнеров финансового учреждения;

- высокого сервиса в кредитной структуре.

Но банковский продукт не лишен недостатков. К ним относятся:

- наличие системы страхования;

- невозможность оформления ипотеки без официального трудоустройства.

Альфа-Банк вправе отказать клиенту в кредите на приобретение жилья без объяснения мотивов принятого решения.

Причины отказа

При рассмотрении анкеты, банк оставляет за собой право одобрить заявку или отказать в выдаче. Причины отказов обычно не сообщаются клиенту, но основными из них могут быть следующие:

- Плохая КИ заемщика. Если клиент ранее совершал просрочки платежей или у него есть действующий непогашенный долг, вероятнее всего, что кредитор откажет в выдаче. Для начала заявитель должен погасить все свои долги и просрочки, оплатить штрафы и неустойки, а уже потом подать заново заявку.

- Низкая платежеспособность клиента. Если уровень ежемесячного дохода не позволяет заемщику выплачивать обязательства, то в получении новой ссуды будет отказано.

- Большая закредитованность. Заявитель, имеющий более 5 открытых кредитов вряд ли может рассчитывать на заключение нового договора, так как его финансовая нагрузка не позволит ему выплачивать все обязательства вовремя.

- Ошибки в заявке. При заполнении анкеты могут быть допущены ошибки или опечатки, что может стать причиной для отказа. Анкету необходимо перепроверить, исправить все ошибки и отправить на повторное рассмотрение.