Требования к задолженностям перед другими банками

Рефинансировать в ВТБ можно только кредиты других банков не входящих в группу ВТБ и ПАО «Почта Банк». Кредиты подлежащие рефинансированию могут быть как залоговые так и беззалоговые. Допускается объединение до 6 задолженностей, среди которых могут быть:

Рефинансировать в ВТБ можно только кредиты других банков не входящих в группу ВТБ и ПАО «Почта Банк». Кредиты подлежащие рефинансированию могут быть как залоговые так и беззалоговые. Допускается объединение до 6 задолженностей, среди которых могут быть:

- Потребительские кредиты;

- Автокредиты;

- Ипотека;

- Кредитные карты из разных банков.

Для заключения сделки у физического лица не должно быть просрочек по текущим долгам в течение последних 6 месяцев и на момент подачи заявки. До окончания срока действия кредитного договора должно оставаться минимум 3 месяца. Рефинансированию подлежат только рублевые кредиты.

Банк предоставляет специальную программу страхования: «Финансовый резерв», которая поможет избежать задолженностей в непредвиденных ситуациях. В случае наступления страхового случая ваш кредит погасит страховая компания. Для оформления данной услуги дополнительных документов не требуется. Более подробно с данной программой можно ознакомиться на сайте ВТБ Банка.

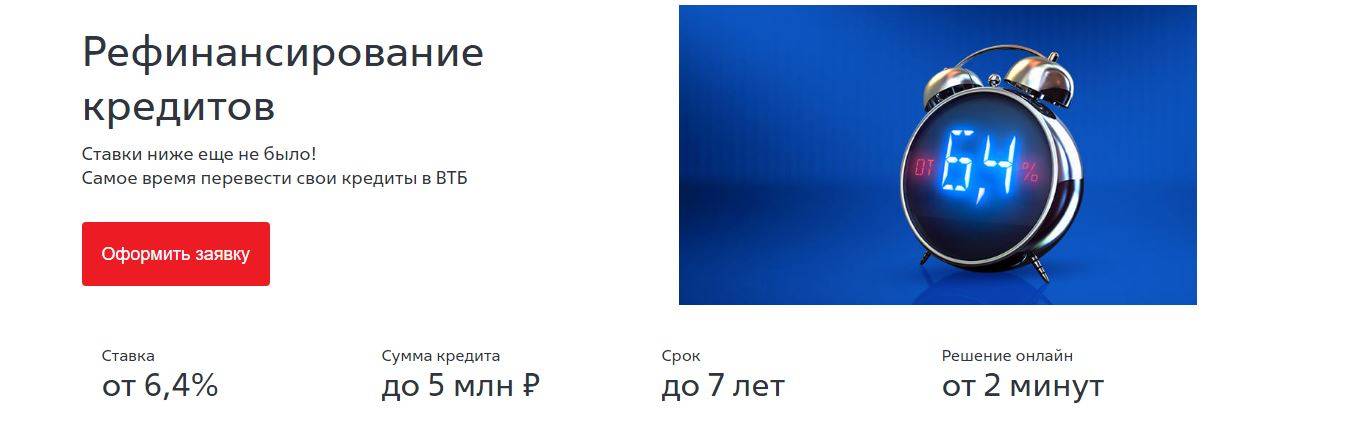

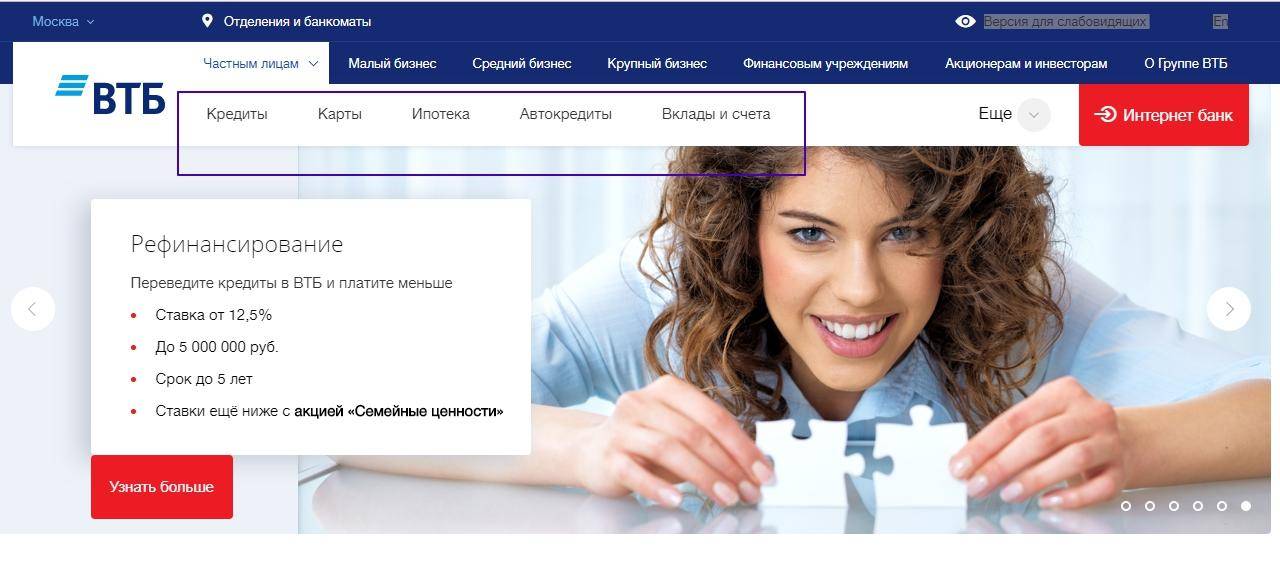

Перекредитование в ВТБ: условия и проценты в 2021 году

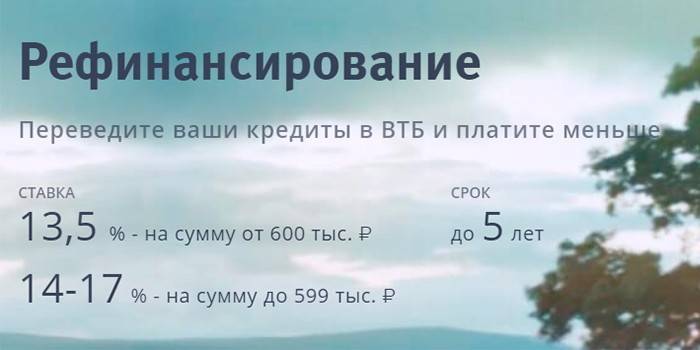

ВТБ сегодня предлагает перевести к нему до 6 займов и кредитных карт, полученных в других банках. Он заманивает клиентов низкой ставкой и длительным сроком кредитования. Однако условия рефинансирования займов в ВТБ отличаются для обычных физических лиц, зарплатных клиентов и пенсионеров. Рассмотрим программы по снижению ставок подробнее.

1

Это программа перекредитования для обычных физических лиц, которые не получают зарплату или пенсию на карточку ВТБ.

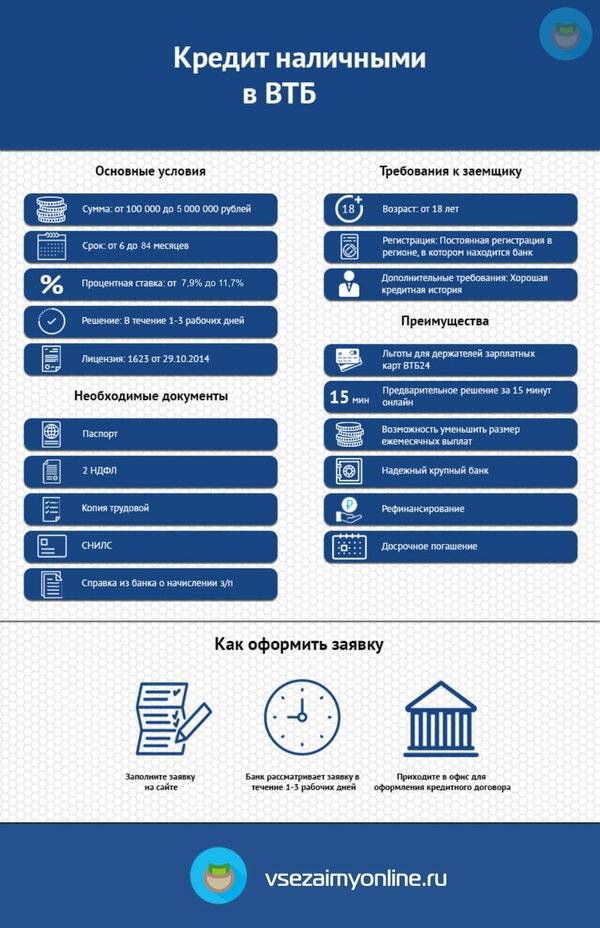

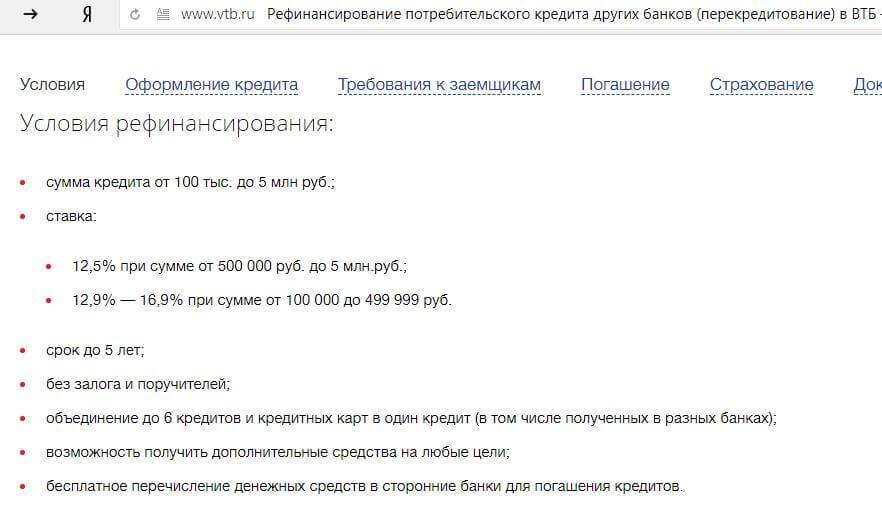

• Срок: от 6 мес. до 5 лет;• Сумма: от 50 000 до 5 млн рублей;• Обеспечение: без залога и поручителей.

Базовые, без Мультикарты ВТБ

Сумма, ₽ | Со страховкой | Без страховки |

до 1 млн | 7,9 – 14,2% | 11,9 – 17,6% |

от 1 млн | 6,9 – 12,2% | 10,9 – 16,2% |

Смотрите, под какой процент сегодня можно сделать рефинансирование кредитов в Сбербанке – узнать >>

2

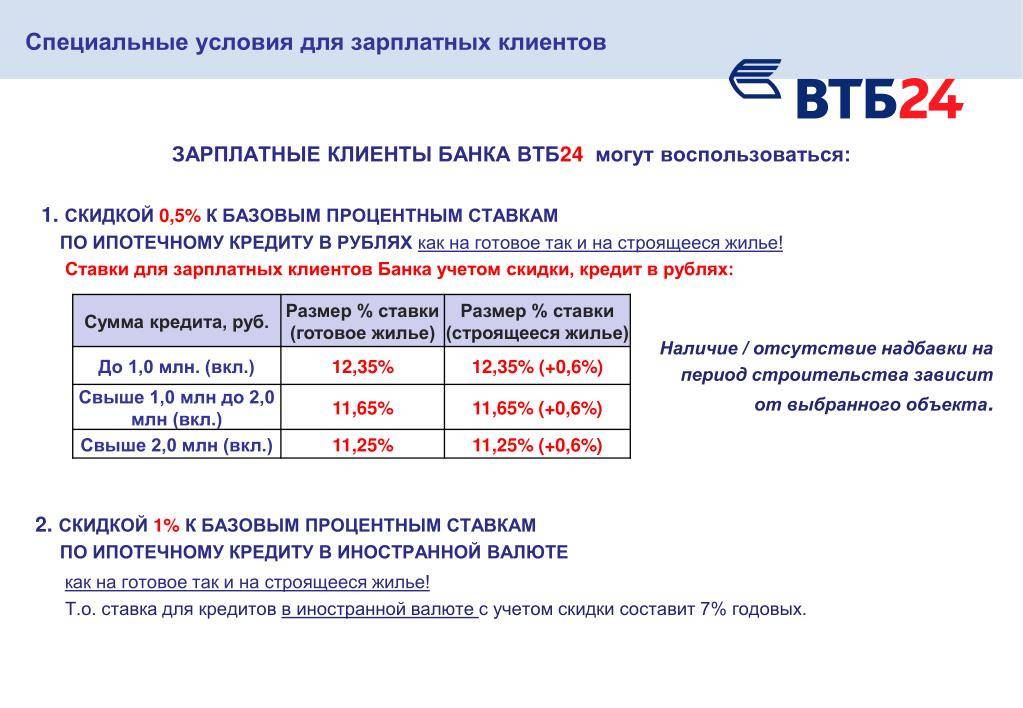

Рефинансирование кредита в ВТБ для зарплатных клиентов

Это программа перекредитования для тех, кто получает зарплату или пенсию на карточку ВТБ. Для них условия более выгодные: увеличен срок и уменьшены процентные ставки.

• Срок: от 6 мес. до 7 лет;• Сумма: от 50 000 до 5 млн рублей;• Обеспечение: без залога и поручителей.

Без Мультикарты ВТБ

Сумма, ₽ | Со страховкой | Без страховки |

до 1 млн | 6,4 – 13,2% | 10,4 – 17,2% |

от 1 млн | 6,4 – 12,2% | 10,4 – 16,2% |

Смотрите условия рефинансирование кредитов в Альфа-Банке – узнать >>

3

Рефинансирование кредита в ВТБ для неработающих пенсионеров

Эта программа действует для лиц пенсионного возраста. Для них условия менее выгодные: уменьшены срок и сумма, а вот процентные ставки увеличены.

• Срок: от 6 мес. до 3 лет;• Сумма: от 50 000 до 500 000 рублей;• Обеспечение: без залога и поручителей.

Со страховкой | Без страховки |

7,9 – 14,2% | 11,9 – 17,6% |

4

Рефинансирование кредита в ВТБ для военных пенсионеров

Эта программа создана для военных пенсионеров, в том числе неработающих. Для них условия чуть-чуть более выгодные, чем для лиц пенсионного возраста, которые не служили: срок и сумма немного выше. Но на процентные ставки это не повлияло.

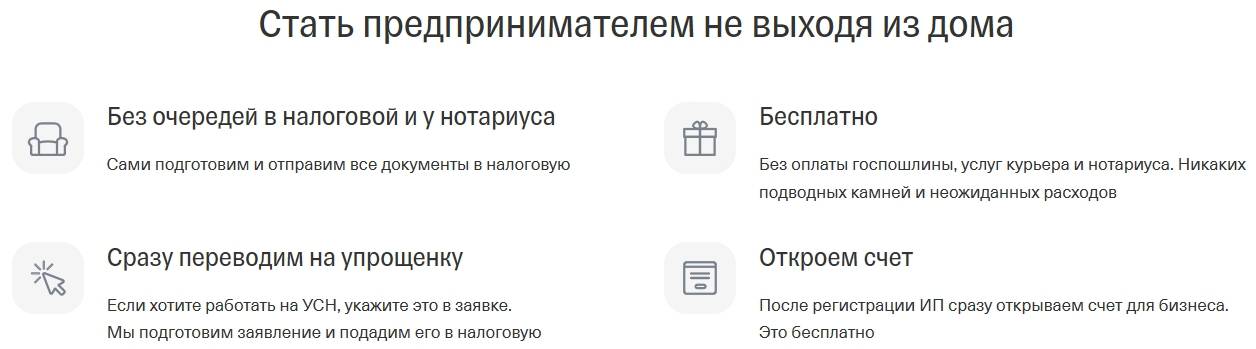

Условия рефинансирования индивидуальных предпринимателей

Поскольку ИП работает сам на себя, ряд требований, которые применяются к заемщикам, которым требуется рефинансирование потребительского кредита, на него не распространяется. К примеру, вместо трудовой книжки ему необходимо предоставить свидетельство о регистрации в качестве индивидуального предпринимателя. А вместо справки о доходах с места работы – налоговую декларацию за последний отчетный период.

Также практически не встречается перекредитование потребительских кредитов для ИП, срок регистрации которых в данном статусе составляет менее одного года.

Какие еще условия могут предъявляться к предпринимателям:

Стандартные условия, касающиеся рефинансируемых кредитов – срок оформления не менее 6 месяцев назад, срок окончания действия кредитного договора не менее 3 месяцев. Может также предъявляться требование к сумме займа, обязательно – к их количеству. Обычно возможно перекредитование других банков, если речь идет о 5-6 кредитах, не более. Некоторые банки берутся рефинансировать собственный займы, но могут потребовать, чтобы к ним были присовокуплены от одного до 2-4 займов в других банках. Также перекредитованию подлежат не все займы – не все предлагают перекредитование ипотеки, так как это связано с дополнительными юридическими сложностями.

Стандартные условия, касающиеся заемщиков – возраст, гражданство. Иностранцам в перекредитовании чаще всего отказывают. В отношении стажа ИП стоит уточнить у менеджеров банка – обычно достаточно того, что он проработал с данном статусе от 1 года. Ведь у ИП может даже не быть трудовой книжки.

Хорошая кредитная история, отсутствие просрочек по рефинансируемым кредитам.

Оформить заявку на кредит в банке «ВТБ»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Красногорске за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Красногорске, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

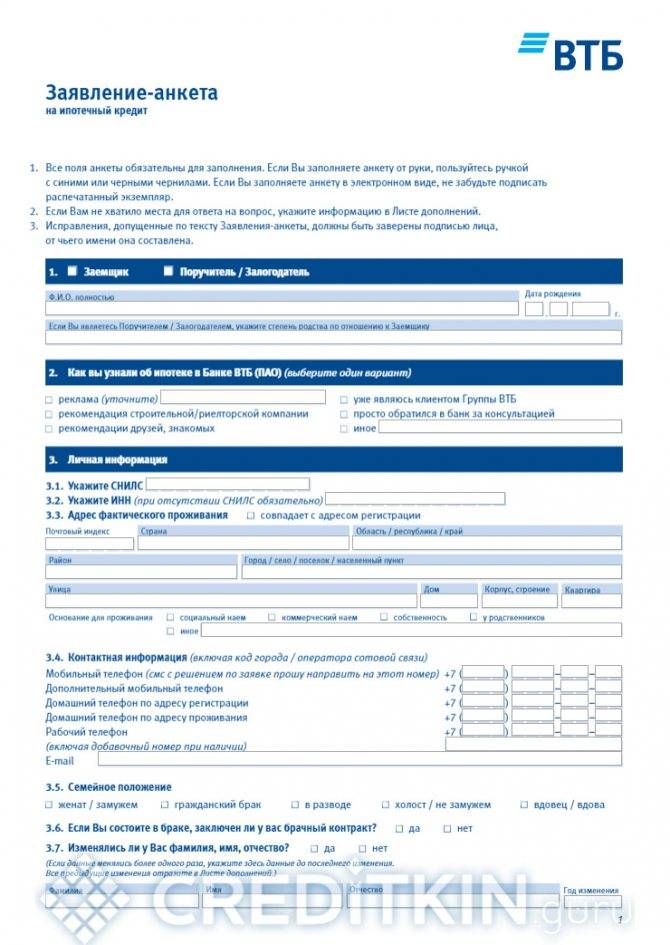

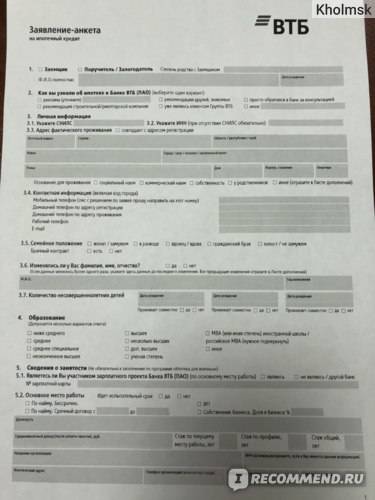

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Красногорске.

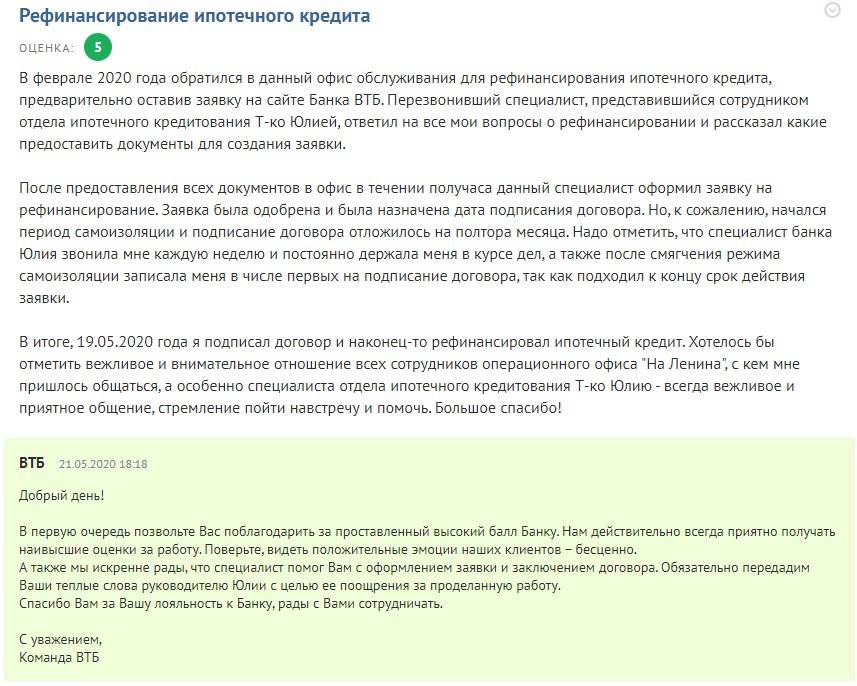

Как оформить

Для того, чтобы перекредитовать ссуду в ВТБ, ранее полученную у стороннего банка, необходимо посетить сам банк. Следующий шаг – это разговор и консультация со специалистом отдела по работе с физическими лицами. После, нужно будет предоставить ряд вышеуказанных документов и терпеливо ждать ответа от финансовой структуры.

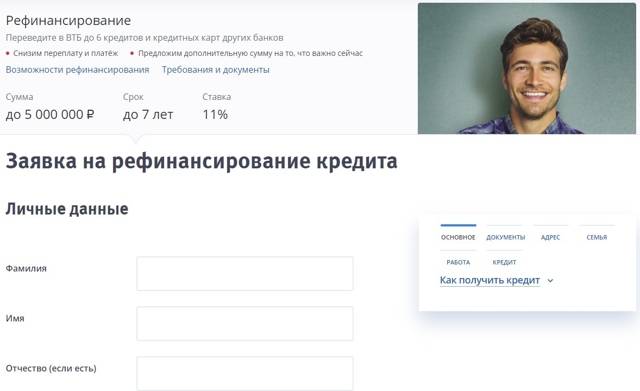

Оформление онлайн-заявки: пошаговая инструкция

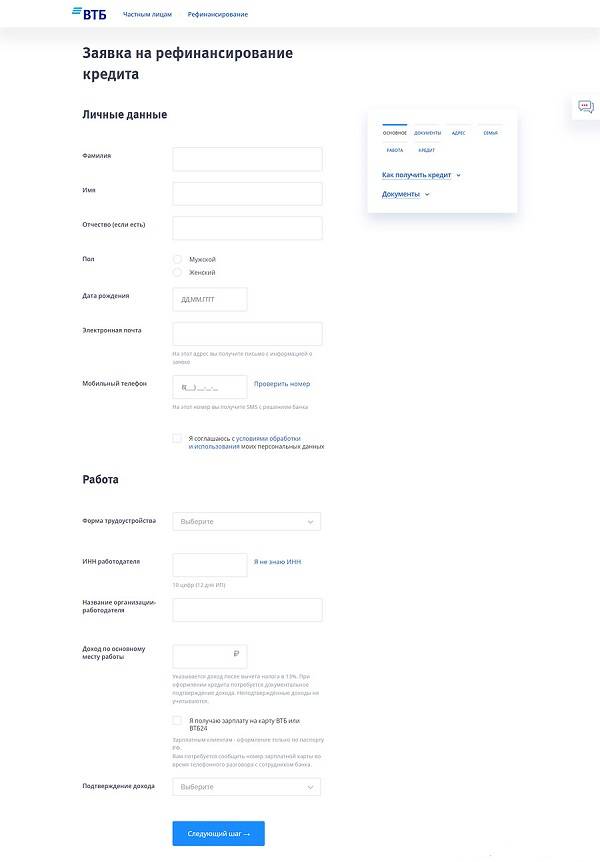

Если цель россиянина – это рефинансирование займа в ВТБ, он может подать онлайн-заявку, не выходя из дома, что значительно экономит время и совсем не влияет на итоговый результат.

- Зайти на ;

- Заполнить форму заявки онлайн:

- ФИО;

- пол;

- дата рождения;

- адрес электронной почты;

- номер личного мобильного телефона;

- информация о месте работы;

- информация о кредите;

- информация о семейном положении;

- информация о наличии у заемщика конкретных документов.

- Дать согласие на обработку персональных данных, поставив «галочку» напротив соответственного утверждения;

- Отправить заявку на рассмотрения и ожидать звонка оператора финансовой структуры.

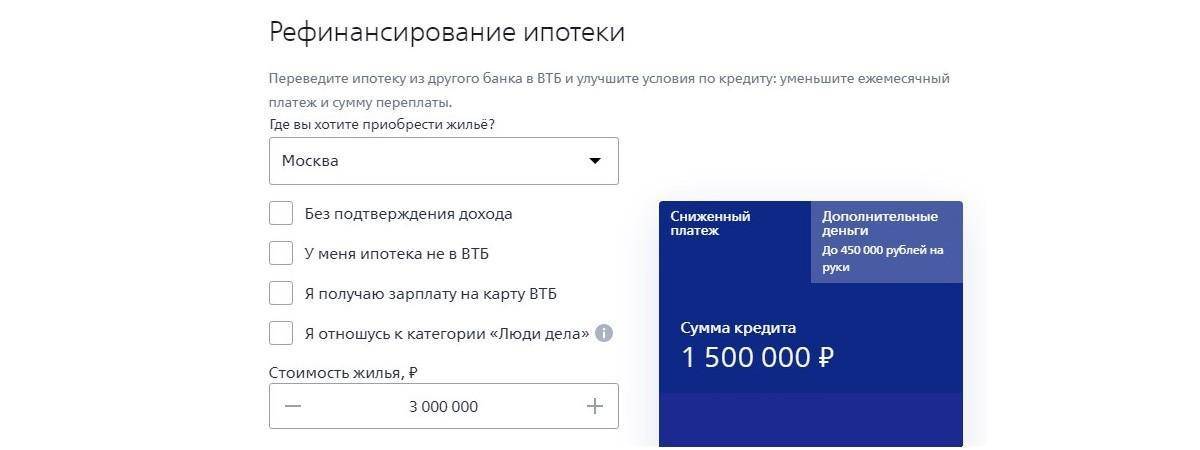

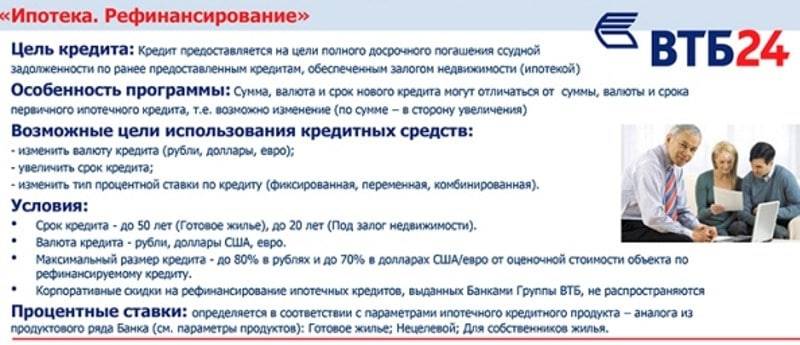

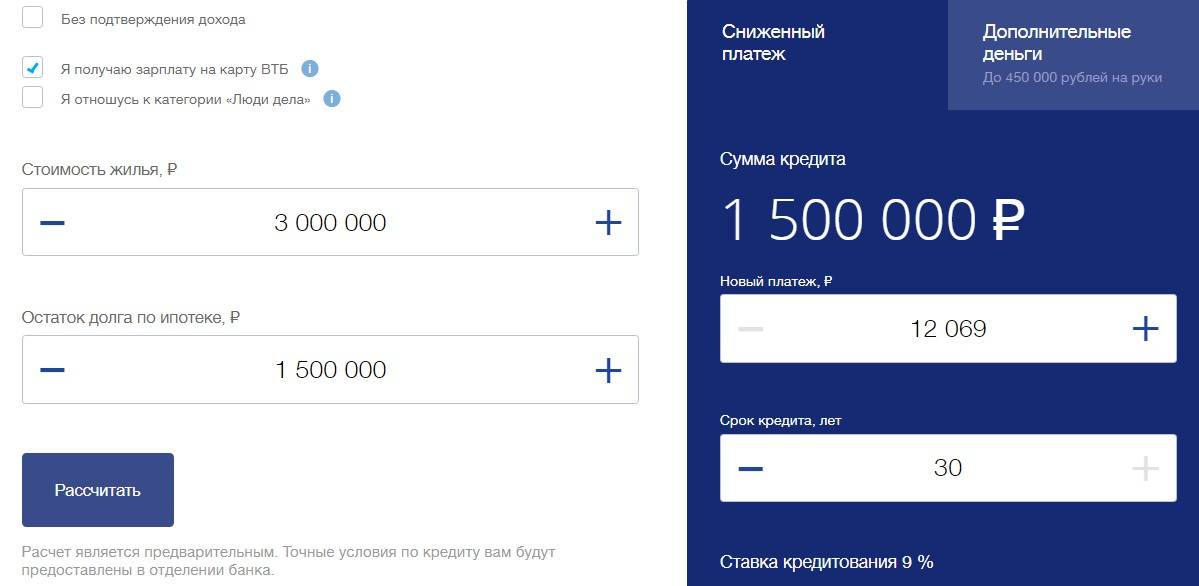

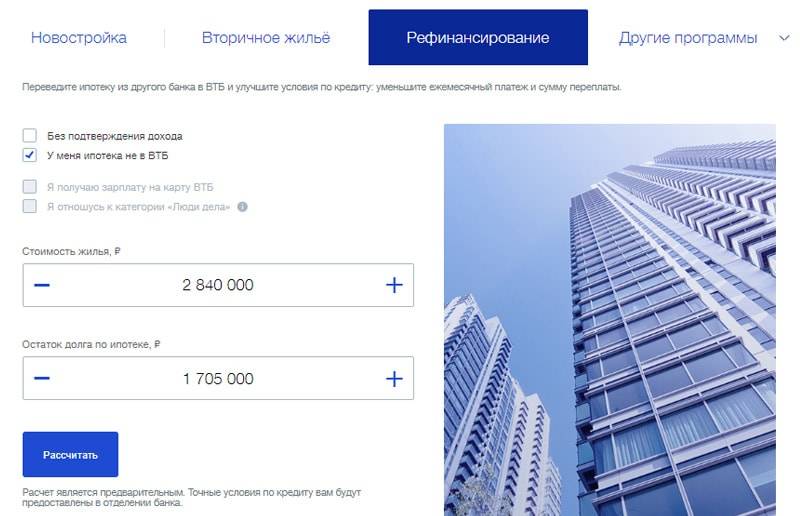

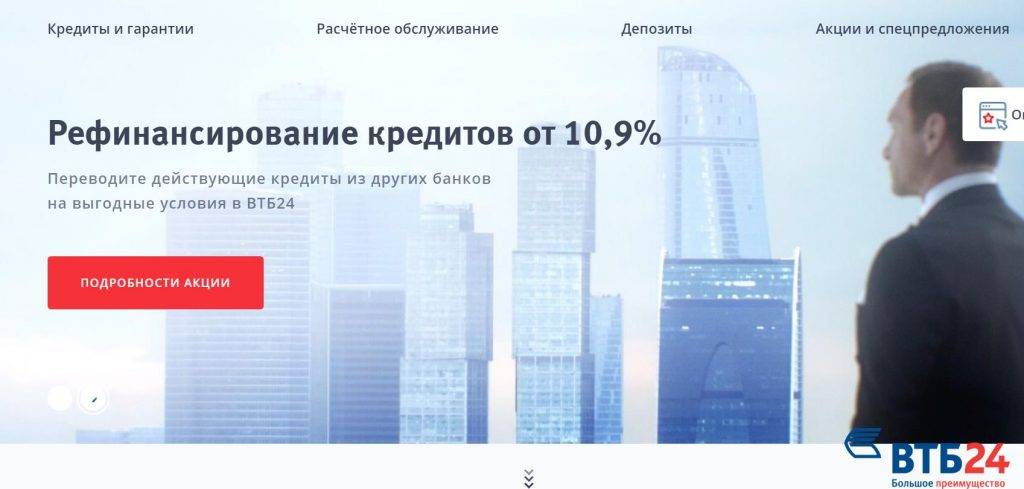

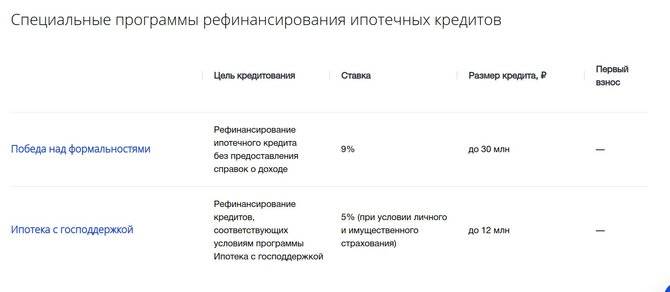

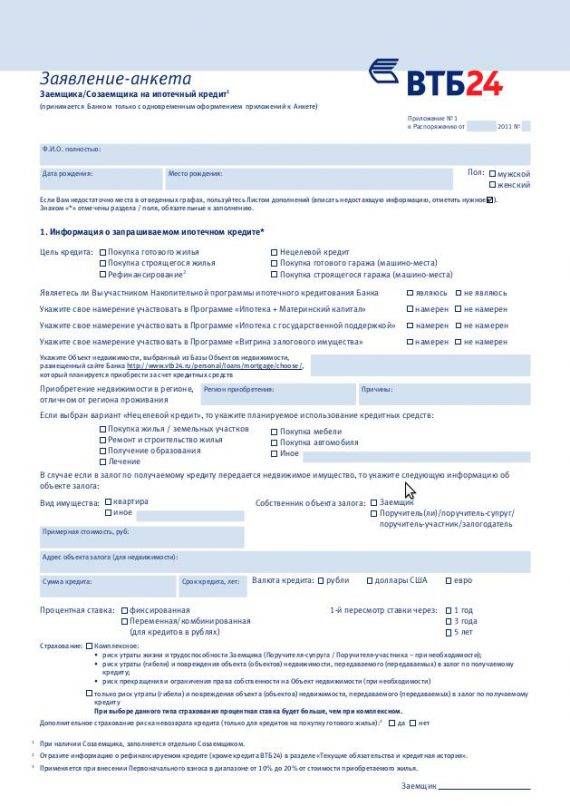

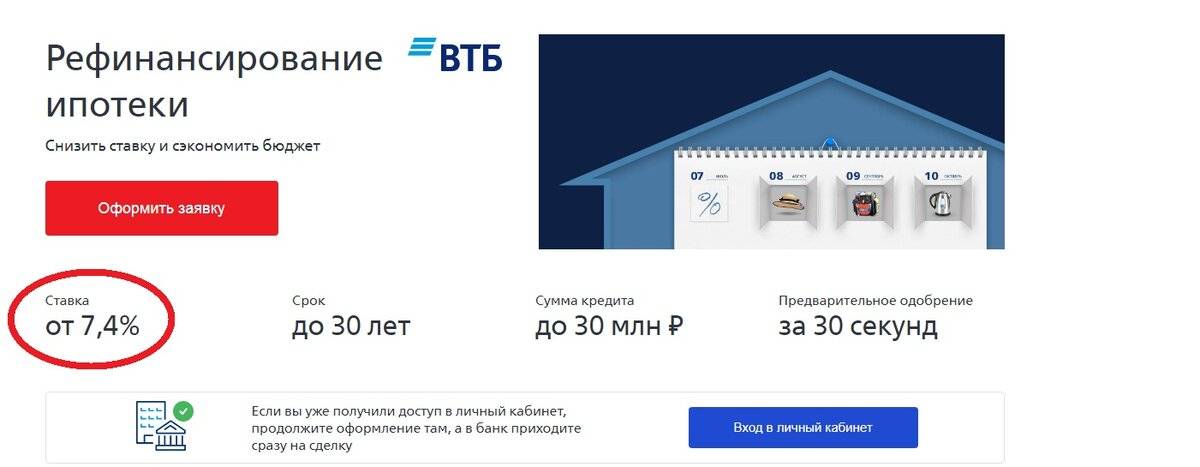

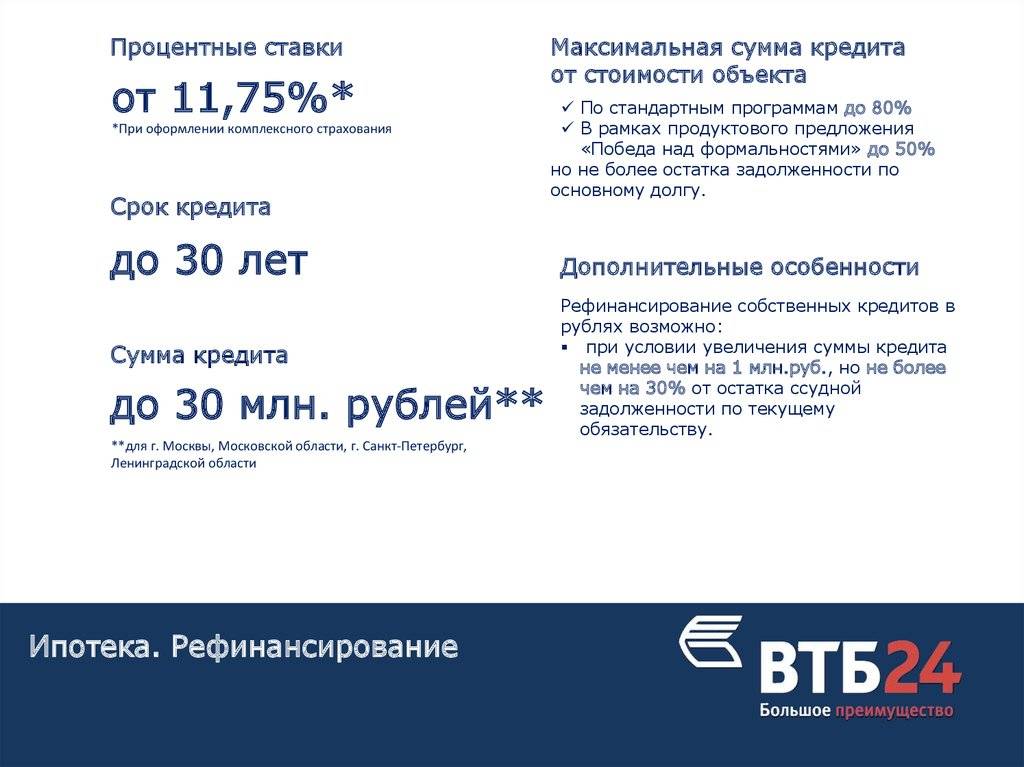

Процентная ставка и условия по рефинансированию ипотеки

ВТБ предлагает ставку от 7,4% сроком до тридцати лет. Размеры займа до тридцати млн руб. При этом предварительное одобрение вы получите всего за 30 секунд.

Это работает так:

- Вы заполняете онлайн – заявку (процедура занимает не более пяти минут, а предварительное решение по займу вам сразу сообщат).

- Получаете финальное одобрение (соберите все бумаги по списку и вышлите онлайн или приносите в банковское отделение).

- Получайте средства для погашения ипотеки (также можно сделать больше размер займа и взять дополнительные финансы на любую цель по такой же ставке).

Переоформляйте ипотеку (вам скажут, какие нужны документы и помогут зарегистрировать).

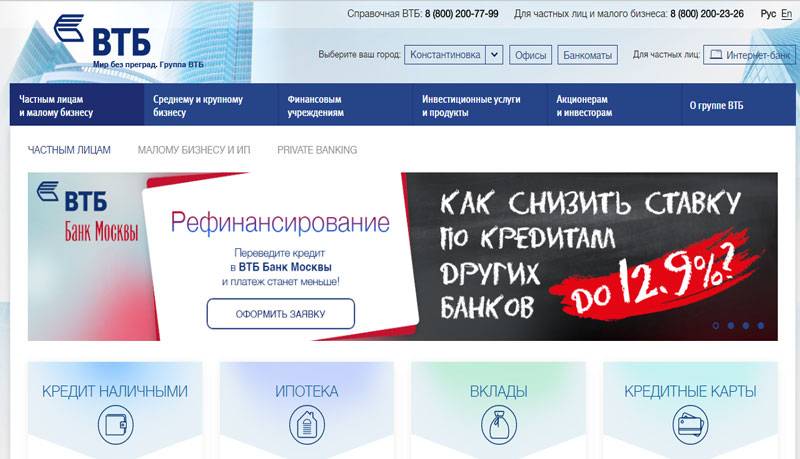

Чем ВТБ отличается от ВТБ 24?

Перед тем, как приступить к вопросу рефинансирования, давайте вначале разберемся, чем же отличается банк ВТБ от ВТБ 24.

Финансовая компания ВТБ (полное название Внешторгбанк) была создана в 1990 году банком РСФСР и Министерством финансов России. Организация специализируется на предоставлении целого спектра услуг юридическим лицам, солидным предприятиям и компаниям. Сегодня ВТБ – один из крупнейших и авторитетных банков России. Узнайте его место в рейтинге надежности.

Что касается ВТБ 24, то это дочернее предприятие Внешторгбанка, основанное 2005 году. Полное его название «Внешторгбанк Розничные услуги». Основная сфера деятельности – это оказание финансовых услуг физическим лицам и индивидуальным предпринимателям среднего и крупного звена.

Погашение кредита в ВТБ 24

При принятии положительного ответа, происходит подписание договора, составление графика погашения и перечисление денег. По условиям рефинансирования кредита в ВТБ 24, физическое лицо обязано погасить свои обязательства перед другими банками. После этого он вправе использовать доступный остаток заемных средств по собственному усмотрению (при наличии) и своевременно вносить ежемесячные платежи в ВТБ 24.

Для этого на имя клиента открывается счет, на который он может вносить средства любым удобным способом, или выдается карточка для онлайн зачислений.

Сегодня осуществлять выплаты можно любыми вариантами:

- Через банкомат ВТБ 24;

- В офисе;

- В интернет банке. Здесь также можно настроить автоплатежи с другой карточки ВТБ 24 и осуществлять контроль за погашением;

- Через сервис Золотая Корона;

- Через Почту России;

- С карты другого банка через онлайн сервисы.

Своевременно совершайте все платежи по рефинансируемому кредиту, для сохранения вашей кредитной истории в безупречном виде

Своевременно совершайте все платежи по рефинансируемому кредиту, для сохранения вашей кредитной истории в безупречном виде

Льготный платеж

При оформлении рефинансирования кредита в ВТБ 24, заемщик может воспользоваться услугой Льготный платеж. Она позволяет понизить первичные выплаты, уплачивая лишь проценты. Количество месяцев для использования льготных условий не может быть более 3. Оформление функции происходит при заключении договора на бесплатной основе.

Кредитные каникулы

Если в период взаимодействия по кредиту, у заемщика возникают непредвиденные обстоятельства, не позволяющие своевременно выплачивать долги, рекомендуется воспользоваться программой Кредитные каникулы.

Это обозначает право пропуска одной оплаты. Работает сервис по таким условиям:

- Воспользоваться Кредитными каникулами физическое лицо может не чаще одного раза в полгода;

- Не подключается в первые 6 месяцев после подписания договора и за 3 месяца до окончания срока;

- Пропущенный месяц сдвигается, за счет чего одновременно отодвигается конечная дата действия рефинансирования;

- Активировать услугу можно в офисе или через Колл-Центр. Стоимость активации – 2000 рублей.

- Обратиться за подключением можно в любой день, кроме даты платежа.

Процедура приобретения

Подать заявку на рефинансирование кредита в ВТБ достаточно просто. Заявление можно составить лично, обратившись в отделение банка (обслуживающее ИП), или заполнив онлайн-анкету на сайте финансово-кредитного учреждения.

Если заявка направлялась через интернет, необходимо дождаться ответа от сотрудников банка. При предварительном одобрении заявления следует посетить офис ВТБ, где обслуживают юридических лиц и ИП, и представить на рассмотрение полный пакет документов. Согласно требованиям банка, предприниматель обязан предъявить:

- учредительную и регистрационную документацию;

- паспорт;

- бухгалтерскую отчетность;

- документы, содержащие сведения об управленческой выручке;

- имеющиеся договора с поставщиками;

- документы, свидетельствующие о праве собственности на недвижимость, используемую для ведения бизнеса.

Если при проведении оценки потенциального заемщика возникнут вопросы, банк вправе запросить дополнительные документы. Оставив заявку на рефинансирование, и подкрепив ее необходимым пакетом документов, останется только дождаться окончательного кредитного решения от ВТБ. Если оно будет положительным – необходимо посетить отделение, подписать договор.

Как оформить рефинансирование в ВТБ: подробная процедура

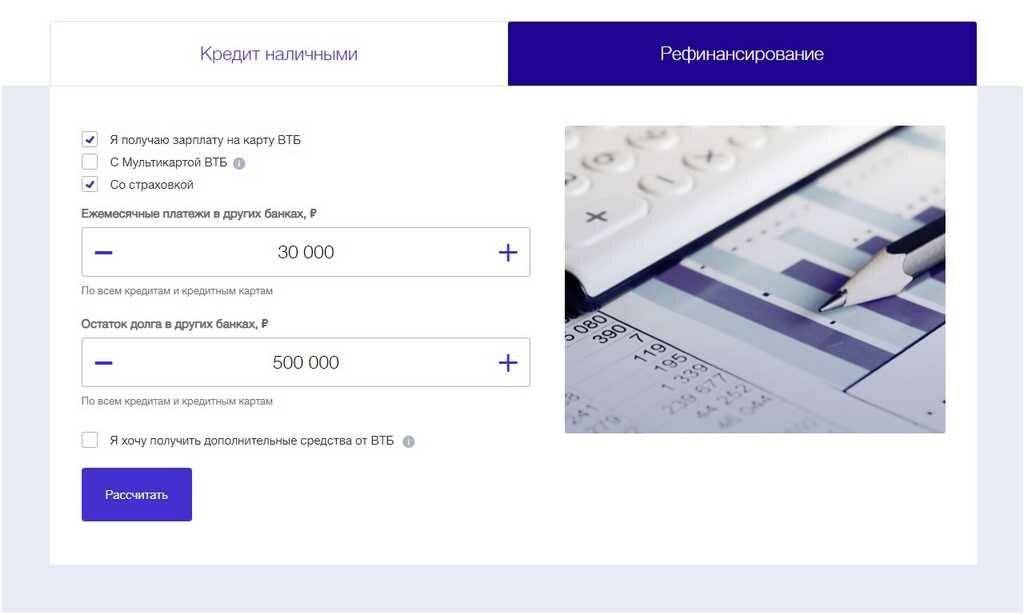

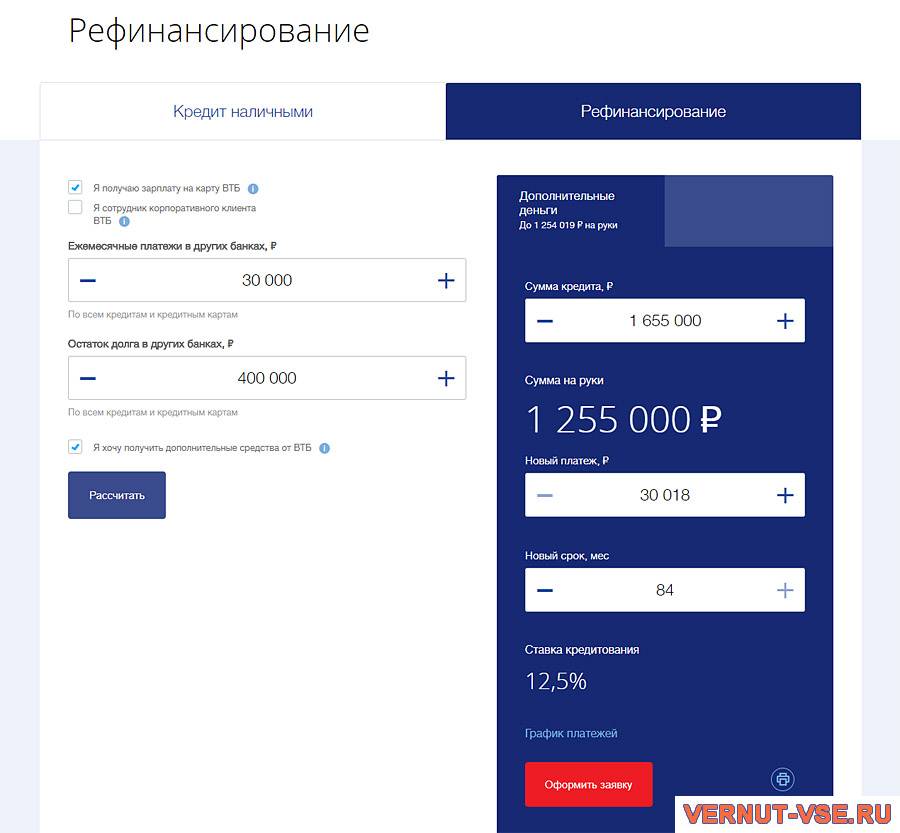

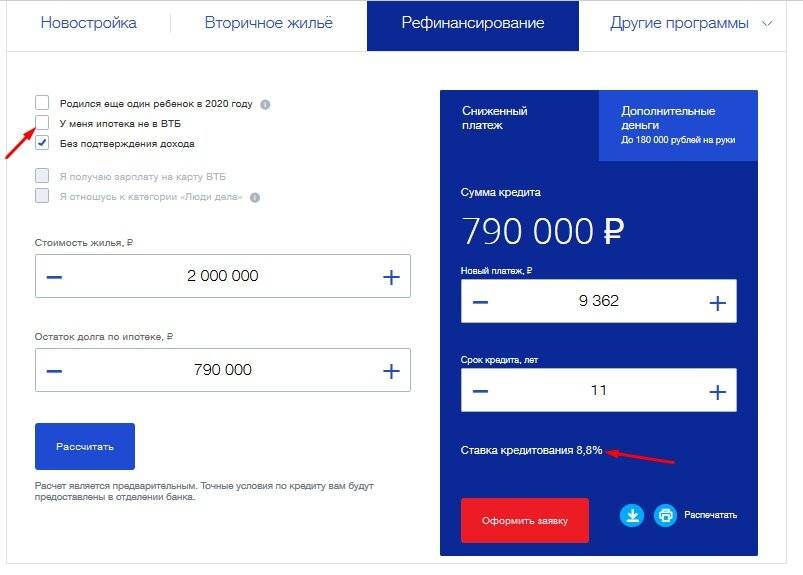

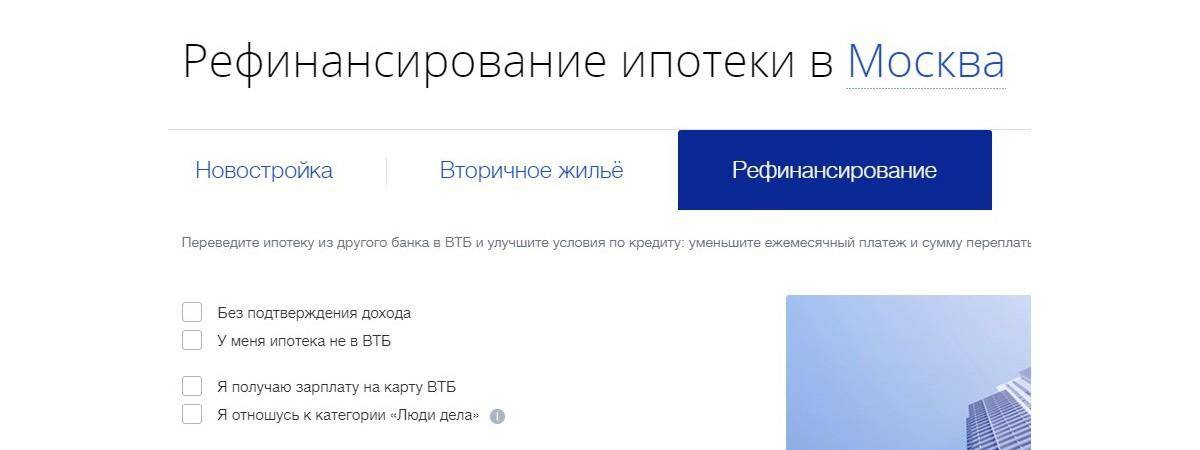

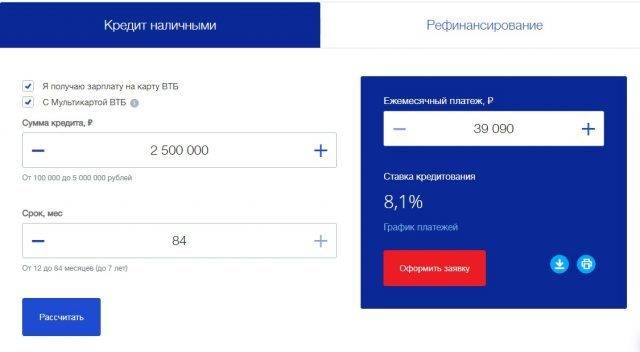

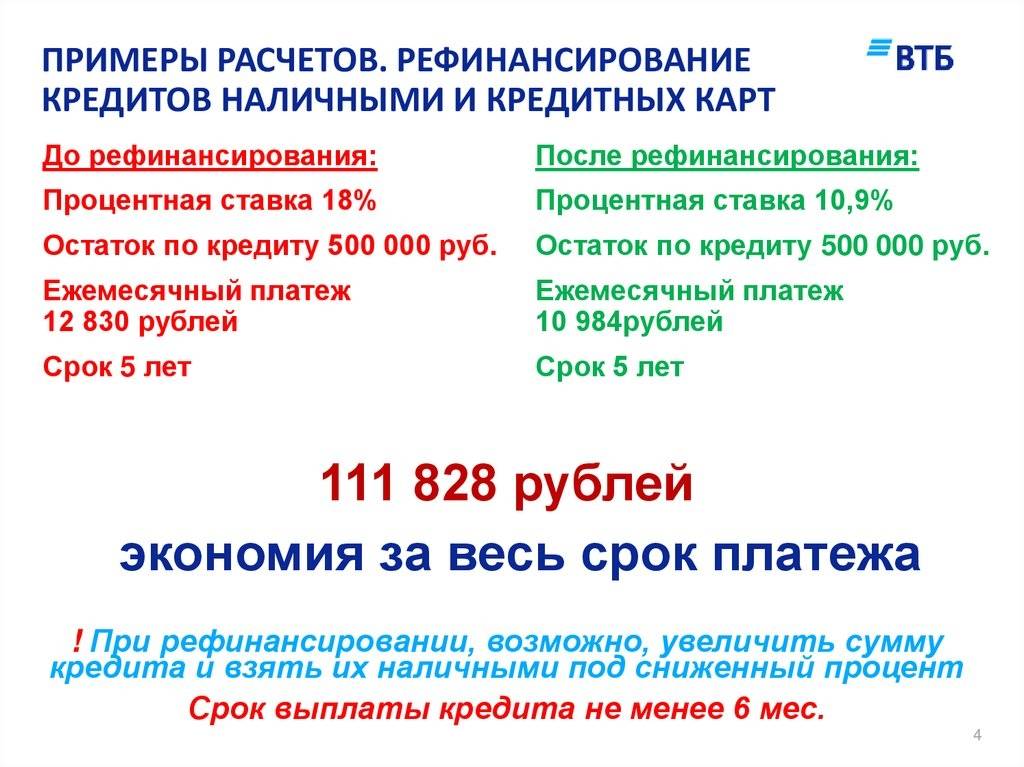

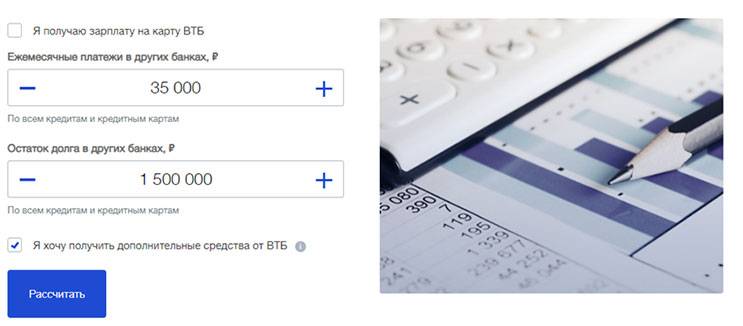

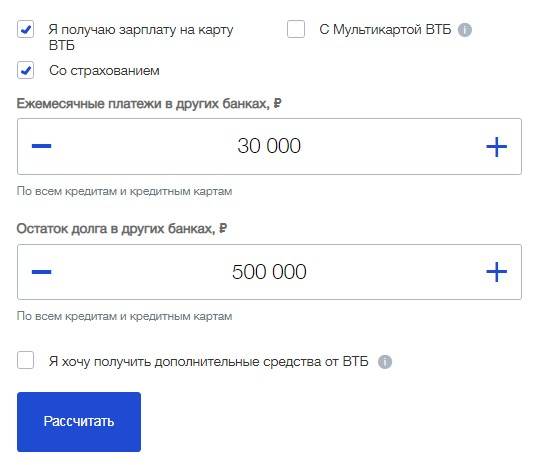

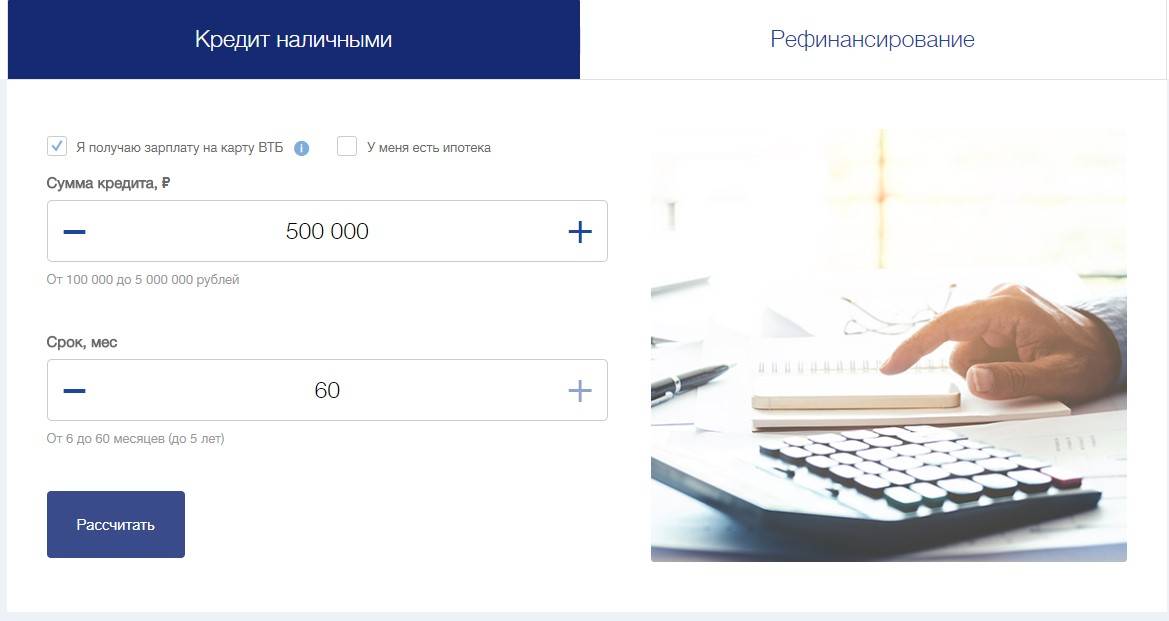

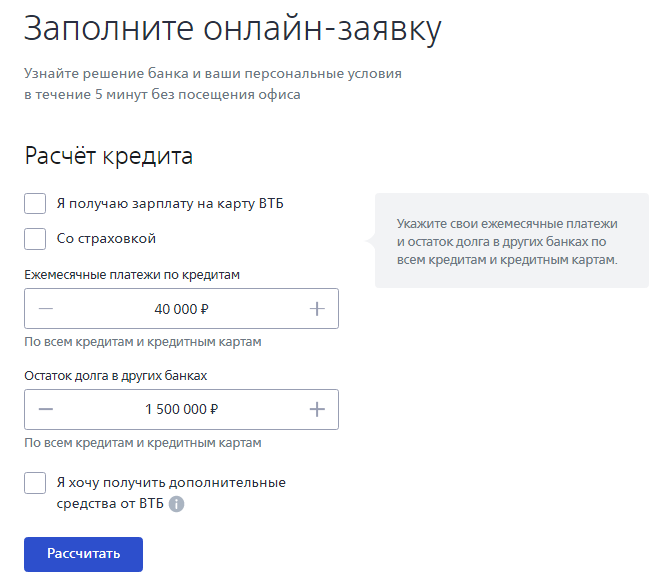

На сайте банка по адресу www.vtb.ru, перейдя в раздел «Рефинансирование», можно ознакомиться с подробными условиями, а также рассчитать предварительно платежи, чтобы понять выгоду для себя. С помощью калькулятора вы сможете увидеть экономию.

Процесс оформления рефинансирования в банке ВТБ проходит в несколько этапов:

- Вы делаете расчет на сайте ВТБ, оцениваете условия.

- Подаете заявку на рефинансирование.

- Ответ от банка поступит через несколько минут – это будет предварительное решение.

- Взяв подготовленный пакет документов, вы посещаете любое отделение банка и передаете их.

- На вынесение окончательного решения со стороны ВТБ может уйти до трех дней.

- ВТБ заключит с вами договор займа под сниженную процентную ставку.

- Ваш долг перед другой ФКО банк погасит самостоятельно.

Важно! После гашения долга в другом банке, спустя 30-45 дней обратитесь туда за справкой, подтверждающей закрытие счета и отсутствие долгов

Подача онлайн-заявки

Оформление заявления на рефинансирование в дистанционном режиме достаточное простое. Выглядит оно следующим образом:

- Зайдите на сайт ВТБ в раздел «Рефинансирование».

- Нажмите кнопку «Оформить заявку».

- Укажите остаток долга по кредиту, сумму платежа в месяц.

- Заполните персональные данные вручную, или используйте учетную запись от «Госуслуги».

- Отправьте заявку. Предварительное решение появится на экране и будет продублировано на телефон.

Что такое «рефинансирование»?

Рефинансирование представляет собой обычный займ, основная цель взятия которого – покрытие уже существующей задолженности в другой финансовой организации. Перекредитовать можно несколько действующих ссуд одновременно.

На сегодняшний день данная услуга приобрела невероятную популярность среди заемщиков. Благодаря рефинансированию можно значительно снизить финансовую нагрузку, уменьшив размер процентной ставки, а соответственно и ежемесячный платеж.

Рефинансирование выгодно не только клиенту, но и самому банку ВТБ. Таким образом, он переманивает к себе платежеспособных заемщиков, которые впоследствии смогут стать постоянными клиентами финансовой организации.

Страхование

Для кредитов, оформляемых в ВТБ, банк предлагает страховку «Финансовый резерв».

Данная программа поможет не только защитить средства заемщика, но и снизить процентную ставку.

Стать участником программы имеет право каждый заемщик – от 18 до 80 лет (на момент окончания действия страховки).

За исключением:

- лиц с инвалидностью;

- лиц, страдающих серьезными заболеваниями, такими как:

- онкология;

- сахарный диабет;

- инфаркт миокарда;

- инсульт;

- атеросклероз и проч.;

- лиц, состоящих на учете в наркологическом или психодиспенсере.

- носителей ВИЧ-инфекции.

В зависимости от перечня страховых случаев, банк предлагает несколько типов страхования.

Среди которых:

- Базовый

смерть, вызванная несчастным случаем или болезнью.

:

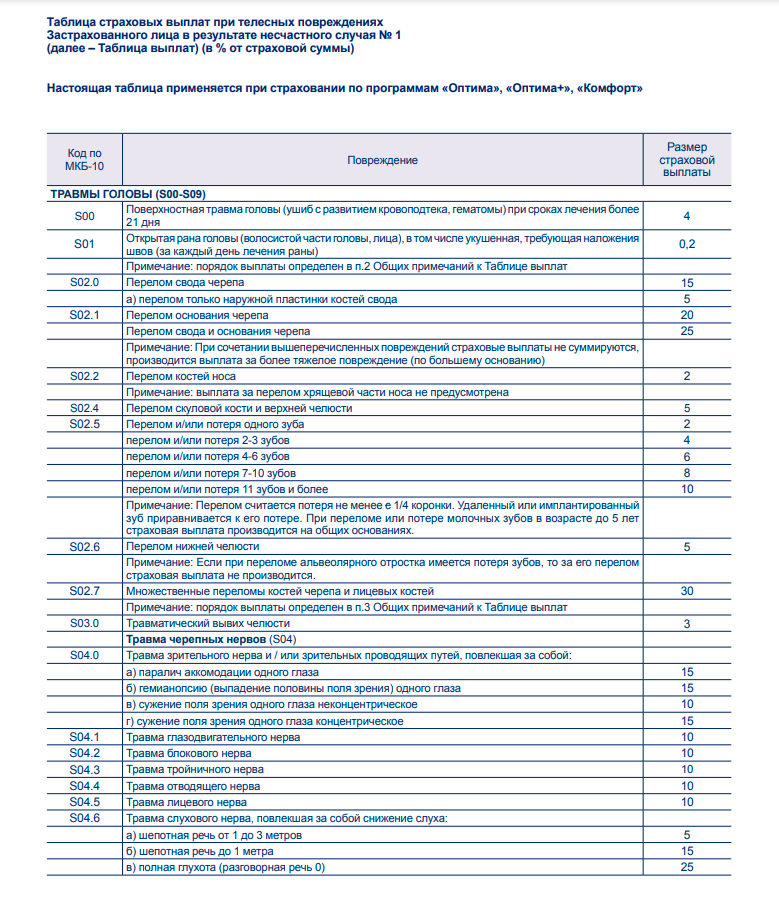

- Оптима:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация, вызванная НС или Б.

- Оптима+

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией.

- Комфорт:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией;

- критическое заболевание.

Подробные условия страхования представлены в официальном документе.

Оформление страховки происходит в момент заключения кредитного договора.

От заемщика не потребуется заполнение дополнительных анкет.

Страхование действует в течение всего периода погашения кредитных обязательств.

Страховая сумма закрепляется документально и не падает по мере внесения платежей.

Оформить заявку на кредит в банке «ВТБ»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Химках за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Химках, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Химках.

Стоит ли рефинансироваться?

Программа рефинансирования действительно позволяет заемщикам выбраться из различных сложных ситуаций. Но не всегда такой инструмент кредитования может нести выгоду. Поэтому следует разобраться, когда следует прибегать к программе перекредитования, а когда стоит от нее воздержаться.

Рефинансирование кредитов уместно только в таких ситуациях, когда такое перекредитование может принести выгоду заемщику. Так, допустим, ели вы имеете большой кредит и вынуждены платить за него большие проценты, а другой банк предлагает вам возможность снизить процентную ставку более чем на один пункт, такое перекредитование действительно будет выгодным и поможет сэкономить вам не малую сумму денег.

Оформив договор на более длительный срок, автоматически снижается сумма ежемесячного платежа. После такого перекредитования вам уже станет проще оплачивать задолженность перед банком и не допускать просрочек, тем самым сохраняя свою положительную кредитную историю.

Также, рефинансирование может облегчить жизнь заемщикам, успевшим нахвататься сразу несколько различных кредитных продуктов. Объединив все свои кредиты в один, и подведя их всех под общую процентную ставку, станет проще обслуживать свои кредиты. Ведь согласитесь, один кредит оплачивать намного проще и удобнее чем несколько кредитов, которые часто оформлены в разных банках и дата платежей тоже не одна.

Несмотря на все выгоды рефинансирования иногда все же лучше отказаться от подобной идеи. Особенно это относится к таким случаям, когда ваш кредит уже практически выплачен. Дело в том, что основная доля процентов по кредиту обычно закладывается в первую часть платежей.

А соответственно, если выплачена уже половина кредита, вы оплачиваете уже в большей степени не проценты, а сумму основного долга. И если произвести рефинансирование этой части долга, то на нее снова начисляются проценты. И итоговая сумма переплаты ни то что не сильно уменьшится, а в некоторых ситуациях может даже вырасти.

Рассчитав итоговую сумму переплаты по программе перекредитования и сравнив ее с условиями вашего действующего кредита можно проверить выгодность участия в банковской программе.

Калькулятор расчета рефинансирования кредитов других банков в ВТБ

Требования рефинансирования в ВТБ

Просто так рефинансирование оформить не получится ни в одном банке. Перед подачей заявки потребуется подготовить пакет документов. Кроме того, каждый банк выдвигает свои требования к заемщикам. Это правило относится и к такому финансовому учреждению, как ВТБ банк.

Необходимые документы для перекредитования проще собрать зарплатным клиентам. Если ваша заработная плата перечисляется на счет ВТБ, для подачи заявки вам достаточно предоставить в банк только 3 документа.

В качестве запрашиваемых документов выступают такие, как паспорт, СНИЛС и кредитный договор или справка об остатке задолженности по банковскому займу, который вы желаете погасить с помощью программы перекредитования.

А вот остальным клиентам придется подготовить более обширный перечень бумаг. Помимо паспорта, СНИЛСа и кредитного договора или справки об остатке задолженности в банк понадобится также принести заверенную копию трудовой книжки, справку о доходах за полгода по форме 2-НДФЛ либо по форме банка.

А если вы занимаетесь предпринимательской деятельностью, то документы, подтверждающие трудовую деятельность и доход.

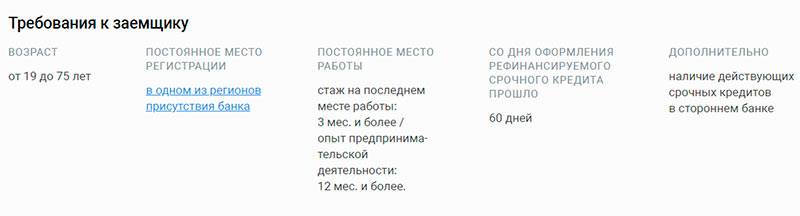

Требования к заемщикам устанавливаются одинаковые для всех категорий клиентов. Не зависимо от того получаете ли вы зарплату на счет в ВТБ или нет, вы должны соответствовать каждому критерию, который устанавливает банк. К таким требованиям относятся:

- Гражданство РФ;

- Возраст от 21 года до 75 лет (причем максимальный возраст указывается на момент погашения рефинансированного кредита);

- Стаж работы на последнем месте трудоустройства от 3 месяцев, а для ИП, адвокатов и нотариусов ведение деятельности не менее года;

- Вы не участвуете в процедуре банкротства и такие процедуры к вам не применялись за последний год.