Время поставки запчастей

Наиболее существенной причиной задержки ремонта является отсутствие запасных частей для замены.

В среднем доставка запчастей осуществляется:

| В течение 7 – 14 дней | если требуемые агрегаты заказываются в компаниях, расположенных на территории Российской Федерации |

| В течение 15 – 30 дней | если доставка необходимых запасных частей осуществляется из иного государства |

Однако ситуации с доставкой могут быть разными. Например, данного агрегата нет в наличии, и требуется дополнительный заказ элемента у официального производителя автотранспортного средства или проблемы возникли у транспортной компании, в которой заказана доставка.

Если задержка выполнения ремонтных работ происходит по причине отсутствия запасных агрегатов, то ремонтная организация обязана письменно уведомить страховую компанию и страхователя о причине.

Страхователь, по предварительному согласованию с автостраховщиком, имеет право:

- заменить ремонтную компанию;

- заменить способ получения компенсации на денежное возмещение.

Итак, сроки выполнения ремонта автомобильного транспорта по КАСКО регламентируются законом (максимальный срок) и правилами работы автостраховщика.

Чтобы избежать задержки в ремонте страхователю необходимо четко прописать сроки выполнения работ в страховом договоре и самостоятельно контролировать процесс ремонта.

Оформлять страховку КАСКО или нет

Вне зависимости от того, знает человек о плюсах и минусах КАСКО или нет, он задается вопросом: а нужен ли ему этот полис. Ведь не у всех авто попадает в ДТП или угоняется с места стоянки.

На новое ТС

Если авто только с автосалона, то существует повышенный риск угона. Это подтверждает и статистика. Поэтому при покупке автомобиля рекомендовано КАСКО, особенно в таких случаях:

- Когда машина приобретается в кредит. Как правило, оформить автокредит без КАСКО невозможно. Это связано с тем, что приобретаемое транспортное средство является залогом банка, а поэтому подлежит страхованию. По законодательству РФ залоговое имущество всегда подлежит страхованию.

- Владелец ТС только получил права или имеет небольшой стаж управления ТС, а поэтому риски повреждения ТС в разы выше, чем у опытного водителя.

Кстати, не все машины подлежат угону или вероятность того, что данное транспортное средство повредят, минимальная. Есть множество статистических данных, какие машины наиболее часто угоняют, а какие вообще не трогают. Можно ознакомиться с такими данными. Если вероятность угона вашей модели минимальна, то можно обойтись и без КАСКО.

Если же вы купили очередной автомобиль, а сами имеете большой опыт вождения, частота ДТП с вашим участием минимальна, то от КАСКО также рационально отказаться. Слишком велика цена.

На машину старше 3 лет

Если автомобиль находится в эксплуатации более трех лет, то вероятность угона минимальна. Поэтому целесообразно покупать КАСКО только тогда, когда машина в залоге у банка или собственник имеет небольшой опыт вождения. В остальных случаях КАСКО не так необходимо.

С ОСАГО в одном месте

Когда водитель приобретает ОСАГО, то он думает, что при оформлении КАСКО он должен обратиться к тому же страховщику. Нет. Это заблуждение. Физическое лицо имеет возможность выбрать, где он желает приобрести полис. ОСАГО и КАСКО могут быть приобретены у разных страховщиков.

Некоторые особенности выбора страховой компании при покупке КАСКО или ОСАГО:

Руководствуясь такими правилами можно легко выбрать надежного страховщика. Будет ли один или два, это выбор субъекта. Но при одновременном приобретении КАСКО и ОСАГО у одного страховщика, можно получить существенную скидку на услуги. Связано с тем, что стоимость ОСАГО не может сильно колеблется, а вот на КАСКО страховщики могут использовать разнообразные проценты наценок.

Оформлять ли КАСКО после первого года автокредита

Да, нужно. КАСКО – это обязательное условие автокредитования. Транспортное средство – это залог банка. И он подлежит страхованию до тех пор, пока находится в залоге. Другими словами, пока заемщик не выплатит кредит, он обязан будет приобретать КАСКО.

Исключение из правил – автокредитование, где машина не является залогом. Такое возможно при внесении первоначального взноса более 50%.

Полис КАСКО приобретается ежегодно. По договору кредитования это обязанность заемщика. Если он нарушит правила, то компания может попросить сразу погасить кредит, разорвать договор кредитования и т.д.

Сколько раз выдаются?

Количество выплат по КАСКО зависит от выбора страховой суммы (агрегатная или неагрегатная) и вида страхового случая (для мелких повреждений может быть установлено ограничение).

Если вы выбрали при заключении договора агрегатную страховую сумму, то уже после первого страхового события она уменьшится на размер страховой выплаты.

Таким образом, вы можете обращаться за выплатой до тех пор, пока не будет исчерпан лимит. К примеру, машина была повреждена на 100 тыс. рублей при лимите в 1 млн. рублей. В случае следующего обращения страхователь уже не вправе претендовать на полную сумму в размере миллиона, поскольку она уменьшилась до 900 тыс. рублей.

Но, если сумма неагрегатная, то она считается несгораемой. В этом случае, вы можете обращаться в рамках договора КАСКО сколько угодно в течение года и если, например, у вас были выплаты по повреждениям авто, то вполне реально получить полную страховую выплату в размере стоимости машины в случае её хищения.

Неагрегатная сумма более выгодна страхователю, но её выбор обычно отражается в стоимости полиса (он более дорогой).

По повреждениям стекол и стеклянных элементов (фар, зеркал и пр.), а также по одному элементу кузова страховые компании часто разрешают обращаться не более 2-3 раз за год и только в рамках лимита до 3-5% страховой суммы.

Зато по этому виду рисков предлагается упрощенная процедура урегулирования убытков без справок из ГИБДД. Если вы разбили стекло в четвертый раз за год, то вполне возможно, что страховщик откажет вам в выплате.

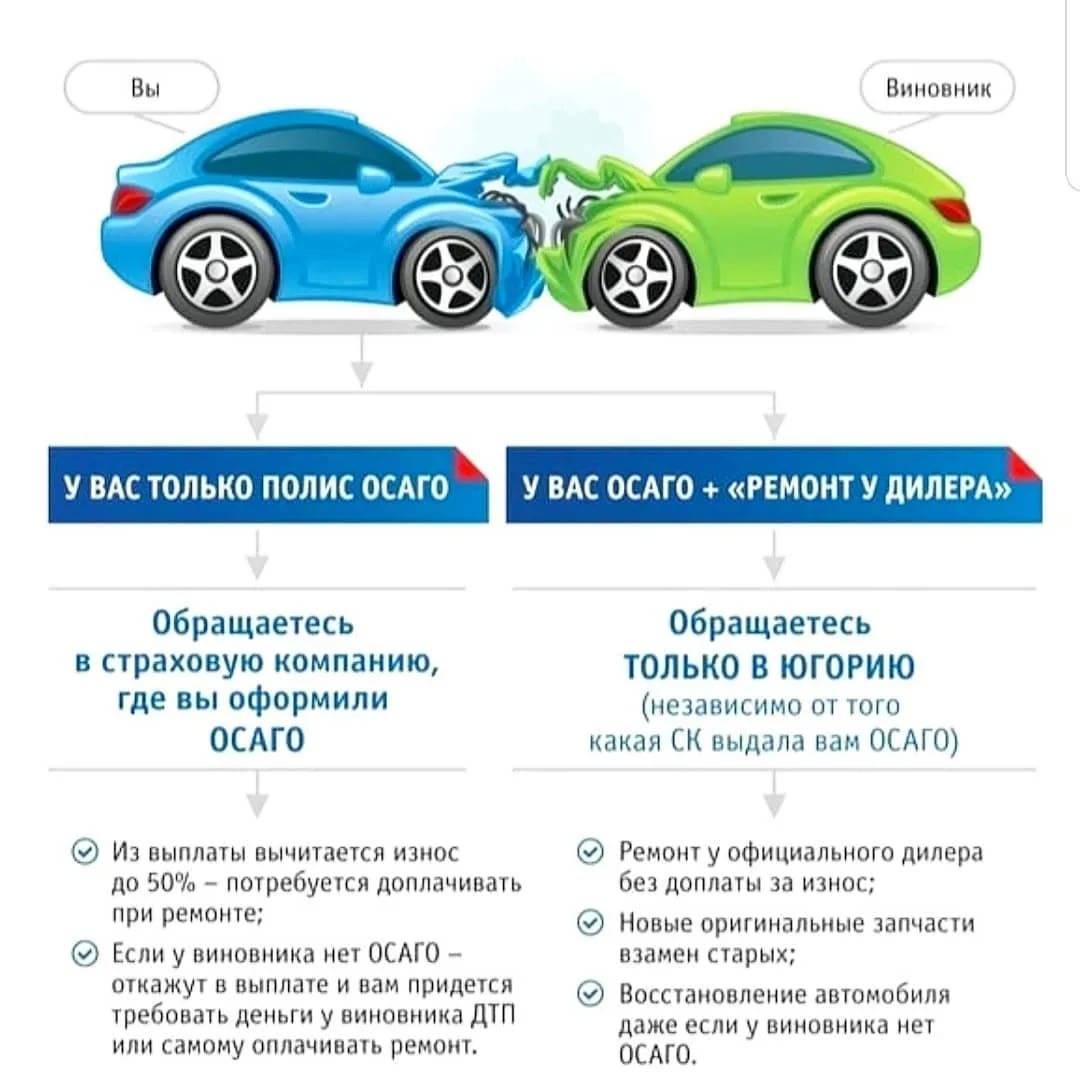

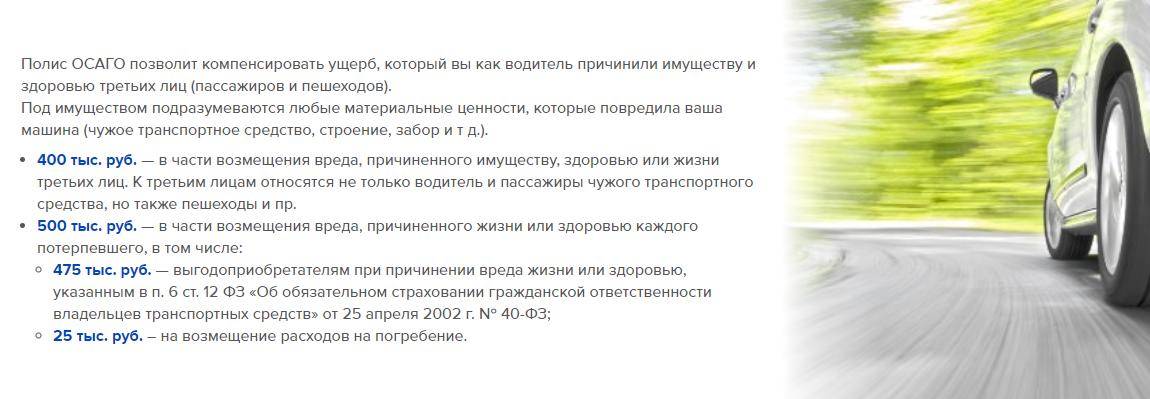

В чем же особенность ОСАГО?

По своей сути этот тип автострахования защищает не автомобиль или здоровье водителя, а гражданскую ответственность этого гражданина в случае дорожной аварии. Что это значит?

При возникновении ДТП, виновником которого является застрахованный по ОСАГО владелец автомобиля, ущерб пострадавшим людям будет возмещен не самим водителем, а страховой компанией. При этом повреждения, нанесенные автомобилю виновника, возмещаться не будут. Таким образом, ОСАГО страхует неизвестных лиц и их имущество, если в результате действий виновного им будет принесен ущерб. Максимальная сумма страхового возмещения регулируется на законодательном уровне. В настоящее время это 400 тыс. рублей. При сильном повреждении или гибели человека сумма компенсации может быть еще выше. Но в определенных случаях страховая компания имеет право возмещать выплаченные компенсации за счет плательщика ОСАГО.

Можно ли получить деньги вместо ремонта при ДТП по КАСКО

Автолюбителю необходимо изучить содержание своего полиса, где прописаны варианты возможных выплат при наступлении страховых случаев.

Когда в организации выплачивают деньги или делают ремонт по КАСКО, значит такое положение отражено в договоре. При оформлении полиса обозначают, каким способом будут оплачивать услуги:

- страховая направляет машину на станцию техобслуживания;

- СТО выбирает клиент;

- выплата наличных происходит по заключению экспертов, а на независимую экспертизу направляет страховщик.

Цена полиса напрямую зависит от предусмотренной оплаты издержек. Водителю следует внимательно относиться к покупке КАСКО. Выбор страховой компании (СК) делать не по стоимости оформленной бумаги, а изучив способы удовлетворения заявок на погашение расходов.

КАСКО

Про КАСКО своими словами

КАСКО — добровольное страхование имущества (автомобиля).

Как правило, основные риски по страховке КАСКО это угон и ущерб.

В случае с угоном – все, в общем-то, понятно: если застрахованный автомобиль угнали – Вы получите возмещение его стоимости за минусом предусмотренного договором страхования износа. При риске ущерба Вы страхуете свой авто от повреждений, действий третьих лиц, несчастного случая, падения на авто наледи, дерева и т.д.

При страховании по КАСКО страховщик обязуется возместить Вам ущерб вне зависимости от Вашей степени вины. Если Ваш авто получил повреждения – страховая компания направит Вас на ремонт на СТО, либо выплатит Вам денежную компенсацию.

Какие могут быть нюансы? Прежде всего, даже застраховав свой авто по КАСКО Вы не можете быть на 100% уверенными, что получите компенсацию за ущерб в полном объеме. Одним из самых частых страховых споров является спор о возможной экономической целесообразности ремонта авто после аварии. Также в случае угона, страховая компания имеет право пересмотреть стоимость автомобиля, несмотря на сумму, оговоренную договором страхования (в законе о страховании прописано, что страховая сумма не может превышать рыночную стоимость страхуемого имущества, и страховщики не ленятся пользоваться данной поправкой в свою сторону). Такая ситуация чаще всего возникает при страховании дорогих автомобилей стоимостью от 3 млн. рублей и выше, ибо эти автомобили больше всего теряют в цене за первые годы эксплуатации. Поэтому при страховании по КАСКО своего автомобиля лучше заказать отчет об оценке стоимости автомобиля.

Если вы стали виновником ДТП и у пострадавшей стороны КАСКО

Сейчас лимит страховой суммы составляет 400 000 рублей и в большинстве случаев его достаточно для покрытия убытков пострадавшей стороны. Однако, весьма часто мы сталкиваемся с ситуациями, когда лимита может не хватить (например, если автомобиль «премиум» сегмента – стоимость некоторых деталей может быть очень высока, даже если визуально повреждения не кажутся значительными).

Застрахованную по КАСКО машину изначально ремонтируют за счет страховой компании, в которой она застрахована. В порядке суброгации и в рамках страхового лимита ОСАГО СК пострадавшей стороны получает деньги от СК виновника. Разница в данном случае будет доплачена самим виновником лично. Не стоит надеяться, что страховщик собирается простить кому-то свои деньги. Чаще всего иск из суда приходит уже через значительный промежуток времени после ДТП (от полугода и до 2-х лет). Именно поэтому мы рекомендуем виновнику аварии всегда делать подробные фотографии чужого поврежденного автомобиля (чтобы в дальнейшем эксперту был материал, по которому работать), а лучше всего самостоятельно организовать независимую экспертизу.

Основные плюсы КАСКО

Оформив полис, Вам больше не придется тратить деньги на кузовной ремонт автомобиля.

Виновны или не виновны в аварии – не имеет значения!

Оформив полис КАСКО, вы спокойны за свое имущество.

При каких условиях возможно возмещение деньгами

Если ремонтные работы оплачиваются за счет страхователя, то согласно законодательству (статья 929 пункт 1 ГК) СК обязуется компенсировать расходы по требованию клиента. Перед этим обязательно проводится независимая оценочная экспертиза.

Порядок оформления:

- Поврежденный автомобиль передается страховщику.

- Назначается оценочная экспертиза (для достоверности владелец ТС имеет право дополнительно заказать оценку у стороннего специалиста).

- Эксперт выдает заключение, в котором рассчитывается стоимость ремонта.

- Автомобиль отправляется в СТО.

- После ремонта страховщик повторно оценивает автомобиль и составляет акт-сдачи, в котором регистрируются все проведенные работы.

СК обязуется оплатить расходы, объявленные оценщиком. Для подтверждения трат к отчету эксперта прикладываются квитанция из автосервиса.

Бывают ситуации, когда СК направляет водителя в сервис, но автомобиль не может быть отремонтирован по одной из причин:

- очереди;

- СТО отказало в обслуживании из-за большого объема работ;

- ремонт был выполнен, но не полностью или недостаточно качественно.

В такой ситуации держатель полиса имеет право востребовать наличный расчет, так как условия по обязательному ремонту у партнера страховщика не могут быть соблюдены.

Гарантийные ТС ремонтируют только в сервисе у официального дилера компании. Если автомобиль отправляется в стороннее СТО, то страховщик оплачивает расходы, указанные в накладной.

Порядок действий после некачественного ремонта по КАСКО

Кто должен отвечать?

Чтобы определить порядок действий после некачественного ремонта по КАСКО, необходимо, прежде всего, определиться с тем, кому предъявлять претензии.

На первый взгляд, ответственность за некачественное выполнение ремонтных работ должен нести автосервис. Однако специфика восстановительного ремонта по КАСКО заключается в том, что он представляет собой «натуральную» форму выплаты страхового возмещения. В данном случае действуют взаимоотношения страхователя и страховщика.

Руководствуясь этими соображениями, Верховный Суд РФ указал своим постановлением № 20 от 27.06.2013 г, что ответственность перед автовладельцем за некачественно проведенный восстановительный ремонт по КАСКО несет страховая компания. Поэтому именно к страховщику необходимо обращаться с претензиями.

Порядок действий автовладельца

Любого автовладельца, который столкнулся с подобной проблемой, интересует, что делать после некачественного ремонта по КАСКО. Порядок действий должен быть следующим:

- Провести независимую экспертизу у независимых экспертов для выявления недостатков ремонтных работ и определения стоимости их устранения. Позвоните +7 (499) 426-08-23, мы вас проконсультируем.

- Составить претензию на имя страховщика для получения компенсации.

- Направить претензию с приложением экземпляра экспертного заключения в страховую компанию заказным письмом или вручить представителю страховщика под роспись.

- При отсутствии надлежащей реакции на претензию со стороны страховой компании обратиться с иском в суд.

Специфической является ситуация, если при выполнении восстановительного ремонта СТО были допущены недостатки, которые невозможно выявить во время приемки. Примером может быть установка неоригинальной детали вместо фирменной, некачественное исполнение работ, повлекшее поломку другой детали и т.д.

Необходимо учитывать, что подать претензию на некачественный ремонт по КАСКО можно в течение 2 лет после его проведения. При существенных недостатках выполнения ремонта срок подачи претензии увеличивается до 10 лет. Поэтому сразу после выявления проблемы необходимо провести независимую экспертизу, которая зафиксирует наличие неисправностей и установит их связь с некачественным ремонтом.

Чего требовать?

В претензии на некачественный ремонт по КАСКО вы имеете право требовать один из следующих вариантов компенсации:

- бесплатное устранение выявленных недостатков;

- уменьшение стоимости выполненного ремонта на соответствующую сумму с выплатой разницы;

- возмещение расходов на самостоятельное устранение недостатков.

Как при продаже ТС покупатель сможет его проверить?

Решая вопрос о приобретении автомобиля, потенциальные покупатели хотят знать, производился ли ремонт транспортного средства в рамках договора добровольного автострахования.

Сделать это через страховую компанию не получится до момента перехода прав собственности.

- проверка истории регистрации;

- проверка на ДТП с авто;

- проверка ограничений на регистрационные действия;

- проверка на нахождение авто в розыске.

Это бесплатно, требуется только ВИН номер. Однако, следует учитывать, что не каждое ДТП компенсируется по КАСКО.

Например, в базу ГИБДД попадут случаи с участием другого автомобиля, но, если на машину свалился снег с крыши, или водитель въехал в столб – такие случаи покрываются по КАСКО, подлежат ремонту, но в базу не попадают.

Чтобы получить историю выплат по КАСКО, существуют коммерческие сервисы, в том числе произведенные на СТОА восстановительные работы в счет возмещения ущерба по КАСКО, такие как Автокод, Автотека и другие.

Это не совсем легально и платно. Но рынок предлагает подобные варианты. На взгляд редакции, более чем достаточно, использование бесплатной базы ГИБДД.

Зеленого вам света на дорогах! Если статья оказалась полезной, поделитесь ей в соц сетях, кнопки ниже!

Подменное авто

Получить подменный автомобиль на время ремонта по КАСКО можно в том случае, если обслуживание осуществляется у официального дилера. Никаких конкретных условий предоставления авто на замену в законе не предусмотрено.

Некоторые ссылаются на Закон «О защите прав потребителей»:

2. В отношении товаров длительного пользования изготовитель, продавец либо уполномоченная организация или уполномоченный индивидуальный предприниматель обязаны при предъявлении потребителем указанного требования в трехдневный срок безвозмездно предоставить потребителю на период ремонта товар длительного пользования, обладающий этими же основными потребительскими свойствами, обеспечив доставку за свой счет. Перечень товаров длительного пользования, на которые указанное требование не распространяется, устанавливается Правительством Российской Федерации.

Статья 20 ЗоЗПП. Устранение недостатков товара изготовителем (продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером

Но мало кто обращает внимание именно на последнее предложение, указывающее на постановление “Об утверждении Правил продажи отдельных видов товаров, перечня товаров длительного пользования, на которые не распространяется требование покупателя о безвозмездном предоставлении ему на период ремонта или замены аналогичного товара”:

1. Автомобили, мотоциклы и другие виды мототехники, прицепы и номерные агрегаты к ним, кроме товаров, предназначенных для использования инвалидами, прогулочные суда и плавсредства…

Постановление Правительства РФ от 19.01.1998 N 55

Таким образом, ни один дилер не обязан предоставлять своим клиента замену авто на время ремонта. Все зависит от того, пойдет ли дилер на уступок.

В данном случае необходимо обратить внимание на предельный срок, устанавливаемый для гарантийного ремонта – 45 дней. Если срок будет превышен, то клиент имеет право потребовать возврата отремонтированного авто, либо предоставления его альтернативы

Чаще всего, такие подробности указываются в дилерском договоре, который необходимо обязательно читать очень внимательно, во избежание недоразумений.

Где лучше отремонтировать авто?

Главная альтернатива в вопросе, где ремонтировать автомобиль по КАСКО, связана с 2-мя вариантами – официальный или неофициальный дилер. В первом случае, имеется в виду сервисное обслуживание, проводимое по договору, заключенному на длительный срок.

Главная альтернатива в вопросе, где ремонтировать автомобиль по КАСКО, связана с 2-мя вариантами – официальный или неофициальный дилер. В первом случае, имеется в виду сервисное обслуживание, проводимое по договору, заключенному на длительный срок.

Официальный дилер обеспечивает проведение работ высококвалифицированными специалистами; выдачу гарантии минимум на 1 год; ремонт на высокотехнологичном оборудовании и установку оригинальных запчастей; заказ недостающих деталей у производителя ТС. Основные минусы: повышенная стоимость (на 20-30% выше, чем у неофициального дилера); риск наличия мошеннических схем; затягивание сроков ремонта (иногда более 2-х месяцев).

Услугами неофициального дилера лучше пользоваться при необходимости ремонта ТС с возрастом более 3-х лет. Стоимость ремонта будет заметно ниже. В то же время, частные СТО обеспечивают достаточно высокое качество работ.

Жалоба и возврат денег

le=”padding-left: 20px; margin-left: 22px; border-left: 4px solid #c4a800;”>Если в 2022 году автовладелец неудовлетворен качеством проведенного ремонта по страховому полису КАСКО, то единственным возможным вариантом возмещения становится обращение в судебную инстанцию. Безусловно, можно обратиться с досудебной претензией к руководству страховой компании. Но ответ в большинстве случаев, будет отрицательный.

Эксперты рекомендуют не затягивать с обращением в суд и заручиться поддержкой квалифицированного юриста, имеющего богатый опыт ведения аналогичных дел. Эксперты рекомендуют:

- Провести независимую экспертизу, в которой отражены недостатки восстановительных ремонтных работ по КАСКО.

- Оформить досудебную претензию на имя руководителя СК.

- Получить ответ.

- Оформить претензию на действия страховой компании и потребовать компенсировать ущерб. Также можно включить в сумму ущерба стоимость проведения независимой экспертизы и юридические издержки.

- Подготовить пакет документов и приложить к нему претензию.

- Передать дело в суд.

- Дождаться решения суда и получить компенсацию.

Скачать образец жалобы в WORD формате за несоблюдение ремонта по КАСКО.

Электронный полис ОСАГО, что показывать инспектору ГИБДД

Сообразно нововведениям каждая страховая компания обязана обеспечить возможность осуществления страхования посредством коммуникационной системы связи в режиме онлайн.

Необходимо ли распечатывать

При осуществлении страхования через сеть интернет между заинтересованными сторонами заключается договор страхования.

Он должен сделать его распечатку на стандартном листе писчей бумаги формата А-4с целью использования по назначению.

Выплата страхового возмещения осуществляется, если участники ДТП обладают полисом ОСАГО. То же касается регистрация автотранспорта органом ГИБДД.

Нужно ли возить с собой

Многие автовладельцы интересуются, имеет ли законную силу электронный полис ОСАГО и что показывать ГИБДД с 1 января 2020 года?

Как правило, полис ОСАГО на бумажном носителе предъявлялся ГИБДД по первому требованию при наступлении страхового случая.

Данное правило распространяется и на документ, оформленный в электронной версии.

Но нужно иметь в виду, что полная проверка документов с юридической точки осуществляется только при оформлении протокола:

- Дорожно-транспортного происшествия.

- Нарушения дорожного движения.

Норма предусмотрена указаниями акта «Правила дорожного движения». Водитель обязан предъявлять полис ОСАГО в ситуациях, предусмотренных нормами Федерального закона № 40-ФЗ.

Орган ГИБДД составляет протокол в ходе обследования места происшествия, уточняет детали, обращается с очевидцами, выявляет виновника. Он подписывается участниками дорожного происшествия, ГИБДД.

Чтобы избежать непредвиденных ситуаций с непредсказуемыми последствиями, лучше иметь его всегда при себе.

Требуется ли заверять

Электронный полис ОСАГО является официальным документом, наделенным законной силой наравне с бумажным полисом.

Страхователь имеет право не заверять его в страховой компании. Его обязаны принять ГИБДД и иные правоохранительные органы при возникновении необходимости.

Как ДПС проверяет на подлинность

Каждый автовладелец может получить доступную информацию по вопросам страхования в некоммерческой организации – РСА.

Информация предоставляется ей местными страховыми компаниями в продолжение одного рабочего дня после заключения договора страхования.

Проверка электронного полиса ОСАГО осуществляется по базе данных Интегрированного мультисервиса телекоммуникационной сети МВД либо АИС.

В базе данных АИС содержатся сведения об автовладельцах и их транспортном средстве, об осуществлении регистрационного учета в ГИБДД, о его попадании в дорожное происшествие.

В АИС РСА содержится информация относительно:

- серии и номера полиса ОСАГО;

- страховой компании, выдавшей документ;

- даты направления запроса;

- срока действия договора страхования;

- перечня лиц, допущенных к вождению автотранспортным средством, их персональных данных.

По единой базы данных АИС РСА проверка подлинности полиса ОСАГО осуществляется по государственному номеру либо ВИН-коду автотранспорта, номеру кузова, по номеру полиса ОСАГО, данным страхового договора.

Нюансы

Срок проведения ремонта по КАСКО в 2022 году зависит и от того, как быстро гражданину выдадут направление на него. Обычно количество времени, которое даётся страховщику для этого, указывается в договоре страхования. В стандартной ситуации гражданина должны направить на ремонт в течение 1 месяца с момента проведения осмотра автомобиля и составления соответствующей документации.

Иногда в принятии машины на ремонт могут отказать. Самой распространенной причиной подобного наступает завершение срока действия соглашения. Если автовладелец существенно задерживал платежи по договору, это также может стать поводом для отказа в выполнении обязательств. Нередко компания не перечисляет денежные средства на СТО или существенно задерживает платеж. До поступления средств починка автомобиля начата не будет. В этой ситуации рекомендуется писать жалобу и требовать проведение ремонта в установленные сроки.

Присутствие СТО в городе проживания страхователя должно приниматься во внимание в процессе заключения договора. Если организация отсутствует, указывать натуральное возмещение в соглашении нецелесообразно

В иной ситуации повреждённый автомобиль придется доставлять в другой город.

Перечень ситуаций, выступающих поводом для отклонения заявки, также фиксируется в договоре. Ранее суды не признавали за страховщиками права отказывать в предоставлении возмещения на договорных основаниях. Из-за этого ряд компаний исключало из текста основания, завуалировав отказ иными словами или попытавшись уменьшить размер выплаты при обстоятельствах, которые ранее выступали причинами для отклонения заявки. Так, в правилах страхования Ингосстрах говорится, что при хищении машины с неисправной сигнализацией выплата снижается на 20%.