Накопительные счета — плюсы и минусы

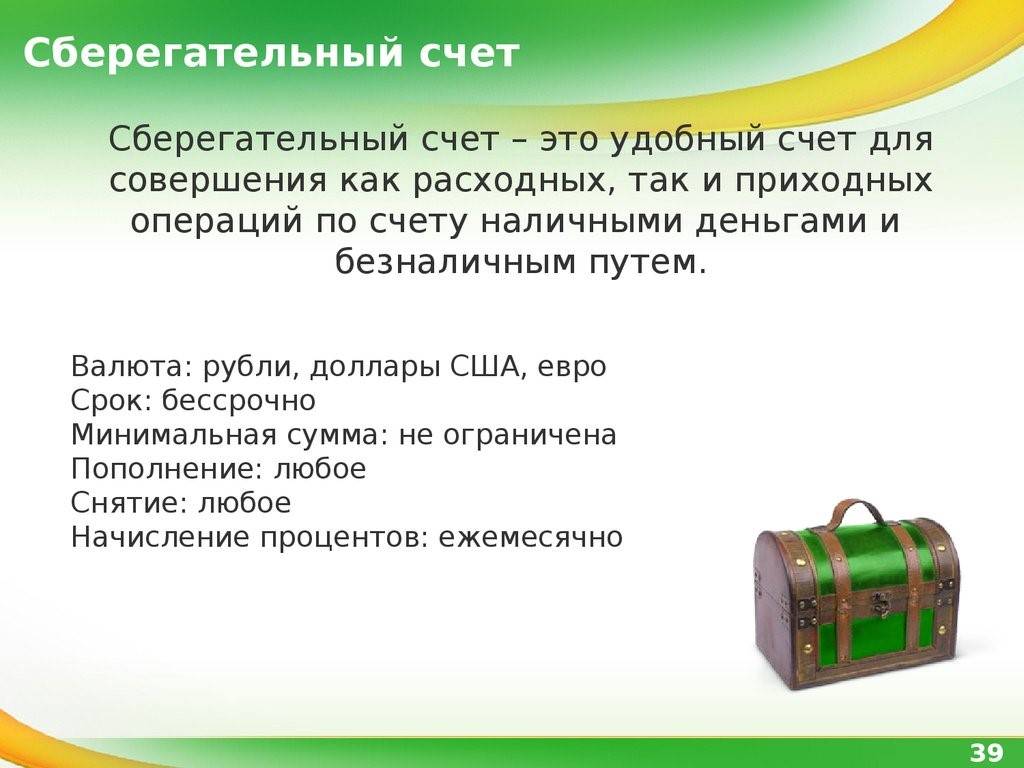

Накопительные счета аналогичны вкладу. При этом они лишены недостатков вклада — можно добавлять и снимать деньги в любое время.

Достоинства накопительных счетов

- Можно снять и положить деньги без потери процентов

- Маленькая минимальная сумма открытия от 1 тыс. рублей

- Срок действия неограничен

- Возможность ставить цели и понимать, за сколько накопишь на «Мечту»

- Счет на котором хранятся средства — 42301810 — т.е. аналогично счетам по вкладу. Средства застрахованы АСВ

Недостатки накопительных счетов:

- Банк в любое время может поменять ставку по счету без вашего согласия, это меняет доходность

- Нет бонуса за пополнение

- Разные ставки для разных лимитов. При больших лимитах в несколько млн. рублей может быть ставка 0.01% годовых — до востребования.

Начало дуэли

Рассмотрев характеристики отдельных «игроков», пришло время начать поединок и выяснить накопительный счет или вклад что лучше. Прежде чем прозвучат звуки гонга, давайте напомним правила соперничества:

Участники сражаются в шести раундах — в каждом банковские депозиты и накопительные продукты сравниваются по индивидуальным параметрам

Элементы, принимаемые во внимание, включают:

- Стоимость открытия.

- Затраты, связанные с обслуживанием.

- Процентные ставки.

- Гибкость.

- Ограничения продуктов.

- Возможные «скрытые условия» отдельных предложений.

Оценка — участники получают от 0 до 1 (или половину балла).

Выбор победителя — победителем «банковской дуэли» станет продукт, набравший больше очков в раундах. Допускается, что победитель не будет выбран из-за равного количества очков.

Максимальная процентная ставка

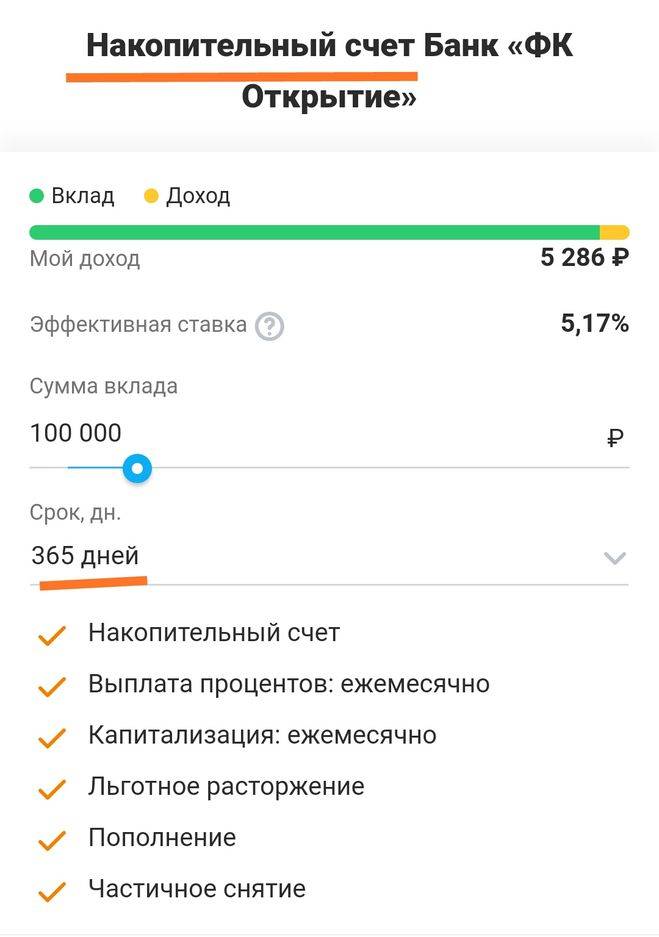

Условия по накопительным счетам в банках

Чтобы открыть накопительный счет, то следующим этапом будет выбор банковской организации. Конечно, разные банки предлагают различные условия, и выбирать нужно индивидуально, в зависимости от личных потребностей. Поиску нужно уделить немало времени, для того, чтобы посетить все страницы и ознакомится с их условиями открытия, чтобы определить, какой вклад выгодный.

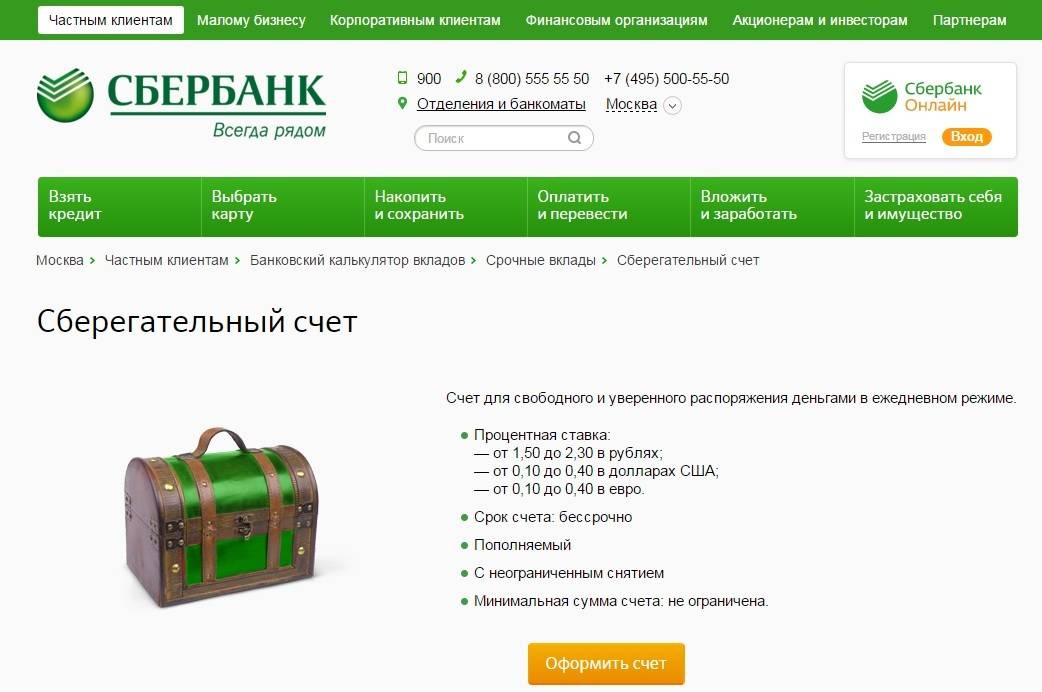

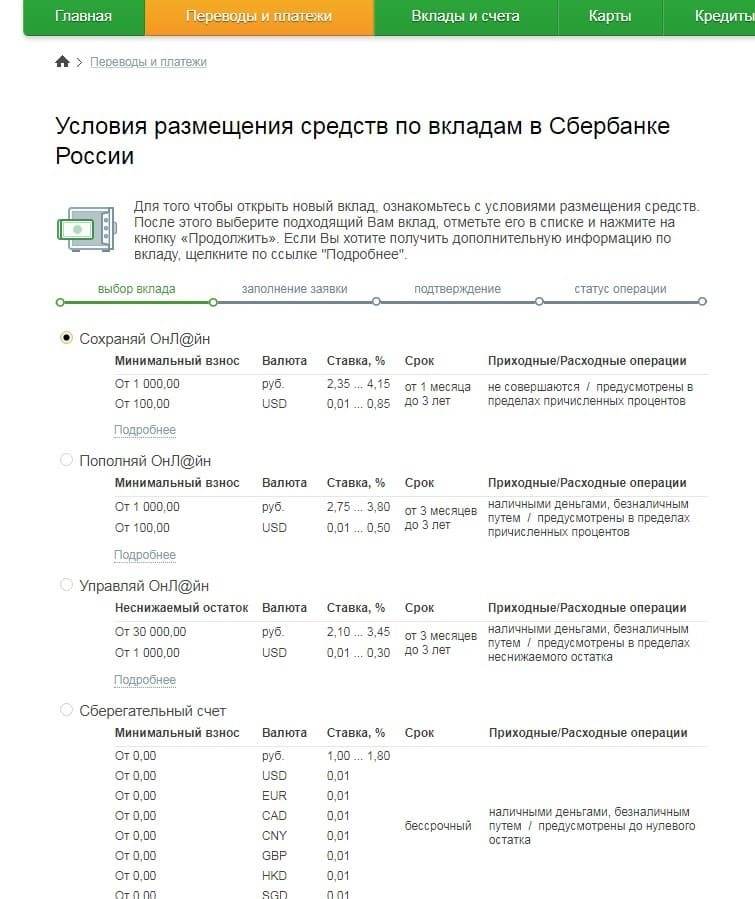

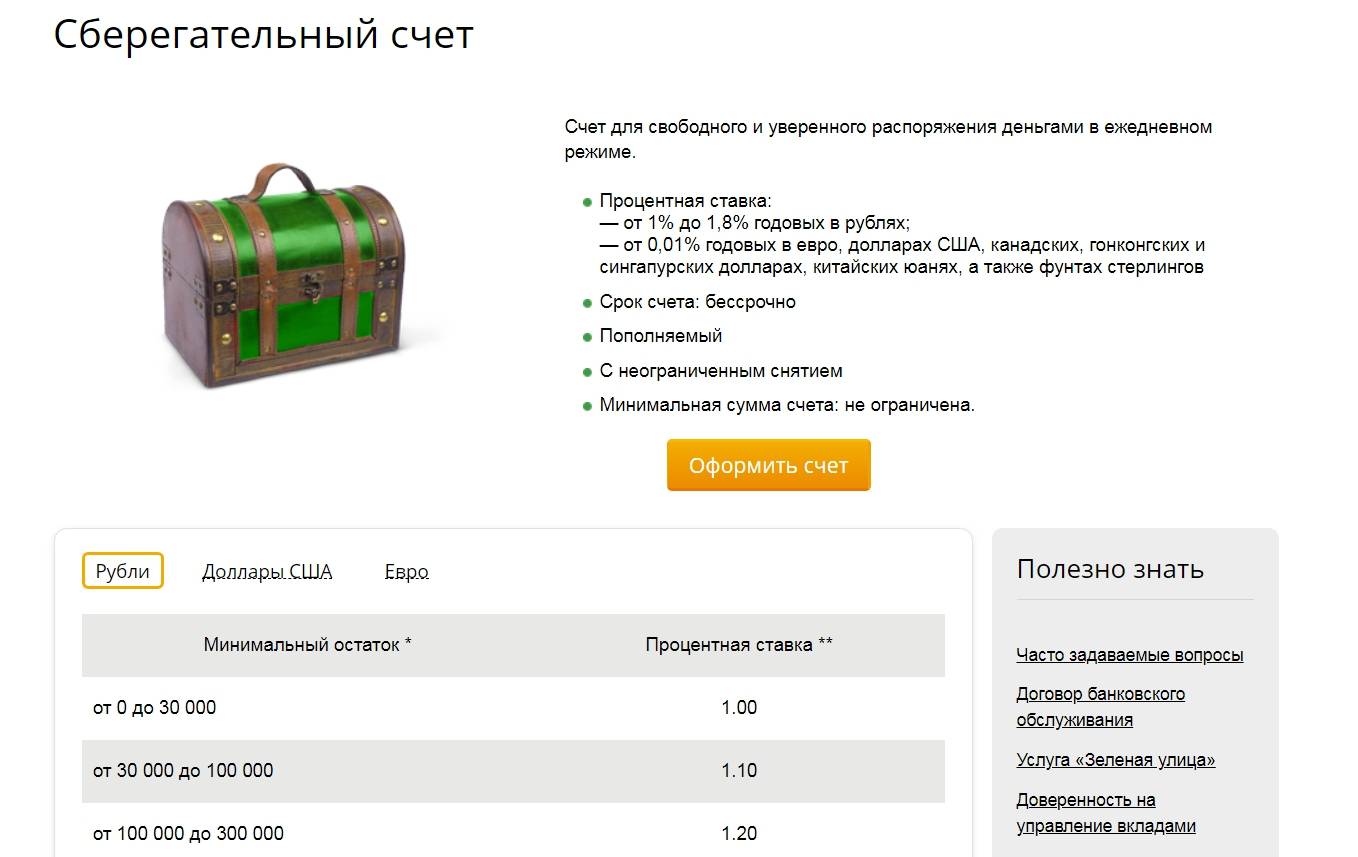

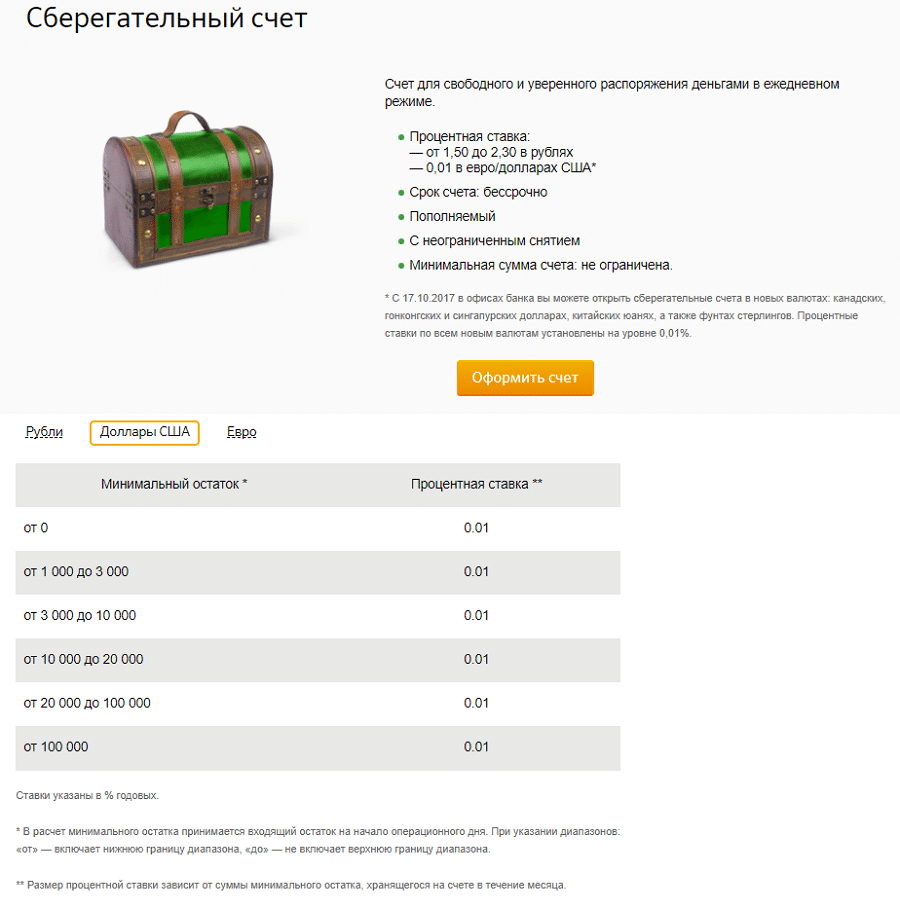

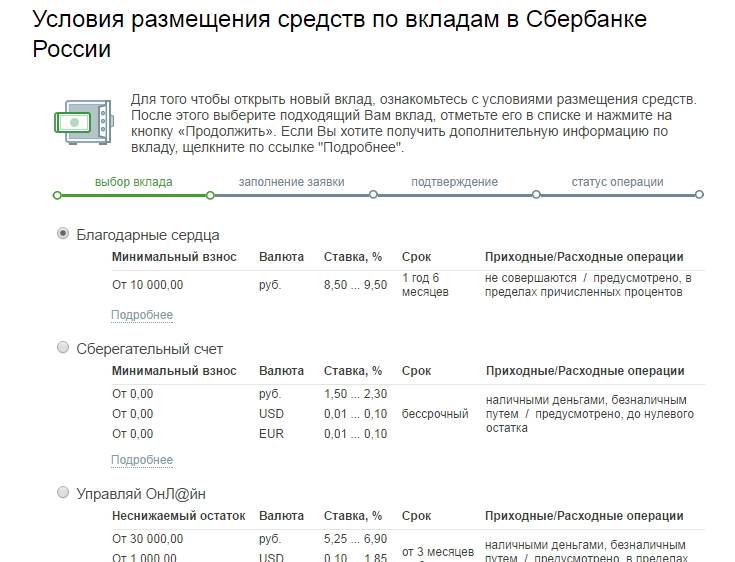

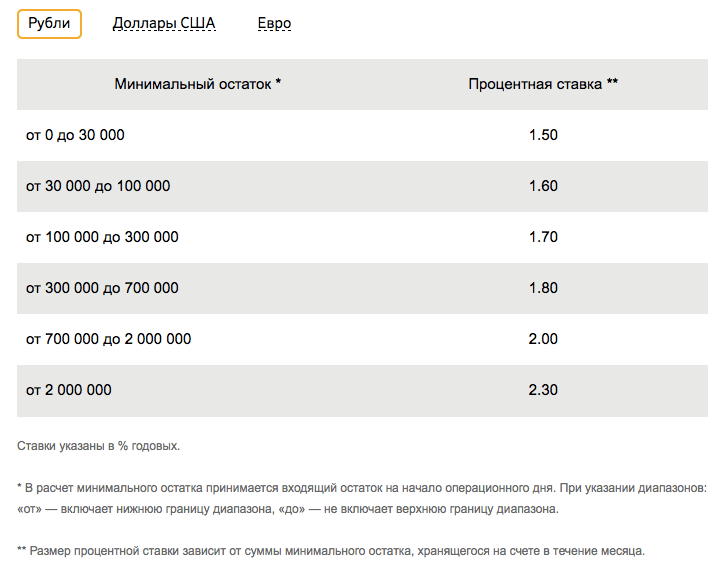

Накопительный счет Сбербанк

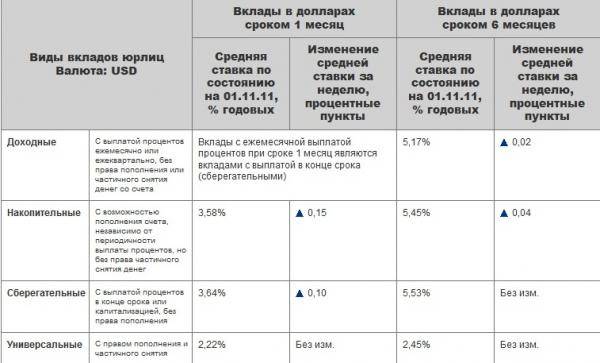

Накопительный счет может быть открыт как в отечественной, так и в иностранной валюте – долларах или евро. Для рублевых счетов ставки варьируются в диапазоне от полутора до двух с половиной годовых, для иностранных валют – 0,01 на минимальную сумму. Услуга предоставляется бессрочно с возможностью полного или частичного снятия и пополнения. Лимита по остатку не предусмотрено.

По остаточным средствам существует зависимость: чем выше балансовый остаток, тем больше прибыль. Пример расчетов: сумма меньше или равна 30 тысячам рублей, ставка составит 1,5%, средства в диапазоне от 30 до 100 тыс. рублей – исчисляются по 1,6% годовых. Диапазон сумм от 100 до 300 тыс. рублей принесет прибыль в 1,7% и так далее. Максимальная ставка обеспечивается владельцу счета с суммой от 700 тысяч и выше. Для валютных счетов ставка не меняется. Не очень высокие ставки компенсируются надежностью банковского учреждения.

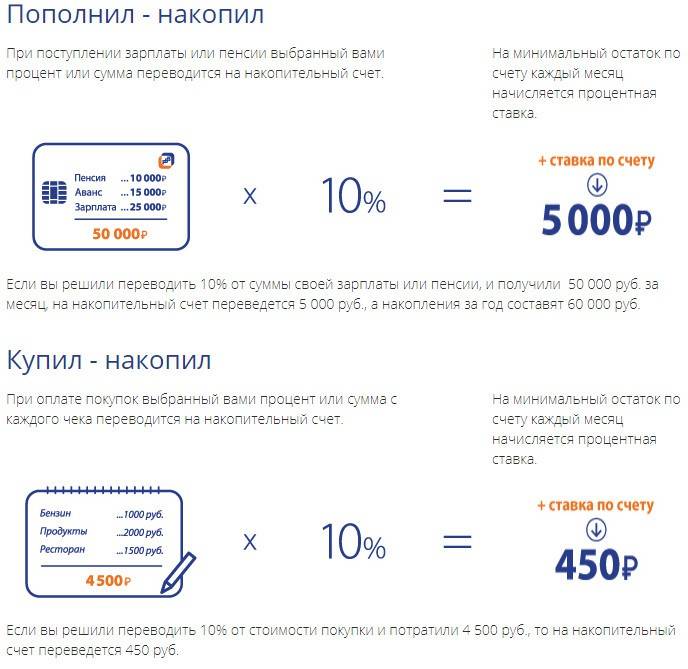

Накопительный счет Альфа Банк

Накопительные вклады в этом банке меняются и обновляются периодически. Рассмотрим актуальные на сегодня:

- Тариф«Мой сейф» – минимальная сумма для открытия счета 50 тыс. рублей, начисляемый процент на остаток от 1% до 1,8%. Расчет процента на минимальный остаток. Действует ограничение – нельзя переводить со счета в пользу юридических и физических лиц.

- Тариф «Ценное время» – минимальная сумма для открытия счета 100 тыс. рублей, начисляемый процент на остаток от 3,7% до 6,5%. Расчет процента на минимальный остаток. При снижении суммы счета ниже минимальной, расчет процента производится по ставке 0,01%.

- Тариф «Накопилка» – минимальной суммы для открытия счета не существует, начисляемый процент на остаток – 7%. Расчет процента на минимальный остаток. Автоматический перевод зарплаты на счет.

Различные обновляемые варианты накопительных счетов могут содержать бонусы и высокие проценты, тарифы меняются регулярно, но мониторить этот момент необходимо самостоятельно.

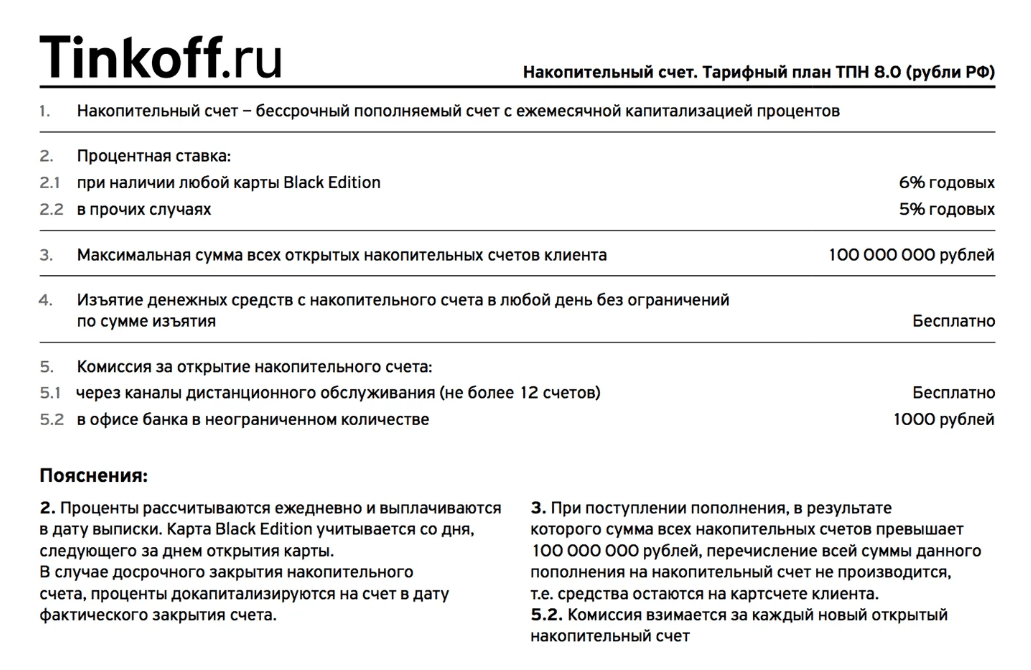

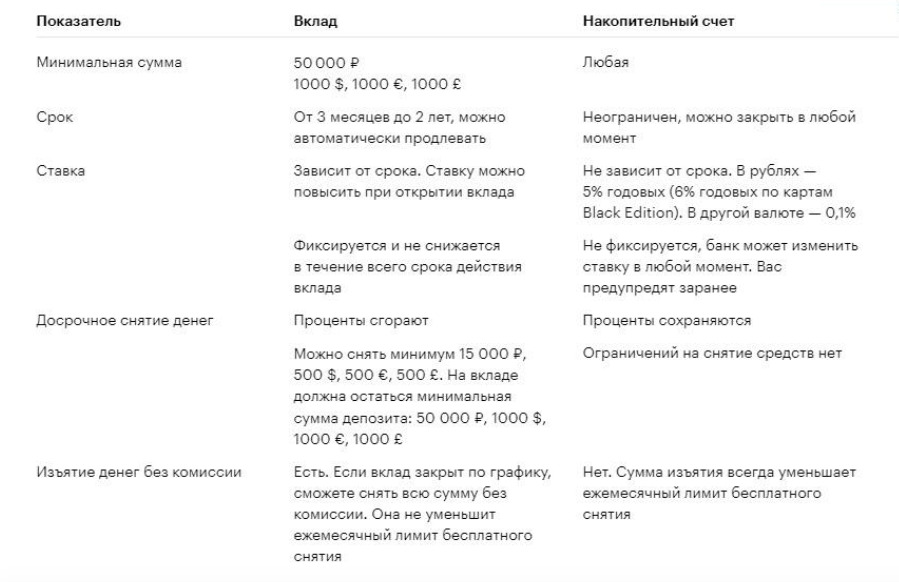

Накопительный счет Тинькофф

Первый плюс – открытие через интернет-банкинг. К счету прилагается карта, доставляемая курьерской службой. Рублевые счета рассчитываются исходя из 6% годовых, валютные по ставке 0,1%. Начальная сумма не лимитирована, максимальный остаток ограничен 12 000 000 в рублях или 1 000 000 в евро.

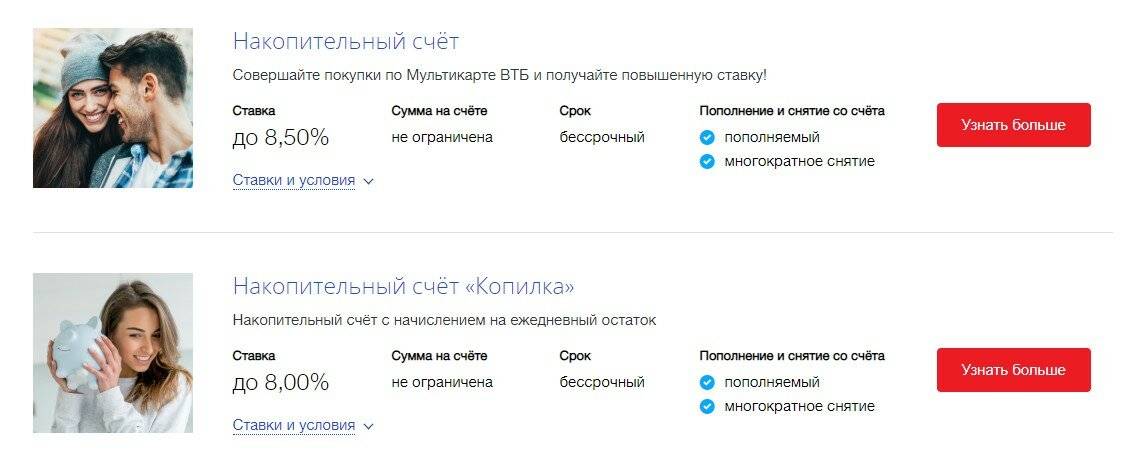

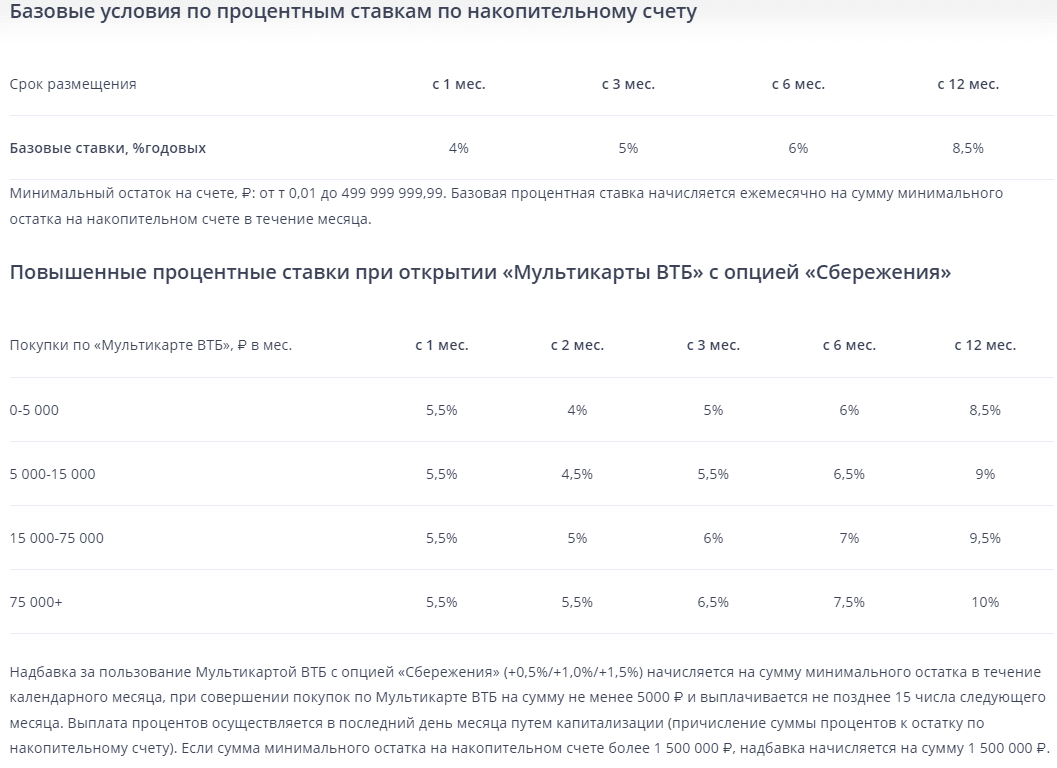

Накопительный счет ВТБ 24

К накопительному счету предлагается «Мультикарта ВТБ24». Диапазон годовых процентов изменяется в диапазоне от 5,5 до 10% для рублевых счетов, для валютных до 0,8%. Прибыль растет пропорционально сроку действия счета, внесение средств происходит кешбеком или безналом. Деньги застрахованы, а обслуживание для граждан бесплатное. Лимиты минимума и максимума не установлены.

Мы рассмотрели возможные достоинства и недостатки счетов, создаваемых с целью накопления, особенности их открытия и важные моменты, на которые стоит обратить внимание при заключении документов. Каждая отдельная банковская организация предоставляет инвесторам различные условия – в чем-то выгодные, в чем-то – нет: плюсы уравновешиваются минусами, предоставляя в итоге клиенту эффективные инструменты для включения в свой инвестиционный портфель

Я считаю, что при открытии такого счета необходимо максимально тщательно изучать предлагаемые решения и условия договоров, чтобы не ошибиться в выборе учреждения и не потерять возможные доходы.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Условия получения наличных

Снятие наличных по счету не ограничено. Так как минимальный остаток по сберегательному счету Сбербанка равен нулю, то допускается снимать всю сумму без закрытия вклада. Клиент в любой момент может обратиться в офис Сбербанка для получения процентов или всей суммы.

Если клиент имеет сберегательный счет в Сбербанке, как снять деньги — волнующий вопрос. Для выполнения снятия необходимо:

- Посетить офис с паспортом и договором (выпиской со счета или просто его номером).

- Взять талон «Наличные» в электронной очереди.

- Дождаться приглашения к свободному операционисту.

- Предоставить паспорт и документы по договору.

- Озвучить сумму к получению.

- Подтвердить операцию ручной или электронной подписью. В качестве электронной подписи используется любая пластиковая карта клиента.

- Получить наличные и копию чека.

Закрытие счета в другом городе: особенности и рекомендации

Денежные средства снять со сберегательного счета в Сбербанке или расторгнуть договор клиент может только в своем или других отделениях регионального филиала банка. Офисы Сбербанка поделены на несколько территориальных единиц. Например, в Москве филиалы относятся к Московскому банку, а офисы Орла и Белгорода – к Центрально-Черноземному. Сотрудники разных территориальных отделов в силу технических ограничений не могут совершать операции по счетам, открытым в других регионах.

Поэтому перед закрытием счета в другом банке рекомендуется уточнить, к какому территориальному ГОСБу относится филиал. В случае если менеджер Сбербанка не видит сберегательный счет клиента, закрытие его будет осуществляться путем услуги “запрос перевода”. Срок получения средств в таком случае составит до трех рабочих дней.

Примеры (образцы) договоров банковского вклада

К основным (существенным) условиям депозитного договора (договора банковского вклада) относятся сумма денежных средств, которую банк принимает во вклад, срок вклада, размер процентной ставки по нему и порядок начисления процентов, а также порядок пополнения вклада и снятия денежных средств со счета вклада. Более детально с существенными условиями договора о банковском вкладе вы сможете в следующем разделе.

- Образец договора о банковском вкладе между физическим лицом и банком. В данном примере показан типовой договор банковского вклада, содержащий все существенные условия.

- Образец депозитного договора (договора банковского вклада до востребования). Особенностью данного примера договора является то, что он заключается между юридическим лицом и банком. Но данный договор также включает все существенные, все необходимые условия договора банковского вклада.

Приведенные в качестве примеров договоров банковских вкладов образцы не являются единственно возможными. Если исходить из того, что у каждого банка имеются свои типовые формы договоров, то даже трудно представить, сколько существует форм (образцов) договоров. Но у всех этих договоров имеется одно объединяющее их свойство: все они содержат существенные условия, предусмотренные для договора банковского вклада.

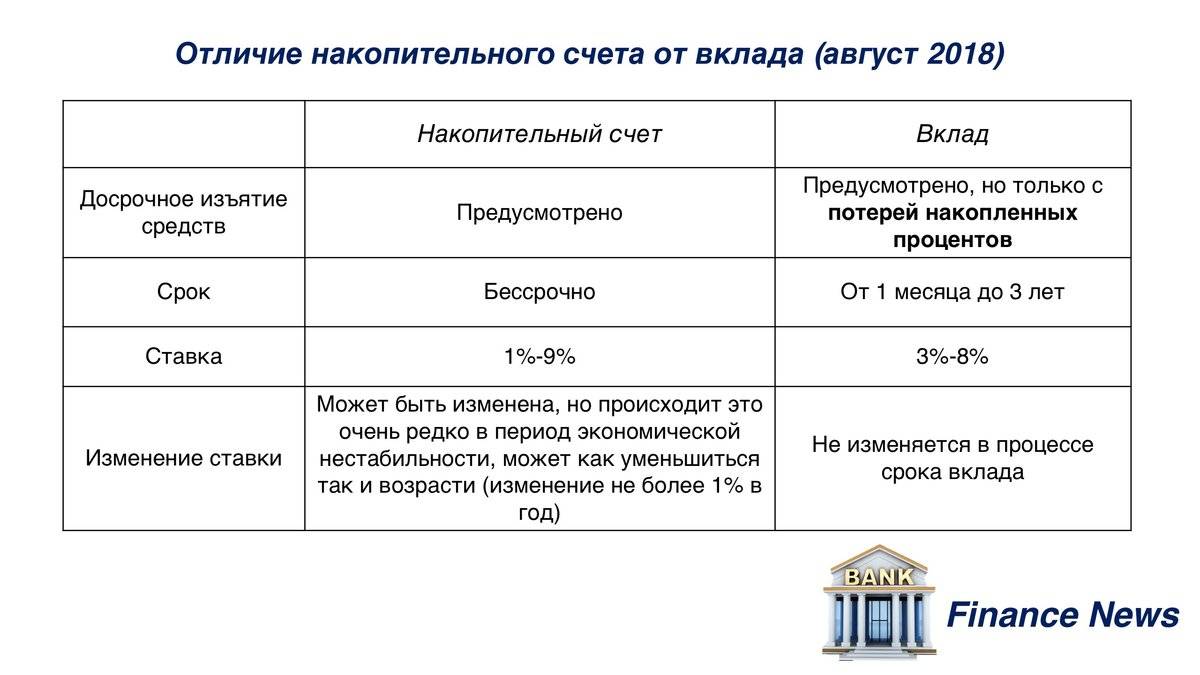

Чем банковский вклад отличается от накопительного счета — 3 главных отличия

Реальность такова, что банки начали активно продвигать копилки, устанавливая по ним довольно высокие ставки, из-за чего по доходности они иногда обходят даже срочные вклады.

При этом нельзя забывать, что на размер ставки влияют опции, которые были включены при подписании договора. Так в чем же тогда разница между обычным счетом и накопительным, спросите вы, и есть ли вообще отличие?

Отличие 1. Банковский склад ограничен сроком размещения

В то время как накопительный открывается на практически неограниченный срок (в договор вносятся любые подходящие сторонам условия), то обычный вклад строго регламентирован по времени. Это объясняется трудностью прогнозирования экономической ситуации в стране более чем на три года.

Получается, что ставка по вкладу тоже не меняется на протяжении всего срока договора (если она фиксирована). Бывают, конечно, вклады с плавающей ставкой (меняющейся с течением времени), но они редки и требуют отдельного включения в договор.

Отличие 2. По вкладам могут быть ограничения на пополнение и снятие

Накопительный вклад открывается без конкретного указания сроков хранения средств. Ещё один большой плюс — возможность клиента самому решать, когда вносить средства или снимать их. Правда, срок хранения денег, как правило, влияет на величину процента.

Для многих, кто выбрал условия копилки, самым важным ее отличием служит отсутствие какой-либо срочности. Это дает вкладчику возможность гибко распоряжаться своими деньгами.

Отличие 3. Если клиенту срочно понадобятся деньги, он закроет вклад и проценты сгорят

Если условия обычного вклада не позволяют его закрыть день-в-день, то накопительный можно не только закрыть в любое время, но и снять практически всю сумму. При этом все проценты, которые были начислены ранее, будут вам выплачены. Именно эта опция и привлекает многих вкладчиков, которые хотят не только сохранить свои накопления, но и заработать.

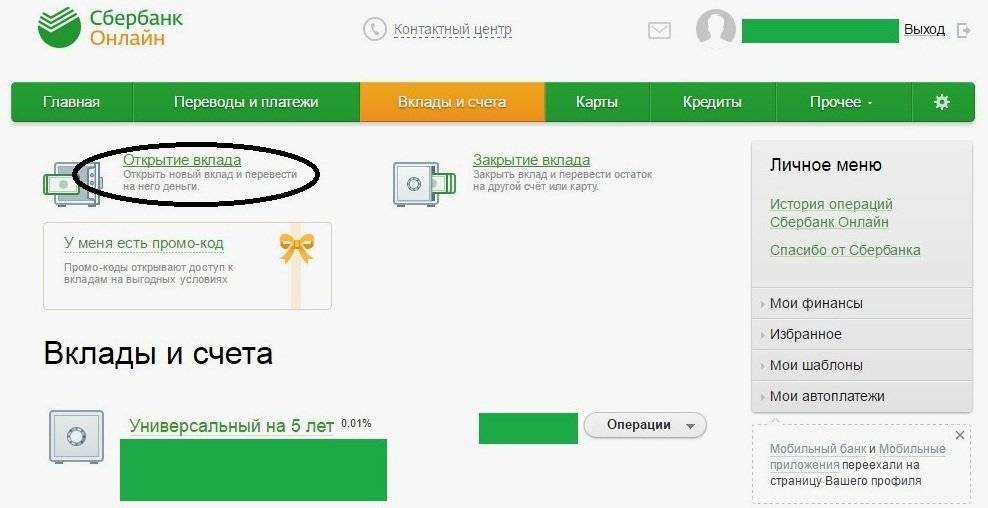

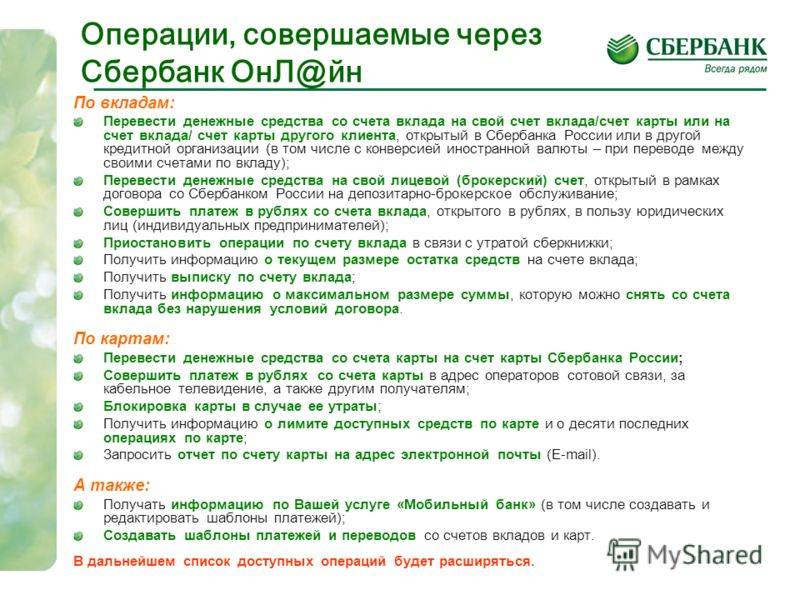

Как пользоваться счетом

Пользоваться Сберегательным счетом не сложно. При наличии подключенной услуги Сбербанк Онлайн большинство операций можно совершать удаленно, через ПК или приложение для мобильных устройств

Но важно помнить, что использовать открытый счет для ведения предпринимательской деятельности запрещается

Пополнение и снятие денег

Как уже упоминалось выше, зачислять и снимать со сберсчета можно любые, так как никаких ограничений Сбербанк в этой части не установил. Пополнение вклада возможно осуществить как наличными в кассе учреждения или платежном терминале, так и путем безналичного перевода с дебетовой карты Сбербанка через банкомат или интернет-банк.

Снять денежные средства можно в одном из ближайших отделений Сбербанка, предъявив кассиру свой гражданский паспорт. Также остаток можно вывести на дебетовую карточку. Для этого можно воспользоваться банкоматом, платежным терминалом или сервисом Сбербанк Онлайн.

Вывод денег через онлайн-банкинг производится следующим образом:

- Зайти в личный кабинет, перейти в раздел платежей и переводов.

- Кликнуть по кнопке перевода между своими счетами и картами.

- Выбрать счет-списания и счет-получателя (карту).

- Ввести сумму, подтвердить операцию СМС-кодом.

Перевод может занять до одного рабочего дня. В ряде случаев операции требуют подтверждения сотрудниками, которые могут сделать это только в рабочее время, что следует учитывать, планируя свои действия.

Проведение иных операций

Операции по Сберегательному счету доступны следующие:

- Перевод с вклада на карточку Сбербанка.

- Поступление от третьих лиц.

- Пополнение со своих карт и счетов.

Если вкладчику нужно отправить деньги на счет или пластик третьего лица или получит от него платеж, то в этих случаях потребуется платежное поручение. Без него провести операцию не получится.

Так как валюта сберсчета может быть не только рубль, но и доллар США, евро, фунты стерлингов Соединенного королевства, китайские юани, гонконгские, канадские и сингапурские доллары, то и приходные и расходные операции могут в них проводиться. При необходимости банк самостоятельно конвертирует валюту по своему курсу.

Стоит ли оформлять накопительный счет?

Накопительный счет нужно оформлять в одном из двух вариантов:

- Если вы планируете активно пользоваться своими деньгами: снимать, пополнять, расходовать и т.д., то оформление накопительного счета станет лучшим выбором со ставкой 6-6.5% в год. По вкладам с такими условиями банки начисляют минимальные ставки в районе 3-5% годовых, а вклады «До востребования» выдаются по ставке 0.01% годовых.

- Если вы получили крупную сумму средств, которую нужно временно где-то передержать для последующего вложения, дорогостоящей покупки и т.п. Открывать даже краткосрочный вклад в таком случае бессмысленно, потому что деньги могут понадобиться в любую секунду, а по вкладам на 1 месяц досрочное расторжение без потери процентов не предусмотрено. Здесь лучший вариант – размещение средств на накопительном счете.

Если же ваша цель – получить максимальный доход от вложенных средств, тогда лучше отказаться от накопительного счета в пользу срочного вклада без пополнения, снятия. По таким продуктам предусмотрены самые высокие процентные ставки.

Бесполезно

15

Занятно

43

Помогло

110

Выбор счета

Сберегательный счет реально открыть и с нулевым балансом, пополняя его в дальнейшем. Это можно сделать наличными деньгами или через безналичные платежи. Сотрудники банка обычно рекомендуют пользоваться вторым вариантом. Такой вклад достаточно удобен для хранения средств, но если целью является приумножение накоплений, лучше рассмотреть другие продукты финансового учреждения.

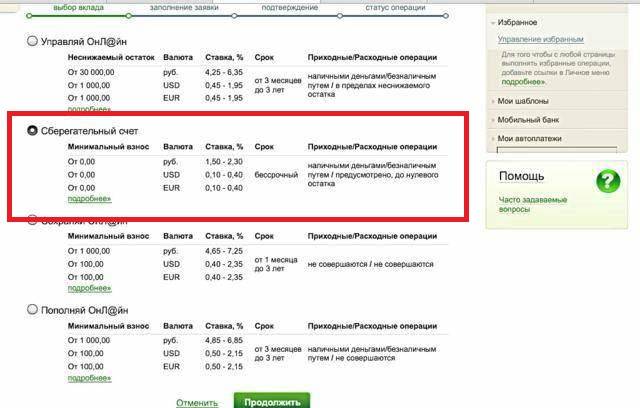

На данный момент каждый клиент может выбирать, какой счет открыть в Сбербанке для накопления. Существует несколько программ:

- «Сохраняй» – в разных валютах с фиксированным минимальным взносом. Открывается на период от 1 месяца, максимальный срок действия составляет 3 года. Его нельзя пополнять, с него не разрешается снимать средства. Ставка равна 3,8-4,5%, если оформить депозит в банковском представительстве. При оформлении онлайн максимальный процент составит 4,45%, для долларовых счетов она равна 1,06%.

- «Пополняй онлайн» – с возможностью внесения денег и капитализацией всей размещенной суммы, но без частичного снятия с сохранением прибыли. Счет «Пополняй» в Сбербанке предполагает ставку в пределах 5% с минимальной суммой 1 тыс. в рублях или 100 в долларах. Период действия – от 1 месяца до 3-х лет.

- «Управляй» – с возможностью внесения дополнительных сумм и частичного снятия средств. Но на счету должно оставаться, как минимум 30 тыс. рублей или 1 тыс. евро (долларов). Доходность здесь равна 2,9-3,75%, при удаленном оформлении – 2,75-3,8%.

- «Подари жизнь» – сочетание возможности накапливать деньги и частично направлять их на благотворительность. С такого вклада раз в три месяца списывают 0,3% годовых от внесенного взноса. Эти деньги перечисляются на помощь детям, страдающим от тяжелых заболеваний. Вклад не предполагает частичного снятия или пополнения, первоначальная сумма может составлять от 10 тыс. рублей. Срок действия вклада – один год.

- «Весомая выгода» – предложение для граждан, располагающих средствами в валюте. Сумму, эквивалентную 1 тыс. долларов, можно разместить на различные периоды, от которых зависит размер ставки.

Один из вкладов может иметь два варианта названий: «Пополняй» и «Пополняй онлайн». Отличие заключается в способе оформления. Первый открывается в банковском учреждении, с помощью терминала либо банкомата. Второй регистрируется через Сбербанк Онлайн. В виртуальном варианте ставка увеличивается на 0,26-0,27%.

Гибкость

Победителем раунда стал накопительный счет. Это продукт с большей гибкостью, чем банковский депозит

Средства, хранящиеся на этом типе счета, могут свободно депонироваться и сниматься без риска потери заработанных процентов (единственное, следует обратить внимание на вторую и последующие операции снятия в течение определенного месяца). Нет проблем с получением части средств со счета, с балансом в 10 000, ничто не мешает вывести 5000, а остальные 5 тысяч продолжат работать

В случае срочных депозитов ситуация выглядит по-другому. Нет опции вносить дополнительные средства. Желая инвестировать дополнительные деньги, единственное, что можно предпринять — создать депозит (это затруднительно, потому что банки разрешают открывать один депозит определенного типа). Это негативно в плане снятия депонированных денег. Изъятие депозита повлечет потерю доходов.

Ограничения продукта

Ни один из анализируемых продуктов не набрал очков. Причина заключается в многочисленных ограничениях для владельцев.

Ограничение максимальной суммы инвестиций. Подавляющее большинство выгодных (ставок на 3% и более) краткосрочных депозитов, доступных на рынке, позволяют разместить не более 1 млн.

Легко найти депозитные предложения, с суммой инвестиций от 1 000 000, но выплаты будут ниже. Клиенты сталкиваются с аналогичными ограничениями в накопительных счетах, ставка в размере 3-6% доступна до определенной суммы, а после превышения сумма выплачиваемых процентов резко падает. Второе ограничение — это предложения, направленные на определенную группу (обычно людей, не пользовавшихся услугами банка) или охватывающие так называемые новые рынки. Правило применяется как к депозитам, так и к счетам.

Человек, не использовавший услуги Почта Банка, откроет некоммерческий депозит, а процентная ставка в размере 6% покрывает только новые средства.

Скрытые условия

Банковские вклады были фаворитами предыдущего тура «банковского поединка». Наши редакторы решили, что эти типы продуктов характеризуются большей прозрачностью, чем счета.

Что именно имеется в виду? В основном различные типы «условий мелким шрифтом» и «сносок», в договорах на обслуживание. Уловка может заключаться в том, что ставка для поощрения, применяется в течение четырех месяцев с открытия, по истечении периода — автоматически падает. Или чтобы получать доход в размере 5% годовых, следует хранить не менее 100 000. Если это условие не будет выполнено — выгода составит 1,00% годовых. Аналогичные уловки имеют множество примеров.

Предложения вкладов не свободны от такого типа ловушек, их количество ниже, чем у счетов.

Лучшие накопительные счета в одной таблице

Таблицу можно прокручивать влево и вправо.

«Альфа-счет» от «Альфа-банка»

«Альфа-банк» позиционирует себя как банк для богатых

И неважно, сколько у вас денег. Вы можете стать его клиентом и чувствовать себя «богатым человеком»

Или, по крайней мере, вставшим на этот путь. И мне это нравится.

Сегодня «Альфа-банк» предлагает, на мой взгляд, самые выгодные условия по накопительному счету — 8% годовых бессрочно. На самом деле это небывалое предложение. За все время моего общения с «Альфа-банком» я ни разу не видел такой ставки. Недавно руководство банка заявило, что планирует активно наращивать базу клиентов. И высокая ставка по счету — элемент этого плана.

Единственное условие для получения 8% годовых — вы должны тратить не меньше 10 тыс. руб. по «Альфа-карте». И чтобы открыть «Альфа-счет», вам также потребуется эта карта. Ее обслуживание полностью бесплатно.

Заказать на сайте банка

«Трать и копи» от «Газпромбанка»

«Газпромбанк» начисляет 6,5% по своему накопительному счету «Трать и копи». Чтобы увеличить ставку, вам нужно подключиться к программе лояльности «Процент +». Тогда ставка будет:

- 9% при тратах по карте в месяц от 50 тыс. руб;

- 8,5% при тратах по карте в месяц от 15 тыс. руб.

Кроме того, на сайте банк обещает 9% всем новым клиентам в первые 3 месяца (однако подтверждения этого в документах я не нашел).

Для открытия накопительного счета в «Газпромбанке» необходимо получить дебетовую карту «Умная карта». Ее обслуживание полностью бесплатное.

Заказать на сайте банка

«Копилка» от ВТБ

Когда я выбираю банк, я внимательно изучаю его сервисы. Банкомат рядом с домом сегодня уже не так важен. Но я хочу, чтобы взаимодействие с банком приносило мне удовольствие. У ВТБ с этим все отлично. Поэтому я смело рекомендую этот банк. И особенно тем, кто предъявляет высокие требования к качеству обслуживания.

По накопительному счету «Копилка» банк ВТБ готов выплачивать 8% годовых в первые 6 месяцев. По истечении срока вы можете легко переложить сбережения на счет в другом банке или оставить их в ВТБ, в зависимости от условий на тот момент времени.

Для получения 8% необходимо подключить опцию «Сбережения» и тратить не менее 10 тыс. руб. в месяц по «Мультикарте».

Единственный минус, если для вас это вообще имеет значение, при выборе опции «Сбережения» вы лишаетесь возможности получать кэшбэк с трат по карте. Если кэшбэк важен для вас, я рекомендую присмотреться к другим предложениям в этой статье.

Заказать на сайте банка

«Акционный» от «Росбанка»

«Росбанк» из тех банков, которые любят замазывать толстым слоем маркетинга истинное положение вещей. Тем не менее, на сегодня у него есть действительно интересное предложение: 10% годовых по накопительному счету, правда, до 31 декабря 2021 г. Далее ставка будет снижена до 7,5% на период до 31 марта 2021 г.

Для того чтобы получить 10% годовых, нужно выполнить 3 условия: открыть счет и пополнить его на сумму не менее 10 тыс. руб; потратить с карты не менее 10 тыс. руб. и поддерживать остаток на счете не менее 10 тыс. руб. до 31 декабря 2021 г.

Для открытия счета нужна карта «МожноВСЕ».

Заказать на сайте банка

Накопительный счет в «Хоум Кредит»

Мне нравится «Хоум Кредит» по двум причинам. Во-первых, он предлагает выгодные условия. Во-вторых, эти условия прозрачны — нет никакой маркетинговой мишуры. И поэтому работать с банком приятно.

До 31.12.2021 г. банк предлагает по своему накопительному счету 8,5% годовых, при условии трат по карте от 10 тыс. руб. в месяц. Далее ставка будет снижена до 5,5%, но не исключено, что банк запустит какую-нибудь новую акцию — благо, он не скуп.

Для открытия счета нужна карта «Польза».

Заказать на сайте банка

Различия между накопительным счетом и вкладом

- Несмотря на то, что оба продукта являются доходными, они принципиально разные по своей сути. Вклад является депозитным продуктам, а накопительный счет относится к счетам. Условия по нему могут быть пересмотрены банком в одностороннем порядке в любой момент. В случае с банковским вкладом так сделать не получится. На протяжении всего срока условия останутся неизменными.

- Процентная ставка. Средняя ставка по накопительным счетам стоит на уровне 2.5-6% годовых. Ставка по классическим банковским вкладам варьируется на уровне 3.5-7% годовых на текущий момент. Если же сравнивать ставки по накопительному счету и вкладу с возможностью снятия, пополнения, то первый явно выигрывает.

- Основные условия. Накопительный счет открывается бессрочно, по нему можно снимать деньги в любое время, пополнять и т.д. Большинство вкладов не имеет таких безграничных возможностей и не предлагает клиентам даже пополнения. Конечно, в каждом банке есть депозит с такими возможностями, но % по ним ниже.

- Чаще всего накопительные вклады открываются только в рублях, а вклады могут быть валютными, мультивалютными.

Описание и особенности накопительного счета

В ситуации, когда деньги могут неожиданно понадобиться, но и отказываться от гарантированной прибыли не хочется, можно открыть накопительный счет. Это услуга банка, при которой вкладчик получает процентный доход и может снимать средства в пределах, определенных договором. Оформить соглашение можно:

- в офисе финучреждения – клиент приходит с документами, подписывает договор и вносит средства;

- в мобильном приложении – большинство банков имеют специальную программу для смартфонов, которая доступна пользователям карт, через нее можно также подключить накопительный счет;

- в личном кабинете – с помощью интернет-банкинга клиент оформляет услугу и переводит денежные средства.

Преимущества накопительного счета:

- возможность снятия денег в любое время без потери накопленного дохода;

- счет можно пополнять;

- на остаток средств начисляются проценты.

В основном накопительный счет доступен для владельцев карт и идет в комплекте услуг, позволяя держать часть денег на карте, а излишек переводить в накопления под процент. Также это помогает защитить средства от мошенников в случае получения доступа к карточке. Из неочевидных плюсов – банки собирают аналитику по счетам клиента и формируют на их основе портрет пользователя, которому в будущем могут предложить доступ к более привилегированным банковским продуктам.

Основной риск подобного инструмента – одностороннее изменение ставки финансовой организацией. Из-за того, что счет является бессрочным, бывает, что банк обновляет величину процента, исходя из рыночной конъюнктуры. Также в условиях договора прописан неснижаемый остаток, ниже которого клиент не может снять деньги без потери дохода.

На что обратить внимание при открытии счета

Для открытия счета необходимо заключить с финансовой организацией договор, где будут прописаны все условия, и внести минимальную сумму. Обычно данный продукт недоступен без оформления карты

Стоит обратить внимание на такие параметры счета, как:

- доходность;

- способ начисления и выплаты дохода (ежедневно, в конце периода);

- наличие неснижаемого остатка;

- плата за обслуживание;

- условия проведения расчетных операций.

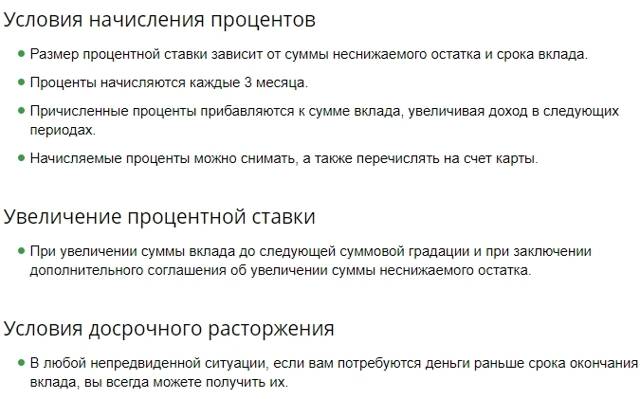

Чтобы понять реальную доходность, клиенту следует внимательно посмотреть, по какой сумме начисляются проценты. Многие банки рассчитывают их по минимальной сумме на счете, которая была на нем в этот период. Такие правила могут привести к недополучению средств, если проводились операции снятия, особенно крупных сумм.

Также финансовая организация может не выплатить доход за неполный месяц при закрытии счета. Чтобы избежать подобного, следует выбирать ежедневное начисление процентов (если такая программа предусмотрена)

В части условий по РКО важно обратить внимание на платные операции, в том числе:

- снятие наличных;

- комиссия за внешние платежи со счета.

Иногда финансовые организации могут накладывать искусственные ограничения на денежные операции:

- пополнение средств со счета только в этом же банке;

- перевод средств внутри этого же финучреждения.

Накопительный счет легко открыть в банке или онлайн, однако следует внимательно ознакомиться с условиями, чтобы избежать проблем в будущем.

Кому подойдет счет, а кому — вклад?

Счет подойдет клиентам, которым нужно «передержать» некоторую сумму средств в надежном месте. Например, вы продали дорогостоящую вещь и хотите купить квартиру, но пока не нашли подходящего предложения. В этом случае лучше положить деньги на накопительный счет, ведь неизвестно, когда найдется подходящее жилье — завтра или через месяц. В таком случае оформление даже краткосрочного депозита на месяц может быть сопряжено со сложностями при досрочном расторжении, а с накопительного счета можно снять деньги в любой момент.

Накопительный счет также будет отличной альтернативой банковскому вкладу в случаях, когда клиент планирует активно использовать деньги — снимать и пополнять. У вкладов с аналогичными возможностями довольно низкая процентная ставка, поэтому накопительный счет станет настоящей находкой.

Вклад подойдет клиентам, которые хотят получить максимальную доходность и твердо уверены, что отложенные деньги не пригодятся им в ближайшее время.

Ставки по сберегательному счету

Как уже было отмечено выше, процентная ставка по этому вкладу Сбербанка минимальна. Она не позволяет открывать счет с целью получения дополнительного дохода в том случае, если на счете не содержится достаточно большая сумма.

Если основная часть депозитов Сбербанка предусматривает начисление процентов в зависимости от суммы и счета вклада, то Сберегательный счет имеет несколько другую систему начисления процентов.

Так как это бессрочная депозитная программа, то годовые проценты зависят главным образом от суммы, находящейся на счету. Проценты начисляются ежемесячно, при этом каждый раз берутся данные за прошлый месяц. Также процентная ставка зависит от валюты, в которой сделан вклад.

Так, например, проценты рублевого счета варьируются от 1,5% до 2,30% годовых, евро и долларового счетов – от 0% до 0,01%. Так, например, минимальная ставка рублевого счета действует в том случае, если на счету находится до тридцати тысяч рублей, а максимальная – если вкладчик внес сумму на счет не менее двух миллионов рублей.

На долларовом счете минимальная ставка устанавливается, если на депозите есть сумма до одной тысячи долларов, а максимальная – при сумме от ста тысяч долларов. То же самое относится и к Сберегательным счетам, на которых денежные суммы вносятся вкладчиком в евро.

Сроки действия банковских продуктов

Пожалуй, основное отличие вклада от накопительного счета заключается в разной срочности этих продуктов. Для каждого из вкладов банк устанавливает определенный срок действия (как правило, от пары месяцев до полутора лет). По истечении этого срока продукт считается закрытым, и проценты по нему перестают начисляться. У владельца вклада в этом случае есть два выхода:

- снять накопленные средства и расходовать их по своему усмотрению;

- продлить срок депозита, подав в банк соответствующее заявление.

У многих банковских организаций возможна автоматическая пролонгация вклада. Но эту опцию необходимо указать заранее в заявлении на открытие продукта.

У накопительных счетов, в отличие от вкладов, срок действия отсутствует. Они открываются на неопределенный период, следовательно, и процедуры продления для них не требуется.

Как часто можно пополнять накопительный счет Сбербанк

Так же как и с суммой пополнения, нет ограничений и на частоту взносов на ваш личный счет, где вы храните сбережения, преумножая их за счет процентной ставки. При этом если желаете, чтобы через месяц вам шло начисление на всю планируемую к перечислению на счет сумму в этом периоде – постарайтесь пополнить до даты начисления процента. Опять же пример:

- 2 марта вам начислили 3% на сумму 50 000.

- В период до 1 апреля вы внесли разными платежами общую сумму 10 000.

- 2 апреля закинули на счет еще 10 000.

- В итоге: 1 мая вы получите 3% на сумму только 60 000 рублей, т.к. последние 10 тысяч были внесены не в планируемый к расчету месячный период.

Преимущества открытия накопительного счета. Когда его использование целесообразно?

Главные аргументы в пользу открытия накопительного счёта – это возможность свободного распоряжения своими средствами и получения при этом дополнительного дохода. Но у него есть ещё несколько очевидных преимуществ:

- Безопасность накоплений. Хранить все деньги на карте может быть небезопасно, ведь риски утраты карты есть всегда, да и мошеннические действия с ними довольно распространены. А вот счет в банке имеет гораздо более высокую степень защищенности.

- Дистанционное обслуживание. С помощью мобильного или интернет-банка, можно буквально нажатием пары кнопок осуществлять перевод средств с карточного счета на накопительный и обратно. Открыть счет-кошелек (при наличии его в продуктовой линейке банка) действующий клиент также может в режиме онлайн без посещения офиса.

Вышеназванные преимущества делают открытие счёта-копилки целесообразным в следующих случаях:

1. Использование в качестве расходно-пополняемого вклада.

2. Безопасное хранение средств с вашей банковской карточки. Для уменьшения рисков потери средств с карточного счёта в случае её компрометации, бОльшую часть денег лучше перечислить на накопительный счёт. По причине тех же рисков нецелесообразно использовать доходные карты с начислением процента на остаток средств на расчётном счёте – лучше переложить эту функцию на отдельный счёт-сейф.

3. Кратковременное хранение крупной суммы перед совершением дорогостоящей покупки с карты (и деньги сохраните и доход получите).

4. Предотвращение риска потери дохода при долговременном хранении средств на сберегательном или пополняемом вкладе. Поясним подробнее. Обычно на указанных выше депозитах самая высокая ставка, но условиями вклада запрещено частичное изъятие средств – это грозит уменьшением процентной ставки до уровня ставки по вкладу «до востребования», т.е. полной или частичной потери дохода. Чтобы не терять доход, большую часть накоплений (85-90%) кладут на сберегательный вклад, а меньшую часть (10-15%) переводят на накопительный счёт с более низкой процентной ставкой, но с более лояльными условиями по снятию-пополнению. Тогда, если вам срочно потребуются деньги в случае возникновения непредвиденной ситуации, вы сможете их снять с накопительного счёта, не потеряв дохода со сберегательного вклада.

5. Хранение финансовой подушки безопасности (семейного резервного фонда). Вы сможете быстро снять деньги, если они срочно потребуются для семейных нужд.

Закрытие счета через «Сбербанк Онлайн»

Клиенты Сбербанка могут получить наличные со сберегательного счета в любое время путем его закрытия, если они пользуются интернет-банком. Средства будут переведены на любой из действующих счетов клиента (по его выбору).

Схема закрытия сберегательного счета в Сбербанке через онлайн-приложение идентична перечислению средств. Отличие заключается лишь в выборе операции. При нажатии на вклад следует выбрать пункт «Закрытие». Далее клиент определяется, куда будут переведены все средства с учетом начисленных процентов.

После перевода средств со сберегательного счета на карту Сбербанка, баланс карточки изменится, а счет перестанет отображаться в разделе «Вклады и счета». Проверить статус можно в «Истории операций» или общем разделе, где отображается баланс всех действующих счетов.

Перевести средства на кредитку со сберегательного счета невозможно. Сначала клиент должен отправить средства на дебетовую карту, а затем с нее осуществить перечисление на кредитную.

Накопительный вклад от Сбербанка

Накопительный вклад Сбербанк предлагает клиентам с 20 января 2009 года. Такой продукт представляет максимальный интерес для тех, кто желает не только открыть счет, но и регулярно его пополнять. Основная особенность такого финансового продукта заключается в том, что процентная ставка растет в зависимости от того, какой срок хранения и какова денежная сумма. Тем больше такие показатели, тем на большую прибыль может рассчитывать клиент.

Условия и ограничения накопительного вклада

Минимальный взнос составляет 30000 рублей, размещать деньги можно на срок: 394, 545 и 732 дня.

Дивиденты по такому вкладу растут с того момента, как пройдет 394 и 545 дней со дня подписания договора. Что касается суммы, с которой начинается рост дивидентов — это 100000 рублей, 1000000 рублей и 3000000 рублей. Каждый месяц начисляются проценты по депозиту, на счете они капитализируются, таким образом доход может быть существенно увеличен.