Типы переводов и сценарии использования

В рамках системы быстрых платежей планируются к реализации следующие типы переводов:

Переводы P2P:

- переводы между физическими лицами;

- Me2Me – переводы между своими счетами в разных банках.

Переводы С2B / C2G:

- платежи физических лиц в адрес юридических лиц за товары и услуги;

- пополнение физическими лицами инвестиционных, брокерских и пенсионных счетов;

- платежи физических лиц за государственные услуги, включая налоги и штрафы;

- оплата физическими лицами транспортных, коммунальных и иных услуг.

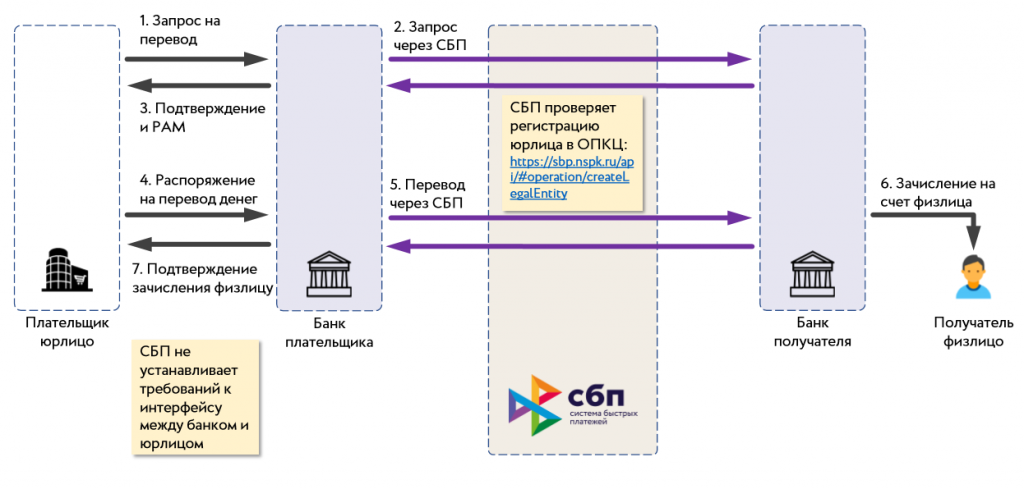

Переводы B2С:

возвраты средств от юридических лиц физическим лицам.

Переводы B2В:

переводы/платежи между юридическими лицами (индивидуальными предпринимателями).

На первом этапе планируется реализация переводов P2P, на втором – С2B/C2G, B2С, B2В.

Преимущества Системы быстрых платежей

| Выгодно | Доступно | Удобно |

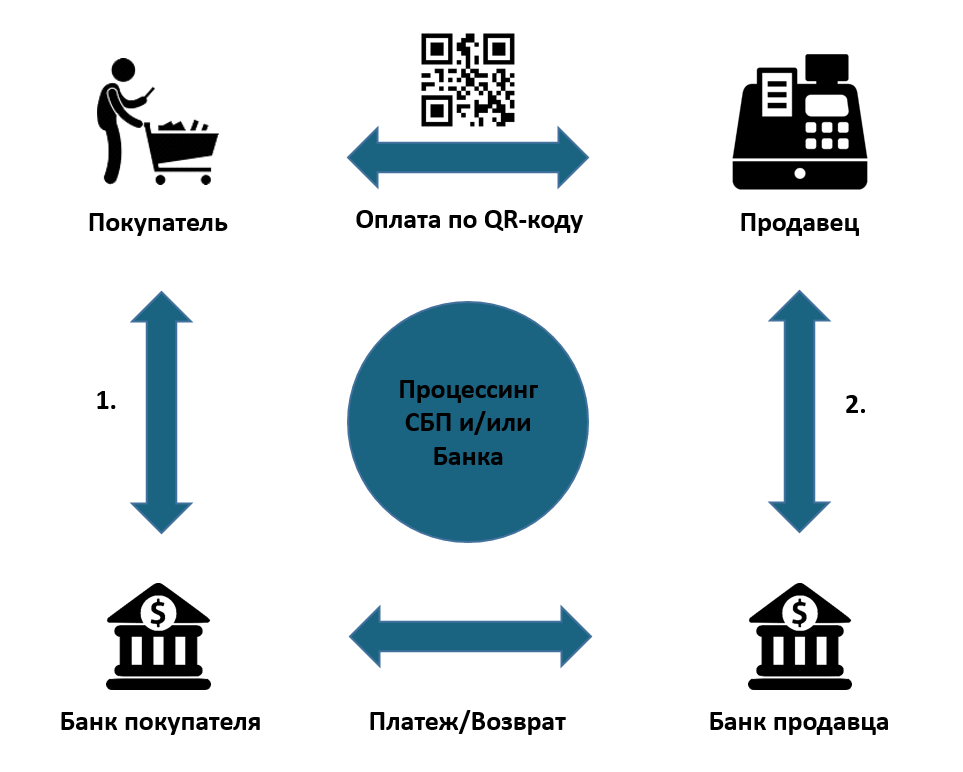

Система быстрых платежей (СБП) — сервис, который позволяет покупателю мгновенно (в режиме 24/7) оплачивать товар (работы, услуги) продавца, а продавцу в режиме онлайн получать подтверждение о зачислении денежных средств, вне зависимости от того, в каком банке открыты счета покупателя или продавца. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

Система быстрых платежей разработана Банком России и Национальной системой платежных карт.

Для подключения услуги необходимо предоставить в офис Банка:

• Заявление на подключение/отключение услуги;

• Заявление на регистрацию ТСП. Если торговых точек несколько, то на каждую из них оформляется отдельное Заявление на регистрацию ТСП. В Заявлении на регистрацию ТСП необходимо указать желаемый тип QR-кода (статический или динамический).

Открытие отдельного расчетного счета для СБП не требуется, можно использовать уже имеющийся открытый расчетный счет в Банке.

Если подключен динамический QR-код, необходимо:

1. Зайти в приложение Telegram.

2. Сформировать QR-код.

3. Предоставить Покупателю QR-код для сканирования.

4. Получить уведомление об оплате в приложении Telegram.

5. Передать товар Покупателю.

Если подключен статический QR-код, необходимо:

1. Предоставить Покупателю QR-код для сканирования.

2. Передать товар Покупателю.

Инструкция о совершении платежа с использованием СБП (PDF)

Если подключен динамический QR-код, необходимо:

1. Зайти в приложение Telegram.

2. Сформировать QR-код на полный или частичный возврат.

3. Предоставить Покупателю QR-код для сканирования.

4. Получить уведомление о возврате в приложении Telegram.

Если подключен статический QR-код, необходимо:

1. Возврат денежных средств покупателю, осуществляется наличными денежными средствами на основании предоставленного покупателем кассового чека.

1. Кому это подходит?

Торговым точкам и курьерам. Для приема оплаты не нужен терминал и подключение к электросети.

2. Как подключить услугу?

Для подключения услуги Клиенту необходимо предоставить в офис Банка:

- • Заявление на подключение/отключение услуги;

- • Заявление на регистрацию ТСП (на каждое ТСП в Банк предоставляется отдельное заявление). Если торговых точек несколько, то на каждую из них оформляется отдельное Заявление на регистрацию ТСП. В Заявлении на регистрацию ТСП необходимо указать желаемый тип QR-кода (статический или динамический).

Открытие отдельного расчетного счета для СБП не требуется, можно использовать уже имеющийся открытый расчетный счет в Банке.

3. В чем отличие статического и динамического QR-кода?

Статический QR-код — многоразовый код, который используется для всех покупок в ТСП, при этом сумма покупки вводится Покупателем вручную. Такой код возможно разместить на любом удобном носителе, например: плакате, листовке или буклете, наклейке, интернет-сайте).Динамический QR-код — одноразовый код или платежная ссылка, которые присваиваются конкретной покупке и содержат сумму к оплате. Такой QR-код или ссылку возможно сформировать в Telegram-боте «Оплата через СБП» (@sbp_cft_bot) и отправить любым удобным способом — например, с помощью мессенджера или электронной почты.

4. Условия и тарифы:

• бесплатное подключение и обслуживание;

• валюта платежа — российские рубли;

• минимальный платеж — не ограничен;

• максимальная сумма платежа — 600 000 рублей;

• плата за проведение расчетов взимается в соответствии с Тарифами банка.

Документы

- Правила оказания услуг по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей Платежной системы Банка России в КБ «ЭНЕРГОТРАНСБАНК» (АО), PDF 279.72 КБ

- Заявление о подключении/отключении услуги по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей, PDF 110.46 КБ

- Заявление на регистрацию торгово-сервисного предприятия для получения услуги по проведению расчетов между физическими лицами и торгово-сервисными предприятиями за товары (работы, услуги) с использованием Системы быстрых платежей , PDF 157.77 КБ

- Инструкция на подключение услуги и совершение операций с использованием СБП, PDF 782.73 КБ

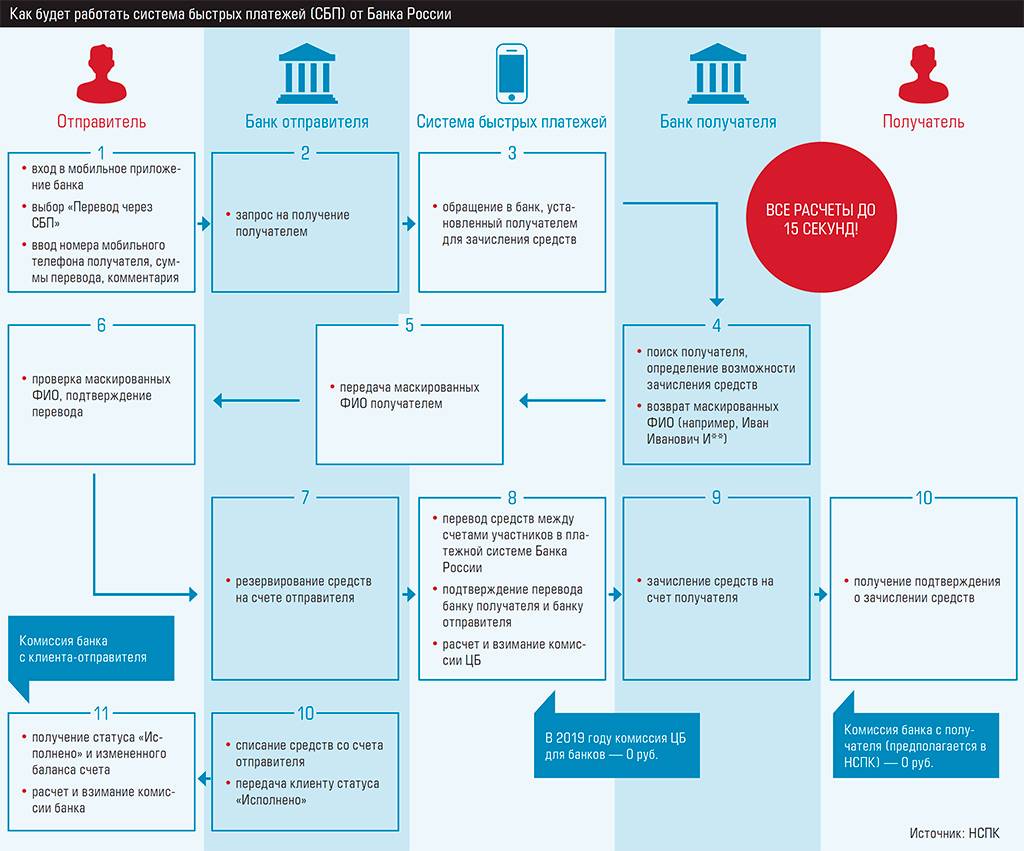

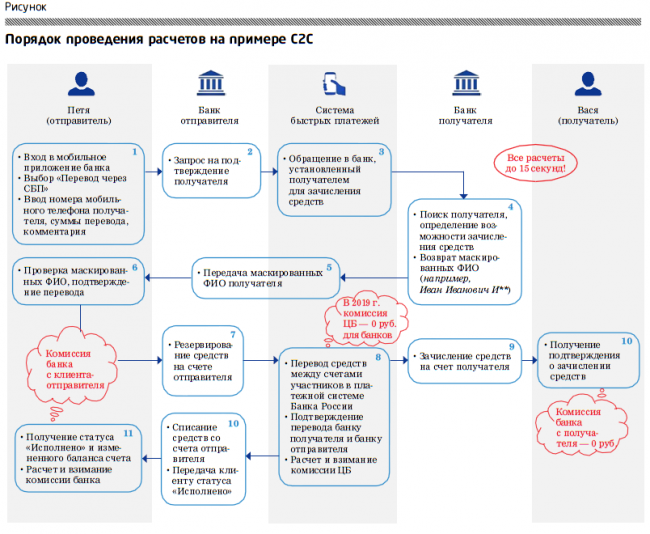

Как работает СБП

Сервис быстрых платежей работает практически со всеми крупными банками России. Система интегрирована в банки, которые подключили у себя возможность такой оплаты. Получить доступ к системе можно со смартфона в приложении онлайн банкинга вашего банка или с компьютера на официальном сайте. Для этого нужно подключить быстрой оплаты в личном кабинете. Для проведения оплаты вам достаточно указать мобильный телефон получателя средств и ввести сумму. Иногда дополнительно просят указать банк получателя. Перевод будет зачислен мгновенно, даже если оплата производится ночью, в выходной или нерабочий день. По этому сразу уточняйте у получателя поступление.

Какие банки поддерживают?

Имейте в виду что банк получателя средств так же должен быть подключен к этой системе. Уточнить поддерживает ли банк получателя такие переводы можно на официальном сайте банка. Либо вбить в Яндексе «СПБ и название банка». На сегодняшний день в систему большинство крупнейших банков: Сбербанк, Тинькофф, Альфа-Банк, ВТБ, Газпромбанк, ГенБанк и прочие.

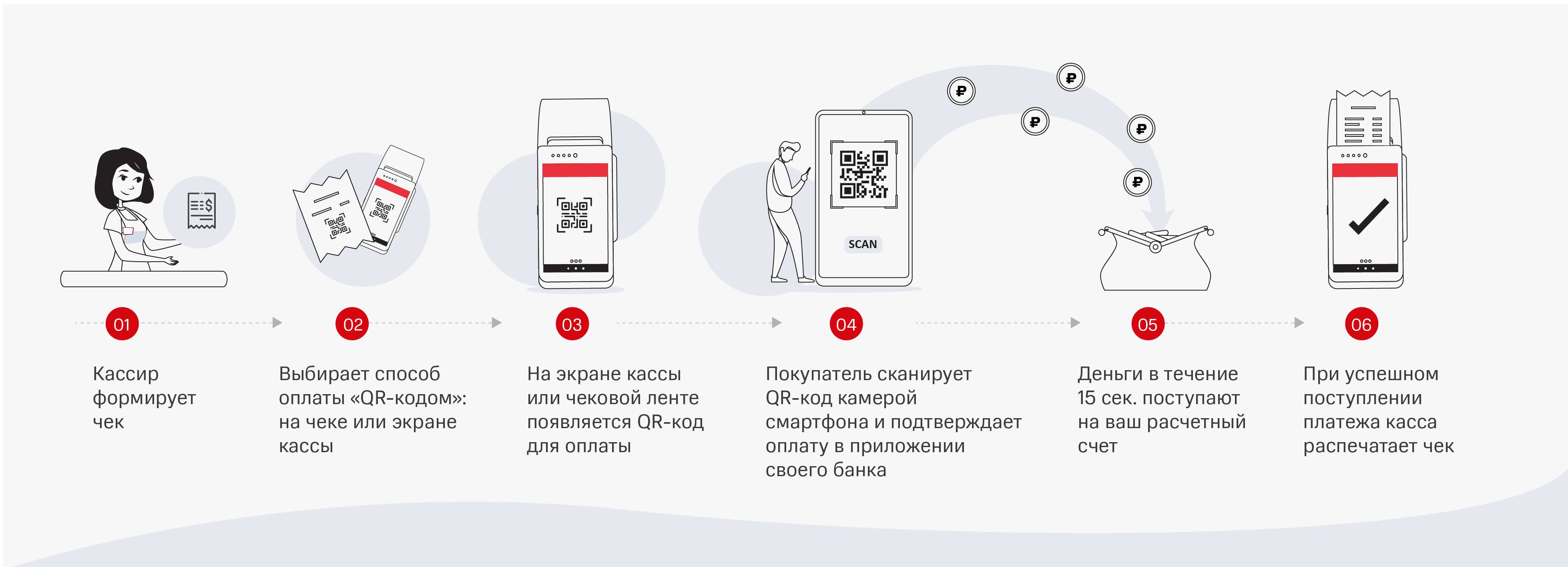

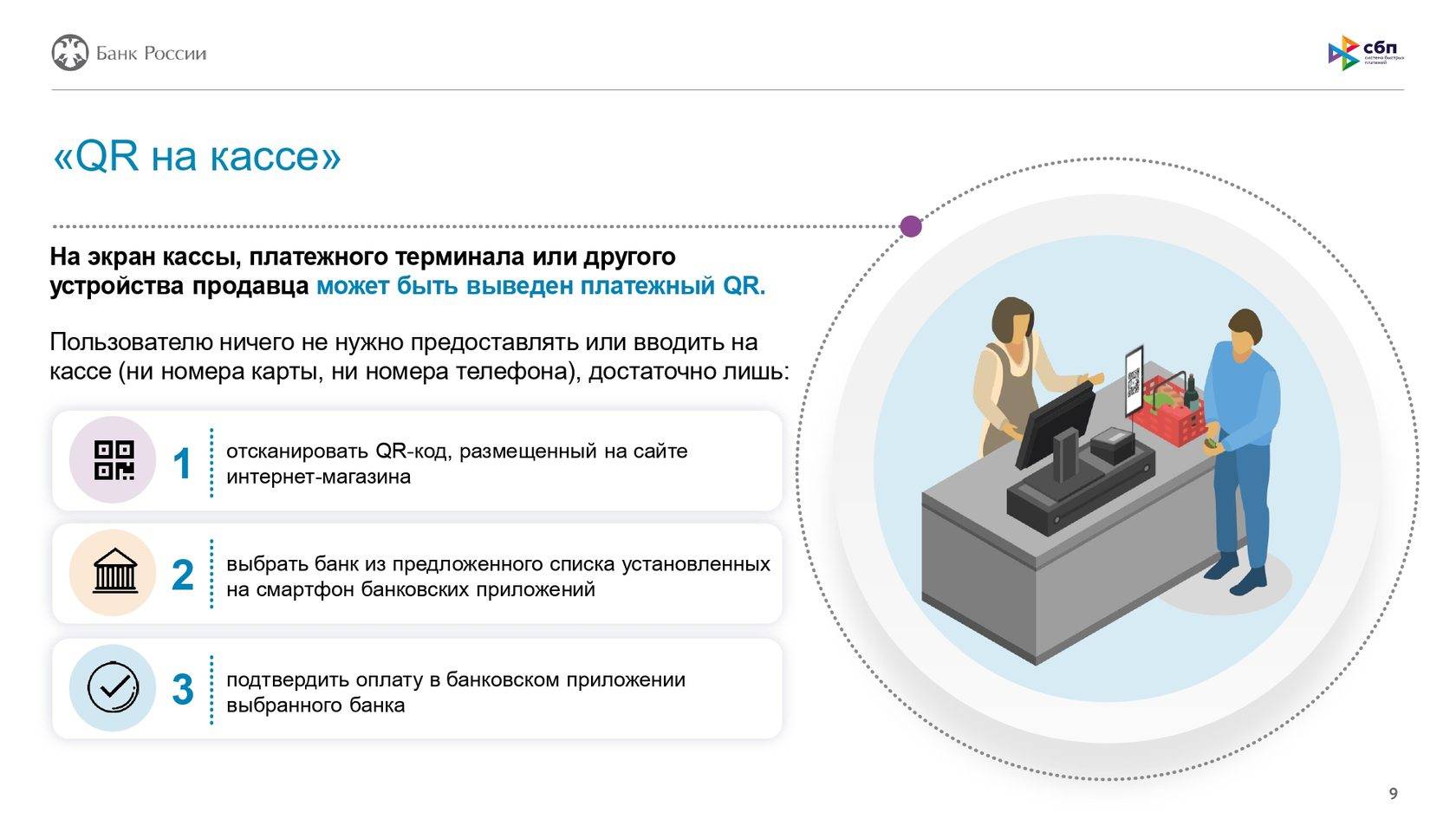

СБП и расчеты в магазинах

На данный момент СБП успешно работает в рознице. Теперь появилась возможность в упрощенном режиме оплачивать покупки в магазинах с помощью QR-кода. То есть, деньги переводятся от физического лица к юридическому лицу.

Механизм выглядит следующим образом:

- Вы выбираете нужный товар и пробиваете на кассе.

- Получаете чек, в котором указан QR-код.

- Сканируете его через приложение на мобильном телефоне.

- Приложение автоматически списывает денежные средства со счета в пользу магазина.

Теперь отпала необходимость носить с собой банковские карты и наличные деньги, что для многих очень удобно. Вся информация хранится в смартфоне, который всегда под рукой. Преимущества магазина заключаются в том, что появилась возможность сократить расходу на обработку платежей, а значит снизить цены.

Лимиты на переводы

В СБП от Центрального Банка России для финансовых учреждений установлен только 1 лимит – сумма 1 операции не должна превышать 600 тыс. р. Но ограничения для своих клиентов каждое финансовое учреждение вправе устанавливать самостоятельно. При этом учитываются не только лимиты сервиса, но и необходимость соблюдать антиотмывочное законодательство.

Примеры лимитов на переводы через СБП в некоторых банках:

- Тинькофф – до 10 переводов в день, каждый на сумму до 150 тыс. р., но не более 1,5 млн р. за месяц.

- Авангард – до 75 тыс. р. за 1 раз, до 300 тыс. р. в сутки и до 1,5 млн р. в месяц.

- МКБ – до 100 тыс. р. за 1 раз, до 150 тыс. р. за 1 сутки и до 1 млн р. в месяц.

- Совкомбанк – до 75 тыс. р. за 1 раз, до 100 тыс. р. в сутки (макс. 10 операций), до 300 тыс. р. в месяц.

Участники Системы быстрых платежей (СБП)

Банки системы быстрых платежей

Актуальный список участником банков в системе быстрых платежей. Многие банки приняли также участие в тестировании продуктов:

- АБ РОССИЯ

- Абсолют Банк

- Авангард

- Автоградбанк

- Ак Барс Банк

- АКИБАНК

- Алеф-Банк

- Альфа-Банк

- Аресбанк

- БайкалИнвестБанк

- Банк “СКС”

- Банк Акцепт

- Банк ВБРР

- Банк Венец

- Банк ДОМ.РФ

- Банк Зенит

- БАНК ОРЕНБУРГ

- Банк ПСКБ

- Банк Развитие

- Русский Стандарт

- Банк Снежинский

- БыстроБанк

- Веста

- ВЛАДБИЗНЕСБАНК

- ВТБ

- Газпромбанк

- Газэнергобанк

- Гарант-Инвест банк

- Датабанк

- ИНТЕРПРОМБАНК

- КБ КОЛЬЦО УРАЛА

- КБ СОЛИДАРНОСТЬ

- КОШЕЛЕВ-БАНК

- Кредит Урал Банк

- КС БАНК

- Кубань Кредит

- Левобережный

- МБ Банк

- Металлинвестбанк

- Металлинвестбанк

- МКБ

- МОНЕТА

- МОРСКОЙ БАНК

- МТС-Банк

- НБД-Банк

- Нейва Система быстрых

- НИКО-БАНК

- НОКССБАНК

- Открытие

- Почта Банк

- Примсоцбанк

- Промсвязьбанк

- Райффайзенбанк

- Ренессанс Кредит

- РЕСО Кредит

- РНКБ Банк

- РНКО

- Рокетбанк

- КИВИ Банк (АО)

- Росбанк

- Россельхозбанк

- Санкт-Петербург

- Сбербанк

- СДМ-Банк

- СКБ-банк

- СМП Банк

- Совкомбанк

- Таврический Банк

- Тинькофф

- Точка “ФК Открытие”

- Транскапиталбанк

- УБРиР

- Урал ФД

- ФИНАМ

- Хакасский муниципальный банк

- Центр-инвест

- Экспобанк

- Элплат

- Энерготрансбанк

- Юникредит Банк

- Яндекс.Деньги

- WebMoney (Банк ККБ)

Посмотреть полный список участников можно на сайте СБП.

Система активно стимулируют банки подключаться и пользоваться, так как планируется быстро вывести СБП на самоокупаемость. Что касается законодательства, то считается, что такие платежи легче контролируются в целях 115-ФЗ. В течение 2020 года планируется подключить к СБП более 50 ведущих банков страны.

Также был отмечен явный интерес к системе быстрых платежей от таких сервисов, как «Яндекс.Деньги» и WebMoney. Что касается не менее популярного сервиса «МТС Деньги», то компания планирует присоединиться к системе осени 2020 года. Если к платформе подключены разнообразные электронные кошельки, то граждане могут мгновенно пополнять их с помощью банковской карты или со счета. Это очень удобная функция, которая в ближайшее время будет реализована.

СБП для бизнеса

В системе быстрых платежей для бизнеса разработана система QR-кода. Суть ее в том, что клиент сканирует своим телефоном специальный код, попадает в банковское приложение, вводит сумму и подтверждает операцию. Для пользования новым сервисом бизнесу надо обратиться в банк и заключить договор, выбрать сценарий и начать принимать платежи от покупателей.

Сценарии использования сервиса:

- QR-наклейка. Срок действия – бессрочно. Подходит небольшим магазинам, киоскам, парикмахерским и другим точкам с небольшим потоком людей. Схема работы: банк выдает многоразовый код, владелец бизнеса приклеивает его на видном месте, покупатель считывает и оплачивает товар или услугу, банк сообщает о платеже кассиру.

- QR-код на кассе. Срок действия – 72 часа. Код может быть представлен покупателю на экране кассы или платежного терминала, при покупке в интернете на странице с оплатой, может отправляться клиенту в электронном письме, мессенджере и т. д. Далее повторяются действия, описанные в 1-м пункте.

- Мгновенный счет для интернет-торговли, когда клиент оплачивает товары через мобильный телефон.

- С 2021 г. будет действовать еще один сценарий – подписки. Это регулярные или однократные списания денег со счета подписчика в пользу организатора такой подписки.

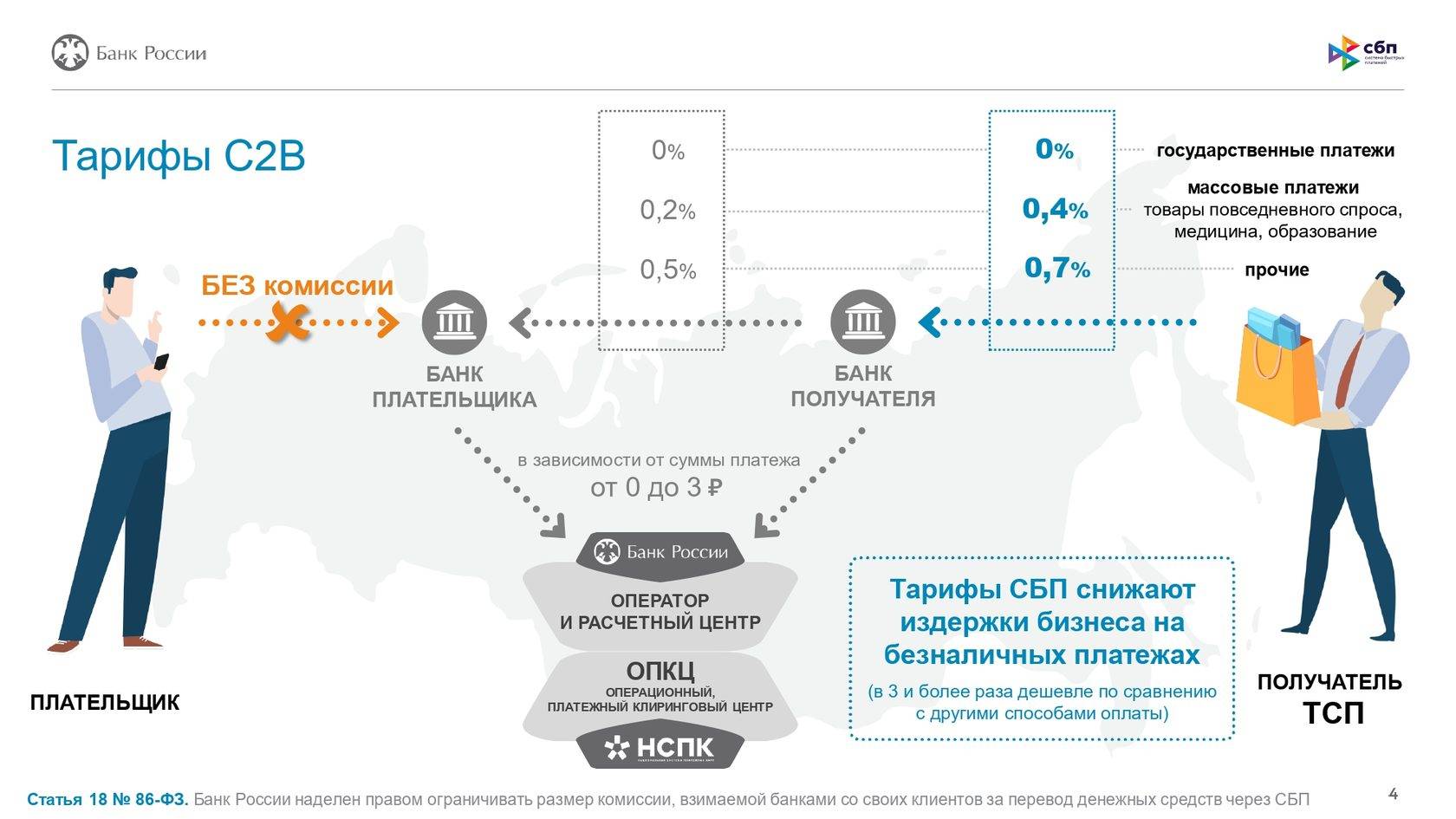

Комиссия за пользование сервисом быстрых платежей для бизнеса не превышает 0,7 %. Размер зависит от вида платежа. Все комиссии указаны на сайте Центробанка.

Преимущества подключения к системе QR-кодов:

- мгновенная оплата и поступление денег на расчетный счет бизнеса в круглосуточном режиме;

- низкие комиссии;

- меньше времени на прием платежей по сравнению с наличными деньгами;

- повышение лояльности со стороны покупателей, что в итоге приведет к повышению товарооборота.

Что известно на данный момент

28 января 2019 года была запущена новая Система быстрых платежей (СБП), которая позволит проводить переводы между клиентами разных банков по упрощенной процедуре (через номер телефона). Однако о ее разработке было известно задолго до этой даты. Формально банки начали работать с СБП еще 24 января, но фактический запуск системы для клиентов произойдет только 28 февраля – через месяц после «официального» запуска.

На данный момент объявлено, что СБП будут поддерживать 12 банков:

- Газпромбанк;

- ВТБ;

- Альфа-банк;

- Промсвязьбанк;

- Банк «АК Барс»;

- Райффайзенбанк;

- Тинькофф банк;

- Киви банк;

- СКБ-банк;

- Росбанк;

- Совкомбанк;

- РНКО «Платежный центр».

Как можно понять, это многие из крупных российских банков, ориентирующихся на работу с физическими лицами. Однако среди них нет главного – Сбербанка.

Руководитель Национальной системы платежных карт (НСПК, оператор системы «Мир») уже заявил, что еще 40 банков вскоре присоединятся к СБП, а в Центробанке неоднократно обещали сделать систему обязательной к использованию всеми без исключения банками в России.

Отметим, что еще в марте прошлого года стало известно, что несколько банков (среди которых Киви банк, АК Барс, Тинькофф и МТС-банк) провели первые транзакции. Примечательно, что МТС-банк после этого не заявляли, как участника СБП – вероятно, он отказался от участия в процессе запуска.

На первом этапе тестируют P2P-переводы (то есть, между физическими лицами), а в дальнейшем будут тестировать переводы C2B (от потребителя к юридическому лицу).

В конце января система была запущена в тестовом режиме, чтобы через месяц – 28 февраля – запустить ее в нормальном режиме эксплуатации. Как говорят в Центробанке, за это время банки будут тестировать систему на ограниченном количестве клиентов, чтобы адаптировать процессы к работе системы.

Первые 12 банков, которые будут работать по СБП, пообещали не взимать с клиентов плату за переводы (так как сама система установила на этот период нулевые тарифы).

Противостояние со Сбербанком

На данный момент Сбербанк все еще не подключен к системе. Он является монополистом на российском рынке переводов. Доля банка составляет более 50%. Центробанк решил составить ему конкуренцию, запустив СБП.

У Сбербанка есть собственная система переводов, которая осуществляется также по номеру телефона. По словам главы Сбербанка, они данную систему разработали и внедрили самостоятельно.

Сбербанк предлагает свою систему для использования не только для клиентов банка, но и для Банка Тинькофф, WebMoney и «Связной-Евросеть».

Эксперты уверены, что из-за конкуренции двух систем конечный потребитель останется в плюсе, так как в конечном итоге комиссия за платежи будет сведена к минимуму или вовсе отменена. Что касается будущего, то считается, что две системы будут существовать параллельно, не соприкасаясь друг с другом. Однако есть вероятность, что точки взаимодействия все-таки будут найдены. Например, возможно партнерство или даже полное объединение систем в одну, которая вберет в себя все самое лучшее.

UPD: На сегодняшний день, Сбербанк подключен к системе быстрых платежей

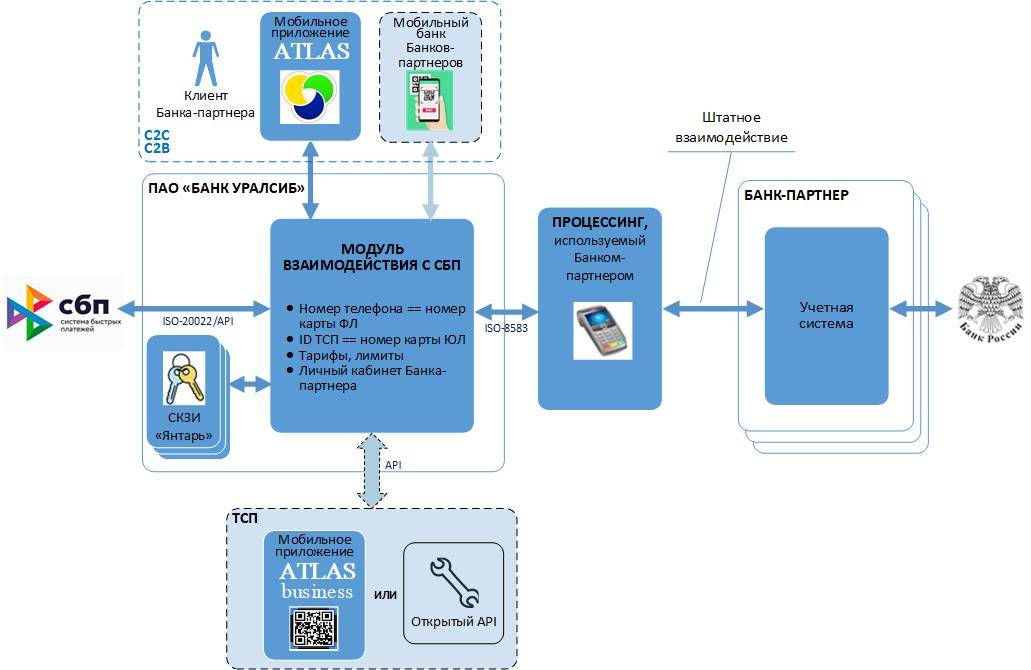

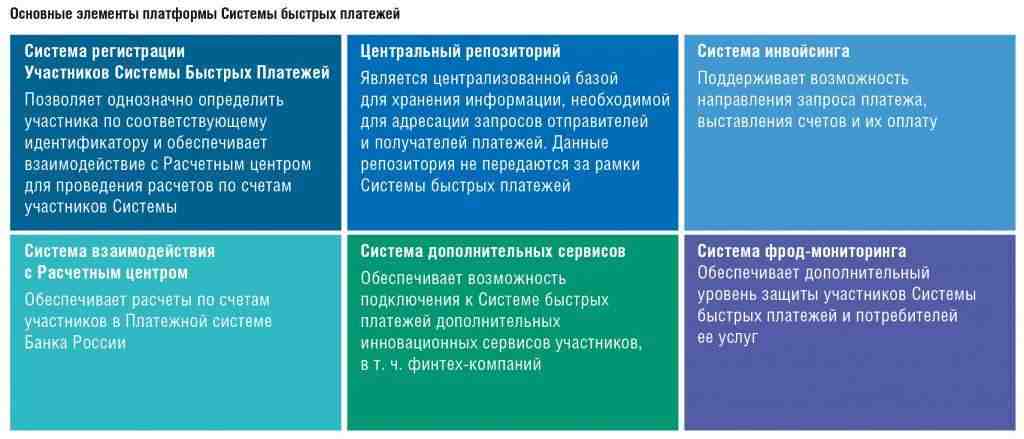

Предназначение и функции системы

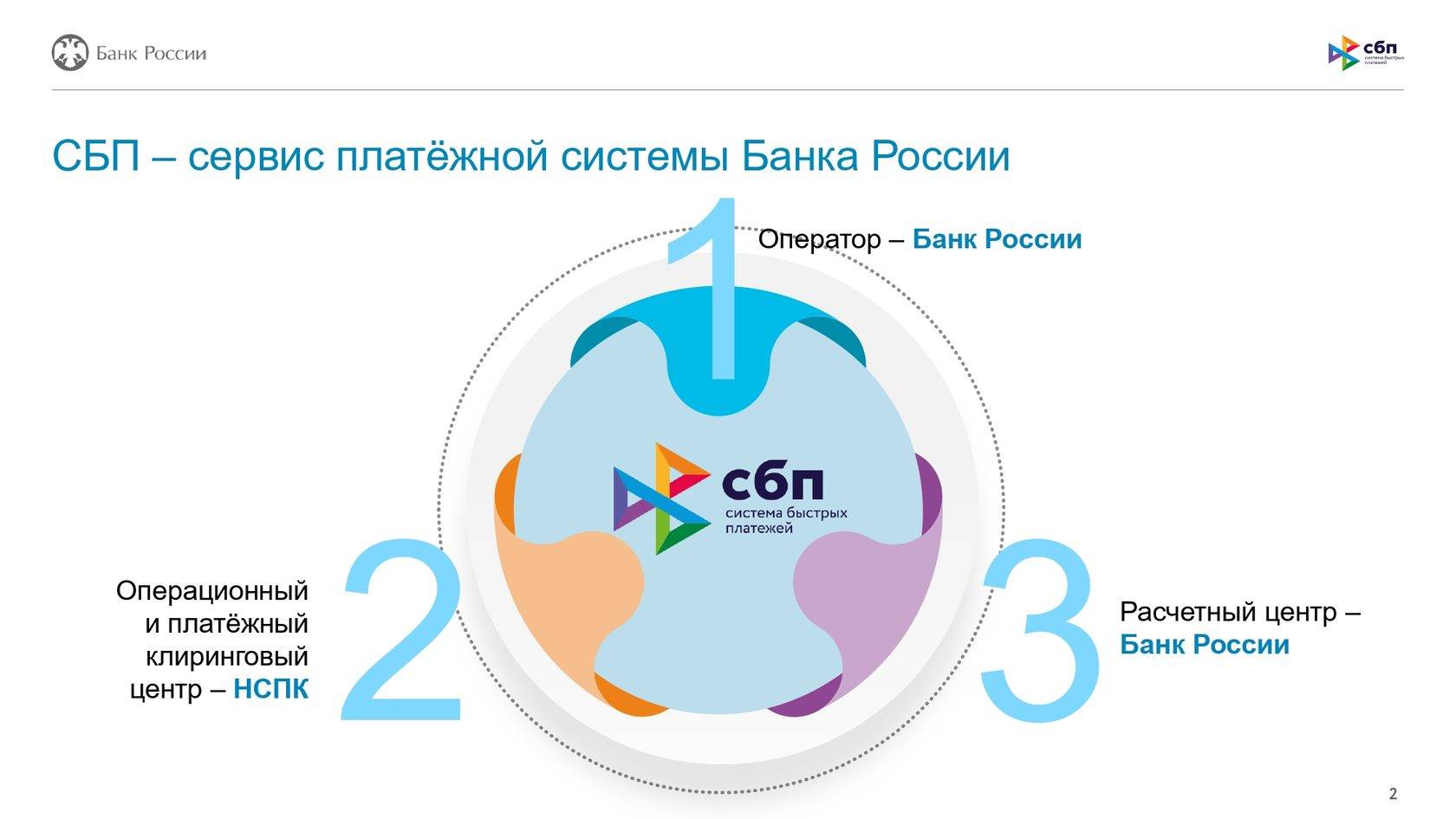

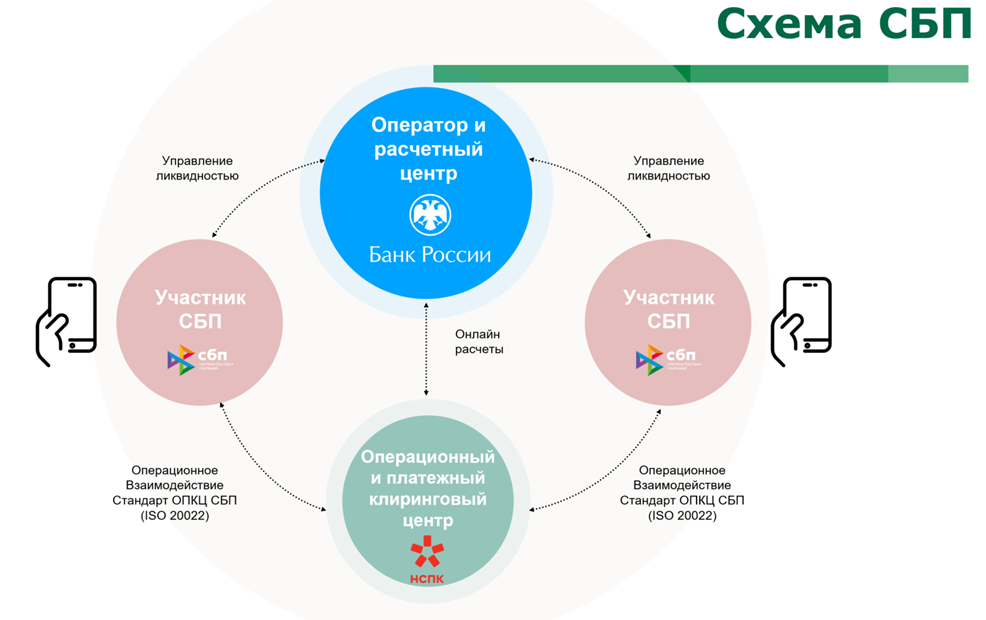

В отличие от действующей БЭСП участниками системы быстрых платежей могут быть не только банки, но и не кредитные финансовые организации, что позволит сделать ее функционал гораздо более широким. СБП включает в себя четыре блока:

- Оператор в лице ЦБ РФ, который задает правила, контролирует их исполнение и управляет рисками.

- Операционный платежный клиринговый центр. Им выступает Национальная система платежных карт (НСПК), который обеспечивает доступ участников к сервисам и обрабатывает трансакции.

- Расчетный центр, непосредственно осуществляющий расчеты – им также является Банк России.

- Участники.

Внедрение системы позволит снять межбанковские барьеры, поскольку в любое время, хоть в будни, хоть в выходные пользователи смогут осуществлять расчеты между собой, между собственными счетами в разных банках, выводить или зачислять средства на брокерские и инвестиционные счета.

На данный момент физические лица могут отправлять мгновенные переводы по номеру телефона. Для юридических лиц СБП заработает во второй половине 2019 года, скорее всего в августе начнутся первые тесты в торговых сетях. Покупатели получат возможность заплатить за товары с помощью простого идентификатора — QR-кода или номера телефона.

Требования и стандарты работы

Система создана на базе международного стандарта финансовых коммуникаций ISO 20022, который сегодня поддерживают более 30 ведущих стран мира, в том числе США, европейские страны и Япония. Этот стандарт позволяет расширять содержание пересылаемых сообщений и количество видов трансакций, таким образом пользователям будет доступен более широкий спектр возможностей, по сравнению с платежными картами.

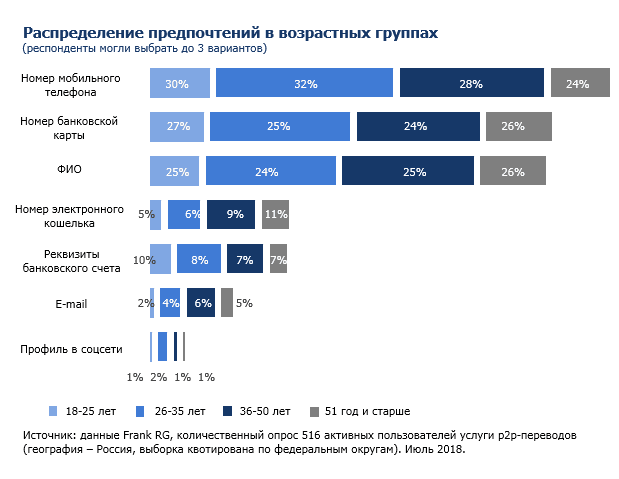

При разработке новой платформы к ней предъявлялся целый ряд требований по качеству, доступности, надежности и инновационности. Она должна была обеспечивать удобство и скорость онлайн-платежей. Это обеспечено, среди прочего, упрощенной системой идентификации – посредством номера мобильного телефона, адреса электронной почты или QR-кода.

В плане доступности ставка делалась на низкую стоимость, беспрерывный режим работы, использование разных каналов платежей и возможность применения не только в России, но и в странах ЕАЭС.

Надежность платежей обеспечивает Центробанк.

Типы переводов и тарифы

В первые шесть месяцев работы через СБП смогут осуществлять переводы только физические лица между собой, а также между своими счетами. Со второго полугодия 2019 года станут доступны платежи в пользу юридических лиц, пополнение инвестиционных и пенсионных счетов, оплата государственных услуг, налогов и штрафов, а также транспортных и коммунальных услуг.

В целях популяризации новой платежной системы Банк России в течение первого года ее работы установил нулевые тарифы. С 2020 года они установлены в диапазоне от 1 рубля до 6 рублей за транзакцию, в зависимости от ее суммы. Максимальный лимит на одну операцию установлен в размере 600 тыс. рублей.

Тарифы на услуги Банка России в сервисе быстрых платежей

| Перечень тарифов | Тарифы, вводимые с 1 января 2019 года, руб. | Тарифы, вводимые с 1 января 2020 года, руб. | |

| Тарифы на услуги по переводу денежных средств | |||

| 1. Тариф за списание денежных средств со счета клиента-плательщика | |||

| Сумма перевода, руб. | до 1 000,00 | 0,00 | 0,50 |

| от 1 000,01 до 3 000,00 | 0,00 | 1,00 | |

| от 3 000,01 до 6 000,00 | 0,00 | 2,00 | |

| от 6 000,01 до 600 000,00 | 0,00 | 3,00 | |

| 2. Тариф за зачисление денежных средств на счет клиента-получателя | |||

| Сумма перевода, руб. | до 1 000,00 | 0,00 | 0,50 |

| от 1 000,01 до 3 000,00 | 0,00 | 1,00 | |

| от 3 000,01 до 6 000,00 | 0,00 | 2,00 | |

| от 6 000,01 до 600 000,00 | 0,00 | 3,00 | |

| 3. Тариф за зачисление возвращенных денежных средств на счет клиента-плательщика, инициировавшего возврат денежных средств | |||

| Сумма перевода, руб. | до 1 000,00 | 0,00 | 1,00 |

| от 1 000,01 до 3 000,00 | 0,00 | 2,00 | |

| от 3 000,01 до 6 000,00 | 0,00 | 4,00 | |

| от 6 000,01 до 600 000,00 | 0,00 | 6,00 | |

| Тарифы на информационные услуги | |||

| 1. Тариф за направление клиентом запросов информации о получателе средств | 0,00 | 0,00 | |

| 2. Тариф за направление клиентом запросов информации о банке получателя | 0,00 | 0,00 |

Комиссия будет браться как с банка клиента-отправителя, так и с банка клиента-получателя.

Кто использует систему СБП

Сейчас в систему быстрых платежей входят 12 банков: Газпромбанк, Промсвязьбанк, Тинькофф Банк, Росбанк, ВТБ, банк «Ак Барс», Киви Банк, Совкомбанк, Альфа-Банк, Райффайзенбанк, СКБ Банк, РНКО «Платежный центр».

Есть ли минусы у СБП — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Своя платежная система, карта «Мир» — СБП это лишь часть общего плана централизации финансов. В эту же «схему» вписывается автоматизация сбора НДС, онлайн-кассы и другие интересные вещи.

Безопасность системы

Процедура быстрого перевода предполагает ответственность за безопасность личных данных клиента как со стороны организации-отправителя, так и со стороны, обслуживающей получателя. Переводя денежные средства через СБП, отправитель подтверждает операцию введением одноразового пароля из сообщения или push-пароля в приложении. При выборе получателя система показывает его имя в формате Ф.И.О. Аналогичный алгоритм действует сейчас в сервисе «Сбербанк Онлайн». Поэтому клиентом будет нетрудно освоиться.

В случае, если денежные средства по ошибке ушли не по адресу, пользователю придется обратиться в банк, из которого были отправлены деньги. Все участники системы уже имеют четкие инструкции по быстрому урегулированию подобных ошибок. Учитывая, что в момент обнаружения ошибки система быстрого перевода уже отправила средства на указанный счет, для их возврата необходимо будет получить согласие фактического получателя. Вероятность таких ошибок по вине системы, впрочем, практически исключена.

QR-коды — дешевле, быстрее, без возврата.

Вторая функция системы быстрых платежей, которая пока мало кем используется — оплата услуг с помощью QR-кодов. Для этого продавцу нужно подписать специальный договор с банком-участником СБП. Комиссия ниже, чем стандартный банковский эквайринг (0,7%), но пока эта функция не очень популярна.

Несмотря на кажущееся удобство (поднес камеру — оплатил покупку) малый бизнес, на который и рассчитана система, не рвется налаживать систему оплаты по QR-кодам. Из возможных причин — недоверие к ЦБ, а также неавтоматизированные возвраты.

В будущем ЦБ обещает ввести функцию оплаты на Госуслугах, автоматическое списание денег для различных сервисов и другие полезные вещи. Функционал расширяют и банки-партнеры СБП — например, некоторые уже решают проблемы с автоматизацией возврата за покупки

Перспективы и альтернативы новой системы

Учитывая все преимущества СБП, она должна стать достаточно популярной и «отвоевать» некоторую часть клиентов у своего основного конкурента – аналогичной системы Сбербанка, которая ориентирована на клиентов этого банка.

Отметим, что Сбербанк был признан монополистом на рынке переводов с карты на карту – он контролирует порядка 90% этого. Также от него потребовали отменить дополнительную комиссию за переводы за пределы региона.

С запуском СБП проблемы высокой комиссии и разных регионов отойдут в прошлое – но пока только для клиентов 12 банков. Уже известно, что 40 банков в скором времени присоединятся к СБП, большая часть из которых будет представлять крупнейшие банки (из топ-50).

Однако основной вопрос – будет ли рассмотрен и принят Госдумой законопроект об обязательном присоединении к СБП всех крупнейших банков России.

В Сбербанке уже высказались однозначно против такого законопроекта. Причина – банк затратил значительные средства на создание своей собственной системы. По словам руководителя финансового учреждения Германа Грефа, Сбербанк считает это излишним, но в случае принятия законопроекта подчинится его требованиям.

Отметим, что Сбербанк ранее запустил совместно с Тинькофф банком совместную систему переводов по номеру телефона, она работает для переводов в обе стороны.

Кроме Сбербанка собственные системы быстрых переводов по номерам телефонов запустили международные платежные системы Visa и Mastercard.

В системе от системы Visa принимают участие пока 4 российских банка – ВТБ, «Русский стандарт», Тинькофф Банк и «Хоум Кредит». Основной принцип работы системы – отправка переводов по номеру телефона. Отмечается, что тарифы системы для клиентов банков не будут отличаться от тарифов на переводы на карту внутри банков.

Международная платежная система Mastercard тоже запустила в России собственный сервис по переводам с карты на карту. Для перевода также достаточно знать только номер телефона получателя денег. Система начала работать с Райффайзенбанком, в дальнейшем ее будут расширять и на другие банки – Бинбанк», «Тинькофф банк», «Русский стандарт», ВТБ и «Почта банк». Особенность системы от Mastercard – можно привязать к номеру телефона профиль от социальной сети («Вконтакте» или «Одноклассники»). В дальнейшем можно будет переводить деньги, указывая их в качестве получателя. Сумма комиссии не отличается от других переводов – 1,5% от суммы, минимум 50 рублей.

Сможет ли СБП занять достаточную долю рынка без подключения к ней Сбербанка – вопрос открытый. Учитывая такую конкуренцию, системе переводов от Центробанка будет непросто добиться успехов. Однако новая система может привлечь клиентов относительно низкими тарифами и удобством переводов. Возможно, это даже увеличит число клиентов у других банков в ущерб Сбербанку.

Как подключиться к системе быстрых платежей?

Как отмечали выше, на данный момент СБП работает в тестовом режиме, для широких масс её запуск ожидается в конце текущего месяца (февраля 2019). Функционал переводов будет встроен в текущие сервисы интернет-банкинга финансовых учреждений. Таким образом, чтобы пользоваться новой системой, вам достаточно будет лишь быть клиентов одного из перечисленных в начале статьи банка. Если вашего банка нет в данном списке, то вполне вероятно, что до конца года Центральный Банк принудительно обяжет все банки страна подключиться к системе быстрых платежей.

Как подключиться к системе быстрых платежей

Для подключения и включения не требуется специальных знаний в этой области. Банки самостоятельно внедрили весь функционал в приложения, которые есть как на операционной системе Android, так и на iOS. Интерфейс является интуитивно понятным, поэтому каких-либо проблем у пользователей возникнуть не должно. Обновите свой мобильный банк, если вы до сих пор не видите у себя такой функции.

Чтобы получить доступ к СБП, откройте расчетный счет или получите дебетовую карту в банке, которая сотрудничает с данной системой. Привяжите карту к номеру мобильного телефона и установить на телефон мобильное приложение. В настройках подтвердите желание проводить быстрые платежи и введите код подтверждения, который будет вам отправлен с помощью смс на мобильный номер или push-уведомлением.

Как работает сервис

Система быстрых платежей — это переводы без реквизитов. Чтобы отправить деньги, клиент указывает только номер телефона, который получатель привязал к счёту. Если к одному номеру привязаны счета в разных банках, СБП позволяет выбрать нужный вариант перед переводом.

Физические лица и ИП могут отправлять и получать деньги через СБП. Юридические лица только принимают платежи: исходящие переводы для них недоступны.

Подключение

К системе быстрых платежей подключились почти все банки: от федеральных до местных. Чтобы перевести деньги, клиентам не нужно ничего настраивать. Полный перечень банков, работающих с СБП, размещён на сайте Национальной системы платёжных карт. Например, клиенты «Делобанка» и «СКБ-Банка» тоже могут получать и отправлять деньги по номеру телефона.

Некоторые банки скрывают возможность переводов через СБП, даже если давно к ней подключились. Так они зарабатывают на повышенных комиссиях за межбанковские переводы. Например, клиенты зелёного банка могут подключиться к системе только вручную через настройки мобильного приложения.

Комиссия

Физические лица бесплатно переводят до 100 тыс. рублей в месяц. Если превысить лимит, придётся заплатить небольшой процент. Размер комиссии устанавливают банки: как правило, он не превышает 1,5%.

Переводы на счета юридических лиц и ИП облагаются комиссией вне зависимости от суммы. Максимальный размер — 0,7%. Это требование Центрального банка РФ. Но минимального предела нет: банки устанавливают его сами. Например, в «Делобанке» предусмотрена пониженная комиссия 0,4% для продуктовых магазинов, аптек, страховых компаний и .

Низкая комиссия — главное преимущество системы быстрых платежей. Она в 3-5 раз меньше, чем по эквайрингу. Это значит, что условный предприниматель с ежемесячным доходом в 150 тыс. рублей может экономить до 30 тыс. в год на комиссии, если будет принимать платежи от клиентов по СБП.

Лимиты

Ограничений по сумме поступлений через СБП нет. Зато Центробанк установил лимит по исходящим платежам — не больше 600 тыс. рублей в месяц. Но банки вправе снизить лимит. На рынке встречаются лимиты в 500, 400 и даже 200 тыс. рублей в месяц на исходящие платежи.

Сроки переводов

Особенно задумываться, сколько идет платеж через СБП не придется. В большинстве случаев получатель увидит деньги уже через 2-5 секунд, а максимальный срок прохождения операции не превысит 1 минуты.

Во время тестовой промышленной эксплуатации сервиса остается вероятность некоторых задержек. Но они носят единичный характер. При их возникновении клиенту рекомендуется связаться с поддержкой обслуживающего банка.

Система быстрых платежей ЦБ РФ существенно упрощает процесс перевода денег между физ. лицами и делает его максимально оперативным. Клиентам она также позволяет сэкономить на комиссиях. С появлением возможности проводить оплату товаров и услуг сервис станет еще более интересным для потребителя.

Что такое СБП и ее преимущества

- Развитие конкуренции в сфере банковских операций.

- Повышение качества платежных услуг (низкая стоимость, высокая скорость).

- Повышение доступности услуг через снижение банковских комиссий.

- Увеличение объемов финансовых услуг, осуществляемых безналичным путем.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

СБП заработала в январе 2019 г., но мы уже смогли оценить все ее преимущества:

- обычные банковские платежи идут до 5 рабочих дней, платежи через сервис проходят за секунды;

- не надо знать банковские реквизиты получателя платежа, достаточно только номера телефона и названия банка получателя;

- система работает 24 часа в сутки во все дни недели;

- высокие лимиты позволяют большинству пользователей переводить деньги с нулевой комиссией;

- регион проживания владельцев банковских счетов не имеет значения;

- помимо перевода денег по номеру телефона, с помощью этой системы можно осуществлять оплату по QR-коду товаров и услуг;

- быстрые переводы доступны не только владельцам дебетовых карт, перечисление денег возможно со счета на счет.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

У системы есть не только плюсы, но и минусы:

- если банк не подключен к системе быстрых платежей, то перевести деньги на счет его клиента с использованием СБП не получится;

- лимиты на сумму транзакции есть как общие ежемесячные, так и частные, которые разные банки устанавливают на размер перевода в день;

- не все банковские организации сделали подключение и использование сервиса удобным и понятным (например, Сбербанк дает возможность моментальных переводов только в мобильном приложении, а подключение – вообще отдельный квест);

- если вы ввели неправильный номер телефона и отправили неизвестному абоненту деньги, то быстро отменить платеж не получится, придется обратиться в банк.

Опасность быстрых переводов кроется в том, что при вводе номера телефона легко ошибиться и отослать деньги не тому человеку. Этим пользуются мошенники. На вашу карту приходит незначительная сумма. Дальше звонит мошенник или приходит СМС о том, что якобы это сделано ошибочно. Просят вернуть на указанную карту. Если человек соглашается, то он может стать соучастником мошеннической схемы по обналичиванию денег и пойти под суд.

К сожалению, настоящие ошибки тоже встречаются и не всегда получается вернуть отправленные не туда деньги. Например, вот такой ответ получила Елена, когда ошиблась в одной цифре и перевела средства незнакомцу, который отказался их возвращать. В этом случае вопрос решается в полиции или через суд.

Как защититься от мошенников?

Ниже приведём давно известные многим правила как защититься от мошенников если вам «Поступил звонок из банка» или появились неизвестные родственники. Зачастую зная только ваш номер телефона(который можно достать без проблем в Интернете) злоумышленники принимают попытки хищения средств с карты или счета. Если пользуетесь картами или онлайн банкингом:

- Никогда не сообщайте ваши данные третьим лицам, даже родственникам. Не записывайте логины и пароли на бумаге, не передавайте их в смс и по телефону.

- Не разглашайте СМС коды подтверждения, номера карты, а тем более пин-коды. Тоже самое касается защитного кода на обратной стороне карты( 3 цифры). Номера карты и кода бывает достаточно для списания, перевода или покупки онлайн.

- При подозрениях или получении смс о списании сразу звоните в банк на горячую линию с просьбой прояснить ситуацию. При необходимости они временно заблокируют ваш счет или карту.

- Не переводите деньги при поступлении срочного звонка с неизвестных номеров родственников. Обдумайте, позвоните людям, которые смогут подтвердить информацию.

Соблюдение этих простых правил поможет сохранить ваши сбережения в целости и защититься от мошенников.

Выводи и итоги

Комментарии от alexD: На самом деле система быстрых платежей достаточно полезная вещь. Как вы могли заметить, к ней еще не подключены все банки и не факт, что будут.

Но еще интереснее другое, если сама система выставляет лимит в 100 000 рублей, то банк же может ее понизить. И я знаю точно, что МТС банк, сохраняет этот лимит. В остальных же лимиты будут сильно зависеть от того, какой у вас тариф. Если дорогой, то по больше сможете переводить, если дешевой то ограничитесь 5 или 10 000 рублями. Для банков не совсем удобно с одной стороны, а с другой повод еще больше заработать. Как это было например со Сбербанком, который после снятия ограничений на переводы между филиалами, стал еще больше зарабатывать на подписках.

Многие, безусловно будут видеть только самые плохие стороны системы быстрых платежей. Я же вижу перспективу. Да безусловно это больше контроля, но это неизбежный путь.

Рейтинг

Рейтинг статьи