При каких условиях банк может провести реструктуризацию долга?

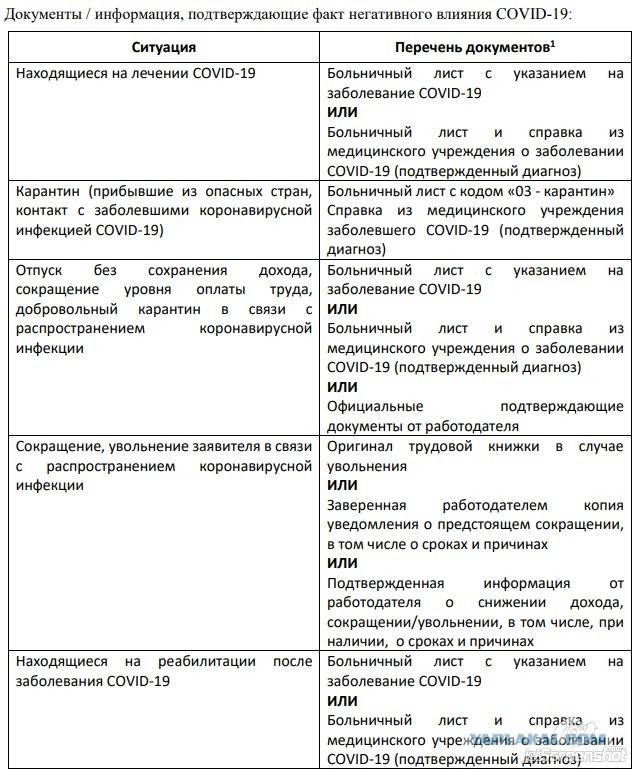

Реструктуризация долгов гражданина достаточно популярное явление в банковской практике на сегодня, но далеко не каждый клиент может рассчитывать на изменение условий по кредиту. Процедура не есть обязанностью кредитора, а лишь его уступкой. Следовательно, необходимо убедить банкиров оказать помощь заемщику в трудную минуту путем предоставления документальных доказательств своей проблемы, например:

- Справки с места работы, подтверждающий факт потери источника дохода или его снижения, копия трудовой книжки.

- Выписка из больницы.

- Свидетельство о рождении ребенка и т.д.

Важно! Обратиться в банк рекомендуется заранее, т.е. сразу, столкнувшись с финансовыми трудностями, а не после того, как образовалась длительная просрочка, вам угрожают судом, хотя и с просроченной задолженностью можно что-то решить

Кредиторы особое внимание уделяют состоянию кредитной истории заемщика, изучают его репутацию и после, принимают решение, возможна ли процедура реструктуризации долгов именно для обратившегося клиента

Часто задаваемые вопросы

– Отказ по телефону или по предварительной заявке не значит, что нужно смириться. Как правило, ответ вам готовит рядовой специалист, который строго выполняет инструкцию.

Житель Ярославля добился реструктуризации в сложнейшем случае (длительная просрочка, проблемы с подтверждением снижения доходов) за счет того, что убедительно, со ссылкой на ст.451 Гражданского кодекса РФ, изложил свои аргументы заместителю начальника отделения банка.

Есть и другие способы. При долге, превышающем 500 тысяч рублей, заемщик имеет право спустя 3 месяца просрочки платежа обратиться в суд с заявлением о банкротстве физлица. Это позволит избежать штрафов и пеней, но сам процесс банкротства сложен и не для каждого удобен.

Кроме того, можно дождаться судебного разбирательства по вашей задолженности и добиться реструктуризации в суде. Ждать имеет смысл, если ваш банк не продает «плохие» долги коллекторам (этим занимается, например, «Ренессанс Кредит»).

– К погашению по кредитной карте ежемесячно предъявляется обязательный платеж в размере 5-8% от общей суммы долга. И чем быстрее вы исчерпываете лимит, тем больше приходится платить каждый месяц.

Особенность реструктуризации долга по кредитке в том, что пролонгирование проблематично: по сути, банк предоставляет вам кредитную линию без требования погасить весь заем к определенному сроку. Поэтому чаще изменяются другие условия: устанавливается индивидуальный уровень обязательного платежа, увеличивается лимит, предоставляются «кредитные каникулы».

Новые условия, как правило, оказываются хуже предыдущих: повышается процентная ставка, в некоторых случаях блокируется лимит, при изменении обязательного платежа ускоренными темпами погашаются проценты. Поэтому специалисты советуют реструктурировать карту только в крайнем случае.

– Реструктуризация не отразится в вашей кредитной истории только в одном случае: если вы сумеете убедить банк изменить условия кредитного договора еще до образования просрочки. Данные о том, что у клиента возникли проблемы с доходной частью семейного бюджета, в Бюро кредитных историй не отправляются. Там появится отметка о договоре с новыми условиями погашения кредита.

Во всех прочих случаях качество кредитной истории пострадает – но не от реструктуризации, а от самого факта просрочки платежей. Если неоплаченная задолженность составит месяц, а затем вы ее закроете при помощи банка, нарушение будет отражено в КИ, но другие кредитные организации посчитают его незначительным.

Реструктуризация после просрочки нескольких платежей или после неоднократной просрочки одного платежа трактуется банками как периодическое уклонение от исполнения обязанности заемщика, а это уже серьезное нарушение и большое пятно на кредитной истории.

Пересмотр условий договора по инициативе банка после длительной просрочки – самый печальный для КИ вариант. Он как бы намекает другим кредитным организациям, что заемщик до последнего момента не шел на контакт. Получить банковский кредит в будущем с такой отметкой в КИ практически невозможно.

История из жизни

«Просрочил три платежа, потом реструктурировал кредит, уже год плачу месяц в месяц. Осталось два платежа. Также есть кредитная карта, которой надеялся исправить кредитную историю, тоже всё погашено вовремя. У нее подходит к концу срок действия. Перевыпустить банк отказался. И в других банках на заявку о выпуске карты ответили отказом. Так что старайтесь не делать просрочек, реструктуризация губит кредитную историю напрочь».

Как придется платить после каникул?

До окончания льготного периода кредитор направит вам новый график платежей.

Основной долг по всем видам кредитов и кредитным картам вы должны будете погашать так, как это написано в вашем договоре. Просто срок платежей автоматически сдвинется на время каникул.

Но во время льготного периода вам начислят проценты на сумму основного долга — ведь вы продолжаете пользоваться деньгами банка, МФО или КПК. Эти дополнительные проценты выделят в отдельный долг (к нему приплюсуют штрафы и пени, если они у вас были еще до начала каникул). Правила погашения этого долга различаются для разных видов кредитов.

По кредитной карте вы должны будете выплатить этот долг в течение 720 дней (около 2 лет) равными ежемесячными платежами.

По потребительскому, ипотечному или автокредиту «каникулярный» долг нужно будет погасить уже после того, как закончатся все ваши плановые выплаты. Его также могут разбить на несколько ежемесячных взносов.

Протекание реструктуризованного процесса

О возникших у клиента временных финансовых трудностях, прежде всего необходимо поставить в известность финансовое учреждение, причем с подачей письменного заявления. Однако обращение нужно составить до начала первой просрочки платежа.

С одной стороны на дебитора не будут наложены штрафные санкции, другой ― заемщик выкажет себя добросовестным клиентом.

Реструктуризация производится в несколько стадий:

- Клиент и служащий монетарной структуры совместно подбирают приемлемые им условия возмещения обязательства, согласовывая все детали;

- Заявитель собирает все необходимые документы, для подтверждения своей финансовой проблемы.

- Кредитный банковский комитет рассматривает обращение пользователя о реструктуризации.

- При выдаче одобрения, контрагенты подписывают дополнение по существующему кредитному соглашению по изменению условий.

Прежде чем подписать дополнительный договор, эксперты советуют дебитору внимательно ознакомиться со всеми его пунктами. Причем даже понадобится помощь квалифицированного правоведа, если клиент не силен в юридических вопросах.

Фиксировались случаи, когда монетарная структура в одностороннем порядке увеличивала годовую процентную ставку, согласно подписанному соглашению.

Если в контракте упоминаются поручители либо созаемщики, они также должны уяснить суть дополнительного соглашения.

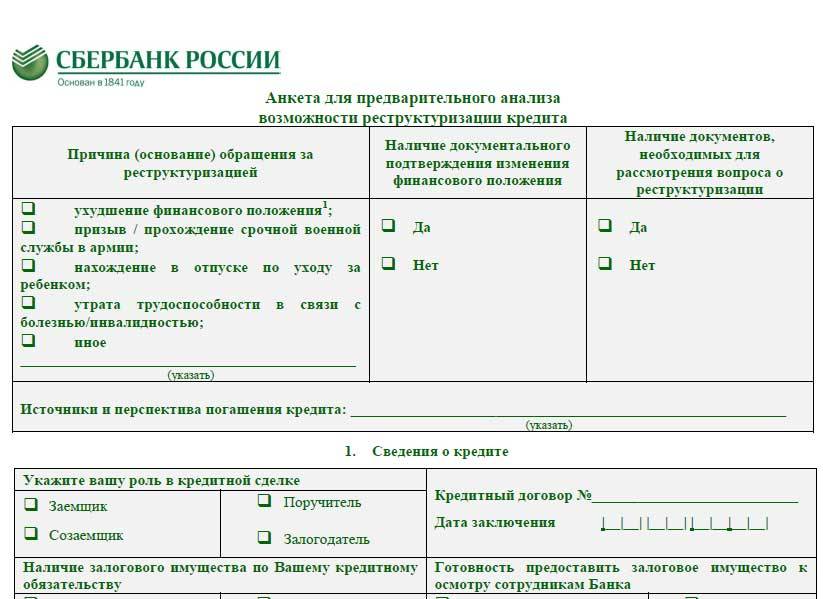

Список необходимой документации на реструктуризацию во всех банках разнится, однако существуют некоторые общие документы, которые необходимо представить:

- копия трудовой книги;

- выписка об официальных доходах;

- справка с лечебного учреждения;

- выписка с места трудоустройства.

Возможно потребуются и другие доказательные документы, которые финансовая организация пожелает рассмотреть.

Что это такое?

Под реструктуризацией долговых обязательств понимают изменение первоначальных условий кредитного договора. Заемщики, обращаясь в банки за материальной поддержкой, обязуются действовать согласно правилам подписанного договора. Документ регулирует положения о погашении кредита, порядке внесения задолженности, сроках и объемах выплат, возможности досрочного исполнения обязательств. Также прописываются и прочие условия, такие как величина процентов по займам, порядок начисления штрафов при несвоевременных и неполных перечислениях.

Кредитные организации в любом случае будут стремиться вернуть свои деньги. Для этого в случае появления просрочек могут быть применены и крайние меры, такие как обращение в арбитраж или привлечение коллекторских служб. Полный отказ от выплат только усугубит и без того незавидное положение заемщика. Результатом может стать взимание более крупных сумм за счет начисленных неустоек, изъятие имущества и испорченная кредитная репутация, которая непременно сыграет отрицательную роль при попытке взять деньги в долг в будущем.

При ухудшении финансового положения клиентов банки по их просьбе могут предложить ряд мер, которые позволят улучшить платежеспособность. Обычно речь идет о рефинансировании и реструктуризации. В исключительных случаях заемщик может отстоять свои права и в судебном порядке, но только при условии, что банк сам грубо нарушил условия договора.

Какую пользу может принести реструктуризация кредита?

Снижая ежемесячную кредитную нагрузку, заемщик получает возможность:

- не загубить бесповоротно кредитную историю (обычно в Национальное бюро кредитных историй передаются данные о просрочках длительностью более 2-х месяцев);

- избежать судебного разбирательства с банком (для кредитной истории это смертный грех, да и мало кому нравится участвовать в судебных тяжбах);

- сохранить свое имущество от принудительного взыскания;

- вернуть кредит в новый установленный срок.

Для банка реструктуризация – тоже положительное явление, поскольку позволяет сократить количество проблемных кредитов (наличие большого количества просроченных свыше 120 дней займов может стать основанием для проверки Банком России и для отзыва лицензии).

Что делать, если не можете выплачивать кредит? И какие могут быть основания для реструктуризации долга по кредиту

Если Вы больше не в состоянии делать выплаты по кредиту, то Вам лучше не затягивать и обратиться в банк с просьбой о реструктуризации кредита. Многие заёмщики пускают все на самотёк и ожидают, что проблема решится сама собой, тем самым совершая большую ошибку. Увы, но проблема сама собой не решится, необходимо обратиться к своему кредитному инспектору с объяснением сложившейся ситуации в устной форме и письменном виде изложить причины своей неплатёжеспособности, которые могут являться для банка основанием для реструктуризации кредита.

Основаниями для реструктуризации кредита могут быть следующие:

- потеря заёмщиком источника дохода (потеря бизнеса, увольнение с работы, понижение в должности, выход на пенсию, невыплаты по зарплате);

- болезнь, несчастный случай, приведший к травме, которая повлияла на потерю трудоспособности;

- резкий рост курса валюты, в которой взят кредит или падение курса рубля;

- изменение компанией в которой работает заёмщик условий выплат по зарплате;

- рождение ребёнка с последующим уходом в декретный отпуск;

- изменение семейного положения, влияющего на уровень расходов заёмщика;

- стихийные бедствия: пожар, наводнение, засуха (если заёмщик фермер) и т.д.

Решение по реструктуризации кредита принимается в индивидуальном порядке и банки обычно требуют документальные подтверждения неплатежеспособности заёмщика, но иногда они проводят реструктуризацию в коммерческих целях.

Реструктуризация кредита влияет на кредитную историю заёмщика, но эта мера не воспринимается банками как полностью негативный фактор, который может отрицательно повлиять на положительное решение банков в выдаче будущих кредитов.

Если названые Вами причины банк считает недостаточным основанием для реструктуризации кредита, то как вариант Вы можете обеспечить реструктуризацию залогом – недвижимостью, автомобилем, земельным участком, ценными бумагами или другим ценным имуществом на усмотрение банка. Банки охотнее идут на реструктуризацию обеспеченную залогом.

ЧТО ПРЕДОСТАВИТЬ В БАНК?

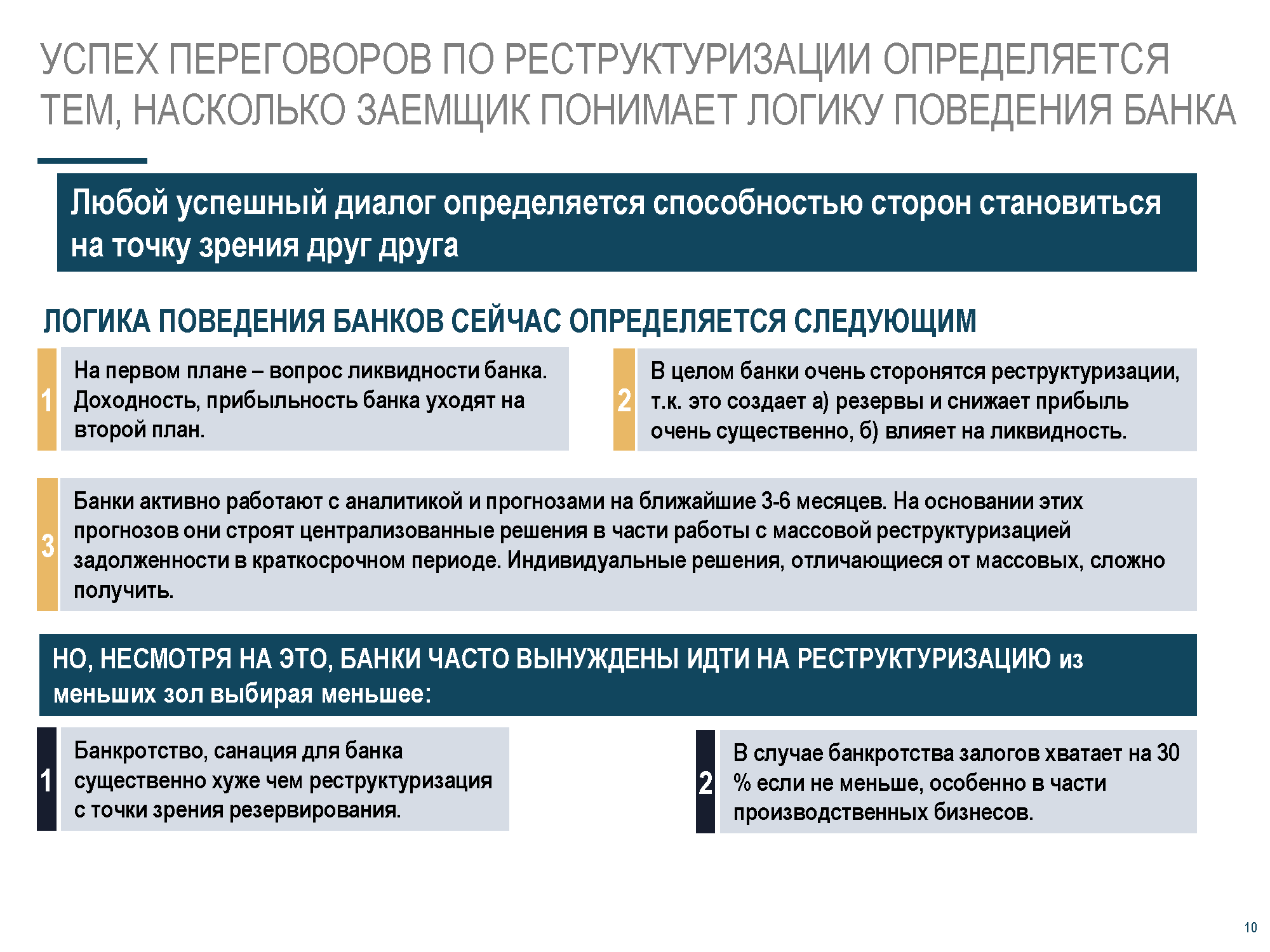

По количеству требуемых документов реструктуризация достигает объема документооборота, связанного с первоначальным получением кредита, и даже превышает его. Пакет документов, полученный от компании-заемщика, банк рассматривает более пристально, чем первичную кредитную заявку.

Кроме обычной финансовой отчетности (бухгалтерских отчетов, справок из обслуживающих банков, планов развития бизнеса, прогноза денежных потоков и т. д.) банк ожидает получить от заемщика аналитические прогностические материалы, раскрывающие экономический эффект, который компания получит от реструктуризации.

ЭТО ВАЖНО

В отчетности, представленной в банк с целью реструктуризации, должны отсутствовать признаки фиктивного или преднамеренного банкротства.

Для получения реструктуризации кредита нужно:

1) разработать реалистичную и убедительную программу по погашению кредитной задолженности. Определить меры, необходимые для сохранения платежеспособности бизнеса. Предоставить подробный план-график, отражающий все действия, необходимые для реализации намеченных мер;

2) предоставить экономическое обоснование возврата долга. Такое обоснование должно базироваться на:

- грамотном финансовом моделировании деятельности компании;

- многофакторном анализе ситуации;

- модели развития компании с реструктуризацией и без нее;

- независимом и консервативном подтверждении будущих бизнес-доходов;

3) подготовить для банка предложение, правильно структурировав сделку (детально проработать с целью минимизации рисков).

Перед написанием заявления и указанных материалов необходимо узнать у представителя банка о наличии стандартных программ реструктуризации. Если такие программы существуют, нужно их изучить и по возможности в них вписаться. Если общих правил нет, работа по новому структурированию сделки с кредитором будет сугубо индивидуальной.

Экономическое обоснование возврата долга можно оформить в виде Плана реструктуризации.

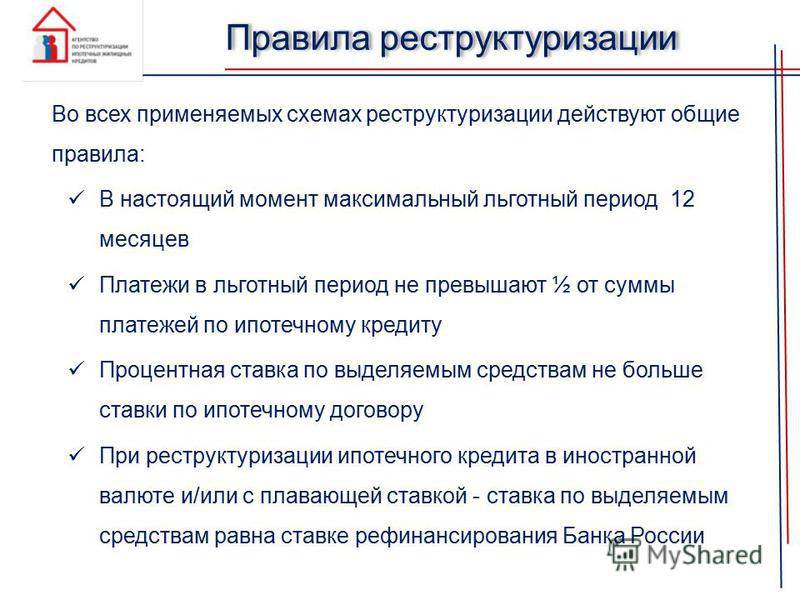

Для ИП, у которых доход упал минимум на 30 %

Индивидуальные предприниматели могут оформить каникулы на кредиты для бизнеса, которые взяли до 3 апреля 2020 года. Бизнес может быть любым, а не только из особо пострадавших отраслей. ОКВЭД не важен. Компаниям такую отсрочку не дают.

Условия для каникул

Их три:

Предприниматель ранее не оформлял ипотечные каникулы.

Банк не может отказать в отсрочке, если все условия предприниматель подтвердил документами.

Полная отсрочка или уменьшение платежа

Предприниматель выбирает: весь период отсрочки не платить ни рубля или ежемесячно вносить посильную сумму. Это указывают в требовании банку.

Срок каникул

Отсрочку дают на срок до 6 месяцев. Сколько нужно времени, решает предприниматель. Начало каникул можно определить даже задним числом. Но не больше чем за 14 дней до обращения в банк. Если в требовании не написать срок и дату начала, банк даст отсрочку на 6 месяцев с даты обращения. Прервать каникулы можно в любой момент.

Как оформить каникулы

Для отсрочки предприниматель подаёт в банк требование. Лучше прямо указать, что нужна отсрочка по закону № 106-ФЗ. Кроме коронавирусных каникул, банки оформляют реструктуризацию на своих условиях — и они бывают хуже. В каком виде направить требование, надо уточнить у сотрудников. По закону банки должны принимать обращения заёмщиков даже по телефону.

В течение пяти дней банк запрашивает документы о доходе. Точный список документов — на усмотрение банка. Принести их нужно в течение 90 дней. При этом банк может сам взять сведения в налоговой, пенсионке и соцстрахе. Дальше в течение пяти дней документы проверяют и сообщают об отсрочке или отказе. Безопаснее дождаться ответа и только потом останавливать платежи. Если окажется, что отсрочку не дали, а очередного платежа нет, насчитают неустойку.

Если банк молчит в течение 10 дней, считается, что отсрочка наступила автоматом. Но на деле лучше позвонить и убедиться.

Что будет с платежами, процентами и штрафами

Кредитные каникулы — это не прощение долга. Скидок тоже нет. Накопившиеся платежи придётся платить, когда отсрочка кончится. А проценты за пользование кредитом прибавятся к «телу». За счёт этого увеличится срок кредита. Под конец отсрочки банк пришлёт новый график.

Если появятся деньги, можно внести их в счёт основного долга. Это не отменит каникулы.

На время отсрочки банк закрывает кредитную линию. После можно пользоваться ей на прежних условиях.

Штрафы и неустойки, которые появились до каникул, замораживаются. Платить их придётся потом. Новые штрафы насчитывать нельзя. Ещё банк не сможет забрать залог и потребовать досрочный возврат кредита.

Советы перед проведением реструктуризации

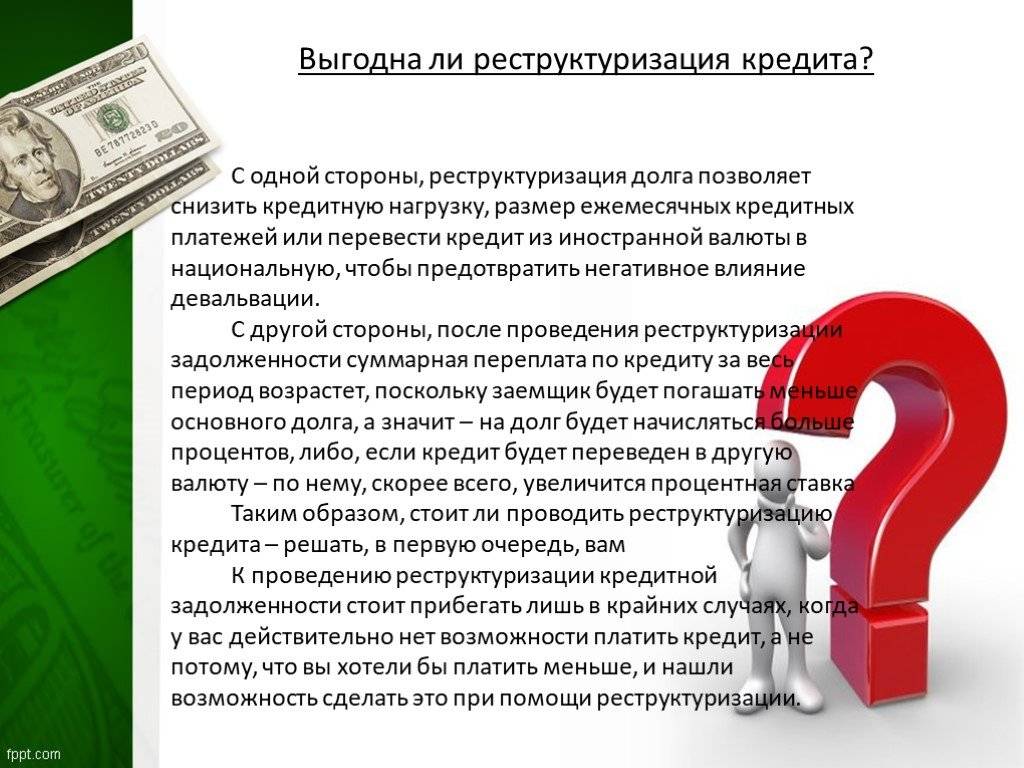

Перед тем, как пойти на такой серьезный шаг, как реструктуризация просроченного кредита, нужно четко понимать, для чего вы это делаете и действительно ли подобная процедура станет избавлением.

Теоретически процедура реструктуризации или рефинансирования призвана облегчить финансовое бремя с целью выплаты заемщиком долга. На деле, все не так радужно. Многие банки, обещая привлекательные условия изменения договора, вовлекают клиента в еще большую финансовую западню.

Незнание финансовых и юридических аспектов этой процедуры может привести к тому, что клиент попросту будет не в состоянии выплатить долг. Дело в любом случае дойдет до суда и тогда уже ко всем неприятностям присоединятся судебные приставы, которым будет получено отчуждение с заемщика долга.

Подписание договора

Чтобы этого не допустить, нужно очень внимательно подойти к процедуре реструктуризации и обратить внимание на следующие моменты:

- Способ проведения реструктуризации.

- Списание штрафных санкций. Если они включены в общий долг, можно просить уменьшения штрафа или зачитывания ежемесячной пени в качестве одноразовой.

- необходимо сразу просчитать общую сумму переплаты по кредиту в случае пролонгации договора. Если до окончания срока действия договора осталось не более 5-6 месяцев, то лучше найти другие способы погашения долга и не продлевать кредитный договор.

Обычному заемщику трудно разобраться во всех аспектах реструктуризации.Нередко выгодные условия банков на деле оказываются непосильной кабалой.

Финансовая кабала

Некоторые финансовые учреждения могут вовсе отказать в данной процедуре, сославшись на плохую кредитную историю должника или прочие факторы.

Лучшим вариантом в такой ситуации будет обратиться в профессиональные юридические компании, которые занимаются помощью гражданам в предоставлении кредитов на выгодных условиях.

Возможна ли реструктуризация займа МФО

Кредиты, оформленные в микрофинансовых организациях, предоставляются при условии выплат огромных процентов. Оформление подобных займов занимает считанные минуты, однако большинство клиентов попадает в кредитную кабалу. Это приводит к возникновению проблем с оплатой обязательств и необходимости проведения реструктуризации. К сожалению, пересмотр условий договора с МФО практически невозможен. Редко, когда руководство организации идет на одобрение заявки от клиента.

Кредиты, оформленные в микрофинансовых организациях, предоставляются при условии выплат огромных процентов. Оформление подобных займов занимает считанные минуты, однако большинство клиентов попадает в кредитную кабалу. Это приводит к возникновению проблем с оплатой обязательств и необходимости проведения реструктуризации. К сожалению, пересмотр условий договора с МФО практически невозможен. Редко, когда руководство организации идет на одобрение заявки от клиента.

В любом случае, если заемщик желает попробовать реструктуризировать кредит, ему стоит написать соответствующее заявление, прикрепив к нему доказательства снижения платежеспособности.

В 2021 году банковские заемщики стали реже просить об отсрочке по кредитам

В исследовании бюро отмечено, что по сравнению с аналогичным периодом 2020 года — это был период наиболее жестких карантинных антиковидных мероприятий — в марте-июле 2021 года количество предоставленных МФО своим заемщикам отсрочек по займам выросло на 24,6%. В марте-июле 2020 года были введены каникулы по 450 тыс. договоров займа.

За тот же период 2021 года число кредитных договоров, по которым банками были предоставлены каникулы, снизилось — на 36,7% по сравнению с отрезком времени март-июль 2020 года, когда каникулы были даны 1,58 млн. заемщиков.

Таким образом, практика предоставления отсрочек по договорам кредита или займа в 2021 году продолжает пользоваться популярностью. Однако если банковские розничные заемщики все реже пользуются такой возможностью, то клиенты микрофинансовых организаций, наоборот, получают отсрочки чаще, чем в 2020 году, отмечает бюро.

При этом динамика предоставления кредитных каникул серьезно отличается в зависимости от размера кредита или займа. Так, спрос на кредитные каникулы у должников с небольшими кредитами (займами) остается стабильно высоким. В то же время у заемщиков со значительно более серьезными размерами долга потребность в кредитных каникулах в 2021 году существенно снизилась.

Опыт предоставления кредитных каникул, полученный в ходе применения в России наиболее жестких карантинных мероприятий весны-лета 2020 года научила кредиторов эффективно использовать этот инструмент для возвращения должника в график обслуживания своего долга, говорится в исследовании НБКИ.

«При этом важно отметить, что при принятии решения о реструктуризации любой кредитор учитывает не только текущее финансовое положение клиента, но и его кредитную историю и его Персональный кредитный рейтинг (ПКР). А так как в сегменте микрофинансирования сконцентрированы клиенты с наименьшими значениями ПКР, потребность в кредитных каникулах и отсрочках здесь, соответственно, выше», — так прокомментировал ситуацию, сложившуюся на рынке, директор по маркетингу НБКИ Алексей Волков

Что делать, если вам отказали в реструктуризации?

Если ваша кредитная история не сильно испорчена, то можно попытаться оформить в другом банке рефинансирование кредита. Это позволяет попутно решить другие проблемы:

- уменьшить долговую нагрузку, заодно уменьшив размер долга за счет применения пониженной процентной ставки;

- объединить все ваши займы в один кредит, итоговый платеж по которому будет меньше суммарного размера всех платежей;

- высвободить залоговое имущество — но это зависит от банка, предлагающего рефинансирование.

Если банк откажет вам рефинансировать кредит, то вам не останется ничего другого, кроме как добиться реструктуризации через суд. Существуют 2 основных схемы:

Прекращение всех платежей по кредитному договору. Когда финансовая организация обратится в суд за принудительным взысканием долга, представьте доказательства вашей невозможности выплаты кредита на прежних условиях и потребуйте введения судебной реструктуризации.

Подача в суд заявления о признании вас банкротом. В этом случае нас интересует первая процедура банкротства, а именно: реструктуризация задолженностей

Но важно понимать, что это затронет все ваши кредитные обязательства — даже те, по которым вы исправно платите банку.

Реструктуризация, простыми словами

Под реструктуризацией понимается изменение ключевых условий действующего кредитного договора. Процедура направлена на облегчение финансового бремени заемщика путем снижения размера ежемесячного платежа.

При реструктурировании происходит одно из изменений:

- сокращение ставки – финансовые организации редко идут на такие уступки человеку, но если ставка рефинансирования сильно снижается, и клиент «грозится» уйти к другому кредитору, то возможно изменение начисляемых процентов в сторону уменьшения;

- пролонгация кредитного договора – наиболее распространенный случай, при котором ежемесячный платеж уменьшается за счет увеличения периода кредитования. Например, у заемщика была ссуда сроком на 36 месяцев с ежемесячным платежом 20 000 руб. Через год у него наступили финансовые трудности и банк продлил срок кредитования еще на 24 месяца, после чего размер ежемесячного платежа снизился до 13 тысяч;

- изменение валюты займа – позволяет пересчитать задолженность в рубли по текущему курсу. Человек больше не будет зависеть от изменения стоимости на валюту.

Кредитно-финансовая компания может предложить комбинированный вариант, т.е. одновременное изменение сразу же нескольких пунктов по договору кредитования.

Внимание! При рассмотрении заявки на реструктурирование ссуды, решение принимается по каждому клиенту индивидуально. В зависимости от сложившейся ситуации банк может произвести списание пени и штрафов.

Преимущества реструктуризации кредитной задолженности

Главным достоинством рассматриваемого способа снижения финансовой нагрузки на должника выступает выгодность для всех участников мероприятия. Это утверждение справедливо применительно как к процедуре банкротства, так и отношениям между банком и заемщиком.

При банкротстве

В первом случае плюсами для банкрота – частного лица или организации — становятся:

- введение моратория на выплаты по долгам;

- прекращение малоприятного общения с коллекторами, так как все долговые обязательства рассматриваются исключительно в рамках арбитражного разбирательства;

- снятие арестов на имущество должника, наложенных ранее;

- остановка действия исполнительных листов и осуществления мероприятий по взысканию в рамках исполнительных производств;

- прекращение начисления штрафов, пеней и процентов по кредитным обязательствам должника.

Основным достоинством для кредиторов в подобной ситуации становится запуск прозрачной и четко регламентированной на законодательном уровне процедуры взыскания задолженности, распродажи имущества должника и распределения полученных финансовых ресурсов. Она проходит под контролем арбитражного суда и управляющего, что выступает дополнительной гарантией прозрачности и справедливости принятых решений.

Для банка и заемщика

Главное преимущество реструктуризации долга для заемщика очевидно – возможность возвращения денежных средств на более выгодных условиях. Дополнительный плюс мероприятия – разнообразие доступных инструментов, благодаря чему стороны могут выбрать такой вариант, который устроит всех. Не стоит забывать о возможности уменьшить размер долгов, например, благодаря списанию штрафных санкций и пеней.

Основными достоинствами реструктуризации кредитной задолженности клиента применительно к банку становятся такие:

- гарантированный возврат долга по понятной и прозрачной схеме;

- отсутствие временных и финансовых затрат на длительные и малоэффективные судебные разбирательства;

- сохранение клиента и возможность дальнейшего сотрудничества;

- улучшение деловой репутации и имиджа банковского учреждения на рынке;

- повышение показателей финансово-хозяйственной деятельности, которые учитывают просроченные задолженности клиентов и влияют на уровень расходов по формированию обязательных резервов.

Наличие очевидных и сравнительно многочисленных достоинств рассматриваемой процедуры для всех ее участников выступает основной причиной частого ее практического применения. Другим немаловажным фактором популярности реструктуризации долгов является большое количество проблемных заемщиков на отечественном финансовом рынке, которое заметно увеличилось в последние годы.

Как реструктуризировать долги физических лиц в 2018 году

Реструктуризация кредита для физического лица требует определенных трудозатрат и, в некотором роде, везения. Придется собрать нужные бумаги и соответствовать определенным параметрам, по которым банк может решить, стоит ли проявлять лояльность.

Особенности для физических лиц

Просто так ни один банк не будет оформлять изменение условий кредитования. Есть некоторые нюансы, которые стоит учитывать при попытке добиться облегчения финансовой нагрузки для физических лиц:

- Не все банки готовы идти на уступки. Особенно если раньше были просрочки по этому кредиту или если есть проблемы с кредитной историей. В идеале кандидат на реструктуризацию – обычный человек, ни разу в жизни не допускавший даже случайных просрочек, но внезапно оставшийся без работы или оказавшийся нетрудоспособным. Но даже таким иногда отказывают.

- Если при оформлении реструктуризации будут выявлены поддельные документы (например, липовая справка об увольнении или нетрудоспособности) – можно попрощаться с лояльным отношением банка навсегда.

- Когда при увольнении было написано заявление по собственному желанию (даже если на самом деле это не так), то одной трудовой книжкой отделаться при реструктуризации не получится. Придется встать на учет на бирже труда или заключить договор с частным кадровым агентством и предоставить соответствующие документы.

- Если реструктуризировать кредит через процедуру банкротства, то все равно придется иметь какой-либо источник дохода, который позволит за 36 месяцев погасить кредит или хотя бы войти в прежний график выплат, но при этом обеспечить собственное существование хотя бы на минимальном уровне. В противном случае запустить реструктуризацию не получится – придется распродавать имущество.

При оформлении такой процедуры банк либо государство должны будут разработать новый график погашения. При его составлении учитываются не только новые проценты либо сроки для внесения денег, но и текущее состояние клиента. То есть кредитор постарается учесть уровень доходов и прочего. Естественно, не без выгоды для себя.

Что важно для реструктуризации долга

К сожалению, реструктуризация кредитов без участия государства в законе практически не обозначена. Нет соответствующих статей в кодексах РФ. Поэтому все будет зависеть только от ситуации – насколько крупный кредит на вас, насколько банк лоялен к клиентам, просрочили ли вы уже платежи и так далее.

Следовательно, необходимо:

- Сразу же после появления финансовых проблем обратиться в банк, если понятно, что своими силами выплатить не выйдет.

- Охотно идти на диалог с кредитором, предлагать варианты, прикладывать усилия к нахождению средств для выплаты.

- По возможности погашать платежи, не допуская появления задолженности, если банк не вынес решение о реструктуризации до даты следующего взноса.

- Пробовать договориться на взаимовыгодных условиях в случае, если банк решит вообще отказать в реструктуризации или предложить ухудшенные условия.

Главное – своими действиями и всем видом показывать, что вы готовы сотрудничать с кредитором.

Тогда есть шанс, что он решит не создавать вам проблем и оформить реструктуризацию. Тем более что ему тоже выгодно не потерять деньги.

Как добиться изменения финансовой нагрузки

Единой инструкции по реструктуризации кредитов в различных банках нет. Это строго индивидуальный процесс, который у каждого банка и для каждого кредитора уникален. Он отличается в зависимости от ситуации, размера кредита и так далее. Можно дать лишь общий вектор движения в сторону избавления от проблем:

- Собрать все необходимые документы.

- До начала просрочек подать заявление с пакетом документов о текущем финансовом положении.

- Дождаться ответа банка и в случае необходимости начать переговоры.

- Выполнить требования банка (например, встать на биржу труда).

- Добиться нового графика платежей с другими суммами и начать постепенно выплачивать кредит по-новому.

Стоит помнить, что помимо реструктуризации можно воспользоваться и другими возможностями. Например, договориться с банком о кредитных каникулах для физического лица – это поможет поднакопить денег или успеть найти новую работу, если со старой уволили. Либо же заключить новый кредитный договор под рефинансирование – в таком случае можно не только увеличить срок, но и снизить годовую ставку, если повезет. Кроме того, рефинансирование позволяет сменить банк.

Что предложит банк

Вариант, как реструктуризировать кредит, обычно подбирают, исходя из личных обстоятельств клиента. Необходимо достичь условий, при которых он сможет стабильно расплачиваться за кредит. Рассмотрим эту процедуру на примере Сбербанка:

- Выделение льготного периода. Банк дает отсрочку по погашению процентов. Тогда ежемесячный платеж становится меньше. Эффективно для тех, кто брал заем на длительный срок и доля процентов значительно превышает долю тела кредита.

- Увеличение общего срока обязательств. Если добавить число месяцев на погашение всей суммы, то размер ежемесячного платежа уменьшится. Однако здесь стоит учитывать переплату, которая получится в итоге. Хотя в большинстве случаев она себя оправдывает.

Если речь идет об ипотеке, то некоторые банки позволяют уменьшить процентную ставку. Но это допускается лишь в случае снижения ключевой ставки Центробанка.

Очень важно, перед тем как брать реструктуризацию долга по схеме, предложенной банком, оценить собственные силы и способность погасить кредит на новых условиях. В некоторых случаях даже льготные условия оказываются непосильными

Еще практикуется рефинансирование, то есть перекредитование. Клиент берет второй кредит на более выгодных условиях для погашения первого. Ставки по таким целевым займам обычно ниже, чем по потребительским и ипотечным. Для банков это удобный способ переманивания клиентов у своих конкурентов.

Что представляет собой реструктуризация

Реструктуризация – это изменение условий соглашения, на основании которого образовалась задолженность. Это своеобразная уступка должнику, обеспечивающая исполнение обязательств на более удобных условиях. Реструктуризация может предполагать различные условия: изменение процента по задолженности, продление срока выплат. Она требуется в следующих случаях:

- Утрата прежнего уровня дохода (к примеру, прибыль предприятия уменьшилась).

- Внезапное изменения курса валют.

- Большая задолженность, не соответствующая финансовому состоянию компании.

- Прочие причины.

Как производится реструктуризация задолженности по налогам?

Главное основание для реструктуризации – невозможность выплачивать задолженность на прежних условиях. Решение об изменении условий принимается кредитором в индивидуальном порядке. Реструктуризация предлагается и ФЛ, и ЮЛ, и государственным учреждениям.

ВАЖНО! Реструктуризация выгодна как кредиторам, так и должникам. Выгоды для последних очевидны

Кредиторы же уменьшают число невыплаченных займов. Иногда условия реструктуризации таковы, что больше выгод получает именно кредитор. Должник же может взвалить на себя еще более непосильное бремя. Для того чтобы избежать этого, нужно внимательно читать договор об изменении условий. Желательно показать его юристу.

Для чего нужна реструктуризация кредита?

Реструктуризация долга по кредиту выгодна двум сторонам финансовых отношений. Плюсы для заемщика очевидны:

- не возникнет таких проблем как общение с коллекторами или судебные тяжбы;

- не придется платить штрафы и прочие неустойки за несвоевременное погашение, т.к. процедура реструктуризации в большинстве случаев подразумевает автоматическое их списание;

- банк обеспечит сохранность положительной кредитной истории.

Подобный банковский механизм нужен для того, чтобы дать заемщику время справиться с возникшими финансовыми затруднениями и максимально восстановить свою платежеспособность. Поэтому, если у вас возникла сложная жизненная ситуация, то худшее, что вы может сделать – это начать скрываться от кредитора. При потере стабильного источника дохода нужно сразу обратиться в банковское учреждение с просьбой пересмотреть условия кредитного договора. В большинстве случаев сотрудники организации-займодателя готовы пойти на встречу, т.к. для них подобный способ разрешения ситуации имеет больше преимуществ, чем принудительное «выбивание» долга. Выгода банка в вопросе реструктуризации заключается в следующем:

- Пролонгация договора обычно влечет за собой общую переплату по долговым обязательствам.

- Часто банк занимает такую позицию: «Лучше пусть заемщик заплатит меньше и позже, чем прекратит погашать кредит».

- Наличие просроченной или невозможной к взысканию задолженности, как неликвида, негативно сказывается на рейтинге самого кредитора.

- Принудительно взыскать деньги с заемщика можно лишь через суд, что влечет за собой финансовые затраты на услуги юристов и временные – на рассмотрение дела в подобной инстанции.

Несмотря на обоюдную выгоду, нужно понимать, что банк может, но не обязан пересматривать изначально оговоренные условия кредитования. Практика показывает, что получению отказа в реструктуризации предшествуют многократные нарушения платежной дисциплины со стороны заемщика.