Организация синдицированного кредита

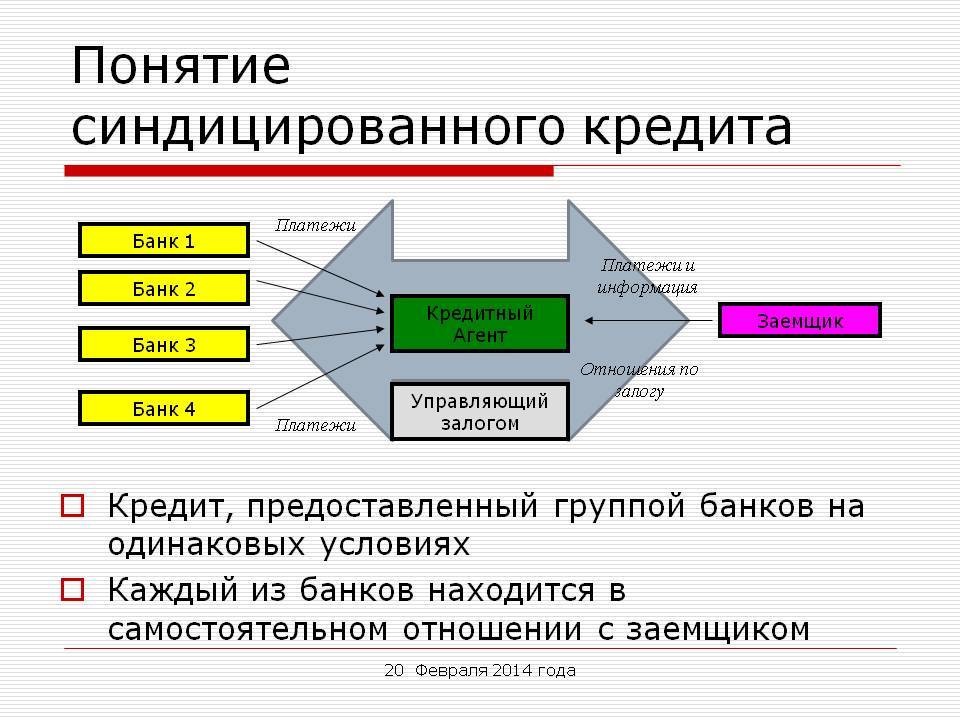

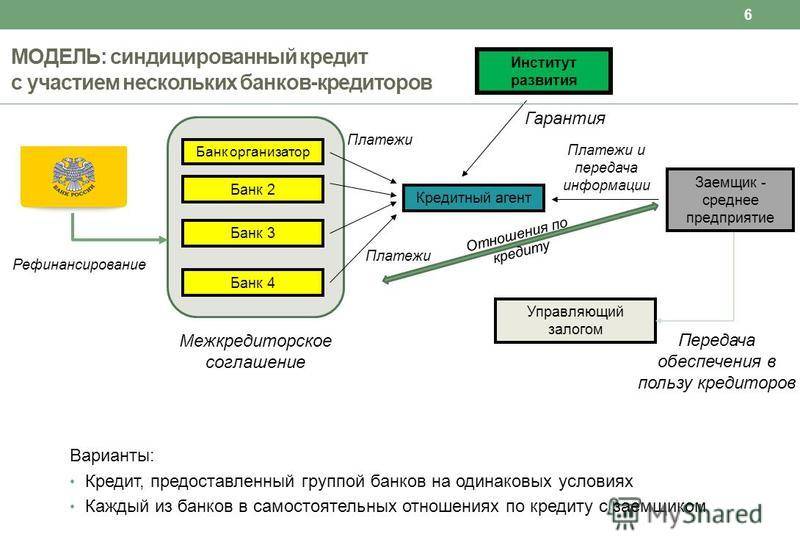

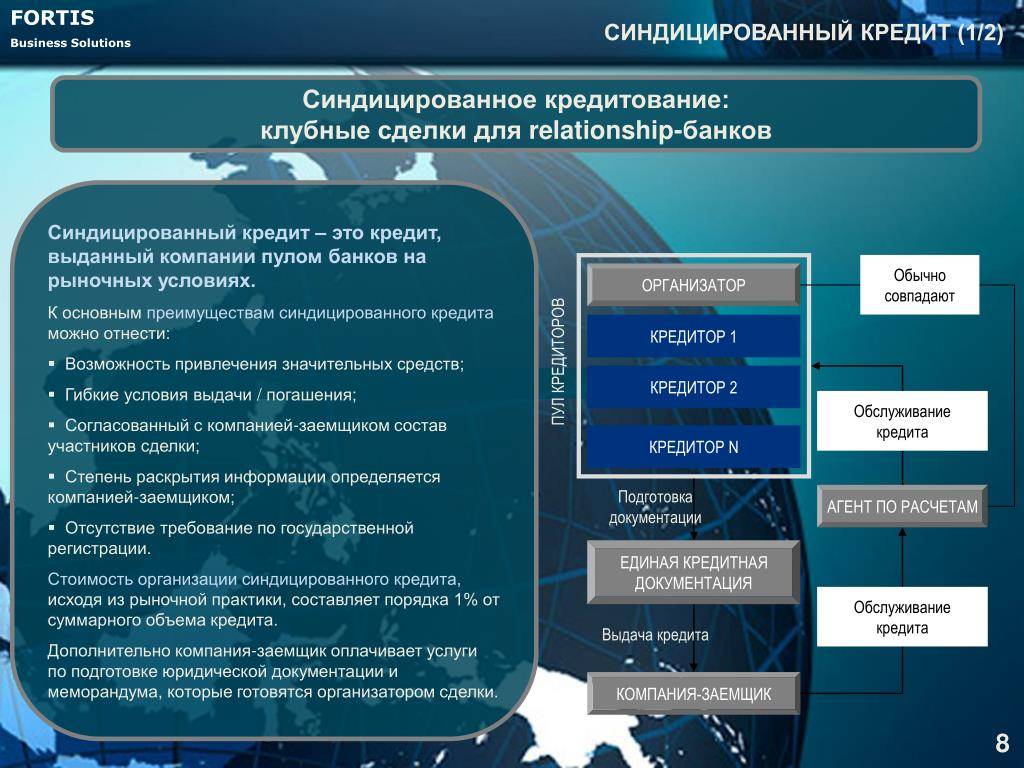

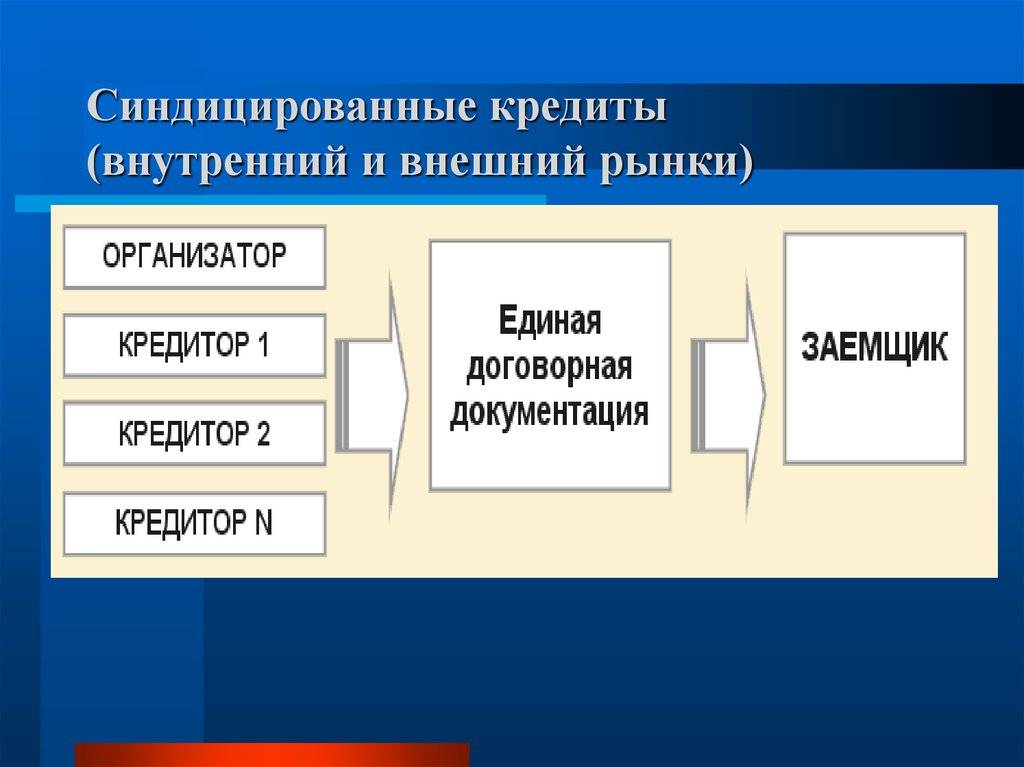

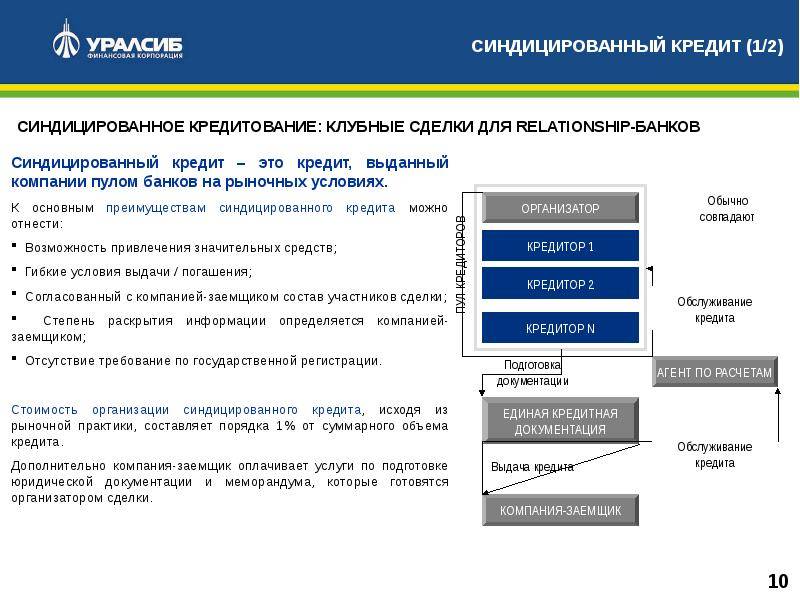

Два или больше кредиторов за счет общих средств выдают кредит заемщику. Один из них назначается ведущим банком (организатором). Он отвечает за подготовку документации и создание синдиката после соглашения андеррайтера и заемщика на условия выдачи платежа. Организатор обычно выполняет обязанности андеррайтера и вносит наибольшую часть средств.

Участники синдиката принимают решение о ссуде на основании информационного меморандума, подготовленного ведущим банком, и подписывают общее кредитное соглашение. В договоре устанавливаются единые условия займа (процентная ставка, срок погашения, тип гарантии) для всех источников финансирования. Процентные ставки по этому типу платежа бывают фиксированными или плавающими на основе базовой ставки.

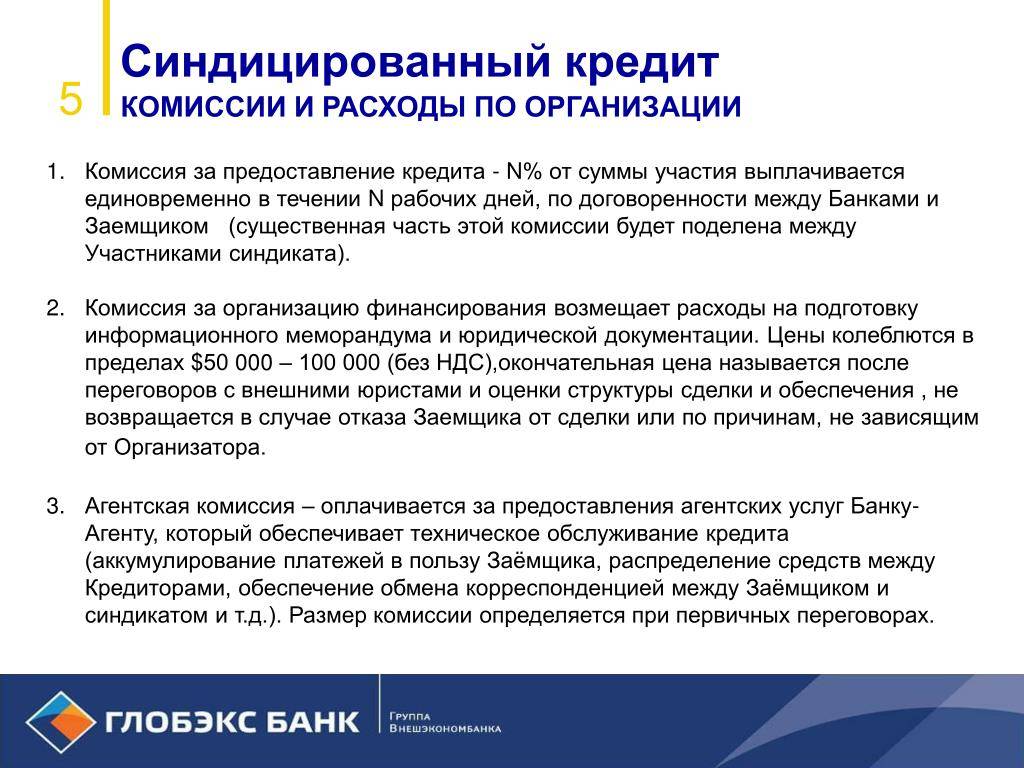

Членами синдиката назначается банк-агент, которому поручается управление ссудой. После подписания соглашения агент отвечает за сбор, погашение основного долга с процентами, распределение денежных потоков между учреждениями, передачу сумм на их счета в пропорциях кредитования на протяжении всего срока ссуды. Агент регулирует отношения между заемщиком и участниками синдиката.

Основные требования к получателю кредита

Для того чтобы получить синдицированный кредит, первая сторона должна соответствовать ряду требований.

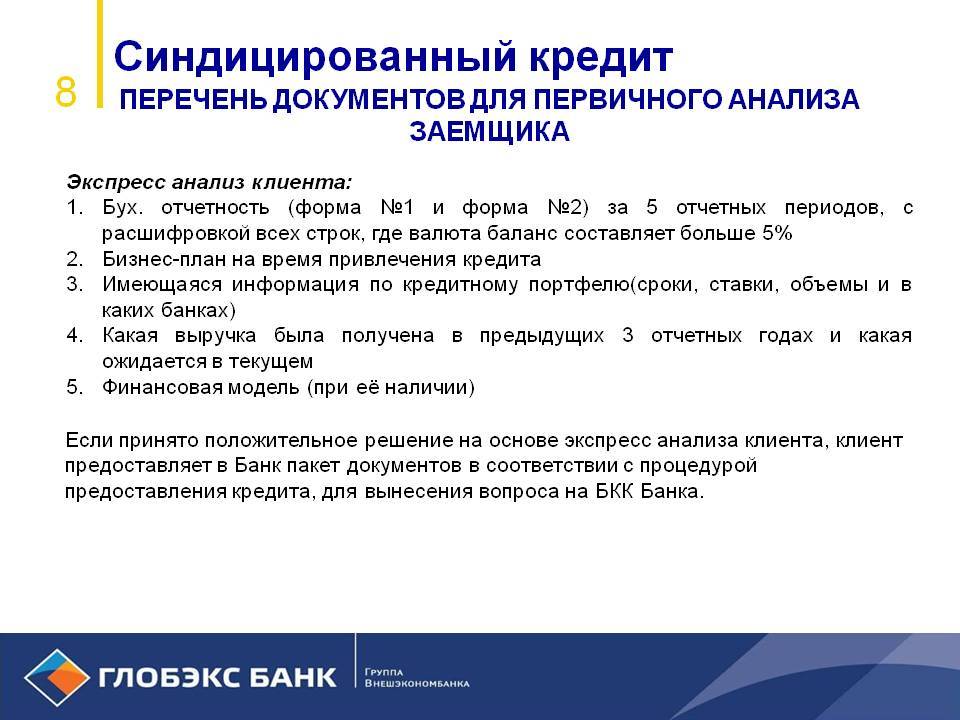

- Прежде всего, у заемщика должен быть доступ к внешнему рынку, притом обоснованный в юридическом плане. Дело в том, что резиденты могут столкнуться с определенными трудностями, связанными с ограничениями на получение внешних кредитов. Если так, то у потенциального получателя займа должны быть на руках все необходимые разрешения от финансовых властей.

- У заемщика должна быть кредитная история, о чем мы уже упоминали. Если говорить о рынке европейских кредитов, то на него в большинстве случаев выходят лишь те получатели, которые «нарабатывали» свою историю в течение нескольких лет. Но это еще не все. Потенциальные кредитополучатели должны иметь достаточный опыт корреспондентских или экспортных операций с иностранными институтами. Разумеется, без банков и других финансовых организаций.

- У получателя займа должно быть аудиторское заключение, составленное в соответствии со всеми международными стандартами. Подобное заключение является не менее важным условием получение кредитных средств, чем описанные выше. Предпочтение отдают тем аудиторам, которые состоят в десятке лучших международных консультантов.

| Основные особенности синдицированного кредитования | Описание |

|---|---|

| Объём | В результате синдицирования заёмщик получает весьма крупные суммы (от 10 млн до миллиардов долл. США), которые банки обычно не дают в кредит единовременно одному заёмщику. |

| Условия | Все условия кредита, в том числе права и обязанности кредиторов и заёмщика, изложены в единой многостраничной документации по английскому праву, подписываемой всеми сторонами |

| Срок | Как правило, сроки синдицированных кредитов составляют от 6 месяцев до 3 лет, иногда достигая 10 — 15 лет (для проектного финансирования). |

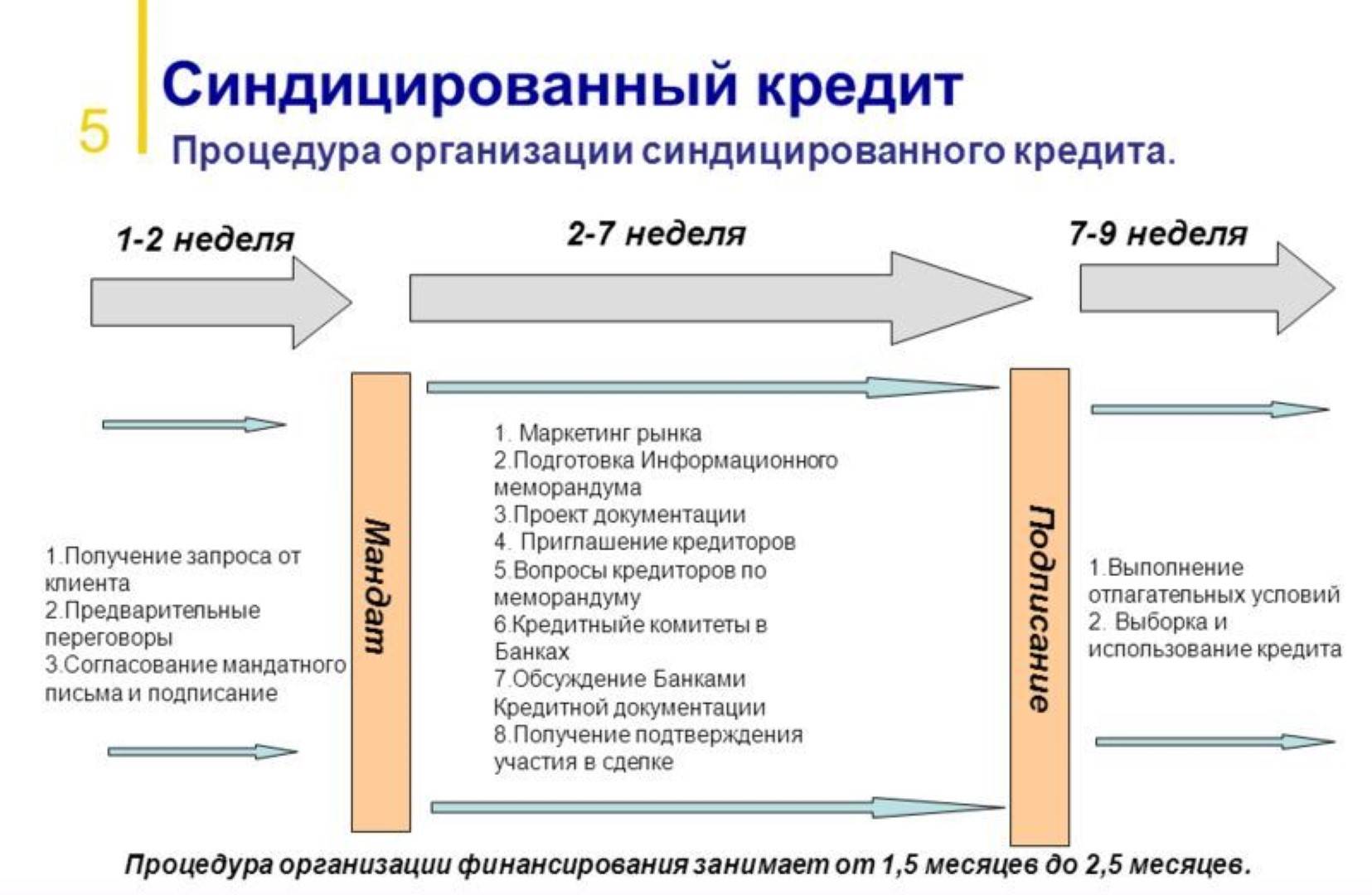

| Время подготовки | Как правило, срок структурирования сделки и подготовки документации составляет 1,5 — 2 месяца для участников рынка и около 3 месяцев для новых участников |

| Особые условия | Синдицированные кредиты, в отличие от стандартных банковских кредитов, предполагают наличие специальных финансовых и других ковенантов (обязательств), нарушение которых может повлечь за собой требование кредиторов о досрочном погашении кредита. |

Виды синдицированных кредитов

В соответствии с методикой определения синдицированных кредитов, изложенной в Приложении 4 к Инструкции ЦБ РФ от 16.01.2004 N 110-И (ред. от 08.11.2010), ЦБ РФ различает следующие виды синдицированных кредитов.

К совместно инициированному синдицированному кредиту относится совокупность отдельных кредитов, предоставленных кредиторами (участниками синдицированного кредита или синдиката) одному заёмщику, если в условиях каждого из договоров по предоставлению кредита, заключённых между заемщиком и кредиторами, указано, что:

- срок погашения обязательств заёмщика перед кредиторами и величина процентной ставки идентична для всех договоров;

- каждый кредитор обязан предоставить денежные средства заёмщику в размере и на условиях, предусмотренных отдельным двухсторонним договором;

- каждый кредитор обладает индивидуальным правом требования к заёмщику согласно условиям заключённого двухстороннего договора, и, соответственно, требования к заёмщику по возврату полученных денежных сумм носят индивидуальный характер и принадлежат каждому конкретному кредитору в размере и на условиях, предусмотренных заключёнными договорами;

- все расчёты по предоставлению и погашению кредита производятся через кредитную организацию, которая может одновременно являться кредитором (участником синдиката), исполняющую агентские функции (банк-агент);

- банк-агент действует от лица кредиторов на основании многостороннего соглашения, заключённого с кредиторами, которое содержит общие условия предоставления заёмщику синдицированного кредита (общий размер кредита и доли участия каждого банка, величину процентной ставки, срок погашения кредита), а также определяет взаимоотношения между кредиторами и банком-агентом.

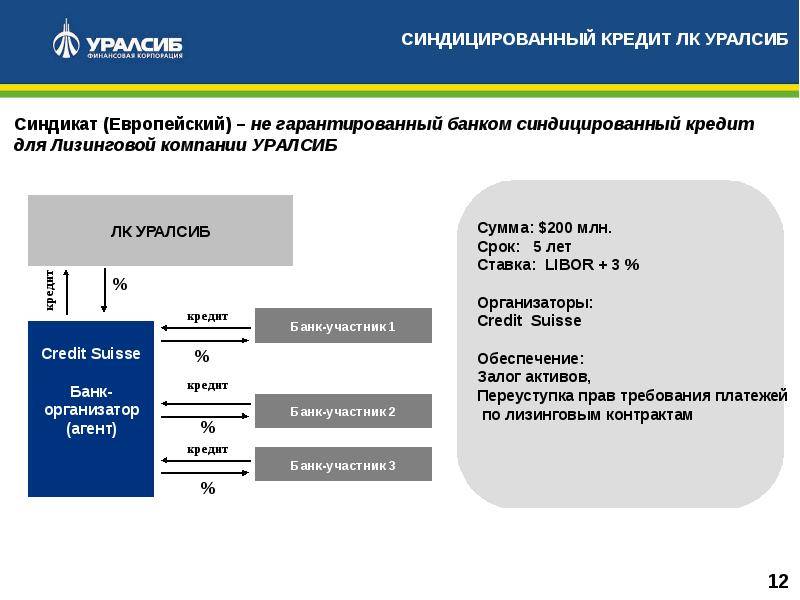

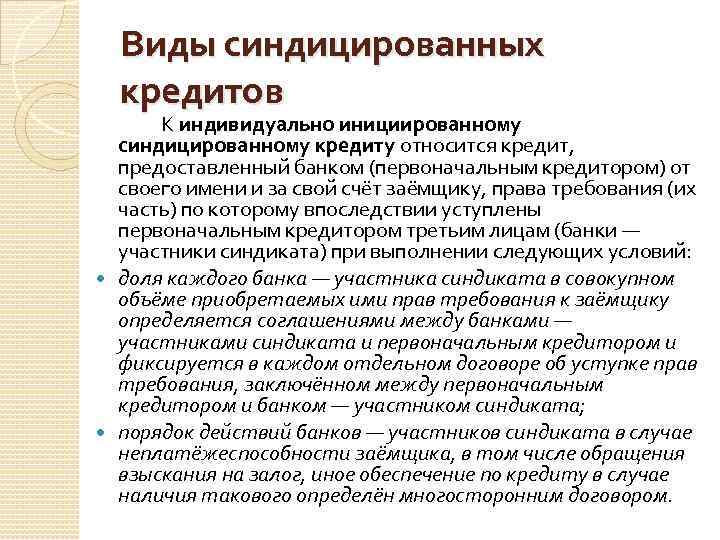

К индивидуально инициированному синдицированному кредиту относится кредит, предоставленный банком (первоначальным кредитором) от своего имени и за свой счёт заёмщику, права требования (их часть) по которому впоследствии уступлены первоначальным кредитором третьим лицам (банки — участники синдиката) при выполнении следующих условий:

- доля каждого банка — участника синдиката в совокупном объёме приобретаемых ими прав требования к заёмщику определяется соглашениями между банками — участниками синдиката и первоначальным кредитором и фиксируется в каждом отдельном договоре об уступке прав требования, заключённом между первоначальным кредитором и банком — участником синдиката;

- порядок действий банков — участников синдиката в случае неплатёжеспособности заёмщика, в том числе обращения взыскания на залог, иное обеспечение по кредиту в случае наличия такового определён многосторонним договором.

К синдицированному кредиту без определения долевых условий относится кредит, выданный банком — организатором синдицированного кредитования заёмщику от своего имени в соответствии с условиями заключённого с заёмщиком кредитного договора, при условии заключения банком — организатором синдиката кредитных договоров с третьими лицами, в которых определено, что указанные третьи лица:

- обязуются предоставить банку — организатору синдиката денежные средства не позднее окончания операционного дня, в течение которого банк — организатор синдиката обязан предоставить заёмщику денежные средства в соответствии с условиями кредитного договора в сумме, равной или меньшей суммы, предоставляемой в этот день банком — организатором синдиката заёмщику;

- вправе требовать платежей по основному долгу, процентам, а также иных выплат в размере, в котором заёмщик исполняет обязательства перед банком — организатором синдиката по предоставленному ему банком кредиту, не ранее момента реального осуществления соответствующих платежей.

Кредиты не относятся к синдицированным без определения долевых условий, если соглашение между банком и третьим лицом предусматривает условие о предоставлении банком обеспечения по полученным от третьего лица денежным средствам или если банк осуществляет платежи по основному долгу, процентам и иным выплатам третьему лицу до момента реального исполнения заёмщиком соответствующих обязательств.

Условия кредитования

В период обретения любого синдицированного займа вернуть его требуется одинаковыми долями любому банку-кредитору. Ставки процента зачастую являются плавающими, однако обладающими собственными границами.

Любой заимодавец в результате обретет собственную величину средств лишь при условии полной выплаты целого займа. Из-за этого любой заимодавец теснейшим образом связывается с иными кредиторами и риски они имеют одинаковые. Когда заемщик теряет собственную платежеспособность, то его общий долг будет большим.

Представленные займы подписываются на период от 1 года до 5 лет. Сроки предоставления кредита при синдицировании в иных государствах сокращаются и равны 3 или 6 евродепозитам в месяц.

В развивающихся государствах периоды предоставления кредита равны 6-12 месяцам. Время выросло из-за того, что банковские учреждения не желают приумножать рискованные моменты невыплаты задолженности. Заемщики стараются не брать заемные средства на продолжительный период времени, когда проекты, на которые будут идти деньги, не считаются длительными по сроку.

Синдицированный заем реально оплатить досрочно без негативных санкций.

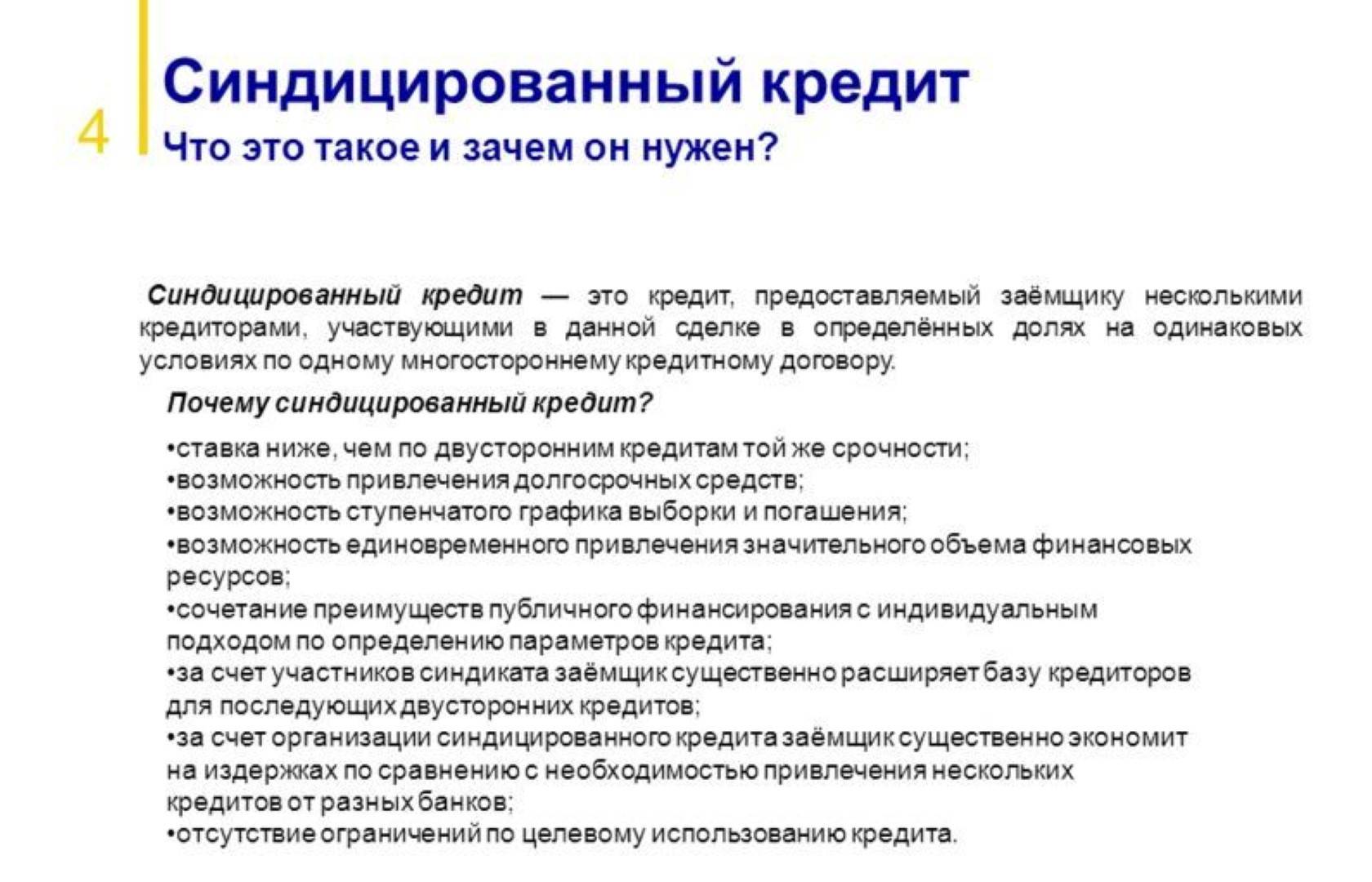

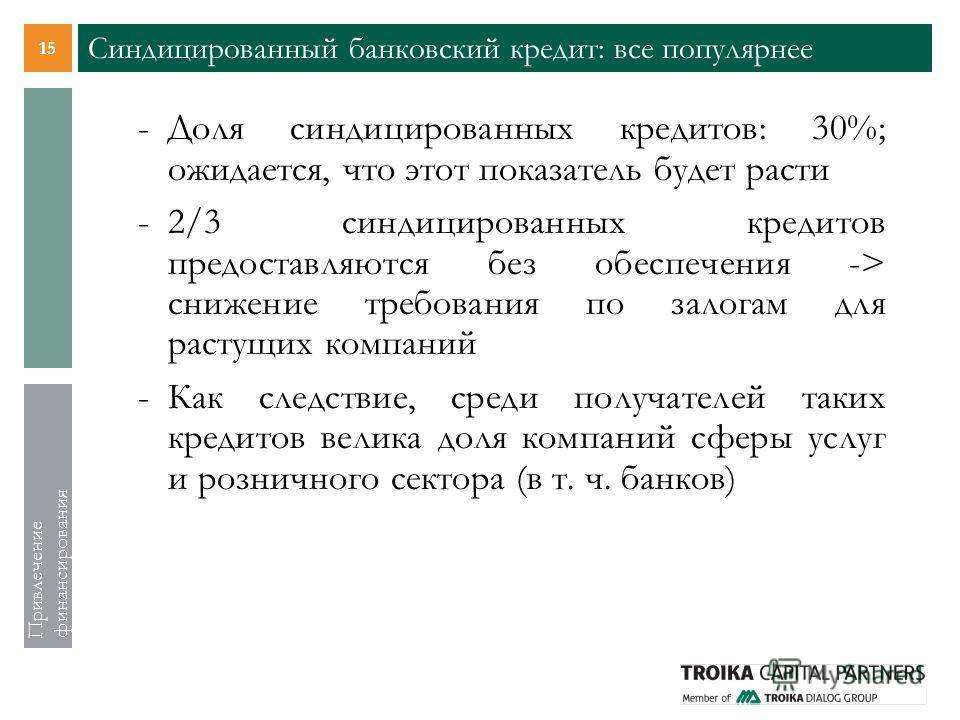

Что собой представляет синдицированный кредит

Синдицированный кредит представляет собой кредит, выданный на экспортные займы, линии по кредиту, сделки по лизингу и многое другое. Отличается такой заем от простого тем, что в нем принимает участие сразу несколько банковских учреждений-заимодавцев.

За счет подобного кредита заемщик может обрести большое количество денежных средств. Зачастую банковские учреждения не способны предоставлять крупную сумму вследствие повышенного риска потерять денежные средства или определенных ограничений со стороны законодательства.

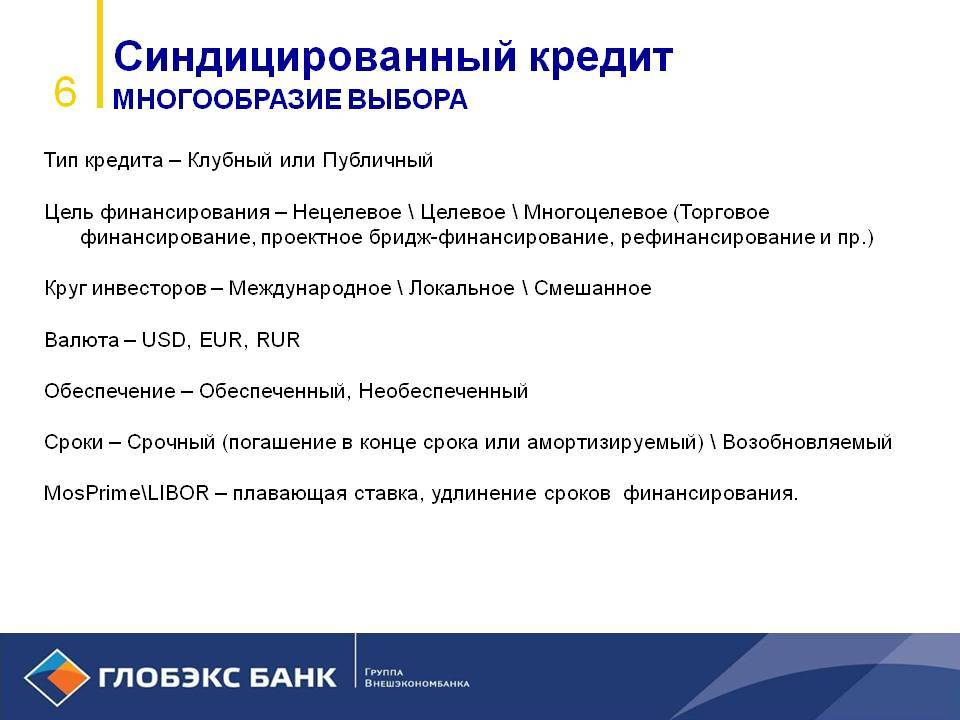

Синдицированное кредитование может подразделяться на несколько категорий:

- Обеспеченное.

- Необеспеченное.

Подобный заем зачастую обеспечивается залогом или гарантийным условием со стороны правительственных органов. Заимодавцы могут брать гарантийные установки от большой организации, обладающей отличным рейтингом по займам. Величина синдицированного кредитования связана преимущественно с кредитами по обеспечению, в основном не зависящими от величины накоплений и оборотов должника. Целый риск списывается на залоговую часть и гарантийные установки.

Весь рискованный уровень подобного займа находится в зависимости от материальных возможностей заемщика. Из-за этого такое кредитование способны получать лишь надежные фирмы, обладающие высоким международным рейтингом по заемным средствам.

Для чего используется и в чем его особенности

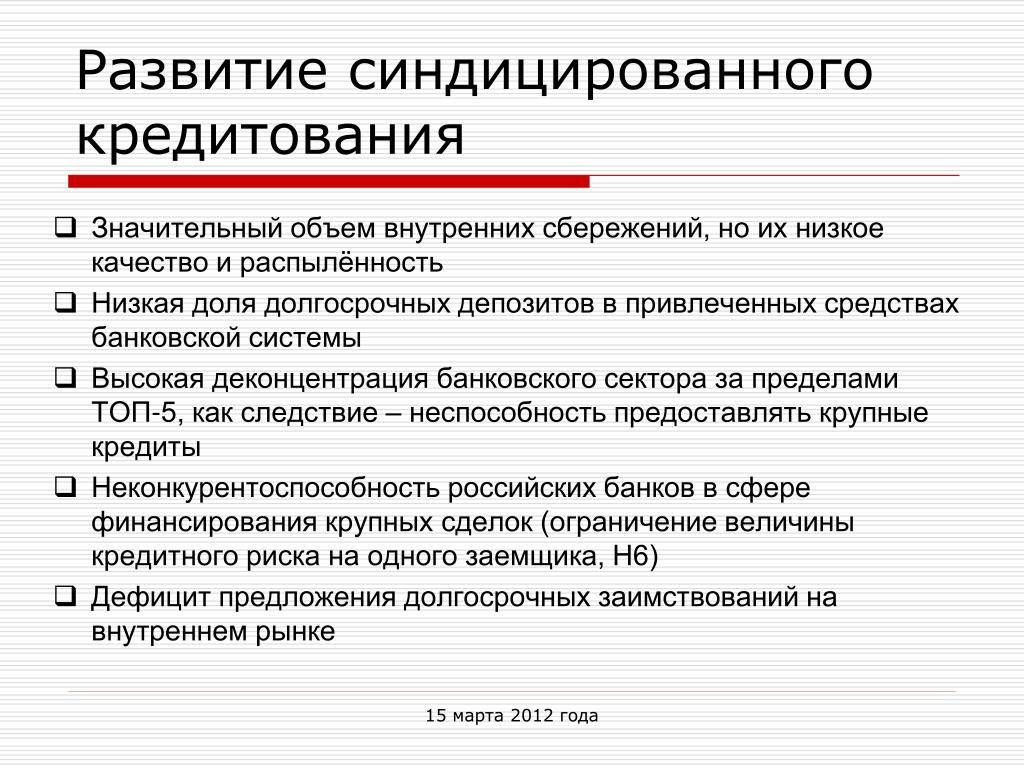

Синдицированный кредит активно применяется в практической сфере во всех государствах, а в России он пока еще находится в процессе развития. Для обретения синдицированного займа требуется отыскать проверенные банковские учреждения, а также обладать крепкими связями. Основания, которые на данный момент препятствуют прогрессу синдицированной передачи кредитов в России, довольно значимые, однако осилить их реально.

Синдицированный кредит считается типом кредитования, который выдается должнику несколькими заимодавцами, участвующими в соглашении в конкретных долях в рамках единого договора о предоставлении займа.

Благодаря предоставленному займу должник получает внушительную сумму средств, которую не может предоставить любое банковское учреждение (из-за повышенных рискованных моментов или роста создания границ по законодательству). Синдицирование сокращает риски по страховке и займу на одного должника.

Это помогает оплатить ранее предоставленные заемные средства благодаря выпуску облигаций на лучших основаниях, в сопоставлении с требованиями, которые были настоящими до процесса соединения организации.

В отношении представленного вида займа речь всегда заходит о больших соглашениях, не меньше 20 млн. долларов, из-за этого клиентами такой системы могут быть только юридические лица: крупные организации, соответствующие институты или целая страна. Самыми распространенными считаются такие формы займа:

- Клубный, когда деньги полностью даются группой управленцев.

- Долевой, когда банковские организации в полной мере исполняют сделку по займу, а позже любая финансовая компания сама будет продавать участие, а также покупателем в подобной ситуации будет выступать маленькая группа кредитных учреждений без формирования консорциумного строения.

Финансовые учреждения консорциума выполняют разные функции, среди которых выделяются первостепенные, организованные, административные. Конкретно банк-агент предоставляет заемные средства, и с ним должник по кредиту будет рассчитываться.

Первостепенной положительной стороной синдицированного займа для банковских организаций является то, что значимо сокращаются рискованные моменты любого кредитного учреждения из консорциумной группы. Консорциум привносит временную характеристику, которая зачастую направляется на предоставление кредита определенного проекта.

Основные особенности такого кредита

Каждая крупная компания, которая желает взять крупную сумму в долг в банковском учреждении, должна знать, что представляет собой синдицированный кредит. Он является крупным займом, который выдается не одним банком, а сразу несколькими банковскими организациями. В качестве заемщика выступает одна компания, и составляется единый договор.

Особенности синдицированного кредита:

Заемщик, в качестве которого выступает крупная и стабильная компания, получает значительную сумму взаймы, причем она должна быть больше, чем 10 млн долларов или евро. Как правило, ни один банк не предоставляет такую сумму заемщику, поэтому объединяется несколько организаций, обладающих существенным капиталом.

Непременно составляется кредитный договор. В нем четко прописываются все условия, на которых заемщик получает заемные средства. Также оговариваются права и обязанности обеих сторон. Оформление документа осуществляется с помощью основных положений английского права

Важно, чтобы в нем ставили подписи обе стороны.

Как правило, срок погашения займа начинается с полугода и заканчивается тремя годами. В индивидуальных случаях допускается увеличение данного срока.

Структурирование операции и подготовка необходимых документов осуществляются в течение трех месяцев

Данная процедура считается сложной и специфической, и не должно быть допущено каких-либо ошибок из-за нехватки времени.

Синдицированный кредит предоставляется только на условиях определенных финансовых или иных обязательств, а если заемщик их нарушит, то синдикат имеет право потребовать от него полного досрочного погашения займа.

Таким образом, получить такой заем на самом деле достаточно сложно. Сама процедура сопряжена с многочисленными сложностями. Компания, которая стремится получить заем, должна тщательно изучить все условия и особенности процесса.

Виды синдицированных кредитов

Центральный Банк РФ (ЦБ РФ) различает 3 вида синдицированных кредитов: (Приложение 4 к инструкции Банка России № 139-И от 03.12.2012 г.):

- совместно инициированный;

- индивидуально инициированный;

- займ без долей.

Кроме того, в зависимости от наличия гарантий выполнения обязательств займы делятся на обеспеченные и необеспеченные.

Совместно инициированный

Название этого вида синдицированного кредита означает, что участники сделки совместно определяют объем средств, выделенных каждым кредитором. Деньги заемщику перечисляются в индивидуальном порядке.

Банк-агент заключает с банками-участниками договор-соглашение. В документе прописывается, какую долю от общей суммы кредита профинансирует каждая сторона.

Пример:

Клиент оформляет займ на 10 млрд руб.

- Банк 1 может выделить 3 млрд руб.

- Банк 2 – 2 млрд руб.

- Банк 3 предоставляет оставшуюся сумму.

Все расчеты с заемщиком идут через банк-организатор.

Однако каждый кредитор самостоятельно перечисляет свою долю займа клиенту. Для этого участники сообщают организатору объем кредитных средств, которыми располагают, и заключают с клиентом многосторонний договор. Благодаря такой схеме каждая сторона сделки осведомлена о финансовом состоянии остальных участников.

Важно: банки выдают средства на одинаковых условиях (срок, процентная ставка), что и прописано в индивидуальном договоре. При этом условия возврата кредита могут различаться.

Пример:

В выдаче 10 млрд руб

участвуют 2 кредитные организации.

- Банк 1 выдает 3 млрд руб. под 10% на 5 лет с ежемесячной уплатой процентов.

- Банк 2 выдает 7 млрд руб. под 10% на 5 лет с ежеквартальным погашением.

Индивидуально инициированный

В этой схеме кредитором фактически выступает один банк (организатор). Рассмотрим порядок оформления сделки на примере.

- В Банк 1 обратился клиент с заявкой о выдаче кредита на 5 млрд руб.

- Между сторонами заключается кредитный договор.

- Однако банк может предоставить только 3 млрд руб. Поэтому он привлекает сторонние ресурсы, обращаясь в Банк 2, 3 и т.д.

Другими словами, организатор самостоятельно инициирует кредит, а уже после образовывает синдикат с заключением многостороннего договора-соглашения.

Банк-кредитор определяет срок кредита и процентную ставку для заемщика. А условия привлеченных участников (процент, под который они согласны предоставить деньги) – это уже работа самого организатора. Его задача – выдать клиенту кредит и снизить риски, связанные с его погашением. При этом требования к порядку возврата займа устанавливаются каждой стороной синдиката. Эти условия прописываются в многостороннем договоре.

Важно: банк-кредитор обязан сообщить клиенту о привлечении сторонних ресурсов для выдачи займа. Это соблюдение принципа единства информации: каждый участник сделки имеет право знать о ее особенностях.. Таким образом, организатор выступает гарантом сделки, заключая кредитный договор

А синдикат – вспомогательный инструмент, помогающий банку выполнить его обязательства

Таким образом, организатор выступает гарантом сделки, заключая кредитный договор. А синдикат – вспомогательный инструмент, помогающий банку выполнить его обязательства.

Займ без долей

Синдицированный кредит без долевых условий также выдается банком-организатором от своего имени. Главные особенности этой схемы:

- банки не определяют заранее долю в общей сумме кредита;

- анализ заемщика проводит сам организатор без участия других сторон;

- участники сделки перечисляют деньги не клиенту, а банку-кредитору;

- каждая сторона имеет право устанавливать свои требования по выплате процентов и основного долга;

- заемщик может не знать о существовании синдиката.

Правда в последнем пункте надо сделать оговорку. Возьмем условную ситуацию:

Банк-организатор заключает договор с клиентом от своего имени о выдаче кредита на 3 года с ежеквартальной уплатой процентов. После этого он привлекает Банки 1, 2, 3 для аккумулирования нужной суммы. Заемщик не знает о существовании этой схемы. Однако Банк 3, воспользовавшись своим правом, устанавливает ежемесячный порядок платежей.

В этом случае клиент должен быть поставлен в известность об источниках кредитных средств.

Обеспеченный и необеспеченный

Обеспеченный. Гарантом может выступать правительство или крупная международная организация. Если заемщик имеет высокий кредитный рейтинг, то вправе предоставить залог в виде ценного имущества.

Необеспеченный. Такой вид займа связан с высоким риском невозвратности, поскольку он ничем не обеспечен. Поэтому предоставляется только компаниям с надежным международным кредитным рейтингом.

Основные особенности

- Объём. В результате синдицирования заёмщик получает весьма крупные суммы (от 10 млн до миллиардов долл. США), которые банки обычно не дают в кредит единовременно одному заёмщику.

- Условия. Все условия кредита, в том числе права и обязанности кредиторов и заёмщика, изложены в единой многостраничной документации по английскому праву, подписываемой всеми сторонами.

- Срок. Как правило, сроки синдицированных кредитов составляют от 6 месяцев до 3 лет, иногда достигая 10 — 15 лет (для проектного финансирования).

- Время подготовки. Как правило, срок структурирования сделки и подготовки документации составляет 1,5 — 2 месяца для участников рынка и около 3 месяцев для новых участников.

- Особые условия. Синдицированные кредиты, в отличие от стандартных банковских кредитов, предполагают наличие специальных финансовых и других ковенантов (обязательств), нарушение которых может повлечь за собой требование кредиторов о досрочном погашении кредита.

Синдицированный кредит как нструмент публичного долгового рынка

Основные инструменты публичного долгового рынка — синдицированные кредиты и корпоративные облигации. В западных государствах соотношение таких инструментов обычно 50 на 50%. В некоторых странах их дополняют специфические смешанные институты. Например, в Германии активно применяется такой финансовый инструмент, как schuldschein. Он представляет собой комбинацию кредита и долговой расписки, которая эмитируется на всю сумму кредита при его получении.

На российском рынке облигации между тем уверенно обходят синдицированное кредитование. Последнее составляет (на 2016 г.) всего 19% (11 млрд долл. — за вычетом сделки «Ямал-СПГ») от общего объема публичного рынка. В то же время доля корпоративных рублевых облигаций — 60% (35 млрд долл.), корпоративных еврооблигаций — 21% (12 млрд долл.).

Развитию синдицированного кредитования в России препятствует ряд проблем. Во-первых, у банков-кредиторов разная стоимость фондирования (ставка, по которой привлекаются заемные средства в капитал предприятия). В связи с чем объединить их в договор, предусматривающий единую ставку, сложно. Весь мир работает по плавающей ставке. В России между тем подобный подход распространения до сих пор не получил. В 2015—2016 гг. были сделки, при структурировании которых использовалась псевдоплавающая ставка: ключевая ставка ЦБ + маржа.

Во-вторых, между банками царит недоверие, что не позволяет им объединиться для финансирования конкретных проектов.

В-третьих, имеются значительные недостатки и пробелы в правовом регулировании. Чтобы раскрыть данную проблему, Ю. Корсун представил участникам идеальную картину синдицированного кредитования с позиции банков. Прежде всего в синдицированном кредитовании необходимо обеспечить определенность правоотношений, возникающих не только между кредитором и заемщиком, но и кредиторами между собой. Один из участвующих в синдикате банков должен взять на себя функции агента

Важно, чтобы как заемщик, так и иные кредиторы четко понимали права и обязанности такого агента. Один из вопросов — кто должен заплатить такому субъекту за осуществление функций агента

Несмотря на то что он действует в первую очередь в интересах кредиторов, в мировой практике обязанность по выплате такого вознаграждения возлагается на клиента. Здесь, однако, возникает ряд проблем, связанных с налогообложением такого вознаграждения.

Необходимо определить также порядок принятия решения кредиторами. Стандартной практикой в данном случае является дифференциация решений: принятие одних может требовать единогласия, принятие других — квалифицированного большинства.

Еще один вопрос, который необходимо решить, — реализация различных способов обеспечения обязательств (поручительства, независимой гарантии). Главное, что интересует банки: каким образом гарантия должна распространяться на всех участников — как первоначальных, так и последующих? Нужно, чтобы в структуре синдиката был банк-посредник, или агент, или управляющий залогом. Иными словами, после клиента должен идти юридически работающий слой, а внизу должны быть кредиторы, которые могут меняться — продавать свои кредитные требования. Только в таком случае возникнет вторичный рынок синдицированного кредитования. Обеспечение должно оформляться банком-посредником (агентом, управляющим залогом). Установление подобной структуры и схемы взаимодействий позволит привлекать в синдицированный кредит новых инвесторов.

Это интересно: Сервис Золотая Корона — погашение кредитов без комиссии

Рассмотрим подробнее вышеназванные проблемы.

Идентичность отражения синдицированного кредита во внутренних системах головного и дочернего банков является немаловажным аспектом корректного формирования отчетности.

- Следующим шагом к успешному развитию синдицированного кредитования в банковской системе является правильность отражения сумм выданных синдицированных кредитов в операционных системах банков по бухгалтерскому учету. Сложность учета состоит в том, что головной банк фактически не кредитует дочернюю организацию, а лишь фондирует ее, направляя денежные средства на счет ностро, открытый в дочерней организации. Одновременно с этим дочерняя организация фактически предоставляет корпоративному заемщику не свои денежные средства, поэтому, по сути, также не занимается кредитованием. В связи с этим в первом случае денежные средства должны учитываться на счете «Прочие размещенные средства», а во втором — на ссудном счете, открытом в дочерней организации корпоративному заемщику.

- Следует отметить связанную с этим проблему корректного резервирования средств под выданные синдицированные кредиты. Вместе с тем данное обстоятельство может повлечь за собой некорректную оценку риска и формирование слишком низкого уровня резервов, что, в свою очередь, повышает уязвимость как головных банков, так и дочерних кредитных организаций.

- Наконец, ограниченная возможность контроля состояния синдицированного кредита головным банком связана с тем, что фактически кредит выдан не головной организацией, а дочерним банком, являющимся самостоятельным юридическим лицом. При этом сам корпоративный заемщик может и не знать о существовании такого участника синдицированного кредита, как головной банк, поскольку договор кредитования заключается им непосредственно с дочерней организацией. В связи с этим возникают трудности при мониторинге синдицированного кредита уже после его выдачи, в том числе качества обслуживания долга, целевого использования, выполнения финансовых ковенантов и т.д.

Во избежание указанных проблем, необходимо формировать кредитно-обеспечительную документацию таким образом, чтобы в ней как можно более четко и детально были прописаны права головного банка и обязанности дочерней организации при заключении договора фондирования между ними.

Во избежание указанных проблем, необходимо формировать кредитно-обеспечительную документацию таким образом, чтобы в ней как можно более четко и детально были прописаны права головного банка и обязанности дочерней организации при заключении договора фондирования между ними.

Преимущество и недостатки

Любая сделка, особенно имеющая целую группу участников, имеет свои преимущества и недостатки. Для начала выделим положительные стороны, а к ним можно отнести:

- заемщик имеет возможность снизить расходы на организацию процесса оформления займа за счет того, что у него отсутствует необходимость в уплате сразу нескольких платежей, в частности, комиссий, налогов и прочих сборов;

- синдицированный кредит имеет одно существенное преимущество — высокий шанс на получение крупного займа, если один банк не решится на выдачу крупной суммы займа, то участники одной группы по отдельности несут малые риски;

- в связи с тем, что риски каждого кредитора в отдельности незначительны получить деньги можно на более лояльных условиях;

Из недостатков можно выделить только сложность в оформлении документации. На самом деле на оформление данного займа может уйти довольно много времени. Ведь заемщик должен найти сразу несколько кредиторов. В среднем на получение денежных средств может уйти от 2 до 18 месяцев, в зависимости от количества участников, суммы займа и прочих особенностей сделки.

Итак, что такое синдицированный кредит? На самом деле такое сложное понятие имеет довольно простое определение, когда один займ выдает не один банк, а сразу несколько. Правда, на практике такая сделка имеет свои особенности и нюансы, а также сложности в оформлении. Сам по себе кредит пользуется спросом, однако довольно редко. В нашей стране он вовсе не развит, ведь даже статья в федеральном законе о синдицированном кредитовании появилась лишь в декабре 2017 года, до того момента сделки фактически законом не регулировались.

Виды синдицированных кредитов

Центральный Банк РФ (ЦБ РФ) различает 3 вида синдицированных кредитов: (Приложение 4 к инструкции Банка России № 139-И от 03.12.2012 г.):

- совместно инициированный;

- индивидуально инициированный;

- займ без долей.

Кроме того, в зависимости от наличия гарантий выполнения обязательств займы делятся на обеспеченные и необеспеченные.

Совместно инициированный

Название этого вида синдицированного кредита означает, что участники сделки совместно определяют объем средств, выделенных каждым кредитором. Деньги заемщику перечисляются в индивидуальном порядке.

Банк-агент заключает с банками-участниками договор-соглашение. В документе прописывается, какую долю от общей суммы кредита профинансирует каждая сторона.

Пример:

Клиент оформляет займ на 10 млрд руб.

- Банк 1 может выделить 3 млрд руб.

- Банк 2 – 2 млрд руб.

- Банк 3 предоставляет оставшуюся сумму.

Все расчеты с заемщиком идут через банк-организатор.

Однако каждый кредитор самостоятельно перечисляет свою долю займа клиенту. Для этого участники сообщают организатору объем кредитных средств, которыми располагают, и заключают с клиентом многосторонний договор. Благодаря такой схеме каждая сторона сделки осведомлена о финансовом состоянии остальных участников.

Важно: банки выдают средства на одинаковых условиях (срок, процентная ставка), что и прописано в индивидуальном договоре. При этом условия возврата кредита могут различаться. Пример: В выдаче 10 млрд руб

участвуют 2 кредитные организации

Пример: В выдаче 10 млрд руб. участвуют 2 кредитные организации.

- Банк 1 выдает 3 млрд руб. под 10% на 5 лет с ежемесячной уплатой процентов.

- Банк 2 выдает 7 млрд руб. под 10% на 5 лет с ежеквартальным погашением.

Индивидуально инициированный

В этой схеме кредитором фактически выступает один банк (организатор). Рассмотрим порядок оформления сделки на примере.

- В Банк 1 обратился клиент с заявкой о выдаче кредита на 5 млрд руб.

- Между сторонами заключается кредитный договор.

- Однако банк может предоставить только 3 млрд руб. Поэтому он привлекает сторонние ресурсы, обращаясь в Банк 2, 3 и т.д.

Другими словами, организатор самостоятельно инициирует кредит, а уже после образовывает синдикат с заключением многостороннего договора-соглашения.

Банк-кредитор определяет срок кредита и процентную ставку для заемщика. А условия привлеченных участников (процент, под который они согласны предоставить деньги) – это уже работа самого организатора. Его задача – выдать клиенту кредит и снизить риски, связанные с его погашением. При этом требования к порядку возврата займа устанавливаются каждой стороной синдиката. Эти условия прописываются в многостороннем договоре.

Важно: банк-кредитор обязан сообщить клиенту о привлечении сторонних ресурсов для выдачи займа. Это соблюдение принципа единства информации: каждый участник сделки имеет право знать о ее особенностях. Таким образом, организатор выступает гарантом сделки, заключая кредитный договор

А синдикат – вспомогательный инструмент, помогающий банку выполнить его обязательства

Таким образом, организатор выступает гарантом сделки, заключая кредитный договор. А синдикат – вспомогательный инструмент, помогающий банку выполнить его обязательства.

Займ без долей

Синдицированный кредит без долевых условий также выдается банком-организатором от своего имени. Главные особенности этой схемы:

- банки не определяют заранее долю в общей сумме кредита;

- анализ заемщика проводит сам организатор без участия других сторон;

- участники сделки перечисляют деньги не клиенту, а банку-кредитору;

- каждая сторона имеет право устанавливать свои требования по выплате процентов и основного долга;

- заемщик может не знать о существовании синдиката.

Правда в последнем пункте надо сделать оговорку. Возьмем условную ситуацию:

Банк-организатор заключает договор с клиентом от своего имени о выдаче кредита на 3 года с ежеквартальной уплатой процентов. После этого он привлекает Банки 1, 2, 3 для аккумулирования нужной суммы. Заемщик не знает о существовании этой схемы. Однако Банк 3, воспользовавшись своим правом, устанавливает ежемесячный порядок платежей.

В этом случае клиент должен быть поставлен в известность об источниках кредитных средств.

Обеспеченный и необеспеченный

Обеспеченный. Гарантом может выступать правительство или крупная международная организация. Если заемщик имеет высокий кредитный рейтинг, то вправе предоставить залог в виде ценного имущества.

Необеспеченный. Такой вид займа связан с высоким риском невозвратности, поскольку он ничем не обеспечен. Поэтому предоставляется только компаниям с надежным международным кредитным рейтингом.