На что следует обратить внимание

Отдельно стоит остановить свое внимание на методику начисления пенсионных баллов. Известно, что расчет коэффициента происходит не только с помощью данных о пенсионных баллах, начисляемых в процессе выплаты страховых взносов, но и на основе периода, в течение которого пенсионные взносы не выплачивались

В списке таких ситуаций имеется три пункта:

| В случае декретного отпуска до момента достижения детьми возраста полутора лет (но не более 6 лет для всех детей) |

|

| В процессе осуществления ухода за детьми с инвалидностью, за лицом в возрасте более 80-ти лет и за инвалидами первой группы используется ГПК | Равный значению 1.8 |

| В течение прохождения срочной службы в армии ГПК | Составляет 1.8 |

Несмотря на то, что новая реформа обеспечения пенсионеров предусматривает накопление средств на лицевом счете граждан, она имеет и некоторые недостатки:

- В России около 50% граждан трудоустроены неофициально. Эти лица в будущем не смогут получать пенсию в полном объеме. Для получения полного пенсионного обеспечения гражданину нужно иметь стаж работы не менее 20 лет.

- Пенсионеры, продолжающие трудовую деятельность, должны выбрать между государственным пособием или зарплатой. Данные выплаты больше нельзя совмещать.

- Новые правила предполагают наличие минимального стажа в размере 35 лет.

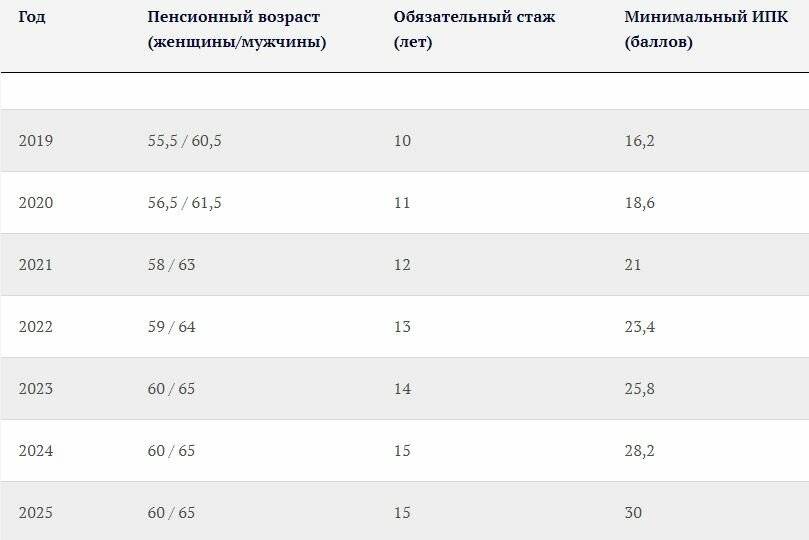

Реформа пенсионного обеспечения планируется проводиться до 2025 года. Индексация и фиксация происходит каждый год.

Таким образом, индивидуальный коэффициент для расчета пенсионного пособия используется для расчета размера пенсии выше базового значения.

Для расчета баллов предусмотрены специальные формулы, по которым каждый гражданин может понять, на какую пенсию он может рассчитывать.

На размер будущего государственного обеспечения в первую очередь влияет стаж работы гражданина и официальная заработная плата. Важным моментом является то, что некоторые нетрудовые периоды также включаются в рассмотрение.

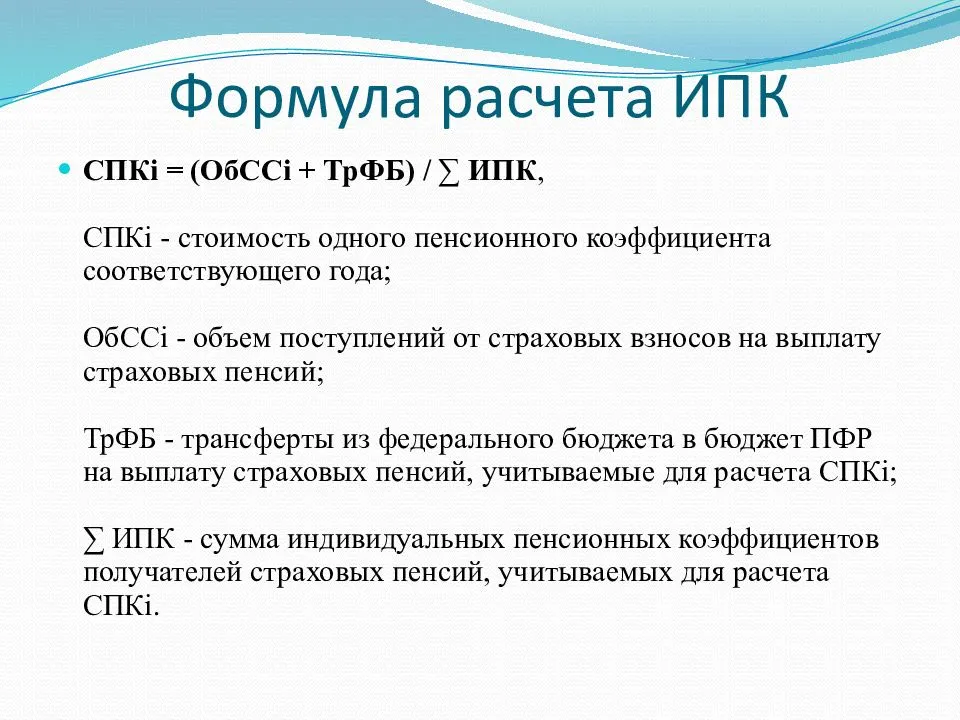

Также имеет значение стоимость одного балла. Она определяется на государственном уровне ежегодно в зависимости от инфляции и других причин.

Видео: порядок введения новой формулы расчёта пенсий

О новых законах

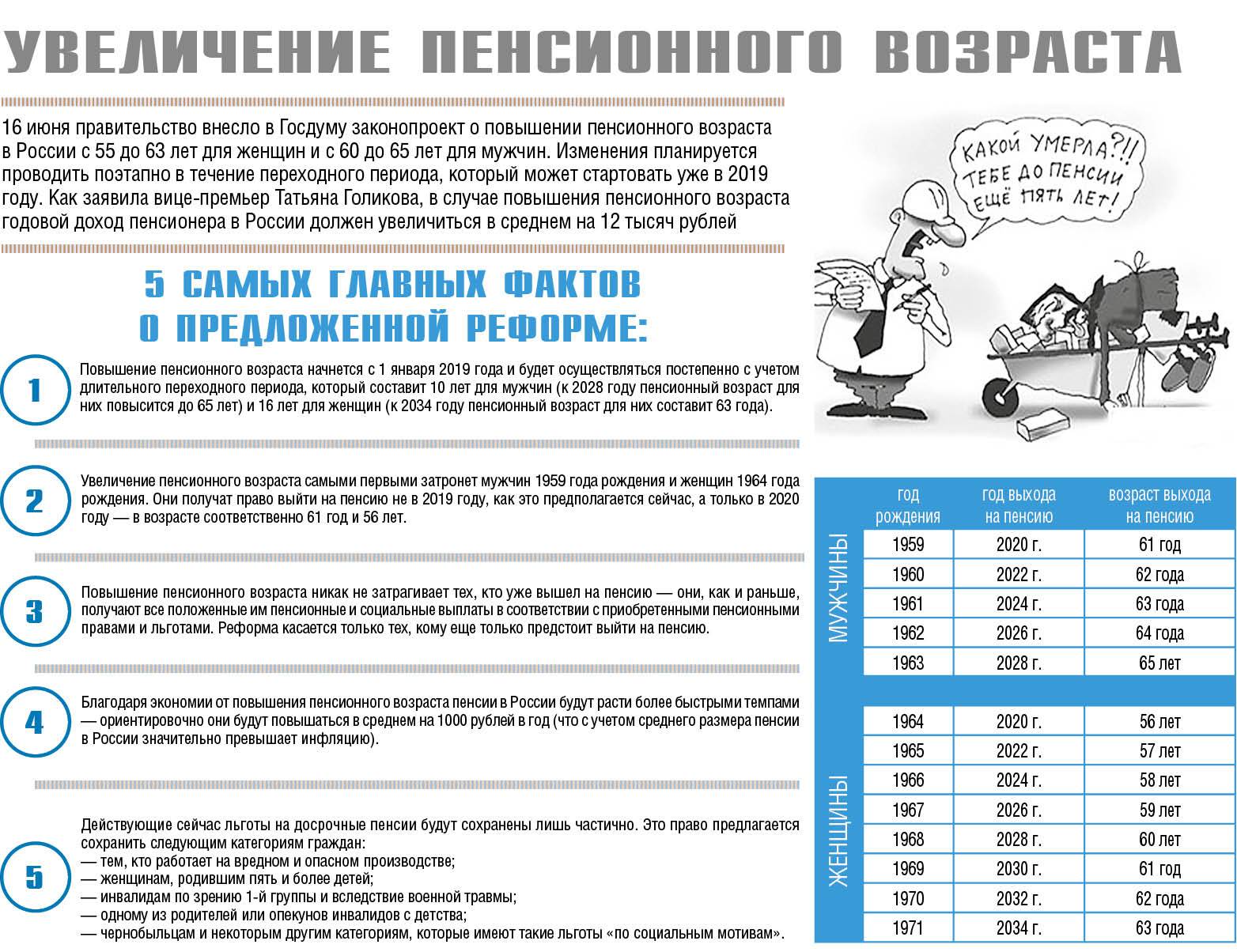

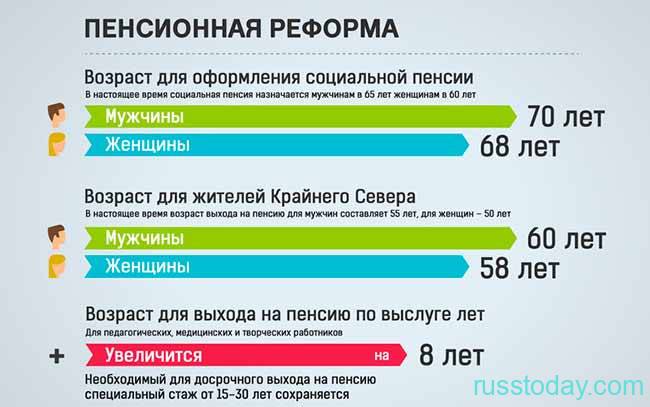

Ежегодно в СМИ публикуются устрашающие обывателя заголовки о новом возрасте выхода на пенсию, и люди начинают лихорадочно читать, что же еще им приготовило государство.

В обязанности сотрудников ПФР входит не только мониторинг наступления возрастного периода, предупреждение о предполагаемом объеме пенсий лиц зрелого возраста, но и информационная поддержка законодательно закрепленных нововведений. Вот почему ежегодно публикуются сообщения об очередных трансформациях срока выхода на пенсию

Но это не означает, что приняты какие-то очередные законы, просто Пенсионная реформа плавно перешла на запланированную ранее ступень окончательной реализации.

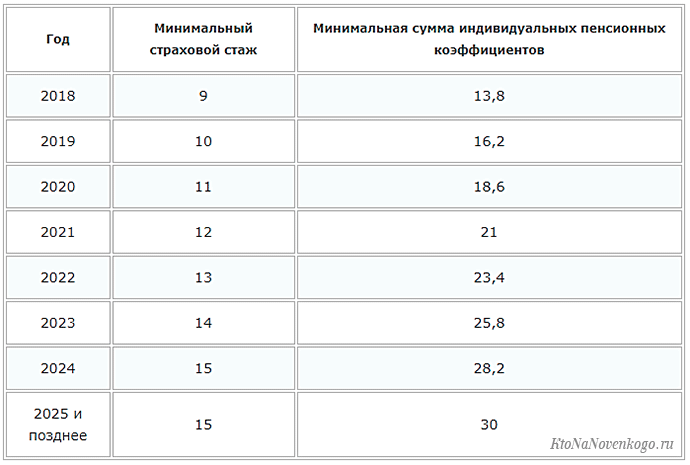

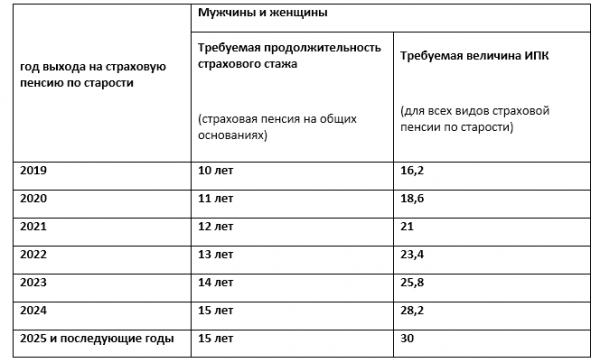

Вместе с очередным повышением происходит переход на другой уровень требований к стажу и количеству пенсионных коэффициентов

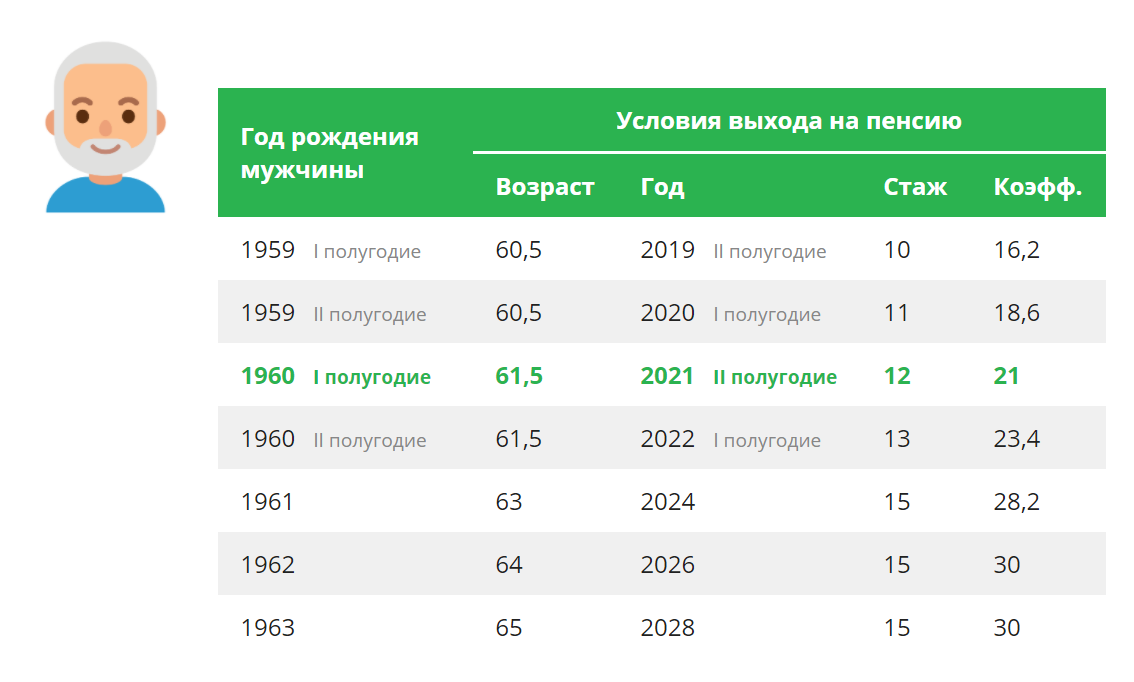

Что изменилось для сильного пола

Пенсионный возраст в России с 2022 года для мужчин изменится с 1 января. Те, кому исполнилось 61,5 (день рождения пришелся на второе полугодие 1960 г.) могут выходить на заслуженный отдых, при условии, что у них есть 15 лет трудового стажа и более 23 ИПК. Это не касается пенсий инвалидам, они не зависят от возраста и сохранятся в полном объеме, если человек потерял по какой-то причине трудоспособность

Предупреждения о росте пенсионного возраста – это информационное обеспечение ранее принятого закона, никаких нововведений, начиная с 2019, не производилось.

Отступление власти с ранее выставленной позиции в 63 года мотивировано тем, что женщины заняты деторождением, и на них по жизни ложится больше обязанностей. По этой же причине сохранены прерогативы для многодетных матерей. Однако пенсионный возраст в России с 2022 года для женщин со стандартным количеством детей или бездетных, тоже изменится в сторону увеличения: в первой половине года отдыхать могут отправляться те, кому исполнилось 56,5.

Страховую пенсию можно будет получить только при условии, что заработано 23,4 ИПК и 15 лет трудового стажа. Интересно, что в некоторых изданиях называют цифру в 30 ИПК, оговаривая, что число пенсионных баллов обычно зависит от пола, возраста и рода выбранной трудовой деятельности.

Проработавшие 37 лет могут уйти на заслуженный отдых по старому сроку, а вот если не хватает ИПК и стажа до положенного минимума, придется работать еще 5 лет, чтобы получить недостающее или начать получать социальную в 65 и 70. Все это сведения для стандартных категорий населения.

Многодетные матери, люди, работавшие в условиях Крайнего Севера или на вредных производствах, имеют право на льготы и об этом следует узнать заблаговременно.

Важные новости

13.06.2019

Подключение будет добровольными

Две важные новости о реформе с введением ИПК стали достоянием гласности с совсем небольшим временным лагом; и скорее всего они связаны одна с другой; можно даже сказать, что вторая следует из первой.

Результаты опроса, проводимого центром изучения общественного мнения, показали, что значительное большинство россиян – почти две трети, – против дополнительных отчислений от зарплаты в негосударственный пенсионный фонд, тем более они против, чтобы эти отчисления проводились без их согласия. Зато 29% опрошенных, почти треть, заявили, что согласны делать такие отчисления. В ЦБ посчитали эти данные очень обнадеживающими, назвав их “позитивным сюрпризом”.

А некоторое время спустя «Известия» со ссылкой на близкие к правительству источники сообщили, что президент Владимир Путин одобрил переход на систему индивидуального пенсионного капитала, – с условием, что граждане будут подключаться к ней добровольно.

Таким образом, переход на новую систему дополнительных пенсионных отчислений, может произойти довольно скоро, хотя и не совсем по той схеме, которую Минфин изначально считал более предпочтительной.

18.03.2019

Что по срокам?

Ранее от членов правительства уже поступала информация, что переход на новую накопительную пенсионную систему откладывается. Среди причин называлось желание получше провести проработку законопроекта, чтобы потом “не вносить тысячу изменений”. Главным фактором все-таки, видимо, явилось то, что, по словам главы Минфина Силуанова “очень тяжело шли пенсионные изменения”.О том, что “вопрос подвис”, и обсуждение законопроекта вновь откладывается на днях подтвердил заместитель министра финансов Алексей Моисеев.И все-таки, когда?Первоначально систему ИПК предполагалось запустить уже в 2019 году, впоследствии Минфин сообщал о переносе сроков на январь 2020 года. Теперь становится понятным, что ожидать новых важных изменений в системе накопительных пенсий скорее всего следует не ранее 2021 года, и с гораздо меньшей долей вероятности в середине 2020 года.

08.02.2019

Богатых подключат автоматически

Запуск системы индивидуальных пенсионных накоплений намечен на январь 2020 года. Переход мог бы состоятся уже в январе 2019 года, но был отложен в связи с принятием решения о повышении пенсионного возраста. По словам главы Минфина и первого вице-премьера правительства России Антона Силуанова, законопроект о переходе на новую накопительную пенсионную систему уже давно подготовлен и может в любой момент быть внесен к обсуждению.Самая новая информация о его будущих положениях:- Автоматически подключать к новой системе будут только граждан с высокими зарплатами. В настоящий момент времени в качестве “порога” рассматривается заработная плата в размере в 85 тыс. рублей в месяц.Граждане с более низкими зарплатами для включения в систему должны будут подать соответствующее заявление.Высокооплачиваемые граждане, наоборот, будут иметь возможность выйти из системы, подав заявление об этом. При этом им будет дан достаточно продолжительный срок, чтобы оформить отказ.- Запуск накопительной системы произойдет в январе 2020 года.

Увеличение социальной пенсии в России в 2022 году

Индексация этих пособий начнется с 1 апреля 2022 года. Она коснется 4 млн граждан РФ. На повышение социальных пенсий могут рассчитывать:

- граждане с инвалидностью, в том числе дети и участники ВОВ;

- люди, не сумевшие оформить страховую пенсию (это происходит из-за недостатка трудового стажа или низкой величины ИПК);

- дети, получающие пособие по потере кормильца;

- семьи военнослужащих, которые скончались во время несения службы;

- военные, получившие инвалидность при выполнении профессиональных обязанностей.

Добавим, что с 1 апреля также повысятся государственные пенсии. Как и в случае со страховыми, индексация составит 7,7%.

Как повысить пенсионный коэффициент если он недостаточен? Можно ли докупить баллы?

Путей повышения низкого параметра существует не так много. На самом деле вариант существует один единственный – продолжать работать. Если проведенный порядок расчета показывает недостаточность показателя, потребуется увеличить количество рабочих лет и уровень своей заработной платы, например. Чем большим будет оклад, тем более высокой будет сумма положенных взносов, что обозначает более существенное обеспечение.

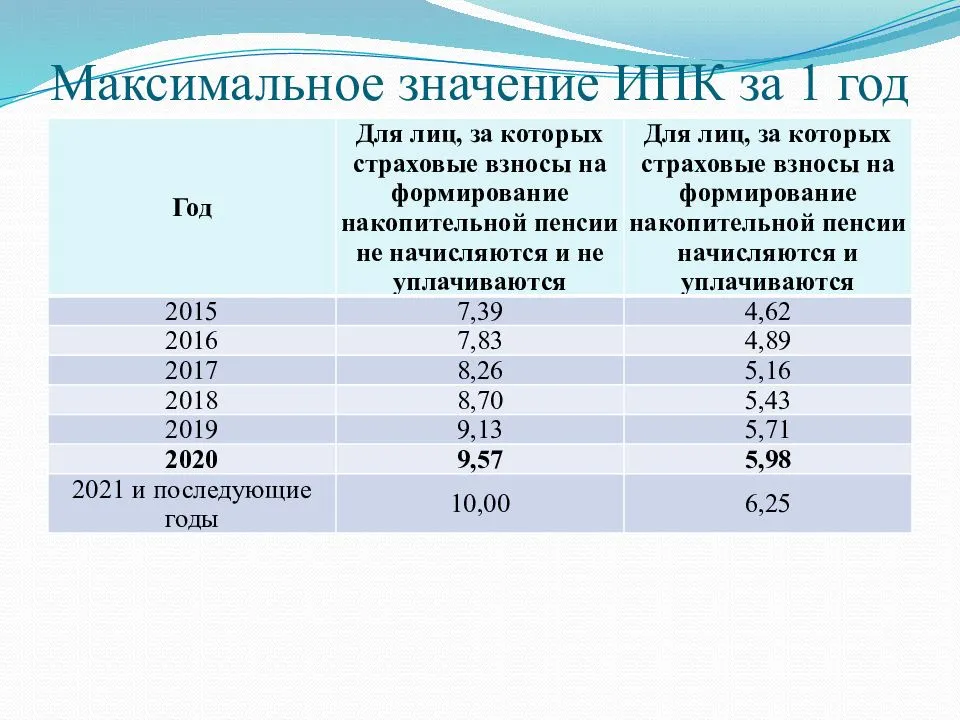

При этом бесконечно повысить подобный показатель невозможно. Правительство определенным образом ограничивает количество и общий доступный лимит для частного лица и для индивидуального предпринимателя. Выше него единицы начисляться не будут. Вот основные предельные параметры на 2022 год:

- Величина ИПК – 8,7;

- Если часть средств идет на накопления – 5,43.

Также стоит знать, что ежегодно ИПК существенно увеличивается. Примерно через три года данный показатель будет равен 10, а при отчислении накоплений минимальный параметр составит 6,25. А стоимость одного пенсионного показателя в 2022 году равна 81,49 р (подробнее здесь). Методика определения стоимости определяется государством в лице ПФ РФ.

Заботиться о повышении и знать, из чего складывается пенсия, просто необходимо, так как именно он является основным определяющим фактором, определяющим сумму будущих выплат. Чем больше у человека будет необходимых баллов, тем более обеспеченной будет его старость.

ИПК для пенсии

Балы накапливаются и во время нетрудовой деятельности при следующих условиях:

- период ухода за человеком, которому требуется помощь; срочная служба; декрет – 1,8;

- декрет со вторым ребенком – 3,6;

- декрет с третьим и последующими детьми – 5,4.

Накопление баллов предусмотрено и при премиальных коэффициентах – они распространяются на граждан, решивших повременить с выходом на пенсию.

Отсрочка допускается от 12 месяцев до десяти лет. Причем чем дольше будет длиться отсрочка, тем больше будет увеличиваться выплата.

С 2025 года для страховой пенсионной суммы потребуется ИПК в размере 30 баллов. Пока этот показатель только на пути увеличения – рост ежегодный. Сейчас индивидуальный пенсионный коэффициент – на уровне больше 11 баллов.

Как определяется число баллов и их стоимость

Каждый год, начиная с 2021-го, пенсионер может получить не более 10 пенсионных баллов. При этом максимальное количество – 10 баллов – дается за уплату взносов на обязательное пенсионное страхование с предельной суммы доходов.

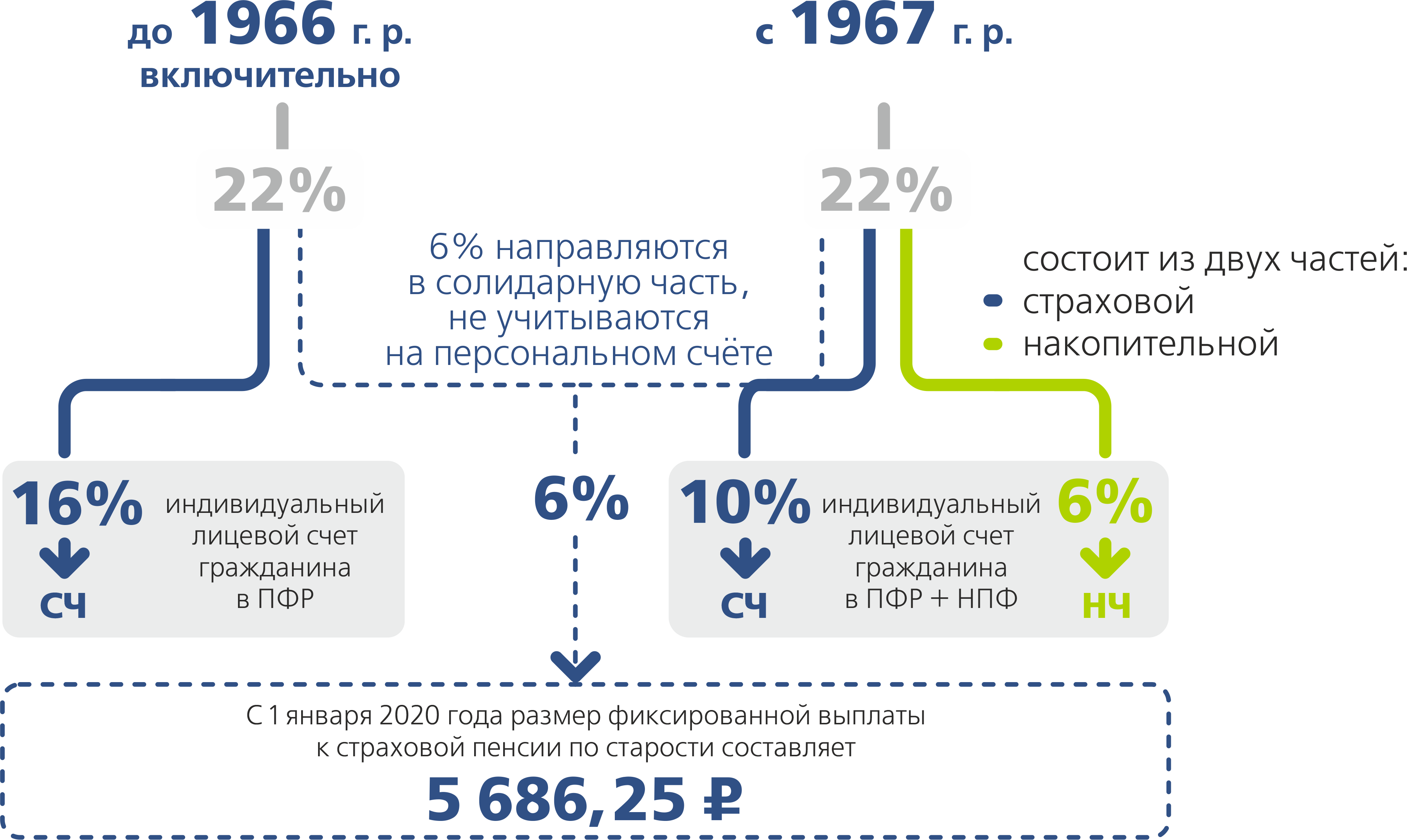

То есть, работодатель уплачивает за работника 22% от его зарплаты в Пенсионный фонд. Затем этот взнос делится на 2 части:

- 6% идут на солидарную часть и не учитываются в сумме будущей пенсии;

- 16% идут на индивидуальный личный счет и пересчитываются в баллы.

А пересчитываются они пропорционально предельной сумме взносов и 10 баллам. Так, получить 10 баллов в 2022 году можно будет, если сделать за год взносов с суммы в 1 565 000 рублей:

- максимальная сумма взносов, которые будут учитываться на ИЛС – 250 400 рублей;

- зарплата, которая дает право на максимальное число баллов – 130 416,67 рублей.

Другими словами, за зарплаты в 130 тысяч рублей или в 150, 200 или 300 тысяч рублей работник получит одинаковые 10 пенсионных баллов. А вот если зарплата будет меньше 130 тысяч рублей, число баллов будет рассчитываться именно как пропорция. Примеры расчета:

- при зарплате в 30 000 рублей работнику за год начислят: (30 000 * 0,16 * 12 / 250 400) * 10 = 2,300 балла;

- при зарплате в 50 000 рублей работнику за год начислят: (50 000 * 0,16 * 12 / 250 400) * 10 = 3,834 балла;

- при зарплате в 100 000 рублей работнику за год начислят: (100 000 * 0,16 * 12 / 250 400) * 10 = 7,668 балла.

Взносы на всю зарплату свыше 130 416 рублей работодатель будет платить по ставке 10%, и они пойдут полностью на солидарную часть пенсии (то есть, не будут учитываться при расчете пенсии).

Однако есть еще одно нововведение. С апреля 2020 года предприятия малого и среднего бизнеса при соблюдении ряда условий могут платить страховые взносы в размере всего 15%. Схема такая:

- все доходы работника за месяц делятся на 2 части: МРОТ и все, что сверху;

- за МРОТ взносы идут по стандартной ставке (30%, из которых 22% – на ОПС, из которых 16% идут на индивидуальную часть);

- за все, что сверху МРОТ, ставка составляет 15%, из которых на ОПС идут 10%;

- все эти 10% идут на индивидуальную часть взноса;

- все взносы на сумму свыше предельной ставка будет также 10%, но она пойдет уже на солидарную часть, и в расчете пенсии не учитывается.

Разберем на примере. Если учесть, что по данным Минтруда МРОТ на 2022 год будет принят в размере 13 890 рублей, расчеты такие:

- при зарплате в 30 000 рублей работнику за год начислят: ((13 890 * 0,16 + (30 000 – 13 890) * 0,1) *12) / 250 400 * 10 = 1,837 балла;

- при зарплате в 50 000 рублей работнику за год начислят: ((13 890 * 0,16 + (50 000 – 13 890) * 0,1) * 12) / 250 400 * 10 = 2,796 балла;

- при зарплате в 100 000 рублей работнику за год начислят: ((13 890 * 0,16 + (100 000 – 13 890) * 0,1) * 12) / 250 400 * 10 = 5,192 балла.

Таким образом, работать на предприятии малого и среднего бизнеса с точки зрения будущей пенсии окажется не очень выгодно – хотя для работодателей такая новация будет кстати, и за счет этого они могут повысить зарплаты работникам.

Что касается индивидуальных предпринимателей, для них в 2021 году сохраняли прежний размер фиксированных взносов, в 2022-м они все же вырастут: ИП должны будут заплатить минимум 34 445 рублей на обязательное пенсионное страхование и минимум 8 766 рублей на медицинское страхование. Но если доходы ИП будут выше 300 тысяч рублей в год, за все, что сверху, предприниматель должен будет заплатить 1% взносов на ОПС.

Уплаченные взносы будет пересчитаны в баллы по тем же правилам. Так, минимальные фиксированные взносы дадут такие баллы: 34 445 / 250 400 * 10 = 1,376 балла. В 2021-м предельная база ниже, но взносы еще ниже – поэтому ограничиваться фиксированными взносами для ИП в 2022 году станет менее выгодно (то есть, за них ИП получит меньше пенсионных баллов).

Концепция индивидуального пенсионного капитала — что это такое?

Разработанная Центробанком и Минфином и предложенная ими на Московском финансовом форуме еще осенью прошлого года модернизация накопительного элемента пенсии включает в себя несколько аспектов.

Основные аспекты:

- направление действующего страхового взноса 22% от дохода работника на выплаты действующим пенсионерам в полном объеме (без выделения 6% на накопительную часть у лиц, избравших данный вариант пенсионного обеспечения);

- формирование накопительной пенсии только за счет уплаты добровольных взносов в выбранный гражданином НПФ;

- предоставление налоговых льгот и для самого работника, и для его работодателя;

- предоставление переходного периода предположительно в течение двух лет, в ходе которого застрахованные лица смогут принять решение о переводе уже имеющихся накоплений в новую систему или отказе от накопительной пенсии с возможностью отписаться от ИПК;

- разработка базовых условий внедрения новой системы для лиц, не желающих принимать самостоятельное решение по выбору отдельных параметров, касающихся:

- размера ставки дополнительного платежа;

- схемы выплаты.

Решение о формировании ИПК

Ключевым положением в решении о формировании индивидуального капитала является автоматическая подписка на него. Данный аспект продолжает быть спорным вопросом между сторонниками и противниками такой идеи.

Основными моментами формирования ИПК являются следующие:

- устанавливаемый размер первоначального взноса по умолчанию равен 0%;

- в течение переходного периода гражданин самостоятельно выбирает размер взноса, добровольный выбор при этом не имеет ограничений;

- у неопределившихся застрахованных лиц произойдет автоматическое повышение взноса на 1% в год, пока не достигнет уровня 6%;

- работник при этом может самостоятельно прекратить уплату взносов, изъявив желание установить так называемые «каникулы» на срок до пяти лет с возможностью продлевать их на протяжении всей жизни (отсутствие заявления о продлении каникул приведет к автоматическому начислению взносов);

- размер установленного взноса также можно будет периодически менять как в большую, так и в меньшую сторону.

Уплата добровольных взносов

В соответствии с новой концепцией нашим гражданам предлагают выбрать процент отчислений в накопительную систему самостоятельно во время переходного периода.

Для неопределившихся с размером взноса россиян автоматически будет установлен процент, равный нулю. Таким образом, в первый год действия новой системы платить им ничего не придется.

Дальнейшее ежегодное повышение взноса на один пункт до уровня 6% Центробанк рассматривает в качестве минимального с возможностью последующего роста до 12%.

При этом представители Центрального банка подчеркивают, что минимальный уровень будет не обременительным для граждан на начальном этапе, а постепенное его увеличение позволит им более осознанно определиться с графиком накоплений, чтобы ощутить значительную прибавку к пенсии в будущем.

Стоит отметить, что для граждан, самостоятельно выбирающих размер взноса, его величина не будет ограничена.

Налоговый вычет и НДФЛ в новой системе ИПК

Предлагая россиянам самостоятельно копить на будущие пенсионные выплаты в новой системе ИПК, правительство рассматривает введение ряда льгот как для самих работников, так и для их работодателей.

Застрахованным лицам предлагаются два варианта стимулирования накоплений в виде налоговых привилегий:

- Налоговый вычет по НДФЛ, размер которого не будет превышать 6%.

Такое налоговое послабление смогут получить и третьи лица, уплачивающие взносы в пользу других застрахованных лиц, например, своих родственников.

- Снижение ставки НДФЛ до минимального уровня, равного 10%.

Такую величину ставки предполагается вводить для граждан, уплачивающих взнос в ИПК в размере 10%. Однако изначально Минэкономразвития предписывает повысить ставку с существующих 13% до 15% для тех, кому установлен нулевой размер взноса. Затем увеличение процента накоплений будет приводить к пропорциональному снижению ставки НДФЛ до минимального уровня.

В свою очередь, страхователям планируется предоставить налоговый вычет по налогу на прибыль на сумму перечисленных работником взносов. Такой вычет предполагается вводить с учетом повышающего коэффициента, равного 3% в течение первых шести лет и 6% на протяжении последующего времени.

Балльная система начисления пенсии

Источниками начисления баллов являются:

- Заработная плата, с которой гражданин платит налоги и за которую будут начисляться баллы (о том, что это читайте здесь).

- Рабочий период, в течение которого работник зарабатывал стаж.

- Нерабочие периоды, в которые можно получить дополнительные баллы.

- Возраст выхода на пенсию, от него зависит наличие дополнительных баллов или их отсутствие.

За год рабочего стажа работнику начисляются баллы, который и дают ему право претендовать на пенсию, при условии оплаты взносов.

Для тех, кто работал до 2015 года, пенсионный капитал конвертируется в ПК. Делается это по простой формуле:

ПК = Страховая часть (без базовой) / Стоимость балла

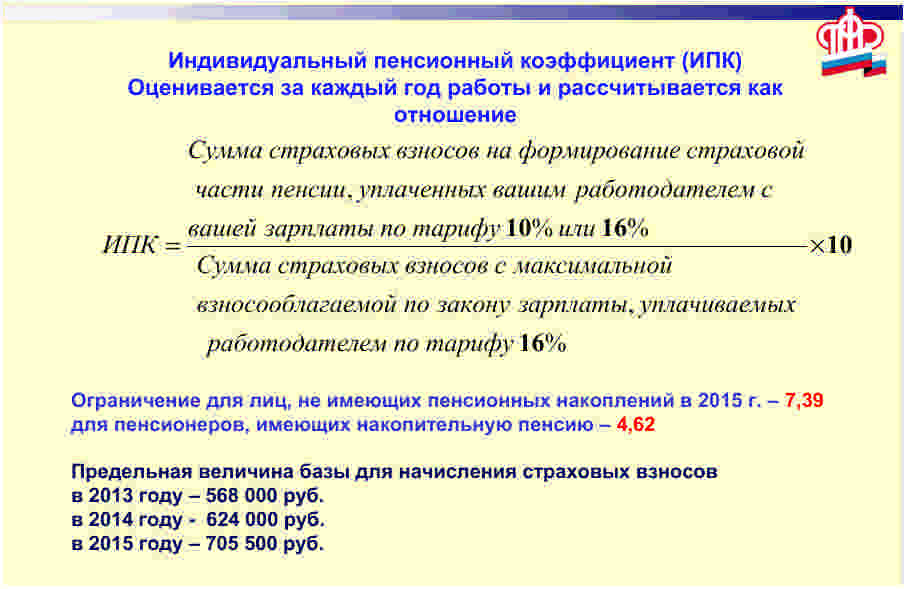

ГИПК – это годовой ИПК, то есть, сумма баллов, заработанных за год, рассчитывается так:

ГИПК = Сумма всех страховых взносов / Максимально возможную сумму взносов х 10.

Сумма страховых взносов прямо зависит от годовой зарплаты: это 16% от неё, если выбран вариант только страховой пенсии, или 10%, при варианте страховой и накопительной.

Начисляться они будут в зависимости от того, какой вариант пенсионного обеспечения был выбран.

Страховая пенсия регулярно подвергается индексации со стороны государства, а накопительная не индексируется. Для неё существуют другие источники роста – финансовый рынок и инвестирование.

Как рассчитать ИПК с примером

Многим пенсионерам, а также тем, кто планирует выйти на пенсию в недалеком будущем, конечно же хочется знать механизм расчета пенсий. Кто-то хочет удостовериться в честности расчетов, а кто-то хочет заранее просчитать величину пенсии и при необходимости отсрочить свой заслуженный отдых, чтобы ее увеличить. Как бы ни было, во всех вычислениях присутствует ИПК. Расчет индивидуального пенсионного коэффициента — дело несложное, если знать несколько необходимых параметров.

Что нужно знать для расчета ИПК:

- Величину ежемесячно начисляемой пенсии. Обозначим ее условно как “ЕНП”.

- Второй параметр, который необходимо знать — фиксированный размер пенсии “ФРП”. Его величину на 2017 год мы уже знаем, и она составляет 4805.11 рублей.

- Стоимость 1 балла ИПК, которая равна 78.58 рублям.

Пример

Теперь разберем на условном примере, как рассчитывается ИПК. Гражданин Соломкин И.Н является пенсионером и получает ежемесячно 14053 рубля пенсионного начисления. Свой ИПК он может вычислить по следующей формуле:

ИПК=(ЕНП-ФРП)/78.58

ИПК=(14053 рубля – 4805.11 рублей)/78.58 рублей=117 баллов

Таким образом, вычтя из своей пенсии фиксированную часть, гражданин получит остаток, представляющий собой страховое начисление. Деление полученного результата на стоимость одного балла даст в итоге общее количество баллов ИПК, которые на текущий момент начислены пенсионеру.

С индивидуальным пенсионным планом ознакомиться можно здесь.

Расчет ГИПК

Случаются ситуации, когда человек, еще работая по найму, хочет заранее просчитать размер пенсии, которая у него будет при завершении трудовой карьеры. Сделать это просто, нужно только узнать следующее — сколько денег ежегодно работник отчисляет в Пенсионный Фонд РФ. Тогда можно будет вычислить ГИПК — годовой индивидуальный пенсионный коэффициент.

Он хочет узнать, сколько за оставшийся промежуток времени ему начислят баллов ИПК.

Чтобы посчитать ГИПК, необходимо реальный годовой взнос на пенсионное страхование (РГВ) разделить на максимально возможный годовой взнос (МГВ) в 2017 году, а результат помножить на 10. МГВ на 2017 год составляет 163800 рублей — максимальная сумма, возможная к ежегодному отчислению в Пенсионный Фонд из зарплаты трудящегося. Но как вычислить РГВ? Формула следующая:

РГВ=0.22*12*30000=79200 рублей, где

- 0.22 — часть от заработной платы, переходящая в пенсионный фонд (22%);

- 12 — количество месяцев в году.

А теперь рассчитаем ГИПК:

ГИПК=((РГВ/МГВ)*10=79200/163800)*10=4.8 балла.

Таким образом в год гражданину Соломкину И.Н. будет начисляться 4.8 балла ИПК, а за 2.5 года, при неизменных условиях, количество начисленных баллов составит 12.

Про пенсионную Реформу в России читайте тут.

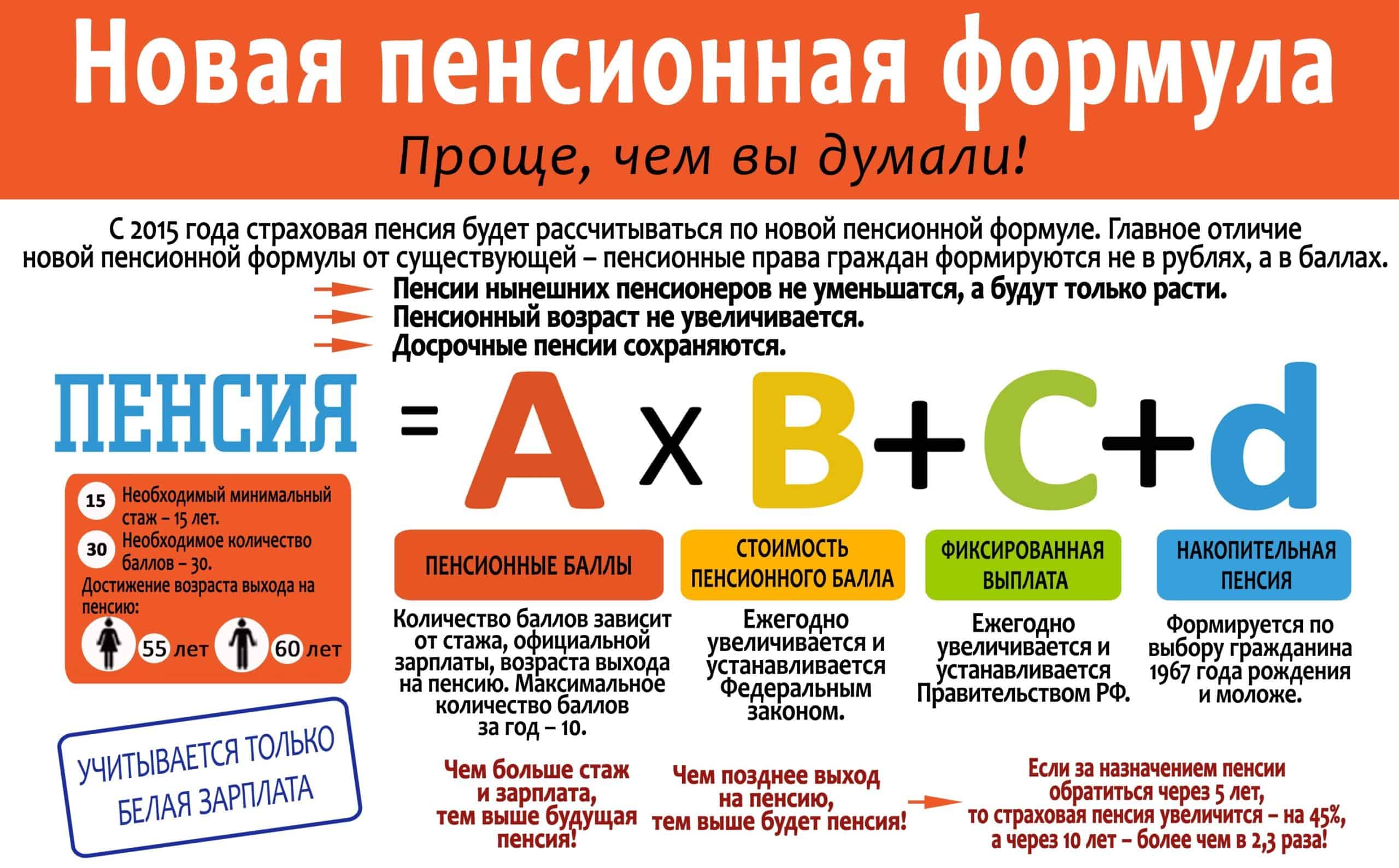

Формула расчета страховой пенсии

До вступления закона пенсию рассчитывали, исходя из уже имеющихся отчислений в ПФР до 2014 года. Возраст и стаж работы имел значение. С 2015 года, необходимо набрать и определенное количество баллов.

До вступления закона пенсию рассчитывали, исходя из уже имеющихся отчислений в ПФР до 2014 года. Возраст и стаж работы имел значение. С 2015 года, необходимо набрать и определенное количество баллов.

Теперь при расчете используют такие показатели:

СП = × СПК + ФВ.

Каждое значение означает:

- СП — страховую пенсию;

- ИПК — пенсионный коэффициент;

- СПК — назначенная государством стоимость 1 балла на период перехода на пенсию;

- ФВ — фиксированная выплата.

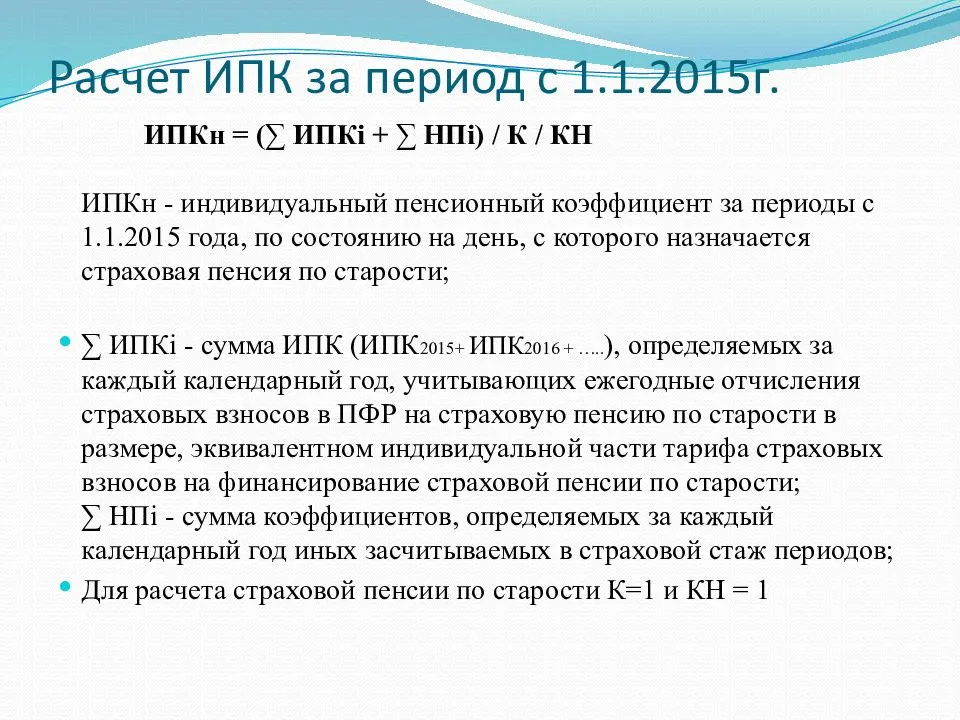

Значение ИПК берут на основании внесенных страховых взносов. При расчете учитывают средства, которые уже имелись на счете пенсионера, будут перечислены, а также нестраховые периоды.

На каждый год происходит расчет коэффициента по формуле:

ИПК = (СВ/ НСВ) x 10

Расшифровать ее можно:

- ИПК — коэффициент пенсии, который необходимо рассчитать;

- СВ — страховые взносы;

- НСВ— количество средств, равных 16% от ПВБ, их ежегодно устанавливает государство.

Как происходит конвертация в баллы

На основании реформы 2015 года работающие граждане уже имеют какой-то капитал. Его и будут переводить в ИПК.

На основании реформы 2015 года работающие граждане уже имеют какой-то капитал. Его и будут переводить в ИПК.

Определить его можно по формуле:

ИПК = П / СПК + ∑НП.

В представленной формуле каждая составляющая имеет такое значение:

- ИПК — пенсионный коэффициент, составленный из сумм, полученных до 2015 года;

- П — страховая трудовая пенсия;

- СПК — размер 1 балла, который государство установило. На 1 января 2019 г. он был равен 87,24 руб.;

- ∑НП— заработанные баллы за нестраховой период до 2015 года.

В процессе конвертации при перерасчете учитывается страховая часть, накопительную в этом случае не учитывают.

Важно! По закону пенсионер имеет право выбирать более высокий размер пенсии, если после перерасчета она уменьшилась. У каждого гражданина есть возможность остановиться на более выгодном варианте перерасчета выплат, или сохранить прежний. Это значит, что пенсия в любом случае уменьшаться не будет

Это значит, что пенсия в любом случае уменьшаться не будет.

Самый маленький размер пенсии получается при расчете по единым для всех граждан правилам. Эта ситуация возникает, если пенсионер подает сведения о повышенном заработке, посчитав, что пенсия увеличится. Однако тогда переоценка не происходит, а пенсия остается на том же уровне.

Сравнение индивидуального пенсионного капитала и накопительной пенсии

В случае с ИПК имеется несколько важных отличий от той системы, которая действовала ранее:

- ставка от 0 до 6%;

- есть возможность приостановить участие на 0% сроком до 5 лет и более либо допустимо использовать ставки меньше 6% (в случае со старыми системами таких возможностей не было);

- ИПК предлагает возможность получения выплат до наступления пенсионного возраста, пусть с некоторыми ограничениями;

- при ИПК взносы уплачиваются только за счёт сотрудника;

- передача по наследству в системе индивидуального пенсионного капитала поддерживается.

Чем меньше зарплата, тем меньше размер ИПК. Предполагается, что больше выгоды у тех, кто получает серьёзный доход.