Сроки уплаты страховых взносов ИП

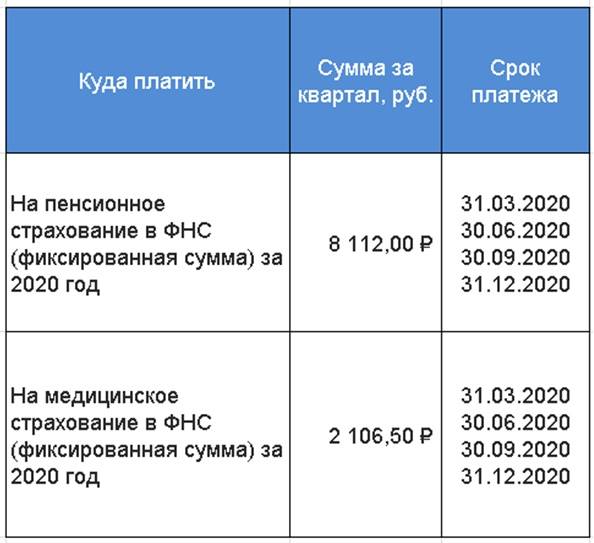

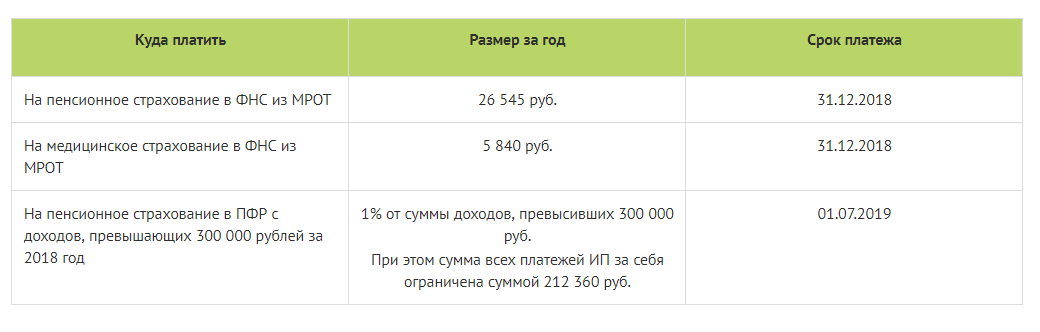

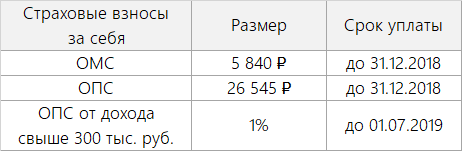

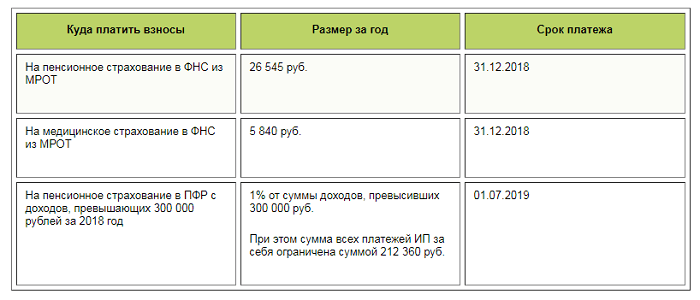

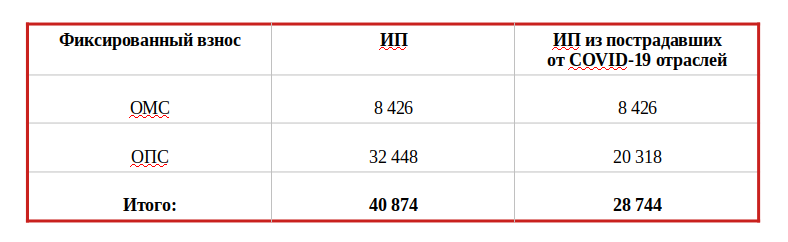

Страховые взносы за себя в части доходов, не превышающих 300 тыс. руб., (т.е. сумму в 40 874 руб.) предприниматель должен заплатить до 31 декабря текущего года. При этом стоит воспользоваться возможностью уменьшить, в некоторых случаях, суммы начисленных налогов за счет внесения страховых взносов поквартально, о чем подробнее будет рассмотрено в примерах.

Обратите внимание: нет такого понятия, как «страховые взносы ИП за квартал». Главное – выплатить всю сумму в 40 874 рублей до 31 декабря текущего года любыми частями и в любое время

Разбивка указанной суммы на четыре равных части применяется только для условных примеров.

Например, если на УСН у вас не предполагается доходов в первом и (или) втором квартале, то нет смысла торопиться с уплатой взносов. Возможно, вам будет выгоднее уплатить 3\4 или даже всю годовую сумму в третьем или четвертом квартале, когда ожидается значительный доход. И наоборот – если основной доход ожидается только в начале или середине года, то и основную сумму взносов надо заплатить в этом же квартале.

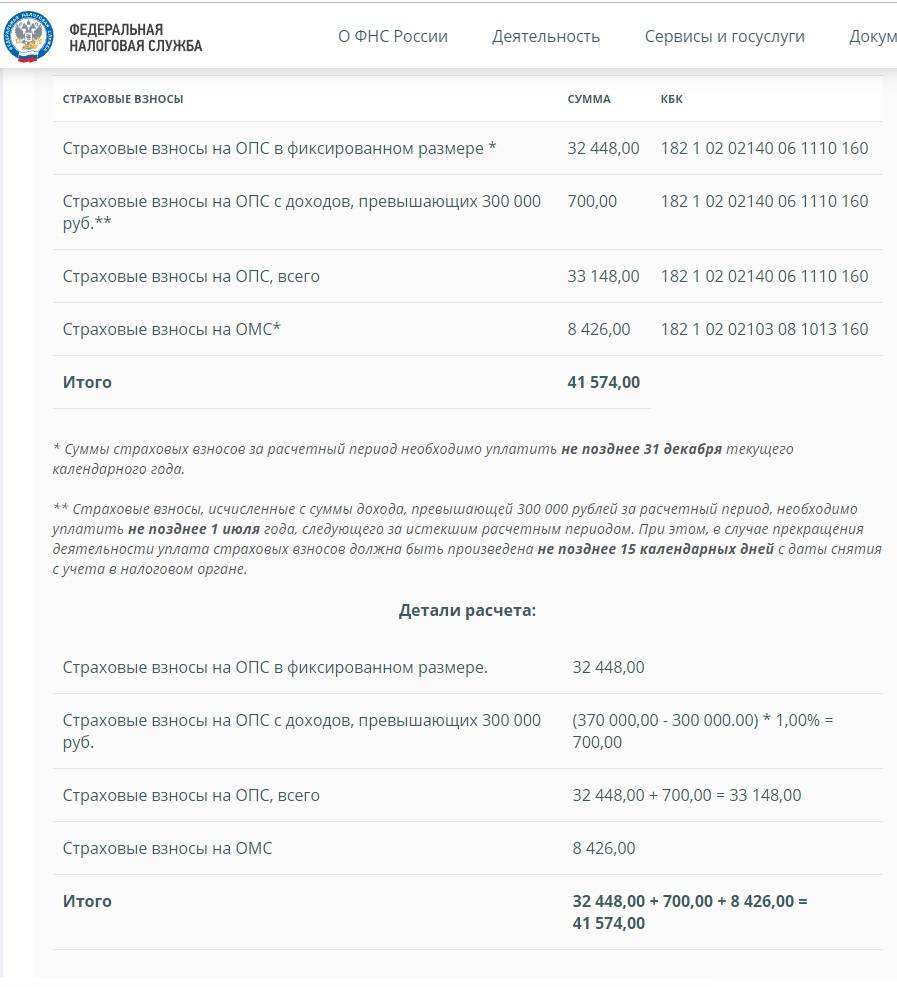

Дополнительную сумму, равную 1% от годовых доходов, превышающих 300 тыс. рублей, надо перечислить до 1 июля 2022 года. Но если лимит превышен уже в начале или середине года, то эти дополнительные взносы можно внести и раньше, т.к. они тоже могут быть учтены при расчете налогов.

Что будет, если неправильно уплатить взносы

Фиксированные взносы платят до 31 декабря текущего года. Это значит, что первые платежи за 2021 год должны поступить в налоговую уже до конца декабря. Дополнительные взносы платят на полгода позже — до 1 июля следующего года. Это логично: за это время ИП успевает посчитать доходы и сдать отчётность.

За просрочку платежей начисляют пени. Каждый день налоговая будет добавлять 1/300 ключевой ставки Банка Россииот неуплаченной суммы. Например, в июне 2021 года ставка составляет 5,5%.

Пример. Предприниматель забыл про дополнительные взносы и уплатил свои 6 000 руб. только 10 июля 2021 года. Это значит, что ему придётся доплатить пени в размере 6 000 × (1 ÷ 300 × 5,5%) × 10 = 11 руб.

Если обсчитаетесь и заплатите больше — не страшно. Можно написать заявление на возврат — деньги вернут на расчётный счёт. А ещё можно зачесть эту сумму в другие платежи. Например, переплату по фиксированным взносам можно учесть при оплате дополнительных. Для этого понадобится заявление о зачёте излишне уплаченных сумм.

Пример. В конце 2020 года ИП уплатил 45 874 руб. фиксированных взносов — образовалась переплата в размере 5 000 руб. А потом предприниматель насчитал 6 000 руб. дополнительных взносов. Это значит, что благодаря переплате ИП сможет заплатить всего 1 000 руб.

Если вы насчитаете меньше взносов, чем должны, налоговая служба может выписать штраф — до 20% от недоимки. Но это полбеды: если ФНС посчитает, вы сделали это умышленно, размер штрафа вырастет в два раза.

Чтобы не ошибиться с подсчётами и не получить штраф, можете воспользоваться облачной бухгалтерией «Делобанка». Она рассчитает все налоги и взносы, сформирует и отправит отчётность в ФНС, а ещё напомнит о сроках оплаты.

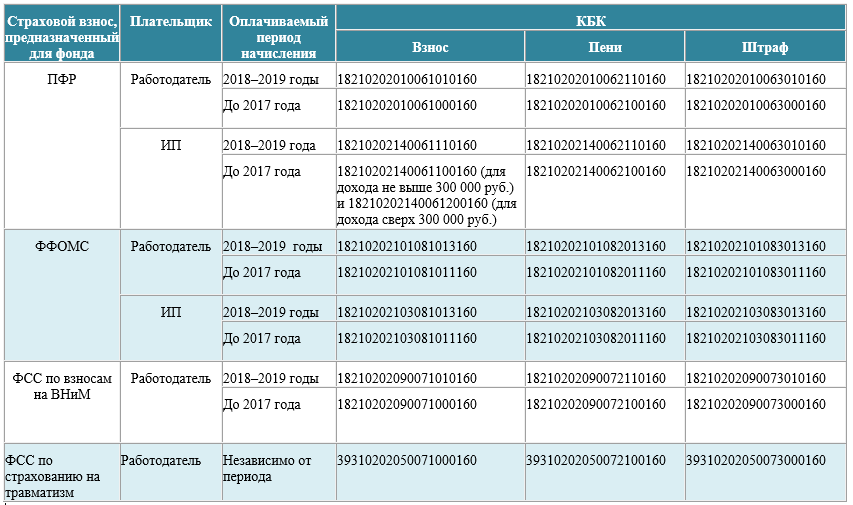

Как оплатить страховые взносы ИП

Взносы перечисляются в налоговую инспекцию по месту жительства ИП. Взносы можно оплатить с расчётного счёта ИП, с личной карты на сайте налоговой или наличными по квитанции в Сбербанке.

- Перейдите на сайт

. Дайте согласие на обработку персональных данных и выберите Заполнение всех платежных реквизитов документа. - Укажите Налогоплательщик — Индивидуальный предприниматель, Расчётный документ — Платёжный документ и нажмите Далее.

- Под строкой Код ОКТМО поставьте галочку Определить по адресу. Укажите ваш адрес места жительства. Нажмите Ок. Коды ИФНС и ОКТМО определятся автоматически. Нажмите Далее.

- Укажите и нажмите Далее. Остальные поля определятся автоматически.

- Укажите Статус лица: 13 — индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства.

- Основание платежа: ТП — платежи текущего года.

- Налоговый период: Годовые платежи и год.

- Укажите сумму платежа.

- Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Уплатить.

- Для оплаты онлайн выберите способ уплаты Банковской картой. Для оплаты наличными через Сбербанк выберите — Сформировать квитанцию. Для оплаты через интернет-банк выберите — Через сайт кредитной организации и далее ваш банк.

Внимание! Оплатить страховые взносы через интернет на сайте налоговой можно только с личной карты или счёта. Для оплаты с расчётного счёта ИП сформируйте платёжки на нашем сайте

Что такое страховые взносы

Страховые взносы – это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус – как физическое лицо и как субъект предпринимательской деятельности. ИП – сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.

За какой период платит взносы ИП

Однако предусмотрены и исключения. Когда предприниматели деятельность не ведут и доходы не получают и могут не платить взносы.

К ним относят периоды, когда предприниматель:

- проходил военную службу по призыву;

- ухаживал за ребенком до 1,5 лет;

- ухаживал за инвалидом I группы, ребенком-инвалидом или за человеком, который достиг возраста 80 лет;

- проживал с супругом военнослужащим-контрактником, в местностях, где не мог работать из-за невозможности трудоустроиться;

- проживал с супругом, которого направили, например, в дипломатические представительства и консульские учреждения РФ.

Право не платить страховые взносы возникает у предпринимателя, лишь когда в указанные периоды он своим бизнесом не занимался. В противном случае страховые взносы ему все равно придется платить. Подтвердит отсутствие доходов декларация, а если есть налоговый агент – справка 2-НДФЛ.

Чтобы не платить взносы за такие периоды, подайте в налоговую инспекцию заявление об освобождении от уплаты страховых взносов. Заявление составьте в произвольной форме. К нему приложите подтверждающие документы (копии). Их перечень смотрите в таблице.

В остальных случаях страховые взносы предпринимателю придется платить. Взносы рассчитайте пропорционально количеству календарных месяцев, в течение которых такая деятельность велась. За неполный месяц деятельности взносы определите пропорционально календарным дням.

Пример расчета собственных страховых взносов предпринимателя. В период освобождения от уплаты предпринимательская деятельность прерывалась

Гражданка И.И. Иванова зарегистрирована в качестве предпринимателя с 2016 года. С 1 по 20 февраля 2019 года Иванова ухаживала за ребенком-инвалидом и не вела предпринимательскую деятельность. Это подтверждается справкой органов соцзащиты об инвалидности ребенка, а также выпиской со счета предпринимателя в банке об отсутствии операций по счету за период ухода за ребенком. Предполагается, что годовой доход предпринимателя не превысит 300 000 руб.

Январь Иванова отработала полностью. Иванова рассчитала сумму взносов за январь следующим образом:

- 2446,17 руб. (29 354 руб. : 12 мес. × 1 мес.) – на пенсионное страхование;

- 573,67 руб. (6884 руб. : 12 мес. × 1 мес.) – на медицинское страхование;

- 327,12 руб. (11 280 руб. × 2,9% × 1 мес.) – на социальное страхование.

В феврале Иванова вела деятельность 8 из 28 календарных дней (с 21 по 28 февраля). Суммы взносов за февраль Иванова рассчитала пропорционально отработанным дням:

- 698,91 руб. (2446,17 руб. : 28 дн. × 8 дн.) – на пенсионное страхование;

- 163,91 руб. (573,67 руб. : 28 дн. × 8 дн.) – на медицинское страхование;

- 93,46 руб. (327,12 руб.: 28 дн. × 8 дн.) – на социальное страхование.

В налоговую инспекцию Иванова представила заявление об освобождении от уплаты страховых взносов. К нему она приложила справку органов соцзащиты об инвалидности ребенка и выписку со счета в банке.

Последующие месяцы Иванова отработала полностью. Страховые взносы за каждый из последующих месяцев Иванова рассчитала в том же порядке, как и взносы за январь.

Пример расчета собственных страховых взносов предпринимателя. В период освобождения от уплаты предпринимательская деятельность частично велась

Гражданка И.И. Иванова зарегистрирована в качестве предпринимателя с 2016 года. С 12 марта 2018 года по 1 июля 2019 года Иванова находилась в отпуске по уходу за ребенком до 1,5 лет – это подтверждает свидетельство о рождении ребенка и ранее поданное в ФСС России заявление о назначении пособия по уходу за ребенком. С 1 апреля 2019 года и до конца года (девять месяцев) Иванова вела предпринимательскую деятельность. Предполагается, что доход предпринимателя за год не превысит 300 000 руб.

От уплаты страховых взносов за январь–март 2019 года Иванова освобождена, так как в этот период она находилась в отпуске по уходу за ребенком до 1,5 лет и не вела предпринимательскую деятельность.

Страховые взносы за 2019 год Иванова рассчитала пропорционально отработанным месяцам (9 из 12 месяцев):

- 22 015,50 руб. (29 354 руб. : 12 мес. × 9 мес.) – на пенсионное страхование;

- 5163 руб. (6884 руб. : 12 мес. × 9 мес.) – на медицинское страхование;

- 2944,08 руб. (11 280 руб. × 2,9% × 9 мес.) – на социальное страхование.

Ситуация: нужно ли предпринимателю, который работает в организации по трудовому договору, платить взносы на собственное обязательное пенсионное (медицинское) страхование

Да, нужно.

Никаких исключений для этого случая не предусмотрено.

ТОП-5 вопросов про страховые взносы ИП

Сначала ответим на самые популярные вопросы про взносы ИП, а потом перейдем к конкретике и примерам расчетов.

1. Можно ли не платить страховые взносы ИП за себя в случае, если деятельность не ведется или бизнес не приносит доход?

Нет, нельзя. На обязанность платить страховые взносы за себя не влияет отсутствие деятельности, убытки в бизнесе, параллельная работа по найму и другие причины. Есть только несколько случаев, при которых взносы временно не начисляются.

Это военная служба по призыву, уход за ребенком до полутора лет, инвалидом, пожилым человеком старше 80 лет. В этот же перечень включены достаточно редкие ситуации, такие как проживание за границей с супругом-дипломатическим работником или с супругом-контрактником, если его служба проходит в местности, где нет возможности вести бизнес.

Если вы нашли здесь свой случай, и при этом действительно не ведете бизнес, сообщите в налоговую инспекцию о временном приостановлении уплаты взносов за себя. А еще надо подать документы, указанные в постановлении Правительства РФ № 1015 от 02.10.2014. Например, для подтверждения отпуска по уходу за ребенком – свидетельство о его рождении.

2. Фиксированные платежи ИП и страховые взносы – это одно и то же?

Если открыть главу 34 НК РФ, то понятия «фиксированные платежи ИП» мы там не найдем. Есть другое, которое звучит как «фиксированный размер страховых взносов». То есть, по смыслу это одно и тоже, просто первое прочтение короткое и употребляется чаще.

На практике под фиксированными взносами понимают обязательный платеж, установленный для всех предпринимателей. А кроме того, есть еще дополнительный взнос, который составляет 1% от суммы годового дохода свыше 300 000 рублей.

3. Есть ли какие-то льготы по уплате взносов для пенсионеров, инвалидов, многодетных и других подобных категорий?

К сожалению, никаких льгот по уплате страховых взносов закон не предусматривает. Государство считает, что если человек занялся индивидуальной предпринимательской деятельностью, то должен делать это на общих основаниях. А еще чиновники предполагают, что отмена страховых взносов для отдельных категорий приведет к перерегистрации предпринимательской деятельности на таких льготников. В итоге в бюджет будет поступать меньше.

Человек, вышедший на пенсию, должен продолжать перечислять страховые взносы за себя, если он зарегистрирован, как ИП. Предполагается, что в этом случае пенсия должна быть выше. Об этом сказано, например, в письме Минфина от 6 февраля 2018 г. N 03-15-05/6878: «…если гражданин — пенсионер, уплачиваемые страховые взносы влияют на перерасчет получаемой пенсии».

О страховых взносах ИП за себя для пострадавших отраслей в 2020 году читайте здесь.

4. Почему многие предприниматели платят взносы частями, а не одной суммой в конце года?

Действительно, заплатить страховые взносы за себя можно одной суммой в самом конце года. А дополнительный взнос (1% от суммы дохода свыше 300 000 рублей в год) можно перечислить еще позже — до 1 июля следующего года.

Однако если ИП платит взносы, разбив общую сумму на части, он сразу уменьшает исчисленный налог к уплате. Как именно, покажем в примерах ниже. Да и платить небольшими суммами в течение года проще, чем перечислить сразу несколько десятков тысяч рублей в конце года.

5. Надо ли платить страховые взносы, если ИП закрыто? Ведь задолженность по ним могут просто списать?

Сейчас при закрытии ИП Пенсионный фонд уже не требует погашения задолженности по страховым взносам. То есть, индивидуальный предприниматель может сняться с учета и закрыть бизнес, даже если у него есть долги по налогам и взносам. Однако в этом случае долг с ИП переходит на физическое лицо, которое было зарегистрировано в этом качестве.

С 2017 года сбором страховых взносов занимается ФНС, а у этого ведомства большой опыт по взысканию долгов в бюджет. Страховые взносы ИП за себя в случае закрытия все равно придется заплатить, но уже через суд и с начислением пени.

Рассчитывать на налоговую амнистию здесь не стоит, потому что списывались только суммы взносов, неправомерно начисленные Пенсионным фондом (за несданную вовремя декларацию ПФР требовал страховые взносы в максимально возможном размере, независимо от реального дохода ИП). А правильно рассчитанные суммы взносов никогда никому не прощались.

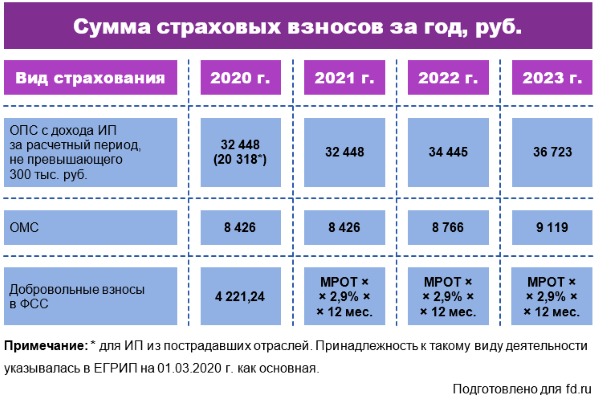

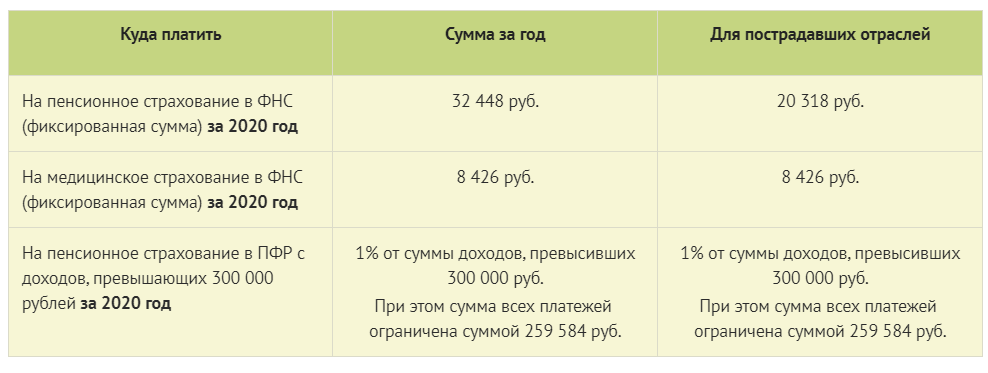

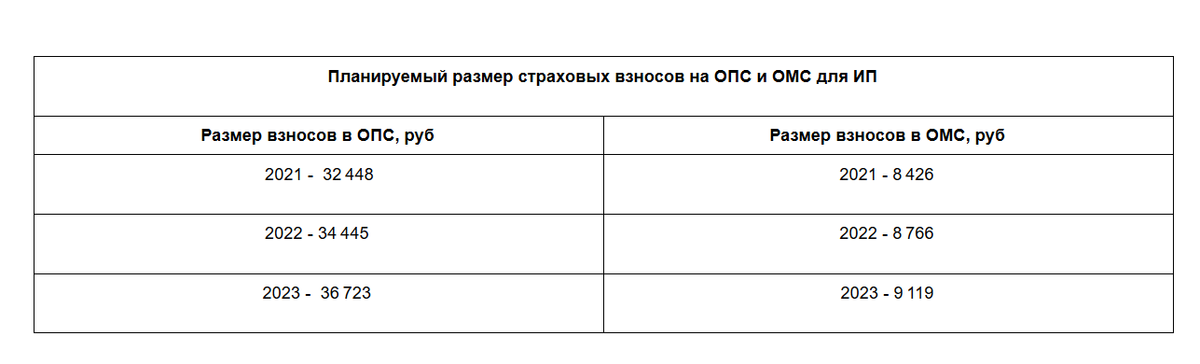

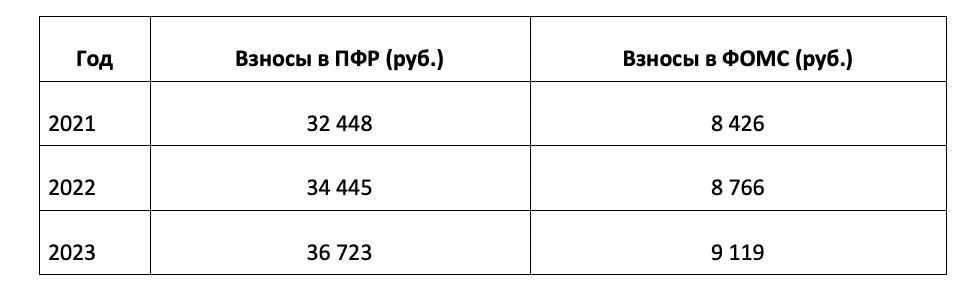

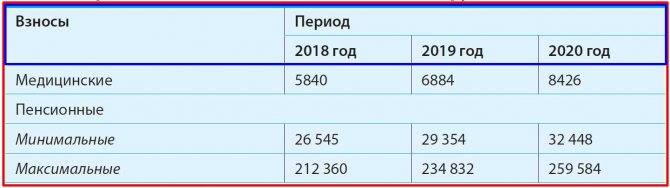

Размер страховых взносов, уплачиваемых за предпринимателя

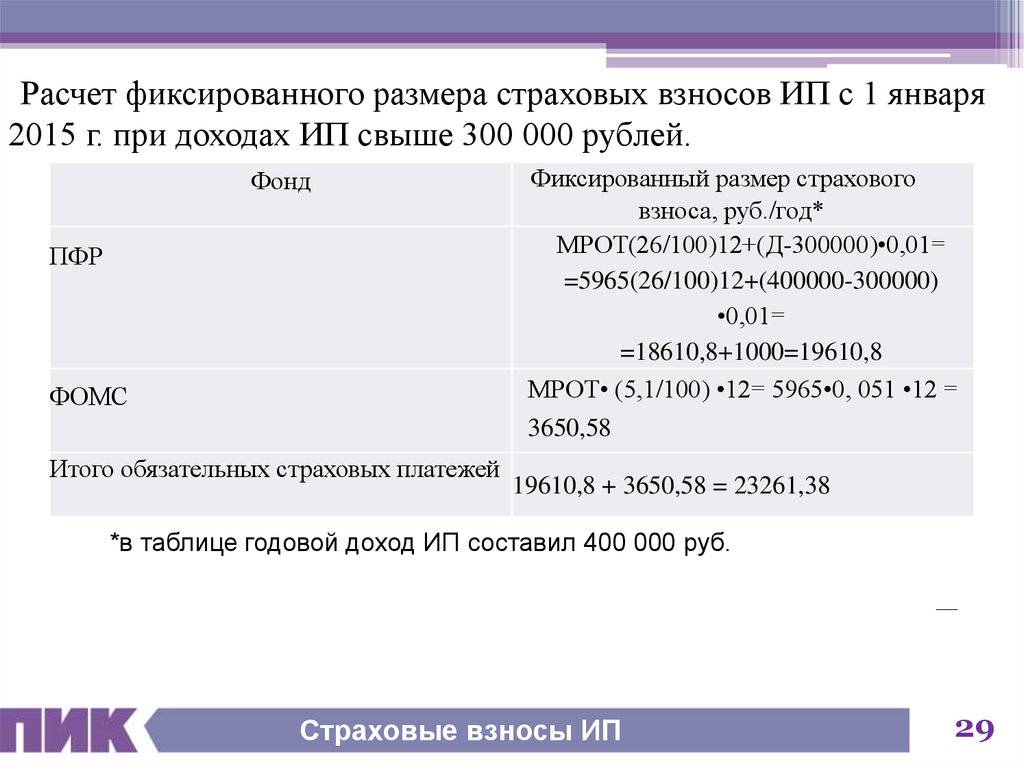

В отношении ИП применяется минимальный размер отчислений взносов, установленных на законодательном уровне в зависимости от МРОТ. Величина годовых взносов может оставаться на уровне предшествующего года либо быть увеличена в связи с ростом минимального размера оплаты труда.

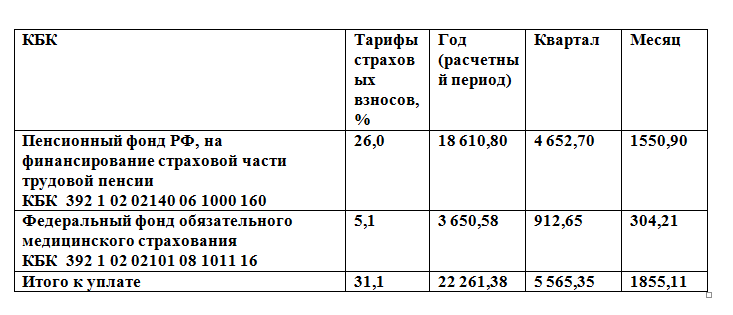

Предприниматели уплачивают взносы с использованием ставок: (нажмите для раскрытия)

- Взносы на ОПС в размере 26% от общей величины без распределения на страховую и накопительную части вне зависимости от возраста лица.

- Взнос на ОМС в размере 5,1% от общей величины.

- В случае превышения базовой доходности порога в 300 000 рублей на пенсионное страхование дополнительно уплачивается сумма в размере 1% от превышающей лимит величины.

Взносы на социальное страхование уплачиваются предпринимателями добровольно. В результате страхования ИП имеют возможность получить пособие по нетрудоспособности. Предпринимателем должен быть полностью оплачен взнос за год, предшествующий наступлению страхового случая. Страховые взносы, уплаченные ИП в качестве наемного работника, в расчет не принимаются. Сумма платежа установлена в размере 2,9% от величины годового уровня МРОТ (

Добровольные страховые платежи ИП в ФСС за себя

Индивидуальные предприниматели по закону не являются застрахованными лицами для целей получения социальных пособий из ФСС России. Они вправе «купить» для себя социальные пособия, вступив в добровольные правоотношения с соцстрахом. Для этого они платят добровольные страховые сборы. До 31.12.2020 добровольный платеж в ФСС для ИП составлял 4200 руб. Так как он зависит от МРОТ, в 2021 году он вырастет. Годовой взнос в ФСС для индивидуальных предпринимателей считают по формуле:

Это значит, что в 2021 году предприниматели добровольно заплатят в ФСС 4427,60 руб., чтобы иметь возможность получать пособие по временной нетрудоспособности.

С 01.01.2021 формулу расчета изменяют для ИП, зарегистрированных в местностях, где применяется районный коэффициент. Для расчета МРОТ увеличивают на этот коэффициент. ИП из регионов с районным коэффициентом будут платить больше, чем их коллеги из других субъектов РФ.