Сколько хранятся кредитные истории заемщиков?

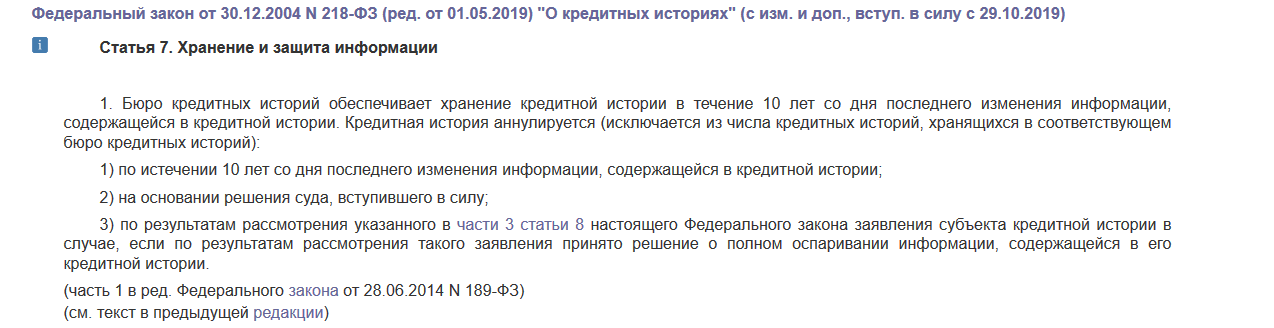

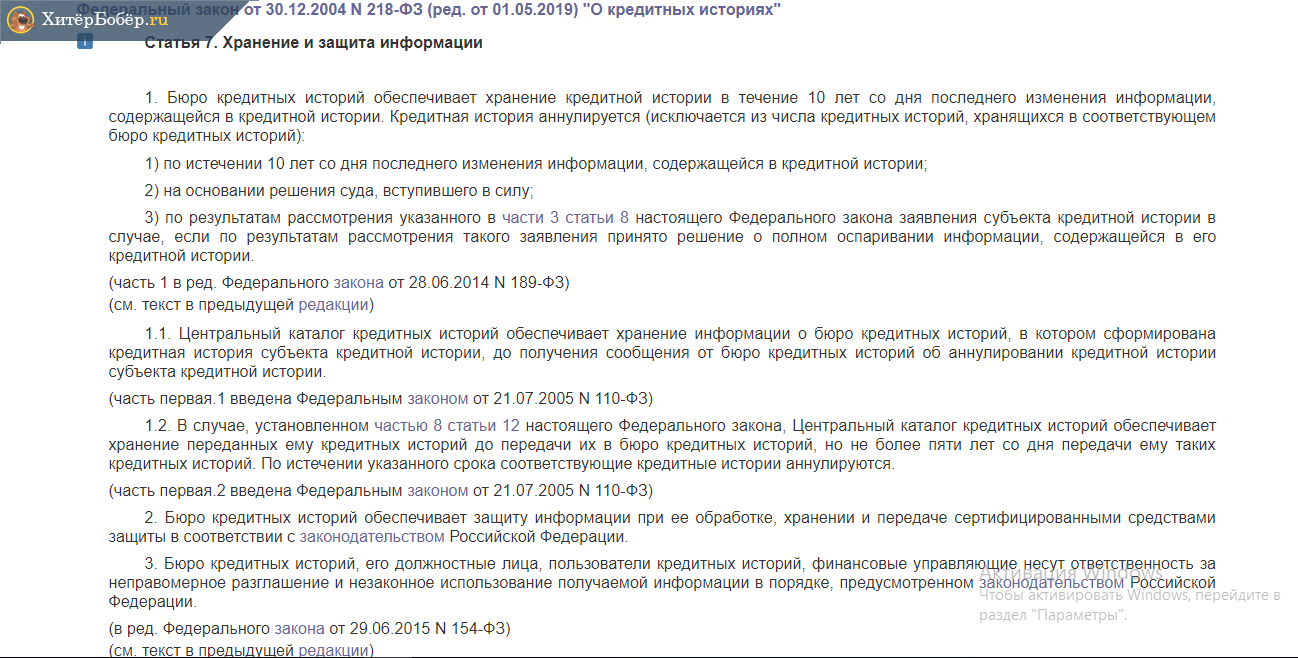

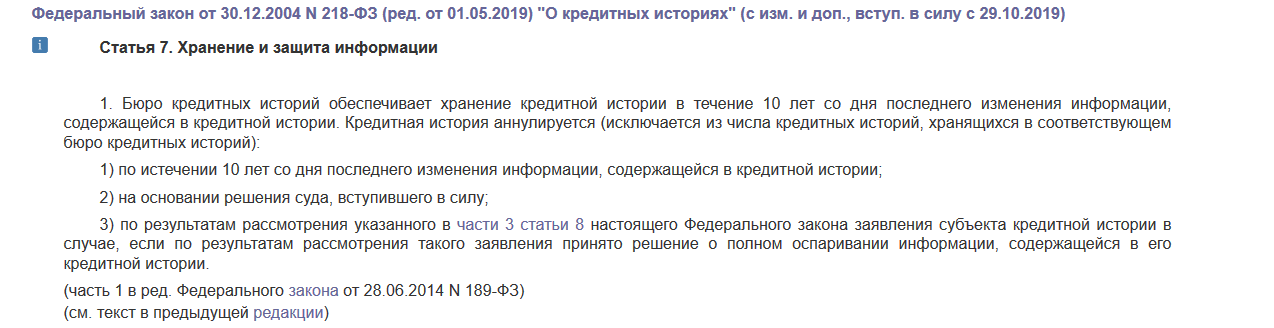

Сколько лет хранится кредитная история, как долго она остается в БКИ? Хранение будет длиться в течение 10 лет, и отсчет ведется не с момента формирования (то есть совершения первой кредитной операции), а с даты внесения в отчет последних изменений, то есть со дня осуществления последних действий заемщиком.

Корректировки в КИ вносятся при любых совершаемых заемщиком действиях: оформляемых кредитах, подаваемых заявках на займы, совершении каждого ежемесячного платежа, допускаемых просрочках, погашении задолженностей.

Также история корректируется и при изменении персональных данных, например, при замене паспорта или при смене фамилии. Возможно уничтожение информации по вступившему в законную силу судебному решению или по результатам рассмотрения заявления об исправлении ошибок (если осуществляется полное оспаривание всех данных).

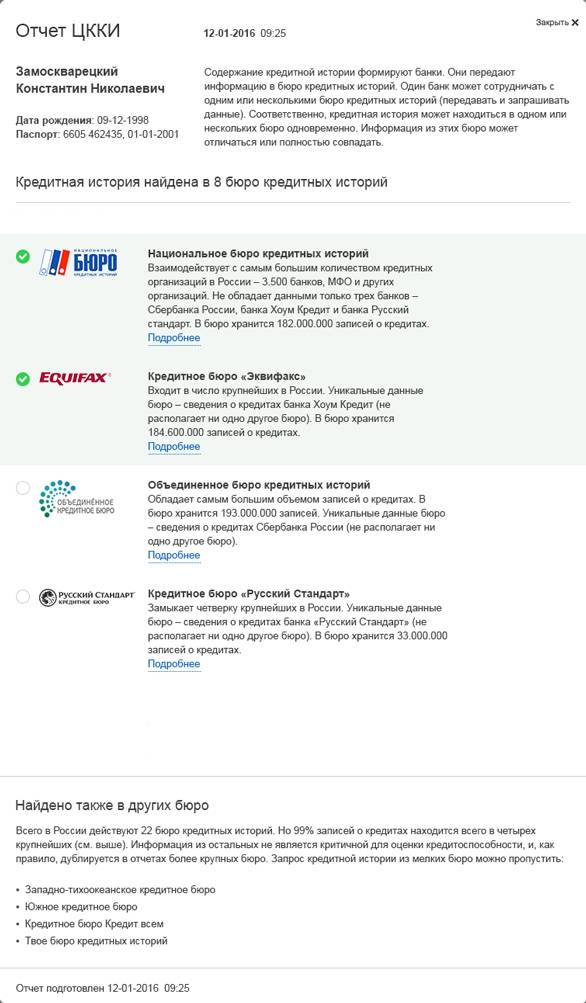

Есть отдельный случай – ликвидация или расформирование бюро. Хранением кредитных историй из исключенного из государственного реестра БКИ занимается Центральный каталог кредитных историй, где КИ сохраняются пять лет. Но крупные организации, где сосредоточена большая часть отчетов, работают давно и наверняка продолжат функционировать, так что рассматриваемая ситуация возникает нечасто.

В каких случаях кредитная история изменяется

Изменение кредитной истории происходит каждый раз, когда заемщик открывает или закрывает кредит. Вне зависимости от характера информации с каждым отчетом банковского учреждения срок хранения истории обновляется. Действия, которые влияют на статус кредитной отчетности:

- открытие кредитного счета;

- внесение планового платежа по кредиту;

- досрочное погашение ссуды;

- рефинансирование или реструктуризация задолженности;

- передача кредитной задолженности по факту смерти заемщика и вступления в наследство преемника;

- просрочка платежа по кредиту;

- полная выплата кредита.

В некоторых случаях кредитная история может быть обнулена и исключена из Центрального каталога. В первую очередь это касается данных, которые не обновлялись в течение последних 10 лет. Аннулирована кредитная история может быть по решению суда, которое вступило в силу. И, наконец, если при расформировании Бюро Кредитных Историй переданная информация не соответствует действительности.

Последнее касается сложного этического момента: БКИ не проверяют достоверность полученной от банков и МФО информации. В некоторых ситуациях случаются ошибки на стороне банка: например, ссуда была погашена в последний день, но система банка не внесла или внесла некорректные данные в реестр. В ближайшем отчете будет пометка о просроченной задолженности, что отразится в кредитной истории. Впоследствии заемщик может апеллировать к недостоверности информации и добиться исключения записи из своей истории.

Однако, именно по этой причине необходимо хотя бы раз в год проверять кредитную историю и следить за ее соответствием реальным взаимодействиям с банками.

При испорченной истории о кредитных операциях у заемщика несколько вариантов действий:

- Дождаться истечения срока хранения информации, то есть, в течение 10 лет не брать кредиты и не выступать поручителем у других заемщиков.

- Оформлять и своевременно выплачивать ссуды, чтобы по сумме действий нивелировать негативные отметки.

С последним помогают некоторые микрофинансовые организации и банки.

Как проверить кредитную историю

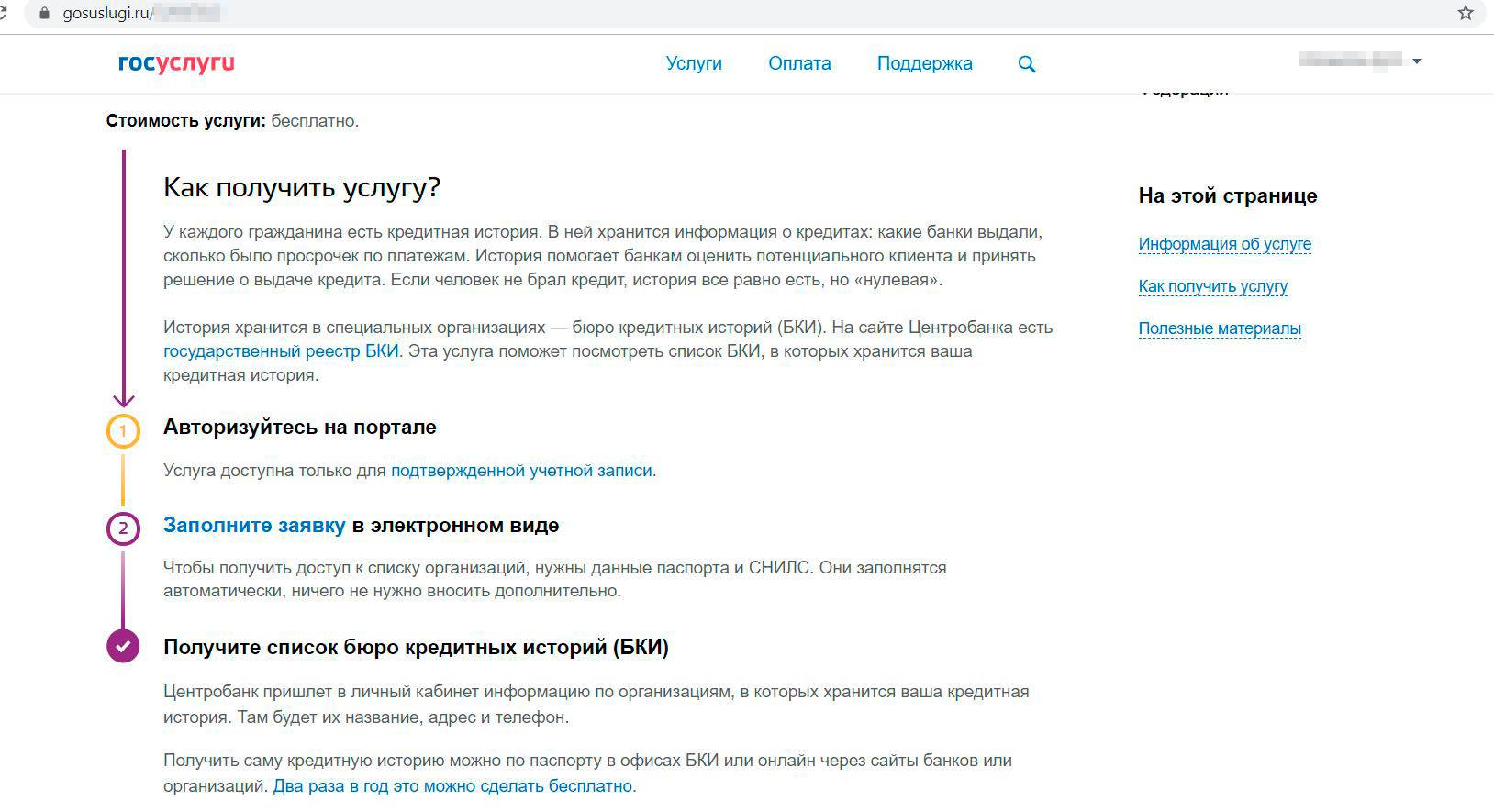

Один раз в год заемщик вправе бесплатно получить полный отчет о своей кредитной истории, обратившись в любое Бюро Кредитных Историй из списка ЦБ Российской Федерации. Для этого понадобится заполнить анкету и указать код субъекта кредитной истории. Получить его можно в любом отделении банка, с которым заемщик сотрудничал.

Также можно обойтись без кода, если заполнить заявление в кредитной организации, у нотариуса или в кредитном кооперативе. Некоторые сервисы микрофинансирования предоставляют искомую информацию в режиме онлайн сразу после регистрации учетной записи.

Повторное обращение за отчетом в текущий год будет платным. Стоимость зависит от БКИ или иной организации, к которой обратится заемщик. В среднем стоимость обращения варьируется от 350 до 900 рублей. Банковские учреждения, по желанию заемщика, могут предоставить полную и сокращенную версию кредитной истории.

Управление доступом к истории

Открывать и просматривать КИ могут все лица, которые имеют к ней доступ (органы судебной, правоохранительной власти, а также нотариусы и банковские сотрудники). Однако принадлежит документ той персоне, о которой ведутся записи.

Регулирования доступа осуществляется за счет специального кода. Именно через код банковские сотрудники имеют доступ к содержащейся в документе информации.

Пример формирования индивидуального кода КИ.Многие банки предоставляют специальные возможности для контроля собственной истории по кредитам. Так иметь либо ежемесячный, либо неограниченный доступ к КИ. Вдобавок к этому при подключении таких услуг пользователю могут приходить SMS оповещения об обновлении записей.

Как можно скорректировать кредитную историю?

Изменить зафиксированную информацию по кредитам можно только в том случае, если физическое или юридическое лицо полностью уверено в том, что были внесены недостоверные факты.

Алгоритм корректировки данных в кредитной истории.

Однако для начала изменения КИ понадобится судовое разрешение. Если кредитное бюро в процессе расследование докажет вашу правоту — данные в документе будут изменены. Дело будет рассмотрено в течение тридцати дней, по окончанию срока БКИ обязано предоставить так называемый вердикт.

Будьте внимательны! Какие-либо предложения по изменению кредитной истории от неуполномоченных организаций считаются мошенническими.

Видео по теме:

В случае если процесс изменения КИ невозможен и все находящиеся данные в документе достоверны, объект может либо дождаться истечения срока, оформить кредитный договор на супруга или другое лицо, либо попробовать доказать свою платежную способность.

Что из себя представляет КИ

Кредитная история появляется у любого заемщика, взявшего кредит. С каждыми новыми взятыми на себя финансовыми обязательствами, количество сведений в ней будет увеличиваться. Состоит КИ из трех частей:

- Титульная, в которой хранятся личные идентификационные данные субъекта, такие как Ф.И.О., дата и место рождения, номер паспорта, СНИЛСа, ИНН, адрес места жительства, прописки и т.п.

- Во второй или основной части КИ хранятся сведения, характеризующие лицо в качестве заемщика. То есть в этой части собрана информация о финансовых обязательствах лица, судебных тяжбах и прочих событиях, отражающих уровень благонадежности клиента.

- Третья часть, дополнительная, она же является секретной, поскольку хранит сведения о лицах, запрашивавших КИ, а так же о лицах, вносивших в нее дополнения на протяжении срока хранения.

Как и через какое время обновляется кредитная история

Обновление КИ — это дополнение к уже имеющимся данным о действиях заемщика, новых условиях сотрудничества и так далее.

О том, как часто обновляются кредитные истории, указано в пункте 5 статьи 5 ФЗ №218 от 2018 года. При этом отношения устанавливаются между БКИ и заемщиком по факту оформления договора. Но не должно пройти больше пяти дней.

Как только появляются свежие сведения в досье клиента, сразу же обновляется досье в БКИ. При этом сумма займа неважна — учитывается каждое действие, которое легко испортить, а вот удалить не выйдет. Получается так, что новые изменения заново меняют и обновляют КИ. Менять данные может как банк, так и сам заемщик. Нужно это для того, чтобы следить за возможными банковскими погрешностями. В случае обнаружения нужно сразу же подать заявление во избежание последствий.

Крайний срок на обновление и удаление хранящихся данных не зависит от того, сколько лет хранится кредитная история. На это отводится месяц. Если же бюро по неизвестным причинами отказывается сделать свою работу, можно смело обращаться в суд. Есть ли возможность компенсаций, узнается по факту. А о том, есть ли срок давности, можно узнать в банке.

Есть стандартная схема, которая работает, когда обновляются кредитные истории:

- Банк передает измененные данные БКИ (в том числе и о просрочках), операция длится 10 дней.

- БКИ это нужно для того, чтобы анализировалась и оценивалась полученная информация о кредитах, добавлялась в досье лица.

- Пересчитываются существующие баллы для кредитного рейтинга.

Не нужно бояться дополнительных запросов, например, о залоге недвижимости. Процедура должна проходить прозрачно.

Запрос в БКИ

Если вам часто отказывают в выдаче кредитов банки, то есть повод задуматься о проверке кредитной истории. У каждого субъекта есть возможность получить отчет бесплатно либо воспользоваться платными сервисами и получить результат за 300—500 рублей.

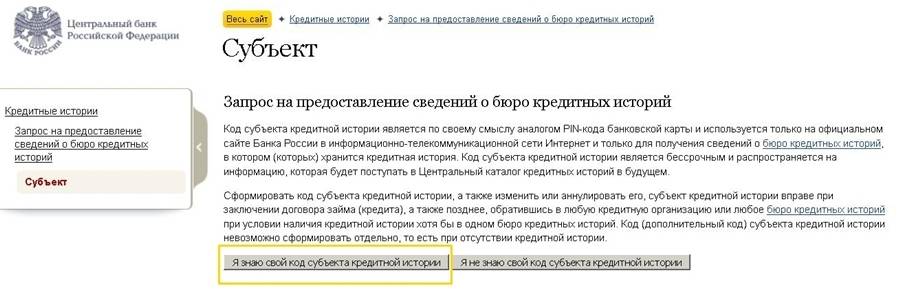

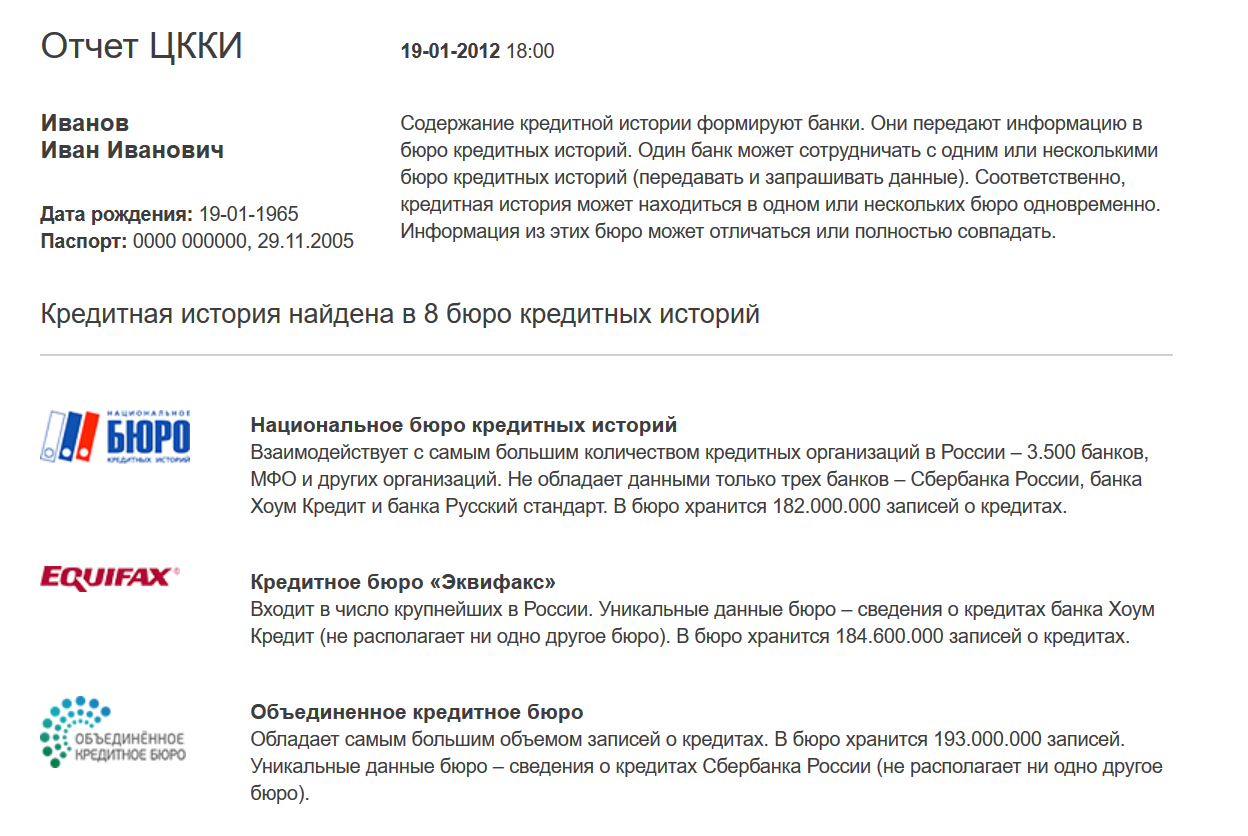

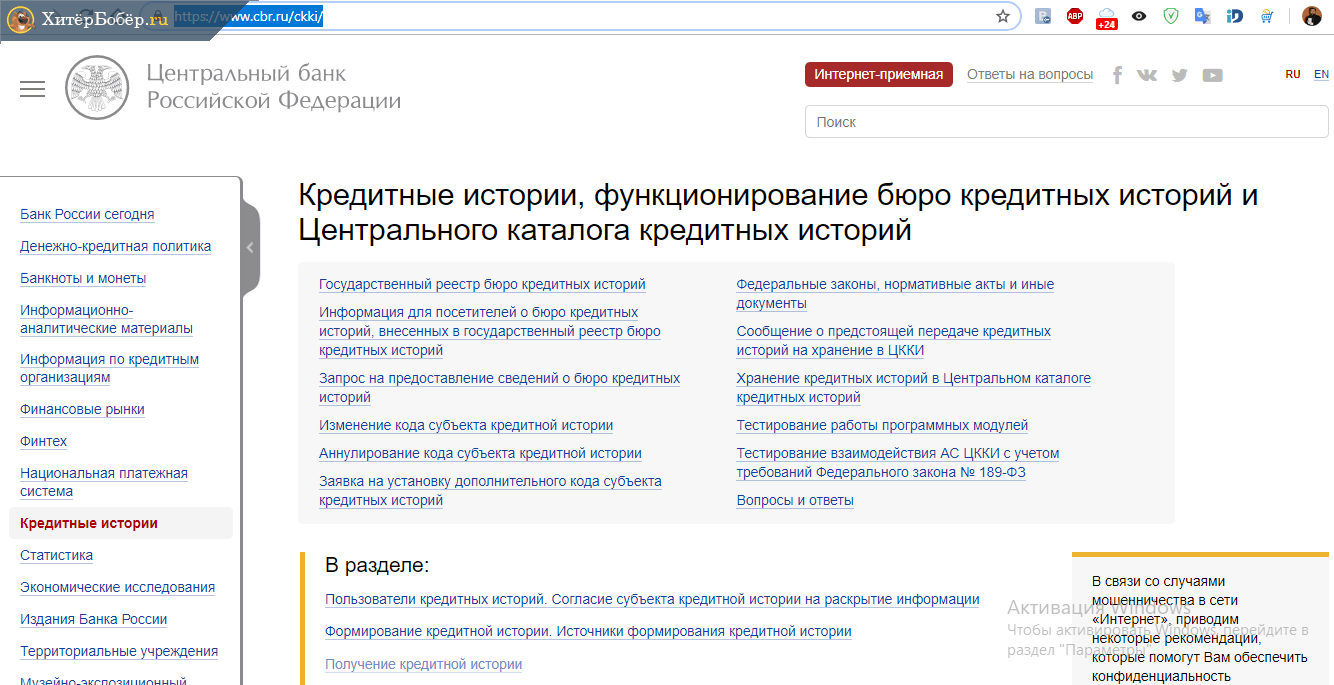

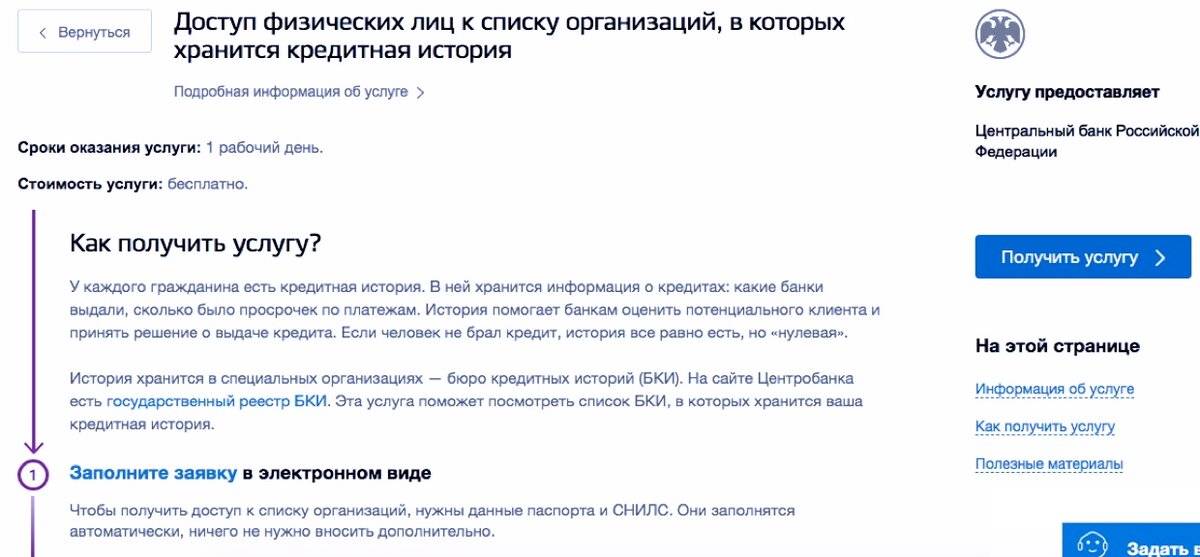

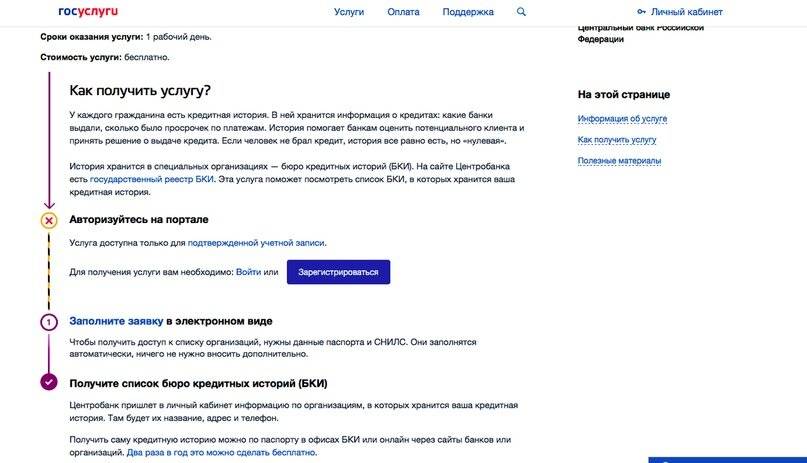

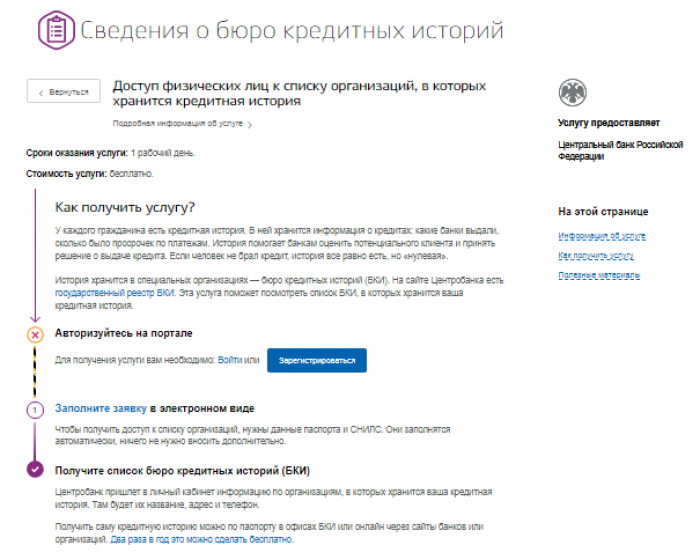

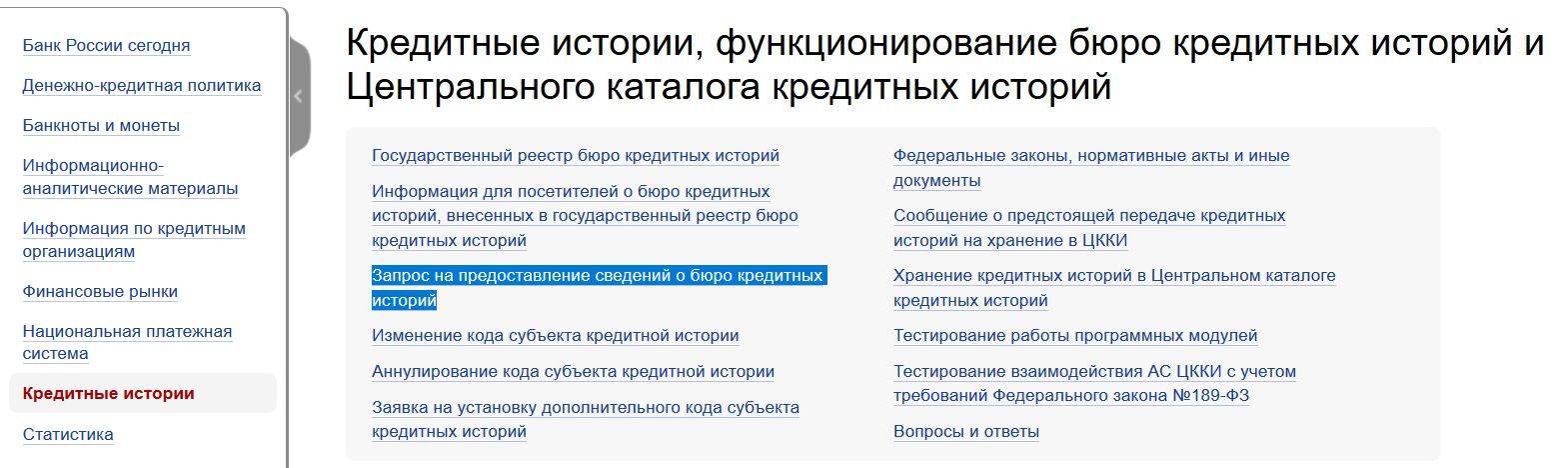

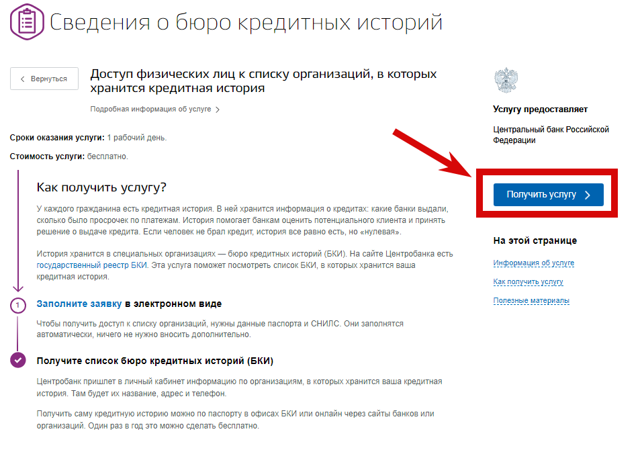

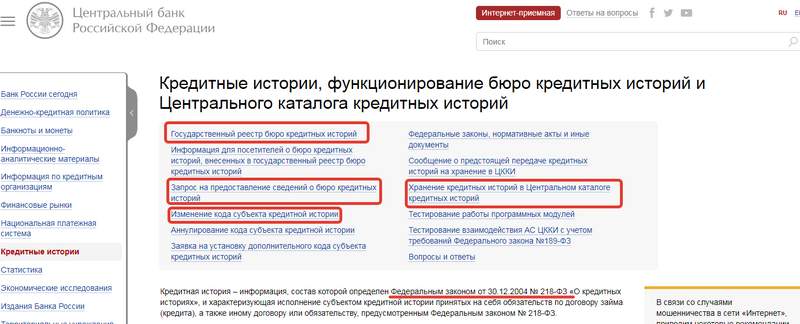

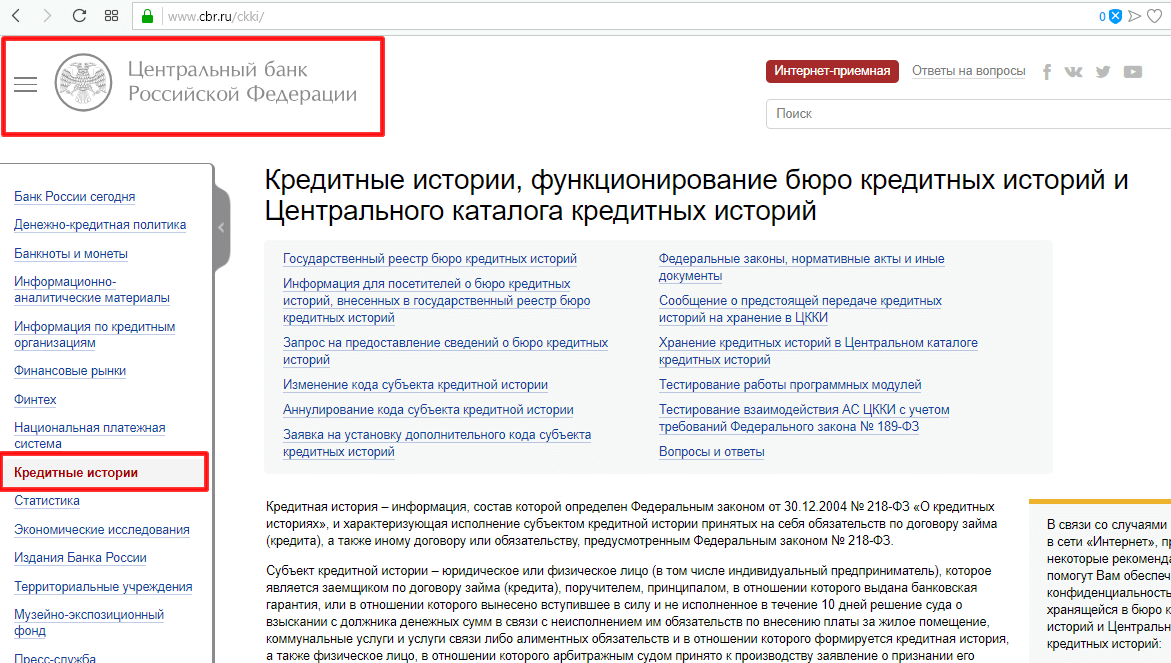

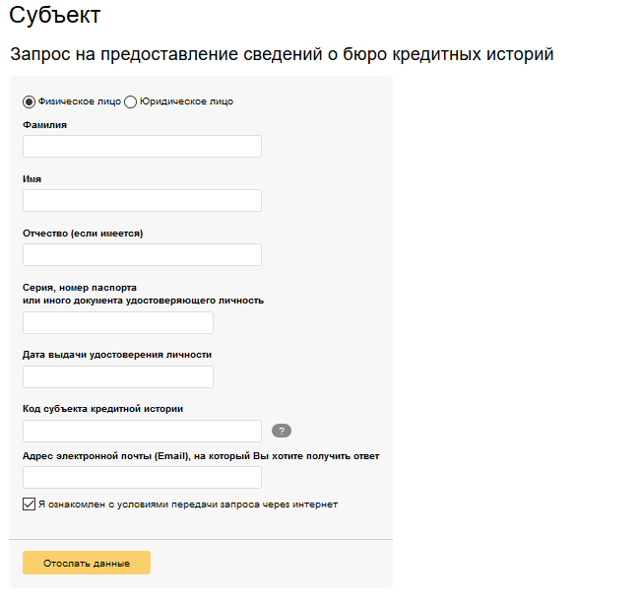

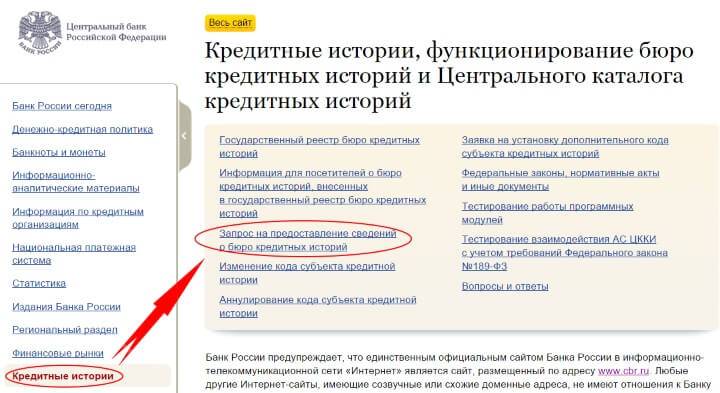

Вы хотите воспользоваться возможностью получить КИ бесплатно, то вам нужно для начала узнать, где она хранится. Для начала зайдите на сайт Центробанка, в разделе кредитной истории выберете раздел «Запрос на предоставление сведений о бюро кредитных историй». Нажмите на кнопку «Субъект» затем заполните форму.

Обратите внимание, вам нужно знать код субъекта, вы можете получить его в том банке, где оформляли кредит. После того как вы узнаете в каком БКИ ваш отчет, вы можете направить запрос о предоставлении сведений

Сделать это вы можете двумя способами: прийти лично или направить письма. Если вы не являетесь жителем того города, как правило – это Москва, где находится бюро, то вариант вам недоступен. Кстати, адрес бюро вы без труда найдете в интернете на сайте организации. Второй вариант направить письмо с заявлением о предоставлении отчета. Только заявление вам нужно подписать и заверить эту подпись у нотариуса. Вместо письма вы также можете отправить телеграмму через почту России, подпись в этом варианте должен заверить сотрудник отделения связи

После того как вы узнаете в каком БКИ ваш отчет, вы можете направить запрос о предоставлении сведений. Сделать это вы можете двумя способами: прийти лично или направить письма. Если вы не являетесь жителем того города, как правило – это Москва, где находится бюро, то вариант вам недоступен. Кстати, адрес бюро вы без труда найдете в интернете на сайте организации. Второй вариант направить письмо с заявлением о предоставлении отчета. Только заявление вам нужно подписать и заверить эту подпись у нотариуса. Вместо письма вы также можете отправить телеграмму через почту России, подпись в этом варианте должен заверить сотрудник отделения связи.

Процесс получения довольно длительный и трудоемкий, если он вам не подходит, и вы хотите получить отчет срочно, заплатите символическую сумму и получите отчет мгновенно. На просторах интернета есть множество сервисов, например, на сайте бюро Эквифакс. Только не стоит обращаться к сомнительным ресурсам, убедитесь, что сайт действительно предоставляет достоверные данные. Многие коммерческие банки в России предоставляют услугу по предоставлению КИ клиентам. Стоимость ее в пределах 500 рублей. И за считаные минуты вы получите отчет, причем это самый практичный быстрый и достоверный метод.

Где можно посмотреть свою кредитную историю

Чтобы посмотреть свою историю, стоит обратиться в главный банк страны, ведь именно там хранится информация о том, куда гражданину надо обратиться за просмотром данной информации. Кредитное бюро — это коммерческое предприятие, которое имеет право на сотрудничество с банками и их клиентами именно такого рода. В главном банке страны хранится информация, куда именно гражданину стоит обратиться, чтобы узнать информацию по своей истории. Также данную информацию может запросить и нотариально заверенное доверенное лицо гражданина.

После оформления кредитного договора назначается индивидуальный кредитный код, зная который, можно направить запрос по почте. Однако не все клиенты банков знают об этом, так как банки просто не ставят своих заемщиков в известность об этом.

Раз в год гражданин имеет право на бесплатный запрос своей кредитной истории, следующие обращения осуществляются платно. Ответ может быть прислан как в бумажном виде, так и в электронном. На обработку запроса кредитному бюро отводится 10 дней.

Общие правила ведения и обновление кредитных историй

Кредитная история содержит сведения об основных обязательствах физического лица. Это могут быть кредиты и займы, платежи по услугам ЖКХ и связи, задолженность по алиментам и другим долгам, взыскиваемым приставами.

Также по данным из кредитной истории можно понять, когда и по каким основаниям гражданину отказывали в предоставлении кредитов и займов.

Порядок ведение кредитных историй и обновление данных в ней определен законом № 218-ФЗ. Несколько важных моментов, которые нужно знать заемщикам:

- банки и МФО могут заключать договор на передачу сведений с любой БКИ. Но при этом они обязаны передавать данные о кредитах и займах в эти бюро;

- в кредитную историю передаются все сведения по обязательствам заемщика, от реквизитов договора и общей суммы, до учета каждого ежемесячного платежа и периода просрочки;

- физические лица вправе запросить отчет из своей кредитной истории из любой БКИ, причем 2 раза в год это можно сделать бесплатно;

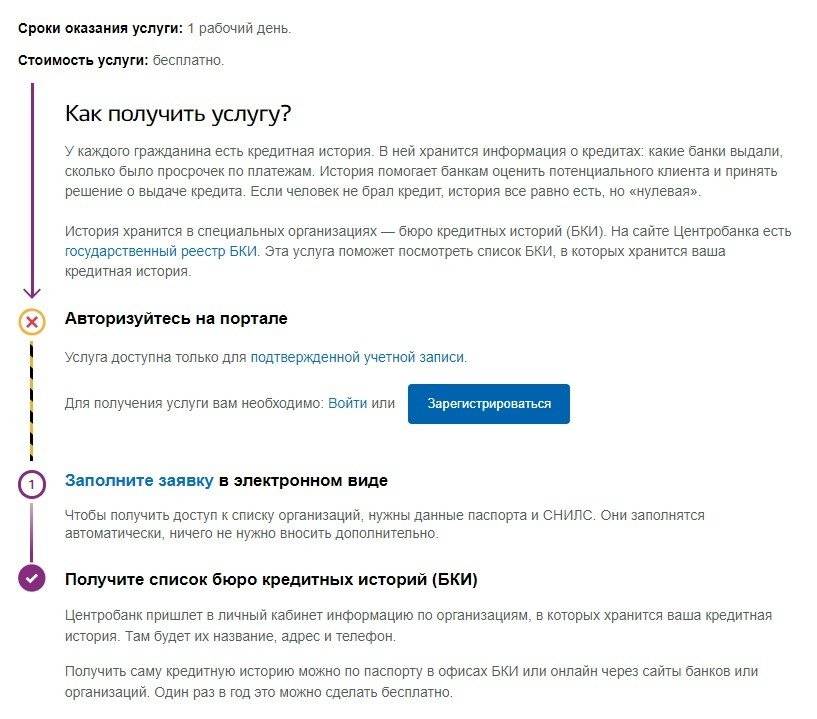

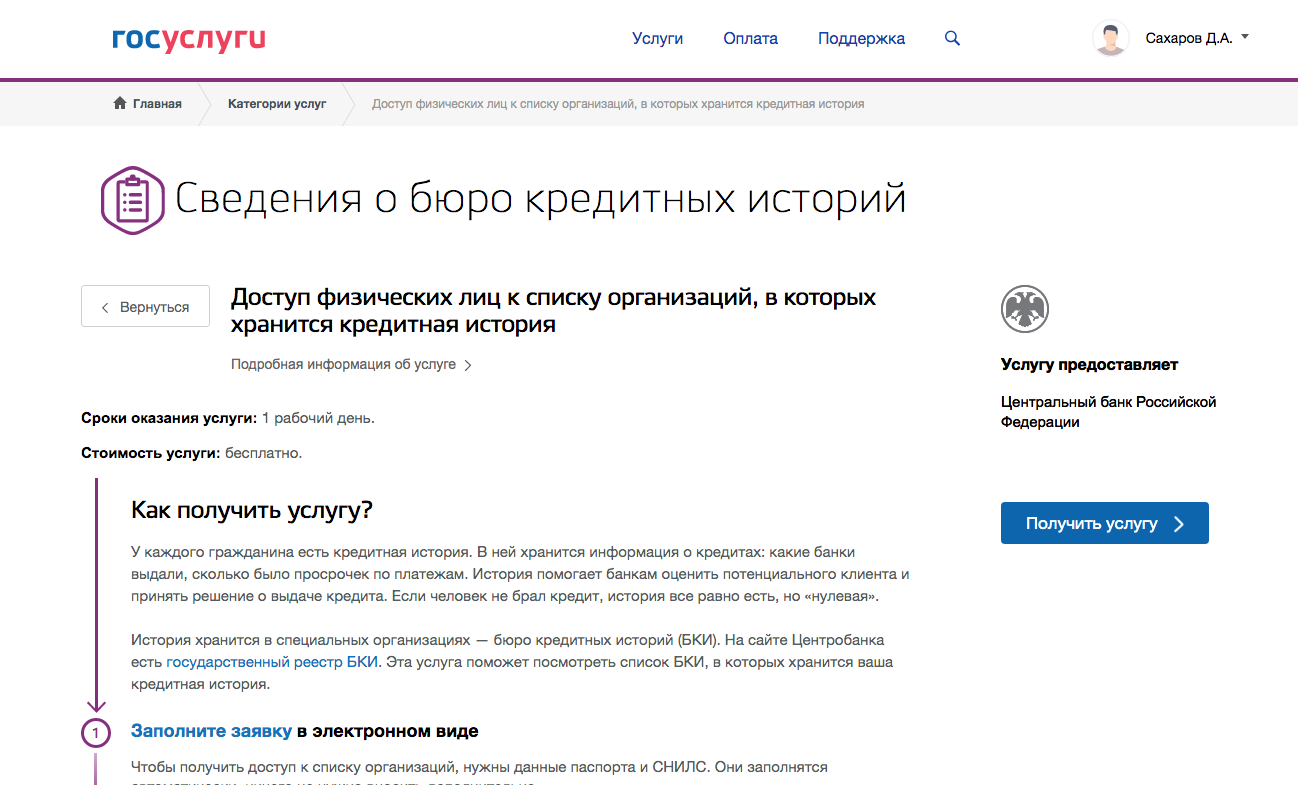

- узнать, в какие БКИ передавались сведения о ваших обязательствах, можно по запросу через госуслуги или на сайте Банка России.

Банк не дает новый кредит без объяснения? Закажите звонок юриста

Учитывая, что у многих заемщиков есть одновременно два и более кредита, причем в разных банках и МФО, то всегда возникает ситуация, когда кредитная история хранится в двух и более БКИ.

Это нормальная ситуация, так как каждый банк сам выбирает, с каким бюро ему сотрудничать. Когда рассматривается заявка на новый кредит, банк проверит отчет по всем ранее возникшим обязательствам и пошлет запрос во все российские БКИ. Поэтому вопрос, как быстро обновляется кредитная информация в БКИ и можно ли повлиять на сроки, актуален для каждого заемщика. Об этом поговорим ниже.

Могут ли передавать сведения в БКИ без согласия заемщика

При оформлении заявки и подписании договора банк предлагает заемщику дать согласие на передачу сведений в БКИ и на ведение его кредитной истории. Большинство заемщиков не раздумывают, давать согласие или нет, так как видят в этом определенную гарантию для одобрения заявки.

На самом деле банки и МФО не будут связаны какими-либо ограничениями, если заемщик не даст согласие на передачу сведений в БКИ. Потому что у банка и МФО требование передавать сведения БКИ — это обязанность, прописанная законом.

Вот что сказано в ст. 5 закона № 218-ФЗ:

- банки, МФО и кредитные кооперативы обязаны передавать сведения о заемщиках, созаемщиках и поручителях хотя бы в одно БКИ, даже если гражданин не давал согласие на это;

- иные организации, которые предоставляют займы физ. лицам, по своей инициативе вправе подавать сведений хотя бы в одно БКИ, даже если на это нет согласия заемщика;

- если сведения о займе учтены БКИ, туда нужно передавать всю информацию о погашении обязательств.

Таким образом, независимо от согласия заемщика, сведения о его обязательствах будут переданы в БКИ. Запретить банкам и МФО направлять кредитную информацию нельзя, поскольку это предусмотрено законом.

Можно ли отозвать согласие на передачу сведений в кредитную историю

Это ни на что не повлияет, тем более что в законе № 218-ФЗ нет положений об отзыве согласия. Заемщик вправе лишь запрашивать отчет о кредитной истории, требовать удаления недостоверных данных о себе. Также есть возможность оспорить данные, включенные в кредитную историю.

Как обратиться в БКИ

Существует несколько способов получения кредитного отчета. Для определения оптимального варианта, нужно исходить из своей возможности и финансового состояния. Необходимо также помнить, что кредитная история может распределяться на несколько кредитных бюро одновременно. А запрос КИ возможен только один раз бесплатно.

И каждый способ имеет несколько особенностей по оформлению. Поэтому, гражданин должен заблаговременно запросить информацию где вообще имеется о нем информация. Для этого на официальном ресурсе Центробанка делается запрос. Необходимо указать не только персонализированные данные, но и код субъекта. Присваивается такой код при первом обращении в кредитное учреждение.

Если код человек не помнит, то его можно обносить, написав заявление в финансовое учреждение, где на данный момент имеется кредит. Самыми оптимальными способами являются несколько действий.

Через бюро КИ

Если человек знает где о нем сведения содержаться, то необходимо напрямую сделать запрос в БКИ.

Совершить это можно несколькими способами:

- через личный визит в представленную организацию;

- через телеграмму;

- через интернет, если бюро кредитных историй предоставляет данный функционал.

Бюро кредитных историй предлагает не только предоставление отчетности, касаемо КИ, но и выявление неточности в КИ. Данный факт можно оспорить у старого кредитора или через судебную инстанцию. Специалисты БКИ вправе присваивать кредитной истории номер или изменить его.

В офисе агента

Ознакомиться с информацией можно запросив ее через иного кредитора. Такая услуга сопровождается дополнительными финансовыми расходами. Предоставляют такую информацию крупнейшие банки – Почта банк, ВТБ, Сбербанк. Другие банки предоставляют услугу в ограниченном режиме. Поэтому, нужно узнавать о возможности непосредственно в кредитном учреждении.

Для получения КИ нужно обратиться в финансовую организацию с документом, удостоверяющим личность, и написать соответствующее заявление. Подготовка документации не занимает много времени. Часто получить справку можно за полчаса. За такую услуги банки взимают комиссию в размере 300– 1100 рублей.

Через онлайн банк

Многие кредитные учреждения позволяют получить информацию через дистанционное управление. То есть клиент должен зайти на официальный ресурс кредитной организации и воспользоваться услугой. Достаточно перейти на вкладку запроса кредитной истории, заполнить все поля и отправить запрос. Такой запрос позволяют сделать ВТБ24 и Сбербанк. Стоимость услуги 500 рублей.

Через Евросеть

Можно проверить свою кредитную историю по паспорту в компании Евросеть. Такая услуга стоит там 990 рублей. Кроме паспорта для решения вопроса ничего не требуется. Дополнительно компания предлагает услугу «идеальный заемщик». Она позволяет составить алгоритм действий для улучшения КИ. Стоимость процедуры 490 рублей.

Кредитование – оптимальная услуга для каждого заемщика, если он имеет положительную кредитную историю.

Читайте далее:

Рефинансирование кредитных карт

Кредитная история

Где взять кредит с плохой кредитной историей

Займы наличными срочно без проверки кредитной истории

Кредитная карта Русский стандарт

Где и сколько хранится КИ

Вся информация в кредитную историю попадает с вашего согласия.

Подписывая договор с заимодавцем, вы соглашаетесь на обработку персональных данных, ставя отметку в специальном пункте. С одной стороны, это добровольное дело, но с другой — без согласия на передачу сведений могут отказать в ссуде.

Где хранится КИ

В результате передачи данных информация о первом и всех последующих займах передается в Бюро Кредитных Историй.

Немного о БКИ – это официальная коммерческая структура, чью деятельность регулирует Центральный Банк России. Имея лицензию на сбор, хранение и передачу сведений, БКИ выполняет все требования регулятора, обеспечивая кредиторов информацией о платежеспособности клиентов.

Прежде чем принять решение о выдаче кредита, любой банк запрашивает по заемщику кредитную историю

Прежде чем принять решение о выдаче кредита, любой банк запрашивает по заемщику кредитную историю

На официальном сайте ЦБ РФ публикуется список всех действующих бюро.

О том, сколько лет хранится и как кредитная история обновляется, расскажем подробнее.

Срок давности КИ

Согласно законодательству, информация в БКИ сохраняется в течение 10 лет (статья ).

Разговоры о том, что через 3 года негативная информация якобы удаляется, база «очищается» и рейтинг клиента обнуляется, не соответствуют действительности.

За вопросом, есть ли срок давности у кредитной истории, часто следует другой. Люди интересуются, можно ли изменить данные, исправить рейтинг. О законных и других способах мы расскажем отдельно.

Как исправить КИ

Нежелание жить с плохой историей и ждать, когда она обнулится, толкает людей на поиски способов исправления своего досье. Кто-то выбирает долгий и законный путь, а кто-то верит мошенникам и теряет деньги.

Первый способ

Вы исправите рейтинг, получая новые ссуды и вовремя их погашая. Например, купив в рассрочку микроволновку и выплатив взносы в положенный срок. Другой вариант — получить заем в МФО, вернуть его через пять дней – информация о выполнении обязательств отразится в КИ.

Но лучший способ – оформить кредитку с небольшим лимитом, пользоваться ею для расчетов, регулярно вносить платежи, получая «плюсики» к репутации.

Восстанавливается рейтинг медленно, но гарантированно.

Второй способ

В интернете вы найдете объявления от компаний, предлагающих исправить КИ за деньги. Однако, отдав 15 тысяч рублей, вы не увидите больше ни «специалистов», ни результата. Исправлять или уничтожать досье никто не будет, таких прав у «посредников» нет.

Изменения в отчет могут вносить только сотрудники БКИ после тщательной проверки сведений, получения подтверждения от банка об ошибках или решения суда. Это длительная процедура, в которой задействовано не одно ведомство.

Как взять кредит физлицу с плохой БКИ

Чтобы оформить кредит с неблагополучной БКИ, воспользуйтесь одним из дельных советов специалистов:

- Банк может пойти навстречу клиенту, если последний готов предоставить в качестве залога недвижимое имущество. Причем квадратные метры не должны быть единственной собственностью заемщика. Насколько такой способ выгодный для должника, вопрос. Если он уверен в стабильности своего дохода, почему нет. Вовремя закрытый кредит восстановит утерянную раньше репутацию.

- Подайте заявку на взятие займа сразу в несколько финансовых заведений. Если кто-то не готов заключить договор с нерадивым заемщиком, то недавно появившийся банк рад любому клиенту. Помните, что соблюдать условия соглашения на этот раз придется с филигранной точностью дат и сумм платежей, иначе исправить репутацию позже уже будет практически невозможно. Придется обходиться собственными средствами.

Понятие кредитной истории

Одно из ключевых понятий в финансовой жизни человека ― индивидуальная кредитная история, имеющая срок давности. Это специальный показатель, который рассчитывается по математическим формулам и зависит от ряда важных параметров.

- Характеристика человека (пол, возраст, семейное положение, наличие детей и иждивенцев).

- Наличие официального места работы. Помимо факта, важен срок. Необходимо иметь опыт работы не менее 1 г. за 5 л., из которых 3-6 мес. на крайнем месте.

- Уровень зарплаты и иных поступающих зачислений. От параметра зависит то, сколько денег максимально могут одобрить. В среднем, банки ориентируются на то, чтобы ежемесячный платеж не превышал 50% от зарплаты заемщика.

- Количество и общая сумма ранее взятых денежных средств в долг у банка. Если в настоящем есть непогашенные займы, банк будет их учитывать при расчете максимальной одобряемой ссуды.

- Наличие просрочек и досрочных внесений. Люди ошибочно полагают, что досрочные погашения являются показателем добросовестности. В социальном плане это так, но для банка это означает исключительно потерю процентов (упущенную прибыль).

- Тип кредитования ― потребительский, обеспечение, ипотека, автокредитование.

- Факт банкротства. С 2015 г. физические лица вправе объявлять себя банкротами. Для банка ― это заведомая потеря прибыли, и повод сомневаться в добросовестности клиента. Клиентов обязывают сообщать о статусе банкрота в течение 3 л., при подаче новых заявок, но, факт продолжает влиять на историю сверх предела.

От балла напрямую зависит то, какую сумму одобрят и дадут ли деньги в долг. Если заемщик допускал недобросовестное отношение к займу, следует ее улучшать или ждать, когда срок отображения факта из нее уйдет. Рекомендуется знать, сколько лет хранится кредитная история в бюро кредитных историй.

Бюро кредитных историй ― организация, которая занимается расчетом индивидуального балла, его присвоением и внесением изменений. В России их более 30. Запросить данные могут:

- финансовые организации, в которые претендент подает заявку на выдачу денег;

- судебные органы;

- центральный банк РФ;

- сам человек;

- служба взыскания (приставы);

- правоохранительные органы.

Если срок хранения кредитной истории в бюро кредитных историй истек, данные более не учитываются при расчете балла и третьи лица не могут их узнать.

Официальная кредитная история

В Бюро кредитных историй информация о заемщике носит негативный характер в двух случаях:

- Кредитный отдел передал в Бюро по тем или иным причинам недостоверную или ложную информацию, либо ненамеренно скрыл ее. В такой ситуации стоит обратиться в банк или бюро с доказательными договорами и квитанциями, недоразумение будет исправлено в срок до 30 дней. Через банк эта процедура дает результат намного быстрее, чем через Бюро.

- Заемщик не вовремя отвечал по своим кредитным обязательствам. Разово или систематически – от этого зависит степень «негативности» кредитной истории. Здесь для исправления одними квитанциями не обойтись.

У официальной истории срок годности 15 лет, поэтому после неудачного кредитного опыта привести ее в порядок будет совсем непросто. Самый распространенный способ это сделать – улучшить ее посредством своевременного погашения новых займов. Пусть это будут небольшие и краткосрочные обязательства, но общую картину улучшить смогут. Если есть залоговое имущество, его так же можно использовать для исправления истории, посредством оформления займа под залог. Так как в таком случае клиент сильно рискует, доверие со стороны банка внушительно растет.

Хоть срок хранения достаточно большой, для некоторых банков актуальными являются данные за последние пять лет.

Так что если история испорчена – то это не значит, что в займе будет категорически отказано.

Очистить свою кредитную историю полностью не получится. Но в некотором роде, клиент, который успешно пытается исправить ее, выглядит для банка намного более привлекательным заемщиком, по сравнению с тем, у кого нет истории вообще.