Кому одобряют

Кому выдают

- Гражданам РФ от 18 лет;

- С постоянным доходом от 9000 руб. для Москвы и от 5000 руб. для регионов;

- С контактным телефоном;

- С постоянным местом регистрации, где вы проживаете и официально работаете в городе, где есть отделение Альфа-банка или в ближайших населенных пунктах, где есть отделения.

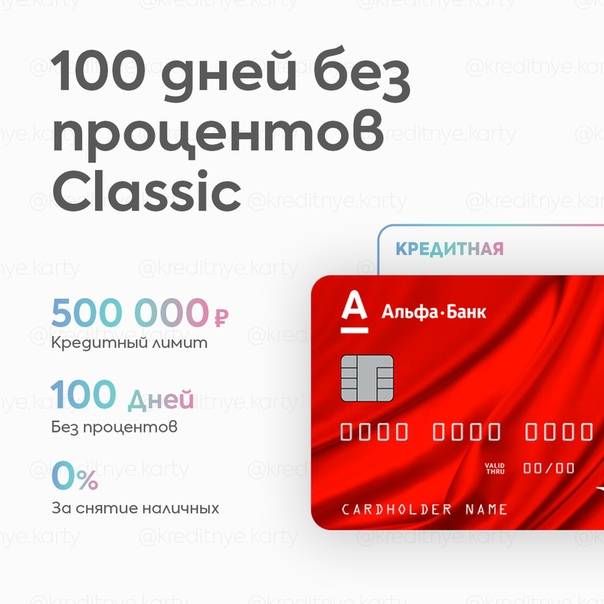

на карту Альфа банка 100 дней без процентов. .

Необходимые документы

Обязательные документы

паспорт

и один из документов на выбор:

- Заграничный паспорт

- Водительское удостоверение

- Свидетельство ИНН

- СНИЛС

- Полис ОМС

- Ваша дебетовая или кредитная карта любого банка

Необязательные документы

Если вы предоставите один из указанных ниже документов, вероятность одобрения кредита повысится:

- Копия свидетельства о регистрации автомобиля (автомобиль не старше 4 лет)

- Копия заграничного паспорта с информацией о поездке за рубеж за последние 12 месяцев

- Копия лицевой стороны полиса ДМС

- Копия полиса добровольного страхования транспортного средства «КАСКО»

- Выписка по счету с остатком не менее 150 000 ₽

Чтобы получить кредитную карту на еще более выгодных условиях, приложите справку по форме 2-НДФЛ за последние 3 месяца или справку по форме банка:

При заполнении справки необходимо соблюдать следующие правила:

- Все поля справки обязательны для заполнения

- Срок действия «Справки о трудоустройстве и доходах физического лица» — 30 дней с даты оформления

- Справка не должна быть выдана клиентом самому себе и/или его супругом/супругой

Сколько делается карта, как и где ее получить?

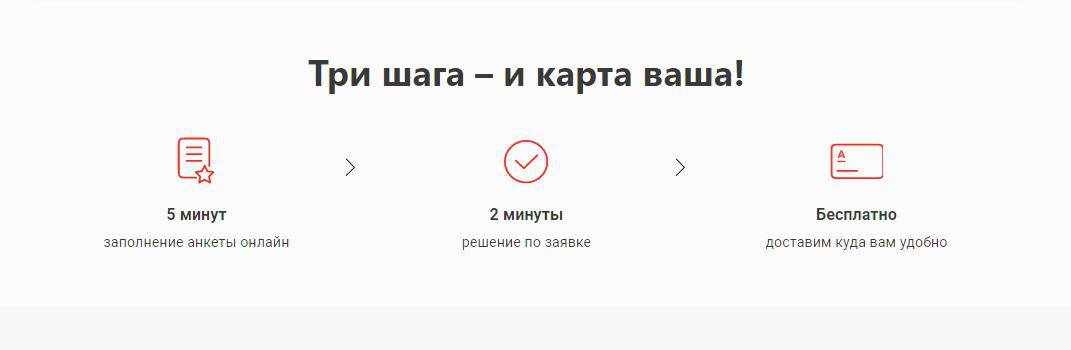

Для начала вам необходимо . Решение об одобрении или отказе вы узнаете онлайн за 2 минуты. В случае одобрения, карту вы сможете получить на следующий день в отделении банка или заказать доставку на дом.

Срок одобрения: 2 минуты

Срок изготовления карты: 1 день

В каких случаях могут отказать?

Банк ориентирован на любую возрастную аудиторию, карту может получить даже студент от 18 лет или пенсионер, единственно важный момент для банка — это наличие дохода.

Безусловно причиной отказа могут послужить следующие факторы:

- Неоднократная просрочка по кредитам

- Несколько не погашенных кредитов в данный момент

- Плохая кредитная история

- Вы проживаете в регионе с отделением дальше 150 км или в регионе, в котором банк не кредитует и не выдает карты, список см. ниже .

- Нет регистрации

- Не трудоспособен

- Минимальный возраст

Даже если вы когда-то пророчили платеж по кредиту, вы всегда можете попробовать получить кредитную карту, срок рассмотрения онлайн — 2 минуты.

Получение и активация

Получить готовую кредитную карту «100 дней без %» можно в отделении банка или же через курьера, который привезет ее домой клиенту или на работу. Желаемый способ доставки следует указать при заполнении заявки на сайте.

Для того, чтобы начать пользоваться кредиткой, ее следует активировать. Для этого нужно выполнить следующие шаги:

- скачать и установить на телефон мобильное приложение Альфа-Банка,

- ввести свой телефон (он должен совпадать с номером, указанным в анкете),

- в разделе «Счета и карты» следует выбрать соответствующий банковский продукт и нажать на кнопку «Активировать карту»,

- придумать свой пин-код и ввести пароль из смс сообщения. После этого карточка будет активирована.

Требования к держателю карты

Отличительной чертой Альфа банка от других банков является то, что в независимости от того какой кредитный продукт будет оформлять клиент, каждый заемщик должен соответствовать установленным требованиям.

Для того чтобы оформить кредит, а так же карту «100 дней без %» в Альфа Банке, клиент должен быть:

- Не моложе 18-ти лет. Причем огромное значение имеет гражданство клиента. Кредиты банка доступны только гражданам РФ;

- Доход пользователя банковскими услугами должен быть постоянным. Кроме того, банк установил некоторые значения, которые будут говорить о платежеспособности клиента. Постоянный доход клиента в месяц для жителей Москвы должен составлять не менее 9 000 рублей, после уплаты всех необходимых налогов. Что касается жителей других регионов России, то их заработок в месяц должен быть не менее 5 000 рублей.

Не стоит забывать, что если клиент хочет оформить большую сумму в кредит, то для него могут быть установлены иные правила;

- По месту фактического проживания клиента должен иметься сотовый либо домашний телефон;

- По месту работы заемщика должен иметься обычный стационарный телефон. Кроме того номер телефона бухгалтерии предприятия необходимо сообщить сотруднику банка;

- Предполагаемый заемщик банка ко всему прочему должен иметь постоянную прописку, а так же работать в том населенном пункте, где расположено одно из отделений Альфа банка, либо находиться вблизи к городу, где есть Альфа Банк.

Если клиент отвечает вышеперечисленным требованиям, то вероятность оформить карту возрастает в несколько раз. Напомним, что банк подходит к каждому клиенту индивидуально, поэтому принимает положительное либо отрицательное решение только на основании представленных документов.

Как закрыть кредитную карту Альфа-банка «100 дней без процентов»

С закрытием карты всё довольно просто, для этого даже не нужно идти в банк. Соответствующая функция есть в мобильном приложении. Сначала необходимо полностью погасить долг и быть уверенным, что никаких процентов уже не начислят (если выполнялось условие льготного периода, так и есть).

Проходим в мобильном приложении «Счета и карты», выбираем карту «100 дней», прокручиваем до упора вниз, последний пункт «Закрыть карту». Там 2 варианта:

Нам нужен второй вариант — закрыть карту вместе со счетом и кредитным договором.

Договор и счет закроются не сразу, а через 45 дней.

Закрыл я кредитку, когда заканчивался бесплатный первый год, рассчитывая на очередную интересную акцию. И вот, такая акция случилась в виде новой карты «Билайн 100 дней» — это ровно то же самое, но с максимальным лимитом 100000 рублей, безусловно бесплатным первым годом и без страховок.

Как, когда и сколько платить?

Минимальный платеж в Альфа-Банке варьируется от 3-х до 10-и процентов от суммы долга, алгоритм определения размера минимального платежа довольно сложный — он зависит от вашей кредитной истории, а также от того насколько своевременно вы вносили минимальные платежи по другим кредитам, в том числе в сторонних банках.

Чем лучше эти параметры, тем меньше процент от суммы основного долга будет рассчитываться при выставлении счета.

То есть процент минимального платежа будет не фиксированным а постоянно разным, но в пределах от 3-х до 10-и процентов. Точную сумму нужно узнавать в личном кабинете.

Если вы хотите пользоваться картой без переплат, то вносите больше чем требуется в обязательном платеже. Что касается даты внесения платежа, то тут все зависит от того когда мы подписали договор — с этого момента начинается платежный период, который длится 1 месяц.

В конце платёжного периода банк направляет выписку с информацией о полной сумме долга и размере обязательного взноса. На то, чтобы внести деньги у вас будет 20 дней, а чтобы не высчитывать от у ближайшего платежа — почаще заглядывайте в мобильное приложение.

Пополнить карту проще всего через банкоматы Альфа-Банка комиссии от внесения наличных списываться не будет, но учитывайте что деньги не всегда поступают на счет мгновенно, поэтому лучше платить за 1-2 дня до списания.

Список требуемых документов

Заемщики Альфа-Банка практически подразделяются на несколько категорий. Это «зарплатники», работники организаций-партнеров ФКУ и остальные клиенты. Наиболее лояльные условия кредитования предусмотрены для лиц, получающих зарплату на счета в Альфа-Банке. Разберем, какие документы необходимо предоставлять заявителям. Для получения кредитной карты следует подготовить:

- паспорт РФ;

- доп.документ (заграничный паспорт, ИНН, СНИЛС, медицинский полис, дебетовый или кредитный пластик сторонней банковской организации);

- второй доп.документ (СТС или ПТС автомобиля, добровольная страховка, полис КАСКО, выписка с дебетового счета, «загранка» со штампами, подтверждающими выезд за рубеж в последние 12 мес.);

- справка о размере дохода (2-НДФЛ или по форме ФКУ), за три месяца.

Зарплатным клиентам обязательно предъявлять только паспорт. Дополнительные документы представляются ими по желанию. Клиенты, относящиеся к другим категориям, должны передать на рассмотрение более полный пакет. Справка, подтверждающая доход, значительно повышает шансы на одобрение кредитной заявки.

Льготный период карты «100 дней без %»

Наверняка каждый держатель каты понимает, что льготный период – это время, в течение которого необходимо вернуть в банк всю сумму долга.

Бывают случаи, при которых держатель карты в полном объеме вносит платеж, не пропускает даты, а в ответ получает на телефон сообщения о просрочках. Как же быть в таких ситуациях, и как не допустить подобных неприятных инцидентов?

Ответ на такие вопросы прост – все что нужно – это правильно уметь рассчитывать льготный период.

Путаница возникает именно в том, что многие банки прописывают льготный период с приставкой «До». При этом начальной дата исчисления одни считают день авторизации карточного счета, другие день, когда была осуществлена первая операция по кредитке. Поэтому и получается, что льготный период «до 55 дней» на самом деле может быть как 35, так и 45 дней.

Что касается карты «100 дней без %», то льготный период по ней равен 100 дням. Однако, не стоит забывать, что несмотря на то, что по карте три месяца с небольшим проценты не насчитываются, обязанность клиента вносить ежемесячные платежи никто не отменял. Каждый держатель должен вносить хотя бы минимальный платеж на карту – 5 % от долга, но не менее 320 руб.

Важно помнить, что льготный период по карте «100 дней без %» начинается в день совершения первой операции по счету. Кроме того, Альфа Банк применяет нечестный льготный период

В этом видео подробно рассказывается о льготном периоде (он же «Грейс Период»):

Нечестный льготный период означает, что банк не начисляет проценты в том случае, если вся сумма долга возвращена в срок до 100 календарных дней. На самом деле существует честный льготный период, который означает, что проценты не должны начисляться, если клиент внес ежемесячную сумму строго в даты платежного периода. А остальная сумма задолженности переходит в рамки следующего платежного периода.

На деле же мы видим обратную картину. Несмотря на то, что пользоваться кредитными средствами три месяца без процентов – это заманчивое предложение, а вернуть деньги в срок банку придется в полном объеме.

Как именно действует предлагаемая услуга от банка?

Беспроцентное время составляет примерно сто дней. Как только товар будет куплен, с помощью заемных денег, или же после снятия наличных средств, то именно с этого самого момента пользователям выдается сто дней на погашение долга.

Минимальный объем платежа. Отныне почти каждый месяц придется вносить минимальную сумму в размере от 3 и до 10% от основной суммы, но не меньше установленной 300 руб.

Если же сто дней пройдены. Как правило многие успевают погасить задолженность именно в течение всего указанного периода. Но, если к примеру пользователь картой так и не смог внести всю необходимую сумму, тогда остаток средств превращается в кредит. После прохождения трех месяцев с заемщика будет удерживаться определенная сумма в виде процентных ставок. Кредитные ставки в частых случаях будут определены индивидуально и будет составлять от 11.99 процентов из годовых.

Повторный льготный период. Для использования льготного момента повторно нужно поначалу погасить всю задолженность.

Требования к держателю пластика

Продукт предоставляется далеко не каждому клиенту. Держатель пластика обязан отвечать следующим требованиям:

- иметь гражданство РФ и постоянную или временную регистрацию на ее территории;

- быть старше 21 года;

- получать постоянный ежемесячный доход (минимальный уровень официальной зарплаты – от пяти до девяти тысяч рублей) и возможность подтвердить его документами;

- быть официально трудоустроенным (зарплатным клиентам банка получить кредитку будет легче);

Соответствие этим требованиям нужно будет подтвердить справками. Помимо зарплатных клиентов, больше шансов на одобрение у тех, кто пользуется другими продуктами Альфа-банка, а также имеет открытые сберегательные счета и депозиты.

Финансовая организация проверяет кредитную историю клиента, поэтому получить пластик не смогут те, кто допускал просрочки по займам. Отказ будет также в следующих случаях:

- клиент указал в анкете неверные сведения;

- есть судимость, долги по налогам;

- гражданин не может подтвердить свой доход и при этом не является затратным клиентом банка.

Как пользоваться картой «100 дней без процентов» в 2020 году

По условиям договора, клиенту предоставляет возможность:

снимать наличные деньги в банкомате,

перевести средства на другие счета,

оплачивать покупки в магазинах,

осуществлять оплату штрафов ГИБДД, услуг интернета, мобильной связи.

Эти и другие действия доступны в интернет-банке. При этом кредитор сто дней не начисляет процентную ставку займа. Бесплатный период распространяется на средства, полученные налом.

Ошибочно думать, что все сто дней можно не вносить на карточку деньги. Если вы так сделаете, то получите неустойку от Банка в размере 0,1% от суммы просроченного платежа за каждый день задержки. Льготный период прекращается, банк начинает начислять комиссию за пользование деньгами с первого дня.

Владелец карты часто не понимает такие действия Банка и считают их нечестными по отношению к нему. Причина же кроется в неумении заемщика сосредоточенно изучать кредитный договор, тарифы и ответственность сторон. Если четко видеть схему взаимодействия с Банком в качестве владельца кредитной карты, можно обходить все подводные камни договора и получит при этом максимальный положительный результат.

Пример пользования займом

Рассмотрим на выдуманную ситуацию. Допустим, после активирования Classic, снято 50 000 наличных. Теперь долг кредитору составляет 51 190 рублей. Из них 1 190 – стоимость обслуживания карты. Начался льготный период. Далее нужно действовать примерно по следующей схеме:

|

При условии, когда потраченные деньги возвращены банку частично, тогда на разницу начнут начислять проценты за пользование кредитом по назначенной ставке.

На счете карты можно разместить собственные финансы, тогда, при снятии дебетовых наличных, также взимается комиссия согласно тарифу. В таком случае клиенту удобнее рассчитываться кредиткой на кассах торговых точек.

Льготный период и пример использования карты

Отдельного объяснения на пальцах заслуживает беспроцентный период. Из названия кредитной карты понятно, что его продолжительность – 100 дней

Важно разобраться, как считать льготное время, чтобы не пропускать сроки и пользоваться пластиком максимально выгодно

Итак, объяснение на пальцах проведем на примере классического тарифа. После того, как менеджер передаст вам кредитку, необходимо ее активировать. На следующие сутки, к примеру, 1 октября, Альфа-Банк удержит комиссию за годовое обслуживание. Сумма списания составит 590 рублей. Так, долг начнет копиться автоматически, отсчет льготного периода также пойдет с этой даты.

Далее, держатель кредитки покупает телевизор стоимостью 100 тысяч рублей 10 октября. Так, сумма его обязательств перед банком составит уже 100590 руб. Грейс начал действовать с 1 октября, когда карта была активирована, поэтому погасить всю сумму, чтобы не переплачивать проценты, необходимо до 9 января.

Есть еще один момент – условиями кредитной карты предусмотрен минимальный ежемесячный платеж, обязательный к внесению. Поэтому не стоит думать, что о кредитке можно забыть вплоть до 9 января. Ровно спустя 30 дней, в нашем примере – до 31 октября, нужно внести на счет средства в размере 3-10% от накопившейся задолженности. Взнос определяется банком. Так, при пятипроцентном обязательном платеже и долге в 100590 рублей, необходимо внести 5029,5 руб.

Спустя 30 дней – до 30 ноября, требуется погасить еще часть долга. Минимальный взнос составит (100590-5029,5)*5/100=4778,02 руб. Альфа-Банк обязательно информирует держателя карты о размере минимального ежемесячного платежа посредством СМС-уведомлений.

До окончания грейса будет еще один день обязательного взноса – 30 декабря (плюс тридцать суток с предыдущей даты). Здесь необходимо зачислить на кредитный счет 4539,12 руб. Желательно, до 9 января вернуть на карту оставшиеся 86243,36 руб., иначе придется уплатить процент за весь период пользования средствами. Если возможности восполнить лимит нет, придется перейти на режим ежемесячной оплаты долга вместе с процентами. В рассмотренном случае, при ставке 20% годовых, банк насчитает за 100 дней 5512 рублей процентной платы.

Настолько простое объяснение условий грейса и порядка расчета месячного платежа помогут многим заемщикам не допускать ошибок при пользовании кредиткой. Достаточно уложиться в даты платежа, тогда карточка станет действительно выгодной.

Как оформить кредитную карту 100 дней без процентов

Получить карту просто:

- На официальном сайте оставьте заявку на открытие карты «100 дней без процентов».

- Дождитесь положительного решения. После которого на указанный телефон в анкете поступит звонок от сотрудника Альфа-Банка.

- Договоритесь о встрече, на которую курьер привезет договор и карту.

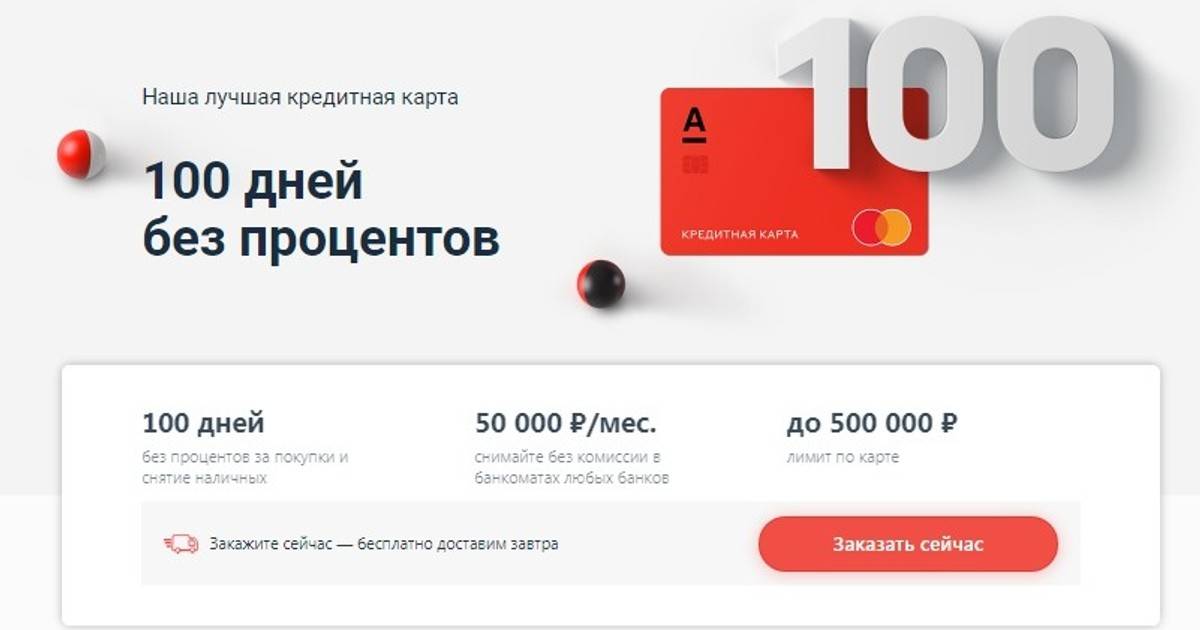

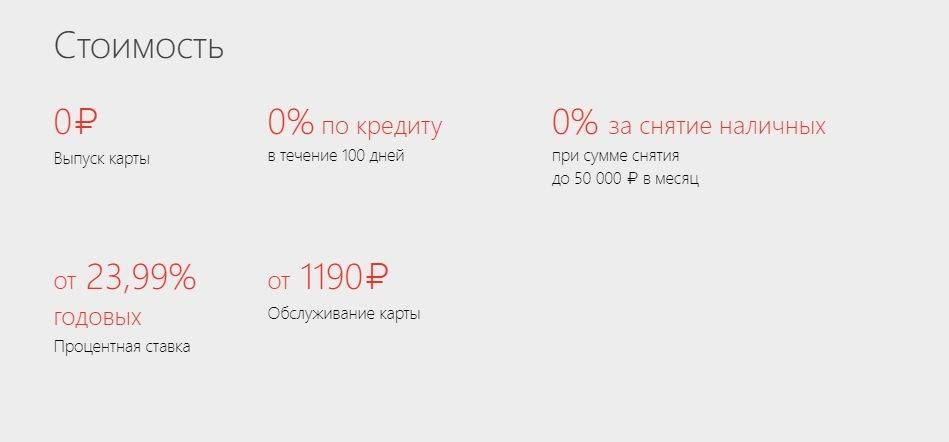

100 дней без процентов Ставка от 11,99% Макс. лимит до 500 000 р. Срок выпуска до 2 дней Льготный период 100 дней

100 дней без процентов Ставка от 11,99% Макс. лимит до 500 000 р. Срок выпуска до 2 дней Льготный период 100 дней

Хочу такую14Не хочу13

Заказать кредитную карту со сроком погашения «100 дней без процентов» через интернет проще простого: до 2 минут на внесение данных и до 2 дней на рассмотрение. Когда заявка будет одобрена, приготовьте оригиналы документов, которые были приложены к заявлению о выпуске карты.

Требования к клиентам

Клиенты Альфа-Банка могут претендовать на получение кредитной карты 100 дней, если соответствуют таким требованиям кредитора:

- гражданство РФ;

- возраст от 18 лет;

- наличие постоянного дохода (минимальный ежемесячный доход после всех налоговых вычетов и отчислений составляет 5000 руб., для жителей Москвы этот порог выше – 9000 руб.);

- наличие контактного телефона (мобильный, стационарный по месту проживания);

- наличие телефона по месту работы, если его нет, то необходимо предоставить телефонный номер бухгалтерии или отдела кадров;

- наличие постоянной регистрации, фактического проживания или места работы, рядом с которыми имеется отделение Альфа-Банка.

Кредитная карточка оформляется при наличии следующих документов:

- российский паспорт с регистрацией;

- дополнительный документ, подтверждающий личность претендента (на выбор) – загранпаспорт, ИНН, удостоверение водителя, ОМС, СНИЛС, любой пластик иного банка).

Еще одна возможность повысить свои шансы на получение кредитной карты Альфа-Банка на 100 дней – предоставить дополнительное свидетельство своего финансового благосостояния из указанного списка копий документов:

- банковскую выписку с остатком выше 150 тыс. руб.;

- свидетельство о госрегистрации ТС не старше 4 лет;

- загранпаспорт с пометкой о зарубежной поездке предыдущие 12 мес.;

- страховой полис ДМС;

- КАСКО.

Если заявитель принесет документ о своих заработках (2-НДФЛ или по форме банка), у него есть шанс получить высокий кредитный лимит.

Как получить карту

Оформить карточку можно традиционно:

- посетив банковское отделение;

- обратившись на номер 8 800 100-20-17.

Получить карту проще простого — необходимо всего лишь заполнить онлайн анкету на сайте банка

У кредитной карты Альфа-Банка 100 дней есть несомненное преимущество – возможность оформить ее онлайн. Процедура подачи заявки следующая:

- войти на сайт;

- в меню выбрать раздел «Частным лицам»;

- выбрать вкладку «Карты», затем – «Кредитные карты»;

- из списка предложений остановиться на «100 дней без процентов»;

- кликнуть на «Заказать карту»;

- заполнить онлайн-заявку;

- решение банка придет за короткое время.

Банковское учреждение предлагает дополнительную услугу – бесплатная доставка кредитки ее пользователю.

В каких случаях могут отказать

Альфа-Банк отказывает в выдаче карты 100 дней без процентов по следующим причинам:

- у заявителя недостаточный уровень дохода или ему не удалось убедить кредитора в своей платежеспособности;

- информация о заработке сфальсифицирована или неактуальна на момент отправки заявки;

- у заявителя уже имеются кредиты с просрочками;

- отрицательная КИ;

- личность будущего картодержателя вызывает сомнения о его финансовой дисциплине и добропорядочности (наличие судимости, проблемы с ФНС и-за неуплаченных налогов, непогашенные штрафы).

Чтобы справки о заработке имели актуальную информацию, необходимо предоставить их в банковское учреждение не позже 30 дней. К сфальсифицированным сведениям о доходе относятся:

- несоответствие фактического заработка и указанного в справке;

- справка по банковской форме выдана на самого себя или ближайшего родственника.

Преимущества кредитной карты 100 дней без % от alfabank.ru

Кредитная карта 100 дней без процентов удобна по многим причинам:

- Просто огромный период кредитования (100 дней), c которым сравниться способен разве что Тинькофф (у банка есть продукты с периодом в 120 дней).

- Возможность снимать средства со счета без комиссии – конечно, есть лимит в 50 000Р, превысив который, вы таки обязаны будете заплатить %, однако практически никто на рынке не в состоянии предоставить аналогичные условия.

- Быстрое оформление и доставка по адресу – если вам не нужна крупная сумма (свыше 300 000Р), то потребуется паспорт РФ и второй документ (ИНН, СНИЛС, водительские права и т.д.). А уж небольшие лимиты (до 50 000Р) вообще выдаются только по паспорту.

- Удобный банкинг с уведомлениями и консультирование – вам ненавязчиво напомнят, когда придет время уплатить ежемесячный взнос и погасить всю сумму.

В общем, это действительно интересное предложение, не имеющее аналогов на рынке.

Карта 100 дней без процентов оформляется только с платежной системой Visa. В принципе этого достаточно для того, чтобы безбоязненно брать ее за границу: практически во всех странах мира данный оператор принимается (исключение составляют только совсем удаленные территории третьего мира). В карте есть функция бесконтактной оплаты: для пополнения, снятия и оплаты вам необязательно вставлять ее в терминал/банкомат – достаточно просто приложить к сканеру и транзакция пройдет успешно. Важный момент: согласно требованиям законодательства, при совершении операции на сумму свыше 1000 рублей вы должны ввести пин-код для подтверждения права владения картой.

Для оплаты товаров и услуг по карте 100 дней без % Альфа-Банк предусмотрел наличие в мобильном приложении привязки к ApplePay, SamsungPay и GooglePay – международным системам моментальных переводов. Поэтому носить с собой повсюду «пластик» вовсе не обязательно: просто открываете сервис (GooglePay — для мобильных устройств на Android, ApplePay — для «яблочных» телефонов, SamsungPay – для любых ОС), подносите QR-код к кассовому аппарату и транзакция проходит.

Счет по кредитной карте Альфа-Банка открывается только в российских рублях. Если вам понадобится расплатиться в другой валюте, рубли автоматически сконвертируются в евро или доллар по внутреннему курсу банка, а потом через последние – в другие денежные единицы (двойная конвертация). Важный момент: при снятии наличных в иностранной валюте возможна комиссия. Как вы, наверное, уже поняли из сказанного, пользоваться картой за границей можно. На практике это оказывается очень удобно: меньше риска, что в случае потери основной (кредитной карты) у вас возникнут проблемы с деньгами. А беспроцентный период действует и при транзакциях вне региона оформления.

- Просмотр и управление счетами (пополнение, снятие, погашение).

- Настройка опций бесконтактной оплаты.

- Онлайн-переводы на карту, кошелек и любую другую платежную систему (возможна комиссия как со стороны банка, так и со стороны третьих лиц).

- Оплата товаров, услуг (в том числе – коммунальных, государственных пошлин, налогов и многого другого).

- Страхование.

- Инвестиции («Альфа-Директ»).

- Контроль финансов (бонусов, комиссий и пр.).

Оценка приложения в GooglePlay — 4.2. В AppStore — 4.9. И это весьма неплохой рейтинг для приложений, особенно связанных с банковской структурой.

Денежные переводы, платежи и рефинансирование

Не так радужно дела обстоят с денежными переводами льготный период на них также распространяется, но будет списана комиссия за перевод в размере 5,9% но не менее 100 рублей. Так что, снимать наличные с кредитки выгоднее чем переводить их на другую карту.

Аналогичная ситуация с разного рода платежами: оплата сотовой связи, жилищно-коммунальных услуг, интернета и прочего. Здесь комиссия будет фиксированной и составит 29 рублей за один платеж. Комиссия также будет снята если переводить деньги с кредитки Альфа-Банка через другие сервисы и приложения.

Что касается рефинансирования, то тут можно обойтись без комиссий. Для этого вам нужно перекрыть долг по другой кредитке в личном кабинете, через раздел перевод задолженности, если вы просто переведете деньги с карты на карту, то миссия будет начислена сразу, как за обычный перевод.

В течение двух недель после погашения задолженности нужно подать заявление на расторжение договора со сторонним банком, если этого не сделать опять-таки будет начислена комиссия.

Как пишут на сайте Альфа-Банка, справка о закрытии задолженности не требуется, так как через 70 дней Альфа-Банк самостоятельно проверит расторгли ли вы договор.

А вот как пишут в отзывах, справку все-таки лучше взять и сразу же передать в банк, так как в БКИ Эквифакс, с которым сотрудничает Альфа-Банк архивные договоры часто числятся активными, а стало быть банк ссылаясь на то что вы нарушили условия рефинансирования начислит вам процентную ставку как за обычный перевод, то есть 5,9% от суммы.

Платные операции и услуги

Клиент может избежать комиссий в определенных случаях при соблюдении установленных банком правил. Но есть и операции, за которые придется заплатить в любом случае. Речь идет о переводе денег. Стоимость зависит от категории карты:

- стандартная кредитка предполагает списание — 5,9 процентов от используемой суммы денег и не менее 500 рублей;

- золотая – 4,9% и не менее 400 рублей;

- платиновая – 3,9 процентов от суммы и не мене 300 рублей.

При этом оплата жилищно-коммунальных услуг, мобильной связи, ТВ и штрафов ГИБДД остаются бесплатными вне зависимости от тарифа.

Стоимость СМС-оповещения составляет 59 рублей в месяц.