Рыбка на крючке

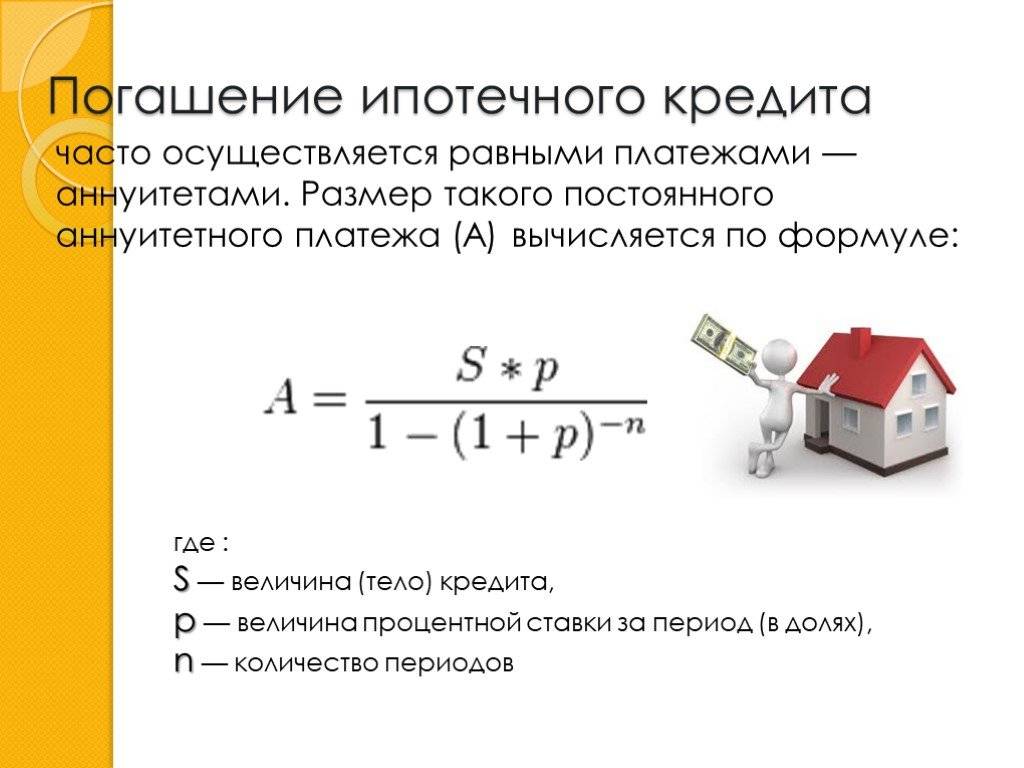

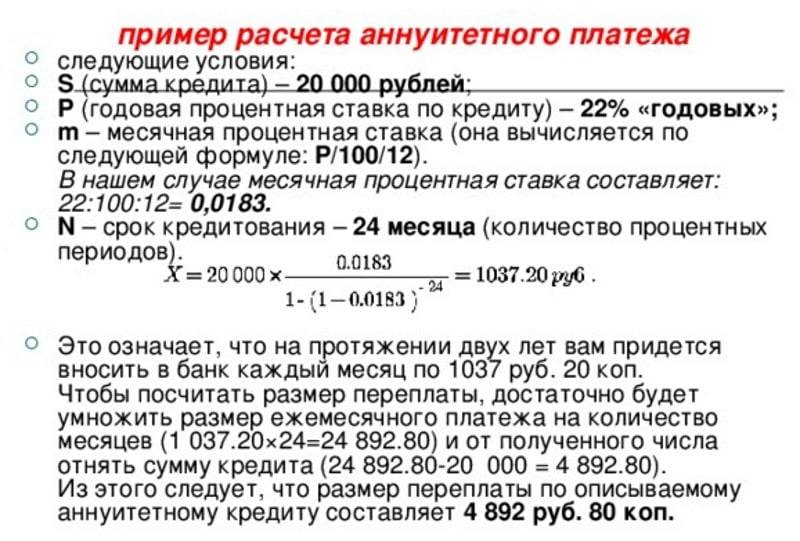

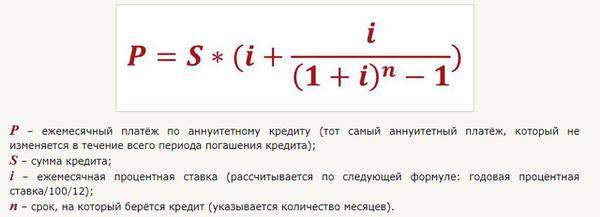

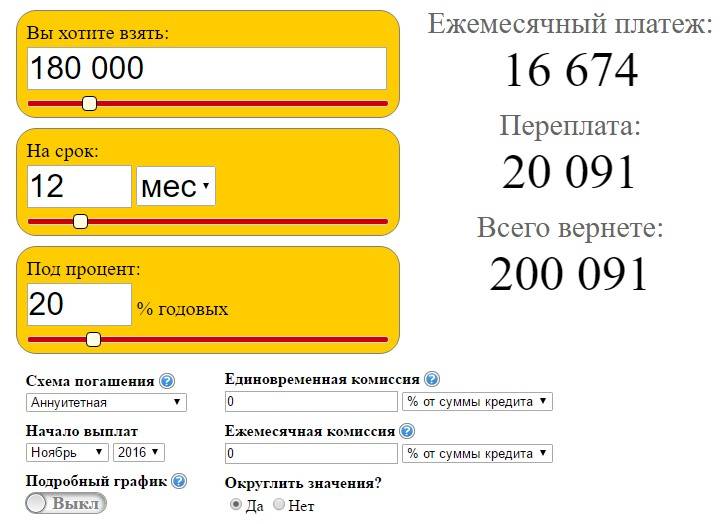

А что такое аннуитетный платеж? Какой принцип его начисления? И почему такой популярный у банка и заемщиков? Давайте разбираться.

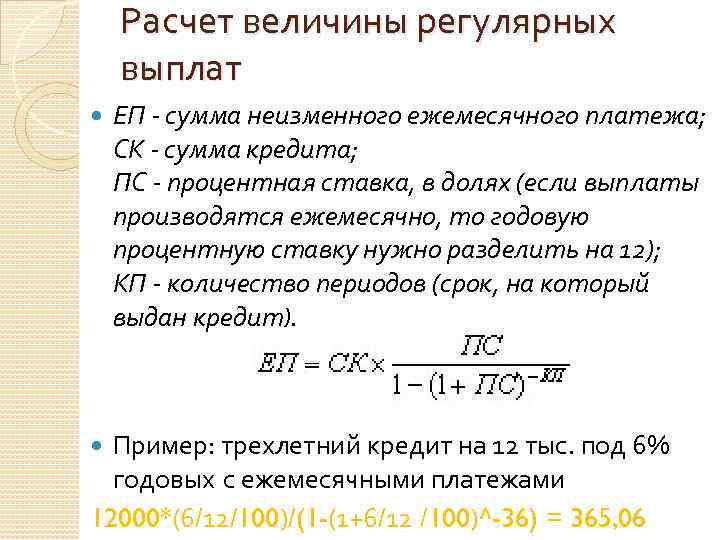

Но при этом номинальный ежемесячный платеж неизменен до конца срока выплаты. Конечно, заемщику очень удобно выплачивать долг равными платежами, размер которых можно спланировать в затратах будущего периода.

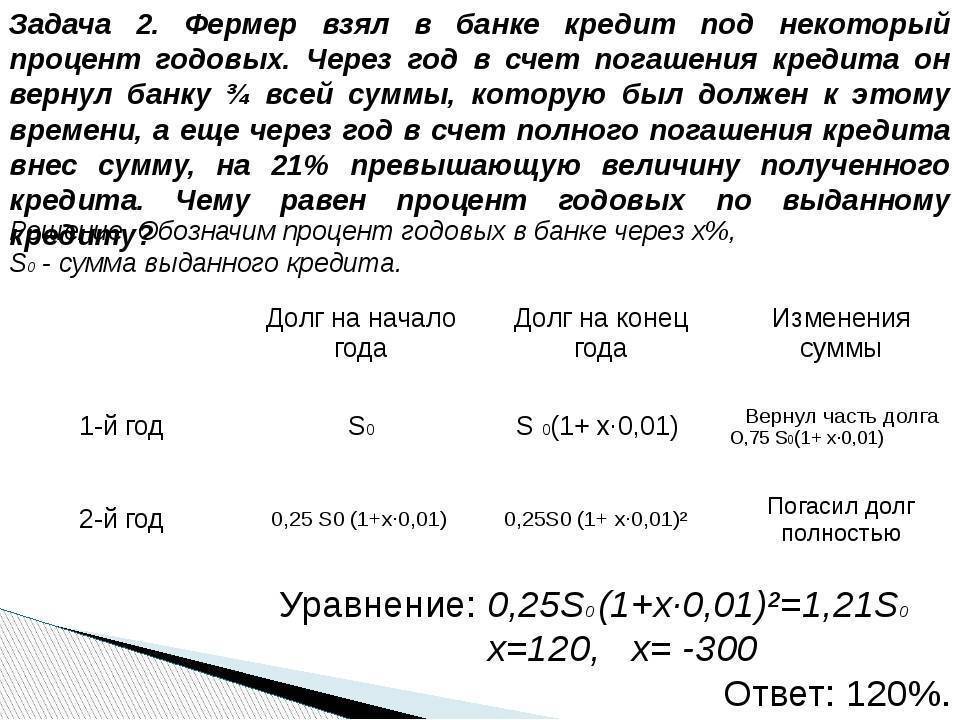

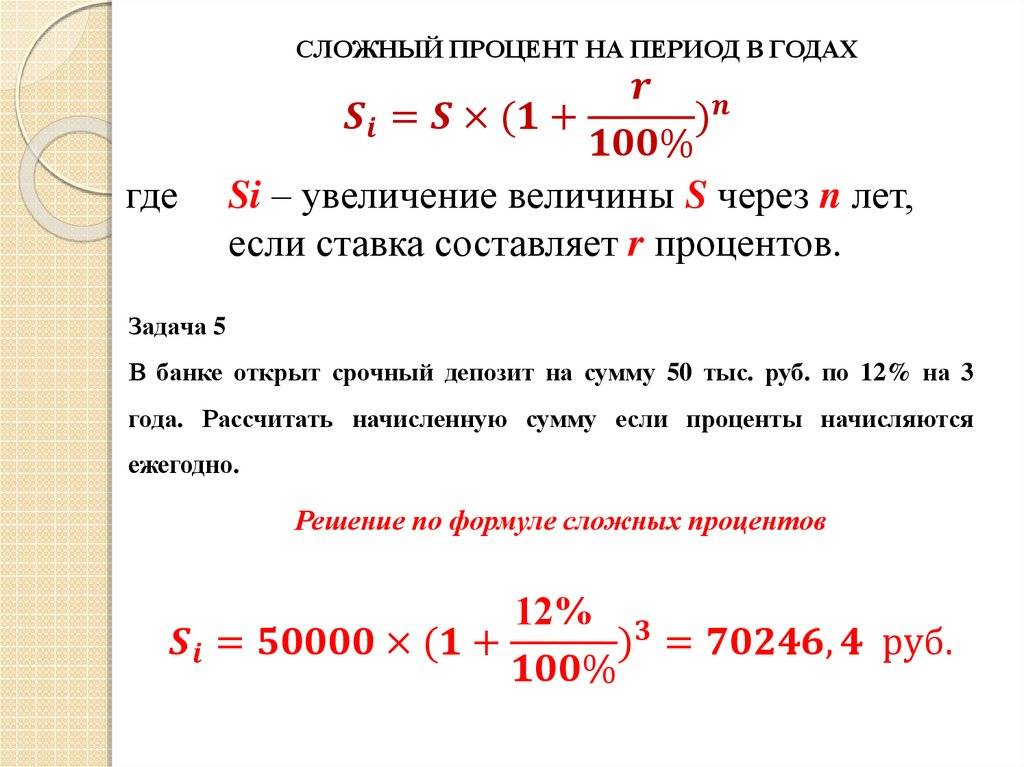

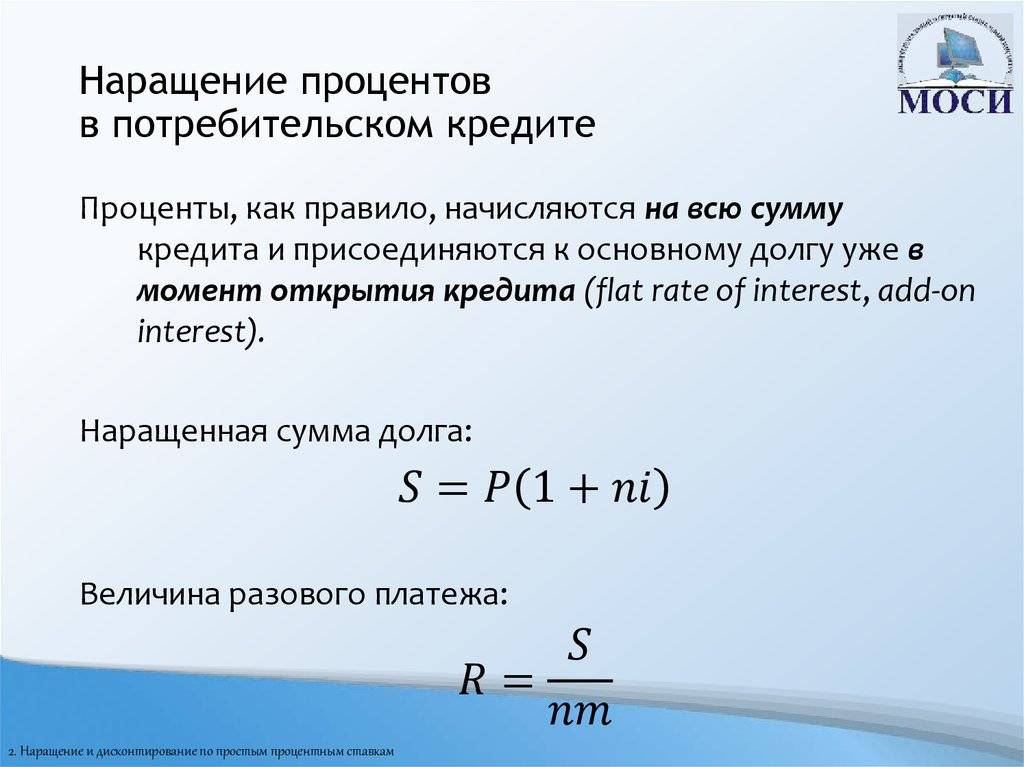

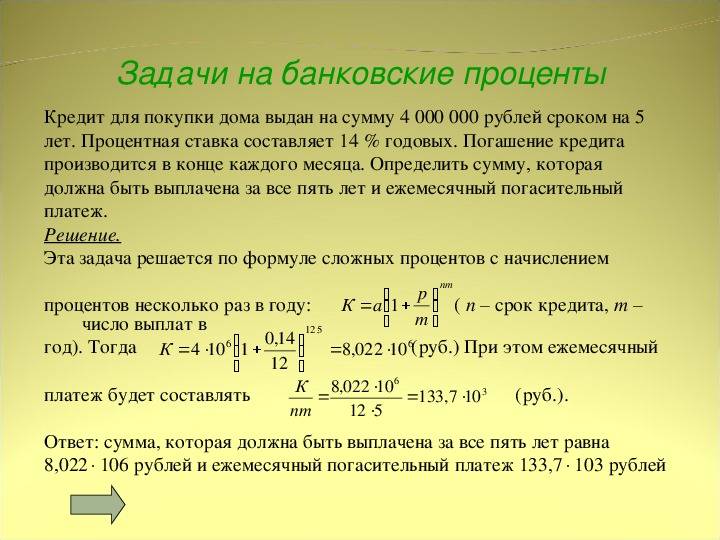

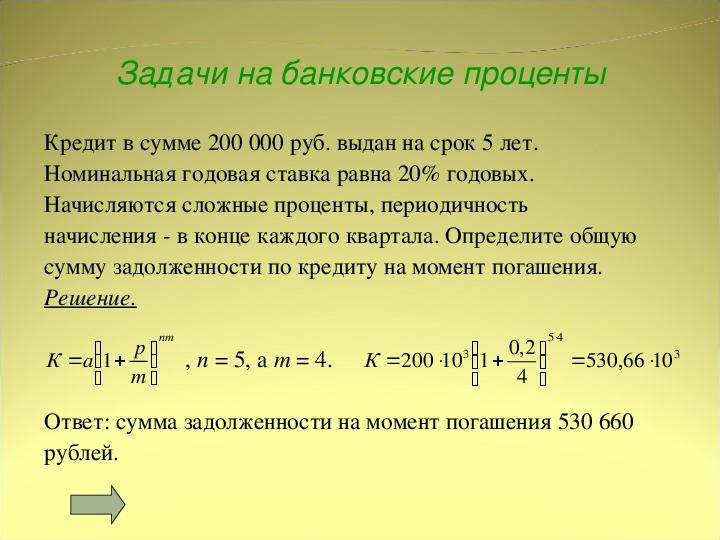

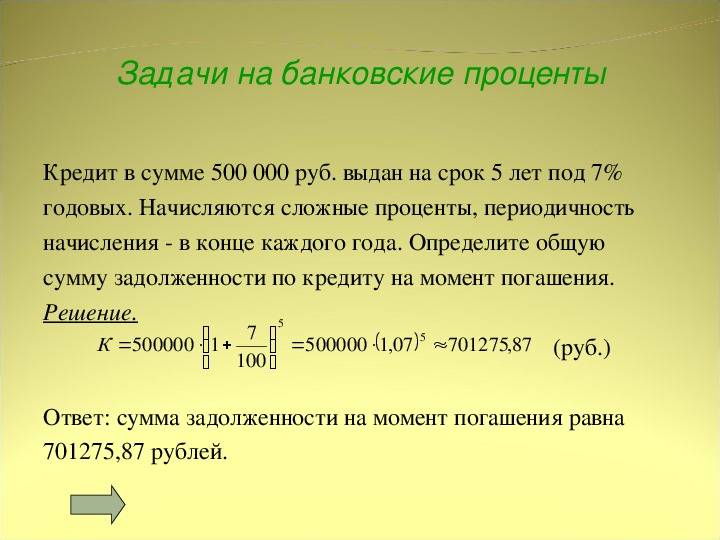

Но ему и в голову не приходит, что в начале периода погашения он только обогащает сам банк, а основной долг при этом уменьшается очень медленно. Рассмотрим этот вид начислений на простом примере: допустим, вы взяли потребительскую ссуду в банке в размере 100 рублей под 11,6% годовых, сроком на 12 месяцев.

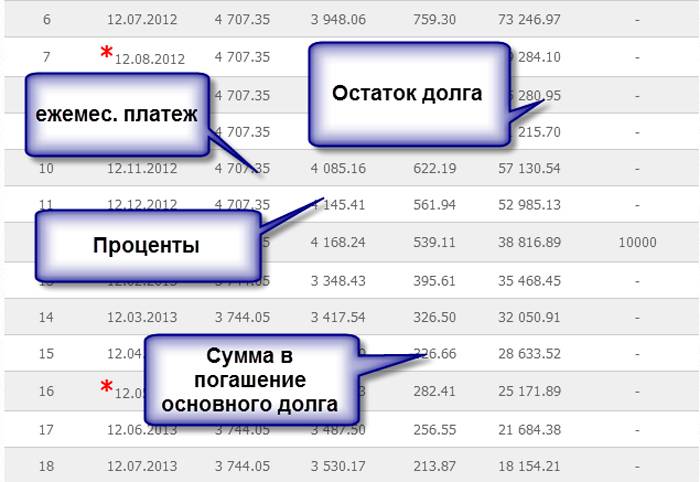

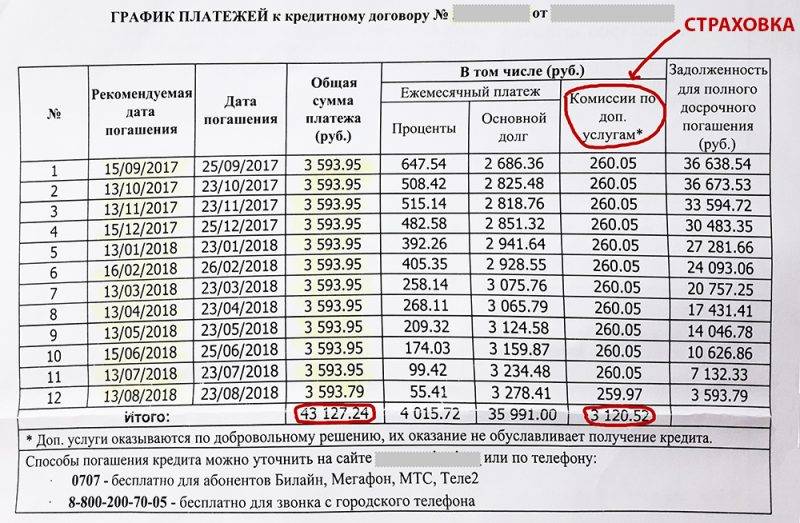

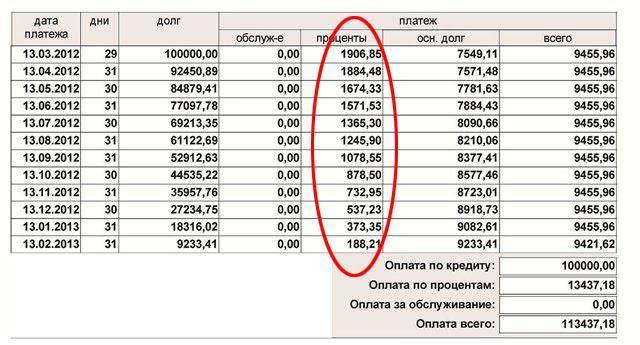

График погашения задолженности и структура платежей по аннуитету выглядит так:

Особенность такого вида платежа в том, что в начале выплаты процент составляет 1,67, а к концу ее – только 0,15%. Тогда как тело займа увеличивается с минимального значения 7,60 рублей до максимального 9,11 рублей.

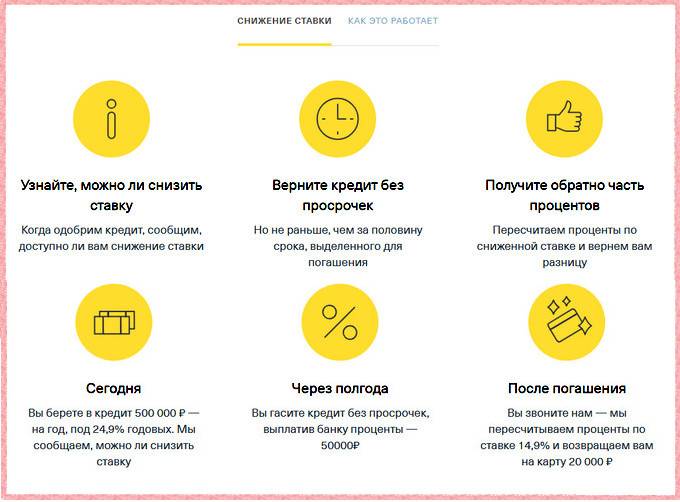

Если сопоставить этот расчет со взятым в заем, например, 1 миллионом рублей, то разница будет внушительной. А теперь допустим, что ссуда досрочно погашена за 4 месяца, тогда в составе аннуитетного погашения окажется переплата по процентам.

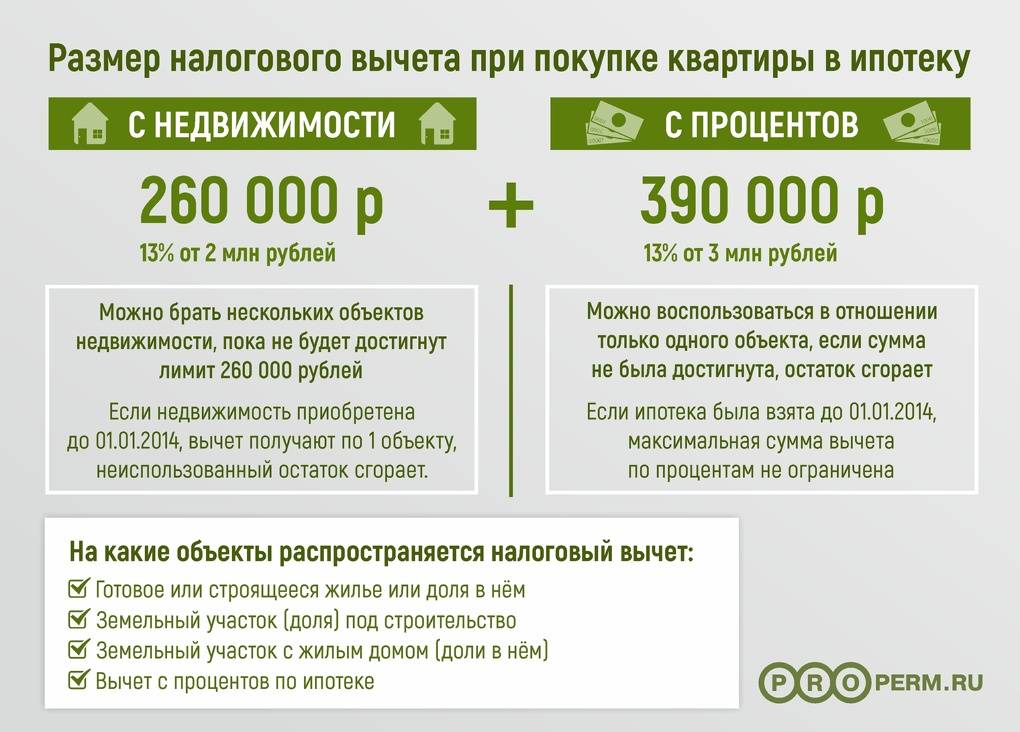

Возврат процентов по кредиту при налоговом вычете

Налоговый вычет представляет собой сумму, которая уменьшает размер дохода, из которого, в свою очередь, выплачивается налог. Таким образом, доход, который вы получаете – это только 87% от полной суммы вашего заработка, остальные 13% – подоходный налог, который выплачивает государству ваш работодатель. Именно эти 13% в определенных случаях можно вернуть.

Возврат 13 процентов потребительского кредита можно осуществить в случае целевого займа, оформленного для покупки недвижимости, если:

- Стоимость ипотечного жилья не больше 2 млн. рублей – возвращаются 13% от стоимости.

- Стоимость ипотечного жилья превышает 2 млн. рублей – вычет из суммы не может превышать 260 тыс. рублей. Также можно вернуть 13% от процентов, которые были внесены по кредитному договору.

Чтобы вернуть себе удержанный после покупки жилья подоходный налог нужно:

- написать заявление в Федеральную Налоговую Службу;

- подать в Налоговую инспекцию пакет документов.

Такой пакет документов должен содержать:

- налоговую декларацию с доходами за прошлый год;

- документы, подтверждающие покупку жилья и права собственности на него;

- документы, подтверждающие выплату процентов по ипотечному кредиту;

- справку о доходах;

- договор, подтверждающий выдачу кредита.

Почему люди стремятся вернуть проценты

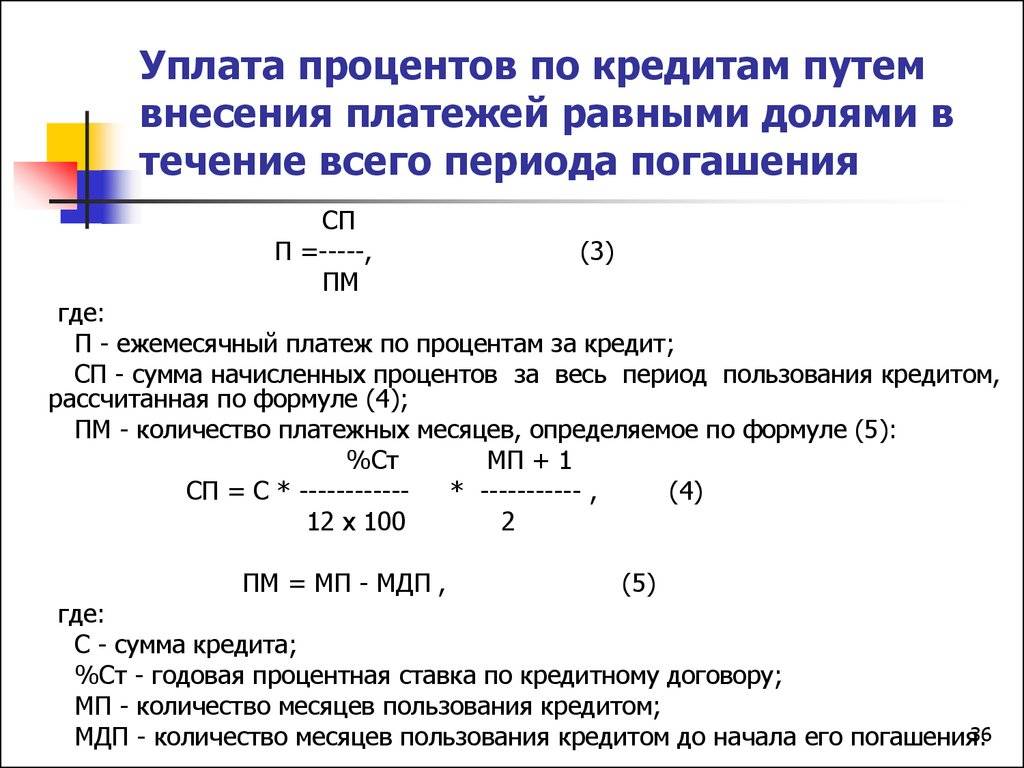

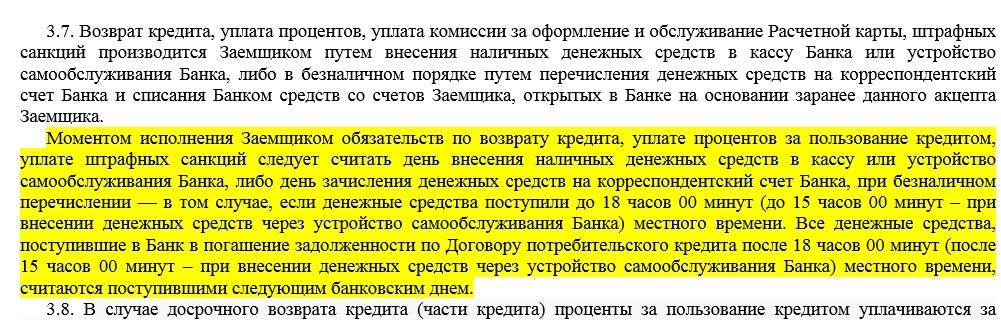

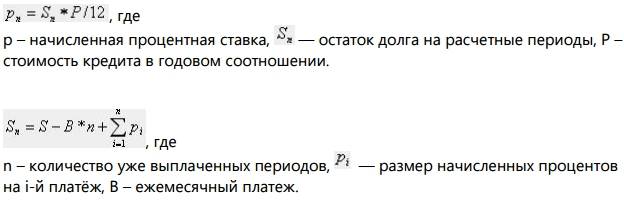

навязанных страховокПогашение происходит по двум схемам:

- Аннуитетной – когда выплата долга распределяется равными частями на установленный по документам срок кредитования; при этом в начале срока большую часть составляют проценты, а уже под конец вы выплачиваете «тело»; по такой схеме вы дополнительно переплачиваете банку проценты; но, она считается удобной для мелких или краткосрочных займов;

- Дифференцированной – выплата по телу кредита остается одинаковой на протяжении всего срока погашения; что касается процентов, то сразу вы выплачиваете максимально возможные суммы, а под конец срока кредитования ежемесячные взносы существенно уменьшаются; такая схема позволяет не переплачивать банку при оформлении ссуды в размере от 1-2 миллионов рублей. Иными словами платёж будет уменьшаться с каждым месяцем за счёт того, что долг будет выплачиваться равными долями, а проценты будут начисляться ежемесячно на остаток долга.

В большинстве случаев происходит так:

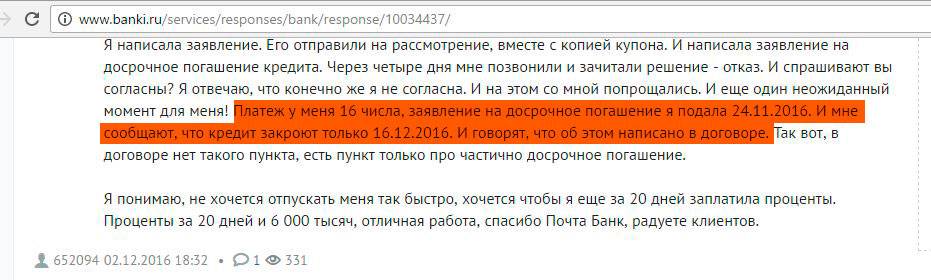

- клиент обращается в банк, чтобы досрочно вернуть долг;

- узнает, что после нескольких проплат остаток долга не изменился;

- понимает, что за все прошедшее время он выплачивал только проценты.

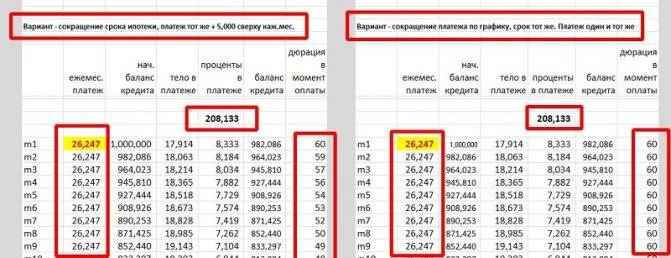

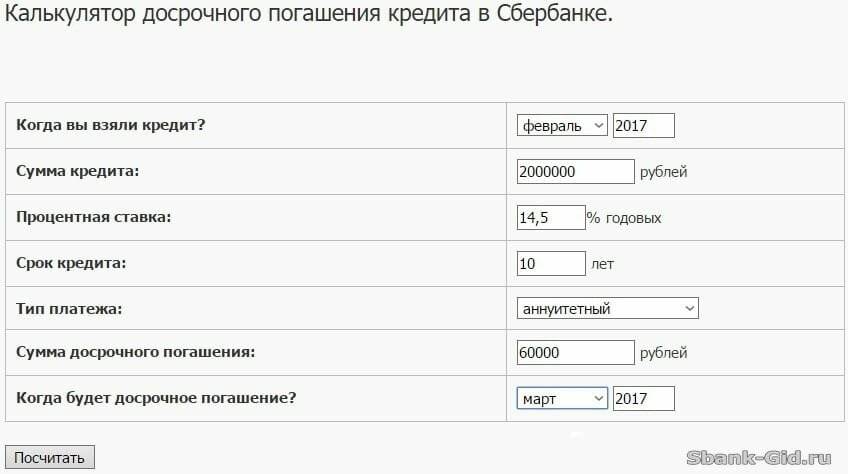

При досрочном погашении тоже есть варианты:

- Полностью рассчитаться – вы должны внести всю сумму одним платежом. При этом за месяц уведомить финучреждение о таком желании.

- Частично погасить займ – к официально установленному платежу вы ежемесячно добавляете дополнительную (по мере возможности) сумму взносов. Такой способ погашения тоже нужно согласовывать с кредитором.

Какие из них незаконны?

Комиссия за выдачу кредита – это уже нарушение закона. Почему?

Потому что человек платит проценты. Он изначально берет кредит, понимая, что будет платить проценты.

Если банк взимает комиссию за выдачу займа, он заставляет человека 2 раза платить за одну и ту же услугу.

Высший арбитражный суд еще в 2009 году запретил банкам устанавливать такую комиссию, и они перестали это делать.

Вместо нее в договорах появились другие опции. Перечислим дополнительные услуги, которые, по сути, также можно отнести к разряду незаконных:

- Выдача кредитной карты заемщику

- Обслуживание банковского счета

- Зачисление в ряды «почетных клиентов»

Почему это незаконно?

Всё очень просто:

- Заемщик пользуется своим банковским счетом только тогда, когда платит по кредиту. Он приносит деньги в банк или кладет их на счет банка, а банк понижает задолженность на банковском счете заемщика. Поэтому можно сказать, что заемщику навязали услугу, которую он не использует, и взяли за это деньги

- В заявлении о выдаче кредита просто нет опции отказа от кредитной карты, банковского счета и других бесполезных вещей. Подписывая заявление, заемщик автоматически подписывает подключение этих услуг. Такое навязывание, опять же, идет вразрез с законом

При досрочном погашении как вернуть проценты по кредиту?

Соответственно, необходимо наличие именно жилищной ссуды, при этом общая сумма при оформлении не будет иметь значения. Расчет 13% допускается как с самого тела займа, так и с уплаченных по нему начислений. Если эти обязательства никак не связаны с жильем, то оснований получения денег в рамках вычета иметься не будет. Но в этом случае можно вернуть ранее выплаченную страховку, но только при условии досрочного погашения всех обязательств. Делается это следующим образом:

- в адрес страховой компании (не банка) подается формальное заявление;

- одновременно с заявлением предоставляются и подтверждающие данные о полном исполнении обязательств (для этого СК подаст запрос в банк);

- после проведенного перерасчета будет возращена часть неиспользованной в период страховой премии.

Естественно, что сделать это будет возможно только если ранее был оформлен дополнительный договор страхования. Заемщики часто хотят отказаться от такого средства, потому что не хотят переплачивать. Но такая формальность является обязательной в большинстве крупнейших кредитных учреждений.

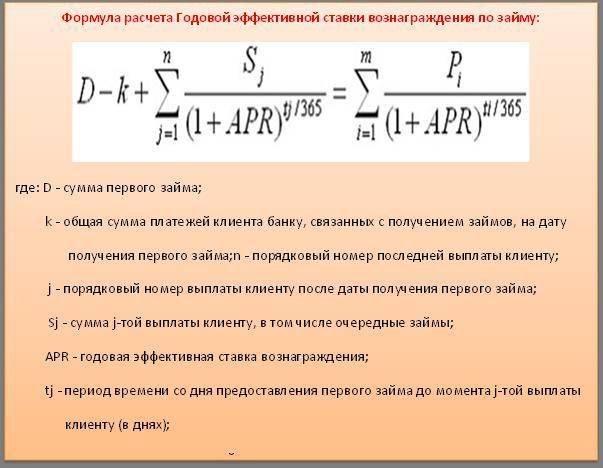

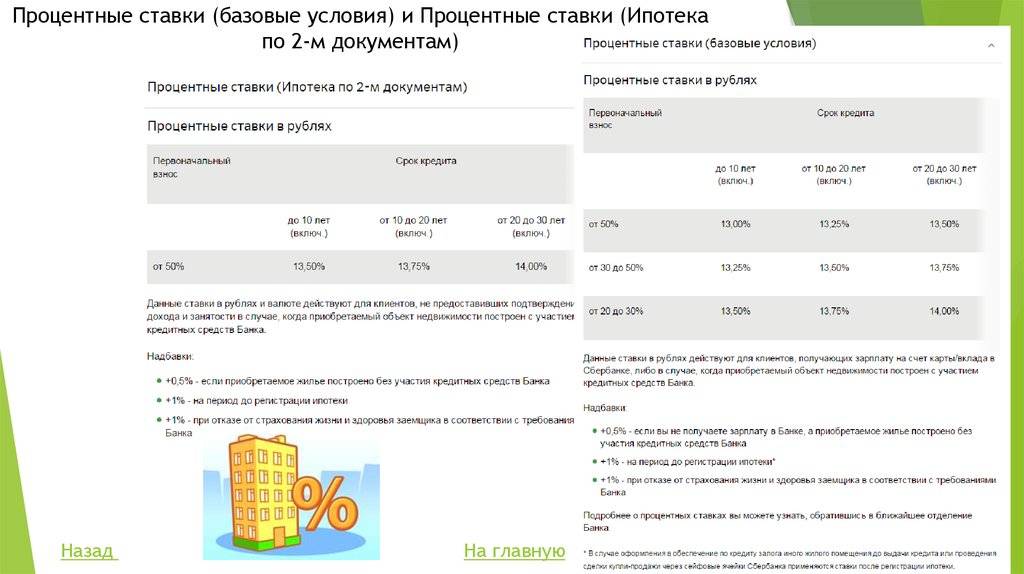

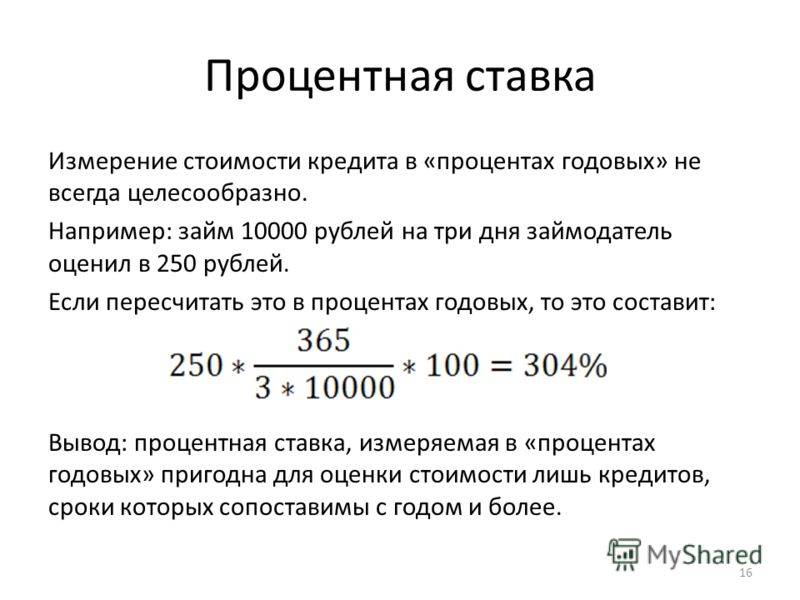

Какие факторы влияют на величину процента по кредиту?

Факторов, влияющих на величину процентов по кредиту, множество. Но первоочередным из них является размер так называемой ключевой ставки Центрального банка РФ. На момент написания статьи она установлена в размере 9%, но её величина может меняться каждый квартал или даже месяц, а может и оставаться неизменной. Всё зависит от экономической ситуации в стране.

Ключевая ставка ЦБ РФ говорит нам о том, что ни одно банковское предложение с более низким годовым процентом не может быть реальностью. А если вы видите предложения банка с более низкими ставками, то, вероятно, в такие продукты финансовая организация включила массу других кредитных сборов, которые выводят размер реально уплачиваемых процентов на среднерыночный уровень.

Поскольку банк выдает в кредит исключительно привлеченные средства, на уровень годового процента влияют:

- значение текущей инфляции;

- ставка по межбанковским кредитам (банки могут занимать у своих коллег по бизнесу);

- расходы по уплате процентов вкладчикам.

Но существует и ряд других факторов, которые в той или иной степени влияют на размер назначаемого процента, о чём вы можете узнать в статье «Как банки устанавливают процентные ставки?».

Какие необходимо собрать документы?

Чтобы минимизировать время ожидания по заявке на возврат средств и быстро оформить услугу, предлагаем ознакомиться с пакетом документов, необходимых для налогового вычета:

- персональные документы налогоплательщика (паспорт и ИНН);

- договор купли-продажи имущества;

- документ, подтверждающий право собственности недвижимостью;

- декларация (форма 3-НДФЛ);

- квитанции об оплате ипотеки и справка по текущей задолженности;

- справка по форме 2-НДФЛ (оригинал);

- заявление на возврат средств;

- график платежей по кредиту (в виде приложения к договору);

- справка из банка с номером р/с для зачисления.

Как видно из списка, претендовать на частичную компенсацию потраченных средств на покупку жилья может любой совершеннолетний гражданин РФ, который имеет официальное трудоустройство и исправно выплачивает налоги государству.

Здесь важна даже не официальная работа, а ежемесячная оплата подоходного налога в сумме 13%. Поэтому если «работающий» человек исправно отдает часть своих доходов государству и подает декларацию, он может рассчитывать на фискальную компенсацию.

В том случае, если квартира находится в долевом участии обоих супругов, в налоговую необходимо предоставить оригинал и копию Свидетельства о браке.

Если гражданин претендует на налоговый вычет сразу за несколько лет, но не может представить платежные документы по кредиту, налоговой допускается прием банковской выписки по оплате.

Установление суммы фискальной компенсации производится работниками налоговой службы после проверки документов и подтверждения оплаты НДФЛ. После одобрения заявки деньги будут перечислены на счет налогоплательщика. На это по закону может уйти до 90 рабочих дней

Кроме стандартного списка документов, сотрудники налоговой инспекции могут потребовать дополнительные бумаги. Допустим, во время действия кредитного договора банк был признан банкротом и реструктуризирован. Таким образом, ипотечный договор переходит в собственность другого Кредитора, а значит, необходимо предоставить данные о переуступке договора другому банку.

Способ возврата денег клиент может выбрать через р/с банка, через кассу или на карту.

Процедура возврата: пошаговая инструкция

Итак, для того чтобы вернуть свои законные 13%, оплаченные в государственную казну в виде подоходного налога, нужно выполнить следующие действия.

Таблица 1. Пошаговая инструкция возврата средств

| Шаг | Описание |

|---|---|

| Шаг №1. Сбор документов, необходимых для компенсации | По истечению отчетного периода, необходимо собрать полный пакет документов и обратиться в фискальную службу по месту жительства. Не обязательно для этого лично приходить на прием. Сегодня подать заявление можно и онлайн. |

| Шаг №2. Заполнение декларации по форме 3-НДФЛ. | В этом документе нужно указать:персональные данные налогоплательщика; Декларацию можно заполнить на официальном сайте НС РФ, зарегистрировавшись и зайдя в личный кабинет. |

| Шаг №3. Подача заявления, документов и декларации в фискальный орган. | При отправке заявки на социальную компенсацию по почте, в письме обязательно нужно составить опись всех документов. Также необходимо запросить письменное подтверждение получения письма и пакета всех документов. Налогоплательщик должен учитывать, что в декларации указываются суммарные доходы, с которых оплачивался доход. |

| Шаг №4. Проверка документов службой и при положительном рассмотрении возврат налога на расчетный счет. | Вместе с документами заявитель подает справку с указанием расчетного банковского счета для зачисления средств. |

Беспроцентный заем в МФО

Еще один вид бесплатного кредита – это беспроцентный заем, который сегодня можно получить во многих микрофинансовых организациях. Чаще всего средства под 0% предоставляются только новому клиенту, который еще никогда не сотрудничал с данной МФО.

Конкретные условия оформления займа разные, но в целом они сводятся к следующему:

- выдается небольшая сумма (около 5-15 тыс. рублей, реже до 30 тыс. рублей);

- срок возврата также небольшой (около 7-15 дней, реже до 30 дней).

Получить такой заем выгодно, поскольку при своевременном возврате денег клиент действительно ничего не переплачивает. Однако нужно быть уверенным в том, что отдать кредит удастся точно в срок. Дело в том, что беспроцентный заем имеет свои особенности.

Нюанс № 1: условия продления

По истечении срока в большинстве случаев договор можно продлить, о чем клиент заблаговременно уведомляет микрофинансовую организацию. Однако в первый же день пролонгации начинает начисляться высокий процент (например, 1,5-2% в день)

Также компания может рассматривать продление договора как дополнительную услугу, на основании чего потребовать от заемщика внести комиссию (например, 1000 рублей за продление займа в 10000 рублей на срок в 1 месяц).

Нюанс № 2: штрафы

Следует заранее проанализировать, какие проценты начисляются в случае просрочки. В большинстве случаев речь идет о довольно больших комиссиях, причем кредитор вправе применять сразу несколько видов штрафов.

Нюанс № 3: условия выдачи карты

Наконец, заемщику следует изучить условия выдачи карты (если таковая предоставляется), с помощью которой он будет возвращать долг. Нередко за ее обслуживание списывается небольшая комиссия, даже если кредит изначально был беспроцентным.

Таким образом, банки и МФО всегда ищут и будут искать возможность увеличения своей прибыли, в том числе и за счет бесплатных (беспроцентных) займов. Однако такие кредиты могут оказаться выгодными для клиента. Чтобы оценить предложение, следует тщательно просчитать, сколько именно придется заплатить компании за разные услуги. Тогда станет понятно, стоит ли брать такой «бесплатный» заем или даже обычный кредит в итоге окажется дешевле.

Основные виды дополнительных банковских комиссий

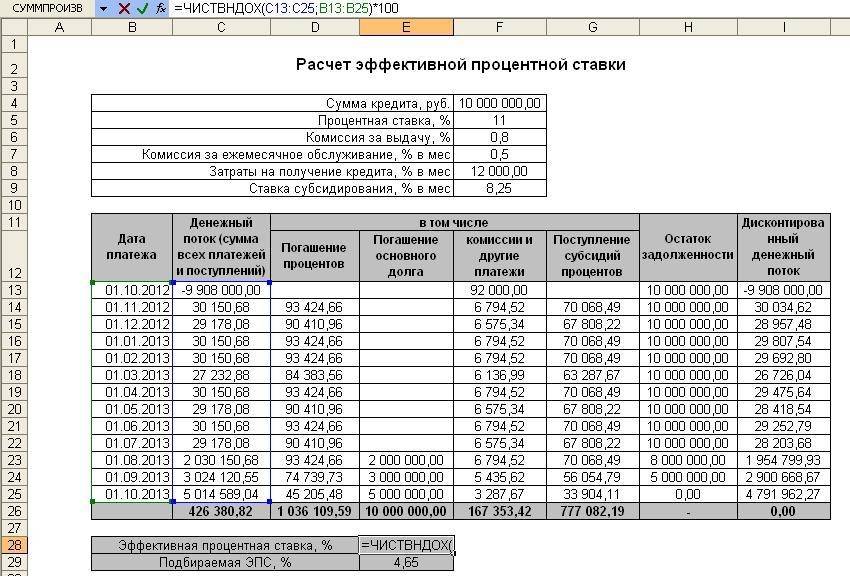

Если бы установленные банком процентные ставки по кредиту были конечной суммой, которая дополнительно ложится на плечи плательщика, выплачивать взятый заём было значительно легче. Но банком предусмотрена дополнительная система заработка, которая в значительной мере увеличивает конечную сумму.

К основным видам скрытой комиссии относят:

Обслуживание открытого банком счета

С виду эта комиссия выглядит небольшой, и даже на нее можно не обратить внимание. Допустим, она составляет 0,5%, вы можете подумать что это мелочь

Однако существуют разные способы начисления ее:

на первоначальную стоимость товара — долг будет уменьшаться, а комиссия оставаться все той же;

без учета первоначального взноса — вы вносите часть денег заранее, уменьшая тело кредита, а процент начисляется все равно на всю сумму;

по убыванию — такой процент является оптимальным, так как его сумма уменьшается вместе с уплатой кредита.

Да и за год она уже будет составлять 6%, а прибавив это к обещанной процентной ставке, вы получите реальные проценты.

Комиссия за пополнение счета или снятие с него денежных средств. Некоторые банки пытаются заработать и на такой услуге, что может повысить ваш кредит еще на 6-7%.

Страховые взносы. Такую услугу предлагают не только на ипотеку или автомобиль, но даже на потребительские товары — бытовую технику. Конечно, вы можете отказаться от подобной процедуры, так она носит добровольный характер, но опытный сотрудник банка постарается убедить вас, что столь небольшой процент, на первый взгляд (до 2%), стоит того чтобы не рисковать большой суммой. Однако, стоит понимать, что это ежемесячная плата, а за 5 лет она уже будет составлять 60%, выходит, сомнительная выгода.

Комиссия за просроченный платеж. На нее стоит обратить особое внимание, ведь у всех может возникнуть форс-мажорная ситуация, а банки очень любят этим пользоваться. Такая комиссия может значительно ударить по карману. Она может быть как фиксированной суммой, так и начисляться за каждый последующий день просрочки.

Досрочная выплата по кредитному договору. С виду что здесь плохого, вернул деньги раньше чем собирался. Но нет, банку невыгодна такая процедура, ведь тогда он теряет заложенный заранее заработок. Такие варианты многие банки предусматривают наперед, и прописывают комиссию за досрочное закрытие кредитного дела.

Дополнительные затраты. Как ни странно, но есть еще множество возможностей вытянуть с клиента деньги:

подключить смс, чтоб он получил уведомление за произведенную оплату или подходящий срок следующего платежа;

плата за открытие счета;

оплата за сверку произведенных выплат по кредиту:

запрос остатка по кредиту.

Если сложить все эти дополнительные вознаграждения банку, получается вы оплачиваете не только сумму покупки, но еще столько же отдаете банку за предоставленные в пользования деньги.

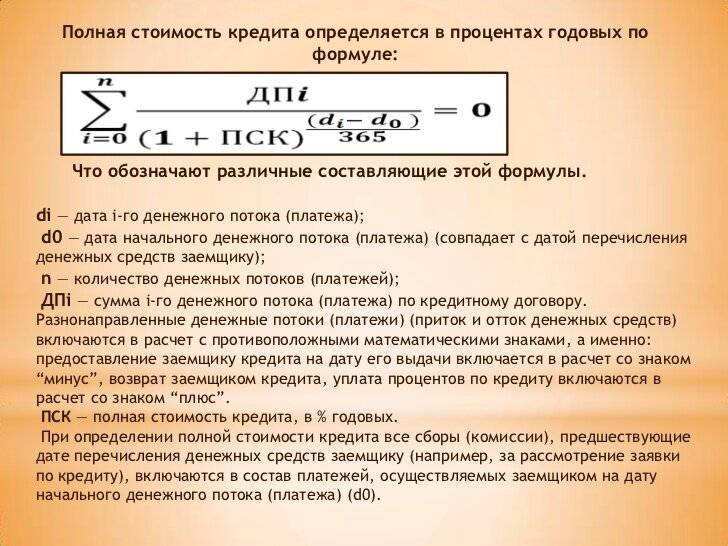

Как заставить банк вернуть переплаченные по кредиту проценты

Для начала необходимо точно определить размер переплаты. Сделать это нетрудно. С позиции закона заемщик обязан уплатить проценты только в том размере, который соответствует их начислению в период с даты выдачи и до даты полного погашения кредита – за фактическое время пользования средствами. Схема платежей – аннуитетная или дифференцированная – в этом случае не играет никакой роли.

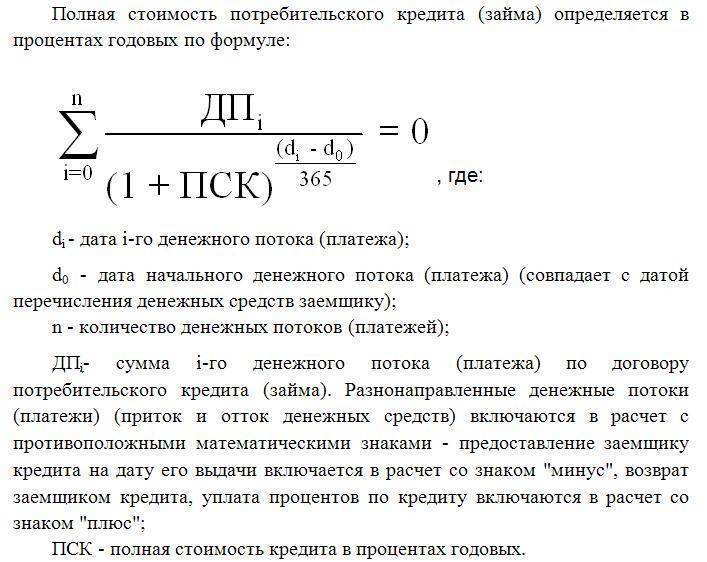

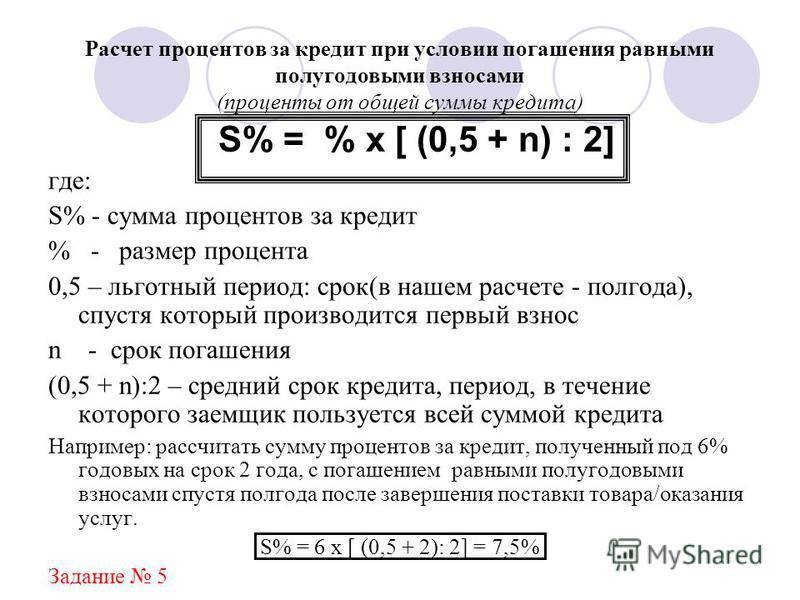

Для расчета:

- определите всю сумму процентов в составе кредита за весь срок его действия – это будет максимальная сумма по процентам (эту сумму можно взять из договора – раздел, где приводится структура стоимости кредита);

- определите сумму процентов, которая должна приходится на период вашего фактического пользования кредитом – от даты выдачи до даты полного погашения (период определяется по количеству месяцев);

- разница между указанными выше двумя суммами и составит размер переплаты, но взыскать его вы сможете, если, конечно, фактически переплатили в таком размере.

Если переплата есть, первично необходимо направить в банк претензию, приложив соответствующий расчет. В случае отказа или игнорирования требований, придется обращаться в суд. Поскольку суды поддерживают заемщиков в этом вопросе, выиграть дело несложно, но зачастую банки сами возвращают переплату, заранее зная исход судебного процесса.

Поскольку потребительский заем завоевывает все большую популярность среди населения, почти в каждом банке на территории Российской Федерации предлагают данный вид финансовых услуг.

А самым популярным видом погашения ссуды является аннуитетный платеж. Наивный потребитель, который не разбирается в тонкостях банковского дела или не внимательно читающий договор потребительского займа (а таких большинство) даже не догадывается о том, что при заключении финансовой сделки он уже обманут.

Банк его уже обсчитал, не только искусно завуалировав скрытую комиссию, но и при начислении процентов и установлении графика выплат долга, предложив выбрать такой популярный аннуитетный платеж.

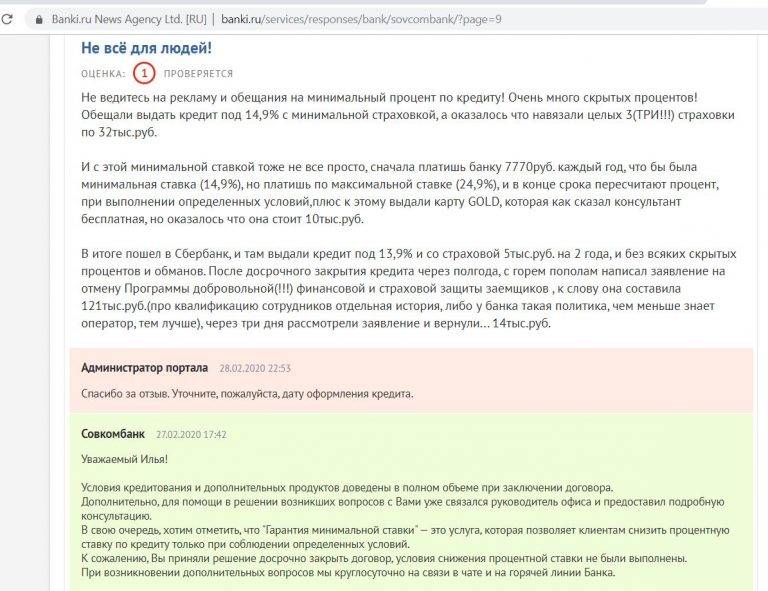

Скрытые комиссии – прибыльная уловка банков

Фактически банк не скрывает комиссии – все условия прописываются в кредитном договоре

Проблема в том, что большинство заемщиков просматривают документы поверхностно, обращая внимание лишь на процентную ставку, срок и сумму. Остальные пункты, особенно, мелким шрифтом, остаются незамеченными

Менеджер же не старается «просветить» будущего клиента, чтобы не навредить сделке и получить прибыль. Поэтому некоторые дополнительные банковские сборы и удержания называют «скрытыми» – они замалчиваются и остаются неприметными для кредитополучателя.

Тактика ФКУ понятна: они стараются любыми законными и незаконными способами увеличить получаемую прибыль. Хорошо «работает» уловка с занижением основной ставки, когда видимая выгода компенсируется кредитору удерживаемыми комиссиями. Так, за счет страхования, неустойки, платы за обслуживание и выдачу денег банк на деле зарабатывает больше. Но по бумагам все чисто – заемщику не мешают узнать все предусмотренные платежи и сборы.

Адвокат в судах по кредитам в Екатеринбурге

При возникновении проблемы просроченная задолженность перед банком кредитная организация может подать в суд. При положительном исходе дела кредитор получает постановление, которое позволяет начать процедуру по реализации имущества заемщика с целью погашения долгов.

ВАЖНО: если Вы рассчитываете на свои силы в судебном заседании, то интересы банка представляют в основном квалифицированные юристы, которые имеют большой опыт в разрешении кредитных споров, имеется большое количество аргументов со ссылками на закон – наш адвокат Адвокатского бюро «Кацайлиди и партнеры» может профессионально им противостоять. Судебные дела по кредиту можно решать самостоятельно, можно попробовать процедуру рефинансирование кредитов с открытыми просрочками в Екатеринбурге однако надежнее обратиться к нашим квалифицированным кредитным адвокатам, которые имеют опыт в подобных вопросах

Они подскажут пути решения конфликта наиболее выгодные для Вас

Судебные дела по кредиту можно решать самостоятельно, можно попробовать процедуру рефинансирование кредитов с открытыми просрочками в Екатеринбурге однако надежнее обратиться к нашим квалифицированным кредитным адвокатам, которые имеют опыт в подобных вопросах. Они подскажут пути решения конфликта наиболее выгодные для Вас.

Читайте еще по вопросам судебных дел по кредитам:

С нами возврат комиссий банков будет проще

Автор статьи: адвокат, управляющий партнер АБ “Кацайлиди и партнеры” А.В. Кацайлиди

Оставьте заявку на бесплатную консультацию юриста прямо сейчас

Какое имущество не смогут забрать

Опасаться оказаться на улице после оформления банкротства не стоит, поскольку некоторые категории  имущества защищены статьей 446 Гражданско-процессуального кодекса, и потому судебные приставы не в праве их отнимать. Арест при этом может накладываться, чтобы должник не смог совершить никаких действий с имуществом.

имущества защищены статьей 446 Гражданско-процессуального кодекса, и потому судебные приставы не в праве их отнимать. Арест при этом может накладываться, чтобы должник не смог совершить никаких действий с имуществом.

Прежде всего, судебные приставы не имеют права отнимать единственное для заемщика жилье. Исключение составляют дом или квартира, приобретенные в ипотеку. Кроме того, у должника не могут изымать автомобиль, если он необходим для профессиональной деятельности или положен по инвалидности. С полным списком имущества, которое не подлежит изъятию, ознакомиться можно непосредственно в Гражданско-процессуальном кодексе.

Как составить возражения в суд по кредиту?

После предъявление исковых требований банка к заемщику необходимо изучить, произвести детальный анализ указанных требований, после составить аргументированное возражение.

После того как решили, какие требование будет содержать возражение необходимо приступить составлению. Возражение составляется в следующем порядке:

- в шапке документа указывается суд в котором рассматривается дело, истец, ответчик, контактные данные, номер дела

- информация о том, какое исковое заявление рассматривается, стороны, предмет

- в описательной части указывается условия, которые ответчик считает заявлены неправомерно

- просительная часть содержит требования Ответчика

- приложения, подтверждающие документально позицию Ответчика

Возвращение процентов по ипотеке

Максимальная сумма, от которой вычисляются проценты, — 2 млн рублей

В том случае, когда на объект недвижимости потратили большую сумму, законодательство не принимает это во внимание. При таком раскладе выплата ограничена, максимум равен 260 тыс

рублей.

Что касается ипотечного займа, то сумма ограничивается 3 млн рублей, а максимальная сумма составит 390 тыс. рублей. Чтобы получить налоговый вычет, нужно подать заявление вместе со всеми необходимыми бумагами. По этому вопросу стоит начинать переговоры с представителями банка только тем, кто зарекомендовал себя как идеальный клиент: то есть регулярно выплачивал долг и не нарушал контракт.

К перечню бумаг при оформлении возвращения по ипотеке относятся:

- декларация 3-НДФЛ;

- справка с места работы гражданина 2-НДФЛ;

- свидетельство о собственности на жилье;

- соглашение с графиком платежей;

- паспорт;

- справка из кредитной организации об уплате процентов.

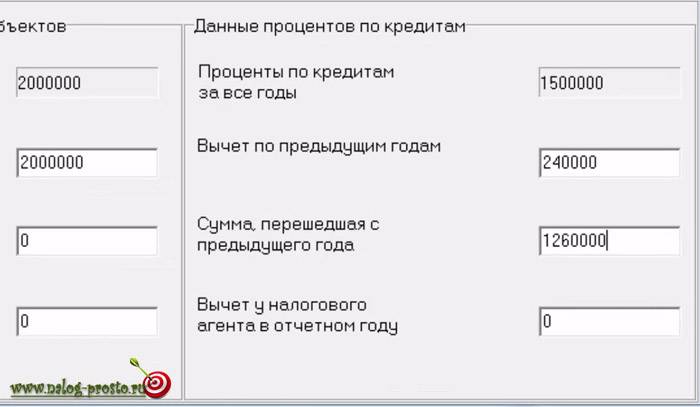

Пример возврата по ипотеке (как верно рассчитать сумму):

Потребительские займы: как оформить возврат

Что касается потребительских займов, то вернуть налоговый вычет невозможно в случае, если оформлен был нецелевой заём. Эта услуга предоставляется лишь в случае целевых кредитов под четко оговоренные законодательством нужды. Заём должен быть предоставлен с определенной целью — например, покупка квартиры, земельного участка.

Возвратить проценты по потребительскому займу в налоговой

Если заём был целевой и цель займа обозначена в договоре, то налоговый вычет получают в налоговой по месту прописки. Для этого надо подготовить заявление.

Вернуть проценты в банке

Если гражданин брал нецелевой заём, в налоговой возврат процентов оформить нельзя, но в финансовой организации — можно. Однако только при условии досрочного погашения.

Алгоритм действий при оформлении в банковской организации такой:

- раньше срока вернуть долг;

- обратиться к банку с просьбой сделать перерасчет;

- подать заявление о возврате.

В случае, если заём уплачен точно в срок, а не досрочно, надо смириться: проценты не вернут.

Возврат страховки при частично-досрочном погашении потребительского или ипотечного кредита

С 1 сентября 2021 года согласно новому Федеральному закону № 483-ФЗ банки обязаны возвращать процент со страховки оплаченного кредита при условии досрочного погашения. Для этого заёмщик должен обратиться в банк с заявлением об отказе от страхования не позднее 7 дней с момента закрытия долга, если договор был заключён самостоятельно.

Если же договор заключался коллективно, то срок обращения с отказом от страхования продлевается до 10 дней. Это нововведение распространяется на потребительский и ипотечный кредиты.

Банк может отказать в периоде охлаждения. В данном случае заёмщику следует обратиться в суд. Закон здесь на стороне заёмщика. Страховая компания обязана будет выплатить полную стоимость страховки, неустойку за отказ в добровольном сотрудничестве и штраф в размере 50% от суммы страхования как моральную компенсацию. Услуги адвоката будут возмещены судом.

Важно внимательно читать договор при оформлении займа. Многие банки практикуют подмену понятий: застраховать и подключить к программе страхования

Если первое подразумевает страховку здоровья и жизни клиента банка, то второе включает его в уже оговорённые партнёрские отношения между банком и страховой компанией. А условия, разумеется, такие, что выгоду в случае чего получает кредитор.

Поэтому, если заёмщик не возвращает заёмные средства, то банк получает премию. При таком раскладе до принятия нового федерального закона 483-ФЗ страховые компании отказывались выплачивать заёмщику стоимость страховки, пока действует период охлаждения. Сейчас же, благодаря подтверждению Верховного суда РФ, клиент банка имеет право на период охлаждения в 2 недели.

Условия для получения страховки по займам, выданным до 01.09.2021 года:

- Сумма страховой компенсации привязана к сумме долга;

- Кредит досрочно погашен.

Действия заёмщика для возврата страховой премии

1. Подача заявления. Оформляется в свободной форме. Заявление должно содержать в себе расчёт суммы для возврата. Дополнительно предоставить пакет документов: оригиналы и копии паспорта; полис и документ, подтверждающий досрочное покрытие займа (берётся в банке). Оформляется в банк и страховую компанию.

2. Заявление ФинУполу (финансовому уполномоченному). К нему заёмщик обязан обратиться, если банк отказался выплачивать страховку или не дал ответа в течение месяца с момента обращения. Это промежуточная инстанция перед судом.

Его действия схожи с судебным процессом. Он также обязует страховую компанию выплачивать заёмщику банка сумму страховки. Контакты действующего лица можно найти в интернете, посетив сайт finombudsman.ru. Заявление будет рассмотрено в сроки пятнадцати рабочих дней с момента подачи.

3. Обращение в суд. Если клиенту банка всё ещё не удалось получить страховку, то можно подавать заявление в суд. Согласно части 3, статьи 25 Федерального Закона № 123-ФЗ срок на обжалование решения, вынесенного уполномоченным, составляет тридцать дней. Заёмщику необходимо уложиться в этот период.

Порядок возврата

Вернуть незаконно полученную банком комиссию можно даже в том случае, если вы уже выплатили кредит.

Единственное условие возврата вашим банком – срок исковой давности не должен превышать 3 года. Действуйте по такому алгоритму:

- Отправьте в банк претензию о досудебном (добровольном) возврате незаконно полученной комиссии

- В случае отказа обращайтесь в суд

Как правило, банки отказывают в добровольном возврате, но вам может повезти. Если у банка недавно было несколько проигранных судебных процессов, то они могут вернуть деньги, так как судебный процесс и очернение репутации – явно не то, чего они хотят.

Как узнать, есть ли дополнительные комиссии?

Чтобы найти банк, который не взимает никаких дополнительных комиссий, действуйте поэтапно:

- Точно определите, зачем вам нужен кредит, и какую сумму вы хотите получить

- Найдите несколько кредитных предложений с наиболее низкими (но не подозрительно низкими!) ставками

- Изучите информацию на официальных сайтах банков об этих кредитных предложениях. Как правило, различные сборы указаны стандартным шрифтом, а вот низкие проценты выделены очень крупно. Из-за этого многие потенциальные заемщики просто не уделяют внимания мелкому тексту

- Подобрав безопасное, как вам кажется, кредитное предложение, почитайте о нем отзывы в интернете. Не будет лишним опросить знакомых. Если кто-то из них пользовался этим кредитом, то вас не обманут