Подводные камни банка «Восточный»

Самое сложное — в самом начале, процесс одобрения нужной карты.

Совет: требуйте конкретную карту и отправляйте на ручное одобрение, без рулетки и «крутите барабан».

Услуга «Персональная линия»

Услугу «персональная линия» включают всем, первый месяц она бесплатная, дальше будет стоить 150 рублей в месяц. Поэтому её нужно отключить до первой выписки по карте в офисе банка или через дистанционное обслуживание (телефон, чат).

Подключение страхования рисков держателей кредитных банковских карт

На 2021 год страхование могут и не навязать, но нужно внимательно смотреть в подписываемые бумаги.

Раньше на конечном этапе оформления заявки и подписании документов, в листке «Согласие на дополнительные услуги» шло согласие на оформление услуги «Программа страхования рисков держателей кредитных карт» (100 рублей в месяц). Галочка уже пропечатана в бумаге и сказали, что карта ободрена только на этих условиях. Но тут же в офисе банка можно оформить заявление на отказ от этой страховки, что я и сделал. Пришла СМС на утро:

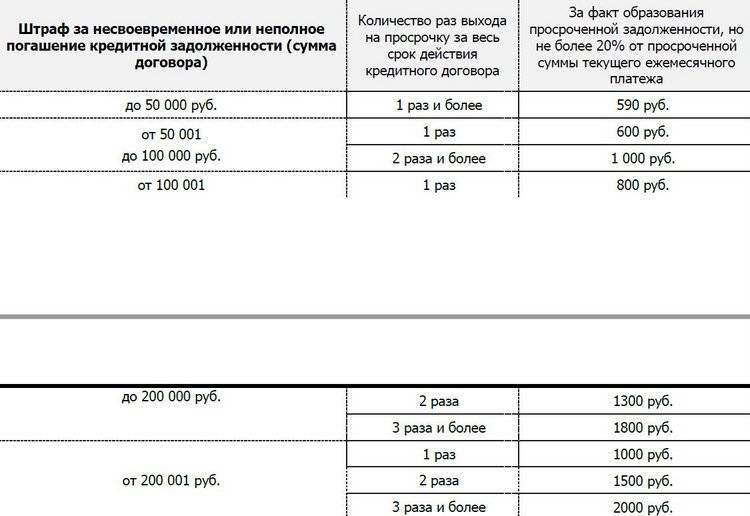

Тем не менее, через месяц почему-то списали 100 рублей. За их возврат пришлось побороться в Народном Рейтинге на портале banki.ru (у этого банка он крайне низкий, обслуживание так себе, но кредитки привлекательные).

Часовые пояса и межбанк

При пополнении кредитных карт банка Восточный межбанковским переводом из другого банка, необходимо учитывать его рабочий часовой пояс UTC+9 (разница с Москвой — 6 часов), т.к. центральный офис находится в городе Благовещенск, это на Амуре на границе с Китаем. Поэтому зачисление пришедших платежей происходит только в рабочее время по местному времени.

Если вам нужно пополнить карту межбанковским переводом «прямо сегодня», это нужно делать рано утром, в обед уже может быть поздно

Особенно важно не прозевать этот момент в пятницу, т.к. если отправить после 15ч по МСК, то платеж дойдет только в понедельник

Зато, если отправить в воскресенье вечером, то деньги упадут на счет уже около в 02:00 по МСК.

С осени 2020 года проблема потеряла остроту, кредитку можно пополнить в любое время дня и ночи, и в выходные, и в праздники — через систему СБП. Платеж через СБП прилетит на ту карту, по которой была проведена последняя операция (если у вас несколько карт).

SMS-банк

Это совсем небольшой подводный камень, услуга подключается автоматически и ее легко отключить, мне подсказали в чате в интернет-банке:

Вы можете направить самостоятельно смс на короткий номер 7243 с текстом OFFXXXX (без пробела); где XXXX – последние 4 цифры номера карты (стоимость отправки 1 SMS с запросом определяется по тарифам Вашего оператора сотовой связи).

Чат с банком Восточный

Чат имеется в интернет-банке на сайте vostbank.ru. Но он не круглосуточный и работает по расписанию от 01:00 до 21:00 по Московскому времени, т.е. вечером по Москве он НЕ работает:

Перевод собственных средств c кредитки

Допустим, вдруг вы что-то напутали и закинули на кредитную карту банка Восточный лишнего, в результате чего на ней оказались ваши собственные средства сверх кредитного лимита, что делать?

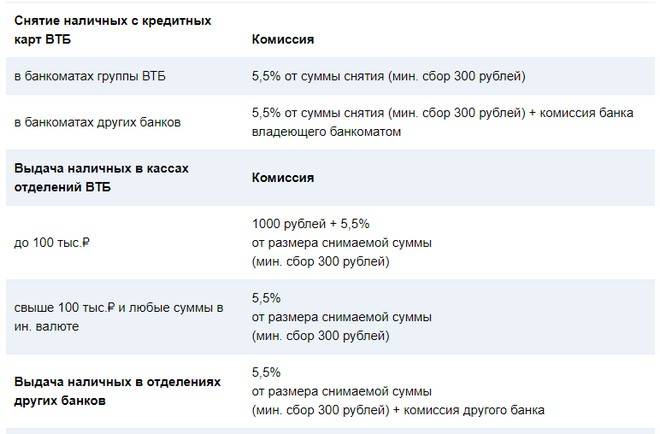

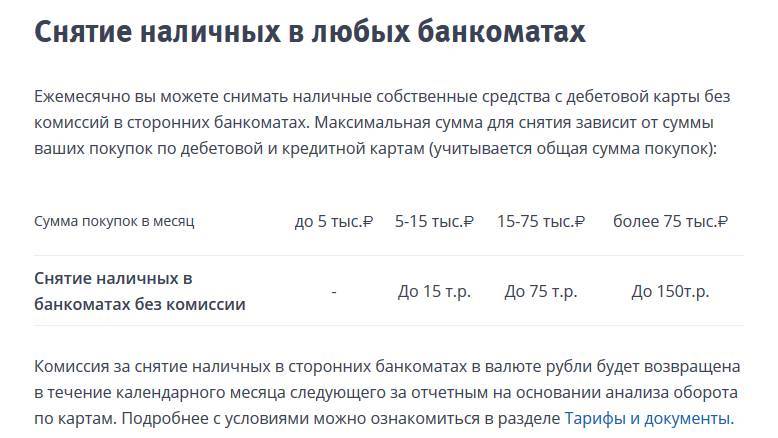

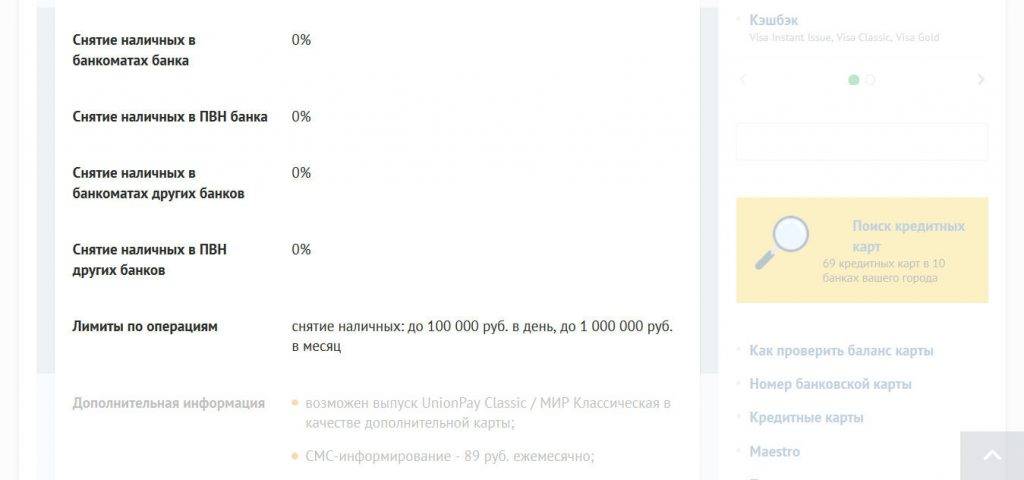

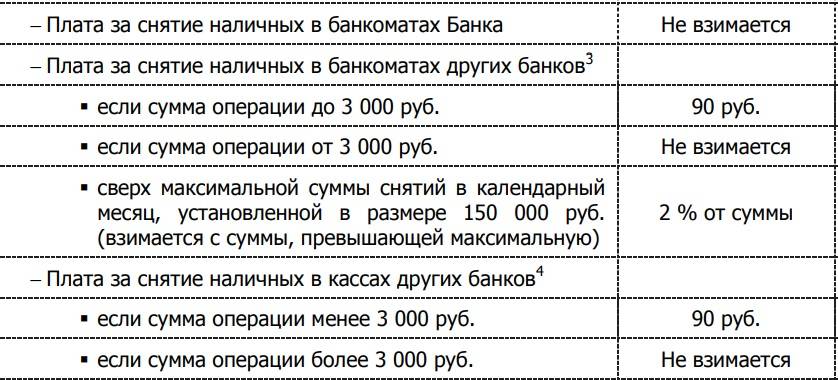

- Можно снять наличные с карты в банкомате банка (только собственные средства), это без комиссии.

- Можно снять наличные в кассе банка (только собственные средства), это без комиссии.

- Можно «стянуть» собственные средства в личном кабинете другого банка, за это комиссию не возьмут по любым кредитным картам: «Кэшбэк», «Базовая», «КК 90 дней без %», «Восторг», «Кредит 90 дней без %» и другим. Лимит — 150 т. в день, 1 млн. в месяц. Это очень полезно для вывода денег с накопительного счета.

- Можно в отделении банка заказать перевод на другую карту банка или на накопительный счет, это тоже без комиссии.

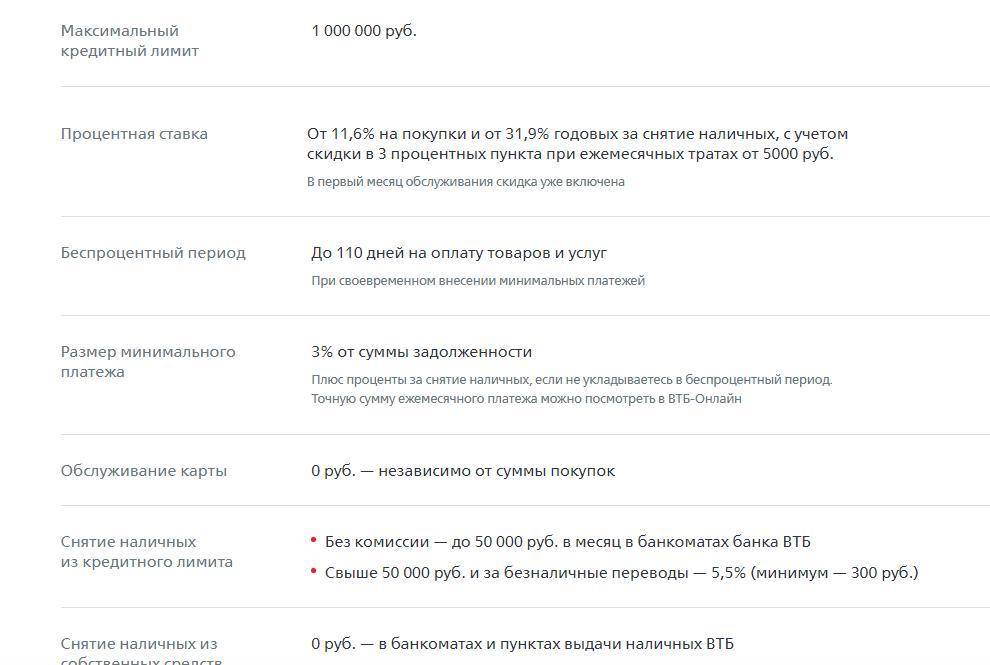

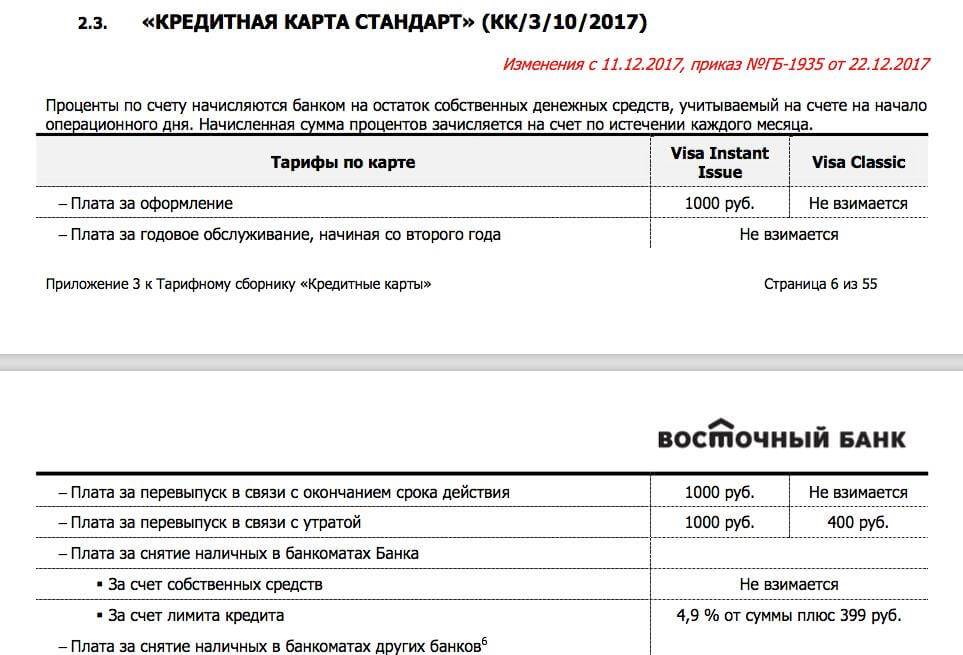

Но если вы захотите сделать такой перевод в интернет-банке или в мобильном банке, это наказывается комиссией 4.9% + 399 рублей! Т.к. эта операция регулируется «Приложением 11 к Тарифному сборнику «Дистанционные сервисы» (апрель 2021) .

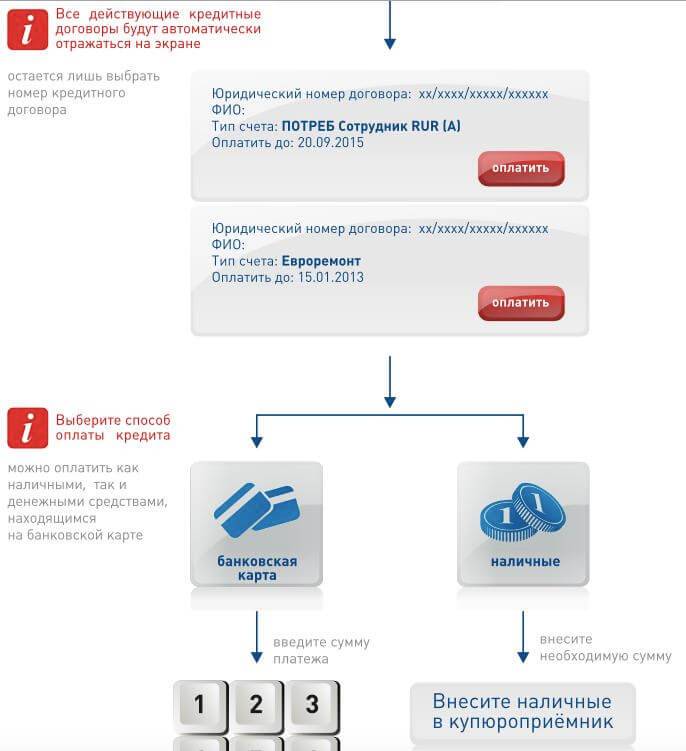

Как погашать кредит по карте

Если в течение трех месяцев вы полностью погашаете долг по карте, проценты не взимаются и ваша карта снова выходит в льготный период. Для того, чтобы четко соблюдать сроки погашения, необходимо внимательно следить за уведомлениями банка и не пропускать ежемесячные платежи.

Для удобства клиентов банк предоставляет большой выбор способов погашения кредита по карте:

- в интернет-банке и Мобильном банке с любой карты;

- через мобильное приложение «Просто кредит»;

- на официальном сайте банка, указав номер договора;

- в кассе или терминале отделения.

При этих способах погашения кредитных средств зачисление денег производится мгновенно и без комиссии.

Погашение также может быть проведено при помощи финансовых партнеров банка. Это платежные системы Золотая Корона, Связной, электронный кошелек QIWI, система электронных платежей Cyber Plat, почта России, отделения любого банка

При этом важно учитывать, что зачисление денежных средств происходит в течение 2-5 банковских дней

Кэшбэк и бонусная программа кредитных карт банка «Восточный»

Сразу нужно упомянуть её основное условие (с мая 2020) — нужно тратить 10000 рублей в месяц в выбранной бонусной категории, иначе кэшбэка не будет.

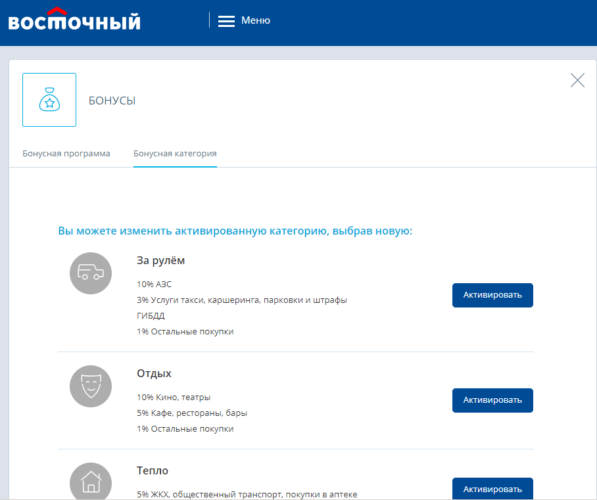

Итого, по условиям, предлагается 5 категорий повышенного кэшбэка, которые можно переключать (но не чаще 1 раза в месяц):

- За рулём — для автомобилистов10% кэшбэка за покупки на АЗС — MCC-коды: 5172; 5541; 5542; 5983 (заправки, лимит кэшбэка 1000р/месяц)3% — за оплату Такси: 4121; 4789; Каршеринг: 7512; 4121; Автомойки: 7542;

Парковки: 7523; — лимит кэшбэка 150р./месяц.

1% — на остальные покупки. - Тепло 5% кэшбэка за оплату услуг ЖКХ (MCC 4900), проезда в общественном транспорте (4111; 4112; 4131; 4789), покупки в аптеках (5912; 5122);

1% — на остальные покупки (связь с MCC 4814 не входит!) - Отдых

10% кэшбэка при оплате билетов в кинотеатры и театры;

5% в кафе, барах и ресторанах;

1% на остальные покупки.

MCC-коды 7832; 5811; 5812; 5813; 5814; 4121, 4789 — Такси. Месячный лимит кэшбэка в 10% теперь 500 руб. - Онлайн покупки

10% кэшбэка за покупки онлайн книг, музыки и фильмов;

5% за покупку одежды и обуви в интернете;

1% на остальные покупки. MCC-коды 5815; 5942; 5968; 5735; 5817; 5192; 7841; 7829; 5994; 5137; 5300; 5311; 5331; 5611; 5621; 5631; 5641; 5651; 5655; 5661; 5681; 5691; 5699; 5931; 5948; 5941 - Всё включено

2% кэшбэка за любые покупки картой.

- Бонусы начисляются баллами через 1 день после обработки операции (получение по модели компенсации за прошедшие покупки)

- Срок действия бонусов – 2 года

- Накопленные бонусы можно конвертировать в любой удобный момент

Исключения по MCC-кодам:

4812, 4814 (связь), 4816, 4829, 4900 (кроме категории «Тепло»), 5960, 5967, 6010-6012, 6050, 6051, 6211, 6300, 6529-6538, 6540, 7311, 7399, 7800-7802, 7994; 7995; 8999.

Вышеперечисленные категории Банк называет Акцией «Твой Кэшбэк» в рамках бонусной программы Кэшбэк и запускает ее (Акцию) с 12.12.2018 на неопределенный срок. Бонусную категорию можно менять 1 раз в месяц:

Бонусную категорию можно менять раз в месяц

Единственное, нельзя повторно выбрать уже выбранную ранее категорию (т.е. она исчезнет из списка доступных и вновь станет доступна для выбора только на следующий месяц). Например, если выбрали на след. месяц «За рулем», а на завтра передумали и поменяли на «Тепло», то снова выбрать «За рулем» в этом месяце на следующий еще раз уже не получится.

Внимание! В общих правилах бонусной программы «Кэшбэк» есть уточнение, что банк имеет право отлучить от кэшбэка за злоупотребления, когда покупки совершаются только в повышенных категориях или доля таких операций заметно превышает остальные покупки. Но на практике я не встречал, чтобы это правило применялось

Вместо этого с 01.05.2020 необходимо тратить по карте 10000 рублей в месяц, причем операции без бонусов не учитываются. Только в этом случае вам начислят повышенный кэшбэк.

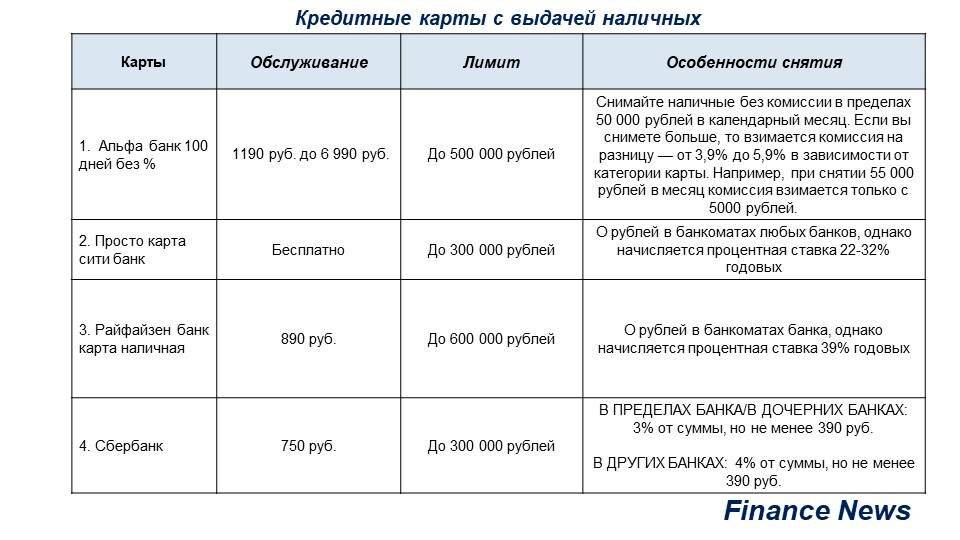

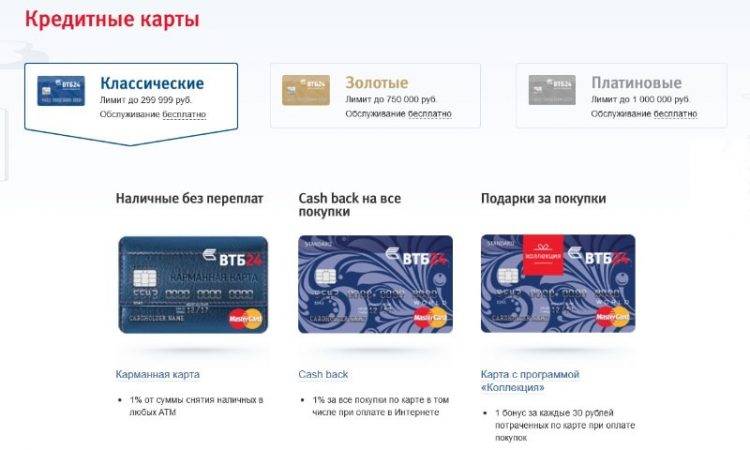

Список кредитных карт со снятием наличных: дополнительные рейтинги

Чуть выше мы подробно описали каждый кредитный продукт, который мог бы привлечь ваше внимание. Но предложений много, тарифы все разные, как сделать правильный выбор? В таких ситуациях полезно акцентировать свое внимание на какой-то одной характеристике, которая будет важна именно для вас

Примеры приведем ниже.

Выгодные кредитные карты для снятия наличных без справок

Если для вас актуально получение кредитки без подтверждения дохода, то нужно искать лояльного кредитора. Далеко не каждый банк согласится выдавать столь выгодную кредитку без подтверждения того, что перед ним – надежный клиент.

Куда можно обратиться:

Ситибанк;

Альфа-банк;

Восточный банк;

БыстроБанк;

МТС Банк;

УБРиР и т.д.

Куда обращаются заемщики чаще всего:

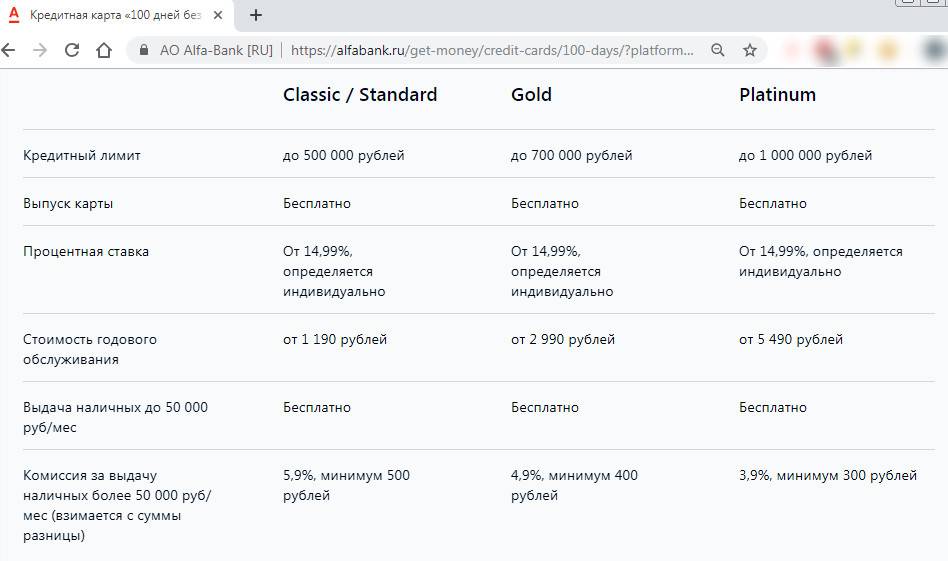

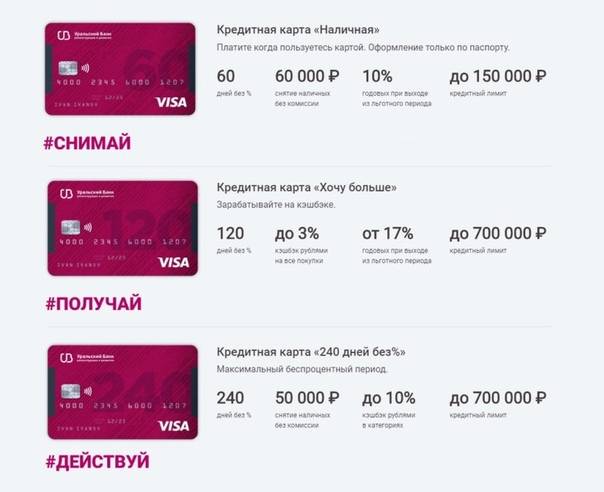

| Характеристики | 100 дней от Альфа-Банка | Хочу больше от УБРиР на сайте банка |

| Кредитный лимит | До 500.000 | До 700.000 рублей |

| Льготный период | До 100 дней | До 120 дней |

| Ставка по окончании грейс-периода | От 11,99% до 29,9% | От 12% до 27,8% |

| Всегда ли можно не приносить справки | Лимит до 200.000 рублей без справок | Лимит до 150.000 без справок |

Как видите, по первому варианту могут одобрить больше без документов с работы, но при этом меньше грейс-период. По второму варианту достаточно дорогое обслуживание – до 3000 в год, поэтому нужно сравнивать не только тарифы прямые, но и косвенные, которые обычно и составляют основную переплату.

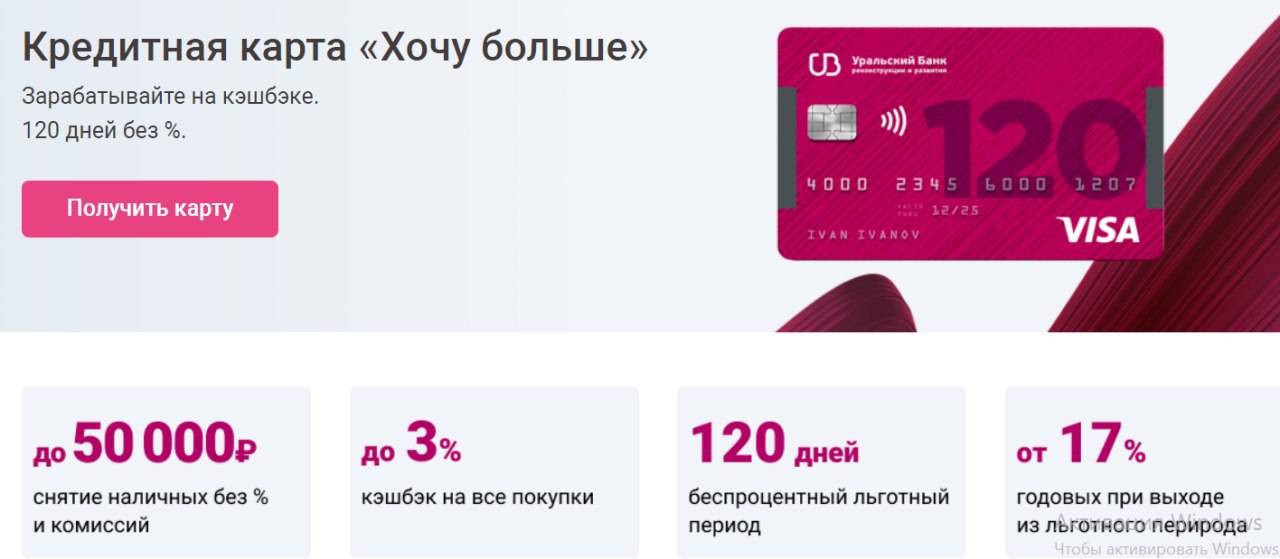

Выгодные кредитки для снятия наличных с большим льготным периодом

Логично предположить, что если именно продолжительность льготного периода определяет, как долго вы сможете не переплачивать, то нужно искать карточки с максимально длинным грейс-периодом

Это действительно важно, но также читайте условия, там могут быть ограничения

Где самый длительный беспроцентный срок:

- МТС Банк – до 1100 дней;

- Ситибанк – до 180 дней,

- УБРиР – до 120,

- АТБ – также до 120,

- Банк Союз – до 115.

Давайте охарактеризуем двух наших лидеров:

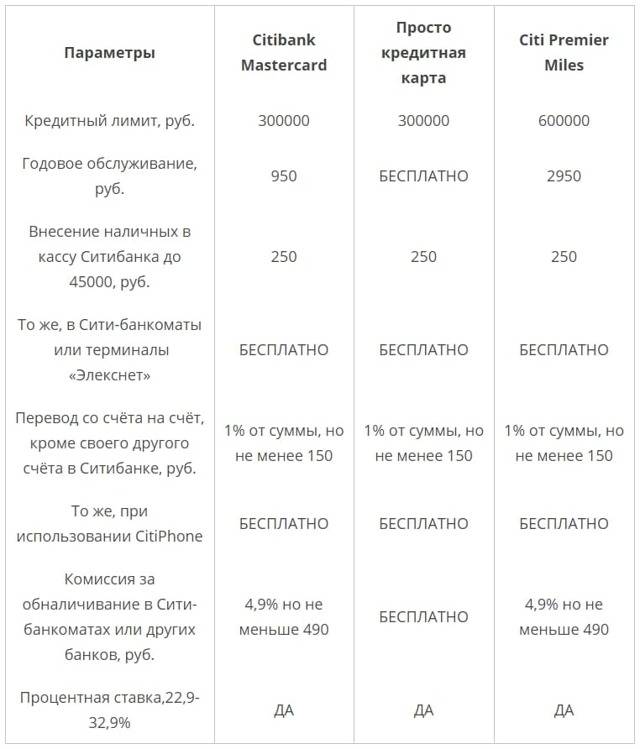

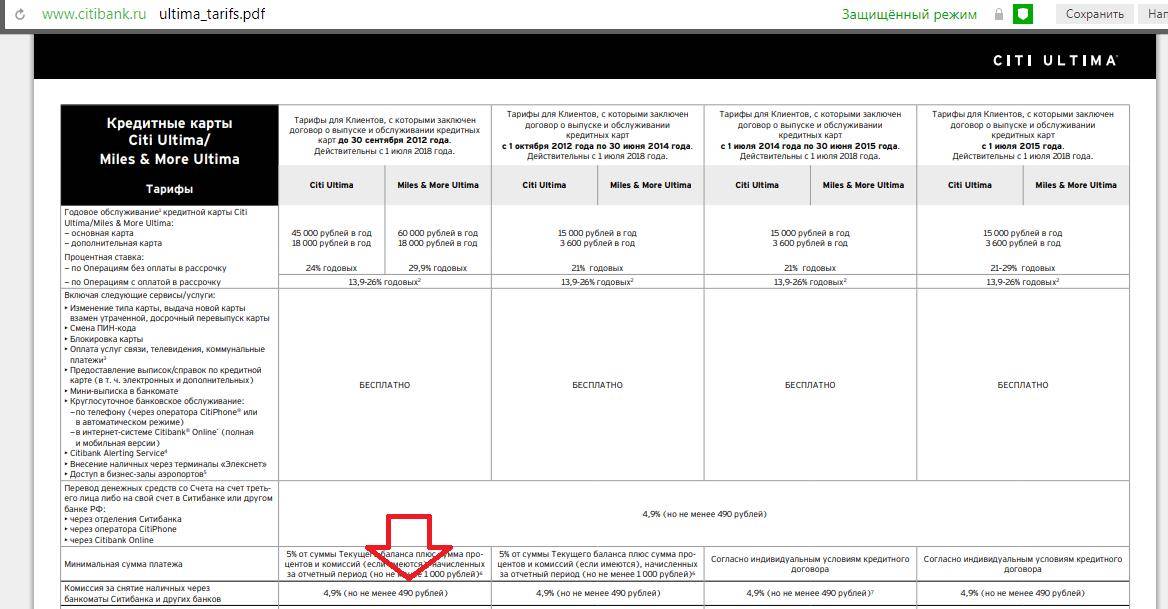

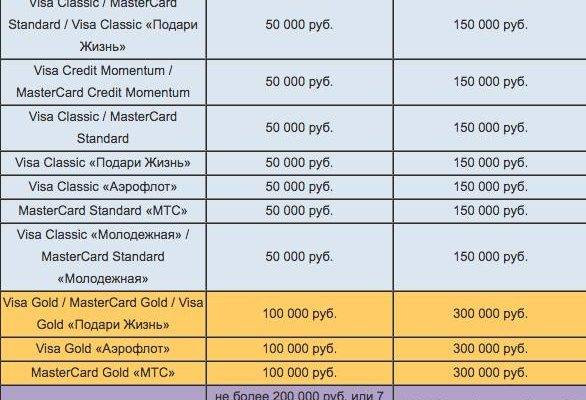

| Параметры для сравнения | Zero от МТС Банка | Просто кредитная карта от Ситибанка |

| Продолжительность грейс-периода | До 1100 | До 180 |

| Сумма кредита, руб. | До 150.000 | До 300.000 |

| Процентная ставка, в год | 10% | От 10,9% до 32,9% |

| Стоимость обслуживания | От 0 до 10950р. | 0р. |

Здесь наглядно видно, что длительный грейс-период не всегда хорош. В МТС банке он намного больше, но при этом вы значительно переплатите на годовом обслуживании. А В Ситибанке вам хоть и предложат срок меньше, но ваши затраты будут значительно ниже.

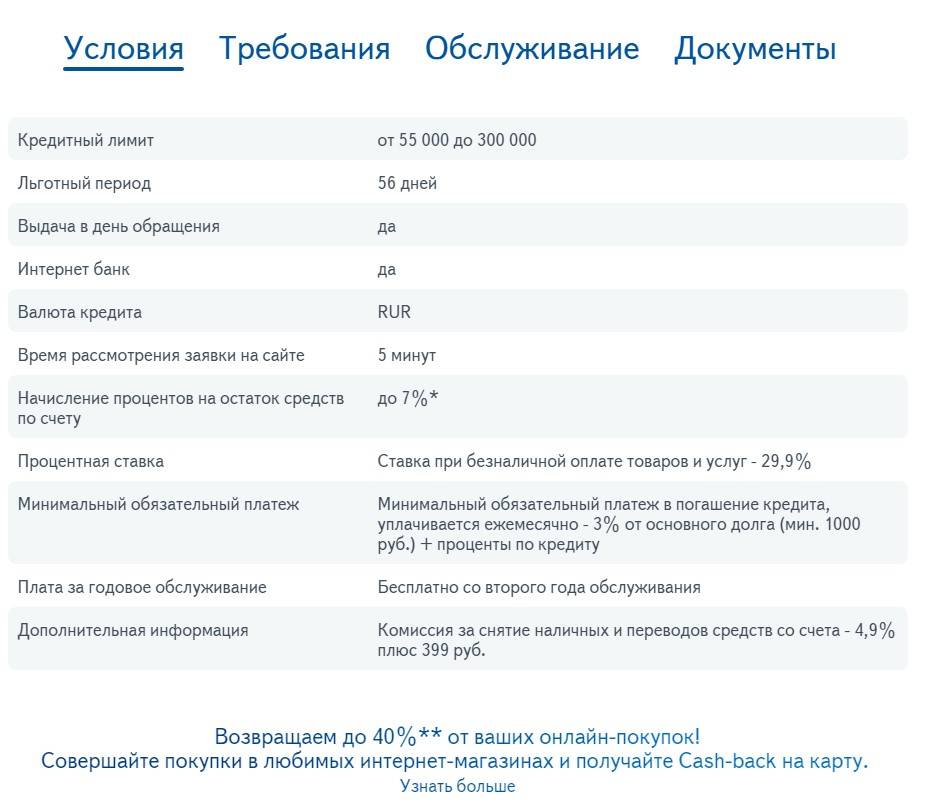

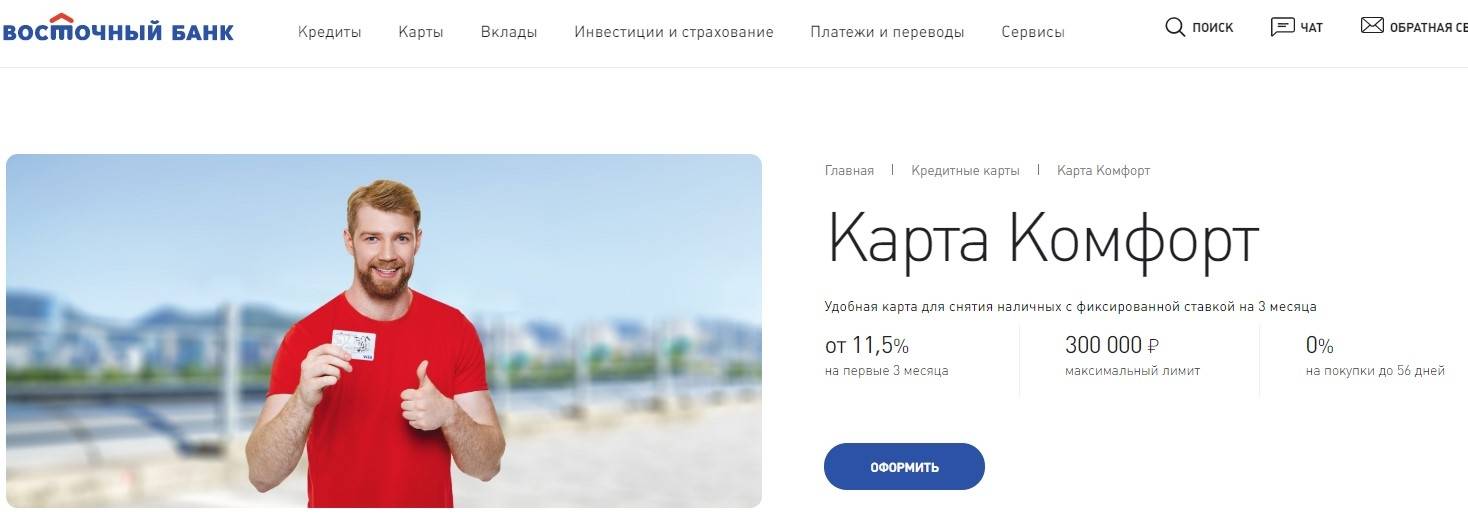

Условия

Карта Восточного банка «90 дней без процентов», условия которой очень выгодны клиентам, может быть оформлена в ближайшем отделении, в режиме онлайн или в Мобильном банке.

Условия выдачи кредита «90 дней без процентов» от Восточного банка:

- кредитный лимит на карту составляет от 55 до 500 тысяч рублей;

- процентная ставка – от 21 % на все совершаемые операции;

- отсутствие платы за интернет-банкинг, оформление и годовое обслуживание;

- получение карты в день одобрения заявки;

- возможность оформления бесплатного страхования при выезде за рубеж.

Клиенты, которые имеют на руках карту «90 дней без процентов», могут воспользоваться возможностью оформить дополнительные карты на себя или родственников старше 14 лет.

При снятии наличных с карты банка Восточный «90 дней» проценты не взимаются. Это правило также действует при оплате покупок или услуг в интернете и даже при погашении других кредитов. Длительность беспроцентного периода достигает трех месяцев.

Погашение кредитных средств производится ежемесячно минимальными или больше платежами. Если вы погасите сумму не позже трех месяцев после ее снятия, проценты начислены не будут.

Кэшбэк и бонусная программа

На конец марта 2021 года в банке Восточный имеется единая бонусная программа с названием «Твой кэшбэк». В этой бонусной программе, предлагается 5 категорий повышенного кэшбэка, которые можно переключать (но не чаще 1 раза в месяц):

- За рулём — для автомобилистов10% кэшбэка за покупки на АЗС — MCC-коды: 5172; 5541; 5542; 5983 (заправки, лимит кэшбэка 1000р/месяц)3% — за оплату Такси: 4121; 4789; Каршеринг: 7512; 4121; Автомойки: 7542;

Парковки: 7523; — лимит кэшбэка 150р./месяц.

1% — на остальные покупки. - Тепло 5% кэшбэка за оплату услуг ЖКХ (MCC 4900), проезда в общественном транспорте (4111; 4112; 4131; 4789), покупки в аптеках (5912; 5122);

1% — на остальные покупки (связь с MCC 4814 не входит!) - Отдых

10% кэшбэка при оплате билетов в кинотеатры и театры;

5% в кафе, барах и ресторанах;

1% на остальные покупки.

MCC-коды 7832; 5811; 5812; 5813; 5814; 4121, 4789 — Такси. Месячный лимит кэшбэка в 10% теперь 500 руб. - Онлайн покупки

10% кэшбэка за покупки онлайн книг, музыки и фильмов;

5% за покупку одежды и обуви в интернете;

1% на остальные покупки. MCC-коды 5815; 5942; 5968; 5735; 5817; 5192; 7841; 7829; 5994; 5137; 5300; 5311; 5331; 5611; 5621; 5631; 5641; 5651; 5655; 5661; 5681; 5691; 5699; 5931; 5948; 5941 - Всё включено

2% кэшбэка за любые покупки картой, максимальный кэшбэк — 2000 руб в месяц.

Есть важные нюансы:

Особенности начисления бонусов

- Бонусы начисляются баллами через 1 день после обработки операции (получение по модели компенсации за прошедшие покупки)

- Срок действия бонусов – 2 года

- Накопленные бонусы можно конвертировать в любой удобный момент

Исключения по MCC-кодам:

4812, 4814 (связь), 4816, 4829, 4900 (кроме категории ЖКХ), 5960, 5967, 6010-6012, 6050, 6051, 6211, 6300, 6529-6538, 6540, 7311, 7399, 7800-7802, 7994; 7995; 8999.

С учётом новых требований, по кэшбэку на топливо (категория «За рулём») оптимальная сумма заправок — 10000 рублей в календарный месяц (можно чуть больше, главное чтобы не меньше), тогда вы получите 1000 рублей кэшбэка баллами. Увы, немногие выезжают в месяц столько. Для категории «Тепло» (ЖКХ) годится сумма от 10 до 20 тыс. рублей, при этом кэшбэк будет ровно обещанные 5%. Это примерно коммуналка за 2 обычные квартиры.

Бонусную категорию можно менять 1 раз в месяц:

Бонусную категорию можно менять раз в месяц

Внимание! В общих правилах бонусной программы «Кэшбэк» есть уточнение, что банк имеет право отлучить от кэшбэка за злоупотребления, когда покупки совершаются только в повышенных категориях или доля таких операций заметно превышает остальные покупки

Нюансы бонусной программы

В мае 2020 г. Восточный ввел по кредитным картам минимальный порог бонусных операций — 10000 рублей в месяц. Теперь, пока в текущем месяце сумма бонусных операций не достигла порога в 10000 рублей, около проведенных бонусных операций/покупок не указываются начисленные бонусы. Затем, одна из покупок приводит к переходу через этот барьер. К остальным покупкам до конца этого месяца бонусы будут цепляться сразу. Кроме того, после изменений в бонусной программе осложнилась и механика компенсации операций этими бонусами, ведь компенсировать можно только покупку на сумму от 500 рублей, к которой «прицепились» бонусы. Например, если оплатить сначала за электричество по 500-1000 рублей, а потом за 2 квартиры по 6000, то бонусы «прицепятся» к последней оплате за квартиру. А чтобы компенсировать эту операцию, придется накопить целых 6000 бонусов. Подробная статья, как правильно превращать бонусы в рубли.

Вопросы и ответы

Какие кредитные карты считаются лучшими для снятия наличных бесплатно?

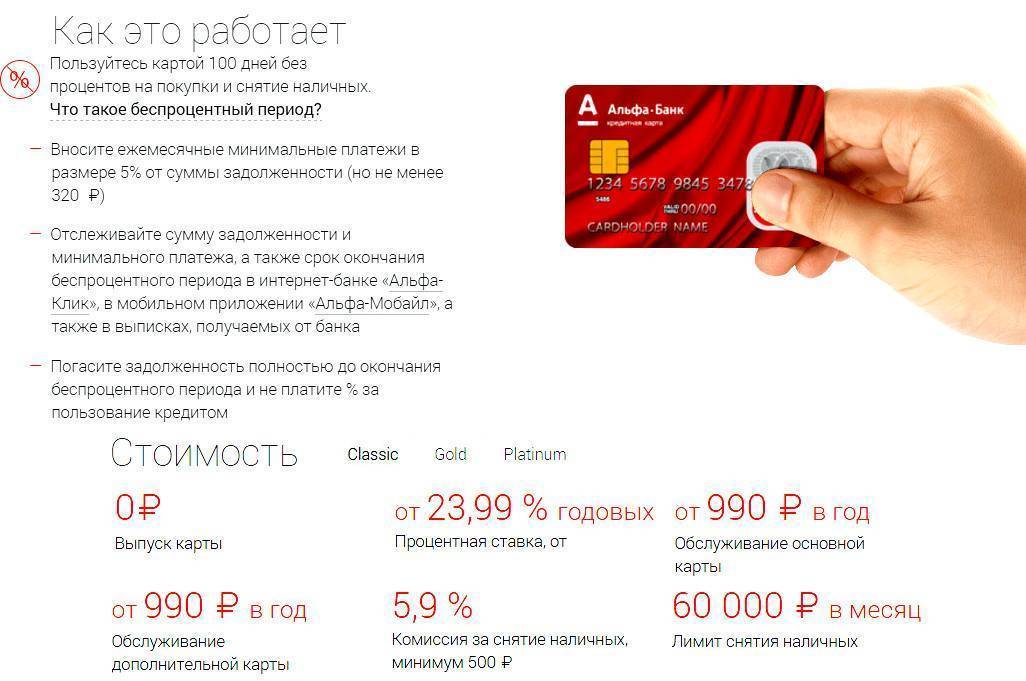

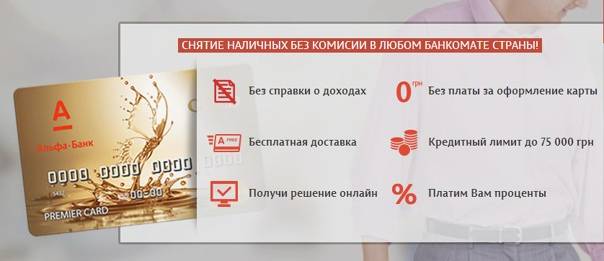

Альфа-Банк, карта “100 дней без %”. По условиям пользования клиент может снимать в месяц до 50000 рублей в любом банкомате без взимания платы. Если вас устраивает эта сумма, рассмотрите эту кредитку для оформления. Благодаря длительному льготному периоду ею можно пользоваться бесплатно до 100 дней. Выдается со справками и без них, доставляется курьером.

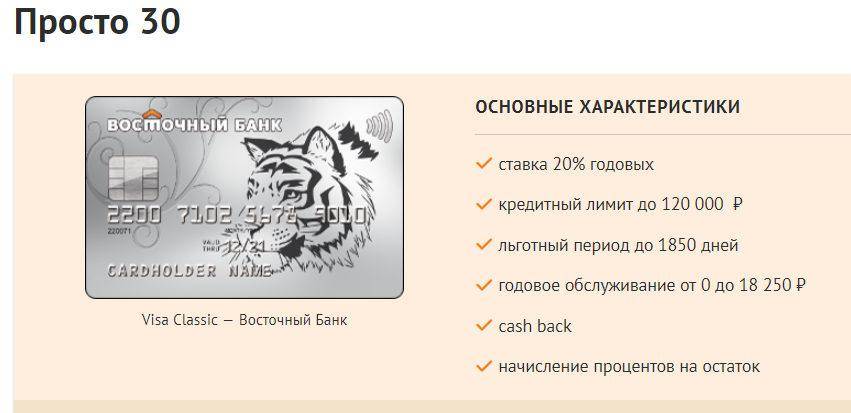

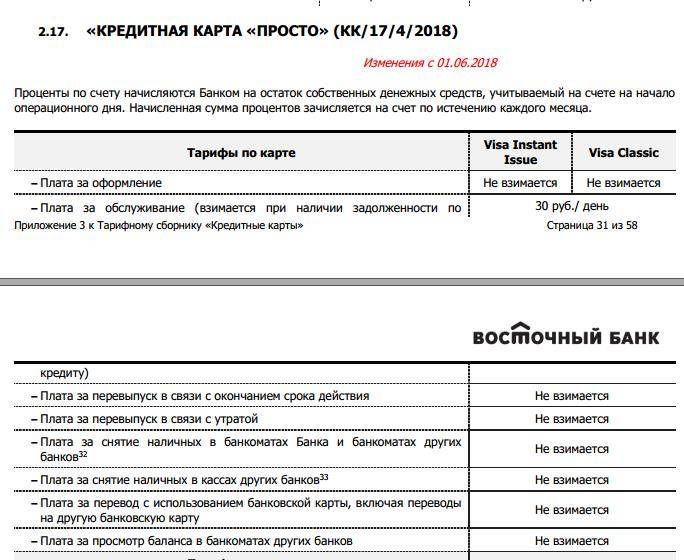

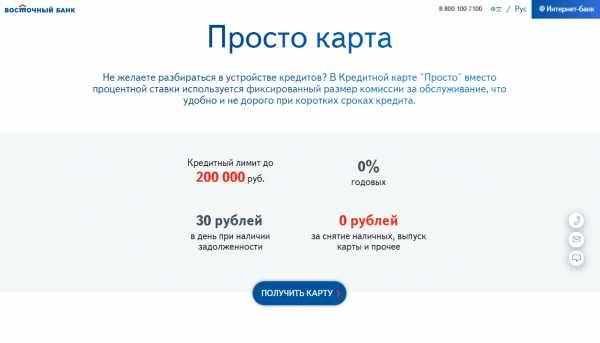

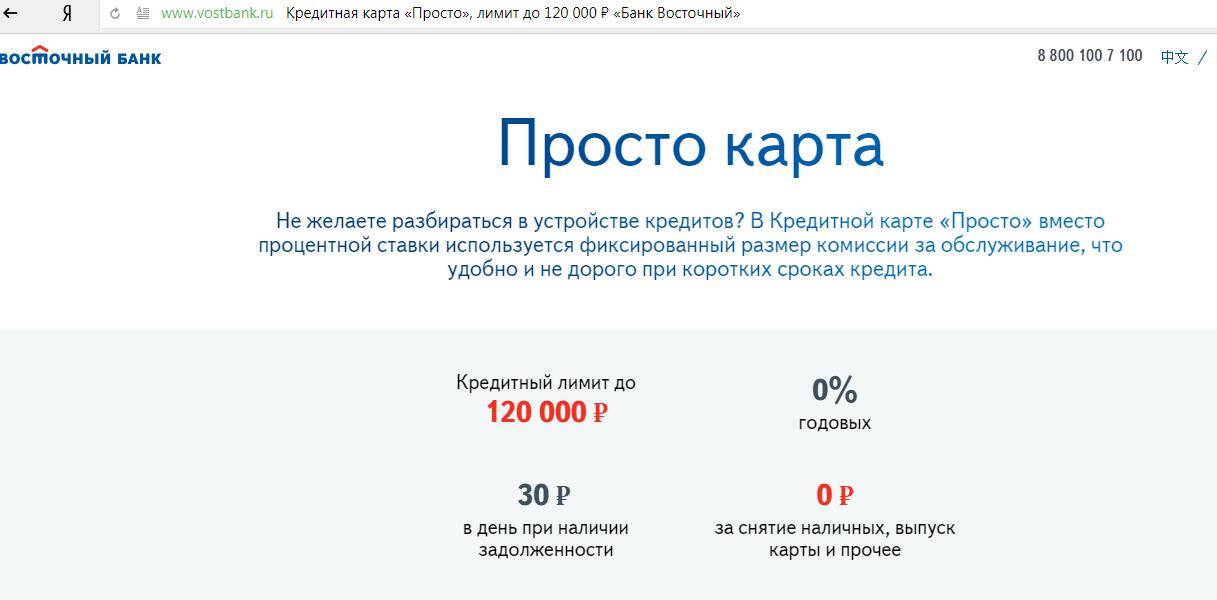

Восточный Банк, кредитная карта с беспроцентным снятием “Просто”. Уникальный продукт, по которому вообще отсутствуют стандартные платы: за обслуживание, обналичивание, выпуск. Банк просто берет в день по 30-50 рублей при наличии по счету минуса. Какие клиент хочет операции, такие и совершает. Карта выдается моментально.

Ренессанс. Операции обналичивания выполняются полностью бесплатно в любых банкоматах

Но обратите внимание, что за такие транзакции банк устанавливает повышенную ставку. Обслуживание может быть бесплатным, действует курьерская доставка, бонусная программа.

АТБ, Абсолютный 0

Кредитная карта с бесплатным снятием где угодно. Предложение похоже на карту Восточного Банка Просто. Здесь также нет никаких плат, просто при наличии минуса клиент оплачивает пользование линией в размере 50 рублей в день. Лимит небольшой — 50000.

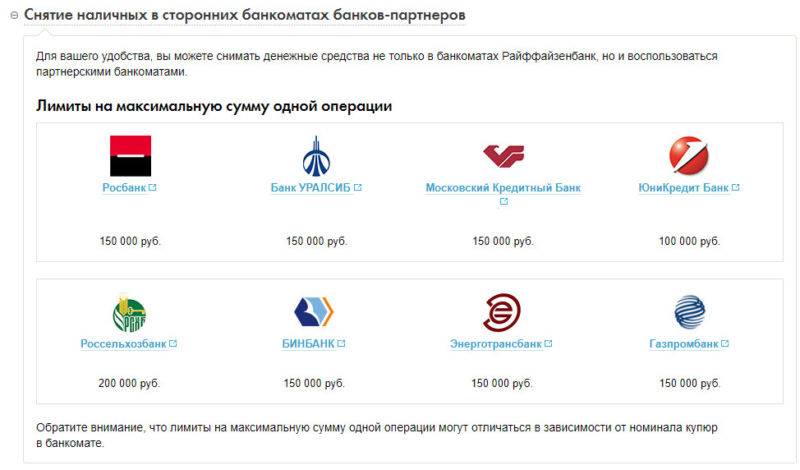

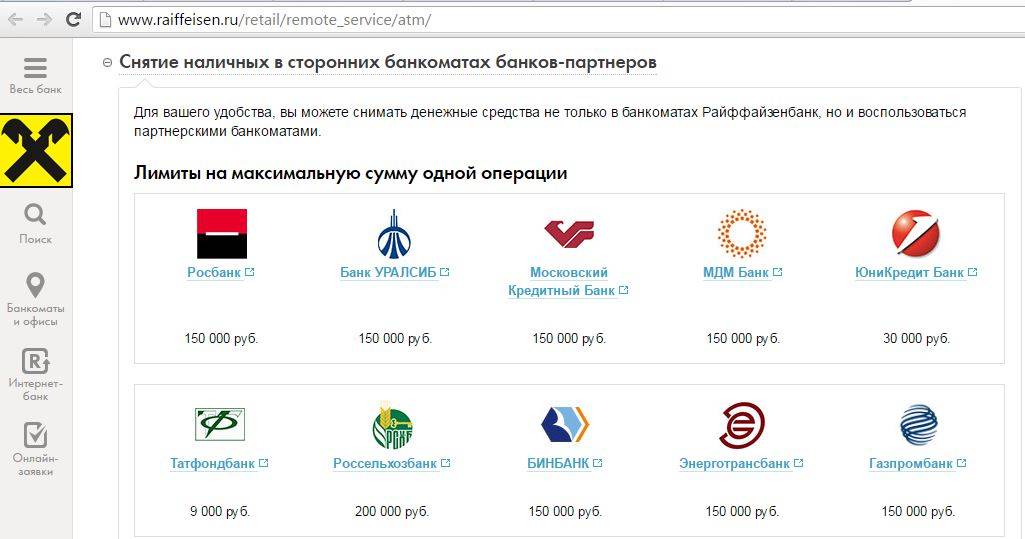

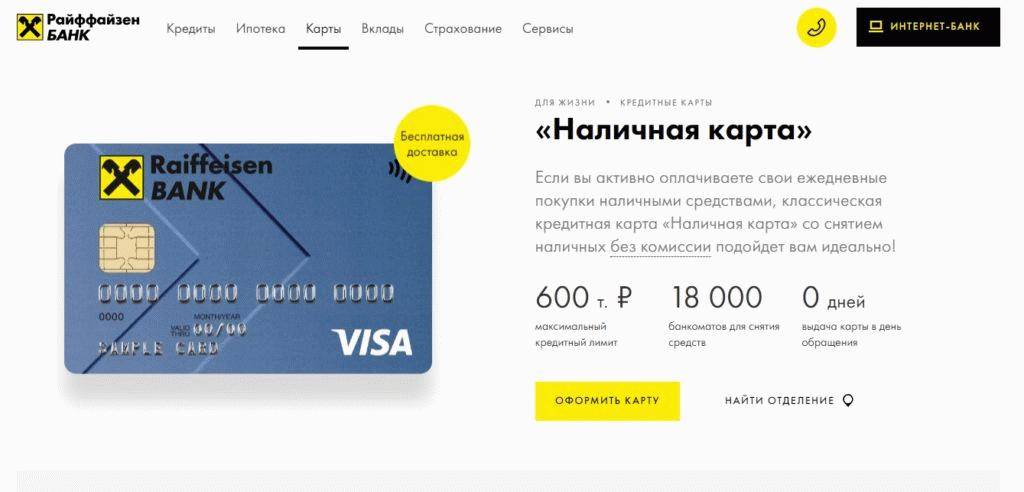

Райффайзенбанк, Наличная карта. Название продукта говорит за себя. Ее можно обналичивать без комиссии в собственных банкоматах банка. При использовании чужих взимается небольшая плата — 0,5% от суммы, минимально 50 рублей.

Если вас интересует кредитная карта с льготным периодом на снятие наличных, рассмотрите продукты Альфа-Банка.

Нет, чаще всего банки ограничивают величину денежных средств, которые вы можете получить без оплаты дополнительной комиссии. Где-то это фиксированная сумма, как например, в Альфа-банке – 50000 рублей, а где-то величина снятия регулируется кредитным лимитом, например, можно получить до 50%.

Как не переплачивать за снятие наличных?

Не выходите за пределы льготного периода. Тщательно отслеживайте свои покупки и даты их совершения. Вы должны быть четко уверены в том, что вы успеете погасить задолженность в срок, который вам дал банк на беспроцентный возврат долга.

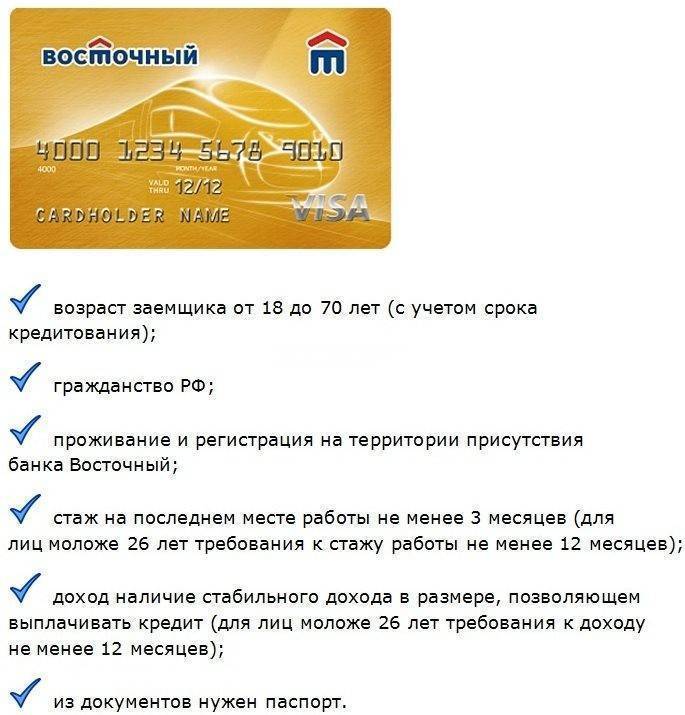

Какие требования предъявляют к заемщикам?

В каждом банке действует своя собственная тарифная политика, и по требованиям банки также различаются. Если учреждение государственное, то проверять потенциального заемщика будут досконально, а если компания частная и небольшая, то она будет более лояльна к своим клиентам.

Что требуется чаще всего:

- Возраст от 21-23 лет;

- Наличие российского гражданства и постоянной регистрации;

- Официальное трудоустройство;

- Трудовой стаж не менее полугода;

- Возможность подтвердить доход документально;

- Положительная кредитная история;

- Отсутствие других задолженностей.

Каждый из этих пунктов важный, но может незначительно варьироваться. Например, где-то работают с заемщиками уже с 18 лет, где-то разрешают подавать заявку уже при наличии трудовой деятельности от 4 месяцев. Все это очень вариабельно, и нужно смотреть именно на тарифы и условия, прописанные на сайте нужного вам банка.

Какая кредитная карта самая выгодная со снятием наличных?

Здесь нет единого ответа, потому как каждая кредитка может предложить вам бесплатное получение наличных, но с соблюдением определенных требований. Где-то это фиксированная сумма (не более 50000 рублей в месяц), где-то зафиксирован срок (3 месяца после оформления кредитки).

Вам нужно выбирать пластик под свои предпочтения. Чаще всего оформляют карточки от Альфа-банка, где на операции покупок и получения купюр действует льготный срок до 100 дней. Но там нет бонусов, и снять можно лишь 50 тысяч за месяц. Если вам нужно больше, то лучше выбрать Ситибанк.

Можно ли получить кредитку с плохой кредитной историей?

Да, можно, но только при условии того, что все ваши просроченные задолженности закрыты. Если у вас есть просрочки и действующие долги, то вам откажут. Нужно искать лояльные банки, государственные откажут сразу. Больше всего шансов при обращении в МТС Банк, Восточный или УБРиР.

Будьте готовы к тому, что даже если вам и одобрят заявку, то только под самые высокие тарифы и проценты. Также могут потребовать оформить личную страховку и принести дополнительные документы, подтверждающие вашу платежеспособность, хотя бы косвенно. Это необходимая мера, чтобы повысить шансы.

Кредитная карта Рассрочка на всё

Кредитная карта с рассрочкой до 90 дней на все покупки, включая и закрытие кредитов в других банках. При условии полного погашения кредита в указанные 3 месяца, проценты за совершение наличных и безналичных операций не взимаются. Карту можно оформить, используя онлайн сервисы – интернет и мобильный банки. Кстати, Вам можно даже не приезжать в отделение Банка Восточный, так как курьер доставит кредитку в любое место и время абсолютно бесплатно. Ещё один важный плюс кредитки – бесплатное обслуживание. Карта “Рассрочка на всё” обладает солидным возобновляемым кредитным лимитом – до 300 000 рублей.

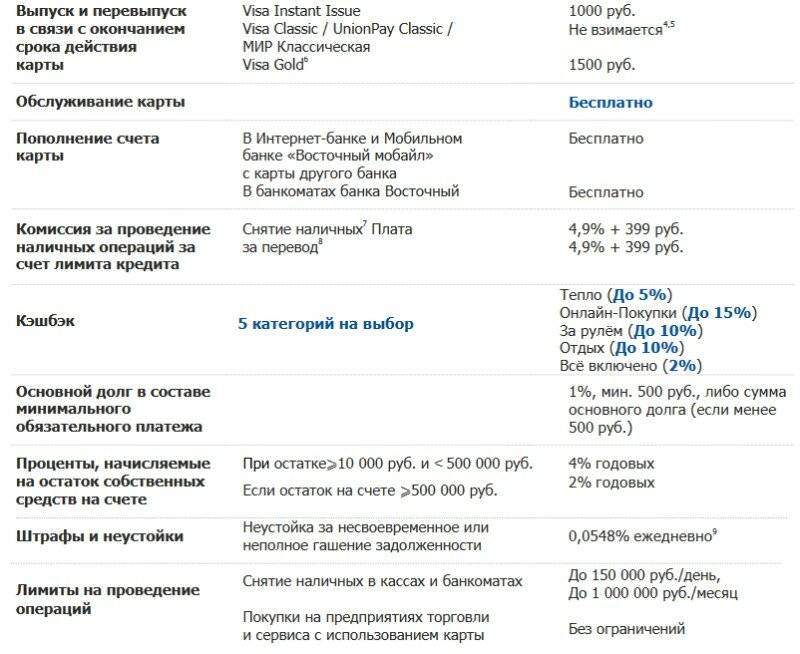

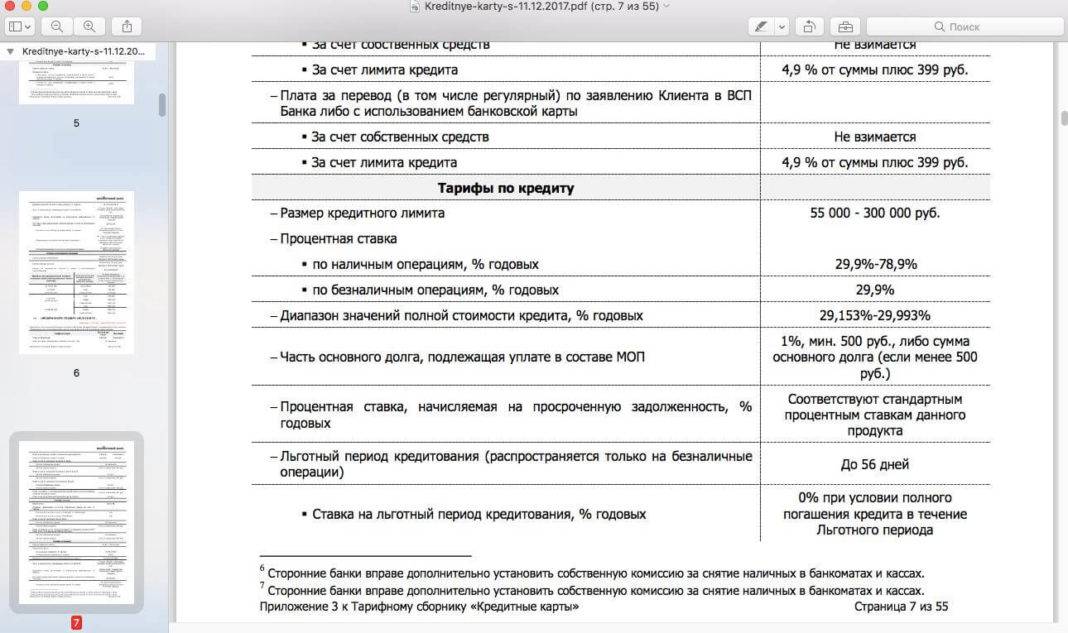

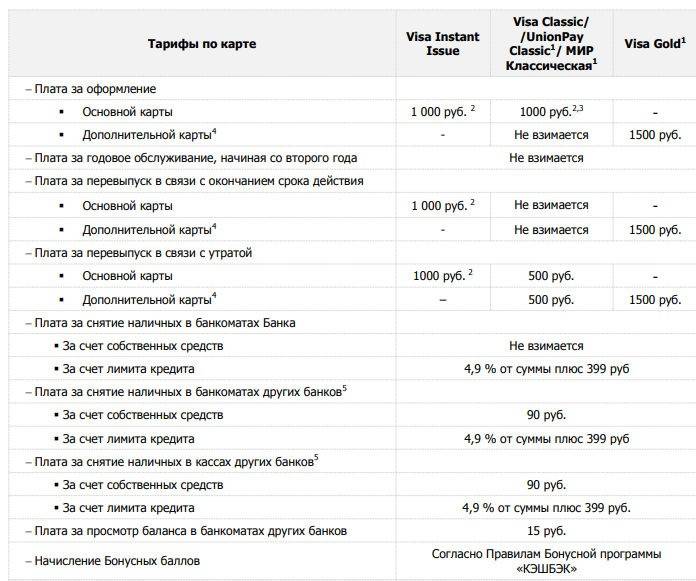

- Тип карты: Visa Instant Issue, Visa Classic;

- Кредитный лимит: от 55 000 до 300 000 рублей;

- Выпуск карты: 1 000 рублей;

- Плата за обслуживание карты: не взимается;

- Процентная ставка: 28 % годовых (на все операции);

- Беспроцентный период: 90 дней – предоставляется на все операции по карте;

- Кэшбэк: до 40 % от стоимости покупки у партнёров Банка Восточный (опция активируется через интернет или мобильный банк);

- Снятие наличных в банкоматах и ПВН Банка Восточный: 4,9 % + 399 рублей – за счёт кредитного лимита (за снятие собственных средств комиссия не взимается);

- Снятие наличных в банкоматах и ПВН других банков: 4,9 % + 399 рублей – за счёт кредитного лимита (комиссия 90 рублей за снятие собственных средств);

- Лимиты по операциям: на снятие наличных – 150 000 рублей в день, 1 000 000 рублей в месяц;

- Интернет и мобильный банк: бесплатно;

- Минимальный ежемесячный платёж: 1 % от суммы задолженности (минимум 500 рублей);

- Смс-информирование: 99 рублей в месяц.

Подборки кредитных карт

Кредитные карты пенсионерам

Карты с процентом на остаток

Кредитки Ситибанка

Кредитки Тинкофф Банка

Кредитные карты для снятия наличных

Кредитки за 5 минут

Карты с бесплатным годовым обслуживанием

Кредитные карты с Samsung Pay

Кредитные карты МТС Банка

Кредитные карты Райффайзенбанка

Кредитные карты с доставкой на дом

Быстрые кредитные карты

Моментальные кредитные карты

Срочные кредитные карты

Кредитные карты для студентов

Кредитные карты Альфа банка

Кредитные карты банка Восточный

Со срочным выпуском

Кредитки по паспорту

Кредитные карты с Apple Pay

Кредитки выгодные для покупок

Кредитки с низкой % ставкой

Бесконтактные кредитные карты

Кредитная карта Путешественника

- Тип карты: Visa Instant Issue, Visa Classic;

- Кредитный лимит: от 55 000 до 400 000 рублей;

- Выпуск карты: 1 000 рублей;

- Плата за обслуживание карты: не взимается;

- Процентная ставка: от 24 % годовых;

- Беспроцентный период: 56 дней – предоставляется на покупки по карте;

- Кэшбэк: до 10 % милями;

- Снятие наличных в банкоматах и ПВН Банка Восточный: 4,9 % + 399 рублей – за счёт кредитного лимита (за снятие собственных средств комиссия не взимается);

- Снятие наличных в банкоматах и ПВН других банков: 4,9 % + 399 рублей – за счёт кредитного лимита (комиссия 90 рублей за счёт собственных средств);

- Лимиты по операциям: на снятие наличных – 150 000 рублей в день, 1 000 000 рублей в месяц;

- Интернет и мобильный банк: бесплатно;

- Минимальный ежемесячный платёж: 1 % от суммы задолженности (минимум 500 рублей);

- Процент на остаток: на остаток от 10 000 до 500 000 рублей начисляется 4 % годовых. На остаток более 500 000 рублей – 2 % годовых;

- Смс-информирование: 89 рублей в месяц.

Расчет льготного периода

Большое преимущество карты – распространение грейс-периода на все операции: оплату покупок и услуг, переводы на другие карты и счета, снятие наличных. На снятие наличных установлен лимит – не более 150 000 рублей в день и до 1 000 000 рублей в месяц.

Расчет льготного периода прост: чтобы избежать уплаты процентов, необходимо внести плату за покупки в течение 90 календарных дней после их совершения. Кроме того в течение 25 дней необходимо уплатить минимальную сумму – 1% от общего долга (но не менее 500 рублей).

Увидеть график платежей и дату следующего погашения можно в личном кабинете на сайте банка «Восточный».

Условия и тарифы

Кредитная карта «90 дней без процентов» предполагает следующие условия:

| Кредитный лимит | От 55 000 до 500 000 рублей |

| Процентная ставка |

|

| Беспроцентный период | 90 календарных дней на все операции |

| Тип карты | VISA Classic, VISA Gold |

| Выпуск | Бесплатный |

| Обслуживание | Бесплатное |

| Комиссия за снятие наличных | 4,9% плюс 399 рублей |

| Комиссия за перевод | Нет |

В рамках программы возможно оформление дополнительных карт для держателя основной карты или членов его семьи старше 14 лет. Дополнительные карты систем VISA, UnionPay или «МИР» выпускаются и обслуживаются бесплатно, срок действия – 3 года.