В чем схожесть и различия?

Многие наши читатели уверены в том, что кредитка и потребительский займ – это практически одно и то же, просто в первом случае деньги дают на «пластике», а во втором – в виде наличных. С одной стороны это верно, т.к. оба продукта дают вам возможность совершать расходные операции свыше тех средств, которые у вас есть, но так ли они похожи?

На самом деле, эти услуги очень разнятся, начиная от тарифов, и заканчивая способом использования. Давайте сначала разберем, в чем они похожи:

- Можно получить деньги взаймы, чтобы купить товары или услуги, которые вам не по карману,

- Вы возвращаете долг частями или полностью, по возможностям,

- Есть кредитный договор, в котором прописываются все условия использования деньгами и их возвращение,

- Есть процентная ставка, сумма долга, срок возврата,

- Прописаны штрафные санкции за просрочку.

На этом, собственно, похожие моменты заканчиваются. Чем они различны:

- У кредита есть четкий график погашения, а у карточки нет,

- Потребительский займ погашается аннуитетными или дифференцированными платежами, а карточка – минимальными платежами, или посильной для заемщика суммой,

- Кредит действует четко ограниченное время, вам дают определенную сумму, которую вы тратите здесь и сейчас. Когда все вернули – кредит закрывается, и если нужен еще, то его надо заново оформлять. Кредитку же можно продлевать практически неограниченное число раз, и пользоваться тогда, когда вам это нужно. Как только внесете потраченную сумму, лимит снова восстанавливается.

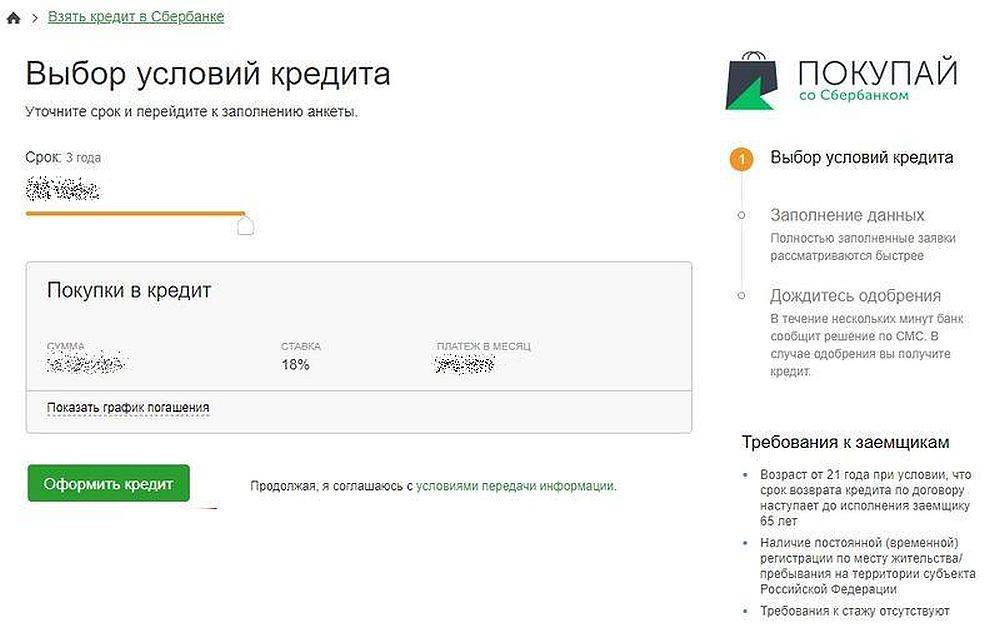

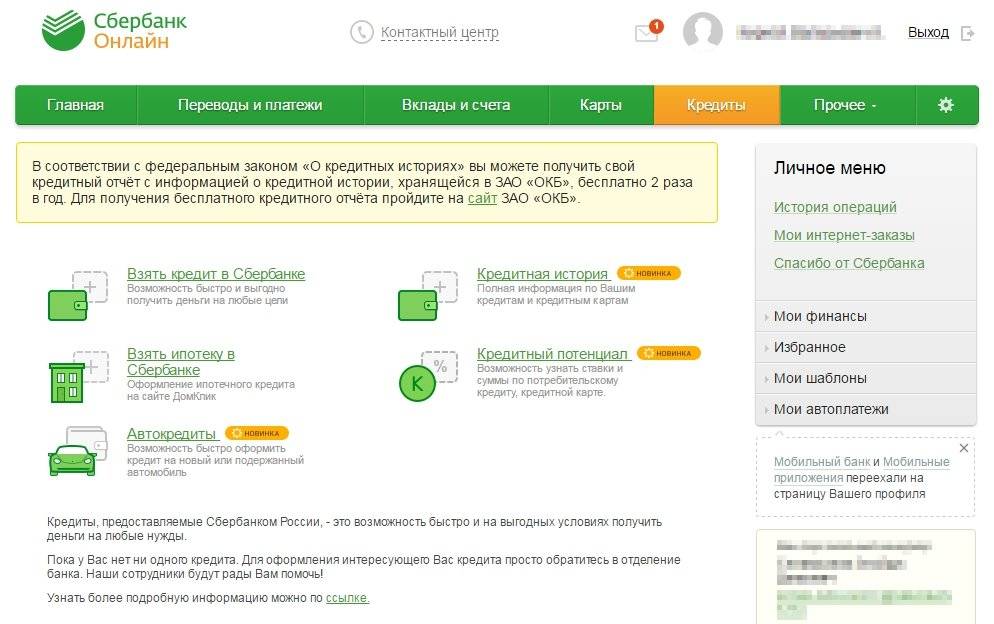

Давайте разберем на конкретном примере, например, по продуктам Сбербанка:

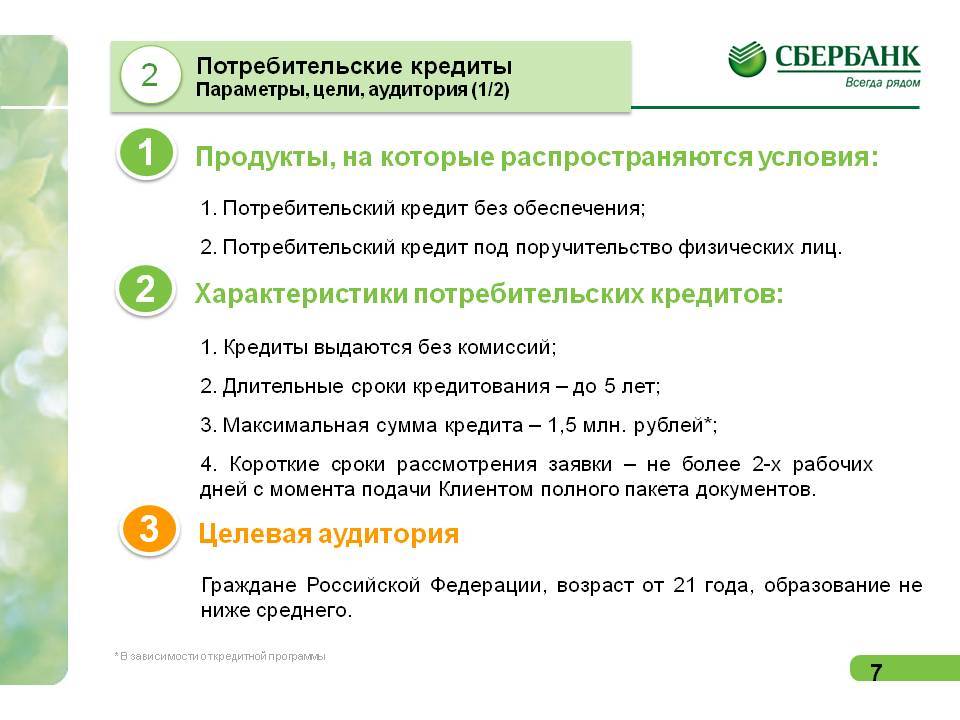

| Услуга | Кредит наличными | Кредитная карта |

| Сумма | До 10.000.000 рублей | До 3.000.000 |

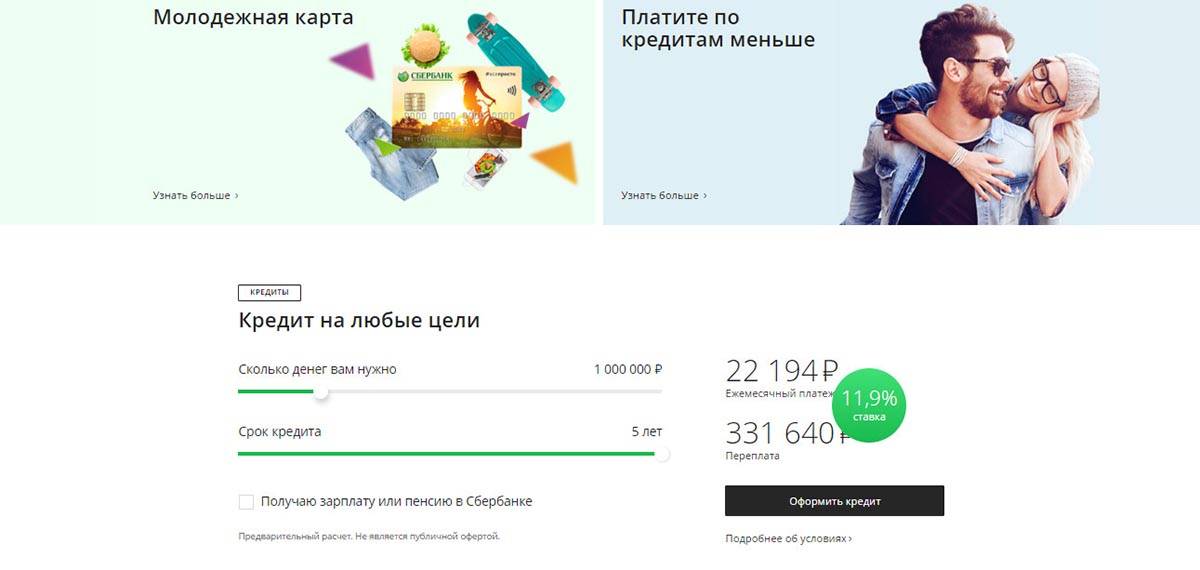

| Процентная ставка | От 12,9% до 19,9% годовых | От 21,9% до 23,99% |

| Срок действия | До 20 лет | До 3 лет |

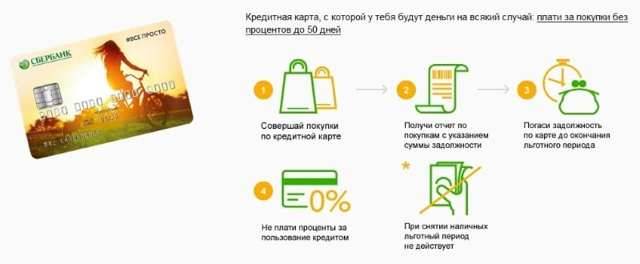

| Беспроцентный срок | нет | До 50 дней |

| Плата за обслуживание | бесплатно | До 12.000 рублей |

| Бонусная программа | нет | есть |

| Получение наличных | бесплатно | С комиссией от 3%, не менее 390 рублей |

| Возраст заемщика | От 18 лет | От 21 года |

Как видите, в каких-то параметрах выигрывает карточка, а где-то – получение классического займа. Здесь нужно проводить более детальную оценку, с учетом именно тех параметров, которые вам важны.

В каких случаях уместно открывать кредитную карту?

Иногда складываются ситуации, когда денег на что-то нужное не хватает. Тогда:

- либо нужно вскрывать свои сбережения;

- либо одалживать.

Но мобилизовать сбережения не всегда возможно или удобно, так как это может быть депозит со строго оговоренным сроком выхода. Занимать у друзей, например, тоже не всегда уместно (особенно, если уже не в первый раз). Было бы здорово иметь такой банковский кредит, который был бы заведомо одобрен банком, и оставалось бы только им воспользоваться без лишних согласований. Условия предоставления такой ссуды – это и есть механизм того, как работает кредитная карта.

Карточный счет как раз подразумевает такой кредит. Он содержит дополнительный параметр – кредитный лимит. Это и есть заведомо согласованная с банком сумма займа, которую эмитент карты готов одолжить, фактически, в любое время. Как только пользователь карты «уходит в минус», то есть задействует резервы кредитного лимита, стартуют алгоритмы расчета процентов за пользование заемными деньгами.

Что лучше потребительский кредит или кредитная карта?

Сроки возврата заемных средств на кредитке

Банк подразумевает, что большинство пользователей «залезают в кредит» в связи с бытовыми нуждами. Например, где-то акция на товар первой необходимости (например, на зимнюю резину для автомобиля) с сумасшедшими скидками, а у пользователя нет на счету нужной суммы. Тогда и задействуется кредитный лимит. А возврат денег банку осуществляется, как правило, с зарплаты или с иных регулярных поступлений на счет клиента.

Не зная что выбрать, кредитную карту или кредит наличными, примите во внимание , что стандартная длительность грейс-периода по кредитке составляет от 50 до 160 дней. Ряд банков практикует до 100-120 дней

При открытии счета кредитной карты нужно внимательно ознакомиться с условиями льготного периода. Если грейс-период существенно меньше месяца (к примеру, 10 дней), то тут возможны варианты:

- грейс-период может быть возобновляемым (то есть в каждом месяце он возникает вновь);

- грейс-период может быть ограниченным (пока не будет погашен предшествующий «уход в минус» никаких дополнительных льготных периодов в новых месяцах).

Отличия кредитки от классического займа

Кажется, какая разница, кредит или кредитную карту вы оформите, ведь серьезных отличий у них нет? На самом деле, эти виды банковского займа различаются не только способом получения денег. Разберем их особенности подробнее.

- Кредит наличными выдается единоразово и может быть потрачен клиентом на личные нужды. Процентная ставка считается индивидуально и обычно зависит от наличия обеспечения, предоставленного пакета документов и кредитной истории заемщика. Банк оценивает риски и сообщает, под какой процент сможет выдать деньги. Потребительский заем позволяет получить действительно крупную сумму, но для этого нужно предоставить залог или поручительство.

- Кредитная карта представляет собой платежный инструмент, который выдается клиенту во временное пользование. На счете кредитки содержится определенная денежная сумма, заемщик может пользоваться ею при необходимости. Чаще всего средства расходуются безналичным путем, но большинство кредитных карт позволяют снимать наличные или переводить деньги. Владелец кредитки может вернуть потраченные средства в льготный период без процентов или платить ежемесячно.

Кредиты могут быть целевыми и нецелевыми (потребительскими). Деньги, предоставляемые с определенной целью, расходуются только по согласованию с банком. К примеру, на приобретение бытовой техники, автомобиля или недвижимости. После совершения покупки заемщик обязан отчитаться перед кредитором, предоставив ему подтверждающие документы. Нецелевые кредиты могут расходоваться на усмотрение клиента, предоставлять отчет банку не нужно.

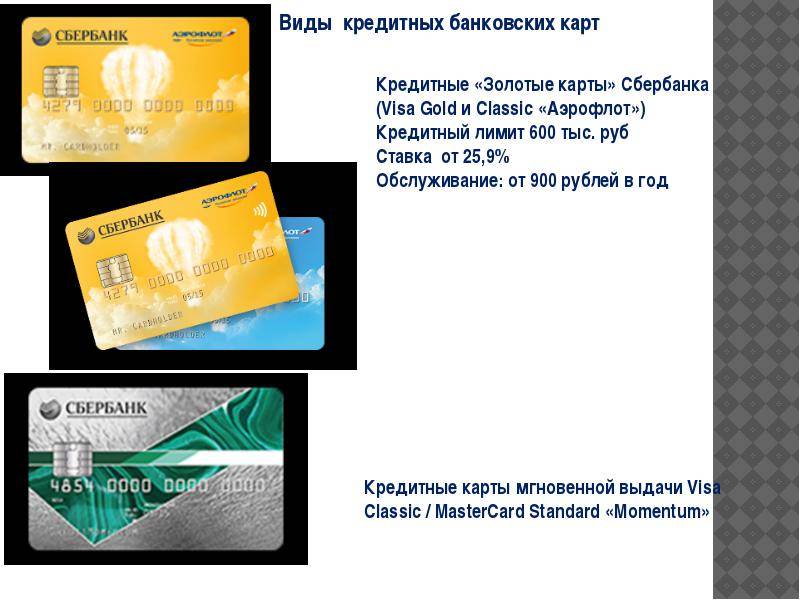

Кредитная карта – более сложный банковский продукт по сравнению с кредитом наличными. Кредитки выпускаются банком-эмитентом в сотрудничестве с определенной платежной системой (Виза, Мастеркард или МИР). Также карточки различаются по статусу, они могут быть Классическими, Золотыми, Платиновыми и пр. Условия пользования зависят от того, какую именно кредитную карту вы выбрали. По ним предусмотрены различные кредитный лимит, комиссии, предоставляемые бонусы, размер кэшбэка и т.д.

Какие перспективы открывает кредитная история

Пользование кредитной картой, как и кредитом наличными формирует кредитную историю владельца счета. Чем более длительным является период пользования кредиткой в рамках правил (прописанных в договоре), тем больше у владельца счета появляется возможностей для займов на большие суммы. Например:

- ипотека (гражданину с хорошей кредитной историей, как правило, одобряют кредиты на большие суммы и сроки);

- кредиты для предпринимательской деятельности (если клиент не допускал просрочек – частных микро-дефолтов — значит, скорей всего, он будет обслуживать и долги в рамках своего бизнеса. Такова логика банков);

- рост кредитного лимита (аккуратному в обращении со своими долгами клиенту банк, как правило, повышает кредитный лимит).

В современном мире растет количество услуг, где требуется доверие или участие банка. Например, аренда автомобиля. Кредитка сделает процесс блокирования залоговой суммы максимально незаметным для ее владельца – будет задействован кредитный лимит (в отличии от карты дебетовой, где сумма с карты реально списывается в залог). Больший кредитный лимит даст возможность совершать более дорогие покупки и откроет новые перспективы (к примеру, станет доступным для той же аренды автомобиль S-класса).

У большинства граждан, как правило, под рукой нет достаточно средств для покупки, например, собственного автомобиля. Но с помощью блестящей кредитной истории, заработанной с помощью кредитной карты, банковский автокредит на требуемую сумму становится доступным. Именно в этом заключается основной эффект того, как работает кредитная карта. В этом то и заключается ответ на вопрос: «Что лучше взять, кредит или кредитную карту?»

Когда стоит оформлять потребительский кредит

На крупную покупку — разумеется, если она необходима. При этом покупку, например, бытовой техники или мебели можно попробовать оплатить картой рассрочки («Халва» Совкомбанка,«Свобода» банка Хоум Кредит или«Совесть» Киви Банка) — в том случае, если в магазинах — партнёрах банков продаётся товар по выгодной цене, и вы уверены, что успеете погасить кредит, пока действует рассрочка (обычно не больше 12 месяцев).

На лечение близких, образование или ремонт в новостройке.

Когда нужны наличные деньги — например, отдать кому-то большой долг.

Читать также: 5 вещей, на которые можно взять кредит

Имейте в виду. Финансовые консультантыне советуют брать кредиты на отпуск, ремонт в квартире-вторичке и свадьбу — но если вам очень нужен заём на эти траты, то для них также подойдёт потребительский кредит.

На покупку автомобиля выгоднее взять целевой автомобильный кредит. Для оплаты обучения в вузе также можно рассмотреть целевой образовательный кредит (например, Сбербанк предлагаеткредит на образование с господдержкой — под 8,71% годовых).

Что лучше взять — кредит или кредитную карту

- Цель — масштабная. Например, обучение или ремонт. В рамках кредита банки предоставляют крупные суммы.

- Вы не планируете тратить больше, чем изначально задумали.

- Деньги вам нужны на длительный период.

Что выгоднее взять — кредит или кредитную карту

- Хотите создать кредитную историю или улучшить существующую.

- Запланировали мелкие траты и деньги вернете до окончания льготного периода.

- Совершаете преимущественно безналичные транзакции.

- Хотите сформировать запас денежных средств для путешествия.

Что проще оформить

- уровень дохода;

- кредитную историю;

- закредитованность;

- трудовой стаж на последнем месте работы и т. д.

От параметров претендента, во-первых, зависит решение банка, а, во-вторых, размер кредита и другие условия кредитования.

- 100 дней без процентов

- Банк: Альфа-Банк

- Льготный период: 100 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Карта возможностей

- Банк: ВТБ

- Льготный период: 110 дней

- Кредитный лимит: 1 000 000 рублей

- ️ Получить карту

- 110 на ВСЁ!

- Банк: Локо-Банк

- Льготный период: 110 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

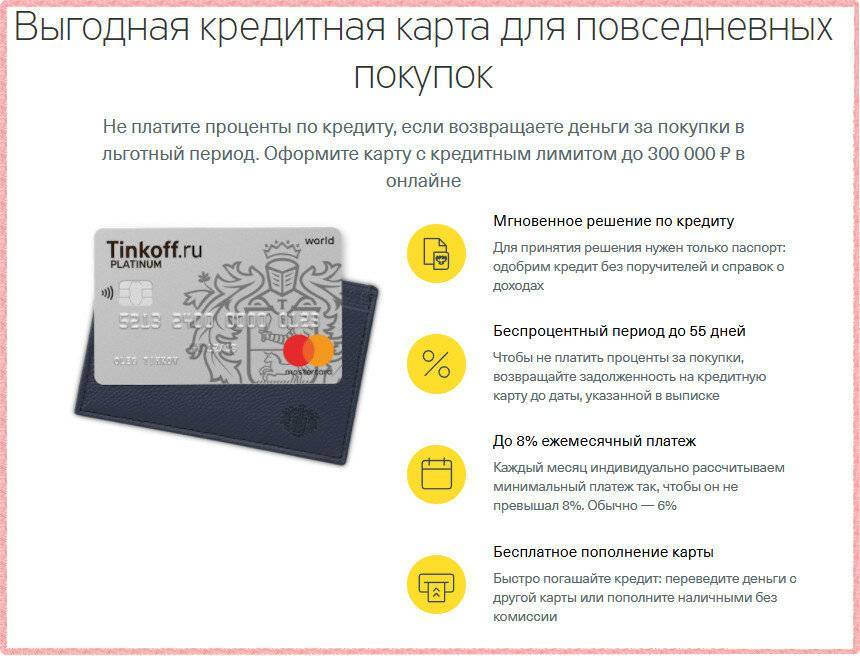

- Платинум

- Банк: Тинькофф

- Льготный период: 55 дней

- Кредитный лимит: 700 000 рублей

- ️ Получить карту

- Просто кредитная карта

- Банк: Ситибанк

- Льготный период: 180 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 365

- Банк: Ренессанс Кредит

- Льготный период: 55 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 120 дней

- Банк: Банк Открытие

- Льготный период: 120 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Citi Select

- Банк: Ситибанк

- Льготный период: 50 дней

- Кредитный лимит: 300 000 рублей

- ️ Получить карту

- 110 дней

- Банк: Райффайзенбанк

- Льготный период: 110 дней

- Кредитный лимит: 600 000 рублей

- ️ Получить карту

- МТС Cashback

- Банк: МТС Банк

- Льготный период: 111 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Opencard

- Банк: Банк Открытие

- Льготный период: 55 дней

- Кредитный лимит: 500 000 рублей

- ️ Получить карту

- Наличная

- Банк: Райффайзенбанк

- Льготный период: 52 дня

- Кредитный лимит: 600 000 рублей

- ️ Получить карту

- МТС Деньги Weekend

- Банк: МТС Банк

- Льготный период: 51 день

- Кредитный лимит: 299 999 рублей

- ️ Получить карту

- МТС Деньги Zero

- Банк: МТС Банк

- Льготный период: 1 115 дней

- Кредитный лимит: 150 000 рублей

- ️ Получить карту

| Карта | Банк | Льготный период | Кредитный лимит |

|---|---|---|---|

| 100 дней без процентов | Альфа-Банк | 100 дней | 500 000 рублей |

| Карта возможностей | ВТБ | 110 дней | 1 000 000 рублей |

| 110 на ВСЁ! | Локо-Банк | 110 дней | 300 000 рублей |

| Платинум | Тинькофф | 55 дней | 700 000 рублей |

| Просто кредитная карта | Ситибанк | 180 дней | 300 000 рублей |

| 365 | Ренессанс Кредит | 55 дней | 300 000 рублей |

| 120 дней | Банк Открытие | 120 дней | 500 000 рублей |

| Citi Select | Ситибанк | 50 дней | 300 000 рублей |

| 110 дней | Райффайзенбанк | 110 дней | 600 000 рублей |

| МТС Cashback | МТС Банк | 111 дней | 500 000 рублей |

| Opencard | Банк Открытие | 55 дней | 500 000 рублей |

| Наличная | Райффайзенбанк | 52 дня | 600 000 рублей |

| МТС Деньги Weekend | МТС Банк | 51 день | 299 999 рублей |

| МТС Деньги Zero | МТС Банк | 1 115 дней | 150 000 рублей |

Какая кредитная карта самая выгодная

Выгодные условия предлагают многие банки ради привлечения новых клиентов. Однако в любом кредитном договоре есть подводные камни, и даже небольшие отличия в условиях могут сыграть важную роль.

Как взять лучшую кредитную карту:

Обращайте внимание на новинки и флагманские финансовые продукты банков и МФО. Новые кредитные предложения самые дешевые, т.к

рассчитаны на повышение клиентской базы и потенциальный рост дохода компании.

Наличие кэшбека. Если вы планируете пользоваться кредиткой для покупок в магазинах, возврат процента от расходов будет очень полезен.

Начисление процентов на остаток средств в конце месяца. Еще один способ получить дополнительные средства на кредитку и снизить расходы.

Бонусы, привилегии от банка. Внутренние бонусы и скидки не принесут существенной пользы владельцу карты, но при активном сотрудничестве с банком бонусы накапливаются.

О чем следует знать потенциальному заемщику, выбирая между потребительским кредитом или кредитной картой

Несколько практичных советов опытного кредитного брокера помогут вам избежать неловких ситуаций и значительно упростить выплату займа. Многим они могут показаться весьма банальными, но как показывает опыт несоблюдение простых правил чаще всего приводит к серьезным проблемам.

Всегда заранее просчитывайте свои финансовые возможности и учетом погашения долга.

Определите цели использования заемных средств. Возможно, вам подойдет целевой потребительский кредит, когда в договоре указывается назначение полученных от банка денег. Стоимость такого займа может быть ниже, чем кредит с нецелевым использованием средств.

Для юридических лиц выгодным может стать расчетный счет с овердрафтом. Процедура одалживания средств у банка и возврата сводится к минимуму простых действий, это позволяет не отвлекаться от бизнеса.

Не берите в долг деньги с запасом, вам придется за это платить. Старайтесь максимально точно рассчитать необходимую сумму, чтобы не было переплаты. Если у вас осталась часть денег после покупки, используйте досрочное погашение чтобы минимизировать потери.

Процентная ставка может существенно отличаться в зависимости от объема предоставленных документов. Не ленитесь собрать все справки, подтверждающие ваши доходы. Банки не любят рисковать и готовы за это снижать процентные ставки.

Если на кредитной карте нет движения средств, вам не приходится ничего платить. Исключение может составить только годовое обслуживание карты (если это предусмотрено по договору).

После полного погашения долга по карте, лимит полностью возобновляется, и вы можете снова использовать весь объем заемных средств.

За оплату картой товаров и услуг не взимается комиссия, в отличие от получения наличных. Перед снятием денег в банкомате, убедитесь в необходимости таких действий, чтобы потом не удивляться перерасходу средств. Иногда банки не берут комиссию за снятие наличных до оговоренной суммы в месяц и рекомендуют использовать только банкоматы определенных кредитных организаций (сумма и правила должны быть указаны в вашем договоре).

Некоторые особо предприимчивые граждане умудряются заработать во время льготного периода кредитной карты. Размещая средства на депозитном счете, действительно можно заработать, но насколько оправдан такой заработок — решать вам. Отправив 200 000 руб. на депозит с процентной ставкой 7% можно за 3 месяца заработать около 3 500 руб. Чтобы избежать рисков лучше иметь свободные средства в таком же объеме. Это даст возможность погасить кредит без штрафов при возникновении каких-либо форс-мажорных обстоятельств.

На что обратить внимание при оформлении карты

Перед подписанием договора проверьте, какие условия кредитования предлагает банк

Обратите внимание на следующие моменты:

- Наличие или отсутствие беспроцентного периода.

- Когда начинается беспроцентный период: с момента выдачи кредитки или первой траты.

- Годовую процентную ставку по займу. Стандартная ставка: 11-27%.

- Размер минимального ежемесячного платежа. Стандартный размер: 5-8% от суммы долга.

- Количество доступных способов для погашения долга.

- Наличие банкоматов рядом с вашим домом и работой.

- Условия начисления пени и штрафов.

- Возможность управлять кредитом через мобильный телефон.

Проверяйте информацию о банках, которые дают кредитные карты всем без отказа. Некоторые из подобных организаций не объясняют заемщикам все правила выплаты долга, чтобы получить прибыль нечестным путем. Многие клиенты из-за этого допускают просрочки, которые приводят к начислению штрафов.

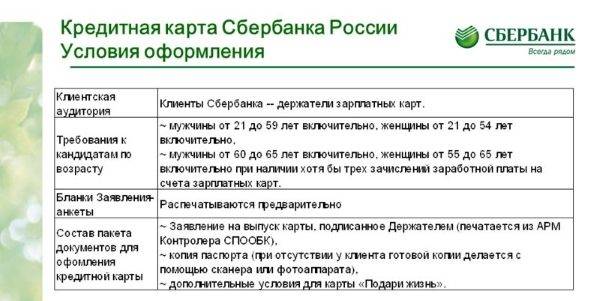

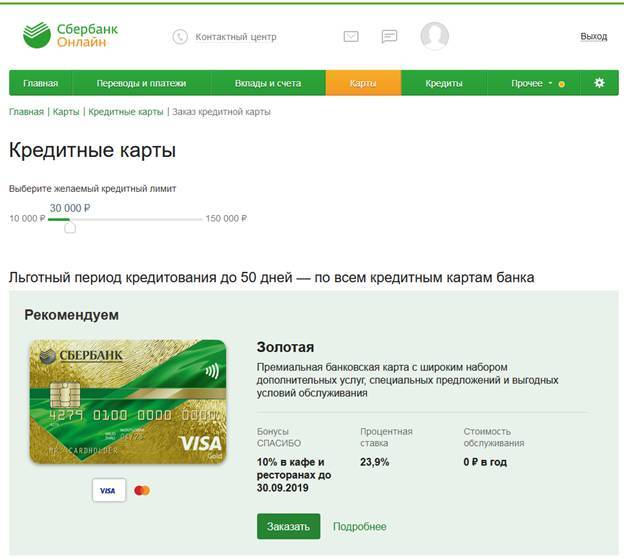

Карточки Сбербанка: условия и требования

Зарплатным клиентам банка лучше сначала рассмотреть предложения от Сбербанка. Вполне вероятно, что какая-то кредитка уже предодобрена, что снизит годовые и вдвое увеличит лимит. Если никакая карта не одобрена заранее, можно самостоятельно выбрать наиболее подходящий вариант.

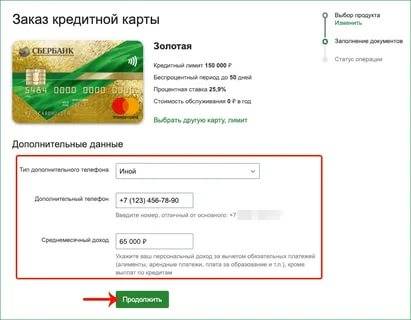

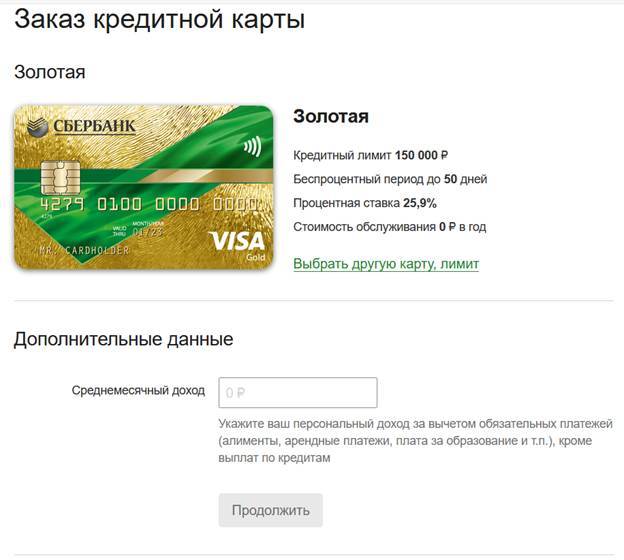

- Классическая кредитка от Сбербанка считается универсальной. Во-первых, ее обслуживание бесплатно при предварительном одобрении, а при его отсутствии составит всего 750 рублей в год. Во-вторых, невысокие ставки в 23-9-27,9%. В-третьих, наличие льготного периода в 50 дней, позволяющего пользоваться деньгами без уплаты процентов. Лимит тоже на уровне – до 600 тысяч руб.

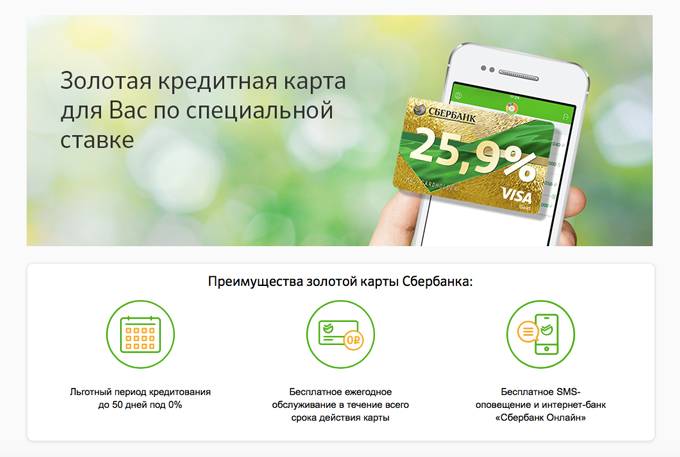

- Условия золотой карты практически не отличаются от классика: максимальный лимит в 600 тыс. руб., годовые в 23,9-27,9% и 50 дней грейса. Разница только в более высокой категории пластика, возможность получать скидки и бонусы специальных программ и стоимостью годового обслуживания в 3000 руб. (при предварительном одобрении – бесплатно).

- Для статусных клиентов предусматривается премиальная категория. Это вход в клуб Premium Visa и MasterCard, пониженные ставки в 21,9-25,9%, повышенные бонусы СПАСИБО и максимальная сумма займа в 3 миллиона руб. Стоит премиум 4900 руб. в год.

- Классическая карта Аэрофлот предлагается активным путешественникам. Льготные 50 дней, годовые от 23,9% до 27,9%, лимит до 600000 руб., но главное – автоматическое начисление 1 мили за каждые потраченные 60 руб. Есть и «стартовый капитал» в 500 миль. Обойдется карта в 900 рублей ежегодно.

- Золотая карта Аэрофлот предлагает пятидесятидневный грейс, предоставление суммы до 600 тыс. под 23,9-27,9% годовых и перевод каждых потраченных 60 рублей в 1 милю. Разница с классиком в ежегодном списывании 3500 руб. за обслуживание, 1000 приветственных милях и участии в спецпрограммах категории Gold.

- Карта Аэрофлот класса Signature выдается только по предварительному одобрению. За ежегодную плату в 12000 руб. заемщик имеет право беспроцентно пользоваться предоставленной суммой с лимитом в 3 млн. и получать по 2 мили за каждые списанные 60 руб. Сохраняются и приветственные 1000 миль.

- Открывать кредитку в Сбербанке можно и в благотворительных целях. Яркий пример – серия «Подари жизнь» в классическом и золотом вариантах. До 0,3% от потраченных средств и 50% от стоимости первого года обслуживания поступят в одноименный фонд. Остальные условия практически идентичны: лимит до 600000 руб., годовые в пределах 23,0-27,9% и грейс 50 дней.

Претендовать на перечисленные карты может любой желающий, главное, соответствовать предъявляемым Сбербанком требованиям. В их числе возраст более 21 года, официальное трудоустройство, отличная кредитная история и соответствующая запросу платежеспособность. Процентная ставка и лимит всегда высчитываются в индивидуальном порядке после предоставления кандидатом паспорта, справки о доходах и трудовой книжки. Но лучше не торопиться и изучить встречные предложения от других банков.

Принцип работы карты рассрочки

Карта рассрочки функционирует по следующему принципу. Банк-эмитент создает свою партнерскую сеть из различных торговых и сервисных предприятий. Покупатель может расплачиваться с партнерами системы не живыми деньгами, а картой рассрочки в пределах доступного ему кредитного лимита. После этого банк-эмитент возмещает продавцу полную стоимость покупки, а владелец карты постепенно погашает свою задолженность перед банком. Срок рассрочки зависит от конкретных условий договора между банком и партнером системы.

Пример. Вы решили купить новый телефон и воспользовались для этого картой рассрочки. Телефон стоит 20 тыс. руб. Период рассрочки для магазина, где вы совершили покупку – 4 месяца. Для полного ее погашения вам нужно вносить в банк по 5 тыс. руб. ежемесячно.

Остановимся немного подробнее на отдельных характеристиках карт рассрочки:

Стоимость выпуска и обслуживания. Заявлено как бесплатное.

Но. В случае перевыпуска карты по желанию владельца, банк удержит комиссию от 400 до 700 рублей. Например, если вы не будете пользоваться своей картой в течение некоторого периода, она будет заблокирована. Разблокировать ее нельзя, можно только перевыпустить, естественно, за отдельную плату.

Кредитный лимит. У большинства карт рассрочки – в пределах 300 тыс. руб.

Но. На практике первоначальный лимит устанавливается в сумме гораздо ниже максимальной. Увеличение его возможно только в случае активного использования карты.

Срок рассрочки. Как правило, 12 месяцев.

Но. У большинства партнеров подобных систем этот срок не превышает 3–6 месяцев.

Процентная ставка. В течение льготного периода – 0%.

Но. После окончания льготного периода проценты будут начислены, даже если владелец карты вовремя вносит все платежи. Ставка – в пределах 10% годовых.

Самые рекламируемые сегодня карты рассрочки на российском рынке – это Халва и Совесть.

Рассмотрим их условия более подробно:

| Характеристики | Халва | Совесть |

| Банк-эмитент | Совкомбанк | Киви банк |

| Срок действия | 10 лет | 5 лет |

| Льготный период | 3 года | Нет информации |

| Рассрочка | До 12 мес. | До 12 мес. |

| Максимальный лимит | 350 тыс. руб. | 300 тыс. руб. |

| Ставка | 0% в течение льготного периода, затем – 10% годовых | 0% в течение льготного периода, затем – 10% годовых |

| Выпуск | Бесплатно, повторный – 450 руб. | Бесплатно, повторный – 690 руб. |

| Годовое обслуживание | бесплатно | Бесплатно, за опции (снятие наличных, расширенный период рассрочки) взимается плата |

| Снятие наличных | Да, в любом банкомате | Только если данная опция предусмотрена тарифом |

Хочется отдельно остановиться на льготном периоде. Это тот срок, в течение которого рассрочка будет действительно бесплатной. У карты Халва он составляет 3 года. А вот в условиях, размещенных на официальном сайте карты Совесть есть упоминание о том, что банк устанавливает льготный период, но о его продолжительности нет ни слова

То есть в какой-то, что особенно важно – неизвестный, момент времени банк может начать начислять проценты

Еще один важный момент – стоимость рассрочки. В течение льготного периода банк проценты не начисляет. Но сами магазины нередко делают наценку на товары, приобретаемые по картам рассрочки. Как правило, делается неявно. Например, магазин может не продавать по картам рассрочки акционные товары, используя для расчетов обычную цену без скидки.

Для вас одобрен кредит!

Карта рассрочки действительно позволяет покупать товары в кредит без процентов. Но возможности ее использования довольно ограничены. После истечения льготного периода она вообще превращается в кредитную. Хотя стоит отметить, что ставка по ней будет все же ниже чем по классической кредитке.