Выгоды от членства в КПК

- Если вы – участник кооператива, регулярно пополняете его фонды членскими взносами, вы гарантированно получите кредит на свои нужды. КПК не будет копаться в вашей кредитной истории, изучать вас под микроскопом и заставлять собирать документы о работе и доходах, привлекать поручителей. Единственное ограничение – вам не выдадут более 20% от общей суммы займов, предоставленных за отчетный период всем остальным членам.

- Кооператив даст вам возможность вклада под более высокую ставку, чем банк. Несмотря на участие в СРО, кооперативные вклады не застрахованы государством, то предусматривается возможность страхования рисков в страховых компаниях.

- Как участник вы можете управлять деятельностью своего кооператива, быть в курсе его финансовой состоятельности, влиять на принимаемые решения.

- У пайщиков есть возможность инвестировать в собственный бизнес (с согласия общего собрания) и получать дополнительную прибыль

Рекомендации участникам кредитных кооперативов

Первая и главная рекомендация с учетом всех проблем – не участвовать в КПК и не отдавать в них свои сбережения. Единственное их преимущество – более высокая процентная ставка, чем в банках. Однако при сумме вклада до 1,4 миллиона рублей можно без проблем размещать вклад в любом банке – даже если он будет признан неплатежеспособным, всю сумму компенсирует АСВ.

Если же есть желание получить более высокую доходность, то важно правильно выбрать кооператив:

прежде всего, он должен быть включен в соответствующий реестр Центробанка и входить в СРО;

предлагаемый процент за пользование сбережениями не должен быть слишком большим – максимум 1,8 величины ключевой ставки или 13,95% годовых на данный момент;

стоит избегать кооперативов с агрессивной рекламой – они вполне могут работать как финансовая пирамида;

если менеджеры в офисе кооператива очень настойчиво уговаривают сделать взнос – такого кооператива тоже стоит избегать;

следует обязательно найти как можно больше отзывов о кооперативе, причем обращать особое внимание на самые актуальные;

желательно, чтобы кооператив работал только в одном городе или регионе, и чтобы головной офис был в этом же городе.

Выбрав наиболее надежный по всем критериям кооператив, расслабляться не стоит – нужно регулярно отслеживать любые отзывы и комментарии в интернете, чтобы не пропустить момент, когда у него начнутся проблемы.

Если же произошло самое неприятное событие – кооператив перестал выплачивать деньги – то теряться тоже не стоит, на этот случай есть определенный порядок действий.

Возможны 2 ситуации – кооператив работает, но не платит, или же он уже находится в стадии ликвидации.

В первом случае следует внимательно ознакомиться с договором участия в кооперативе и особенно – с условиями выхода из него. Обычно процедура стандартна – нужно подать заявление о выходе из кооператива и выплате пая. Через определенный договором срок должна быть произведена выплата.

Кооператив проигнорировал требование? Тогда следующий этап – обращение в суд с исковым заявлением (суд общей юрисдикции по месту регистрации кооператива). К исковому заявлению нужно приложить все имеющиеся документы, связанные с участием в КПК – договор, ордера о принятии средств, копия заявления о выходе из кооператива и т.д.

Если все заполнено и подано правильно, суд принимает решение в пользу «вкладчика» и он получает исполнительный лист. Его нужно предъявить в службу судебных приставов. К сожалению, нет гарантии что приставы смогут взыскать необходимую сумму.

Во втором случае, когда кооператив уже находится в стадии ликвидации, нужно подавать заявление о включении в реестр требований кредиторов. Форма заявления стандартна (его можно найти в сети).

Важно, что заявление должно быть доставлено лично или заказным письмом с описью и уведомлением. В зависимости от стадии рассмотрения дела о банкротстве заявление направляется или ликвидатору, или в арбитражный суд

Для этого отводится ограниченный срок.

К сожалению, клиенты кооперативов, которые дошли до стадии ликвидации, обычно не получают свои взносы. Стоимость имущества кооператива оказывается гораздо ниже, чем сумма требований всех кредиторов. Если стоимость имущества недостаточна, то требования кредиторов все равно считаются удовлетворенными.

Если банкротство КПК произошло в момент, пока еще действует договор на внесение накоплений и есть страховка – нужно обращаться к страховщику. Однако такие случаи будут редкими.

Появляются новые приоритеты

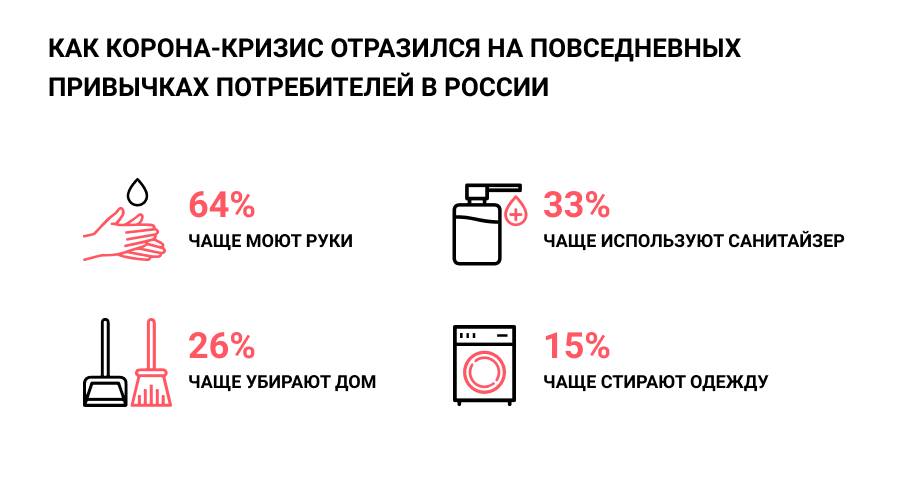

В ситуации пандемии происходит изменение иерархии ценностей потребителей, и на первый план выходит забота о здоровье. Так, в потребительском исследовании Nielsen, которое было проведено в конце марта 2020 года, 72% респондентов поставили здоровье на первое место, тогда как в середине месяца таких было 66%. Тот факт, что приоритеты людей сместились в сторону заботы о здоровье, подтверждает и значительный рост продаж порошков, средств для уборки дома, мытья посуды и чистки пола (данные продаж в крупнейших розничных сетях России собирались в течение недели с 16 по 22 марта). Согласно исследованию, 64% его участников стали чаще мыть руки, каждый третий (33%) регулярно использует санитайзеры, а более четверти (26%) чаще убираются дома.

Со значительной долей вероятности можно утверждать, что после завершения локдауна забота о здоровье и тщательное соблюдение гигиены останутся у потребителей в приоритете. Можно прогнозировать рост спроса на продукты, обладающим дополнительными защитными свойствами, например, антибактериальными.

Те бренды и ритейлы, которые быстро отреагируют на изменение потребительских ценностей, вполне могут ожидать сохранения высокого спроса на средства гигиены и после окончания режима самоизоляции.

Пробел в законе

Однако деятельность просто потребительских кооперативов или просто кредитных кооперативов сейчас практически никак не регулируется.

Появляются другие сомнительные организации: «кредитный кооператив» либо «потребительский кооператив», которые обещают просто нереальные проценты по вкладам – 28-30 процентов! По сути, речь идет о настоящих финансовых пирамидах. Мы видим, что идет фактически отъем денег у населения в больших масштабах, — говорит Константин Юденко.

Практика показывает, что именно потребительские или кредитные кооперативы сейчас активно дают рекламу на страницах газет, различных интернет-ресурсов, привлекают блогеров.

Зачастую такая реклама нарушает законодательство: в ней используется мелкий шрифт, публикуются недостоверные сведения. К примеру, некоторые кооперативы пишут о страховании средств граждан, тогда как в реальности страхуют свои риски возникновения убытков от предпринимательской деятельности.Также потребительские кооперативы особенно часто используют схему так называемых «тетрадочных вкладов», когда люди вкладывают средства, но не числятся в пайщиках и не проходят ни в каких отчетностях. Обычно выясняется это уже после закрытия организации, когда рассчитывать на возврат средств вообще не приходится.

Фото: региональный ОНФ

Замгубернатора Александр Феденев объясняет популярность подобных организаций не только большими процентами.

«Почему люди туда идут? Их отталкивают не только низкие проценты, но и бюрократия. Это жесткая система контроля подталкивает людей обращаться в подобные организации. Ведь у банка что миллиард получить, что сто тысяч — это пройти одинаковое количество процедур. Я поинтересовался: в Америке подобных организаций нет. Там эту нишу заняли крупные торговые сети, которые выдают карточки, с помощью которых можно получить определенный товар», — считает Феденев. При этом сейчас в Томской области в ряде мест нет ни интернета, ни каких-то банковских офисов, куда можно обратиться за кредитом.

Сейчас эксперты при ОНФ планируют сформулировать предложения по усовершенствованию законодательства, регулирующего деятельность КПК и ПК. Депутат Госдумы Татьяна Соломатина пообещала представить готовый пакет инициатив на обсуждение в Госдуму.

Что представляет собой кредитный кооператив?

Несмотря на то, что кооперативная форма организации сейчас кажется чем-то устаревшим, кредитные потребительские кооперативы (КПК) существуют, и существуют успешно. В настоящий момент соответствующий реестр Банка России содержит информацию о 1603 действующих кредитных потребительских кооперативах, а их оборот измеряется миллиардами рублей.

примечание редакции

Посмотреть список действующих кредитных потребительских кооперативов вы можете на официальном сайте ЦБ РФ по адресу:

Эта организационно-правовая форма имеет некоторые черты советских касс взаимопомощи, которые одни работники «пополняли», а другие работники могли «занять» некоторую сумму денег.

Сейчас кредитные потребительские кооперативы позиционируют себя как альтернативу классическим банкам. Согласно законодательству кредитный потребительский кооператив определяется, как:

добровольное объединение физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков).

Как видно, основная идея кредитного кооператива – это сбор определенной суммы взносов членов кооператива, и последующая выдача этой суммы в виде займов. В идеальной форме это группа пайщиков, где и «вкладчики», и «заемщики» знают друг друга, а деятельность кооператива прозрачна. Реальность иная, и работа кооперативов больше напоминает банки и микрофинансовые организации.

После многочисленных случаев обмана пайщиков государство в 2009 году серьезно «взялось» за регулирование КПК. Теперь все кооперативы должны входить в СРО – саморегулируемые организации и делать взносы в специальные страховые фонды. Регулятор – Центробанк – проверяет деятельность СРО.

В общем виде схема обычной работы КПК такова:

- регистрация кооператива – требуется как минимум 5 участников, также необходимо выбрать СРО и вступить в нее;

- желающие вложить деньги в кооператив должны вступить в него и заплатить определенный взнос (есть минимальные суммы). После этого пайщик вносит средства и становится «сберегателем»;

- полученные деньги кооператив использует на выдачу займов. Заемщик точно так же вступает в кооператив и становится его пайщиком. После проверки документов ему выдается займ;

- через оговоренный период заемщик погашает займ с процентами, а по итогам года подсчитывается сумма доходов и расходов. Если есть прибыль – она распределяется между участниками. Убытки также погашаются ими.

Однако эта схема в современных кооперативах (особенно крупных) существует лишь формально. На практике кооперативы рекламируют себя практически так же, как и банки – предлагают высокие проценты по взносам и займы по выгодным ставкам.

Деятельность КПК имеет свои ограничения:

- сумма займа не может быть больше 10% капитала кооператива, что существенно только для небольших кооперативов;

- по решению СРО, в которую входит кооператив, определенная сумма отчисляется в компенсационный фонд, который используется на выплаты участникам обанкротившихся кооперативов;

- сбережения пайщиков принимаются под процент не выше, чем 1,8 величины ключевой ставки Банка России;

- для внесения изменений в документы нужно собирать общее собрание пайщиков.

Важно, что целью создания и функционирования КПК не может быть получение прибыли, это понятно из схемы работы кооператива. На практике же КПК создаются для получения дохода

Отдельно в российском правовом поле функционируют сельскохозяйственные кредитные потребительские кооперативы. Схема их работы примерно такая же, как и у обычных КПК, однако целью является развитие сельского хозяйства, а участниками могут быть сельскохозяйственные производители.

Растет значимость ценника и популярность промоакций

На характер потребительского спроса после возвращения к привычной жизни существенно повлияют инфляционные ожидания россиян.

Большинство участников исследования Nielsen (89%) прогнозирует в ближайшем будущем кризис отечественной экономики, на выход из которого потребуется, по меньшей мере, полтора года. Это значит, что люди настроены жить в условиях экономии средств и ограничения потребления

А для индустрии FMCG это может означать, что потребитель вновь начнет обращать особое внимание на промоакции и ценники. Уже сейчас беспокойство по поводу роста цен занимает второе по значимости место после беспокойства о здоровье

Как на практике работают российские кредитные кооперативы

Кредитный кооператив формально является аналогом кассы взаимопомощи, однако так работают далеко не все кооперативы. На улицах российских городов с каждым годом становится все больше офисов кредитных кооперативов. Они привлекают людей предложением вложить деньги под высокий процент или получить займ на выгодных условиях.

Условия вступления для «сберегателей» сейчас практически у всех легальных кооперативов одинаковы – это процентная ставка в 13,95% годовых (так как это максимально возможный процент при ключевой ставке в 7,75% годовых).

Отличаются минимальные суммы вносимых сбережений – это может быть 25 000 рублей, а может быть 100 000 рублей. Сроки «вложения» – от 3 до 36 месяцев, условия тоже отличаются – есть варианты выплаты процентов раз в месяц или раз в год, есть капитализация (присоединение к основной сумме).

Практически все КПК на своих сайтах заявляют о том, что вся сумма сбережений застрахована (в противовес обычным банкам, где гарантирован возврат максимум 1,4 миллиона рублей). В реальности страховка есть, но ее формулировки такие, что получить выплаты не получается почти никому.

Что касается займов, то процентная ставка по ним составляет 20-40% годовых, что ниже, чем у микрофинансовых организаций, но больше, чем в банках. Для минимизации рисков КПК обычно более тщательно проверяют заемщиков, требуя предоставить достаточно много документов.

Суммы займов могут быть разными, некоторые кооперативы ориентируются на микрофинансирование и предлагают займы «до зарплаты» в несколько тысяч рублей. У других же минимальная сумма – 100 000 рублей.

Займы выдаются как без залога, так и под залог движимого и недвижимого имущества. Это не полноценная ипотека, так как КПК не является банком. Тем не менее, отдельные кооперативы под залог недвижимости выдают займы на сумму до 80% стоимости залога.

КПК может разместить сбережения своих пайщиков не только в займах, еще доступны варианты покупки государственных облигаций, банковский депозит или размещение средств в других, специальных кооперативах. Первые 2 варианта вряд ли широко используются – ни облигации, ни банковский вклад не обеспечат такую доходность, чтобы кооператив хоты бы вышел в ноль.

Как видно, процентные ставки и по размещенным средствам, и по займам выше банковских. Если среди «сберегателей» преобладают те, кого не устраивает процентная ставка по банковским вкладам, то заемщиками становятся зачастую те, кому банки отказывают в кредитах.

Это и многое другое приводит к более высокому уровню рисков у КПК, чем для банков.

«Кооперативу из Ульяновска в Томске не место»

Управляющая томским отделением Центробанка Елена Петроченко рассказывает, что в полномочия регулятора входит выявление нелегальных кредиторов. После ЦБ передает информацию о них в правоохранительные органы.

При этом руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева отмечает, что управления Банка России могут контролировать только те подведомственные организации, которые зарегистрированы в их округе, и только после того, как на их деятельность поступает жалоба или выявляются факторы риска, например, высокие проценты. Сразу проверять только что открывшиеся организации и арестовывать счета, если нет признаков нарушений, надзорные органы по законодательству не имеют права. А большая часть пайщиков приходит в КПК с наличными деньгами, которые могут даже не перечисляться на счета организации.«До недавнего времени единственным способом регулирования деятельности кооперативов было направление предписаний — запрет на привлечение новых пайщиков, запрет на привлечение сбережений граждан и контроль за их выполнением. Однако было сложно заставить их выполнять эти требования и решения суда. По закону суд дает полгода на ликвидацию и расчет с кредиторами. По истечении этого срока исполнительные листы направляются приставам, и мы после каждого квартала требуем от УФССП отчет о проделанной работе. И, как правило, дела идут довольно вяло», — говорит Елена Петроченко.

Фото: региональный ОНФ

Сейчас к нам в город зашел «Зенит-2», — говорит руководитель проекта «Ваши личные финансы» в Томской области Михаил Сергейчик. — Его сотрудники обзванивают пайщиков первого «Зенита», предлагают заключить некие соглашения о реструктуризации. При этом «Зенит-2» находится в реестре членов саморегулируемых организаций, но зарегистрирован в другом регионе. Если первый «Зенит» был из Петрозаводска, то второй из Ульяновска. Люди рассказывают, что их заставляют забирать документы из правоохранительных органов и расторгать соглашения о том, что они пайщики. Но если кооператив уходит в стадию ликвидации, а ты не пайщик, то сразу лишаешься возможности попасть в первую очередь при возврате средств. То есть денег можно просто не дождаться никаких. При этом наказание, которое грозит такой финансовой организации со стороны Центробанка, — ее ликвидация.

Однако Госдума приняла поправки в федеральный закон, регулирующий деятельность КПК. С 1 октября 2021 года требования к созданию кредитно-потребительских кооперативов ужесточаются.

Раньше они могли быть зарегистрированы в любом регионе страны и работать в любой точке России. Теперь в течение трех лет после создания кооператив вправе действовать лишь в двух граничащих между собой муниципальных образованиях. Например, в Томске и Томском районе. Через три года успешной деятельности КПК сможет расширить деятельность на соседний регион, например, на Кемеровскую область. То есть никаких кооперативов из Ульяновска в Томске в принципе появиться не сможет, — уточнила Петроченко.

К июлю все работающие КПК должны привести учредительные документы в соответствие с этой нормой и в октябре либо прекратить деятельность, либо начать работать по закону. При этом реорганизация формы (когда кредитно-потребительский кооператив преобразовывается в потребительский или производственный) запрещена: все юрлица, которые получились в результате реорганизации КПК, отныне тоже должны иметь форму КПК.

Проблемы кредитных кооперативов

За последние несколько лет по России прошла волна банкротств кредитных кооперативов. Очень многие «вкладчики» не получили почти ничего, хоть их взносы и были застрахованы.

Большая часть жалоб на кооперативы приходилась на период до 2009 года, после чего вышел закон о кредитной кооперации. Это снизило число жалоб, но банкротств кооперативов все еще много.

По состоянию на данный момент в специальном реестре Банка России есть информация о таком числе кооперативов:

- 1603 действующих;

- 671 в стадии ликвидации;

- 4438 ликвидированных.

Это означает, что на каждый пока еще работающий кооператив приходится больше трех проблемных.

К сожалению, действующее законодательство несовершенно, и среди формально действующих кооперативов многие уже прекратили выплаты и закрыли офисы.

Чаще всего процесс происходит так:

Как видно, прекращение выплат обычно не происходит в один момент, процесс растягивается во времени.

Изначальная же причина прекращения выплат может быть разная – либо кооператив «вложился» в займы неплатежеспособным клиентам, либо учредители смогли каким-то образом «вывести» деньги (за это полагается уголовная ответственность).

Отдельно стоит сказать о страховке «вкладов». Сами кооперативы утверждают, что клиенты застрахованы, причем не на 1,4 миллиона рублей как в банках, а на всю внесенную сумму.

Однако мало кто из пайщиков внимательно читает условия договора страхования. Чаще всего страховщиком выступает небольшая страховая компания или даже ОВС (общество взаимного страхования, аналог кооператива).

Условия договора построены так, что страховым событием является признание кооператива банкротом в течение срока действия договора «вклада». Однако этот срок обычно составляет 3-6-9 месяцев, а из-за бюрократии решения суда о признании банкротства можно ждать годами.

Следовательно, получить выплаты от страховой компании становится практически невозможно.

Еще один вариант компенсации – формирование компенсационного фонда СРО. Туда все входящие кооперативы должны отчислять не менее 0,2% от суммы активов ежегодно. Если какой-либо КПК обанкротится, выплаты его «вкладчикам» не могут быть больше 5% от этого фонда. Несложно посчитать, что на всех «обманутых вкладчиков» этого не хватит.

Таким образом, взносы в КПК по факту не застрахованы и не защищены. Каждый пайщик вносит их на свой страх и риск.

Обзор документа

Устанавливаются требования к объединению пайщиков в кредитный потребкооператив на основе территориального, социального и профессионального принципов. Эта мера должна пресечь работу недобросовестных организаций, использующих форму КПК для создания финансовых пирамид.

Легально работать сможет только ломбард, внесенный Банком России в госреестр ломбардов.

Крупные кредитные потребкооперативы и микрофинансовые организации будут обязаны размещать подробную информацию о своей деятельности на официальном сайте компании в российской доменной зоне.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Выводы

Пандемия Covid-19 быстро изменила потребительские ценности и привычки, и многие из этих изменений сохраняться надолго, а некоторые закрепятся навсегда. На сегодняшний день самой большой популярностью пользуются товары и услуги, связанные с заботой о здоровье и гигиеной, онлайн-сервисы актуальны как никогда ранее, а качество поднимается вверх в списке факторов выбора продукта.

Ритейлерам и производителям важно своевременно адаптироваться к меняющемуся характеру потребительского спроса, или даже работать на опережение. Ведь что, как не скорость реагирования на тенденции рынка, определяет успех компаний в сложные кризисные времена?. Разработка онлайн-сервисов для FMCG и ритейла, (напомним, что онлайн-сервисы находятся сейчас на пике своей популярности), — это основная специализация компании VIPRO (vipro.ru)

Кооперация с профессионалами поможет вашему бизнесу быстро занять ведущие позиции в онлайн

Разработка онлайн-сервисов для FMCG и ритейла, (напомним, что онлайн-сервисы находятся сейчас на пике своей популярности), — это основная специализация компании VIPRO (vipro.ru). Кооперация с профессионалами поможет вашему бизнесу быстро занять ведущие позиции в онлайн.