Если банк подаст в суд?

Если кредитор грозится передать дело на рассмотрение суда, не стоит переживать. Дело в том, что обращение к правосудию бывает даже выгодно для клиента. Заемщик может оказаться в выигрыше по следующим причинам:

- с момента передачи дела в суд прекращается начисление неустойки за просроченную задолженность. По сути, ваш кредит замораживается на период рассмотрения искового заявления;

- если у вас есть доказательство ухудшения финансового положения, вы можете требовать снятия штрафов и неустойки. Также допускается просить возврата стоимости страхового полиса и отсрочку взыскания после вступления решения суда в силу;

- если на то есть причины, ответчик может быть освобожден и от выплаты части долга. Чаще всего заемщикам присуждается вернуть только основную задолженность и проценты.

Следует обратить особое внимание на статью 333 ГК РФ, в которой говорится о порядке пересчета наказания в виде штрафа. Десятая часть всех должников получают частичное освобождение от выплаты, ведь это право гарантировано им законом

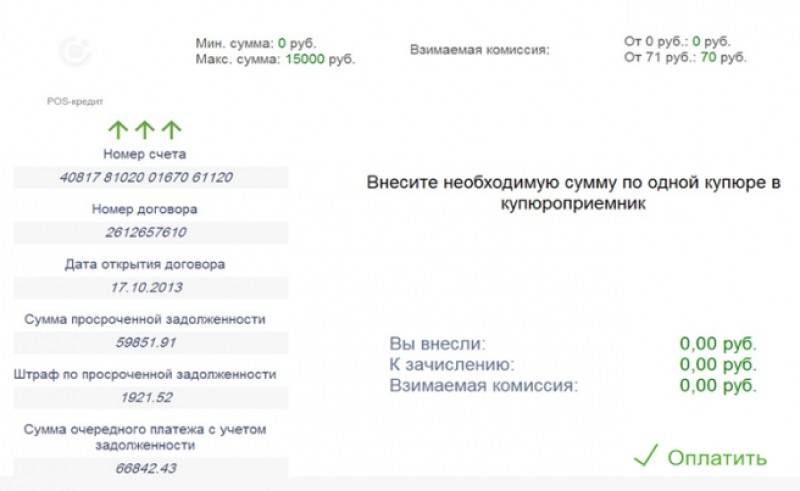

В большинстве случаев именно пени и штрафы составляют основную долю заявленной банком задолженности.

Конечно, обращение банка в суд принесет и неприятности. Если вы работаете официально, из зарплаты будут высчитывать до 50%. Если у вас есть имущество, его могут арестовать и продать с молотка в погашение кредита.

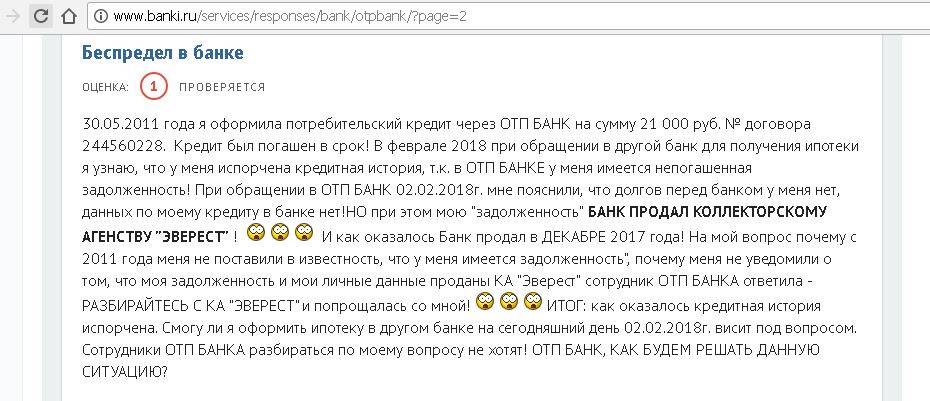

Также будет испорчена и банковская репутация клиента. Когда решите вновь обратиться за ссудой или кредитной картой, вам, скорее всего, откажут. Негативная информация о судебном взыскании будет доступна всем потенциальным кредиторам.

У банка есть право обратиться напрямую в мировой суд без заседаний. Если исковое требование удовлетворено, судебный приказ сразу поступает в исполнительное производство. Затем с заемщика принудительно списывают задолженность.

Такой вариант развития событий значительно облегчает положение банка, но невыгоден для заемщика. В процессе рассмотрения дела ответчик имел бы право заявить о своем тяжелом финансовом состоянии. Впрочем, приказ мирового суда можно обжаловать в суде высшей инстанции, поэтому не стоит сразу сдаваться.

Каковы последствия просрочки?

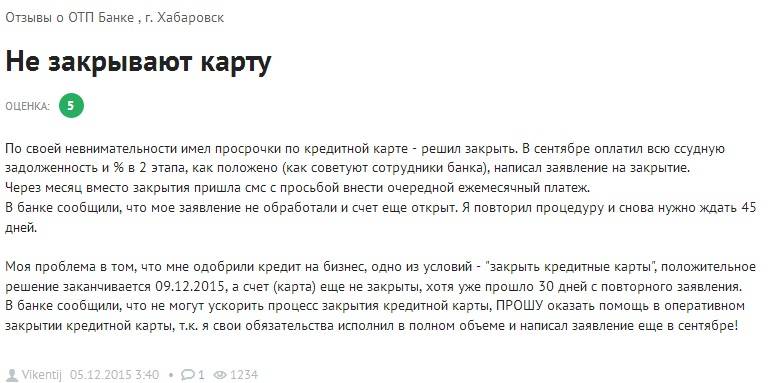

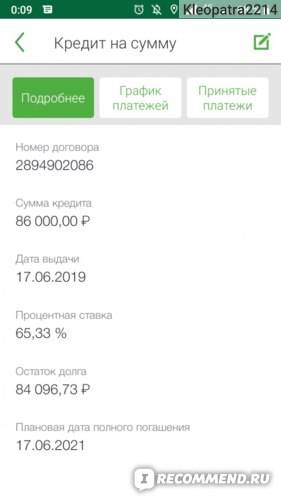

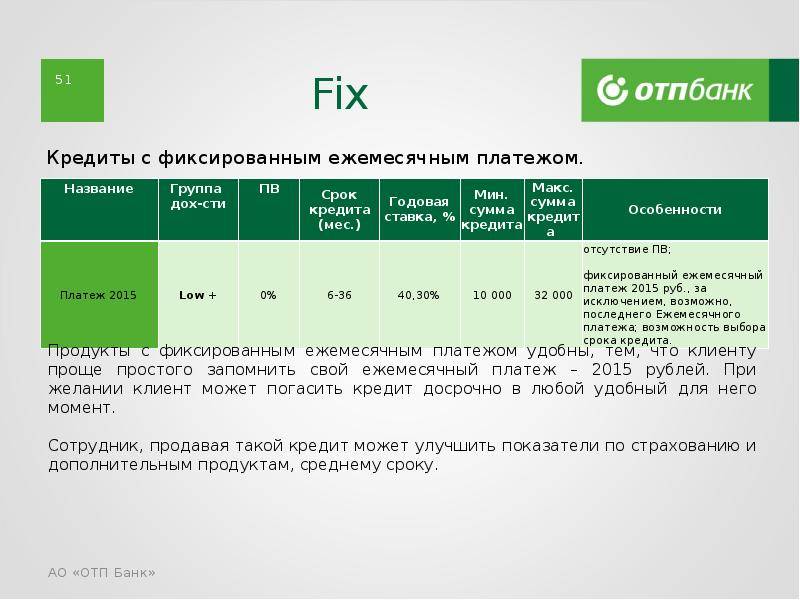

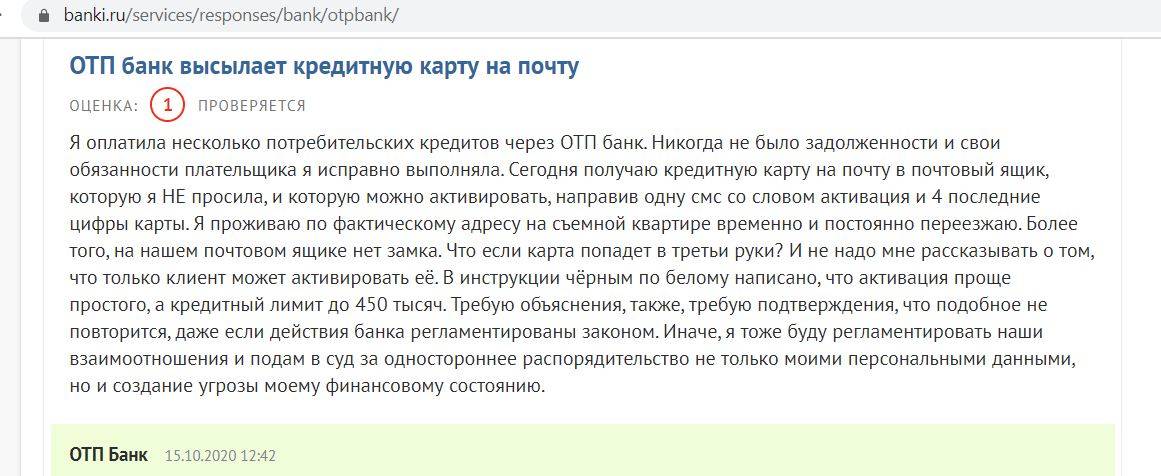

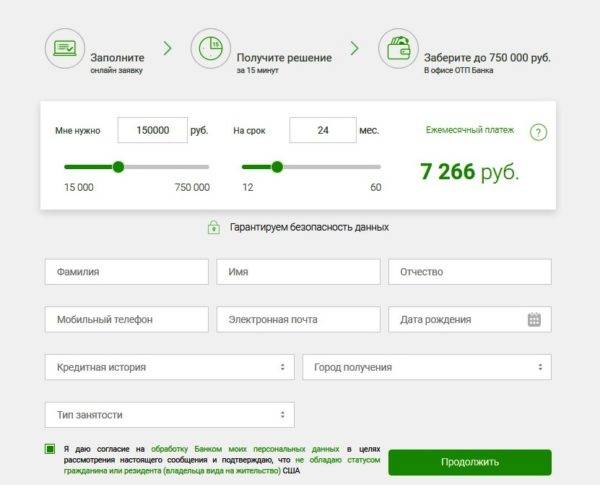

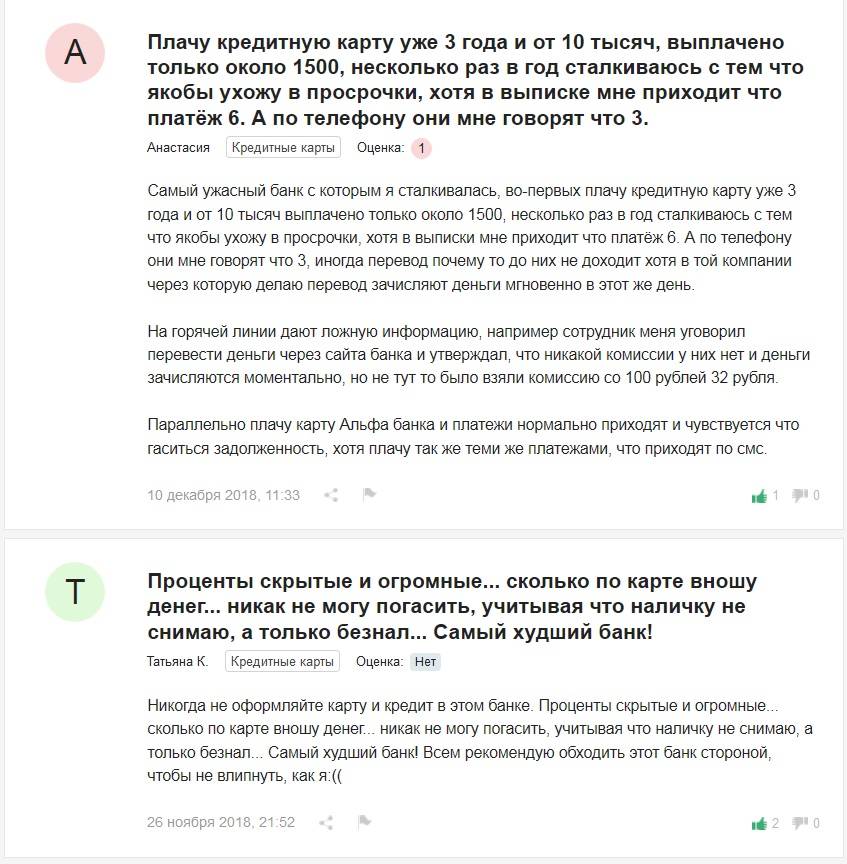

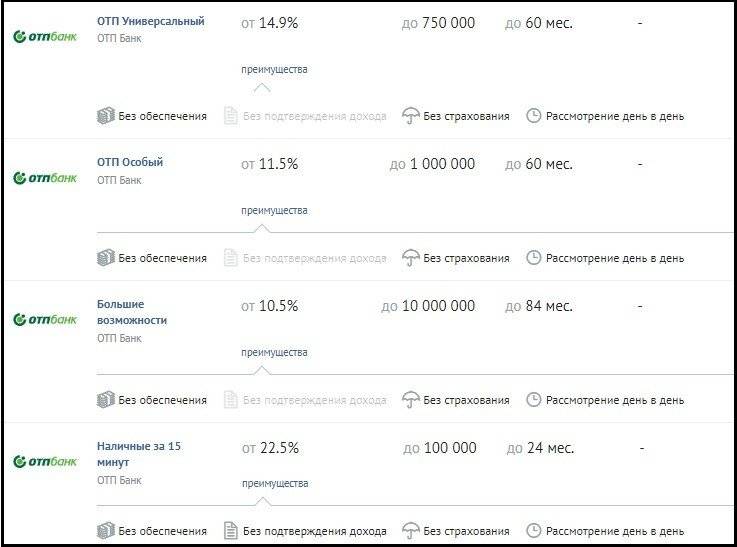

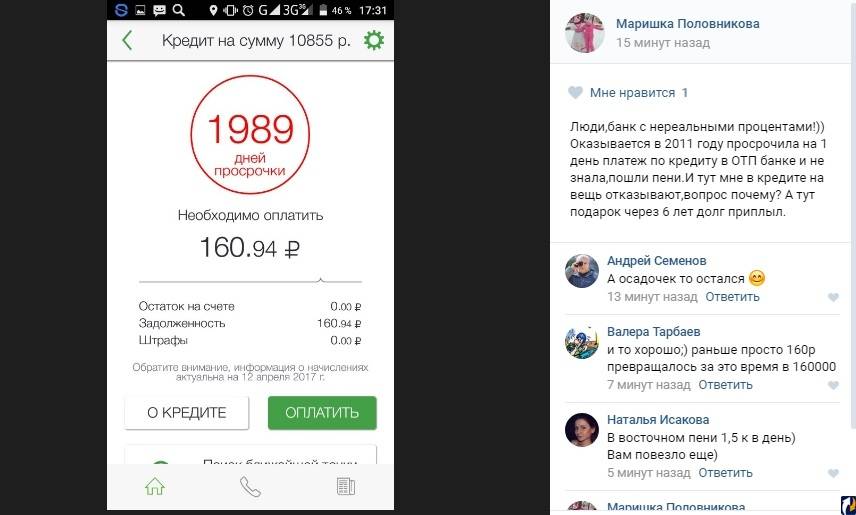

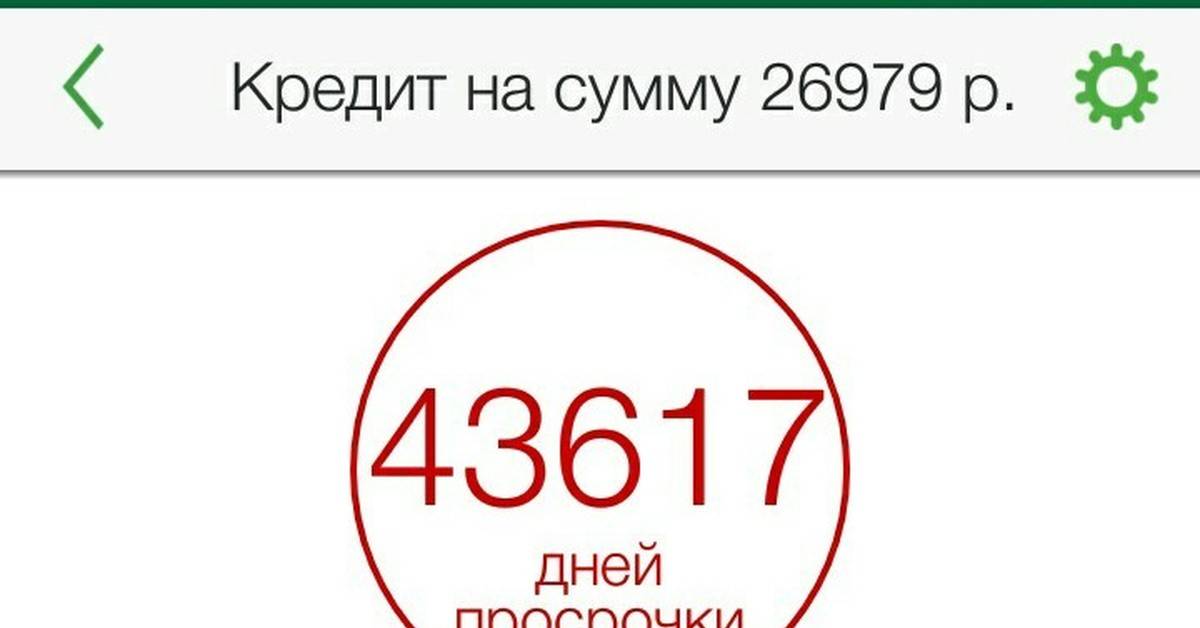

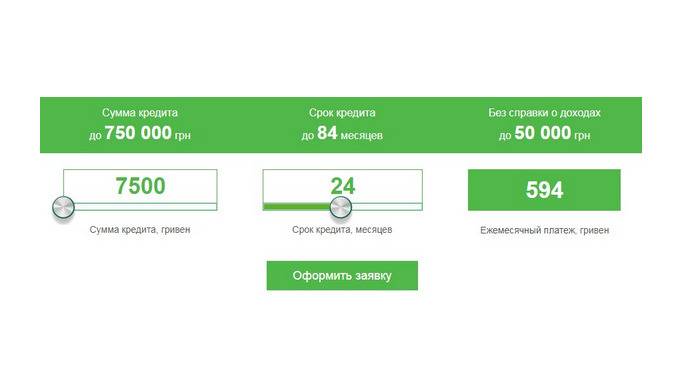

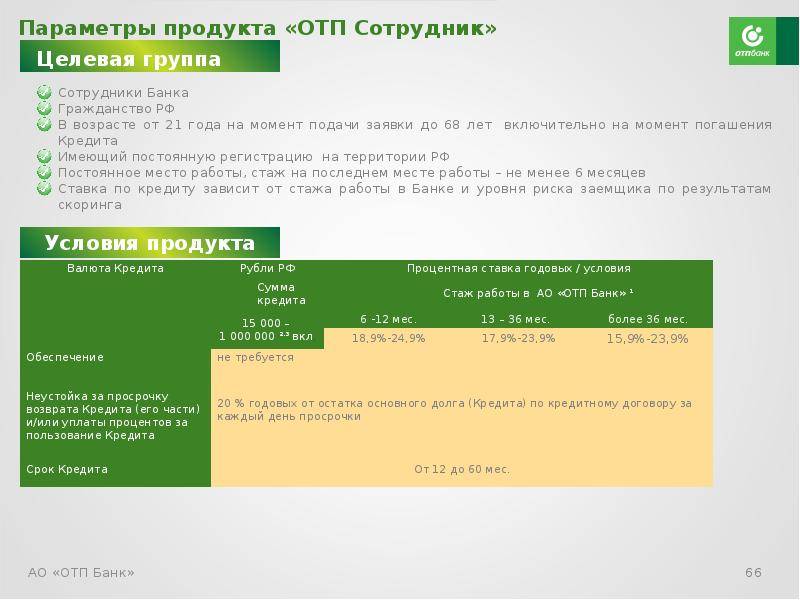

В ОТП Банке есть разные кредитные продукты, которые пользуются высоким спросом из-за доступности и выгодных условий. Однако не все банковские клиенты адекватно оценивают свои финансовые возможности. Как следствие, они выходят на просрочку, штрафы по которой только увеличивают сумму долга. Каковы последствия пропуска кредитного платежа для клиента?

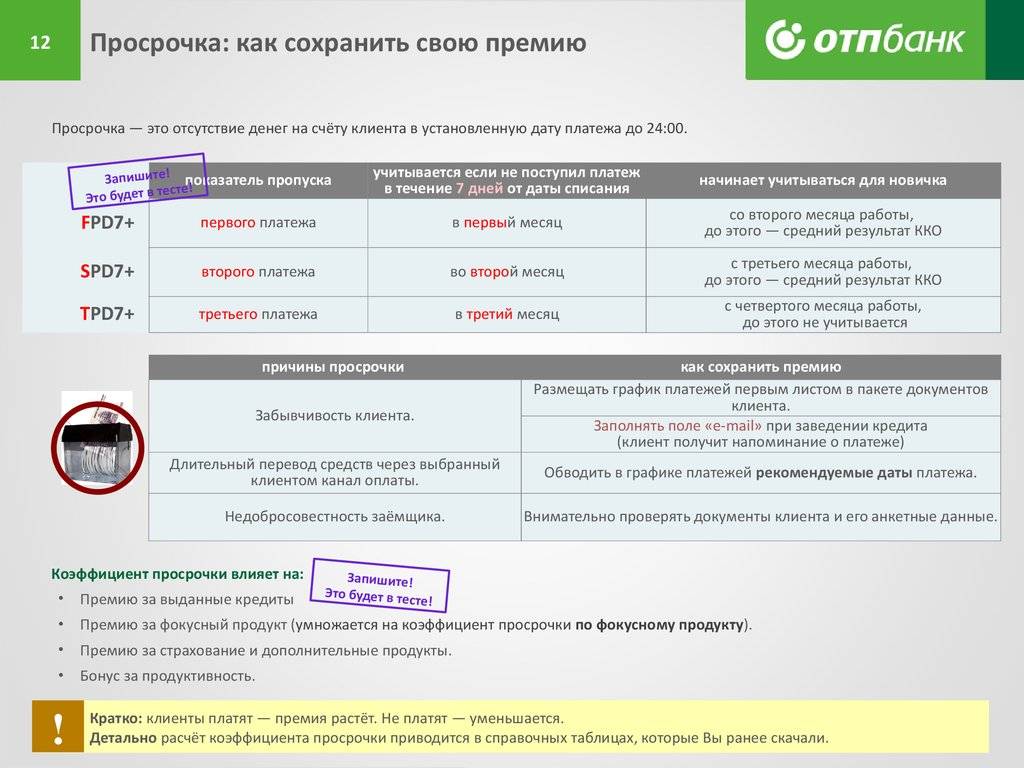

- На следующий день банк применяет штрафные санкции. Задолженность считается просроченной сразу же после невнесения денег по графику платежей.

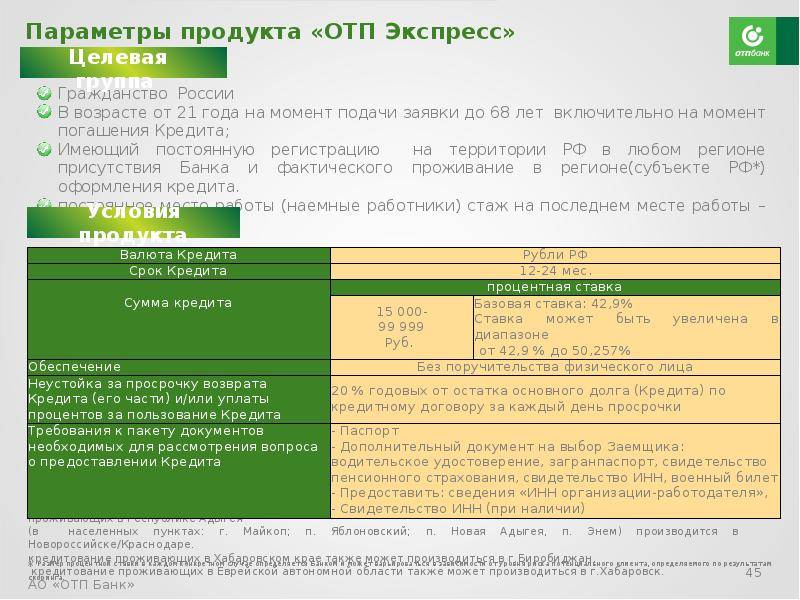

- Неустойка по просроченному долгу составляет 20% от суммы. Если просрочили платеж по потребительскому кредиту в крупной сумме, то и начисляемые пени сильно ударят по карману.

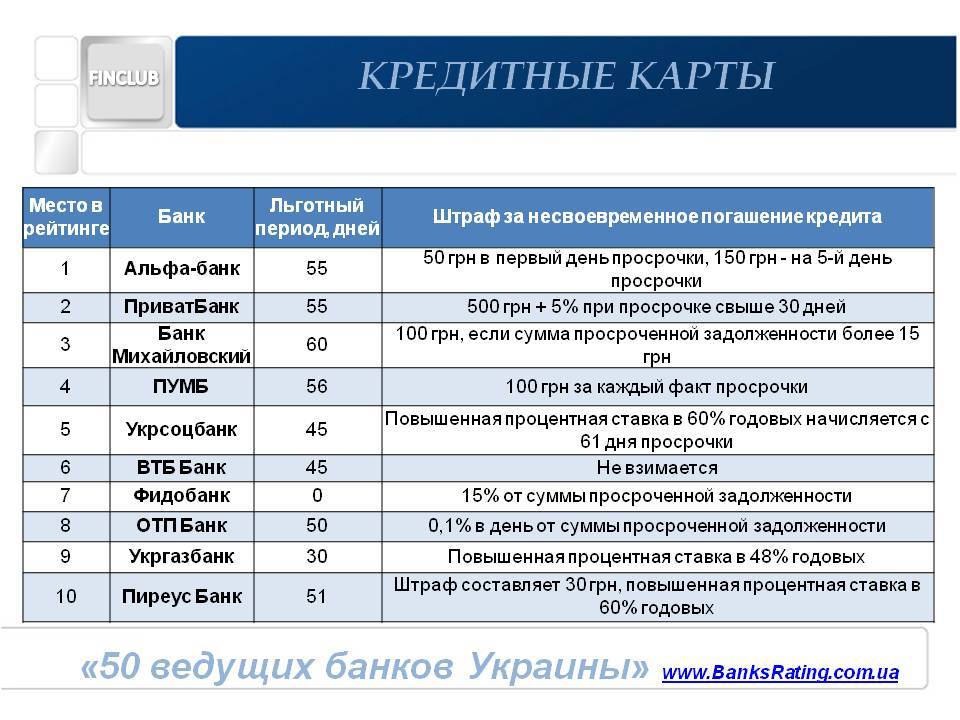

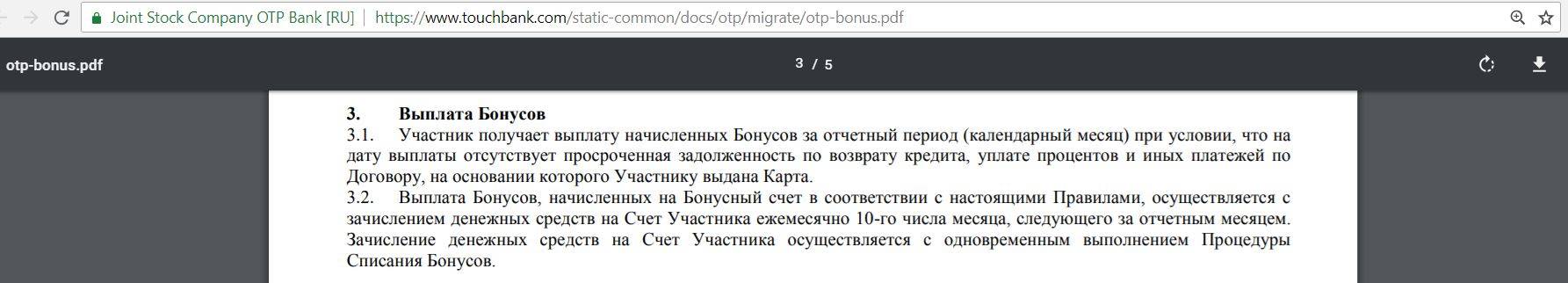

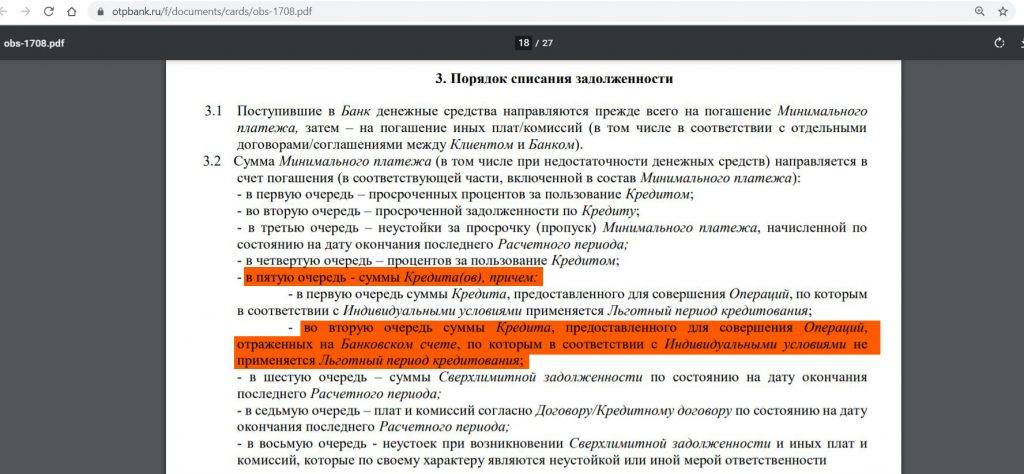

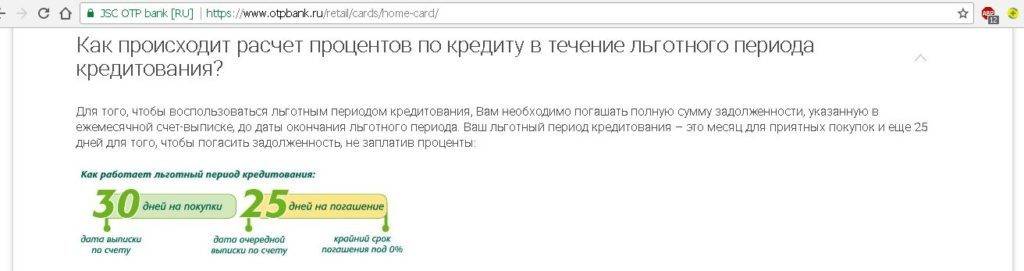

- Оплата кредитной карты предполагает ежемесячное внесение минимального платежа, размер которого заранее сообщает банк. В него входит основной долг и проценты за истекший расчетный период. Если деньги на кредитку не поступили вовремя, начинает капать неустойка. Ее величина зависит от условий кредитного договора.

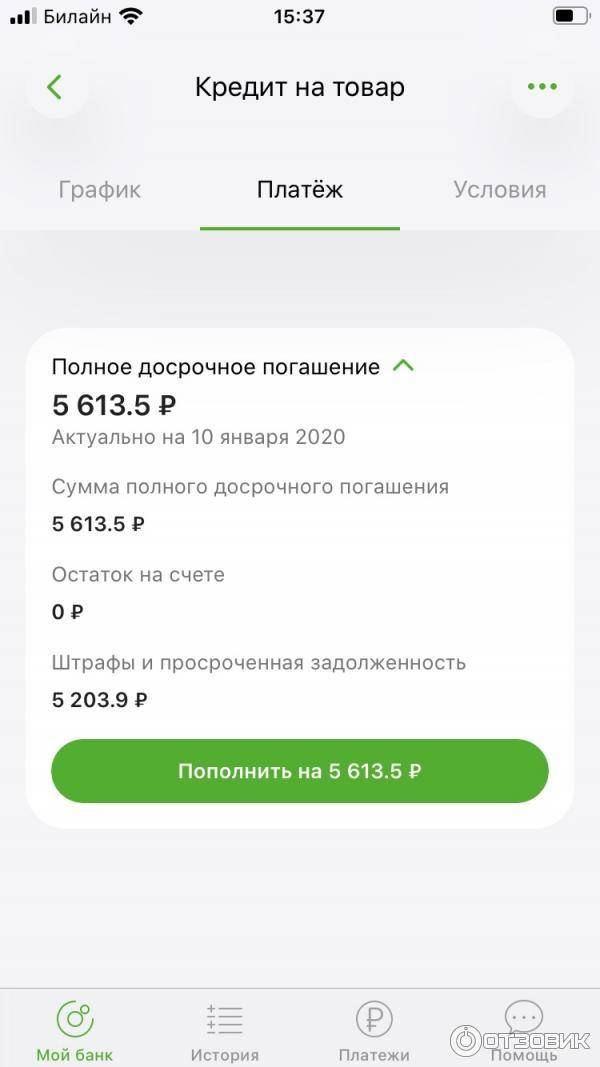

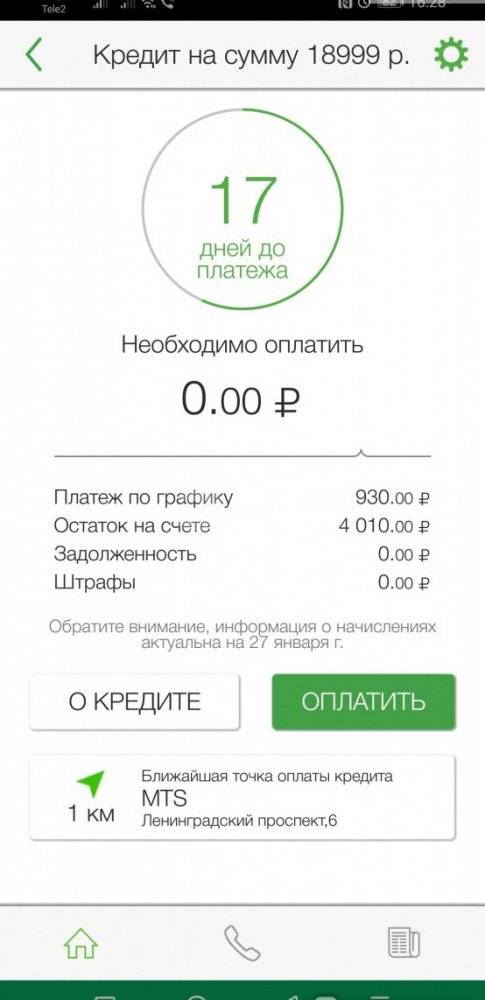

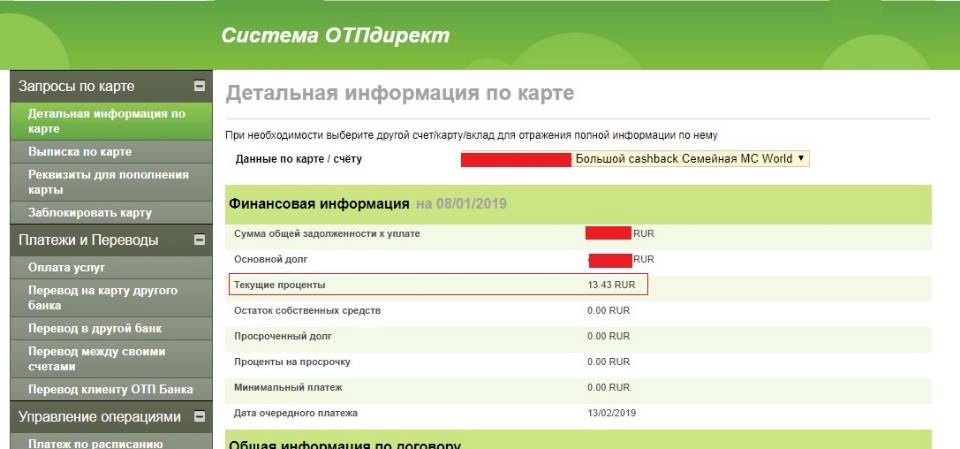

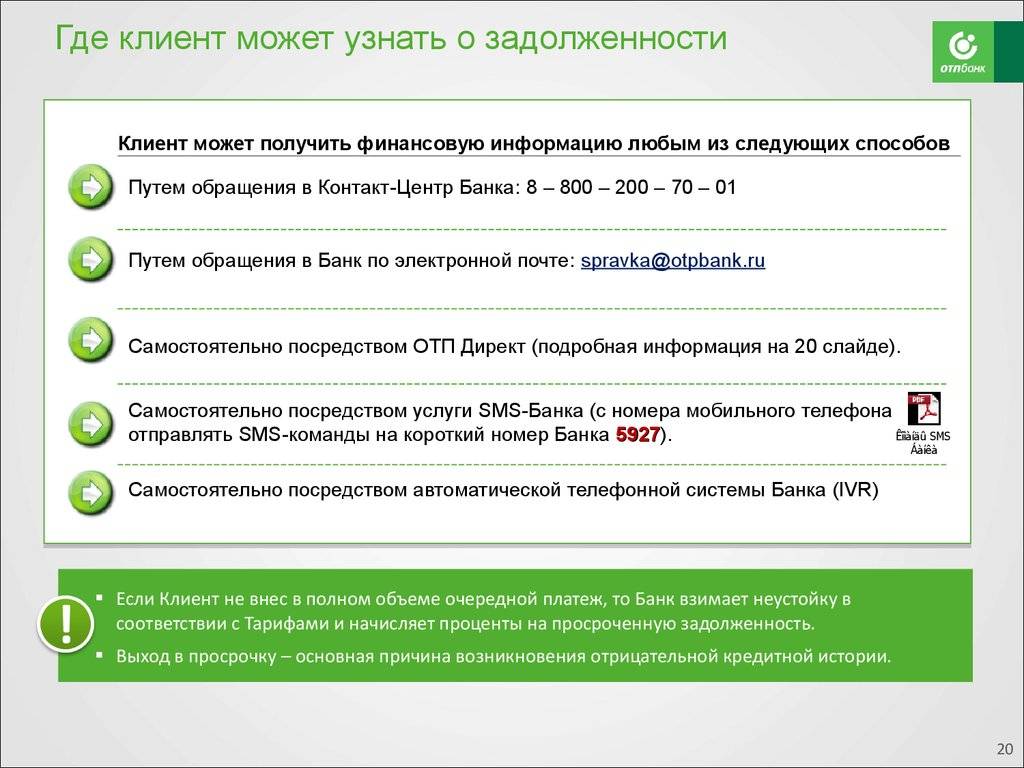

Когда вы положите деньги на счет займа или кредитной карты, банк сначала спишет средства за штрафные санкции, затем проценты и только после этого основной долг. Поэтому перед пополнением следует узнать точный размер задолженности. Если вы не оплатите ее полностью, штрафы так и будут начисляться.

Если банк подаст в суд?

Если кредитор грозится передать дело на рассмотрение суда, не стоит переживать. Дело в том, что обращение к правосудию бывает даже выгодно для клиента. Заемщик может оказаться в выигрыше по следующим причинам:

- с момента передачи дела в суд прекращается начисление неустойки за просроченную задолженность. По сути, ваш кредит замораживается на период рассмотрения искового заявления;

- если у вас есть доказательство ухудшения финансового положения, вы можете требовать снятия штрафов и неустойки. Также допускается просить возврата стоимости страхового полиса и отсрочку взыскания после вступления решения суда в силу;

- если на то есть причины, ответчик может быть освобожден и от выплаты части долга. Чаще всего заемщикам присуждается вернуть только основную задолженность и проценты.

Следует обратить особое внимание на статью 333 ГК РФ, в которой говорится о порядке пересчета наказания в виде штрафа. Десятая часть всех должников получают частичное освобождение от выплаты, ведь это право гарантировано им законом

В большинстве случаев именно пени и штрафы составляют основную долю заявленной банком задолженности.

Конечно, обращение банка в суд принесет и неприятности. Если вы работаете официально, из зарплаты будут высчитывать до 50%. Если у вас есть имущество, его могут арестовать и продать с молотка в погашение кредита.

Также будет испорчена и банковская репутация клиента. Когда решите вновь обратиться за ссудой или кредитной картой, вам, скорее всего, откажут. Негативная информация о судебном взыскании будет доступна всем потенциальным кредиторам.

У банка есть право обратиться напрямую в мировой суд без заседаний. Если исковое требование удовлетворено, судебный приказ сразу поступает в исполнительное производство. Затем с заемщика принудительно списывают задолженность.

Такой вариант развития событий значительно облегчает положение банка, но невыгоден для заемщика. В процессе рассмотрения дела ответчик имел бы право заявить о своем тяжелом финансовом состоянии. Впрочем, приказ мирового суда можно обжаловать в суде высшей инстанции, поэтому не стоит сразу сдаваться.

Помните о долге

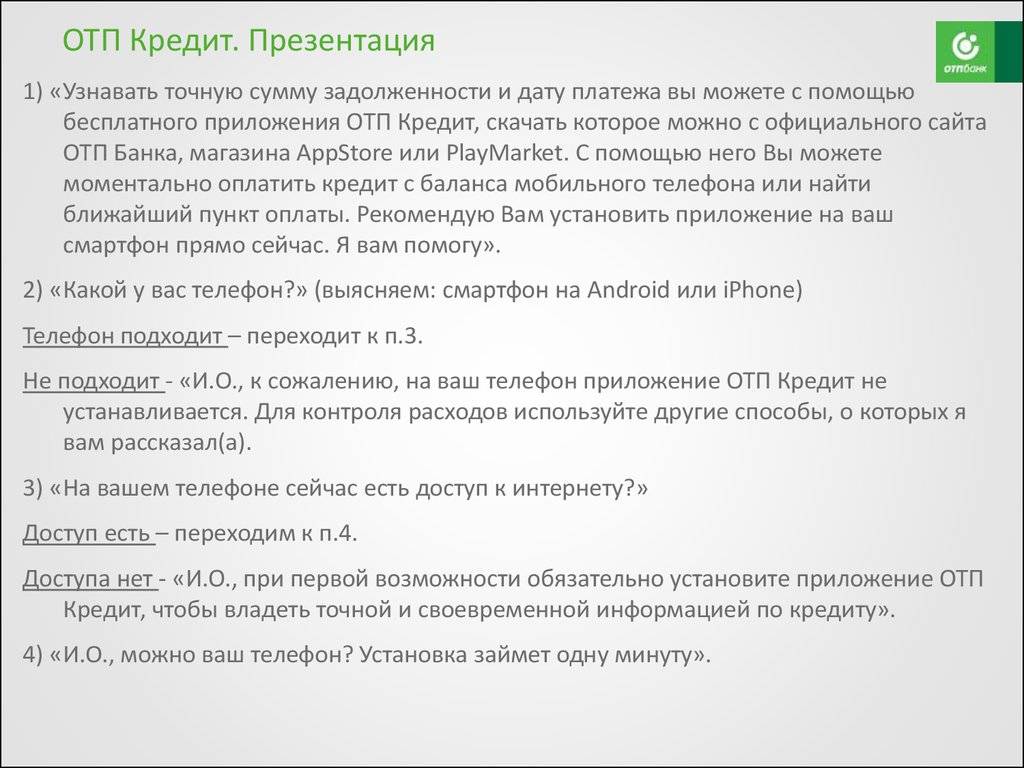

Для того, что бы не попадать в подобные истории, воспользуйтесь простыми рекомендациями:

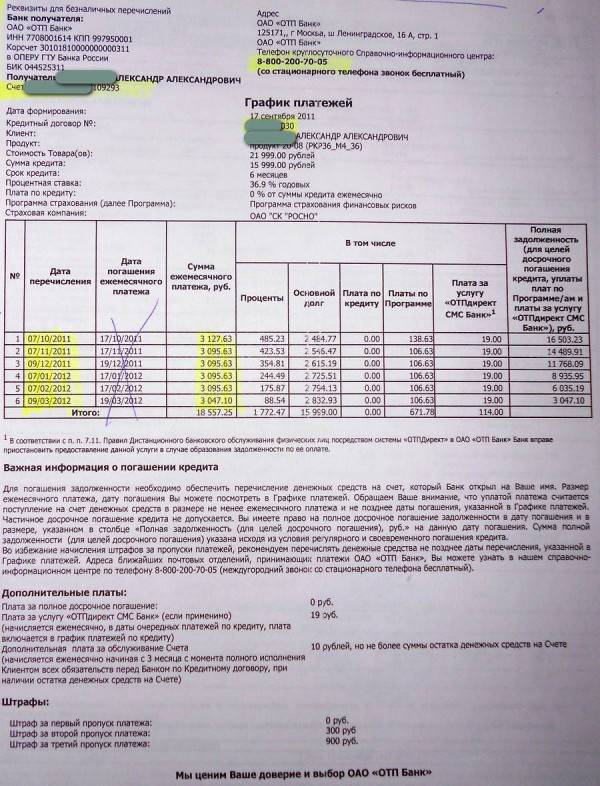

Распечатайте график платежей и повесьте его на видном месте. Таким образом вы всегда будете помнить, когда вам нужно платить по .

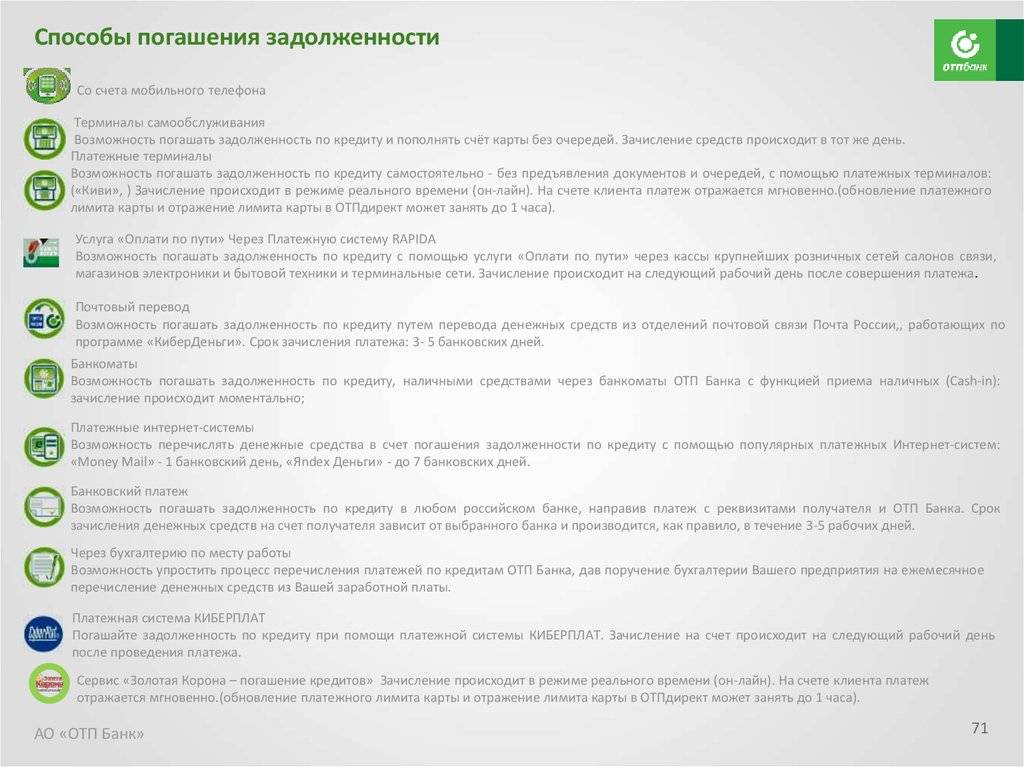

Уточните, какими именно способами можно оплатить кредит. Это нужно для того, что бы вы могли иметь альтернативный способ оплаты на случай, если нет возможности попасть в банк.

Платите средства по долгу за несколько дней до даты, указанной в договоре, что бы деньги успели поступить в банк.

Если вы просрочили оплату по той или иной причине, обязательно позвоните в банк или явитесь лично и расскажите, почему так произошло. Прятаться не стоит.

Никто не застрахован от несчастного случая, потери работы, внезапного заболевания и других проблем, которые неизменно ухудшают материальное положение семьи. Но если обычным людям достаточно просто смириться и переждать, то заемщикам о выплате долга забывать нельзя – иначе ФКУ пригрозит штрафами, судом и коллекторами.

Чтобы не погрязнуть в долговой яме, нужно знать, как действовать при просрочке по кредиту в ОТП Банке. К чему стоит подготовиться, можно ли урегулировать вопрос мирно и как избежать выплат – подробно расскажем в статье.

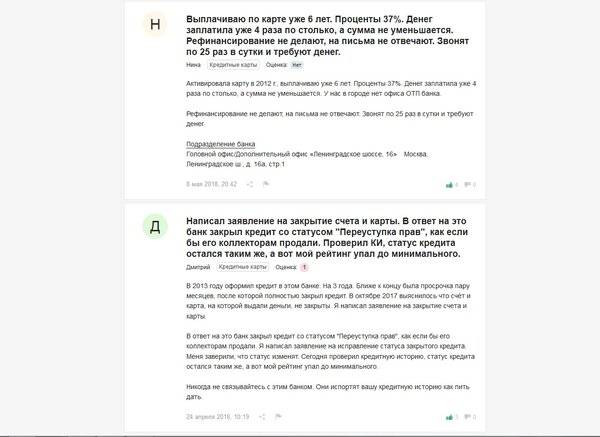

Если от заемщика два месяца подряд не поступают платежи по кредиту, то банк долго не думает, что делать, а сразу пытается связаться с неплательщиком. Сначала в ход идут личные контакты, потом звонят указанным в анкете родственникам, а в последнюю очередь обращаются по месту работы клиента. Стоит быть готовым к тому, что через звонки и SMS-сообщения сотрудники ФКУ будут настойчиво требовать возврата долга.

При этом не важно, какой кредит был оформлен и какова сумма задолженности. В любом случае ФКУ проинформирует должника и будет всеми законными способами побуждать его погасить возникший долг

Но это не отменит начисление предусмотренных договором штрафов и неустойки – за каждые сутки просроченного платежа ОТП Банк возьмет «свое». Размер дополнительного списания колеблется от типа кредитования.

За счет штрафов и неустойки с каждым днем просрочки общий долг возрастает. Чем дольше «тянет» с ответом заемщик, тем больше «зарабатывает» ФКУ. Но если должник все равно игнорирует факт невыплаты, ОТП Банк идет дальше, выбирая один из вариантов:

- подача иска в суд;

- продажа долга коллекторскому агентству.

Привлечение посредника в лице суда или коллекторов не сулит для должника ничего хорошего – платить все равно придется, но по завышенной таксе. Так, при обращении ФКУ в судебную инстанцию будет рассчитана общая сумма задолженности с «телом» кредита, начисленными процентами и пенями и подан соответствующий иск. Опровергнуть факт просрочки и уйти от ответственности практически невозможно: практика показывает, что судьи становятся на сторону банков.

После победы в суде ОТП Банк получит исполнительный лист, по которому и начнется принудительное взыскание с лица невыплаченного долга. Теперь к делу привлекаются судебные приставы, имеющие право претендовать на движимое и недвижимое имущество неплательщика. Сотрудники ФССП придут по месту прописки заемщика и опишут имеющуюся бытовую технику, мебель, посуду, электроприборы, меховые изделия, транспортные средства и ювелирные изделия. Все конфискованное выставляется на торги, а полученные с продажи деньги направляются кредитору. Вопрос с недвижимостью решается отдельно и после независимой оценки специалистов. Одновременно накладывается арест на банковские счета. Продолжится «преследование» вплоть до полного исполнения долговых обязательств.

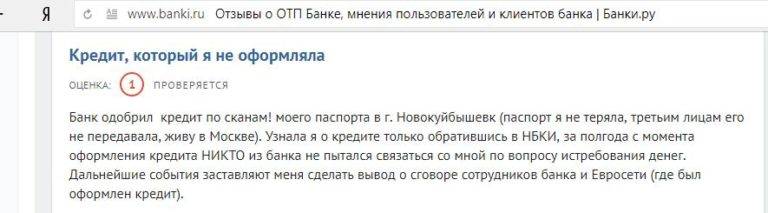

Вариант с коллекторами не лучше. Банк продает долг агентству, потеряв некоторую часть суммы, и теперь головная боль с возвратом денег переходит к «частникам». В отличие от судебных приставов они действуют вне закона, могут угрожать, запугивать, звонить среди ночи и применять другие запрещенные психологические методы. Но стоит понимать, что подобные компании не имеют права ни на что, кроме словесных убеждений, поэтому придется запастись терпением, быть внимательным, зафиксировать явное нарушение личных свобод и обратиться в прокуратуру.

Если просто перестать носить ежемесячные платежи в счет кредита, то банк будет требовать свое звонками, коллекторами и судом. Платить все равно придется, поэтому лучше не надеяться на халатность ФКУ, а попытать договориться мирно. Когда причина просрочки не в желании обмануть, а в реальных финансовых трудностях, то ОТП Банк старается идти навстречу своим клиентам.

Если просрочка в ОТП Банке составляет…

Если заемщик на 1 день опоздал с внесением платежа по кредиту, то ОТП Банк его не накажет. Однако пользоваться такой поблажкой на регулярной основе не следует. Ведь так можно оказаться в списке нарушителей и испортить свою кредитную историю.

10 дней после даты, обозначенной в графике платежей, ОТП Банк закладывает на то, чтобы заемщик сообщил о возникших финансовых проблемах. Именно заблаговременное обращение позволит избежать неустойки и негативной отметки в кредитной истории.

На 11 день просроченного платежа ОТП Банк примет санкции: начислит штраф или применит пеню. Также он будет направлять заемщику SMS-уведомления с просьбой внести платеж. Периодически будут поступать звонки от сотрудников банка для выяснения причины просрочки. В кредитной истории появится негативная отметка.

Если заемщик 3 месяца не будет погашать кредит, то ОТП Банк вправе подать иск в суд. Исполнение судебного решения возлагается на приставов, которые могут накладывать арест и продавать арестованное имущество, направлять исполнительные листы в бухгалтерию по месту работы, арестовывать банковские счета и т.д.

C каждым заемщиком у ОТП Банка индивидуальные отношения. Из-за просрочки на одного заемщика он подаст иск в суд уже через 3 месяца, а на другого – через год.

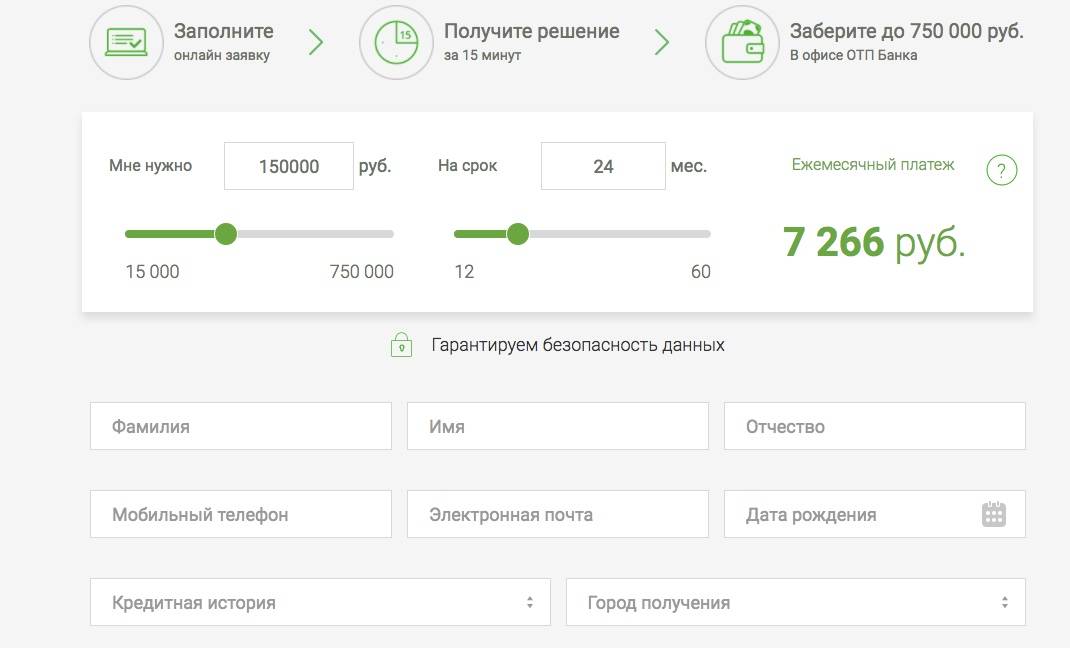

Оформить заявку на рефинансирование и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и рефинансируйте свои кредиты уже сегодня.

Нецелевой кредит. Если вы получили кредит наличными в отделении банка.

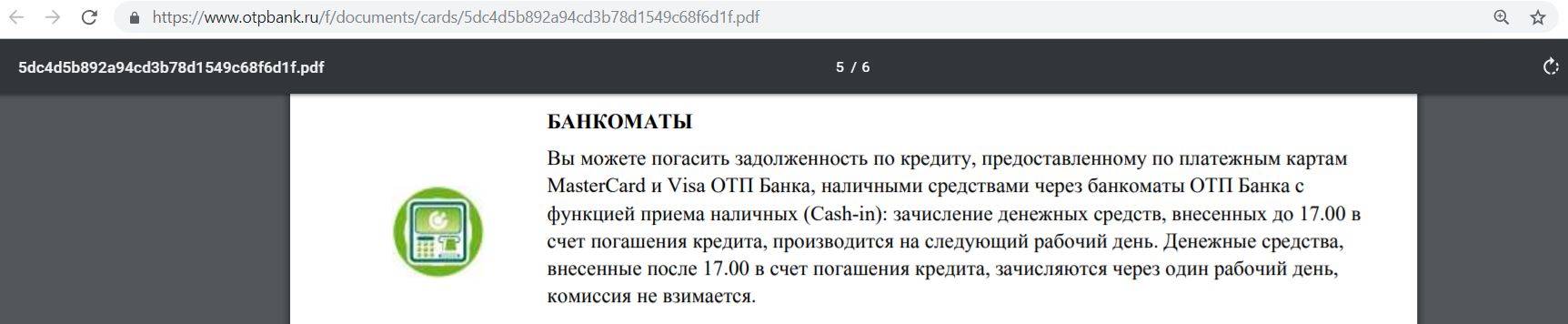

Надеемся, что с нашим кредитом вы сможете осуществить свои планы. Ниже вы найдете всю необходимую информацию по погашению кредитов.

Можно ли погашать кредит в другом отделении банка?

Да, вносить платежи по кредиту можно в любом отделении ОТП Банка в России через кассу (Вам понадобится паспорт) или терминал самообслуживания (необходимо знать свои реквизиты, указанные в кредитном договоре).

Есть ли льготные программы для заемщиков с хорошей кредитной историей?

Да, клиенты с положительной кредитной историей могут получить кредит на более выгодных условиях. Мы предлагаем кредит «Свои люди» с пониженной процентной ставкой для заемщиков, совершавших предыдущие платежи без просрочки.

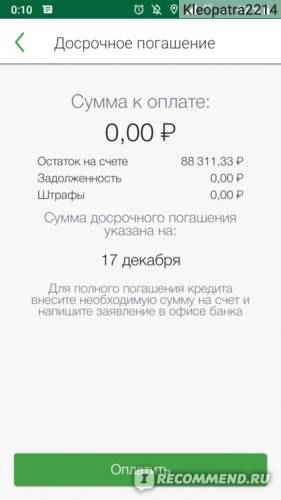

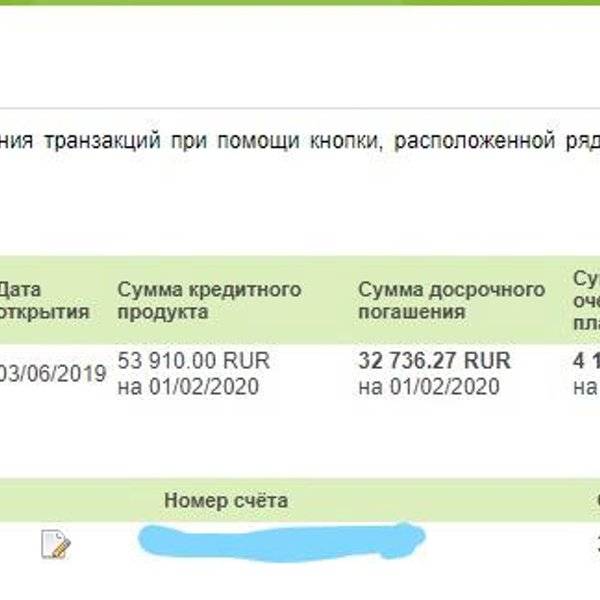

Как погасить кредит досрочно?

Вы можете досрочно погасить кредит в полном или частичном объеме. Для этого Вам нужно написать соответствующее заявление в отделении ОТП Банка , после чего внести средства в счет погашения кредита удобным Вам способом. В случае частичного досрочного погашения Вам будет предоставлен новый график платежей.

Просрочка кредита в отп банке

meta http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>§Ã¸ÃÂðÃÂà(2 þÃÂòõÃÂa) âõóø: 2 áõÃÂóõù àþÃÂÃÂøà, àþÃÂÃÂþò-ýð-ÃÂþýà÷ 18.02.2021 ã üõýàÿÃÂþÃÂÃÂþÃÂúð ÿþ ôòÃÂü úÃÂõôøÃÂðü ò ÃÂâàñðýúõ ÿþû üõÃÂÃÂÃÂð, ôõýõó ÃÂõùÃÂðàýõÃÂ, ÃÂþÃÂõû ñàÃÂ÷ýðÃÂàôðôÃÂàûø üýõ úÃÂõôøàò òþÃÂÃÂþÃÂýþü ñðýúõ ýð ÿþóðÃÂõýøõ ÃÂÃÂøàúÃÂõôøÃÂþò ø ûõÃÂõýøõ üðüÃÂ. ÃÂÃÂòõÃÂþò: 3 ÃÂþôõûøÃÂÃÂÃÂààø÷ñÃÂðýýþõ 3 þÃÂòõÃÂa ýð òþÿÃÂþàþàÃÂÃÂøÃÂÃÂþò 9111.ru

äøûðÃÂþò ÃÂòóõýøù ÃÂðòûþòøà÷ ýõ ýð ÃÂðùÃÂõ ÃÂÃÂøÃÂà÷ 18.02.2021 ÃÂþñÃÂÃÂù ôõýÃÂ! ÃÂÃÂþ úðú óðôðÃÂàýð ÃÂþüðÃÂúõ ýþ òõÃÂþÃÂÃÂýþ â ýõÃÂ, ýþ ÿþÿÃÂþñÃÂùÃÂõ, üþöõàÿþòõ÷õàá ÃÂòðöõýøõü ú ÃÂðü, äøûðÃÂþò ÃÂòóõýøù ÃÂðòûþòøÃÂ.

Классификация штрафов по срокам просрочки платежа по кредиту

Во-первых, стоит понять какого характера у вас «просрочка» и какими перспективами вы обладаете. Всегда можно найти оптимальное решение выхода из ситуации с минимальными потерями.

Платеж по кредиту просрочен не более трех дней

Просроченный кредит от одного до трех дней является незначительным. Если такой случай произошел впервые и занимает непродолжительный период времени, то скорей всего банк ограничится коротким напоминанием в виде смс и погашение задолженности никак не отразится на оплате и показателях кредитной истории. Иногда некоторые банки могут прибегать к штрафам и могут начислить пеню в размере до 300 рублей. Если такая ситуация возникает, то имеет смысл предупредить кредитного менеджера и согласовать вопрос отсрочки на несколько дней, в таком случае санкций и штрафов в ваш адрес можно избежать.

Пени за просрочку платежа по кредиту до одного месяца

Просроченный платеж от двух недель до одного месяца получил название – ситуационная просрочка платежа. Достаточно часто такая просрочка возникает в случаях задержки зарплаты, болезни, длительного отъезда и некоторых других ситуаций. Как правило, в таком случае уже начинается работа с должниками, со стороны сотрудников банков. Иногда, конечно, сотрудники могут и не звонить, но в таком случае скорей всего банки закладывают в договоре хорошие проценты по просрочке платежа и им просто такая ситуация становится выгодной. Если же сотрудники банков вам звонят, то необходимо не уклоняться от звонков, а наоборот ответить и постараться согласовать необходимую дату погашения задолженности и начисленных штрафов. В основном сотрудники банков, оговорив дату погашения, спокойно ожидают и не беспокоят. Как правило, пеня в таком случае, конечно, неизбежна и если вы понимаете, что данной ситуации не избежать, следует связаться со своим кредитным менеджером и попытаться урегулировать данную ситуацию максимально выгодно для вас. Сумма штрафа при ситуационной просрочке зависит от банка, в котором вы взяли кредит, может быть фиксированной или рассчитываться как процент от суммы кредита, обычно она прописана в договоре.

Штрафы в случае проблемной просрочки платежа от одного до трех месяцев

Просроченный платеж по кредиту от одного до трех месяцев носит название проблемной просрочки. Не уплачивая кредит в этот период, как правило, человек уже определился в своих возможностях, поэтому следует в первую очередь обратиться в кредитный отдел банка и попытаться найти совместное решение. Просрочка на таком сроке переходит в юрисдикцию службы безопасности, где придется уже объясняться по полной программе. Но даже в таком случае не стоит отчаиваться, а вот корректность и спокойствие могут очень пригодиться. Необходимо отвечать на телефонные звонки и хотя бы небольшими суммами не реже раза в месяц гасить кредит, подготовиться к возможному психологическому давлению. Кредитный менеджер может очень вам помочь, так, например, в действительно сложных ситуациях можно произвести реструктуризацию долга, пролонгацию, уменьшающую ежемесячные платежи, либо отмену штрафа за просроченный платеж в случае полного погашения задолженности.

Долгосрочная просрочка платежа по кредиту

Просроченный платеж по кредиту более трех месяцев относится к разряду долгосрочной просрочки. Такой вариант развития событий уже переходит в судебную юрисдикцию, и банк готовит документы к судебному разбирательству. При таком развитии событий необходимо не упускать ситуацию и вступать в банковские переговоры с помощью письма. Письменные заявления должны содержать в себе документы, повлекшие просрочку, и банковские выписки. В обязательном порядке предлагайте варианты дальнейших взаимодействий. Все письма оформляйте в двух экземплярах, для регистрации на вашем письме даты и фамилии сотрудника банка принявшего у вас письмо. Банки не заинтересованы в переходе к судебному разбирательству и всегда можно найти компромиссное решение по реструктуризации долга и режиму выплат, надо знать свои права и сотрудничать с банком, не избегать общения.

Такая ситуация иногда может повлечь за собой требование со стороны банка добровольно выставить на торги предмет залога, вы в праве отказаться от такой меры до решения суда.

Если банк подаст в суд?

Если кредитор грозится передать дело на рассмотрение суда, не стоит переживать. Дело в том, что обращение к правосудию бывает даже выгодно для клиента. Заемщик может оказаться в выигрыше по следующим причинам:

- с момента передачи дела в суд прекращается начисление неустойки за просроченную задолженность. По сути, ваш кредит замораживается на период рассмотрения искового заявления;

- если у вас есть доказательство ухудшения финансового положения, вы можете требовать снятия штрафов и неустойки. Также допускается просить возврата стоимости страхового полиса и отсрочку взыскания после вступления решения суда в силу;

- если на то есть причины, ответчик может быть освобожден и от выплаты части долга. Чаще всего заемщикам присуждается вернуть только основную задолженность и проценты.

Следует обратить особое внимание на статью 333 ГК РФ, в которой говорится о порядке пересчета наказания в виде штрафа. Десятая часть всех должников получают частичное освобождение от выплаты, ведь это право гарантировано им законом

В большинстве случаев именно пени и штрафы составляют основную долю заявленной банком задолженности.

Конечно, обращение банка в суд принесет и неприятности. Если вы работаете официально, из зарплаты будут высчитывать до 50%. Если у вас есть имущество, его могут арестовать и продать с молотка в погашение кредита.

Также будет испорчена и банковская репутация клиента. Когда решите вновь обратиться за ссудой или кредитной картой, вам, скорее всего, откажут. Негативная информация о судебном взыскании будет доступна всем потенциальным кредиторам.

У банка есть право обратиться напрямую в мировой суд без заседаний. Если исковое требование удовлетворено, судебный приказ сразу поступает в исполнительное производство. Затем с заемщика принудительно списывают задолженность.

Такой вариант развития событий значительно облегчает положение банка, но невыгоден для заемщика. В процессе рассмотрения дела ответчик имел бы право заявить о своем тяжелом финансовом состоянии. Впрочем, приказ мирового суда можно обжаловать в суде высшей инстанции, поэтому не стоит сразу сдаваться.

Последствия просрочки кредита

Если вы в течение нескольких месяцев от заемщика не поступали денежные средства в счет погашения займа, банк будет связываться с таким человеком, чтобы выяснить причину, по которой он не платит кредит.

Заемщику будут настойчиво звонить, слать смс-сообщения и другими способами понуждать внести деньги. То же касается задолженности и по кредитной карте, так как они очень популярны и распространены.

В течение всего этого времени будут начисляться штрафы за каждый день просрочки. Такие санкции предусмотрены кредитным договором. Штрафы, как правило, представляют собой определенный процент от суммы просрочки. То есть сумма долга будет увеличивать каждый день, пока заемщик не платит кредит.

Если ситуация не меняется, денег банк не получает, просрочка и штрафы растут, банк может принять одно из двух решений:

- Обратиться в суд с исковым заявлением;

- Обратиться в коллекторскую фирму.

Можно долго спорить какой вариант хуже, но ясно одно – хорошего нет ничего ни в одном, ни в другом случае.

Итак, если ОТП банк решил подать исковое заявление в суд, происходит следующее. Банк рассчитывает сумму остатка по основному долгу, сумму процентов, штрафы, пени и обращается в суд. Данная категория дел является бесспорной. Отрицать кредит и факт просрочки – несерьезно.

Единственное, что может сделать заемщик, это оспорить сумму штрафов и пеней. В итоге будет вынесено решение в пользу банка, который получает исполнительный лист. Так называется документ, на основании которого производится принудительное взыскание долга. Он содержит главное – сумму задолженности, подлежащую взыскании.

Затем, отп банк, как кредитор, будет направлять исполнительный лист в службу судебных приставов, для непосредственного взыскания денежных средств. Согласно закону взысканию подлежит недвижимость (на все имущество должника накладывается арест) и движимое имущество.

То есть описи и аресту подлежит аудио — видеотехника, компьютеры, мебель, посуда, автомобили, ювелирные украшения. Известны случаи, когда приставы даже выкручивали электрические лампочки.

Изъятое имущество оценивается и продается с торгов. Если полученных денег окажется недостаточно для банка, то взыскание продолжится. Конечно, закон содержит определенные пробелы, которыми можно воспользоваться, но это уже другая тема.

В случае с недвижимостью, после её ареста, она подлежит оценке и в конечном счете реализации. За счет вырученных денег и будет погашен кредит банку. Причем, приставы будут охотиться за должником сколько бы времени ни прошло, ровно до тех пор, пока кредит не будет погашен.

Теперь к коллекторам

Подобные организации давно привлекают внимание правоохранительных органов. Это связано с применением не всегда законных методов для получения долга

Но, если банк все-таки обратился к коллекторам, то вы защищены законом. Коллекторы вправе лишь пользоваться убеждением для оплаты долга по карте или займу.

Если ими будет использован любой, пугающий вас метод, необходимо обращаться в полицию – закон на вашей стороне.

Нельзя забывать о том, что если не платить кредит, в том числе и по карте, банк может использовать оба метода взыскания (судебный и через коллекторов) одновременно.

Что будет если не платить отп банку

В итоге оплачена вся сумма, с теми возвращёнными семью и плюс процентами за просрочку, которые выставил банк, итого 22 400 — сумма немаленькая. Но! через пару дней оказывается, что сумма до банка не дошла (так как у них нет ни банкоматов, ни оплаты по кассе в офисе платить пришлось в почтовом отделении). Рассказываем о том, что кредит погашен ещё 10 дней назад и есть квитанция об оплате.

Какая сумма

В случае, когда клиент перестает платить по кредитам банкам часто не остается ничего другого, кроме как обратиться в суд с требованием принудительного взыскания долга. По большому счету сумма задолженности для подачи заявления в суд неважна.

Стоит понимать, что суды связанны всегда с огромными затратами времени. Конечно, у большинства банков существует юридическая служба, которая будет заниматься проблемным клиентом. Но каждому специалисту необходимо платить зарплату, а выигрыш суда заемщиком сегодня не редкость.

Часто кредитные организации при небольшой сумме кредита предпочитают не связываться с судами. Они лучше передадут дело проблемного заемщика коллекторам или собственной службе безопасности. К таким компаниям относятся, например, банки УБРИР и СКБ.

Даже крупные банки редко обращаются в суд, если сумма кредита не превышает 50-100 тысяч рублей. Логика здесь проста. Штрафы и пени по кредиту просто могут не покрыть расходы на судебные тяжбы.

Некоторые банки могут подать в суд и при гораздо меньшем долге в несколько тысяч рублей. К числу таких организаций относиться, например, ОТП Банк, готовый подать в суд даже при долге в 10 тысяч рублей.

По крупным кредитам суды не редкость.

Рассмотрим, когда банк подает в суд на должника по кредиту наиболее часто:

- ипотечный кредит;

- автокредит:

- длительные кредиты на крупные суммы.

После получения решения суда банки в этом случае начинают исполнительное производство. Если ссуда была оформлена с залогом, то он будет изъят приставами и в дальнейшем передан для реализации на торгах.

Есть ли смысл

Очень часто банки не заинтересованы в том, чтобы начинать судебные тяжбы. Этому есть вполне логичные объяснения. Нередко заемщикам оказывается выгоднее дождаться суда и платить долги по исполнительному листу, чем погашать их в добровольном порядке.

Рассмотрим, чем грозит судебное разбирательство банку:

- затраты времени и финансов;

- риск остаться ни с чем;

- потери финансов на процентах и пенях;

- урон репутации.

Каждое обращение в суд требует от юристов банка достаточно серьезной работы, ведь документы нужно подготовить, отправить. В дальнейшем дело необходимо сопровождать на каждом этапе рассмотрения. Часто это влечет существенные затраты на оплату работников и госпошлины и банку просто невыгодно становиться обращаться в судебную инстанцию.

В ряде случаев банк может остаться совсем без всего. По статистике около 10% дел выигрывают заемщики. Для банка это уже не очень хорошо, ведь денежные средства терять финансовая организация совершенно не собирается. Проценты и пени прекратят начисляться сразу, как банк направит заявление в суд. Это тоже несет определенные потери.

Еще хуже ситуация обстоит с репутацией. Наличие большого числа неплательщика отрицательно сказывается на репутации банк, и инвесторы отказываются вкладываться в него.