Рисковое страхование жизни

Виды страхования

Спортивный

Любое лицо по выбору Страхователя

- Смерть в результате несчастного случая

- Инвалидность I, II, III группы в результате несчастного случая

- Травма в результате несчастного случая

Полис страхования от несчастного случая с полноценной защитой для людей, ведущих активный образ жизни, а также спортсменов, участвующих в соревнованиях. Минимальный срок страхования – 5 дней.

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Индивидуал

Страхователь или его близкий родственник

- Смерть в результате несчастного случая

- Инвалидность I, II, III группы в результате несчастного случая

- Травма в результате несчастного случая

Полис страхования от несчастного случая с полноценной защитой для взрослых и детей. Минимальный срок страхования – 5 дней

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Страхование жизни и здоровья от АК БАРС

Физические лица в возрасте от 0 до 75 лет

- Смерть в результате несчастного случая

- Постоянная полная утрата трудоспособности с установлением инвалидности I, II, III групп или категории «ребенок-инвалид» в результате несчастного случая

- Временная утрата трудоспособности в результате несчастного случая (травмы конечностей, суставов, позвоночника, внутренних органов, ожоги, сотрясение головного мозга

Заявить о страховом событии можно онлайн на сайте компании без посещения офиса. Выплаты в течение 5 дней после принятия решения по страховому событию

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Страхование взрослых и детей (занимающихся спортом)

Физические лица в возрасте от 0 до 75 лет

- Смерть в результате несчастного случая

- Постоянная полная утрата трудоспособности с установлением инвалидности I, II, III групп или категории «ребенок-инвалид» в результате несчастного случая

- Временная утрата трудоспособности в результате несчастного случая (травмы конечностей, суставов, позвоночника, внутренних органов, ожоги, сотрясение головного мозга

Полис действует не только во время занятия спортом, но и в повседневной жизни. Заявить о страховом событии можно онлайн на сайте компании без посещения офиса. Выплаты в течение 5 дней после принятия решения по страховому событию

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Какие бывают виды страхования

Прежде, чем заключить договор страхования, нужно узнать, какие существуют виды страхования жизни и здоровья, а также их различия.

Временное страхование

В этом случае договор страхования заключается на определенный период. Страховая сумма подлежит выплате выгодоприобретателю только в случае наступления страхового случая, в определенный договором временной промежуток. Является самым недорогим из всех вариантов.

Пожизненное страхование

При таком виде страхования, страховая сумма выплачивается выгодоприобретателю только после смерти застрахованного лица.

Рисковое страхование

В таком случае подписывается договор страхования, в котором прописываются возможные риски застрахованного лица. Только в случае наступления перечисленных случаев, выгодоприобретатель получает страховую сумму. Договор может быть заключен на 1 год или на несколько, на усмотрение страхователя.

Смешанное страхование

Договор страхования заключается на длительный срок (не менее, чем на 5 лет). Страхователь регулярно вносит страховые платежи, общая сумма которых будет выплачена выгодоприобретателю при наступлении несчастного случая с застрахованным или после его смерти.

Что такое страховка от несчастных случаев

Защита от определенных рисков, предназначенная для возмещения ущерба, нанесенного здоровью или повлекшего за собой смерть гражданина, называется личной/коллективной страховкой от НС и представляет собой договор между приобретателем пакетной услуги и компанией ее предоставившей. Под следствиями НС понимаются:

- травмы;

- тяжкие телесные повреждения;

- частичная нетрудоспособность;

- инвалидность 1, 2 групп;

- смерть.

Для чего нужна и как работает

Страховка от несчастного случая нужна для того, чтобы обезопасить себя от непредвиденных событий, риск которых повышается при определенных обстоятельствах. К ним можно отнести:

сезонные риски:

- дачные отпуска (риски укуса энцефалитного клеща, отравления грибами, лесными растениями и плодами);

- заграничные поездки;

- активные длительные путешествия, связанные с занятиями экстремальными видами спорта;

профессиональные риски:

- опасные виды деятельности, например, связанные с промышленным скалолазанием, погружением на большую водную глубину;

- сопряженные с профессиональными занятиями опасными видами спорта;

- возникающие вследствие отправки в горячие точки (боевых действий);

- сопутствующие трудовой деятельности работников силовых ведомств;

возрастные риски:

- связанные с активным образом жизни, который ведут дети и подростки;

- возникающие у пожилых людей, например, пенсионеров-дачников.

Работает страховка так:

- Человек или группа лиц заключают с компанией, предоставляющей пакетную услугу, контракт.

- Страховщик оформляет клиенту полис.

- Его держателю гарантируется материальная компенсация последствий, наступивших в результате НС, попадающих в зону покрытия страховкой в течение срока ее действия (указан в договоре).

- В некоторых ситуациях согласно условиям контракта страховщик обязуется организовать пострадавшему клиенту медицинскую помощь.

Несчастный случай и его признание

Под НС понимают непредвиденное событие или внезапное внешнее воздействие на человека, произошедшее вне зависимости от его воли и/или желания и повлекшее за собой причинение существенного вреда его физическому здоровью: телесные повреждения, травмы, инвалидность или смерть. НС признаются следующие обстоятельства:

- последствия стихийных бедствий, нанесших вред здоровью: взрывов, ударов молнией и тепловых;

- воздействие электрического тока;

- обморожения и ожоги;

- утопление (и смерть как следствие);

- нападение диких зверей;

- агрессивные действия злоумышленников;

- падения, удушья, попадание инородных предметов в органы дыхания;

- родовые патологии, внематочная беременность;

- анафилактический шок;

- укус клеща, переносчика энцефалита или полиомиелита;

- отравления ядами: растениями, грибами, бытовой химией, лекарственными препаратами, которые были назначены медиками;

- дорожно-транспортные происшествия (далее – ДТП), повлекшие за собой травмы, нетрудоспособность и/или смерть.

Страховым случаем или событием (далее – СС) является нанесение ущерба здоровью пострадавшего, который может сказаться на его трудоспособности. В категорию НС не входят:

- хронические болезни, в том числе инфаркты, инсульты, опухоли;

- недуги, которые возникли в результате наследственных или других патологий организма;

- пищевые отравления;

- инфекционные, вирусные заболевания;

- травмы, которые были получены застрахованным лицом в результате совершения им преступных действий, в состояниях алкогольного или наркотического опьянений, вследствие совершения суицида, умышленного нанесения себе телесных повреждений, членовредительства, ответственность за которое полностью возлагается на пострадавшего.

Виды и формы страховки от несчастного случая

Существует два вида страхования:

- Обязательное страхование. Законодательство РФ предусматривает обязательное страхование от несчастных случаев для отдельных категорий граждан, к которым относятся военнослужащие, работники правоохранительных органов и суда, сотрудники МЧС.

При наступлении страхового случая государство гарантирует для них денежное возмещение из Фонда соцстрахования РФ в виде единовременных или ежемесячных выплат. Размеры выплат определяются на законодательном уровне и зависят от категорий застрахованных граждан и региона покрытия.

Обязательное страхование вступает в силу в случае временной или полной потери трудоспособности, а также при смертельном исходе.

- Добровольное страхование. Этот вид страхования предусматривает свободу выбора для страхователя, заключающего договор со страховой компанией, относительно рисков, которые он желает застраховать.

Договор между обеими сторонами заключается на базе письменного заявления страхователя, в качестве которого могут выступать физические и юридические лица. В этом случае страховые тарифы определяются не законом, а рынком и экономикой страхования.

Добровольное страхование может осуществляться в двух формах: коллективной (групповой) и индивидуальной.

Коллективное страхование обеспечивают работодатели (частные или юридические лица) своим сотрудникам. Как правило, оно осуществляется в крупных российских и западных организациях, для которых оформление страховки сотрудников традиционно является частью соцпакета, а также на предприятиях, работники которых подвержены большим рискам (опасные производства).

Страховые взносы производятся за счёт организации (страхователя), а страховка оформляется на коллектив сотрудников (застрахованных) в виде покрытия на 24 часа или на период рабочего времени.

Групповое страхование служит серьёзной материальной поддержкой работнику, получившему производственную травму, а также семье в случае его инвалидности или смерти.

Организация (страхователь) в этом случае обеспечивается защитой от незапланированных расходов. Кроме того, государство предусматривает налоговые льготы для таких работодателей, да и тарифы на коллективное страхование существенно ниже, чем на индивидуальное.

При индивидуальном страховании физическое или юрлицо заключает договор и выплачивает взносы самостоятельно.

Обе формы страховки от несчастного случая предусматривают право страхователя назначить определённых выгодоприобретателей на случай его смерти.

Данное право позволяет ему обеспечить финансовую безопасность конкретного человека при потере кормильца и поддержать материальный уровень семьи.

По периоду действия добровольное страхование от несчастных случаев может быть:

- полным (гарантия предоставляется на любой период частной и профессиональной жизни в течение действия договора);

- частичным (договор составляется на определённый период, например на время зарубежной поездки);

- дополнительным (страхование от несчастных случаев используется как часть комбинированного полиса, например, в автомобильном страховании).

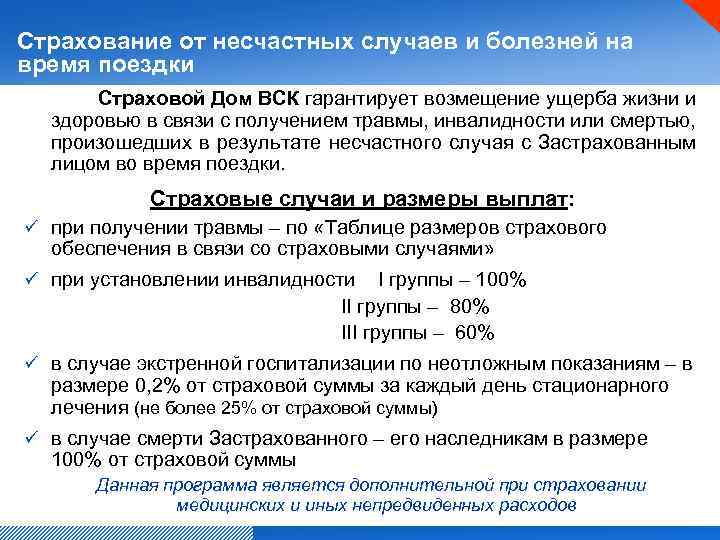

Порядок страховых выплат

Что касается страховых выплат, то они зависят от страхового случая и суммы, на которую оформлен договор. Как правило, для определения ущерба существует своя таблица выплат, в которой четко прописано, сколько необходимо выплатить в процентном соотношении от страховой суммы.

Такую таблицу должен получить каждый застрахованный при оформлении добровольного страхования.

Что касается профзаболевания, то там существует особая система выплаты компенсации, которая оговаривается в индивидуальном порядке при оформлении договора и прописывается в нем же.

Получить компенсацию можно:

- При временной нетрудоспособности. В этом случае страховая компания будет вести строгий учет нетрудоспособных дней и за каждый производить выплату в % соотношении. Однако, некоторые компании устанавливают ограничения по сроку, в течение которого будут производить выплату при наступлении этого риска. Обычно срок не превышает 100 дней.

- При инвалидности. В данном случае размер страховой выплаты будет напрямую зависеть от полученной группы инвалидности. Как правило, за I группу выплачивают 100% страховой суммы, за II группу 75% и за III группу 50%.

- В случае смерти застрахованного лица. Выплата компенсации происходит выгодоприобретателю по договору, в размере 100% от страховой суммы.

Страхуйся и инвестируй

Накопительное страхование в Беларуси используется как инвестиционный инструмент в дополнение к основной функции полиса. При накопительном страховании детей вы можете накопить какую-то сумму денег к тому момент, когда ваш ребенок достигнет определенного возраста. И сумму, и возраст вы определяете самостоятельно.

В период действия договора родитель или другой родственник периодически должен уплачивать страховые взносы, которые накапливаются на личном счете. Дополнительно на них начисляются проценты. Одновременно ребенок получает страховую защиту на весь период накопления: в случае причинения вреда здоровью ребенка выгодоприобретатель (например, родитель) получит страховую выплату.

Подобная страховая услуга доступна и взрослым. Если к концу срока договора клиент жив и здоров, то накопленные средства возвращаются ему в виде единовременной выплаты всей накопленной суммы с процентами. В случае, если в течение срока действия полиса уже были выплаты по вреду здоровью, то итоговая сумма будет скорректирована с их учетом.

В самом трагическом случае – случае смерти застрахованного – страховую сумму «по смерти» получат его близкие. А в случае полной потери трудоспособности застрахованного лица производится страховая выплата «по инвалидности».

Существуют также специальные пенсионные программы страхования. Такие программы доступны только для совершеннолетних граждан. В отличие от описанной выше программы накопления, страховые выплаты производятся при выходе застрахованного лица на пенсию и при несчастных случаях.

Особенность такого вида страхования заключается в возможности получать страховую выплату как единовременно, так и в рассрочку, то есть в виде регулярной прибавки к пенсии (в этом случае размер дополнительной пенсии индексируется).

Белорусским законодательством предусмотрены налоговые льготы при пенсионном страховании: страховой взнос и страховые выплаты не облагаются подоходным налогом.

Какие страховые случаи входят в полис?

Люди, покупающие такой полис, страхуются от финансовых потерь из-за утраты трудоспособности и потери либо снижения заработка. Вызывающие такое состояние человека события называются рисками.

Главным риском полиса страхования жизни и здоровья является несчастный случай, болезнь, смерть застрахованного. К дополнительным относятся получение любой группы инвалидности, по причине которой держатель страховки временно становится нетрудоспособным. Расширенные программы могут даже включать госпитализацию, смерть, инвалидность, потерю возможности работать абсолютно по любой причине.

Страховка не покрывает травмы, полученные в результате алкогольного, наркотического опьянения, вождения без прав (даже временное лишение уже не будет компенсироваться), совершения преступного деяния, попытки покончить жизнь самоубийством или смерти в результате суицида. Под страховой случай не попадают травмы и смерти в результате народных волнений, войн, ядерных взрывов и так далее.

Перечень исключений может включать в себя эти и прочие условия. Ознакомиться с подробным списком и правилами по выплате компенсаций можно непосредственно на официальном сайте, если таковой список выложен, либо в офисе, где они предоставляются по просьбе потенциального клиента.

Страховые случаи

Страховой случай наступает в период действия договора и должен быть подтверждён справкой, выданной лечебно-профилактическим учреждением.

К страховым можно отнести следующие риски:

- травмы, полученные в результате несчастного случая;

- различные виды случайных отравлений (кроме токсикоинфекций);

- клещевой энцефалит и полиомиелит;

- патологии при родах и внематочная беременность, приведшие к удалению органов;

- случайные переломы, ожоги, вывихи, ранения органов;

- смерть страхователя, произошедшая вследствие вышеперечисленных причин, а также в результате попадания инородного тела в дыхательные органы или анафилактического шока, обморожения.

К разряду нестраховых относятся следующие случаи:

- травмы, полученные страхователем в результате совершения преступных действий;

- травмы, полученные в алкогольном или наркотическом состоянии от любого транспортного средства;

- травмы, полученные вследствие суицида или умышленного нанесения себе телесных повреждений;

- смерть по причине вышеперечисленных обстоятельств.

Чем отличается страховка для кредита

Когда в России началось активное развитие розничного кредитования, банки стали конкурировать друг с другом, предлагая максимально низкие ставки. Довольно быстро ставки дошли буквально до нуля процентов, но кредитные организации не планировали терять прибыль. Они просто перенесли основной доход с процентов по кредитам на комиссионные по дополнительным услугам. И главным способом заработка стала продажа страховых полисов к кредитам – чаще всего это было банальное навязывание страховки, которая клиенту особо и не нужна.

Проблема в том, что такие страховки – почти всегда невыгодны для клиента, потому что тарифы по ним высокие, перечень страховых случаев сокращенный, а лимит страховой выплаты приравнивается к сумме кредита.

Для примера разберем типичные условия страховки к потребительскому кредиту – в Уральском банке реконструкции и развития публикуют условия такого страхования:

- страховой тариф – 4,5% в год от суммы кредита;

- страховая сумма – сумма кредита;

- страховые случаи – смерть в результате несчастного случая или болезни (выплата – 100% от страховой суммы), установление инвалидности I или II группы в результате несчастного случая (выплата – также 100% страховой суммы);

- оформить страховку можно только в двух страховых компаниях («Линия жизни» и «Ренессанс Жизнь»), а если в других – то страховка должна подходить под целый перечень требований.

Говоря проще, взяв кредит на 600 тысяч рублей на 4 года, заемщику к основной сумме прибавят еще 108 тысяч рублей – при том, что объем ответственности страховщика, как и перечень страховых случаев явно не очень большие.

Большинство банков в принципе не публикуют тарифы по таким страховкам, отсылая пользователей на сайты страховых компаний (а те по закону и не обязаны публиковать страховые тарифы, и устанавливают их индивидуально для каждого клиента). Поэтому понять, сколько будет стоит страховой полис по такому кредиту, можно, лишь обратившись непосредственно в банк за кредитом – банк выступает как агент страховой компании.

Другие банки вместе со страховщиками придумывают гибкие тарифы на страхование. Например, у «Хоум Кредит банка» по программе страхования по кредиту наличными на сумму до 70 тысяч рублей и на срок до 12 месяцев тариф составит 1,28% в месяц, или 15,36% от суммы кредита в год. И взяв кредит на 50 000 рублей, заемщик отдаст страховой компании 7 680 рублей за полис.

Но самая большая проблема не в этом. Банки как агенты зарабатывают серьезные комиссионные на таких страховках, а потому всячески заинтересованы в их наличии у клиента. Поэтому большинство кредитов предполагает, что процентная ставка будет выше, если у клиента нет страхового полиса. Надбавка может быть разной – начиная от 1% (как правило, по ипотеке) до 6-7% годовых и более (по небольшим потребительским кредитам).

Поэтому, даже если клиент воспользуется своим правом на «период охлаждения» и расторгнет договор в первые 14 дней, ему придется платить по кредиту больше – примерно на столько же, сколько он платит по страховке. Но если ставка от наличия полиса не зависит, рекомендация одна – расторгать договор и забирать деньги (ведь стоимость полиса для такого набора страховых случаев – заоблачная).

Компании

При решении застраховаться от несчастных случаев и болезней важным шагом является выбор страховой компании. Соглашаться на сотрудничество стоит с фирмой, которая:

- длительное время существует в этой сфере;

- имеет лицензию;

- получила высокие рейтинги по отзывам;

- сотрудничает с большим количеством партнеров;

- предлагает широкий ассортимент страховой продукции.

Предварительное получение информации по компании защитит от заключения соглашения с недобросовестными страховщиками.

После этого стоит обратить внимание на тип договора. Поскольку от количества рисков зависит уровень расходов по страховым взносам, требуется тщательно изучить свой образ жизни и возможные угрозы

Это позволит указать в бланке только необходимые пункты. Стоит помнить, что добровольное страхование можно расторгнуть в течение первым 5-10 дней после заключения. В этом случае страховая компания обязуется полностью вернуть уже вложенные в сделку средства.

Сегодня на российском рынке услуги в данной сфере предоставляются:

- Сбербанком;

- ВТБ;

- СОГАЗом;

- Альфа страхованием;

- Таск страхованием и другими организациями.

Страхование от несчастных случаев и болезней может иметь обязательный или добровольный характер. В последнем случае клиент сам может определять размер выплат, срок действия договора и риски, при которых наступает страховой случай

И чтобы гарантированно получить положенную компенсацию, важно грамотно выбрать организацию для сотрудничества, а также соблюсти порядок действий при наступлении несчастного случая. Чтобы избежать ситуаций, при которых в выплате будет отказано, следует внимательно читать правила перед их подписанием

Общая информация

Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний осуществляется в Российской Федерации с января 2000 года в соответствии с Федеральным законом от 24 июля 1998 года 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний, которым установлены правовые, экономические и организационные основы этого вида страхования, определен порядок возмещения вреда, причиненного жизни и здоровью застрахованного работника при исполнении им обязанностей по трудовому договору (контракту) и в иных установленных настоящим Федеральным законом случаях.

Задачи обязательного социального страхования от несчастных случаев

на производстве и профессиональных заболеваний:

- Обеспечение социальной защиты застрахованных и экономической заинтересованности субъектов страхования в снижении профессионального риска.

- Обеспечение возмещения вреда, причиненного жизни и здоровью застрахованного, путем предоставления застрахованному в полном объеме всех необходимых видов обеспечения по страхованию, в том числе оплаты расходов на медицинскую, социальную и профессиональную реабилитацию.

- Обеспечение предупредительных мер по сокращению производственного травматизма и профессиональных заболеваний.

Субъекты страхования:

– застрахованный – физическое лицо, подлежащее обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний (выполняющее работу на основании трудового договора (контракта), заключенного со страхователем). Физические лица, выполняющие работу на основании гражданско-правового договора, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанным договором страхователь обязан уплачивать страховщику страховые взносы;

– страхователь – юридическое лицо любой организационно-правовой формы (в том числе иностранные организации, осуществляющие свою деятельность на территории России и нанимающие граждан Российской Федерации), либо физическое лицо, нанимающее лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний;

– страховщик – Фонд социального страхования Российской Федерации. На территории Краснодарского края его функции осуществляет Государственное учреждение – Краснодарское региональное отделение Фонда социального страхования РФ.

В системе обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний Краснодарского края зарегистрировано порядка 160 тыс. страхователей с числом застрахованных около 2 млн. человек. Число получателей страховых выплат в связи с травмами на производстве и профессиональными заболеваниями составляет около 9 тыс. человек.

Основные направления страхования от несчастных случаев на производстве и профессиональных заболеваний:

- Обеспечение в виде пособия по временной нетрудоспособности, назначаемого в связи со страховым случаем и выплачиваемого работодателем за счет средств социального страхования в размере 100 % от среднего заработка застрахованного.

- Назначение и осуществление обеспечения по страхованию пострадавшим (единовременные и ежемесячные страховые выплаты).

- Медицинская, социальная и профессиональная реабилитация пострадавших (лечение пострадавших в результате тяжелых несчастных случаев на производстве, оплата путевок в организации, оказывающие санаторно-курортные услуги, оплата лекарственных препаратов, изделий медицинского назначения и индивидуального ухода, обеспечение пострадавших техническими средствами реабилитации, в т.ч. автомобилями, и пр.).

- Установление скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

- Финансирование предупредительных мер по сокращению производственного травматизма и профессиональных заболеваний работников (приобретение для работников средств индивидуальной защиты, проведение аттестации рабочих мест по условиям труда, санаторно-курортное лечение работников, занятых на работах с вредными и (или) опасными условиями труда, проведение обязательных периодических медицинских осмотров и пр.).

- Участие в расследовании несчастных случаев на производстве и профессиональных заболеваний и экспертиза страховых случаев.

Все записи

Страхование детей от несчастных случаев

По статистике, вероятность наступления страхового случая у детей в разы выше, чем у взрослых: это связано и с активными играми, и с хрупкостью детского организма. Представим такую ситуацию: 8-летнего ребенка застраховали от несчастных случаев (покрытие 24 часа в сутки, стоимость полиса — 1700 руб. в год, страховая сумма — 200 тыс. руб.). Гуляя во дворе, во время игр с другими детьми он упал и получил сотрясение мозга. Его родители позвонили на горячую линию страховой компании, где незамедлительно зарегистрировали страховой случай. Затем он прошел полное лечение в одной из лучших платных клиник своего города, которое длилось две недели. Представители страховой компании уведомили родителей о процедуре получения страховой выплаты и после полного выздоровления ребенка они предоставили страховщику полный пакет документов о лечении, полученных в клинике. В течение 30 дней страховая компания перевела им полную стоимость лечения ребенка.

Страхование детей от несчастных случаев

Дети – категория граждан, подверженных специфическим рискам

Несовершеннолетние должны вести образ жизни, требующий повышенной активности, потому что для полноценного физического развития ребенку важно находиться в тонусе, часто бывать на свежем воздухе, много двигаться. Такое времяпрепровождение имеет и негативный аспект – оно сопряжено с дополнительными рисками получения травм

Особенно уязвимой категорией страхуемых лиц считаются подростки, занятые в профессиональном спорте.

Полис страхования ребенка отличается от «взрослого» возрастными критериями – он рассчитан на маленьких граждан от 2 до 17 лет включительно. Стоимость детской страховки выходит несколько выше обычной по следующим причинам:

- высокий уровень цен на путевки в санатории, лечебно-оздоровительные и профилактические учреждения;

- повышенный риск травматизма, связанный с активным образом жизни;

- согласно ряду нормативных актов, например, приказам Министерства здравоохранения и социального развития РФ от 28.02.2011 г. №158н и от 21.03.2014 г. №125н, детская страховка должна предусматривать большее количество базовых процедур (например, вакцинацию в соответствии с прививочным календарем);

- включение дорогой услуги патронажа, если страховка оформляется на новорожденного – малыша до 1 года.

Тарифы

Важным фактором при заключении договора о страховании является максимальная сумма, которая может быть получена в ходе устранения последствий физического вреда клиенту.

Определяя её, стоит учитывать собственные финансовые возможности. Ведь после вступления соглашения в силу предстоит делать регулярные выплаты, представляющие собой процент от суммы страхования.

Если договор предполагает компенсацию только в случае смерти, страховщик может потребовать 0.12%. При включении в перечень других страховых случаев ставка нередко возрастает до 10%. Большое влияние на размер тарифа оказывают:

- принадлежность клиента к профессиям, связанным с риском для здоровья и жизни;

- особенности образа жизни;

- возрастные рамки;

- половой признак;

- общие показатели состояния здоровья;

- наличие и состояние страховой истории;

- количество застрахованных;

- срок действия договора;

- количество рисков.

Немаловажную роль здесь играют правила, устанавливаемые страховыми компаниями в индивидуальном порядке в отношении клиентов. Они касаются и порядка страховых выплат. Денежные средства могут быть переданы в компанию единовременно или сумма будет равномерно распределена на ежемесячные, ежеквартальные или ежегодные взносы.

Что такое страхование от несчастных случаев

Не секрет, что жизнь полна неожиданностей и сюрпризов. Никто не знает, что может случиться с нами завтра. Опасность может подстерегать на каждом шагу. Все любят фильм «Бриллиантовая рука», в которой главный герой, как говорится «упал, очнулся, гипс».

Вот именно поэтому каждый должен приобрести полис от несчастного случая, болезней и различных происшествий. Но кто подлежит страхованию в рамках данного продукта? Можно ли купить полис на новорожденного?

Принципы страхования у каждой компании свои. На практике компании предлагают защиту для граждан от 1 года до 70 лет. При этом страховщики всегда готовы пойти навстречу и согласовать индивидуальные условия для постоянных клиентов.

Если на Западе это норма, то в России это продукт, который не приобретают по собственному желанию. Но почему граждане не хотят приобретать столь выгодный продукт? Все дело в том, что многие просто не знают, от каких рисков он защищает.

К несчастному случаю относятся:

- Стихийные бедствия;

- Ушибы и переломы;

- Тепловой удар;

- Сильный ожог;

- Обморожение;

- Отравление бытовой химией или лекарственными препаратами;

- ДТП в результате которого была получена травма.

Люди, которые попадают в неприятную ситуацию, порой вынуждены долго восстанавливаться, чтобы вернуться к привычному ритму жизни. Во время восстановления могут потребоваться денежные средства на лечение и лекарственные препараты. Именно в этот момент поможет страховая защита от несчастного случая.

Рассмотрим более подробно, какие виды страхового продукта готовы предложить страховщики.