Общая информация по страховым случаям

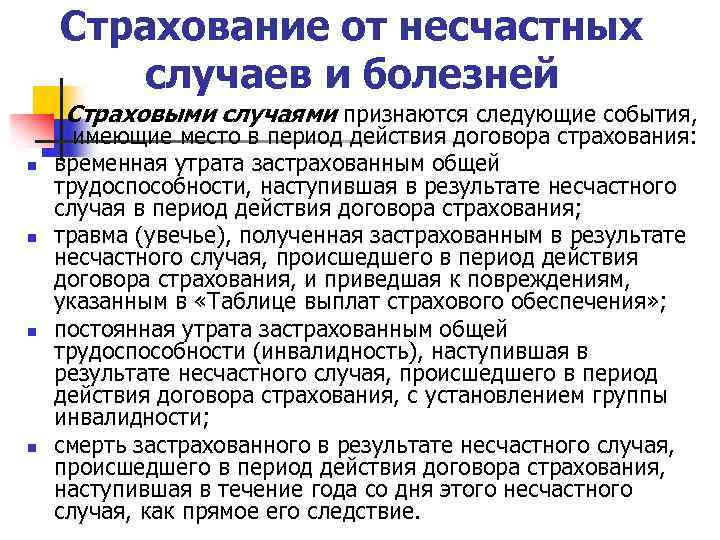

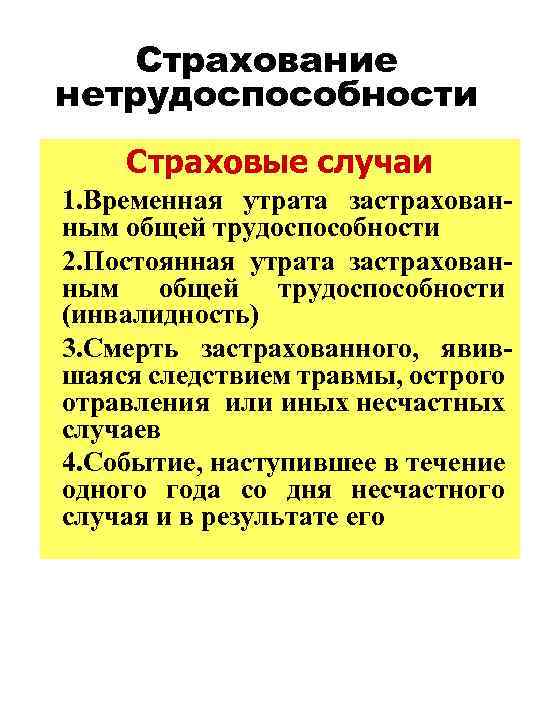

Страховым случаем является:

- причинение вреда жизни или здоровью Застрахованного лица в результате несчастного случая, произошедшего в период действия договора страхования и повлекшего:

- временное расстройство здоровья Застрахованного лица;

- установление в течение действия договора страхования и (или) в течение одного года после наступления несчастного случая инвалидности Застрахованному лицу;

- в течение действия договора страхования и (или) в течение одного года после наступления несчастного случая смерть Застрахованного лица.

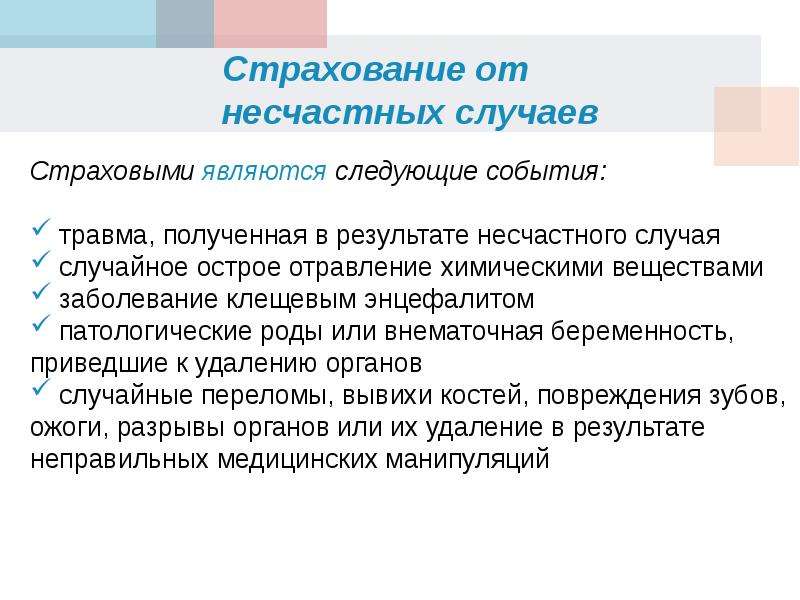

К несчастным случаям относятся:

- травмы (ушибы, растяжения, переломы и вывихи костей; повреждения зубов; ранения, разрывы органов (частичные или полные) или их удаление; попадание инородных тел в органы, ткани); ожоги; отморожения; поражения электротоком; асфиксия пищей, инородным телом; удушье от вдыхания продуктов горения, угарного газа, выхлопных газов;

- случайное острое отравление химическими веществами, ядовитыми растениями, лекарствами; отравление грибами, ядами насекомых и змей вследствие их укусов

- укусы животных (в том числе клещей), а также заболевания бешенством, полиомиелитом, ботулизмом, столбняком вследствие их укусов;

- инфекционное заболевание, вызванное коронавирусной инфекцией.

Кто может быть застрахован:

физические лица независимо от гражданства и возраста

С размером выплаты страхового обеспечения при причинении вреда здоровью Застрахованного лица в результате инфекционного заболевания, вызванного коронавирусной инфекцией, можно ознакомится в п. п. 13.14. Правил страхования.

Медико-социальная экспертиза

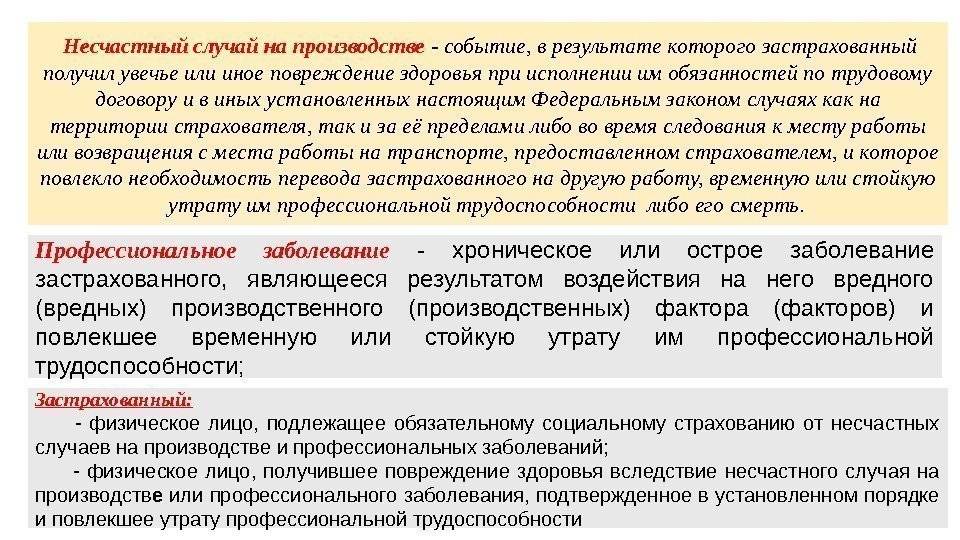

Базовым нормативно-правовым актом, регламентирующим порядок проведения медико-социальной экспертизы, является Постановление Правительства РФ от 16.10.2000 № 789 «Об утверждении Правил установления степени утраты профессиональной трудоспособности в результате несчастных случаев на производстве и профессиональных заболеваний» (далее по тексту также – Постановление № 789). «Запуск» процесса освидетельствования предусмотрен п. 7 Постановления № 789, в соответствии с которым освидетельствование пострадавшего в учреждении медико-социальной экспертизы проводится по обращению ФСС (страховщика), работодателя (страхователя) или пострадавшего (его представителя) при наличии документа, подтверждающего факт несчастного случая на производстве или профессионального заболевания, либо по определению судьи (суда).

Документами, подтверждающими факт несчастного случая на производстве или профессионального заболевания, являются:

- акт о несчастном случае на производстве или

- акт о профессиональном заболевании; решение суда об установлении факта несчастного случая на производстве

- или профессионального заболевания; заключение должностных лиц (органов), осуществляющих контроль и надзор за состоянием охраны труда и соблюдением законодательства о труде, о причинах повреждения здоровья.

Здесь также следует иметь в виду правовую позицию, сформированную по ряду вопросов правоприменительной практикой в Постановлении Пленума № 2. Так, согласно п. 12 указанного Постановления, одним из трех квалифицирующих признаков страхового случая, дающего право на страховое обеспечение, является наличие причинной связи между фактом повреждения здоровья и несчастным случаем на производстве или воздействием вредного производственного фактора. Корреспондируют этой позиции и положения Указа, подразумевающие инфицирование персонала COVID-19 именно при исполнении трудовых обязанностей. В этой связи представляется, что в период пандемии, когда многие врачи практически «живут» на территории медорганизаций, в которых трудятся, применительно к их персоналу в этой части целесообразно было бы нормативно предусмотреть некую презумпцию по формуле «… считается инфицированным COVID-19 при исполнении трудовых обязанностей, если отсутствуют подтверждения иного».

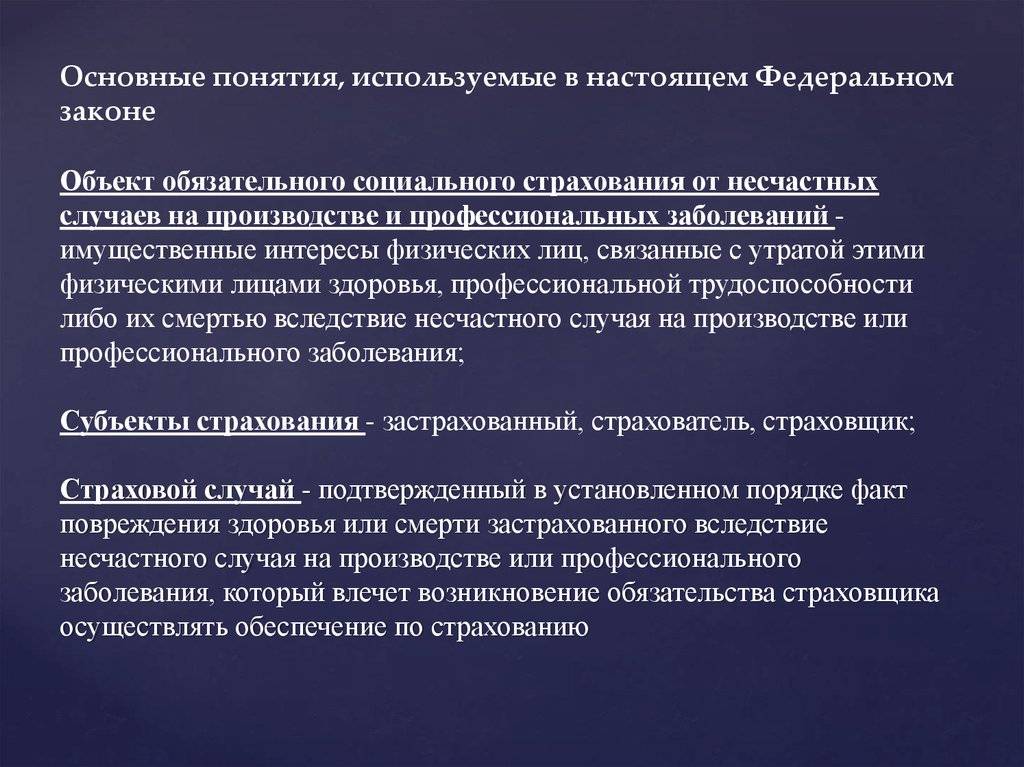

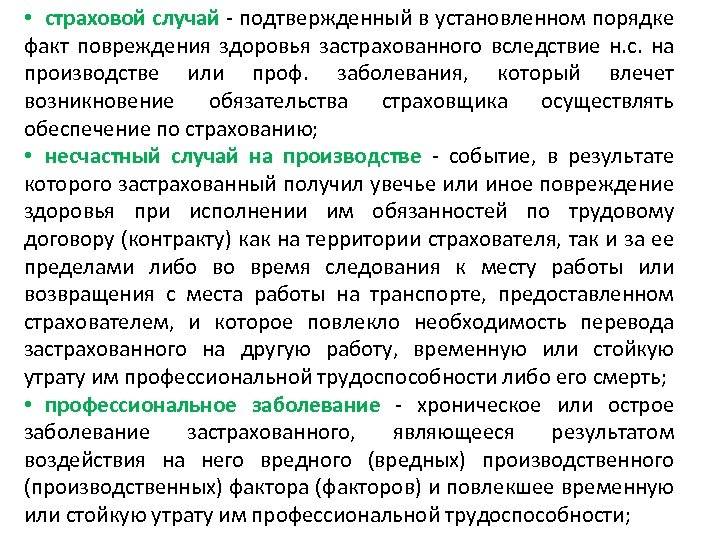

Что такое страховой случай

Каждый страховой полис содержит описание одного или ряда событий, при наступлении которого страховая компания должна сделать выплату по этому контракту. Эти события и называют страховыми случаями.

Мы не знаем, что нас ждёт в будущем. Однако в любой жизни есть вероятность опасных событий, которые могут нанести огромный финансовый ущерб человеку и его близким. К числу подобных рисков, например — можно отнести пожар, уход из жизни, инвалидность — и ряд других.

Чтобы защититься от огромных убытков — люди страхуют наиболее опасные риски. И за небольшую страховую премию перекладывают на плечи страховых компаний ответственность за погашение огромных убытков, если они возникнут. Смерть наносит семье огромный ущерб. Восполнить его помогает страхование жизни.

Однако не стоит думать, что страховой случай — это обязательно негативное событие. Существуют и счастливые страховые случаи — об этом чуть ниже.

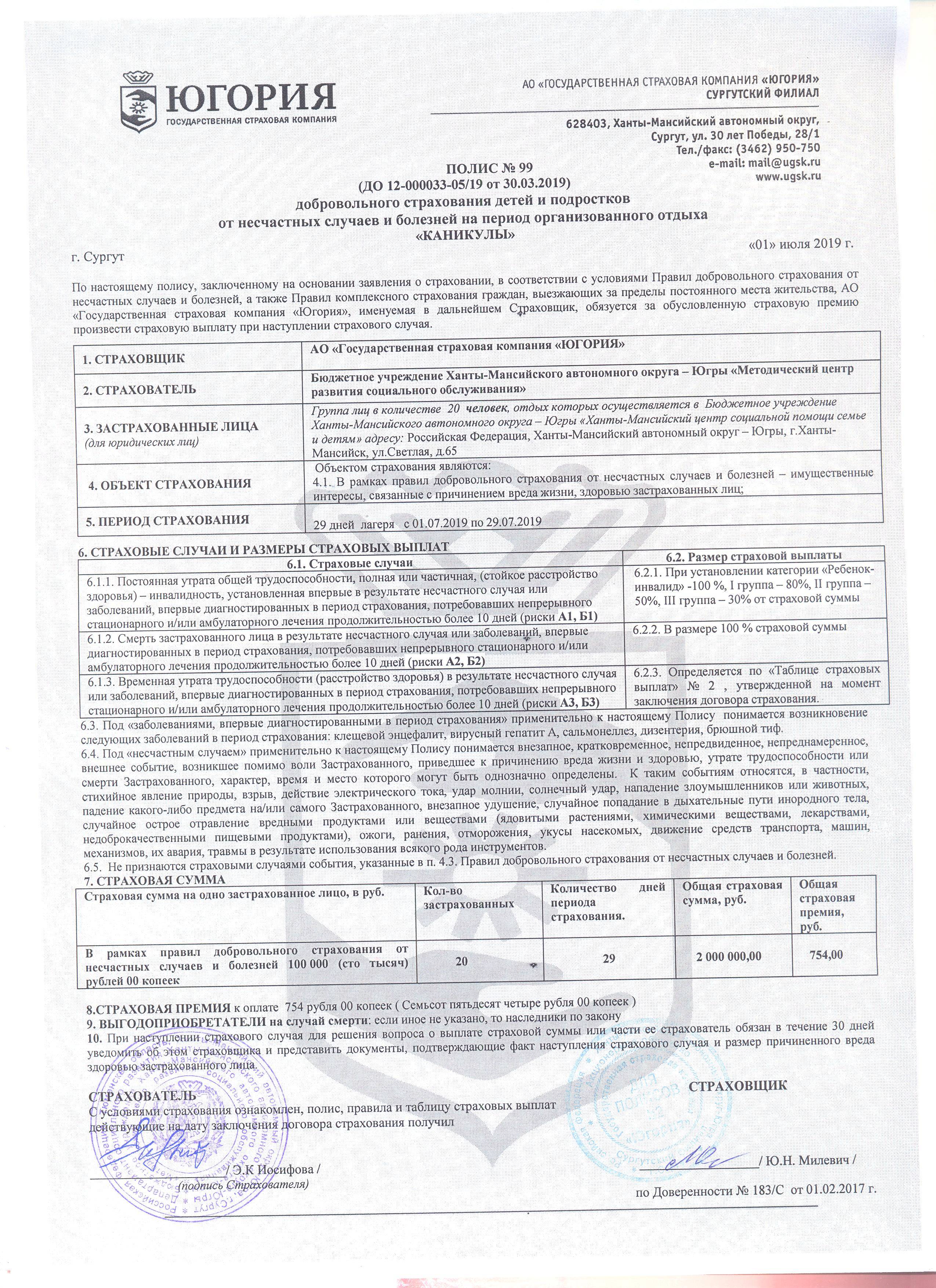

Добровольное страхование

Страхование на случай временной нетрудоспособности может быть добровольным и осуществляться посредством заключения соответствующего договора со страховыми компаниями на коммерческой основе. Такая услуга возможна только с гражданами, достигшими совершеннолетия.

Предусматривается выплата компенсаций по следующим видам рисков:

- несчастный случай;

- болезнь;

- производственная травма.

При этом страховые выплаты могут включать компенсацию лечения и реабилитации, а также возмещение убытков, возникших вследствие временной потери трудоспособности.

Добровольное страхование отличается от обязательного гораздо высоким размером выплат по социальному пособию. С ее помощью можно решить все финансовые вопросы, которые могут возникнуть в результате наступления таких событий, как полная и частичная нетрудоспособность или уход из жизни. При этом для клиента страховая защита наступает на следующий день после оплаты первого взноса. Программа действует один год с возможностью ежегодного продления.

Помимо денежных выплат, для застрахованных предусмотрена возможность получить консультацию в лучших клиниках мира по вопросу лечения последствий, полученных в результате болезни или несчастного случая. Данная программа может быть оформлена как на одного человека, так и на всю семью.

Страхование позволяет позаботиться о своем будущем и будущем семьи, чтобы при наступления страхового случая можно было получить гарантированную материальную поддержку.

Варианты страхования

Вариант «А» – круглосуточная защита — в быту, во время исполнения обязанностей по месту работы или учебы, пребывания ребенка (детей) в дошкольном учреждении, включая время, необходимое на дорогу от дома к месту работы, учебы или дошкольному учреждению и обратно;

Вариант «В» – защита от несчастного случая в период исполнения трудовых (служебных) обязанностей, во время пребывания на учебе (школа, колледж, университет и др.), в дошкольном учреждении, включая время нахождения в пути к месту работы, учебы и обратно;

Вариант «C» – защита от несчастного случая в быту;

Вариант «F» – защита лиц во время нахождения в транспортном средстве (водители и/или пассажиры).

Территория действия договора по Вариантам страхования «А», «В», «С», «F» – Республика Беларусь.

Ориентировочный размер страхового взноса при страховой сумме 3000,00 белорусских рублей, срок страхования – 1 год.

| Вариант страхования | Размер взноса (BYN) |

| Вариант «А» | от 33,00 |

| Вариант «В» | от 30,00 |

| Вариант «C» | от 31,50 |

| Вариант «F» | от 27,00 |

Дополнительная информация

- Договор страхования по Вариантам страхования «А», «В», «С», «F» может действовать как на территории Республики Беларусь, так и за ее пределами;

- договор страхования может заключаться на срок от 1 дня до 1 года;

- размер страховой выплаты определяется в зависимости от степени тяжести расстройства здоровья застрахованного лица;

- взнос может быть уплачен единовременно или в рассрочку (в два этапа, ежеквартально);

- скидки постоянным клиентам.

В зависимости от варианта страхования, дополнительно могут быть предусмотрены договором страхования следующие риски:

- страхование распространяется на несчастные случаи, произошедшие во время участия в спортивных соревнованиях, занятий в спортивных секциях и клубах;

- страхование здоровья от несчастных случаев распространяется на случаи, произошедшие во время активного отдыха (прыжки на батутах, катание на квадроциклах, картингах, катание на горных лыжах, занятие спортом для укрепления физического здоровья в тренажерном зале, фитнес-центре и др.) – без участия в соревнованиях.

Зачем нужен этот вид страхования?

Все виды страхования в России делятся на несколько видов. Прежде всего, есть программы накопительного или инвестиционного страхования жизни – это когда застрахованный через 10-20 лет получает на руки обратно свои деньги, плюс проценты сверху. Такие программы есть у страховых компаний со словом «жизнь» в названии – но сегодня мы поговорим не о них, а об обычных страховках.

Такие страховки делятся на обязательные и добровольные. Обязательных видов страхования немного – это ОСАГО (страхование ответственности водителя автомобиля), страхование залоговой недвижимости по ипотеке, страхование ответственности нотариусов, арбитражных управляющих и некоторых других ответственных лиц. Там страховые тарифы устанавливаются государством, как и условия страховых выплат.

Другой вид – добровольные страховки – самый массовый и распространенный. Застраховать можно буквально что угодно – свою жизнь, здоровье детей, своих домашних животных, квартиру от пожара, и даже свое путешествие от отмены по независящим причинам. Сюда же относится и страхование от несчастных случаев – это один из основных видов личного страхования, который существует на добровольной основе.

У этого вида страхования есть ряд особенностей:

- размер страховых премий, основные условия и суммы страховых выплат определяются договором. Государство регулирует этот вид страхования по минимуму;

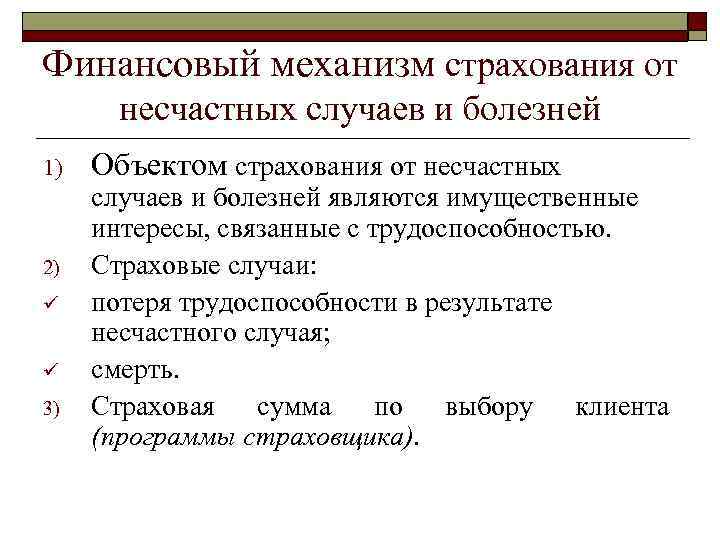

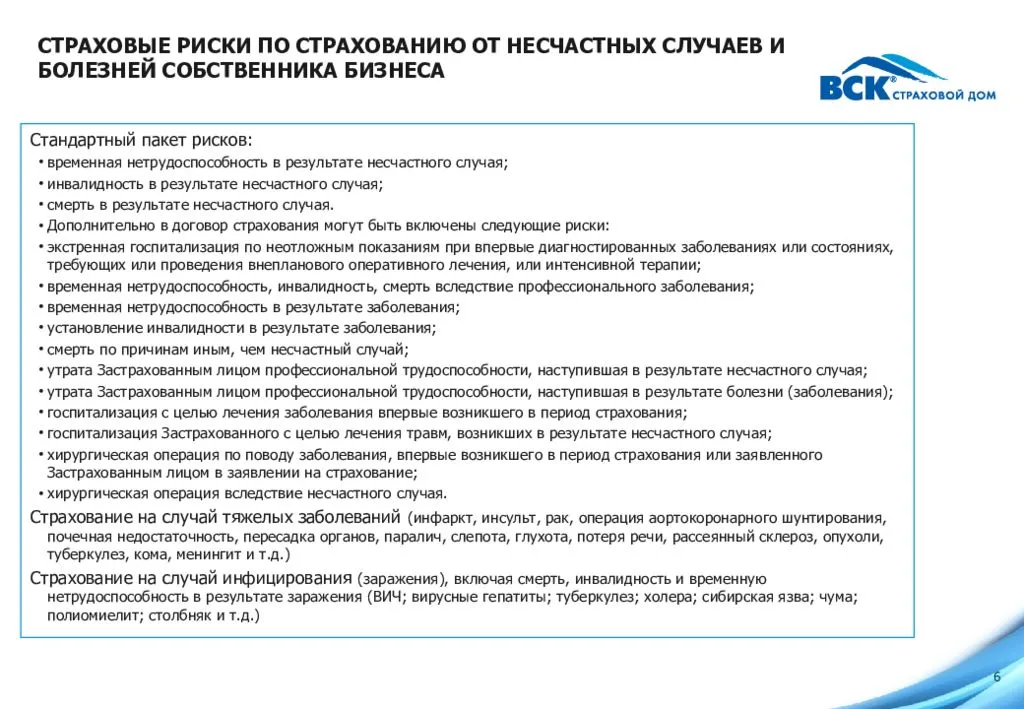

- как правило, страховых случаев всего два: смерть или нетрудоспособность в результате несчастного случая;

- чем больше страховых случаев и чем они шире, тем дороже стоит страховка;

- это не медицинское страхование, хотя иногда в перечень страховых случаев включается временная нетрудоспособность;

- объем страховых выплат ограничен сверху – максимальную сумму выплачивают в случае смерти застрахованного лица.

Где, как и когда действует страховка, что она покрывает, и что может получить застрахованный при страховом случае – оговаривается исключительно условиями договора. Как рассказал нам Штефан Ванчек из компании «ППФ Страхование жизни», полисы бывают с ограниченным числом страховых случаев (например, только смерть застрахованного лица) или с расширенным списком. Максимальную сумму страхового покрытия определяет клиент – он учитывает, сколько мог бы заплатить за полис.

В среднем, говорит эксперт, стоимость страхового полиса от несчастных случаев составляет 3900 рублей в год. Что же касается страхового возмещения, то при несчастном случае клиент получает выплату согласно таблице размеров страховых выплат (и если конкретной травмы в таблице нет, выплаты не будет).

Однако в российских реалиях сформировались параллельные сегменты этого рынка – очень дорогие и невыгодные страховки для кредита, и вполне доступные и интересные «для себя».

Текст документа:

В ____________ районный (городской) суд

_______________________________ области

Истец: ________________________________

(Ф.И.О., год рождения, адрес)

Ответчик: _____________________________

(предприятие, учреждение,

_______________________________________

организация, адрес)

Цена иска: ____________________________

ИСКОВОЕ ЗАЯВЛЕНИЕ

О ВОЗМЕЩЕНИИ ВРЕДА, ПРИЧИНЕННОГО ПОВРЕЖДЕНИЕМ

ЗДОРОВЬЯ

Я работал(а) на (в) ___________________________________________

(наименование предприятия, учреждения,

__________________________ в _______________________________________

организации) (должность, выполняемая работа, число,

____________________________________

месяц, год)

При исполнении трудовых обязанностей мне было причинено увечье

____________________________________________________________________

(указать обстоятельства причинения вреда)

Согласно акту от "___" ___________ ______ г. признается вина

ответчика в несчастном случае.

По заключению МРЭК от "___" ____________ _____ г. в результате

несчастного случая я признан(а) инвалидом ______ группы с утратой

_________ процентов трудоспособности, срок переосвидетельствования

установлен "___" __________ ______ г.

Мой средний заработок до увечья составлял ____________ рублей.

При этом мною понесены дополнительные расходы ________________

(указать:

____________________________________________________________________

дополнительное питание, протезирование,

____________________________________________________________________

санаторно-курортное лечение)

В сумме _______________________________________________ рублей.

В соответствии с законодательством я также имею право на

одноразовую помощь. Размер одноразовой помощи, установленной

коллективным договором (соглашением, трудовым договором),

составляет _______________________ рублей.

В результате указанного несчастного случая мне также причинен

моральный вред _____________________________________________________

(указать, в чем именно он выражается, например,

____________________________________________________________________

нравственные страдания, невозможность продолжать активную

____________________________________________________________________

общественную жизнь, потеря работы и др. или физические страдания,

____________________________________________________________________

причиненные физической болью)

Администрация в выплате возмещения отказала (удовлетворила в

размере ________________ рублей ежемесячно).

В соответствии со статьями 933, 954 ГК Республики Беларусь,

Правил возмещения вреда, причиненного жизни и здоровью работника,

связанного с исполнением им трудовых обязанностей от 04.02.2000 г.

N 157 и руководствуясь статьей 6 ГПК Республики Беларусь,

ПРОШУ:

1. Взыскать с _________________________________________________

(наименование предприятия, учреждения,

____________________________________________________________________

организации)

в мою пользу возмещение причиненного здоровью вреда по _____________

рублей в месяц с "___" _______ _____ г. по "___" __________ _____ г.

и единовременно ______________________ рублей одноразовой помощи.

При этом взыскать ____________ рублей дополнительных расходов,

а также _________________ рублей компенсации причиненного мне

морального вреда.

Всего ____________________________________________ рублей.

2. В подтверждение моих исковых требований вызвать на судебное

заседание для подтверждения исковых требований свидетелей(ля)

___________________________________________________________________.

(Ф.И.О., адрес)

Приложение:

1. Акт о несчастном случае.

2. Заключение технического инспектора о причине несчастного

случая.

3. Заключение МРЭК о степени утраты трудоспособности и о

нуждаемости в дополнительных расходах.

4. Заключение медицинских органов о характере морального

вреда.

5. Доказательства, подтверждающие о стоимости дополнительных

расходов.

6. Справка о заработной плате.

7. Копия распоряжения собственника или уполномоченного им

органа об отказе в возмещении вреда (удовлетворении требований в

размере _________________ рублей).

8. Копия искового заявления для ответчика.

Дата ПодписьЧто делать, если работодатель так и не создал комиссию?

Такое случается, в том числе при желании руководства сокрыть случаи травматизма на предприятии. Если работодатель не собрал комиссию, о данном факте можно сообщить в Государственную инспекцию труда по своему региону. Бездействие работодателя является административным правонарушением, и он может быть привлечен к административной ответственности.

Обращение в инспекцию можно написать в свободной форме: указать дату и описать обстоятельства травмирования, сообщить, что работодатель не предпринимает никаких действий, попросить принять меры для устранения нарушения. Приложите к обращению медицинские документы, подтверждающие получение травмы.

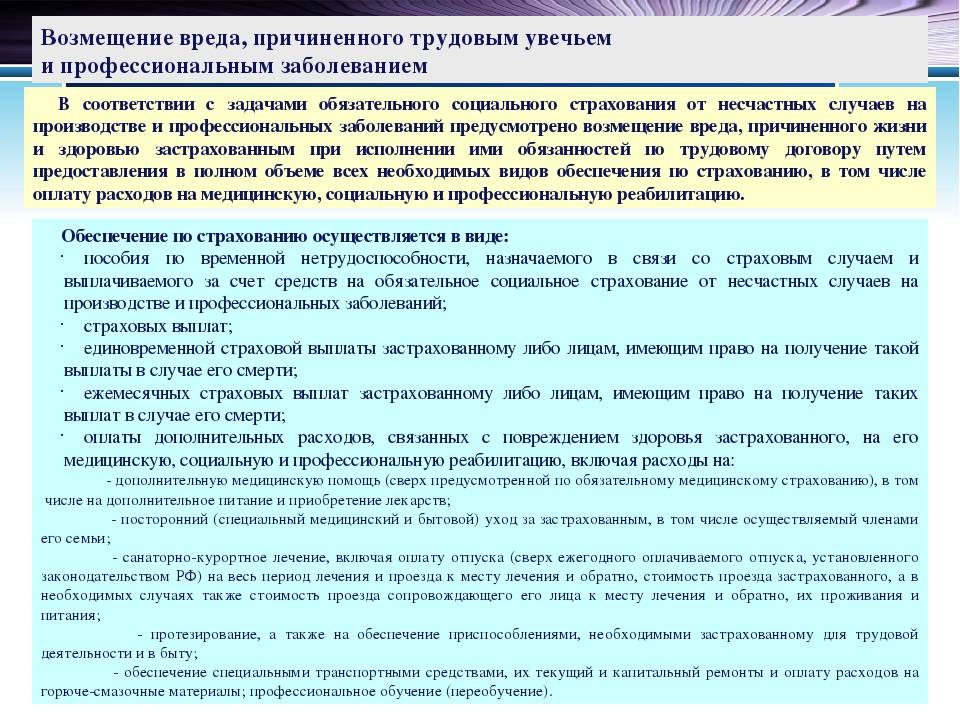

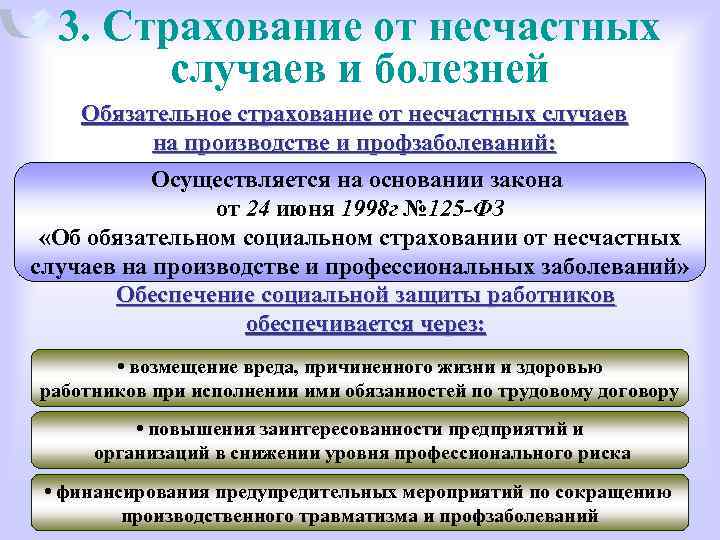

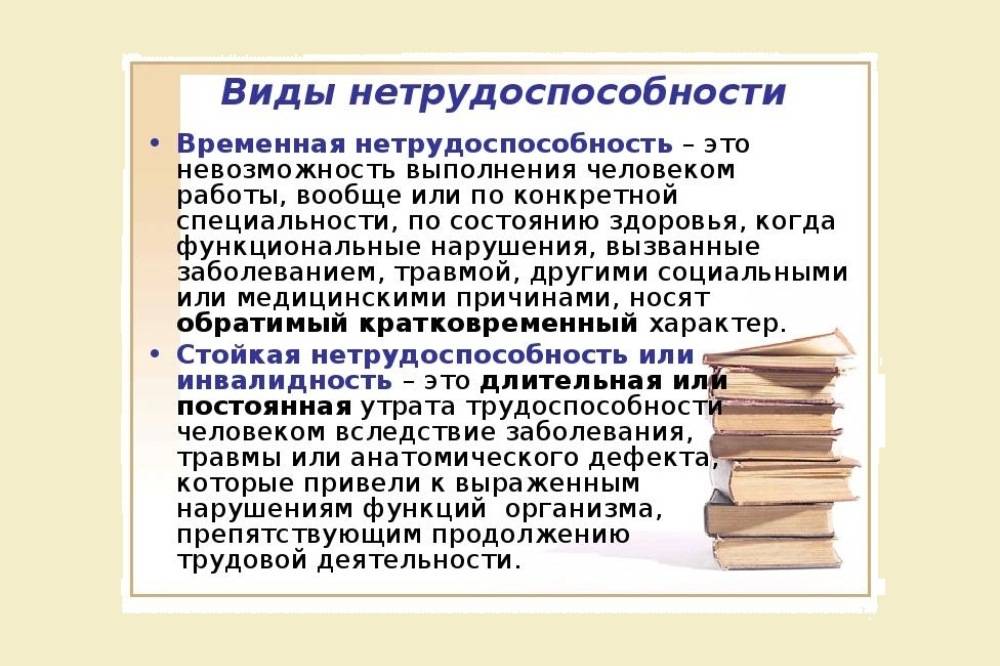

Обязательное страхование

Данный вид страховки нужен при временной невозможности исполнять свои профессиональные обязанности. Ее наличие гарантирует возможность получить страховое обеспечение для компенсации последствий материального ущерба вследствие невозможности исполнять свои непосредственные профессиональные обязанности в результате болезни или полученной травмы. Социальное страхование позволяет гражданину быть уверенным в том, что при любой жизненной ситуации, он будет защищен и, насколько это возможно, не столкнется с финансовой стороной вопроса.

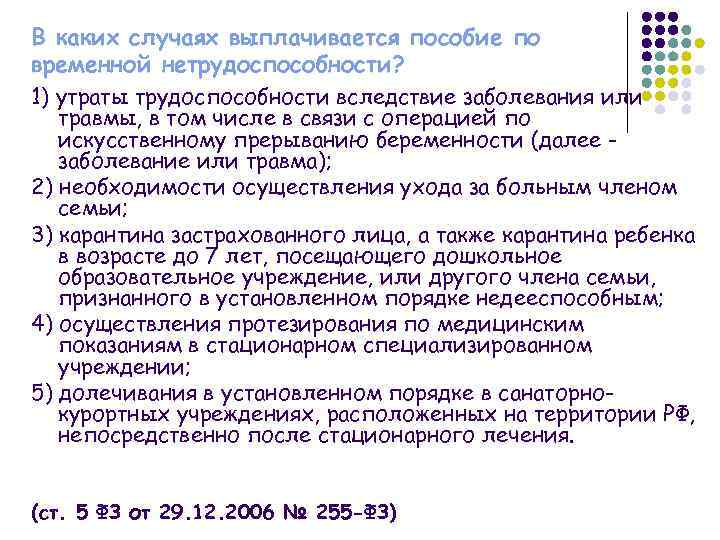

Оплата больничного листа по основному месту работы производится в следующих случаях:

- При заболевании, полученном не вследствие несчастного случая на производстве;

- При уходе за ребенком;

- При уходе за больным родственником.

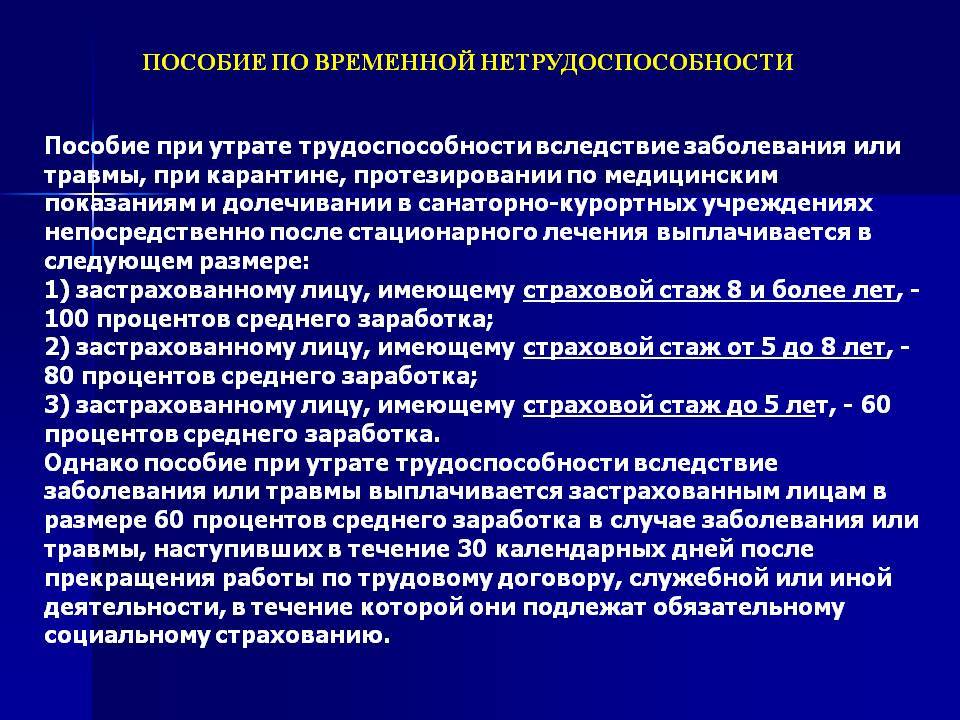

Выплата пособия по временной нетрудоспособности

Временная нетрудоспособность в обязательном порядке подтверждается надлежащим образом оформленным больничным листом, в котором указывается причина нахождения на больничном. Если документ был утерян, подойдет его дубликат. Если в больничном были сделаны ошибки при заполнении, то он будет признан недействительным. При получении ежегодного отпуска предоставление больничного не требуется.

На какие выплаты может претендовать работник?

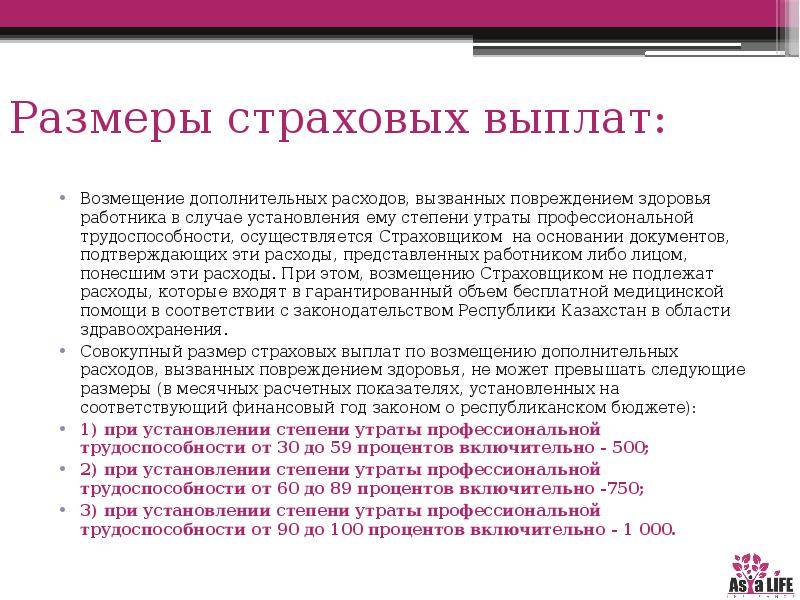

Если несчастный случай был зафиксирован, работник получил на руки акт о несчастном случае на производстве и заключение медико-социальной экспертизы об установлении степени утраты профессиональной трудоспособности, он вправе рассчитывать на выплаты:

1. Единовременная страховая выплата в счет возмещения вреда здоровью.

Ее размер определяется исходя из степени утраты трудоспособности. С 1 февраля 2018 г. максимальный размер единовременной страховой выплаты при 100% утраты трудоспособности составляет 96 368 руб. Таким образом, при 10% утраты трудоспособности работник получит 9636 руб., при 20% – 19 272 руб. и т.д.

Оформляется выплата Фондом социального страхования. Он же ее и выплачивает. Образец заявления о назначении выплаты и информацию о требуемых документах можно получить в отделении ФСС по своему региону.

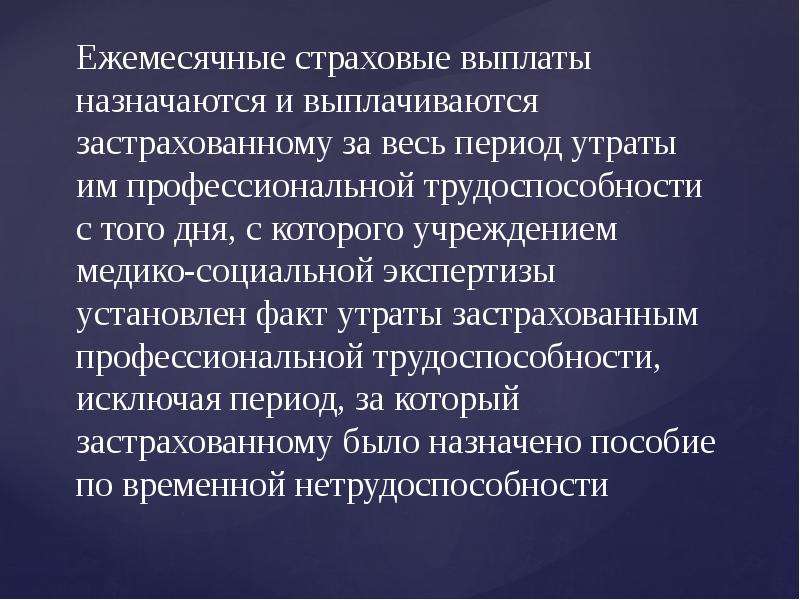

2. Ежемесячная страховая выплата в счет возмещения вреда здоровью.

Исчисляется выплата исходя из степени утраты трудоспособности и среднего заработка работника. Выплачивается она ФСС.

Расчеты ежемесячной страховой выплаты – сложный процесс. Следует проверить расчет ФСС до подачи заявления о назначении выплаты. Если вы согласитесь с ним, а позже обнаружите ошибку, будет уже невозможно изменить размер выплаты. Стоит внимательно отнестись к этой процедуре. От нее зависит размер страховой выплаты, которую вы будете получать на протяжении всей жизни. Рекомендую обратиться к юристу или адвокату за консультацией.

3. Компенсация морального вреда.

Она взыскивается с работодателя через суд. Здесь также советую прибегнуть к помощи юриста или адвоката, так как работнику придется противостоять профессиональным юристам предприятия.

ВОЗМЕЩЕНИЕ УЩЕРБА В СЛУЧАЕ ПРИЧИНЕНИЯ ВРЕДА ЗДОРОВЬЮ

- Подробности

Опубликовано: 06.05.2020 14:51

Возмещение ущерба в случае причинения вреда здоровью работника или в случае его смерти определено ст. 16 Закона Донецкой Народной Республики «Об охране труда».

Возмещение ущерба в случае причинения вреда здоровью работника или в случае его смерти определено ст. 16 Закона Донецкой Народной Республики «Об охране труда».

- возмещение ущерба, причиненного работнику вследствие причинения вреда его здоровью или в случае смерти работника, осуществляется фондом социального страхования от несчастных случаев на производстве и профессиональных заболеваний в соответствии с законодательством Донецкой Народной Республики;

- работодатель может за счет собственных средств осуществлять пострадавшим и членам их семей дополнительные выплаты в соответствии с коллективным или трудовым договором;

- за работниками, утратившими трудоспособность в связи с несчастным случаем на производстве или профессиональным заболеванием, сохраняются место работы и средняя заработная плата на весь период до восстановления трудоспособности или до установления стойкой утраты профессиональной трудоспособности. В случае невозможности выполнения потерпевшим прежней работы проводятся его обучение и переквалификация, а также трудоустройство в соответствии с медицинскими рекомендациями.

- время пребывания на инвалидности в связи с несчастным случаем на производстве или профессиональным заболеванием засчитывается в стаж работы для назначения пенсии по возрасту, а также в стаж работы с вредными условиями, дающий право на назначение пенсии на льготных условиях и в льготных размерах в порядке, установленном законодательством Донецкой Народной Республики.

Вред, причиненный работникам увечьем или иным повреждением здоровья, связанным с выполнением трудовых обязанностей, возмещается в установленном законодательством порядке (Ст. 173 КЗоТ).

Стоит отметить, что согласно ст. 31 Закона Донецкой Народной Республики «Об охране труда» возмещение ущерба в случае причинения вреда здоровью работника или в случае его смерти возможно лишь при условии проведённых расследований и ведении учёта несчастных случаев, профессиональных заболеваний и аварий в соответствии с положением, утверждаемым республиканским органом исполнительной власти в области промышленной безопасности и охраны труда.

Комментарий предоставлен заместителем начальника отдела-государственным инспектором труда отдела контроля за соблюдением прав и гарантий работающих в сфере охраны и условий труда, за производственным травматизмом ГОСТРУДа ДНР Соловян Иваном Ивановичем

Отдельный временный порядок расследования страховых случаев, приведших к временной нетрудоспособности

Что касается лиц, приобретших временную нетрудоспособность, то, в разрезе мер страхового обеспечения, предусмотренных Законом № 125-ФЗ (пп. 1 п. 1 ст. 8), им оплачивается пособие по временной нетрудоспособности, а в свете ДСГ, предусмотренных Указом, — категориям персонала, подпадающим под его действие, также дополнительная единовременная выплата согласно пп. б п. 4 Указа (на основании документов, подтверждающих проведение расследования в отношении профзаболевания в установленном порядке). При этом Указом конкретизировано, что такая нетрудоспособность должна быть вызвана заболеванием (синдромом) / осложнением, включенными в Перечень, утвержденный Правительством РФ.

15.05.2020 г. вышло Распоряжение Правительства РФ от 15.05.2020 № 1272-р «Об утверждении Перечня заболеваний (синдромов) или осложнений, вызванных подтвержденной лабораторными методами исследования новой коронавирусной инфекцией (COVID-19), вызвавших причинение вреда здоровью отдельных категорий лиц, предусмотренных Указом Президента Российской Федерации от 6 мая 2020 г. № 313, …, и повлекших за собой временную нетрудоспособность, но не приведших к инвалидности» (далее по тексту также – Распоряжение № 1272-р).

В отношении включенных в него заболеваний (синдромов) можно предполагать, что последние периодически будут корректироваться в зависимости от вновь поступающей медицинской, статистической, научной информации о последствиях (как краткосрочных, так и долгосрочных) для функций организма человека и его жизнедеятельности инфицирования новым вирусом.

Более того, Постановлением от 16.05.2020 № 695 «Об утверждении Временного положения о расследовании страховых случаев причинения вреда здоровью медицинского работника в связи с развитием у него полученных при исполнении трудовых обязанностей заболевания (синдрома) или осложнения, вызванных подтвержденной лабораторными методами исследования новой коронавирусной инфекцией и повлекших за собой временную нетрудоспособность, но не приведших к инвалидности» (далее по тексту также – Постановление № 695) Правительство РФ определило упрощенный порядок расследования таких страховых случаев, позволяющий, что называется «без лишней бюрократии», в максимально сжатые сроки оформить все необходимые документы и обратиться в ФСС за единовременной выплатой пострадавшему медработнику, предусмотренной пп. б п. 4 Указа.

В порядке методической помощи читателям здесь также имеет смысл обратить внимание на весьма содержательный документ – «Методическое пособие по применению Федерального закона от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», 06.12.2016 г

подготовленное судебной коллегией по гражданским делам Архангельского областного суда для использования в работе судей федеральных судов Архангельской области при рассмотрении гражданских дел, связанных с разрешением споров о возмещении вреда, причиненного повреждением здоровья при исполнении обязанностей по трудовому договору.

На этом мы предлагаем закончить рассмотрение Порядка расследования страховых случаев и перейти к заключительному вопросу данного цикла статей: «С какой даты медицинские работники могут претендовать на страховые гарантии за работу с COVID-19».

Зачем нужно страхование жизни и здоровья

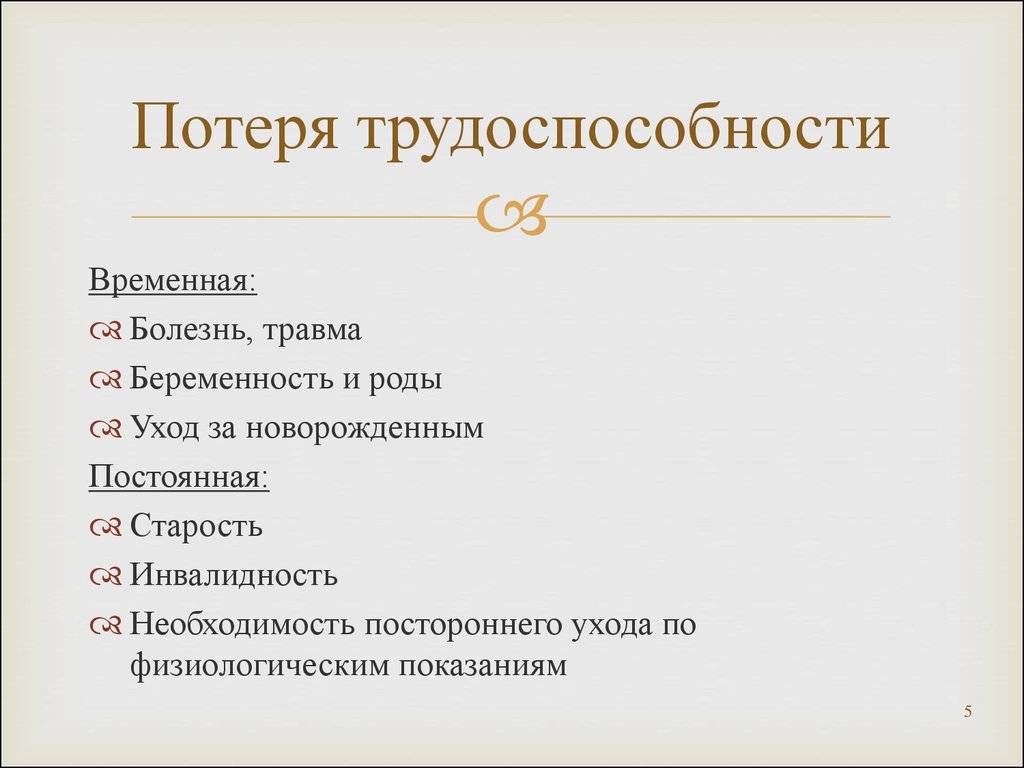

Большинство людей зарабатывают на жизнь своим трудом — работая день за днём. Многие об этом не задумываются, но именно трудоспособность, т.е. способность работать и зарабатывать деньги — вот основной источник средств для абсолютного большинства семей.

И чтобы продуктивно работать, человеку необходимо быть:

- живым, и

- здоровым.

Если одно из этих условий нарушено, человек не может зарабатывать деньги. А значит его самого, и его семью неизбежно будут ждать финансовые проблемы.

И эти проблемы зачастую наступают помимо нашей воли. Например — когда из-за телесного повреждения или болезни человек не может некоторое время работать. И тогда на время нетрудоспособности он теряет тот доход, который мог бы заработать, оставаясь здоровым.

Чтобы защитить человека от внезапной потери дохода — и было придумано страхование жизни и здоровья. Если болезнь или несчастный случай нанесут вред жизни или здоровью человека, то страховщик сделает выплату по полису. Эта выплата возмещает внезапно потерянный человеком доход. Именно таким образом полис обеспечивает семьям финансовую безопасность.

Однако — это общая схема, а нам важно понимать детали. Поэтому нужно подробнее вникнуть в смысл терминов «страхование жизни» (далее сокращённо СЖ) и «страхование здоровья» (СЗ)

Чтобы чётко осознавать, от чего способен защитить человека каждый из этих контрактов. И как вам выбрать то, что действительно нужно для ваших задач.