Особенности ДСАГО

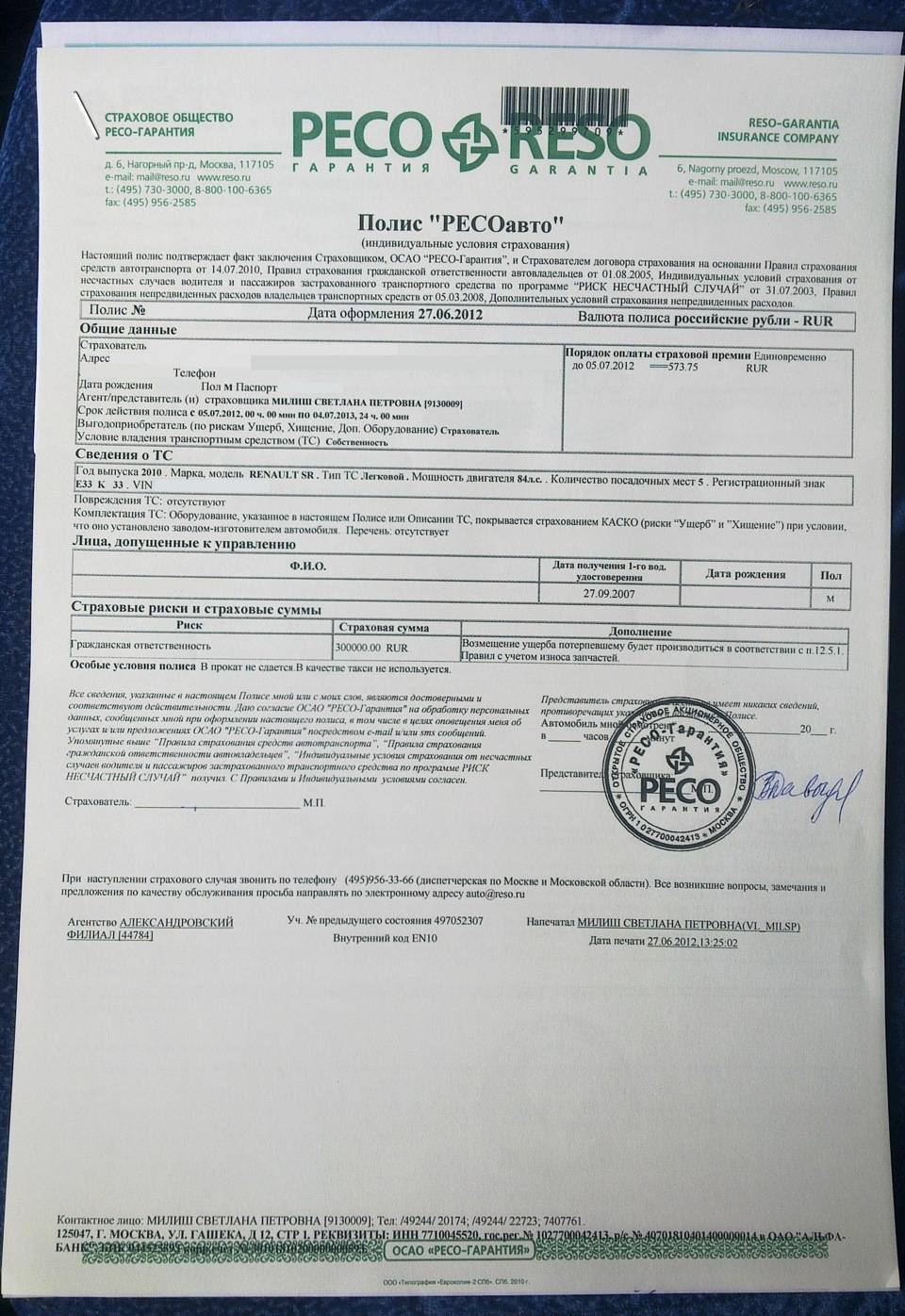

В сравнении с обязательным ОСАГО полис ДСАГО является добровольным, поэтому и страховые компании, как правило, предлагают автовладельцами более гибки тарифные условия. Они включают в них различные дополнительные опции, тем самым дифференцируя риски, связанные с максимальной суммой выплат в страховом случае.

Далее мы поговорим об основных особенностях ДСАГО в соответствии с фактами, изложенными выше:

- Различные лимиты страхового покрытия. Некоторые страховщики устанавливают принудительную планку в 1 миллион рублей, хотя в некоторых случаях максимальная сумма выплат может варьироваться вплоть до 30 миллионов. Все зависит от конкретной компании, а также тарифа, который вы согласитесь оплачивать. Чем больше будет размер страховой суммы, тем, соответственно, больше будет и ежегодный платеж.

- Широкий диапазон доступных тарифов. Из-за добровольного порядка заключения договора на полис ДСАГО, компании страховщики не регулируются государственным законом и могут устанавливать собственные тарифы на услуги. Цена зависит от множества факторов, перечисленных выше, а также от аппетитов самого страховщика.

- Договор ДСАГО может содержать так называемую франшизу. Это значит, что мелкие ДТП и ущерб от них ложится на плечи самого виновника происшествия, в то время как крупные аварии компенсирует страховщик.

Также нужно помнить, что полис ДСАГО является дополнительной страховкой и покупается поверх существующего ОСАГО, а это значит, что выплаты будут производиться только после получения возмещения от полиса обязательного страхования автотранспорта и только при наличии факта превышения суммы за максимальный ее лимит.

Особенности оформления ОСАГО для иностранцев

Все владельцы ТС, используемых на территории РФ, должны иметь полис ОСАГО. Исключения составляют автомобили, числящиеся за посольствами других стран. В таких случаях ОСАГО оформляется по инициативе руководителей автопарка добровольно.

Для временно пребывающих на территории страны иностранных ТС наше ОСАГО не нужно, если иностранец имеет международную защиту с помощью полиса «Зеленая карта». В остальных случаях полис ОСАГО обязателен.

Полис ОСАГО оформляется так же, как и для российских авто. Он может выдаваться на срок 15 суток, 1, 3, 6,10 месяцев или год. С 5.09.2020 повышающие коэффициенты возраста-стажа отменены, к владельцам иностранных автомобилей применяются те же коэффициенты, что и к водителям отечественных ТС, кроме территориального коэффициента, который равен 1,7 для ТС, зарегистрированных за рубежом.

Кто может управлять автомобилем по иностранным правам

На территории РФ управлять автомобилем, имея права, выданные в другом государстве, могут следующие категорий граждан:

- иностранцы, временно въезжающие в Россию на своем авто или управляющие машиной, взятой напрокат;

- граждане РФ, получившие права до переезда в страну;

- не граждане России, имеющие вид на жительство.

ГУОБДД МВД России разъясняет, какие права являются действительными на территории России:

- российские водительские удостоверения;

- иностранные национальные;

- международные.

С 2015 года к управлению ТС, задействованным в коммерческих перевозках или используемых в трудовой деятельности, водители с иностранными правами не допускаются.

Не признаются действительными ВУ, выданные государствами, которые не признают российские права.

Национальные иностранные права должны соответствовать требованиям, оговариваемым Венской конвенцией относительно дорожного движения:

- они выданы после 28.03.2011 и соответствуют новой редакции приложения №6;

- ВУ выданы до 28.03.2011 в соответствии с действующей тогда редакцией приложения№6, в том числе, с пометкой «SU», выданные на территории бывшего Советского Союза после 1.01.1992;

- права выданы до 28.03.2011 в соответствии с п.2 (подпунктом «а») ст.41 в действовавшей тогда редакции; такие ВУ либо оформлялись на русском языке, либо сопровождаются заверенным переводом на русский, включая ВУ с неуказанным сроком действия.

Такие ВУ, признаваемые на территории России, могут быть обменены на российские удостоверения после сдачи экзаменов в ГИБДД.

Права, выданные в стране, не входящей в Венскую конвенцию, признаются действительными, если все данные дублируются русскими или латинскими буквами, иначе необходим заверенный перевод. Такие ВУ не могут обмениваться на российские права.

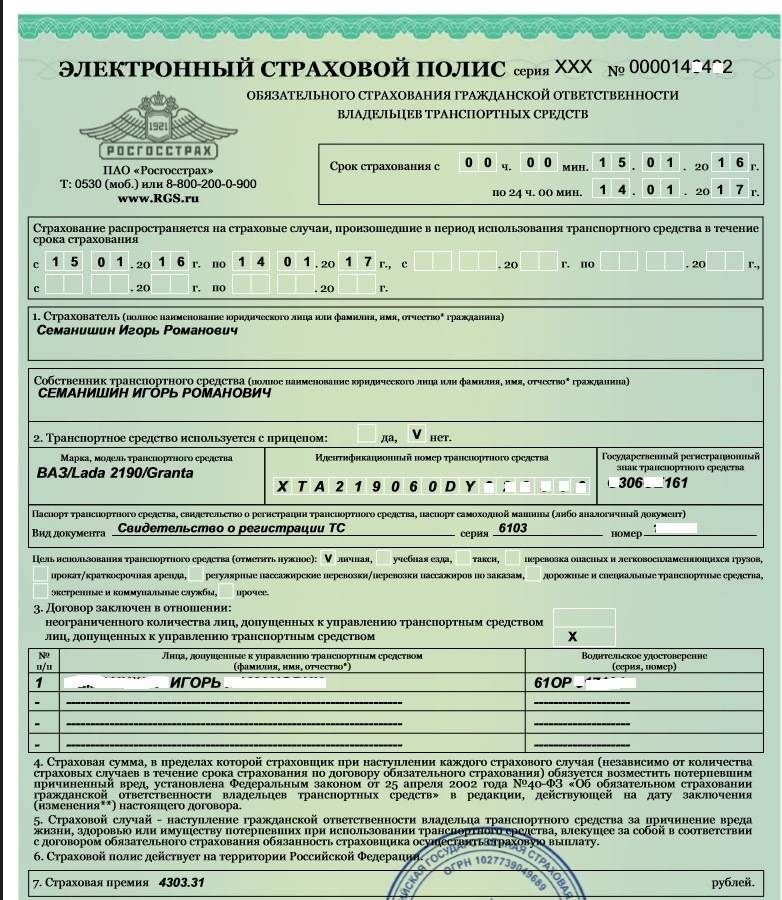

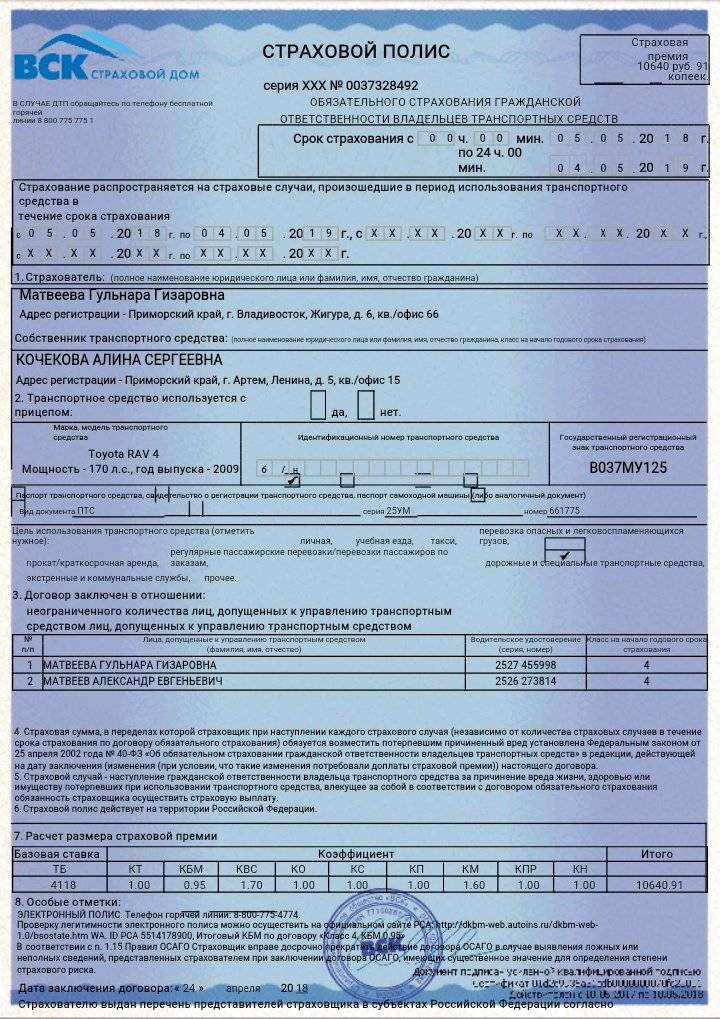

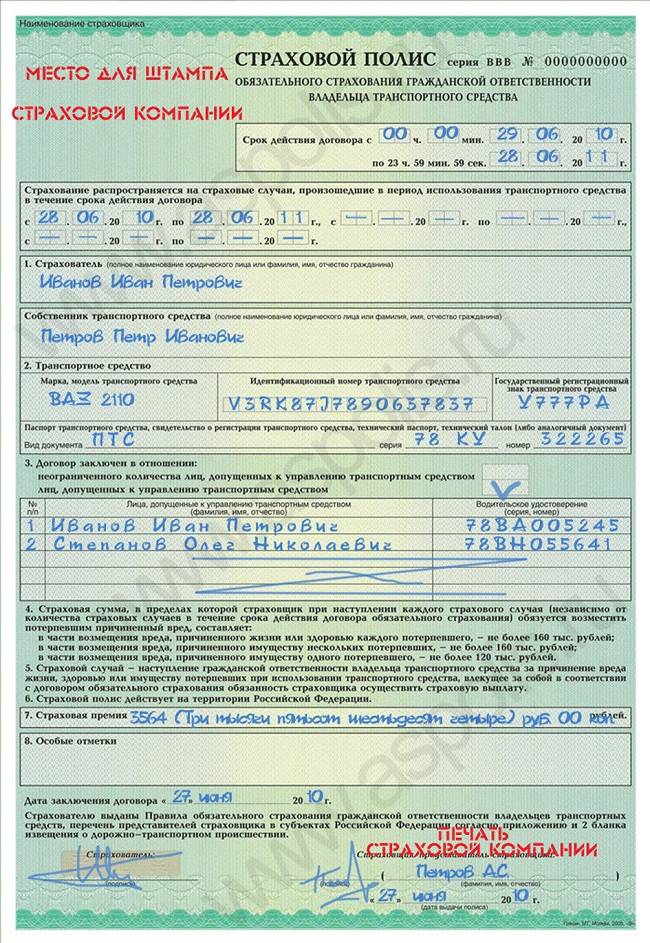

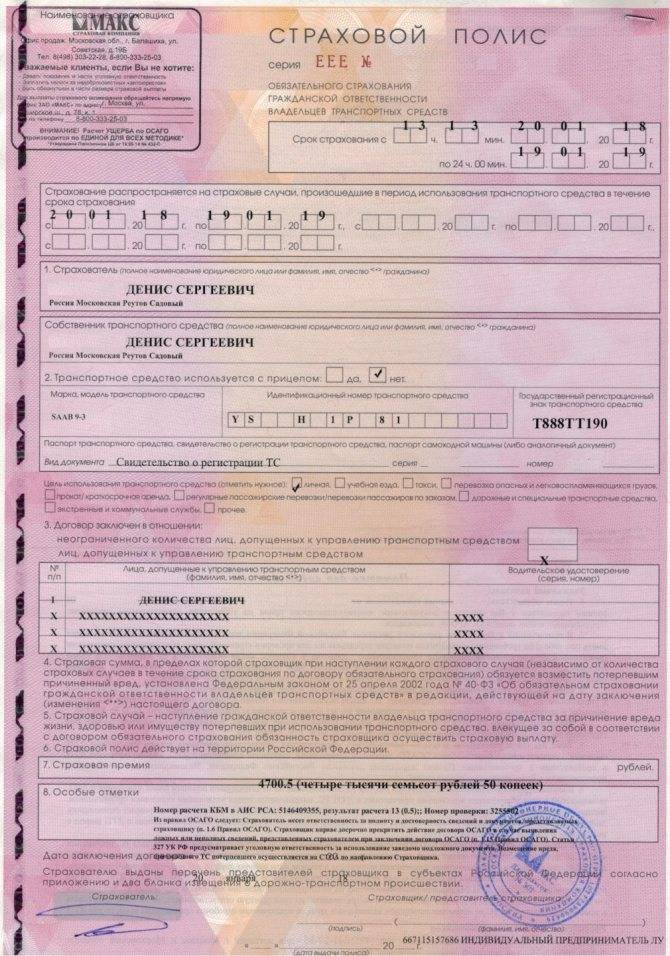

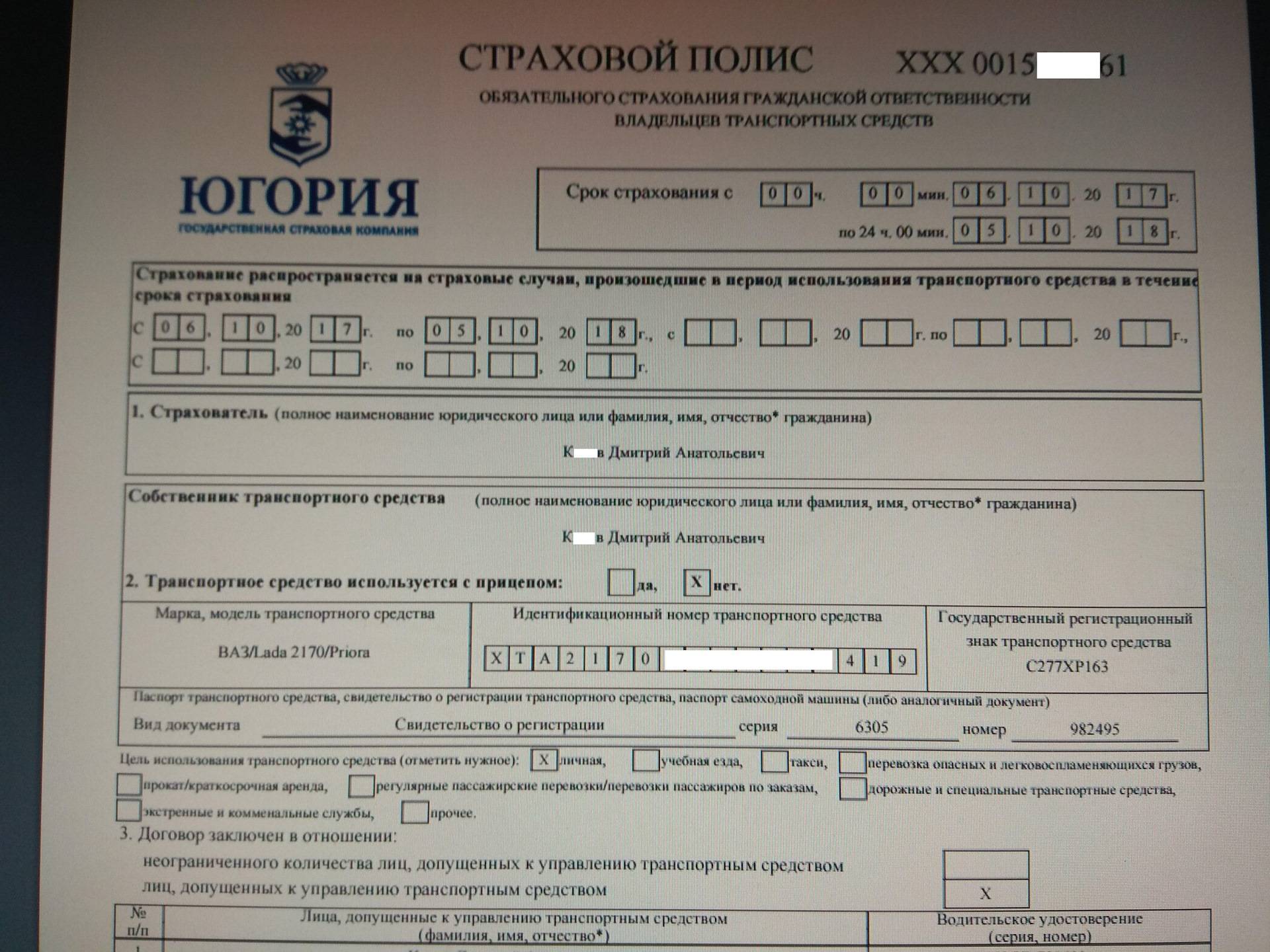

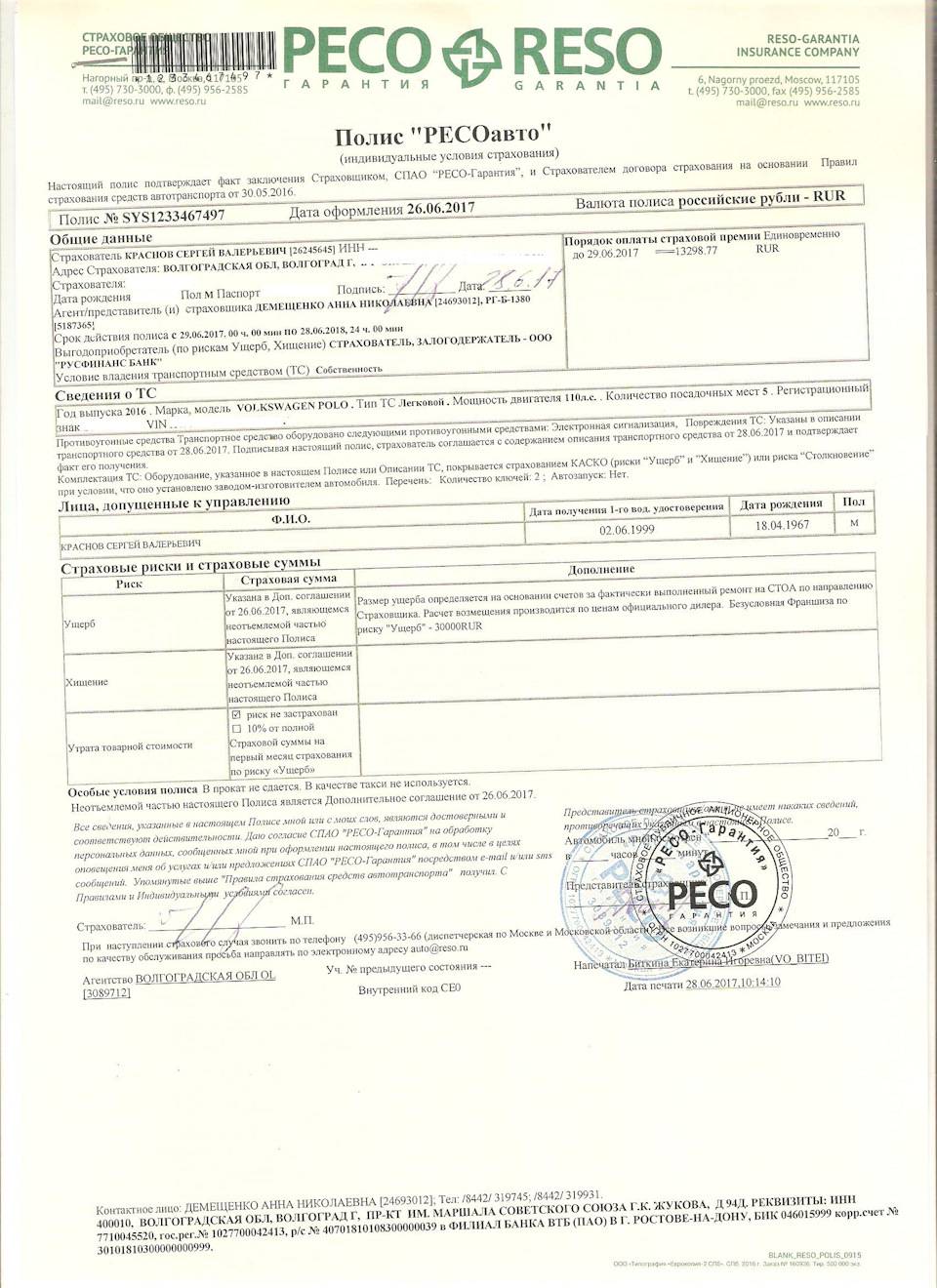

Перечень документов для страхования автомобиля по ОСАГО в 2021 году

Водитель транспортного средства своевременно должен подать документы на оформление полиса, пакет документов для физических и юридических лиц различается. Предоставляемые бумаги должны быть актуальными, если период их действия истек, то в законодательном порядке документ необходимо своевременно заменить.

Важно: Не стоит обращаться к непроверенным организациям и платить денежные средства за сомнительный документ страховщику, у которого возможно нет лицензии. Фальшивый документ не будет зарегистрирован в автоматизированной информационной системе РСА, что обернется в будущем для автовладельца, если его остановят и проверят реестр, штрафом или более суровым наказанием.. Для того, чтобы уточнить, какие именно бумаги необходимы страховщику в том или ином случае, стоит связаться с менеджером страховой компании и расспросить обо всех нюансах

Но в нашей статье мы постараемся предоставить исчерпывающий список необходимых бумаг

Для того, чтобы уточнить, какие именно бумаги необходимы страховщику в том или ином случае, стоит связаться с менеджером страховой компании и расспросить обо всех нюансах. Но в нашей статье мы постараемся предоставить исчерпывающий список необходимых бумаг.

Документы для физических лиц (ИП, ООО)

Владелец автомобиля, который решил оформить страховку, имеет право выбрать один из двух вариантов оформления:

- Ограниченный полис страхования – машиной могут управлять только те автолюбители, которые внесены в договор.

- Неограниченный полис страхования – машину может эксплуатировать неограниченный круг лиц.

Для оформления «автогражданки», необходимо предоставить следующие документы:

- Заявление на оформление страховки. Бланк для заполнения, образец можно получить в страховой компании.

- Диагностическая карта ТО, которая бы утверждала тот факт, что транспортное имущество может эксплуатироваться гражданином-заявителем.

- Доверенность, если оформляет соглашение со страховщиком не владелец авто, а доверенное лицо. Паспорт гражданина, либо другой документ, который удостоверяет личность страхователя.

- Для оформления страхового полиса с ограниченным кругом лиц необходимы водительские права собственника машины, а также удостоверения всех тех, кто будет иметь доступ к управлению транспортным средством. Если полис без ограничений, то нужны лишь права собственника.

- Технический паспорт автотранспорта, паспорт транспортного средства или свидетельство о регистрации.

- Предыдущий полис ОСАГО, который можно предоставить, если контракт лишь продлевается, а не заключается новый договор.

Посмотрите соответствующий видеоролик на тему необходимых документов для полиса ОСАГО:

Важно: вся информация, которая предоставляется агентам страховых компаний, должна быть достоверной и актуальной. Если СК обнаружит несоответствия в информации, то может расторгнуть контракт с автовладельцем.

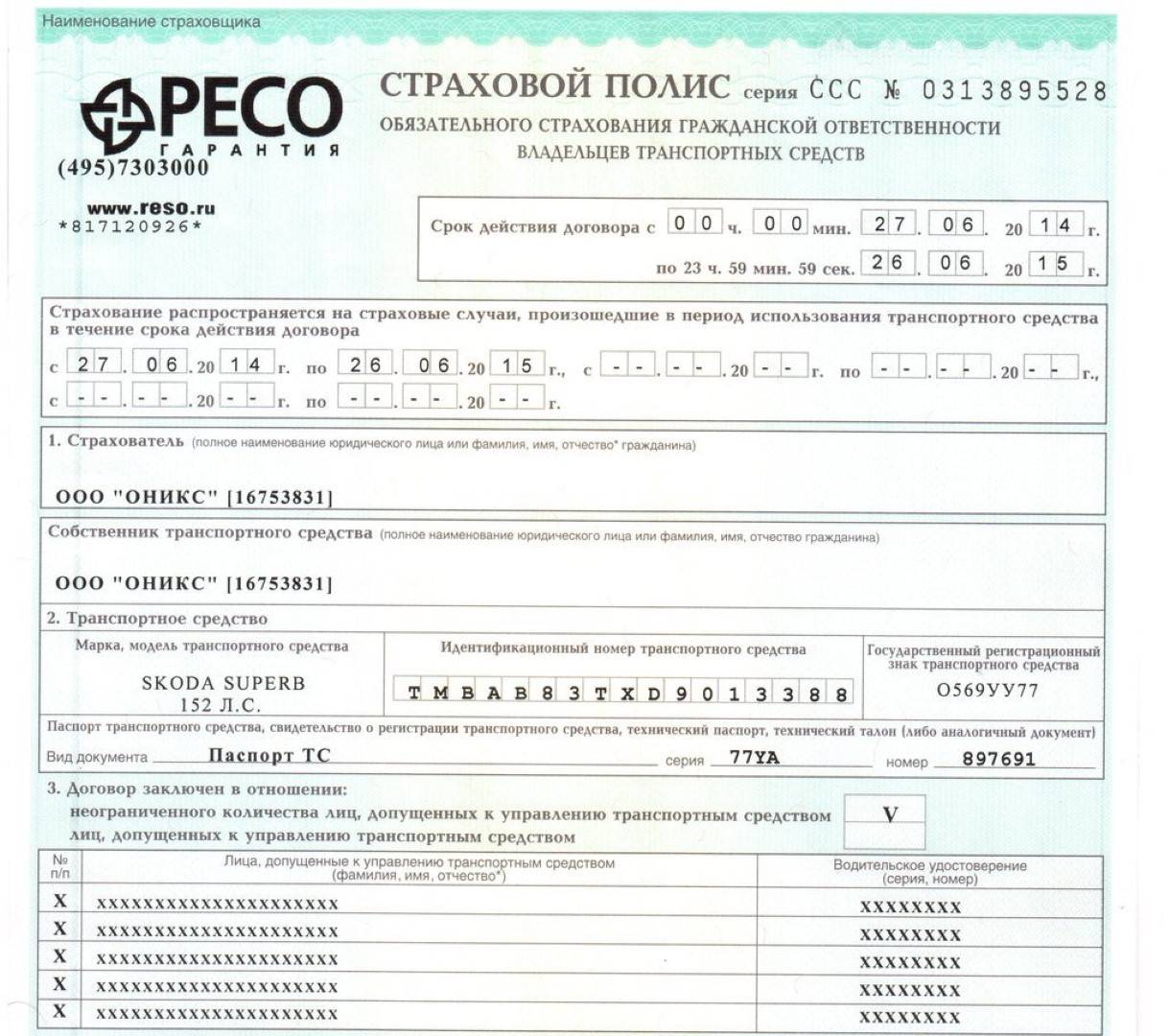

Документы для юридических лиц

Юридические лица эксплуатируют транспортное имущество в рабочих целях, поэтому пакет бумаг для заключения контракта со страховой компанией отличается от пакета, предоставляемого физлицами. Организации обязаны принести следующие бумаги страховщику:

- Свидетельство о государственной регистрации транспортного средства, которое бы информировало соответствующие органы о том, что имущество поставлено на учет (ИНН), а также есть записи в ЕГРЮЛ.

- Штамп организации и индивидуальный налоговый номер, присвоенный в ФНС.

- Диагностическую карточку, которая подтверждала бы факт, что машина прошла техническую экспертизу.

- ПТС, Техпаспорт или свидетельство о регистрировании транспорта.

- Доверенность на предоставление интересов компании, которая выдается директором организации или его заместителем.

- Заявление установленного образца, которое можно подготовить дома или написать непосредственно в офисе компании.

После того, как заявление и соответствующий пакет документов были переданы страховщику, в определенный срок заключается контракт на оформление полиса ОСАГО. Когда период действия талона истечет, то его необходимо будет продлить и снова собрать весь необходимый перечень бумаг.

Важно: После того, как гражданин получит полис страховки на руки, он всегда сможет проверить подлинность документа на сайте СК. Внимательно проверяйте адресную строку сайта, чтобы не попасть к мошенникам

Если полис стоит слишком дешево, то это уже должно вызывать подозрения.

Оформить полис за несколько минут

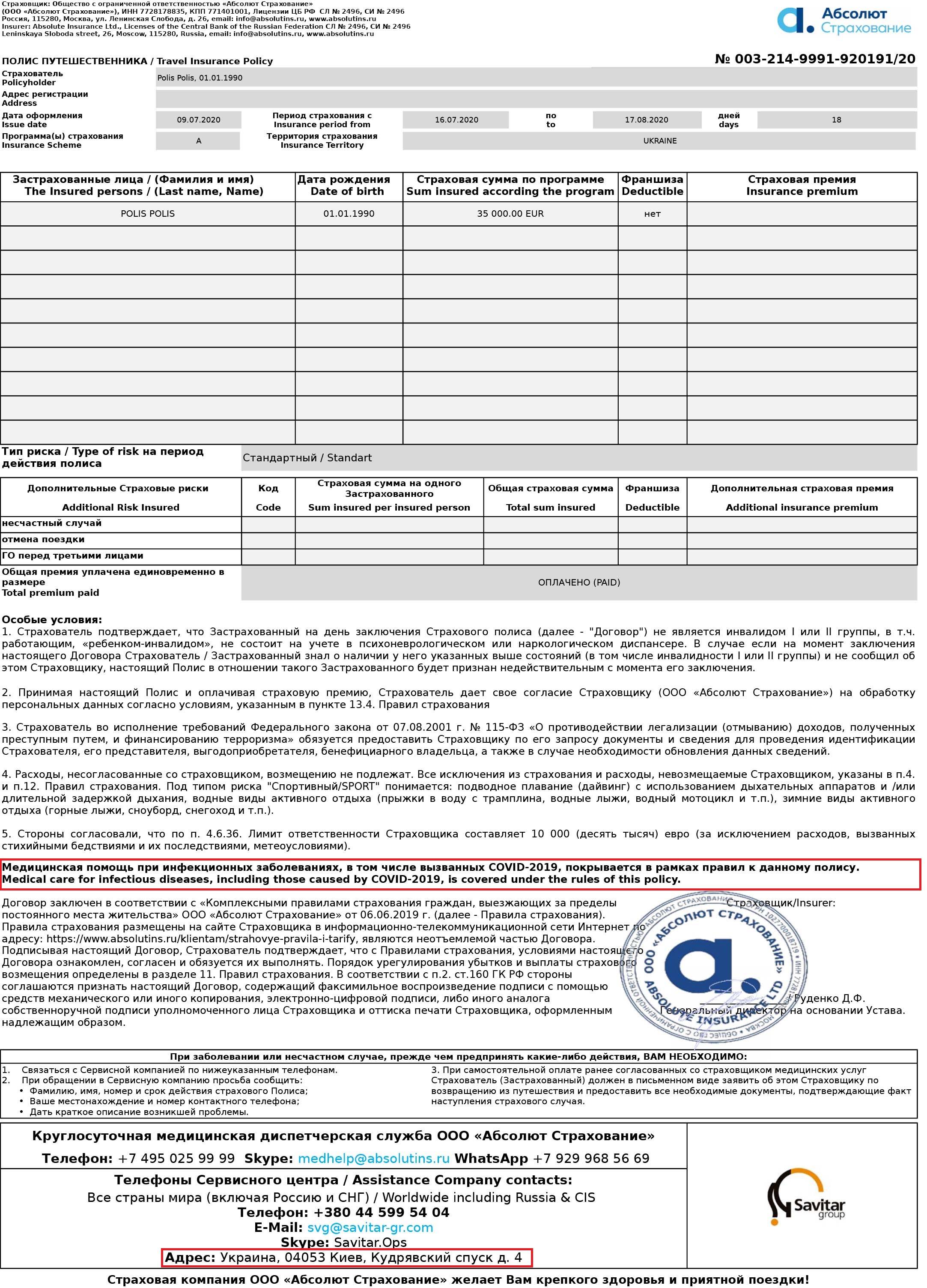

Чтобы купить страховку для шенгенской визы, необходимо указать следующие данные:

- точную дату выезда и возвращения. Визовый кодекс стран Шенгенской зоны требует автоматически увеличивать сроки на 15 дней на случай изменения даты поездки. Стоимость страховки для шенгенской визы при этом не меняется;

- территорию страхования. Необходимо выбрать страну прибытия;

- вид спорта. Если вы собираетесь заниматься активными видами спорта, то при оформлении выберите тот вид спорта и отдыха, которым планируете заниматься.

- персональные данные застрахованных лиц. Если путешественник выезжает с несовершеннолетними детьми, их тоже необходимо включить в полис. Медицинская страховка для шенгенской визы оформляется на каждого туриста независимо от его возраста.

Как получить услуги по страховке (перечень услуг)

Для того, чтобы получить услугу по полису ДМС, необходимо связаться по телефону с оператором и сообщить ему следующие данные:

- фамилию, имя, отчество;

- номер страховки;

- адрес медицинского учреждения, выбранный из списка в договоре;

- описать причину обращения.

После звонка оператор свяжется с поликлиникой или медцентром, и запишет клиента на прием. Все уточнив, оператор перезвонит клиенту и сообщит ему время приема. Большим плюсом является и то, что к специалистам можно попасть в любое время суток, и не только в будни, но и в выходные и праздничные дни, чего нельзя сделать со стандартной страховкой ОМС.

В амбулаторных условиях можно получить следующий перечень услуг:

- Прием и консультация у специалистов (терапевт, кардиолог, отоларинголог, травматолог, онколог, эндокринолог, уролог, гинеколог, инфекционист, дерматолог и другие). Исключение составляют: психиатр, психолог, гомеопат, логопед, косметолог, диетолог. Также не осуществляется вызов специалистов на дом, ведение беременности и услуги диспансеризации.

- Обследование (УЗИ, рентген, компьютерная томография, МРТ), диагностика, исследование анализов в лабораториях, врачебные консилиумы.

- Оказание небольших хирургических вмешательств (обработка ран и наложение швов).

- Офтальмологические вмешательства (удаление инородных предметов).

- Отоларингологические вмешательства (промывка носовых пазух, гланд, ушных проходов).

- Назначение лечения и рецепт врача на лекарственные средства.

- Наблюдение в период прохождения лечения.

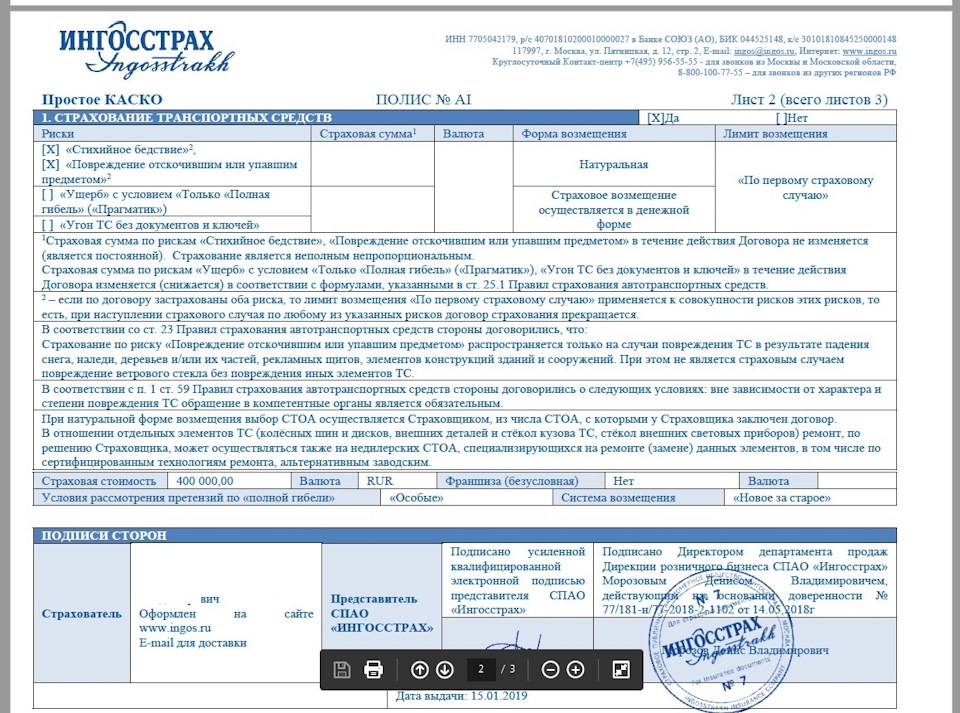

Обязательно ли приобретать дополнительные услуги при оформлении ОСАГО

Следует отметить, что в большинстве случаев при приобретении страхового полиса ОСАГО автовладельцам навязчиво предлагают приобрести и некоторые дополнительные услуги. Например, страховку от угона собственного транспортного средства или его повреждения во время пожара. По закону сотрудники страховых компаний не имеют права навязывать автовладельцам дополнительные услуги. Контроль правил работы на рынке автострахования возлагается на РСА.

Если автостраховщик пытается «мотивировать» клиента тем, что вообще не оформит ему страховой полис ОСАГО, то страхователь имеет право обратиться с жалобой в Российский Союз Автостраховщиков. Но для эффективной жалобы необходимо иметь весомую доказательную базу. В крайнем случае можно приобрести дополнительные страховые услуги вдобавок к полису ОСАГО, но впоследствии вновь обратиться к страховщику и возвратить свои деньги за них. Но это возможно только на протяжении пяти дней с момента заключения страхового договора. И только тогда, когда застрахованное лицо не обращалось на протяжении этого периода за компенсационными выплатами. Возможность обжалования неправомерных действий страховиков существует и при обращении в Роспотребнадзор. В любом случае всегда есть возможность обратиться в другую страховую компанию.

Если факт навязывания дополнительных услуг при оформлении ОСАГО будет доказан, то на данную страховую компанию будут наложены крупные штрафные санкции, сильно материально пострадает и страховой агент.

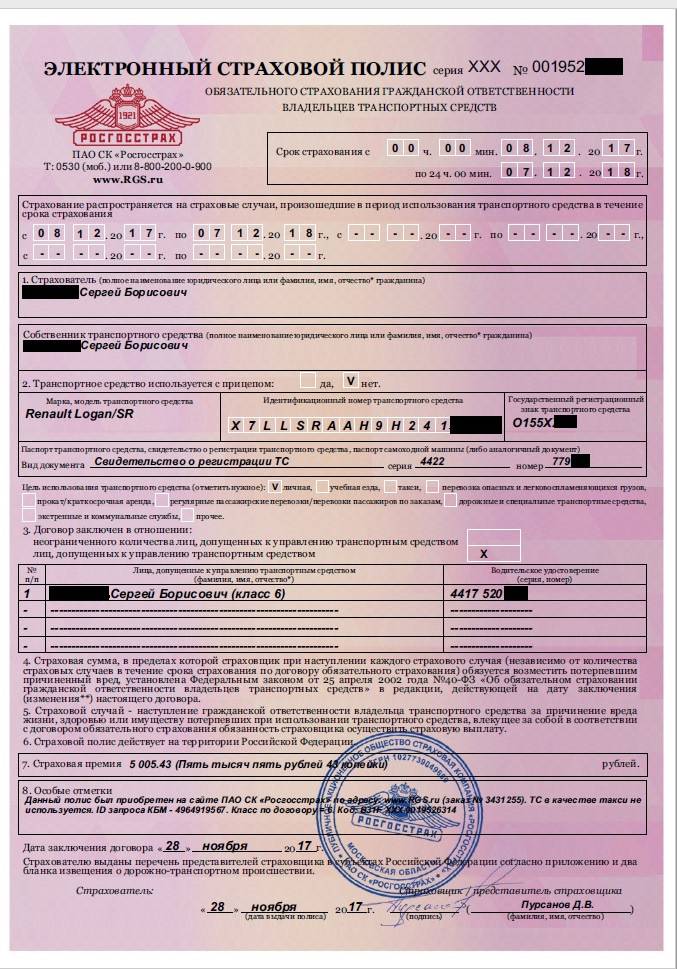

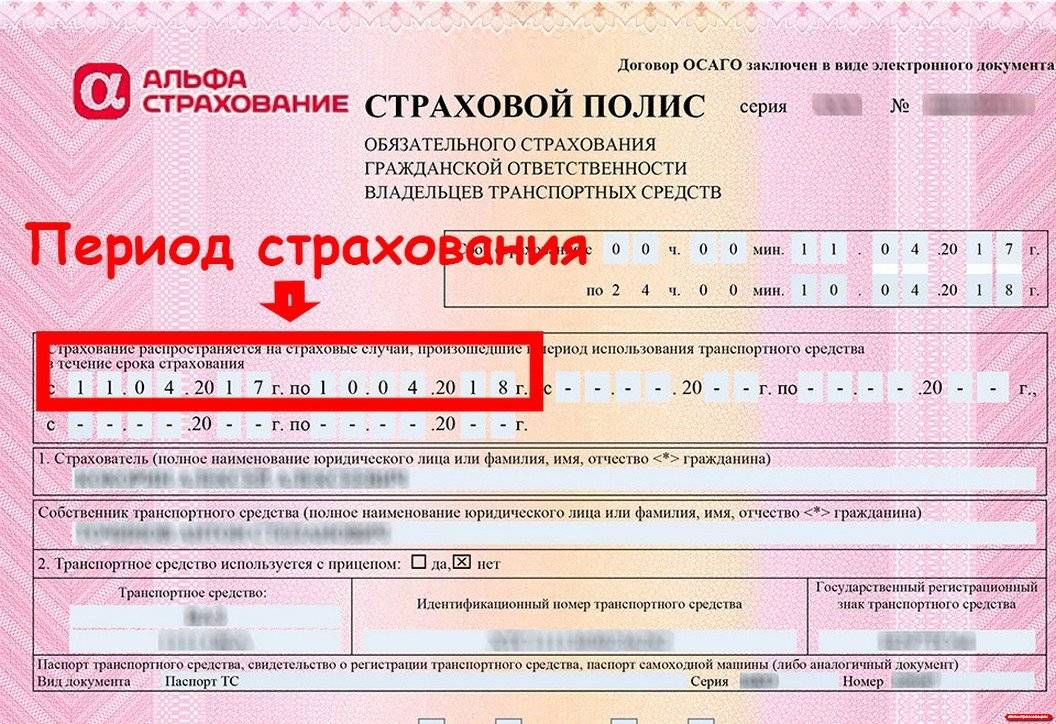

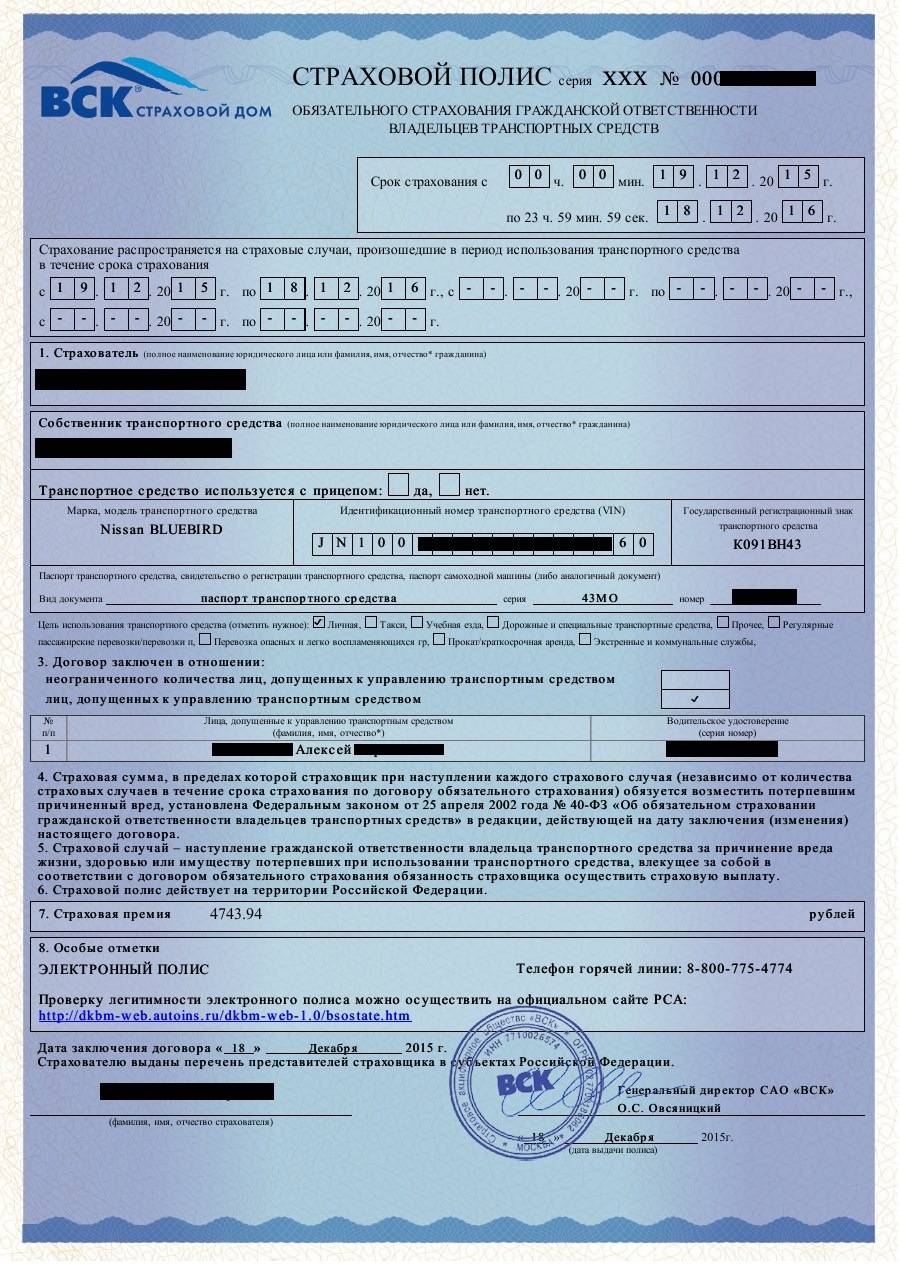

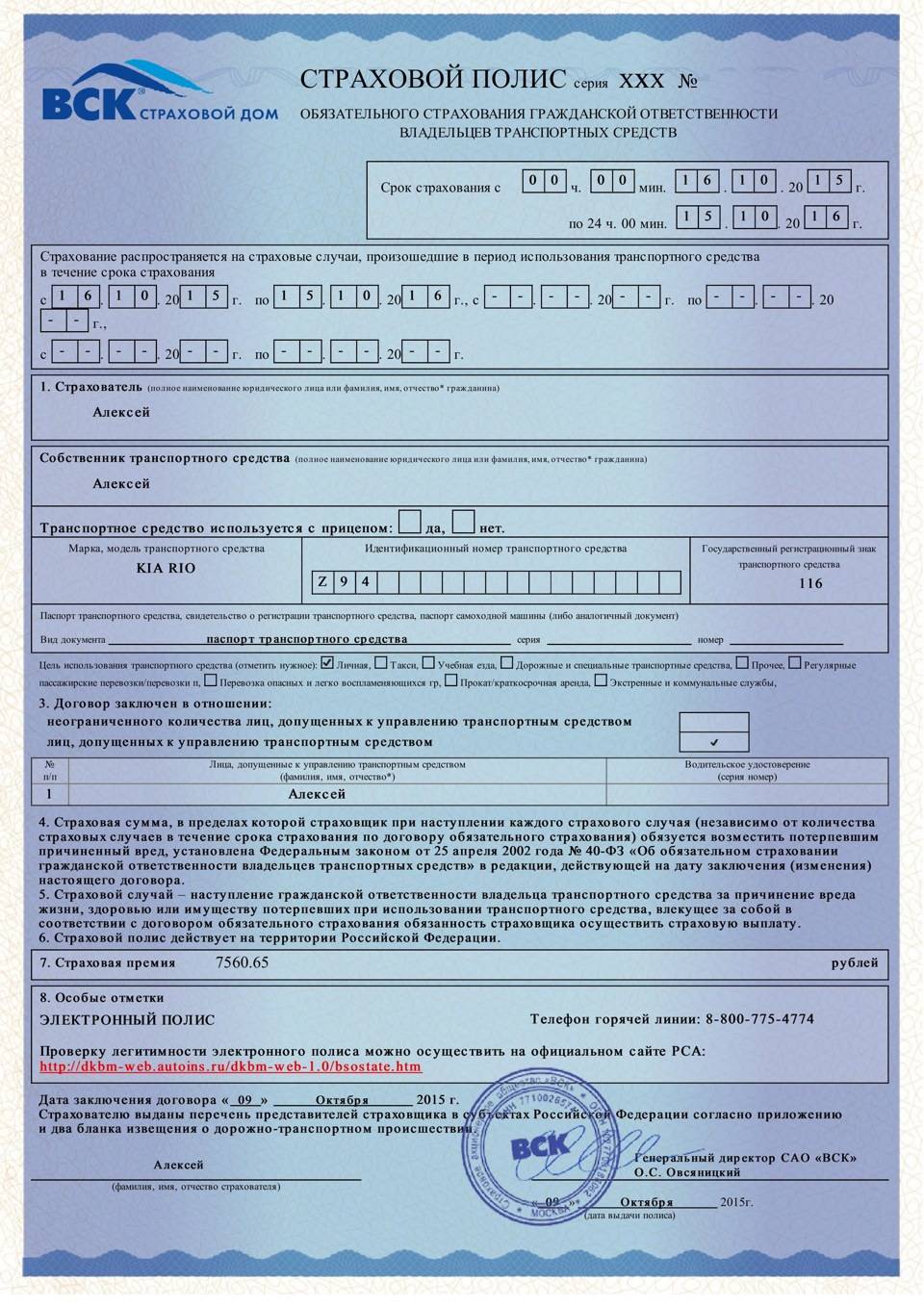

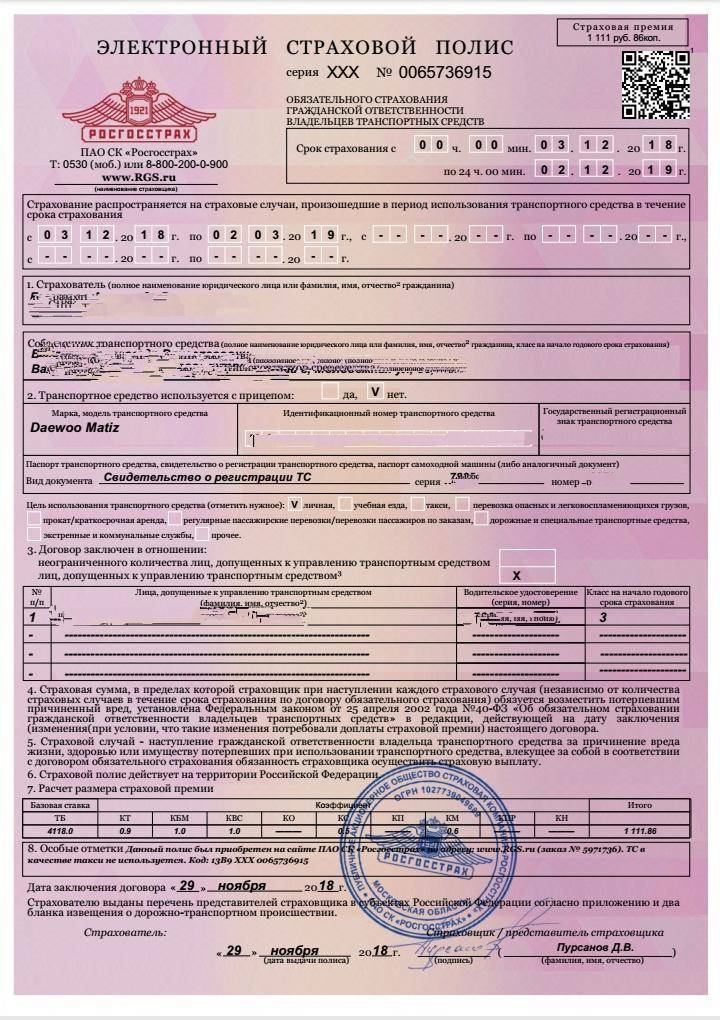

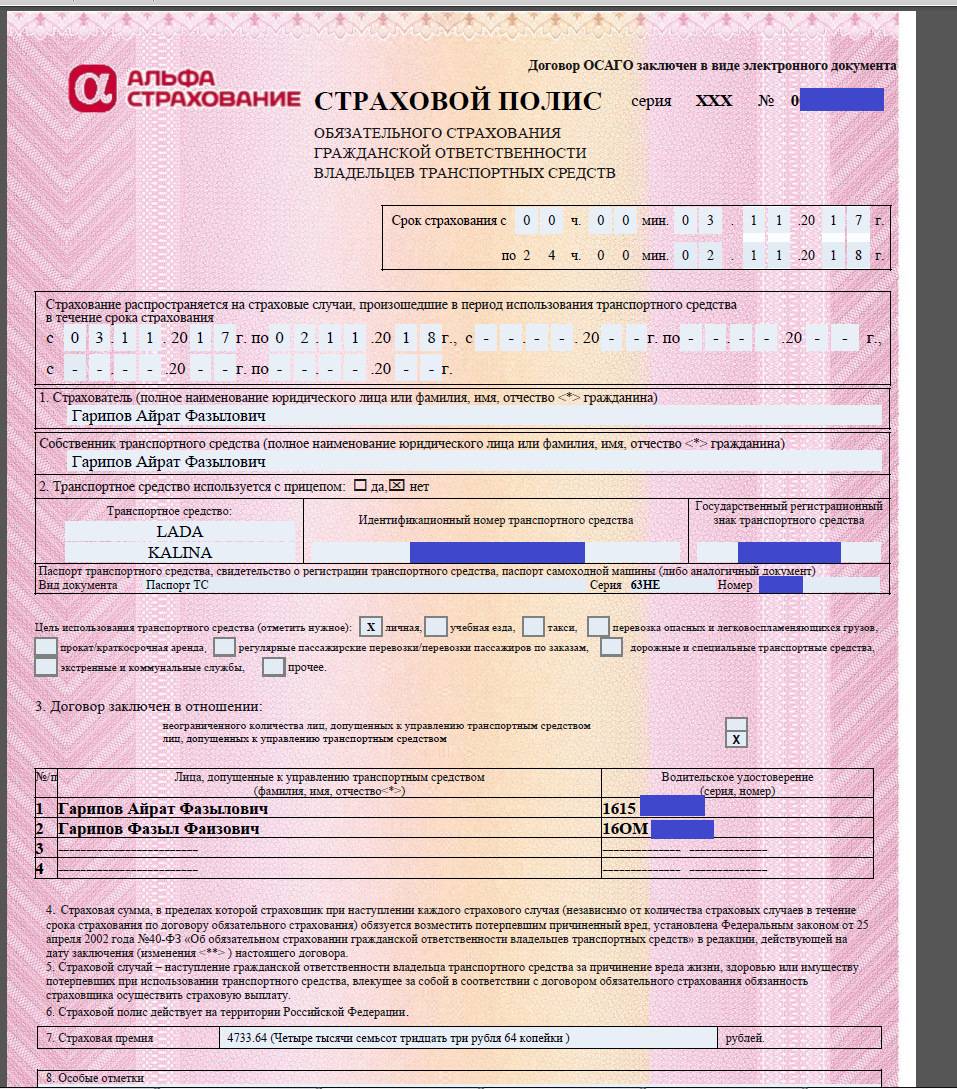

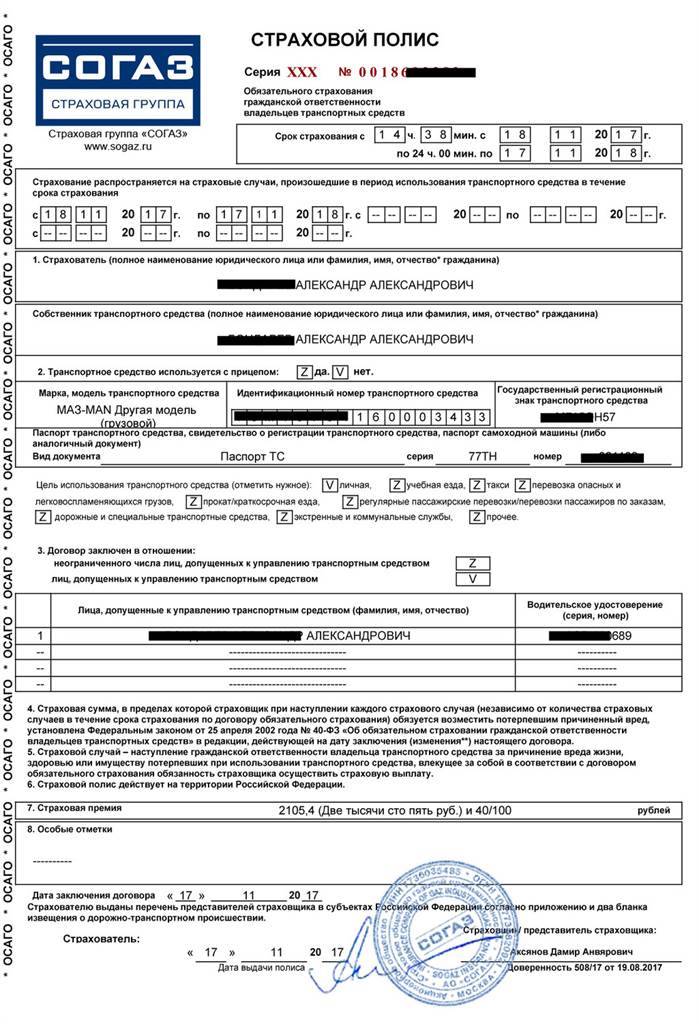

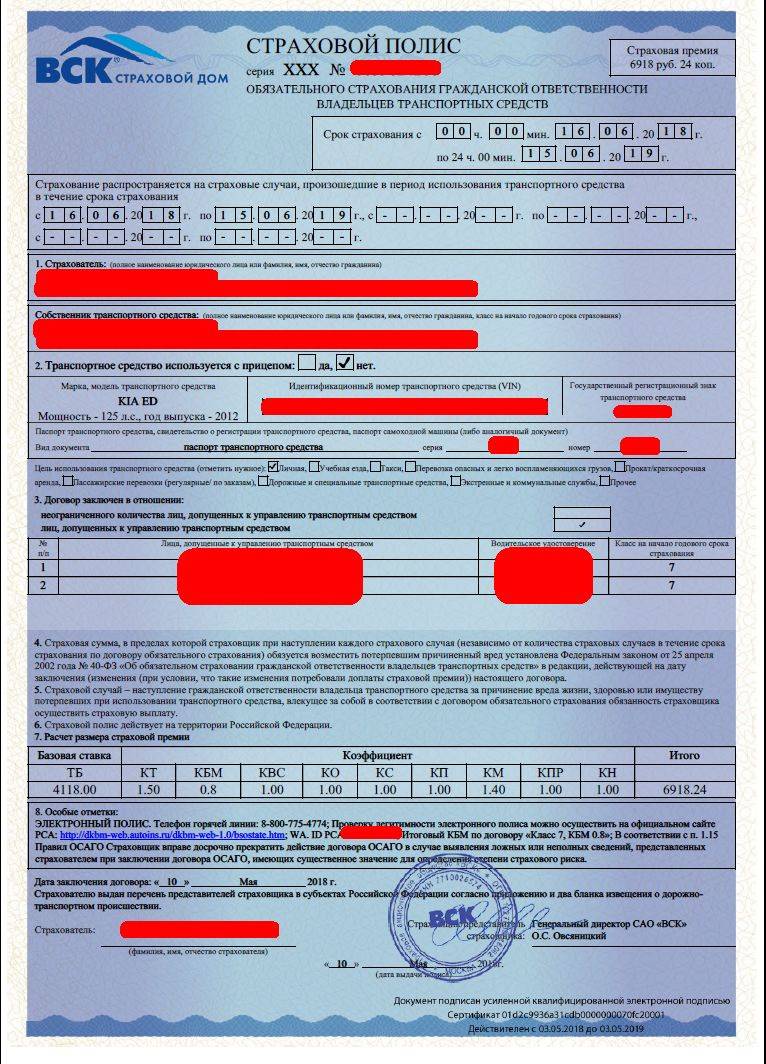

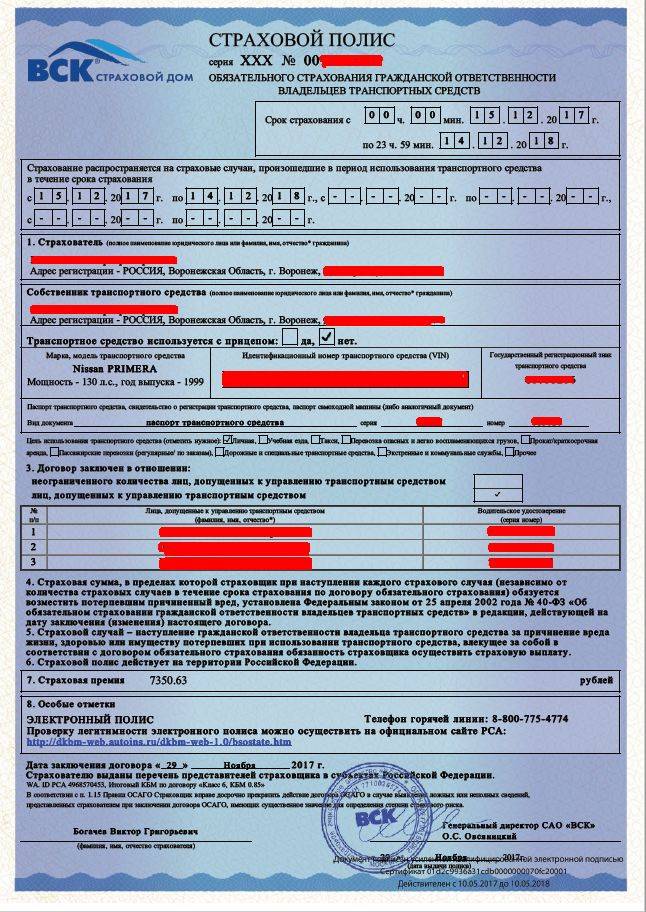

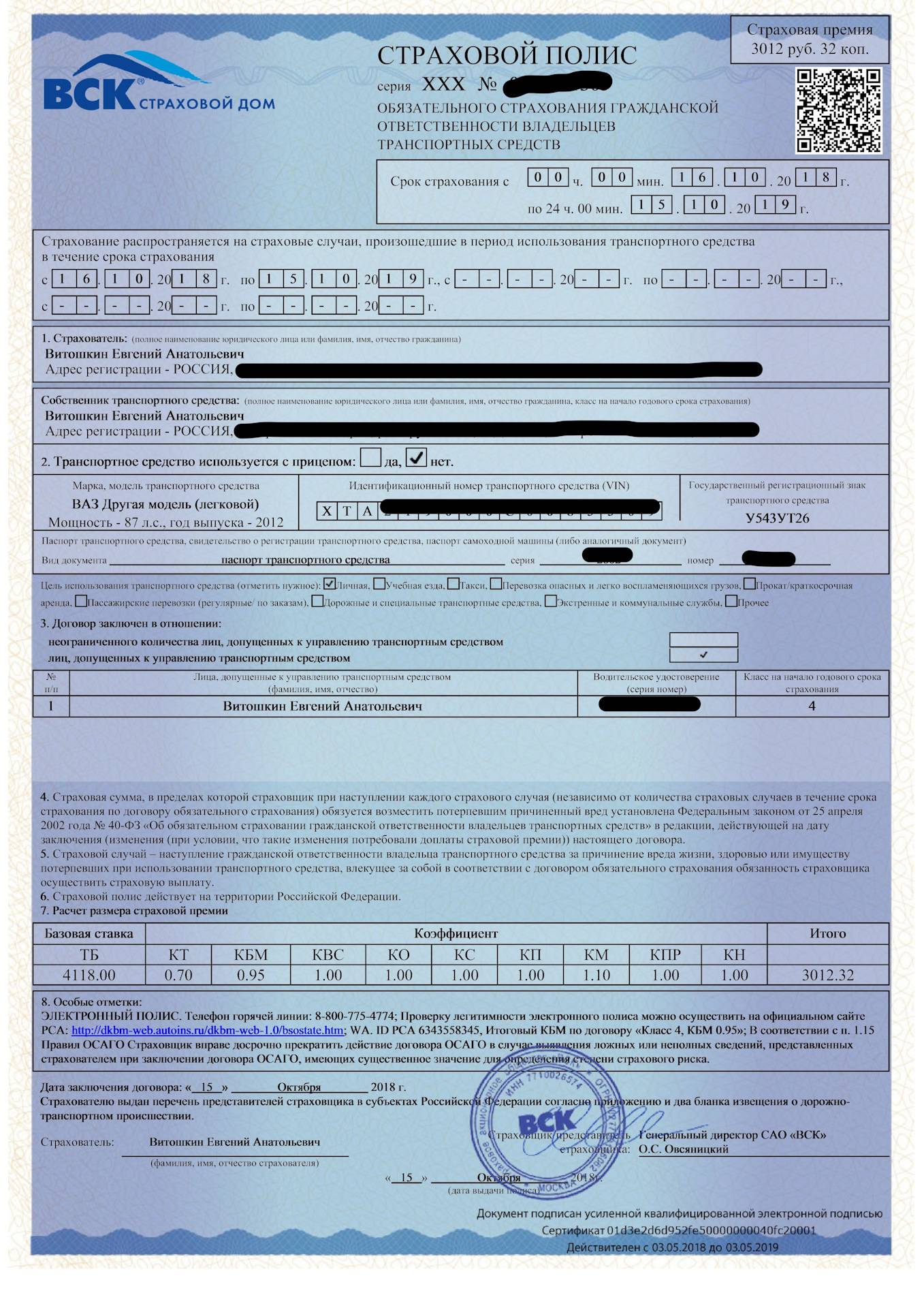

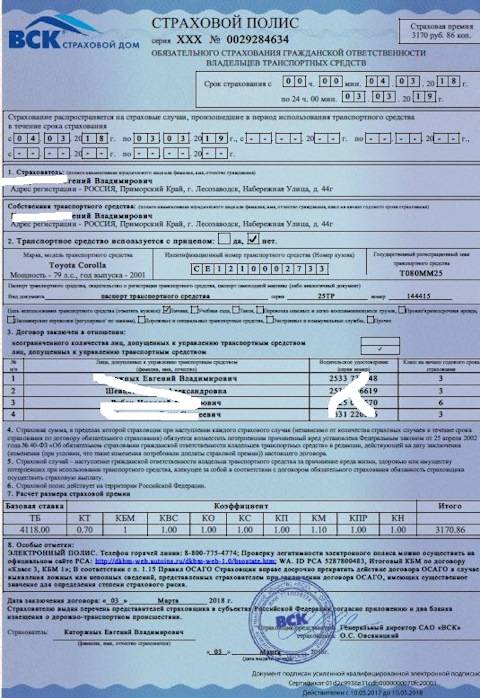

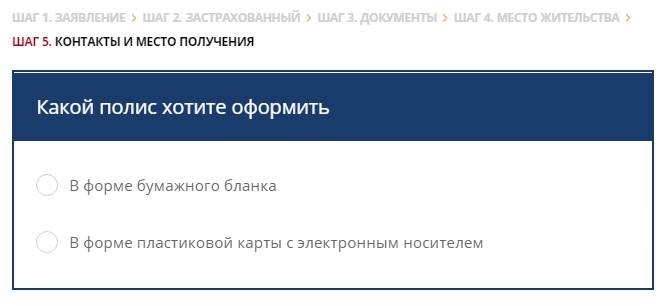

Отличия электронного полиса от бумажного

Такой полис также обозначается, как e-ОСАГО. Обеспечивает абсолютно идентичные бумажному документу возможности и права, имеет свои недостатки и преимущества.

Плюсы и минусы e-ОСАГО

Плюсы

удобное оформление без посещения офиса страховой;

в ходе такого заключения договора можно избежать навязывания дополнительных услуг от сотрудников компании;

есть возможность приобрести полис любой организации, даже когда ее представительство в городе отсутствует;

не обязательно возить бумажную версию полиса, достаточно предъявить его в цифровом формате.

Минусы

отсутствие возможности оформления на новое авто или для водителя-новичка (приобрести e-ОСАГО можно только, когда соответствующие данные уже вносились в базу РСА ранее);

полис вступает в силу только через 3 дня после оплаты (бумажный начинает действовать сразу после оформления);

за указанные данные и любые опечатки при регистрации водитель самостоятельно несет полную ответственность.

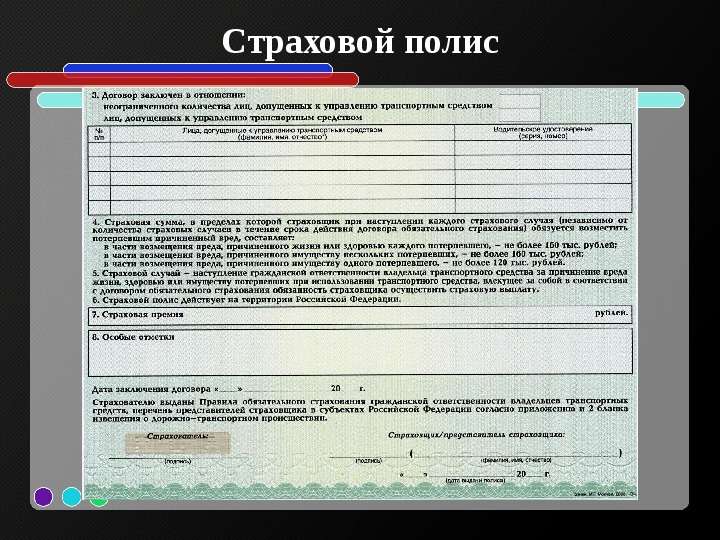

Что это такое?

Такой документ страхует ответственность водителя перед третьими лицами при возникновении дорожно-транспортного происшествия. Именно от его наличия/отсутствия у виновника аварии зависит, получит или нет компенсацию от страховой компании потерпевшая сторона. Иными словами, виновнику ДТП не придется возмещать ущерб потерпевшей стороне, если у него имеется страховка. Это сделает его страховая компания, сэкономив водителю его собственные денежные средства.

- по части 1 – 500 рублей (за управление транспортным средством водителем, не внесенным в страховой полис как лицо, допущенное к управлению данным ТС);

- по части 2 – 800 рублей (за фактическое отсутствие полиса ОСАГО у водителя (не успел продлить, не захотел приобретать, забыл оформить));

- по части 2 – предупреждение или штраф 500 рублей (при отсутствии страховки в момент проверки инспектором (забыл дома, потерял и т.д.), но она оформлена и действует).

Можно ли заранее оформить полис ОСАГО

Некоторые автовладельцы предпочитают оформлять полис заранее, т. к. это поможет избежать его просрочки. Несмотря на отсутствие каких-либо ограничений в законодательстве, не все страховые компании идут навстречу клиентам.

В любом случае, стоит знать, что каждый автовладелец имеет право оформить новый договор ОСАГО за 30 дней до окончания срока полиса. А многие компании могут увеличивать этот период самостоятельно примерно в два раза. Поэтому актуальную информацию о досрочном оформлении полиса следует уточнять непосредственно в офисе страховщика.

Помимо этого, страховые компании предлагают услугу автопродления полиса, что также достаточно удобно. В этом случае срок действия полиса продлевается на месяц, в течение которого необходимо в обязательном порядке оформить новый договор страхования.

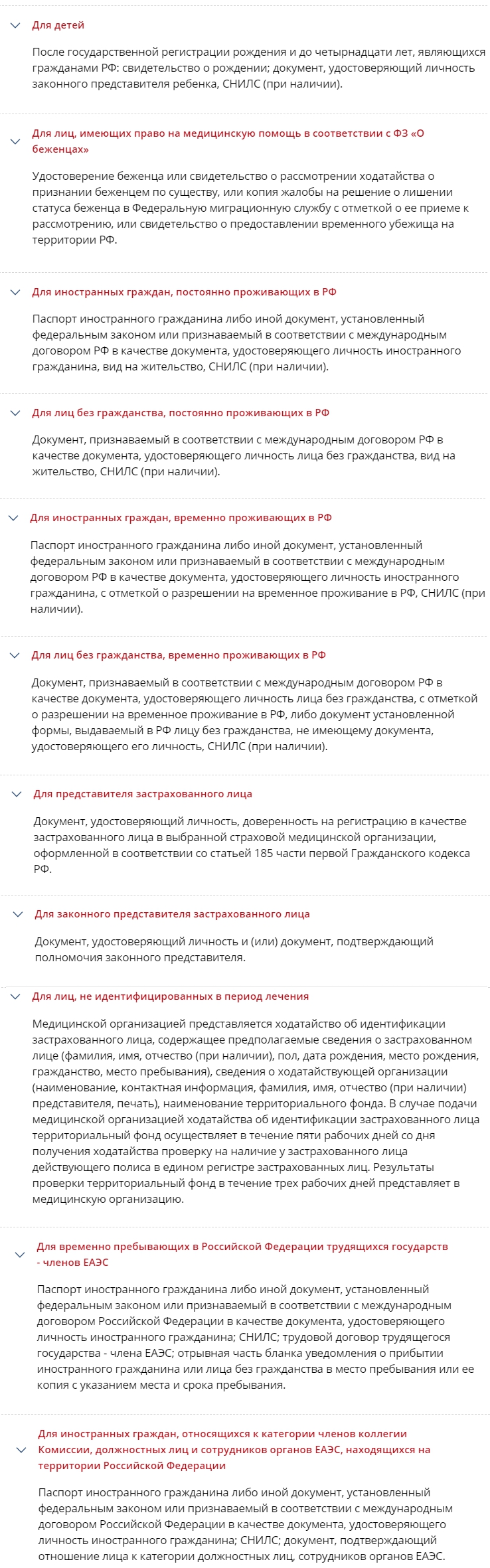

Восстановление

Документы могут теряться, портиться. Для восстановления необходимо обратиться в то учреждение, где была получена страховка. С собой надо взять паспорт, СНИЛС, а если полис требуется для детей, то свидетельство о рождении. После написания заявления выдается временный документ.

Если произошла утеря полиса, то его номер блокируют. Процедура оформления такая же, как и с получением документа. Новый полис предоставляется примерно спустя месяц.

У человек есть право замены документа в следующих случаях:

- замена Ф.И.О. и остальных паспортных данных;

- наличие ошибок или некорректных сведений;

- замена страховой организации.

Поменять страховщика можно только по истечении года с даты получения полиса. Документ нужно оформлять всем, даже если нет серьезных проблем со здоровьем. Ведь непредвиденные ситуации возникают внезапно. А полис ОМС обеспечивает гарантированную медицинскую помощь.

«Росгосстрах-ОМС» — Как Получить и Заменить Электронный Полис ОМС?

Процедура оформления не предполагает различий между первичным обращением и повторной заменой бланка. Полис подлежит замене в 3 случаях:

- По окончании действия предыдущего документа ОМС.

- Физической порче или утрате документа.

- Смене личных данных, указываемых в бланке полиса (ФИО, дата рождения, город, пол).

После изменения личных параметров клиент обязан напрямую обратиться к страховщику в течение 1 месяца после изменения регистрационных сведений. По заявлению страхователя вместо потерянных или испорченных полисов выдают дубликаты бланков.

В период ожидания бумажного бланка ОМС выдают временный документ, подтверждающий право на медицинскую помощь. Для переоформления документа необходимо обратиться в филиал или место выдачи, отраженное в списке адресов пунктов оформления ОМС.

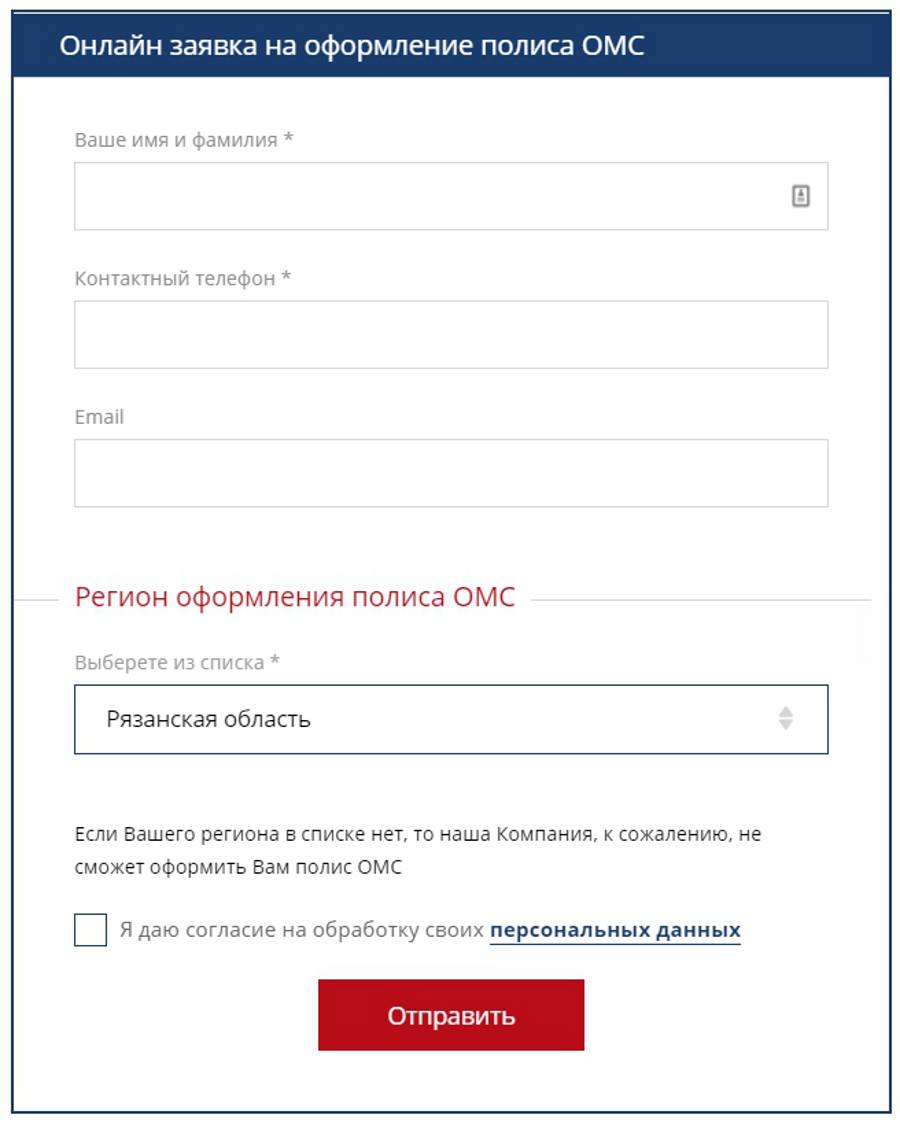

Дистанционно бланк ОМС не оформляют, однако на сайте capmed.ru организована электронная подача заявки на изготовление обязательной страховки. В разделе «Заявка на ОМС» описаны 2 варианта ускоренного оформления страхового продукта:

- Через подачу заявки и последующее заполнение бланка непосредственно в отделении.

- С отправкой через сайт заполненного бланка заявления с указанием важнейшей информации о страхователе, которая потребуется для заключения договора.

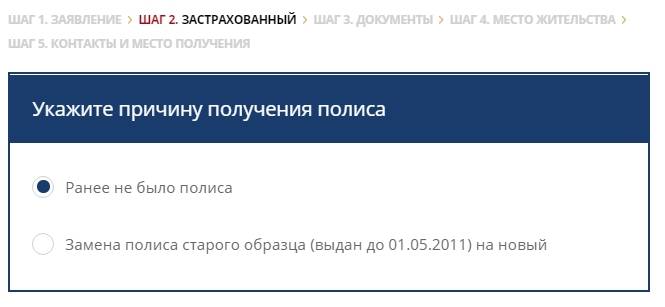

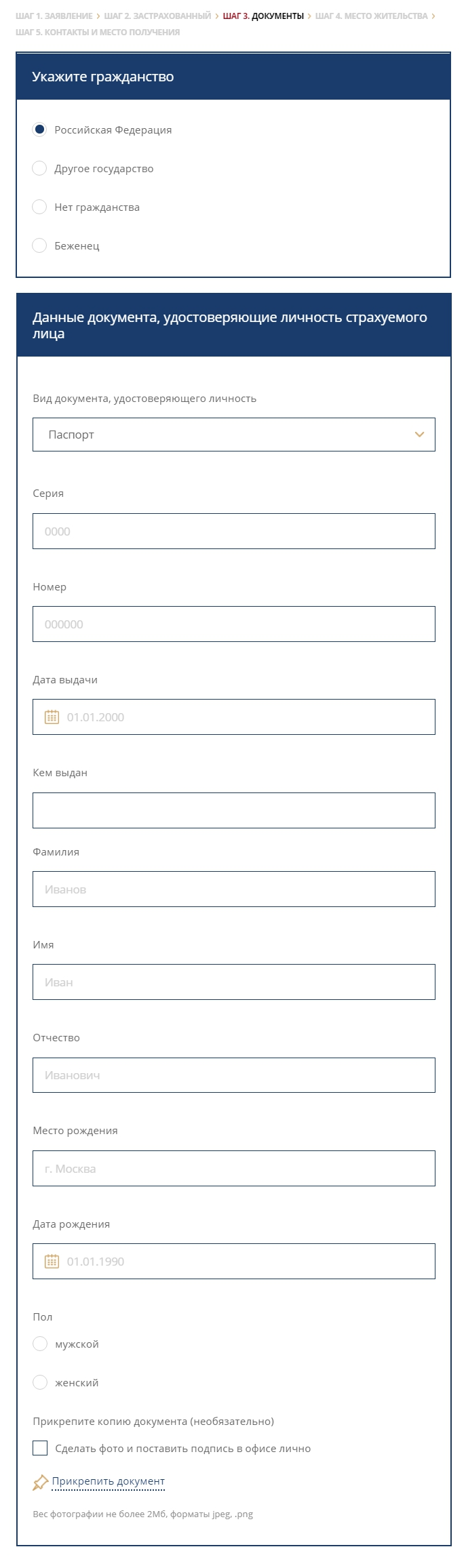

Если нет времени на заполнение заявления в офисе страховщика, можно заполнить бланк онлайн, пройдя 5 этапов оформления, следуя предложенному алгоритму:

Шаг 1. Определяют тип обращения – первичное оформление, выдача дубликата взамен утерянного, смена страховщика или внесение обновленных личных данных. Если обращается не сам клиент, а его доверенное лицо или представитель, это необходимо указать на первом этапе.

Шаг 2. Указывают, кто конкретно оформляет страховку – новый или действующий клиент, меняющий устаревший бланк.

Шаг 3. Определяют, чье гражданство имеет человек – РФ, иностранного государства, статус «беженца» или отсутствие какого-либо гражданства.

Шаг 4. Открывается форма для заполнения сведений из документов (реквизиты паспорта, ФИО, пол, информация месте и дате рождения). Фотографию прикрепляют отдельным файлом, либо ставят отметку о фотографировании в офисе страховщика при личном визите. Требование прикрепления скан-копии личного документа необязательно.

Шаг 5. Вводят сведения об адресе проживания страхователя.

Шаг 6. Выбирают предпочтительное место выдачи полиса в одном из предложенных офисов и указывают контактную информацию.

Алгоритм может незначительно меняться в зависимости от причины обращения и статуса страхователя

Важно понимать, что в отличие от еОСАГО, электронный бланк ОМС не высылают по почте. За ним придется прийти в офис страховщика.

Мобильное Приложение «Капитал МС» — Скачать на Android и iOS

Для удобства активных пользователей современных мобильных устройств предусмотрена возможность получать актуальную информацию о обязательном медстраховании, воспользовавшись мобильным приложением.

Для устройств с андроид-платформой и айфонов с iOS от 9.0 и выше используют ссылку на бесплатное скачивание:

- play.google;

- apps.apple.

Сервис предложит:

- Совершить быстрый звонок на горячую линию для получения срочной информации о страховых услугах.

- Отправить заявку на изготовление полиса.

- Уточнить сведения о получении готовой страховки и иной полезной информации.

Дополнительно можно ознакомиться с медицинскими учреждениями, работающими с полисами ОМС в рамках обязательной медицинской помощи.

- Выбор региона обращения и офиса представителя.

- Ввод контактных данных (ФИО, телефон, электронный адрес).

- Отправка подготовленной заявки в обработку.

После обращения за обязательными страховыми услугами через мобильное приложение можно отслеживать профилактические мероприятия в рамках ОМС, иметь под рукой сведения из полиса, необходимые при обращении в медучреждение. При желании, в любой момент пользователь приложения сможет ознакомиться с нюансами ОМС и своими правами на квалифицированную помощь медиков.

Полис ОМС для Ребенка — Оформление и Получение в «Росгосстрах»

Родители и опекуны, являясь законными представителями ребенка, вправе самостоятельно обращаться за получением полиса, не предоставляя дополнительных документальных подтверждений, кроме тех, которые требуют согласно статусу застрахованного лица. Если необходимо представить интересы совершеннолетнего лица, на специальном, скачанном с сайта страховщика, бланке готовят доверенность.

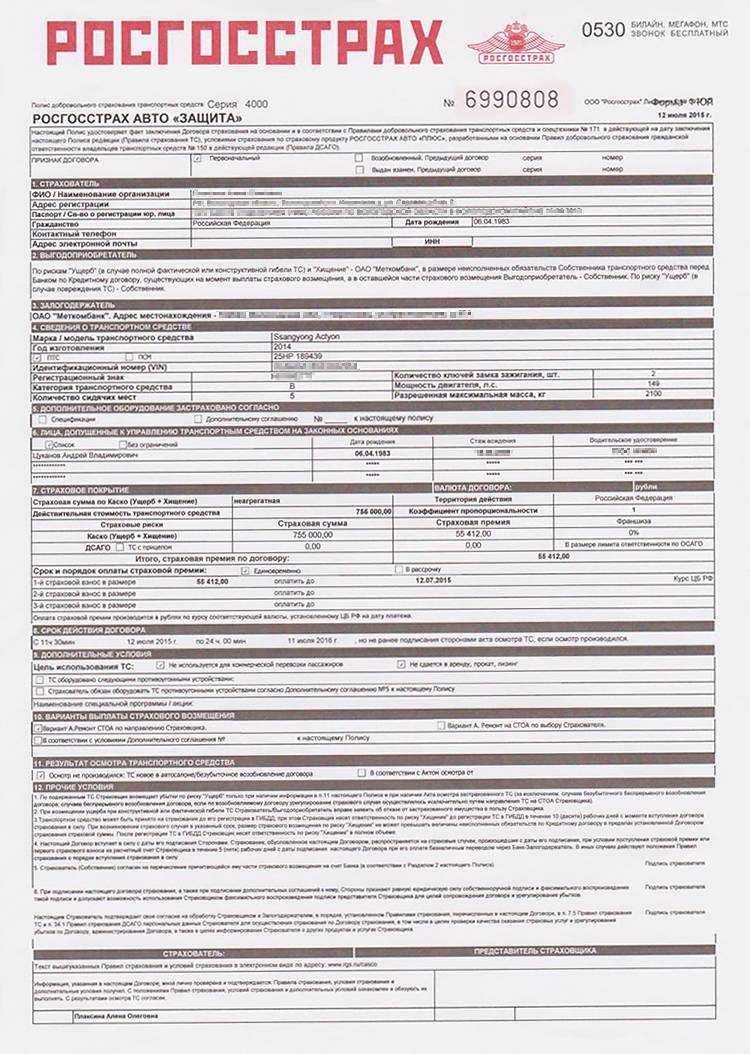

Можно ли оформить две страховки на один автомобиль?

Многие задаются таким вопросом, так как желают полностью обезопасить свою ответственность в случае возникновения ДТП, решив застраховать свой автомобиль в двух и более компаниях.

На самом деле это невозможно. В данный момент (по состоянию на 2018 год), все страховые полиса внесены в единую базу данных РСА, поэтому при попытке оформить еще одну страховку на уже застрахованный в другой компании автомобиль, электронная система, через которую и происходит оформление, попросту выдаст сбой.

Обратите внимание! Если вам предлагают оформить еще один полис на ваше застрахованное транспортное средства, знайте – эта страховка не будет проходить по базе данных РСА, а значит она является подделкой.

На нашем сайте вы найдете информацию о заявлении на заключение договора и о доверенности на оформление ОСАГО, о том, можно ли получать полис в другом регионе и при временной регистрации, можно ли переоформить страховку на другого водителя или на нового владельца, о том, что такое временное ОСАГО и какова стоимость полиса для новичков, а также о том, как сделать страховку при покупке авто.

Может ли страховая компания отказать в оформлении полиса ОСАГО

Российское законодательство говорит о том, что ни одна из страховых компаний, получивших лицензию на страхование автогражданской ответственности, не имеет права безосновательно отказать клиенту в оформлении данного документа. Правила оформления ОСАГО едины для всех автостраховщиков на территории Российской Федерации.

Но страховая компания может отказать в заключении страхового договора с обратившимся к ней автовладельцем в следующих случаях:

- отсутствие связи с РСА для определения бонуса-малуса;

- отсутствие доверенности у представителя, если страхователь юрлицо;

- отсутствие необходимых документов у автовладельца;

- непредставление к осмотру транспортного средства, если страховщик потребовал его проведение.

Когда автовладелец считает, что сотрудники страховой компании отказали ему в праве на оформление автогражданки необоснованно, он может обжаловать их действия, обратившись в Российский Союз Автостраховщиков, прокуратуру или Центробанк.

Иногда причины для отказа могут быть вполне объективными. Например, в офисе компании попросту заканчиваются бланки полисов. Конечно, это недоработка персонала, но такие ситуации всё же случаются. Жаловаться в этом случае, конечно, не стоит, достаточно подождать несколько дней, если есть такая возможность. В крайнем случае можно попросту обратиться в другую страховую компанию и оформить полис там.

При ДТП следует очень внимательно следить за составлением извещения о происшествии

○ Порядок оформления ОСАГО в 2017 году.

Чтобы получить полис обязательного страхования нужно:

- Выбрать страховую компанию.

- Собрать все необходимые документы.

- Посетить офис выбранной компании и представить документы.

- Получить на руки оформленный полис.

После получения документа, следует тщательно его проверить, чтобы убедиться в корректном заполнении всех сведений.

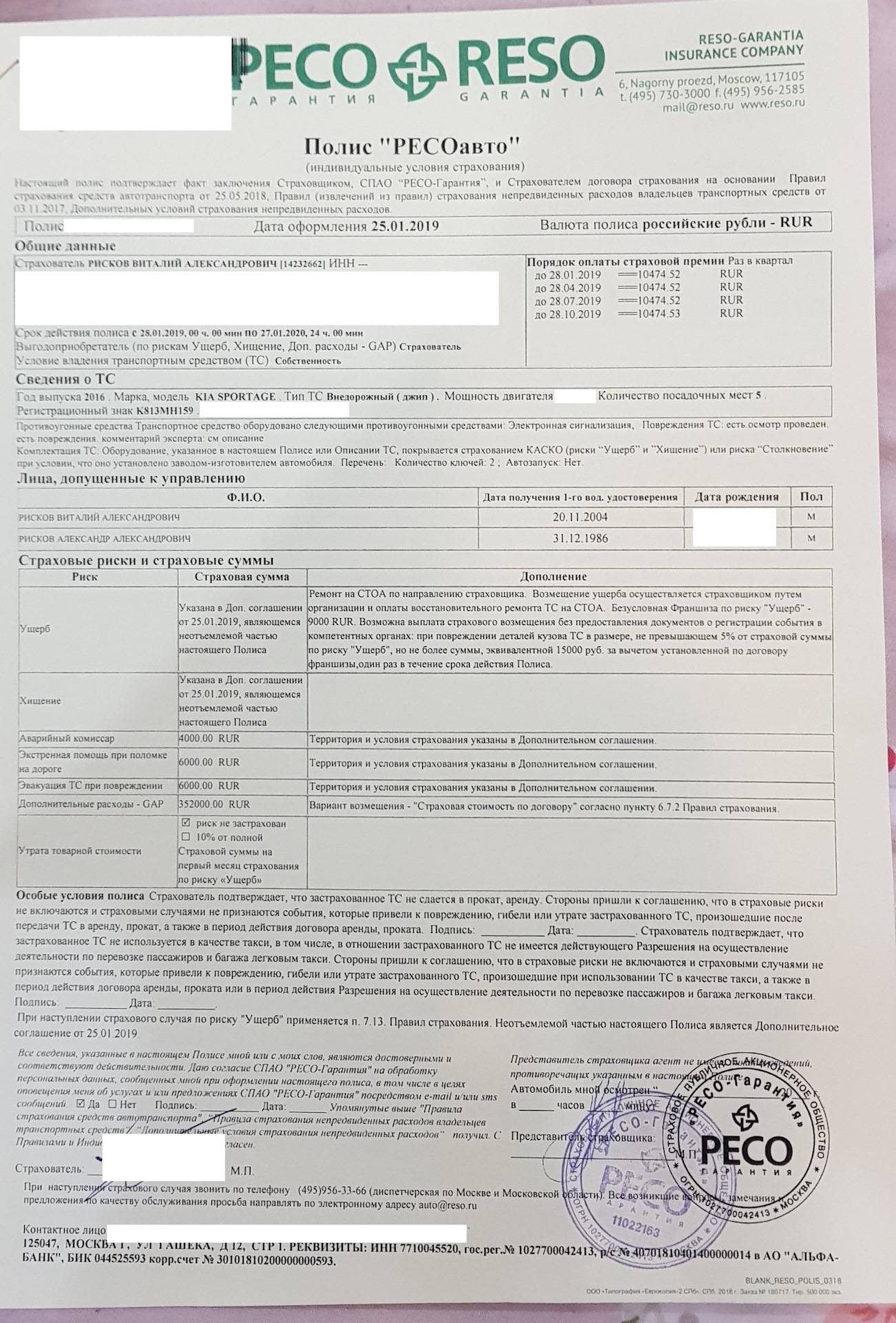

Помимо оформления полиса, страховая зачастую предлагает дополнительные услуги. Чаще всего это:

- Расчет компенсационных выплат без учета износа, в данном случае сумма страховки будет существенно выше.

- Бесплатная эвакуация ТС с места аварии, следует учитывать, что эвакуатор должен быть вызван непосредственно через страховую.

- Сопровождение юриста, который при ДТП будет заниматься сбором документов;

- Страхование жизни и здоровья.

Соглашаться на дополнительные услуги или нет, каждый страхователь решает самостоятельно. Но следует учитывать, что отказ компании в оформлении или затягивание процедуры выдачи страховки без оплаты допуслуг является нарушением закона.

Самый легкий способ избежать навязывания этого – отправить документы вместе с заявлением заказным письмом.

После завершения процедуры оформления страховки, клиенту на руки выдается:

- Оригиналы всех представленных личных документов.

- Оригинал полиса, он может быть подписан сторонами, иметь печать компании либо специальный госзнак.

- Чек о получении оплаты за страховку.

- Бланк экземпляра о ДТП (2 экземпляра).

- Правила страхования.

- Памятку компании.

Что такое страховые документы

Проведение страховых операций требует огромной работы с большим объемом документации. Единственным подходом для успешной реализации такой деятельности является построение хорошо организованной системы документооборота и максимальной автоматизации процессов работы с документами.

Страховые документы в страховании – это контракты, акты, договора, которые устанавливают взаимоотношения между участниками страховых сделок по разным направлениям. Основой таких документов является роль страховщика в возмещении ущерба.

Определения страховых документов отражены в действующих нормативно-правовых актах:

- часть 2, глава 48 ГК РФ;

- ФЗ «Об организации страхового дела в Российской Федерации» № 4015-1 от 27.11.1992 (в действующей редакции);

- нормативные акты, издаваемые Федеральным органом власти по надзору за страховой деятельностью;

- документы РСА.

Обязательное медицинское страхование

Страховой полис ОМС является документом, который обеспечивает бесплатную помощь на территории всей РФ. По данной системе оплата производится организацией, которая выдала документ. Лицо может иметь только один полис. Он выдается гражданину РФ на безвозмездной основе. Его получают лично или через доверенное лицо.

При обращении за помощью в медицинское учреждение необходимо иметь документ при себе, чтобы предъявлять его по запросу.

Без ограничения срока действия полисом имеют право пользоваться граждане РФ, постоянно проживающие иностранцы и лица без гражданства. С ограниченным сроком его оформляют беженцы и временно проживающие в России иностранцы.

Как получить страховой полис ОСАГО: особенности и нюансы

Начиная с 01.04.2015 г. правила оформления страхового полиса подразумевают обязательное заключение договора со страховщиком на предмет страхования движимого имущества.

Сейчас сама процедура получения страхового полиса ОСАГО унифицирована, а это гарантирует водителю, что вне зависимости от того, в какую страховую компанию он обратиться для заключения договора страхования движимого имущества, комплект необходимых для этого документов будет аналогичен, а сумма, которую нужно будет заплатить за полис примерно одинаковой (имеется незначительный коридор, в рамках которого компаниями устанавливается стоимость ОСАГО).

Однако, эксперты в сфере юриспруденции рекомендуют самостоятельно рассчитывать стоимость полиса перед совершением его покупки. Это гарантированно защитит страхователя от возникновения неточностей и ошибок в определении суммы со стороны работников страховой компании. Помимо этого довольно часто можно наблюдать, что сотрудники страховых настоятельно рекомендуют оформить еще и договор о страховании жизни, а стоимость такого договора добавить к цене самого ОСАГО. Такую меру, конечно, нельзя назвать ненужной, однако водителям следует знать, что это значительно увеличит общую стоимость страховки.

Правила подачи подготовленного пакета

Как уже было отмечено выше, собственник ТС может оформить страховой договор двумя способами:

посредством персонального посещения офиса организации-страховщика или через агента;

онлайн на официальном сайте страховщика.

К выбору агентства следует подходить максимально ответственно

Акцентировать внимание нужно только на крупных проверенных компаниях. Рассматривая возможные варианты, предпочтение стоит отдавать тем, кто успел зарекомендовать себя с наилучшей стороны, чья успешная работа подтверждена положительными отзывами и соответствующей позицией в рейтинге

Что же надо сделать для страховки автомобиля, каков список необходимых документов для получения и оформления полиса ОСАГО, и есть ли особенности заключения договора? Продолжительное сотрудничество с одной страховой фирмой является наиболее выгодным и надежным.

Базовая стоимость автостраховки и соответствующие коэффициенты утверждаются законодательством РФ. В дополнение учитываются показатели аварийности. В зависимости от региональной принадлежности ценовое значение варьируется. Итоговая цена на полис для ТС в отдельно взятом регионе не должна ощутимо разниться.

Тем, кто дорожит собственным временем, подойдет онлайн-вариант. Электронные услуги сейчас предоставляют своим клиентам большинство организаций-страховщиков. Все что нужно для получения – зарегистрироваться на сайте компании и заполнить предлагаемую форму. Весь процесс сопровождается подсказками. При необходимости всегда есть возможность связаться с компетентным сотрудником агентства для консультации.