Когда поступили средства, вырученные от продажи недвижимости

Выплат страховки в повышенном размере возможна, если денежные средства от продажи жилплощади или участка земли зачислены в банк не менее, чем за 3 месяца до возникновения страхового случая.

Срок может отсчитываться и с даты поступления денег, если в этот момент собственность уже зарегистрирована. Когда средства поступают до момента регистрации, то трехмесячный период отсчитывается с даты регистрации.

Например, если 4 миллиона рублей от продажи дома положены на счет 1 октября, а 1 ноября банк потерял лицензию, то страховка будет предоставлена в повышенном размере, то есть человеку вернут всю вложенную сумму. А если средства находятся на счету уже 6 месяцев, а у финансовой организации происходит отзыв лицензии в феврале следующего периода, то страховка будет выплачена как за просто й депозит.

Как доказать наличие особых обстоятельств

Вкладчик или владелец счета при наличии особых обстоятельств для получения повышенного возмещения обязан их подтвердить. После предоставления утвердительных бумаг АСВ запускает самостоятельную проверку.

Какими документами можно подтвердить свое право на повышенную страховку:

| Ситуация | Необходимые бумаги | Проверяющий орган |

| Продажа жилой площади | Договор купли-продажи или мены, заверенный нотариусом с отметкой Росреестра | Росреестр |

| Вступление в наследство | Документы, подтверждающие наследственное право | Финансовая организация при переводе средств со счета наследодателя |

| Исполнение судебного решения | Заверенный судебный акт или копия | Организации и частные лица, способные дать подтверждение данному зачислению |

| Пособие или страховка | Страховое соглашение, документальные доказательства уплаты премии и выплаты страховки | ПФР, ФСС, страховые организации |

| Грант | Копия договора на предоставление гранта, заверенная у нотариуса | Не указывается |

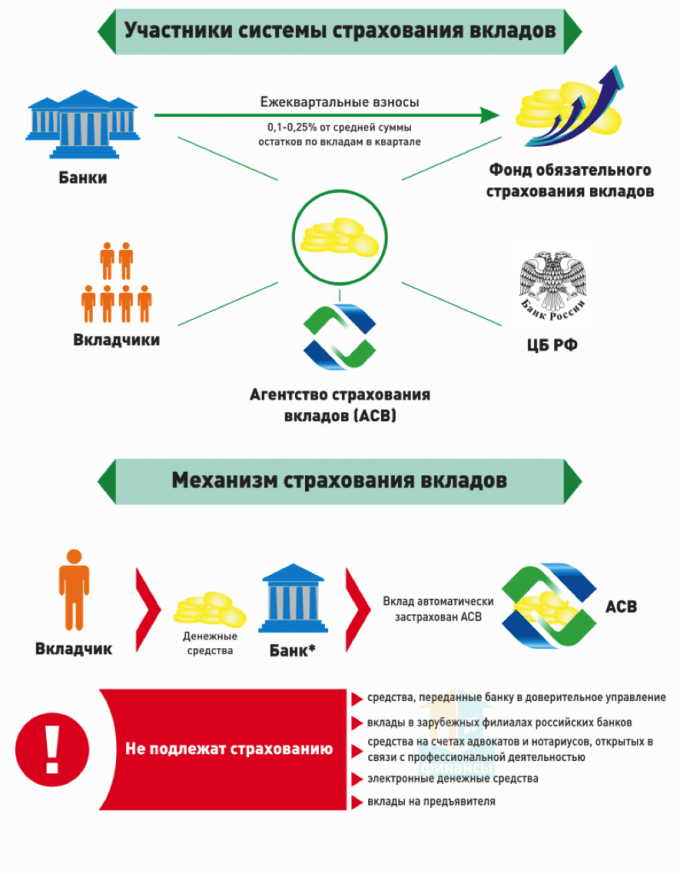

Не подлежат страхованию денежные средства:

- размещенные на банковских счетах (во вкладах) адвокатов, нотариусов и иных лиц, если такие банковские счета (вклады) открыты для осуществления предусмотренной федеральным законом профессиональной деятельности;

- размещенные в банковские вклады, внесение которых удостоверено депозитными сертификатами;

- переданные банкам в доверительное управление;

- размещенные во вклады в находящихся за пределами территории Российской Федерации филиалах банков Российской Федерации;

- являющиеся электронными денежными средствами;

- размещенные на номинальных счетах, за исключением отдельных номинальных счетов, которые открываются опекунам или попечителям и бенефициарами по которым являются подопечные, залоговых счетах и счетах эскроу, если иное не установлено Законом № 177-ФЗ;

- размещенные в субординированные депозиты;

- размещенные юридическими лицами или в их пользу, за исключением денежных средств:

- размещенных юридическими лицами (или в их пользу), которые в соответствии с Законом № 177-ФЗ признаются вкладчиками (то есть указанные в статье 5.1 Закона № 177-ФЗ);

- размещенных на специальных счетах (специальных депозитах), предназначенных для формирования и использования средств фонда капитального ремонта общего имущества в многоквартирном доме, открытого в соответствии с требованиями Жилищного кодекса Российской Федерации (далее – специальный счет (специальный депозит), предназначенный для формирования и использования средств фонда капитального ремонта общего имущества в многоквартирном доме);

- размещенные на публичных депозитных счетах;

- размещенные некоммерческими организациями, которые выполняют функции иностранного агента и сведения о которых содержатся в реестре некоммерческих организаций, выполняющих функции иностранного агента, ведение которого осуществляется в соответствии с Федеральным законом от 12 января 1996 года N 7-ФЗ “О некоммерческих организациях”, или в их пользу;

- денежные средства, подлежащие переводу по поручению физического лица без открытия банковского счета.

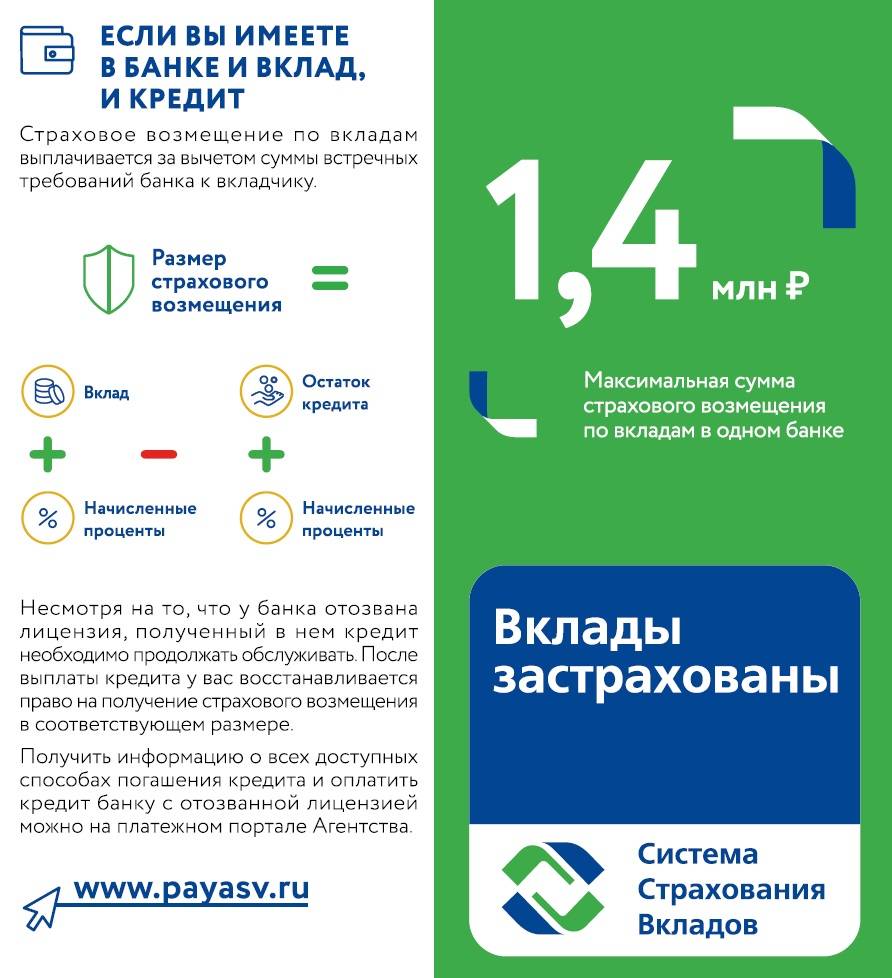

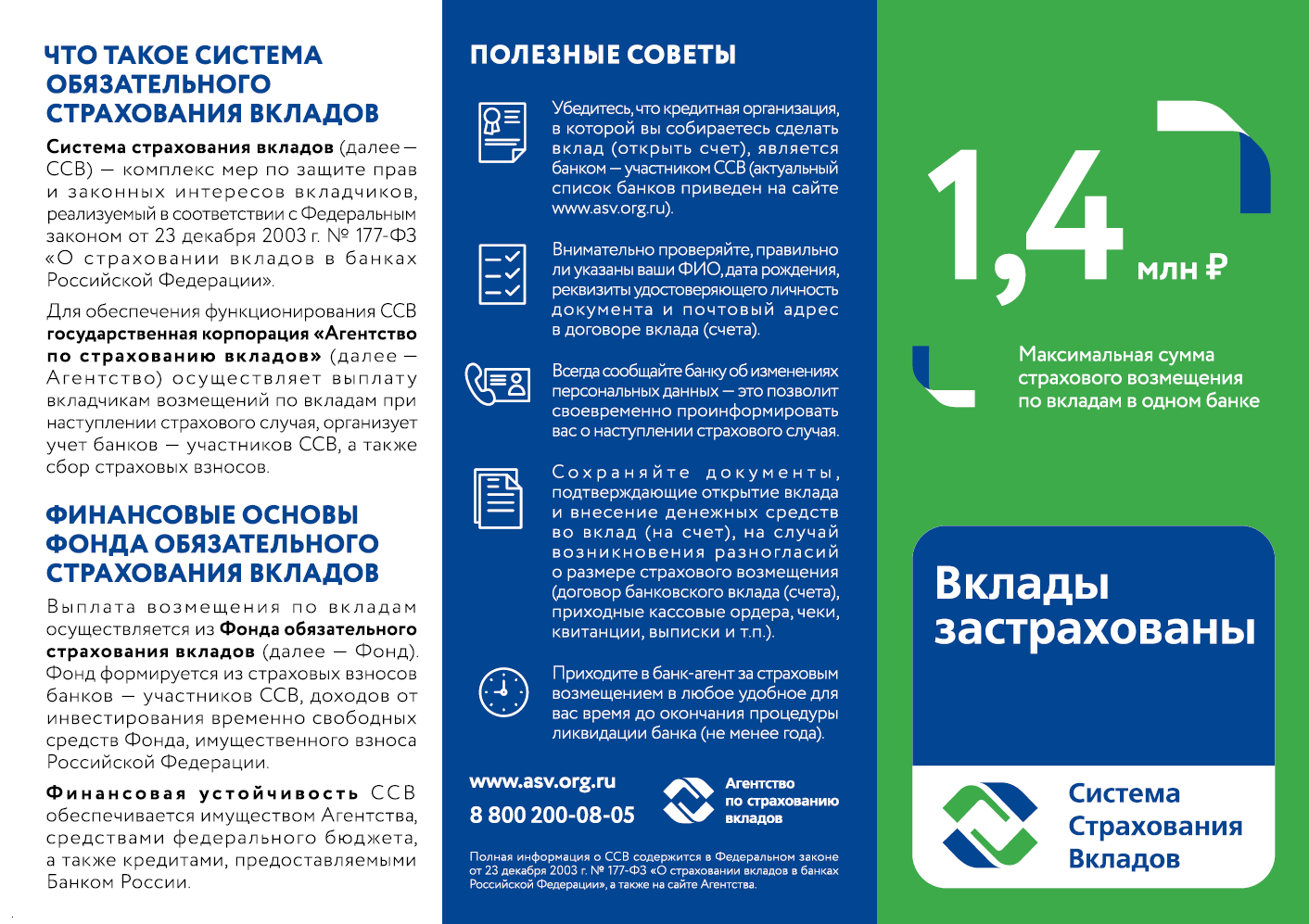

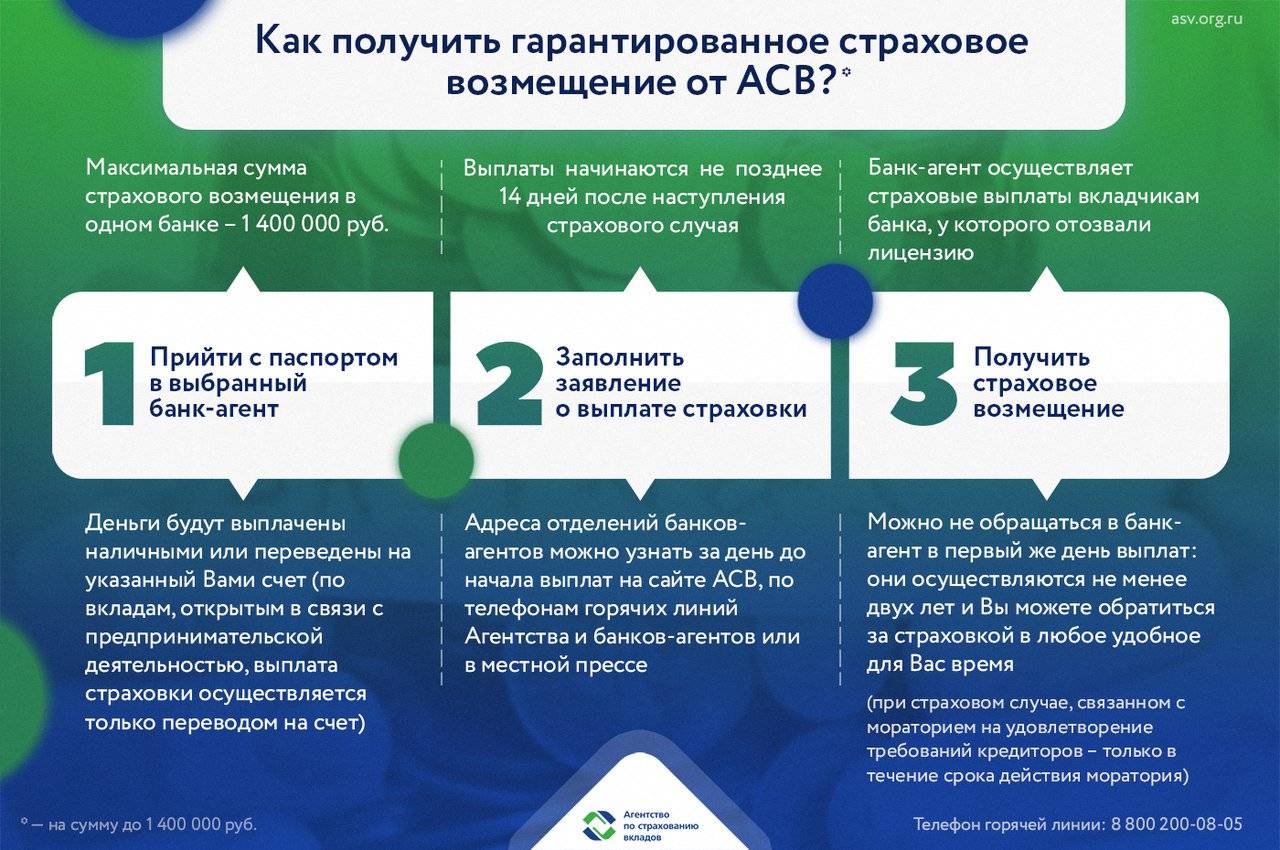

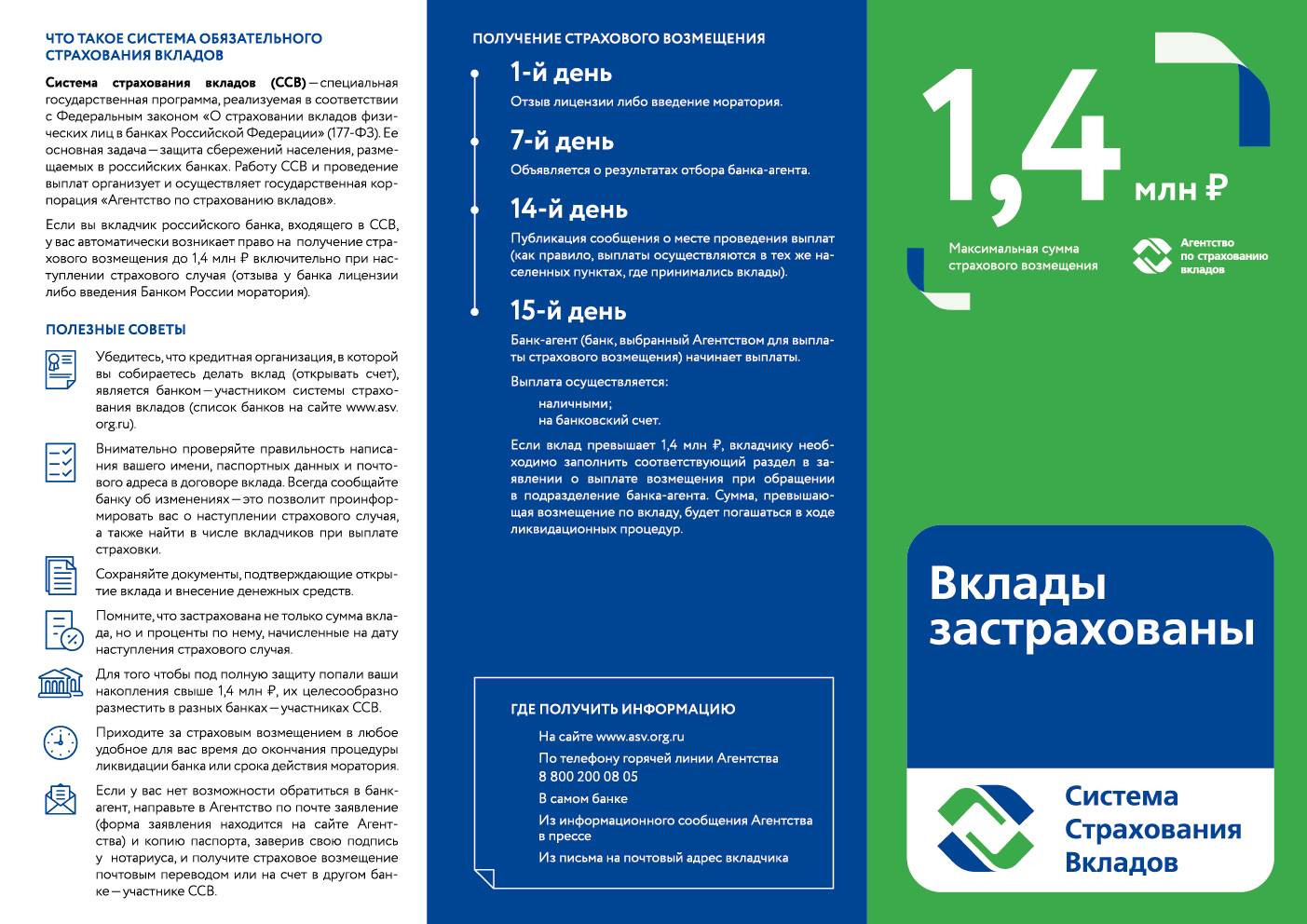

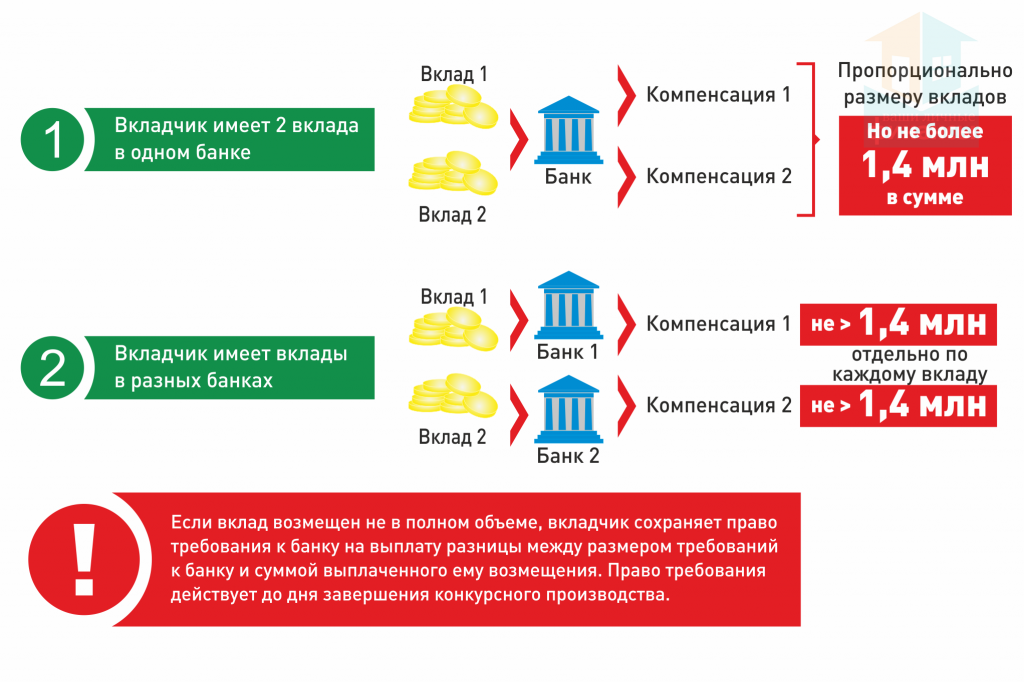

Возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100% суммы вкладов в банке, но не более 1 400 000 рублей (за исключением отдельных видов вкладов, по которым установлен иной размер страхового возмещения), если иное не установлено Законом № 177-ФЗ.

Если вкладчик имеет несколько вкладов в одном банке, возмещение выплачивается по каждому из вкладов пропорционально их размерам, но не более 1 400 000 рублей в совокупности.

Если страховой случай наступил в отношении нескольких банков, в которых вкладчик имеет вклады, размер страхового возмещения исчисляется в отношении каждого банка отдельно.

В случае, если обязательство банка, в отношении которого наступил страховой случай, перед вкладчиком выражено в иностранной валюте, сумма возмещения по вкладам рассчитывается в валюте Российской Федерации по курсу, установленному Банком России на день наступления страхового случая.

Если банк, в отношении которого наступил страховой случай, выступал по отношению к вкладчику также в качестве кредитора, размер возмещения по вкладам определяется исходя из разницы между суммой обязательств банка перед вкладчиком и суммой встречных требований данного банка к вкладчику, возникших до дня наступления страхового случая, если иное не предусмотрено Законом № 177-ФЗ.

Добровольное страхование вкладов в Сбербанке

О том, застрахованы ли вклады в Сбербанке России было сказано выше, однако рассматривалась именно обязательная система страхования. Существует еще такое понятие как добровольное страхование. С точки зрения банков и АСВ, даже тот факт, что банки заключают договор с АСВ – это все равно добровольная сделка, ведь для ведения деятельности в целом, такой договор на является обязательным, разве что не получится принимать деньги от населения.

Как работает

Добровольная система страхования вкладов работает точно так же, как и любая другая система страхования:

- Клиент вкладывает деньги в банк.

- Получает документы на депозит.

- Посещает страховую компанию и озвучивает желание застраховать эти деньги.

- Подписывает договор страхования.

- Выплачивает СК (страховой компании) некую сумму, которая напрямую зависит от франшизы, того, какая сумма страхуется, на какой срок и так далее.

Условия предложения и стоимость

В Сбербанке подобных предложений нет, да и особой популярностью услуга такого плана не пользуется из-за того, что в подавляющем большинстве случаев размер платежа за страховой полис будет существенно выше, чем сумма прибыли, полученная от вложенных средств. Таким образом никакого смысла такая страховка не имеет, разве что клиент в обязательном порядке должен защитить деньги всеми доступными способами.

Для примера стоимости услуги можно условно взять вариант Сбербанка по страхованию средств на счетах физических лиц от действий мошенников:

| Страховая сумма | Стоимость страхования |

| 60 000,00 | 1 161,00 |

| 120 000,00 | 1 710,00 |

| 250 000,00 | 3 510,00 |

| 350 000,00 | 5 310,00 |

В среднем, платеж составляет около 1,5-2% от суммы вклада. Но это только в данном случае, так как банк страхует деньги, расположенные на его же счетах. Если же депозит будет страховать сторонняя СК, то процент от суммы будет составлять около 3-5%, что во многих случаях выше, чем процент прибыли от депозита.

Как подключиться к системе

Если говорить о той системе страхования, которую предоставляет АСВ, то никаких специальных действий клиент совершать не должен. Всем подключением и обсуждением условий занимается непосредственно финансовая организация. В противном случае, как уже было сказано выше, банк не сможет получить право на прием средств на счета от населения.

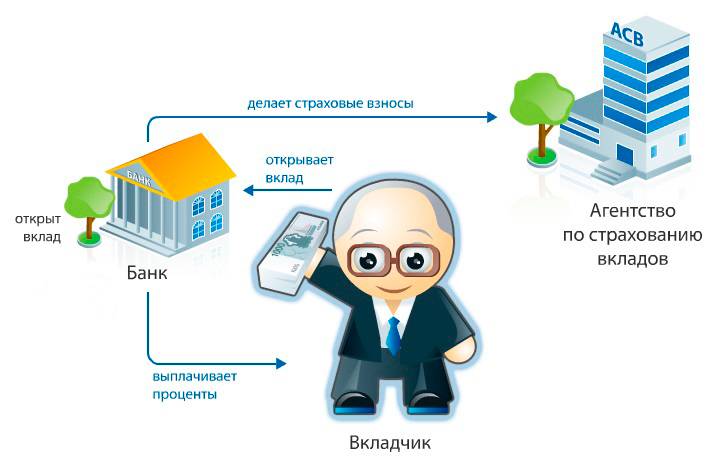

Как это работает АСВ

Основная функция АСВ это защита сбережений вкладчиков, размещающих вклады в российских банках в рублях и в любой другой валюте, но только на территории России.

Для любого банка имеющего лицензию на работу с вкладами физических лиц и действующего на территории РФ участие в системе государственного страхования вкладов обязательно. Гражданам делающих вклады в банки не нужно дополнительно подписывать договор страхования с АСВ, так как все банки включенные в реестр фонда обязательного страхования автоматически получают гарантию возмещения для своих вкладчиков в системе АСВ. Агентство страхования вкладов возвращает вкладчику сумму вклада при наступлении страхового случая, далее расчеты по возмещению выданной суммы вклада между банком и АСВ проводятся уже без участия вкладчика.

Как банки страхуют вклады?

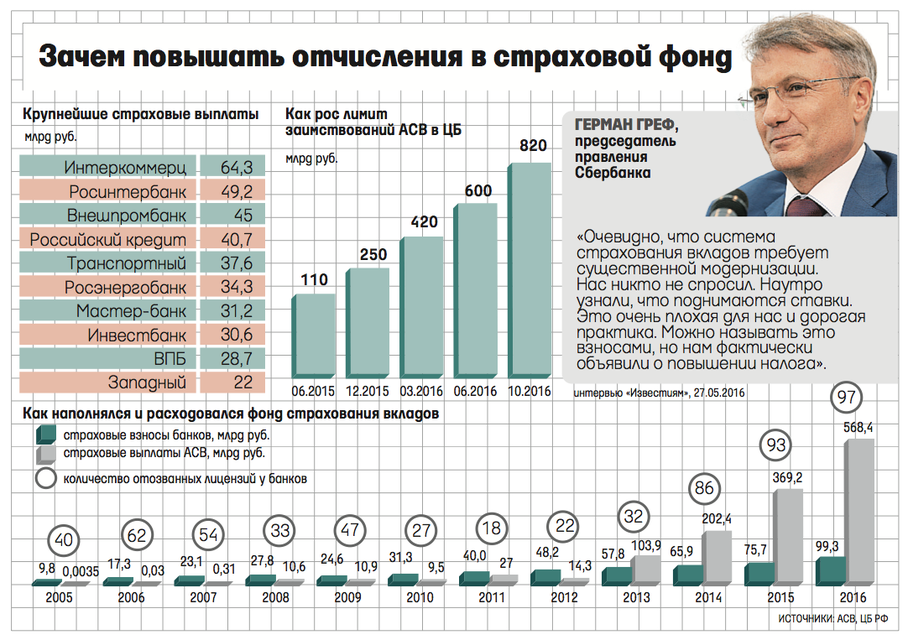

Система страхования вкладов обязывает банк ежеквартально перечислять в фонд страховые взносы в размере 0,1% от суммы всех имеющихся депозитов физических лиц из собственных средств. Средства вкладчиков в отчислениях не участвуют. Так создается фонд страхования. Таким образом дополнительно страховать свой вклад клиенту банка не нужно, страхование уже выполнено. Таким образом все ваши вклады до границы максимально возмещения надежно защищены и вам не стоит беспокоиться о надежности банка и дополнительном страховании.

Как мне узнать, входит ли банк в систему страхования вкладов?

Как уже отмечалось выше все банки имеющие лицензию на осуществление банковской деятельности и работающие со средствами физических лиц обязаны заключить договор страхования с АСВ, проверить находится ваш банк в перечне банков участников или нет будет не лишним на сайте Агентства по страхованию вкладов. Многие банки на своих буклетах и сайтах обязательно предоставляют информацию для вкладчиков о том, что банк находится в системе страхования. Застрахованы ли проценты? Государственный лимит на выплату страховой суммы ограничен. До 700 000 рублей получит вкладчик закрытого банка. Проценты по вкладу, будут так же возмещены если они являются частью вклада (капитализированы), но если и проценты и вклад в пределах максимальной суммы. Если граждане имеют вклады в иностранной валюте, то при возникновении страхового случая возмещение производится по курсу на момент наступления страхового случая. Если у вас сумма превышающая размер максимального возмещения, есть смысл разделить ее на вклады в разных банках.

Куда обращаться за выплатой страховой суммы?

Если случилось так, что ваш банк не может больше выполнить обязательства выплату по страховому случаю производит либо сам Фонд АСВ или банк назначенный Фондом. Точную информацию, куда обращаться вы найдете или в СМИ (банк обязан проинформировать вкладчиков) или зайдя на сайт агентства по страхованию вкладов asv.org.ru или в самом банке. Для того чтобы получить положенную вам сумму возмещения достаточно прийти в Агентство по Страхованию вкладов или в банк -агент. назначенный АСВ с паспортом и заявлением стандартного образца, которое можно получить на сайте АСВ.

Какие вклады подлежат возмещению, а какие нет?

Застрахованы и подлежат возмещению вклады физических лиц (включая дебетовые карты) и вклады ИП Исключение: Вклады на предъявителя. Вклады на доверительном управлении. Вклады предпринимателей отдельных видов деятельности (адвокаты, юристы, нотариусы).

Вклады в зарубежных филиалах. Депозиты в драгоценных металлах по закону драг. металлы не относятся к денежным средствам). Переводы без открытия счета, в том числе электронные переводы. Размер максимальной суммы которая подлежит возмещению 700 000 рублей. Государство гарантирует вкладчикам безусловный возврат вклада не позднее двух недель со дня подачи заявления. По закону все банки осуществляющие банковскую деятельность на территории России обязательно становятся участниками фонда страхования вкладов, то вклад до 700 000 рублей можно без опасений доверить любому банку, так как в случае банкротства или отзыва лицензии вы в течение 14 дней вернете свои сбережения.

При каких условиях наступает страховой случай?

Страховой случай наступает когда: У банка аннулирована или отозвана лицензия ЦБ. ЦБ вводит запрет на удовлетворение требований кредиторов (банкротство банка, серьезные финансовые трудности банка).

Совет

Не обращайте внимание на «умные» советы о том, что нужно выбирать надежный банк, пусть и с низкими процентными ставками по вкладам. Выбирайте вклады с максимальной доходностью и капитализацией, а система страхования вкладов АСВ гарантирует возврат ваших сбережений в любом случае.

Вклады каких юридических лиц являются застрахованными?

Федеральный закон № 177-ФЗ дополнен ст. 5.1, согласно которой страхованию в соответствии с указанным законом подлежат вклады, размещенные следующими юридическими лицами или в их пользу:

1) малые предприятия, сведения о которых содержатся в едином реестре субъектов малого и среднего предпринимательства, ведение которого осуществляется в соответствии с Федеральным законом № 209-ФЗ, за исключением лиц, являющихся кредитными организациями и некредитными финансовыми организациями в соответствии с Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»;

2) некоммерческие организации, сведения о которых содержатся в едином государственном реестре юридических лиц и которые действуют в одной из следующих организационно-правовых форм:

товарищества собственников недвижимости;

потребительские кооперативы, за исключением лиц, признаваемых некредитными финансовыми организациями;

казачьи общества, внесенные в государственный реестр казачьих обществ в РФ;

общины коренных малочисленных народов РФ;

религиозные организации;

благотворительные фонды;

3) некоммерческие организации – исполнители общественно полезных услуг, которые соответствуют требованиям, установленным Федеральным законом от 12.01.1996 № 7-ФЗ «О некоммерческих организациях», и сведения о которых содержатся в реестре некоммерческих организаций – исполнителей общественно полезных услуг.

При этом новые положения распространяются на некоммерческие организации, созданные гражданами для ведения садоводства, огородничества или дачного хозяйства до 01.01.2019 (дачное некоммерческое товарищество, садоводческий, огороднический или дачный потребительский кооператив, садоводческое, огородническое или дачное некоммерческое партнерство), при наличии сведений об указанных некоммерческих организациях в ЕГРЮЛ на день наступления страхового случая.

Отметим также, что в соответствии с новой редакцией Федерального закона № 177-ФЗ не подлежат страхованию в том числе следующие денежные средства:

размещенные на публичных депозитных счетах;

размещенные некоммерческими организациями, которые выполняют функции иностранного агента и сведения о которых содержатся в реестре некоммерческих организаций, выполняющих функции иностранного агента, или в их пользу.

Зачем нужна система страхования вкладов?

Инициатором создания такой системы всегда выступает государство. Страхование депозитов работает как на просторах российских регионов, так и в других государствах.

Страхование преследует несколько важных целей:

- поддерживает стабильность финансовой системы;

- уменьшает риски, связанные с денежными операциями;

- минимизирует вероятность углубления экономических кризисов;

- уменьшает панические настроения среди клиентов банковских учреждений;

- сохраняет конфиденцию населения к банковским институтам.

Законодательные аспекты

Российская система вкладов физических лиц страхования основана на нормах закона одноименного закона. Фундаментом для членства в системе является открытие депозита.

Законом не предусмотрено оформление дополнительной документации для страхователя. Менеджмент системы страхования осуществляет Агентство по страхованию вкладов, которое организует деятельность финансовых учреждений в сфере защиты интересов вкладчиков. Агентство является крупной корпорацией, контроль над деятельностью которой осуществляет государство.

Страхование банковских вкладов физических лиц является частью государственной политики, направленной на синхронизацию механизма оказания банковских услуг и протекции граждан от финансовых убытков, появляющихся в результате использования пассивных банковских инструментов.

Объекты страхования

Основным объектом страхования являются персональные вклады граждан, включая зарплатные карты и именные сберегательные сертификаты.

Финансовая компенсация не выплачивается в отношении :

- финансовых активов, участвующих в банковской программе доверительного управления;

- вкладов, которые открыты в филиалах финансовых организаций, расположенных в других государствах

- денежных ресурсов, размещаемых на металлических счетах;

- денежных переводов, реализуемых без открытия специального счета;

- счетов ИП, используемых в ходе хозяйственной деятельности;

- электронной наличности.

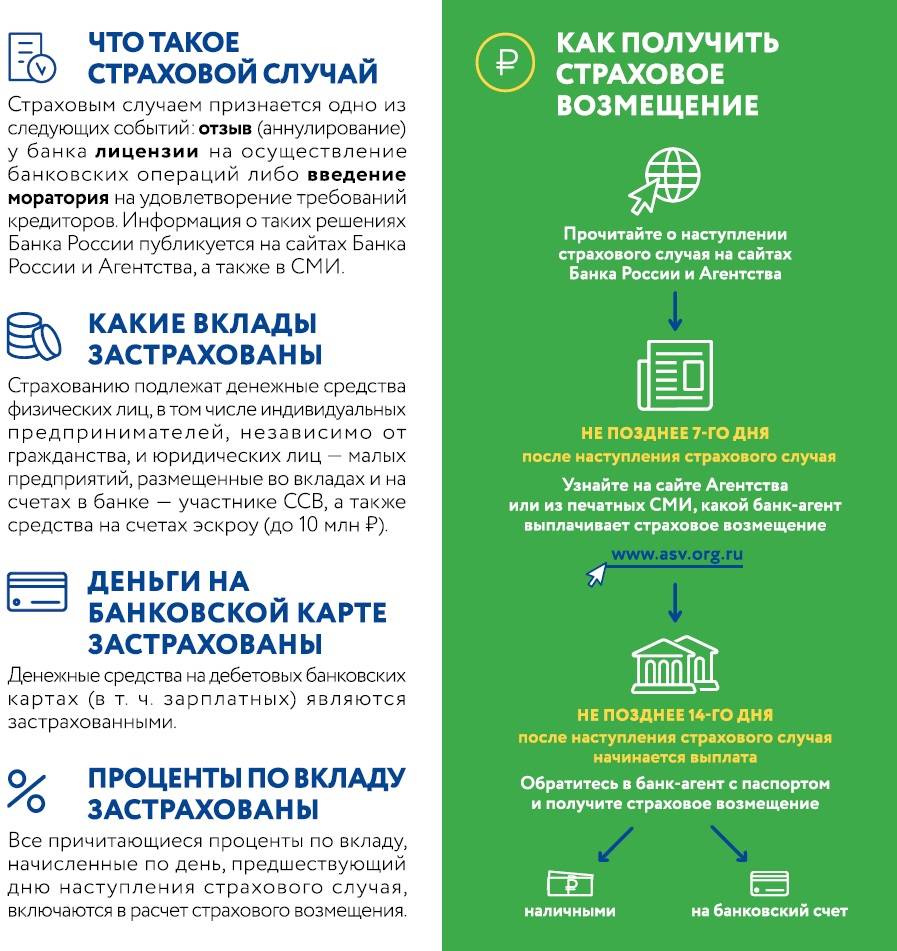

Страховые случаи

Страховое возмещение возникает в нескольких случаях, установленных законодательными нормами:

- отзыв лицензирующих документов у банка, инициированный регулятором в связи с сложным финансовым положением или наличием проблемных направлений деятельности;

- введение процедуры приостановления погашения обязательств перед кредиторами финансовой организации.

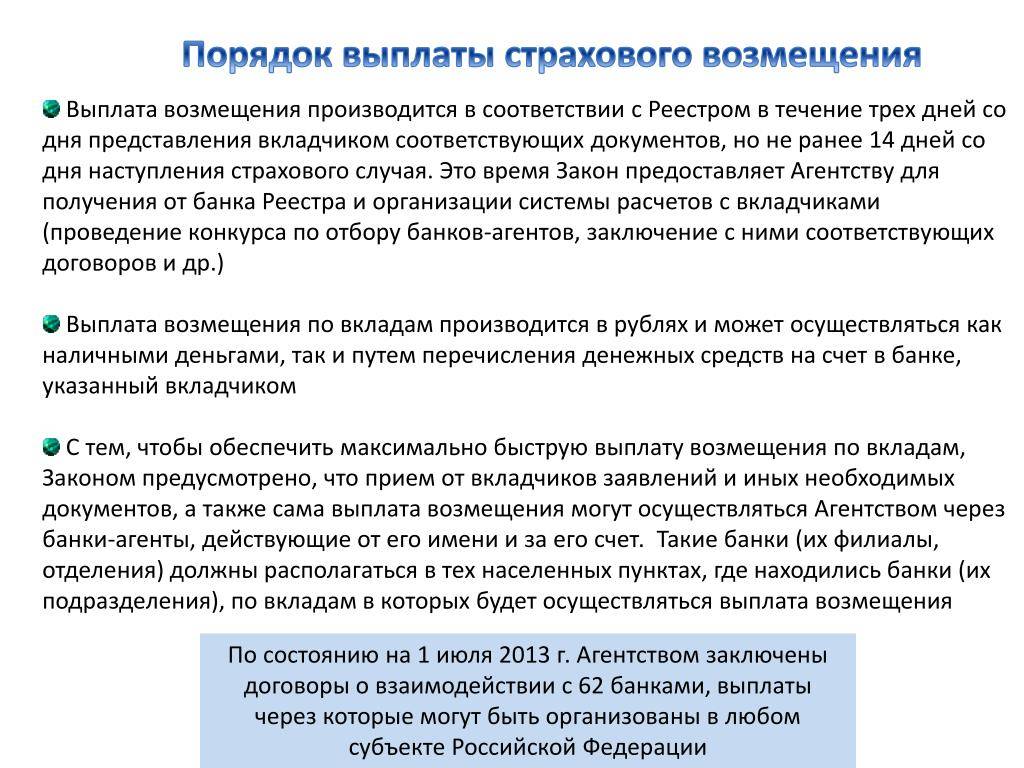

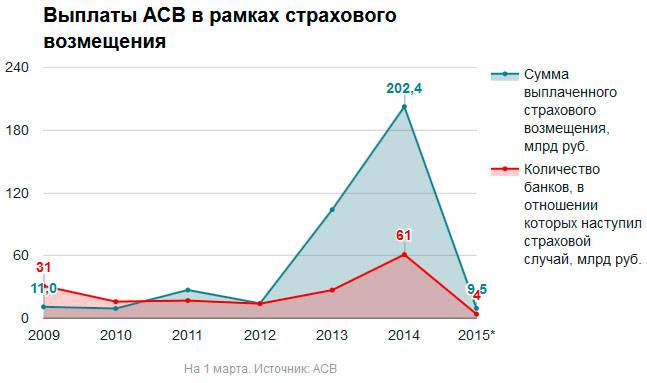

Порядок совершения выплат

Денежные выплаты по банковским вкладам физических лиц, страхование которых осуществлялось по стандартному принципу, происходят в течение 2 недель. Отчетной точкой является дата наступления события, которое расценивается как страховой случай. При этом вкладчику необходимо посетить Агентство с заявлением о совершении страховых выплат в отношении вкладов. Срок рассмотрения документации в агентстве составляет не более 3 суток.

Получить деньги можно в офисах Агентства или в уполномоченных финансовых учреждения, перечень которых можно узнать в АСВ. Сумма и схема предоставления финансовых средств определяется в персональном порядке с учетом количества вкладчиков банка и суммы депозитов.

Претендовать на выплаты может вкладчик, а также его наследники. Единственным условием является вступление в наследство на момент лишения финансовой организацией разрешительной документации или наступления иного страхового случая.

Максимальная сумма возмещения

Обязательное страхование вкладов физических лиц предусматривает 100 процентное денежное возмещение, в ситуации, когда размер депозита составляет менее 700 тысяч рублей. Если сумма открытого счета, превышает установленное значение, вопросы выплаты денежного возмещения решаются в индивидуальном порядке.

Система страхования не предполагает интеграции вкладов, открытых в различных финансовых учреждениях. Они рассматриваются, как автономные единицы. Если у вкладчика имеются пассивы перед банком (кредит), то сумма страхового возмещения в обязательном порядке уменьшается на остаток ссудной задолженности, зафиксированный на момент лишения банка разрешительных документов.

Список вкладчиков составляется Агентством самостоятельно. Организацией также производится расчет компенсации, положенной каждому вкладчику. О начале совершения выплат официально сообщается на интернет ресурсе агентства.

Когда средства получены в наследство

Страховка в повышенном размере выплачивается при возникновении страхового случая в период 3 месяцев после оформления бумаг о наследстве.

Например, человек вступил в наследственные права, а в состав наследства входит депозит на 3 миллиона рублей. Если в период 3 месяцев средства зачисляются на счет наследника или счет наследодателя перерегистрируется на его имя, но при этом у кредитной организации возникает страховой случай, то все 3 миллиона рублей будут выплачены вкладчику. В случае простого депозита эта сумма составила бы только 1,4 миллиона рублей.

Однако если наследственное право не оформлено документально, а средства зачислены на счет лишь спустя 6 месяцев, то страховка будет выплачена также в сумме 1,4 миллиона рублей.

Существует еще один нюанс: средства в рамках наследства должны быть зачислены на счет наследника исключительно безналичным методом. К примеру, если родственник передал своему наследнику 2 миллиона рублей наличными, а тот в свою очередь оформил вклад, то возмещение в этом случае также будет предоставлено в сумме 1,4 миллиона рублей.

Таким образом получение средств в качестве наследства и их хранение на депозите в надежде на повышенную страховку не представляется возможным на законодательном уровне, поскольку наследники и граждане, продавшие недвижимость получают 3 месяца решение сопутствующих проблем, а далее эти категории граждан становятся простыми вкладчиками.

Кто осуществляет страховые выплаты по вкладам?

Благодаря некоммерческой государственной организации – Агентству, страхующему вклады (АСВ), происходит защита интересов вкладчиков и выполняются функции по обязательному страхованию депозитов. АСВ осуществляет страховую выплату вкладчикам по их вложениям. Денежные средства, выступающие в качестве страховых возмещений, формируются из фонда по обязательному страхованию вложений.

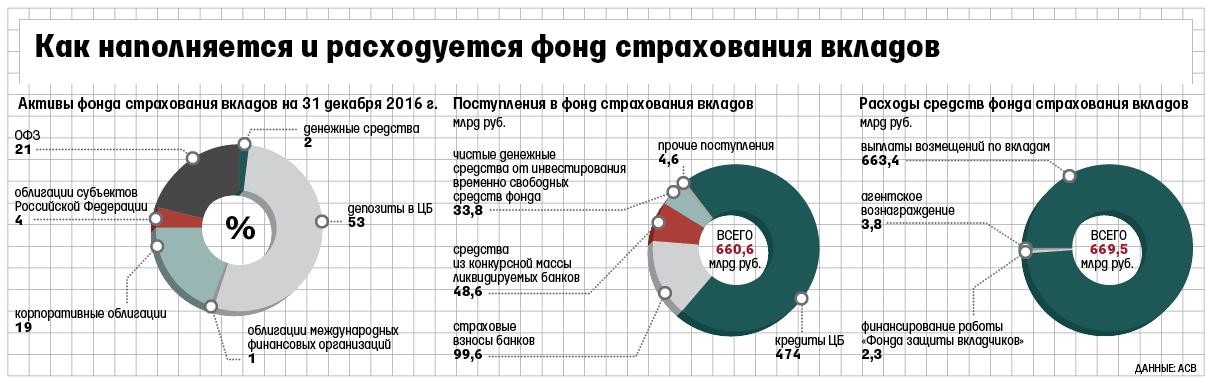

Этот фонд создается на основе следующих финансовых поступлений:

- имущественный взнос РФ;

- страховые взносы, выплачиваемые банками;

- размещение средств фонда в государственных, корпоративных ценных бумагах, как следствие – получение дохода.

Страховые взносы выполняют банки, которые являются участниками ССВ. Они каждый квартал переводят в АСВ взносы в размере 0,1% от общей суммы своих депозитов.

Общие моменты

В данной ситуации получается, что никакие кризисы уже не могут быть причиной потери денег клиентами банков.

Следовательно, наличие у банковской организации лицензии гарантирует, что в страховом случае ЦБ рассчитается со всеми вкладчиками средствами из резервного фонда.

Однако страхование оформляется не на все депозиты и предполагает соблюдение важных условий. Роль страховщика принадлежит Ассоциации страхования вложений частных лиц (АСВ).

Отдельно вкладчику ничего не придется заключать или обращаться в другую компанию, что является достаточно удобным.

Что это такое

Система страхования распространяется на финансовые средства частных лиц, какие находятся на счетах в банковских организациях и привлечены во вложения с причислением процентов.

Не застрахованными финансовыми средствами являются такие:

- На счетах частных лиц – бизнесменов без образования юр. лиц, когда вклад был оформлен для совершения предпринимательской деятельности.

- На счетах адвокатов, юристов и так далее, когда депозитный счет оформлен для совершения профессиональной работы.

- В депозитах на предъявителя.

- Денежные средства, предоставленные банковской организации на доверительных условиях.

- Электронные деньги.

- Вложения в офисах за границей Российской Федерации.

Список финансово-кредитных организаций

Страхование вкладов физических лиц в банках РФ перечень банков, которые входят в топ банковских организаций по оформлению вкладов:

| ВТБ 24 | Объединяет больше двадцати кредитных организаций. ВТБ 24 твердо сохраняет курс на повышение доверия клиентов, надёжность и открытость |

| Альфа Банк | Постоянно принимает участие в системе страхования вложений, владелец различных наград в финансовой области |

| Бинбанк | Гармонично сочетает опыт международных кредитных организаций с реальностями местного рынка. Каждый депозит частных лиц непременно страхуется по страховой системе |

| Газпромбанк | Сотрудничает с основными областями российской экономики, имеет филиалы во многих странах Европы. В банке есть более 4 000 000 частных лиц – клиентов |

| Дельтакредит | Любые действия частных лиц в банке непременно защищены страхованием. Здесь имеются хорошие предложения по оформлению депозитных счетов |

| Россельхозбанк | Данная компания, как и многие банковские учреждения России, участвует в системе страхования депозитных счетов, поэтому при страховой ситуации клиенты смогут получить определенную законодательством компенсацию. На сегодняшний день данная сумма не может быть выше 1 400 000 руб. При этом возмещению подлежат все счета с процентами, но не больше назначенной суммы |

Законные основания

Целями закона есть повышение привлекательности финансовых услуг банков для населения, закрепление доверия к российским кредитным компаниям, создание равных конкурентных условий для банков, которые привлекают депозиты физ. лиц.

Депозит будет отдан в размере 100 процентов от первоначальной суммы, но не выше назначенной суммы законодательством в 1 млн. 400 тыс. рублей.

Страховой случай настает в соответствии с ФЗ № 127 «О банкротстве банка», с момента лишения учреждения права на оказание услуг. С января 2004 года существует «Агентство по страхованию депозитов».

Данная организация гарантирует работу системы страхования депозитных счетов, возвращает средства, если имеет место страховой случай, проверяет страховой фонд и контролирует его деньги.

Порядок возмещения при наступлении страхового случая

Порядок возмещения, формирования выплаты и ее получения установлен ст. 12 ФЗ № 177-ФЗ. Все начинается с действий самой АСВ: агентство должно в течение недели с момента получения реестра от застрахованного банка разместить в издании Вестник Банка России объявление с указанием точного места и времени, где граждане смогут подать заявление на получение компенсации. Кроме того, АСВ обязано в течение месяца отправить каждому застрахованному вкладчику отдельное сообщение о возможности получения возврата.

Сроки возмещения

Подать заявление можно либо до окончания действия моратория, либо до полного завершения ликвидации банка в случае аннулирования лицензии. Практика показывает, что на полную ликвидацию организации чаще всего уходит от года до трех лет.

Что же касается сроков выплат, то согласованная с клиентом сумма переводится ему в течение 3 рабочих дней со дня представления вкладчиком в АСВ всех требуемых документов. При этом выплата не может быть произведена в срок меньше 14-ти дней с момента возникновения страхового случая.

Где и как можно получить деньги?

В информационном сообщении, публикуемом в «Вестнике Банка России», АСВ в обязательном порядке указывает свои банки-агенты или банки-партнеры, через которых и будут производиться выплаты. Соответственно, обращаться нужно в отделения указанных банков.

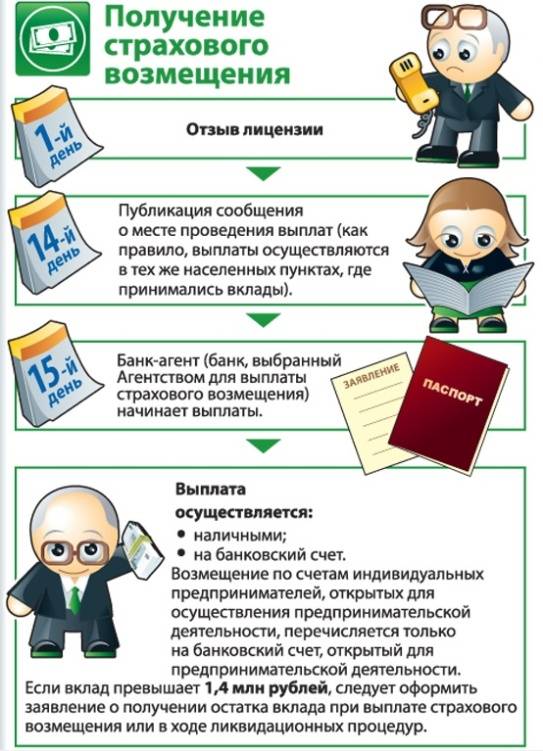

С собой нужно принести только паспорт, но документация о вкладе отнюдь не будет лишней — в случае возникновения споров эти бумаги можно будет сразу приложить к заявлению о несогласии. В отделении банка-агента гражданин получит выписку из реестра с указанием вклада и его состояния, бумаги со встречными требованиями и страховую документацию, в которой сразу же будет прописана сумма возмещения.

Если клиент согласен с условиями, ему нужно подписать ряд документов, и в тот же день он получит страховую выплату. Если же клиент не согласен с условиями, ему необходимо составить мотивированное заявление о несогласии. К нему прикладываются документы, подтверждающие позицию заявителя, после чего пакет бумаг передается сотрудникам банка-агента.

Деньги можно получить удобным клиенту способом: наличными в кассе банка либо безналичными на любой счет, открытый на имя вкладчика.

Денежные средства, которые не страхуются

- Находящиеся на счетах или вкладах, которые принадлежат адвокатам, нотариусам или другим лицам, и если эти счета или вклады используются для осуществления профессиональной деятельности, установленной федеральным законом.

- Вклады, сделанные физическим лицом на предъявителя или подтвержденные сберегательной книжкой, сертификатом на предъявителя. Страховые выплаты по вкладам данного типа также не предусмотрены.

- Которые были переданы физическим лицом в банк для доверительного управления.

- Если денежные средства размещаются в филиалах банков РФ за пределами России.

- Электронные деньги.

- Средства, которые находятся на номинальных счетах, кроме опекунских, бенефициарных и попечительских счетов.

Выводы

Государственным законодательством предусмотрена компенсация вкладов физических лиц в случае несостоятельности банка или наложения моратория на его деятельность. Все физические лица могут получить возмещение по своим вкладам в пределах максимально установленного размера.

Ответственность за выплату компенсаций несет государственный орган Агентство, которое выступает определенным гарантом страховой системы вкладов.

Вся деятельность банков контролируется Банком России, который выдает и забирает лицензии на право вести банковскую деятельность на территории России. Именно эти два органа обеспечивают надежность работы банковской системы в России и обязательное страхование вкладов граждан.