Citi Select

Если хочется получать кэшбэк за совершаемые покупки, гражданину другой страны стоит обратить внимание на кредитку под названием Citi Select. Требования к клиентам для оформления пластика точно такие же, как и для Просто кредитной карты, описанной выше

Оформить заявку вы сможете на сайте банка или лично в его отделении.

Условия обслуживания кредитки для иностранцев:

- лимит до 600 тысяч рублей;

- годовая плата составляет 950 рублей;

- льготный период до 50 дней;

- процентная ставка начинается от 20,9%;

- перевод на другую карту и снятие наличных обойдутся в 4,9% от суммы операции, но не менее 490 рублей;

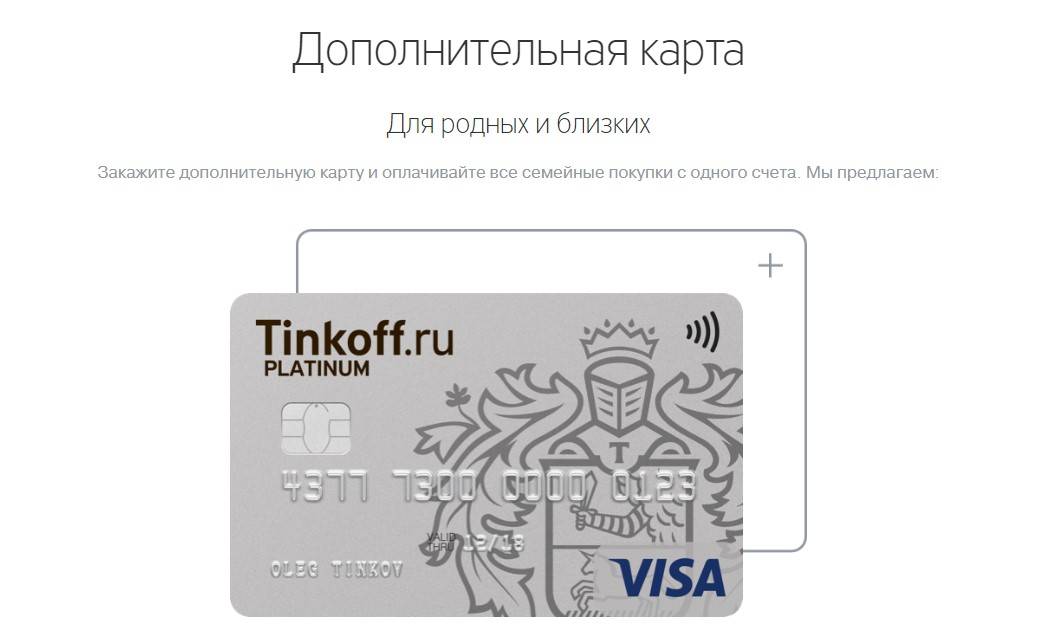

- можно оформить дополнительные карты, они будут стоит 450 рублей в год.

В отличие от Просто кредитной карты, за просроченный платеж банк взимает штраф. Его размер определяется условиями договора обслуживания. При несвоевременной оплате задолженности может накопиться немалая сумма долга за счет штрафных санкций.

Основная особенность кредитной карты Citi Select – возможность получать возврат за покупки. За каждые потраченные 30 рублей банк выдает 1,5 балла. Потратить накопленный кэшбэк можно при оплате поездки в такси, покупок в супермаркете, на АЗС и в кафе. Разрешается обменять их на бонусы от партнеров банка.

Возможные проблемы и нюансы

Несмотря на то, что сегодня только один российский банк предлагает оформить кредитный пластик иностранным гражданам, возможность получения доступа к заемным финансовым ресурсам для этой категории клиентов все-таки существует. Это объясняется тем, что некоторые банки идут навстречу иностранцам по вопросам кредитования, для чего требуется предпринять следующие шаги:

- предоставить ликвидный и ценный залог в виде недвижимости или транспортного средства. Такое обеспечение обычно не используется при изготовлении кредитных карт, но часто применяется при оформлении обычного кредита;

- стать клиентом банка, открыв депозитный счет или получив зарплатную карту финансовой организации;

- доказать собственную платежеспособность, приведя убедительные свидетельства наличия серьезного и регулярного дохода;

- предоставить банку договоры поручительства, заключенные с российскими гражданами.

Предъявляемые ими к потенциальным клиентам требования намного более лояльны, чем в банках. Поэтому иностранный гражданин может рассчитывать на получение кредита во многих крупных МФО. Естественно, речь в данном случае не идет об изготовлении кредитной карты.

Кроме того, сотрудничество с микрокредитными компаниями имеет очень серьезный недостаток – большую процентную ставку. Поэтому намного правильнее и экономически выгоднее предпринять все возможные действия для получения кредита в банке.

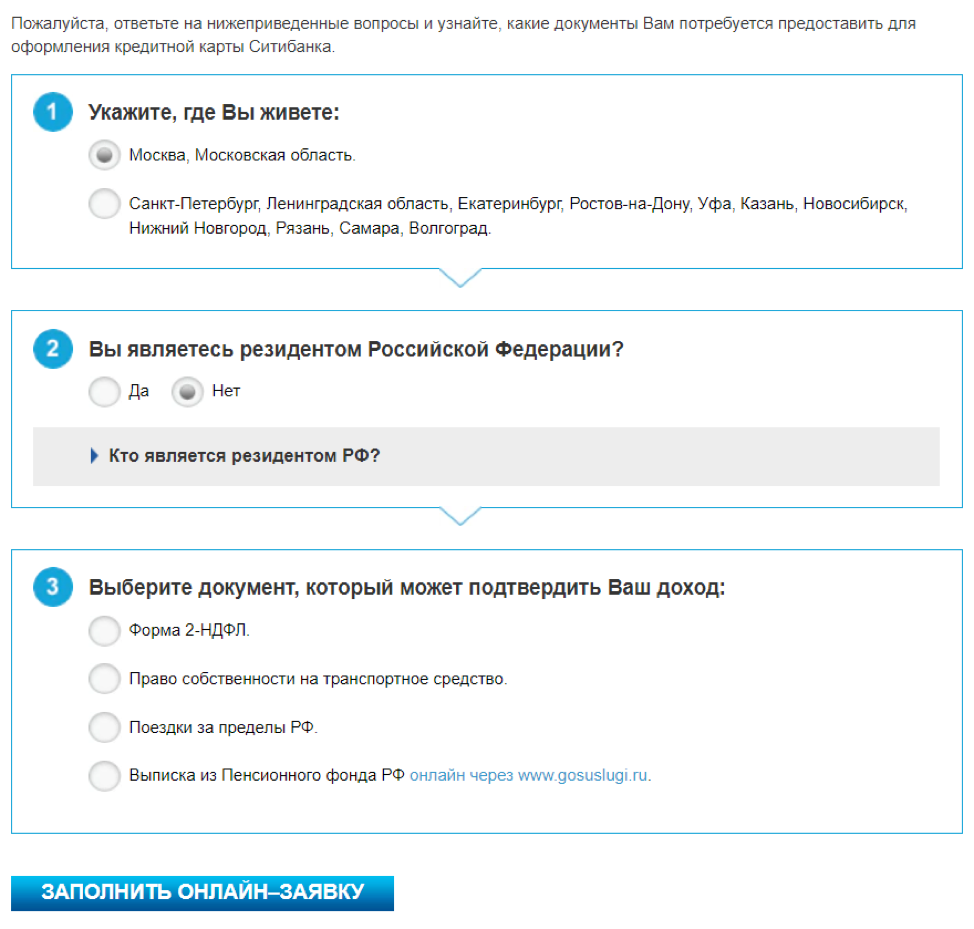

Просто кредитная карта

Начинает ТОП стандартный пластик с креативным названием – «Просто кредитная карта». Она доступна для оформления нерезидентам старше 22 лет

Важное условие – физическое лицо должно жить и работать в населенном пункте, где есть отделение Ситибанка. Доход потенциального заемщика должен быть более 30000 рублей в месяц

Подтверждать доход не придется, если у вас есть кредит в другом финансовом учреждении, или вы уже обслуживаетесь в Ситибанке.

Базовые условия тарифа таковы:

- максимальный кредитный лимит – 300000 руб. В индивидуальном порядке сумма может быть увеличена до 1000000 руб.;

- грейс-период – до 50 суток;

- стоимость годового обслуживания – 0 рублей;

- годовая ставка от 20,9%. Определяется индивидуально для каждого клиента;

- комиссия за переводы средств – 4,9% от суммы платежа, но не менее 490 руб.

Карта не просто так входит в ТОП лучших кредиток. Согласно условиям, комиссия за снятие наличных с кредитного счета не взимается, при проведении операции через банкоматы Ситибанка. Также услуга СМС-информирования предоставляется бесплатно. Штрафов за просрочку платежей нет. К кредитной карте можно подключить программы лояльности от партнеров банка и получать хорошие скидки, участвовать в различных акциях.

Потенциальному заемщику, при подаче заявления, придется представить паспорт и второй документ из утвержденного перечня. Это справка о доходах, ПТС, СТС или загранпаспорт с печатями, подтверждающими выезды за границу за последний год.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Если вы уже обслуживаетесь в банке, ничего кроме паспорта предоставлять не нужно.

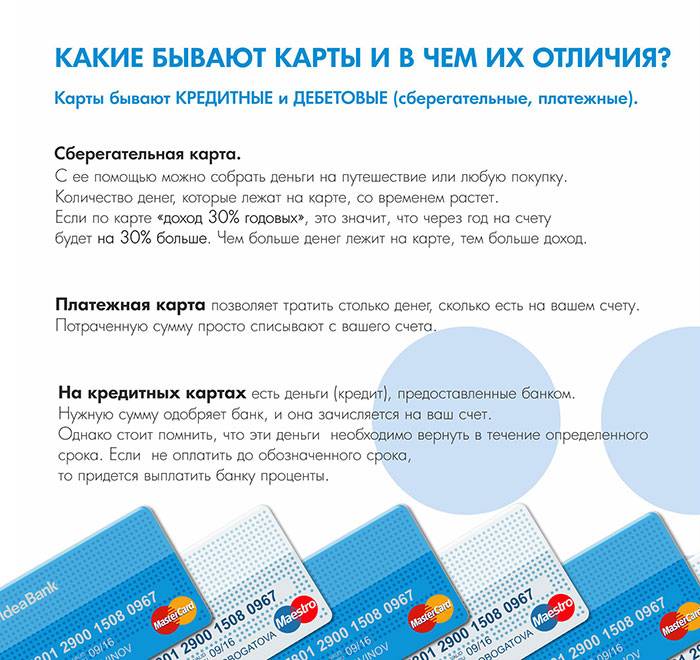

Какую карту можно оформить?

Многие кредитные учреждения не желают выдавать иностранцам карты среднего класса по типу:

- Visa Classic.

- MasterCard Standart.

Легче получить такие карты, как Maestro или Visa Electron, т. к. годовое обслуживание по ним не взимается. Выпуск неименной карты моментальной выдачи для иностранца, в принципе, не проблема. Например, в Сбербанке доступно получить любую дебетовую карточку платежных систем Visa или Mastercard. Можно рассмотреть карту Momentum с бесплатным обслуживанием. Выпуск именной карты может занять до 2 недель.

В основном граждане других стран используют дебетовые карты в период длительных командировок в Россию, поэтому нет смысла выбирать карты высшего класса. Если же нужны статусные карточки, то придется соответствовать более высоким требованиям банка, например, открыть вклад.

Другие карты для покупок за рубежом и в иностранных интернет-магазинах

● Если у Вас есть «Сверхкарта», у которой приветственный период ещё не истёк, т.е. положен кэшбэк в 7% на все покупки, то можно смело ехать с ней за границу. Кэшбэк перекроет дополнительные комиссии и конвертации.

● Платиновая «Кредитная карта Мира» от «ВТБ 24» тоже весьма выгодна для поездок за рубеж, поскольку за границей по ней начисляются двойные баллы (реальный кэшбэк получается где-то 4-5%). Плата за выпуск 850 руб., карточка бесплатна при обороте трат в 65 000 руб./мес., иначе обслуживание стоит 850 руб./мес. Однако эта карта всё-таки из другой весовой категории, премиальную кредитку дадут далеко не каждому, к тому же требование к обороту тоже не маленькое, поэтому в сегодняшнем сравнительном обзоре карта не участвовала.

● На всякий случай не помешает оформить бесплатную мультивалютную карточку «БКС Банка», у неё основным можно сделать рублёвый, долларовый или евровый счёт. Курс конвертации в интернет-банке весьма выгодный. Карточка подойдёт для покупок в долларах и евро с соответствующих счетов, а вот покупки в «тугриках» по ней лучше не совершать.

UPD: 25.01.2018

● При покупках в иностранной валюте по карте «Мегафон» используется выгодный курс конвертации МПС MasterCard на день фактического проведения операции по счету:

● У “Райффайзенбанка” есть карта “Афиша Рестораны”, по которой положен 10% кэшбэк за покупки в категории “Кафе и Рестораны” (MCC: 5811-5814) за рубежом. Месячный лимит кэшбэка 2500 руб. (выплачивается рублями на счет карты раз в месяц):

Курс конвертации, правда, у “Райфа” драконовский, где-то +4,5% к курсу ЦБ РФ с учётом дополнительной комиссии в 1,65% за покупки в валюте, отличной от валюты счета. Так что от кэшбэка остается около 5%, что всё равно выгодно.

Для участия в бонусной программе нужно совершить первую покупку по карте в течение 180 дней с момента получения карты:

До 31 марта 2018 года можно оформить карту “Афиша Рестораны” с первым бесплатным годом обслуживания, со второго года плата составит 900 руб./год (обычная цена карты без пакета услуг 2900 руб./год):

В качестве бонуса к карте “Афиша Рестораны” от “Райфа” положена бесплатная страховка в путешествиях для всей семьи от компании “Альфа Страхование”. Подробно о предлагаемой страховке можно почитать здесь.

Необходимые документы

При обращении в российский банк за оформлением кредитной карточки иностранный гражданин обязан предъявить следующий набор документов:

- иностранный паспорт, который дополняется нотариально заверенным переводом;

- один из двух документов – разрешение на временное проживание или вид на жительство;

- действующий трудовой контракт и официальное разрешение на работу в РФ;

- документы, которые подтверждают необходимый для получения кредитки уровень дохода – справка с работы по форме 2-НДФЛ, трудовой контракт, сведения об иных источниках дохода и т.д.

Как следует из приведенного списка, единственным существенным отличием в требованиях к россиянам и иностранцам выступает необходимость предъявить действующий ВНЖ или РВП. В остальном условия оформления кредитной карточки не различаются.

Какие отечественные банки готовы дать кредит нерезидентам?

Подданным других государств вполне возможно найти финансовую организацию, готовую кредитовать любые нужды иностранца. Вот и банковские карты для детей выдает не каждый банк, но такие эмитенты все же есть на рынке финансовых услуг.

Банки, дающие кредит иностранным гражданам:

- Райффайзенбанк,

- ВТБ24,

- Росбанк,

- Ситибанк,

- Альфа-Банк,

- банк Сосьете Женераль Восток

- Пробизнесбанк.

Есть и другие представители лояльного кредитно-финансового сектора. Но не все кредитные продукты доступны иностранцам – необходимо внимательно изучать условия предоставления заемных средств, ведь в одном и том же банке ипотека может быть выдана нерезиденту РФ, а потребительский необеспеченный кредит требует наличия гражданства.

В любом случае требования к «забугорным» клиентам будут несколько иными, да и пакет документов придется приготовить пообъемней, однако, получить кредит в этих банках вполне реально, даже при отсутствии российского гражданства.

Можно ли получить потребительский кредит иностранным гражданам?

Потребительский кредит выдается наличными и является не целевым займом. Такой вид кредитования при обращении иностранных граждан достаточно рискован, а потому банки стараются избегать таких заемщиков. Если кредитор и соглашается выдать займ, то ставки будут максимально высокими, срок максимально маленьким, и потребуется весь спектр всевозможных справок и свидетельств.

При потребительском кредите очень важно предоставить гарантии – вклад, высокий и постоянный доход, залоговая недвижимость и т.д., в противном случае велик риск отказа. При потребительском кредите очень важно предоставить гарантии

При потребительском кредите очень важно предоставить гарантии

Кто может рассчитывать на кредит?

Вероятность одобрения кредита во многом зависит от того, в каком статусе гражданин пребывает на территории России. Условно иностранных граждан можно разделить на несколько основных групп:

- Постоянно проживающие – граждане, имеющие вид на жительство и, соответственно, право на постоянное проживание на территории РФ.

- Временно проживающие – лица, получившие разрешение на временное проживание в России (до получения вида на жительство).

- Временно пребывающие – граждане, находящиеся на территории России строго ограниченный период.

- Апатриды – физические лица без гражданства.

Гражданам СНГ, имеющим вид на жительство, легче всего получить кредитные средства. Для банка факт получения ВНЖ является показателем надежности клиента и косвенным доказательством того, что после получения кредита он не уедет из страны вместе с полученными деньгами.

Менее всего банки склонны доверять гражданам, пребывающим на территории РФ временно.

При подаче заявки на кредит гражданам СНГ следует учитывать, что период кредитования ограничивается сроком регистрации в России. А в некоторых случаях банки обязывают вносить заключительные платежи не менее чем за 3 месяца до истечения срока регистрации.

Это интересно: Какие банки дают кредит пенсионерам: познаем со всех сторон

Кредит в Сбербанке для иностранцев

Сбербанк тщательно проверяет каждого клиента и не согласится оформить кредит иностранцу без соответствующего документа с видом на жительство и паспорта. Чем больше нитей, связывающих с Российской Федерацией у мигранта будет, тем выше шансы на положительный вердикт.

Специалисты Сбербанка в обязательном порядке обращают внимание на трудовой стаж гражданина, наличие семьи, есть ли судимость и какой уровень дохода. Также немаловажным фактором для принятия решения является наличие недвижимости

Для всех остальных категорий граждан единственное, что могут выдать в банковском учреждении — дебетовую карту для зарплаты. Чтобы ее получить, необходимо предоставить паспорт, РВП и документ, подтверждающий трудоустройство.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

В какой банк обратиться?

В настоящее время кредитные карты для нерезидентов РФ выдает только одна финансовая организация. Иностранные граждане могут оформить кредитку в Ситибанке. Учреждение предлагает несколько тарифных планов, из которых можно выбрать наиболее подходящий.

Недавно возможность для нерезидентов оформить кредитный пластик была в Альфа-Банке и КредитЕвропаБанке. Но сегодня организации отказались от этих программ. Требования к заемщикам стали жестче из-за сложной экономической ситуации в стране. Все-таки риски кредитования иностранных граждан больше, чем при обслуживании резидентов.

Представим обзор лучших кредиток, предлагаемых в Ситибанке для иностранцев. Разберем отдельно каждый продукт.

Готовимся к поездке за рубеж

Использование кредитки за границей может происходить не всегда, но как запасной кошелек на непредвиденный случай она просто незаменима. С кредитной картой можно не беспокоиться, что в поездке неожиданно закончатся деньги. Не нужно декларировать наличные на границе или покупать валюту в специальных пунктах обмена.

Если вы бываете в других странах, следует заранее позаботиться о кредитной карте, которая будет удобна в путешествии

При выборе необходимо обратить внимание на несколько важных параметров. Какие вопросы задать банковскому менеджеру?

Как происходит конвертация при оплате в иной валюте и какая комиссия взимается? Открывать рублевую кредитку может быть невыгодно.

- Размер комиссии за обналичивание лимита в другой стране. Делать это не рекомендуется, ведь плата будет списана сразу двумя банками – эмитентом и владельцем банкомата. Расходы за операцию снятия наличных могут быть слишком высокими. Да и в России многие банки берут за подобные транзакции большой процент.

- Плата за безналичное использование кредитной карты. Несмотря на то, что кредитка предназначена для таких операций, за границей может взиматься дополнительная комиссия. Впрочем, процент будет незначительным по сравнению со снятием денег с карточки. Некоторые банки и вовсе не берут никакую комиссию за оплату товаров или услуг по терминалу.

- Действие льготного периода. Он может распространяться только на безналичные операции, совершенные на территории России. За границей же грейс сразу прекращается. Значит, будет начисляться процент согласно условиям тарифного плана.

- Порядок действий в случае утраты кредитной карты в другой стране. Лучше остановить свой выбор на банке, у которого есть партнеры за границей. В таком случае решить проблему будет куда проще – вы сможете быстро заблокировать пластик и заменить его на новый. Если у вашего банка нет зарубежных партнерских организаций, закажите дополнительную карту и храните ее отдельно от основной. В случае утери вы сможете расплачиваться кредитной карточкой, как и прежде.

Все эти детали тарифного плана следует уточнить еще до оформления кредитной карты. Сразу же сообщите банковскому менеджеру, что планируется использование кредитки за границей. Практически в любом банке есть пластик для путешественников. Или же универсальные тарифы, такие как кредитная карта Сбербанка.

Как взять деньги в МФО гражданам СНГ

Это очень сложная процедура, которая возможна в редких случаях. МФО редко решаются на предоставление подобных услуг, поэтому найти такую инстанцию будет почти невозможно. Микрокредит гражданам СНГ выдаётся только при условии высокого заработка и выгодных процентов. Часто ставка может составлять больше 500%, что невыгодно для клиентов. Поэтому выдача денег проводится с опасением, что человек уедет на родину, а платёж так и останется не погашенным.

Безработный ни через интернет, ни в отделении не сможет получить деньги. Даже если он получает деньги на территории России, кредитование не сможет произойти. Перед посещением МФО лучше попытать удачу в национальных банках, хотя бы послать заявки на займ онлайн. Через интернет гражданам Киргизстана, Казахстана и подобных регионов также получить деньги будет сложно.

Какие банки дают кредит иностранным гражданам с видом на жительство?

Иностранцам, имеющим вид на жительство в РФ, оформить кредитную программу могут такие банки:

| 1. Почта Банк | Программа: «Первый почтовый 12,9%» | Проценты: 12,9% |

| 2. Ренессанс Кредит | Кредит «Наличными» | Процент за год: от 11,9% |

| 3. Сити Банк | Ссуда «Потребительская» | Процентная ставка: от 14% и выше |

| 4. Бинбанк | Кредитный продукт «Потребительский на 12 месяцев» | от 10,99% |

| 5. Банковское учреждение ВТБ | Займ»Наличными» | Переплата за год в процентах: от 12,9% |

| 6. Московский кредитный банк | Кредитная программа «Нецелевой без залога» | Ставка: 14% |

| 7. Восточный | Банковский продукт «Под залог+» | Проценты за годовое использование: от 9,9% |

| 8. Банковское учреждение Локо | Оформить программу «Под залог автомобиля» | Процентная ставка: от 12,4% |

| 9. Райффайзен | Займ»Персональный» | От 11,9% и выше |

| 10. ВТБ 24 | Кредитный продукт «Крупный» | Ставка по процентам: 15,5% |

Только наличие всех документов и прозрачной истории у субъекта другого государства позволит кредиторам РФ положительно отреагировать на желание получить займ.

Отделения и банкоматы Кредит Европа Банка в Москве

Самообслуживание | Банкомат | г. Москва, бул. Ходынский, д. 4 На карте | круглосуточно | |

Отделение «Тверское» | Отделение | г. Москва, ул. 1-я Тверская-Ямская, д. 23/1 На карте | Касса: пн.-пт. с 09.30 до 20.30, перерывы 14.00 до 14.45, 19.45-20.00 Обслуживание физических лиц: пн.-пт. с 09.00 до 21.00 Обслуживание юридических лиц: пн.-пт. с 09.00 до 21.00 | +7 (495) 723-74-40 |

Самообслуживание | Банкомат | г. Москва, ул. Вешняковская, д. 18а На карте | круглосуточно |

Список банков

Сбербанк готов дать кредит иностранным гражданам под поручительство компании-работодателя, если у них есть постоянное место жительства в РФ. В принципе, Сбербанк вообще не указывает прямо, что кредитует только граждан РФ. Требование наличия гражданства предъявляется только к поручителям.

Промрегионбанк тоже не смущает отсутствие данной формальности, лишь бы была постоянная регистрация. В списках документов, необходимых для получения кредита, банк подробно указывает, какие документы должны предоставить разные категории клиентов: граждане РФ, иностранцы, лица без гражданства, беженцы и т.д.

Попробуйте обратиться в банк, основанный вашими соотечественниками. Например, «Азия-Инвест Банк» – дочернее предприятие Национального Банка Узбекистана. Стало быть, те кто родом из Узбекистана могут рассчитывать на его помощь.

Также можно обратиться в банки, известные демократичным отношением к клиентам. Альфа Банк, Ситибанк, ЮниКредит Банк, КБ Петрокоммерц, Зенит, Райффайзенбанк и др. Как уже было сказано, вопрос, скорее всего, придется решать в индивидуальном порядке.

Принимать заявку сразу банк наверняка откажется, но согласится выслушать, какие гарантии своей благонадежности как заемщика вы можете предоставить.

В Москве и Санкт-Петербурге иностранцу проще получить кредит, чем в регионах. Собственно, в «двух столицах» и банков больше.

Какие карты использую сама

Обычно, отправляясь за границу я беру 4 карты и сейчас поясню почему.

- Тинькофф Black Visa дебетовая – моя основная карта. На ней лежат все средства.

- Кукуруза MasterCardWolrd – расходная карта, на балансе всегда минимум, необходимый на один день.

- Тинькофф Платинум MasterCard кредитная – использую при бронировании отелей и аренде авто. Она же, подстраховывает основную карту.

- Сбербанк MasterCard кредитная – беру с собой только потому, что Центральный банк России. Совсем не использую, страховка на случай блокировки Тинькофф.

Карту Кукуруза держу как расходную и всегда ношу с собой. На ней обычно лежат средства, необходимые на один день. Вечером захожу в личный кабинет банка Тинькофф и перевожу с дебетовой карты банка Тинькофф сумму, которая мне понадобится на следующий день. Этим я гарантирую себе безопасность при потере и краже, плюс выигрываю на конвертации по ЦБ.

Кредитную карту банка Тинькофф использую для арены авто или бронирования отелей, где берется определенный залог (депозит), деньги замораживаются на какой то срок. Гораздо удобнее использовать кредитные средства для этих целей, оставляя свои при себе. Благодаря беспроцентному лимиту, в данном случае я ничего не теряю.

Кредитная карта Сбербанка, это конечно сильная перестраховка. Кто-то сейчас подумает, что страдаю паранойей. Однако, блокировка карт совсем не редкость. К тому же, не так давно, я по глупости попала в очень неприятную ситуацию и осталась без средств в далекой стране. Эту историю Вы можете прочитать здесь. Теперь запасная карта карман мне совсем не тянет.

Если вы редко выезжаете за границу и в наличии имеете только карту Сбербанка, то можно обойтись ей. В этом случае постарайтесь не снимать наличные в банкоматах и следите чтобы она не потерялась.

Если же вы путешествуете даже пару раз в год, или выезжаете в долгосрочные поездки, лучше оформить хотя бы одну карту Тинькофф. Таким образом вы немного сэкономите на конвертации и получите финансовую защищенность за рубежом. Карта банка Тинькофф не будет лишней, она удобна и выгодна даже при использовании дома.

Какой банковской картой лучше пользоваться за границей, во многом зависит от страны. Рассмотреть все варианты в рамках одной статьи невозможно. Читайте отзывы и обзоры, это никогда не будет лишним.

О том какие вообще деньги брать за границу, я подробно написала в отдельной статье, которую вы можете увидеть здесь.

Сейчас ненадолго прощаюсь.

Татьяна Соломатина

Какие документы понадобятся?

Итак, для выдачи карты иностранцу банковским учреждениям недостаточно только вида на жительство вместо паспорта РФ.

Список даже для обычной кредитки с небольшим лимитом довольно громоздкий, а именно:

- Национальный паспорт (копия) – с переводом первых 2-х страниц на русский язык, нотариально заверенных.

- Виза (копия).

- Документ, подтверждающий право пребывания/проживания нерезидента в РФ.

- Трудовое соглашение, заверенное работодателем, где указан срок действия.

- Справка по форме 2-НДФЛ за последние 3 месяца.

- Характеристика с места работы (если потребует банк).

Иностранный гражданин также может привлечь к получению карты поручителя, которым будет человек с российским гражданством, достаточным уровнем официального дохода и хорошей кредитной историей.

Список документов

Список документов для оформления услуг меняется от одной организации к другой, а также от вида ссуды, которую оформляет клиент. Конкретный список не закреплен законодательством. Однако банки в целом работают по одной и той же схеме, а значит, необходимые бумаги не будут слишком отличаться.

Важно! Перед тем как перейти к сбору документов, обязательно уточните их список у сотрудника в банке.

В пакет документов могут входить:

- паспорт или иной документ, подтверждающий личность;

- перевод удостоверения личности, заверенный нотариусом;

- свидетельство о заключении брака;

- разрешение на временное проживания или вид на жительство;

- виза или миграционная карта;

- копия трудового договора;

- копия трудовой книжки, подписанная руководителем организации или предприятия, с печатью;

- справка 2-НДФЛ;

- ИНН;

- СНИЛС;

- документы, разрешающие работу на территории РФ.

Если ваши источники дохода находятся за пределами России (например, собственный бизнес), вы также можете отправить заявку на кредит. Однако факт дохода нужно будет подтвердить соответствующими документами с переводом их на русский язык. Перевод для всех документов нужно заверить у нотариуса.

Займы от Байбол

Еще один вариант оформления кредита в Москве гражданами иностранных государств. Это компания, которая занимается помощью мигрантам, оказывает юридическую и финансовую помощь, помогает с жильем и работой. Здесь же можно получить небольшой кредит.

Байбол сотрудничает с россиянами, гражданами Кыргызстана, Узбекистана и Таджикистана. Организация выдает различные виды займов. Есть просто потребительские, групповые, на патенты. Если рассматривать стандартный, нецелевой кредит, то его сумма может достигать 100000 рублей, срок — до 12 месяцев.

Для получения кредита нужен паспорт, РВП с регистрацией, граждане Узбекистана и Таджикистана предоставляют патент

Важно, чтобы потенциальный заемщик работал, от него требуется трудовой договор. . Экспертное мнение: Кредиты для иностранных граждан — рискованные продукты, которые на российском рынке встречаются крайне редко

Даже если взять в расчет МФО, все стандартные компании выдают займы только россиянам. Иностранцу подойдут только специальные компании с продуктами, ориентированными на эту категорию заемщиков. Полностью онлайн с переводом на карту или выдачей через Юнистрим денег не получить. Посещение офиса и передач полного пакета документов — обязательное условие.

Экспертное мнение: Кредиты для иностранных граждан — рискованные продукты, которые на российском рынке встречаются крайне редко. Даже если взять в расчет МФО, все стандартные компании выдают займы только россиянам. Иностранцу подойдут только специальные компании с продуктами, ориентированными на эту категорию заемщиков. Полностью онлайн с переводом на карту или выдачей через Юнистрим денег не получить. Посещение офиса и передач полного пакета документов — обязательное условие.

Похожие потребительские кредиты для иностранных граждан в Москве от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Обеспечениеи подтверждениеменьше требованийбольше требований | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|

от 2 % ежемес. платеж от 262 $переплата от 33 $ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 3 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 2 % ежемес. платеж от 231 €переплата от 29 € | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 3 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 5 % ежемес. платеж от 235 €переплата от 75 € | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 6,5 % ежемес. платеж от 268 $переплата от 110 $ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 8 % ежемес. платеж от 17 397 ₽переплата от 8 772 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 3 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 8 % ежемес. платеж от 270 $переплата от 136 $ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 8 % ежемес. платеж от 239 €переплата от 120 € | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 8,5 % ежемес. платеж от 17 443 ₽переплата от 9 327 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 10 % ежемес. платеж от 17 583 ₽переплата от 10 998 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы нет требований | Оформитьв отделении банка | ||

| Все о кредите | |||||

от 10 % ежемес. платеж от 17 583 ₽переплата от 10 998 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

10,99 % ежемес. платеж 17 675 ₽переплата 12 104 ₽ | залогпоручительствоподтверждение дохода | Страхование объекта недвижимости от рисков утраты или повреждения На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

16 % ежемес. платеж 18 146 ₽переплата 17 754 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 4 мес. на последнем месте | Оформитьв отделении банка | ||

| Все о кредите |

Выдают ли банки кредитные карты для нерезидентов?

В настоящее время только один российский банк – Ситибанк – выдает кредитные карты нерезидентам. Речь в данном случае идет о самом популярном продукте финансовой организации под названием «Просто кредитная карта». Основные условия ее обслуживания таковы:

- до 50 дней льготного периода;

- бесплатные выпуск, обслуживание и обналичивание;

- до 2% кэшбэка при совершении покупок в иностранной валюте;

- кредитная линия в размере до 300 тыс. руб.;

- процентная ставка на уровне от 13,9% до 32,9%.

Важно отметить, что офисы Ситибанка работают сразу в нескольких крупных городах страны. В их число, помимо Москвы и Петербурга, входят Волгоград, Нижний Новгород, Казань и несколько других населенных пунктов

Некоторое время назад возможность получения кредитных карт иностранными гражданами декларировали Альфа-Банк и Кредит Европа Банк. Но сегодня они отказались от подобной практики.

Несколько иначе выглядит ситуация с дебетовыми пластиками. Их оформление для нерезидентов возможно сразу в нескольких банках страны, включая самый крупный – Сбербанк России.

Заключение

В вопросе выдачи кредитов московские банки с осторожностью относятся к иностранным гражданам, в том числе и к тем, которые приехали из стран СНГ, поскольку они являются для финансовых компаний группой «повышенного риска». Получить одобрение банка иностранцам очень не просто

Такие заемщики обычно должны предоставлять больше документов, справок, подтверждающих финансовую надежность клиента и гарантирующих возврат ссуды в срок. Более охотно банки рассматривают возможность выдачи ипотечного кредита, так как приобретаемое жилье одновременно служит залогом. Наличие любое другого имущества, недвижимости, возможность заручиться поддержкой гаранта упрощает получение кредита нерезидентами.

При необходимости получить денежную сумму как можно быстрее гражданин другого государства может обратиться в МФО, где вся процедура выдачи займа гораздо проще, но и проценты в них значительно выше обычных.

В любом случае, Москва предоставляет мигрантам широкий выбор для решения возникших финансовых проблем.