Порядок проведения рефинансирования ипотеки в Газпромбанке

Если клиент решился на перекредитование ипотеки в ГПБ, то ему необходимо выполнить ряд следующих шагов:

Если клиент решился на перекредитование ипотеки в ГПБ, то ему необходимо выполнить ряд следующих шагов:

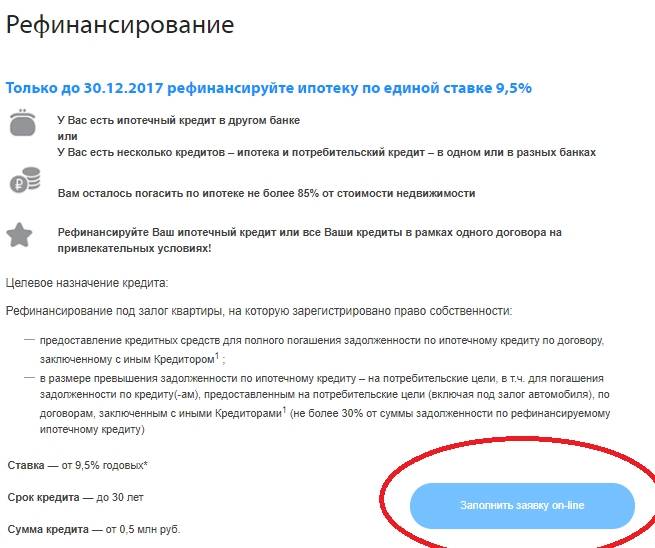

- Заполнить заявку на официальном сайте ГПБ или в любом из офисов банка.

- Предоставить пакет документов.

- Дождаться результатов рассмотрения кредитной заявки.

- Обратиться в независимую оценочную фирму для проведения оценки приобретаемого объекта недвижимости.

- Подписать кредитный договор, после чего банк перечислит средства в счёт погашения задолженности по рефинансируемому ипотечному кредиту.

- Оформить в регистрационной палате ипотеку и переход залога жилплощади от бывшего кредитора в пользу Газпромбанка.

Какие документы нужны?

Основной пакет документов от заёмщика/созаёмщика:

- Заявление на получение ипотечного кредита.

- Оригинал и копии всех страниц паспорта.

- СНИЛС.

- Копии страниц трудовой книжки, заверенные печатью работодателя.

- Справка о доходах (2-НДФЛ или по форме ГПБ).

- Оригинал выписки по открытому в любом банке счёту, включающей сведения о поступивших перечислениях зарплаты, заверенный печатью/штампом банка.

Дополнительные документы для перекредитования в ГПБ:

- Кредитный договор (оригинал и копия).

- Справка от текущего кредитора о сумме задолженности заёмщика по кредитному договору, выданная не ранее, чем за 30 календарных дней до даты предоставления в ГПБ.

- Документы по залогу.

- Бумаги, подтверждающие дополнительный доход.

Способы погашения рефинансированной ипотеки в Газпромбанке

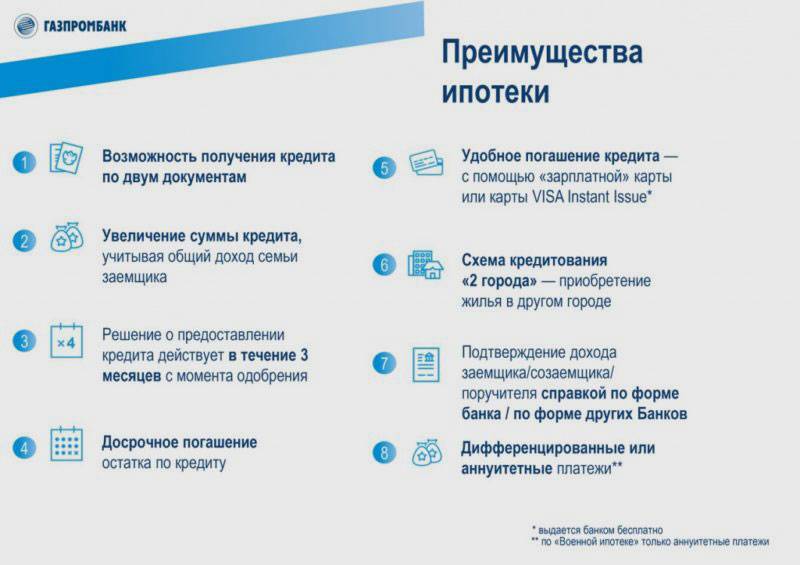

В отличие от иных кредитных организаций, Газпромбанк позволяет заёмщику выбрать способ погашения займа по одной из схем: аннуитетными (равными) платежами или дифференцированными (т.е. снижающимися к концу срока).

Процесс рефинансирования

Схема оформления практически идентична выдаче первоначального займа. Исключение составляет оформление договора купли-продажи, договора долевого участия и регистрации права собственности заемщика на жилье.

Основной алгоритм действий:

- Сбор и оформление требуемого пакета документов.

- Подача заявления-анкеты (либо личным визитом в удобное отделение банка, либо через онлайн-форму на сайте).

- Ожидание ответа от банка: до 10 рабочих дней.

- Получение предварительного одобрения кредитной комиссии (срок действия 90 дней).

- Сбор и предоставление недостающих бумаг по требованию банка.

- Личный визит в назначенное банковской организацией время в отделение для подписания договора ипотечного кредитования.

- Нужно дождаться перевода денежных средств Газпромбанком в первоначальный банк.

- Снять обременение, в соответствии с установленными правилами бывшего кредитора (например, ВТБ вручает погашенную закладную, Сбербанк – высылает электронной почте все самостоятельно).

- Преступить к этапу регистрации обременения в пользу Газпромбанка самостоятельно, или предоставив доверенность сотруднику банка.

Необходимый список документов:

- Анкета заявителя;

- Паспорт РФ;

- СНИЛС;

- Копия трудовой книжки, заверенная работодателем, гражданско-правовой договор;

- Сведения о доходах: справка 2-НДФЛ, выписка счета из банковской организации или справка по форме Газпромбанка;

- Комплект бумаг на недвижимость: выписка из ЕГРЮЛ, документ, подтверждающий факт приобретения с подтверждением оплаты, техплан, выписка о прописанных;

- Новое заключение независимой оценки об актуальной рыночной стоимости недвижимости (если компания-оценщик не одобрена Газпромбанком, тогда в рефинансировании будет отказано);

- Копия кредитного договора с первоначальным банком;

- Выписка об остатке задолженности по ипотечному займу (срок действительности справки не более 30 дней).

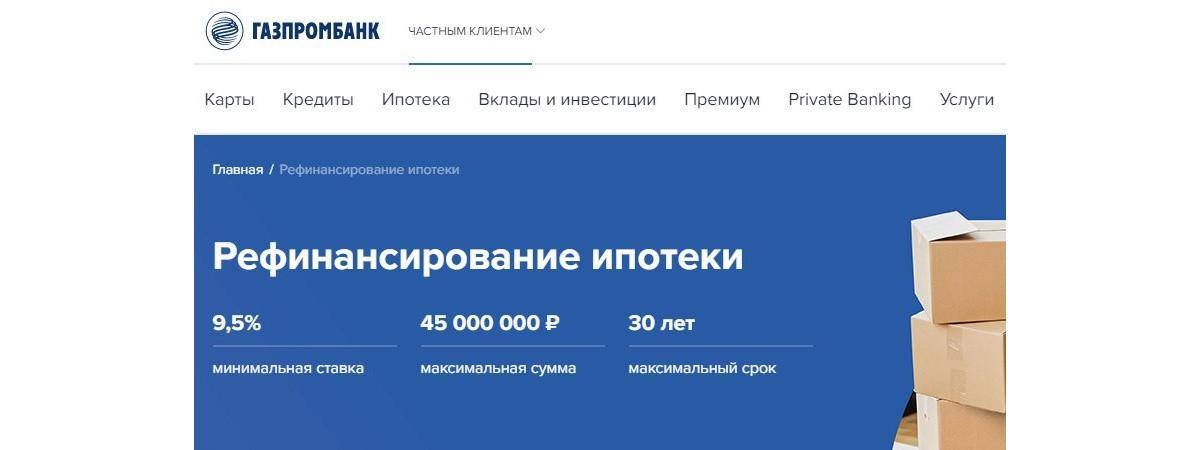

Рефинансирование ипотеки в Газпромбанке в 2020 году

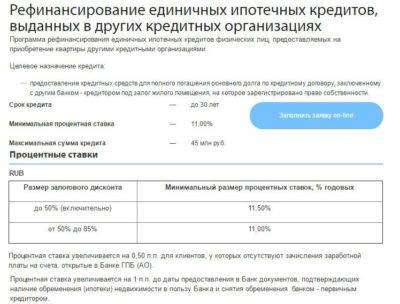

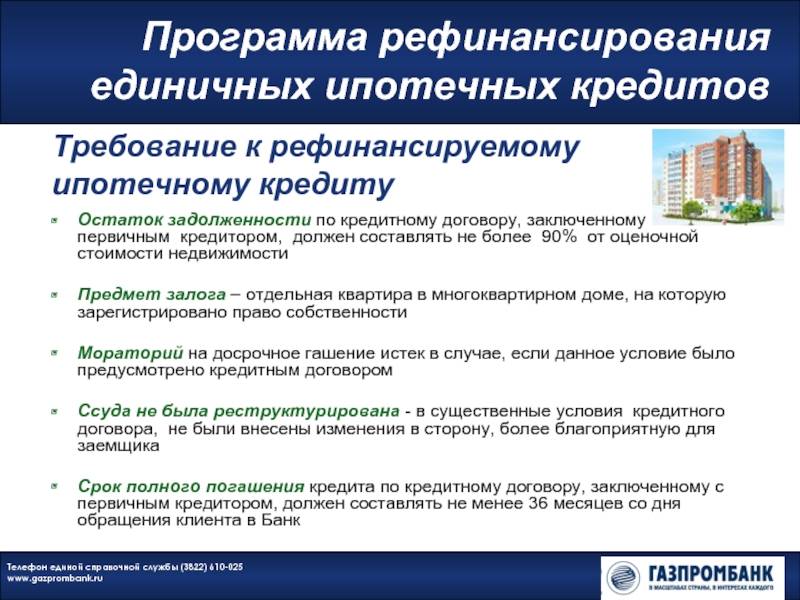

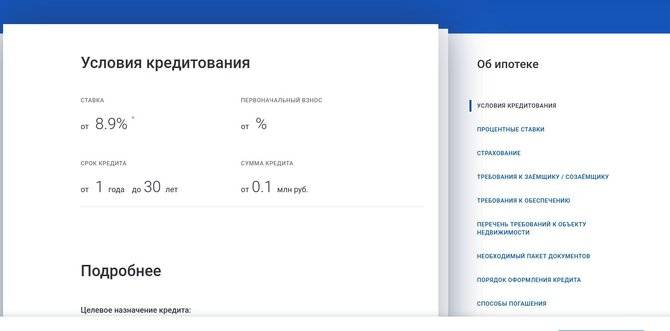

Рассмотрим действующее сегодня условия и процентные ставки кредита на рефинансирование ипотеки в Газпромбанке (ГПБ). Займ выдается под залог квартиры, на которую зарегистрировано право собственности. Однако может потребоваться и поручительство физических лиц, а также залог иного недвижимого имущества.

Условия рефинансирования ипотеки в Газпромбанке

- Валюта: рубли

- Минимальная сумма: 0,5 млн руб., но не менее 15% от стоимости недвижимости;

- Максимальная сумма: 45 млн руб., но не более

- 90% от стоимости недвижимости при рефинансировании ипотеки, полученной на приобретение квартиры на вторичном рынке недвижимости;

- 80% от стоимости недвижимости при рефинансировании ипотеки, полученной на приобретение жилья на первичном рынке недвижимости.

- Минимальный срок: 3 года 6 месяцев;

- Максимальный срок: 30 лет.

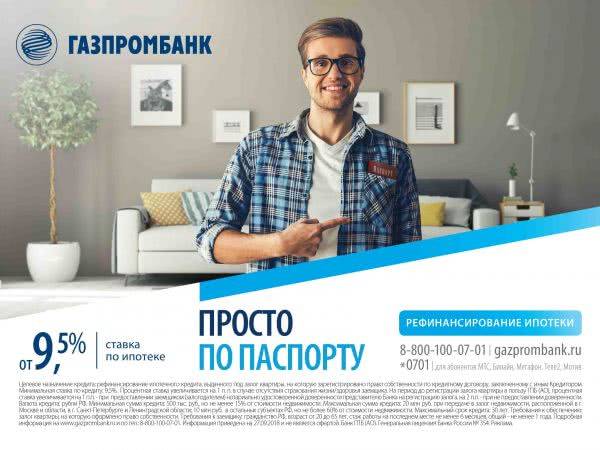

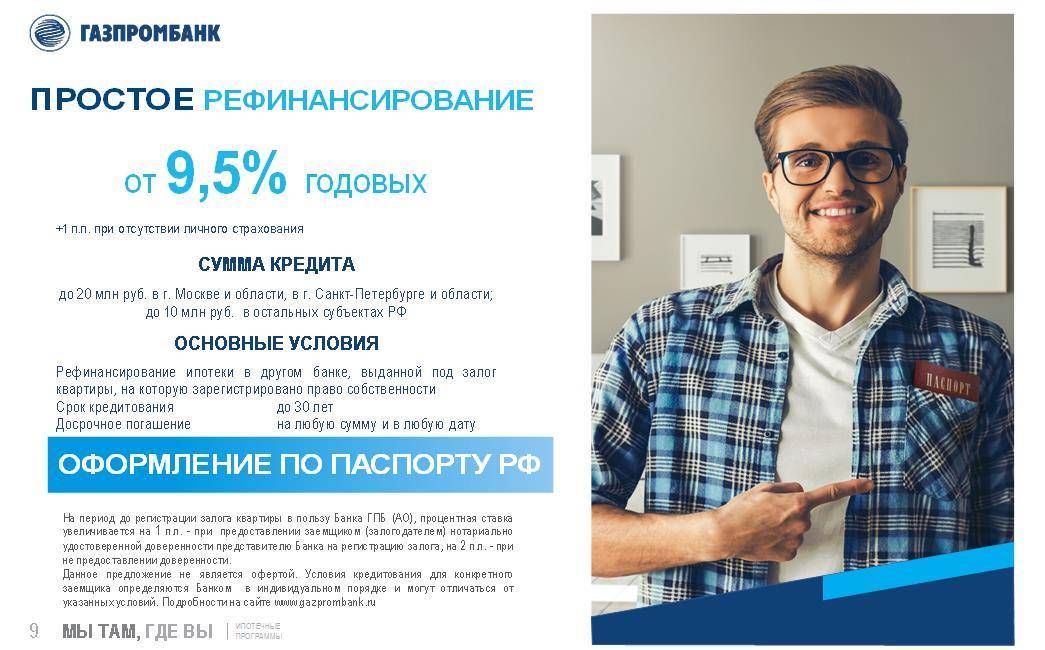

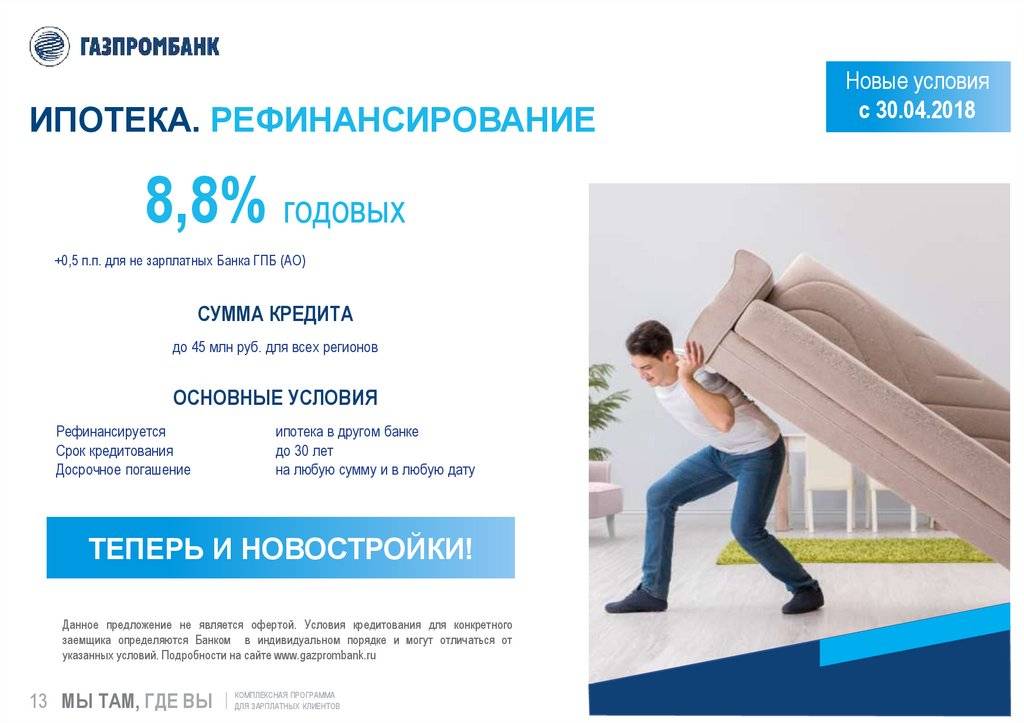

Процентные ставки рефинансирование ипотеки в Газпромбанке

от 8,8% годовых

Надбавки:

+ 0,5 % для не зарплатных клиентов.

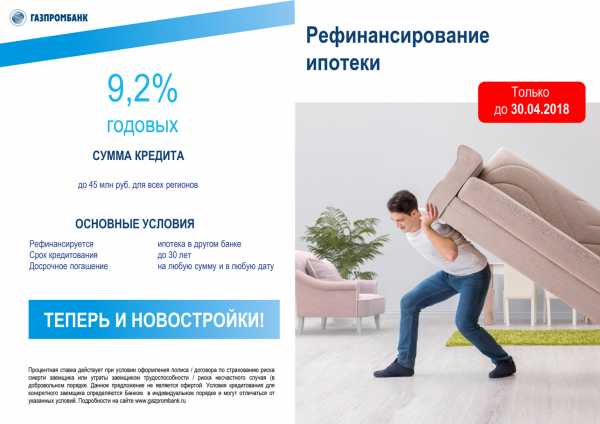

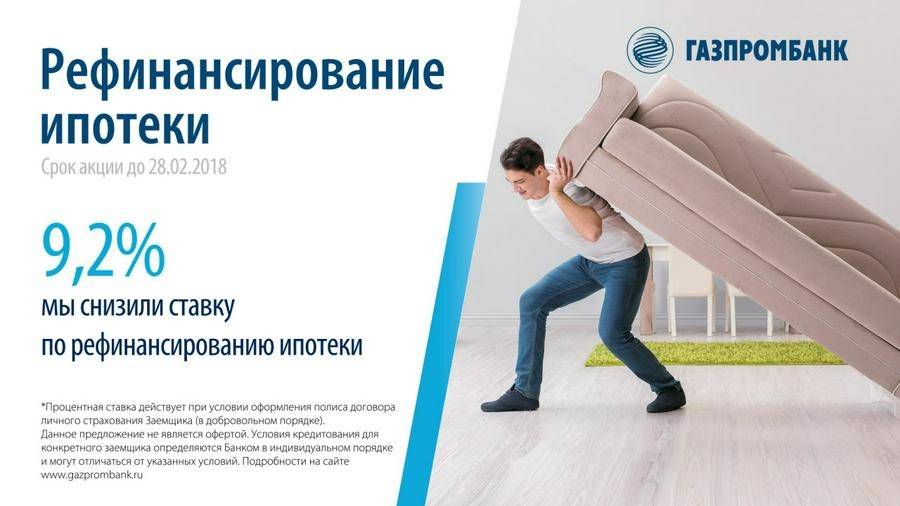

Акция 9,2% на рефинансирование ипотеки в Газпромбанке

ГПБ предлагает особые условия для клиентов, желающих оформить рефинансирование ипотечного кредита другого банка. В акции участвуют ипотечные заявки на рефинансирование кредитов на приобретение квартир в новостройках и на вторичном рынке жилья.

Условия акции

- Остаток задолженности — до 80% от стоимости жилья;

- Срок кредита – до 30 лет;

- Рассмотрение заявки от 1 рабочего дня;

- Обязательное оформление личного страхования (перечень рекомендованных страховых организаций).

- Решение по одобренной заявке действует 3 месяца.

Процентная ставка по акции

9,2% единая ставка независимо от остатка задолженности и срока кредита для всех заемщиков.

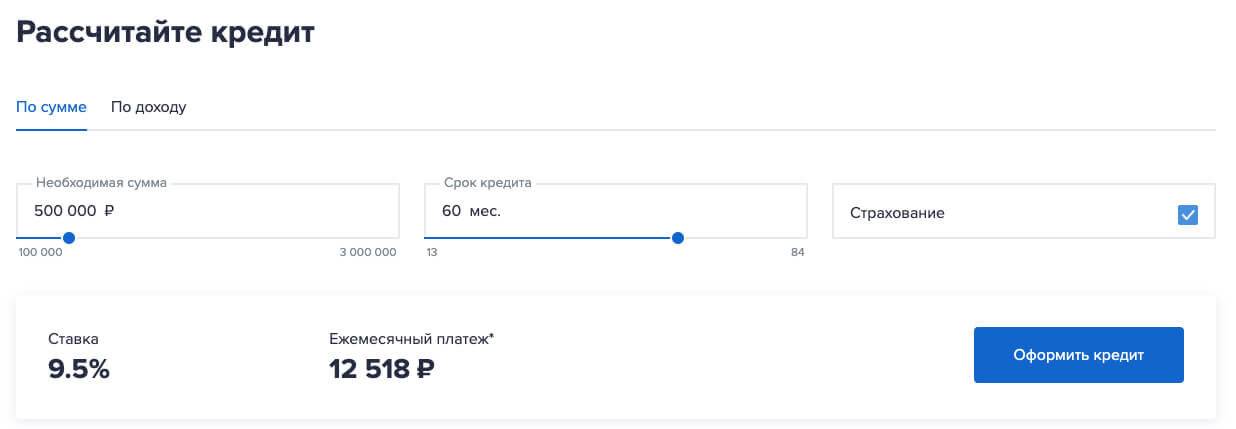

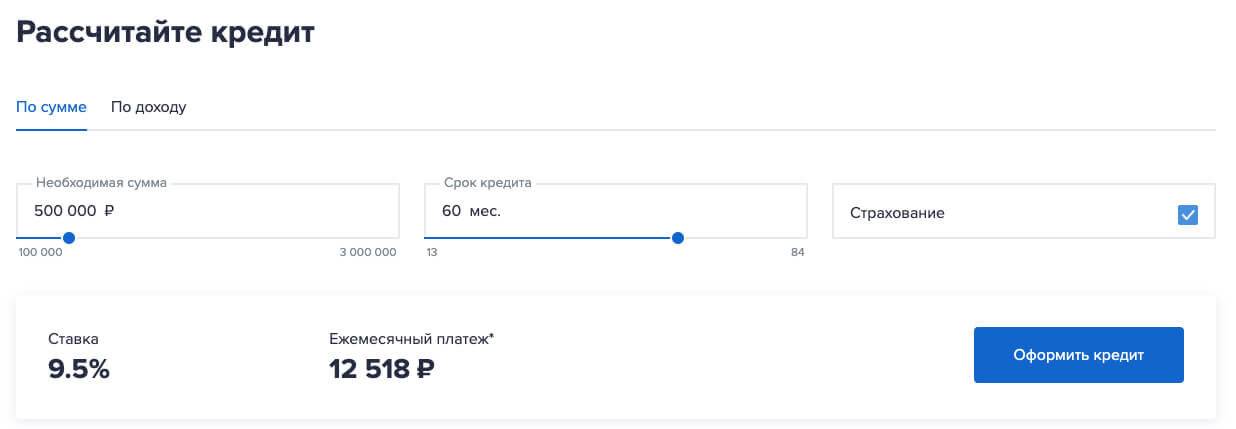

Калькулятор расчета рефинансирования ипотеки Газпромбанка

Рассчитать ежемесячный платеж и сумму переплаты при рефинансировании ипотеки в Газпромбанке можно при помощи ипотечного онлайн калькулятора.

Страхование при получении кредита

Как и в любом другом банке, при оформлении кредита на рефинансирование ипотеки в Газпромбанке надо будет приобрести страховой полис. Если вы рефинансируете жилищный кредит, полученный для приобретения квартиры на вторичном рынке недвижимости, то необходимы следующие виды страхования:

— страхование объекта недвижимости — страхование титула в случаях, предусмотренных внутренними требованиями ГПБ.

— личное страхование.

При рефинансировании кредита полученного для приобретения квартиры на первичном рынке недвижимости:

Газпромбанк: условия перекредитования ипотеки в 2021 году

Основные условия:

Основные условия:

- Срок кредита – от 3,6 до 30 лет.

- Целевое назначение займа — рефинансирование под залог жилплощади, на которую оформлено право собственности.

- Минимальная сумма кредита — от 0,5 млн. рублей, но не менее 15% от стоимости жилья.

- Максимальная сумма — при приобретении жилплощади на вторичном рынке: 45 млн. рублей, но не более 90% от её стоимости; при приобретении квартиры в новостройке: 45 млн. рублей, но не более 80% от её стоимости.

Актуальный показатель процентной ставки на рефинансирование ипотеки в Газпромбанке вы можете узнать .

Период кредитования по новому ипотечному договору может быть увеличен, но будет составлять не более 30 лет. Срок до погашения займа по договору должен составлять не менее 3 лет со дня обращения заёмщика за рефинансированием.

Комиссия за предоставление кредита Газпромбанком не взимается. Срок рассмотрения заявок составляет до 10 рабочих дней, следующих за днём предоставления полного комплекта документов.

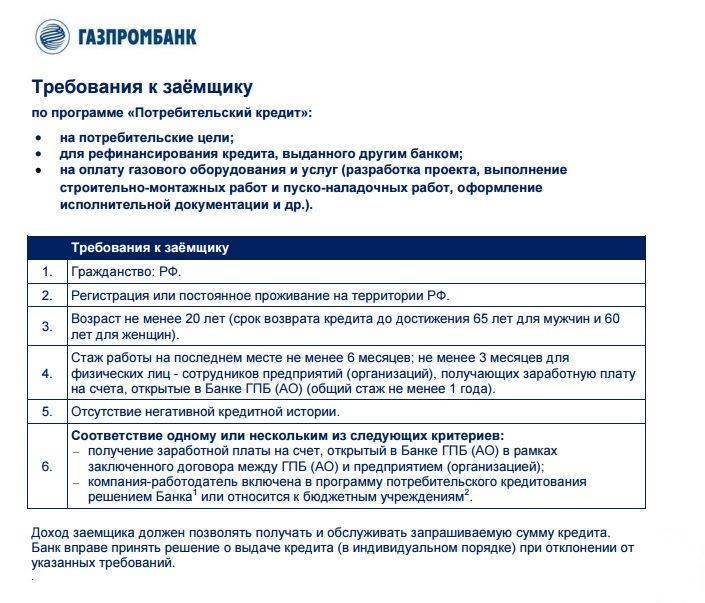

Требования к заёмщику

Газпромбанк предъявляет к заёмщику/созаёмщику следующие требования:

- гражданство РФ;

- постоянное проживание или регистрация на территории РФ;

- хорошая кредитная история;

- возраст: от 20 лет (на момент подачи заявки), не более 65 лет на момент полного погашения кредита;

- 1 год общего трудового стажа; не менее полугода трудовой деятельности на последнем месте работы.

Требования к обеспечению

Главное требование при приобретении квартиры на вторичном рынке — залог жилплощади, на которую оформлено право собственности.

Главное требование при приобретении квартиры на вторичном рынке — залог жилплощади, на которую оформлено право собственности.

Дополнительные требования:

- поручительство физлиц;

- залог иной недвижимости.

Требования при приобретении квартиры на первичном рынке:

- До оформления объекта недвижимости в собственность заёмщика: залог имущественных прав требования в пользу Газпромбанка ГПБ (после снятия обременения предыдущего кредитора).

- После оформления жилплощади в собственность заёмщика: залог приобретённой в ипотеку недвижимости.

Страхование

При приобретении недвижимости на вторичном рынке:

- Обязательное: страхование приобретаемой недвижимости и страхование титула (в предусмотренных внутренними требованиями ГПБ случаях).

- Добровольное: личное страхование.

При приобретении квартиры в новостройке:

- Обязательное: страхование приобретённого объекта недвижимости.

- Добровольное: личное страхование.

Рефинансирование ипотеки других банков физическим лицам

Газпромбанк предоставляет гражданам возможность рефинансирования ипотеки, выданной физлицу другим банком.

Данная процедура применима лишь к единичному кредиту; не допускается рефинансирование ипотеки в ГПБ при наличии нескольких ипотек у потенциального заёмщика.

Преимущества

К преимуществам рефинансирования ипотеки в ГПБ можно отнести:

- долгосрочность ипотеки (до 30 лет);

- отсутствие комиссий за рассмотрение заявки, выдачу ипотеки, за содержание счёта в ГПБ;

- возможность получения средств не только в отечественной валюте, но и в долларах;

- установлен только минимальный порог месячного платежа, что позволяет вносить большие суммы без наложения штрафов;

- ипотека оформляется при условии выкупа лишь 15% от стоимости залоговой жилплощади;

- возможность досрочного погашения;

- вместо залога недвижимости можно предоставить поручителей;

- действует система скидок для зарплатных клиентов.

Недостатки

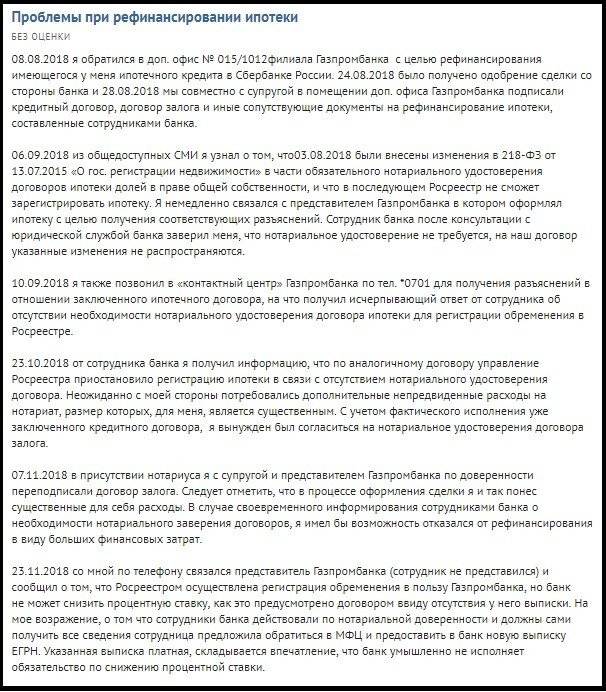

Объективности ради следует обозначить и некоторые минусы процедуры перекредитования ипотеки в Газпромбанке.

Другие отрицательные отзывы касались многочисленных требований банка к залоговой квартире, особенно к недвижимости, приобретаемой на вторичном рынке.

Рефинансирование ипотеки других банков в Газпромбанк

Программа рефинансирования ипотеки в Газпромбанк позволяет получить заем на погашение задолженности перед другим банком. При этом можно запросить в Газпромбанк сумму, равную долга по ипотеке, или большую.

Во втором случае совместно с переводом ипотеки в Газпромбанк, можно погасить потребительский заем или использовать лишние ресурсы на собственные нужды.

При этом деньги перечисляют поэтапно: вначале на оплату текущей ипотечной ссуды в другом банке, а после – на собственные нужды или на выплату по нецелевому кредиту.

Рефинансирование ипотеки в Газпромбанк предусмотрено провести на приобретенное жилье (при наличии права собственности), или по соглашению долевого участия (уступки прав) на покупку квартиры в новостройках, имеющих аккредитацию в Газпромбанк.

Условия физическим лицам

Рефинансирование ипотеки в Газпромбанк имеет такие условия:

Условия рефинансирования ипотеки в Газпромбанке в 2018 году

Условия рефинансирования ипотеки в Газпромбанке в 2018 году

- Минимальный размер: 0,5 млн. рублей (до 15% от цены объекта ипотеки).

- Ограничение: 45 млн. рублей (до 85% от цены жилья, приобретенного от собственника, или до 80% – с первичного рынка).

- Срок кредитования: до 30 лет. Время погашения может превышать срок, установленный первичным кредитором. До окончания выплат по ипотеке не должно быть менее 3 лет.

- Залог: жилье или имущественные права.

- Обеспечение: по желанию, поручительство физических лиц или передача в залог имеющегося жилья.

- Комиссия за выдачу кредитных средств: отсутствует.

Оформление страховки

По закону, выполняется страхование недвижимости от повреждения или уничтожения. При приобретении квартиры от собственника, следует также оформить полис на обеспечение титула. Иногда, это выступает обязательным, согласно правилам Газпромбанк.

Добровольно физическим лицам при рефинансировании ипотеки в Газпромбанке рекомендуют застраховать жизнь. Включаются стандартные риски: непредвиденного случая, потери работоспособности, смерти. Газпромбанк не ограничивает выбор страховой компании, но она должна соответствовать обязательным требованиям к ним. Узнать перечень таких страховщиков можно на сайте или запросить у сотрудника.

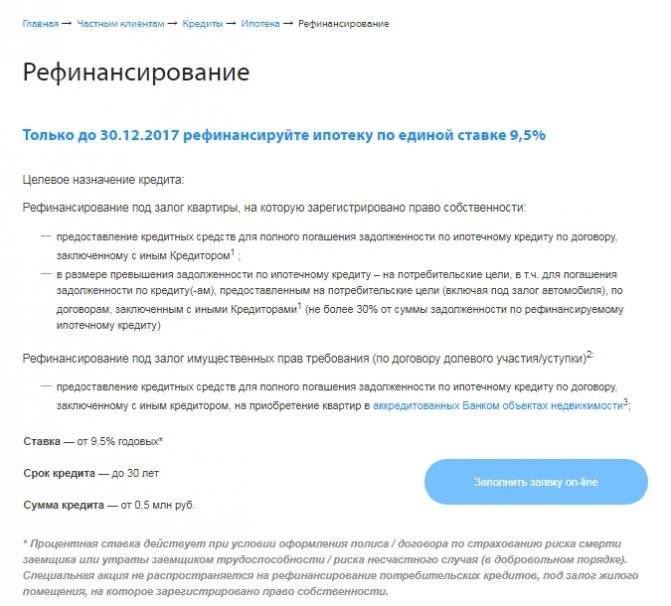

Ставка рефинансирования в 2018 году

Процентная ставка при рефинансировании ипотеки в Газпромбанк назначается индивидуально. Минимальный тариф в рамках акционного предложения, действующего до 30 апреля 2018 года, составляет 9,2%. Данная ставка назначается, если имеется добровольная страховка на жизнь. Но акция не применима для рефинансирования нецелевых ссуд, под залог жилого помещения, имеющегося в собственности.

Почему в рефинансировании ипотеки могут отказать?

Требования к заемщикам

Воспользоваться рефинансированием ипотеки, оформленной ранее в другом банке, в Газпромбанк могут граждане РФ, имеющие регистрацию в пунктах нахождения подразделений Газпромбанк.

Прочие требования к заемщикам выражены так:

- возраст: от 20 лет, на момент завершения кредитных обязательств, клиенту не должно быть свыше 65 лет;

- занятость на нынешнем месте: от 6 месяцев;

- совокупный стаж: от года;

- отсутствие отрицательной истории кредитования.

Созаемщики также должны соответствовать указанным характеристикам.

Список документов

Обращаясь в отделение Газпромбанк, физическим лицам стоит сразу взять с собой все бумаги, чтобы не затягивать сроки рассмотрения.

Список документов на рефинансирование в 2018 году выглядит так:

- Паспорт.

- СНИЛС (потребуется для указания номера в заявке).

- Трудовая книга.

- НДФЛ-2, справка о доходах по форме банка или выписка из любого финансового учреждения, содержащая информацию о поступлениях выплат от работодателя. В ней должны быть описаны величины доходов за 12 месяцев. Если заемщик работает на нынешнем месте менее года, то за фактический период трудоустройства (минимум полгода).

Если у заемщика имеются дополнительные источники заработка, требуется предоставить подтверждения с указанием их величин.

Подготовьте все необходимые документы для рефинансирования ипотеки в Газпромбанке

Помимо личных документов, потребуются иные, поясняющие текущие обязательства перед другими банками:

- Копия ипотечного договора.

- Справка от другого банка, с указанием размера задолженности. Если информации о рефинансируемой ипотеке в БКИ недостаточно, потребуются дополнительные сведения: имеющиеся просрочки, дата окончания ипотеки, др.

- Документы по залогу: подтверждение права собственности, описание характеристик объекта и т.д.

В виду того, что могут потребоваться и иные бумаги, стоит запросить полный список документов у кредитного менеджера.

Порядок рефинансирования кредитов

Рефинансирование кредитов других банков в Газпромбанке производится по заявке, которую можно подать в отделении банка или онлайн, кликнув на странице описания продукта ссылку «Оформить кредит». Далее:

- банк рассматривает заявку и принимает решение (обычно на это тратится до 5 дней);

- если решение положительное, то заявителю предлагаются индивидуальные условия кредитования;

- при согласии с условиями заявитель представляет в отделение банка документы, необходимые для оформления кредитного договора;

- после его заключения Газпромбанк перечисляет средства клиенту;

- из этих средств гасится долг по рефинансируемому кредиту, а остаток (если он образуется), переходит в распоряжение заёмщика.

Таким образом, заёмщик, избавляясь от текущего долга, влезает в новый и приступает к его погашению в соответствии с условиями кредитного договора с Гапромбанком.

Калькулятор рефинансирования

На странице описания продукта в блоке «Рассчитайте кредит» размещён калькулятор, с помощью которого можно определить:

- размер ежемесячных выплат в счёт погашения долга;

- сумму кредитования.

Для этого пользователь должен вручную или с помощью бегунка ввести исходные данные для расчёта, выбрав один из вариантов – по сумме или по доходу. Расчёт проводится для фиксированный величины ставки 9,5%, изменить её нельзя. Результаты расчётов носят ориентировочный характер, для получения точных данных пользователю рекомендуют обратиться в отделение Газпромбанка.

Реструктуризация ипотеки в Газпромбанке

Реструктурировать кредит (любой, не только ипотечный) может только выдавший его банк.

Реструктурировать кредит (любой, не только ипотечный) может только выдавший его банк.

Реструктуризация долга по ипотеке означает пересмотр условий выплаты задолженности.

Главная цель данной процедуры – помочь заёмщику справиться с платежами в трудный для него период и избежать продажи ипотечного жилья на торгах.

Реструктуризация ипотечного долга в ГПБ предполагает изменение кредитного договора таким образом, чтобы заёмщик, временно оказавшийся некредитоспособным, получил новые, более облегчённые условия выплаты долга или небольшую передышку.

Условия

На сайте ГПБ невозможно найти информацию о программе реструктуризации. Но это не значит, что такой программы в Газпромбанке нет. Заниматься реструктуризацией кредита физлицу обязан отдел по работе с просроченной задолженностью.

Реструктуризация ипотеки в ГПБ возможна в случаях:

- смерти созаёмщика;

- сокращения дохода заёмщика более, чем на 30 %;

- продолжительной болезни, получении инвалидности;

- потери работы;

- выхода заёмщика в декретный отпуск;

- в иных случаях, не позволяющих клиенту выплачивать ипотеку в прежнем объёме.

Стоит понимать, что ни один банк не спишет долг заёмщику. В случае с ипотекой у банка имеется страховка в виде заложенной недвижимости, которая через суд будет реализована на торгах.

Поэтому не платить банку даже в сложной ситуации – это не выход для заёмщика. Необходимо выходить на диалог с сотрудниками банка.

Порядок проведения реструктуризации в ГПБ включает следующие этапы:

- Подача заявления на реструктуризацию задолженности по ипотеке с указанием причины, заставляющей клиента просить о пересмотре кредитного договора.

- Выбор варианта реструктуризации долга (кредитные каникулы, снижение размера ежемесячных выплат и пр.).

- Предоставление документов (копии документов, справки, выписки).

Требования к заёмщику

Так как клиент ранее уже заключал договор с банком ГПБ, то требования будут касаться не регистрации или возраста, а следующих моментов:

Так как клиент ранее уже заключал договор с банком ГПБ, то требования будут касаться не регистрации или возраста, а следующих моментов:

- наличия документов, подтверждающих невозможность выплачивать ипотеку в прежнем размере;

- отсутствия просрочек за последние 12 месяцев.

Реструктуризация ипотечного кредита в ГПБ позволяет получить:

- Кредитные каникулы сроком от 1 месяца до 1-2 лет, в течение которых заёмщик платит только проценты за пользование кредитом; сумма же основного долга не уменьшается, но при этом продлеваются сроки пользования займом в целом. В период отсрочки заёмщик может найти новую работу, вылечиться и т. д.

- Индивидуальный график погашения долга и процентов, позволяющий в течение 3 ближайших месяцев выплачивать уменьшенные суммы.

- Списание накопленных штрафов и пеней.

- Увеличение срока кредита.

Реструктуризация – добровольная процедура: ни банк не может принудить провести её, ни заёмщик не может заставить банк реструктуризировать долг. Однако при отказе банка клиент может потребовать пересмотра условий погашения ипотечного кредита через суд.

Ставка по рефинансированию ипотеки

Рефинансировать ипотеку в «Газпромбанке» можно по процентной ставке под 10,2% годовых. Но такая ставка доступна только для зарплатных клиентов, которые дали свое согласие на полное страхование, т.е. оформили страховку на имущество, титульное страхование, страхование жизни и здоровья.

Дополнительно клиент может воспользоваться следующими преимуществами.

Он может получить:

- +0,5% к своей обычной ставке, но только в том случае, если он не получает зарплату на карту «Газпромбанка»;

- +1. Но данная ставка действует до момента передачи недвижимости в залог финансовому заведению или при оформлении заемщиком доверенности на имя кредитора при регистрации обременения;

- +2%. Данная ставка действует до момента регистрации клиентом регистрации обременения без оформления доверенности на имя кредитной организации.

Дополнительные надбавки заемщику может установить само финансовое заведение. Но делается это после тщательного изучения анкеты.

К примеру, клиент может получить кредитную карту к ипотечному договору.

По ней он может получить в долг 100 000 рублей под 23,9% годовых, а ежемесячно он будет платить 5% от текущей задолженности. Но воспользоваться данной программой могут только те заемщики, кто сможет одновременно оплачивать два займа.

Дополнительно в «Газпромбанке» действуют и некоторые акции.

Это:

- «Акция 9,2%».

Здесь заемщик:

- получает ставку в 9,2% независимо от остатка задолженности и срока действия кредитного договора;

- получает остаток задолженности до 80% от общей стоимости жилья;

- может пользоваться кредитом 30 лет;

- может получить ответ на свою заявку через 1 день;

- обязательно должен пройти процедуру личного страхования заемщика.

- «Акция 8,8%».

Здесь клиент:

- получает 8,8% независимо от остатка задолженности и срока действия кредитного договора;

- может получать остаток от задолженности в 80% от общей стоимости приобретенной недвижимости;

- может пользоваться кредитом 30 лет;

- получает ответ на свою заявку через 1 день.

Дополнительно здесь клиент получает:

+0,5%. Но действует такая ставка для тех клиентов, кто не получает зарплату на карту «Газпромбанка».

Требования к заемщику

Если целью ипотечного кредитования остается получение дополнительной суммы на личные расходы, клиенты представляют справку, подтверждающую доходность семьи (2-НДФЛ). Клиенты ГазпромБанка, получающие заработок на карту учреждения, вправе заполнять только банковский бланк 3-НДФЛ или вовсе не представлять такой документ.

В иных требованиях к новым соискателям, желающим получить выгодные условия ипотеки для закрытия старой ссуды:

- стабильный высокий доход, расход по ипотечному платежу от которого не должен превышать 40-50%;

- возрастная планка 20-65 лет (максимальная указана на дату закрытия новой ссуды);

- не менее 6 месяцев стажа на последнем рабочем месте;

- от одного года общего официального стажа.

Важно! При наличии зарегистрированного брака ГазпромБанк потребует подтверждения доходов второго члена семьи. В этом случае супруг или супруга являются созаемщики, юридически несут одинаковую степень ответственности за своевременное внесение платежей по рефинансируемой ипотеке.

Какие кредиты можно рефинансировать в Газпромбанке?

Рефинансировать в Газпромбанке возможно потребительский кредит, ипотеку, или сразу оба варианта.

Кроме рефинансирования Газпромбанк проводит и реструктуризацию долга. То есть если вы являетесь клиентом этого банка и у вас возникли финансовые трудности (увольнение с работы, временная недееспособность, потеря кормильца и т.д.), можно подать заявление на пересмотр условий договора. При реструктуризации банк может предложить:

- кредитные каникулы (в течение 1-3 месяцев клиент платит только проценты);

- полную отсрочку, то есть клиент не платит ни проценты ни тело кредита (такое банк предлагает крайне редко);

- изменение основных условий (могут снизить процентную ставку или увеличить срок кредита, что позволит уменьшить размер ежемесячных платежей).

Важно подчеркнуть, что подавать заявку на рефинансирование или реструктуризацию необходимо до возникновения просрочки. Если банк назначит штраф или пеню за неуплату ежемесячного платежа в срок, рефинансировать такой кредит будет сложно, так как для нового кредитора вы будете ненадежным заемщиком

Обычно к рефинансированию прибегают в следующих случаях:

- Клиент хочет получить пониженную ставку и более выгодные условия кредитования, чем те, на которых заключался договор;

- Заемщик потерял работу, заболел или столкнулся с другими обстоятельствами, при которых ему нужно уменьшить ежемесячные платежи по кредиту.

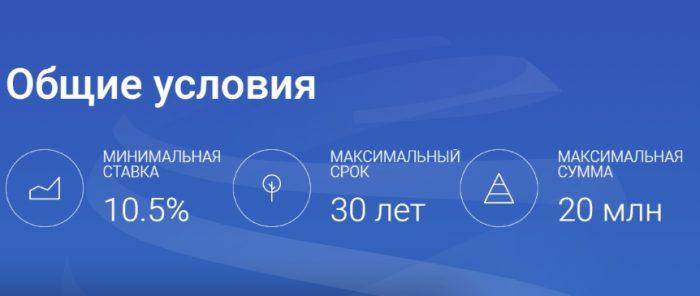

Условия рефинансирования ипотеки

При подаче заявки на рефинансирование ипотеки в Газпромбанке можно добавить к ней и потребительский заем, так как максимальная сумма по данной программе составляет целых 45 млн. рублей. Другие условия:

- Ставка – от 10,5% в год (общие условия), а до 31.05.2019 действует акционная ставка 9,7%;

- Срок кредитования – от 1 года и до 30 лет;

- Максимальная сумма – 45 миллионов рублей;

- Валюта – рубли РФ.

Если при рефинансировании происходит объединение потребительского займа и ипотеки, кредит не должен составлять более 30% от всей суммы по рефинансированию. При рефинансировании ипотеки сумма не может быть больше 85% от стоимости жилья, до конца срока кредитования должно быть не меньше 3 лет.

Для рефинансирования подходят квартиры, но не подселение, либо частный дом

При этом не важно, приобретена квартира на первичном рынке или вторичном. Стоит подчеркнуть, что все условия банка определяются индивидуально для каждого заемщика

Банк может отказать в рефинансировании, не объяснив причину.

Условия рефинансирования потребительских кредитов

Условия рефинансирования потребительского кредита в Газпромбанке немного отличаются от условий рефинансирования ипотеки. Обозначим основные условия:

- Кредитная ставка – от 10,8% в год;

- Срок – до 7 лет;

- Максимальная сумма – 3 миллиона рублей;

- Сумма выдаваемого кредита может превышать сумму долга. Таким образом, заемщик может получить дополнительные средства на личные нужды;

- Минимальная сумма – 100000 рублей;

- Сроки рассмотрения составляют от 1 до 5 дней.

Погашение кредита при рефинансировании может осуществляться, как равными платежами, так и разными. Во втором случае размер платежей уменьшается к концу срока кредитования. Для улучшения условий по кредиту может привлекаться созаемщик. Лимит суммы во многом определяется возрастом заемщика.

Требования к физическому лицу:

- Возраст – более 20 лет;

- Если заемщику на момент погашения кредита будет более 60 лет, банк не выдаст ему 3 миллиона рублей. В этом случае можно рассчитывать на сумму до 600000 рублей;

- Гражданство РФ;

- Регистрация;

- Стаж — не менее полугода на последнем месте для всех клиентов, кроме зарплатных. Зарплатные клиенты могут работать на актуальном месте более трех месяцев;

- Хорошая кредитная история;

- Доход, достаточный для погашения платежей по займу.

Если человек захочет досрочно погасить кредит, он может это сделать без штрафов и дополнительных комиссий.

Погашение кредита, взятого на рефинансирование ипотечного займа

Как было сказано ранее, Газпромбанк дает возможность заемщику самостоятельно выбрать, как он будет гасить задолженность. Вариантов два:

- аннуитетные (равные) платежи;

- дифференцированные (уменьшающиеся к концу срока) платежи.

Разница при этом в следующем:

- Клиент ежемесячно будет платить одинаковую небольшую сумму, но в результате переплата будет большой.

- Заемщик гасит кредит сначала крупными взносами, к концу срока они уменьшаются. При этом переплата будет меньше.

Заем может быть погашен досрочно, без комиссий и штрафных санкций. Лимитов на сумму частичного погашения не установлено.

Условия и тарифы рефинансирования в Газпромбанке

Гражданин, оформивший рефинансирование в Газпромбанке, получает новую схему ежемесячных взносов. Программа рефинансирования имеет следующие свойства:

- Предусматривает варианты перезаймов, которые выдаются без залога имущества или поручителей.

- Требует документально подтвердить постоянный доход.

- Предъявляет минимальные условия к рабочему стажу.

Деньги, полученные в результате рефинансирования, направляются на погашение потребительской ссуды, ипотеки или объединенных долгов по этим категориям кредитов, выданным в других банках физическим лицам.

Перезаймы выдаются клиентам, которые:

- обладают российским гражданством;

- имеют постоянную регистрацию в регионе присутствия банка;

- достигли 20 лет;

- проработали на последнем месте не менее 6 месяцев (для зарплатных заемщиков — не менее 3 месяцев);

- не допускали просрочек по истекшим и действующим займам;

- имеют доход, достаточный для выплаты взносов.

Перейти на сайт банка

Рефинансирование потребительского займа

Базовые условия перекредитования:

- ставка от 9,5% годовых;

- сумма от 100 тыс. до 3 млн р.;

- срок от 1 до 6 лет.

За обработку клиентских заявок комиссия не уплачивается.

Новый потребительский кредит выдаётся в рублях. Он может по сумме превышать рефинансируемый займ. В этом случае разницу клиент вправе потратить на покупку товаров и услуг.

Долговую нагрузку заемщиков отягчают процентные надбавки, применяемые к первоначальной ставке:

- + 1% за невыполнение обязанности по страхованию жизни и здоровья;

- + 1% за отсутствие залога при сроке перезайма от 2 лет;

- +0,5% за отсутствие начисления средств по зарплатным картам Газпромбанка.

Займы до 3 млн р. выдаются без залога или под поручительство одного платежеспособного клиента. Займы до 5 млн р. потребуют двух поручителей, отвечающих условиям банка.

Рефинансирование ипотеки

Базовые условия перекредитования в 2018 году:

- ставка от 10,2% годовых;

- сумма от 100 тыс. до 45 млн р.;

- срок от 1 до 30 лет;

- первоначальный взнос не требуется.

Комиссия за перезайм с клиента не удерживается. Деньги выдаются в рублях.

Ипотечное перекредитование применяется, если соблюдены следующие требования:

- предыдущий займ оформлен на покупку квартиры или строящееся жилье;

- предыдущая ссуда истекает не ранее 3 лет;

- просрочки и несвоевременные выплаты отсутствуют.

Новый кредит выдается в размере, не превышающем 85% от залоговой стоимости жилья на вторичном рынке, 90% — на первичном рынке.

Банк поощряет клиентов, оформивших ипотечный перезайм, в виде кредитной карты. Эта карта на каждый день с лимитом в 100 тыс. р. Ежемесячный обязательный платеж составляет 5% от суммы долга. Если заемщик не укладывается в грейс-период, то применяется ставка 23,9% годовых за использование банковских денег.

Рефинансирование автокредита

В Газпромбанке рефинансирования автокредита как отдельного направления деятельности не предусмотрено. Оно доступно в рамках стандартного перекредитования потребительских займов.

Также есть одно важное обстоятельство. Клиент, оформляющий ипотечный перезайм, может, помимо суммы, необходимой на погашение существующего долга за квартиру, получить дополнительные деньги

Их разрешено направить на аннулирование потребительских ссуд, в том числе, обеспеченных автомобилем. На эти цели банк Газпром выдает не более 30% от рефинансируемой ипотечной задолженности.

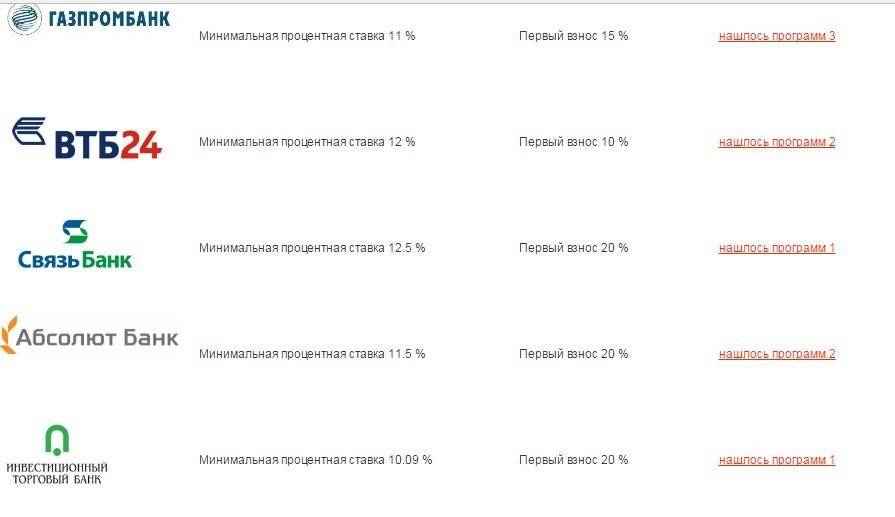

Предложения других банков

| Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 9.9 % | 5 000 000 ₽ Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 9.9 % | 5 000 000 ₽ Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 10.99 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 9.9 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 9.9 % | 1 000 000 ₽ Заявка | 10 000 ₽ | 22–70 | 1–5 г. | |

| 13 % | 1 000 000 ₽ Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 11.9 % | 2 000 000 ₽ Заявка | 35 000 ₽ | 23–70 | 1–7 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 300 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 1 500 000 ₽ Заявка | 500 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

Условия по переоформлению ипотеки в Газпромбанке

Данная финансовая структура предлагает своим клиентам возможность рефинансирования кредитного обязательства в рамках выгодных условий. Абсолютно каждый гражданин, который успел оформить здесь или где-то еще жилищный кредит, а также внес 6 платежей (то есть оплачивал его на протяжении полугода), имеет право на подачу соответствующей заявки.

Принципиально важно , чтобы потенциальный клиент не имел никаких просрочек, иначе получение такой ссуды станет невозможным.

В настоящее время данной организацией предлагается покрытие порядка 85% стоимости всего недвижимого имущества. Но есть одна оговорка. Долговая сумма, в соответствии с нею, не должна быть более 4,5 миллионов.

Максимальный срок, на который происходит выдача ссуды, составляет 30-летний период. А показатель ставки при этом стартует с 11,5%. Хотя, все окончательные расчетные цифры определяются в индивидуальном порядке с учетом определенных особенностей клиента.

Желательно, чтобы заемщик, подавший заявку на рефинансирование займа, принимал участие в зарплатных проектах Газпромбанка, это позволит ему рассчитывать на хорошие размеры платежей, с пользой для самого заемщика. Клиент вправе осуществлять самостоятельный выбор способа погашения долгового обязательства — равные суммы или различные величины.

участие в зарплатных проектах Газпромбанка, это позволит ему рассчитывать на хорошие размеры платежей, с пользой для самого заемщика. Клиент вправе осуществлять самостоятельный выбор способа погашения долгового обязательства — равные суммы или различные величины.

Чтобы заявка могла быть одобрена, и ставка стала выгодной, заемщику следует предоставить несколько доказательств. Они касаются и того, что недвижимость оформляется в собственность клиента, а также нужно внести залоговую величину, равную 50% стоимости. Газпромбанк позволяет погасить ссуду такого плана заблаговременно, и за это не предусматриваются никакие комиссии и прочие отчисления. Но необходимо заранее сообщить об этом намерении, составив заявление в одном из офисных объектов.

Совет: прочтите также Ипотека в Газпромбанке: условия получения, процентная ставка

Условия рефинансирования кредита в Газпромбанке

В Газпромбанке можно оформить рефинансирование различных видов кредитов, которые были выданы ранее в других банках:

- Потребительский кредит;

- Ипотечный кредит;

- Объединение потребительского займа и ипотечного кредита.

Газпромбанк также предлагает клиентам реструктуризацию кредитов. Реструктуризация отличается от рефинансирования тем, что изменяет условия по текущему кредиту на более удобные и выгодные, а во втором случае банк выдает вам для погашения старой задолженности денежный заём под более низкие проценты.

Обращаясь в Газпромбанк и желая перекредитовать долг, следует обязательно уведомить менеджера о том, на какие цели вам требуются деньги. Для этого в договоре есть специальная графа «Целевое использование средств», в которой следует указать «Для погашения существующей задолженности в другом учреждении». Это необходимо указывать, чтобы реструктурировать или рефинансировать кредит в банке Газпрома.

Кто может воспользоваться рефинансированием кредита в Газпромбанке

У Банка есть ряд требований к своим клиентам, желающим реструктурировать долг или оформить рефинансирование кредита.

Требования к физическим лицам:

- Российское гражданство

- Постоянное проживание в России и российская регистрация

- Возраст заёмщика не ниже 20 лет

- Рабочий стаж на текущей работе – 6 месяцев, для лиц, работающих на предприятиях и получающие зарплату на зарплатную карту Газпромбанка – 3 месяца

- Положительная кредитная история.

Нужно учитывать, что вышеперечисленные требования для получения кредита являются общими. Все заявки рассматриваются индивидуально и возможны некоторые отступления от установленных категорий.

Заключение

Человек, решивший рефинансировать кредит в Газпромбанке, непременно должен ознакомиться с условиями и узнать обо всех преимуществах процедуры перекредитования. К ним относятся:

- Возможность увеличить срок кредитования;

- Более низкая процентная ставка;

- Возможность избежать плохой кредитной истории и штрафов;

- Человек может получить больше денег, чем он должен банку;

- Консолидация долгов. Обычно банки предоставляют возможность объединить кредиты при рефинансировании.

Необходимо учитывать, что если увеличивается срок кредитования, придется заплатить банку больше, несмотря на более низкую ставку.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Рефинансирование кредита с плохой кредитной историей

- Процентная ставка на рефинансирование ипотеки в Россельхозбанке

- Рефинансирование займов МФО в банке: условия, ставка

- Как реструктуризировать ипотеку в банке?

- Условия рефинансирования кредита, оформленного под залог недвижимости

- Рефинансирование в Росбанке: условия, ставка

- Как и где получить кредит на погашение других кредитов?

- Какие банки рефинансируют кредиты с просрочками?

- Документы для рефинансирования кредита другого банка