Причина отказа

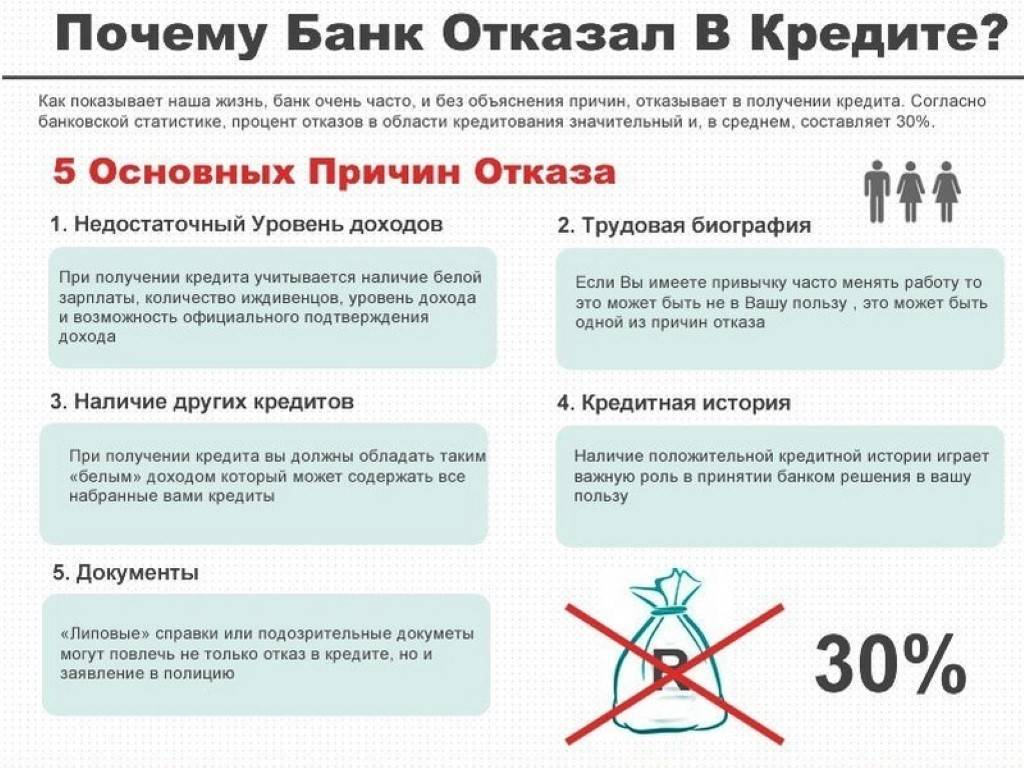

Каждого желающего получить кредит волнует причина отказа в кредите всеми банками и как исправить ситуации, у кого можно взять в займы. Но всё же есть главные критерии, по которым сотрудник банка выводит отрицательное решение в отношении заявки на кредит:

Возрастная категория клиента. По условиям оформления кредита, банки оказывающие услуги по выдаче кредита, рассматривают заявки клиентов с 18-летнего возраста, хотя это условие не соблюдается. Обуславливается это тем, что у большинства молодёжи 18-летнего возраста нет постоянной заработной платы, и они не полностью осознают всю ответственность, которую несет за собой получение кредита. Помимо этого, есть риск того, что парни внезапно могут стать призывниками на службу. Легким способом в получении кредита для молодых людей является условие, где требуется залог на имущество. Получить автокредит либо ипотеку молодые люди могут при стабильном заработке.

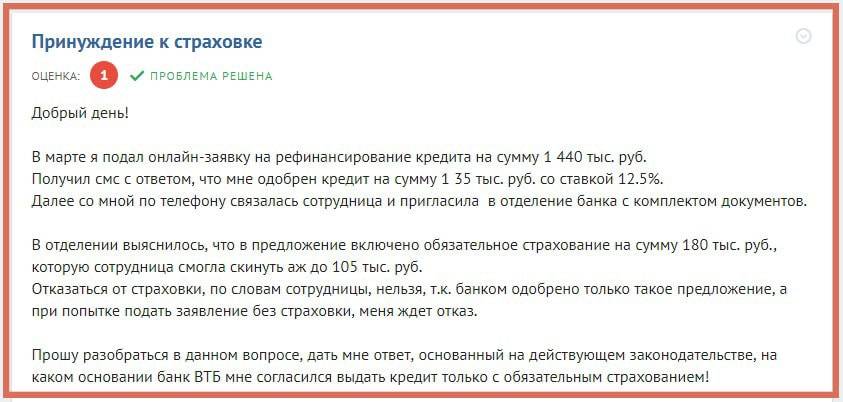

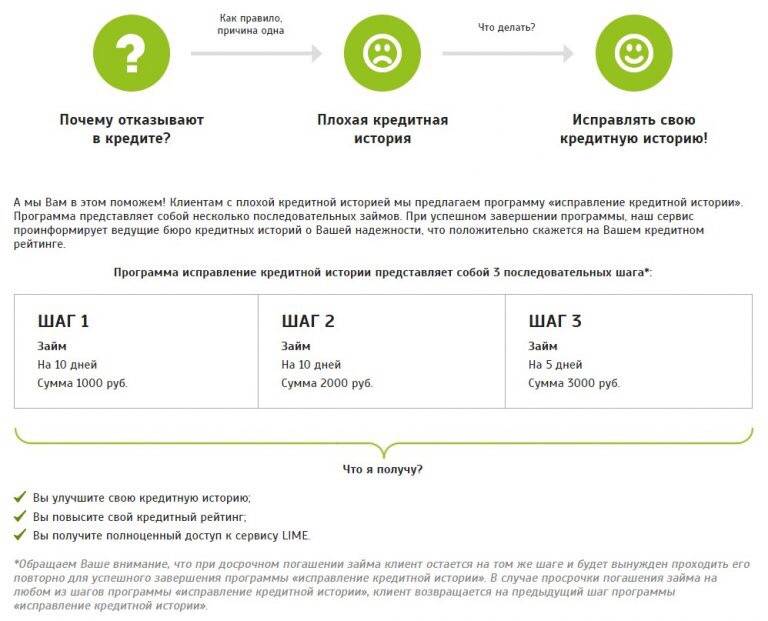

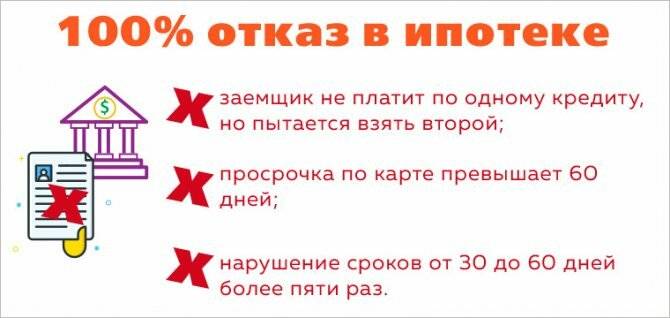

Неудачный первоначальный кредит. Здесь подразумевается то, что предыдущие кредиты, взятые клиентом были уплачены не в срок. Такую информацию о клиенте банки всегда считают отрицательной. Данному клиенту взять ссуду в банке будет практически невозможно. Необходимо будет использовать разные методы для улучшения прошлой кредитной истории.

Никогда не было кредита. Также получить отказ на кредит можно из-за отсутствии истории кредита. Потому что работники кредитного отдела не владеют информацией об ответственности клиента в отношении выплачиваемой суммы за кредит. Соответственно, при первоначальной подаче заявки на ссуду желательно заемщику брать маленькую сумму.

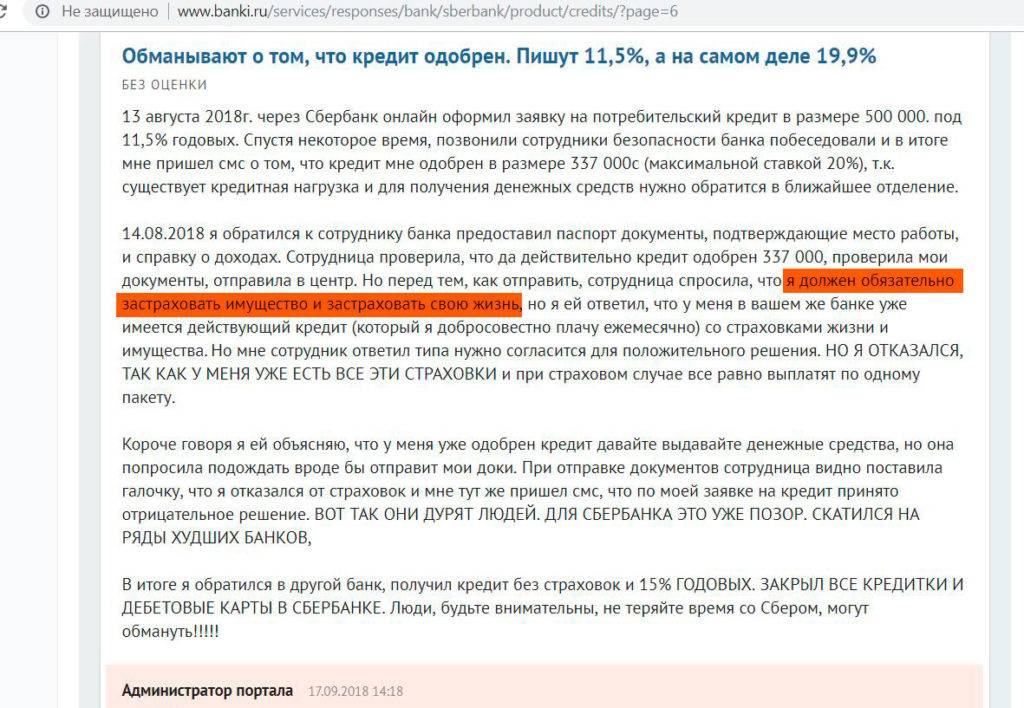

Фальшивые документы и информация. В наше время очень много предложений об оказании услуг подготовки необходимого пакета документов для получения кредита. С легкостью подготавливают трудовые книжки и необходимые виды различных справок. Но использовать такие методы при заявке на кредит категорически не рекомендуется, так как в банках очень быстро определяют такого рода документы. В таких ситуациях клиент получает мгновенный отказ, либо привлекается к уголовной ответственности за использование поддельных документов.

Маленькая заработная плата. Прежде чем оформлять заявку на получение огромной суммы денежных средств заявителю рекомендуется использовать калькулятор расчёта кредита. В том случае, когда выплачиваемая сумма выше половины одного месяца заработной платы с учетом положенных платежей, то клиенту с большей вероятностью вынесут отрицательное решение по кредиту. В таких ситуациях также учитываются иждивенцы, уровень жилья (владелец или арендатор), количество займов.

Количество реальных кредитов

Некоторые банковские организации обращают внимание на количество кредитов, оформленных на одного клиента. Иногда действующие 3-4 кредита являются препятствием для выдачи нового займа, так как сотрудники банка считают, что кредиты взяты не обдуманно и без какой-либо цели

И даже рефинансирование в подобных случаях не одобряют.

Трудовая деятельность в ИП

В банках с осторожностью смотрят на клиентов, занимающихся малым бизнесом. Ведь считают, что подобные клиенты в любое время могут остаться без заработка и возможности выплаты займа.

Нет постоянного телефонного номера

Одним из требования баков является наличие стационарного телефона (рабочего или домашнего). При оформлении заявки на кредит обязательно нужно указывать подобный номер телефона иначе может последовать отказ. Клиентам для получения займа необходимо иметь при себе список телефонных номеров следующих лиц:Руководителя;

Офиса работодателя;

Бухгалтера;

Друзей (не сотовый);

Знакомых (не сотовый).

Судимость. Причиной отказа может послужить судимость, которая была у клиента в прошлом. В банке всегда обращают особое внимание на данный критерий, если даже это относится к преступлению бытового характера.

Несовпадение информации о зарплате и работе. Сотрудники кредитного отдела часто анализируют сведения клиента со сведениями, которые были когда-то поданы в другие банки. И в том случае если выявляют несовпадение, то автоматически не подписывают одобрение на получение ссуды.

Не дают кредит ни в одном банке: куда обратиться?

Если банк отклонил вашу заявку на получение кредита наличными, не сдавайтесь. Стоит спокойно и «холодно» проанализировать свое финансовое положение и при необходимости реализовать «программу восстановления»: погасить обязательства, негативно влияющие на кредитоспособность, или расторгнуть договор кредитной карты, которая не используется. Также нужно проверить информацию в бюро кредитных историй – может быть, банк, в котором была вовремя погашена задолженность, забыл проинформировать об этом учреждение? Если и после этого не дали кредит в банке, нужно искать альтернативные варианты. Это микрофинансовые организации, автоломбарды, частные лица и другие компании, занимающиеся выдачей кредитов и займов.

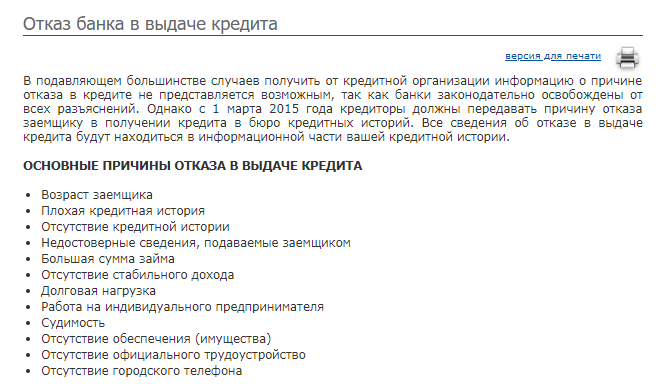

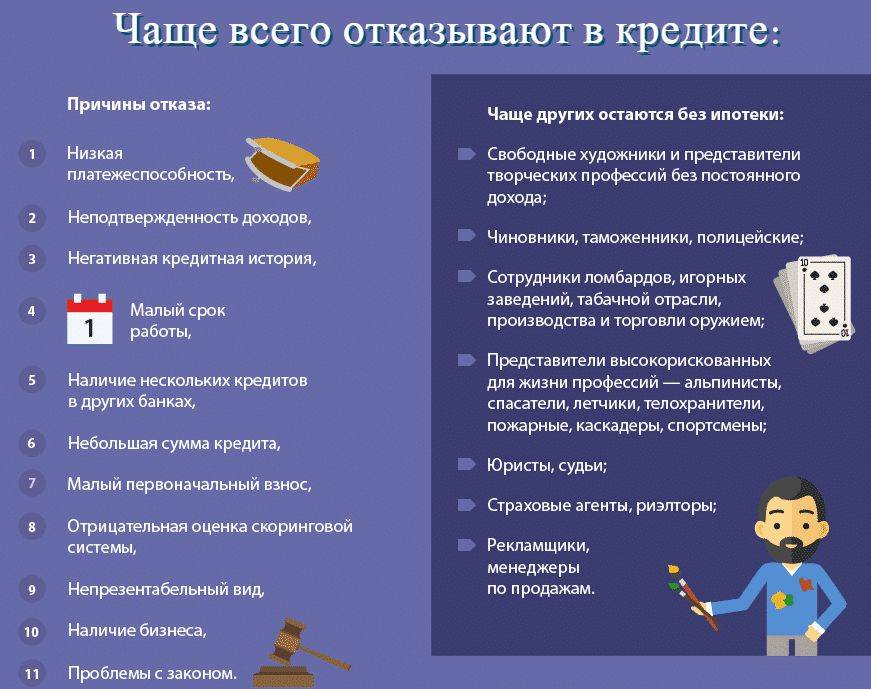

Какие бывают причины отказа

Опытные заемщики знают, что у каждого банка своя «планка» требований. Открытые, явные причины никого не удивляют: отказывают при невысоком доходе, возрастном факторе, отсутствии требуемых документов.

Но есть и скрытые факторы, при которых откажут без объяснения причин:

- Неопрятный внешний вид клиента, старая одежда, запах спиртного.

- Несоразмерность суммы займа и доходов. Если гражданин с хорошим заработком просит в долг маленькую сумму, ему могут отказать, посчитав сделку невыгодной. Клиент вернет досрочно долг и банк не получит свою прибыль.

- Социальный статус. Граждан с судимостями отвергают на первом этапе фильтрации данных. При оценке платежеспособности в группу отказников включают граждан, имеющих на иждивении малолетних детей, родственников-инвалидов, работающих на низкооплачиваемых должностях. Риск невозврата кредита увидят и в заявке клиентов, недавно ставших предпринимателями или пенсионерами.

- Цель кредитования. Банки не любят загадок. Если нет понимания, куда заемщик хочет потратить деньги, ему не дадут в долг. Это касается всех кредитов, целевых и потребительских. На консультации специалист поинтересуется целью кредита. Если не получит вразумительного ответа или цель покажется подозрительной, денег не видать.

Эти факторы не могли повлиять на отказ моей коллеге, что вызывало ещё более сильное желание разобраться в ситуации. И мы проанализировали все возможные причины отказов банка заемщикам с хорошей кредитной историей.

Распространенные причины отказа в кредите

Кому-то отказывают из-за плохой кредитной истории, кому-то – из-за ее отсутствия. Кто-то уже закредитован так, что платеж превышает зарплату, а кто-то берет ипотеку, не имея до этого даже кредитной карты.

Любому из этих людей могут отказать в кредите без объяснения причин. Собственно, именно так сотрудники банков обычно и отвечают на вопрос о том, почему отказали в потребительском кредите.

Однако есть наиболее часто встречающиеся причины отказа в предоставлении кредита.

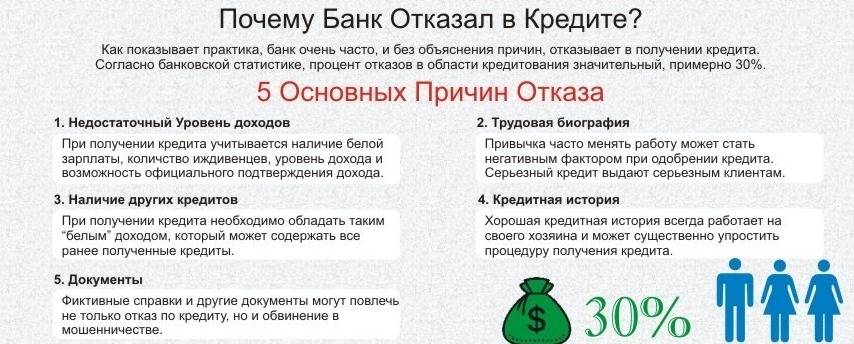

Низкая платежеспособность

Если у вас маленькая официальная зарплата, то и кредит вам дадут маленький. Либо вообще откажут в предоставлении средств в долг.

Что считать низкой платежеспособностью? В каждом банке мнение на этот счет свое, однако традиционно считается, что после уплаты ежемесячного взноса по кредиту у заемщика должна оставаться сумма, равная прожиточному минимуму. В том случае, если на кредит претендует человек с ребенком, его зарплаты должно хватать на детский и взрослый прожиточный минимум и оплату кредита.

Если вам отказывают из-за низкой платежеспособности, узнайте в банке, предусмотрено ли условиями кредитования привлечение созаемщика. Например, в Россельхозбанке, Сбербанке и других можно сделать созаемщиком любого человека, он не обязательно должен быть родственником.

Созаемщика, не являющегося близким человеком, можно привести даже в ипотечный кредит. Это не означает, что он получит половину квартиры. Он просто будет совместно с вами отвечать по обязательствам перед банком.

Если созаемщика брать вы не хотите, можете предложить банку поручителя. Этот человек не будет заемщиком, к нему вопросы у банка возникнут только в том случае, если вы по какой-то причине перестанете платить кредит.

Плохая кредитная история

В такой ситуации вы мало что можете сделать. Наиболее логичный вариант – обратиться в не слишком известный банк, который проще относится к подбору заемщиков.

Если вы не готовы брать крупную сумму под высокий процент, предлагаем вам оформить хотя бы кредитную карту и несколько месяцев ею активно попользоваться. После этого можете либо закрыть карту, либо оставить у себя, погасив задолженность.

Самое главное – не допустить просрочек по этой карте, ведь тогда цели вы не добьетесь. Аккуратно совершая платежи, попробуйте по истечении моратория на подачу заявки после отказа, повторно обратитесь в первый банк. Вероятность одобрения возрастет, ведь теперь последняя информация о вас в БКИ положительная.

Отсутствие кредитной истории

Если вы молодой человек, не так давно начавший работать, то вы наверняка ни разу не брали кредит. И это может стать для банка негативным фактором. Если человек ранее кредитовался где-либо, то банк, получив информацию из БКИ, может составить свое представление о заемщике.

Например, он будет знать, как часто возникали просрочки по кредиту, гасил ли клиент кредит досрочно или точно по графику. На основе этой информации банк станет предполагать, насколько аккуратно такой заемщик рассчитается с новым долгом.

А если человек приходит без кредитной истории, банк не имеет возможности судить о том, насколько дисциплинированным плательщиком он будет. Если сумма маленькая, банк сможет рискнуть и дать деньги. А крупной суммой он рисковать вряд ли будет.

Помочь в этом случае сможет покупка бытовой техники в кредит. Сумма будет вполне подъемная, переплата небольшая. Платить рекомендуем по графику, не опережая его, но и без просрочек.

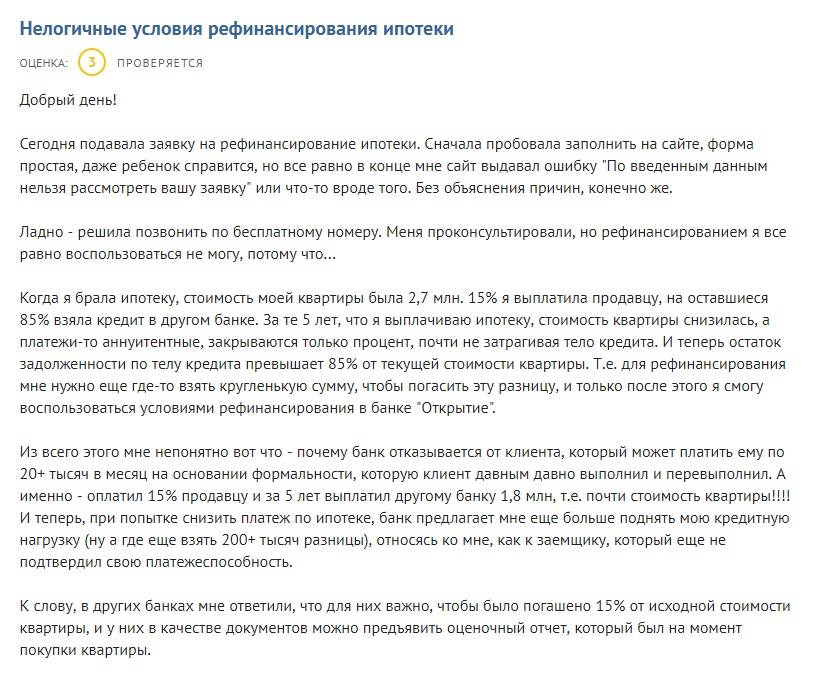

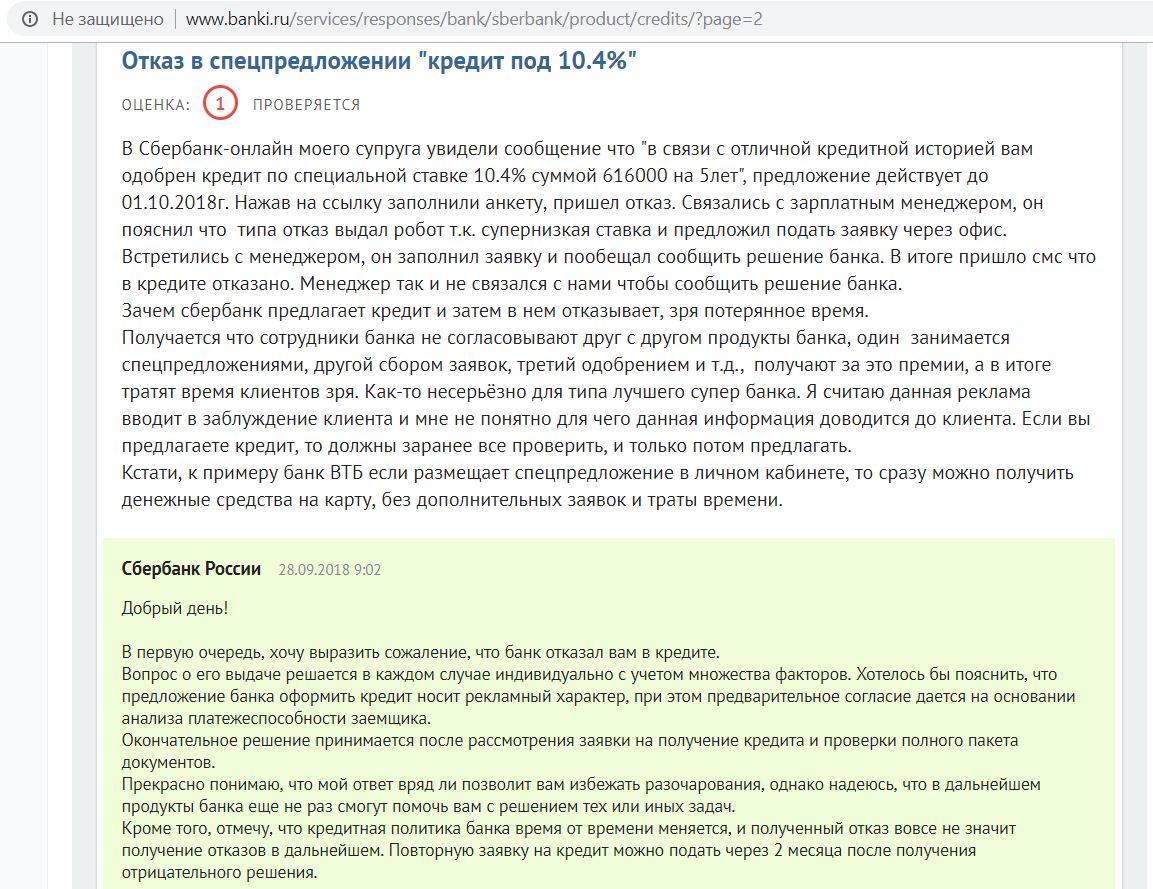

Хорошая кредитная история

Звучит парадоксально, но отказывают в кредите даже заемщикам с хорошей кредитной историей. Например, тем, кто раз за разом берет кредиты и гасит их раньше срока.

Банк, предоставляя клиентам деньги, рассчитывает в течение определенного периода получать проценты за их использование. И если кредит возвращается досрочно, то планы банка нарушаются, он получает меньший доход, чем рассчитывал.

Поэтому иногда отказывают клиентам, которые, взяв кредит на 5 лет, возвращают его за год. Так что рекомендуем вам не закрывать кредиты слишком быстро, иначе в будущем могут возникнуть проблемы.

Ваш внешний вид и поведение в момент подачи заявки

Существует такое понятие, как скоринг. В соответствии с этой системой кредитный инспектор должен оценить потенциального заемщика, проставить ему определенный балл по ряду показателей.

Если сотрудник в своей оценке напишет, что вы пришли в банк в состоянии алкогольного опьянения и ругались матом, вряд ли вам предоставят деньги.

Если же вы грамотно разговариваете, прилично одеты и в целом производите хорошее впечатление, то вероятность одобрения заявки возрастет.

Где взять кредит, если банки не дают?

Существует три проверенных способа убедить банк выдать вам кредит:

- Привести поручителей или предоставить залог. Это надежный способ, который срабатывает в большинстве случаев. Подходит, если кредит вам действительно необходим, и у вас есть поручитель с белым доходом или дорогостоящее имущество. Разумеется, под залог телефона вы не возьмете 600 тыс. рублей. А вот заложив иномарку 2012 года выпуска — сможете.

- Подготовить исчерпывающий пакет документов. Если вы обратились за кредитом, имея на руках только паспорт, то не удивляйтесь, что банк решил вам отказать. Но попробуйте еще раз подать заявку после основательной подготовки: возьмите с собой выписки из банков, справки о доходах, по уплаченным налогам и т.д.

- Обратитесь к кредитному брокеру. Это специалисты, которые занимаются оказанием услуг в сфере кредитования. Брокер подберет вам нужные условия кредитования, подскажет, где надежнее оформить кредит, и проведет грамотную подготовку. Услуги брокеров пока не слишком распространены, но учитывая растущий процент отказов, их актуальность за последние годы выросла.

Также, если вам не одобряют заём в банке, можно обратиться в МФО, которые отличаются лояльными условиями: минимальный перечень документов, отсутствие необходимости посещения офиса, быстрая проверка. В целом МФО выдают микрозаймы сроком на 1-2 месяца и под большой процент. К ним обращаются, чтобы перезанять до зарплаты, но в целом как долгосрочное кредитование их рассматривать нельзя.

Отказ зарплатному клиенту с хорошей кредитной историей

Отказ в выдаче кредита клиенту, получающему заработную плату на карту банка, это не редкость. Данная категория заемщиков пользуется доверием банкиров за счет открытого дохода. Зарплатный клиент может оформить кредит по паспорту, так как справка 2-НДФЛ от него не требуется. Зарплатные клиенты получают отказы по следующим причинам:

- низкий уровень доходов;

- небольшой трудовой стаж;

- наличие нескольких займов и кредитных карт;

- задолженность по налогам, штрафам;

- не соответствие требованиям кредитной программы.

Для «зарплатников» разработаны программы кредитования по льготным условиям, но среди подобных клиентов тоже существует отбор.

Где оформить кредит с хорошей историей, чтобы не отказали?

Тем не менее, хорошая репутация заемщика для многих финансовых компаний по-прежнему является одним из основных условий для оформления потребительского кредита. С ипотекой будет сложнее, так как здесь важен доход. Закрыть глаза на доходы могут только при наличии залогового имущества.

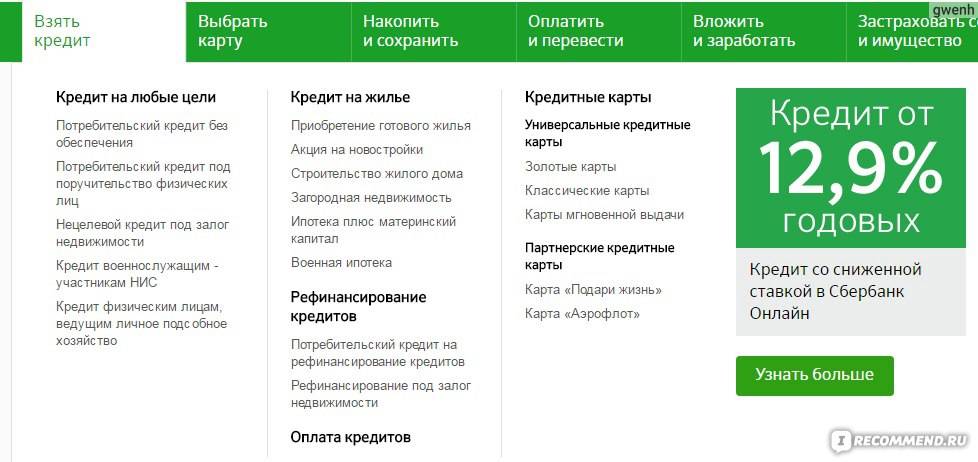

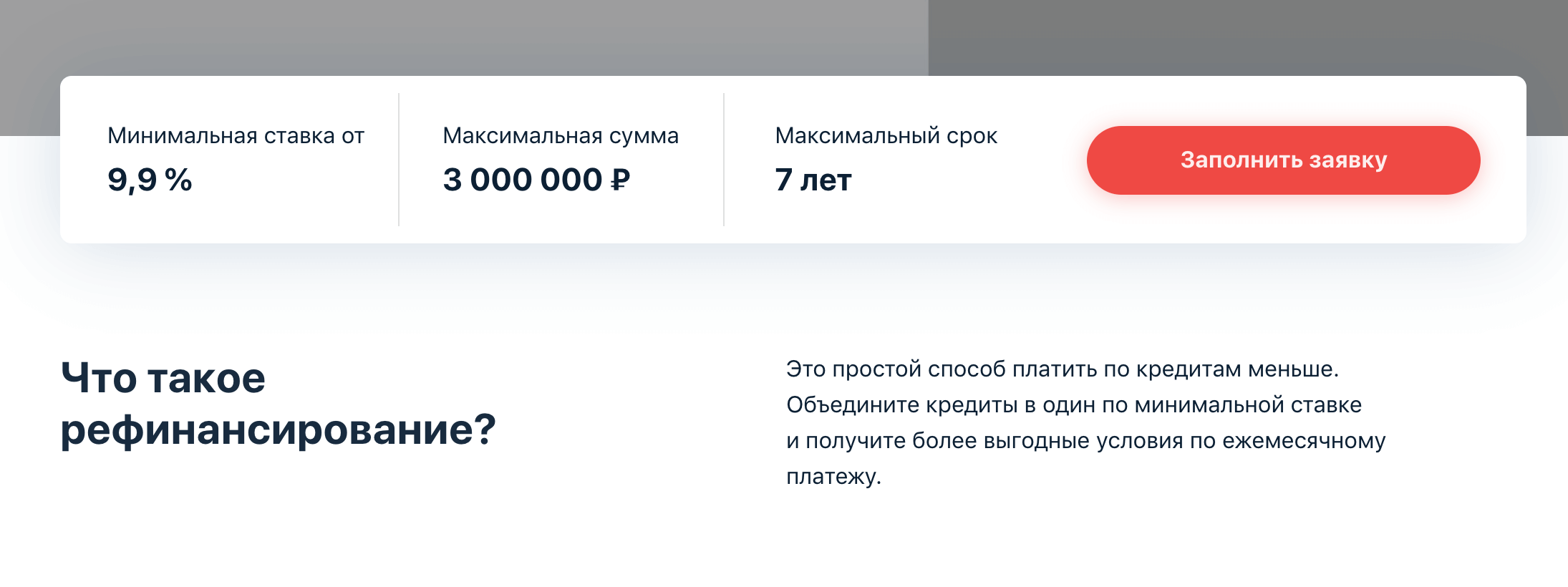

Рассмотрим список предложений банков, предоставляющих потребительские кредиты, с низким процентом отказа клиентам.

Сбербанк – проект «Рефинансирование потребительских кредитов» кредитует пользователей на таких условиях: объем займа в пределах 15 000 — 3 000 000 рублей, срок договора — от 90 суток до 24-х лет, под 12,9% годовых.

Газпромбанк – предложение «Займ под залог недвижимого имущества» (при отсутствии залоговой недвижимости деньги в долг не дают), 500 тысяч — 30 миллионов руб., до 15 лет, свыше 11,2% переплаты за 365-ть дней.

Россельхозбанк — продукт «Потребительский для садоводов» предлагает займы физическим лицам на личные нужды в сумме от 10 тысяч до 1 500 000 рубле, на период 24 дня – 60 месяцев, под годовую ставку от 6,75%.

Райффайзенбанк – проект «Персональный» презентуется на таких условиях: сумма 90 000 — 1 500 000 р., срок 365 суток – 60 месяцев, ставка начиная с 12,9%, не дают деньги лицам младше 21-го года.

Альфа-Банк – выгодное предложение для физических субъектов «Заем наличными», согласно которому можно оформить в долг от 50 тысяч до 3-х миллионов рублей, на 12 – 60 месяцев, годовая переплата более 11,99%.

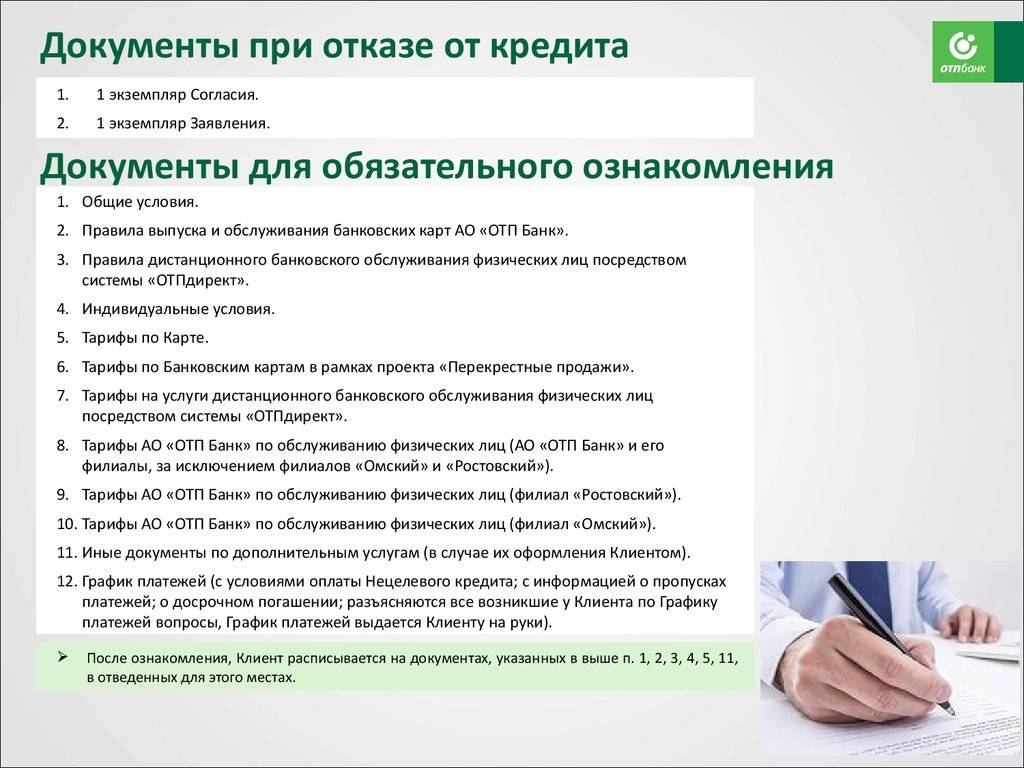

Чтобы клиенту гарантировано не отказали в оформлении потребительского кредита, в банк он должен принести такие документы:

- паспорт гражданина РФ с отметкой о регистрации по месту проживания,

- справку с места работы о заработке за последний период (обычно, за последние 3 – 6 месяцев),

- акт о составе семьи,

- документы на залоговое недвижимое имущество либо транспортное средство (если банк этого требует).

Приветствуется наличие платежеспособных поручителей, также имеющих хорошую кредитную историю.

Причины для одобрения

Коротко о том, какие характеристики заемщика положительно влияют на решение по кредиту:

- 26-45 лет;

- зарегистрирован брак;

- нет детей или один ребенок;

- безупречная КИ;

- российское гражданство;

- регистрация по месту обслуживания банка;

- зарплата не ниже средней по региону, подтверждена документально;

- наличие недвижимости в собственности;

- одобрено страхование жизни и здоровья на период погашения долга.

Отдельно выделяют привлечение третьих лиц – поручителей или созаемщиков. Их официальный доход складывается вместе и размер выдаваемой ссуды получается выше. Также увеличиваются сроки кредитования и лояльность банка.

Сегодня банки ответственны в выборе клиентов. Даже при наличии залога процедура взыскания долга сложна и требует времени. Банк обязан обратиться в прокуратуру, а при удовлетворении иска продажа имущества проводится при участии суда. Получается, продать имущество должника – сложная задача, поэтому банк больше заинтересован в благонадежных заемщиках.

В заключение пара советов. Выбирая кредитный продукт, стоит ответственно подойти к предоставлению документов и персональных данных. Любая оплошность сыграет против заемщика. Не менее ответственно стоит относиться к погашению долга. При нарушении условий оплаты заемщик лишает банк доверия и возможности пользоваться выгодными предложениями. Не исключены непредвиденные жизненные обстоятельства, когда срочно потребуются деньги, и никто из знакомых не сможет выдать крупную сумму. Халатное отношение к предыдущим займам поставит угрозу перед благополучием в будущем.

Видео: причины отказа банка в кредите

Займы до 100 000 рублей

- до 100 000рублей

- 1 год.

Оформить заявку Потребительские кредиты

- 50 000 — 3 000 000 рублей

- до 7 лет

Оформить заявку Ипотека

- 1–25 млн. руб.

- 6–30 лет

Оформить заявку Кредиты под залог

Кредиты под залог имущества

Оформить заявку Кредитная история

Узнать свою кредитную историю

Получить отчет Избавление от просрочек

Снижение платежей на 65% день обращения!

Оформить заявку

Наличие черного списка заемщиков

Основными критериями надежности заемщика выступает:

- возраст, согласно действующего законодательства Российской Федерации кредит может получить лицо достигшее совершеннолетнего возраста, но многие банки начинают сотрудничать, начиная с 21, 23, иногда с 25 лет;

- справка 2-НДФЛ или справка по форме банка;

- стаж на последнем месте работы 3-6 месяцев.

Несмотря на факты, полного соответствия критериям финансовой организации, вероятность получения кредита не может быть гарантирована на все сто процентов. Для некоторых людей, отказ в выдаче кредита может стать большим сюрпризом. В свою очередь, банковские организации могут одобрить выдачу кредита для категории тех людей, которые менее платежеспособны в виду благонадежности. Банк в праве, отказать в выдаче кредита, без объяснения причин.

Распространенной причиной, почему банки отказывают в потребительском кредите, может быть, так называемый «Черный список клиентов». Причин попадания достаточно много:

- выявленные случаи мошенничества,

- попытки утаить различные сведения,

- обращение к «псевдо-помощникам» и «кредитным брокерам»,

- многократные грубые нарушения условий договора.

Банковское учреждение может создавать свой отдельный черный список заемщиков, в котором будут указанные критерии, на основании которых, он может отказать в оказании финансовых услуг без объяснения причины.

Фиксированная стоимость кредита

Важную роль в получении денег под проценты играет размер, банк может сопоставить текущие доходы клиента, желаемую суммы, определить, на сколько, уместно, выгодно оказывать финансовые услуги. Кредитор может отказывать в кредите слишком большой суммы, потенциальной стать непосильным грузом. Малая сумма, подведет клиента под подозрение вызывая недоверие.

Заемщик имеет постоянный доход в размере 30 000 рублей, хочет взять кредит 10 000 рублей – это будет выглядеть весьма подозрительно. Банковские организации заинтересованы, длительное время оказывать финансовые услуги клиенту, чем больше срок кредитования, тем значительнее сумму, он получит дохода с процентов. Если банк видит, платежеспособный клиент подает заявку на оформление кредитного договора, суммой не превышающей 50% текущих доходов, вероятность одобрения крайне высока.

Наличие уже имеющихся долговых обязательств в других банках, может стать весомой причиной отказа, несмотря на наличие высокой заработной платы. Заемщик с большим количеством кредитов рассматривается как лицо с повышенными рисками, в случае форс-мажорных ситуаций не в силах выплачивать долговые обязательства. Стоит помнить, кредитная история является важным фактором, влияющим на решение банковских и не банковских организаций, не следует упускать из расчетов, планов на будущее.

Ни в коем случае не стоит посвящать банк в финансовые трудности, а также рассказывать, что обращались в несколько финансовых организаций и получили отказ. Это может стать еще одним негативным показателем, оценивая вас как потенциального заемщика.

Экономическое положение в стране, также играет немаловажную роль в вероятности одобрения заявки на кредит. В кризисные и посткризисные времена, банки с опасением оказывают финансовые услуги, не зная, что будет с экономикой завтра. В первую очередь это касается клиентов, работающих в особо проблемных отраслях.

Почему отказывают в кредите с хорошей КИ — обзор возможных причин

Если вы планируете взять в банке деньги в долг, оцените свои шансы на успех заранее.

Кредиторы откажут вам, если:

- Слишком много просите. Несоразмерность совокупного дохода семьи и выплат по займу сразу вызовет настороженность банкиров, и они не станут рисковать.

- Нет стабильного дохода. Для банка «стабильный доход» — это трудовой стаж на последнем месте работы не менее года и 2НДФЛ. Даже если вы фрилансер из ТОП-5, или работаете как ИП, но у вас нет записи в трудовой книжке и справки о доходах, на одобрение заявки и хорошие условия кредитования не рассчитывайте.

- Есть скрытые долги. На этапе проверки данных службой безопасности, выясняются все нюансы финансовой дисциплины заемщика. Штрафы ГИБДД, долги за ЖКУ, требования из налоговой и пр. послужат причинами отказа.

- Нет имущества. «Если у вас нету дома….», то кредита вам не дадут. Это обычное правило для ипотечников, но работает и в других случаях. Крупные ссуды банк выдает под залог имущества: недвижимости, земельных участков, машин. Если обращаетесь за потребительским займом без залога, наличие собственности будет дополнительным плюсом в скоринге, дающем уверенность кредитору в вашей состоятельности.

- Много и часто занимаете. Несколько займов в разных банках, кредитные карты, покупки в рассрочку – такая активность с заемными деньгами играет негативную роль при оценке заемщика.

- Работаете с риском для жизни. Монтажники-высотники, летчики-космонавты, сотрудники силовых ведомств и другие категории граждан, чья работа связана с риском жизни и здоровья, для кредиторов мало привлекательны. Чем спокойнее работа, тем больше шансов взять кредит. Одобрят небольшую ссуду библиотекарю, а альпинисту или водолазу откажут.

- Никогда не брали кредит. Нулевая кредитная история не нравится банку отсутствием информации для скоринга. Программа не может проанализировать «чистый лист» и составить модель финансового поведения. Поэтому банкирам проще отказать новичку, нежели выдавать деньги с риском невозврата.

Итак, если вы прошли этот тест, и на каждый пункт ответили отрицательно, как и моя коллега, вам должны одобрить заявку. Но что же пошло не так?

И мы фиксируем еще одну причину: Техническая ошибка.

В банке могут перепутать данные. И происходит это не по вине конкретного человека, а из-за особенностей программного обеспечения для скоринга. Несмотря на явную ошибку, кредит не дадут: таковы внутренние правила банка. Запрет скоринга закрывает клиенту дорогу к заемным деньгам.

Что делать в таких случаях? Об этом мы расскажем дальше.

Решение банков на оформление кредита

При рассмотрении заявки на займ пользуются двумя способами. Первый способ заключается в использовании системы под названием Скоринг. Во втором способе принимают участие аналитики кредитного отдела. Скоринговая система построена на накоплении баллов, то есть при анкетировании за каждый ответ прибавляется соответствующее число баллов.

От большего количества баллов заемщика зависит дальнейшая судьба при получении займа и появляется большая вероятность услышать положительный ответ от банка. Отсюда вывод, что способ скоринга дает больше возможности следующим заявителям на кредит:

- Имеющим официальный брак;

- Женщинам;

- От 25 до 35 лет;

- Имеющим свое жилье;

- Семьям без детей или с одним ребенком;

- Стаж не менее года;

- Средняя либо высокая заработная плата.

После того, как суммируется количество набранных баллов, и заявка на займ одобряется, но не начался процесс оформления договора, то начинают свою работу аналитики кредитного отдела. Обязанностью аналитиков является поиск сведений в отношении заемщика, разговор с членами семьи и начальством с бывшего места работы, а также выявление какой-либо информации, которая может положительно отразиться на получение кредита.

Предпочтение отдают клиентам, которые имели хорошую историю в получении кредита. А те клиенты, у которых есть неудачно завершенные кредиты, автоматически вычёркиваются из списка при скоринге.

Как финансовые компании принимают решения о выдаче кредита?

Кредитная заявка заемщика может рассматриваться по одной из двух схем принятия решения:

Скоринговая программа чаще всего используется для принятия решений по выдаче потребительских кредитов или кредитных карт с небольшим лимитом. Решение принимается специальной программой, которая по определенному алгоритму оценивает данные заемщика на платежеспособность и благонадежность. Алгоритм выстроен на бальной системе, то есть, каждый ответ пользователя в каждом разделе заявки оценивается определенным количеством баллов. Для получения одобрения необходимо набрать установленную банком сумму баллов. Скоринговые баллы зависят от разных условий и параметров, чаще всего они отличаются в разных банках.

Вот несколько среднестатистических примеров, за что можно получить скоринговые баллы:

- — Возраст. 7 балов дается, если возраст заемщика до 35 лет, от 29 балов за возраст 35-45, лица, старше 45 могут рассчитывать на 45 балов и больше.

- — Семейное положение. Незамужние, холостые, разведенные и одинокие могут рассчитывать максимум на 9 баллов, наличие официального брака увеличивает количество баллов до 29.

- — Наличие детей может никак не повлиять на количество начисленных балов, а вот их отсутствие даст сразу 20.

- — Финансовая стабильность. Тут количество баллов будет зависеть напрямую от должности, стажа работы, среднего ежемесячного дохода, суммы постоянных ежемесячных расходов, в том числе на оплату уже имеющихся кредитов.

Таких показателей может быть большое количество. Если, после подсчета, сумма баллов соответствует установленной или выше, то заявка одобряется, если нет – то отклоняется. Решение принимается в течение нескольких минут, в случае одобрения можно сразу приступить к оформлению займа и подписанию документов.

Индивидуальная оценка проводится специалистами банка. Заявки на получение крупных сумм денег проверяются в ручную специалистами банка – кредитными экспертами. При необходимости кроме кредитного эксперта проверкой и одобрением заявки может заниматься и служба экономической безопасности. В этом случае дополнительно собирается информация об официальном трудоустройстве и доходе заемщика, проверяются наличие долгов, в том числе через судебных приставов, изучается кредитная история, запрашивается дополнительная информация у заемщика.

https://youtube.com/watch?v=tDISbrDu2mM

Долг приставам по исполнительному производству

Предприниматель может быть должен человеку, налоговой, банку — кому угодно. Чтобы вернуть деньги, сторона идет в суд, получает решение судьи и исполнительный лист и передает судебным приставам.

Приставы взыскивают деньги любыми законными способами, например блокируют счета на сумму долга или запрещают выезд из страны.

Если в это время предприниматель обратится в банк за кредитом, банк обязательно проверит, нет ли на нем текущих исполнительных производств. Потому что формально человек может иметь хорошую кредитную историю, а на деле задолжать огромную сумму поставщикам, партнерам и подрядчикам: когда приставы ее спишут, денег платить кредит не останется.

Проверить, есть ли долги по исполнительным производствам — на сайте судебных приставов

Информация по исполнительным производствам открытая, проверить можно на сайте судебных приставов:

В базе данных можно посмотреть исполнительные производства по физическим и юридическим лицам

Если человек нашел себя в базе, ему нужно разобраться, что это за исполнительный лист, и оплатить долг.

Иногда бывает, что нашел себя в базе, а долг чужой, например полного тезки: имя и дата рождения одинаковые, а регионы разные. Если человек знает, что долг не его, нужно обратиться к приставам и потребовать удалить запись с сайта.

Есть и исключения, например, если это долг в тысячу рублей за неправильную парковку или коммунальные услуги. Или если бизнес крупный, с хорошей отчетностью и разными контрагентами, у него неизбежно будут судебные дела и исполнительные листы. Он судится с поставщиками, недовольные клиенты могут обратиться в суд — это нормально. Главное — чтобы он платил долги по этим исполнительным листам, и они составляли незначительную часть от денег компании.

Другие причины отказа

Почему отказывают в выдаче кредита? С таким вопросом сталкивается абсолютно каждый человек, обратившийся за ссудой, но получивший отказ. Всё дело в том, что помимо основных причин, обозначенных выше, существует большое множество других критериев, которым нужно соответствовать для успешного получения займа.

В каких случаях банк не выдает кредиты? Ниже будут представлены прочие причины, по которым могут отказать в выдаче заёмных средств.

В процессе подачи заявки были указаны недостоверные данные или предоставлены поддельные документы

Важно, чтобы вся информация, которая указывается в анкете-заявке, была полностью правдивой. Также нельзя пытаться использовать подложные документы — за это можно понести уголовную ответственность.

Отсутствует постоянная регистрация в регионе, где планируется получение кредита.

Место работы заёмщика, относящееся к повышенной категории риска (сотрудники Министерства обороны РФ, МЧС, МВД).

Отсутствует стационарный рабочий либо домашний номер телефона.

Оформление мобильного номера, указанного в анкете, было произведено не на заёмщика.

Отсутствует высшее образование

Далеко не основополагающий фактор, однако принимается во внимание некоторыми банками.

Супруг или супруга заёмщика не имеет официального трудоустройства при наличии в семье 3 и более маленьких детей.

Наличие судимости.

У близкого родственника клиента плохая кредитная история.

Заёмщик уклоняется от выплаты алиментов либо имеет большое количество неоплаченных штрафов в ГИБДД.

Отсутствует военный билет или приписное с пометкой об отсрочке (для мужчин).

Наличие у заёмщика какого-либо психического заболевания.

Отсутствует какая-либо собственность (авто, квартира, дом, земельный участок и прочее).

Заёмщик либо работает на ИП, либо является собственником бизнеса.

Непрезентабельный внешний вид, пребывание в алкогольном или наркотическом опьянении, подозрительное поведение при беседе с банковским служащим.

Банковская ошибка

К примеру, заёмщик погасил кредит, но банк не внёс соответствующие изменения в договор

Как результат — испорченная КИ.