Где хранить деньги?

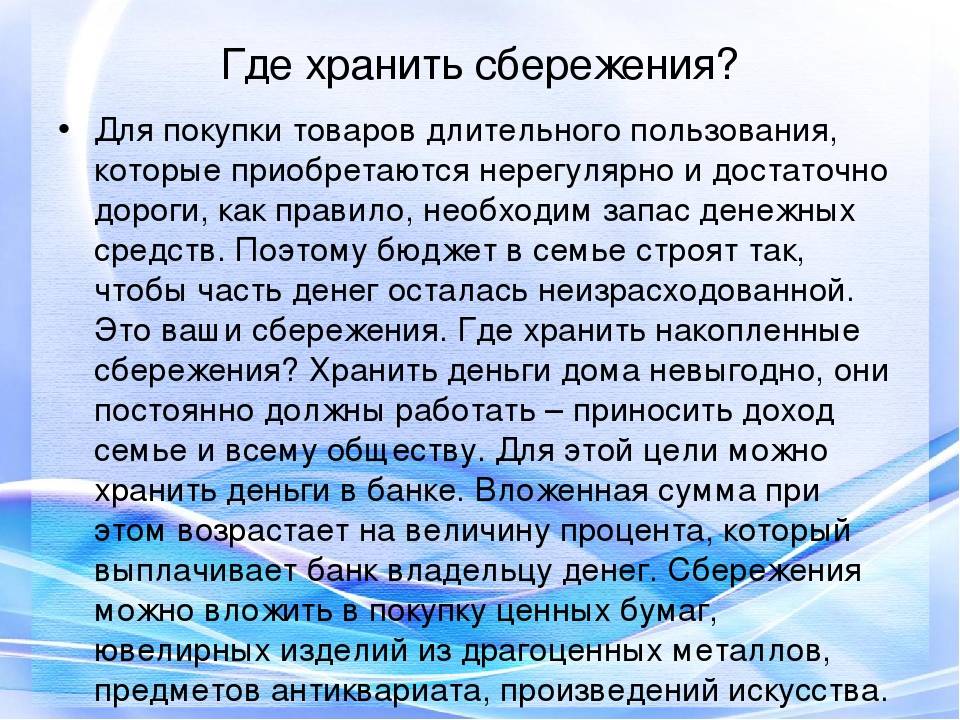

Выбор между идеей спрятать деньги дома и отнести на хранение в банк дается нелегко. В каждом случае есть страх потерять накопления, сделать неверный выбор.

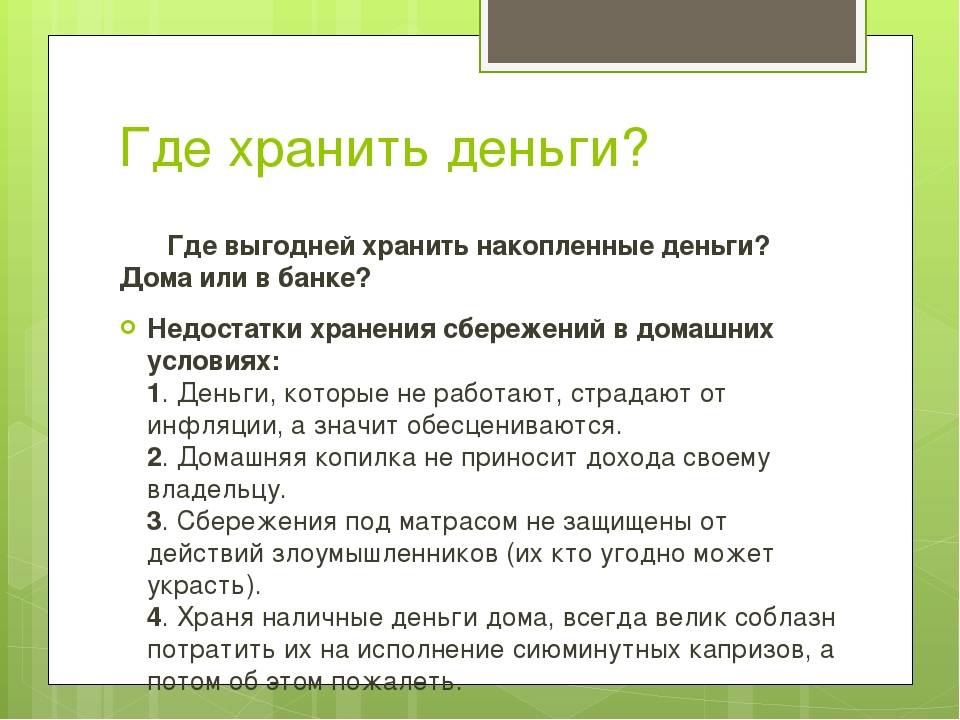

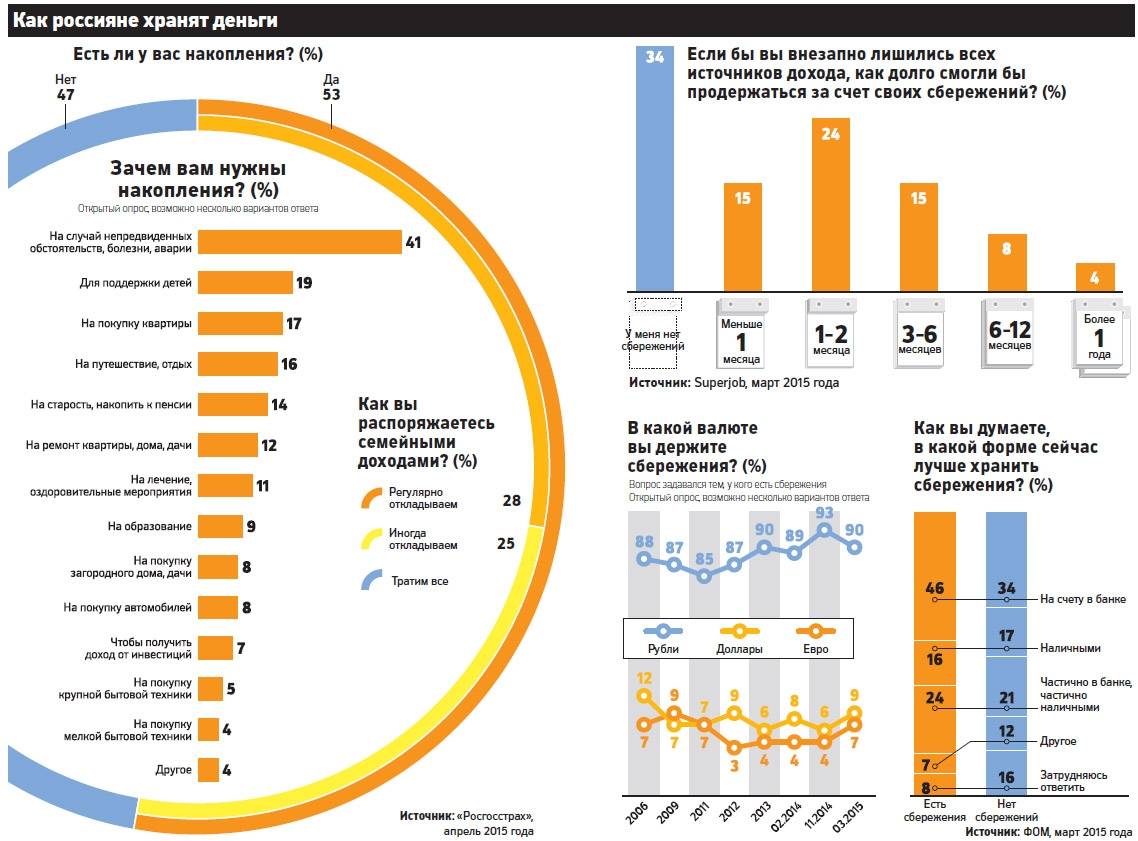

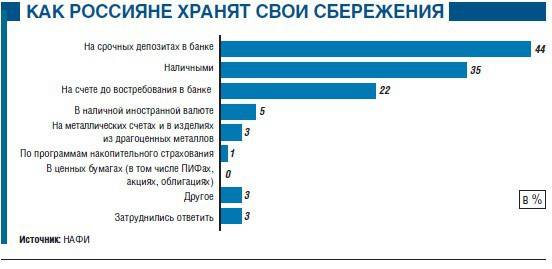

Опрос общественного мнения в России показал, что примерно 40 % граждан предпочитают держать сбережения дома. Преимущества такого выбора заключаются в возможности круглосуточно получать доступ к деньгам, менять место, выбранное под тайник. Недостатком способа становится обесценивание денег ввиду инфляции.

Тем, кто откладывает деньги на крупную покупку, придется столкнуться с эффектом бега на месте. Сумма будет собираться, но цена желаемой покупки будет почти всегда больше. Другая опасность — возможность под влиянием эмоций потратить всю наличность. Это лучший исход. Худший — все сбережения достанутся вору.

Где хранить деньги, чтобы они приумножались?

Один из самых доступных и понятных способов обезопасить сбережения — открыть счет в надежном банке. Годовая процентная ставка защитит капитал от инфляции. Дополнительно обладатель депозита получает прибыль, а начальная сумма не уменьшается. Если даже банк ограбят, система страхования позволит вернуть сбережения (есть ограничения по сумме возмещения — 1 400 000 рублей). Для размещения денег на депозите необходимо выбрать надежное финансовое учреждение с выгодной программой для вкладчиков.

Выбор способа сохранить и приумножить капитал сводится к одному из следующих:

- Банковская карта. Сравнительно небольшую сумму можно держать на карте. Кредитную карту выбирать не следует — тарифы на ее обслуживание не самые выгодные. Оптимально остановиться на зарплатной карте.

- Ячейка в банке. Это маленький сейф, арендованный в банке. Охранная система высокоуровневая, но за это нужно платить.

- Долгосрочные вклады. Самыми выгодными становятся вклады без снятия средств, но с пополнением. Открыть счет можно на конкретный срок, приурочив к дате планируемой крупной покупки. Регулярно пополняя депозит, можно быстро достичь цели.

- Текущие вклады. Позволяют пополнять счет и снимать деньги. Процент, начисленный на депозит, немного компенсирует инфляцию. Такой вклад рекомендуется выбирать в качестве финансовой подушки безопасности на случай временной потери дохода.

- Валютные вклады (евро, доллары). Рискованный вариант, если учитывать обещания чиновников запретить оборот долларов в РФ.

Мнения аналитиков

Самый содержательный совет — от директора ИСА ФБК И. Николаева. Он уверен, что нет универсальных рекомендаций относительно того, как сохранить деньги при девальвации рубля 2021 года в России. Каждый человек должен принять самостоятельное решение исходя из региона проживания и количества наличных.

Советы от других специалистов, настроенных на негативный сценарий, следующие:

- экономить, отказавшись от ненужных трат, сохранять накопления на черный день;

- сформировать валютную корзину (из рублей, долларов и евро);

- приобретать стабильную валюту — иены, сингапурские доллары или швейцарские франки;

- вовремя покупать и продавать доллары и евро, не забывая о том, что у них сейчас есть значительные риски;

- инвестировать в стандартные ценности — недвижимость, драгоценности и драгметаллы.

Сохранить деньги можно только при условии, что они — не единственные, имеющиеся в распоряжении, и именно этой свободной суммы достаточно для совершения покупки. Если для этого нужны дополнительные средства — заем у физического лица или кредит в банке, не стоит пускаться в рискованные авантюры. Лучше купить что-нибудь необходимое, что давно задумано.

На заметку! Как использовать материнский капитал на строительство дома в 2021 году

Для тех, кто уверен, что дыма без огня не бывает, и апокалипсис (в виде девальвации, деноминации или даже дефолта) маячит на горизонте, есть разумные и практичные советы о том, как избежать негативных последствий при любом плохом сценарии:

- не брать новых кредитов и постараться погасить самые дорогие (по процентам);

- создать по возможности объемную подушку в национальной валюте на случай финансового шторма;

- реструктурировать валютные кредиты (при их наличии) в рублевые (в дни, когда курс не очень высокий);

- не покупать импортную бытовую технику, потому что в стоимость уже заложены риски (дефицит при продолжении коронавируса и нового карантина, рост курса валют);

- не покупать недвижимость из-за того, что она уже подорожала перед кризисом;

- открывать валютные счета в заграничных банках, но не в офшорах (из-за двухстороннего давления на них с Запада и из России);

- снижение стоимости золота во всем мире вряд ли делает его надежным способом сохранения накоплений.

Факт! На днях опубликован очередной антирейтинг стран Европы по внешнему долгу. Россия — на последнем месте в Европе. Госдолг в первой пятерке (в % от ВВП): Греция — 177 %, Италия — 135 %, Португалия — 117 %, Бельгия — 98 %; Франция — 98 %, Испания — 95 %, Великобритания — 80%. У России — 0 %. Есть ли смысл вкладываться в зарубежные банки?

Где хранить средства для их приумножения

Инвестировать накопления для их приумножения можно несколькими способами.

Банковский депозит

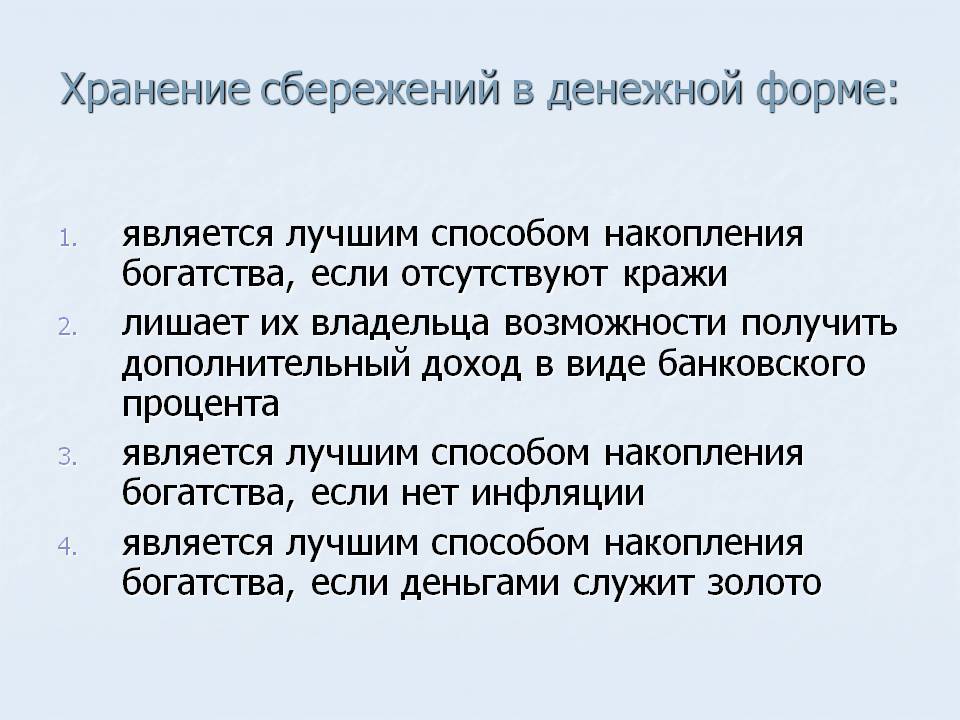

Это один из самых надежных способов, где держать деньги, чтобы защитить их от обесценивания. Депозит в сумме до 1 400 000 рублей защищен государством. Недостаток – небольшая доходность, которая составляет в большинстве случаев до 5% годовых.

Драгоценные металлы

Речь идет не о приобретении ювелирных украшений, а о покупке слитков и инвестиционных монет, выполненных из золота, серебра, платины и другие драгоценных металлов. Это один из самых надежных способов хранения денег. Это связано с тем, что цена на драгоценные металлы постоянно увеличивается, независимо от ситуации в экономике. Следовательно, изделия из серебра, золота, платины можно продать гораздо дороже, чем они стоили ранее. Недостаток инвестиции – получить прибыль можно только в случае долгосрочного вклада.

Ценные бумаги

Такой депозит поможет сохранить и приумножить сбережения только в том случае, если купить акции и облигации надежных компаний. Этот вид инвестиции более прибыльный, чем банковский вклад, но и более рискованный. Существует вероятность остаться без дохода и без сбережений, если купить бонды компании, которая обанкротиться.

ПИФ

Первый инвестиционный фонд – портфель различных ценных бумаг разных банков и компаний. Продукт находится в ведении Управляющей компании, которая осуществляет все необходимые операции. Инвестор приобретает пай в фонде и получает доход. Этот вклад отличается высокими процентными ставками и низкими рисками.

Бизнес

Чтобы получить прибыль, не обязательно открывать собственное дело. Можно вложить средства в успешно развивающееся предприятие. Некоторые компании привлекают сторонние капиталы для расширения бизнеса. Минимальный вход для инвестиций – несколько тысяч рублей. Такой способ может принести хорошую прибыль, но гарантии вкладчику компания не дает, в результате чего можно лишиться всех сбережений.

Золотая середина

Существует простое правило – сбережения необходимо диверсифицировать, чтобы максимально снизить риск нестабильной экономики. Проверенная временем универсальная формула экономистов не теряет своей актуальности и сегодня.

На практике это выглядит следующим образом: треть сбережений хранится в рублях, вторая и третья в долларах и евро.

Хранение части средств в твердых валютах позволяет снизить риск рублевой инфляции. В США и еврозоне уровень естественного обесценивания валюты традиционно низкий и колеблется на уровне 2-4 %, в то время как в России официальная инфляция существенно выше.

Способы хранения средств

Как и в чем хранить сбережения зависит от суммы накоплений и цели депозита. При выборе способа нужно учитывать данные моменты.

На текущие нужды

На текущие нужды тратят ежемесячный доход. Если сумма получается внушительной, то часть средств можно откладывать для накоплений на сберегательный счет. Он должен быть доступен не только для вклада, но и для снятия на случай непредвиденных расходов. Остальные средства рекомендуется распределить так:

- Часть денег оставить в кошельке. Можно также хранить их дома, но в надежном месте.

- На банковской карте. Лучше всего воспользоваться дебетовой картой, а не кредиткой, поскольку в последнем случае вместо накоплений можно «залезть» в кредиты.

Резервный фонд

Резерв – это накопления, которые не расходуются, а могут быть использованы в случае возникновения непредвиденной ситуации – на ремонт или покупку бытовой техники, на операцию, в случае увольнения с работы и другие нужды.

Сумма накоплений должна быть такая, чтобы ее хватало на крупную покупку, масштабный ремонт или на то, чтобы нормально прожить в течение нескольких месяцев до трудоустройства.

К способу хранения такого вида сбережений предъявляются следующие требования:

- Доступность снятия в любой момент. Рекомендуется выбирать такой способ хранения, чтобы насчитывались проценты на остаток. Это позволит не только сберечь накопления, но и немного преумножить их. Лучше всего использовать такой способ хранения, как сберегательный или накопительный счет, или счет дебетовой карты.

- Не рекомендуется держать деньги на текущие расходы и средства резервного фонда в одном месте. Нужно иметь четкое представление о том, какие средства можно тратить, а какие можно расходовать только в случае крайней необходимости.

- Нельзя хранить на счете больше 1 400 000 рублей. Только такая сумма застрахована государством от банкротства банка и в любом случае вернется вкладчику.

На краткосрочные и долгосрочные цели

Откладывая деньги, важно понимать, зачем именно делаются накопления. Выделяют два вида целей – краткосрочные и долгосрочные

Каждая из них имеет свои особенности хранения сбережений.

При формировании целей рекомендуется придерживаться таких правил:

- нужно определиться, до чего именно нужно копить деньги – машина, квартира и так далее;

- сумма накоплений должна равняться сумме, необходимой для реализации цели;

- нужно установить временные рамки хранения и приумножения сбережений.

Краткосрочные

Краткосрочные накопления ориентированы на сохранение, а иногда и приумножение денег в течение периода от 1 года до 5 лет. Обычно это банковские вклады, инвестиции в ценные бумаги, драгоценные металлы и другое.

К вариантам хранения таких сбережений предъявляются такие требования:

- возможность пополнять счет или вклад, но не снимать средства;

- регулярная капитализация процентов;

- доходность должна превышать инфляцию;

- надежность компании или банка.

Долгосрочные

Долгосрочные накопления предполагают хранение и приумножение капитала более 5 лет. Обычно речь идет о пенсионных накоплениях. Существует несколько вариантов того, как хранить и преумножать деньги для обеспечения безбедного существования в пожилом возрасте:

- Программы страховых организаций. Такие компании заявляют, что средства граждан будут надежно защищены, сохранены и приумножены до момента выплат. Продолжительность программы – 5-25 лет.

- Индивидуальный пенсионный план. Его предлагают пользователям негосударственные пенсионные фонды. Инвестор делает взносы, которые компания вкладывает в активы. Это позволяет начислять вкладчикам проценты. При этом прибыль будет минимальной.

Можно выбирать и другие способы вложений.

Вложение средств в недвижимость

Недвижимость по праву считается менее рискованным вариантом вложения капитала. Другое дело, что такую инвестицию далеко не все граждане могут себе позволить. Здесь нужна довольно серьезная сумма накоплений. Допустим, что такая сумма имеется. Что же делать дальше?

- Самый простой способ получить доход от недвижимости – купить квартиру и сдать ее в аренду. Например, жилье площадь которого небольшая, но оно расположено в перспективном районе города. Спрос на такое жилье стабильно высок. Риски здесь заключаются в том, что квартиросъемщики могут испортить мебель и другое имущество.

- Жилье покупается на стадии строительства, а затем продается. Риск в том, что застройщик может просто не завершить работу, исчезнув вместе с деньгами дольщиков.

- Приобрести объект коммерческой недвижимости и сдать его в аренду. Но объект должен находиться в таком месте, чтобы оно было максимально выгодным для арендаторов.

С другой стороны, здесь есть и ряд минусов:

- Низкая ликвидность. Если деньги потребуются срочно, недвижимость нужно продать, а это дело времени, часто долгого периода;

- Большая сумма средств для вложения;

- Затраты на обслуживание недвижимости;

- Полная потеря объекта в случае форс-мажора (пожар или другие обстоятельства непреодолимой силы);

- Возможность приобрести недвижимость, юридическая чистота которой под вопросом.

В какой валюте лучше хранить

Денежные сбережения в 2018-2019 году выгодно хранить в рублях, поскольку иностранная валюта не придерживается стабильной цены. Курс доллара постоянно меняется то в большую, то в меньшую сторону. Таким образом, физические лица, которые решили не только сберечь свои деньги, но и немного заработать, могут столкнуться с финансовыми потерями на фоне колебания стоимости валют. Если же предпочтение по каким-либо обстоятельствам отдаются доллару или евро, то следует учесть тот факт, что для выгодной покупки иностранных купюр нужно ловить момент низкого курса.

Эксперты рекомендуют обратить внимание на валюты государств с сильной и стабильной экономикой.

Поэтому в приоритете по-прежнему остаются:

- американский доллар;

- евро;

- швейцарский франк;

- юань.

Предугадать изменение курса валют сложно, поэтому хранение денег – это дело индивидуальное. Нельзя сказать наперед, что доллар останется неизменным и человек, который спрятал его под подушкой, ничего не потеряет. Наиболее разумным считается хранение денег в разных валютах. Это позволит минимизировать риск потери.

В то же время не стоит и забывать о старом правиле – хранить деньги в той валюте, в которой оплачивается большинство расходов.

Как и где лучше хранить деньги

Теперь выясним, как сохранить сбережения и заработать на них или приумножить.

Депозит или банковский вклад. Хранить сбережения в банке на вкладе – это один из самых распространенных способов сбережения и приумножения средств. Многие, конечно же, даже не подозревают, что проценты по банковским вкладам едва ли перекрывают процент инфляции, поэтому о заработке, как таковом, можно поспорить. Но, зато, нет потерь, что тоже не плохо.

Плюсами депозитов является возможность выбора срока вклада, валюты, возможность пополнения суммы депозита, капитализации процентов.

Главным минусом сотрудничества с банковскими учреждениями является то, что сегодня банки закрываются один за другим, и знать точно, когда именно рухнет конкретный банк невозможно. Но, для того, чтобы себя подстраховать, стоит размещать средства в нескольких банках, суммы ограничивать размером гарантированного возврата, и, прежде чем относить деньги в какой-либо банк, стоит узнать его нынешнее положение.

Для этого не обязательно быть финансовым экспертом, достаточно заглянуть на аналитические сайты, где специалисты размещают актуальную информацию о положении дел в банковской системе страны.

Страховые программы с накоплением средств. Этот вид сбережения и накопления средств не так популярен среди населения, как депозиты, но имеет ряд преимуществ. Во-первых, – это страховка жизни и здоровья вкладчика, во-вторых, – это возможность сберечь и приумножить средства.

Минусами этого метода сбережения являются долгосрочность и низкая доходность.

Ценные бумаги. Это довольно рискованный вид сбережения и приумножения денег, но в случае, если будут проходить удачные сделки и акции начнут расти, на этом можно отлично заработать.

Но, также, существует риск, что акции, в которые вы вкладываете деньги, могут и не вырасти, а еще и упасть в цене.

Для того чтобы сохранить деньги таким способом нужно хорошо разбираться в вопросах инвестирования в ценные бумаги, или же поручить заниматься вложениями профессионалам – брокерам, но за это придется платить.

Подушка безопасности

Непрофессиональных инвесторов, коими является большинство граждан, интересует в первую очередь вопрос: как сделать сбережения, чтобы плачевное состояние экономики минимально затронуло личный или семейный бюджет.

Это вполне понятно, учитывая, что огромное количество товаров привязано к иностранной валюте. И речь идет даже не о сыре с плесенью или вяленом хамоне, а о привычных вещах, произведенных в том же демократичном Китае, но закупаемых по текущему курсу. Советов куда выгодно вложить деньги и как их сохранить немного, но как показывает практика прошлого кризиса, они действуют.

Те, кому довелось пережить кризис, произошедший в конце прошлого века, уже научены горьким опытом и рекомендуют всегда иметь «подушку безопасности». Так называют сбережения, в сумме составляющие 3-4 месячный семейный доход. Это позволит не только с минимальной паникой и потерями пережить основную волну кризиса, но и меньше зависеть от самых неожиданных жизненных ситуаций. Например, сокращения на работе или задержек с выплатой заработной платы.

Хранение сбережений в драгметаллах

Думая о том, в чем хранить сбережения, люди все чаще стали склоняться в сторону драгметаллов. Этот способ набирает популярность благодаря тому, что драгоценные металлы практически всегда имеют четкую тенденцию к повышению в цене, в отличие от любой валюты. Здесь я говорю именно о физических металлах (в слитках), а не о цене на виртуальные драгметаллы на международных биржах — там она может как расти, так и падать. Наиболее популярным драгметаллом для хранения сбережений традиционно остается золото, однако сейчас в банках можно свободно купить и другие виды металлов, например, серебро и платину.

Преимущества:

- Драгметаллы чаще всего (но не всегда!) растут в цене, ввиду того, что их количество физически ограничено (в отличие от любой валюты, которой можно напечатать сколько угодно), таким образом, сбережения будут менее всего подвержены риску обесценивания;

- Драгметаллы занимают мало места: солидный объем денежных купюр эквивалентен небольшому слитку металла, таким образом, драгметаллы проще хранить. К тому же, их можно хранить и на банковских счетах в электронном виде.

Недостатки:

- Купить желаемые слитки драгметаллов не так просто: их может не оказаться в наличии и придется заказывать;

- Очень высокая разница в курсе покупки и продажи драгметалла (например, намного больше, чем между курсами покупки-продажи валюты) — вы много потеряете на совершении операции;

- Маленькие слитки драгметаллов стоят дороже (в цене за 1 гр), чем большие. Чем больше по весу слиток, тем дешевле стоит его грамм. Поэтому в драгметаллах нельзя разменивать большие слитки на маленькие, давать сдачу, получать проценты в физических слитках и т.д. Маленькие суммы сбережений хранить в драгметаллах гораздо менее выгодно, чем крупные;

- Очень сложно производить периодическое пополнение сбережений: во-первых, для этого нужны достаточно крупные суммы пополнения, во-вторых, сама операция покупки металла сложнее, чем, скажем, пополнение денежного депозита;

- Очень низкая ликвидность: продать слиток драгметалла обратно в банк не так просто, как его купить, эту операцию, как правило, можно провести только в головном офисе банка, да и то не в каждом. В любом отделении свободно продать банковские металлы обычно нельзя;

- При хранении драгметалла в электронном виде на банковских счетах, существует риск, что вам выдадут вклад не в физических слитках, а в деньгах (например, если государство введет такое ограничение, или у банка не окажется нужных металлов);

- Хранить драгметаллы дома опасно (с точки зрения возможных криминальных ситуаций), а в банковской ячейке — дорого (ее стоимость не окупит рост металлов в цене).

В принципе это все актуальные способы хранения сбережений. Многие люди, думая о том, в чем хранить сбережения рассматривают еще такие варианты, как вложение средств в недвижимость, ценные бумаги и другие материальные активы. Однако здесь я готов поспорить: вложение денег в такие активы будет уже не способом хранения сбережений, а скорее — инвестициями. Ведь сбережения имеют свою определенную функцию, и их не стоит путать, например, с личным капиталом.

На этом все. До новых встреч на Финансовом гении!

Если вариант со вкладом не подходит

Размещение средств в банке подходит не всем гражданам. По разного рода причинам часть физических лиц ищут альтернативные варианты хранения своих денег. Все же вариант с оформлением нескольких вкладов актуален для тех, кто хочет, чтобы его деньги работали, а не лежали просто так. Деньги, которые не работают — каждую минуту теряют свою ценность.

Как актив, «живые» деньги — не самый лучший вариант. Эта истина была неоднократно доказана специалистами в области экономики и финансов. Этой же теории придерживаются самые известные предприниматели в мире.

Несмотря на это основополагающее правило, часть населения предпочитает, чтобы их сбережения были на расстоянии вытянутой руки. По вкладам, при досрочном снятии, придется ждать какое-то время, пока банк сможет сделать выплату. Если речь идет о больших суммах, то время ожидания может затянуться на 1-2 недели.

Хранение в банковской ячейке

Средства, размещенные на вкладах, подвержены риску. Одновременно с банкротством банка могут «сгореть» все принятые и размещенные им деньги. При размещении вклада деньги запускаются банком в различного рода проекты: в частности, за их счет выдаются потребительские кредиты. За это организация отчисляет своему клиенту оговоренный в соглашении процент.

С банковской ячейкой дела обстоят немного наоборот. Деньги и ценности, принятые от клиентов на хранение, не подвержены никакому риску. На их сохранность не влияет ни отзыв лицензии, ни банкротство банка. Эти активы нигде банком не задействуются: они не приумножаются и не преувеличиваются — банк принимает их только на хранение.

За эту услугу клиент уплачивает банку определенную сумму. Конечная стоимость рассчитывается в зависимости от периода хранения: по дням, месяцам, или за целый год (несколько лет). Плюсами такого способа хранения средств объективно считаются:

- Открытие ячейки практически на любой срок, с возможностью составления завещания на получение лежащих в ней денег.

- Средства нигде не фигурируют — на них не налагается арест приставами, банк по ним не передает информацию в ИФНС.

- Хранить можно не только наличные деньги, но и любые активы, включая и драгоценности.

- Содержимое ячейки можно забрать в любой момент.

Это основные ответы на вопрос, где хранить деньги без риска. Помимо этих вариантов, банки предлагают массу продуктов — от инвестиций, до доверительного управления, но ни один из них не гарантирует сохранность средств без рисков их утери.

Как зарядить зону Богатства, чтобы приумножать и хранить деньги дома?

- Чтобы привлечь нужную энергетику, стоит для начала «зарядить» зону Богатства. А для этого нужно поставить сосуд с водой или фонтан, аквариум — это символизирует движение и усиливает денежный поток. Поскольку одним из самых сильных символов для привлечения благосостояния считается вода.

- Если же нет такой возможности, тогда повесьте хотя бы картину с изображением водоема или фонтана. В общем, должен быть поток воды. Но в этом деле главное не переборщить. Изобилие аксессуаров, картин или растений может привести к прямо противоположному эффекту.

- Рядом или в саму же емкость положите серебро или драгоценные камни, подойдут и полудрагоценные минералы. Они сообщают Вселенной о готовности к богатству и успеху в жизни.

- Очень хорошо работают золотые рыбки. Кстати, они также могут быть живыми или только на изображении. Но лучше всего для финансового аквариума подойдут 8 желтых рыб и одна черная этой же породы. Это отличные защитники благосостояния и изобилия. Даже если рыбки гибнут – это не страшно, можно их заменить.

Главные талисманы!

Деньги, как и все отдельные существа, имеют свою энергетику. Соответственно, нужно создать благоприятные условия для их «жизни». Для этого стоит обустроить данное место различными символическими элементами. Самым сильным считается, конечно же, денежное дерево (толстянка или суккулент). Но если у вас не хватает времени или желания ухаживать за живым растением, то прекрасно подойдет и искусственное денежное дерево с китайскими монетками.

Увеличить приток финансовой энергетики в дом помогут различные китайские божества или амулеты, например:

смеющийся Будда или Хоттей, что исполняет желания;

разместите лицом к месту хранения денег трехлапую жабу, что выступает мощным магнитом для притягивания денег;

фигуры дракона или черепахи;

статуэтку совы, которая оградит вас от необдуманных трат и транжирства;

слона, отвечающего за благополучие;

и даже собаку в качестве защиты!

Поставьте напротив хранилища небольшое зеркало, что отражает все накопления. Таким образом, оно будет удваивать их.

Для процветания необходимо солнечное тепло и свет

Поэтому важно, чтобы зона Богатства хорошо освещалась. Причем это должно быть не искусственное освещение, а натуральное

Энергия Солнца благоприятно влияет на увеличение финансов.

Также стоит регулярно проветривать выбранное место обязательно, чтобы избавляться от ненужной негативной энергии.

Мощный магнит для денег

Список мест для хранения денег

Теперь, когда вы знаете о большинстве мест, где деньги держать запрещено, настала пора поговорить о том, какие уголки вашего дома подходят для хранения сбережений. Вот краткий список, согласно китайскому учению фэн-шуй:

- Гостиная (не путать с прихожей). Китайцы считают, что основная энергетика дома располагается в тех местах, где люди чаще всего проводят время. Ну а учитывая тот факт, что в гостиной могут появиться не только домочадцы, но и друзья и знакомые, деньги рекомендуется хранить именно там.

- Под скатертью. Китайцы – довольно суеверный народ. Многие последователи учения фэн-шуй считают, что, храня деньги под скатертью, вы защищаете их от домового, любящего поиграть с любыми вещами, которым оказывается много внимания.

- На холодильнике. С точки зрения энергетики хранить деньги необходимо как можно выше, поскольку именно там располагаются каналы, ведущие к богатству. Кроме того, холодильник – самый неприметный объект интерьера в доме, поэтому грабитель вряд ли будет искать там наличность.

- Красный кошелек. От цвета материала вашего кошелька зависит то, будут ли водиться в доме денежные средства. Многолетняя практика фэн-шуй показывает, что лучше всего иметь портмоне красного цвета из натуральной кожи. Альтернатива – поместить внутрь кошелька красную бумагу.

Что касается мелочи, то ее лучше всего размещать в отдельном месте, например какой-нибудь коробочке или копилке. Помните о том, что небрежное отношение с монетами может привести к потере всех финансов.

Как сохранить деньги

Итак, попытаемся разобраться с задачей «Как хранить деньги?». Сначала рассмотрим варианты хранения средств без возможности приумножения капитала.

Дома. Такой вариант, в последнее время, очень часто стали применять те, кто ощутил на себе все прелести ситуаций, когда закрываются банки, исчезают застройщики, испаряются кредитные общества.

Люди стали считать, что хранить деньги дома более надежно. С одной стороны, конечно же, складывается ощущение, что дом самое безопасное место, кроме того, всегда есть доступ к средствам. Но, также существует большой риск потерять все, если вдруг заглянут грабители.

Но, в случае когда человек предпочитает хранить деньги возле себя, то позаботьтесь о максимальной защите – сигнализация, надежный сейф, камера видеонаблюдения.

Банковские ячейки (сейфы). Это один из надежных способов позаботиться о сохранности денег. Но, для того, чтобы арендовать сейф, придется ежемесячно платить банку за предоставление данной услуги. Также, доступ к средствам будет ограничен в ночное время суток, на выходных и праздниках.

Хранить сбережения в электронной валюте. Это один из новейших способов сохранять деньги. Он достаточно безопасен, докладывать средства и снимать с него деньги можно в любой нужный момент, но могут возникнуть ситуации с закрытием доступа к кошельку, или внезапное возникновение комиссий и т.д.

Хранение на банковском счету. Сейчас, наверное, у любого человека есть банковский счет – кто-то получает зарплату на банковскую карту, кто-то пенсию или социальные выплаты, кто-то открывает счета по мере необходимости

Сейчас не берем во внимание депозитные счета, а говорим о текущих и карточных счетах

Такой способ хранения денег очень удобный, особенно если говорить о платежных картах. Деньги всегда можно обналичивать в банкомате, или расплатиться картой в торгово-сервисной сети. Если карта украдена или утеряна, то ее можно сразу же заблокировать, тем самым обеспечив сохранность средств.

Неудобство заключается в том, что иногда нет рядом банкомата нужного банка, и деньги приходиться снимать с комиссиями, а если деньги размещены на текущем счете, то доступ к ним буде ограничен в нерабочее время банков.

Какие способы хранения денег будут популярны в России в 2021 году

Выбор способа зависит от личных предпочтений и иных факторов. В этом уравнении важными величинами являются:

- количество денег

- сроки хранения

- финансовая ситуация в стране (в банковской сфере, на рынке валют, недвижимости, рынке драгоценных металлов и т. д.)

- планы заработать на своих сбережениях.

От чего зависит выбор способа хранения денег

Важно оценивать, какой срок деньги будут оставаться неприкосновенными – 1, 2, 5, 10 лет. В долгосрочной перспективе деньги выгодно превращать в золото и недвижимость: они растут в цене верно, но медленно

Для хранения на короткий срок лучше выбрать валюту, займ, краткосрочный депозит.

Важный параметр – ликвидность. Необходимо не только сохранить капитал, но обратить его в рубли в нужный момент. Поскольку форс-мажорные ситуации случаются в России с завидной регулярностью, население предпочитает обменивать рубли на валюту, с таким расчетом, чтобы легко продать в случае необходимости. С этой же точки зрения лучше приобретать золото, чем платину, – этот металл продать проще.