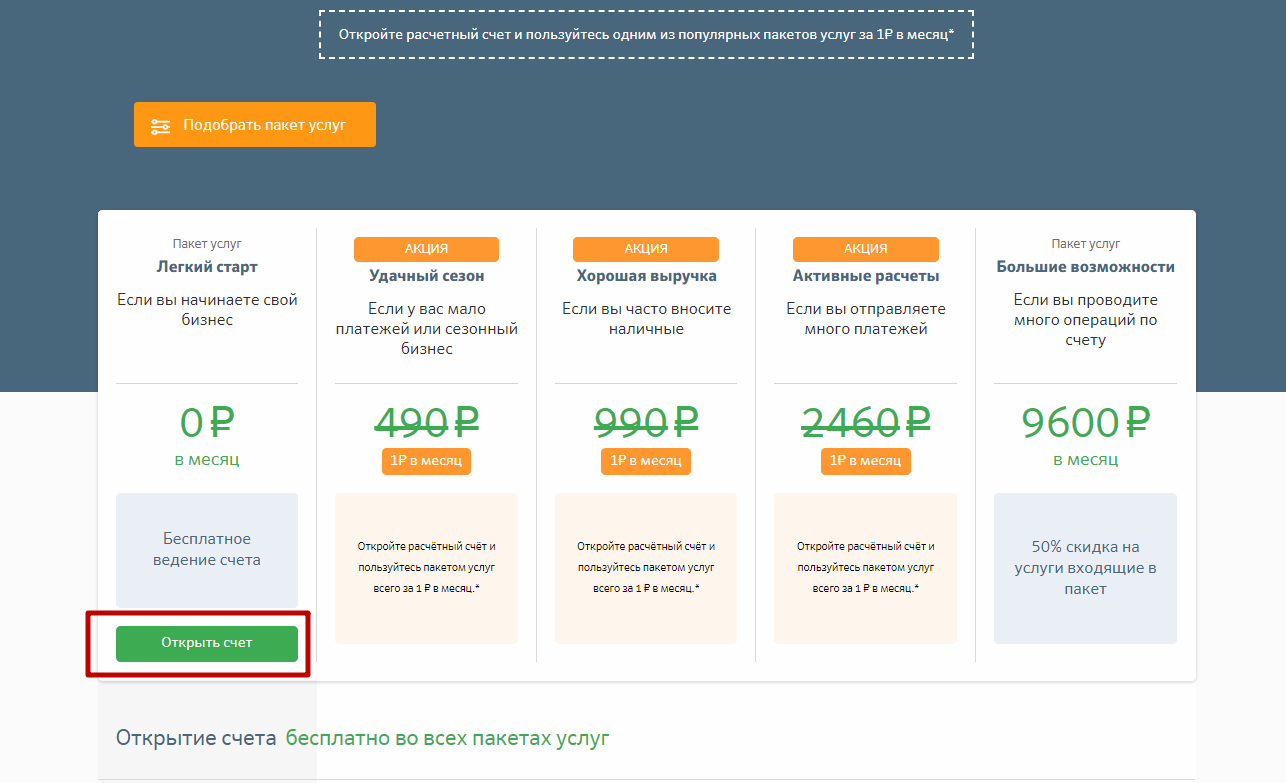

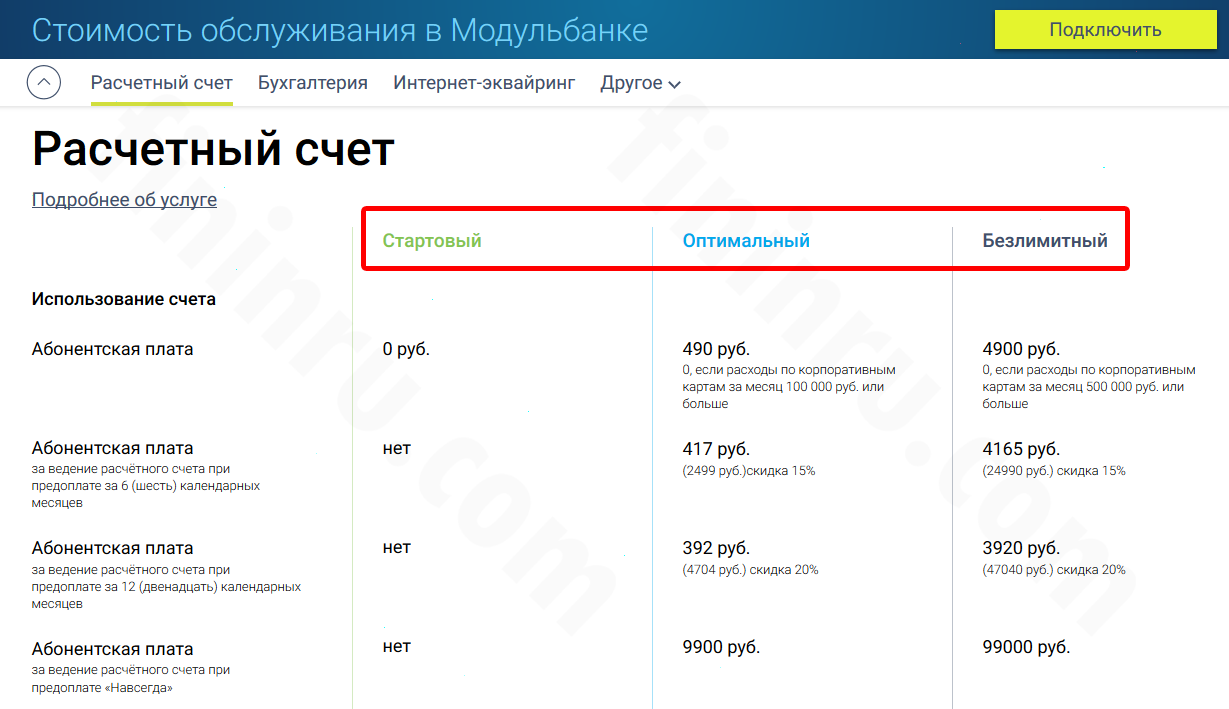

Тарифы

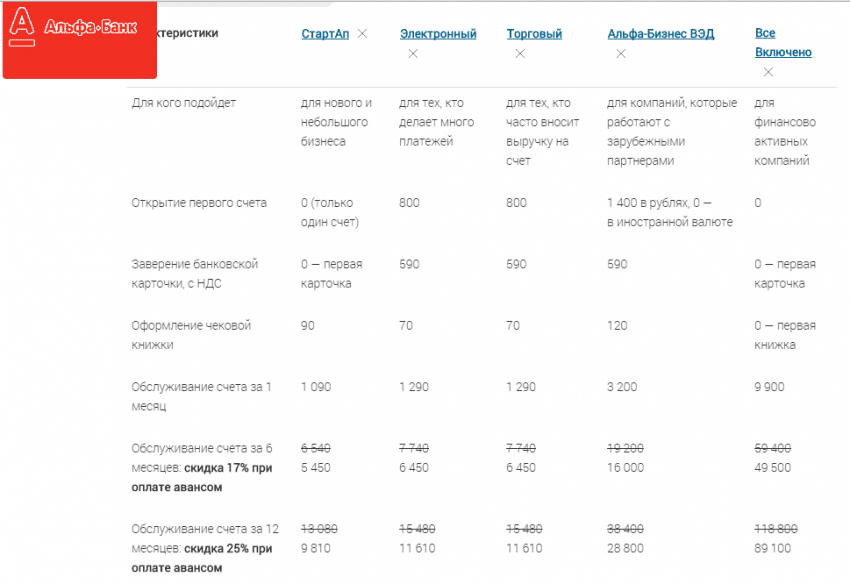

Ценовая политика компании – важный фактор, который требуется учитывать, рассуждая о том, где лучше открыть расчетный счет для ООО

Определяя выгодность предложения, требуется обратить внимание на стоимость:

- открытия;

- ведения;

- обналичивания;

- закрытия.

Согласно статистике, реальная плата за обслуживание примерно одинакова во всех кредитных учреждениях. По этой причине не следует гнаться за дешевизной. Следует заранее помнить, что открыть расчетный счет для ООО бесплатно не получится. Подобное предложение учреждения могут использовать как способ для привлечения клиентов. На деле такой пакет услуг может подразумевать необходимость трат, размер которых будет в разы превосходить цену классического предложения. Компания может взимать скрытые комиссии.

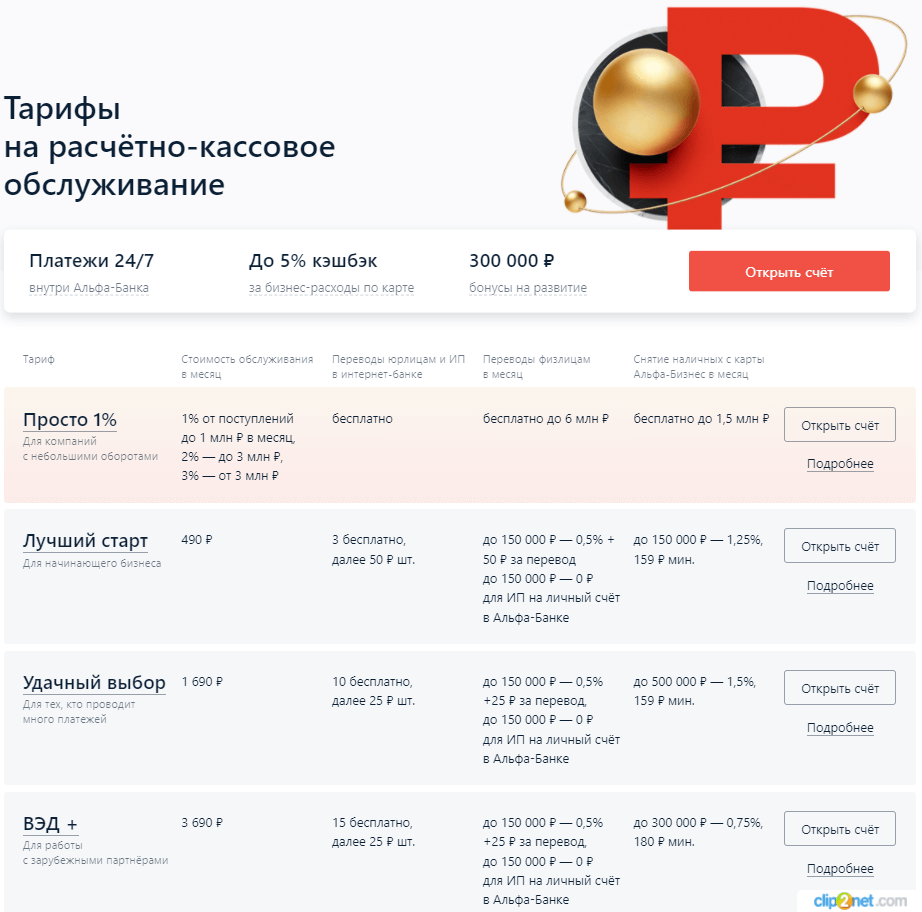

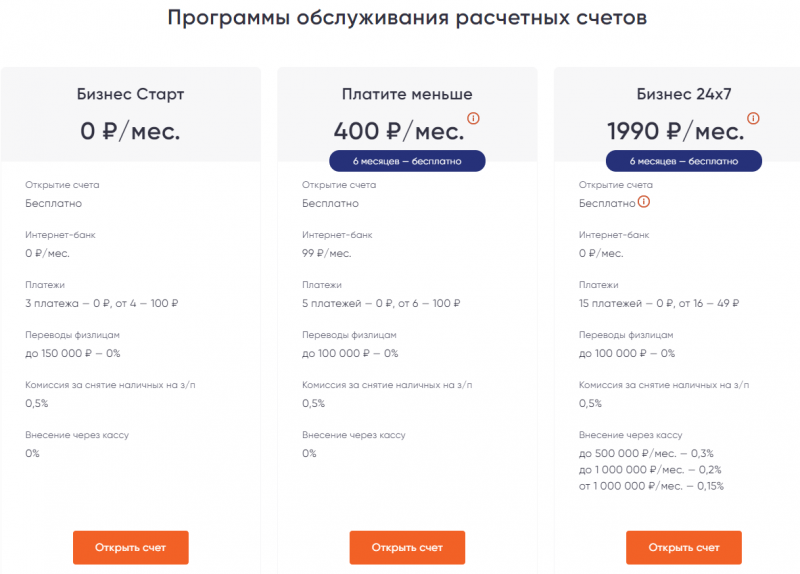

Например, расчетный счет в Альфа Банке

Например, расчетный счет в Альфа Банке

Денежные средства в пользу кредитного учреждения придется отчислять за:

- подключения интернет-банка;

- заверение копий документации;

- ряд дополнительных услуг.

Выбор тарифа необходимо осуществлять на основе комплексного анализа показателей. В учет требуется принять:

- Стоимость ведения счета. Кредитное учреждение может брать фиксированную сумму или взимать процент с совершенных операций. Выбор вида платы зависит от оборотов компании. Если учреждение будет совершать большое количество операций, подойдет 1 вариант. Когда фирма имеет небольшой размер оборотов, ей лучше отдавать процент от совершенных операций. Если компания находится в сомнительном положении, и размер доходов постоянно меняется, ей лучше выбрать предложение, плата за обслуживание по которому не взимается, если организация не получила доход за определенный период.

- Цену за проведение платежного поручения. Банк вновь имеет право устанавливать фиксированную плату или списывать процент за осуществленную операцию. Кроме того, размер денежных средств, которые требуется внести в качестве оплаты услуги, может изменяться в зависимости от времени. Если операция совершается после 16:00, сумма будет увеличена. Эксперты советуют выбирать тот же банк, в котором обслуживаются почти все партнеры. Стоимость внутрибанковских операций существенно ниже. Следует помнить, что за перечисления средств в такие организации, как ПФР, ФСС, ФНС плата не взимается.

- Количество денежных средств, которые банк возьмет в свою пользу за выполнение приема капитала в кассу.

- Сумму, которую банк возьмет за обналичивание капитала. Следует помнить, что размер платы может существенно меняться в зависимости от дня, в который совершается операция. Если представитель компании снимает средства в тот же день, в который они поступили, размер отчисления в пользу банка будет существенно выше.

- Плата за подключение услуги интернет-банка. Некоторые кредитные организации обязывают пользователя подключать опцию, другие предоставляют ее в качестве бонуса. Выбирать компанию для начала сотрудничества следует с учетом необходимости услуги. Если она не нужна, лучше отдать предпочтение банку, который позволяет использовать счет без интернет-банкинга. Это позволит существенно сэкономить на дополнительных отчислениях, которые придется осуществлять в качестве платы за использование опции.

Способ управления счетом

Выбирая компанию для открытия счета, клиент должен заранее определиться, как будет осуществлять управление. Существует 2 варианта совершения операций – при личном визите или дистанционно. Специалисты рекомендуют осуществлять выбор в зависимости от масштабов бизнеса. Если компания небольшая, а отчетность сдается в другие инстанции на бумажных носителях, смысл устанавливать программное обеспечение, за которое придется отдельно заплатить, теряется.

Крупная компания тоже не должна сразу же соглашаться на подключение услуги. Выбор необходимо осуществлять на основе оценки территориальной приближенности отделения банка к офису ООО. Если фирма находится далеко, никакие дополнительные услуги не смогут компенсировать потерянного времени. В этом случае лучше сразу отдавать предпочтение удаленному обслуживанию.

Выбирать дистанционное сотрудничество следует и в том случае, если компания не планирует осуществлять работу с наличностью. В этом случае посещать отделение банка придется редко. Выбирая компанию для начала удаленного взаимодействия, клиент должен учесть:

- существует ли возможность получать доступ к системе не только с офисных компьютеров, но и с домашней техники руководителя и бухгалтера учреждения;

- присутствует ли услуга, которая позволяет моментально узнавать о совершенных со счетом ООО операциях;

- существует ли альтернативное средство, способное заменить чековую книжку;

- где можно получить банковские выписки по счету ООО;

- сколько пластиковых карт можно изготовить.

Выбирать следует только ту компанию, которая по всем параметрам удовлетворяет руководителя учреждения. Не следует забывать и о надежности. Если положение кредитного учреждения шаткое, лучше не начинать с ним взаимодействие. В условиях кризиса вероятность закрытия существенно повышается

Приняв во внимание все параметры, представитель организации сможет выбрать надежного партнера

https://youtube.com/watch?v=dz3avLmO3sI

Как закрыть расчетный счет в банке

Для того, чтобы закрыть расчетный счет, требуется самостоятельное или через доверителя обращение к сотруднику банка. Следует получить перечень необходимых для этого форм, которые нужно будет заполнить. Кредитное учреждение за такую услугу взимает дополнительную комиссию, которая часто бывает немаленькой.

Как закрыть счет в банке для ИП?

- сформировать пакет документов для закрытия расчетного счета;

- оплатить кредиторскую задолженность;

- вывести оставшуюся сумму под ноль;

- направить сотруднику кредитной организации заявление о закрытии счета ИП;

- получить уведомление о закрытии счета ИП.

Документы необходимые для закрытия расчетного счета ИП

- заявление с просьбой расторгнуть соглашение об обслуживании (оформляется вручную заявителем);

- выписка о денежных средствах, которые остались на счету;

- лимит финансовых операций;

- регистрационные бумаги – выписка из ЕГРИП, заверенная нотариально (в некоторых банках).

Какие требуется документы для открытия расчетного счета

Существует общий пакет документов, который представлен ниже.

| Пакет документов для ООО | Пакет документов для ИП |

|---|---|

|

|

Как видно из таблицы список документов для ИП намного меньше, нежели для ООО. Однако законодатель не ограничивает бизнесменов. Они могут иметь несколько счетов, открытых в различных банках, и в разных валютах.

Стоит помнить, что в банк предоставляются как копии документов, так и их оригиналы.

Критерии выбора банка

Для начала следует обозначить ключевые требования, которые конкретная организация предъявляет банку. Ведь у каждой компании свои потребности – кому-то обязательно наличие операционного офиса рядом с собственным, а кто-то хочет полностью дистанционное обслуживание.

Как правило, источниками информации об удобстве пользования банком могут быть:

- данные, представленные на сайте самого учреждения;

- специализированные форумы, которые предоставляют информацию в сравнении сразу по нескольким финансовым организациям;

- местные предприниматели, опыт которых позволит составить мнение о работе банков в конкретном регионе.

Независимо от величины бизнеса, все компании обращают внимание на следующие важные показатели:

Надёжность банковского учреждения. Денежные средства на счетах лиц на сегодня не подлежат обязательному страхованию, поэтому в случае банкротства организация может их потерять. Также неприятным сюрпризом может стать отзыв лицензии Центробанком. Однако для малого бизнеса с нового года ситуация в этой области изменится. В конце июля 2018 года Госдума приняла в третьем чтении законопроект № 194162-7, вступающий в силу с 01.01.2019. Этот документ распространяет страхование денежных средств на счетах и вкладах в сумме до 1,4 млн. руб. на субъектов малого предпринимательства. Речь идет о предприятиях с годовым доходом до 800 млн. руб. и численностью до 100 чел.

Финансовые затраты на открытие и ведение счёта. Безусловно, владельцы бизнеса стремятся минимизировать затраты, тем более что нет смысла платить больше за одинаковый функционал.

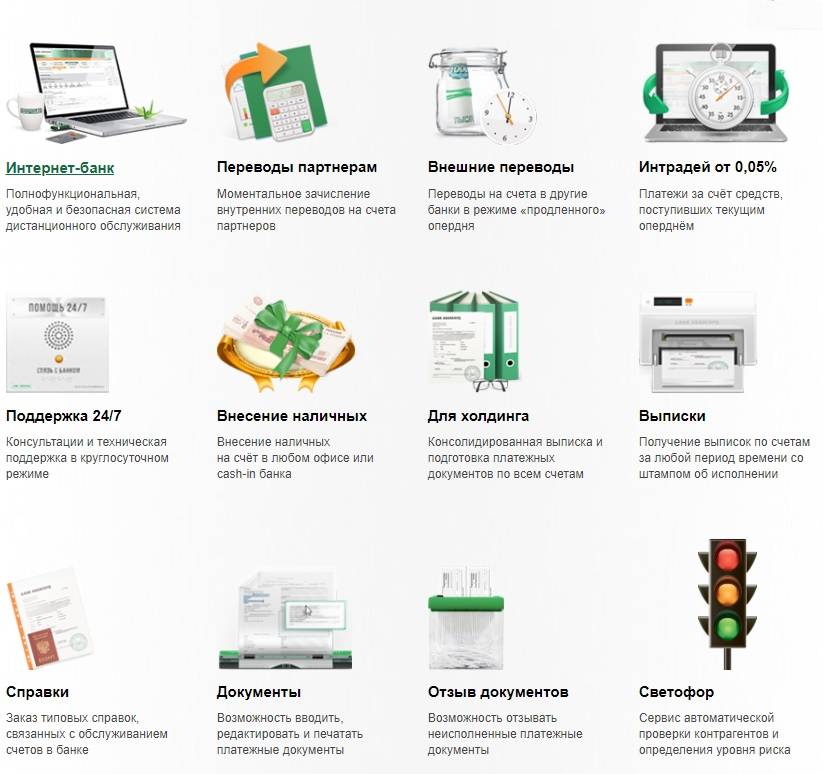

Удобство использования интернет-банка. В первую очередь это экономит время, избавляя от необходимости лично приносить платежные поручения специалистам. Поэтому многие банки предлагают предельно простой и понятный интерфейс для осуществления электронных платежей.

Начисление процентов на остаток. Такая опция является приятным бонусом, так как в некоторых случаях позволяет возместить все расходы на ведение и обслуживание счёта.

Дополнительные пакетные предложения и другие преференции, которые многие банки сегодня предлагают своим клиентам.

Собственникам бизнеса необходимо внимательно изучить все предложения и выбрать наиболее подходящее.

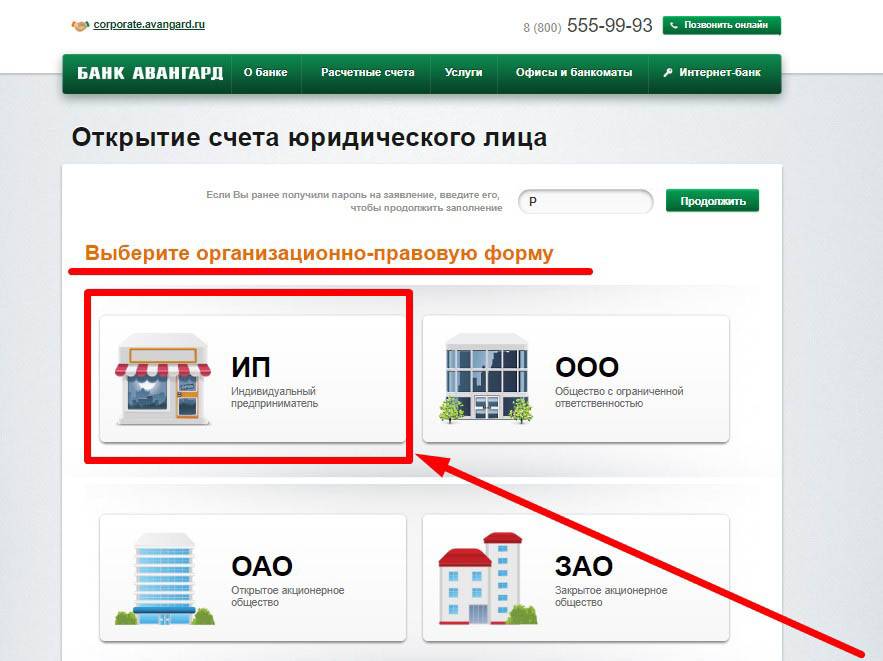

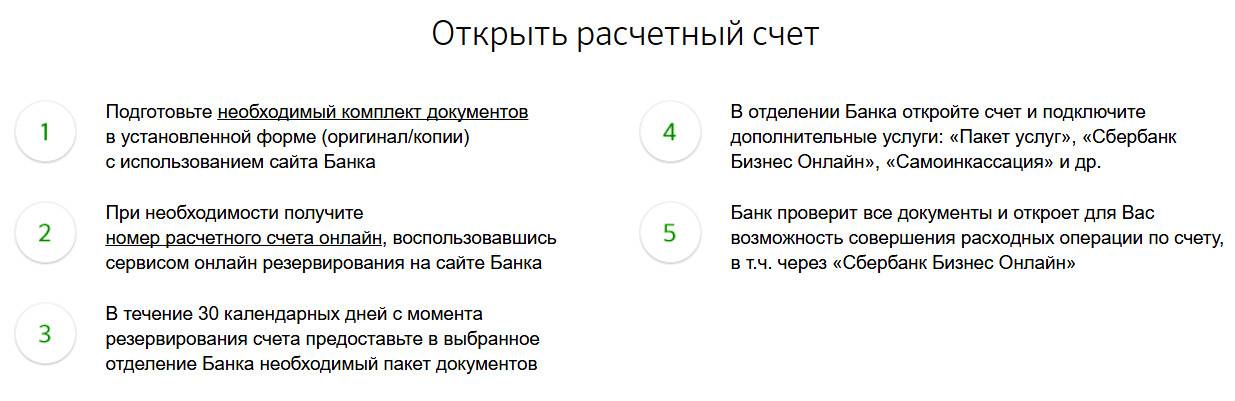

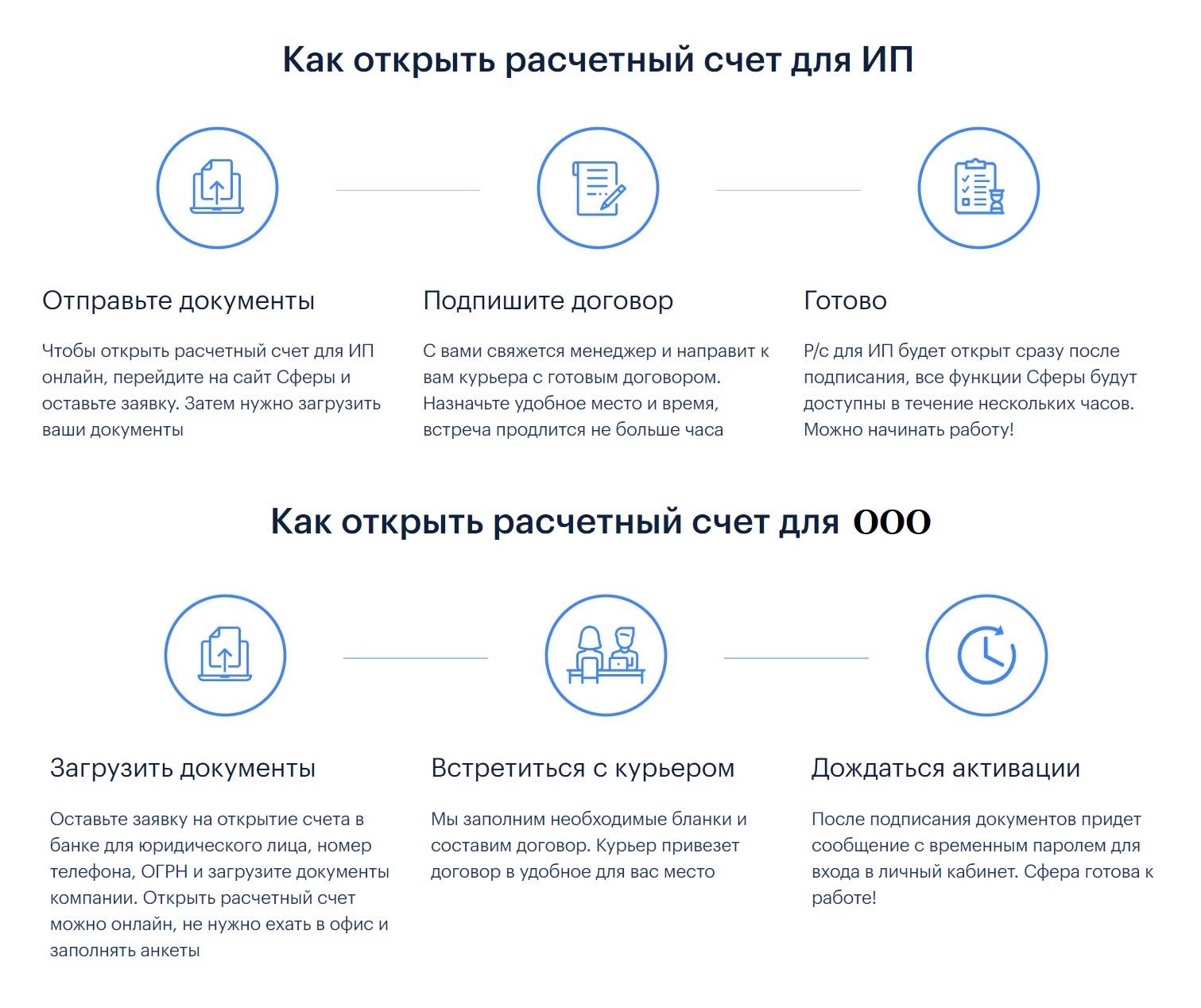

Какие документы нужны для открытия счета?

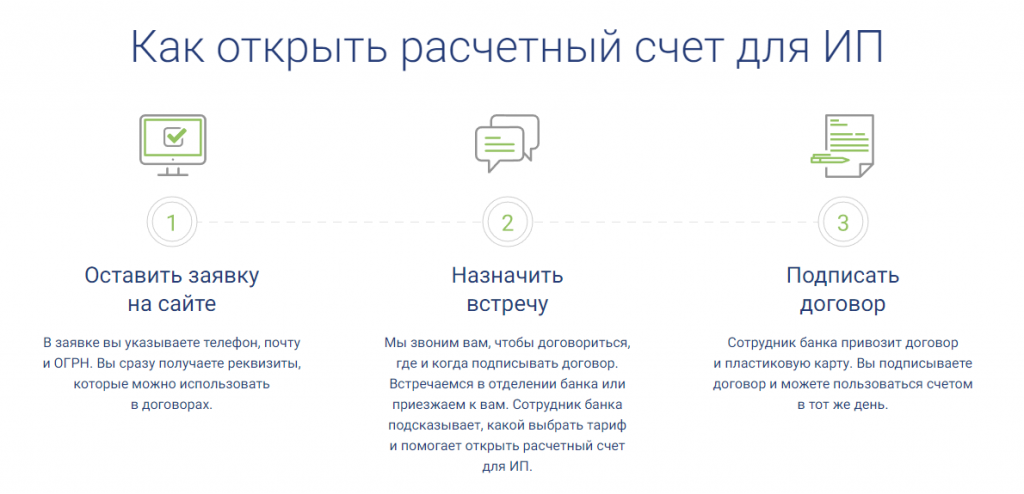

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

- паспорта директора предприятия;

- идентификационного кода;

- решения либо протокола/приказа о факте создания предприятия;

- устава компании либо учредительного договора;

- приказа о назначении или вступлении в должность управляющего предприятия;

- печати организации;

- документов о местонахождении компании. Для этого подойдет свидетельство о праве собственности или договор аренды.

- свидетельства о регистрации организации в Едином государственном реестре юридических лиц.

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

- любой удостоверяющий личность предпринимателя документ – паспорт, водительские права и тому подобное;

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

- документ, подтверждающий полномочия лиц, упомянутых в карте, распоряжаться деньгами, которые лежат на счету предприятия;

- свидетельство о постановке на учет в налоговую;

- лицензию или патент, выданные предпринимателю или особе, которая занимается частной практикой.

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.

Зачем нужен расчетный счет?

Законодательство России не обязывает ИП и ООО открывать расчетные счета. Это их право: такое положение установлено в п.4 статьи 2 Федерального закона № 14-ФЗ от 8 февраля 1998 года «Об обществах с ограниченной ответственностью».

Но 8,5 миллионов расчетных счетов для ИП и ООО открыты не просто так. Рассмотрим преимущества, которые они дают предпринимателям.

#1. Уход от ограничений и лимитов

Согласно действующему законодательству, по одному договору можно получить наличными максимум 100 000 ₽. Если ИП или ООО не открывает расчетный счет, то оно вынуждено либо подписывать несколько договоров с одним и тем же клиентом, либо отказываться от сотрудничества с ним.

#2. Сотрудничество с новыми клиентами

Если у ИП или ООО есть расчетный счет, то этот бизнес более привлекателен для клиентов. Они видят, что компания (или предприниматель) нацелен на долгосрочную и эффективную работу.

У государственных заказчиков могут быть ограничения на работу с ООО и ИП, у которых нет расчетных счетов. Если ваш бизнес связан с госзаказом, то это стоит учитывать.

Что входит в цену обслуживания?

Под обслуживанием расчётного счёта понимается весь комплекс услуг, первичных и вторичных, которые предоставляет банк юридическим лицам. Оплате подлежат часто не одна, а несколько операций: причём во всех учреждениях список мало чем отличается.

Например, платежи могут быть назначены по таким пунктам:

- Бронирование наличности.

- Заказ справок.

- Инкассация.

- Интернет-банкинг. Сюда входит и сам сервис, и дополнительный функционал, который можно подключать внутри него – по отдельной цене.

- Мобильный банк. Мобильная версия личного кабинета веб-банкинга используется практически всеми юрлицами в силу оперативности и эффективности, которые она обеспечивает. Сегодня банки стремятся максимально расширять возможности мобильных приложений, чтобы любые операции бизнесмен мог в нужный момент совершать, находясь где угодно.

- Платёжные поручения. Обычно они имеют заданный лимит.

Это лишь примеры. Такие пункты, как веб-банкинг и мобильный банк, являются стандартными и принятыми во всех банках. Остальные могут иметь свои альтернативы или присутствовать в составе других сервисов.

Примечание 12. Ряд операций (вроде платежей в бюджет) не сопряжён с оплатой, либо она уже учтена выбранным тарифом на обслуживание. Такую информацию стоит уточнять на этапе открытия расчётного счёта: банковский специалист должен дать полные сведения по каждой подключаемой опции.

Важно! Любое юридическое лицо может запросить у кредитно-финансовой организации подробный обзор тарификации, которую планируется использовать. Доступные операции и стоимость (по каждой опции в отдельности и суммарная) – всё предоставляется для изучения.. Периодически условия обслуживания, состав возможностей тарифа, цена могут меняться

Банк информирует о вступающих в силу изменениях, однако следует проявлять инициативу в изучении нововведений

Периодически условия обслуживания, состав возможностей тарифа, цена могут меняться. Банк информирует о вступающих в силу изменениях, однако следует проявлять инициативу в изучении нововведений.

Таблица сравнения банков для ИП или ООО

Для сравнения будут использоваться самые дешёвые тарифы из линейки по каждому банку. Ниже представлена таблица с наиболее значимыми показателями для таких тарифов по каждой из вышеперечисленных организаций.

| Банк | Месячная стоимость | Комиссия за платёжное поручение | Комиссия за ввод средств | Комиссия за перевод средств | Входящие платежи и переводы | Комиссия за снятие наличных |

| Точка «Ноль» | 0 рублей | 0 рублей | 80 рублей за каждые 10 000 | 0% (до 150 000 рублей в месяц) | 0% | 350 рублей за каждые 10 000 |

| Альфа-Банк «Просто 1%» | 0 рублей | 0 рублей | 1% | 0% (до 6 000 000 рублей в месяц) | 1% | 0% (до 1 500 000 рублей в месяц) |

| Тинькофф Банк «Простой» | от 0 до 490 рублей | 49 рублей (3 бесплатных перевода) | от 0,15% (минимум 99 рублей) | от 1,5% + 99 рублей | 0% | от 1,5% + 99 рублей |

| Уралсиб «Начни с нуля!» | 0 рублей | 120 рублей (до 5 бесплатных платежей в месяц) | от 0,15% | 0% (до 150 000 рублей в месяц) | 0% | от 2% (минимум 150 рублей) |

| МТС Банк «Проще простого» | 0 рублей | 0 рублей | 1% | 0% (до 1 000 000 рублей в месяц) | 1% | 0% (до 1 000 000 рублей в месяц) |

| Открытие «Первый шаг» | 0 рублей | 100 рублей (3 бесплатных платежа в месяц) | 0,15% | 0% (до 100 000 рублей в месяц) | 0% (до 300 000 рублей в месяц) | 0,99% (минимум 199 рублей) |

| Райффайзенбанк «Старт» | 0 рублей | 99 рублей | 0,19% (минимум 290 рублей) | 0% (до 100 000 рублей в месяц) | 0% | 1,5% (до 400 000 рублей в месяц) |

| УБРиР «Промо» | 0 рублей | 89 рублей | 0,10-0,13% | 0% (до 150 000 рублей в месяц) | 0% | от 1 до 3% (минимум 120 рублей) |

| ВТБ «На старте» | 0 рублей (в первые 12 месяцев) | 100 рублей (5 бесплатных платежей в месяц) | 0,5% | от 1% | 0% | от 2% |

| Локо-Банк «Свой бизнес» | 0 рублей | 89 рублей | 0-0,3% | от 2% | 0% | от 1% |

Пакет документов для открытия расчетного счета

Перед тем как открыть счет для ООО, банк проведет проверку деятельности организации. Для этого понадобиться предоставить пакет документов, в том числе учредительных:

- заявление на обслуживание;

- анкета;

- выписка из реестра юридических лиц;

- свидетельство о регистрации;

- свидетельство о постановке на учет в качестве налогоплательщика;

- устав;

- документ, подтверждающий полномочия руководителя;

- паспорт директора;

- карточка подписей;

- договор аренды или свидетельство о собственности на помещение по месту нахождения ООО;

- лицензии и иная разрешительная документация.

Кроме обязательных бумаг финансовая организация вправе затребовать дополнительные сведения: рекомендательное письмо из другого банка, заключенные договора с контрагентами, подтверждающие деятельность, данные о налоговой отчетности и т.д. Копии учредительных документов должны быть заверены нотариусом или уполномоченным сотрудником банка.

Наличие расчетного счета для индивидуальных предпринимателей не является обязательным условием. Он может понадобиться, если в рамках двустороннего соглашения предусмотрены безналичные расчеты . ИП также потребуется предоставить пакет документов в банк:

- заявление;

- анкета;

- паспорт;

- свидетельство о регистрации;

- ИНН;

- карточка подписей;

- лицензии (при наличии).

Дополнительно могут запросить уведомление о кодах статистической отчетности, выписку из реестра, договоры о сотрудничестве и т.д.

Какие учреждения оформляют р/с бесплатно

В большинстве кредитно-финансовых учреждений время, требуемое для открытия р/с занимает всего около часа. Причем порой даже не требуется даже присутствие самого предпринимателя. Все обязательные действия: резервация, составление договорных обязательств и прочей документации разрешается осуществлять через курьерскую службу.

Некоторые банки бесплатно открывают расчетный счет и предлагают к нему ряд дополнительных бонусов

Некоторые банки бесплатно открывают расчетный счет и предлагают к нему ряд дополнительных бонусов

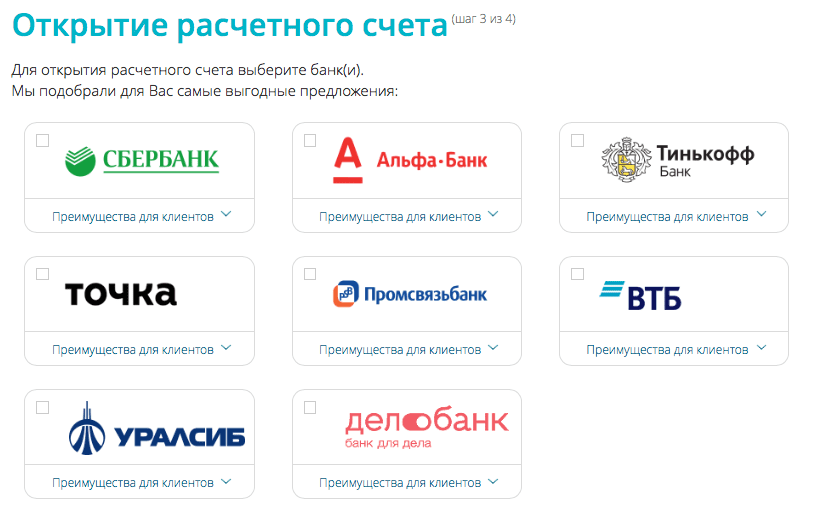

Некоторые ведущие банки страны предлагают такую услугу, как оформление р/с без дополнительной оплаты. Это следующие организации:

- БКС;

- СКБ;

- Локо;

- Точка;

- Веста;

- Эксперт;

- Делобанк;

- Сбербанк;

- Тинькофф;

- Совкомбанк;

- Альфа-Банк;

- Модульбанк;

- Промсвязьбанк;

- Восточный банк;

- Райффайзенбанк.

Сравнение банков для открытия расчетного счета ИП и ООО

Расскажем о 10 банках, популярных среди предпринимателей. Сравним их условия и место в народном рейтинге.*

* Позиции в народном рейтинге актуальны на момент публикации статьи, октябрь 2021 г.

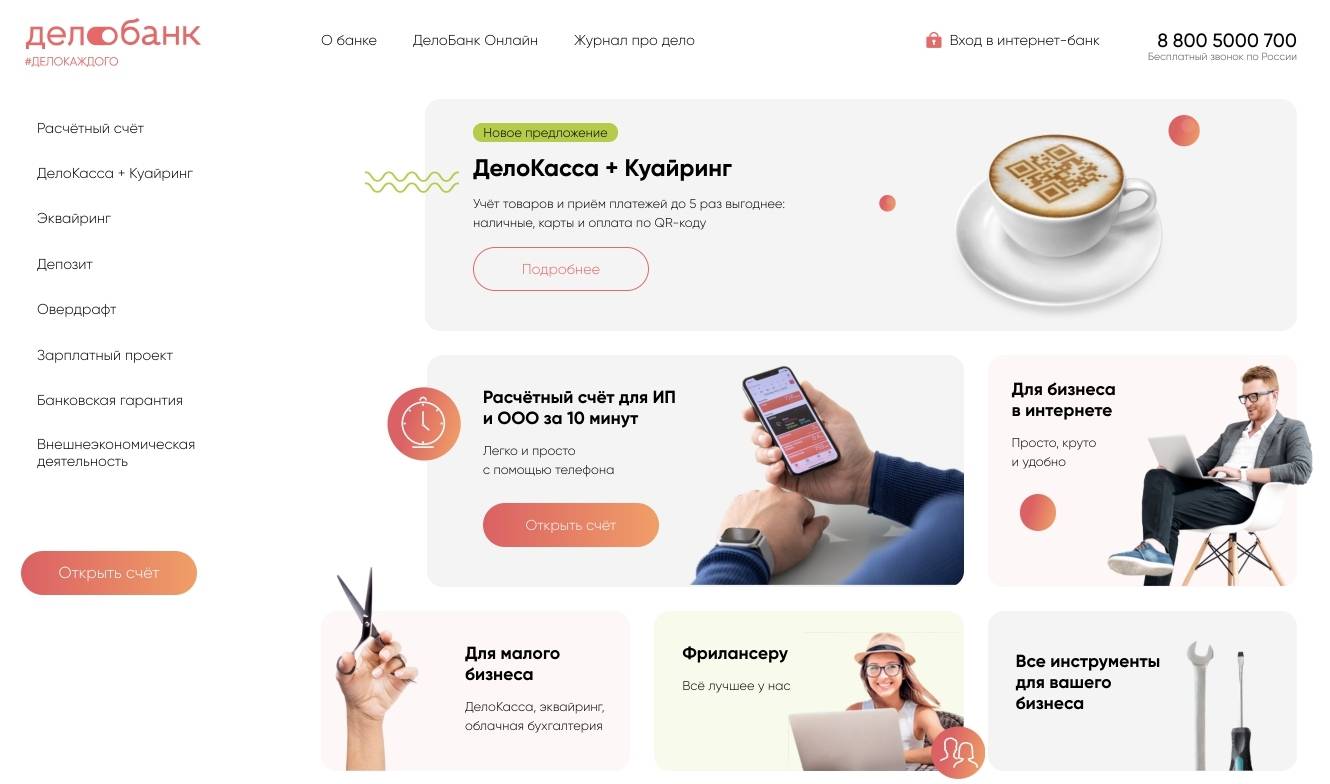

Делобанк

10 место первой лиги рейтинга. При открытии РС в Делобанке можно бесплатно подключить бизнес-карту и получить терминал для эквайринга. Также подключить инструменты аналитики, автоматизировать платежи, получить цифровую подпись. Есть бесплатный тарифный план. На платных тарифах предусматриваются промо-месяцы, когда владелец бизнеса может пользоваться частью услуг банка бесплатно. Цены тарифов от 690 до 7 990 рублей.

Промсвязьбанк

В Высшей лиге народного рейтинга занимает 37 место. Чтобы оформить РКО в Промсвязьбанке, предприниматели должны предоставить отзыв от контрагента. Есть как платные, так и бесплатные тарифы. Если оплатить пакет сразу на год, экономия составит порядка 25% его стоимости. Можно взять кредит сроком до 5 лет. За привлечение нового клиента владельцам бизнеса предоставляется бонус – месяц бесплатного обслуживания.

Альфа Банк

Занимает 33 место Высшей лиги. После открытия РС можно 6 месяцев пользоваться Битрикс24 и 1,5 года вести бухгалтерию в «Эльба». Всем владельцам бизнеса предоставляется терминал для карт. Среди тарифов есть разные варианты, но полностью бесплатных нет.

Локо-Банк

32 место в Высшей лиге. Здесь предпринимателям предоставляют бесплатный эквайринг-терминал, CRM-сервис и другие полезные инструменты. Расчетный счет оформляется полностью онлайн. Предпринимателям доступен кредит со ставкой от 9,25%. Есть стартовый тариф без ежемесячной платы.

БКС Банк

45 место в Высшей лиге. Клиентам банка доступны бесплатные бухгалтерские услуги и цифровая подпись. Можно получить консультацию юриста, проверить надежность контрагента. В первые 30 дней после оформления РКО все тарифы бесплатные, затем предприниматель может выбрать один из платных пакетов услуг либо остаться на бесплатном обслуживании.

Модульбанк

8 место Высшей лиги. На получение реквизитов в этом цифровом банке требуется всего 5 минут. Предприниматели-клиенты Модульбанка отмечают удобство онлайн-кабинета, оперативную техподдержку и длительный операционный день. Владельцы бизнеса могут получить кредит в размере до 2 млн руб. под 12% годовых. Есть бесплатный тариф. Платные пакеты стоят дешевле, если вносить плату сразу за год или полгода.

Точка

7 место ВЛ народного рейтинга. Клиентская база этой финансовой организации превышает 240 000 ИП. Документы для оформления РКО можно подать через интернет. Предпринимателей обслуживают в режиме онлайн, электронные справки выдаются бесплатно. Можно заказать доставку бумажных версий документов в любую точку мира. Есть бесплатный тарифный план.

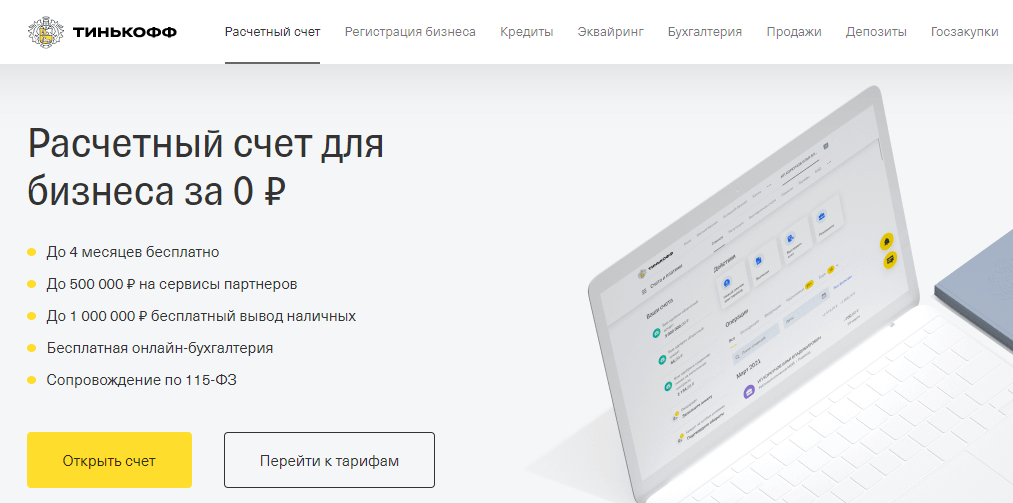

Тинькофф

3 место ВЛ народного рейтинга. Оформление РКО осуществляется бесплатно. Предприниматели получают доступ к 1С, Моему Делу, Контуру и другим сервисам. В первые 6 месяцев после открытия счет обслуживается бесплатно, затем предприниматель может подключить один из платных тарифов. Если у владельца бизнеса недостаточно средств для платежей контрагентам, банк может подключить овердрафт.

Совкомбанк

1 место в народном рейтинге. Для предпринимателей, которые участвуют в госзакупках по 44-ФЗ и 223-ФЗ, предусмотрена возможность открытия специального счета. Есть услуга юридического сопровождения для ООО и ИП. Клиент может подать заявку на разработку индивидуального тарифного плана или выбрать бесплатное обслуживание.

Причины отказа в открытии счета

Их всего две:

Сложности с документами. Иногда владельцы бизнеса приносят в банк не те документы либо в них находят ошибку.

Плохая репутация владельца бизнеса. Негативный кредитный рейтинг, блокировка счета в другом банке, задолженности по налогам – все это портит репутацию предпринимателя.

Виджеты Calltouch помогут бизнесу не терять клиентов. Обратный звонок, сбор заявок в нерабочее время и возможность связаться через удобные посетителю мессенджеры или соцсети увеличат конверсию. А быстрая обработка обращений ускорит работу менеджеров и повысит уровень лояльности и доверия клиентов.

Виджеты Calltouch

Для увеличения конверсии сайта и роста продаж

- Повысьте конверсию сайта на 30%

- Оптимизируйте работу колл-центра

- Увеличьте лояльность клиентов

- Подробная статистика по всем обращениям с привязкой к источнику

Узнать подробнее

Какие документы нужны для открытия расчетного счета

Для оформления договора на расчетно-кассовое обслуживание могут потребоваться разные документы, в зависимости от выбранного банка, поэтому мы рассмотрим только основную документацию, которая вам пригодится.

Для ИП

Первое, что нужно принести в банк — заявление на открытие РС. Дополнительно к нему нужно приложить копии:

- всех страниц паспорта;

- свидетельство о регистрации вашей компании;

- ИНН;

- уведомление из Росстата с кодами статистики;

- печать ИП;

- лицензию (если есть).

Как правило, заявление представляет собой бланк, который нужно заполнить. У каждой кредитно-финансовой организации он свой. Документ можно распечатать через онлайн-банк или на официальном сайте банка, а также получить при личном визете в отделение.

Для ООО

Владельцам ООО также нужно заполнить бланк-заявление и прикрепить к нему:

- копии всех страниц паспортов учредителей;

- выписку из ЕГРЮЛ;

- ИНН;

- нотариально заверенные ксерокопии учредительной документации;

- приказ о назначении вас руководителем компании;

- нотариально заверенные карточки с образцами подписей тех, кто наделён правом подписывать документы.

В целях привлечения новых клиентов, банки иногда упрощают пакет документации, а поэтому, прежде чем обратиться в кредитную организацию, позвоните на горячую линию и уточните перечень необходимых бумаг.