Счета для простых граждан

Если инициатором создания БСЧ выступает гражданин, то речь идет о банковских реквизитах физлиц

Обратите внимание, что физическим лицом признаются не только российские граждане, но и представители иностранных государств. Также к категории физлиц следует относить самозанятых и индивидуальных предпринимателей

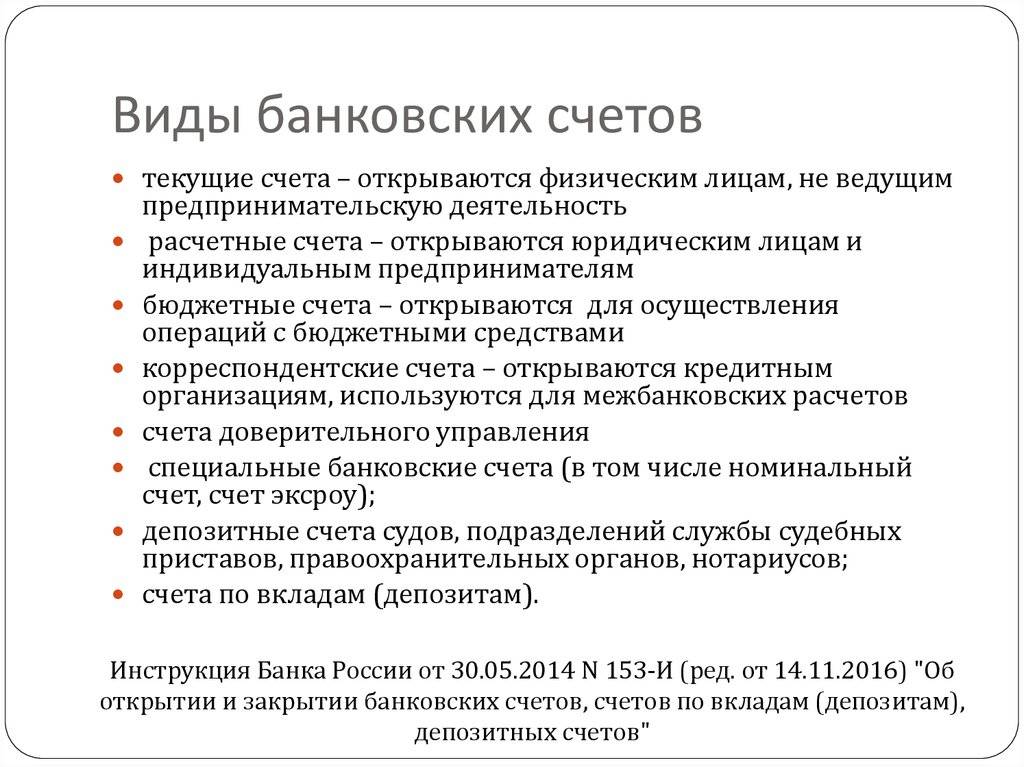

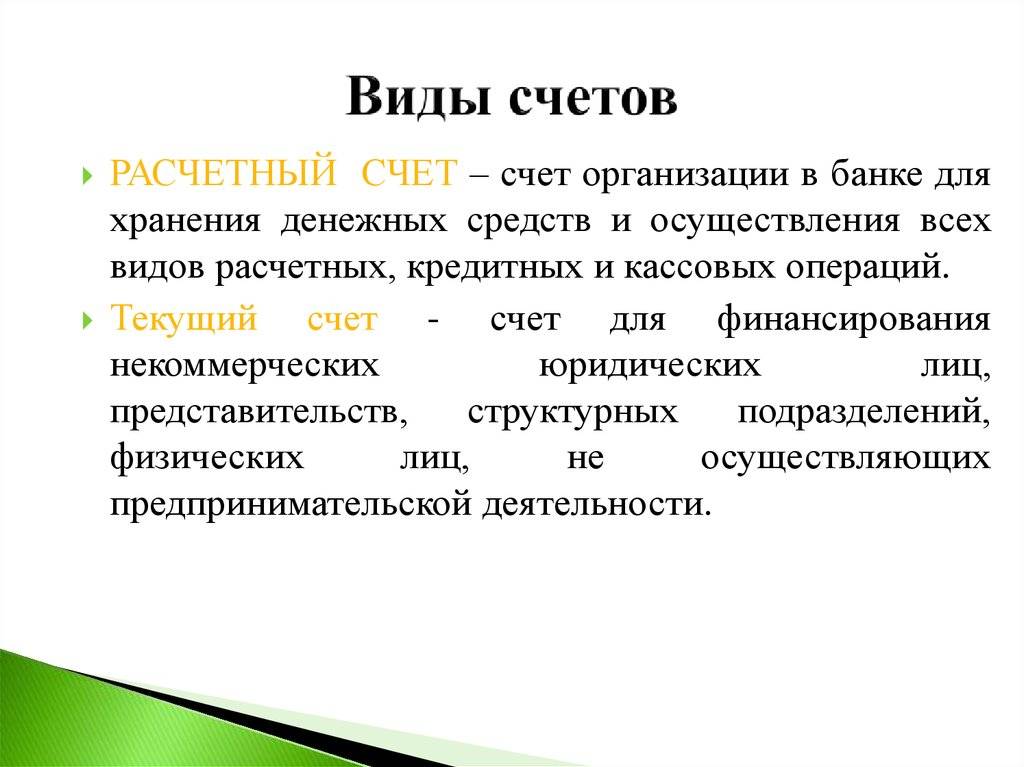

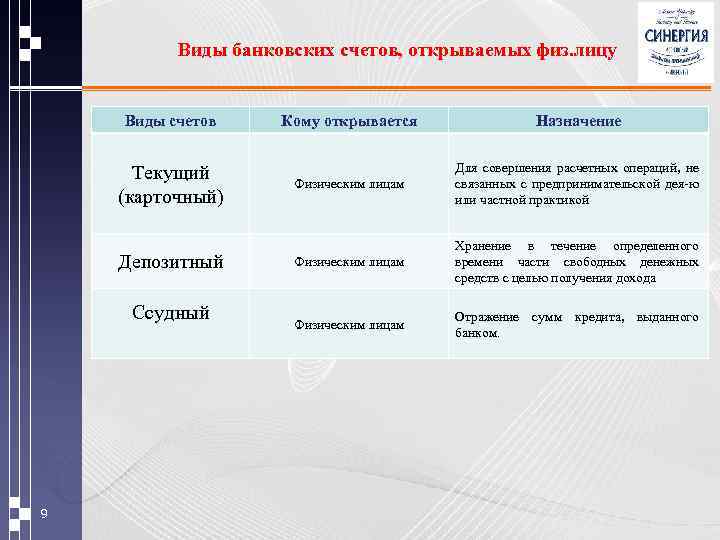

Доступны такие виды счетов в банке для физических лиц:

- текущий;

- расчетный;

- кредитный (ссудный);

- депозитный.

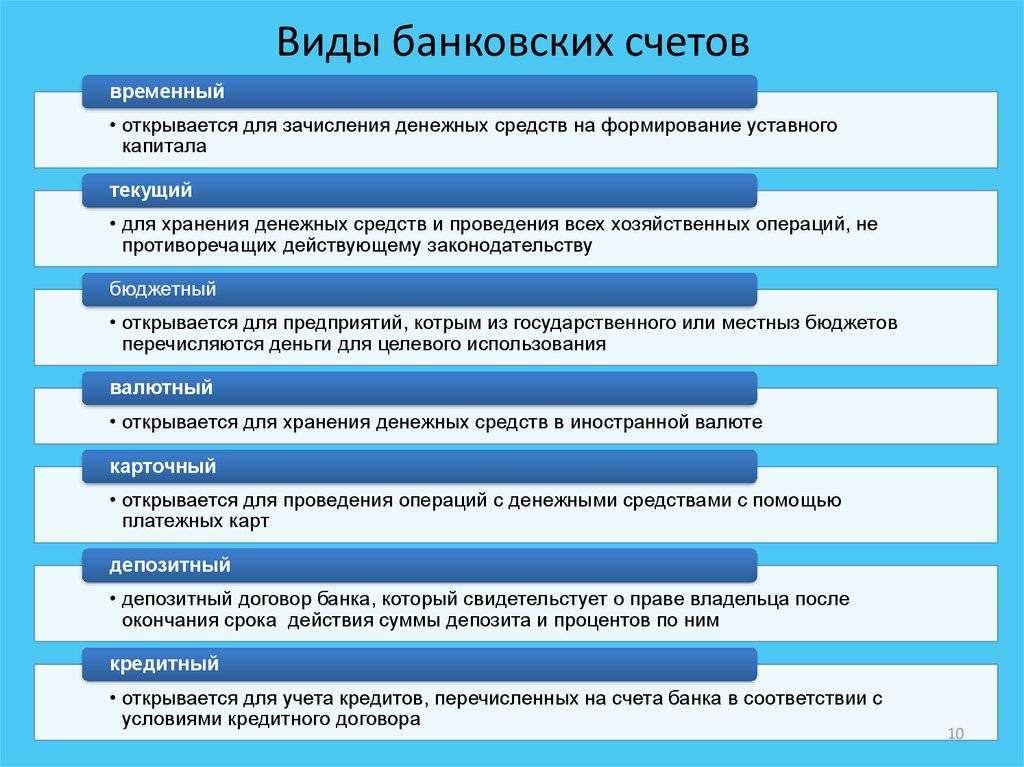

Текущий

Действующий текущий счет в банке — это стандартный финансовый инструмент, используемый гражданином для получения заработной платы или иных доходов, в т.ч. и от осуществления предпринимательской деятельности ИП.

Банк зачисляет поступившие клиенту деньги не позднее дня, следующего за днем поступления в банк платежного документа (). Некоторые клиентские договоры по БСЧ предусматривают и более короткий срок зачисления средств. Зарплатная карта открывается на текущий СЧ для физлица, так как он позволяет совершать быстрые операции с денежными средствами.

В любом банке вам объяснят, что зарплатный счет — это вид счета текущего, зарплатную дебетовую карту оформляют в любом банке по запросу клиента или подключают его текущий счет к зарплатному проекту.

Расчетный

Это особый вид текущего счета, который использует ИП для осуществления расчетных операций. Например, через расчетный БСЧ предприниматель осуществляет оплату товаров, работ и услуг, приобретаемых для ведения бизнеса.

Открывать отдельный расчетный СЧ предприниматель не обязан. Он вправе использовать для бизнеса частную карточку. Но отдельный БСЧ для бизнеса гораздо удобнее. Позволяет разделять средства.

Сберегательный или депозит

Депозитный счет по вкладу — это способ сбережения и приумножения накоплений. По сути, деньги физлица вносятся в банк под определенный процент. По истечении срока вклада клиент получает назад средства и начисленные проценты.

Ключевое отличие от текущего и расчетного БСЧ — операции по депозиту ограничены по времени. Например, деньги нельзя снять до истечения срока вклада либо клиент потеряет проценты. Некоторые депозиты не предусматривают даже поступлений. Например, внести дополнительно деньги на закрытый депозит нельзя до окончания срока договора.

Специальные счета

Специальные счета открываются, когда их использование обязательно в рамках действующего законодательства.

Счет доверительного управления

Открывается на основе конкурсного производства при признании юридического лица или индивидуального предпринимателя банкротом. Должен вестись все время работы доверительного управляющего для проведения операций финансового управления.

Процедура закрытия банковского счета должника в ходе конкурсного производства следующая.

- Конкурсный управляющий представляет документ, удостоверяющий личность, и копию судебного решения о назначении финансового управляющего в деле о банкротстве юридического лица (индивидуального предпринимателя).

- Конкурсный управляющий заполняет заявление о закрытии банковского счета, указывая реквизиты банковского счета, на который будет переведен остаток средств на счете.

Залоговый

Цель открытия – размещение финансов, которые предназначаются для погашения обязательств залогодателя перед залогодержателем. Предмет залога – права на денежные средства по договору залога.

Открытие осуществляется согласно стандартным правилам банка для юридических лиц и индивидуальных предпринимателей.

Специальный счет поставщика

Структура: 40821.

Должен быть открыт юридическими лицами и индивидуальными предпринимателями, которые являются поставщиками и получают платежи через платежных агентов.

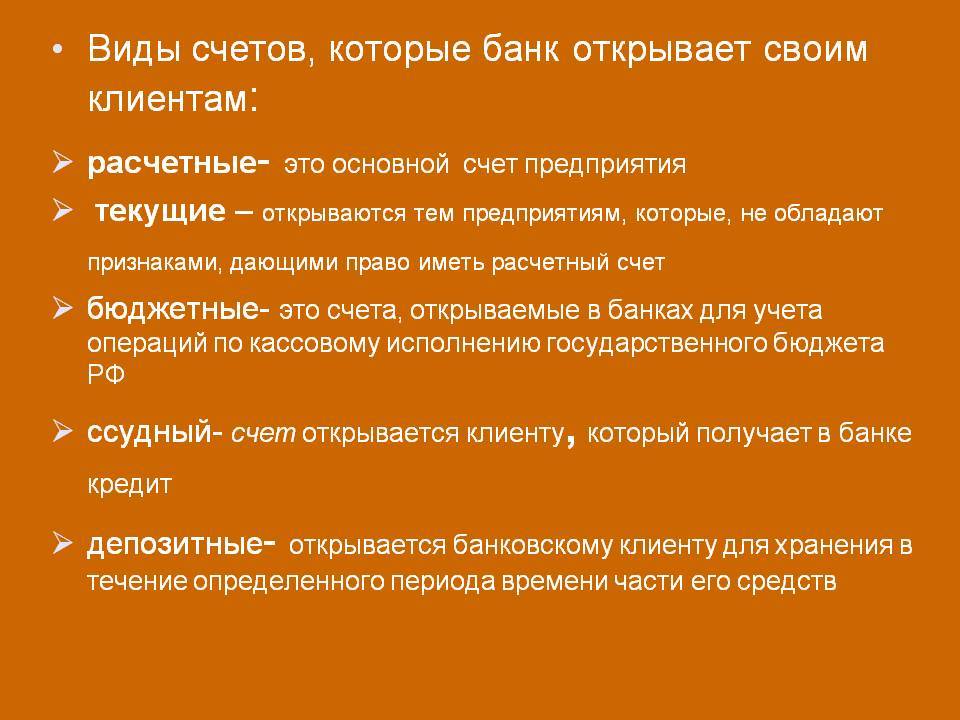

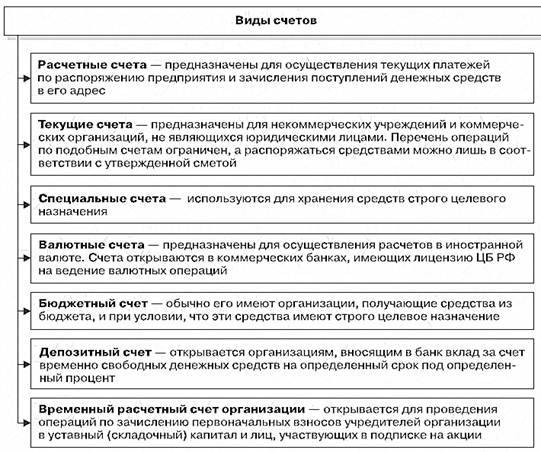

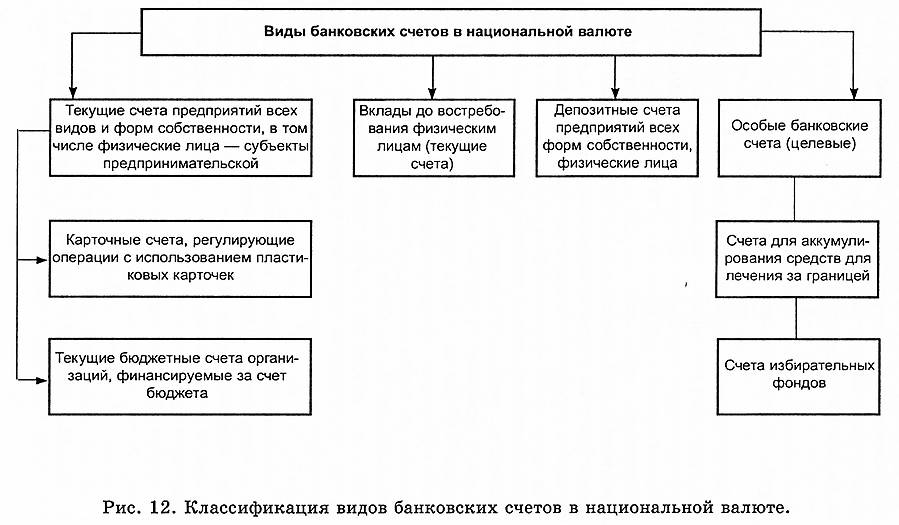

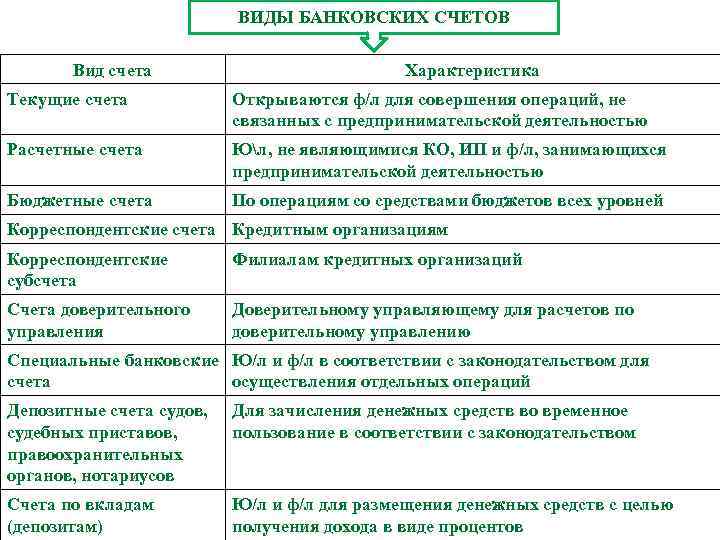

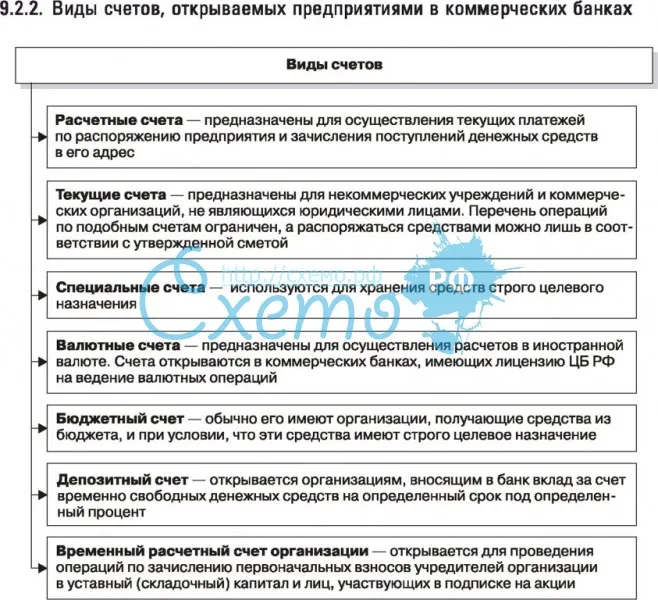

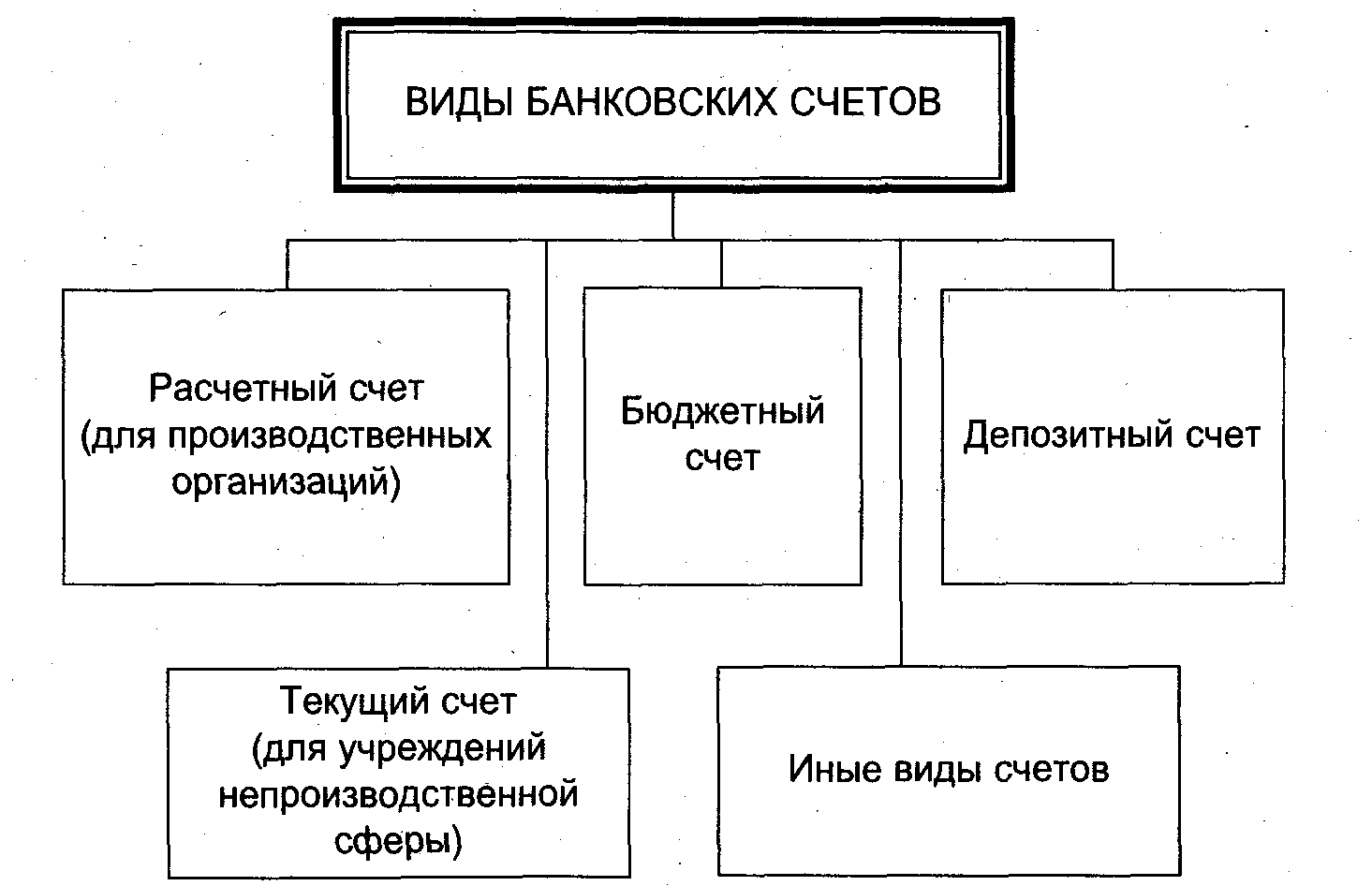

Какие бывают счета в банке

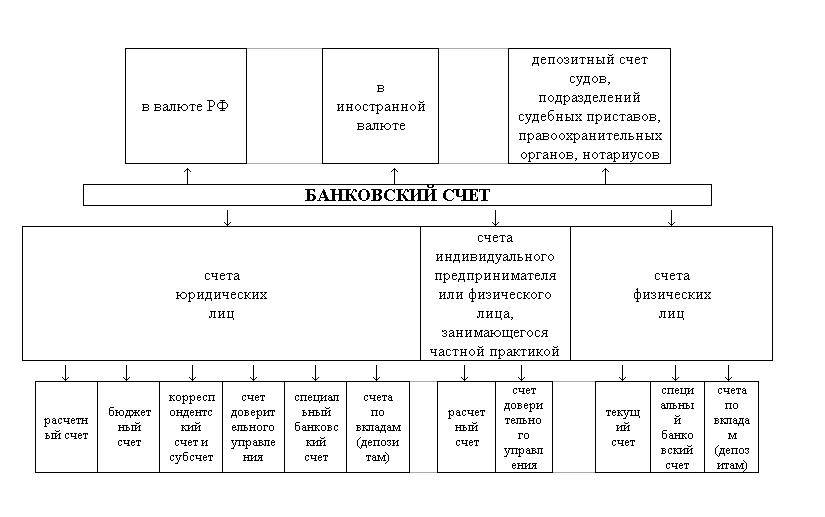

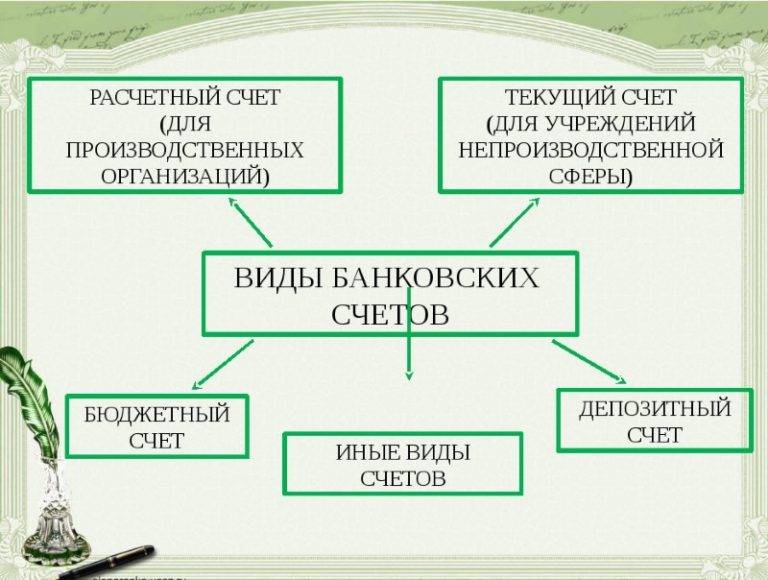

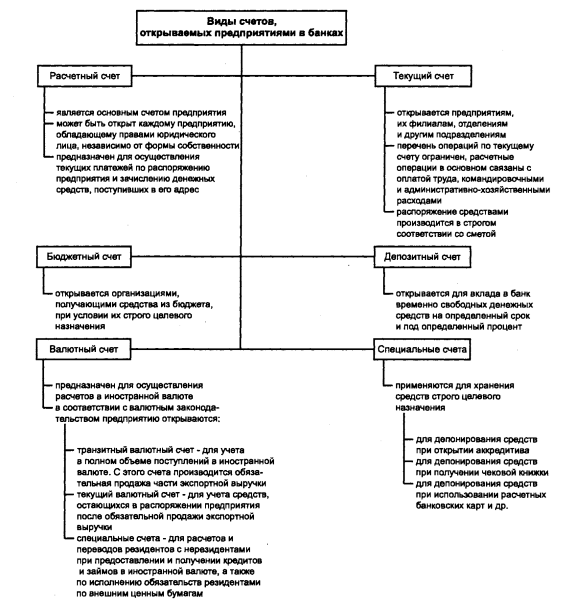

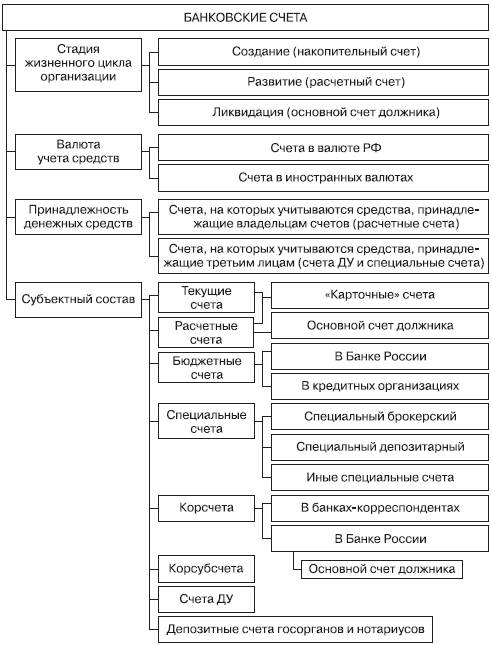

Классификация банковских продуктов для обслуживания клиентов может быть разнообразной и зависеть от мобильности средств или целевого назначения

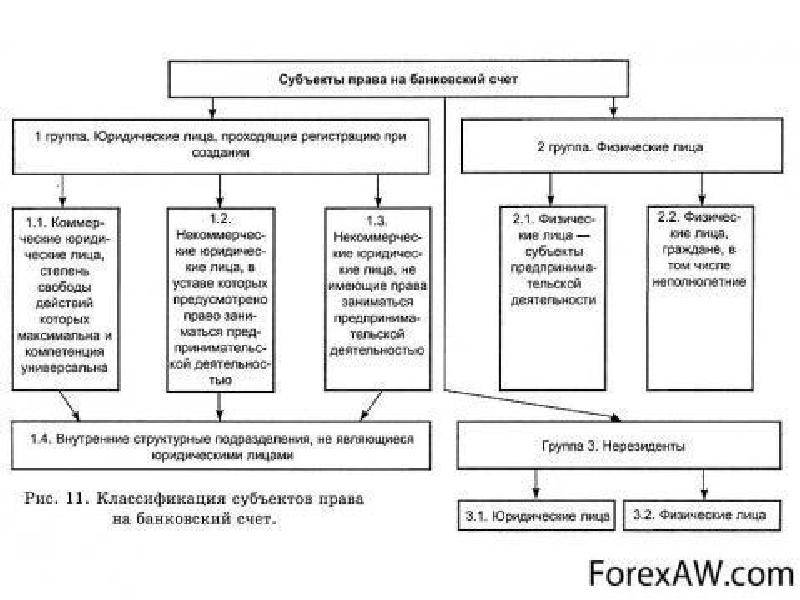

Также важное значение имеет на кого открыт вклад – на физическое лицо, или предназначен для обслуживания деятельности организаций, предприятий или индивидуальных предпринимателей. Руководствуясь законодательством, оборот денежных средств возможен как в российских рублях, так и в иностранных валютах

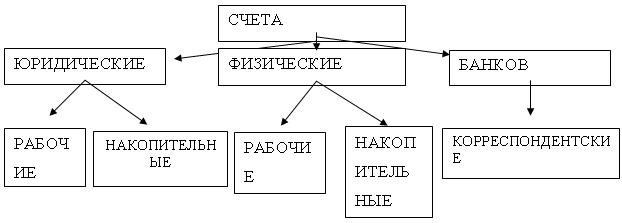

Для физических лиц

Хотя финансовые организации предлагают своим клиентам очень разнообразные виды банковских счетов, все варианты для физических лиц имеют одну важную особенность – движение средств не должно быть связано с предпринимательской деятельностью клиента. Пользователю предлагается очень широкий выбор банковского обслуживания, предназначенный для самых разных целей: хранения средств, безналичных покупок, выплаты кредита и др.

Для юридических лиц

Эти виды банковских счетов предназначены для обслуживания индивидуальных предпринимателей, предприятий и некоммерческих организаций, поэтому требуют бухгалтерского сопровождения. С учетом требований действующего законодательства, прохождение денежных средств может отслеживаться государственными налоговыми структурами (например, проверяется приходная и расходная документация).

Когда банк может отказать физлицу в открытии счета в банке

В соответствии с положениями Гражданского кодекса РФ банк обязан заключить договор банковского счета с физическим лицом, обратившимся к банку с предложением открыть счет на условиях, которые объявлены банком для открытия счетов данного вида.

Банк не вправе отказать в открытии счета, совершение соответствующих операций по которому предусмотрено законом, уставом банка и выданным ему разрешением (лицензией).

Закон разрешает банку отказать в открытии счета только в связи с отсутствием у банка возможности принять клиента на банковское обслуживание, либо если такой отказ допускается законом или иными правовыми актами.

Основаниями для отказа в заключении договоров банковского счета могут быть, в частности, случаи, когда банк не может осуществить идентификацию клиента – физического лица на основании представленных им документов или случаи, когда налоговым органом принято решение о приостановлении операций по счетам физического лица.

Особенности номинальных счетов

Н\сч. имеет три особенности, которые отличают его от других счетов:

- деньги, зачисляемые на счёт, могут быть потрачены на конкретные цели;

- средства расходуются исключительно на нужды подопечного;

- возможность установления лимитов, а также контроль расхода денежных средств.

Номинальный счёт — банковский продукт, который появился пару лет назад, и еще не все знают, как он функционирует. Finanso.com. не только подскажет, где его можно оформить, но раскроет некоторые «секреты».

По обязательствам опекуна не может быть выполнен арест счета или списание с него денег. Это нормально: бенефициар не должен нести ответственность за долги попечителя.

Номинальный счёт — тайна. Информация о нём запрещена к разглашению. То есть, банковские сотрудники не имеют права информировать третьих лиц о поступлении денег на счёт или остатках.

Закрытие номинального счёта: трудности, с которыми можно столкнуться

Если вы просто решили закрыть номинальный счёт — это сделать вряд ли получится. Чтобы счёт прекратил своё существование, нужны серьёзные причины. Его обычно закрывает совершеннолетний бенефициар, опекун / родитель. Закрыть н/счёт может и близкий родственник, если он имеет доверенность от попечителя.

Какой пакет документов требуется для закрытия, зависит от статуса человека. Лицо, закрывающее н/сч, получает право распоряжаться средствами.

Если представитель — родитель или опекун, он может перевести средства на иной счёт или забрать их наличными. Уполномоченное лицо переводит деньги на личный счёт, а остаток получает наличными деньгами. Банк также может перевести средства на действующую дебетовую или кредитную карты.

Что собой представляет счет для ИП и организаций

По сути это учетная запись клиента в банке, которая обладает индивидуальным номером, состоящим из 20-ти цифр. Цифры присваиваются не просто так, это своего рода код:

- первые три говорят о том, кто открыл счет. Если это ИП, номер начинается с 408, если организация – с 420 по 422;

- следующие две отражают вид деятельности банковского клиента;

- далее следует информация о валюте – это следующие три цифры: 810- рубли, 840 – доллары, 978 – евро;

- далее указывается контрольное число;

- следующий на очереди – номер банковского филиала, где заключается договор;

- завершается номер 6-ю цифрами – это личный код (номер) клиента в этой финансовой организации.

Для совершения стандартных операций одного номера счета мало. Он включается в общие реквизиты, в которые также входит корреспондентский банковский счет и его БИК. Эти данные помогают добиться точности совершения транзакции, проще говоря – для избежания ошибок.

Какой тип счета у зарплатной карты Сбербанка

Многих интересует вопрос, какой вид счета у зарплатной карты Сбербанка действует для физических лиц. Виды зарплат разделяют на две категории: первая принадлежит к накопительной категории, другая предусматривает начисление процента. Чтобы правильно выбрать счет, необходимо заранее определить тип пластика. Если держатель карты снимет сумму раньше оговоренного времени, тогда банк прекратит начислять проценты.

Сбербанк предлагает карточки двух видов: социальную и кредитную. К первой группе относится зачисление пенсии, а ко второй поступление процента на определенную сумму. Основным преимуществом данной карты являются акции и бонусы, процент на остаток в размере 3,5% и бесплатное предоставление услуги.

Чтобы получить заработанную плату, нужно открыть дебетовую карту. При начислении средств клиент может проводить различные финансовые операции даже в онлайн-режиме. Виды карточек разделяют на:

- Премиальные карты с начислением дополнительных бонусов. Данный тип подойдет для путешественников. При задержке рейса обладателю данной карточки открыт доступ комнате для отдыха совершенно бесплатно.

- Платиновые карточки Visa, Mastercard. Держатели данной пластиковой карты пользуются VIP услугами. То есть больше не придется стоять в очереди. Банк индивидуально обслуживает каждого клиента. При потере пластика за рубежом – процесс восстановления осуществляется очень легко и быстро.

- Visa Classic с обычными опциями. Основным отличительным качеством является интересный дизайн. Стоимость услуги составляет всего лишь 500 рублей.

- Золотые карты Visa/Mastercard имеют высокую степень безопасности. Клиенты пользуются интересными программами.

- Карты Аэрофлот Visa Gold/Classic накапливают бонусные милли для приобретения авиабилетов.

- Visa Platinum «Подари Жизнь» созданы для совершения покупок. 5% перечисляется на помощь детям.

Счета для физических лиц

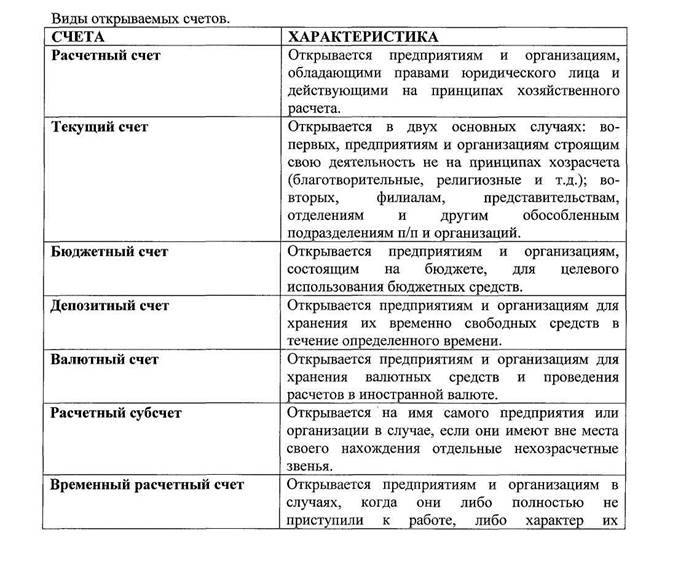

Основными видами счетов для физических лиц являются:

| Вид | Предназначение |

|---|---|

| Текущий (зарплатный) | К нему привязана дебетовая банковская карта ( зарплатная ), на неё перечисляется заработная плата. Зарплатная карта является депозитным или текущим счётом и бывает дебетовой и кредитной |

| Расчётный (основной) | Открывается всеми ИП и организациями в статусе юрлица для осуществления коммерческой деятельности |

| Кредитный (ссудный) | Формируется для выплат по выданным банковским кредитам. Ссудные счета бывают простыми и специальными. По простым кредитным счетам производится кредитование клиентов по остатку. По специальным – кредитование по обороту |

| Депозитный (сберегательный) | Депозитный является накопительным и предназначен для счетов, бывает срочным и до востребования |

| Бюджетный | Открывается для социальных выплат людям, получающим пенсии |

Кредитный счет

План счетов кредитной организации:

- для юридических лиц – 452 (например, 45201 для овердрафта);

- для физических (индивидуальных предпринимателей) – 454 (45406 для кредитов сроком от 181 дня до года).

Открывается при оформлении ссуды кредитной организацией. На нем отображаются операции по перечислению денежных средств заемщику на основании кредитного договора, а также фиксируется информация о погашении долга.

Счет делится на несколько типов:

- Простой: единоразово осуществляется зачисление заемных денежных средств согласно кредитному договору, юридическое лицо или ИП вносит деньги на счет в качестве погашения долга.

- Кредитная линия – заемные денежные средства предоставляются частичными суммами в пределах определенного лимита по мере надобности. Кредитный лимит определяется на предоставляемых в банк отчетностях о финансовом положении компании.

- Овердрафт – отдельно подключенная услуга к расчетному счету клиента: дополнительный запас денежных средств, использование которых предусмотрено при отсутствии собственных средств на счете.

Что такое расчетный счет

Чтобы управление денежными потоками компании было более удобным и эффективным, юридическим лицам и ИП принято открывать расчётный счёт. Он представляет собой комбинацию из цифр, в которой зашифровано наименование банка, вид счёта, а также идентификационный номер его владельца.

Расчётный счёт значительно упрощает оборот денежных средств между организациями, причём не только в рамках одной страны, но и на международном уровне. Открыв банковский счёт, компании не придётся иметь дело с крупной суммой наличных денег, так как она будет поступать переводом.

При этом вести контроль за любой операцией по счёту можно круглосуточно. Это возможно благодаря электронным сервисам большинства банков, предоставляющих доступ в личный кабинет интернет-банкинга.

Чтобы открыть и активировать счёт, необходимо предоставить в банк пакет документов. Он может отличаться в зависимости от типа юридического лица, вида его деятельности и внутреннего регламента банка.

В некоторых случаях кредитная организация может и отказать в открытии счёта. Такое решение принимает внутренняя служба безопасности, которая по тем или иным причинам закрывает доступ клиента к ведению расчётного счёта.

Юридические лица обязаны открывать банковский счёт при регистрации, а вот ИП от такой обязанности освобождены. Последние заводят расчётный счёт только в случаях, оговоренных законодательно или на основе договорённости с контрагентами.

Виды лицевых счетов

Чтобы понимать, как будет выглядеть л/с, стоит сначала изучить вариации этого уникального кода. Он может быть создан для получения денежных средств с работы, для перевода денег за услуги ЖКХ, иных платежей и даже оплаты долга по кредитному договору. Ниже будут представлены сначала самые популярные формы, а потом другие предназначения лицевых счетов.

Сотрудника(Т-54)

Форма Т-54 называется типовой или заработанной. Ее оформляют через бухгалтерский или кадровый отдел, после того, как принимают человека на работу. С помощью этого л/с работодатель имеет возможность легально выплачивать заработную плату новому работнику. Т-54 отображает ежемесячный заработок сотрудника, а также освещает суммы, которые переводятся на баланс Пенсионного фонда и налоговой службы.

Важно! В отдельных разделах счета можно увидеть сведения об удержаниях, премиях, начислениях, штрафных санкциях, рабочих часов и календарных дней, за которые выплачиваются деньги и данные об организации, которая производит начисления

Банковский

Многие интересуются, какой л/с нужно использовать для того, чтобы осуществлять коммерческую деятельность и что может значить «финансовый р/с». Финансовый или банковский счет также состоит из 20 цифр, которые открывают доступ к информации о владельце счета, его кредитных обязательствах, проведенных операциях, начислении процентов, количестве банковских продуктов в личном пользовании и так далее. Продукт называется банковским, потому что имеет отношение к конкретной финансовой организации.

Несмотря на то, что информация строго конфиденциальна, банки не только сберегают денежные средства и переводят их по требованию, но также несут ответственность за своих клиентов. То есть банковское учреждение никогда не осуществит перевод, предварительно не проверив источник и получателя. Банковский продукт может быть нескольких видов:

- операционный;

- расчетный;

- сберегательный;

- инвестиционный.

Ни один банк не примет денежные средства на хранение или для перевода и не будет открывать лицевой счет, пока не убедится в том, что клиент — законопослушный гражданин, который может подтвердить легальность происхождения денег.

Выписка из банковского ЛС

Другие возможные виды

Л/с можно использовать в других направлениях, поэтому стоит рассмотреть иные вариации. Например, лицевой счет налогоплательщика имеет каждый совершеннолетний гражданин РФ, также, как и застрахованное лицо. Ведь каждая организация помимо заработной платы параллельно переводит денежные средства в Пенсионный фонд. Он открывается после того, как человек получает на руки карточку СНИЛС. Л/с в ЖКХ активируется после того, как человек становится собственником недвижимости. Такая же ситуация с акционерами и держателями ценных бумаг. Все они имеют лицевые счета узкой направленности.

Важно! Лицевой счет является основным объектом учета. Все параметры расчета завязаны на нем

Назначение услуг, льгот, штрафных санкций и т.д. — все привязано к лицевому счету.

Как узнать номер и реквизиты карточного счета?

Если вам нужно получить перевод на карту, отправителю зачастую достаточно номера карточки. Но иногда нужен непосредственно номер счета в международном формате или полный список реквизитов.

В таком случае у вас есть несколько вариантов:

- Воспользоваться интернет-банкингом, если ваш банк предлагает такую опцию.

- Скачать мобильное приложение банка и получить нужные реквизиты в нем.

- Позвонит в call-центр банка и запросить реквизиты у менеджера.

- Воспользоваться SMS-банкингом – отправить нужную комбинацию букв на специальный номер и получить реквизиты в ответном сообщении.

- Посмотреть в договоре – иногда все нужные реквизиты указываются в документах.

- Посетить отделение банка и узнать реквизиты у менеджера.

Расшифровка номера

Депозитный счет состоит из 20 цифр. Это не рандомная комбинация — каждая часть номера несет свое значение. Глядя на счет можно понять, кому он принадлежит: юридическому или физическому лицу; на какой срок, в какой валюте и в каком подразделении банка открыт.

Номер делится на 6 частей:

- Первые 3 цифры обозначают кто — физическое или юридическое лицо — и для чего открыл счет. Депозитные счета, открытые на имя физ. лица, получают код 423.

- Следующие 2 цифры дают более полную информацию о счете. Если речь идет именно о депозитах, то этот разряд обозначает, на какой срок открыт вклад. 01 – до востребования; 02 – до 30 дней; 03 – от 31 до 90 дней и т.д.

- Третий разряд состоит из 3 цифр и обозначает валюту счета. Рублевым депозитам присваивается код 810, долларовому – 840, евро – 978.

- Разряд состоит только из одной цифры — это проверочный ключ, который нужен для проверки правильности реквизитов.

- Пятая часть состоит из 4 цифр и обозначает код подразделения банка.

- Последние 6 цифр — это непосредственно индивидуальный номер счета. Здесь каждый банк присваивает клиенту комбинацию по собственному алгоритму, например, по порядковому номеру вкладчика.

Например, номер 423 03 810 8 7000 123456 означает, что ДС принадлежит физическому лицу. Срок вклада 31–90 дней, валюта — рубли, проверочный ключ – 8. Депозит открыт в отделении с кодом 7000. Сам номер счета – 123456.

Снятие и расход средств

Все деньги, которые есть на номинальном счёте, могут быть израсходованы в интересах подопечного. Но бесконтрольная трата средств запрещается: каждый год опекун предоставляет отчёт органу опеки. В нем он прописывает суммы, потраченные на:

- приобретение продуктов;

- покупку одежды, обуви и других товаров, необходимых подопечному;

- расходы на мелкие нужды.

Внимание! Чтобы можно было в любое время подтвердить расходы, желательно сохранять все чеки. Если нужно перевести определённую сумму одновременно или периодически на другой банковский счёт, опекун должен написать длительное поручение

Если нужно перевести определённую сумму одновременно или периодически на другой банковский счёт, опекун должен написать длительное поручение.

Внимательно изучите договор перед подписанием

В конце процедуры сотрудник банка предложит вам подписать договор на обслуживание вашего счёта. На этом этапе нужно очень внимательно его изучить. И хотя существуют разные виды договора банковского счёта, все они имеют схожую и аналогичную структуру.

Самое главное, изучите разделы, где описывается предмет договора, обязанности банка и клиента, а также причины, по которым он может быть расторгнут.

Юридическое лицо вынуждено в большинстве случаев оформлять новые счета только через отделения банков. Связано это с тем, что для этого требуется намного больше документов, идентифицирующих фирму или компанию. Во всём остальном процесс открытия аналогичен предыдущему.

Расчетные счета для юридических лиц

Специальные виды банковских счетов для юридических лиц учитывают особенности их деятельности, предоставляя более широкие возможности по банковским правилам, чем для физических лиц. Для того, чтобы открыть учетную запись, нужно представить в банк:

- заявление и анкету,

- образцы подписей и печати,

- удостоверение личности учредителя и главного бухгалтера,

- справку об отсутствии налоговой задолженности,

- копию учредительных документов и свидетельства о регистрации.

Стоимость открытия по состоянию на середину 2019 года составляет от 2 000 до 5 000 тысяч рублей в зависимости от банка (например, Сбербанк – 4 700 руб.). Годовое обслуживание в минимальной конфигурации обойдется в сумму от 17 280 рублей (Банк Открытие), но при этом в расчет не брались многие необходимые функции, такие как снятие наличных или онлайн-банкинг.