ETF для неквалифицированных инвесторов

1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

2. Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга РФ

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Облигации без рейтинга

1. Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

2. Если инвестор решает продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, т.к. заключить сделку можно только при условии, что найдется покупатель на этот актив

3. Пожалуйста, выберите правильный ответ из представленных ниже утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу этих облигаций (спред)

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Облигации со структурным доходом

1. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Природные риски

- С точки зрения доходности этих ценных бумаг иногда очень сильно уступают акциям.

- Инвестиционный облигаций долгосрочных иногда не достаточно выгодно, потому что инфляция — это удается “съесть” обещанные проценты.

- Инвестирование в коммерческие фирмы, стоит тщательно изучить финансовое положение эмитента. Облигации, как правило, выпускаются на конкретный проект, но он может не оправдать высоких ожиданий.

- Для того, чтобы продать облигации, надо следить за ситуацией и точно предсказать будущий уровень процентных ставок. Портфолио крайне желательно разнообразить — то есть, тратят все свои сбережения в облигации одного эмитента и молча ждать чуда вряд ли.

Чтобы справиться с этим финансовым инструментом, это более хлопотно, чем традиционные банковские вклады, но менее опасен в плане потери денег, чем с акциями.

Он, в частности, хорошо для новичка способен инвестора или для тех, кто профессионально помогут раскладывать яйца в разные корзины.

- Об авторе

Сергей Конюшенко

Главный редактор , moycapital.com

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

Купив облигацию, вы дадите свои деньги в долг

Как мы уже писали, облигация — это займ. Компания или государство берет у вас деньги в долг и обязуется их вернуть в определенный срок. За пользование деньгами вам заплатят процент — купон. Тот, кто выпустил облигацию, называется эмитентом.

Как и акции, облигации нужны, чтобы привлечь деньги для развития бизнеса или запуска нового крупного проекта в компании. Но в этом случае компания не делится своей прибылью с акционерами, а просто устанавливает проценты, которые будет выплачивать.

Облигации можно выпускать чаще, чем акции. Например, компания может занять деньги на год — выпустить краткосрочные облигации. Через год вернуть долг и, если снова потребуются деньги, выпустить новые бумаги.

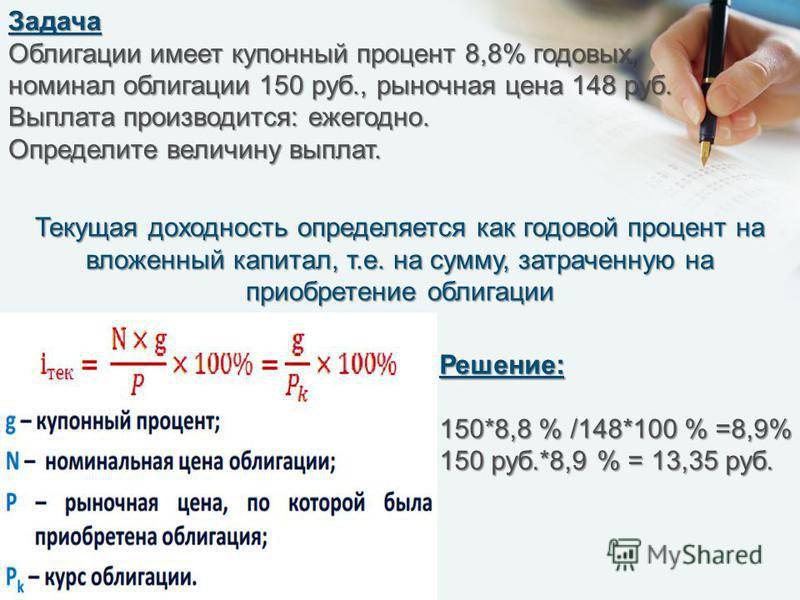

Из чего состоит облигация: номинал, цена и купон

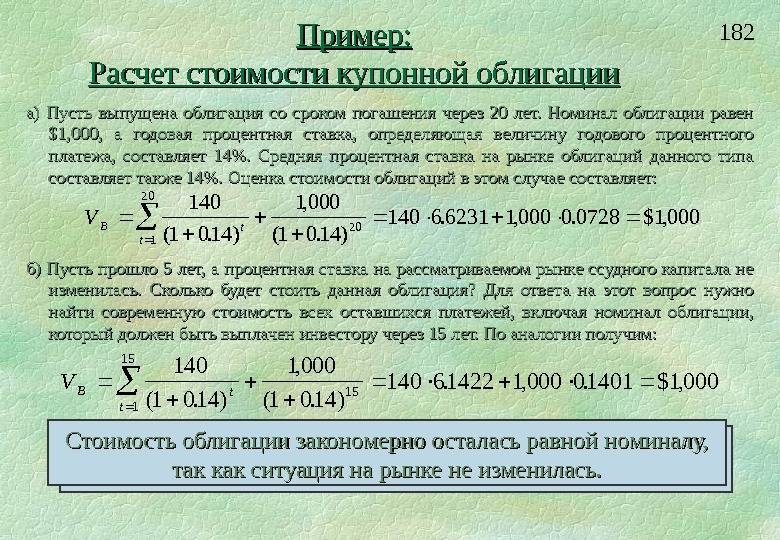

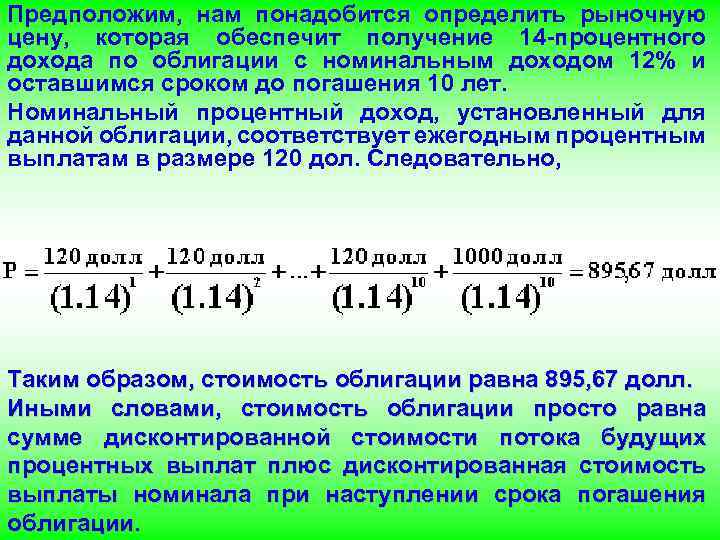

С акциями понятно: есть цена и дивиденды. С облигациями немного сложнее, потому что у них две цены — номинал и рыночная. Вот, в чем разница.

Номинал. Это фиксированная сумма, которую вам вернут, когда срок облигации закончится. Например, номинал облигации — 1 000 ₽. Независимо от того, за сколько вы купили бумагу — за 920 ₽ или за 1 100 ₽, вернуть вам должны все равно 1 000 ₽.

По номиналу вы можете купить облигацию на первичном размещении — когда компания или государство первый раз выпускает облигации на продажу для всех инвесторов.

Цена. Это сколько вы платите за облигацию на бирже. Цена может быть выше или ниже номинала. На бирже обычно указывают не цену, а процент от номинала. Например, 99,85 % или 102 %.

В карточке облигации цена отображается и в процентах и в натуральном значении

Купон. Это процент, под который компания или государство занимает у вас деньги. Купоны рассчитываются от номинала. Например, если заявлен купон 8 % по облигации номиналом 1 000 ₽, то вы будете ежегодно получать по ней 80 ₽. Чем больше облигаций у вас будет, тем выше будет ваш доход.

Ставка купона известна заранее. Большинство эмитентов платит фиксированную ставку, но бывает и плавающая ставка, если ее привязывают к какому-либо индексу или финансовому показателю.

Если купон фиксированный, то вы точно будете знать, сколько будете получать, пока держите облигацию. Плавающий купон может быть выгоднее, но он зависит от разных факторов, например, от определенного индекса, ключевой ставки или сразу от нескольких финансовых показателей. Новичкам может быть сложно разобраться, насколько выгодно будет покупать такие облигации, поэтому начинать инвестировать лучше в облигации с фиксированным купоном.

Подробная информация о купонах — в карточке облигации

Кроме того, размер купона зависит от ключевой ставки, сроков и надежности эмитента — об этом мы тоже расскажем.

Срок. Облигации выпускаются на определенный срок: до 1 года, от 1 до 3 лет, свыше 3 лет. Есть облигации на 10 лет и дольше, а также облигации без срока погашения — бессрочные облигации. Срок облигации означает, что через год, три года или десять лет эмитент должен вернуть вам ваши деньги. Дата возврата денег называется — дата погашения.

Бывает, что компания возвращает деньги раньше срока — это называется оферта. Например, облигация может быть выпущена на три года, но компания решает, что часть инвесторов могут вернуть номинал уже через год. У оферты есть дата — это день, когда облигацию можно погасить и получить номинал досрочно.

Оферты бывают двух типов:

— когда эмитент по своему желанию может частично или полностью погасить номинал;

— и когда сам инвестор может по своему желанию продать облигации эмитенту.

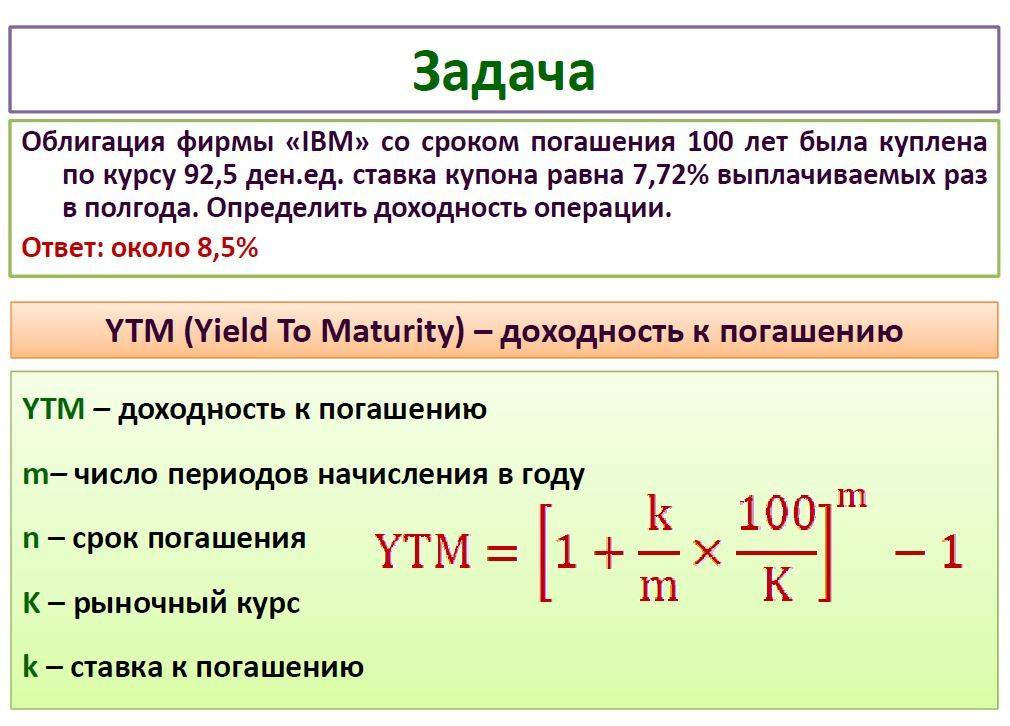

Что влияет на доходность облигаций

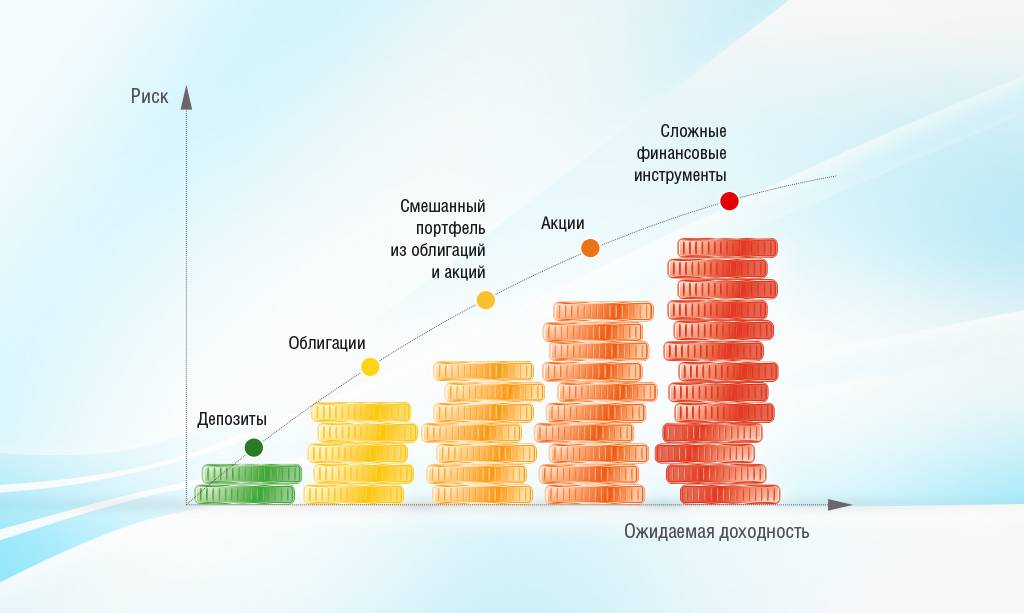

Доходность облигации зависит от ключевой ставки Банка России, надежности компании и срока вложения.

Ключевая ставка. Это процент, под который Банк России выдает кредиты банкам и принимает от них деньги на депозиты. Чем выше ключевая ставка, тем выше процент по депозитам и кредитам.

Если ставка повысится, то цена текущих облигаций снизится, а у новых выпусков облигаций изменится купон. И наоборот, если ставка уменьшается, то цена текущих облигаций увеличивается.

Почему это так работает: если ставка увеличивается, то инвестору становится невыгодно покупать облигации, потому что проценты по вкладам и новым облигациям будут привлекательнее. Поэтому цена старых выпусков облигаций падает, но при этом растет доходность к погашению. А если ключевая ставка уменьшается, то цена выпущенных облигаций растет, уменьшая доходность к погашению — ведь все хотят получать более высокие проценты.

Срок. За несколько лет ключевая ставка может измениться в любую сторону. Чем больше срок, тем тяжелее спрогнозировать доходность, поэтому обычно на облигации с длительным сроком ставка купона выше. Так происходит потому, что чем больше срок, тем больше неопределенность, и за этот риск компания или государство готовы платить больше.

У облигаций с длинным сроком погашения есть еще риски. Допустим, вы купили облигацию сроком на 10 лет, а через 3 года ключевая ставка резко повысилась, и цена облигации снизилась. Если продавать облигации сейчас — будет убыток. Держать дальше — невыгодно, так как по другим облигациям ставка будет уже выше. То есть, инвестиции могут стать невыгодны.

Как менялись цены гособлигаций на 2 года и на 10 лет, %

Начинающим инвесторам сложно спрогнозировать доходность и просчитать риски в ближайшие годы, поэтому им стоит рассматривать облигации со сроком погашения до трех лет.

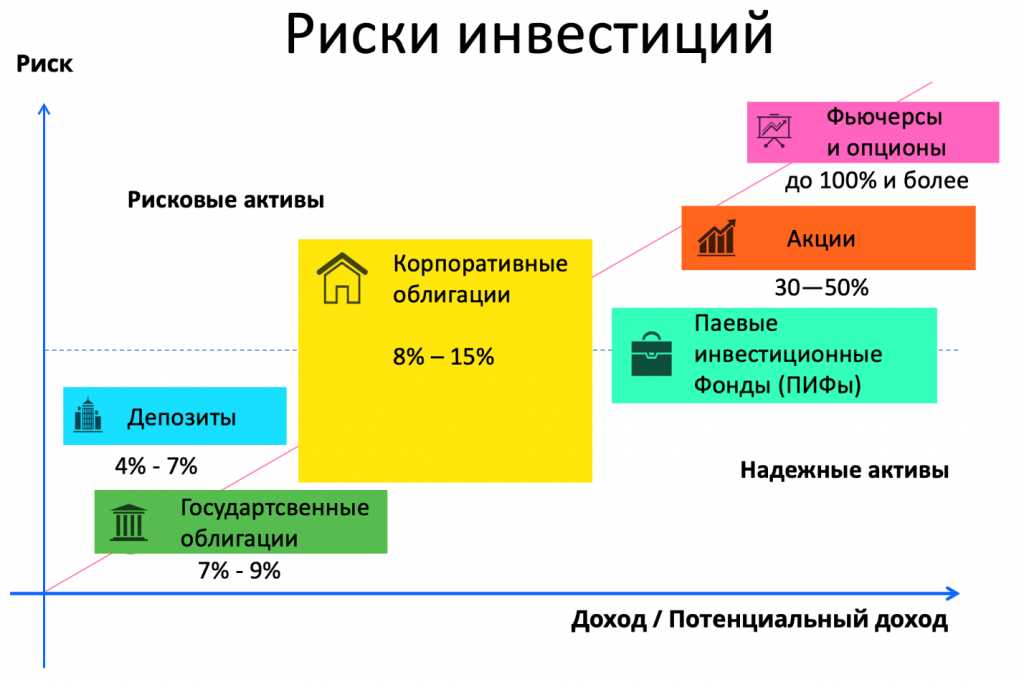

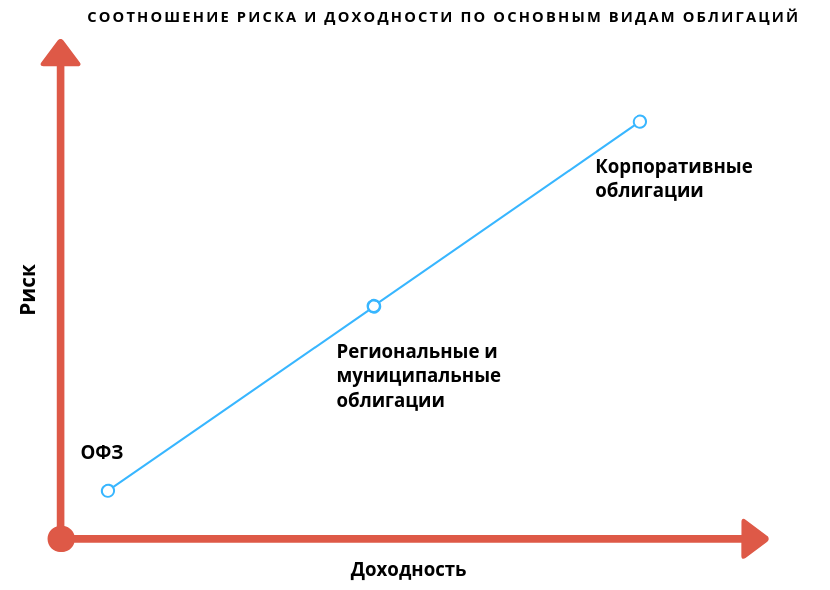

Надежность компании. Облигации принято обозначать рейтингами надежности. Рейтинги надежности составляют рейтинговые агентства. Например, в России это — «Эксперт РА» и АКРА. Чем выше у компании надежность, тем ниже ставка купона и наоборот.

Самые надежные облигации — это облигации федерального займа или сокращенно ОФЗ. Их выпускает государство: шанс того, что оно не вернет деньги — меньше всего. Если риск низкий, то и ставка купона низкая — по ОФЗ они выше депозита на 1-2 %.

Крупные компании в теории менее надежны, чем государство. Поэтому ставка купона по корпоративным облигациям выше.

Еще выше доходность по облигациям у малого и среднего бизнеса. В теории они и есть самые доходные. Но такие компании часто не могут выполнить свои обязательства и есть риски, что они могут не вернуть вам деньги.

15% + 13%

Покупают

региональные и муниципальные ценные бумаги так же, как большинство ОФЗ – через

брокерскую компанию, с брокерского счета. Индивидуально действовать на фондовом

рынке нельзя – можно, как вариант, вложить частные сбережения в паевой

инвестиционный фонд; однако там инвестор лишен полной свободы выбора, какую

облигацию купить.

Выгодно,

как и в случае с ОФЗ, использовать для покупки субфедеральных/муниципальных

облигаций индивидуальный инвестиционный счет.

Государство поощряет открывших индивидуальный инвестиционный

счет налоговым вычетом – возвращением уплаченного налога на доходы физических

лиц.

Если в течение года вы внесли на свой ИИС сумму в 400 000 рублей и за этот период с вашей легальной зарплаты был удержан НДФЛ в размере 13 %, вы имеете право на возврат через налоговую 13 % от внесенной вами на ИИС суммы. Максимальный размер налогового вычета – 13% от 400 000 рублей, то есть 52 000 рублей в год.

13%

годовой доходности по ИИС отлично сочетается с доходностью в 10-15% годовых от

бумаг Самарской области или города Воронеж. Отличие – выплата вычета

производится раз в год, выплаты по региональным и муниципальным облигациям в

подавляющем большинстве случаев – раз в квартал.

Что

касается покупки-продажи таких ценных бумаг в период срока их действия, есть альтернативное экспертное мнение: постараться

субфедеральными и муниципальными облигациями не торговать вовсе. Доходность

позволяет не делать резких движений, особенно неопытному инвестору.

Мария Тараско, консультант компании Logic Planning Group, автор обучающих курсов по инвестированию:

Играть на облигациях нет никакого смысла. Облигации должны быть составляющей консервативной части портфеля. Основная разница – кто является заемщиком. Полагаю, что риски по ОФЗ сильно приуменьшены, так как российская экономика в целом до сих пор крайне нестабильна. Поэтому субфедеральные бумаги ничуть не хуже ОФЗ. Они дают больший доход на вложенные средства. Но нужно выбирать бумаги регионов и других муниципальных образований со стабильной экономикой и низкой долговой нагрузкой. Основная проблема таких облигаций заключается в том, что они менее ликвидны, чем ОФЗ. Поэтому продать крупную порцию облигаций досрочно может быть проблематично. Также неудобством является то, что номинал таких облигаций обычно погашается не в конце срока, а постепенно несколькими выплатами в течение срока. В связи с этим снижается сумма, уплачиваемая по купонам. Поэтому такие облигации могут не подойти пассивным инвесторам, действующим по системе “купи и держи”.

Вывод. Облигации, выпускаемые региональными властями или органами

местного самоуправления, имеют повышенный по сравнению с федеральными

облигациями процент доходности и вполне сравнимую высокую степень гарантии

возврата средств. Стоит посматривать за новостями из города или области, ценные

бумаги которых вы, как инвестор, приобрели – не приближается ли дефолт?

Впрочем, пока российские власти заинтересованы в том, чтобы обстановка на

местах была стабильной, дефолта не ожидается.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Помогите, сами мы местные…

Местные

облигации в среде инвесторов называют субфедеральными – те, что выпускаются

госорганами субъектов Федерации, и муниципальными – те, что выпускаются

органами местного самоуправления городов, районов, небольших поселений. Подобно

федеральным властям, местные тоже хотят занимать в долг – почему бы не у

инвесторов?

С точки

зрения покупателя этих облигаций все остается прежним: одалживаете на четко

определенный срок свои деньги, за это имеете процент, а в конце срока получаете

свои деньги обратно.

Однако если облигации федерального займа (ОФЗ) выпускаются как ценные бумаги с неплохим, но не самым высоким процентом годовых, купонным доходом, то субфедеральные или муниципальные – как раз наоборот.

Средний годовой процент по ОФЗ – 7-8%. Например, Самарская область выпустила в 2014 году облигации с датой погашения в 2021-м под 10% годовых. А город Волжский Волгоградской области должен уже в этом, 2019 году, погасить пятилетние облигации с годовым купонным доходом 15%. Причина высокой доходности прежде всего в том, что властям-эмитентам хочется занять побыстрее и побольше. Томская область, например, недавно заняла облигациями 300 млн рублей, а Калининградская – 1 млрд.

Облигации

регионов и муниципалитетов выкупают не только частные инвесторы, граждане,

решившие применить свои сбережения, но и компании, например, банки. Лучше всего

это делать в тот момент, когда облигация только-только выпущена.

Владимир Трегубов, доцент кафедры национальной экономики РАНХиГС при президенте РФ, кандидат экономических наук, независимый финансовый консультант:

Местные органы власти имеют право выпускать собственные облигации при условии, что доходы местного бюджета не формируются в основном за счет трансфертов и федерального бюджета и превышают расходы. Большой разницы между обеспеченными бюджетом бумагами нет, однако считается, что облигации федерального займа надежнее. Традиционно облигации покупают или при их первичном размещении, или при потрясении на финансовых рынках. Тогда облигации можно купить с хорошей скидкой, дисконтом, и первоначальная доходность в этом случае значительно возрастает. Можно не ждать погашения облигаций, а играть на курсах – покупать, когда у эмитента появились проблемы и инвесторы начинают их сбрасывать, а продавать, когда курс снова вырастет.

Почему компании, правительства и муниципалитеты выпускают облигации?

Компании используют выручку от продажи облигаций как для покупки нового оборудования, инвестирования в исследования и разработки, так и для выкупа собственных акций, выплаты дивидендов акционерам, рефинансирования долга и финансирования слияний и поглощений.

Государственные облигации выпускаются правительствами для сбора средств для финансирования крупных, дорогих и долгосрочных проектов, как например строительство дорог, мостов, аэропортов, школ, больниц и т.д.

В случае с краткосрочными облигациями (КО), речь идёт о регулирования ликвидности банковской системы. Размещая свои КО, государство может регулировать денежную массу и инфляцию; корректировать курс национальной валюты; двигать капитал между секторами экономики; и регулировать неравномерные денежные потоки финансового рынка страны (например, когда налоговые поступления поступают в июне, а расходы происходят в течение всего года).

Также стоит добавить, что доходность по суверенному долгу служит бенчмарком или минимальными уровнями доходности для всех национальных рынков, исходя из которого можно оценивать все другие долговые инструменты.

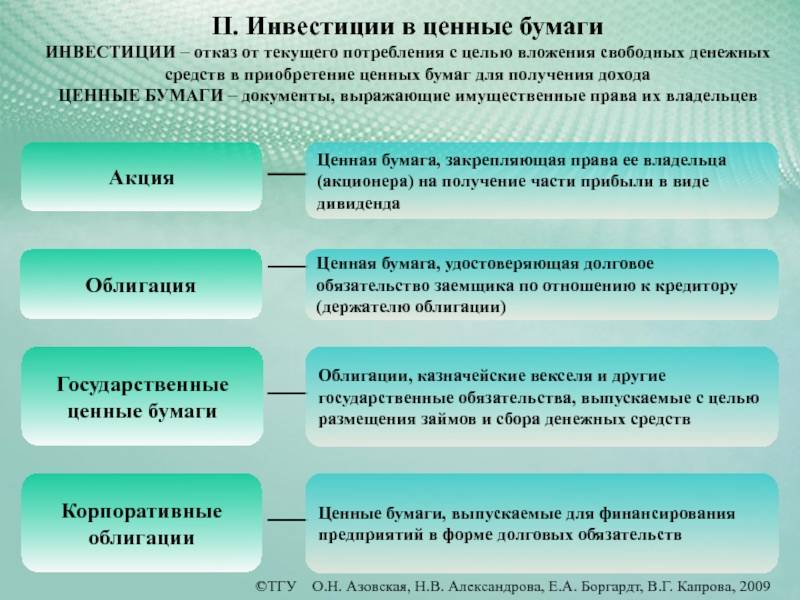

Какие бывают виды облигаций?

- Корпоративные облигации – это долговые ценные бумаги, выпущенные частными и государственными компаниями.

- Облигации инвестиционного класса – облигации, которые имеют более высокий кредитный рейтинг, что предполагает меньший кредитный риск, чем высокодоходные корпоративные облигации.

- Высокодоходные облигации – облигации с низким рейтингов, высокой доходностью и повышенным риском.

- Муниципальные облигации – эмитентами выступают города, области, штаты, регионы, или отдельные республики с целью субсидирования местных программ или покрытия дефицита.

- Государственные облигации выпускают Министерства Финансов или Казначейства разных стран, что делает их безопасным и популярным вложением средств. В РФ они известны как ОФЗ – Облигации Федерального Займа. В США, государственные облигации выпускает Казначейство США (US Treasury), отсюда и название «Трежерис».

Облигации также различаются по типу предлагаемых процентных выплат. Многие облигации выплачивают фиксированную процентную ставку на протяжении всего срока их действия. Выплаты процентов называются купонными выплатами, а процентная ставка – купонной ставкой. При фиксированной купонной ставке выплаты по купонам остаются неизменными независимо от изменений рыночных процентных ставок. Другие облигации предлагают плавающие ставки, которые периодически меняются, например, каждые шесть месяцев. Эти облигации корректируют свои процентные выплаты в зависимости от изменений рыночных процентных ставок. Плавающие ставки основаны на индексе облигаций или другом ориентире. Например, плавающая ставка может равняться процентной ставке по определенному типу казначейских облигаций плюс 1%.

Дисконтные (бескупонные) облигации не предполагают выплату процентов до наступления срока погашения облигации. Таким образом, производится единовременная выплата при наступлении срока погашения, превышающая начальную цену покупки.

Виды облигаций по типу купонного дохода

Ранее в статье было наглядно продемонстрировано как работают облигации, но также было указано, что схема не является универсальной. Это связано с большим количество различных вариантов доходностей по купоном. Продемонстрируем самые распространенные:

- С фиксированной ставкой (к примеру ОФЗ-ПД) – цена не изменяется. То есть заранее указана точная цена по доходности купонов за определенный период. Такой вид бондов идеально подходит для начинающих инвесторов.

- С плавающей ставкой (к примеру ОФЗ-ПК) – напрямую привязаной к ставке ЦБ. Зависят от ставки «РУОНИА», уточнить информацию о ней можно на сайте – ruonia.ru . Узнать полную информацию об облигациях с плавающей процентной ставкой можно на сайте «Финама» – bonds.finam.ru.

- С амортизацией (к примеру ОФЗ-АД) – это явление, при котором кроме выплаты купонов, инвестор еще периодически получает возврат части своих денег(тела долга). Таким образом, постепенно эмитент возвращает всю сумму, инвестированную в облигации, поэтапно.

- Конвертируемые – облигация, предоставляющая её владельцу право обмена на акции того же эмитента. К примеру, бонды «телеграмма» не будут погашены, а конвертируются в акции компании (Telegram планирует выход на IPO в ближайшие два года) с дисконтом в 10 или 20%.

- Дисконтные или бескупонные – заранее продается ниже номинала. Разница между ценой покупки и номиналом будет являться доходом инвестора. Дисконтные выпуски на Мосбирже встречаются крайне редко.

- Инвестиционные облигации (ИОС) – доход которых зависит от наступления заранее определенных событий. Такой вариант бондов является крайне рискованным для начинающих инвесторов.

Термины, с которыми предстоит столкнуться при работе с облигациями:

Номинал облигации – это сумма, по которой компания-эмитент размещает, а затем выкупает облигации в конце срока их обращения. В большинстве случаев, номинал российских облигации составляет 1000 рублей.

Цена облигации – это текущая стоимость ценной бумаги. Выражается в процентах от номинала или в рублях.

Купонные выплаты – определенный заранее процент, который получает инвестор от облигации. Периодичность выплат купонов оговаривается заранее. Как правило, выплаты осуществляются 2 или 4 раза в год.

Накопленный купонный доход (НКД) – это часть процентного дохода по облигации, подсчитывается равномерно количеству дней владения, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода. Инвестор может продать облигацию раньше времени полного погашения, но выплата по НКД все равно поступит. Биржа ведет ежедневный учет НКД у конкретного инвестора, это своего рода мини-отсечки. В зависимости от накопленного купонного дохода и стоимости продажи облигации будет зависеть доход инвестора. Узнать собственный купонный доход можно в приложении брокера, к примеру в Альфа-Инвестиции, эта опция находится в разделе «сводка».

Срок погашения или срок к погашению – это временной период, в течение которого эмитент пользуется денежными средствами инвестора и конечная дата возврата средств. Срок и направленность средств оговаривается заранее. Разделение принято проводить на сверхкороткие (до погашения которых остается меньше 1 года), короткие (от 1 до 3 лет), длинные (от 3 до 7 лет) и сверхдлинные облигации (до погашения которых остается больше 7 лет)

Обратите внимание, что эти разделения являются условными.

Дюрация облигации – среднее время, за которое инвестор полностью вернет собственные вложения в облигации. Чем меньше дюрация, тем быстрее инвестор вернет свои вложения в ценную бумагу.

ВДО – высокодоходные облигации, по которым предлагаются большие выплаты по купонам

ВДО всегда связаны с рисками, стоит внимательно изучить эмитента и понять, с чем связаны повышенные, по сравнению с конкурентами, проценты по купонам.

Сколько можно заработать на акциях и облигациях

1. Заработок на акциях

На этот вопрос невозможно ответить, поскольку никто не знает какая цена акций будет даже завтра, не говоря про прогнозы на года. Даже недооценённая компания может через год стать ещё более недооценённой.

Средний рост фондового индекса с учётом реинвестирования дивидендов составляет годовых для российского рынка, для американского. Это исторические данные.

Фондовый индекс является отражением биржевых котировок крупнейших компаний страны.

Говоря про среднюю доходность фондового индекса, надо учитывать, что в какой-то год она может быть +60%, в какой-то +10%, в какой-то -30%. То есть в зависимости от цены входа, инвесторы могут получить очень разные результаты.

В этой доходности не учтена инфляция, то есть реальная доходность инвесторов будет ниже на величину годовой инфляции.

Отдельные акции могут как расти, так и падать значительно сильнее индекса. Их отбор — это целое мастерство. Новичкам вряд ли удастся делать это максимально эффективно.

Точка покупки акции имеет большое значение, особенно для краткосрочный результатов.

На нашем сайте есть калькулятор инвестора, который показывается сколько можно заработать в среднем за какой период. Можно указать стартовую сумму и сумму ежемесячных накоплений. Ссылка на калькулятор.

Например, при стартовой сумме 100 тыс. рублей и ежемесячном откладывании 3 тыс. рублей под ставку 18% через 10 лет сумма составит 1,59 млн рублей. Из них 1,13 млн рублей это будут заработанные проценты.

2. Заработок на облигациях

Облигации более предсказуемы в расчёте доходности. Особенно, если планируется держать их до погашения. Крупнейшие компании в среднем могут приносить годовых. Если выбирать мелкие компании, то доходность немного выше . Но есть шансы, что какие-то компании за несколько лет могут испытать проблемы с выплатой и инвестор потеряет на этом выпуске. Есть группа «преддефолтных» или «мусорных» облигаций, здесь доходность 30-100%, но и шансы потерять деньги очень высоки.

Доходность еврооблигаций в среднем составляет 2-4% годовых.

Еврооблигации (от англ. “eurobonds”) — это обычные облигации, выпущенные российскими эмитентами в иностранной валюте. Зачастую их называют “евробондами”.

Сколько можно зарабатывать на ценных бумагах?

Основную прибыль, владельцы бумаг получают в виде купонного дохода.

Выплаты производятся раз в квартал, полгода, год, в зависимости от облигации. Основная масса обращающихся бумаг выплачивает купон 2 раза в год.

Деньги автоматически поступают на ваш счет. И можно сразу же распоряжаться ими по своему усмотрению.

Доходность напрямую зависит от текущей процентной ставки в стране. Прибыль по облигациям немного превышает ее. На 10-20% и выше, в зависимости от бумаги. ОФЗ, как самые надежные, дают меньше прибыли, корпоративные бумаги (Газпром, Роснефть, Сбербанк) – чуть больше. Бумаги более мелких компаний – еще выше.

Более простой способ, примерно узнать, сколько можно заработать покупая долговые бумаги – это посмотреть текущие процентные ставки по банковским вкладам. Нас интересуют только крупнейшие банки страны – ВТБ, Сбербанк.

Если взять для примера Сбербанк, то разница в доходности между вкладами и его же облигациями, обращающимися на бирже составляет 1,5-2 раза.

Не смотрите на самые выгодные вклады с высокой процентной ставкой. Они созданы для привлечения внимания клиентов. Для получения максимально возможного процента – нужно открыть вклад на сумму от нескольких сотен тысяч или 1-2 миллиона.

Смотрите на средние вклады, с минимальной суммой внесения 30-50 тысяч рублей. Умножайте процентную ставку в 1,5-2 раза и вот вам примерная доходность облигаций.

Риск снижения стоимости

Вася хочет вложить деньги на 3 года. Что можно взять? 3-х летние облигации с доходностью — 8% годовых. Но этого Васе мало. Хочется больше денег. Смотрим дальше. Есть бумаги, дающие 10% годовых, но со сроком обращения — 10 лет.

«Беру их» — думает Вася. Через 3 года продам. Все-таки доходность выше на 25%.

Прошло 3 года. Вася решил продать все бумаги. А его ждал сюрприз. Рыночная стоимость облигаций в портфеле снизилась на 30%. Делать нечего. Деньги нужны срочно. Продаю.

Откуда пришла беда?

Центробанк увеличил процентную ставку в 1,5 раза. Например, было 7%. Стало 10.

Новые бумаги, выпускаемые эмитентами должны ориентироваться на нее. Если раньше можно было предлагать доходность в 8%, то сейчас минимум 11-12%. Иначе никто не будет покупать.

Ок. На рынок хлынули более доходные бумаги. С купонам в 12% годовых.

А что со старыми облигациями? Они уже никому из покупателей не интересны. Зачем мне платить 1 000 рублей и получать 8% годовых или 80 рублей, когда за эти же деньги могу вложиться под 12%. И получать 120.

Хотите, чтобы я их купил, снижайте цену. Насколько? Чтобы соответствовать текущей среднерыночной доходности.

За 1 000 рублей точно не возьму. И даже за 800-900. А вот рублей за 650 может быть. И продавцам ничего не остается как снижать рыночную стоимость старых низкодоходных облигаций.

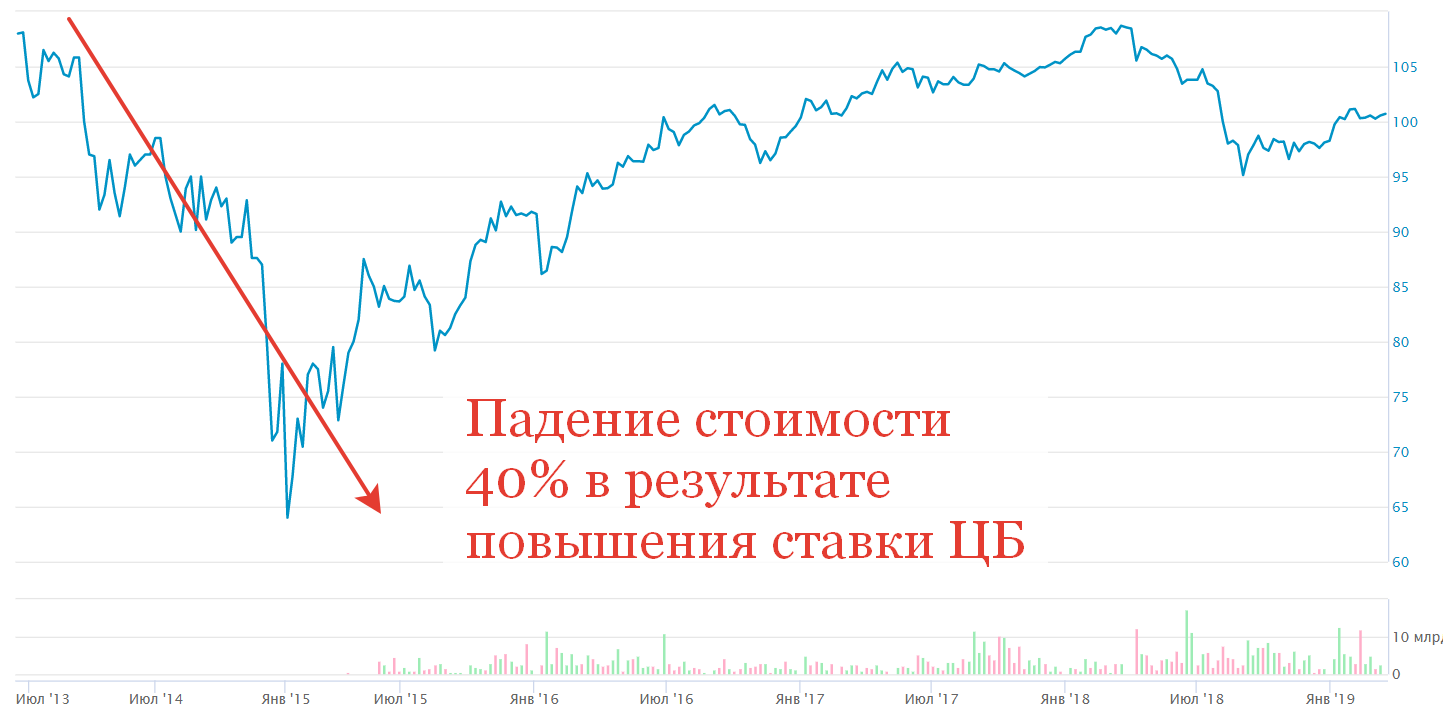

На конкретном примере. В 2013-2014 гг. Центробанк резко поднял процентную ставку. Котировки ранее выпущенных облигаций со старой доходностью снижались на десятки процентов.

Позже, по мере уменьшения ставки ЦБ, котировки понемногу восстанавливались. Но на это ушли годы.

График офз-26207. Бумага выпущена в 2012 году с купонной доходностью — 8,15%. Срок обращения — до 2027 года.

Когда ставка ЦБ увеличилась до 14%, котировки упали в пол.

Как избежать рисков?

Выбираем бумаги со сроком обращения примерно равному вашему горизонту инвестирования.

Хотите вложить деньги лет на 5. Ищем бумаги, у которых погашение состоится в это время (плюс-минус несколько месяцев). При приближении срока погашения — рыночная стоимость облигации всегда стремится к номинальной.

Для тех кто хочет рискнуть и вложиться в более доходные, но длинные бумаги — есть простое правило.

В чем логика? Государству, в лице ЦБ, не выгодны высокие процентные ставки. И по возможности он стремится их снижать.