Секреты управления личными финансами

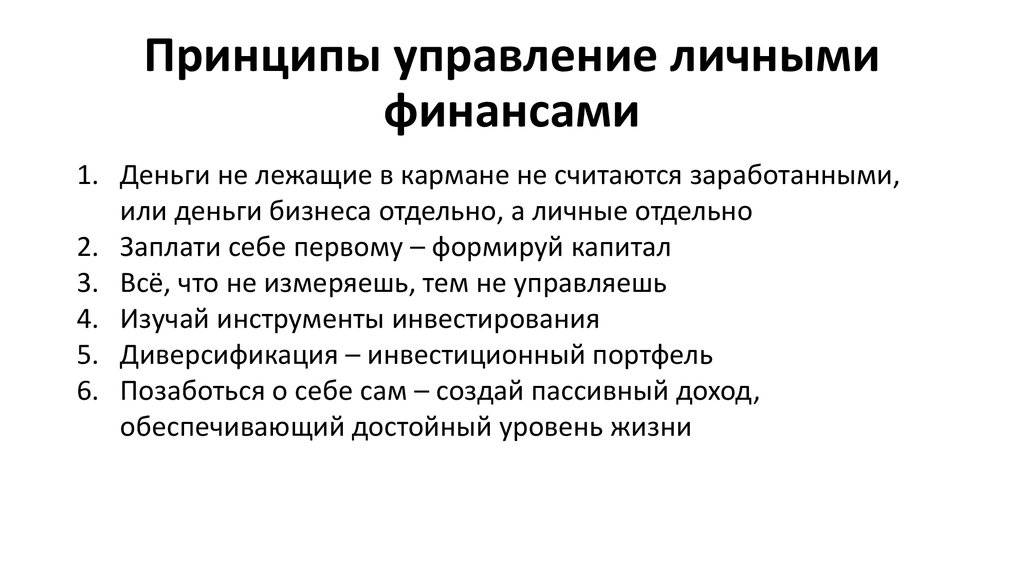

1. Всегда знайте, сколько у вас денег. Причем, не только сколько их всего, но и сколько вложено в каждый имеющийся финансовый актив. Эта информация позволит вам более точно планировать личные финансы, не допускать их перерасхода, в том числе и по каждой отдельной статье затрат. Деньги любят счет и бережное отношение. В этом плане вам поможет домашняя бухгалтерия.

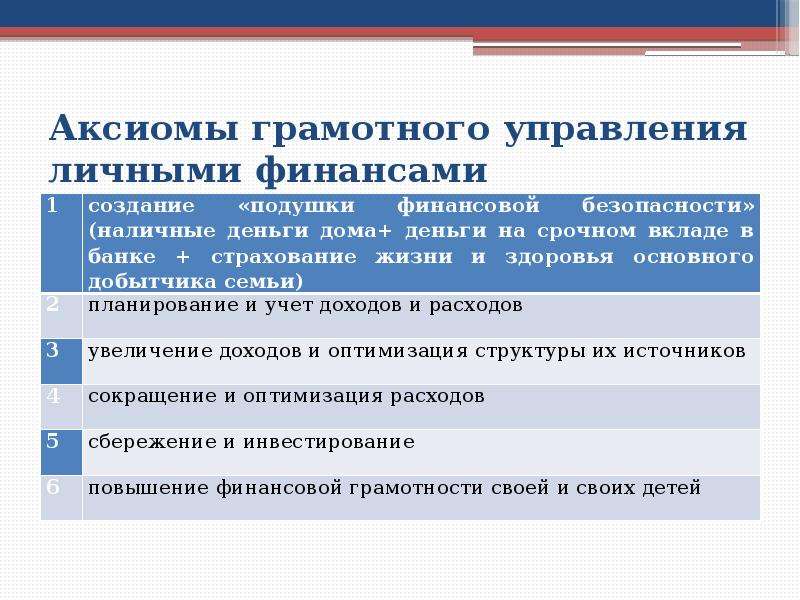

2. Чем больше источников доходов – тем лучше. И чем они диверсифицированнее – тем более. Речь в данном случае не о том, что чем больше источников дохода – тем больше вы зарабатываете, нет. Это правило актуально и для людей с небольшими заработками, потому как единственный источник дохода, каким бы большим он ни был – всегда большой риск. Если вы по каким-то причинам потеряете этот источник (например, вас уволят с работы) – ваши личные финансы в один миг перестанут пополняться. Таким образом, 5 источников заработка по 200 ден. ед. гораздо лучше, чем 1 источник в 1000 ден. ед.

3. Всегда тратьте меньше, чем зарабатываете. В том числе это касается людей, имеющих маленький доход, которые обычно ошибочно считают, что «и так денег не хватает, куда уж меньше тратить». Когда попадете в финансовую яму – поймете, что такое по настоящему плохо, поэтому, чтобы не допустить такой ситуации, расходы всегда должны быть меньше доходов. Хотя бы на 5-10%, за счет которых вы будете создавать резервы и сбережения.

4. Если ваши доходы снизились – немедленно пропорционально уменьшите расходы. Даже в том случае, если доходов хватает для их покрытия. Например, вы зарабатывали 2000 ден. ед., а тратили 1000 ден. ед. По каким-то причинам ваш доход снизился до 1500 ден. ед. Вам хватает его для покрытия расходов, но вы все равно должны пропорционально снизить расходы на 25% — до 750 ден. ед.

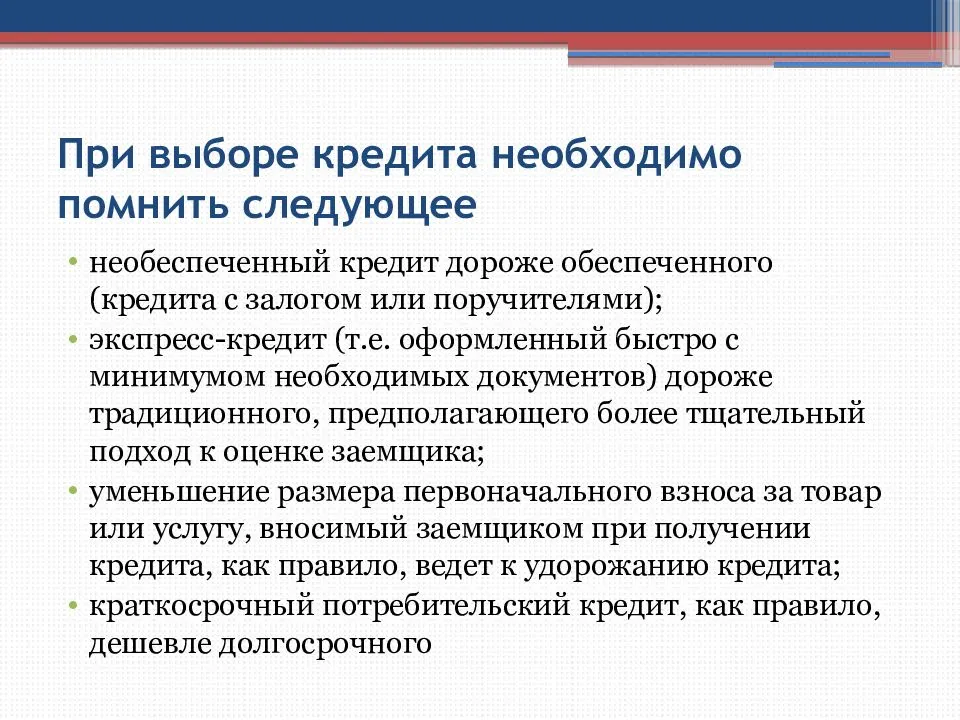

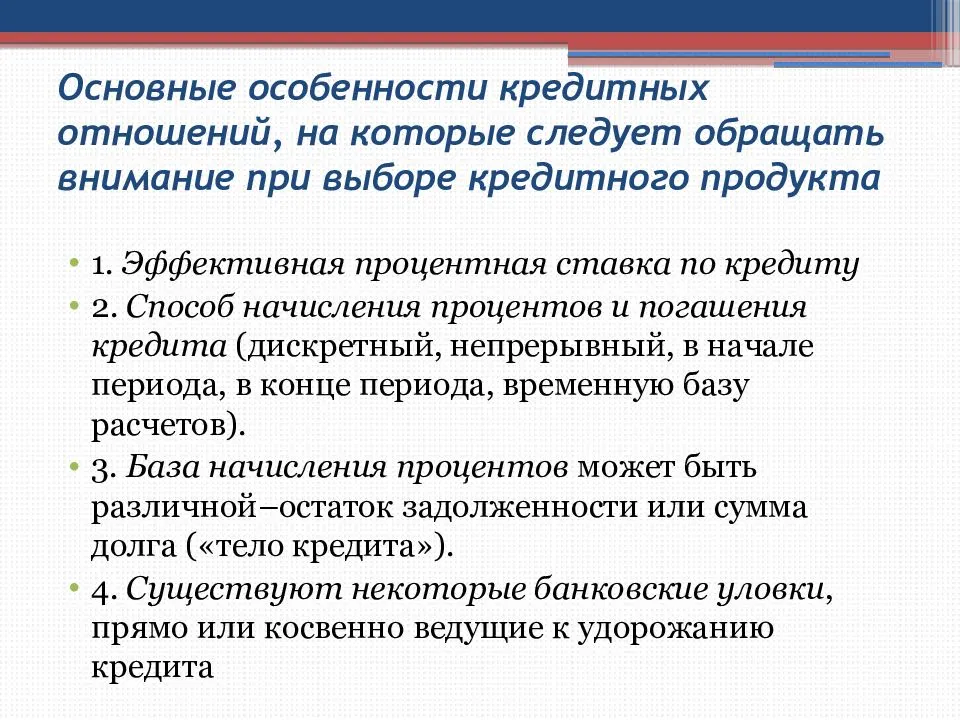

5. Не берите кредиты на потребительские нужды! Кредитовать свое потребление в подавляющем большинстве случаев не допустимо! Кредиты не решают ваши финансовые трудности, а только усугубляют их, поскольку стимулируют еще больший рост расходов. Временно возникшие финансовые проблемы правильно решать за счет резервов, а совершать крупные покупки – за счет сбережений, которые вы сформировали, соблюдая правило №3. Потребительские кредиты – это зло.

6. Свободные личные финансы не должны бездействовать. Те же резервы и сбережения можно хранить на банковских счетах, приносящих пусть даже небольшой пассивный доход. Кстати, это будет лишний источник дохода, а как вы помните из правила №2, это всегда хорошо.

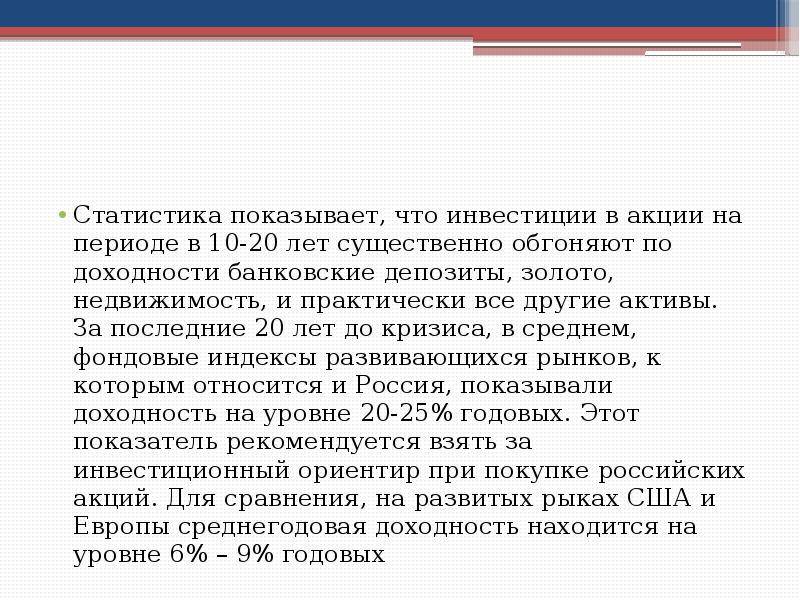

7. Пассивный доход лучше, чем активный заработок. Поэтому стремитесь регулярно наращивать свои источники пассивного дохода, превращая личные финансы в капитал, который будет вам его приносить. Именно пассивный доход приближает вас к финансовой независимости, а не активный. Сколько бы много вы не зарабатывали активным способом – ваши труд и время – исчерпаемые ресурсы, а вот капитал способен пополняться бесконечно.

8. Адекватно оценивайте риски. Получение пассивных заработков всегда связано с рисками потери капитала, которые следует адекватно оценивать. Ни в коем случае нельзя вкладывать весь капитал или даже большую его часть в сверхрисковые высокодоходные проекты. Изучайте управление финансовыми рисками и будьте предельно осторожны.

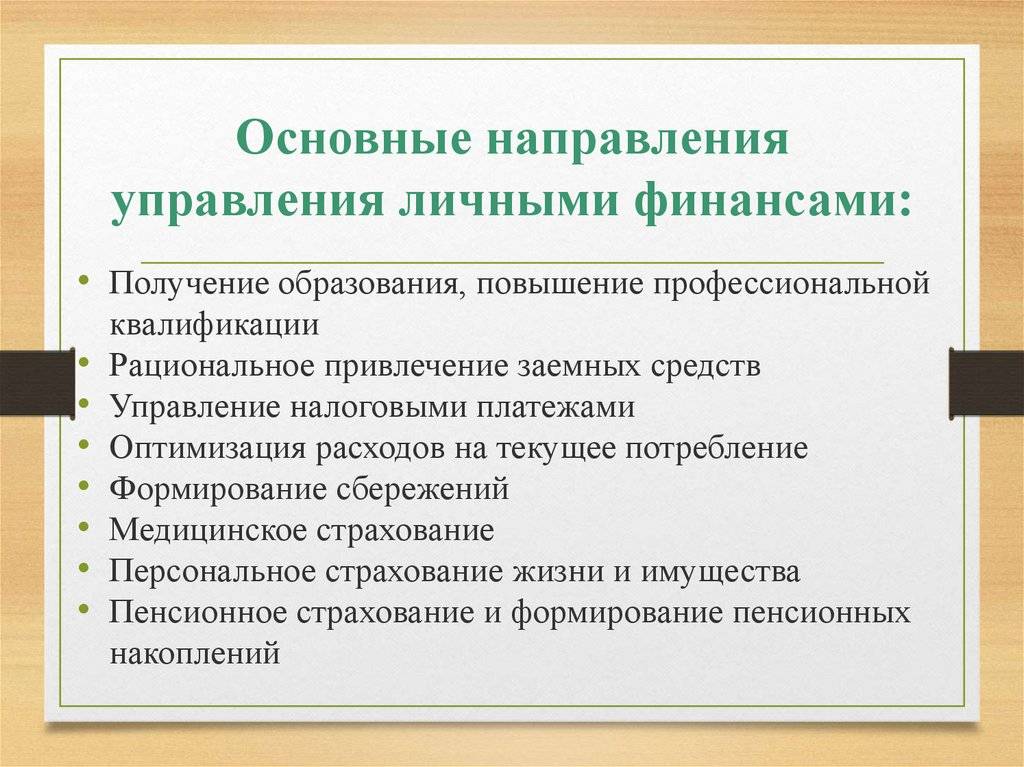

9. Заранее позаботьтесь о своей старости. У каждого человека рано или поздно наступает момент, когда он уже не может работать, поэтому ему остается только жить на пассивные доходы. Стоит ли лишний раз напоминать о том, что государственная пенсия не способна обеспечить достойную старость? Необходимо заранее создавать собственные пенсионные накопления, причем, чем раньше вы это начнете делать, тем меньше это почувствуют ваши личные финансы.

10. Будьте финансово грамотны. Ключевой секрет управления личными финансами, объединяющий в себе все вышеперечисленные, и имеющий даже более широкое значение, звучит очень просто: финансовая грамотность. Согласитесь, что в абсолютно любом деле грамотный подход приносит гораздо лучшие результаты, чем дилетантский. Люди, грамотно использующие личные финансы, всегда на шаг впереди тех, кто не уделяет этому вопросу должного внимания. Причем, подчеркну, независимо от размера доходов и способов заработка.

Сайт Финансовый гений со своей стороны делает все возможное, для того чтобы вы были финансово грамотны. Здесь уже собрано множество полезных материалов, которые позволят вывести ваши личные финансы на новый качественный уровень, кроме того, эти материалы постоянно пополняются новыми. Поэтому присоединяйтесь к числу наших постоянных читателей, следите за обновлениями и повышайте свою финансовую грамотность. До новых встреч!

Почему важно держать личные финансы под контролем?

Для того чтобы перестать жить от зарплаты до зарплаты и наконец-то начать откладывать, нужно заняться учетом доходов и расходов. Анализ личных финансов это первый и главный шаг на пути к финансовому благополучию и повышению финансовой грамотности.

Давайте более подробно рассмотрим этот пункт.

Контроль расходов

Ведя статистику своих ежедневных трат, вы точно будете знать куда и сколько потратили. А через некоторое время вы будете удивлены, что до 30% бюджета ежемесячно уходит на спонтанные покупки или как я их называю “хотюнчики”. Перекусы по дороге, мелкие радости, заходы в кафе и тому подобное.

Понимая, какие из статей съедают большую часть бюджета, вы сможете произвести оптимизацию расходов. Тем самым высвободив свободные средства.

Увеличение доходов

Проанализировав расходы, исключив ненужный слив денег, перенаправляем средства в другие статьи или сбережения. На этом наша миссия не заканчивается, невозможно все время идти по пути уменьшения трат и ограничивая себя во всем. Вскоре вы просто забросите это занятие.

Оптимизировать доходы сложнее, нежели урезать категории трат. Но, если вы занялись личным бюджетом, значит, в вас есть потенциал на дальнейшие действия. Что мы можем предпринять, чтобы повысить свой доход?

Заняться самообразованием.

Пройти профильные курсы, повысить квалификацию, получить второе высшее. Есть любимое хобби, почему бы его не превратить в дополнительный источник дохода.

Собственный бизнес.

Вариант не для всех, здесь нужно сначала взвесить все за и против, просчитать риск, определиться с нишей и т.д.

Продажа имущества.

На этом виде можно неплохо пополнить свой кошелек. Продать на Авито или Юле ненужные вещи. Посмотрите у себя, какие ненужные вещи занимают место.

Заработок через интернет.

Оптимальный вариант в наше время. Весь бизнес переходит на онлайн, многие предприятия переводят сотрудников на удаленку, так как это выгоднее. Появляются все новые интернет-профессии и способы заработка.

Многие любят хаять государство, но с помощью него можно неплохо пополнить свой бюджет.

Есть различные пособия, льготы, налоговые вычеты, поддержка малоимущих и многодетных семей, очередь на получения жилья. Единственное, не нужно рассчитывать на все это как на источник дохода. Воспринимайте это как подарок.

Объективно представлять свои финансовые возможности

Мотивация: иметь возможность планировать расходы так, чтобы позволять себе больше и не оказываться без денег.

Личный учет помогает определить сильные и слабые стороны своего финансового поведения, находить дыры в бюджете, расставлять приоритеты, ставить финансовые цели и прогнозировать их достижение. Это особенно полезно, если пользователь планирует дорогую покупку или регулярно оплачивает ипотеку — он сможет заранее готовиться к расходам и снизить риск оказаться без денег в ответственный момент.

Мобильные банки позволяет ставить финансовые цели и анализировать расходы, но не все учитывают обращение наличных средств и транзакции с карт других банков. Также для решения этой задачи некоторые используют электронные таблицы в Google Sheets или Excel, но в них неудобно фиксировать данные в момент транзакции, а вносить все платежи по вечерам многим не хватает усидчивости.

Мы изучили личный опыт исследователей Markswebb и считаем, что квалифицированный пользователь для финансового учета будет использовать специализированные приложения — CoinKeeper, Дзен-Мани и EasyFinance. Эти приложения лучше подходят для ежедневного учета расходов, помогают вести семейную бухгалтерию и формировать финансовую грамотность с помощью важных функций:

Автоматическое внесение транзакций. При учете расходов сложнее всего выработать привычку фиксировать расходы и доходы. Лучшие приложения позволяют автоматически заносить эти данные по информации из SMS и push-сообщений — пользователю остается только распределить их по категориям. Однако эта функция не всегда доступна: приложения на iOS не имеют доступ к SMS и push от чужих сервисов из-за ограничений безопасности самой платформы.

Аналитика по всем участникам домохозяйства. Если речь идет о семейной бухгалтерии, то приложение должно поддерживать работу всех активных участников домохозяйства вне зависимости от видов доступа

При этом важно обеспечивать синхронизацию данных между разными устройствами.

Постановка и визуализация финансовых целей. Хороший опыт финансового планирования дают те приложения, которые не только позволяют ставить цели, но и прогнозировать их достижение и визуализировать прогресс

Это мотивирует держать цель в фокусе и не расслабляться.

Почему вы решили взять свои финансы в управление

Как правило, это происходит не на пустом месте, и есть причина. Вряд ли вы просто встали с утра и решили, что пора начать вести бюджет или экономить. Признайтесь, к этому привела одна из наиболее распространенных причин:

- вам вечно не хватает денег до зарплаты даже на самое необходимое;

- вы не знаете, куда уходит ваша зарплата;

- вы не можете купить что-то крупное или не готовы к большим тратам;

- ваши цели остаются просто целями год за годом, не реализуясь;

- вас душат долги и кредиты.

Даже если зарплата более или менее достойная, скорее всего, накопить на большую цель вам не удается. Начиная анализировать, вы понимаете, что к концу месяца не остается даже нескольких процентов полученной суммы, не говоря о более существенном результате.

Итак, для того чтобы изменить ситуацию у вас есть причины, осталось разобраться, как действительно эффективно управлять своими финансами без лишних жертв.

Управление финансами – секрет или заблуждение

Есть довольно популярное мнение, что весь доход можно поделить в процентном соотношении на несколько групп, и этого будет достаточно для того, чтобы взять финансы под контроль. Так, если 50% вы возьмете на повседневные траты, а на благотворительность, образование, инвестиции, отдых и долгосрочные накопления выделите по 10% от дохода, вы достигнете ожидаемого результата.

Однако эта схема хороша на бумаге. На деле же у большого числа россиян на оплату счетов, покупку еды и одежды по минимуму уже уходит до 70-80% дохода. Стоит ли говорить, что ни о каких мало мальски приличных сбережениях, не говоря о благотворительности и инвестициях, речи не идет.

Так что, беря в работу ту или иную схему управления финансами, подумайте, так ли она хороша и эффективна конкретно в ваших реалиях. Можно взять формулу в качестве ориентира, основы, и адаптировать ее уже под себя.

Каждый сам решает, на что он тратит деньги, а на чем экономит, потому сложно взять одну систему и применить ее абсолютно ко всем.

Кто-то может сказать, что если денег не хватает, то необходимо направить свое внимание не на сокращение расходов, а на увеличение дохода. Имея, например, свой бизнес, можно направить свои усилия именно на это

Если же речь идет о личном бюджете, то для начала стоит попытаться навести порядок в своем кошельке, чтобы в дальнейшем задумываться об увеличении ресурсов.

Советы на каждый день

Каждый месяц человек сталкивается со сложностями распределения денег. Чтобы этого не было, лучше следовать руководство на каждый день:

За 2 дня до получения заработной платы составляем список необходимых расходов на месяц.

За день до получения зарплаты закупаем продукты питания.

В день зарплаты ничего не покупаем, кроме хлеба и молока.

Распределяем доход по конвертам.

Уплачиваем кредит, ипотеку, квартплату и прочее.

Изучаем приложения со скидками.

Покупаем продукты питания на неделю по акциям.

Покупаем бытовую химии на месяц.

Закупаем продукты питания для заготовки полуфабрикатов.

Заготавливаем полуфабрикаты на месяц.

Смотрим видео по управлению финансами.

Ищем дополнительный источник заработка.

Покупаем продукты питания на неделю.

Идем в гости, так как это выгодно.

Ищем советы для экономии, внедряем в жизнь лайфхаки.

Разгрузочный день. Они полезны для здоровья и экономии денежных средств.

Ищем продукты питания по акции, срок годности которых продолжителен: консервы, крупы, конфеты.

Анализируем расходы и подсчитываем оставшиеся средства. При необходимости перераспределяем деньги в соответствии с планируемыми последующими тратами.

Покупаем продукты для заготовки полуфабрикатов.

Заготавливаем полуфабрикаты.

Покупаем продукты на неделю.

Пересматриваем личные вещи из гардероба и продаем лишнее.

Смотрим тренинги личностного роста, читаем книгу по финансам.

Занимаемся обменом ненужных вещей, техники и прочих предметов.

Стараемся заработать 500-1000 рублей в интернете.

Анализируем расходы. Убираем некоторую сумму в копилку, поскольку скоро получение зарплаты.

Проводим ревизию в холодильнике, учитывая заготовленные полуфабрикаты и купленные ранее по акции продукты. Составляем меню на оставшиеся дни.

Званый ужин. С вас пельмени и фаршированный перец, с гостя печенье и конфеты к чаю.

Разгрузочный день. Можно пить чай с вкусняшками друга.

Анализ расходов, оставшихся сумм в конверте

Выделение суммы для оставшихся 2 дней до зарплаты – здесь важно выделить небольшую сумму на самые необходимые траты. Сэкономленные деньги убрать в копилку.

Живя по такому принципу в течение полгода, можно выработать стратегию экономии. Управлять деньгами будет значительно легче, а деньги в копилке будут прибавляться.

Личные финансы — это больше про мышление, чем про математику

Конечно, существуют базовые правила ведения финансов.

- Тратить меньше, чем зарабатываешь.

- Расплачиваться по кредитам.

- Инвестировать деньги, чтобы они приносили доход.

Правила важны, но они не раскрывают всю суть ведения личных финансов. Ведь личные финансы — они же личные. А это значит, что иногда можно и нужно нарушать правила и делать то, что подходит именно вам. Больше, чем с математикой и правилами, личные финансы связаны с поведением: вашими привычками, мышлением и действиями.

Я даже могу утверждать, что нужно в большей мере сфокусироваться на своём поведении, чем на правилах. Вы можете прочитать о лучших способах погашения кредита, но если вы не настроены серьёзно, то, скорее всего, так и не сделаете этого.

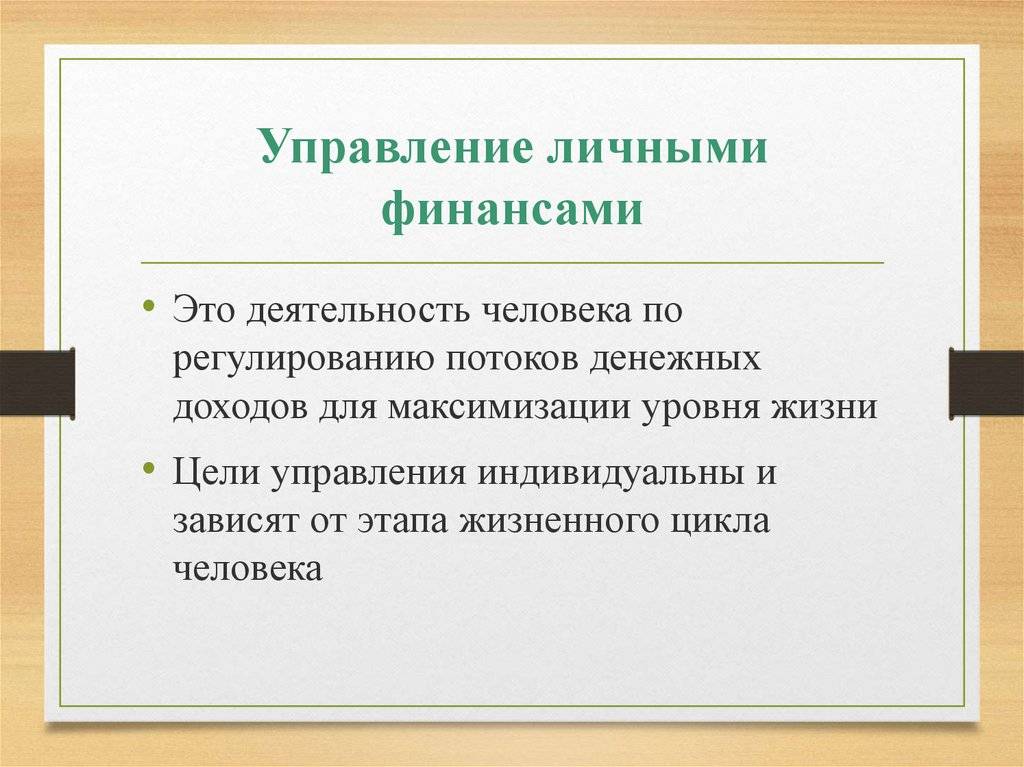

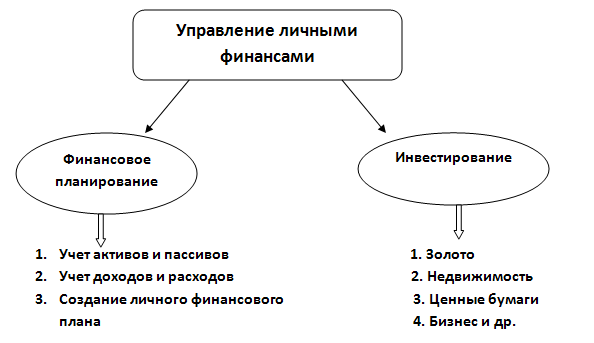

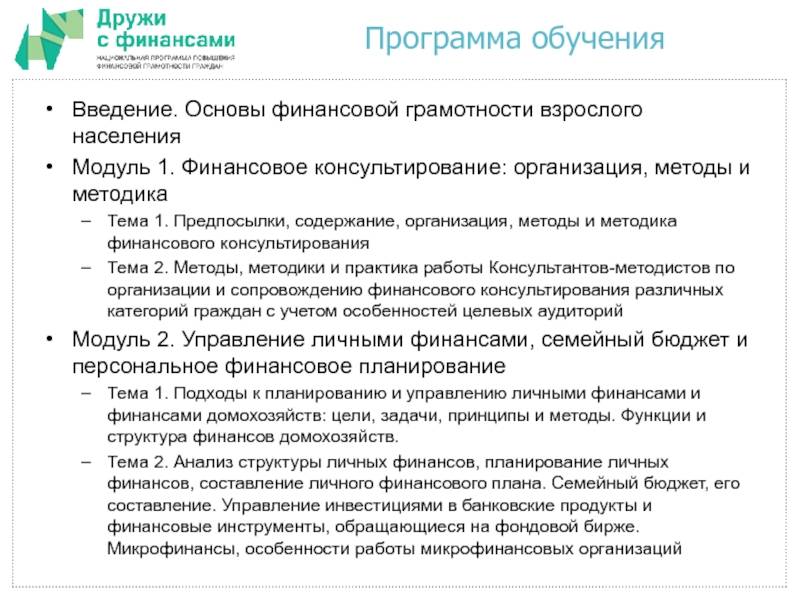

Из чего состоит управление личными финансами

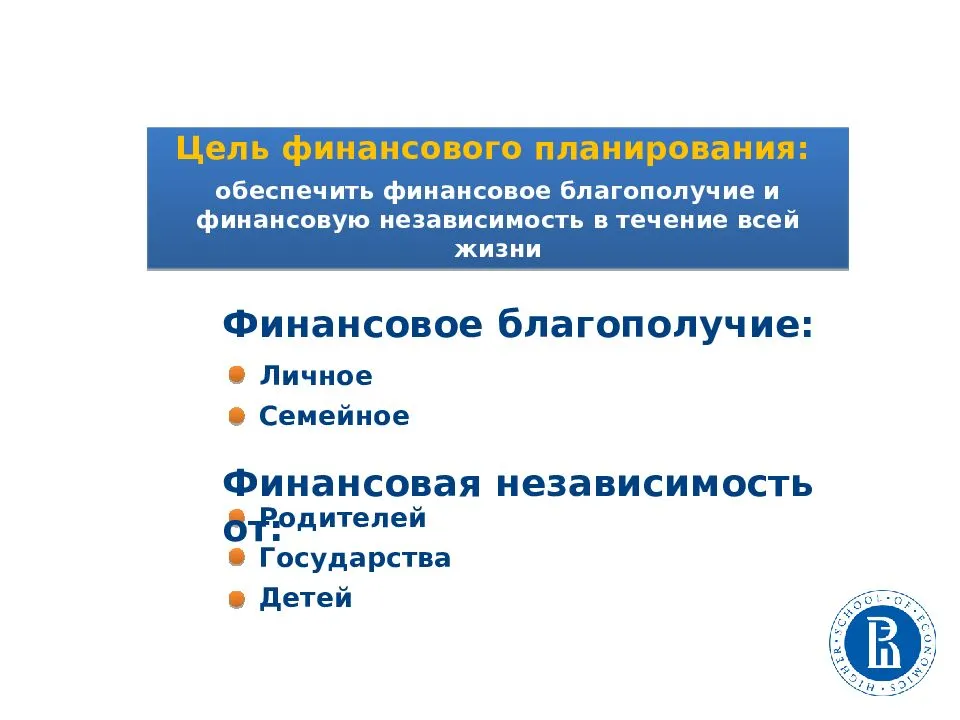

Личная финансовая цель

Давайте снова возьмем в помощь управление автомобилем.

Прежде чем начать управлять мы решаем, куда нам нужно поехать, так?

Поэтому управление финансами начинается с определение финансовой цели — чего мы хотим достичь. Цели могут быть очень разными, и про них мы отдельно поговорим здесь.

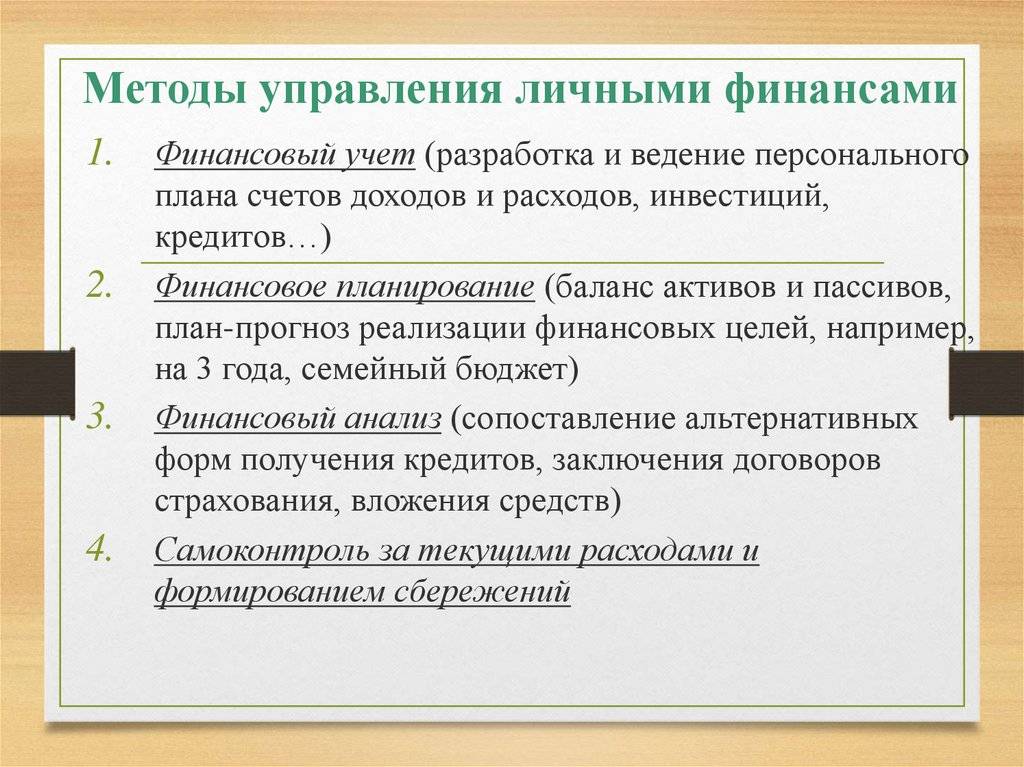

Планирование личных финансов

Далее мы составляем маршрут нашего движения (даже если мы едем недалеко мы бессознательно определяем, каким маршрутом мы едем), особенно если наша поездка далеко и в незнакомую нам местность.

Так и в финансах — мы определили цель, она может быть нам очень незнакома (например, 5 миллионов рублей на счету, мы ведь ни разу не оперировали такими суммами).

Значит нужно составить финансовый план достижения этой цели и тут нам поможет планирование личных финансов – это тоже отдельная наука (а может даже и искусство), но мы ведь научились пользоваться автомобильным навигатором для составления маршрутов, значит и это нам по плечу.

Учет личных финансов

План составлен, и мы двинулись в путь и мы продолжаем управление, т. е. крутим баранку, жмем педали, смотрим куда едем, что бы следовать по маршруту.

В управлении финансами у нас вместо руля и педалей карандаш и калькулятор, табличный процессор или специальные программы где мы считаем и контролируем, а так же вносим коррективы (как правило, в расходы), что бы следовать составленному плану. Это называется учет личных финансов, и осуществлять его можно разными способами (как и ехать, собственно говоря, можно на разных машинах). О самом учете и возможных способах поговорим вот здесь.

Если мы правильно составили маршрут и четко следовали ему, то мы приедем в точку назначения.

Если мы правильно составили финансовый план и соблюдали его, то мы достигнем желаемых результатов.

Финансовая грамотность

Еще одно. Для того, что бы управлять автомобилем мы учимся и сдаем на права. Без этого за руль нельзя.

С финансами проще. Что бы ими управлять ни каких прав не нужно. Но управление будет много эффективнее, если вы изучите хотя бы основы финансовой грамотности. Тем более, что сделать это можно самостоятельно и не заплатить за это ни копейки.

С уважением к вам и вашим финансам, Андрей.

Эффективное использование денег

Приведём несколько советов, которые помогут вам грамотно использовать личные средства. Все состоятельные люди имеют подобные пункты, как часть своего финансового плана

Неважно, сколько вы зарабатываете, если у вас нет хороших финансовых привычек. Мышление бедного человека будет приводить к отсутствию денег при любом уровне дохода

заведите себе хорошие финансовые привычки

Отслеживайте свои расходы

Выделите один пробный месяц, когда вы будете записывать все свои траты. Вы удивитесь, какое количество денег уходит у вас на всевозможные мелочи, без которых можно было обойтись. Личные финансы не прощают невнимания к себе. Представление о собственных статьях расходов подвигнет вас быть экономнее и эффективней распоряжаться средствами.

Исключайте спонтанные покупки

Современные системы маркетинга направлены на постоянное стимулирование покупок. Чем быстрей вы принимаете решение, тем легче расстаться с деньгами. Даже если их не хватает, к вашим услугам выгодные кредиты и даже беспроцентные рассрочки. Имея личный финансовый план, вам будет проще устоять перед эмоциональными приобретениями.

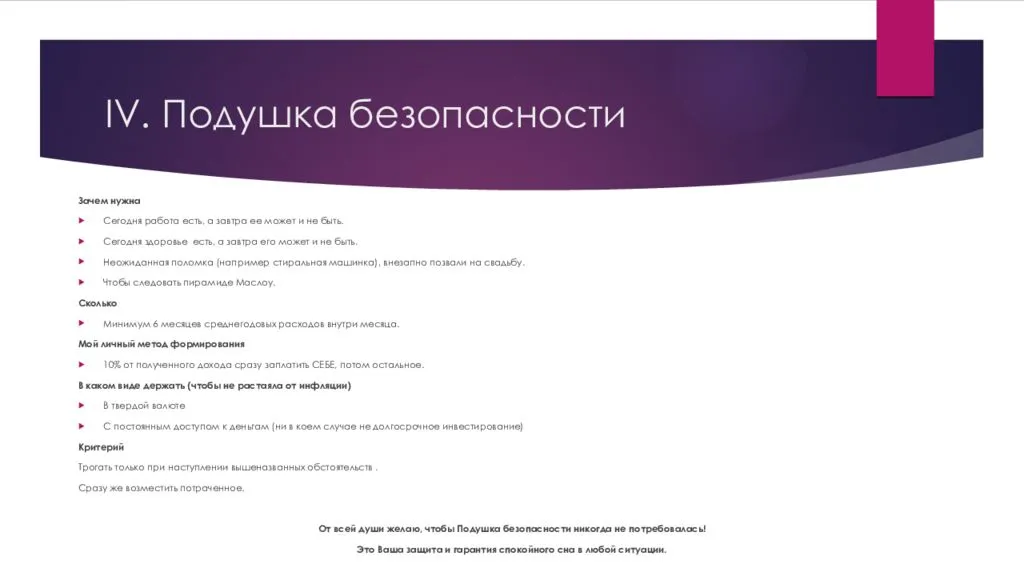

Всегда откладывайте часть дохода

Важно откладывать какую-то часть своего дохода каждый месяц. Пусть это будет хотя бы 10%, но станет вашей привычкой

Из этих денег формируется фонд финансовой безопасности, а впоследствии делаются первые инвестиции. Все богатые люди сохраняют и приумножают дельту, некоторые из них откладывают вплоть до 80% заработанного дохода.

Отложите деньги на чёрный день

Даже если такой день не наступит, всегда необходимо иметь личный фонд безопасности. Он поможет в случае возникновения проблем с финансами или просто убережёт вас от долговой ямы. Стандартный размер такого фонда — 6 среднемесячных расходов, а лучше 12.

финансовая безопасность = резерв (6-12 месячных расходов)

Всегда имейте стратегию

Решите, каких материальных целей вы хотите достичь в кратковременной и долгосрочной перспективе. Исходя из того, какое количество денег вам необходимо для этого, формируйте свои траты. Описанный выше метод 50-30-20 может стать очень неплохим решением.

Личный финансовый план

Все описанные выше советы — составляющие личного финансового плана. Если у вас нет плана богатства, то у вас есть план бедности. Если у вас нет плана по расходам, то все ваши покупки спонтанные. Если вы не имеете своего плана по распоряжению собственными средствами и имуществом, то у банков и правительства он есть. И тогда личные финансы уже не являются вашими.

Используйте современные технологии

В наше время разработаны программы и приложения, позволяющие значительно упростить учёт столь важного фактора благосостояния, как личные финансы. Скачайте одно или несколько приложений на свой смартфон для пробы

Остановите выбор на самом подходящем и заведите привычку регулярно им пользоваться — эффект не заставит долго ждать.

Для чего необходимо вести учет расходов

Экономика построена таким образом, чтобы вы постоянно тратили деньги. Маркетологи делают так, что вы сами этого желаете, а инфляции – отличный инструмент для того, чтобы вы меньше копили и больше покупали. Стране не нужны экономные люди, которые будут с умом тратить свои деньги.

Ей нужны простые граждане, которые тратят всю зарплату, берут потребительские и автокредиты, каждый год покупают новый айфон и т.д. Именно за счет них вращается экономическая система, в которой мы с вами живем

Именно поэтому очень важно вести учет расходов и заниматься финансовым планированием

Вы не только досконально будете знать свои расходы, но сможете оптимизировать и сократить их. Занимаясь финансовым планированием, вы сможете распределять бюджет таким образом, чтобы совершать необходимые покупки в самое выгодное время с большими скидками.

Учет расходов позволит вам проще накопить первоначальный капитал под свои цели. Лучшее время для финансово подкованных людей – это кризис. Именно в это время проще всего увеличить собственный капитал, купив по выгодным ценам перспективные активы.

Сбор, сортировка и учет чеков.

Если вы не хотите заморачиваться с приложениями для учета затрат, не пользуетесь мобильным банком, который предоставляет вам подробный отчет, и привыкли всегда рассчитываться наличными, то вы можете собирать чеки, а в конце месяце подводить итоги. У вас получится своеобразный журнал или книга покупок в которую вы будете заносить свои расходы.

Честно говоря, я не понимаю, почему кто-то в 21 веке продолжает пользоваться таким способом, но желающих хватает. Чаще всего к этому прибегают пожилые люди, которым сложно освоить новые технологии. Особенно часто этим грешат бывшие бухгалтера (привет бабуля!).

Некоторые не собирают чеки, а просто записывают в блокнот каждую свою покупку. Особенно сильно у меня подгорает от тех, кто делает эти записи в заметках на смартфоне.

Плюсы: +5 к вниманию, медитации и самоконтролю.

Минусы: -5 к зрению, осанке и уважению у внуков.

Как научиться управлять деньгами

Управлять деньгами нужно сразу же по мере их поступления. Запрещено устраивать себе «праздник живота», который выражается не только в вопросах вкусно покушать, но и просто «пожить на широкую ногу». Придерживаться необходимо следующей последовательности действий:

Шаг 1. Распределение доходов

Важно сделать себе несколько конвертов с пометкой, на что будут тратиться денежные средства. А далее распределить деньги в соответствии с назначением – в один конверт больше, в другой меньше

Шаг 3. Конверт для накоплений

Необходимо взять пустой конверт или копилку, куда будут отправляться сэкономленные деньги.

К примеру, на приобретение сезонной обуви из бюджета было выделено 3000 рублей. В итоге выбранная модель была приобретена за 2890 рублей. Остаток в 110 рублей нужно убрать в конверт или копилку.

Шаг 4. Контроль доходов и расходов

Для этого необходимо завести тетрадь или создать таблицу в Excel, куда будут заноситься доходы и расходы, произведенные за день.

Шаг 5. Забываем о кредитах

Покупки в кредит оформляют только в тех случаях, когда техника неожиданно ломается, но она нужна для ежедневного применения. Микроволновая печь или телевизор не являются средствами первой необходимости в случае поломки. Им можно найти альтернативу.

Шаг 6. Улучшаем качество жизни

Ежемесячно ищем способы экономии, лайфхаки, которые помогут сохранить денежные средства, дать новую жизнь старым вещам и прочее. Нужно каждый день находить по 2-3 способа и внедрять их в повседневную жизнь.

Шаг 7. Увеличение собственных доходов

Важно находить способы, которые помогают получить новый заработок. Это может быть оказание дополнительных услуг на основной работе или поиск нового источника заработка

Следует увеличивать ежемесячный заработок регулярно на 10%.

Шаг 8. Составление плана на год

Можно начать составлять план расходов с ближайшего месяца. Если откладывать деньги ежемесячно в размере 3 тыс. рублей, через полгода можно накопить приличные 18 тыс. рублей.

Шаг 9. Живем на 90% от полученных доходов

Важно в течение месяца сокращать расходы, чтобы укладываться в 90% от имеющихся возможностей. Оставшиеся 10% будут идти в копилку

Шаг 10. Учимся приумножать заработок

Наличие небольшого собственного капитала приводит к возможности его приумножения. Поэтому нужно решить, куда лучше вкладывать деньги.

Если нет соответствующих познаний, можно проконсультироваться с юристом. Если есть страх потерять накопления, лучше ограничиться вкладом в банке. Сегодня его можно открыть через приложение телефона.