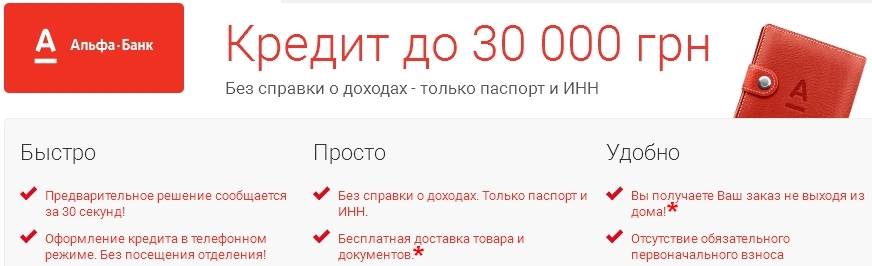

Кредиты Альфа-Банка без справок и поручителей

На фоне жестких условий, предложения Альфа-Банка оформить кредит наличными без справок и поручителей выглядит более чем привлекательно. Минимальная процентная ставка может составить от 10,99% (или от 7,7% если вы зарплатный клиент банка ). Но для каждого заемщика тариф будет установлен индивидуально, как и размер займа.

Итак, какие документы могут потребоваться:

- владельцам зарплатных карт в Альфа-Банке достаточно предоставить только паспорт. Также для них возможно получение поистине крупных сумм и весьма надолго — до 5 млн рублей на срок до 60 месяцев без справок о доходах и поручителей;

- сотрудникам компаний-партнеров потребуется предоставить паспорт, какой-нибудь второй документ (например, СНИЛС, медицинский полис ОМС или водительское подойдет, полный список ниже) и справку о доходе в виде 2-НДФЛ за последние 3 месяца или по форме банка. Таким клиентам банк предлагает оформить ссуды до 3 млн рублей, без поручителей. Тариф варьируется от 10,99% до 22,99% годовых. Доход заемщика должен быть подтвержден;

- обычным клиентам для получения кредита в Альфа-Банке нужно предоставить паспорт, какой-нибудь второй документ (есть у всех, например, СНИЛС, медицинский полис ОМС или водительское подойдет, полный список ниже), любой третий документ (с этим сложнее, здесь подойдет, например, документ на машину, копия трудовой книжки, медицинский полис добровольного страхования и др., полный список ниже), справка 2-НДФЛ за последние 3 месяца или по форме банка. Стандартная процентная ставка от 10,99% . Предельная сумма займа составит 3 млн рублей, срок до 5 лет.

Полный список подходящих вторых документов для получения потребительского кредита в Альфа-Банке:

- заграничный паспорт (достаточно просто наличие, не обязательно, чтобы вы им пользовались).

- водительское удостоверение (наличие машины не обязательно).

- ИНН (свидетельство об ИНН, можно получить в налоговой).

- СНИЛС (оно же пенсионное — зеленая ламинированная карточка).

- полис/карта обязательного медицинского страхования (обычный полис ОМС для обращения в поликлинику).

- ваша дебетовая или кредитная карта любого банка (подойдет вообще любая, на которой есть ваше имя).

Полный список подходящих третьих документов для получения потребительского кредита в Альфа-Банке:

Копия документа на автомобиль, находящийся в собственности. Нужно так называемое СТС, ламинированная карточка

Не обязательно иномарка, Автоваз подходит, важно только, чтобы авто было 4 года или менее.

Копия заграничного паспорта подойдет как второй и как третий документ, но если в паспорте есть отметки о поездках за рубеж за последние 12 месяцев.

Копия полиса добровольного медицинского страхования (не путать с полисом обязательного медицинского страхования).

Копия трудовой книжки. Можно взять на работе, только помните, что копия действительна в течение 30 дней с момента выдачи.

Копия полиса добровольного страхования транспортного средства КАСКО

Марка и возраст автомобиля не имеют значения, нужен факт наличия полиса КАСКО.

Выписка по счету с остатком не менее 150 000 руб. из любого банка.

Таким образом, как видно, оформить кредит в Альфа-Банке без поручителя могут все клиенты Альфа-Банка, однако без справок это возможно сделать только держателям зарплатных карт. Размер ссуды будет зависеть от уровня дохода заемщика. Самую низкую ставку (11,99%) могут получить состоятельные клиенты с хорошей кредитной историей.

Отметим, что конкурентный тариф по стандартному предложению (от 13,99%) вызывает спрос на кредиты у заемщиков, имеющих возможность подтвердить свою платежеспособность.

Немаловажное значение имеет и сервис банка. Клиентам предоставляется комплекс услуг по сопровождению кредита:

- подача заявки онлайн;

- несколько способов гашения;

- досрочное погашение ссуды по звонку на горячую линию;

- отсутствие скрытых комиссий;

- управление счетами через интернет-банкинг.

«Альфа-Банк» — Виды Кредитных Программ: Требования и Условия

«Альфа-Банк» не может похвалиться таким же набором кредитных программ, как некоторые другие финансовые организации. Их количество ограничено. Однако рядовой клиент сможет подобрать оптимальное предложение.

На выбор ему предоставляются нецелевой займы, рефинансирование кредитов, оформленных в других банковских организациях, выдача средств под залог имущества.

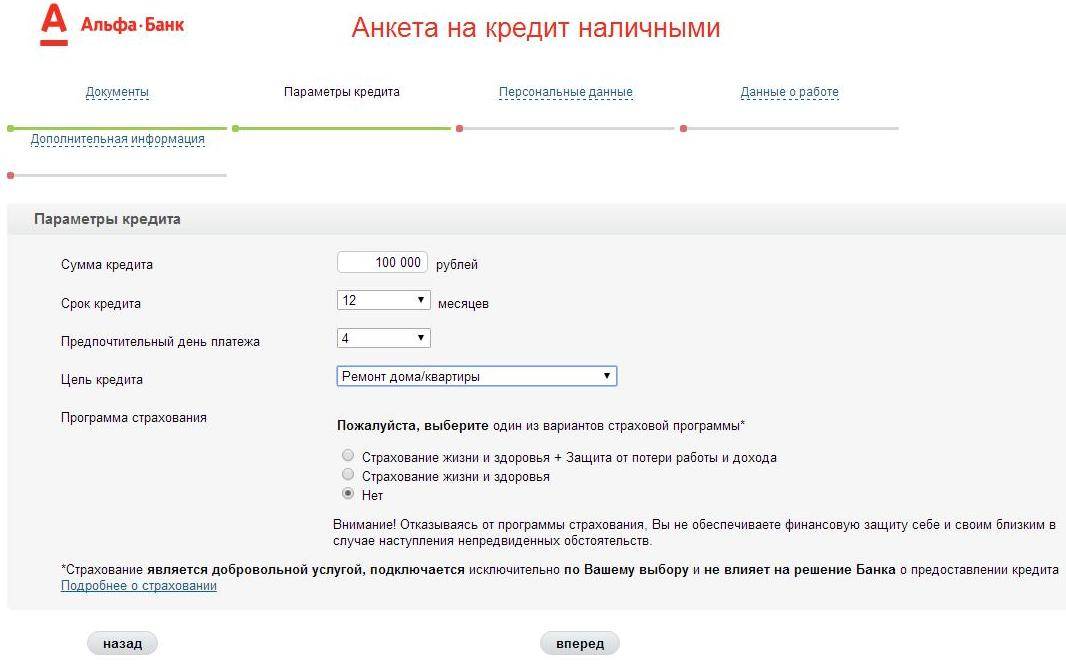

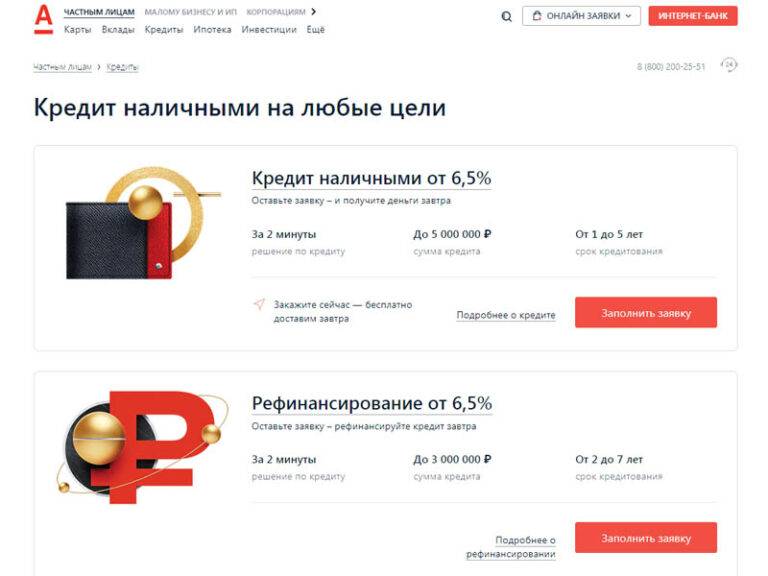

«Кредит наличными от 9,9%»

Базовая программа кредитования. Как можно понять из названия, средства предоставляются в виде наличности. Способ оформления, описанный выше, используется для получения кредита именно по этой программе.

Базовые условия кредитования выглядят следующим образом:

- максимальный размер займа не может превышать 5 000 000 рублей;

- средства выдаются на срок от 12 месяцев до 5 лет;

- базовая процентная ставка начинается с показателя в 9,9% годовых.

Максимальный размер процентной ставки может составить 25,227% годовых, но это только в том случае, если клиент отказывается от страхования, предоставляет минимальный пакет документов, допускает просрочки. Вполне возможно уплачивать 9,9% годовых за все время погашения займа.

Требования, выдвигаемые к заемщику:

- деньги выдаются лицам старше 21 года;

- необходимо иметь постоянный доход в размере не менее 10 000 рублей в месяц после вычета всех налогов (чем больше доход, тем выше максимальный размер кредита);

- наличие гражданства Российской Федерации;

- работа на текущем предприятии на протяжении не менее 3 месяцев (возможен и меньший срок, но тогда придется подавать справку 2-НДФЛ).

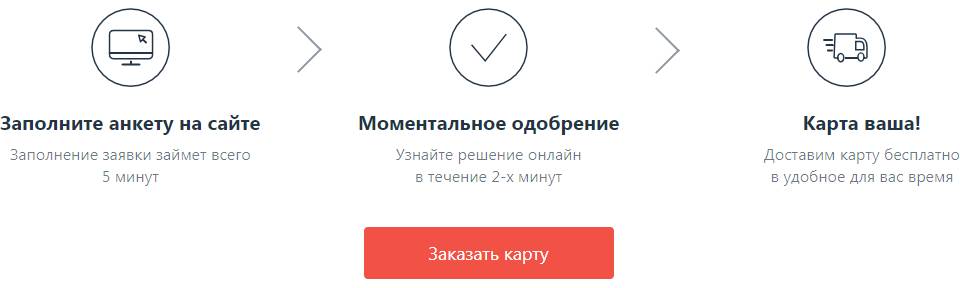

Также обязательной является регистрация в регионе, в котором присутствует хотя бы одно отделение «Альфа-Банка». На оформление заявки уходит не более 5 минут. Решение по ней принимается в течение 2 минут.

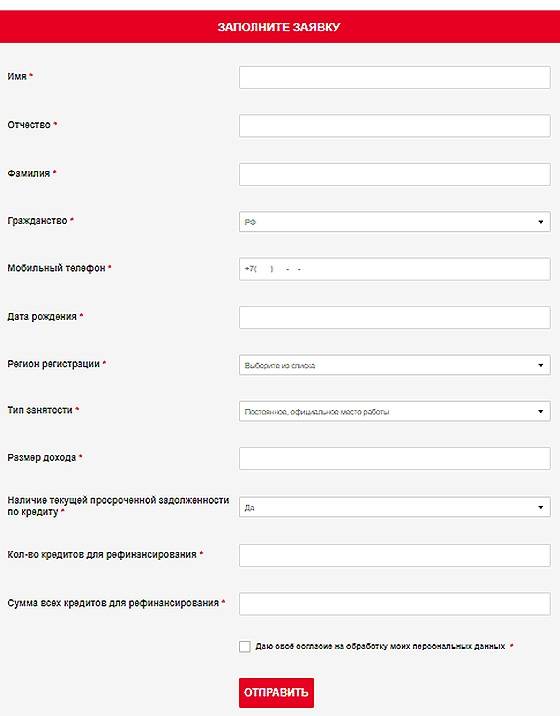

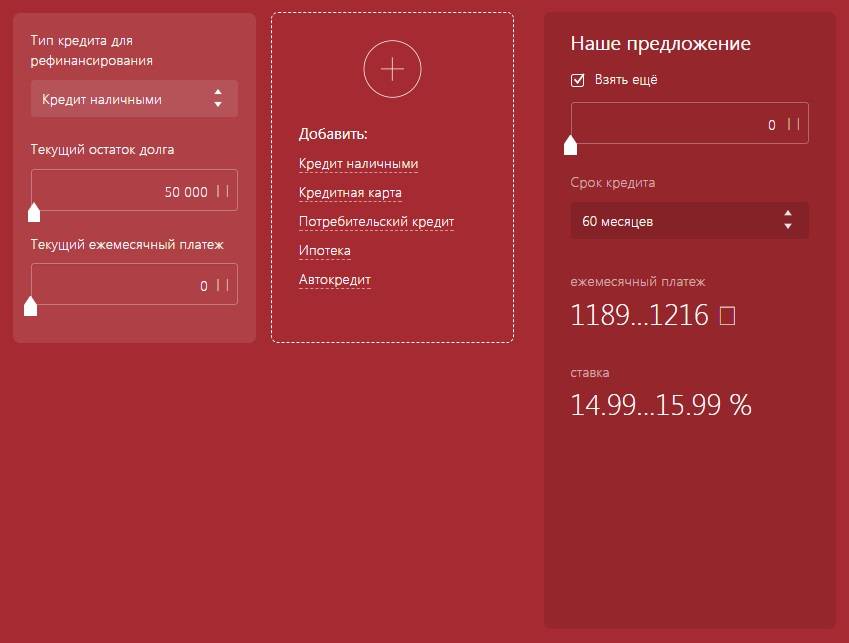

«Рефинансирование кредитов»

«Альфа-Банк» предоставляет своим клиентам услуги рефинансирования. Воспользовавшись этой программой можно перевести свой кредит в данное финансовое учреждение.

Продукт работает следующим образом:

- Клиент подает заявку в «Альфа-Банк».

- Сотрудники учреждения рассматривают ее и принимают решение.

- В случае успеха, «Альфа-Банк» полностью погашает задолженность клиента в другой банковской организации.

После проведения процедуры оплата производится по реквизитам «Альфа-Банка» и на его условиях. Услуга доступна и в том случае, если у гражданина есть несколько кредитов. Это дополнительный плюс программы, поскольку можно будет объединить несколько продуктов в одном и раз в месяц пополнять один счет.

Основные условия программы:

- максимальный размер кредита не может превышать 3 000 000 рублей;

- срок кредитования увеличен до 7 лет;

- начальная процентная ставка – от 9,9% годовых.

Требования к заемщику такие же, как и в предыдущем случае. Это в полной мере касается и документов. Однако по этой программе придется дополнительно предоставлять выписки со счетов в других банках (где были взяты первоначальные займы), а также выписку о закрытии кредита (уже после перечисления денег «Альфа-Банком»).

«Кредит под залог недвижимости»

Ипотечная программа кредитования. В данном случае следует уточнить, что под ипотекой подразумевается не выдача денег на приобретение недвижимости, а предоставлении кредита с условием ее залога. Собственно, необходимость обеспечения займа является главной особенностью этой кредитной программы.

Основные условия кредита:

- можно получить до 600 000 рублей;

- срок кредитования – до 30 лет;

- процентная ставка (начальная) – 13,49% годовых;

- зарплатные клиенты могут рассчитывать на получение льготной процентной ставки в размере 13,19% годовых.

Требования к заемщикам в основном такие же, как и по предыдущим программам. Однако, есть несколько существенных различий:

- получить кредит могут не только граждане России, но также и подданные Украины, Республики Беларусь;

- на момент погашения займа клиент должен пребывать в возрасте не старше 70 лет;

- общий трудовой стаж не может быть меньше 1 года;

- срок работы на последнем месте – не менее 4 месяцев.

Регистрация в данном случае не важна. Более того, клиенту необязательно быть зарегистрированным по адресу недвижимости, которая предоставляется в залог. Однако для получения средств придется доказать наличие права собственности на объект (предоставить договор купли/продажи, наследования, дарения или тому подобное).

Также стоит учесть, что выдвигаются определенные требования и к недвижимости. Она не должна иметь прилегающего земельного участка. Кроме того, не принимаются в расчет строения, находящиеся в аварийном состоянии.

Обязательным условием является подключение к квартире всех удобств (вода, газ, электричество).

Процесс погашения кредита

Еще один важный момент – это возврат взятых денег. Сделать это можно следующими способами:

- Через банкомат

- С помощью онлайн банкинга

- Через мобильное приложение

- В кассе банка

- Через бухгалтерию на работе

- Системами денежных переводов

Выходит, что вернуть деньги можно, как в наличном, так и безналичном варианте. Каждый может подобрать для себя наиболее оптимальный вариант.

Внимание! Вы должны помнить, что платежи требуется совершать вовремя. Иначе можно получить штрафной процент

Все сроки указываются в договоре. Его нужно внимательно прочитать. Когда будут ясны все детали, тогда можно ставить подпись.

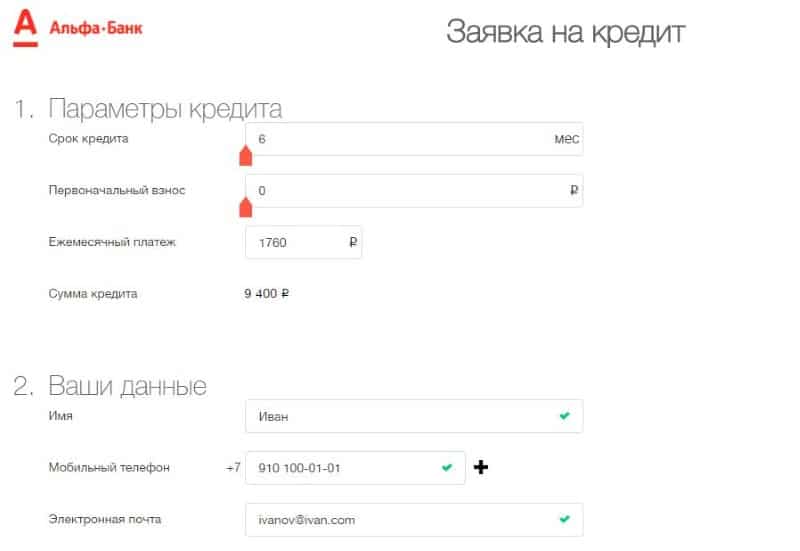

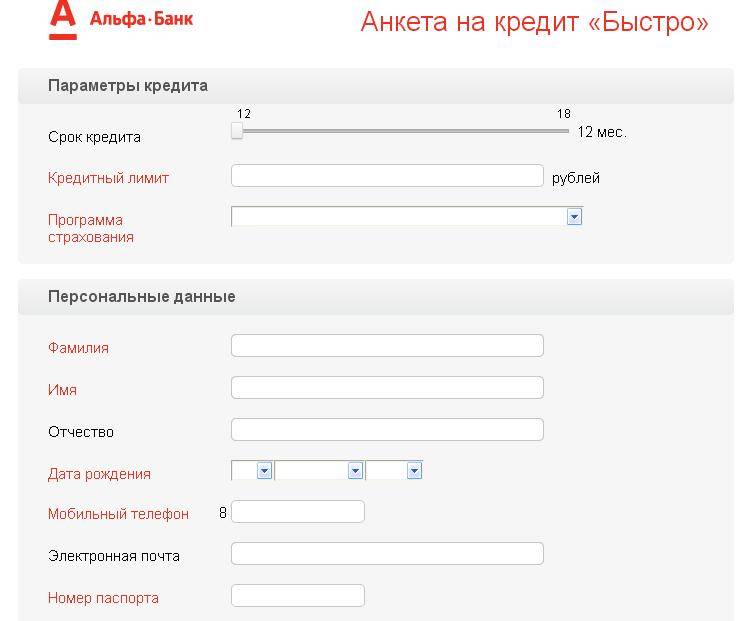

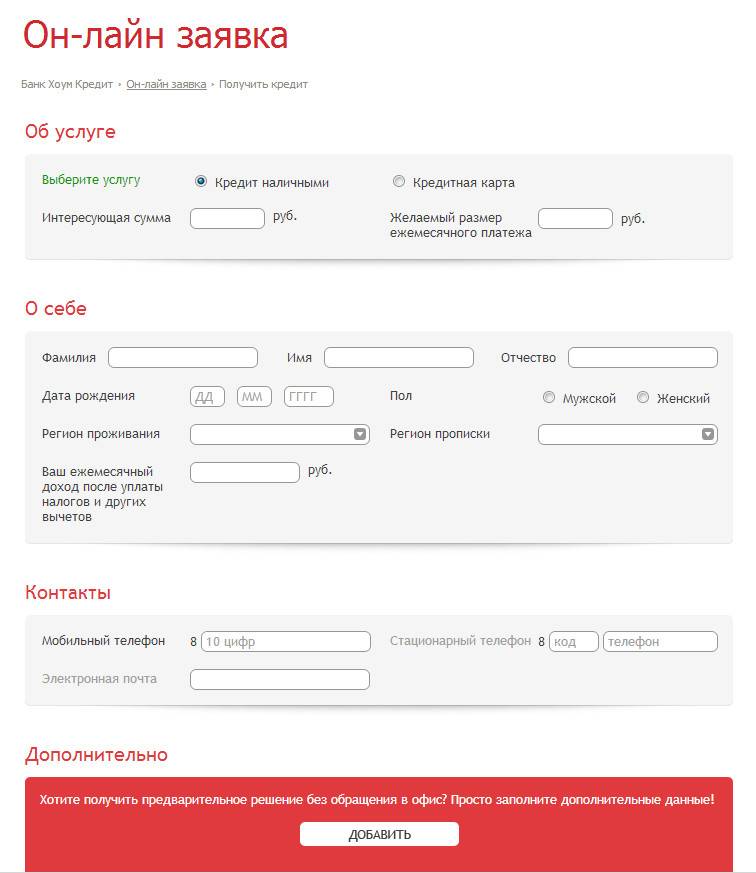

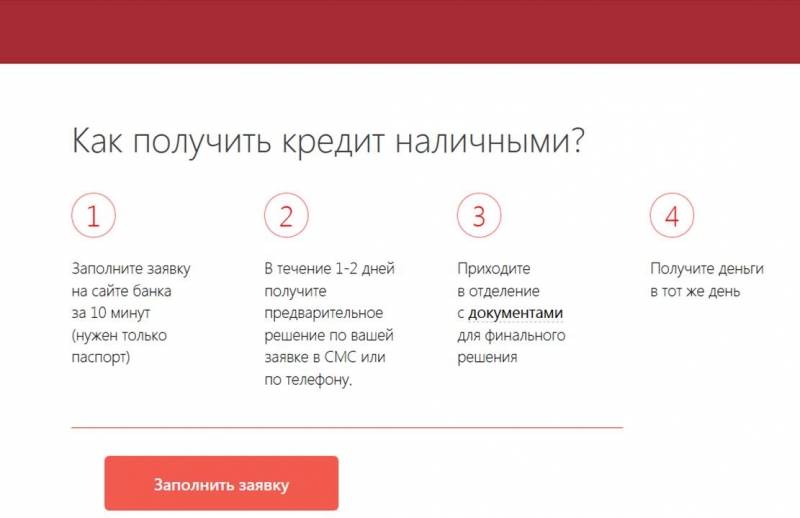

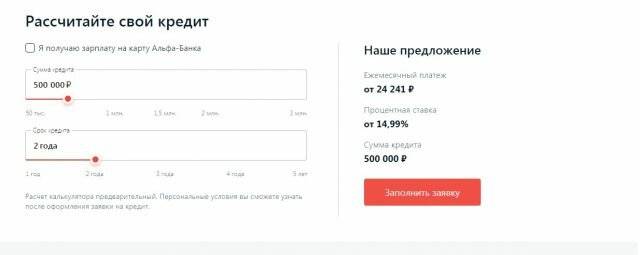

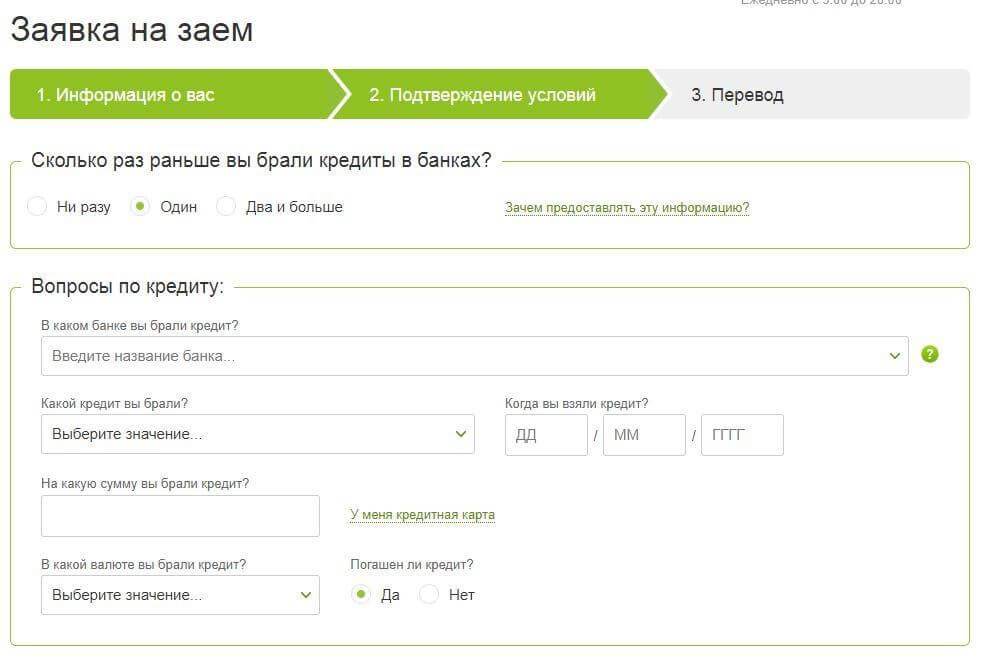

Порядок оформления заявки

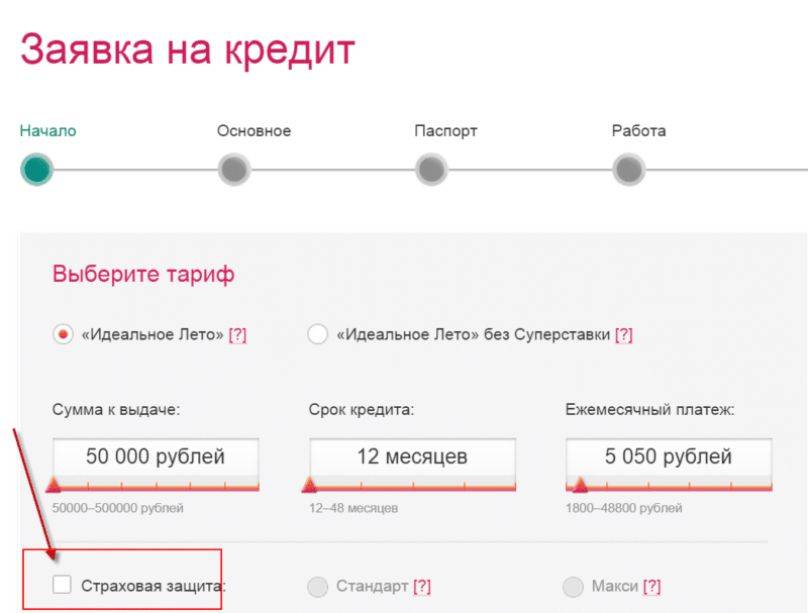

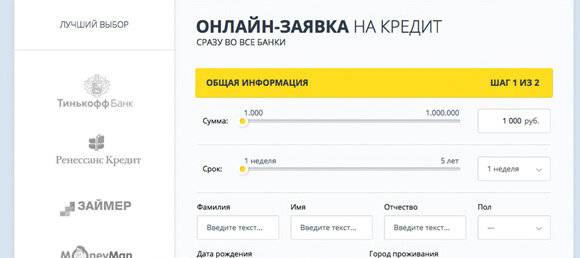

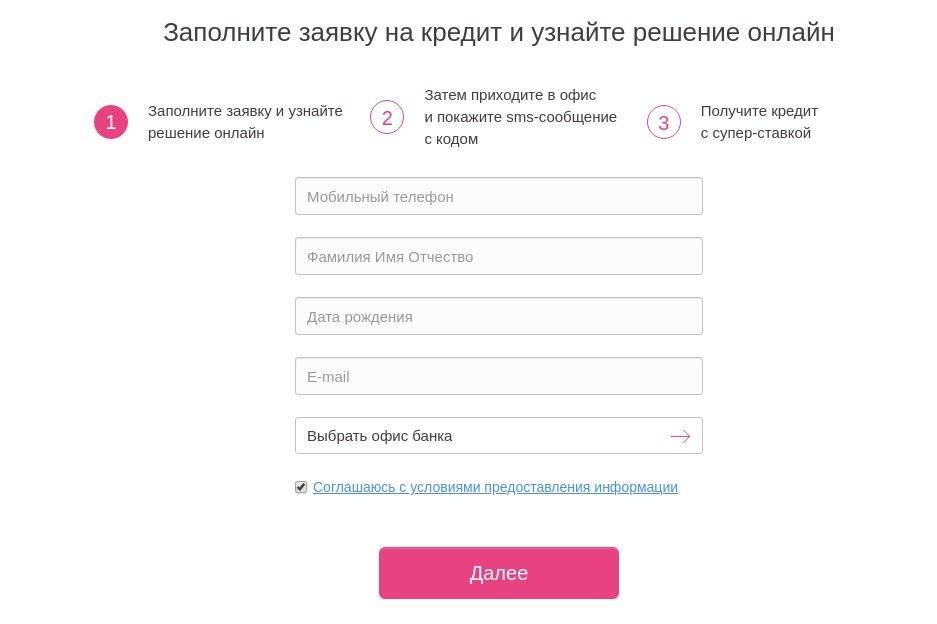

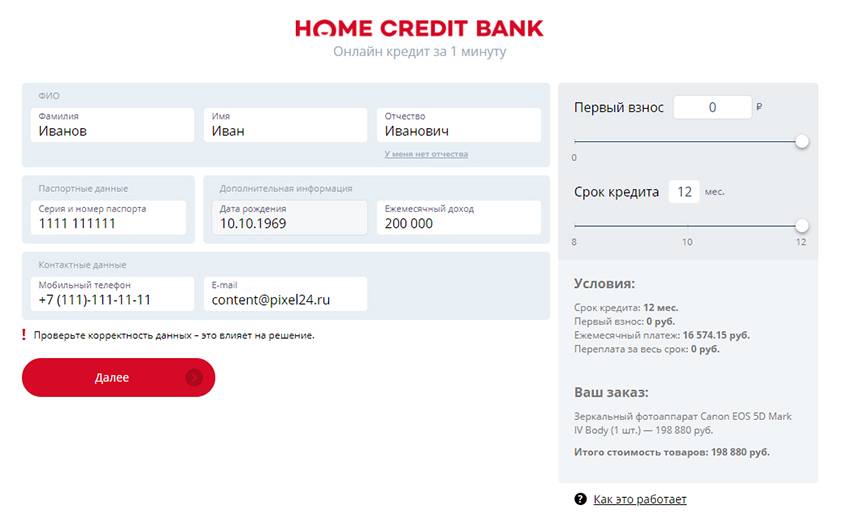

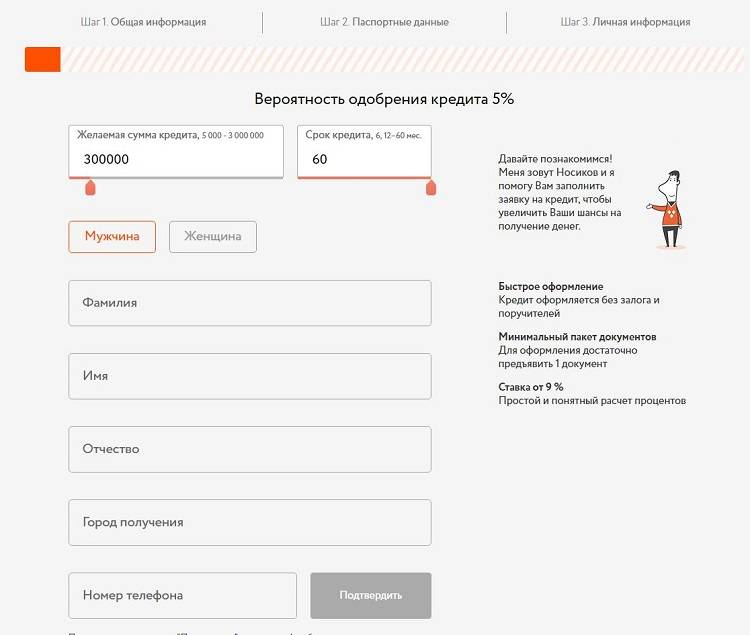

Для начала клиент должен понимать к какой категории он относится. Исходя из этого будет определяться пакет документов, которые надо будет предоставить или указать при заполнении сведений в заявке. Оформление заявки предлагается начать с предварительного подсчета в калькуляторе. Это удобно тем, что можно сразу увидеть диапазон ставок и платежей, которые будут в последующем отображены в графике.

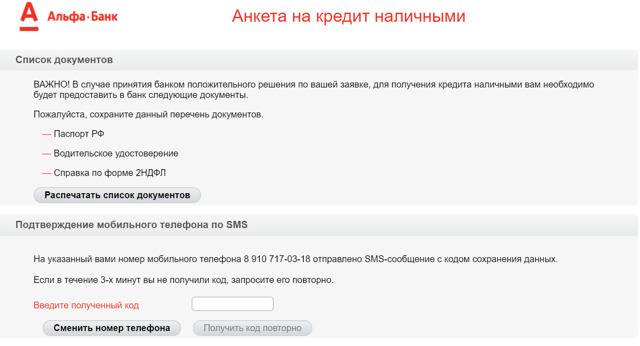

После подсчета, который система осуществляет автоматически, можно увидеть какие документы потребуются дополнительно для рассмотрения заявки. Так, для владельцев зарплатных карт потребуется паспорт и один документ из списка:

- СНИЛС;

- ИНН;

- Полис ОМС;

- Заграничный паспорт;

- Водительское удостоверение.

Важно! Клиенты, которые не имеют счетов в Альфа банке, должны будут предоставить три документа, помимо паспорта. Основными документами тут будут являться: паспорт РФ и сведения о доходе по форме 2-НДФЛ

Также необходимо будет подать один документ из списка выше и на выбор один из данного перечня:

Основными документами тут будут являться: паспорт РФ и сведения о доходе по форме 2-НДФЛ. Также необходимо будет подать один документ из списка выше и на выбор один из данного перечня:

- Заграничный паспорт (в нем должен быть штамп с отметкой о поездке, которая была осуществлена в течении последних 12-ти месяцев);

- Полис ДМС ( с реальным сроком действия);

- При наличии авто, не старше четырех лет, ПТС или свидетельство о его регистрации.

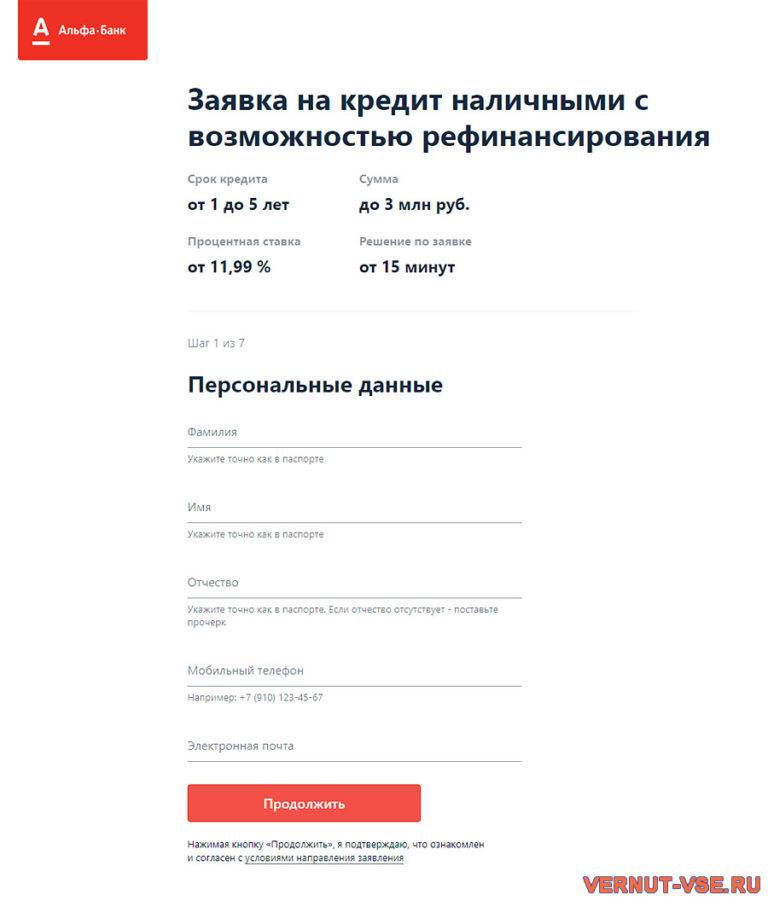

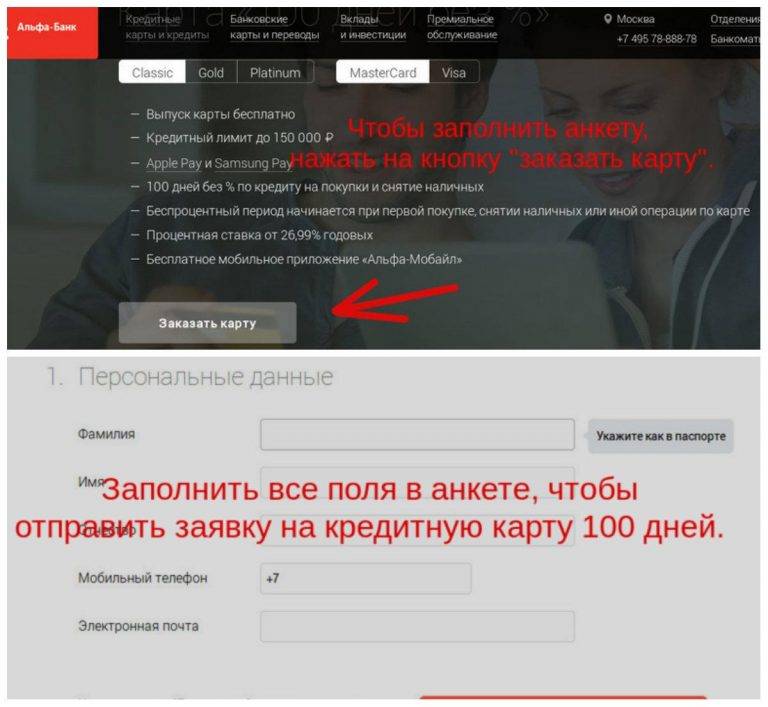

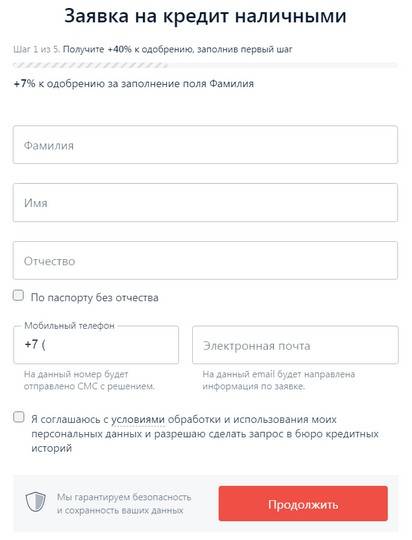

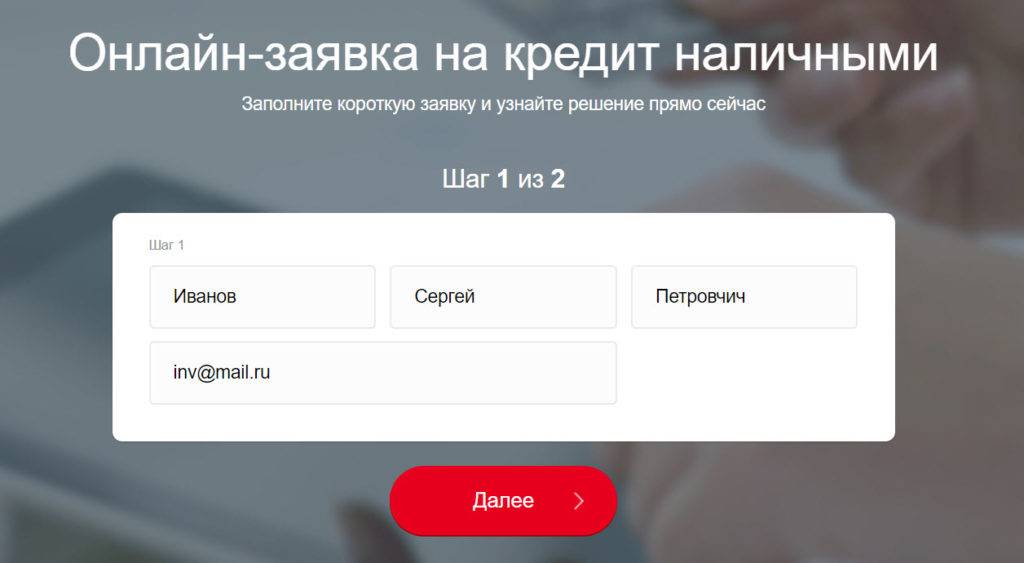

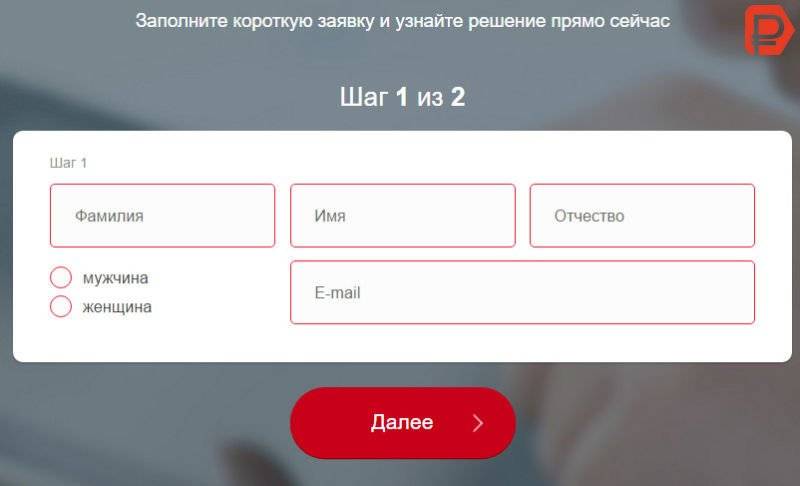

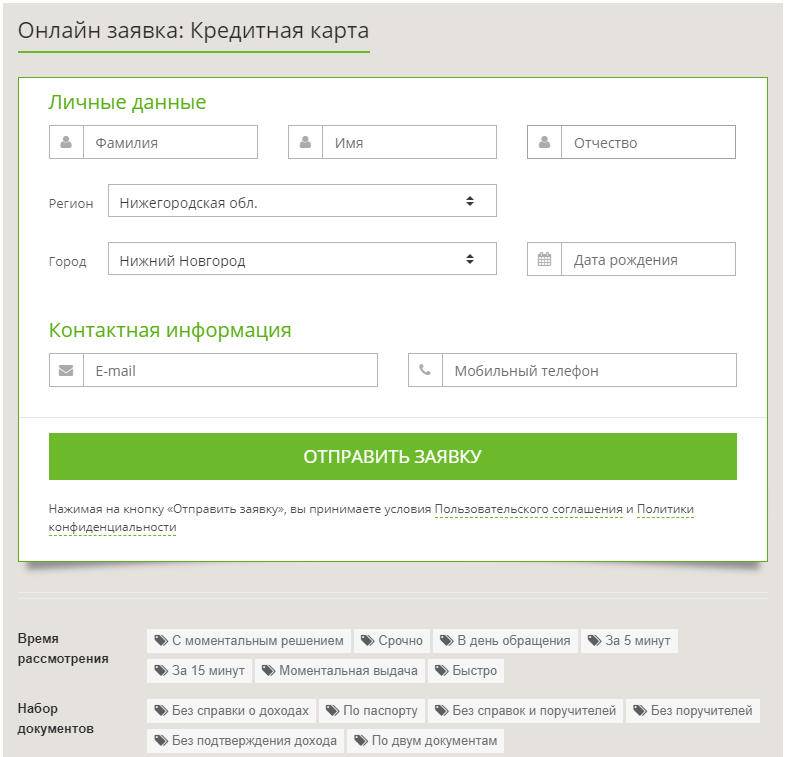

После ознакомления с данной информацией можно будет сразу перейти к заполнению заявки на кредит наличными. Оформленная через он-лайн заявка имеет такую же юридическую силу, как если бы клиент решил оставить ее по телефону горячей линии или в отделении банка.

Способы проверки задолженности по кредиту

Как и любой другой коммерческий банк, Альфа-Банк ориентируется в первую очередь на осуществление банковских операций с физическими лицами и бизнесом. Отсюда следует, что одним из главных направлений деятельности Альфа-Банка является выдача кредитов и размещение депозитов.

Но, разумеется, чтобы кредиты приносили прибыль компании, они должны вовремя возвращаться клиентами. Если нет удобного контроля задолженностью, это становится проблематичным. Поэтому Альфа Банк предусмотрел возможность узнать остаток по кредиту – в большинстве случаев для этого достаточно лишь выхода в интернет.

Всего способов существует пять:

- Клиент может проверить остаток лично в отделении банка;

- Проверку можно осуществить через банкоматы и терминалы Альфа-Банка;

- С помощью мобильного телефона и мобильных команд;

- Узнать задолженность по кредиту можно через личный кабинет в интернет-банке «АБ»;

- То же самое можно сделать посредством звонка на горячую линию.

Исследуем каждый способ подробнее.

В отделении банка

Удобство способа заключается в том, что клиент может проверить задолженность по кредиту с минимальным набором документов. Часто даже не требуется договор кредитования, т.к. все данные о клиенте содержатся в базе данных банка. Следуйте инструкции:

- Обратитесь к сотруднику банка с просьбой проверить остаток по займу;

- Предоставьте ему оригинал внутреннего паспорта РФ. В большинстве случаев этого уже достаточно для поиска в базе данных, но для более быстрого поиска у вас могут попросить дополнительно договор кредитования и/или ИНН;

- Сотрудник банка буквально в пару минут отыщет вас в базе данных, после чего он сообщит вам сведения о состоянии задолженности.

Через банкомат

Если у вас имеется доступ к банкомату или терминалу, процедура проверки еще более упрощается. Единственное – желательно иметь при себе номер кредитного договора, т.к. некоторые старые банкоматы требуют его для проверки счета.

- Вставьте карточку и введите четырехзначный пин-код;

- Перейдите в раздел «Состояние счета», «Выписка» или «Мини-выписка» (у банкоматов разного года выпуска разнится меню);

- Если перед вами старый банкомат, он потребует ввести номер кредитного договора. Если новый, все открытые вами займы автоматически будут отображены в виде списка;

- Выберите нужный займ и получите всю необходимую информацию по нему в виде бумажной выписки.

Если вы вставили в банкомат кредитную карточку Альфа-Банка, на третьем этапе будет отображено состояние вашего счета, привязанного к кредитке.

Через смс

К сожалению, на данный момент эта услуга предоставляется только пользователям кредитных карт. Она называется «Альфа-чек», за пользование услугой не взимается ни единоразовая, ни ежемесячная плата.

- С сим-карты, к которой привязана кредитка, пошлите сообщение на короткий номер «2265»;

- В содержании смс-сообщения напишите на кириллице или латинице слово «баланс» или «остаток»;

- В течение минуты банк вышлет в виде ответного смс всю информацию по остатку задолженности на кредитке.

Личный кабинет

Проверка баланса с помощью интернет-банка – единственный способ узнать состояние счета не выходя из дома, т.е. онлайн. Для этого у клиента уже должен быть получен свой личный кабинет.

Если его нет, открытие производится при непосредственном контроле банка: первые индивидуальные данные для входа в «Альфа-клик» выдает либо сотрудник в отделении банка, либо оператор на горячей линии. При этом нужно в обязательном порядке подтвердить свою личность, чтобы услугу выполнили.

Далее все просто:

- Войдите в «Альфа-Клик» (https://click.alfabank.ru), введя логин и пароль;

- В шапке сайта найдите раздел «Кредиты» и кликните на него;

- Откроется страница со всеми данными об имеющихся займах – имеются ввиду как кредитные карточки, так и обычные потребительские кредиты. Вам нужно лишь выбрать тот займ, что интересует вас больше всего – кликните на него;

- На новой странице отобразится информация по счету.

Через звонок на горячую линию

Горячая линия обслуживает поступающие звонки со всей России на полностью безвозмездной основе. Линия доступна по телефону 8 800 100 77 33 .

После успешного соединения с оператором следует назвать свои паспортные данные, контрольную информацию (ответ на секретный вопрос), а также номер кредитования, если потребуется. После получения этих проверочных данных оператор сообщит, какой сохранился за клиентом долг.

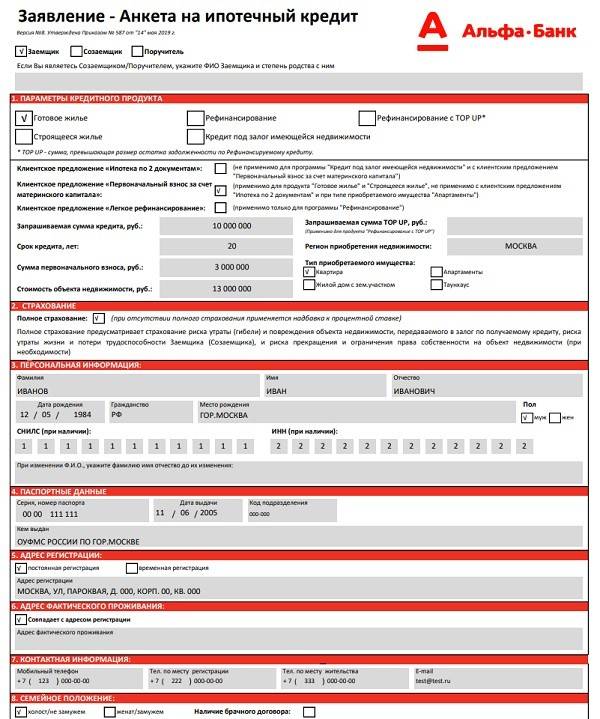

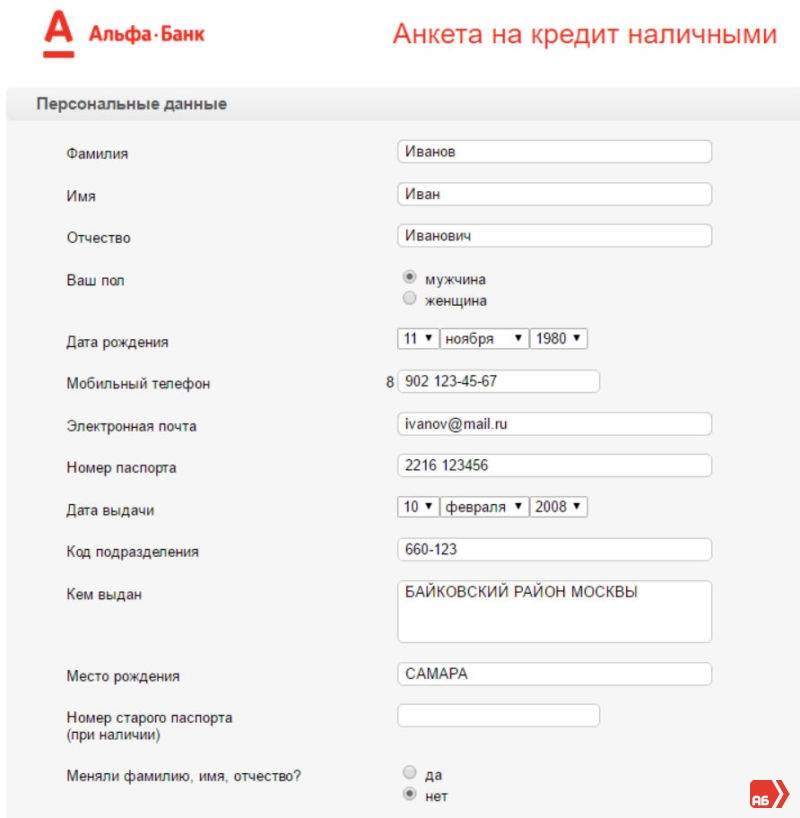

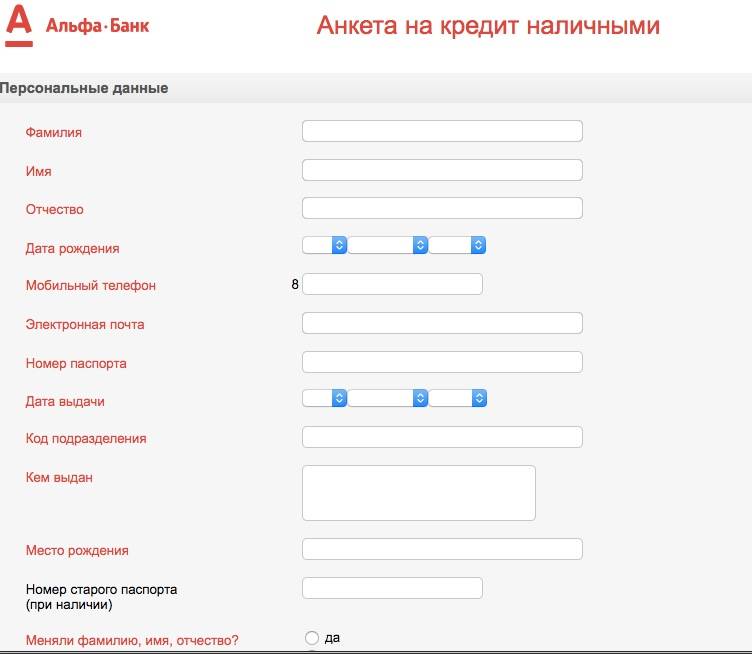

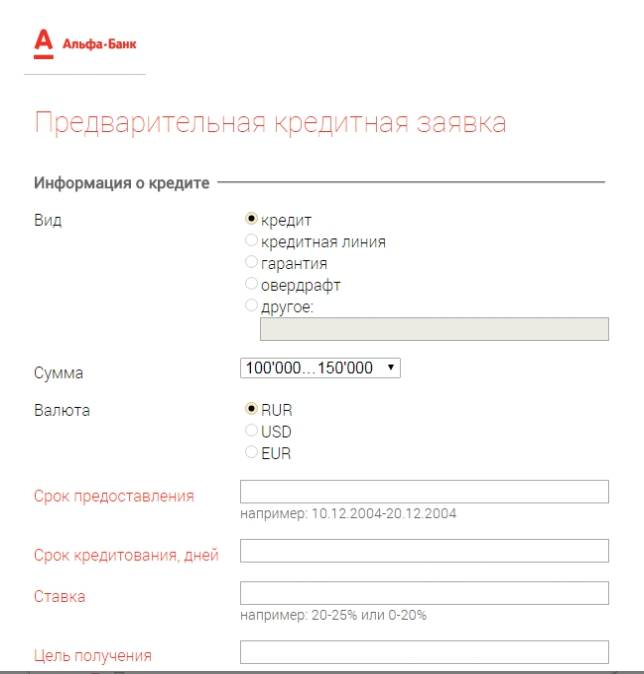

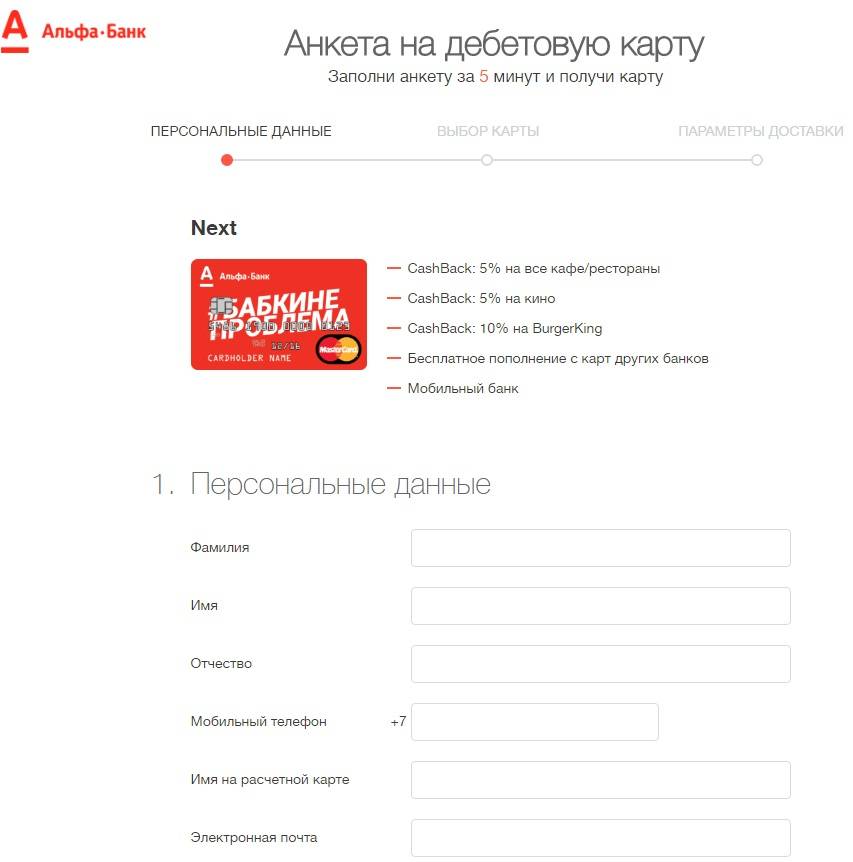

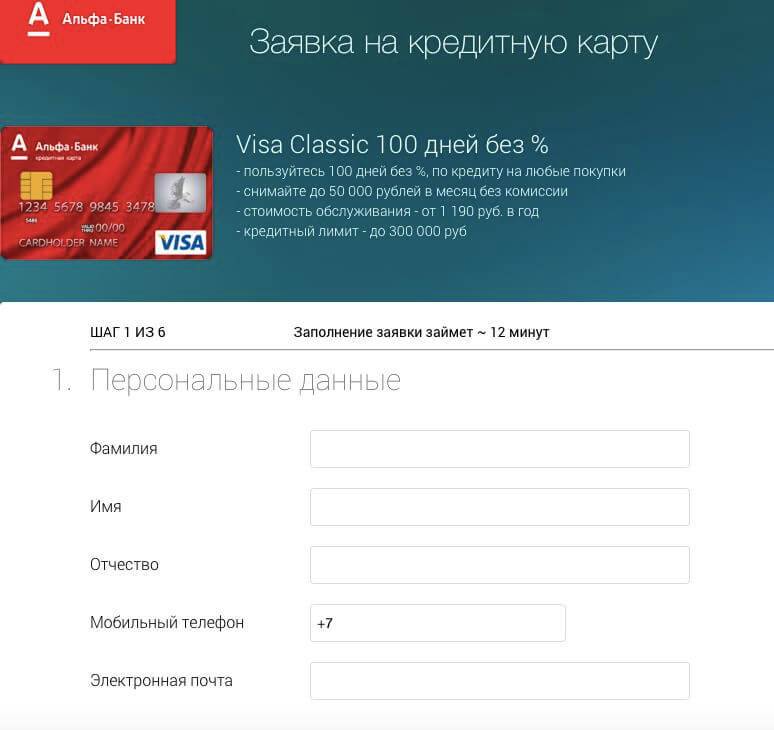

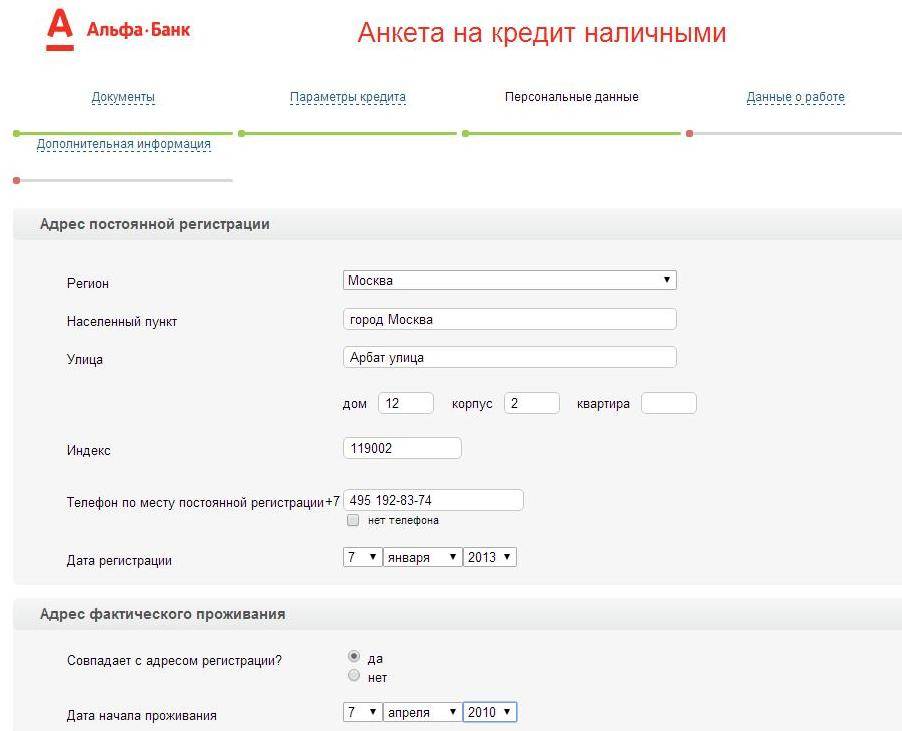

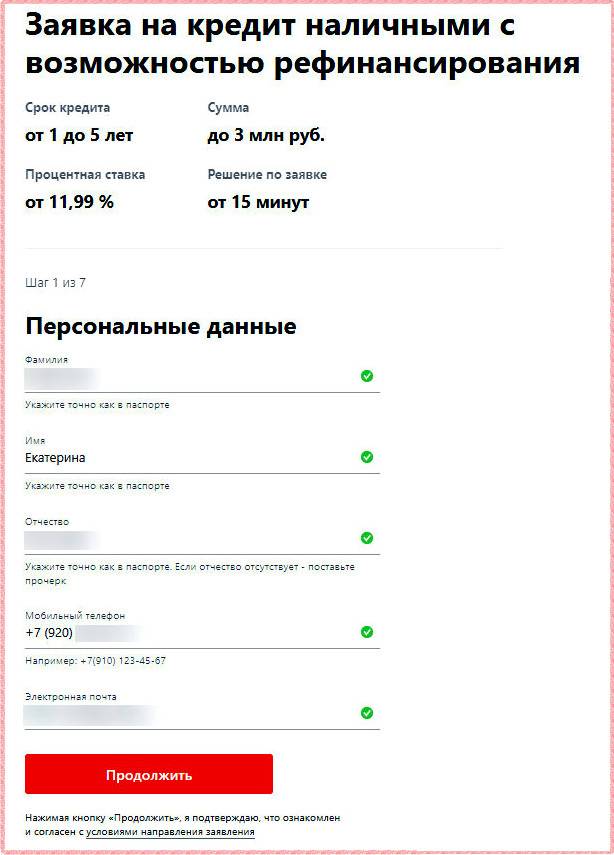

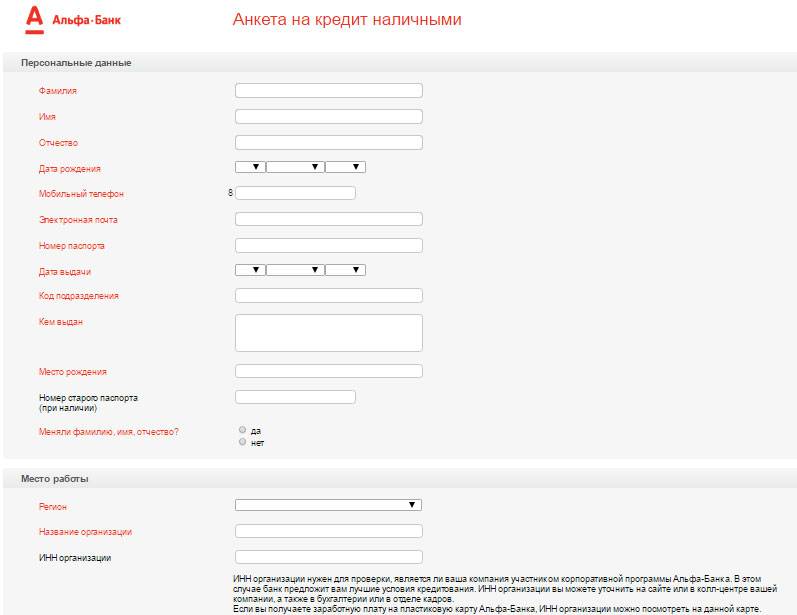

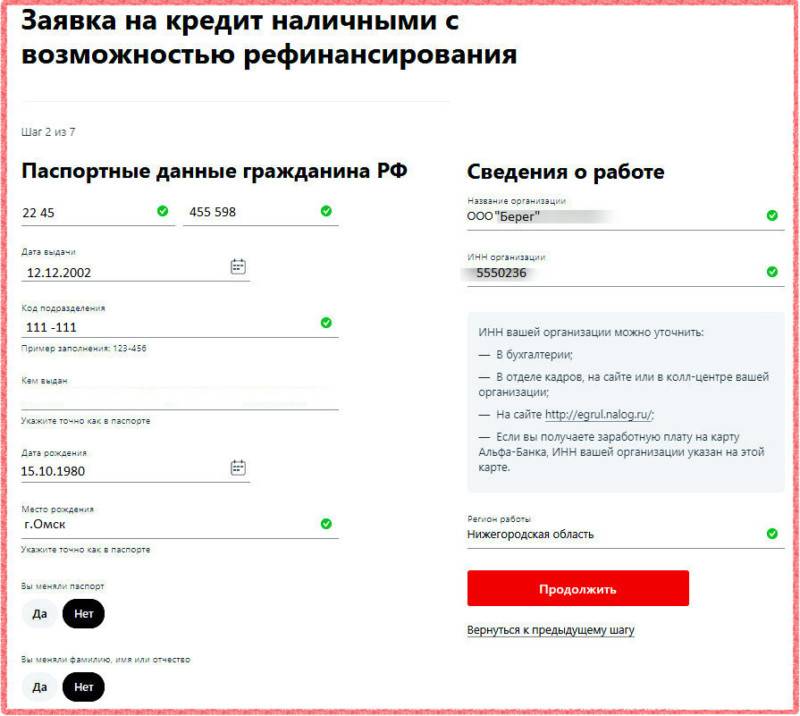

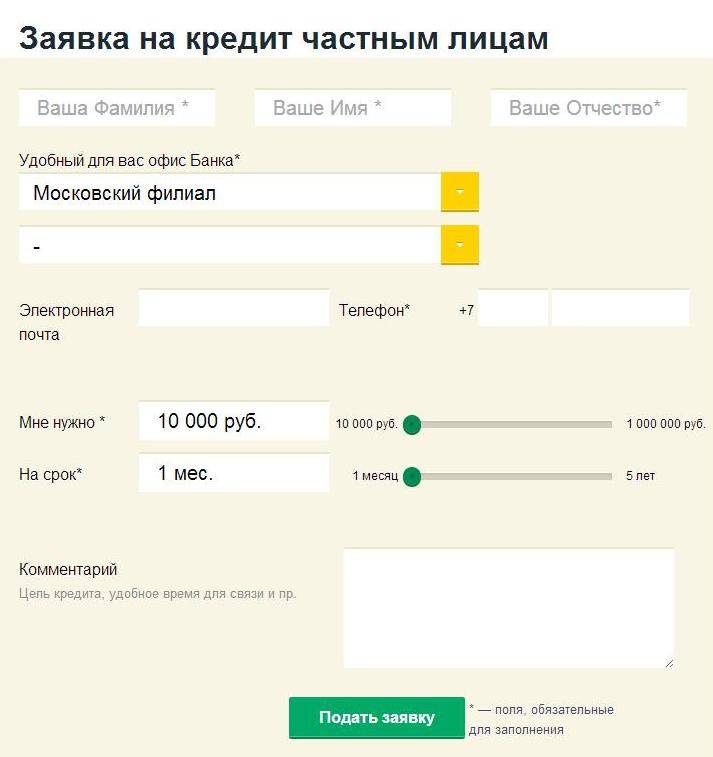

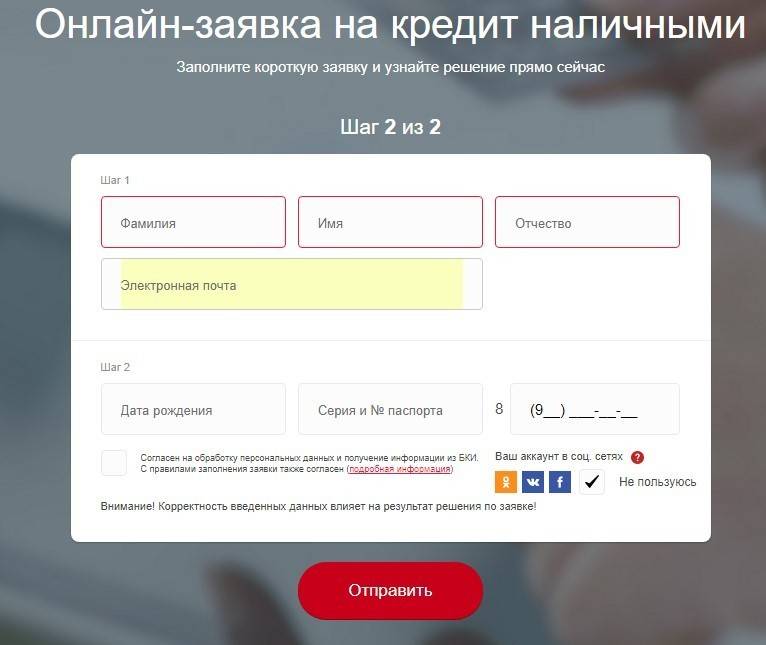

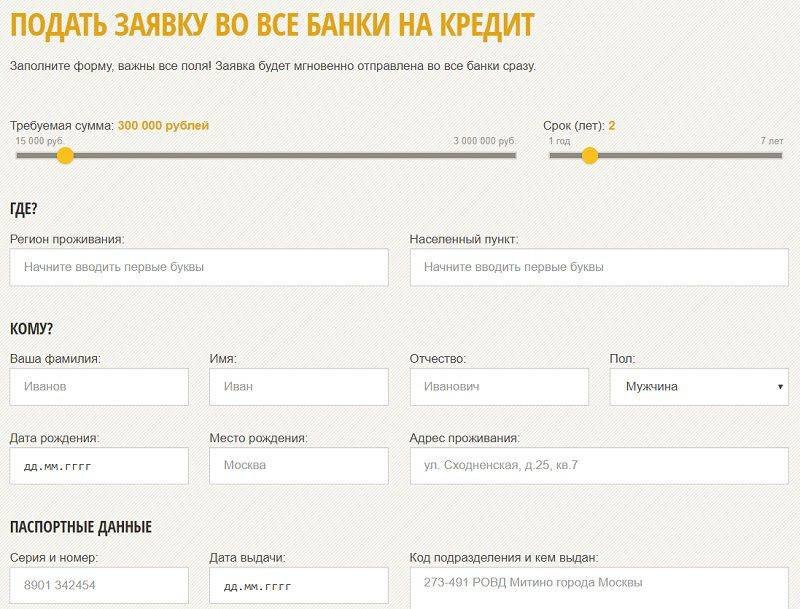

Заполнение пресональных данных в заявке

Дать заявку в Альфа банк достаточно кропотливая работа. Нужно заполнить множество полей формы

На 4 шаге вам нужно заполнить данные о месте жительства, наличии стационарного телефона.

На 5-м шаге вас попросят заполнить данные о работе — название организации. Поле стационарный телефон является обязательным. Без этого заявка не отправится

Заслуживает внимание блок сведений о доходах

Вам нужно указать верно доходы — т.е данные должны совпадать со справкой 2-НДФЛ

В последнем блоке дополнительная информация заслуживает внимания лишь поля — город и отделение, где вы хотите получить деньги. Рекомендуем выбрать отделение поближе вашей работе или месту проживания.

Придется также указать информацию о контактном лице, которое с вами не живет. Это может быть друг или знакомый, возможно ваш родственник.

Итоговое сравнение кредитов с моментальным решением

| Кредиты С моментальным решением | Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Хоум Кредит (На любые цели) | 3000000 | 3 000 000 руб. | 84 | 84 месяцев | 7.9 | 7.9% в год |

| 2 | Альфа-Банк (Наличными) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 5.5 | 5.5% в год |

| 3 | Тинькофф (Оборотный для бизнеса) | 10000000 | 10 000 000 руб. | 6 | 6 месяцев | 12 | 12% в год |

| 4 | Тинькофф (Без залога) | 2000000 | 2 000 000 руб. | 36 | 36 месяцев | 8.9 | 8.9% в год |

| 5 | Открытие (Наличными) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 6.9 | 6.9% в год |

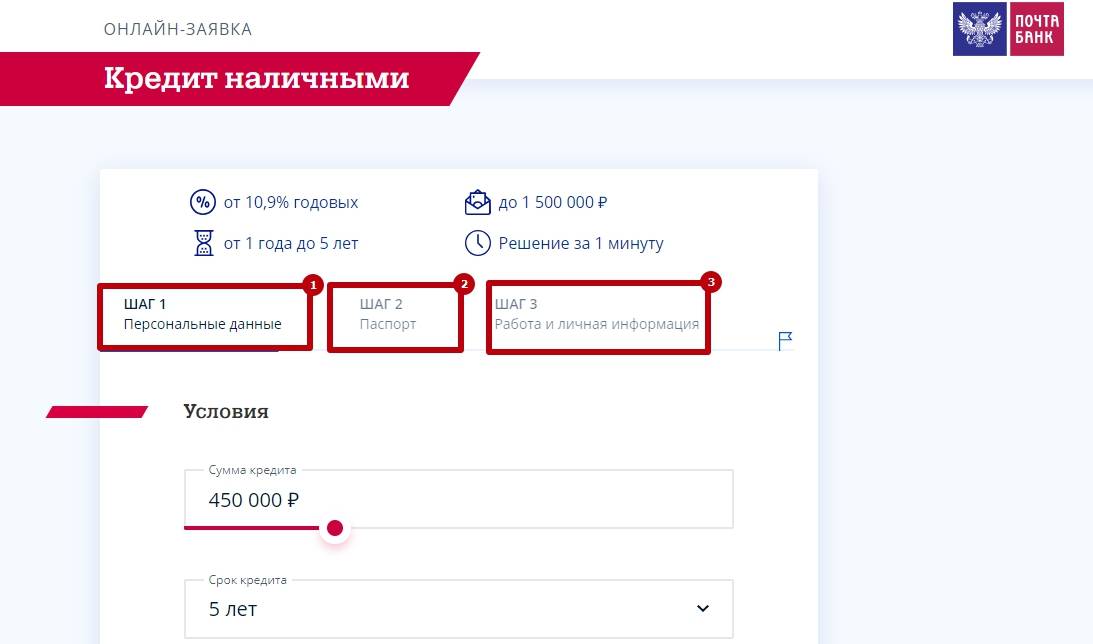

| 6 | Почта Банк (Снижаем ставку) | 1500000 | 1 500 000 руб. | 60 | 60 месяцев | 3.9 | 3.9% в год |

| 7 | ВТБ (Наличными) | 5000000 | 5 000 000 руб. | 84 | 84 месяцев | 5.4 | 5.4% в год |

| 8 | Открытие (Рефинансирование) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 6.9 | 6.9% в год |

| 9 | Тинькофф (Под залог недвижимости) | 15000000 | 15 000 000 руб. | 180 | 180 месяцев | 5.9 | 5.9% в год |

| 10 | МТС Банк (На любые цели) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 6.9 | 6.9% в год |

| 11 | МТС Банк (Рефинансирование) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 5.9 | 5.9% в год |

| 12 | Ренессанс Кредит (Наличными) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 7.5 | 7.5% в год |

| 13 | Райффайзенбанк (Персональный) | 2000000 | 2 000 000 руб. | 60 | 60 месяцев | 8.99 | 8.99% в год |

| 14 | Росбанк (Рефинансирование) | 3000000 | 3 000 000 руб. | 84 | 84 месяцев | 5.9 | 5.9% в год |

| 15 | АТБ (Доступный) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 5.5 | 5.5% в год |

| 16 | Ренессанс Кредит (Для клиентов банка) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 7.5 | 7.5% в год |

| 17 | ОТП Банк (Потребительский наличными) | 2000000 | 2 000 000 руб. | 60 | 60 месяцев | 10.5 | 10.5% в год |

| 18 | Восточный Банк (Большие деньги) | 3000000 | 3 000 000 руб. | 60 | 60 месяцев | 9.9 | 9.9% в год |

| 19 | Русский Стандарт (Наличными) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 7.9 | 7.9% в год |

| 20 | МКБ (Потребительский) | 3000000 | 3 000 000 руб. | 180 | 180 месяцев | 8.9 | 8.9% в год |

| 21 | МТС Банк (Для зарплатных клиентов) | 5000000 | 5 000 000 руб. | 60 | 60 месяцев | 8.4 | 8.4% в год |

| 22 | Восточный Банк (Комфорт) | 500000 | 500 000 руб. | 36 | 36 месяцев | 11.5 | 11.5% в год |

| 23 | Левобережный (Ваша ставка для новых клиентов) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 11.9 | 11.9% в год |

| 24 | Промсвязьбанк (Турбоденьги) | 100000 | 100 000 руб. | 12 | 12 месяцев | 19.97 | 19.97% в год |

| 25 | Хоум Кредит (На ремонт) | 1000000 | 1 000 000 руб. | 84 | 84 месяцев | 7.9 | 7.9% в год |

| 26 | Кредит Европа Банк (На товары и услуги) | 3000000 | 3 000 000 руб. | 84 | 84 месяцев | 0.01 | 0.01% в год |

| 27 | Почта Банк (Льготный) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 8.5 | 8.5% в год |

| 28 | МТС Банк (Для клиентов банка) | 1100000 | 1 100 000 руб. | 60 | 60 месяцев | 7.4 | 7.4% в год |

| 29 | Промсвязьбанк (Пенсионеры) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 6.8 | 6.8% в год |

| 30 | СКБ-Банк (Быстрый кредит) | 300000 | 300 000 руб. | 60 | 60 месяцев | 7 | 7% в год |

| 31 | МКБ (Зарплатным клиентам) | 5000000 | 5 000 000 руб. | 84 | 84 месяцев | 6.5 | 6.5% в год |

| 32 | Сетелем (Наличными) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 12.9 | 12.9% в год |

| 33 | СКБ-Банк (Пенсионный) | 1500000 | 1 500 000 руб. | 60 | 60 месяцев | 7 | 7% в год |

| 34 | Хоум Кредит (Рефинансирование) | 1000000 | 1 000 000 руб. | 84 | 84 месяцев | 7.9 | 7.9% в год |

| 35 | Хоум Кредит (Для пенсионеров) | 1000000 | 1 000 000 руб. | 12 | 12 месяцев | 7.9 | 7.9% в год |

| 36 | СКБ-Банк (Кредит для держателей зарплатных карт) | 1500000 | 1 500 000 руб. | 60 | 60 месяцев | 7 | 7% в год |

| 37 | Ренессанс Кредит (Пенсионерам) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 7.5 | 7.5% в год |

| 38 | Челиндбанк (Пенсионный Плюс) | 500000 | 500 000 руб. | 60 | 60 месяцев | 15 | 15% в год |

| 39 | Ренессанс Кредит (На срочные цели) | 1000000 | 1 000 000 руб. | 60 | 60 месяцев | 17.9 | 17.9% в год |

| 40 | Промтрансбанк (ПКР 8,9) | 2000000 | 2 000 000 руб. | 60 | 60 месяцев | 8.9 | 8.9% в год |

| 41 | Русский Стандарт (Потребительский) | 300000 | 300 000 руб. | 36 | 36 месяцев | 10.5 | 10.5% в год |

Популярные банки

Тинькофф

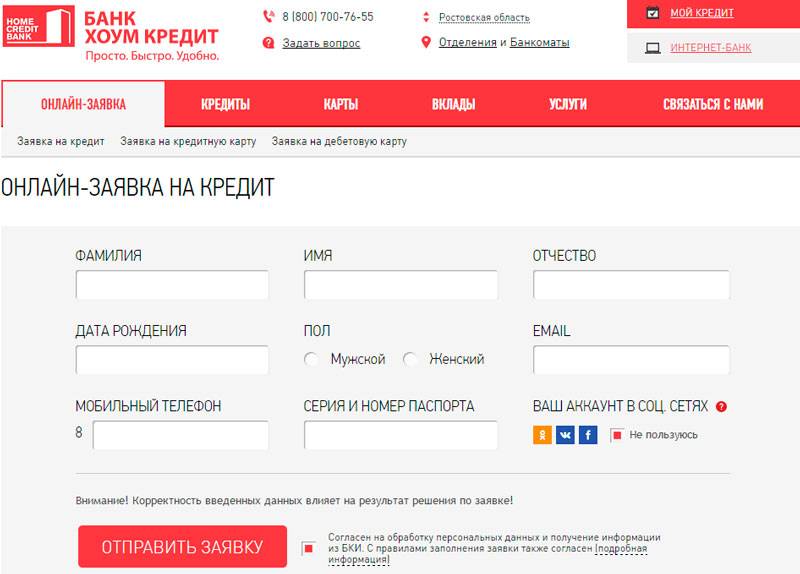

Хоум Кредит

Восточный Банк

Росбанк

УБРиР

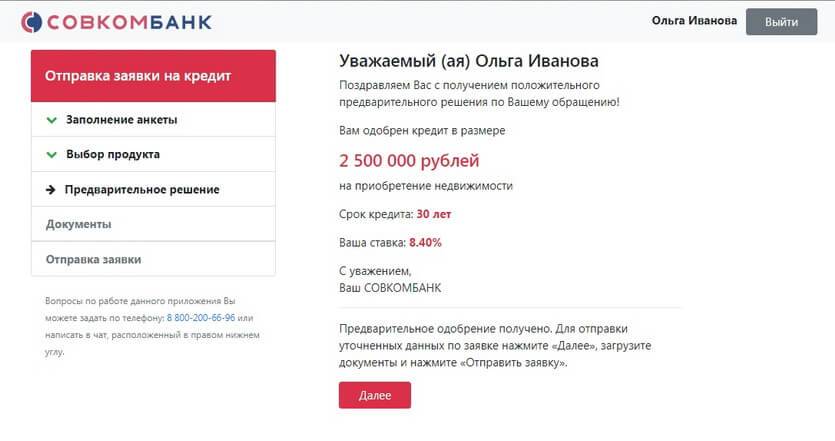

Совкомбанк

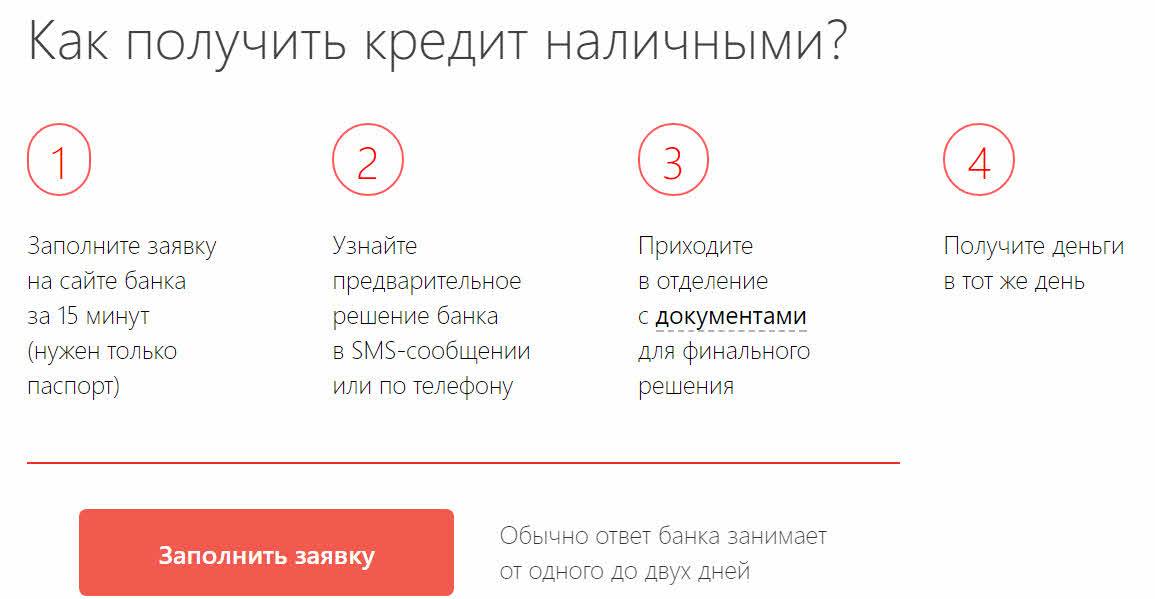

Этапы получения кредита

1Выберите подходящий кредит

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Некоторые банки выдают кредиты с моментальным решением, у которых процесс рассмотрения заявки занимает от нескольких минут до часа. Такие предложения пригодятся тем, кому срочно требуется большая сумма денег. Здесь собраны все банки, которые предлагают моментальное оформление кредитов. При выборе учитывайте суммы и сроки, процентную ставку, требования к заемщикам и другие условия.

Преимущества

- При обращении в такой банк вы быстро получите нужную вам сумму денег

- Такие предложения иногда не требуют большого количества документов

Недостатки

- Только несколько банков предлагают моментальные кредиты своим клиентам

- Скорость принятия решения зависит от внутренней организации работы банка

- Иногда кредиты с моментальным решением доступны только постоянным клиентам