В чем привлекательность зарплатного проекта от Сбербанка России

Поддерживать высокий рейтинг среди учреждений, предлагающих банковские продукты в рамках зарплатного проекта, Сбербанку помогает постоянная работа над улучшением качества обслуживания клиентов. Разрабатываются проекты с более интересными условиями.

Владельцы зарплатных карт от Сбербанка получают возможность:

- Доступа к своим финансам круглосуточно, используя банкоматы, мобильное приложение и интернет-банк;

- Управления своими финансами онлайн, через отделения Сбербанка или мобильные приложения;

- Производить платежи и переводы, включая международные;

- Оформить вторые карты на родственников или по доверенности, привязав к своему зарплатному счету с ограничением снятия средств;

- Участвовать в бонусной программе.

Преимущества для сотрудников

Физические лица, сотрудники компаний и бюджетных организаций, имеющие на руках зарплатные карты Сбербанка, получают все преимущества пластика. Множество банкоматов и отделений позволяют не тратить время на поиски мест, где можно снять наличные и произвести другие операции.

С помощью пластика можно совершать покупки через интернет, расплачиваться в магазинах через терминалы, оплачивать мобильную связь, коммуналку и совершать другие платежи и переводы. Интересна бонусная программа «Спасибо», кэшбэк в Сбербанке по которой составляет до 20%.

Зарплатная карта «Мир» сбербанка для бюджетников – это и бесплатное годовое обслуживание.

Банк оформит такой займ всего за 2 часа. К тому же владелец пластика может оформить любой кредит также быстро, предоставив всего лишь паспорт.

Преимущества для работодателей

Зарплатный проект для работодателей – это удобный способ зачисления зарплаты сотрудникам. Деньги поступают на карточный счет максимум за 90 минут. А воспользовавшись управлением через интернет-банк, бухгалтер может зачислить средства на счета работников всего за 5 минут. Нет задержек с выплатой, сотрудники получают уведомления о поступлении средств «День в день».

Сбербанк подписывает с компанией централизованный договор и выпускает карты. Возможен выпуск пластика по корпоративному дизайну, что повышает привлекательность самой компании.

Упрощена процедура заключения зарплатного договора со Сбербанком, она включает всего 3 шага:

- Оформление заявки (для упрощения процедуры можно оформить зарплатную карту сбербанка, заполнив онлайн-заявку на сайте sberbank.ru);

- Подписание договора;

- Выпуск пластика и зачисление средств.

Для консультации и заключения договора представитель банка сам посетит организацию. Для введения зарплатного проекта к компании прикрепляется персональный менеджер.

Для руководителя компании зарплатные карты «Мир» и «Голд» от Сбербанка дают и другие не менее значимые преимущества. Это – сокращение расходов на хранение денег, их транспортировку, выдачу в бухгалтерии или на местах. К тому же организация получает от банка некоторые бонусы.

Удобства и выгоды для бухгалтера

Карточные начисления позволяют оптимизировать работу отдела бухгалтерии, занимающегося зарплатами:

- Не требуется длительной документальной работы по начислению зарплаты;

- Зарплата перечисляется на карточные счета за 5 минут;

- Не надо тратить время на кассовые операции.

Все это позволяет уменьшить штат сотрудников бухгалтерии.

Виды карт для перечисления зарплаты

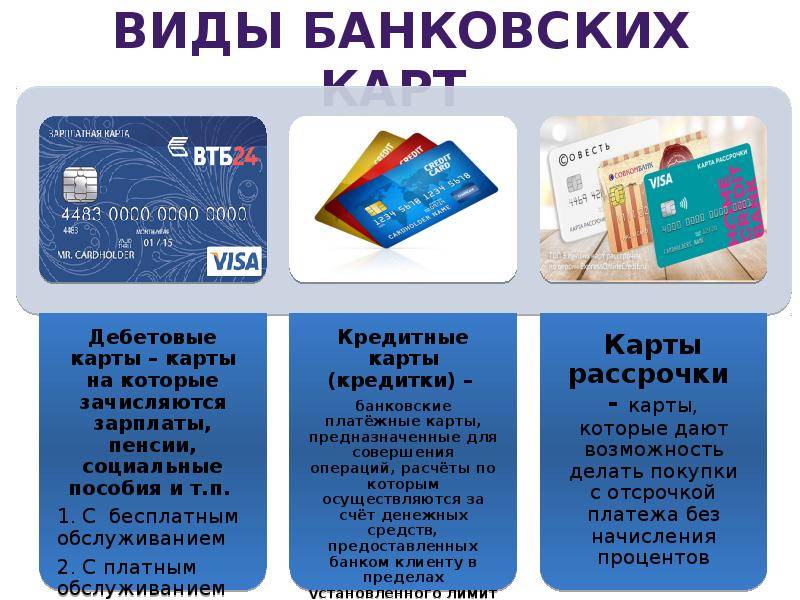

Заработные карточки бывают нескольких видов. Самыми ходовыми являются дебетовые, но по желанию клиент банка может оформить пластик с овердрафтом или кредитный – ему предоставляется ряд дополнительных услуг, и владелец берет на себя обязательства по их оплате.

Дебетовая карта

Главная ее функция – обслуживание зарплатного счета, куда работодатель переводит заработанные деньги. Это самый простой вид карт, которые принимаются банкоматами для снятия наличных и магазинами для оплаты покупок. К дебетовому пластику можно подключить интернет-банкинг, что расширяет возможности держателя, позволяя оплачивать услуги и товары в онлайн-режиме.

Дебетовая с овердрафтом

При оформлении таковой владелец может воспользоваться банковской кредитной линией. Такая услуга оплачивается по отдельному тарифу, то есть предполагает дополнительные расходы. Деньги за пользование кредитом снимаются со счета владельца карты, как только на нее поступают новые средства. Максимальная сумма, на которую можно рассчитывать, прописывается в договорном соглашении.

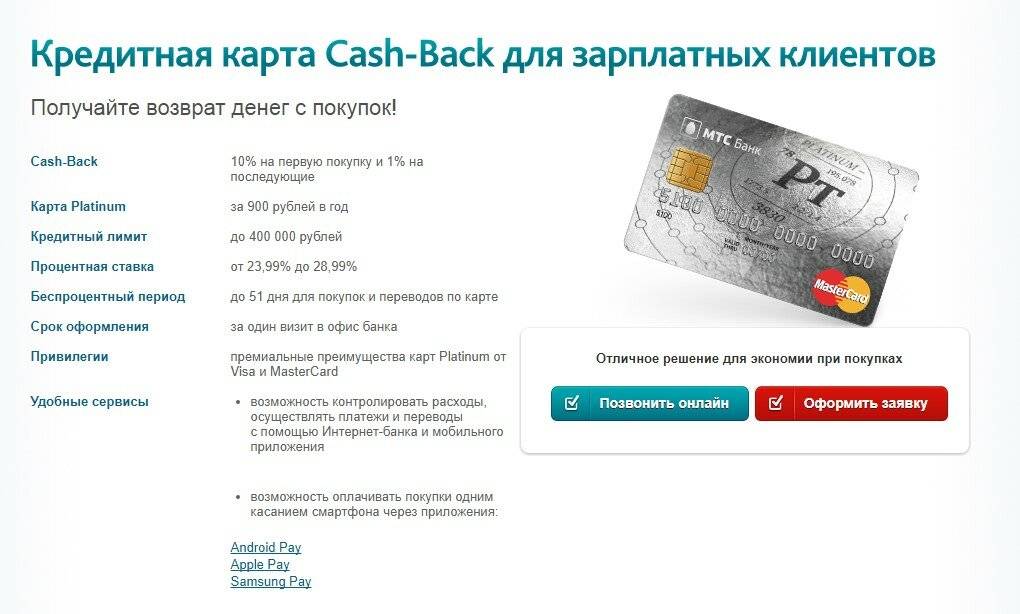

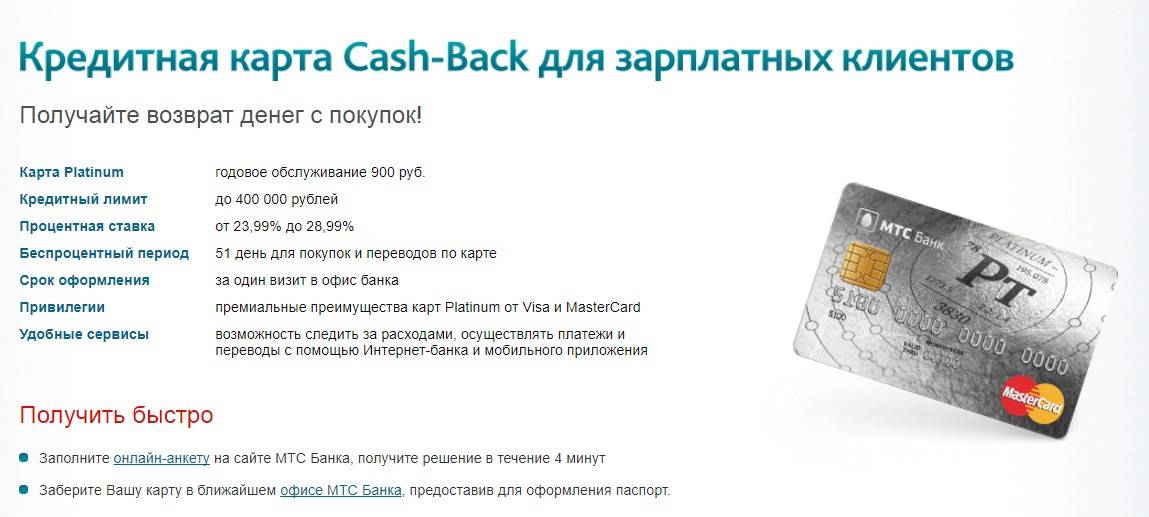

Кредитная

Она предполагает, что лимит будет в несколько раз выше, чем у пластика с овердрафтом, а владельцу предоставлен кредит на более выгодных условиях. Например, получателям зарплаты на карту «Сбербанка» доступен займ в размере до 200 тысяч рублей под 19% годовых, в то время как для клиента, не имеющего такой карты, ставка будет равняться 24%.

Если заработная плата не поступила на карту

Иногда, при нарушении сроков выплат трудовых доходов, клиенты винят сотрудников учреждения. Расскажем, как переводят зарплату на карту Сбербанка:

- организация перечисляет деньги с расчетного на зарплатный счет в объеме фонда оплаты труда, за вычетом налогов;

- передает электронный реестр получателей, подписанный должностными лицами. В реестре указаны: Ф.И.О. работника, табельный номер, лицевой счет, сумма дохода;

- на основе реестровых данных зарплата зачисляется на карточные счета, о чем держатели уведомляются СМС-сообщением.

Зачисление зарплаты на карту Сбербанка составляет до полутора часов, с момента поступления суммы и необходимых документов. Процесс происходит автоматизировано, без участия работников банка. Поэтому, если заработная плата не поступила вовремя, необходимо обратиться в бухгалтерию предприятия для выяснения причин.

Особенности зарплатных карт

Практически все банки, предлагающие специальные зарплатые карты гражданам, обслуживают их бесплатно. Зарплатный клиент обеспечивает регулярные обороты по счетам, совершает безналичные покупки, поэтому доход банка формируется за счет иных статей. Если вы решили сменить текущий банк, который вас обслуживает в рамках корпоративного зарплатного проекта, ищите именно продукт с бесплатным обслуживанием.

На что обращать внимание при выборе карты:

- стоимость ее обслуживания;

- доступность банка, есть ли неподалеку его офис или банкомат;

- обналичивание счета, можно ли снимать средства в сторонних банкоматах;

- подключение бонусных программ и дополнительных опций.

Для смены зарплатного банка необходимо написать соответствующее заявление в бухгалтерии. Предварительно выберете дебетовую карту, оформите ее и получите в банке реквизиты привязанного к ней счета. Реквизиты прикладываются к заявлению, смена банка может быть оформлена как дополнительное соглашение к трудовому договору. После сдачи документов следующая зарплата будет зачислена на новые реквизиты. Подробнее про зарплатный проект.

Работодатель не вправе препятствовать смене зарплатного банка. Если так происходит, вы можете обратиться с жалобой в Трудовую Инспекцию.

Что делать с картой после увольнения

Часто выдается по месту работы без визита в офис банка. Это удобно для сотрудников и работодателя. Но несмотря на это, между держателем и финансовым учреждением заключается договор. Именно держатель решает, что ему делать с карточкой после увольнения от работодателя, оформившего ее.

Аннулирование

Если использовалась исключительно для получения зарплаты и ни для чего больше не требуется, то самое правильное аннулировать ее полностью. Для этого владельцу надо с паспортом и пластиком обратиться в любой офис банка-эмитента и написать заявление на закрытие карточного счета. В присутствии держателя специалисты банка обязаны разрезать пластик. Но сам договор будет закрыт обычно только через 30-45 дней. Технически карточки допускают отложенные списания (например, за аренду авто). Банку необходимо время, чтобы все операции по счету были корректно отражены.

Совет. После закрытия договора рекомендуется получать справку в банке об отсутствии неисполненных обязательств.

Блокировка

Заблокировать зарплатную карточку можно через онлайн-банк, при обращении по телефону call-цента или у сотрудников офиса кредитной организации. Это требуется в случае утери, кражи пластика или компрометации его данных. При увольнении блокировка зарплатной карточки не требуется. Если же пластик все же заблокировать, то это никак не повлияет на взаимоотношения с банком. Договор в этом случае не расторгается, сохраняется возможность восстановить обслуживание через разблокировку или перевыпуск карточки. Если в тарифе предусмотрена плата за обслуживание, то она будет списываться в общем порядке даже при заблокированных операциях.

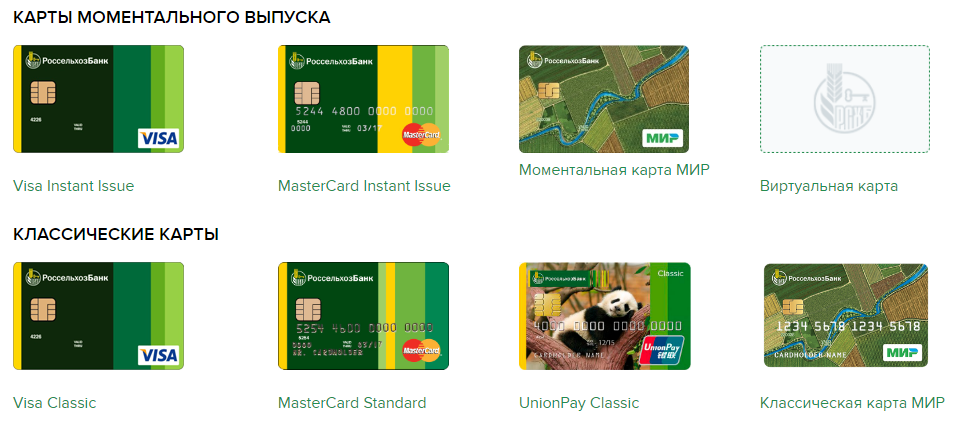

Виды зарплатных карт

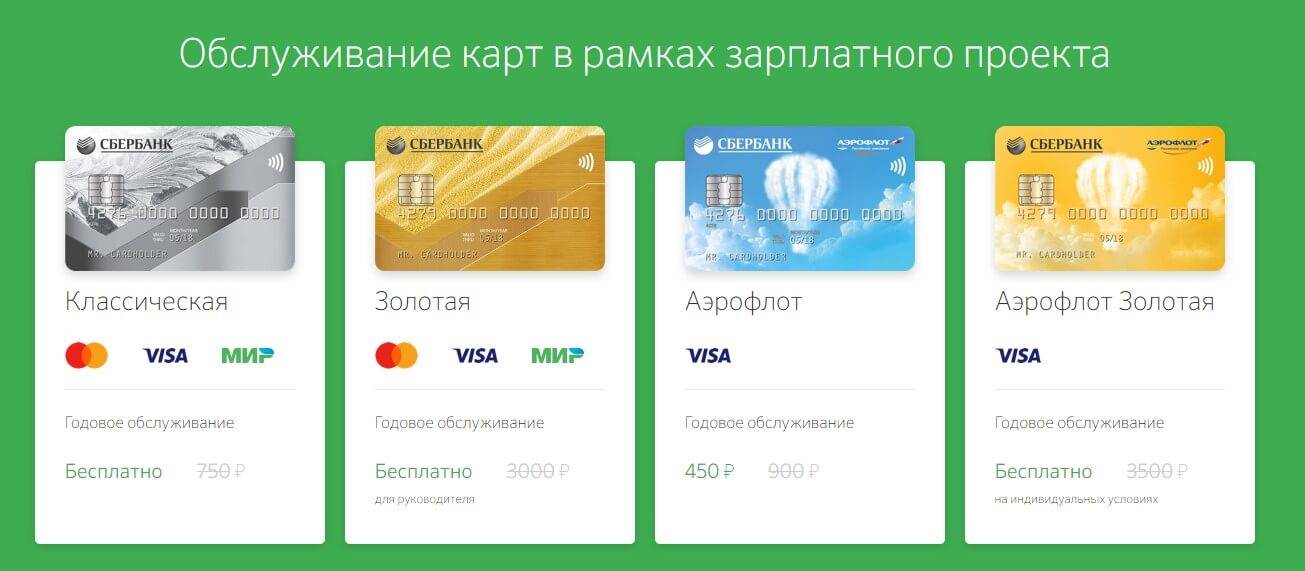

В рамках зарплатного проекта Сбербанк предлагает несколько видов банковских продуктов.

Плюсы и минусы зарплатной карты «Мир» Сбербанка

Для подключения предлагаемых Сбербанком сервисов, ее владельцу необходимо зарегистрироваться в интернет-банке и совершить определенные действия.

Выгоды и условия зарплатной карты «Мир» Сбербанка:

- Совершать платежи по ЖКХ, оплатить телефон и другие услуги, банк установил функцию «автоплатежи», где можно указать реквизиты и сумму на списание;

- Совершатьавтопереводысвоим близким через раздел «Автоплатеж»;

- Производить накопления через сервис «Копилка», подробная инструкция прилагается на сайте и в приложении;

- Зарабатывать бонусы в рамкахпрограммы «Спасибо»За расчеты в магазинах-партнерах банка, кэшбэк до 20%;

- Оплачивать мобильный телефон и совершать другие платежи через СМС-сервис без выхода в интернет;

- Расчет по кредиту.

Карта «Мир» оснащена микрочипом, при внимательном рассмотрении можно заметить голограммное изображение символа рубля. На лицевой стороне в правом углу пластика расположена голограмма платежной системы. Реквизиты зарплатной карты сбербанка (номер, срок действия и фамилия владельца) указаны также на лицевой стороне.

Зарплатные карты Visa

Больше функций и возможностей дает классик Виза. Предназначена она для начисления зарплаты на карту Сбербанка без зарплатного проекта. Этот тип пластика работодатели оформляют не часто, но работник может сам подать заявку. В том случае годовое обслуживание (750 руб.) по карте Сбербанка Виза классик зарплатнаяполностью ложится на самого держателя пластика. На второй год стоимость обслуживания снижается до 450 руб.

В рамках же зарплатного проекта обслуживание бесплатное. Виза классик позволяет бесконтактным способом производить платеж.

Но существуют ограничения. Это – ежедневный лимит на снятие средств – не более 300 тыс. руб., ограничиваются также перечисления, не более 500 тыс. руб. Срок действия карты классик – 3 -5 лет.

Руководители компаний, бизнес клиенты могут оформить:

- Золотую Визу Премиум с бесплатным обслуживанием;

- Визу Аэрофлот классик, которая стоит 450 руб. в год;

- Визу Аэрофлот золотую, бесплатно.

Алгоритм достаточно прост:

- При открытии карточного счета дарится 500 милей;

- Рассчитываясь картой за услуги Аэрофлота, получаете бонусы (мили) по курсу 1 миля =1 $ =1 € = 60 руб.;

- Заработанные мили можно использовать при покупке авиабилетов, для улучшения качества сервиса на борту.

Золотая карта Сбербанка для зарплатных клиентов

Какую платежную систему выбрать, определяет сам работодатель. Сбербанк выпускает золотую карту для зарплатных клиентов «Мир», Виза, МастерКард.

Преимущества ”золотого” пластика:

- Расчеты как в рублях, так и в иностранной валюте;

- Автоплатежи за ЖКХ, телефонию и другие расчеты;

- Автоплатеж по кредиту;

- Участие в бонусной программе, тысячи компаний и торговых центров сотрудничают со Сбербанком;

- Перечисления родным;

- Переводы в Копилку;

- Отсутствие лимита на овердрафт;

- Для постоянных участников зарплатного проекта предусмотрены льготные программы.

Главное преимущество золотой карты Сбербанка visa gold зарплатная в том, что она наделена международным статусом, и уровень обслуживания ее соответствующий. К тому же пластик хорошо защищен от подделок системой безопасности 3D-secure.

Золотая зарплатная карта Сбербанка имеет свои минусы и плюсы. Открытие пластика не предусматривает никаких первоначальных взносов. Деньги в банкоматах Сбербанка снимаются без комиссионных, но в сторонних банках возьмут 1 %. Первые три месяца СМС оповещения бесплатные.

Какие бывают виды карточек?

На 2021 год пользователям доступны Классическая (зарплатная), Социальная и Зарплатная Gold карта «МИР» от Сбербанка, разнящиеся по условиям и тарифам.

- Классическая выдается работникам в бюджетной сфере, а также всем желающим ее оформить;

- Социальная была специально разработана для пенсионеров, льготников и т.д.;

- Золотая карта выдается по решению руководства компании топ-менеджерам, ключевым постам предприятия — она дает больше балов при покупках и действует пять лет.

Выпуск кредитных карточек пока что не поддерживается, однако Сбербанк заявляет об их возможном скором введении. Разница между видами заключается в стоимости обслуживания, комиссии при снятии наличных прочим базовым условиям. Так как наиболее популярна именно Классическая карточка, то о ней и пойдет дальше речь (карта категории Gold подробнее рассмотрена здесь).

Какая может быть выгода от зарплатной карты

Финансовым организациям выгодно, чтобы сотрудники различных предприятий и организаций заключали у них договор об оформлении зарплатных карт. Многие граждане сегодня крайне редко снимают наличные деньги в банкоматах, оставляя свои средства в безналичной форме на счете, то есть эти средства фактически находятся в обращении финансовой организации, которая может на них заработать, например, оформив займ другому клиенту.

Для привлечения зарплатных клиентов многие банки разрабатывают специальные программы и условия, однако стандартные условия по дебетовым картам также могут отличаться выгодой и представлять интерес для держателя.

Как выбрать банк для начисления заработной платы

Выбор подходящего банка для начисления заработной платы нужно делать максимально ответственно. Стоит иметь в виду, что отзывы лицензий происходят не редко, однако средства клиентов банков находятся под страхованием в АСВ. То есть при возникновении каких-либо негативных событий в финансовой организации, клиент может потерять доступ к личным средствам на 2 недели и более.

Советы специалистов для выбора банка для начисления зарплаты:

- Лучше всего отдать предпочтение более крупным и известным банкам, поскольку у этих финансовых организаций проблемы могут возникать значительно реже.

- Стоит проверить рейтинг банка, который составляется крупными профильными организациями, и, если показатель довольно низкий, то доверять личные средства такому банку не стоит.

- Нужно ознакомиться с отзывами реальных клиентов для того, чтобы оценить важнейшие детали обслуживания и иного взаимодействия с кредитной организацией.

- Когда выбор сделан, стоит отслеживать новостную информацию касательно банка, где оформлена карта, чтобы быть в курсе изменений и приготовиться заранее к возникновению непредвиденных ситуаций.

Как открыть зарплатную карту самостоятельно

Как правило, такая карта выдается работодателем, но при желании ее можно заказать самостоятельно. Процедура получения не является сложной и не занимает много времени. Порядок оформления – это несколько последовательных этапов:

- В самом начале всегда встает вопрос: «Какой банк выбрать?». А выбирать придется из достаточно большого количества предложений. Для этого стоит изучить предложения разных финансовых организаций и, возможно, проконсультироваться с их специалистами – на основании ваших потребностей сотрудники банка подберут оптимальный вариант.

- Далее необходимо лично обратиться в отделение и заполнить заявление на выдачу пластика с указанием конкретной программы обслуживания.

- Последний этап – получение карты. Как правило, на ее выпуск уходит порядка 2-3 недель. Вместе с ней выдается памятка, где указан номер счета – эту информацию необходимо предоставить в бухгалтерию по месту работы.

При самостоятельном оформлении, заказывая карту важно помнить, что расходы на обслуживание будет нести именно владелец карты, а не работодатель. Сбербанк выдает и обслуживает зарплатный пластик бесплатно, предоставляет льготные кредитные ставки и возможность участия в бонусном проекте «Спасибо от Сбербанка»

Сбербанк выдает и обслуживает зарплатный пластик бесплатно, предоставляет льготные кредитные ставки и возможность участия в бонусном проекте «Спасибо от Сбербанка».

Карты Газпромбанка оснащены особым микропроцессором, что в разы увеличивает их безопасность, на пластике ВТБ24 можно копить мили и обменивать их на разные вознаграждения, а Альфа-банк выдает карты международного образца, которые действуют в любой точке мира. Как видно, каждое из предложений включает в себя массу всего хорошего.

Можно ли перечислить командировочные на зарплатную карту

Закон позволяет выполнять перечисление командировочных расходов на зарплатную карту, однако это должно быть зафиксировано в учетной политике компании или организации, чтобы избежать возможных недоразумений.

Для этого необходимы следующие условия:

- в договоре с обслуживающим банком должна быть указана возможность перечисления командировочных и иных денежных средств на счет сотрудника. В противном случае платеж может не пройти, так как в платежном назначении будет указано другое значение, что противоречит целям использования данных карт. То есть, бухгалтер организации или компании обязан предварительно уточнить в банке этот момент и внести соответствующие изменения в договор, при необходимости;

- издать соответствующий приказ, в котором будут содержаться данные относительно сотрудников, на зарплатные карты которых будут перечисляться командировочные;

- подготовить приказ о возможности проведения подобных платежей;

- командировка должна быть оформлена в соответствии со всеми нормами закона.

Последний пункт является самым важным, так как без его должного выполнения могут возникнуть претензии со стороны контролирующих органов.

Чтобы этого не произошло:

- должен быть подписан приказ о направлении работника в командировку;

- должны присутствовать командировочное удостоверение, документы, подтверждающие транспортные и иные расходы, договор на аренду жилья и прочее.

Бухгалтерия обязана предупреждать сотрудников о необходимости сохранения всех чеков и прочих бумаг.

Какие расходы относятся к командировочным

- затраты на проживание в пункте выполнения рабочих задач;

- проезд к месту назначения и обратно;

- транспортные расходы во время командировки;

- затраты на питание и некоторые другие услуги, без которых выполнение служебных обязанностей становится проблематичным.

Денежные средства могут выдаваться сотруднику на руки наличными, но большинство компаний и организаций предпочитают выполнять перевод командировочных средств на карту для зарплаты. Это удобно как работодателю, так и работнику, потому что пропадает необходимость посещения бухгалтерии, чем экономится время.

Нет никаких ограничений относительно использования зарплатных карт – они также могут обслуживаться в системе интернет-банкинга, с их помощью выполняются платежи в режиме онлайн и прочее.

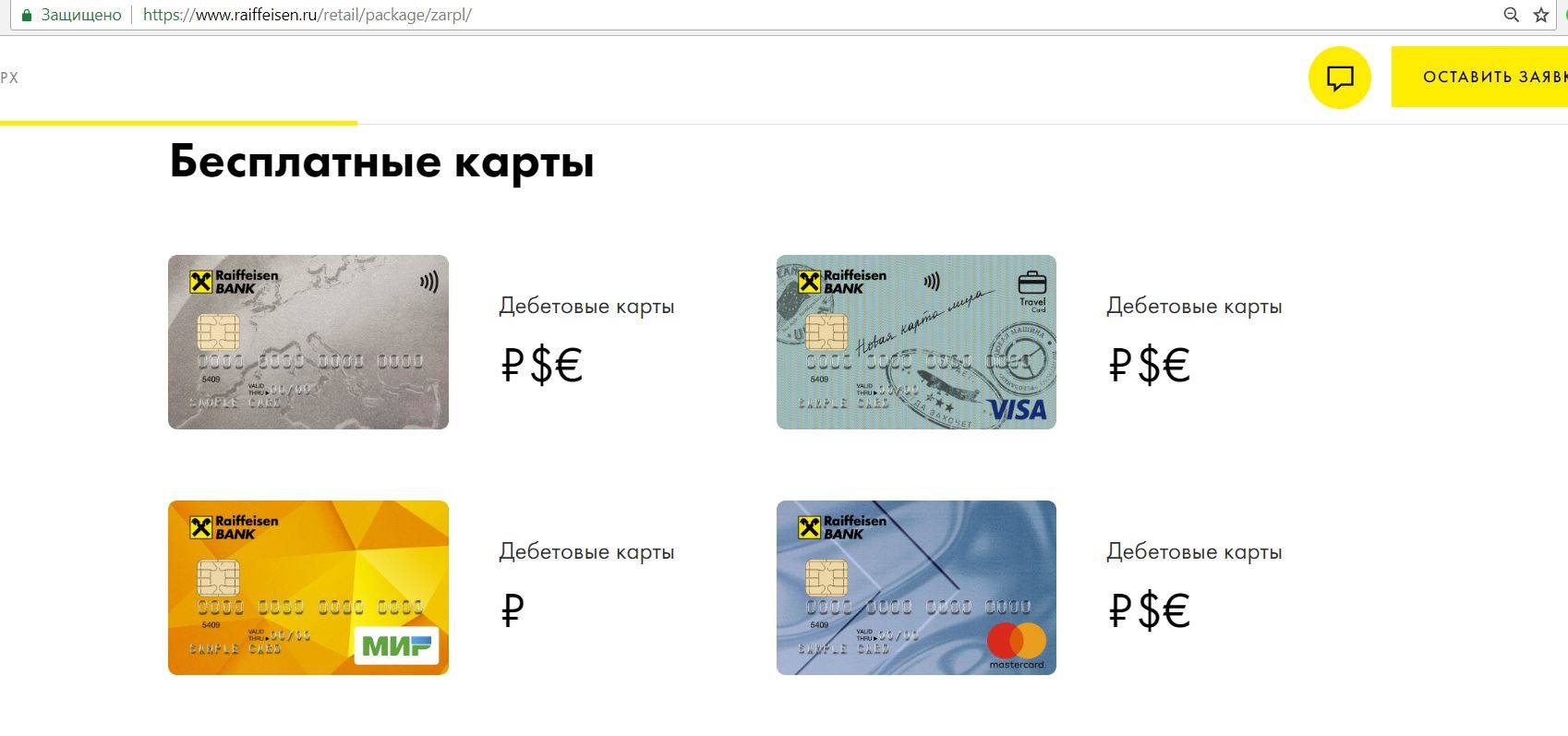

Пакет услуг «Зарплатный» Райффайзенбанка

Особенности комплекса / набора продуктов для индивидуальных зарплатных клиентов Райффайзенбанка:

- бесплатные классические дебетовые карты, включая (по желанию) мильную Visa Classic Travel;

- бесплатное снятие наличных в ATM эмитента и его банков-партнеров;

- дисконтная программа «Скидки для Вас!»;

- накопительный счет со ставкой 5%, а также депозит «Зарплатный» с повышенной ставкой.

Плюсы продукта:

- полное отсутствие комиссии за обслуживание;

- дисконтная программа;

- дополнительные карты и другие возможности.

Минусы:

- ограничение по размеру зарплаты — min 25 тыс. / мес.;

- SMS-информирование — 60 / мес.;

- отсутствие кэшбэка.

Список лучших зарплатных карт 2019 года

Зарплатные клиенты получают дебетовую карту с бесплатным обслуживанием и определёнными привилегиями.

Они могут бескомиссионно снимать наличные и пополнять карточный баланс через аппараты самообслуживания банка, выпустившего карточный продукт, и его партнёрской сети.

Индивидуальные зарплатные клиенты в некоторых случаях должны выполнять соответствующие требования банка, чтобы рассчитывать на бесплатное обслуживание.

Например, владельцы карты «Польза» от Хоум Кредит Банка обязуются ежемесячно тратить не меньше 5 000 рублей или иметь на остатке 10 000 рублей и более.

Ниже перечислены лучшие банки с зарплатными картами на 2019 год.

Предложение банка | Кэшбэк | Прочие плюсы |

| до 11% | бескомиссионные переводы до 20 000 ₽ в месяц; вывод наличных через любые аппараты самообслуживания без оплаты комиссионного сбора | |

| «МИР», JCB, MasterCard или Visa Связь-Банка | от 0,4 до 1% | начисление 5% годовых на сумму от 5 000 до 300 000 ₽; на меньшую или большую сумму начисляется 0,01% годовых |

| до 2% | бескомиссионный вывод наличных через любые банкоматы в пределах 150 000 ₽ в месяц; бескомиссионное перечисление в иные банки до 100 000 ₽ ежемесячно | |

| «МожноВСЁ» Росбанка | до 10% | начисление до 8% годовых на остаток спецсчёта |

| до 15% | начисление на баланс до 7% годовых; возможность вывода наличных без комиссии до 5 раз ежемесячно в любых банкоматах мира | |

| Tinkoff Black от Тинькофф Банка | до 30% | начисление на остаточный баланс до 10% годовых; бескомиссионное получение наличных от 3 000 до 150 000 ₽ в месяц через любые банкоматы мира; перечисление до 20 000 ₽ в месяц в любые банки без взимания комиссионного сбора |

«Альфа-Карта» от Альфа-Банка | до 2% | начисление на остаточный баланс до 6% годовых; бескомиссионный вывод наличных в банкоматах на территории РФ |

Какая зарплатная карта лучше, решать вам. Ознакомьтесь с основными преимуществами карточных продуктов, перечисленными ниже.

Виды зарплатных карт банка

Существует несколько типов зарплатных карт от Сбербанка. Разберем каждую из них более подробно.

Зарплатные карты МИР

Не смотря на то что карточки МИР от Сбербанка появились еще только в 2014 году, банк уже активно продвигает данный вид системы. Да и не только Сбербанк. МИР – это пластиковая современная карточка, которая выпускается банками уже более 3-ех лет. Наибольшую распространенность этот тип платежной системы получил в Севастополе и Крыме, где существовали банки, не имеющие возможность выпускать карты типа МастерКард и Виза. В настоящее же время практически все банкоматы и терминалы полуострова принимают оплату и выдают наличные с карт МИР.

Карта МИР от Сбербанка выглядит следующим образом:

Данная карта считается не менее безопасной, нежели ее аналоги, и имеет несколько уникальных элементов защиты, среди которых:

- Символ рубля, проставленный в виде голограммы, который появляется под определенным углом.

- Специальный встроенный микрочип.

- Голограмма МИР, расположенная на лицевой стороне.

- Ну и, конечно же, место для подписи владельца карты.

Собственно, имеются у карты и отличия от аналогов, среди которых:

Собственно, имеются у карты и отличия от аналогов, среди которых:

Именно классический тип карты предлагается тем клиентам, которые получают заработную карту от государства, работая при этом в бюджетных учреждениях.

Зарплатные карты Visa

Именно Виза является одной из самых популярных мировых платежных систем, которая, кстати, впервые появилась в Америке. Поэтому карту этой платежной системы подойдут не только людям, получающим заработную плату в рублях, но и осуществляющим платежи в долларах США.

Банком предлагаются следующие виды карт системы ВИЗА, описанные ниже.

Momentum – это карточка, которая оформляется клиентам совершенно бесплатно. Да и получить ее можно максимально быстро – в течение каких-то десяти минут. Зарплатной ее назвать сложно, так как она редко оформляется каким-то конкретным работодателем. Зато ее могут предложить в качестве аналога, если вы решили получать заработную плату на карту Сбербанка самостоятельно.

Momentum – это карточка, которая оформляется клиентам совершенно бесплатно. Да и получить ее можно максимально быстро – в течение каких-то десяти минут. Зарплатной ее назвать сложно, так как она редко оформляется каким-то конкретным работодателем. Зато ее могут предложить в качестве аналога, если вы решили получать заработную плату на карту Сбербанка самостоятельно.

Так же компанией предлагается классический вариант зарплатной карты Виза. И если при самостоятельном оформлении ее годовое обслуживание обходится в 750 рублей, то благодаря зарплатному проекту оно совершенно бесплатное.

Для руководителей банка предоставляется зарплатная карта платежной системы Виза «Золотая». По ней годовое обслуживание так же соверешнно бесплатное.

Так же клиентам банка предлагаются две уникальные карты платежной системы Виза от Аэрофлота:

Классическая карта Аэрофлот, годовое обслуживание которой по зарплатной программе составляет 450 рублей в год.

Золотая карта Виза Аэрофлот, которая выдается на индивидуальных условиях и годовое обслуживание которой бесплатное.

Особенность зарплатных карт Аэрофлот заключается в том, что, совершая ежедневные покупки с помощью данной карточки, вы накапливаете мили Аэрофлота, которые в дальнейшем можно потратить на билеты «Аэрофлота» или альянса SkyTeam.

Здесь все просто:

- Оформив зарплатную карту, вы сразу же получаете на счет 500 милей.

- Расплачивайтесь этой карточкой за покупки и услуги, и получайте приветственные мили от Аэрофлот. Так, за каждые потраченные 1 доллар, 1 евро или 60 рублей вы получаете 1 милю.

- В результате вы сможете обменять свои мили на билет на самолет, повысить свой класс обслуживания, либо купить услуги и товары партнеров программы. А можете поучаствовать в благотворительном проекте.

Золотые зарплатные карты Сбербанка

Какие возможности дарит Золота карта от сбербанка? Это – привилегированное обслуживание в отделениях самого Сбербанка и в банках-партнерах, программы с завышенными бонусами, а так же дополнительные скидки при оплате различных покупок. Кроме того, вся информация о держателе карты Золотая защищена новейшими разработками в области безопасности. Дополнительно оформляется карта для ребенка в возрасте от 7 лет.

Какие возможности дарит Золота карта от сбербанка? Это – привилегированное обслуживание в отделениях самого Сбербанка и в банках-партнерах, программы с завышенными бонусами, а так же дополнительные скидки при оплате различных покупок. Кроме того, вся информация о держателе карты Золотая защищена новейшими разработками в области безопасности. Дополнительно оформляется карта для ребенка в возрасте от 7 лет.

Годовое обслуживание такой карты обойдется вам в 3000 рублей, а срок использование карты составляет 3 года.

У такой зарплатной карты имеются следующие преимущества:

- Предоставляются дополнительные скидки от международных партнеров при оплате покупок за рубежом.

- Если за рубежом карта была утеряна, то наличные деньги выдаются дочерними банками.

- Дополнительная безопасность при совершении онлайн-покупок обеспечивается системой 3D-secure.

- За границей покупки совершаются без комиссии.

Ну и конечно же счет дополнительно может быть подключен к таким международным системам, как Вебмани, Яндекс Деньги и так далее.

Лучшие зарплатные карты: обзор банков

Обычно выгодные зарплатные карты предлагают наиболее крупные кредитные учреждения. В каком банке лучше получать зарплату — личный выбор, однако стоит изучить указанные ниже предложения.

Тинькофф Банк

У этого проекта достаточно преимуществ, среди которых:

- возможность снятия денег в любом банкомате;

- кэшбэк до 30%;

- начисление на минимальный остаток на карте 7% годовых;

- удобные мобильный и интернет-банк;

- 99 рублей ежемесячное обслуживание, но если кредит или вклад от 50 т. р., то обслуживание происходит бесплатно;

- бесплатные переводы на карты других учреждений.

Райффайзенбанк

Это крупная и стабильная организация, которая предлагает:

- возможность оформления до 3 дебетовых карт бесплатно;

- выгодные тарифы на ведение других счетов;

- сниженная ставка по кредиту;

- увеличенная ставка по депозиту.

Компания считается одной из наиболее стабильных на российском рынке. Думая, какую зарплатную карту выбрать, многие выбирают именно карту Райффайзенбанка. Этому также способствует то, что это дочерняя компания австрийского банка.

Но мало кто знает, что она является именно российской, так как по закону действие иностранных банков в России запрещено. Им требуется регистрироваться в России и оформлять лицензию ЦБ РФ.

Альфа-Банк

Входит в ТОП-10, но не предлагает особо выгодные условия.

Его предложения заключаются в:

- сниженной ставке по кредиту;

- повышенной ставке на депозиты;

- возможности наличия до 5 дебетовых карт бесплатно;

- обслуживании без комиссии.

А также есть много партнеров, через банкоматы которых возможно снятие денег без комиссии.

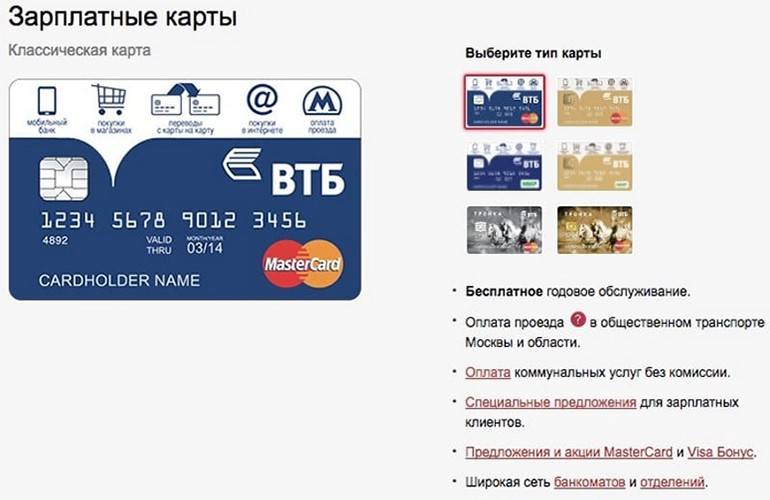

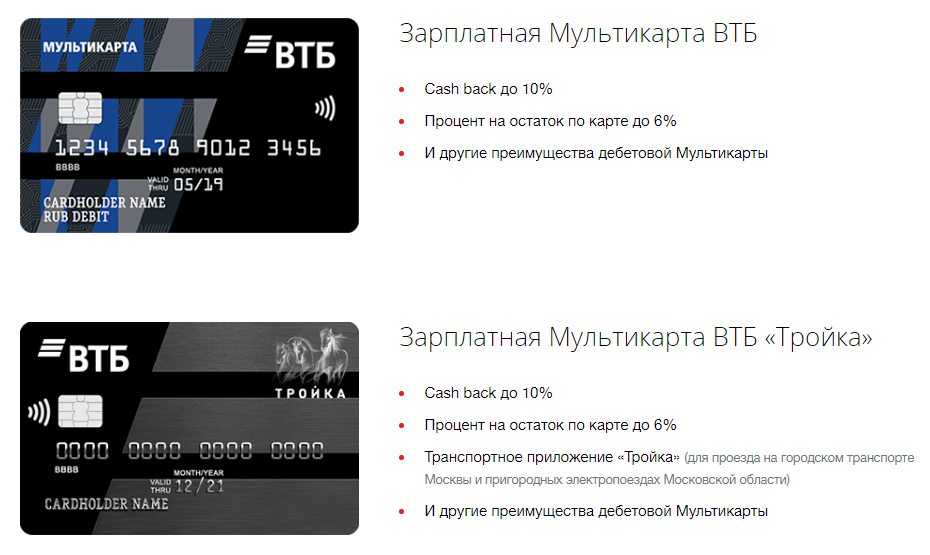

ВТБ

Крупная фирма с большой долей государственного капитала, которая предлагает:

- накопительный счет 6% на минимальный остаток;

- кэшбэк до 5%;

- льготные кредиты;

- отсутствие комиссий при работе через интернет-банк;

- скидки у компаний-партнеров до 30%;

- бесплатное оформление.

Существует много различных офисов обслуживания, поэтому многие работодатели выбирают именно его. Уровень обслуживания здесь значительно выше, чем в Сбербанке, а наличие государственного капитала является залогом стабильности этой организации.

Стоит понимать, что наличие зарплатного проекта и расчетного счета в одной и той же финансовой организации гарантирует льготное обслуживание. Поэтому работодатель заинтересован в комплексном обслуживании.

Лучшие зарплатные карты и условия банков в 2022 году

Все банки находятся в постоянной конкурентной борьбе за каждого из зарплатных клиентов, предлагая, согласно рекламе, наиболее выгодные условия и утверждая, что их карта самая нужная. Однако перед тем, как сделать выбор зарплатной карты, каждый человек должен тщательно изучить все предложения финансовых организаций, чтобы отдать предпочтение одной из них.

Ниже приведен рейтинг от банковских экспертов портала Много-Кредитов.ру, которые отобрали банковские карты с лучшими условиями по итогам текущего года.

1. Умная дебетовая карта от Газпромбанка

Представляет собой дебетовую карту с полным бесплатным обслуживанием и наличием бонусной программы. Эта карта подходит для начисления зарплаты, совершения покупок и других банковских операций.

Преимущества:

- Полностью бесплатное обслуживание вне зависимости от величины остатка и оборота средств, выпуск карты производится на бесплатной основе.

- Приемлемые тарифы для снятия наличных денег: предоставляется снятие наличных 3 раза в месяц без комиссии до суммы в 100 тысяч рублей. Далее начисляется комиссия в размере 1,5% от суммы снятия. Обналичить можно до 100 тысяч рублей в день и до 1,5 миллионов рублей в месяц.

- За оплату покупок начисляется кэшбэк до 10%. Держателю карты предоставляется выбор: пользоваться кэшбэком или получать бонусные мили, представляющие собой вид бонусных баллов, которые можно использовать на приобретение билетов и отелей в сервисе «Газпромбанк-Travel».

- Бесплатная доставка карты клиенту после ее оформления на любой адрес и в удобное время.

2. Дебетовая карта «Прибыль» от банка Уралсиб

Преимущества:

- Эта банковская карта заслуживает внимания клиентов, поскольку она имеет такие преимущества:

- Бесплатное обслуживание с наличием простых условий. Начисление комиссии не происходит, если клиент имеет на счете не менее 5 тысяч рублей и когда общая сумма покупок будет выше 1 тысячи рублей. Если данные условия не соблюдаются, тогда банк спишет комиссию за обслуживание карты в размере 49 рублей в месяц.

- Отличная программа кэшбэка: 1 балл начисляется за трату каждых 50 рублей за покупки. Эти бонусные баллы можно обменять на рубли в соотношении 2:1, но не чаще одного раза в год.

- За остаток по карте происходит начисление процентов по ставке 5,25% годовых. Процент в таком размере начисляется на сумму до 2 миллионов рублей, если оборот средств по карте составляет от 10 тысяч рублей ежемесячно.

- Выдача наличных денег бесплатно, то есть комиссия на снятие средств в банкоматах не начисляется, если операции превысят сумму 3 тысячи рублей.

- Бесплатная доставка оформленной карты курьером.

3. Дебетовая карта Tinkoff Black от банка Тинькофф

Преимущества карты:

- Выпуск этой дебетовой карты является бесплатным, а если карта применяется для начисления заработной платы, то обслуживание также будет бесплатным.

- На остаток средств по карте происходит начисление кэшбэка в размере 3,5% годовых. Также существует кэшбэк за оплату покупок, в том числе у партнеров, который может начисляться в размере до 30%.

- При снятии наличных средств от 3 тысяч рублей и выше, комиссия не взимается.

- Возможность пополнения дебетовых карт других финансовых организаций на сумму до 20 тысяч рублей без начисления комиссии.

- Доставка карты на любой адрес через 1-2 дня после оформления бесплатно.

4. Дебетовая карта «Польза» от Хоум Кредит Банка

Преимущества карты:

- Выпуск этой карты банк производит на бесплатной основе, обслуживание также бесплатно вне зависимости от условий.

- Процент кэшбэка начисляется в зависимости от вида покупки в размере до 30%, а оплата происходит в виде баллов, обмениваемых на рубли.

- Если сумма приобретений по карте превысит 7 тысяч рублей, то на остаток личных средств будут начислены 3%. При невыполнении этих условий начисление процентов на остаток средств не производится.

- Если клиент совершает покупки или производит иные траты по карте в размере от 30 тысяч рублей и выше, то ему начисляется повышенный процент на остаток личных средств в размере 5%.

- При начислении заработной платы на карту, снятие наличных в любых банкоматах происходит бесплатно. Если отчислений от нанимателя нет, тогда комиссия за снятие наличных е взимается только после суммы 100 тысяч рублей.

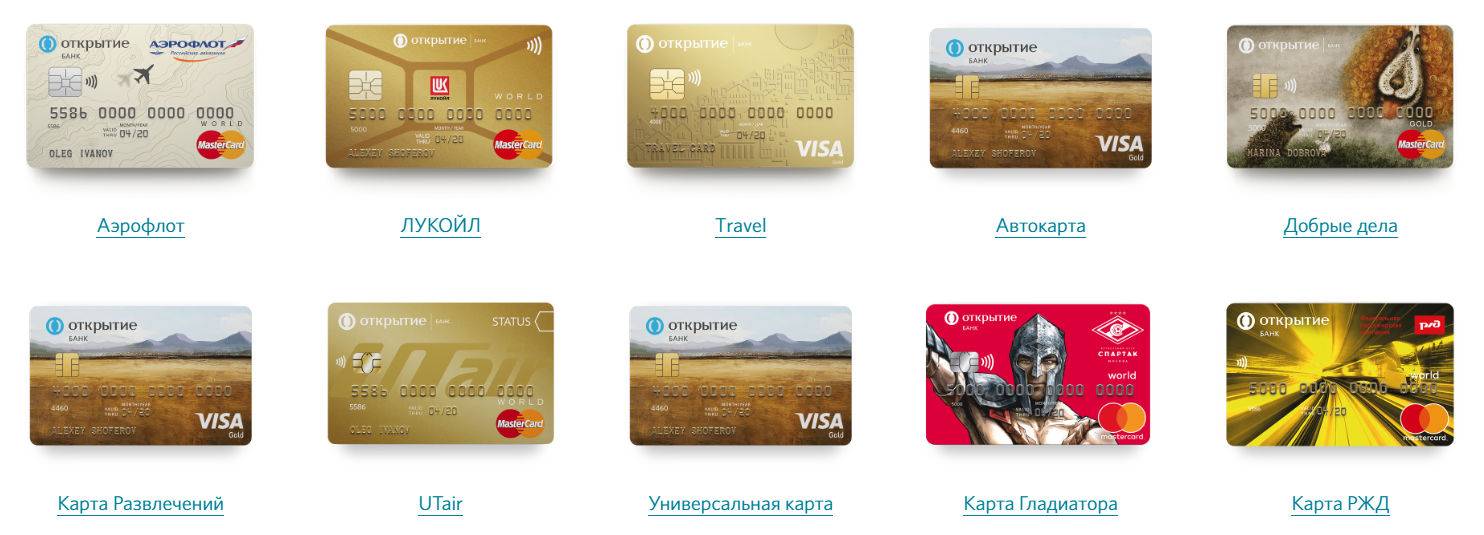

5. Дебетовая карта «Opencard» от банка Открытие

Положительные стороны:

- За выпуск данной карты банком взимается комиссионная плата в размере 500 рублей, но когда общая сумма покупок по этой карте превысит 10 тысяч рублей, оплата за выпуск компенсируется держателю в виде зачисления бонусов.

- Бесплатное обслуживание.

- Начисление кэшбэка происходит в виде баллов, которые можно потратить при любой покупке свыше 1,5 тысячи рублей.

- Начисление базового кэшбэка осуществляется в размере до 11%.

Итоги

Верно подобранная банковская карта для получения заработной платы представляет собой не только удобный инструмент для держателя, но и дает ему возможность заработать.

Так как граждане нашей страны не имеют ограничений в выборе банковской карты для зачисления зарплаты, то они могут не принимать предложение работодателя на участие в его зарплатном проекте, а отдать предпочтение другому банку, который они сочтут наиболее приемлемым. При чем самые современные и развивающиеся финансовые организации сегодня максимально ориентированы на клиентов, поскольку данное сотрудничество является взаимовыгодным.