Практический пример

Как пример рассмотрим условия по кредиту на образование компании «Интеза». Российский филиал итальянской финансовой организации, «Интеза» предоставляет кредиты на образование как в отечественных, так и в заграничных вузах. Но нужно сказать, что распространяется данное предложение лишь на несколько итальянских заведений: Italian cuisine school «Stile Italiano», Italian fashion school «Istituto Marangoni», University of Verona. На обучение в других государствах и по другим программам «Интеза» кредитов не выдает. Итак, каковы же главные условия кредитования?

филиал итальянской финансовой организации, «Интеза» предоставляет кредиты на образование как в отечественных, так и в заграничных вузах. Но нужно сказать, что распространяется данное предложение лишь на несколько итальянских заведений: Italian cuisine school «Stile Italiano», Italian fashion school «Istituto Marangoni», University of Verona. На обучение в других государствах и по другим программам «Интеза» кредитов не выдает. Итак, каковы же главные условия кредитования?

- валюта кредита: рубли;

- сумма кредита: 35000-1000000 рублей;

- стартовый платеж: нет;

- комиссии: нет;

- мораторий на досрочное закрытие: нет (при частичном досрочном закрытии ежемесячные платежи не пересматриваются, уменьшается период кредитования);

- процентная ставка определяется исходя из документов, которыми доказан доход, и периода кредитования: 14,5-17,5% годовых;

- период кредита: 6-84 месяцев (от полугода до 7 лет);

- наибольшая отсрочка: 24 месяца. В течение отсрочки ежемесячно погашаются проценты по кредиту;

- возраст клиента: от 23 до 45 лет;

- стаж работы: 12 месяцев;

- наименьший доход: 20 тысяч рублей;

- подтверждение дохода: 2-НДФЛ или справка по форме банка (в этом случае повышается процентная ставка).

Изучим пример. Предположим, обучение в университете Вероны стоит (в пересчете) 750 тысяч рублей. Студент собирается оформить кредит на 6 лет с отсрочкой 24 месяца. Проценты в данной ситуации будут равняться 17,5%, стартового платежа и комиссий нет.

В течение отсрочки платежа (первые несколько лет) ежемесячный платеж будут составлять проценты, начисленные на сумму кредита – 10938 рублей в месяц (273474 за два года). Причем сумма кредита останется одной и той же – 750 тысяч рублей.

С третьего года заемщик приступает к закрытию как процентов, и так и части основного кредита в форме аннуитетных взносов – по 22158 рублей ежемесячно, что за 4 года будет равняться 1041414 рублей.

Соответственно, общая сумма выплат равна 1314852 рублей, а переплата – 564852 (75% от суммы кредита).

Несмотря на то, что переплата кажется значительной, стоит сказать, что это предложение – одно из самых интересных. Дело в том, что «Интеза» не требует залога и поручительства в обеспечение кредита; стартовый платеж тоже не нужен.

Что такое Private International Student Loan?

Если перевести дословно, то это будет звучать так – частный международный студенческий кредит. Уже из одного только названия становится понятна суть: рассчитывать на получение такого займа могут только лица, не имеющие американского гражданства и желающие пройти обучение в одном из американских колледжей или университетов. Деньги в данном случае выдаются частными кредиторами или инвесторами, коими в большинстве случаев выступают банки.

Проблема в том, что в Америке существует практика выдачи денежных займов по кредитным историям. Очевидно, что не у многих иностранных учащихся таковая будет иметься в Штатах, у себя на родине — да, но получить эту информацию американские банки не в состоянии. А раз уж у вас нет в наличии кредитной истории, то нужно готовиться к серьезной проверке – банки должны быть уверены, что выдают деньги надежным людям. Поэтому для получения Private International Student Loan необходимо выполнить большое число условий, о которых мы поговорим ниже.

Особенности российского кредитования для обучения за границей

Довольно большое число российских банков выдает займы для получения образования за рубежом

Но перед тем как их оформить, нужно обратить внимание на то что условия предоставления средств в таком случае значительно жестче чем, к примеру, для обучения в отечественных ВУЗах. Это обуславливается тем, что банк идет на риск, выдавая средства той категории заемщиков, которая может остаться за границей и не вернуть их

Многие иностранные банк часто предлагают более выгодные условия кредитования, чем российские финансовые учреждения

Поэтому часть студентов, не сумевших получить займ в РФ, обращает свое внимание на программы зарубежных финансовых учреждений

Все банки выдающие образовательные кредиты в РФ подразделяются на два типа:

- Первый – рассматривает заявки и предоставляет средства для прохождения подготовки в любом учреждении.

- Второй – только в определенных ВУЗа, в рамках установленных программ. Такие финансовые учреждения, как правило, принимают участие в программах государственной поддержки определенных вузов.

При оформлении ссуды в финансовых учреждениях, зарегистрированных на территории Российской Федерации, большую роль играет образовательное направление, по которому планируется обучение. Так, свой приоритет финансовые организации отдают тем студентам, специальности которых востребованные на трудовом рынке.

Условия образовательных займов

Одна из главных особенностей такого вида займов заключается в отсрочке платежей на установленные в договоре сроки. Так, на момент получения образования обязательной оплате подлежат только проценты за пользование средствами.

Чаще всего банк переводит финансы не напрямую заемщику, а университету, с которым заключается договор. Некоторые финансовые учреждения предусматривают определенные льготы по таким займам. Так, к примеру, некоторые банки при успешной сдаче сессии могут снижать ставки.

Особенности обучения за рубежом

Обучение за рубежом более доступно благодаря кредитам на образование.

Граждане России традиционно стремятся обеспечить своим детям высшее образование, выбирая наиболее престижные специальности в известных вузах. Хорошим вариантом обеспечения молодежи благоприятного будущего является получение диплома об образовании от зарубежного учебного заведения. Наиболее популярными мотивами выезда за границу в образовательных целях являются:

- получение высшего или среднего образования;

- обучение на продвинутых языковых курсах;

- повышение квалификации и МВА;

- стажировка в известных компаниях с целью получения международного опыта работы.

Стоимость обучения различается в зависимости от выбранной программы. Если краткосрочные языковые курсы обойдутся в несколько сотен евро, то годовое обучение уже будет стоить 20-30 тыс. евро. Также влияют на стоимость обучения престижность учебного заведения и место него нахождения. Обучение в Великобритании будет намного дороже аналогичных учебных программ в Восточной Европе или на Мальте.

Именно поэтому рекомендуется сначала выбрать специальность, которая соответствует вашим способностям и желаниям, затем уточнить наиболее подходящую страну и статус учебного заведения. Руководствуясь отзывами студентов и выпускников, следует подобрать несколько вариантов учебных организаций и принять решение. Однако дополнительно надо учитывать, что в суммарные расходы на обучение будет дополнительно включаться стоимость проезда, проживания и питания. В таком случае использование заемных средств на оплату образования будет достаточно эффективным решением.

Рекомендации экспертов – на что обратить внимание

Несмотря на всю востребованность кредитов и займов на учебу, на практике далеко не каждый банк имеет в своей ассортиментной линейке кредитный продукт на эти цели. Специалисты в области экономики и финансов рекомендуют не сбрасывать со счетов и другие их предложения. Например – потребительское кредитование.

Такую услугу населению оказывают практически все компании и среди программ есть действительно выгодные варианты финансирования. Их требования и условия – стандартные, а вот переплата по процентам может быть на порядок ниже.

Нередко у желающих решить материальную проблему таким образом возникают сложности на этапе подачи документов. Как правило, специальные обучающие программы предполагают кроме типового пакета бумаг предоставление дополнительных документов. Часто требуется подтверждение факта зачисления, либо стоимость обучения студента. Иногда такие справки выдают крайне неохотно. Поэтому, прежде чем подавать заявку в конкретный банк, поинтересуйтесь заявленным компанией перечнем бумаг, и только после этого оставляйте запрос на кредитование.

Кроме того, можно расширить круг поиска. Не стоит ограничиваться только крупными, известными финансовыми организациями. Полезно провести мониторинг небольших банков регионального значения. У них и ставки бывают ниже, и требования к кандидатам на получение займа лояльнее.

И еще один момент. Одна из самых распространенных причин отказа – плохая кредитная репутация. В этом случае специалисты рекомендуют не отчаиваться – шанс получить финансирование есть. Нужно только внимательно читать условия – многие компании не привязываются к этому фактору. При этом следует понимать, что ставка по такому кредиту, естественно, будет на порядок выше, а общая сумма долга банку – больше.

Образовательные займы – один из популярных видов кредитования. Учитывая данный фактор, финансовые учреждения предлагают клиентам специальные продукты, ориентированные на тех лиц, кто желает пройти достойное обучение, но имеет на это достаточно средств. Ознакомившись с основными принципами получения образовательных займов, можно говорить как об их преимуществах, так и о недостатках

Чтобы минимизировать последние, важно изучить всю специфику этой процедуры, разобраться, какие условия будут удовлетворены с ее помощью, а также — что потребуется для его получения в каждом конкретном случае

Сравнение банков, дающих кредит на образование

Программы предлагаются не всеми кредитными организациями. Это вызвано высокими рисками сделки, а также тем, что постановление по субсидированию процентной ставки еще не вступило в силу.

1 Сбербанк

До 2017 года в банке работала программа «Образовательный кредит с государственной поддержкой».

На сегодняшний день работа программы приостановлена, до вступления в силу постановления №197 от 26.02.2018г.

По программе оплачивалось до 100% стоимости обучения, процентная ставка составляла 7,5% годовых, срок кредитования определялся как время обучения + 10 лет, предоставлялся льготный период пользования заемными средствами.

Для оформления кредита не требовался залог или поручительство, оформить сделку можно было с 14 лет без учета платежеспособности.

2 Почта банк

Компания предлагает кредитный продукт «Знание-сила»:

Условия оформления:

- Получить кредит можно на обучение в тех ВУЗах, перечень которых имеется на сайте банка. При отсутствии учебного заведения в списке, следует оставить заявку на его внесение;

- Максимальная сумма предоставления 2 млн. р.;

- Срок до 150 месяцев, во время обучения выплачиваются только проценты, основной долг начинает гаситься после окончания учебы;

- Процентная ставка 14,9–27,9% годовых;

- Для рассмотрения заявки требуется предоставить: паспорт, СНЛИС, справку о доходах;

- Кредит предоставляется гражданам РФ с 18 лет, которые имеют постоянную регистрацию, минимальный стаж 3 месяца, постоянную работу;

- У заемщика не должно быть открытых просрочек;

- Если кредит оформляет не сам учащийся, то он должен выступать созаемщиком по договору.

Заявка рассматривается в течение 3 дней.

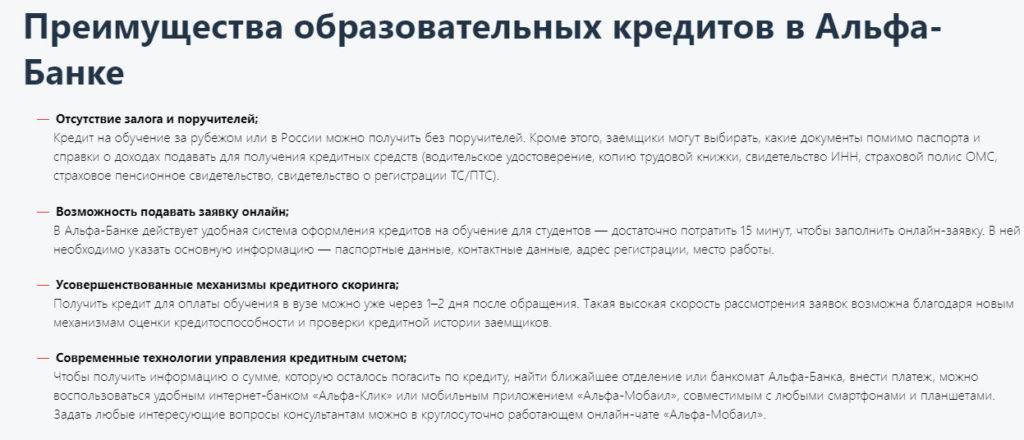

3 Альфа Банк

Кредитная организация реализует программу «Кредит на обучение»:

Условия предоставления:

- Максимальная сумма кредита составляет от 1,5 до 3 млн. р. На максимальную сумму могут рассчитывать владельцы зарплатных карт;

- Срок кредита до 7 лет;

- Ставка от 11,99%, независимо от наличия/отсутствия страховки;

- Залог и/или поручительство не требуются;

- Заемщик должен быть гражданином РФ, иметь постоянную регистрацию в регионе нахождения представительства банка, быть старше 21 года, иметь постоянный чистый доход не менее 10 тыс. р. в месяц, стаж от 6 месяцев;

- Для рассмотрения заявки необходимо собрать пакет документов: паспорт, СНИЛС (ИНН, права), ПТС на автомобиль (на недвижимость, имеющуюся в собственности, полис добровольного страхования, копию трудовой книжки), справку 2 НДФЛ.

4 Запсибкомбанк

Кредитная организация имеет более 80 отделений и представительств во многих регионах РФ, в т. ч. Москве, Екатеринбурге, Нижнем Новгороде, Челябинске и т. д. В банке предлагается программа «Кредит на образование»:

Условия выдачи:

- Заемщик получает возможность оплатить учебу в ВУЗах России до 80% стоимости заемными средствами, 20% вносит самостоятельно;

- Максимальный срок 5 лет;

- Ставка от 12,9 до 18,9% годовых, в зависимости от статуса заемщика, суммы кредита, подключения к программе «Финансовая защита»;

- Предоставляется в виде открытия кредитной линии, проценты начисляются только на фактическую задолженность;

- Обеспечением может являться залог недвижимости, автотранспорта, депозита, поручительство физического лица. При хорошей платежеспособности рассматривается вариант оформления сделки без обеспечения;

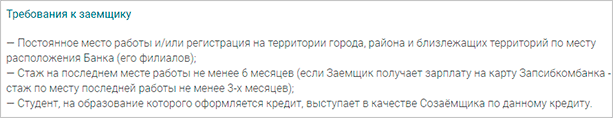

- Заявку могут подать граждане РФ, проживающие в регионе, который обслуживается банком, с минимальным стажем 6 месяцев, имеющие постоянный достаточный доход.

Заявку на кредит можно оформить онлайн, срок рассмотрения до 4 дней.

Запсибкомбанк

Отличительные особенности

Условия программы кредитования, которые я рассмотрела для Почта Банка, отвечают требованиям государственной программы субсидирования. Этого нельзя сказать о Запсибкомбанке.

По сути, это обычный потребительский кредит. Отличия от Почта Банка:

- нет льготного периода, выплаты начинаются с первого месяца учебы;

- максимальный срок займа – 5 лет;

- кредитная сумма может покрыть только до 80 % стоимости обучения;

- величина процентной ставки зависит от доходов и обеспечения (поручительство, залог);

- минимальная ставка – 11,5 % годовых.

Условия кредитования

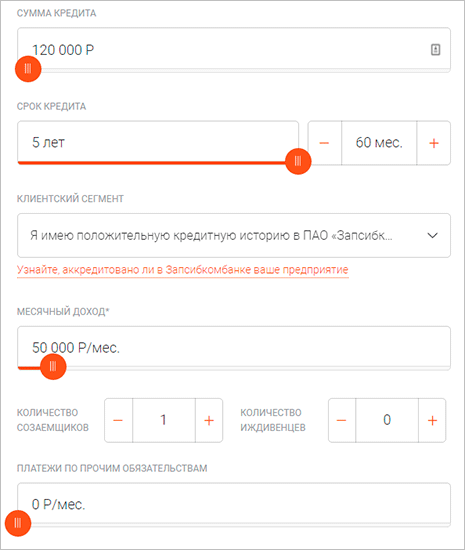

Размер процентной ставки зависит в том числе и от того, получаете ли вы зарплату в банке, являетесь ли работником бюджетной организации и какую кредитную историю имеете, а также от суммы и срока кредитования.

Заемщиком выступает, как правило, кто-то из родителей. Студент – созаемщик. Я исходила из того, что заемщик не получает зарплату в Запсибкомбанке и не работает в бюджетной организации, но имеет положительную кредитную историю. Получились вот такие результаты.

| Категория клиентов | Процентная ставка | |||

| сумма кредита | до 6 месяцев | до 2 лет | до 5 лет | |

| Без обеспечения | от 100 000 руб. | 11,5 | 14,5 | 14,5 |

| до 100 000 руб. | срок до 3 лет – 18 % годовых | |||

| Под залог недвижимости | 12,5 |

На сайте есть кредитный калькулятор. Я задала исходные данные.

По этим исходным данным банк установил мне ставку в 16 % годовых. Платежи аннуитетные, т. е. одинаковые на весь период кредитования.

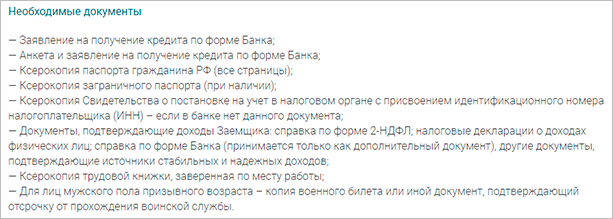

Требования к заемщику и необходимые документы.

Особенность образовательного кредитования в Запсибкомбанке – деньги могут выдаваться на каждый год обучения или на все время сразу по выбору заемщика.

Образовательный кредит 2018 – самые привлекательные предложения банков

Получить целевое финансирование в банке непросто. Это объясняется высоким риском невозврата взятых в долг, средств, поскольку заемщик, в основном, не имеет стабильного дохода, позволяющего вносить платежи.

Да и обещанное государством, субсидирование этой группы лиц, пока еще не актуально. Рассмотрим более детально топ-предложения от банков, предоставляющих услугу целевого кредитования студентов.

Сбербанк России

Его услуги самые выгодные, но и требования заявлены серьезные. Максимальная сумма может достигать стоимости полного образовательного курса, что позволяет полностью решить проблему недостаточности средств. В 2019 году банк предлагает воспользоваться любым из предложенных вариантов финансирования:

- с федеральной поддержкой государства – участвовать в программе могут только те лица, кто учится на востребованных специальностях, а само учебное заведение есть в списке участников проекта. Ставки по кредиту, сроки возврата и сумма к выдаче – все решается индивидуально. Залоговое обеспечение и поручительство в данном случае, не нужно;

- обычный потребительский кредит – осуществляется без государственного финансового вмешательства. При этом человек вполне может рассчитывать на пониженную ставку и лояльное отношение.

Кредит студентам в Почта Банк

К услугам потенциальных клиентов специальный продукт «Знание-сила».

Стать его участником можно на следующих, заявленных организацией, условиях:

- учебное заведение, в котором будет обучаться заемщик, должно быть в специальном перечне, регламентированном нормативными документами. Если в списке ВУЗа нет, потребуется дополнительная заявка на его внесение;

- предельная сумма к выдаче – 2 миллиона рублей;

- срок полного возврата денег – с учетом тела кредита и переплаты по процентам – 150 месяцев. При этом сначала, пока человек учится, он платит только сумму по ставке, основной долг гасится после получения диплома;

- заемщик должен быть совершеннолетним, иметь постоянную регистрацию и хорошую кредитную репутацию.

Справка! В случае если на момент заключения сделки с банком, клиенту нет 18 лет, вместо него кредит может быть оформлен другим лицом, но сам студент обязан стать созаемщиком. Таким образом, он будет нести юридическую ответственность перед компанией при не возврате средств.

Альфа Банк

Учреждение реализует проект «Кредит на обучение», в рамках которого лицо получает:

- ставку по процентам – от 11,9% в год;

- сумму в размере 1,5 миллионов рублей. При необходимости и соответствующих условиях эта величина может быть пересмотрена в сторону увеличения;

- срок кредита – 60 месяцев;

- отсутствие привязки к наличию страхового полиса;

- залоговое и поручительское сопровождение – не обязательно.

Требования к кандидатам и пакет документов — стандартные. Также можно взять обычный потребительский кредит.

Ренессанс Кредит

Стоит отметить, что эта компания не имеет целевых кредитных продуктов на обучение. Однако альтернативным решением может стать потребительский займ. Его условия не менее привлекательны:

- сумма по договору – до 700 000 рублей;

- время, в течение которого нужно вернуть средства – от 24 до 60 месяцев;

- базовая ставка – от 13,99% в год;

- процент отклонения заявок – минимальный.

Явным преимуществом финансовой политики банка можно считать быстрое принятие решения – узнать результат и получить необходимую сумму можно уже в день подачи заявки. Конечно, при условии ее одобрения.

Как получить кредит на образование? Требования к заемщикам

Абсолютное большинство банков, которые предлагают целевые займы на образование, предоставляют их с 14 лет. Понятное дело, что справку о зарплате такой заемщик предоставить не может физически, поэтому необходимый пакет документов придется собрать близким родственникам или родителям, которые выступят в роли созаемщиков. Помимо справок о зарплате и сканкопии трудовой книжки, у поручителей должна быть хорошая кредитная история.

Абсолютное большинство банков, которые предлагают целевые займы на образование, предоставляют их с 14 лет. Понятное дело, что справку о зарплате такой заемщик предоставить не может физически, поэтому необходимый пакет документов придется собрать близким родственникам или родителям, которые выступят в роли созаемщиков. Помимо справок о зарплате и сканкопии трудовой книжки, у поручителей должна быть хорошая кредитная история.

Если сумма кредита будет большой, то возможно банк потребует залоговое обеспечение (автомобиль, квартира, земельный участок и другое ликвидное имущество в собственности). Например, по образовательному займу с господдержкой в Сбербанке не нужно предоставлять документы, подтверждающие доход поручителей, залог также не требуется.

Перед оформлением кредита потенциальный заемщик должен сдать вступительные экзамены в выбранный ВУЗ, предоставить банку договор об оказании платных образовательных услуг с конкретным учебным заведением. Также нужно забрать из ВУЗа платежный документ с указанием суммы обучения, реквизитов для перевода средств и т.д.

Помимо прочего, у заемщика должно быть российское гражданство и прописка в городе присутствия банка. Также нужно будет предоставить аттестат об окончании школы, паспорт, свидетельство о рождении, а также разрешение от органов опеки/попечительства и родителей на получение ссуды, если заемщику нет 18 лет. Разрешение должно быть заверено нотариусом.

Стоит отметить, что заемщики, находящиеся под попечительством, не смогут получить образовательный кредит до достижения совершеннолетнего возраста.

Кредит на образование за рубежом

Российские банки выдают кредиты на обучение не только в нашей стране, но и за границей. Причем выдача денег осуществляется, как правило, в национальной валюте. С учетом нестабильного курса рубля по отношению к доллару США и евро, данный факт имеет существенное значение.

Получить образовательный кредит в России довольно просто. Родители студента должны выступить поручителями. Кроме стандартного пакета документов, необходимо предоставить договор с иностранным учебным заведением. На подобные займы распространяются все условия, характерные для стандартных образовательных программ.

Как взять кредит за границей под низкий процент?

Для сравнения: в России можно оформить займ с процентной ставкой 15-20%, а за рубежом – около 6%.

Взять кредит в иностранных банках в основном резиденты

Кроме того, есть несколько нюансов, на которые стоит обратить внимание:

- Лицо, желающее взять на себя кредитное обязательство должно иметь вид на жительство или проживает постоянно на территории, где намеревается взять ссуду;

- Исправно платит налоги;

- Имеет в стране некую собственность;

- Оформляет ипотеку на недвижимость за рубежом;

- Не имеет отрицательную кредитную историю в своей стране;

- Есть родственники в стране-кредиторе.

Из всех перечисленных вариантов, наиболее удобен последний. Он самый незатратный и наиболее реален.

Волокиты с документацией в Европе, не меньше, чем в РФ. Необходимо предоставить:

- Загранпаспорт;

- Справка подтверждающая ваши доходы;

- Документы из налоговой инспекции, которые подтверждают тот факт, что у вас нет никаких задолженностей;

- Бумаги, подтверждающие ваши регулярные расходы;

- Трудовой договор;

- Все документы на владение недвижимостью в РФ;

- Документы, которые подтверждают подлинность места проживания и другой информации о потенциальном заемщике;

- Другие справки по требованию финансовых учреждений.

Кредит за границей через интернет онлайн

Взять кредит за границей посредством интернет можно только прибегнув к услугам Web Money или других подобных организаций. Выдаваемая сумма не будет большой, к тому же, срок займа тоже будет маленьким.

Можно ли взять кредит за границей для покупки жилья в России?

Взять ссуду в Швейцарии или любой другой стране под маленький процент, чтобы потом купить квартиру в нашей стране, вполне реально. Нужно пройти несколько этапов:

- Нужно открыть счет в заграничном банке, затем уведомить об этом ЦБ РФ. Сам кредит будет зарегистрирован. Это не повлечет для вас никаких последствий;

- Оформить залог. Крайне важна ликвидность имущества, гарантия, рейтинг банка;

- Нюансы этого проекта.

Наймите хорошую консалтинговую компанию. Специалисты окажут вам помощь от начала и до конца всего процесса.

Как взять кредит за границей и положить на депозит в России?

Проще всего взять ссуду тем, кто получил ВНЖ в иностранном государстве, является резидентом. Многие финансовые учреждения при выдаче денег не интересуются тем, на какие цели они пойдут. Однако некоторые предприятия предоставляют денежные средства только на определенные нужды. Например, для покупки квартиры. Так что, следует тщательно отнестись к выбору банка.

Размер гарантий

Теперь давайте определимся, сколько же в среднем придётся положить на счёт. Считаем только сумму прожиточного минимума, не включая расходы студента на оплату обучения, билеты и аренду жилья.

Прожиточный минимум в странах ЕС разный. В Швейцарии в 2020 году этот показатель находится на уровне 2,2 тыс. евро в месяц (26 778 евро в год), в Швеции и того больше 2,5– 2,6 тыс. евро в месяц (30 тыс. евро в год).

В странах Восточной Европы всё иначе. В Польше, к примеру, достаточно иметь 700 злотых в месяц (эквивалент в год – 1,8 тыс. евро), в Чехии – от 3-3,5 тыс. евро в год.

Узнать информацию о прожиточном минимуме в интернете не составляет труда, но смотрите на официальный показатель, а не на реальный минимум, который может быть гораздо выше.

В банк придётся положить не менее 2-30 тыс. евро на год обучения в зависимости от выбранной страны ЕС.

Если получится больше, это только приветствуется.

Суммы, которые требуют от иностранных студентов посольства разных стран ЕС.

таблица скроллится вправо

| Страна ЕС | Сумма на счету на год обучения для претендентов на получение долгосрочной визы D* |

|---|---|

| Италия | 453 евро в месяц или 5436 евро в год |

| Испания | 537,84 евро на месяц или 6454 евро в год |

| Чехия | 81,4 тыс. чешских крон в год (эквивалент 3 тыс. евро) |

| Польша | 8,4 тыс. злотых в год (эквивалент минимум 1,8 тыс. евро) |

| Швейцария | 2,2 тыс. евро в месяц или 26 778 евро в год |

| Франция | 615 евро в месяц или 7380 евро в год |

| Германия | 861 евро в месяц или 10332 евро в год |

*К указанной сумме добавляются средства на аренду квартиры или оплату общежития, стоимость авиабилетов, оплату обучения в ВУЗе, если они ещё не внесены.

Условия получения кредита.

Получить кредит на образование для студентов возможно с 14 лет. Для этого потребуется созаёмщик в лице родителей. В остальном условия те же, что и для совершеннолетних.

Для оформления кредита потребуется:

- удостоверение личности;

- справки, подтверждающие доход (личный либо созаемщиков);

- договор с учебным заведением на получение платного образования;

- копия лицензии учреждения на ведение образовательной деятельности;

- документы на залоговое имущество (если таковое имеется).

В остальном условия в различных банках могут отличаться. В некоторых — обязательным пунктом является страхование жизни либо потеря трудоспособности. Существуют банки, которые так же предлагают дополнительную помощь в решении материальных вопросов.

Порой выплаты займа осуществляются траншами, то есть по мере надобности, например, за каждый семестр отдельно. Такой вариант выгоден и заемщику, и займодателю. Во-первых, проценты начисляются только на выплаченную сумму, во-вторых, это некая страховка для банка, если студент вдруг прекратит обучение, то ему придется вернуть лишь выплаченную часть кредита на его обучение.

Получение кредита на образование в 2021 году

Для получения денег многого не требуется.

Берете документы и идете в выбранный банк. Документы аналогичные тем, которые требуются для потребительских кредитов. Единственное дополнение — договор об оказании платных услуг, заключенный с вузом, в котором указан расчетный счет.

Идем дальше. Если вы несовершеннолетний, берите родителей и идите к нотариусу для оформления их согласия. Не удивляйтесь, если отдельные банки потребуют от вас застраховать жизнь и трудоспособность. На этом странности и удивления заканчиваются.

Далее обычно:

- собираете документы и оформляете заявку;

- ждете одобрения вашей заявки и подписываете договор;

- получаете деньги на руки или следите за их переводом на счет учреждения образования.

Особенности кредитования

Кредит на образование, в отличие от других форм кредитования, предполагает льготный период. Не все банки, но большинство, дают возможность на протяжении учебы погашать только проценты, а основную сумму — в период после учебы.

У отдельных банков льготный период составляет 1 год.

Найди банк, кредитующий на образование, довольно просто, так как большинство из них работает с ведущими вузами страны и даже дают деньги на оплату учебы в зарубежных учебных заведениях.

Если вы планируете учиться в стране, то получите рублевый кредит, а если за рубежом — в евро или долларах.

Важно отметить, что если вы планируете получить льготный кредит (так называемую господдержку), то сделать это получится только в случае поступления в отечественный вуз. Кредит на образование для студентов с господдержкой для обучения за границей не выдается: можно получить только обычный потребительский на образование

Что нужно знать о льготном кредите

Для льготного действуют почти те же требования, что и для обычного потребительского на образование. Все они перечислены выше.

Но я бы хотел еще остановиться на отдельных нюансах льготного кредитования:

- опция продления льготного периода на время академического отпуска;

- в случае отчисления, выплаты и льготный период закончатся, а ставка вернется к обычному показателю;

- при переводе на бюджет, выплаты прекращаются без изменений изначальных кредитных условий;

- если после окончания учебы студент не трудоустраивается, он все равно вынужден выплачивать основную сумму — ее могут уменьшить, чтобы облегчить процесс выплат;

- опция досрочного погашения;

- возможность получения госсподдержки до 35 лет и при наличии нескольких высших образований.

Кредит на образование в Сбербанке выдается льготный (целевой).

На какие цели можно получить кредит

Есть несколько вариантов обучения, на которые кредитуют:

- первое и второе высшее образование;

- профессиональная подготовка в училищах и колледжах;

- магистратура и аспирантура;

- повышение квалификации.

Кредит выдается вне зависимости от формы обучения. Главное, чтобы вуз был одобрен банком.

Сравнение кредитных предложений

Почта Банк | Европа Банк | Сбербанк | |

Срок кредитования | до 12,5 лет | 0,5-1 год | Льготный период — срок обучения + 3 месяца. Срок погашения — 10 лет. |

Обеспечение | нет | нет | нет |

Страхование | да | нет | нет |

Годовая процентная ставка | 14,9 % в случае страхования 27,9 % базовая ставка | 28,9 % | 8,5% 4,51% годовых возмещаются государственным субсидированием |

Погашение | С отсрочкой погашения основного долга до окончания обучения | Каждый месяц равными долями | В течение 10 лет после окончания учебы, возможно досрочное |

Вузы | Возможность добавить | Из списка банка | Из списка банка |

Перечисление средств | На счет заемщика | На счет вуза | На счет заемщика |

Покрытие расходов | 50 тыс — 2 млн рублей | 100% | 100% |