Как рассчитывается сумма кредита

Лимит рассчитывается индивидуально, в зависимости от количества оформленных сотрудников и даты заключения договора с банком. Чтобы узнать, какая сумма положена вам, перемножьте между собой:

- МРОТ с учетом региональных коэффициентов и надбавок, а также страховых взносов в размере 30% от МРОТ;

- количество официально оформленных работников на 1 июня 2020 года;

- количество месяцев с заключения договора по 1 декабря 2020 года.

В итоге должна получиться формула вида: (А+А*30%)*В*С.

Например, в кафе работает 10 сотрудников, а кредит был взят в июне 2020. Рассчитаем максимальный размер кредита:

(12130 + 12130*30%)*10*6 = 946 140 рублей

Однако получить всю сумму единовременно нельзя. Выплата производится траншами. Размер разовой выплаты считается по формуле:

МРОТ с учетом надбавок и страховых взносов*2*число сотрудников

Кафе сможет получить единовременно (12130+12130*30%)*2*10 = 315 380 рублей. Ежемесячные переводы на эту сумму будут продолжаться до исчерпания кредита.

Важно! Чем раньше оформлен договор, тем длиннее базовый период (количество месяцев). Следовательно, наибольшие суммы получат заемщики, подписавшие документы в июне

Меньше всего получат те, кто придет в банк в ноябре.

В случае, если договор с банком оформлен не в июне, а в июле или августе, наше гипотетическое кафе получит гораздо меньше денег, так как базовый период уменьшится с 6 месяцев до 5 и 4 соответственно.

(12130+12130*30%)*10*5 = 788 450 рублей – максимальная сумма при оформлении в июле.

(12130+12130*30%)*10*4 = 630 760 рублей – максимальная сумма при оформлении в августе.

Если работодатель протянет с оформлением кредита еще один месяц и придет за ним в сентябре, он лишится еще 157 690 рублей.

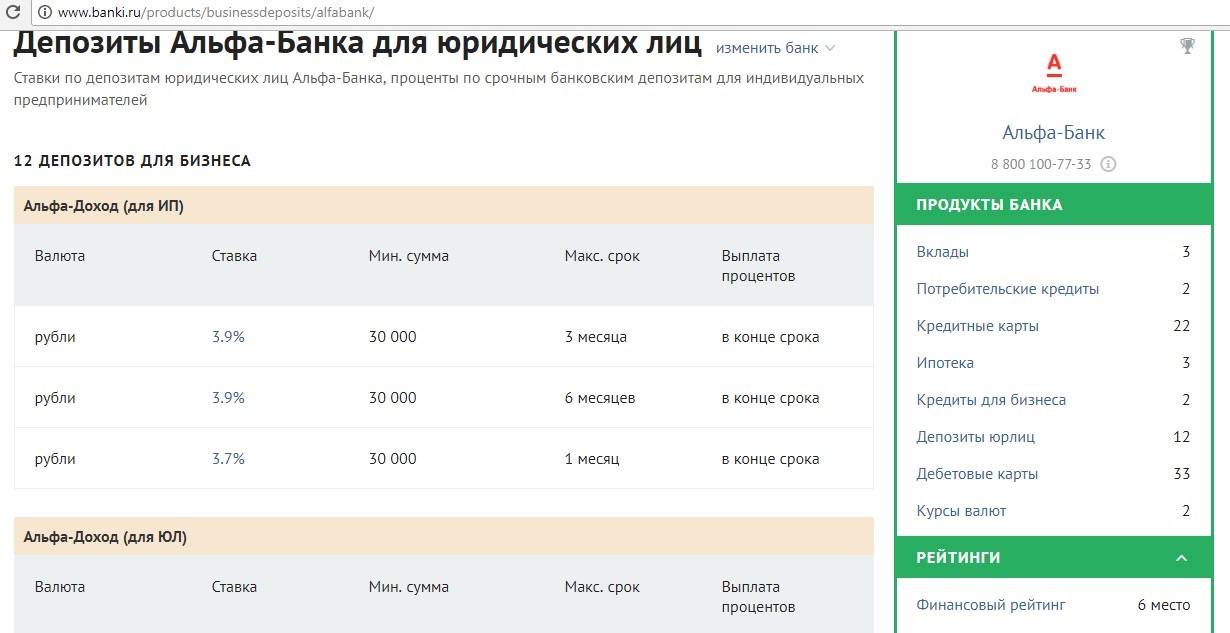

Условия

Клиентам Альфа-Банка доступно несколько видов депозитных счетов для бизнеса. Различаются они набором опций. Вы можете выбрать наиболее подходящий продукт в зависимости от особенностей вашего бизнеса:

- Непополняемый. По условиям договора разместить средства можно на определенный срок, по истечении которого накопленные деньги нужно забрать. Проценты на срочных депозитах могут выплачиваться ежемесячно, ежеквартально либо в конце срока. При досрочном возврате суммы банк применяет штрафные санкции. Начисление процентов происходит в размере 0,5 ставки «До востребования» для физических лиц.

- Пополняемый. В соответствии с условиями договора клиент имеет право вносить дополнительные средства помимо основной суммы. При этом процентная ставка остается неизменной на протяжении всего периода. Это удобно для клиентов, планирующих увеличить размер вклада за счет дополнительных взносов. Минимальная первоначальная сумма составляет для юридических лиц 500 000 рублей, для ИП – 50 000 рублей. Разместить средства можно на срок от 3 до 18 месяцев. Дополнительный взнос составляет от 25 000 рублей /25 000 долларов/25 000 евро. За месяц до окончания срока вклада внесение средств становится невозможным.

- Депозит с возможностью частичного или полного возврата. В течение срока действия договора клиент имеет право забирать всю сумму вклада или ее часть, но не менее 25 000 рублей. На средства, возвращенные со счета досрочно, проценты начисляются пропорционально сроку фактического размещения. Минимальная сумма для досрочного возврата составляет 25 000 рублей. Срок размещения составляет от 3 до 18 месяцев, но его можно увеличить до 36 месяцев. Преимущество продукта в том, что клиент может получать доход от временно свободных средств, даже если срок размещения невелик.

- Пополняемый с правом частичного возврата. Вкладчик может совершать дополнительные взносы и возвращать часть средств, оставляя минимальный остаток на счете – не менее 50% от начальной суммы вклада. Депозит позволяет клиенту управлять ликвидностью предприятия. Первоначальная сумма вклада составляет 500 000 рублей (50 000 долларов/50 000 евро) для юрлиц, 50 000 рублей – для ИП. Срок размещения средств на депозитном счете – от 3 до 18 месяцев.

Чтобы открыть бизнес-вклады в Альфа-Банке, необходимо заполнить соответствующее заявление – в онлайн-режиме или в отделении, указав:

- название организации и направление деятельности;

- почтовый или юридический адрес;

- ОГРНИП или ОГРН;

- сумму и срок вклада.

Без открытия счета

Альфа-Банк первым на российском финансовом рынке запустил онлайн-депозиты для юридических лиц. Их особенность в том, что для размещения средств и получения прибыли по вкладу не нужно открывать расчетный счет. Для открытия депозитного счета достаточно зарегистрироваться в системе интернет-банкинга. Доступ к сервису предоставляется бесплатно.

Размещение финансов на онлайн-депозитах без открытия расчетного счета в Альфа-Банке позволяет любым клиентам пользоваться этим удобным сервисом.

Чтобы размещать средства в интернет-банке, необходимо подписать соответствующее соглашение. Порядок действий при этом будет таким:

- Ознакомьтесь с условиями соглашения.

- Войдите в интернет-банк в раздел «Сервисы», затем – «Депозиты».

- Примите условия соглашения.

Важно! Присоединиться к соглашению можно, направив через систему «Альфа-Бизнес Онлайн» заявление, подписанное электронной подписью, либо оформив документы в отделении банка. На оформление депозитов в онлайн-банке уходит не более минуты

Минимальная сумма первоначального взноса составляет 50 000 рублей (для ИП). Разместить средства на счете можно на срок от 1 дня

На оформление депозитов в онлайн-банке уходит не более минуты. Минимальная сумма первоначального взноса составляет 50 000 рублей (для ИП). Разместить средства на счете можно на срок от 1 дня.

Преимущества сервиса очевидны:

- Экономия времени. Не тратьте время на очередях в отделении банка – процесс полностью автоматизирован.

- Отсутствие бумажной волокиты. Сделка проводится в электронном виде, подтверждающие бумаги не требуются.

- Простота оформления. Интуитивно понятный интерфейс позволяет совершить сделку буквально в несколько кликов.

- Возможный доход по бизнес-вкладу виден сразу. Система автоматически рассчитывает проценты исходя из введенных параметров.

Вся информация доступна онлайн. Средства с расчетного счета юридического лица перечисляются на депозит. В день окончания срока вклада сумма вместе с процентами возвращается на расчетный счет. Если деньги потребовались раньше, клиент может оформить частичный возврат либо досрочно расторгнуть договор через интернет-банк.

7 лучших банков, выдающих кредиты ИП

Сбербанк

Самый крупный банк России — Сбербанк предлагает 13 кредитных продуктов для малого и среднего бизнеса. Есть возможность оформить кредит для ИП как без залога, так и с залогом.

Сравнение тарифов представлено в таблице:

| Тариф | Ставка % | Сумма | Комментарии |

| Бизнес-Инвест | 11% | от 150 тыс. руб | Выдается на срок до 10 лет. Инвестирование в строительство и недвижимость |

| Бизнес-Недвижимость | 11% | от 500 тыс. руб | Кредит на приобретение коммерческой недвижимости под залог приобретаемой недвижимости. Выдается на срок до 10 лет. |

| Бизнес-Проект | 11% | до 600 млн | Кредит на развитие бизнеса. Выдается на срок до 10 лет |

| Бизнес-Оборот | 11% | от 150 тыс | Выдается на пополнение оборотных средств и ведение текущих расходов. Срок — до 4 лет. |

| Доверие | 16% | до 3 млн | Финансирование любых целей без залога и подтверждения расходов. Выдается на срок до 3 лет. |

| Экспресс под залог | 15,5% | до 5 млн | Финансирование текущих бизнес-целей под залог имущества. Выдается на срок до 3 лет. |

Тинькофф Банк

Тинькофф Банк предлагает кредит для ИП на развитие бизнеса и другие цели с выгодными условиями. Заемные средства выдаются без залога и поручителей.

Индивидуальный предприниматель может получить до 2 млн рублей со ставкой от 12%. Деньги можно получить наличными или на расчетный счет.

ВТБ Банк

ВТБ Банк предлагает несколько кредитных продуктов для малого бизнеса.

| Тариф | Ставка % | Сумма | Комментарии |

| Овердрафт | 11,5% | до 150 млн руб | Срок — до 2-х лет. Цель — покрытие кассового разрыва. Максимальная сумма лимита овердрафта — до 50% от оборотов по расчетным счетам; |

| Рефинансирование | 10% | до 150 млн руб | Выдается на срок до 10 лет. Цель — рефинансирование действующих кредитов. |

| Оборотное кредитование | 10,5% | до 150 млн | Цель — пополнение оборотных средств. Выдается на срок до 3-х лет |

| Инвестиционное кредитование | 10% | от 150 тыс | Кредит на развитие бизнеса. Выдается на срок до 10 лет |

| Экспресс-кредит | от 13 до 16% | от 500 тыс | Срок — до 5 лет. Быстрое решение для ИП |

| Кредит под залог приобретаемой недвижимости | 6% | до 150 млн | Выдается на приобретаемое залоговое имущество сроком до 10 лет |

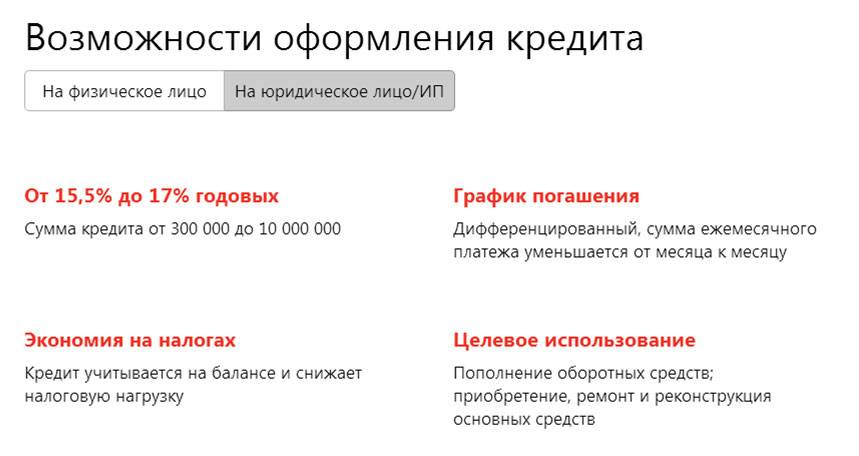

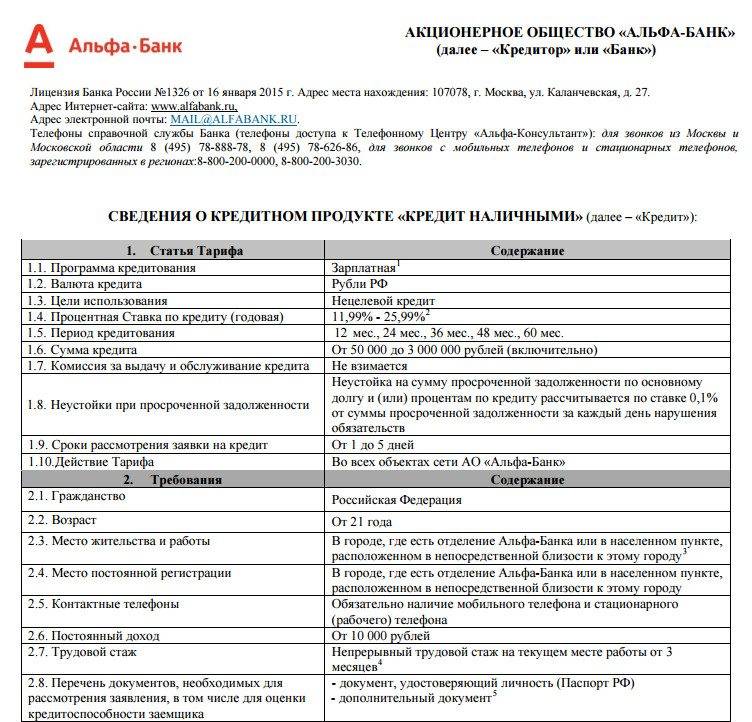

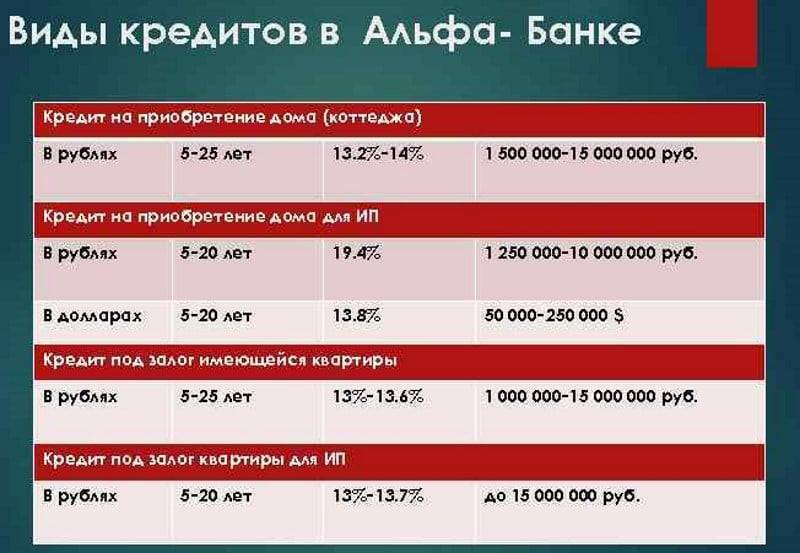

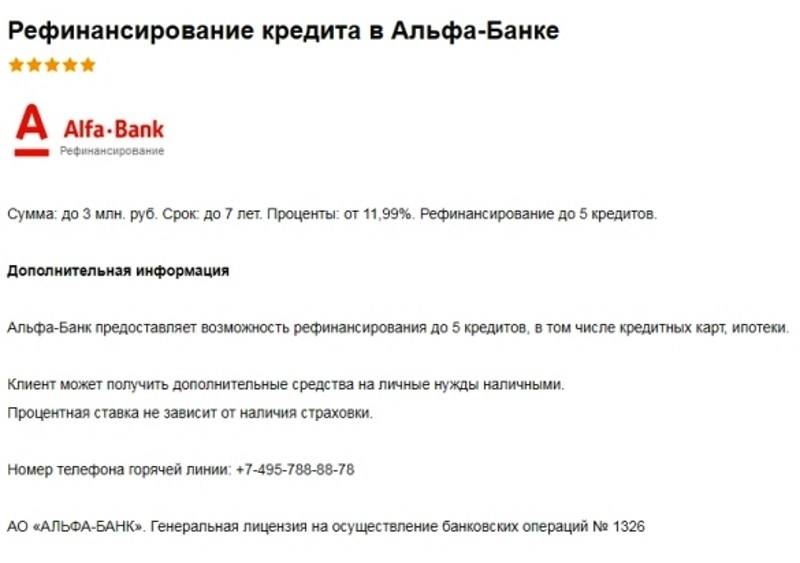

Альфа-Банк

Есть специальные программы для ИП и кредиты на любые другие цели. Если вы постоянный клиент банка, вам доступны более крупные суммы и приемлемые условия кредитования.

Основные условия «Кредита для бизнеса» от Альфа-Банка:

- Сумма от 300 тыс. рублей до 10 млн

- Ставка от 14 до 17% годовых

- Без залога

- Отсутствие комиссий за сопровождение договора и досрочное погашение

- График погашения — дифференцированный, сумма ежемесячного платежа уменьшается от месяца к месяцу

ОТП Банк

Условия продукта «Овердрафт для бизнеса«:

- Лимит от 200 тыс. до 5 млн рублей

- Срок кредитования — 1 год

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Залог не требуется

Условия «Экспресс-кредита» от ОТП банка:

- Сумма заемных средств — от 500 тыс до 1 млн рублей

- Срок кредитования — от 6 месяцев до 1 года

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Быстрое оформление, не требуется залог

Условия классического кредитования «Оборот»:

- Сумма кредита от 500 тыс до 15 млн рублей

- Срок кредитования — до 3 лет

- Требуется поручительство владельцев бизнеса с совокупной долей не менее 51%

- Доступно в форме разового кредита или кредитной линии

Условия кредита «Деловые люди» от ОТП банка:

- Выдается индивидуальным предпринимателям и нотариусам

- Сумма кредита — до 200 тыс. рублей

- Выдается без поручителей и залога

- Процентная ставка от 34,9% годовых

- Срок кредитования — от 1 до 4 лет

- Доступно для предпринимателей, ведущих свою деятельность больше года

Ренессанс Кредит

Для своих клиентов банк разработал несколько программ кредитования

| Тариф | Ставка % | Сумма | Комментарии |

| Для клиентов банка | 10.9% и выше | До 700 тысяч рублей | Оформить кредит могут все клиенты. Срок кредитования — от 2 до 5 лет |

| На срочные цели | 18,9% и выше | До 100 тысяч рублей | От клиента требуется только паспорт и СНИЛС. От 2 до 5 лет. |

| Больше документов — ниже ставки | 10.9% и выше | До 700 тысяч рублей | Ставка снижается прямо пропорционально количеству предоставленных документов. Срок — от 2 до 5 лет |

Совкомбанк

Совкомбанк предлагает выгодные потребительские кредиты для индивидуальных предпринимателей.

- «Суперплюс». Выдается на срок от 2 до 5 лет. Максимальная сумма — 1 млн рублей

- Кредит под залог авто. Выдается на срок от 3 месяцев до 5 лет. Максимальная сумма — 1 млн рублей

- Кредит под залог недвижимости. Выдается на срок от 5 до 10 лет. Максимальная заемная сумма — 30 млн рублей

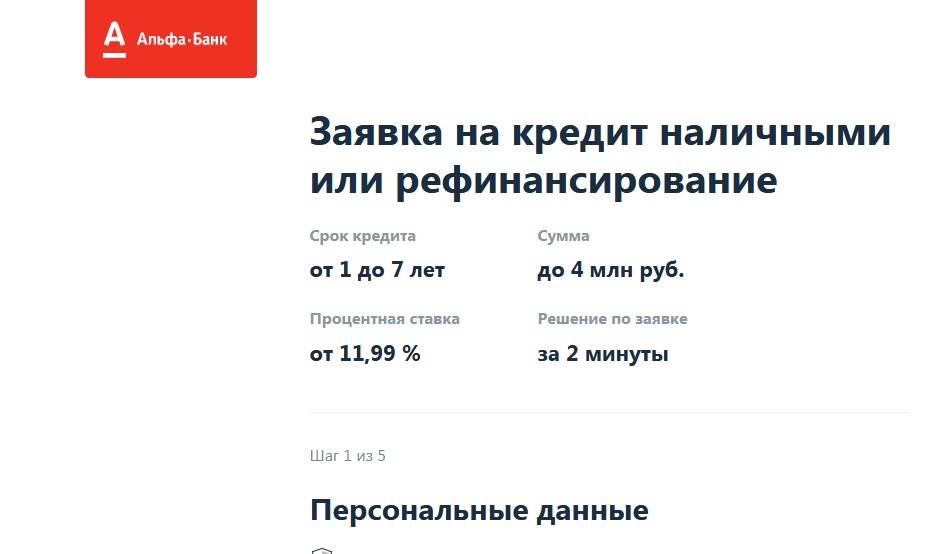

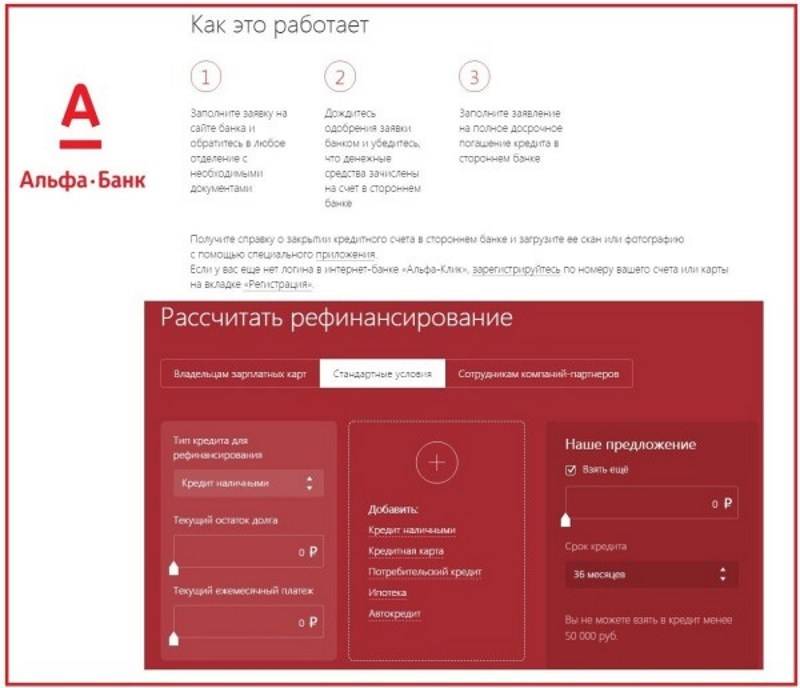

Как оформить кредит в Альфа-банке

Заемщик может оформить кредит в дистанционном режиме, воспользовавшись онлайн формой на официальном сайте компании. Для этого необходимо заполнить анкету, указав следующую информацию:

- ФИО соискателя, E-mail, контактный номер телефона. Здесь же следует выбрать регион, где клиент желает получить кредит и принять условия обработки данных.

- Далее система попросит ввести паспортные данные, размер дохода (после вычета налоговых платежей), место работы. Затем указывается номер рабочего телефона занимаемая должность, семейное положение и образование.

- Теперь нужно сообщить о наличии действующих кредитов. Если они есть, компания предложит объединить эти займы в один.

- В следующей графе вводятся параметры: цель кредитования, желаемая дата и сумма погашения кредита, а также срок пользования заемными средствами.

- Далее следует внести данные о наличии дополнительного дохода – этот

- Документ впоследствии будет представлен банковскому служащему. К примеру, работающий пенсионер может представить справку из ПФР, подтверждающую получение социальных выплат.

- Остается задать кодовое слово и отправить заявку.

На рассмотрение заявки, отправленной в онлайн режиме, банку потребуется две минуты. В случае одобрения, сотрудник Альфа-банка свяжется с клиентом по указанному в анкете номеру телефона и пригласит в офис для подписания договора.

Кроме того, организация предоставляет возможность оформления займа по телефону горячей линии 8 800 200 00 00 либо 8 (495) 788 88 78.

Сотрудник компании озвучит информацию об имеющихся предложениях, поможет с выбором кредитного продукта и оформит заявку, после ее рассмотрения компания уведомит соискателя о принятом решении.

Также можно использовать традиционный способ получения займа. Для этого необходимо явиться в офис банка с пакетом документов и, получив одобрение, приступить к заключению договора. Кредит выдается в день обращения.

Как оставить заявку?

- наименование и ИНН организации;

- примерное значение выручки за последний отчетный год (система предложит выбрать нужный вариант в отобразившемся списке);

- вид программы кредитования (также предстоит выбрать из выпадающего списка);

- требуемую сумму займа;

- имя, как к вам могут обращаться сотрудники банка;

- действующий контактный телефон.

В заявке необходимо указать, имеет ли организация расчетный счет в Альфа-Банке. После того, как все обязательные поля будут заполнены, необходимо поставить галочку в специальном поле, тем самым соглашаясь на обработку введенных данных. Проверьте правильность указанной информации и нажмите кнопку «Отправить». Менеджер Альфа-Банка перезвонит вам в течение 20 минут и назначит место и время встречи для дальнейших переговоров.

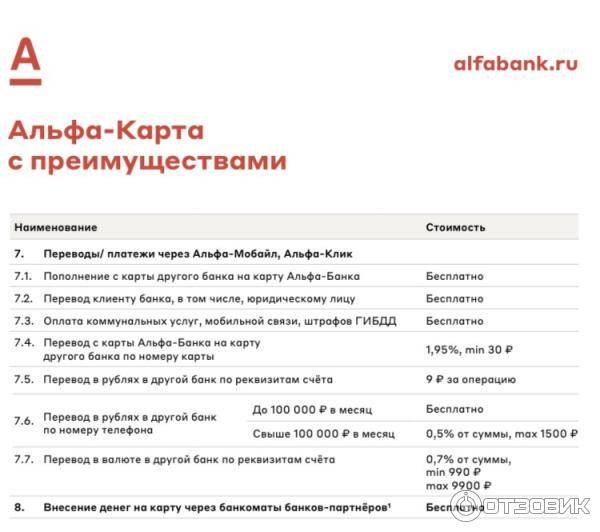

«Альфа-Банк» — Виды Тарифов РКО для ИП и Юридических Лиц

По состоянию на данный момент финансовое учреждение предлагает своим клиентам воспользоваться одним из 5 тарифов при оформлении расчетного счета. Подходящий продукт найдут для себя как начинающие бизнесмены, так и юридические лица с большим денежным оборотом.

Все продукты организации отображены в следующей таблице:

| Название тарифа | «Просто 1%» | «Лучший старт» | «Удачный выбор» | «ВЭД+» | «Все, что надо» |

|---|---|---|---|---|---|

| Стоимость месячного обслуживания | Платить за обслуживание счета не нужно, однако банк взимает 1% от суммы поступлений на него | 490 рублей в месяц | 1 690 рублей в месяц | 3 690 рублей в месяц | 9 900 рублей в месяц |

| Комиссии | Без комиссий | 1% от сумм, снимаемых с карты «Альфа-банка» | 1,25% при обналичивании денег с пластика | 0,75% при снятии наличных с помощью карты | Без комиссий |

| Ограничения по бесплатным платежам | – | 3 в месяц | 10 в месяц | 15 в месяц (16 и далее – по 25 рублей за каждую операцию) | Нет ограничений на переводы между юридическими лицами, но не более 500 000 физическим лицам |

| Бесплатное внесение наличных | – | До 150 000 рублей в месяц | До 500 000 рублей в месяц | До 300 000 рублей в месяц | До 1 000 000 рублей в месяц |

| Дополнительные условия | Каждый месяц на остаток по счету начисляется кешбэк в размере 3% | При оформлении продукта на 12 месяцев, 2 месяца предоставляются бесплатно | При оформлении продукта на 12 месяцев, 2 месяца предоставляются бесплатно | Чем выше оборот компании по счету, тем ниже тариф | Возможность открытия счета как в рублях, так и в иностранной валюте |

Соответственно, найти подходящий продукт смогут как большие компании, так и маленькие предприятия. Кроме того, банк подготовил специальные условия для корпоративных клиентов, работающих с зарубежными рынками.

Бонусы от Партнеров: Яндекс, HH.ru, Бухгалтерия в «Альфа-Банке»

Как и другие банковские организации, «Альфа-Банк» сотрудничает со множеством сторонних организаций, так или иначе связанных с ведением бизнеса на территории Российской Федерации.

На данный момент корпоративные клиенты финансового учреждения могут рассчитывать на получение бонусов от следующих его партнеров:

После открытия расчетного счета компания может воспользоваться услугами партнеров банка, перечисленных выше, на особых условиях. Благодаря этому предприятие сэкономит до 300 000 рублей на развитии бизнеса.

Список Документов для Открытия Расчетного Счета в «Альфа-Банке»

Перед открытием счета компании потребуется собрать определенный пакет документов. Он зависит от регистрации лица. Индивидуальным предпринимателям, к примеру, необходимо подготовить:

- Паспорт или другую бумагу, удостоверяющую личность.

- Лицензию на осуществление деятельности.

- Карточку с образцами печати и подписи.

- Доверенность на представителя (если оформлять счет будет он).

- Заявление и анкета (предоставляются в банке).

- Сведения о бенефициарных владельцах и выгодоприобретателях.

Юридические лица должны предварительно собрать такие бумаги:

- Устав.

- Протокол об избрании единоличного исполнительного органа (или решение).

- Документы, свидетельствующие в пользу того, что сотрудники организации имеют право распоряжаться средствами на открываемом счету (приказ или доверенность).

- Личные документы граждан, которые будут иметь доступ к счету.

- Лицензии на осуществление деятельности.

- Карточка с образцами подписей и печатей (заверенная у нотариуса).

- Сведения о деловой репутации.

- Доверенность для представителя, если открывать счет будет лицо с таким статусом.

- Заявление и анкета.

- Данные о выгодоприобретателе.

- Сведения о государственной регистрации.

Адвокаты, нотариусы, арбитражные управляющие и патентные поверенные также обязаны предоставить документы, дающие им право заниматься деятельностью в указанных сферах.

Выше перечислены все бумаги, которые могут понадобиться. Не все из них будут затребованы банком в конкретном случае. Кроме того, для получения более точных сведений сотрудники организации могут запросить дополнительную документацию.

Тарифы РКО Альфа-Банка

Кредитно-финансовая организация предлагает широкий перечень тарифных планов. Различия между ними заключаются в условиях, комиссиях.

«Просто 1»

Это одно из самых выгодных предложений Альфа-Банка.

Без взимания комиссии можно:

- переводить деньги ИП и организациям через интернет-банк;

- отправлять средства физическим лицам (до 6 млн руб. в месяц);

- снимать наличные с бизнес-карты (до 1,5 млн руб. в месяц).

«Просто 1» — очень выгодное предложение.

«Лучший старт»

Тариф подходит начинающим предпринимателям и людям, имеющим небольшой бизнес.

Основные условия предложения:

- Обслуживание стоит 490 руб. в месяц.

- Переводы ИП и организациям с использованием интернет-банка доступны 3 раза в месяц бесплатно. После исчерпания этого пакета взимаются 50 руб. за каждую операцию.

- Переводы физическим лицам выполняются с комиссией, размер которой зависит от суммы. Наименьшая взимается при переводах до 150 тыс. руб. в месяц — 0,5% и дополнительно 50 руб.

- Бесплатные переводы с р/с ИП на личный счет в Альфа-Банке обходятся до 150 тыс. руб. в месяц.

- Снятие наличных с карты осуществляется с комиссией. Наиболее выгодные условия для сумм до 150 тыс. руб. в месяц — 1,25%, но не менее 129 руб.

«Лучший старт» подходит начинающим предпринимателям.

«Удачный выбор»

Если подключен данный тариф, то счет обслуживается за 1,69 тыс. руб. в месяц. Особенность предложения заключается в более дешевых переводах через интернет-банк. Взимаемая комиссия — 25 руб. за 1 операцию. При этом ежемесячно предоставляется бесплатный пакет, включающий в себя 10 переводов.

Тариф «Удачный выбор» позволяет ежемесячно снимать с бизнес-карты до 500 тыс. руб. с комиссией 1,5% (минимум 159 руб.). Для более крупных сумм предусмотрены менее выгодные условия.

«ВЭД плюс»

Это тарифный план, подходящий для работы с зарубежными партнерами.

Основные параметры предложения:

- Ежемесячная комиссия за обслуживание рублевого счета — 3,69 тыс. руб., первого валютного не в евро — 490 руб., в евро — 1,99 тыс. руб. при среднем остатке до 100 тыс. евро в месяц и 0,1% при остатке от 100 тыс. евро.

- Обслуживание второго и последующих счетов в иностранной валюте — 1,69 тыс. руб. в месяц.

- Рублевые переводы ИП и юридическим лицам через интернет-банк — без комиссии при выполнении первых 15 операций в течение месяца и по 25 руб. за каждую последующую транзакцию.

- Внутрибанковские переводы в иностранной валюте ИП и юрлицам — бесплатно, физлицам — с комиссией 1% (минимум 900 руб., максимум 30 тыс. руб.).

«ВЭД плюс» — тариф для работы с зарубежными партнерами.

«Все, что надо»

Тариф подходит компаниям с высокой финансовой активностью.

Основные условия:

- комиссия за обслуживание — 9,9 тыс. руб. в месяц;

- переводы ИП и юридическим лицам через интернет-банк всегда бесплатны;

- бесплатное снятие наличных с бизнес-карты — до 500 тыс. руб. в месяц;

- переводы на личный счет ИП — без комиссии для суммы до 300 тыс. руб. в месяц.

«Нотариус»

Тариф разработан для Москвы и Санкт-Петербурга.

Комиссия за обслуживание зависит от применяемой системы оплаты:

- при авансовой системе — 2 тыс. руб. за месяц, 10,2 тыс. руб. за 6 месяцев, 18 тыс. руб. за 12 месяцев;

- при постоплатной системе — 2 тыс. руб. за месяц при наличии оборотов, от 0 до 59 руб. за месяц при их отсутствии.

«Нотариус» — тариф для Москвы и Санкт-Петербурга.

На личный счет можно ежемесячно бесплатно переводить до 150 тыс. руб.

Кредитование для ИП

Рассмотрим, какие кредитные программы, и какие условия для предпринимателей предлагает банк. Для представителей малого бизнеса и индивидуальных предпринимателей доступны следующие предложения:

- Кредит «Партнер» для предпринимателей;

- Овердрафт – «запасной кошелек» для бизнеса;

- Программа покупки легкового и коммерческого транспорта на условиях лизинга для физических и юридических лиц.

Кредитная программа для бизнеса

Условия, на которых можно получить кредит «Партнер» на открытие малого бизнеса с нуля: сумма кредитования – от 300 тысяч до 10 млн. рублей; процентная ставка по кредиту, в зависимости от срока предоставления заемных средств, составляет от 14 до 17% годовых.

Кредит на развитие бизнеса предоставляется без залога. Стоит подчеркнуть, что в случае поступления кредитных средств на счет в банке, открытый физическим лицом, кредит считается нецелевым. При получении кредитного транша на счет юридического лица или ИП, цели кредитования могут быть следующие:

- увеличение оборотных средств действующего бизнеса;

- приобретение бизнесом оборотных средств;

- обновление или восстановление основных средств.

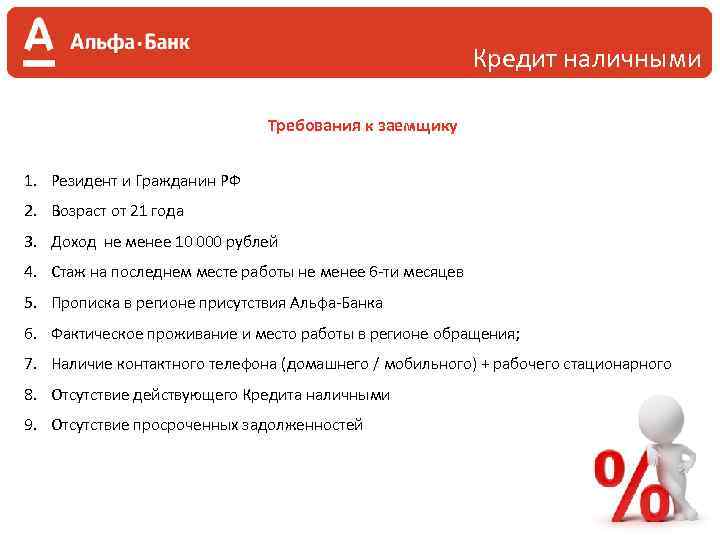

Требования к заемщикам

Физические лица, граждане России, от 22 до 65 лет:

- Заемщик должен иметь долю не менее 25% в уставном капитале компании либо она должна быть максимальной среди остальных учредителей. При этом период вхождения в состав учредителей компании не может быть менее полугода на дату подачи заявки на кредитование.

- Заемщик – индивидуальный предприниматель должен иметь рабочий бизнес, возраст которого не менее 12 месяцев.

Для юридического лица, кроме этого, выдвигается требование по возрасту компании. Она должна работать не менее 12 месяцев на дату подачи заявки в банк.

Порядок погашения задолженности

Полученный кредит погашается каждый месяц, в соответствии с датами, указанными в графике погашения. В эти дни банк автоматически будет списывать необходимую сумму с текущего счета. В ситуации, когда на этот момент на счету не окажется достаточной суммы средств, со стороны банка могут быть применены штрафные санкции.

Банк предоставляет возможность досрочного, как полного, так и частичного погашения. Для этого нужно не позднее двух дней до даты планового ежемесячного платежа связаться с персональным клиентским менеджером, через которого и подается соответствующая заявка в установленной форме.

Юридические лица имеют возможность сделать это, отправив письмо через интернет-банк, выбрав соответствующую категорию и указав срок и сумму взноса. Окончательное погашение кредита будет осуществлено в ближайшую дату планового платежа.

Порядок получения кредита

Первым делом необходимо заполнить и подписать следующие документы:

- заявка на предоставление кредита;

- анкета физического лица;

- анкета предприятия;

- заявление о присоединении к комплексному банковскому обслуживанию в АО «Альфа-Банк»;

- согласие на обработку персональных данных;

- справка об имеющихся счетах (заполняется форма, предоставленная банком).

При подаче заявки нужно предоставить копии всех страниц паспортов каждого физического лица, участвующего в сделке. Кроме этого, подаются такие документы:

- При наличии действующих кредитных договоров – их копии или справки из банка, подтверждающие сумму задолженности и размеры ежемесячных платежей, сроки выплат.

- Для компаний формы собственности ОАО или ЗАО также подается выписка из реестра владельцев ценных бумаг.

Кредитная программа «Овердрафт»

Сумма возможного кредита от 0,5 до 6 миллионов рублей. Процентная ставка от 13,5 до 16,5% (устанавливается для каждого клиента в индивидуальном порядке). Комиссионный сбор при открытии лимита «Овердрафт» составляет 1% от предоставляемой суммы.

Договор оформляется на год, однако непрерывная задолженность по предоставленному кредитному лимиту не может превышать 60 суток. Для оформления кредита требуется поручитель – физическое лицо. Залог не нужен.

Требования к заемщику и поручителю

Заемщиком по этому типу кредитного продукта может выступать ИП, гражданин России, от 22 до 65 лет или юридическое лицо. При этом бизнес должен быть зарегистрирован не менее года до даты подачи заявки на оформление кредитного пакета.

В качестве поручителей для заемщика – юридического лица должны выступать учредители компании. При этом их суммарная доля в уставном капитале должна быть не менее 50%. Для заемщика-ИП, при наличии супруги/супруга, именно они должны выступать в роли поручителя. Обязательное условие – гражданство Российской Федерации.

Погашение задолженности происходит автоматически, после поступления средств на счета заемщика. Порядок оформления и перечень необходимых документов аналогичен оформлению кредита «Партнер».

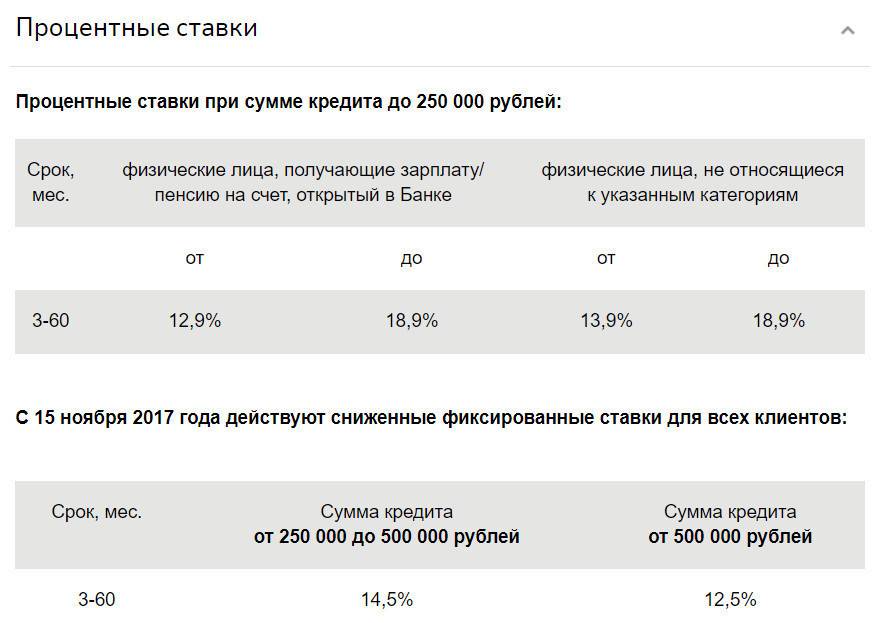

Условия

Процентные ставки

Итак, какими же процентными ставками готов порадовать нас Альфа-банк? Так, для разных кредитных продуктов процентная ставка так же будет разной.

К примеру, выгоднее всего выходит брать кредит по универсальному займу, так как по нему процентная ставка составляет от 12,5 поцентов.

На втором месте стоит кредитный продукт «Партнер». По нему процент составляет 13,5%. Точно столько же процентная ставка и по продукту «Овердрафт».

Какую сумму можно получить и на какой срок

По разным продуктам предлагаются разные сумму и сроки.

- Так, по кредиту «Партнер» минимальная сумма составляет пол миллиона, а максимальная — шесть миллионов. При этом срок составляет от тринадцати месяцев до трех лет.

- На кредит без залога и на любые цели срок так же может составлять от 13 месяцев и до 3 лет. А сумма кредитования – до шести миллионов.

- Для овердрафта максимальный срок составляет год. А максимальная сумма – десять миллионов.

- Ну и в отношении лизинга максимальная сумма может достигать сорока миллионов. А максимальный срок – четыре года.

Требования к заемщикам

Итак, какие же требования следует соблюсти для того, чтобы получить кредит? Их не так уж и много:

- Так, прежде всего заемщик должен быть именно юридическим лицом.

- При этом на тот момент, когда была подана заявка по кредиту, юридическое лицо должно вести свой бизнес хотя бы в течение года.

- Возраст того собственника, у которого наибольшая доля в капитале, должен составлять от 22 лет до 65 лет на тот момент, когда был подан кредит.

- доля собственника, имеющего наибольшую долю в уставном капитале, должна составлять как минимум двадцать пять процентов, либо быть максимальной среди всех учредителей. При этом срок ведения бизнеса такого лица должен составлять как минимум пол года на тот момент, когда были поданы документы.

Так, же, в зависимости от разного вида кредитования, от юридического лица требуется или не требуется подтверждение целевого или нецелевого кредитования.

Необходимые документы

Итак, для того, чтобы получить кредитный продукт, необходимо заполнить анкеты. Такая анкета состоит из нескольких частей.

- Для начала следует заполнить заявку на предоставление кредита. Здесь будет содержаться как информация о самих участниках сделки, так и параметры по запрашиваемому кредиту.

- Так же нужно будет заполнить анкету на физическое лицо, где будет содержаться информация об участниках сделки, то есть Поручителях. Соответственно, анкет будет заполнено столько, сколько всего Поручителей.

- Так же нужно будет заполнить анкету, касающуюся самого предприятия. Здесь вносится информация о Заемщике.

- Так же нужно будет заполнить Заявление, в котором будет указано, что вы согласны на банковское обслуживание и обработку персональных данных.

- В конечном счете понадобится справка обо всех счетах, которые были открыты по форме банка. Здесь будет предоставлена информация о том, какие счета имеются у юридического лица и в каких банках.

Так же вам понадобятся копии паспорта всех участников сделки. Так, копию нужно будет сделать со следующих страниц:

- Собственно, разворот с главной страницы, где вклеено фото.

- Страница с информацией о текущей регистрации.

- Информация о семейном положении.

- Информация о тех паспортах, которые были выданы ранее.

Дополнительно, если у вас же есть кредитные договора, нужно предоставить их копии. В них должна содержаться информация о заемщике, либо предприятии-заемщике. Так е необходимо будет принести из банка справку, подтверждающую информацию о сроках выплат задолженности, ежемесячных платежах, а так же общей сумме долга. По данному документу можно предоставить не оригинал, а копию.

Дополнительно для ЗАО и ОАО нужно будет предоставить выписку из реестра владельца ценных именных бумаг. Максимальный срок такой бумаги должен составлять месяц от той даты, когда вы подаете документ.

После того, как кредит будет согласован и одобрен, а менеджер расскажет вам о условиях кредитования, нужно будет предоставить документы, подтверждающие вашу собственность на недвижимое имущество. Данное правило действует преимущественно для целевых кредитов.

Как юридическому лицу оформить кредит?

Начинающие и опытные бизнесмены сумеют найти материальную поддержку в банке, если потребуется срочно оформить кредит. Список предложений позволяет выбрать:

- разовый займ;

- открытую кредитную линию;

- овердрафт для избежания кассового разрыва;

- банковские гарантии и участие в госпрограммах;

- лизинг и факторинг задолженности;

- финансирование торговли.

Коммерческое кредитование способствует увеличению оборотных средств. Удается снизить затраты, связанные с контрактными обязательствами. Производится модернизация и рефинансирование кредитного портфеля в сложной ситуации, поскольку разработанные программы охватывают разнообразные аспекты бизнеса.

Банк предлагает продукты, разделенные на две группы. Воспользоваться кредитом смогут индивидуальные предприниматели. Нуждаются в поддержке лица, имеющие статус «Юр» и возглавляющие компании со средним и высоким уровнем дохода.

Потенциальный заемщик вправе обратиться с заявкой в банк и выбрать подходящую программу. Проводится оценка деятельности, выявляется соответствие выдвинутым требованиям и условиям. На льготы рассчитывают клиенты банка, успевшие оформить и погасить кредит в установленные сроки.

Порядок погашения задолженности

Погашение задолженности осуществляется согласно графику платежей. Например, при оформлении разового займа. Обычно заемщики вносят равные (аннуитетные) платежи. ИП вправе закрыть кредит досрочно. При наличии финансовых трудностей можно воспользоваться отсрочкой платежа. Она дается на срок до 6 месяцев.

Овердрафт погашается путем автоматического списания денег со счета заемщика. На погашение задолженности идут все поступившие суммы. Если погашение овердрафта не производится свыше 60 дней, то банк применяет штрафные санкции.

Погашение кредита по программе «Партнер» можно было осуществлять равными платежами. Если субъект малого бизнеса открывал возобновляемую кредитную линию, то внесение платежей производилось с учетом фактического использования денег.

Уточнить сумму задолженности можно разными способами:

- График платежей.

- Интернет-банкинг.

- По телефону.

- Через терминал.

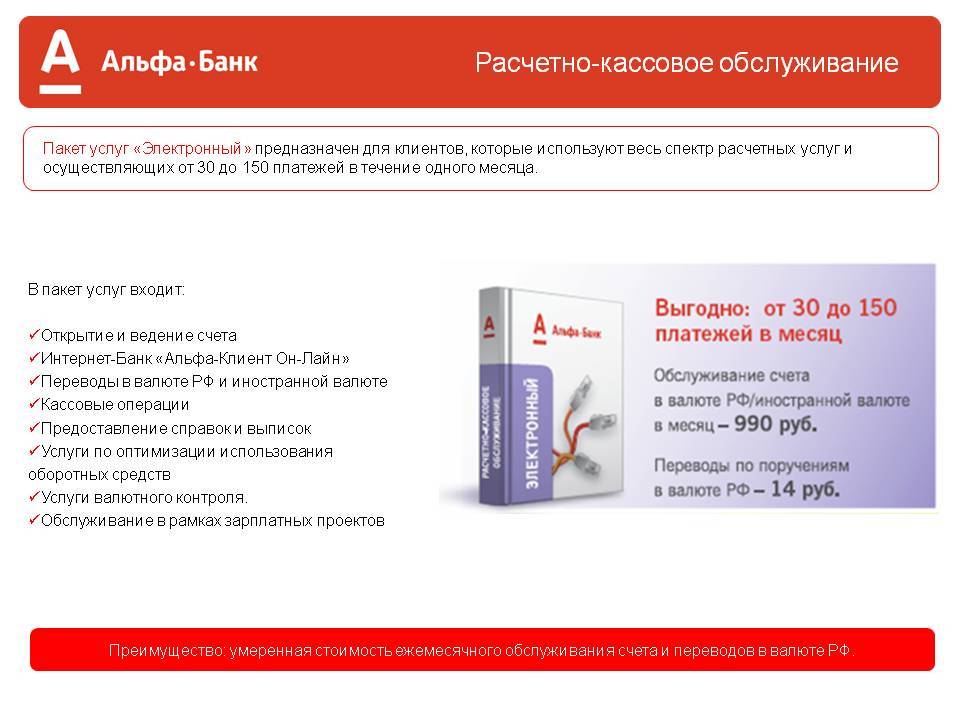

Расчетно-кассовое обслуживание в Альфа Банке

Этому направлению уделяется особое внимание. Альфа Банк предлагает клиентам пакетное обслуживание

Он разработал 5 тарифов, клиенты выбирают пакеты услуг согласно потребностям своего бизнеса.

- «Просто 1%». Максимально выгодный тариф, ориентирован на небольшие организации, которые нечасто совершают финансовые операции. Особенность пакета – отсутствие комиссии за обслуживание и платежи, клиент платит только 1% за поступление средств.

- . Тариф для небольшого и нового бизнеса. Обслуживание бесплатное, первые 3 платежа – бесплатно, далее 99 рублей, обналичивание – от 1,25%.

- «Удачный выбор». Подходит развивающимся компаниям и ИП. Обслуживание стоит 1690 рублей, в пакет включено 10 бесплатных платежей, далее стоимость платежа 25 рублей, обналичивание – от 1%.

- «ВЭД+». Специальный тарифный план, созданный согласно потребностям компаний, работающих с зарубежными партнерами. Обслуживание – 3690 рублей, стоимость рублевых платежей – 15 платежей бесплатно, далее 25 рублей, валютных – 0,12%. Снятие денег – от 0,75%.

- «Всё включено». Для юридических лиц, совершающих много финансовых операций. Обслуживание этого пакета стоит 7900 рублей, платежи в рублях и внесение наличных – без комиссии, обналичивание до 500 000 рублей за месяц бесплатно.

Важно! На всех платных тарифах действует акция – если клиент оплачивает сразу год обслуживания, он получает скидку в 25%. Подключиться к РКО Альфа Банка юрлица могут как стандартным методом через офис, так и дистанционно

При дистанционной форме клиент оставляет заявку на сайте банка, после ему звонит менеджер, помогает выбрать тариф и рассказывает о пакете документов, который нужно собрать предпринимателю. Представитель Альфа Банк сам приедет в офис заявителя, откроет счет и предоставит доступ в онлайн-банкинг для бизнеса

Подключиться к РКО Альфа Банка юрлица могут как стандартным методом через офис, так и дистанционно. При дистанционной форме клиент оставляет заявку на сайте банка, после ему звонит менеджер, помогает выбрать тариф и рассказывает о пакете документов, который нужно собрать предпринимателю. Представитель Альфа Банк сам приедет в офис заявителя, откроет счет и предоставит доступ в онлайн-банкинг для бизнеса.

Особенности кредитования юридических лиц в Альфа Банке

Банк всегда заинтересован в том, чтобы начать сотрудничество с надежными заемщиками, однако к юридическим лицам предъявляются определенные требования. В частности:

- Предприниматель должен иметь свой собственный перспективный и устойчивый бизнес.

- Он должен иметь успешный опыт работы в данной области.

- У юридического лица должен быть свой капитал.

- Если потребуется, юридическое лицо должно предоставить банку соответствующий залог и поручителя.

Безусловно, банк заинтересован в том, чтобы заемщиком кредитование рассматривалось как взаимовыгодное и долгосрочное сотрудничество.