Понятие задолженности по кредиту

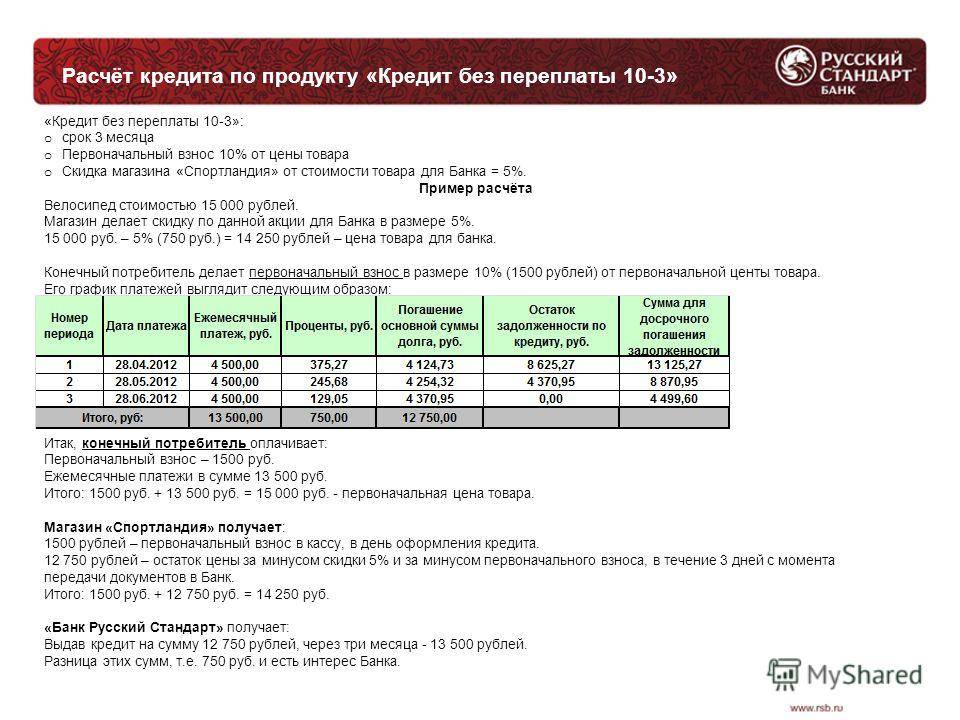

При оформлении кредитного договора в ссудную задолженность включается сумма, выданная заемщику, и проценты, начисленные за пользование займом. Долг регулярно уменьшается на величину ежемесячных платежей.

При появлении просрочек к задолженности прибавляются штрафы и пени за недобросовестное исполнение финансовых обязательств.

Чем дольше заемщик не исполняет свои обязательства, тем больше потом придется выплачивать.

Опасности и возможные последствия

Если заемщик не вносит платежи, сначала ему поступают звонки от представителей банка. Сотрудники информируют клиента о наличии просрочки и сумме, уточняют предполагаемую дату внесения платежа.

Затем финансовая организация принимает более строгие меры, которые зависят от размера задолженности, срока неуплаты, основных условий кредитования.

В отношении злостных неплательщиков банк может предпринять дополнительные действия, которые будут иметь негативные финансовые последствия для должника:

- Привлечение коллекторов или продажа проблемного кредита. В России действует ФЗ №230, ограничивающий деятельность коллекторов, но на практике он не всегда работает.

- Судебное разбирательство. Чаще всего суд удовлетворяет требование о принудительном взыскании долга, но может сократить сумму, если заемщик докажет уважительную причину просрочки.

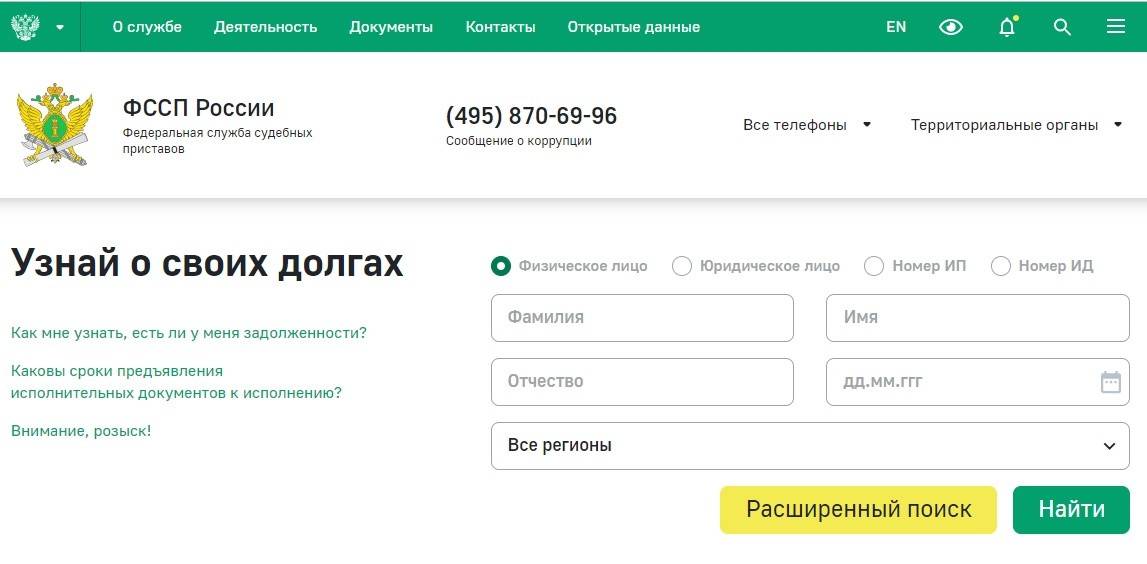

- Получение исполнительной подписи нотариуса и права взыскивать задолженность через Федеральную исполнительную службу судебных приставов (ФССП) без судебного решения. После этого могут списываться средства со счета заемщика, изыматься имущество для последующей продажи.

- Предъявление претензий к созаемщику, привлечение к ответственности поручителя (даже если брал займ посторонний для поручителя человек).

- Списание средств со счета заемщика без его согласия. Эти действия могут быть изначально прописаны в кредитном договоре или являться следствием принятого решения суда.

При ненадлежащем исполнении финансовых обязательств информация об этом вносится в КИ. С испорченной репутацией заемщику будет сложно (или невозможно, если просрочка длительная и речь идет о крупном долге) оформить следующий заем.

Законодательная база

Порядок предоставления информации по кредиту физического лица определяется следующими правовыми документами:

- ФЗ №353 (ст. 10). Кредитор обязан на бесплатной основе уведомлять заемщика об остатке долга, размере и дате предыдущего и следующего платежей как минимум 1 раз в месяц. Это конфиденциальные данные, доступ к которым может получить нотариус в случае открытия дела о наследстве, доверенное лицо при наличии доверенности или судебные приставы, если есть приказ или решение суда.

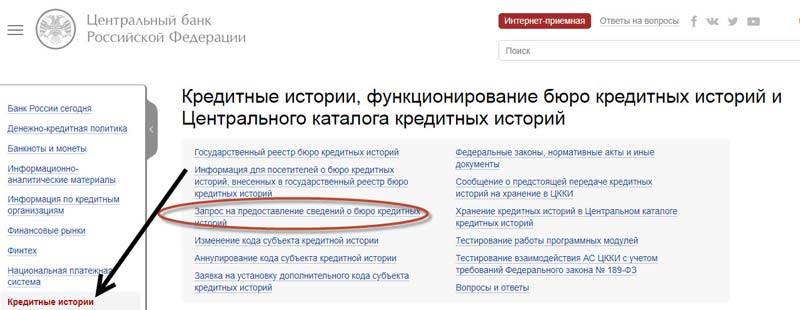

- ФЗ №218. Физическое лицо может 2 раза в год бесплатно узнать кредитную историю в одном или нескольких БКИ. Банки и МФО получают доступ к информации только с письменного согласия субъекта КИ.

Реально ли списать долг по кредитам через банкротство?

Процедура установления факта некредитоспособности физического лица осуществляется через суд или через МФЦ.

Банкротство физического лица через арбитражный суд позволяет избавиться от старых долгов практически в любом объеме, если:

- у должника нет достаточно ценного имущества, чтобы средств от его реализации хватило на проведение расчетов с кредиторами;

- у должника слишком маленький доход для полноценной оплаты ежемесячных платежей.

В 80% случаев банкротство проводится через реализацию имущества. Остальные 20% приходятся на судебную реструктуризацию долгов. Это реабилитационная процедура, которая помогает восстановить платежеспособность.

Через банкротство физ. лиц можно списать долги по кредитам, микрозаймам, ЖКХ, налогам, штрафам, распискам и т.д.

Сколько стоит банкротство?

Наши услуги и цены

- Услуга

Стоимость Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долгиПодготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долгиСудебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долгиДополнительные услуги

от 2 000 руб.

Списать долги

Чем же выгодно банкротство физ. лиц в 2021 году?

- с первого судебного заседания прекращаются любые претензии в адрес должника, выбивание долгов и другие меры, применяемые банками, МФО, коллекторами;

- приостанавливаются исполнительные производства у судебных приставов;

- сумма задолженности перестает расти;

- отпадает необходимость вносить ежемесячные платежи по кредитам.

Внесудебная процедура через МФЦ поможет только тем должникам, чей долг менее 500 000 руб.

В чем подвох? Обязательное условие — закрытое исполнительное производство по причине отсутствия имущества.

Наша команда

Владислав Квитченко

генеральный директорТатьяна Смирнова

Старший юрист по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ. лицОлег Мартин

Финансовый аналитикЯрослав Митьков

Младший юрист по банкротству физ. лиц

Частые вопросы

Можно ли подать заявление в суд на списание долга, если прошло более 3 лет с момента последнего платежа?

Все зависит от того, обращался ли банк за взысканием долга. Если в пределах трех лет после последнего платежа был подан иск и банк получил исполнительный лист, срок давности фактически уже не применяется. Для списания долга можно подавать только на банкротство по общим правилам.

Если за три года банк не обратился в суд, срок давности будет пропущен. В этом случае обращаться на банкротство не имеет смысла. Если банк решит подать в суд, достаточно заявить в суде о пропуске срока, потребовать прекращения дела. После этого принудительное взыскание будет невозможно.

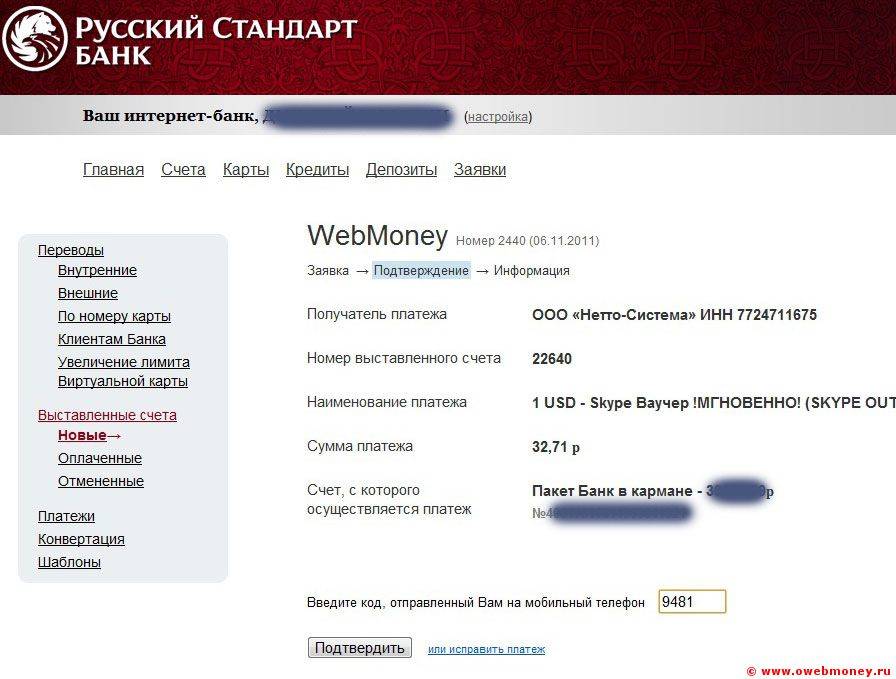

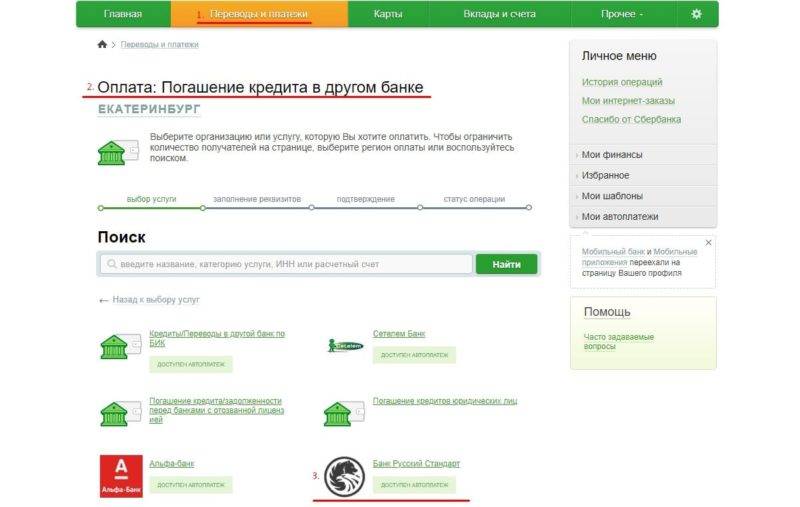

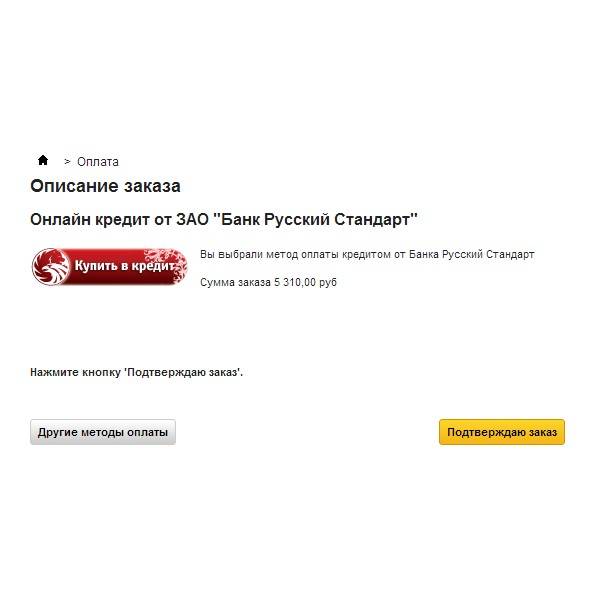

Может ли банк отказаться закрывать кредит, рефинансируемый другим банком?

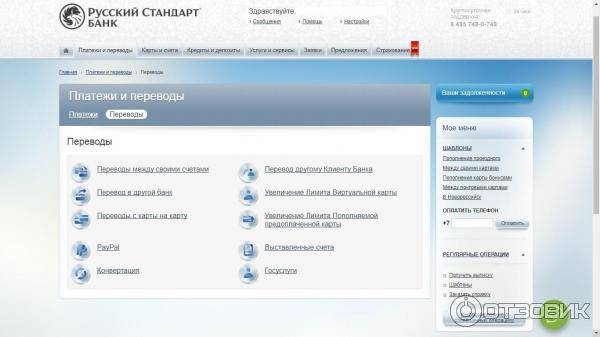

Банк закроет кредит, как только получит возмещение по основной сумме задолженности и начисленным процентам. При этом банк не должно интересовать, кто будет платить по кредиту. Если заемщик нашел другой банк и получил одобрение на рефинансирование, деньги будут перечислены не закрытие первоначального кредита.

Как только средства поступят на кредитный счет, банк обязан закрыть кредит, а по запросу заемщика выдать подтверждающий документ (справку об отсутствии задолженности, выписку по счету).

Как пройти судебную реструктуризацию и погасить долг за 3 года?

Банкротство не обязательно завершается реализацией имущества и списанием долгов. Целью процедуры может быть восстановление платежеспособности должника. Для этого подается план реструктуризации задолженности, который будет рассматриваться в судебном заседании, с учетом мнения кредиторов.

План реструктуризации можно утвердить на 3 года, если с этим будут согласны все кредиторы. Так как кредиторы получают шанс вернуть деньги, они дадут согласие на реструктуризацию, если должник подтвердит готовность и возможность платить. На период реструктуризации будут приостановлено начисление неустоек, пени, других штрафных санкций.

Как списать долг за ипотеку многодетной семье?

1. Можно полностью или частично списать до 450 тыс. руб. по Федеральному закону № 157-ФЗ, если у семьи третий ребенок родился в период с 1 января 2019 года по 31 декабря 2022 года. Закон № 157-ФЗ был принят специально для поддержки многодетных семей с малолетними детьми. Выделение средств на погашение ипотеки осуществляется через систему и банк ДОМ.РФ. Максимальный размер субсидии составляет 450 тыс. руб. Если остаток по ипотеке меньше, субсидия будет выплачена по фактическому остатку.

2. В судебном процессе или в ходе банкротства можно добиться реструктуризации долга, подписать новый график платежей и получить временную отсрочку.

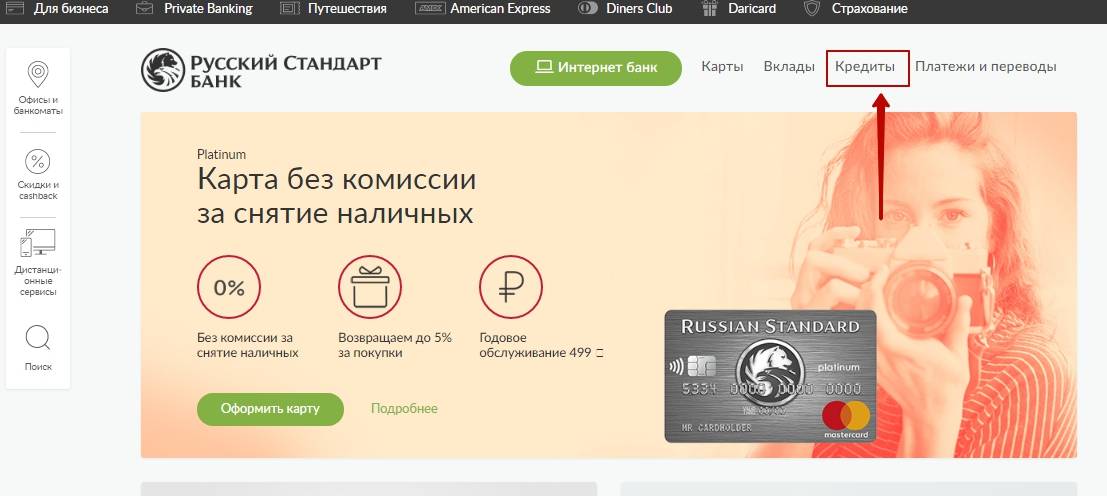

Условия по кредитам и кредитным картам в Ак Барс Банке

Ак Барс выдает кредиты только в российских рублях. В продуктовой линейке банка — потребительские займы (обеспеченные и необеспеченные), ипотека, рефинансирование. Заемщиками могут быть не только частные лица, работающие по найму, но и владельцы частного бизнеса, индивидуальные предприниматели.

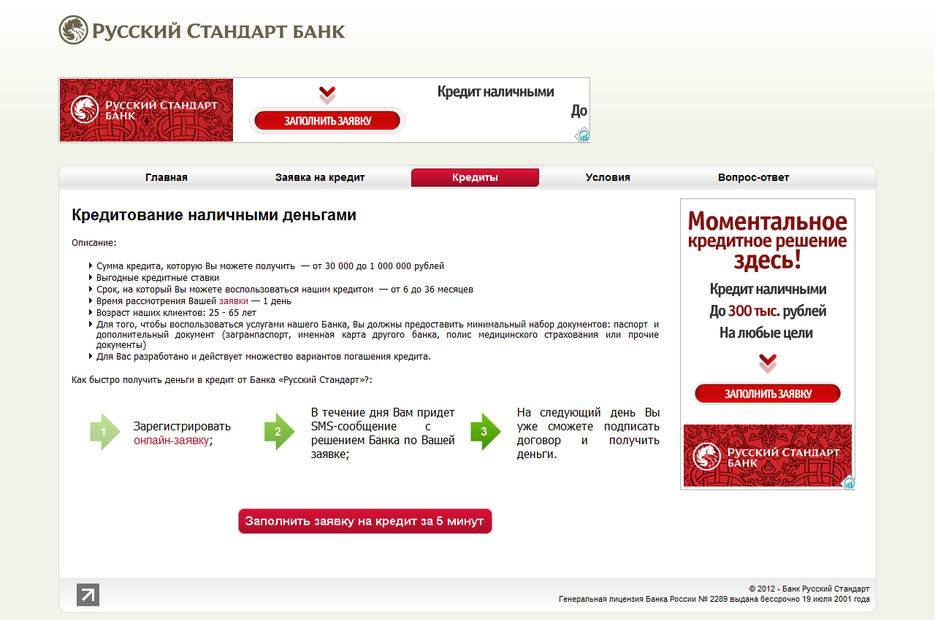

Кредит наличными

Заемные средства можно получить без обеспечения и на любые цели. Срок кредита – от 13 до 84 месяцев. Минимальная сумма – 100 тысяч рублей, максимальная (без учета страховки) – 1 млн рублей для ИП и 2 млн рублей для остальных клиентов.

Процентная ставка зависит от категории клиентов. Ее размер может увеличиться на 3-12 процентных пункта, если кредитополучатель отказывается от страхования жизни и потери трудоспособности. В каждом отдельном случае размер ставки банком определяется индивидуально.

Требования к зарплатным клиентам:

- заработная плата поступает на дебетовую карту Ак Барс;

- карта заемщика не просрочена;

- перечисления от работодателя поступили на карту минимум один раз.

Заем под залог недвижимости

Потребительский нецелевой кредит в Ак Барс Банке с обеспечением выдается на срок от года до 20 лет.

Залогом для банка может стать:

- квартира;

- частный дом с участком;

- таунхаус с участком;

- торговое или офисное помещение (коммерческая недвижимость).

Сумма кредита – от 300 тысяч рублей. Максимум ограничен двумя показателями: заем не должен превышать 20 млн рублей или 70% стоимости залоговой недвижимости.

Процентная ставка:

- 10,9% — для зарплатных клиентов;

- 11,4% — для других заемщиков.

Отказ от оформления страховки, личной и имущественной, приводит к увеличению ставки на 3%.

Заемщик, зарегистрированный в качестве ИП, с оформленной страховкой получит кредит под 12,4% годовых (11,4%+1%), без страховки – под 15,4% годовых (11,4% + 3% за отказ от страховки + 1%корректировки).

Кредит на личное подсобное хозяйство

Продукт предназначен для физических лиц, занимающихся сельским хозяйством. На заемные деньги разрешается ремонтировать или строить животноводческие помещения, платить страховые взносы на сельхозпродукцию или приобретать:

- корма и удобрения;

- молодняк животных;

- запчасти и горюче-смазочные материалы для сельскохозяйственной техники;

- оборудования для переработки продукции;

- материалы для строительства теплиц;

- газовое оборудование.

Сумма кредита – от 100 тысяч до 1 млн рублей, на срок от 13 месяцев до 7 лет. Процентная ставка – 17%. Если клиент не использует полученные деньги по назначению, размер ставки увеличивается на 2%.

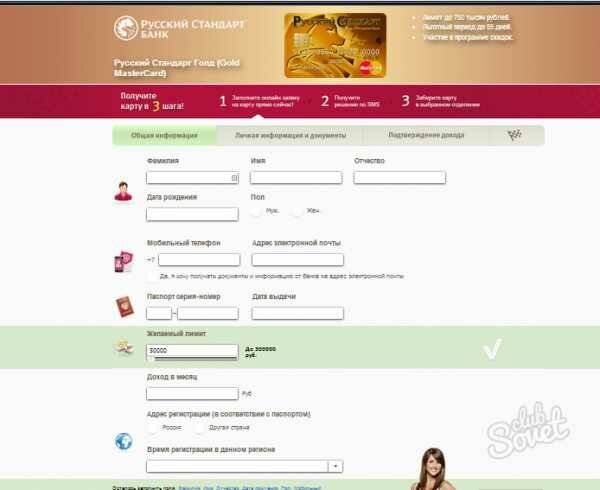

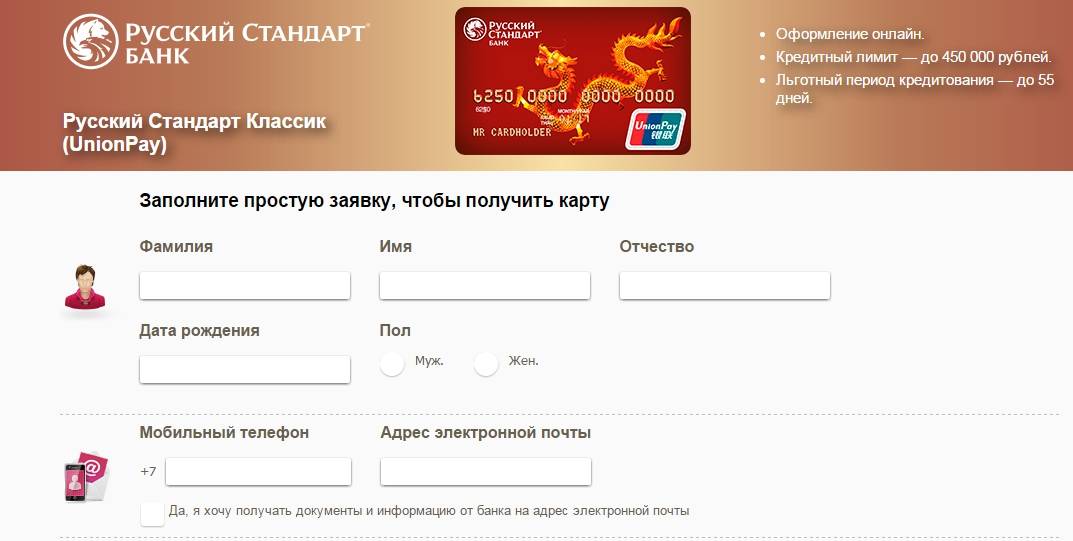

Кредитная карта

Карта «Emotion» от Ак Барс выдается на три года. Беспроцентный период – 55 дней. Для расчета используются платежные системы Visa или Master Card. Лимит кредитки – от 31 тыс. до 500 тыс. рублей.

- в первый месяц использования карты;

- при общей сумме операций в месяц от 15 тыс. рублей;

- если нет задолженности.

В других случая цена обслуживания – 199 рублей в месяц. Cash-back при покупка на сумму менее 20 тыс. рублей – 1%, более 20 тыс. рублей – 1,25%, по программе лояльности банка – 5%.

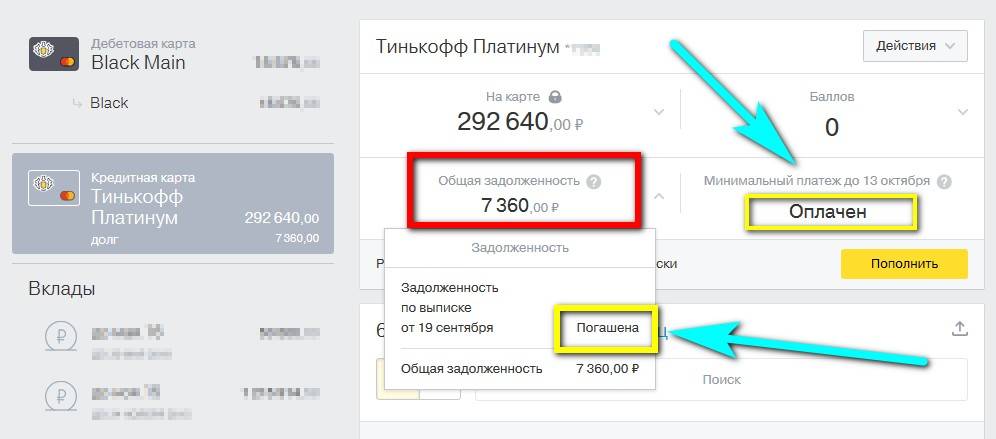

Необходимость в проверке на наличие долгов

Проверка КИ необходима в следующих случаях:

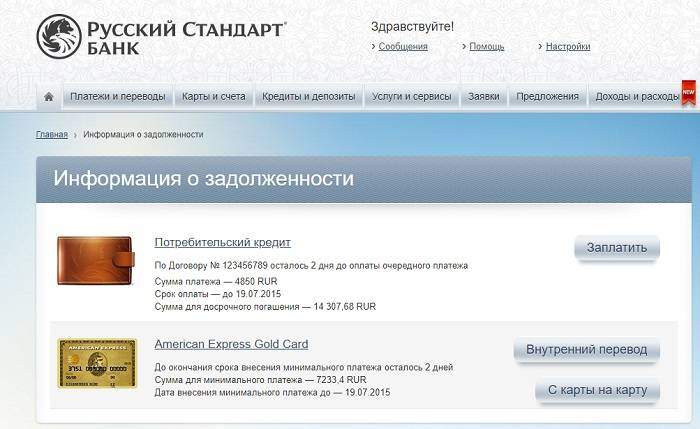

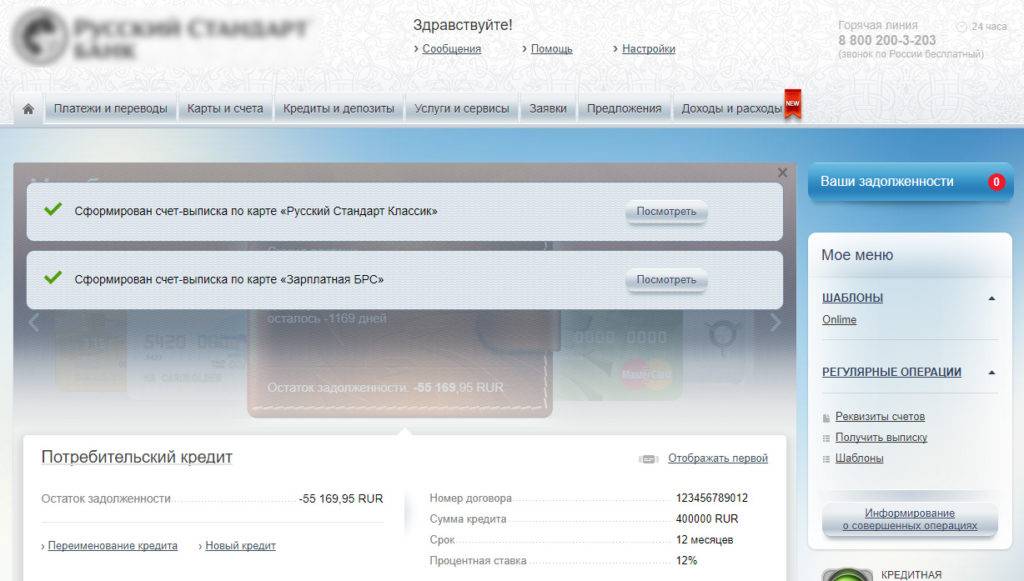

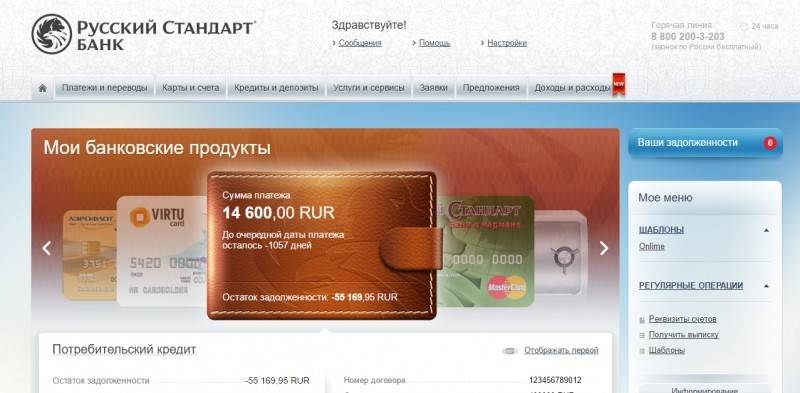

- есть долг, но заемщик не знает его точную сумму с учетом начисленных пеней и штрафов;

- совершен последний платеж (проверка позволяет убедиться, что обязательства исполнены в полном объеме);

- в ближайшее время планируется оформление нового кредита (банк мог не внести сведения о полном погашении предыдущего займа, из-за чего при следующем обращении будет дан отказ).

Иногда задолженность образуется из-за человеческого фактора, технических ошибок или действий мошенников. Чтобы отслеживать и вовремя решать такие проблемы, необходимо время от времени проверять наличие долгов.

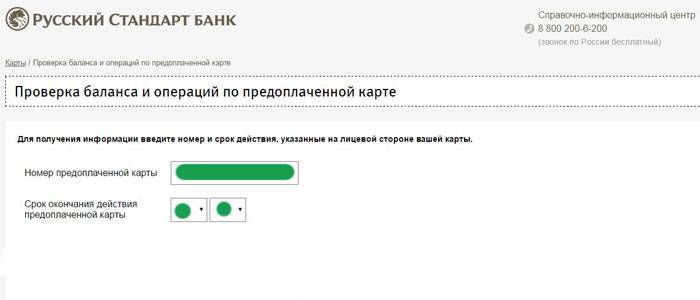

Анонимная проверка

Кредитная история является финансовым документом, доступ к которому (кроме субъекта КИ) юридические лица и индивидуальные предприниматели могут получить только с письменного согласия. Поэтому анонимная проверка невозможна.

Мошенничество

Узнать КИ по фамилии или без согласия физического лица, на которого оформлен документ, нельзя. Любые сервисы, которые предлагают такую услугу, действуют неправомерно.

Злоумышленники могут требовать деньги за доступ к КИ (собственной или третьих лиц), использовать паспортные данные в мошеннических целях. Чтобы не столкнуться с неправомерными действиями, нужно обращаться только к партнерам БКИ, указанным на официальном сайте.

Чего делать не рекомендуется

Банку выгоднее получить хотя бы часть денег, чем ничего. Поэтому нужно поддерживать контакт и искать решение.

Несколько советов:

- Не ждать, что проблема решится. Банк не спишет задолженность, никто не поможет избавиться от кредита – платить все равно придется. Поэтому стоит сразу перейти к конструктивным способам решения проблемы.

- При наличии задолженности не стоит скрываться. Нужно поддерживать контакт с кредитором, сообщать о своих проблемах, консультироваться по поводу возможных способов снижения долговой нагрузки.

- Не следует пытаться перезанять в другой финансовой организации, чтобы погасить предыдущий заем. Это не относится к рефинансированию.

- Не затягивать признание проблемы. В сложной жизненной ситуации нужно сразу же уведомлять кредитора. При сильной аргументации (потеря работы, болезнь, рождение ребенка) банк может пойти навстречу: предложить уменьшить платеж, дать отсрочку.

Не скрывая проблем, обратитесь в банк для переноса даты платежа.

Могут ли коллекторы подать судебный иск после окончания срока давности?

Даже если сроки исковой давности для принудительного взыскания долга истекли, это не лишает банк или коллекторское агентство права защищать собственные финансовые интересы любым другим способом, не противоречащим действующему законодательству.

Например, представители коллекторов могут направлять сообщения через СМС, мессенджеры или социальные сети, звонить, предпринимать попытки договориться о личных встречах. Однако закон устанавливает ограничения по числу, периодичности и времени совершения звонков или писем должнику.

После заключения договора цессии коллекторское агентство становится полноправным кредитором, а значит, может обратиться с исковым заявлением в суд для принудительного взыскания задолженности.

Расчет коллекторов здесь делается на то, что суд «не заметит» истечения сроков, так как в большинстве случаев заявления о взыскании задолженности рассматриваются заочно, без присутствия ответчика, а при этом за раз может выноситься решение по нескольким кредитным договорам.

Должнику, узнавшем, что коллекторы обратились в суд, необходимо подготовить ходатайство, сославшись на необходимость применения положений статьи 199 Гражданского кодекса РФ, и подать его в секретариат до момента проведения судебного заседания.

Скачать образец ходатайства о применении срока исковой давности по кредиту (18 кб.)

Пример формулировки в ходатайстве о применении сроков давности в суде

Однако на практике в большинстве ситуаций, когда коллекторы сталкиваются с кредитными обязательствами, даже по которым истек срок давности у коллекторов, они предпочитают воздействовать на должника морально.

Должнику и его родственникам будут регулярно звонить с различными требованиями, предложениями, увещеваниями и даже угрозами. Вполне вероятно, что могут прийти домой и попросят подписать гарантийное письмо о признании долга или хотя бы его части. Вот только подписание такого письма влечет за собой возобновление срока давности по проблемному кредиту.

Судебный приказ по просроченному долгу

Дополнительным нюансом здесь выступает итоговая сумма задолженности. Если размер долга менее 500 тысяч рублей, кредитор вправе обратиться в суд за получением судебного приказа или исполнительного листа о взыскании просроченного долга.

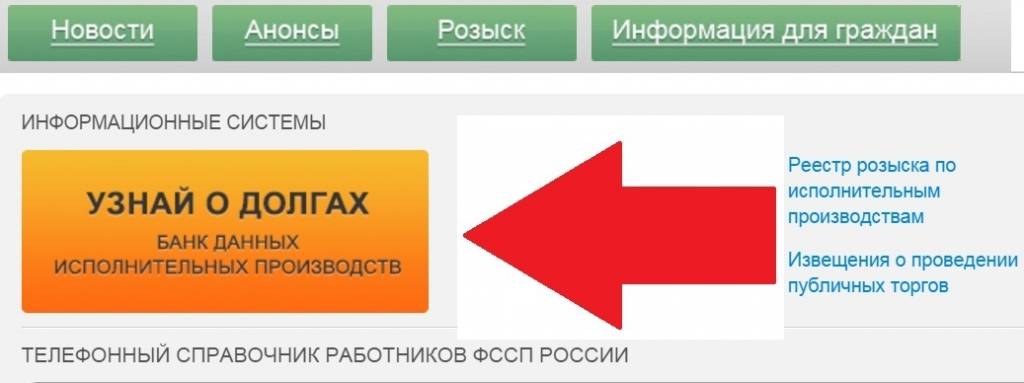

Выдача судебного приказа осуществляется по упрощенной процедуре, не требующей привлечения к рассмотрению дела заинтересованных сторон. После получения приказа взыскатель может обратиться с ним в службу судебных приставов, которая возбудит исполнительное производство с последующим арестом счетов и имущества гражданина.

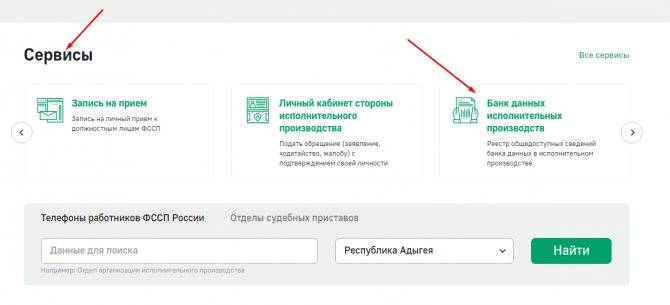

В подобной ситуации гражданину стоит действовать следующим образом:

- Обратиться в ФССП для получения копии судебного приказа и постановления о возбуждении ИП.

- Составить исковое заявление об отмене судебного приказа на основании истекших сроков исковой давности. Заявление подается в судебный орган, выдавший приказ, и в ФССП для приостановления исполнительных действий по ИП.

Скачать образец заявления об отмене судебного приказа (15 кб.)

После получения судебного решения об аннулировании ранее выданного приказа, его необходимо отдать приставу-исполнителю и получить от него постановление об окончании исполнительного производства.

Как появляется задолженность по кредитным программам Сбербанка?

Задолженность по кредиту у физических лиц может появляться следующим образом:

- заемщики сознательно перестают вносить ежемесячные платежи;

- клиенты Сбербанка столкнулись с финансовыми проблемами и не имеют возможности выполнять кредитные обязательства;

- у клиентов возникает задолженность из-за мошеннических действий третьих лиц, даже если они регулярно вносят ежемесячные платежи;

- заемщики из-за своей невнимательности допускают просрочки, так как перечисляют деньги в последний день и не учитывают, что банковская операция может проводиться в течение нескольких суток.

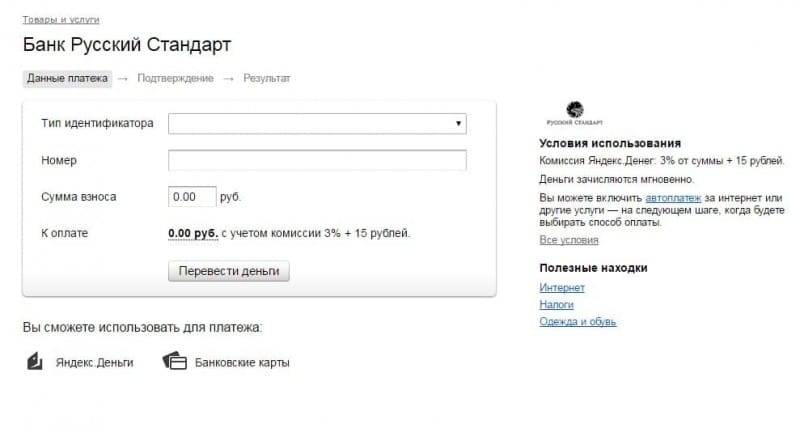

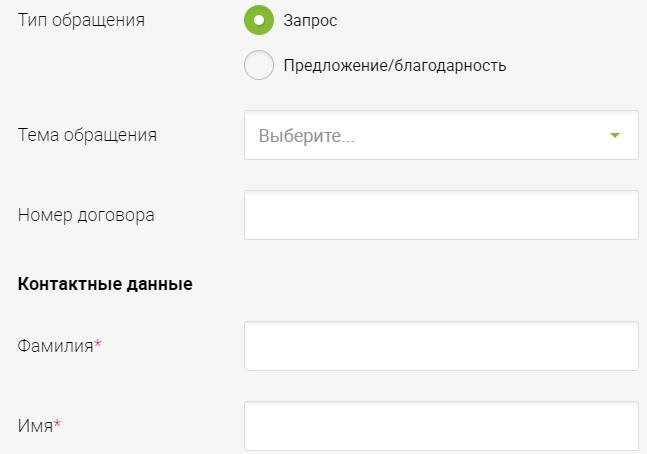

Сбербанк — узнать задолженность по кредиту по фамилии

Каждый россиянин, который является клиентом Сбербанка, имеет возможность узнать о сумме своей задолженности по фамилии. При этом стоит отметить, что заемщику необходимо будет передать представителям банка и другие данные или персональную информацию, например:

- номер кредитного договора;

- идентификационный налоговый номер;

- данные паспорта и т.д.

Чтобы получить такую информацию, заемщику необходимо лично посетить ближайшее отделение Сбербанка и после предъявления своей документации получить исчерпывающую информацию о состоянии кредита.

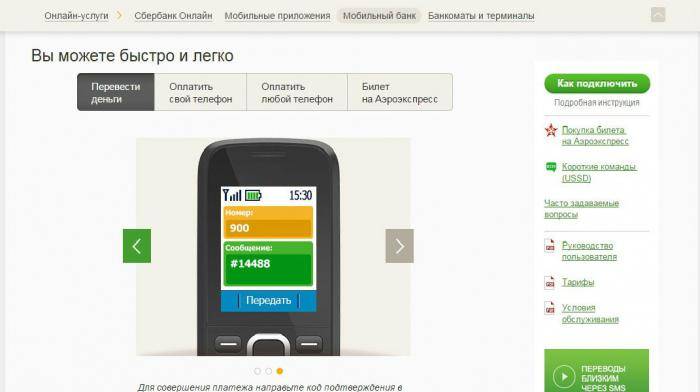

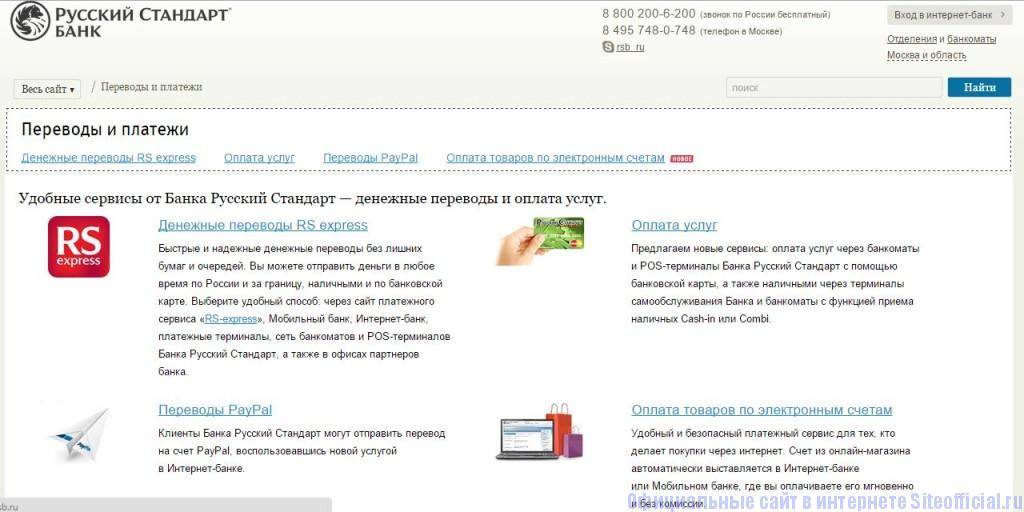

Сбербанк — узнать задолженность по кредиту по телефону

Российские граждане, которые оформили кредитные продукты (например, онлайн-кредит на карту Сбербанка), могут в телефонном режиме узнать о просрочках, сумме минимального платежа, дате погашения задолженности. Для этого им необходимо позвонить по следующим телефонам:

| Жители Москвы | + 7 (495) 500–55-50 |

| Жители других населенных пунктов Российской Федерации | 8 (800) 555-55-50 |

Позвонив по указанным номерам телефонов, заемщикам придется пообщаться с оператором, который для идентификации личности попросит назвать кодовое слово или другую персональную информацию. В беседе можно узнать, какие нужны документы для получения кредита в Сбербанке и обо всех доступных программах.

Самый простой способ узнать о сумме задолженности перед Сбербанком

Самым простым способом узнать о сумме задолженности по кредиту заемщики могут, дождавшись звонка от сотрудника финансового учреждения. Как правило, банковские служащие начинают обзванивать клиентов, которые не внесли своевременно ежемесячные платежи уже на 1-2 день просрочки. Если физическое лицо просто забыло о сроке внесения средств, для него звонок из банка будет настоящим спасением, так как сумма его задолженности не успеет обрасти огромными процентами.

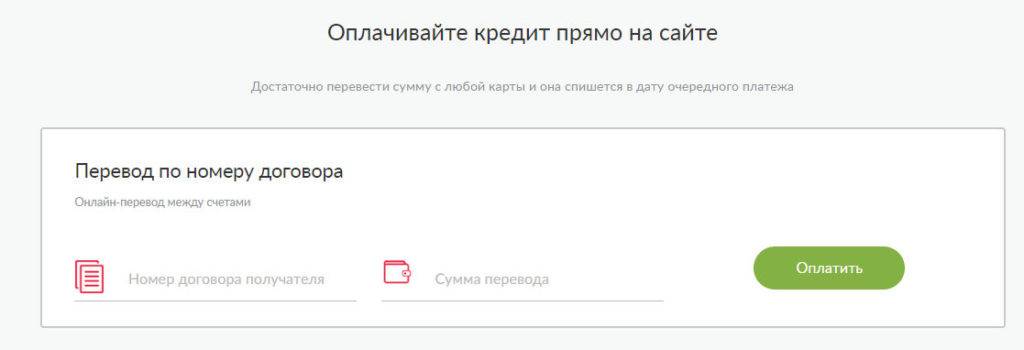

Как узнать задолженность по кредиту перед Сбербанком через банкомат или терминал?

Чтобы узнать задолженность по кредитам, физические лица могут воспользоваться платежными терминалами или банкоматами Сбербанка. Для этого достаточно вставить кредитную карту в специальный отсек, ввести личный пин-код и выполнить ряд несложных действий. Заемщику следует выбрать подходящий раздел в меню (оплата кредита), войдя в который он сможет получить искомую информацию. В случае с терминалами Сбербанка нет необходимости иметь с собой кредитку, так как достаточно знать номер договора.

Другие методы

В некоторых случаях можно узнать, если ли долги у другого человека. Доступ к детальной КИ могут получить наследники умершего. А все дела, по которым открыто судебное производство, и так находятся в открытом доступе.

Долги умершего

Информацию о задолженностях умершего может узнать только наследник, т.к. к нему переходят все обязательства усопшего. Для запроса нужно подготовить свидетельство о смерти и документы, подтверждающие факт наследования.

Чужого человека

Доступ к КИ ограничен. Сделать запрос могут только субъект КИ, представители суда или прокуратуры. Физическое лицо дает согласие на проверку банкам и МФО одновременно с оформлением заявки на кредит или микрозаем. Без письменного согласия узнать КИ чужого человека нельзя.

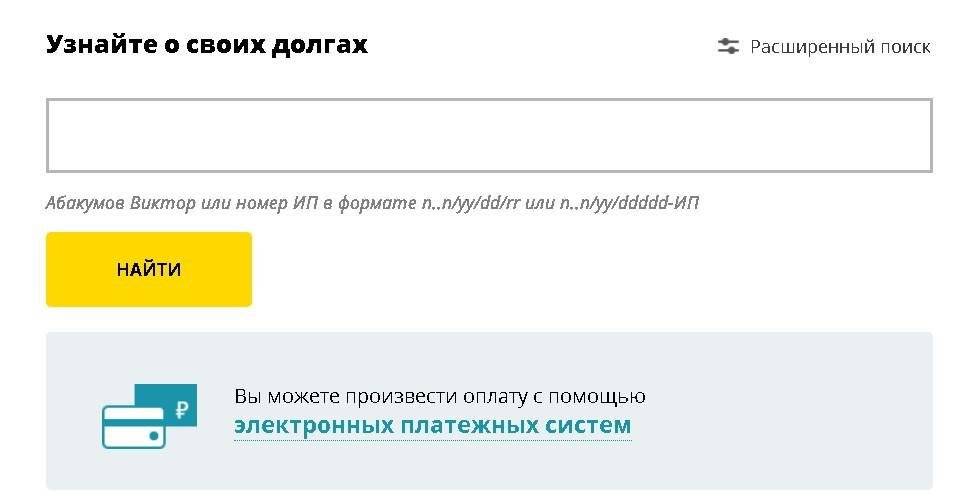

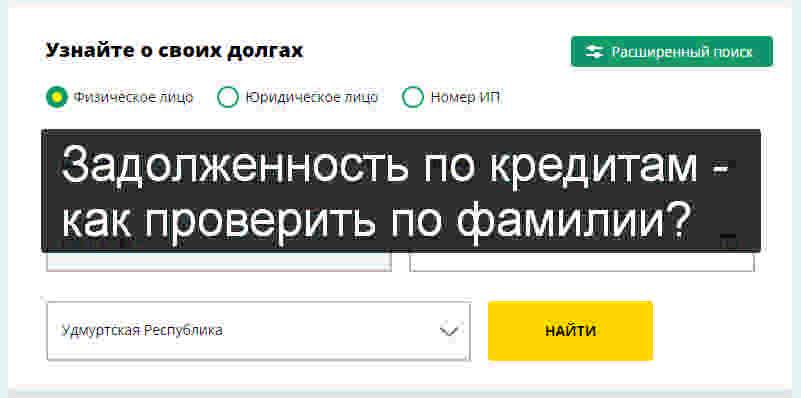

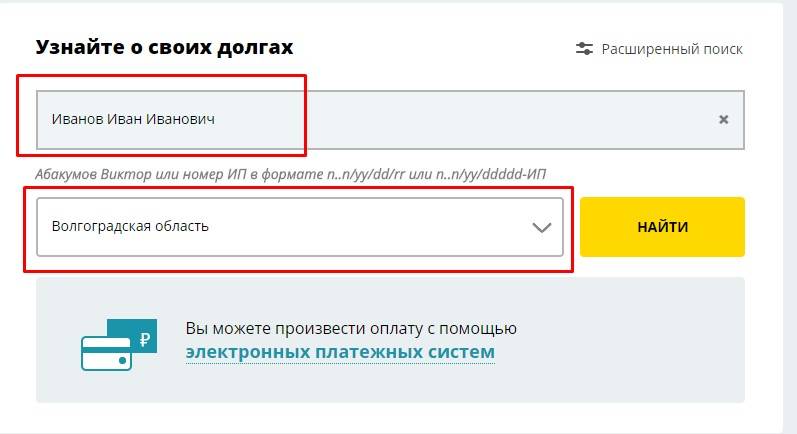

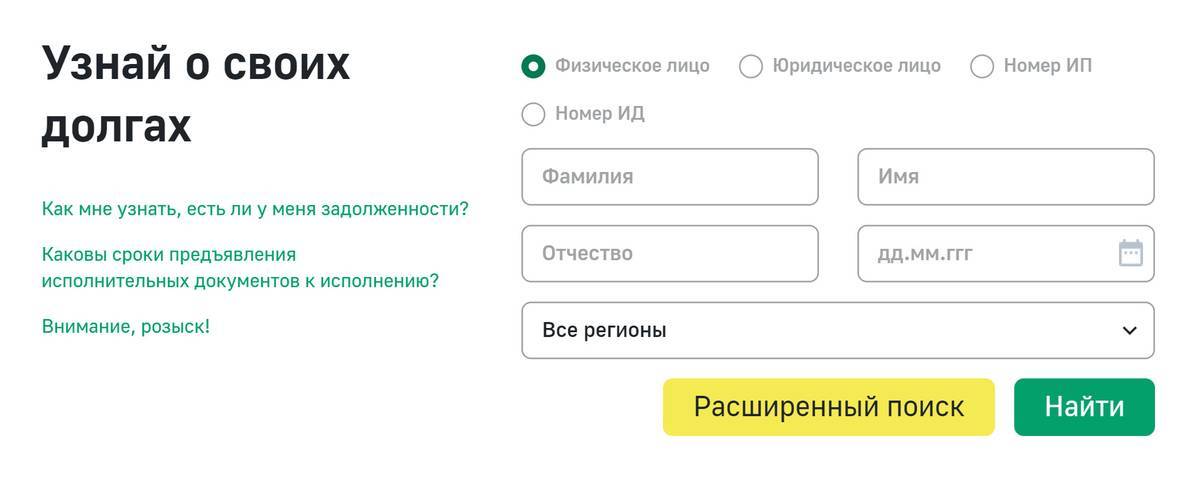

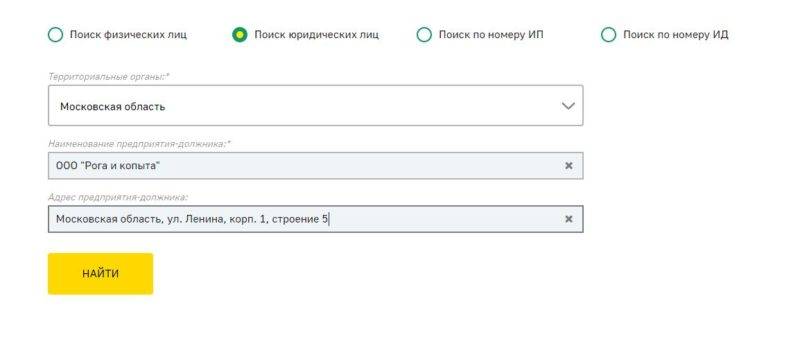

Эта информация находится в открытом доступе. Без ИНН тоже можно сделать запрос, но требуется указать Ф.И.О., год рождения, регион проживания.

Проведение проверки чужой задолженности.

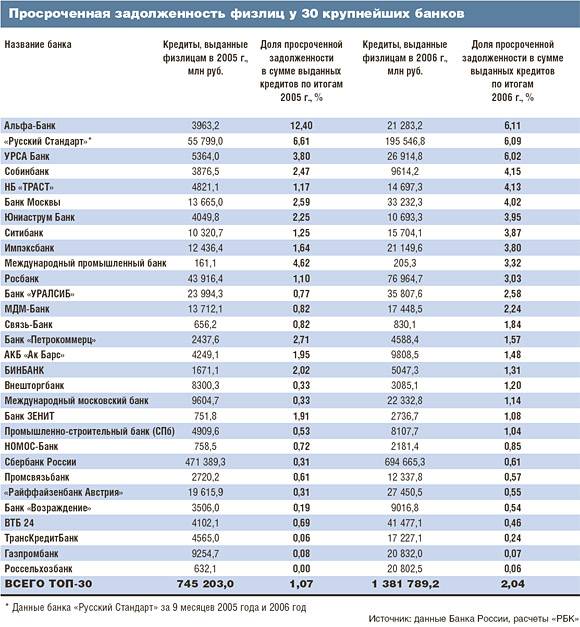

Как банки узнают о кредитах заемщиков и выявляют должников

Банки сотрудничают между собой и с правоохранительными органами. Это позволяет выявить потенциального должника еще до того, как такому человеку будет выдан кредит.

При оформлении заявки клиент дает согласие на доступ к КИ. Банк может оценить финансовое поведение потенциального заемщика и решить, стоит ли с ним сотрудничать. Если отказ приходит через несколько минут после отправки анкеты, возможно, дело совсем не в негативной КИ, а в низком показателе скоринга.

Оцениваются:

- трудовой стаж;

- сфера занятости;

- семейное положение;

- образование;

- наличие автомобиля;

- возраст и др.

На итоговый показатель могут повлиять даже недавний переезд или развод.

Кроме того, есть скоринг мошенничества. Данные клиента проверяются на предмет подлинности, подозрительных ситуаций (например, система отреагирует, если потенциальный заемщик зарегистрирован по тому же адресу, что и человек, занесенный банком в черный список клиентов).

Риск-менеджмент банка постоянно разрабатывает новые правила проверок. Самыми распространенными остаются отказы по причине недостоверности сведений, предоставленных клиентом, и плохой КИ.