Как оплатить кредит с карты Сбербанка.

Если заёмщик «Русфинанс банка» хочет оплатить кредит с помощью карты «Сбербанка», то он может это сделать через банкомат. Для этого нужно просто вставить карту и перейти в меню «Платежи» и выбрать раздел – «Оплатить кредит другого банка».

Затем клиент заполняет нужные поля и указывает сумму, которую он намерен перечислить. Всё это с помощью карты «Сбербанка» и через банкомат «Сбербанка».

Нюансы оплаты

Система предложит плательщику проверить данные и подтвердить их паролем. Клиент его получит на номер телефона, привязанный к карте.

После появления на экране банкомата слова «Исполнено» можно быть уверенным, что деньги за кредит перечислены в «Русфинанс банк».

Но платёж иногда может прийти не вовремя и поэтому настоятельно рекомендуется взят чек из банкомата в конце операции, чтобы потом клиент мог доказать факт оплаты за кредит.

Услуга Автоплатеж.

Если человек хочет быть спокойным за поступление денег по кредиту без задержек, то ему следует оформить эту услугу в «Сбербанке». Это – моментальное пополнения кредита без участия заёмщика в этом процессе. Оплата ежемесячно списывается с карты «Сбербанка».

За день до снятия денег человеку на привязанный к карте номер телефона придёт уведомление о том, что завтра с карты будет перечислена оплата по кредиту в «Русфинанс банк» и указана сумма.

«Сбербанк» не снимает с клиента никаких комиссий за перевод денег другому банку, но берёт месячную оплату за использование услугой. Заёмщик в любой момент может отказаться от такого способа погашения кредита, если напишет об этом в ответном сообщении на полученное уведомление о перечислении.

Личный кабинет Сбербанк Онлайн.

Личный кабинет «Сбербанк онлайн» и «Интернет-банкинг» – это одно и то же. Человеку не придётся искать банкоматы и терминалы «Сбербанка». Достаточно зайти на сайт «Сбербанка» и войти в «Личный кабинет, чтобы заплатить по кредиту.

Если клиент хочет воспользоваться такой услугой впервые, то ему нужно сначала зарегистрироваться с помощью своего паспорта, карты «сбербанка» и телефонного номера, на который прийдёт сообщение о регистрации.

Во многих случаях для погашения через личный кабинет «Сбербанка» кредита «Русфинанс банка» достаточно только БИК-номера. В меню «Переводы и платежи» и разделе «Погашение кредитов других банков» клиенту нужно найти форму «Заполнение реквизитов» и в строке «Услуга» выбрать « Кредиты и переводы в другой банк по БИК». Потом ввести предложенные системой данные. Когда пройдёт оплата на экране будет написано «Исполнено».

При этом комиссия – 1% и срок зачисления денег – 3 дня.

Мобильное приложение Сбербанка.

Этот способ помогает быстро погасить кредит, когда нет интернета. Это тот же личный кабинет, но только в мобильном телефоне.

Алгоритм погашения кредита через телефон

- войти в «Платежи и переводы»;

- перейти в «Кредиты, переводы в другое банковское учреждение»;

- ввести реквизиты, сумму и нажать «Далее»;

- ждать на указанный номер сообщения с паролем;

- когда появится надпись «Исполнено», платеж будет считаться проведенным.

Что делать с долгом

Итак, вы выяснили сумму задолженности. Если это просто текущий долг, для борьбы с ним достаточно вовремя внести очередной платеж по графику. Впрочем, Сбербанк дает возможность погашать кредиты досрочно – полностью или какую-то часть.

Если задолженность стала для вас сюрпризом – обратитесь в отделение Сбербанка с документами:

- паспортом;

- кредитным договором;

- графиком платежей;

- квитанциями о выплатах.

Вместе с менеджером вы сумеете разобраться в ситуации. Ну а если у вас скопился слишком большой долг, рекомендуем обратиться в отдел просроченной задолженности для оформления его реструктуризации.

Узнать задолженность по телефону

Узнать задолженность по кредиту в Сбербанке по телефону можно, позвонив по единому федеральному номеру 8 800 555 5550, который является абсолютно бесплатным для всех регионов страны.

Порядок действий:

- наберите номер 8 800 555 55 50 на своей телефонной трубке

- «дойдите» до нужного пункта голосового меню

- дозваниваетесь до оператора или до робота

- называете или набираете свои паспортные данные, ФИО и номер кредитного договора

- и вы получите информацию об остатке по кредиту

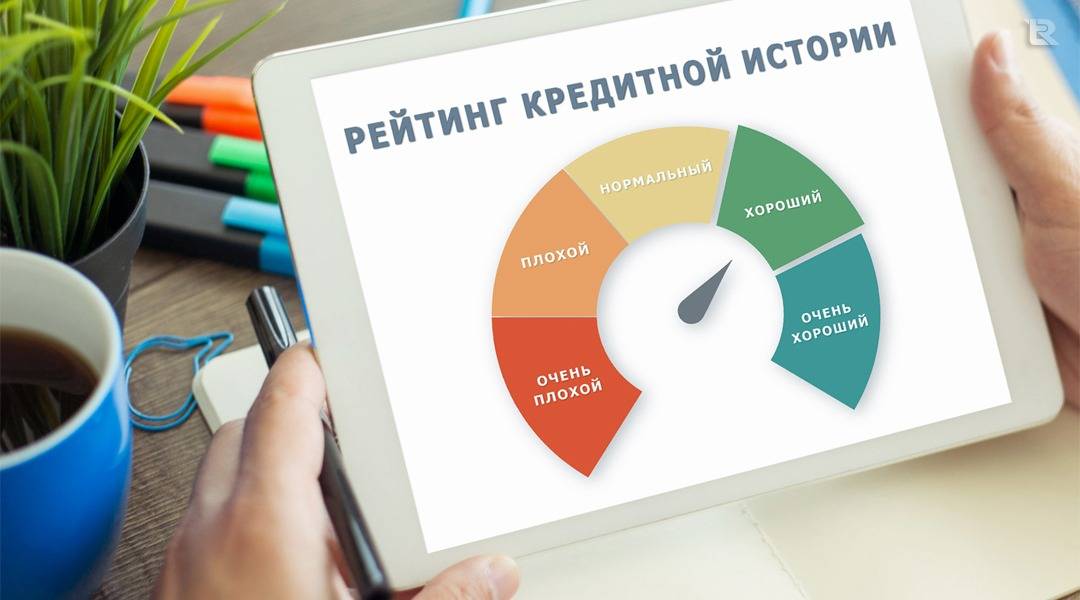

Что такое кредитная история

Если интересуетесь, как узнать, есть ли задолженности по кредитам, давайте разберемся с самим понятием КИ. Так как если начнете разбираться, как узнать долги, наткнетесь именно на этот термин.

Кредитная история — сбор данных, в котором отображаются все действия заемщика, которые он совершал или нет во время пользования услугами кредитования. Если хотите узнать долги по кредитам, то знакомство с КИ — тот самый способ

К сожалению, МФО и банки обращаются к ней не для того, чтобы увидеть все хорошее, что есть в заемщике, а обратят внимание только на плохое

Банки и МФК, с которыми заемщик сотрудничает, регулярно отправляют все данные в Бюро кредитных историй. В нем и хранится вся информация долгие годы. Как правило, нет единого центрального БКИ, их несколько. Поэтому и данные могут быть разбросаны по разным местам.

На основе чего составляется

В кредитной истории видны все действия заемщика (кредитные задолженности, просрочки и прочее), а также то, как часто делались запросы на историю, кто их делал. То есть вы сможете посмотреть даже то, какие компании интересовались вашими финансовыми действиями. При этом запрос на историю кредитования могут бесплатно делать не только компании, но и директор рабочего предприятия и т.д.

На что влияет

Пытаясь разобраться, как проверить долги по кредиту, немаловажную роль играет то, на что они влияют. Кредитная история влияет очень на многое. Во-первых, пытаясь взять кредит в банке или МФО с плохой КИ, вы можете незамедлительно получить отказ. Лучший клиент для финансового учреждения — тот, который ответственно относится к взятым в долг деньгам, готов вовремя их отдать, к тому же в состоянии выплатить начисленные проценты.

Во-вторых, КИ может поинтересоваться будущий работодатель, арендодатель и прочие лица, которые передают вам определенную ответственность. Плохая КИ указывает на безответственность и неспособность серьезно относиться к сделкам, поэтому они уделяют этому вопросу много внимания. Так что если хотите проверить задолженность до взятия в аренду помещения или принятия на работу, сделайте это незамедлительно.

Что делать с долгом?

Простое бездействие.

Вариант подойдет человеку, который официально не трудоустроен. Индивидуальные предприниматели и владельцы бизнеса в зоне риска, поскольку доля в обществе с ограниченной ответственностью может явиться объектом наложения ареста судебным приставом. Индивидуальные предприниматели по закону вынуждены регистрировать расчетные счета на себя, а значит пристав с легкостью сможет списать деньги находящиеся на счете. Если Вы не получаете доход официально, у Вас нет ликвидного имущества подходящее для реализации, то вариант бездействия подойдет для Вас. Указанный инструмент плох тем, что приставы смогут применить меры принудительного исполнения в виде ограничения выезда за пределы российской Федерации. Если Вы часто бываете за границей, то о поездках придется забыть. Принимать имущество в дар или наследство нежелательно, поскольку оно может быть арестовано и в дальнейшем реализовано. Долг может «болтаться» долгое время, пока пристав не окончит исполнительное производство.

Реструктуризация задолженности.

Как я уже говорил выше не самый надежный метод, он лишь временно поможет. При реструктуризации увеличивается срок кредитования. В итоге растягивая срок клиент больше переплачивает. Однако рассматриваемый случай нельзя назвать правилом. Ситуации при которых банки увеличивают срок не прибегая к наращиванию выплат есть, но это скорее исключение из правил. Если Вам предлагают реструктуризацию, обязательно проверьте условия вновь заключаемого договора, вполне вероятно они могут оказаться для заемщика невыгодными.

В обоснование заявления не забудьте приложить документы подтверждающие трудное финансовое положение, снижение доходов, справки о состоянии здоровье (длительная болезнь, перенесенная операция).

Заключение мирового соглашения на стадии суда или исполнительного производства.

Не все знают, что банку выгоднее взять с клиента минимальную сумму, чем остаться с нулем. Вы можете предложить банку заключить мировое соглашение на оптимальных условиях, например уплатив банку 50 процентов от суммы задолженности. Нужно понимать, что коллекторские компании скупают долги Россиян порою менее 10% от суммы задолженности. Вероятно условие о закрытии части долга может заинтересовать банк.

Банкротство физического лица.

С 2016 года граждане имеют право объявлять о своей несостоятельности. Для признания должника банкротом необходимо обратиться в Арбитражный суд с заявлением. Банкротом можно признать лицо, которое накопило долг не менее 300 тысяч рублей, срок просрочки 3 месяца. По окончанию процедуры долги будут списаны, а имущество продано на торгах

Обращаю Ваше внимание, что единственное жилое помещение не подлежит реализации. На мой взгляд банкротство является эффективным средством списания долга

Вынужден отметить, что процедура не дешевая и длится от 5 до 18 месяцев.

Договориться с коллекторами.

Коллекторы выкупают долги за бесценок, всем известный факт. Коллекторы очень сговорчивы, когда понимают, что на задолженности можно заработать. Предложите выкупить долг оформив договор переуступки права требования на третье лицо (родственник или знакомый). Не бойтесь говорить об этом вслух и называть конкретные цифры.

Ответственность должника за неуплату кредита.

По сути решение суда о взыскании долга — санкция со стороны государства, принуждающая быть примерным гражданином, финансовые санкции предусмотрены кредитным договором и гражданским кодексом. В случае просрочки банк имеет право начислять штрафы, которые могут быть снижены в суде по ходатайству ответчика.

Уголовная ответственность за неисполнение решения предусмотрена статьей 315 Уголовного кодекса. На моей практике я не припомню, чтобы дознаватель возбудил дело по статье 315 Уголовного кодекса в отношении физического лица. Приставы также могут привлечь к административной ответственности за неисполнение требования, но никакой ответственности за неисполнение решения суда нет. Уважаемые подписчики, если Вам понадобилась срочная помощь или консультация я помогу Вам в любое время. Всем удачи, пока!

Автор статьи

Один раз в неделю только полезные юридические статьи и никакого спама.

Какие есть способы узнать задолженность по кредиту?

Существует несколько способов для заемщиков узнать, каково состояние погашения долга, независимо от того, что платежи вносятся без задержек. Ситуацию можно не доводить до крайности, если регулярно производить проверку своего кредитного счета. Существуют официальные источники информации, о которых необходимо знать заемщикам:

- посещение банка лично;

- звонок по телефону горячей линии, которая имеется на сайте практически каждого банка;

- использование услуги СМС-информирования;

- получение информации с домашнего компьютера на портале банка в личном кабинете;

- обращение в ФССП;

- обращение в Бюро кредитных историй.

Для того чтобы использовать один из методов, необходимо выяснить, какую из перечисленных услуг предоставляет финансовая организация, в которой взят кредит. Эти условия должны быть закреплены в договоре.

Заемщик, исправно производящий выплаты по кредиту, обычно спокоен за состояние кредитной истории, поэтому информация из банка о возникновении задолженности вызывает, по меньшей мере, недоумение. Но долги могут возникнуть не только по причине неплатёжеспособности заемщика.

Чтобы не допустить накопления долга по кредиту, заемщику рекомендуется периодически запрашивать информацию о состоянии личного счета. Идеальный вариант, который не потребует затрат времени – зарегистрироваться на сайте банка, в котором взят кредит и открыть личный кабинет. На сайтах банков имеется обратная связь, воспользовавшись которой, плательщик может выяснить, каким образом получать информацию о своем кредитном счете.

Какие есть способы узнать свою кредитную историю и выяснить, есть ли долги по кредиту, посредством Бюро кредитных историй, Вы можете увидеть в представленном видео.

Узнать сумму долга по фамилии

Процедура получения данных о наличии задолженности настолько упрощена сегодня, что это можно сделать, воспользовавшись возможностями Интернет-банкинга, по телефону или в финансовой организации, в которой взят кредит. Этот способ подходит для граждан, желающих узнать о состоянии своего счета по фамилии.

Если гражданин имеет личный кабинет на сайте своего банка, то сведения о наличии задолженности или отсутствии ее появляются на экране в считанные минуты. Достаточно пройти по закладке, через которую отправляется запрос в банк.

Некоторые банки отправляют СМС-сообщение на номер телефона владельца личного кабинета. Преимущества данного варианта состоят в том, что при открытии личного кабинета вся информация о заемщике закладывается в базу данных Интернет-банка. В связи с этим в дальнейшем, если нужно отправить запрос, то достаточно ввести свою фамилию.

Узнать размер долга можно также при личном посещении офиса банка. С собой необходимо иметь паспорт. По личным данным заемщика сотрудник банка предоставит необходимые сведения о состоянии счета.

Узнать сумму долга по кредитной карте

Кредитная карта – удобный банковский инструмент, с помощью которого можно не только оплачивать товары и услуги, но и получать разного рода информацию из банка, в частности, о наличии или отсутствии задолженности по кредиту.

Очень удобный и оперативный способ узнать о долге – послать СМС на номер 900 с текстом «Долг». Для осуществления операции у клиента должна быть подключена опция «Мобильный банк». В ответном сообщении пользователю приходят сведения об обязательном платеже и общей задолженности на текущую дату. Если таковая отсутствует, то в сообщении придет текст, что платеж погашен.

Узнать задолженность посредством Интернета

Достижение современности – возможность отслеживания информации во всемирной сети. Это касается и получения данных о долгах по кредитам:

- Использование формы оперативной связи с сотрудниками банка онлайн в вопросно-ответном формате.

- Переписка с банком посредством электронной почты. Адрес можно найти на сайте банка в разделе «Контактная информация».

Через Интернет клиент получит необходимые сведения в полном объеме. Форма обратной связи непосредственно с сайта позволит сэкономить время значительно, так как ответ приходит незамедлительно, либо дежурный менеджер перезванивает клиенту. Ответ на электронное письмо придется подождать 1-2 дня.

Задолженность по кредиту каспий банк остаток суммы 2020 год

Оформить заявку и получить ответ из банка всего за 30 минут→

Получить кредиты в последние годы стало проще. Банки предлагают лояльные условия оформления кредитных карт и беззалоговых ссуд. Должнику в любой момент может понадобится узнать сумму долга в банке, поэтому рассмотрим, как это можно сделать в АО «Kaspi Bank».

Оформить заявку и получить ответ из банка всего за 30 минут →

Почему важно знать остаток

- Позволяет убедиться во своевременном погашении задолженности, когда ежемесячный платеж вносился за несколько дней до даты по графику через терминал, банкомат или кассу иного учреждения.

Как узнать про задолженность

Есть несколько стандартных способов проверки остатка кредита в АО «Каспий банке»:

- подойти к менеджеру в любое отделение кредитора и уточнить всю необходимую информацию;

- воспользоваться услугами интернет-банкинга через личный аккаунт в системе.

Это самый популярный способ получения данных. Подключить сервис можно при оформлении ссуды или позже, обратившись к сотруднику отделения.

После активации станет доступна проверка зачисления всех платежей, просмотр срока оплаты, остатка долга, размер ежемесячной выплаты, сумма, уже погашенных платежей по графику.

позвонить в службу поддержки клиентов 9999

Во время общения с менеджером, нужно указать свои паспортные данные, кодовое слово-пароль, если нужна информация по карточке, и номер договора. Все данные отражены в кредитном соглашении. Звонок с мобильного телефона бесплатный.

Советы клиентам Kaspi Bank

- Не стоит обращаться за остатком долга к сторонним компаниям и организациям, так как участились случаи мошеннических схем с кредитными счетами. Вся информация в полном виде есть у кредитора.

- Номер горячей линии с мобильного или городского телефона всегда указан в кредитном договоре, но есть также и на официальном сайте учреждения.

Если интересует размер задолженность в банке для досрочного погашения, то не стоит опираться на цифру в строке «Остаток долга» во вкладке «Мой банк-Кредиты» в личном кабинете, лучше обратиться в банк и узнать все у менеджера.

Условия по кредитам и кредитным картам в Ак Барс Банке

Ак Барс выдает кредиты только в российских рублях. В продуктовой линейке банка — потребительские займы (обеспеченные и необеспеченные), ипотека, рефинансирование. Заемщиками могут быть не только частные лица, работающие по найму, но и владельцы частного бизнеса, индивидуальные предприниматели.

Кредит наличными

Заемные средства можно получить без обеспечения и на любые цели. Срок кредита – от 13 до 84 месяцев. Минимальная сумма – 100 тысяч рублей, максимальная (без учета страховки) – 1 млн рублей для ИП и 2 млн рублей для остальных клиентов.

Процентная ставка зависит от категории клиентов. Ее размер может увеличиться на 3-12 процентных пункта, если кредитополучатель отказывается от страхования жизни и потери трудоспособности. В каждом отдельном случае размер ставки банком определяется индивидуально.

Требования к зарплатным клиентам:

- заработная плата поступает на дебетовую карту Ак Барс;

- карта заемщика не просрочена;

- перечисления от работодателя поступили на карту минимум один раз.

Заем под залог недвижимости

Потребительский нецелевой кредит в Ак Барс Банке с обеспечением выдается на срок от года до 20 лет.

Залогом для банка может стать:

- квартира;

- частный дом с участком;

- таунхаус с участком;

- торговое или офисное помещение (коммерческая недвижимость).

Сумма кредита – от 300 тысяч рублей. Максимум ограничен двумя показателями: заем не должен превышать 20 млн рублей или 70% стоимости залоговой недвижимости.

Процентная ставка:

- 10,9% — для зарплатных клиентов;

- 11,4% — для других заемщиков.

Отказ от оформления страховки, личной и имущественной, приводит к увеличению ставки на 3%.

Заемщик, зарегистрированный в качестве ИП, с оформленной страховкой получит кредит под 12,4% годовых (11,4%+1%), без страховки – под 15,4% годовых (11,4% + 3% за отказ от страховки + 1%корректировки).

Кредит на личное подсобное хозяйство

Продукт предназначен для физических лиц, занимающихся сельским хозяйством. На заемные деньги разрешается ремонтировать или строить животноводческие помещения, платить страховые взносы на сельхозпродукцию или приобретать:

- корма и удобрения;

- молодняк животных;

- запчасти и горюче-смазочные материалы для сельскохозяйственной техники;

- оборудования для переработки продукции;

- материалы для строительства теплиц;

- газовое оборудование.

Сумма кредита – от 100 тысяч до 1 млн рублей, на срок от 13 месяцев до 7 лет. Процентная ставка – 17%. Если клиент не использует полученные деньги по назначению, размер ставки увеличивается на 2%.

Кредитная карта

Карта «Emotion» от Ак Барс выдается на три года. Беспроцентный период – 55 дней. Для расчета используются платежные системы Visa или Master Card. Лимит кредитки – от 31 тыс. до 500 тыс. рублей.

- в первый месяц использования карты;

- при общей сумме операций в месяц от 15 тыс. рублей;

- если нет задолженности.

В других случая цена обслуживания – 199 рублей в месяц. Cash-back при покупка на сумму менее 20 тыс. рублей – 1%, более 20 тыс. рублей – 1,25%, по программе лояльности банка – 5%.

Другие способы узнать остаток по кредиту

Существуют и другие способы уточнения остатка задолженности по действующим кредитам в Русфинанс Банке. Все возможные варианты рассмотрены ниже.

Посещение офиса или отделения банка

Процедура посещения офиса или отделения банка достаточно проста. Прибыв в выбранное отделение, нужно предъявить паспорт, после чего операционист предоставит интересующую информацию по кредиту.

Виды телефонного обращения

Здесь возможны варианты:

- Звонок по единому номеру телефона +7 (846) 276-44-11.

- Онлайн-звонок через компьютерный терминал с использованием личной учетной записи.

И в том, и в другом случае общение происходит со специалистами одного и того же колл-центра. Разница заключается только в способе набора номера.

По телефонной связи, при условии корректно названного секретного кода, операторы смогут предоставить всю интересующую информацию относительно остатка по счету по любому из имеющихся у кредитных договоров (если их несколько).

Запросы через интернет на сайте банка

Следует разделять запросы, посылаемые из личного кабинета клиента на банковском интернет-портале, и запросы, сделанные непосредственно с банковского сайта. К последним относятся:

- онлайн-чат;

- электронная почта.

Следует также понимать, что это не защищенные каналы связи, а потому:

С помощью онлайн-чата удобно получать профессиональные, компетентные консультации по вопросам общего порядка, а также обсуждать конкретные ситуации, но без указания каких-либо персональных данных

Это важно! Соответственно, операционист-консультант в таком чате ни при каких обстоятельствах не предоставит вам никакой личной информации, то есть, не скажет вам ни номера договора, ни остатка по кредиту даже если вы назовете ему свое секретное кодовое слово. И не потому, что это запрещено внутренней должностной инструкцией, а главным образом, в связи с тем, что данные консультанты просто не располагают доступом к банковской клиентской информационной базе

Личный кабинет в Русфинанс банке

После входа в учетную запись банковская информационная система безопасности идентифицирует клиента, как пользователя, личность которого установлена и подтверждена. А это значит, что при запросе сведений, содержащих персональные данные, информация и о номерах кредитных договоров, и о величине непогашенного остатка будет предоставлена в личный кабинет без каких-либо ограничений.

Работа с приложением

Русфинанс Банк имеет собственное обновляемое мобильное приложение для смартфонов и планшетов, которое можно легко найти и скачать через Play Market или App Store. Когда клиент регистрируется в своем личном кабинете через приложение, его статус ничем не отличается от того, как если бы он зарегистрировался в своей учетной записи через компьютер.

Информационная система безопасности однозначно идентифицирует такого пользователя, как клиента, чья личность подтверждена.

Как узнать долги по кредитам по фамилии заемщика

У каждого гражданина есть право получить информацию о долгах. Это можно сделать как платно, так и бесплатно, в зависимости от выбранного способа. Ниже основные способы проверки своих долгов, которые доступны всем.

Узнать кредиты по ФИО бесплатно через федеральную службу судебных приставов (ФССП)

Служба судебных приставов – открытый ресурс, на котором можно бесплатно получить нужную информацию. Для этого нужно:

- зайти на сайт https://fssprus.ru/;

- перейти в меню «Сервисы», далее в «Банк данных»;

- выбрать регион, указать ФИО и дату рождения, нажать на кнопку поиска.

Если есть долги, будет выдана информация по каждому виду обременения. Через банк исполнительных производств можно проверить обязательства по кредитам, штрафам, налоговым, страховым взносам и т.д. Услуга бесплатная и предоставляется без ограничения по количеству проверок.

Долг по кредитам в Бюро кредитных историй

Долги по кредитам по фамилии и другим личным данным можно узнать онлайн, сделав запрос в Бюро кредитных историй. На территории РФ действует более десятка БКИ и в каждом и них можно получить необходимую информацию дважды в год бесплатно. В остальных случаях услуга платная, стоимость зависит от организации, в которую делается запрос.

Чтобы получить сведения о своих кредитных долгах, нужно сначала запросить информацию о БКИ, в которых хранится история. Для этого нужно:

Ответ придет на указанную электронную почту в виде списка БКИ, в которых хранится история заявителя. Сведения о просрочках можно получить, направив запрос в любое из них.

Узнать задолженность через онлайн-сервисы по фамилии

Еще один способ посмотреть сведения о проблемах по платежам – онлайн сервисы. В интернете можно найти различные компании, предоставляющие подобную информацию на платной основе.

Один из популярных — Сервис-КИ. Чтобы найти долг обычно достаточно указать ФИО, дату рождения и адрес электронной почты, на которую поступит сформированный отчет.

Такой способ получения информации по долгам – доступный и простой. Лучше запрашивать сведения на официальных сайтах финансовых организаций, чтобы исключить риск попадания личных сведений к мошенникам.

Долги банкам по кредитам узнать по паспорту и номеру карты

О наличии долгов банкам по кредитам узнать по фамилии можно, обратившись непосредственно в финансовую организацию. Услуга бесплатная, нужно иметь при себе удостоверение личности и номер карты.

Варианты получения информации:

- мобильное приложение своего банка – нужно зайти в личный кабинет, в раздел кредитов и просмотреть сведения о текущей задолженности;

- любое отделение финансовой организации – потребуется предъявить сотруднику удостоверение личности и запросить выписку по займу, в которой будут данные по задолженности;

- банкомат – нужно вставить кредитную карту или приложить штрих-код кредитного соглашения к устройству для считывания и увидеть на экране информацию о текущей задолженности;

- горячая линия – назвать оператору свои данные (ФИО полностью, дату рождения, номер счета, паспортные реквизиты). Во многих случаях дополнительно потребуется кодовое слово, указанное при регистрации сделки.

Получить данные по долгам в банке можно в день обращения – запрос обрабатывается сразу после поступления.

Получение информации о задолженности

Чтобы узнать состояние расчетов по вашему кредиту, нужно перейти в раздел «Мой банк». На экране появится перечень действующих кредитных договоров, например, «Кредит на телевизор» или «Кредит наличными». Выбирайте интересующий вас заём, затем в открывшемся окне нажимайте кнопку «Информация о кредите».

Вы увидите персональные условия по вашему долгу в Kaspi Bank:

- Наименование, сумму и дату оформления.

- Общий срок кредитного договора.

- Размер и срок внесения ежемесячного платежа.

- Процентную ставку.

- Минимально возможную сумму для внесения денег при досрочном погашении.

Также на сайте доступен раздел «Ежемесячный платеж», он содержит в себе:

- Календарь осуществляемых взносов (включая уже уплаченные суммы).

- Информацию о досрочном погашении.

- Полезные советы для заемщиков «KaspiBank».

Если нажать на конкретный платеж из тех, что были осуществлены ранее, можно увидеть подробную информацию по нему: дату, сумму, способ погашения.

Информация о действующем кредите приводится в достаточном объеме (подробнее о возможностях сервиса «Мой банк» Kaspi Bank). Заемщики могут получить все необходимые данные и своевременно спланировать свое расписание и бюджет.

Аналогичный сайту раздел «Мой Банк» есть и в специальном мобильном приложении. Оно устанавливается бесплатно и имеет тот же функционал, что и личный кабинет на сайте.

Кредитные программы Каспий Банка

В Каспий Банке есть пять кредитных программ, две из которых больше недоступны к оформлению – это кредитная карта и автокредит на новое авто.

Оставшиеся три программы следующие:

- Потребительский кредит наличными – выдается на любые цели от 20 тысяч до 1 миллиона тенге.

- «Автокредит на колесах» — выдается до 12 миллионов тенге на авто с пробегом, которые размещены на площадке Kolesa.kz.

- Кредит на покупки – выдается от 7500 до 1 миллиона тенге для приобретения желаемого товара/услуги с возможностью выбора рассрочки до 3 месяцев либо кредита свыше 3 месяцев.

Кредит наличными

Данный займ Каспий Банка выдается для физических лиц на следующих условиях:

- Сумма – от 20 тыс. до 1 млн. в национальной валюте.

- Срок — от 1 до 48 месяцев.

- Процентная ставка – Каспий банк не указывает процентную ставку, а сообщает клиентам только размер переплаты.

По моим подсчетам процентная ставка свыше 70% годовых. В мобильном приложении Каспий.кз при подаче онлайн-заявки на сумму 150 тыс. на 9 месяцев мне автоматически высветилась ежемесячная сумма платежа 22116 ₸ и переплата 49044 ₸. Далее при помощи кредитного калькулятора я высчитал процентную ставку – 72,79%.

Kaspi по кредиту наличными не требует залога, оформления страховки, не выставляет требования по трудовому стажу и сумме заработной платы.

Ознакомиться подробней с этим кредитным предложением можно в этой статье.

Автокредит на колесах

Автокредит выдается для приобретения поддержанного транспортного средства, которое клиент сможет подобрать на площадке Kolesa.kz. Автомобиль можно взять в кредит, если в объявлении есть плашка «В кредит».

Особенностью этого заема является первоначальный взнос, он не потребуется если стоимость автомобиля меньше 1 млн. ₸. Первоначальный взнос понадобится в размере 5% от стоимости авто при условии, что его цена свыше 1 млн. ₸.

Остальные условия по ссуде следующие:

| Критерий | Условие |

|---|---|

| Сумма | От 300 тыс. до 1 млн. KZT |

| Срок | От 12 до 60 месяцев |

| Страховка | Обязательная |

| Залог | Приобретаемый автомобиль |

| Процентная ставка* | От 6,75% до 34%* |

*Процентная ставка банком не афишируется, как и в предыдущем заеме банк озвучивает только переплату по ссуде, но мне удалось найти ответ представителя Каспий, где он озвучил процентные ставки.

Я перепроверил и высчитал на Колесах.кз процентную ставку при помощи калькулятора.

В моем примере машина обойдется мне за 1 млн. 900 тысяч тенге, внесу первоначальный взнос в размере 1 млн. и погашу кредит за 12 месяцев.

Выходит процент по автокредиту составляет 28,901%. А вот и сам калькулятор по автокредитованию:

С подробным обзором по автокредиту можно ознакомиться здесь.

Кредит на покупки

Кредит на покупки от Каспий Банка – это выдача заемных денег на приобретение желаемых товаров в рассрочку либо кредит.

Рассрочка выдается на 3 месяца без комиссий и переплат, свыше квартала начинается кредит. А переплата кредита зависит уже от срока кредита. Картина выглядит следующим образом:

Данные взяты из мобильного банкинга Kaspi.kz.

Кредит взят на сумму 150 тысяч:

- На 3 месяца — переплата будет 0 ₸, так как на 3 мес. действует рассрочка.

- На 6 месяцев будет действовать кредит и переплата уже составит 20034 ₸.

Остальную переплату можно увидеть на фото выше. Вывод такой — чем меньше срок ссуды, тем меньше переплата.

Условия по кредиту на покупки следующие:

| Критерий | Условие |

|---|---|

| Сумма | От 7500 до 1000000 KZT |

| Срок | 3 / 6 / 9 / 12 / 18 / 24 месяца |

| Страховка | Не нужна |

| Залог | Без залога |

Как и в кредите наличными данная ссуда не обеспечивается залогом и это нравится людям, так как многие не хотят брать кредиты под залог недвижимости либо автомобиля.

В обсуждениях Вконтакте на официальной странице Каспий представитель написал о процентной ставке в октябре 2018 года. Тогда годовая эффективная процентная ставка составляла 24,99%.

Похоже на то, что процентная ставка поднялась, так как я смог рассчитать % и у меня вышел совсем другой показатель.

За основу я взял такие данные:

- Сумма ссуды — 150 тыс.

- Срок заема – 12 месяцев.

Переплата в приложение Каспий.кз составила 38892 тенге, а ежемесячный платеж 15741 тенге.

Выходит, что процентная ставка сейчас 44,86%.