Как оформить займ на Яндекс Деньги срочно

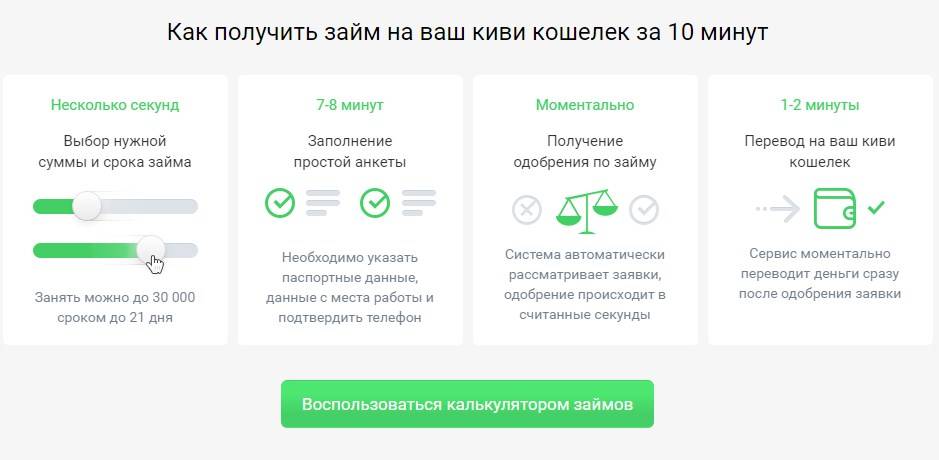

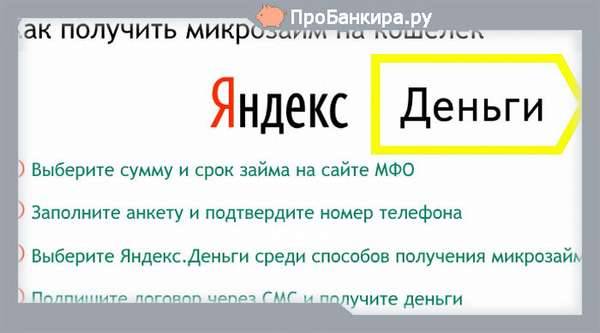

Все, что требуется от клиента, это предоставить кредитору максимально честную информацию. В соответствующие поля заявки потребуется внести:

- персональные данные (фамилию, имя, отчество, год и место рождения, адрес);

- контактную информацию (электронную почту и номер сотового телефона);

- паспортные данные;

- сведения о займе (необходимая сумма, предполагаемый срок погашения);

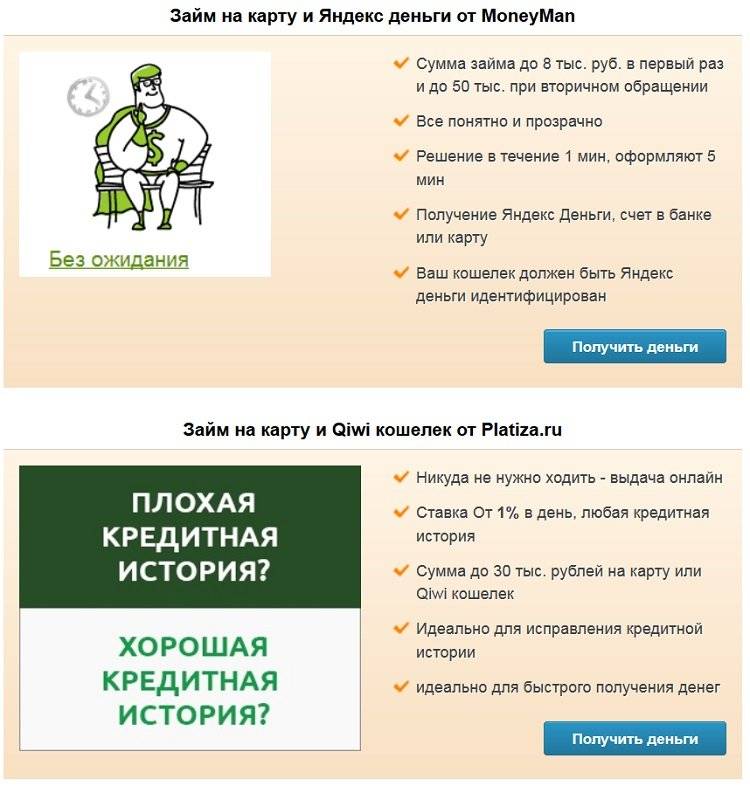

- удобный способ получения денег (в данном случае – кошелек «Яндекс»);

- размер ежемесячного дохода (без подтверждающего документа).

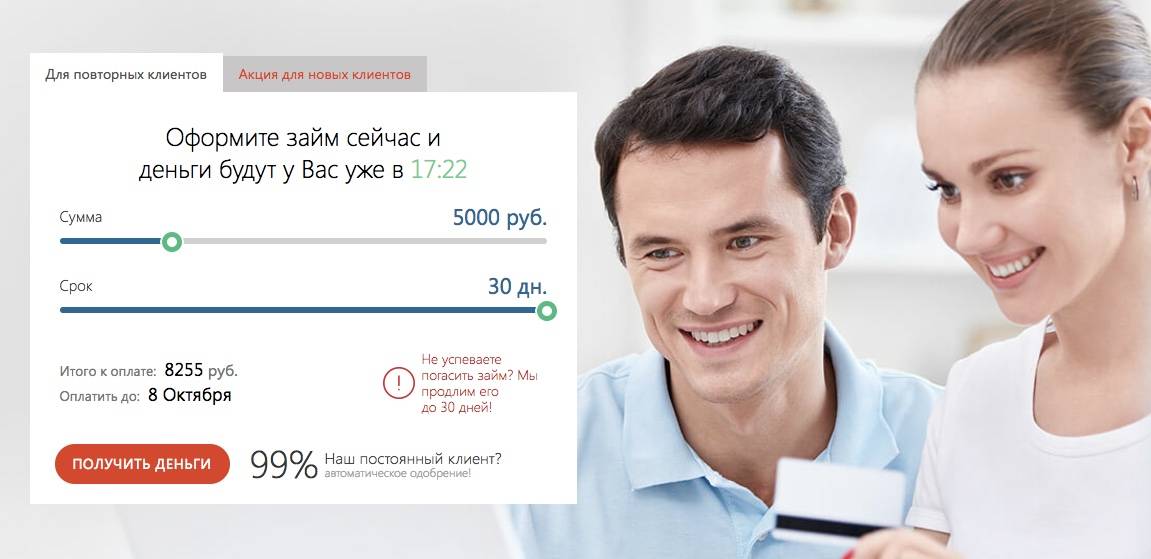

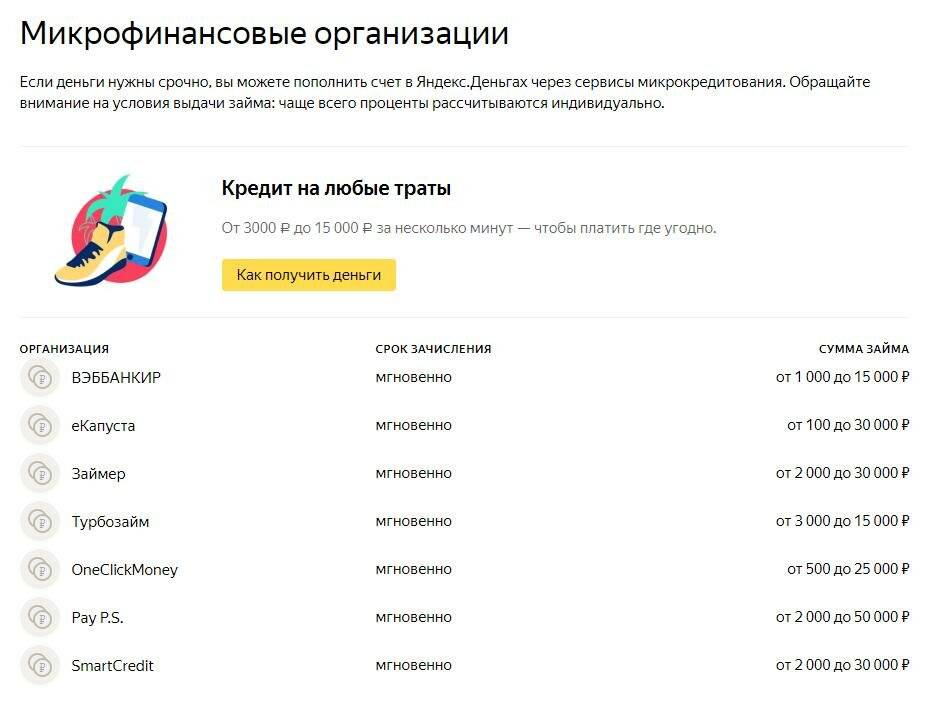

Выбирая желаемую сумму займа нужно учесть размер процентной ставки. Чтобы получить именно столько денег, сколько требуется, лучше предварительно использовать онлайн калькулятор, который обычно размещается на главной странице сайта.

Наличие залога или поручителей мгновенный кредит не предполагает. Решение об одобрении заявки или отказе будет приниматься менеджерами МФО на основании предоставленных данных. Поэтому отвечать на вопросы электронной анкеты лучше честно, так шансы на получение нужной суммы только увеличатся.

Как погашать кредит

Чтобы закрыть кредит, нужно перевести деньги на электронный Яндекс-кошелёк МФО. Счёт будет указан в соглашении о выдаче кредита. При желании можно пополнить кошелёк наличными средствами через стационарный терминал. Пополнение счёта в системе Yandex также возможно с помощью сервисов интернет-банкинга.

Нюансы погашения кредита изменяются в индивидуальном порядке. Например, некоторые заёмщики предварительно договариваются о возможности погашения через другую электронную платёжную систему или с помощью банковской карты. С этим проблем не возникнет. Главное – согласовать подобные нюансы с кредитором предварительно.

Банк Восточный: что нужно для оформления кредита с плохой КИ

Еще одним банком с весьма снисходительной политикой к субъектам плохой КИ считается Восточный. Банковская структура готова под фиксированную ставку, а именно 9% в год, занять 25000—1500000 руб. на 1—5 лет. Многие граждане России обращаются к данному кредитору также и по той причине, что ответ по заявке, они узнают уже через 15 мин.

Обслуживаются клиенты широкого возрастного диапазона. Это могут быть молодые люди с 21 года или пенсионеры, которые на момент полного возврата средств не старше 76. Особе с плохой кредитной историей не нужно будет предоставлять залог либо звать поручителей.

Чтобы не получить отказ, вы должны иметь российское гражданство и постоянную регистрацию, хотя допускается кредитование и с временной пропиской. Помимо этого и соответствия возрастному цензу, нужно проживать в регионе оформления кредита, получать доход, достаточный для его обслуживания. Положительно влияет на вердикт наличие 3-месячного стажа на текущем месте работы. Имейте ввиду, банк может затребовать копию трудовой или 2-НДФЛ, если вам нет 26 лет.

Как можно влиять на решение банка

Основное правило: чем больше о себе информации предоставит потенциальный заемщик — тем выше вероятность того, что выдачу кредитной карты даже с плохой кредитной историей согласуют.

А для подтверждения платежеспособности можно использовать следующие варианты документов:

- выписка из бухгалтерии о трудоустройстве и о наличии, размере заработной платы;

- выписка по зарплатному счету (её можно запросить в банке, который его обслуживает);

- диплом, подтверждающий получение высшего образования;

- справка, подтверждающая наличие ликвидного имущества (которое теоретически можно использовать для погашения задолженности);

- скан-копия загранпаспорта, в котором есть отметки о пересечении границы за последние 12 месяцев;

- выписки по любым банковским счетам (включая депозитным).

И при подаче заявки в банк следует указывать только актуальную и достоверную информацию, не завышая реальный уровень доходов, не скрывая наличие задолженностей в других кредитных организациях (если они есть).

Кстати, бытует мнение, что если скрыть свою кредитную историю (а такая возможность у гражданина имеется), то банк не узнает о том, что у потенциального клиента ранее были просрочки. Это верно, но кредитор с подозрением отнесется и к тому, что данная информация была удалена из базы данных бюро кредитных историй. В 90% случаев таким клиентам впоследствии отказывают.

Если вышеуказанные рекомендации все равно не помогают изменить решение банка, то можно воспользоваться следующими советами:

- погасить хотя бы некоторые из текущих задолженностей;

- закрыть карты с кредитным лимитом, выданные другими банками (если есть);

- предложить банку залоговое имущество (лучше всего для этого подходят транспортные средства, недвижимость);

- если кредитор настаивает на оформление страховки — соглашаться на это (переплата в итоге получится незначительной, но банк полностью защитит свои интересы);

- привлечь поручителя, созаемщика из числа близких родственников.

Альтернативные варианты восстановления кредитной истории

В некоторых банках существуют специальные программы для восстановления кредитного рейтинга заемщика. Их базовый принцип — это предоставление небольших займов на короткий срок под среднестатистическую процентную ставку. Воспользовавшись хотя бы 2 – 3 раза данной услугой и обязательно своевременно вернув задолженности, клиент повысит свой кредитный рейтинг. И уже после этого сможет получить карту практически в любом банке.