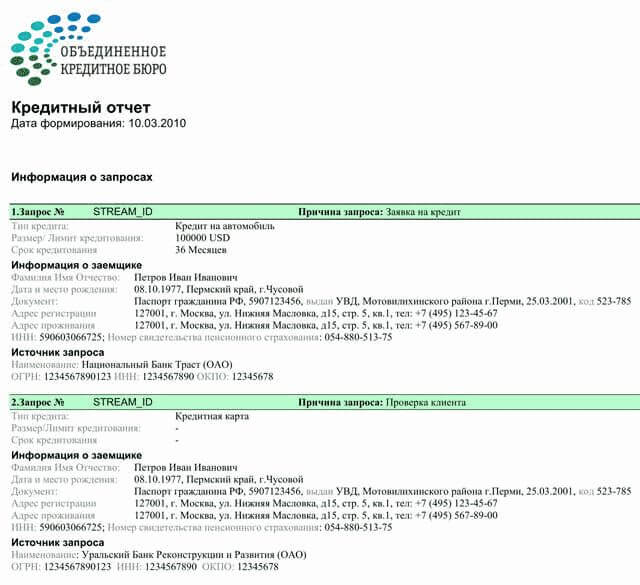

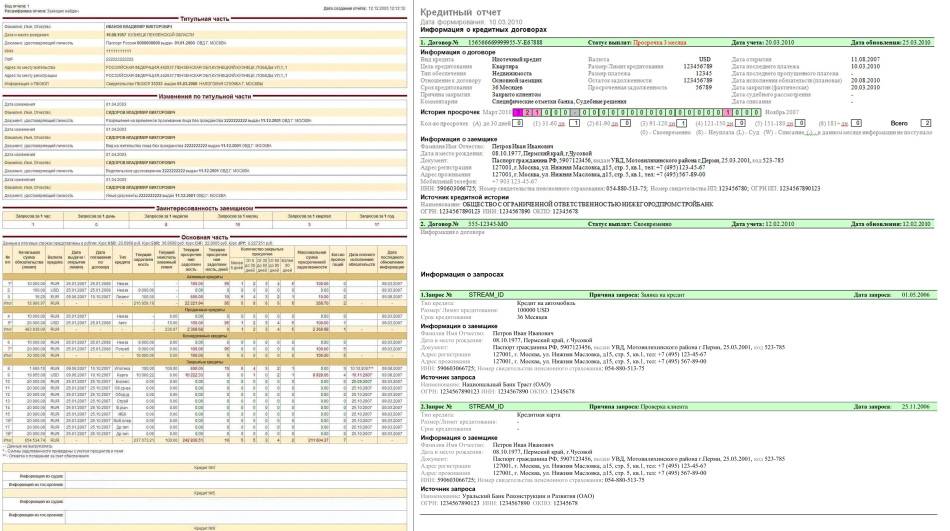

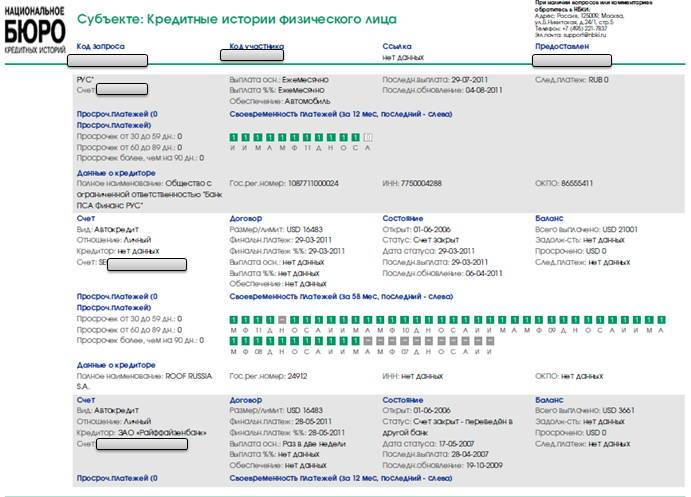

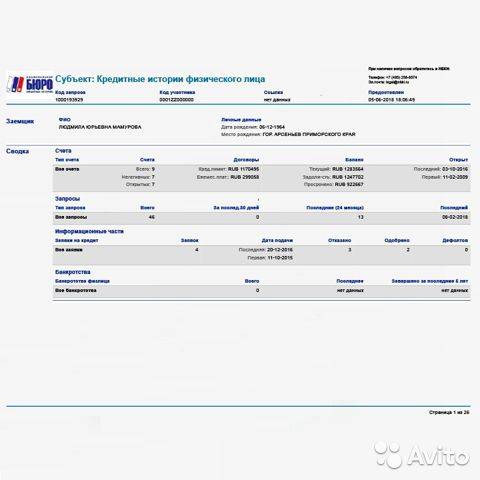

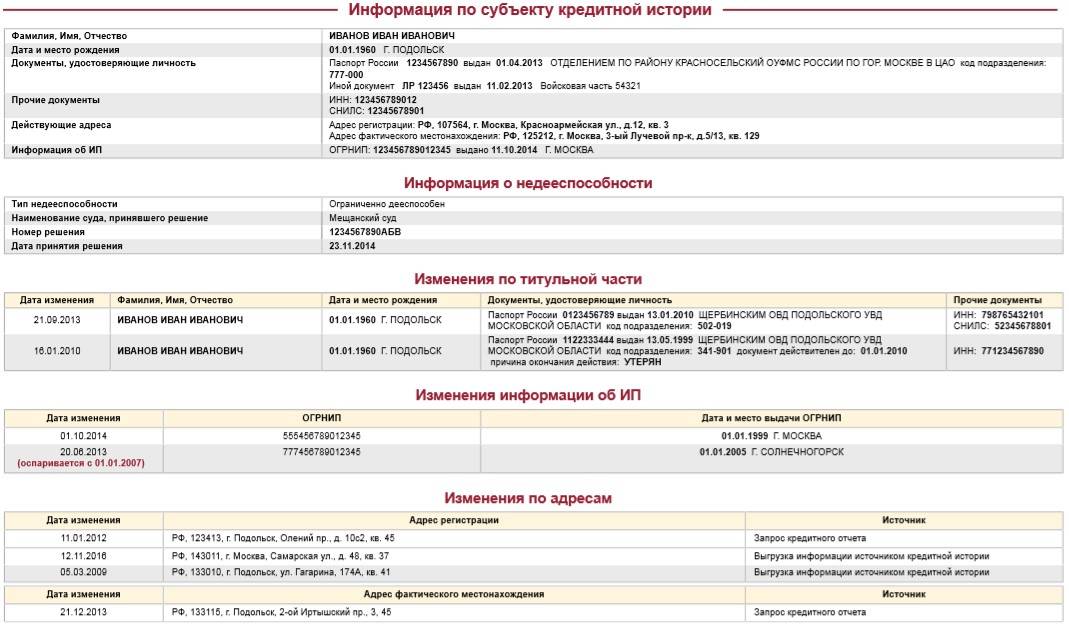

Расшифровка кредитной истории КБИ «Русский стандарт»

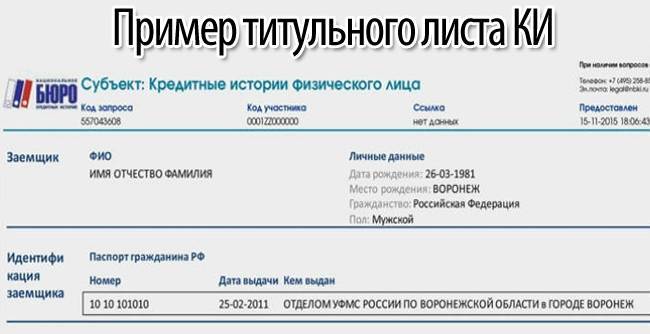

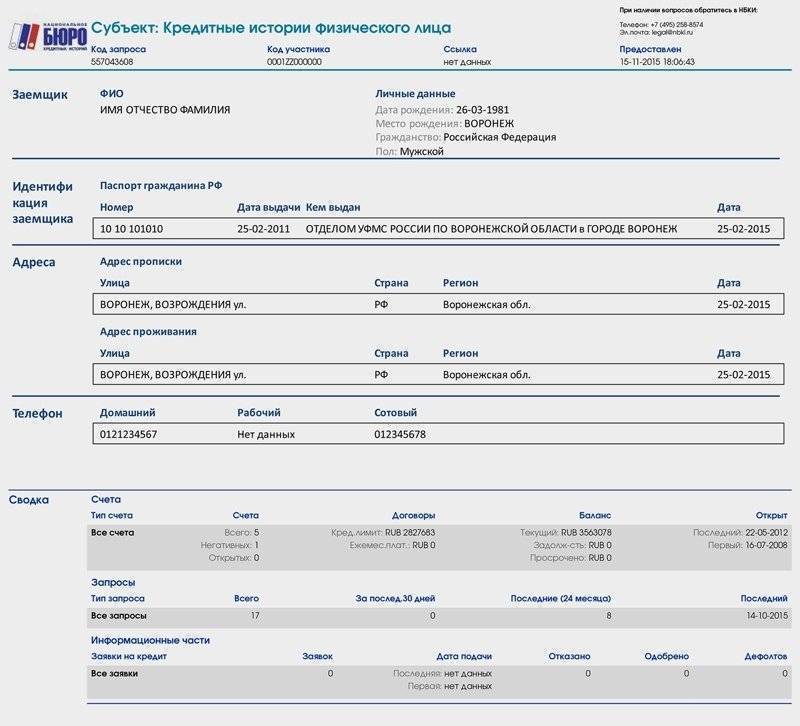

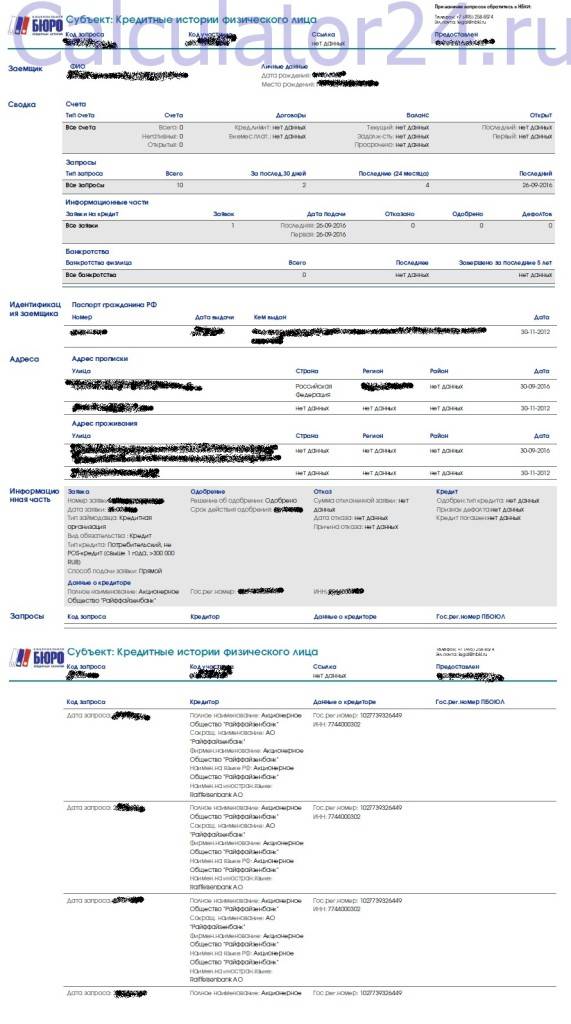

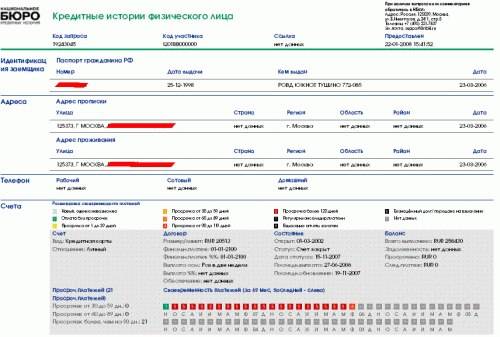

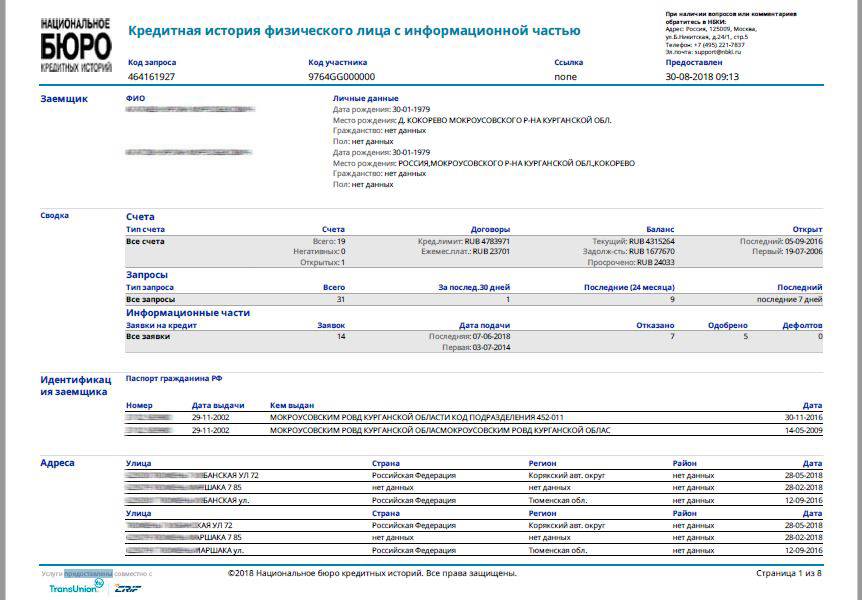

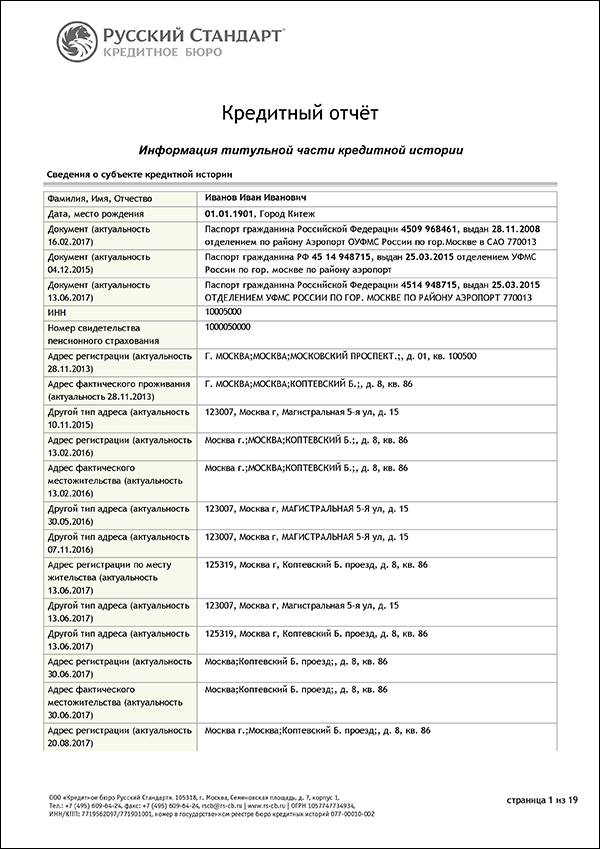

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.

Поделитесь

Как узнать свою кредитную историю через Сбербанк Онлайн

Самый простой и быстрый способ получения кредитного отчета – сделать запрос через Сбербанк Онлайн. В банке эта услуга платная, и предоставляется клиентам за 580 руб.

Инструкция как получить кредитный отчет в Сбербанк Онлайн:

- Идентифицироваться для входа в систему при помощи логина и пароля, открыть личную страницу.

- В основном меню нажать на вкладку «Прочее».

- Из появившегося списка выбрать «Кредитная история».

- Откроется страница с напоминанием, что стоимость предоставления отчета составляет 580 руб.

- Даете своего согласие, нажимаете на «Получить кредитную историю».

- Система перенаправляет на Объединенное Кредитное Бюро – поставщика услуги и получателя платежа.

- В платежном поручении автоматически проставлены все реквизиты банка-получателя. Вам необходимо только указать свой счет, с которого спишутся деньги.

- Нажать «Оплатить».

- Подтвердить операцию с помощью одноразового пароля, который вы получите в СМС.

- Через несколько минут перед вами будет отчет по КИ.

Что такое кредитная история?

В России работает 9 (на май 2021 года, актуальный список есть на сайте ЦБ) Бюро кредитных историй.

Ваша кредитная история — это ваша «анкета» в этой базе. Если вы не брали ни одного кредита за всю жизнь — ваша «анкета» пустая. Если вы брали кредит — в вашей КИ будет указано, где вы это делали, какую сумму брали и на какой срок, и вовремя ли вернули.

И когда вы приходите за новым займом, кредитная организация первым делом проверяет вашу КИ.

Что попадает в мою КИ, и как это происходит?

Данные в БКИ передают банки и МФО в течение 5 рабочих дней с момента каждой операции. Что именно попадает в вашу КИ:

- запрос на получение кредита с указанием компании, которая его получила (МФО или банк);

- выдача кредита;

- закрытие кредита;

- появление просрочки;

- судебная процедура и решение по ней (если дело о кредите дошло до суда).

Не обязательно, но в БКИ могут передавать данные и другие околофинансовые компании: ломбарды, коллекторские агентства, службы судебных приставов, финансовые управляющие. Поэтому кроме кредитов в вашей КИ могут отражаться задолженности по алиментам, коммуналке, и даже по услугам связи.

Сколько хранится информация в КИ?

«Срок годности» информации по кредиту — 10 лет.

То есть если 10 лет назад у вас был кредит с просрочкой — то по истечению этого срока запись о нем исчезнет из вашей КИ.

Какой может быть кредитная история?

Нулевая — если вы не брали ни одного кредита и даже не запрашивали его, и не имеете кредитных карт (или не пользуетесь ними);

отрицательная (плохая) — если за последние 10 лет у вас были просрочки или судебные решения по кредитам, и если после «проблемных» займов у вас не было новых, которые вы нормально погашали;

«средняя» (обычно такую категорию не выносят в отдельную, но она существует) — если у вас были просрочки, но в разумных пределах: они происходили разово или были не систематические, и они все-таки закрывались;

положительная — любимая категория кредитных организаций: значит, что такой гражданин брал кредиты, и вовремя их выплачивал.

На что влияет кредитная история?

На то, выдадут ли вам новый кредит, и на каких условиях, а также при трудоустройстве на некоторые должности.

Уточняем про выдачу новых кредитов:

если у вас плохая КИ — в новом кредите вам могут либо отказать вообще, либо ухудшить по нему условия: уменьшить максимальную сумму, увеличить процент, запросить больше подтверждений, запросить более высокий официальный доход, потребовать предоставить поручителя;

хорошая КИ — повышает шанс на получение нового кредита, и иногда может улучшить условия по нему (повысить сумму, получить одобрение по реструктуризации);

если КИ пустая — кредитная организация будет ориентироваться по остальным своим требованиям (возраст, стаж и официальная зарплата, занимаемая должность, и так далее), но делать это строже, чем для клиента с хорошей КИ.

Что касается трудоустройства — КИ обычно проверяют у тех, кто устраивается на должности, связанные с закупками и управлением деньгами (например: бухгалтеры, снабженцы, тендерные менеджеры). Если ваша история испорчена (недавно у вас были просрочки, или просрочки были по нескольким кредитам, или вообще у вас много мелких кредитов) — в устройстве на работу могут отказать.

Чаще всего это происходит в сферах финансов, торговли, строительства и производства, логистики. В нашей стране это пока только начинает входить в обиход, а в европейских и американских компаниях — проверка КИ при трудоустройстве практикуется чуть ли не везде и всегда.

Ответы на вопросы

Сколько хранятся сведения в БКИ

- В силу вступило решение суда об удалении конкретной истории.

- Обладатель принял решение полностью оспорить историю. Так случается, когда она была неправильно сформирована, в нее были внесены ошибочные данные, а БКИ рассмотрело претензию и стало на сторону заявителя.

- Прошло 5 и более лет после того, как в центральный каталог кредитных историй были переданы истории от ликвидированного, исключенного или расформированного бюро. В этом случае КИ может быть выкуплена во время торгов другим бюро или, если этого не произошло, аннулирована через 5 лет.

Как часто обновляется кредитная история

Например, вы внесли платеж по кредиту в понедельник. Значит, до выходных сотрудник банка должен передать информацию в БКИ.

- Ф. И. О.

- паспортные данные;

- информация об оформленных кредитах или займах и порядке их погашения.

- Персональная информация изменилась. Например, сменился паспорт или фамилия.

- Информация в отношении долговых обязательств изменилась. Например, был оформлен новый кредит или досрочно погашен действующий.

- Ее владелец подал претензию, так как в отчет внесли ошибочные данные.

- Она аннулирована из-за окончания срока хранения или других обстоятельств.

Может ли посторонний человек узнать мою кредитную историю

- Ее владелец.

- Страховая компания, финансовое учреждение или работодатель после получения разрешения от владельца.

- Центральный каталог кредитных историй, но только титульную часть.

- Суд или прокуратура после подачи официального запроса.

То есть, если сам владелец против разглашения конфиденциальной информации, то посторонний человек не сможет узнать его КИ. Исключение — суд и прокуратура.

Значение кредитной истории

Рядовому обывателю это нововведение может показаться излишним и усложняющим процесс взятия кредита. Но если задуматься, то можно найти и плюсы.

- Во-первых, внесение такого широкого круга данных в некотором роде дисциплинирует заемщиков. То есть человек старается совершать все платежи вовремя, таким образом уменьшается вероятность накопления долгов.

- Во-вторых, вполне вероятно, что это в ближайшем будущем отразится и на процентных ставках в сторону их уменьшения. Произойти это может по той причине, что банку будет проще идентифицировать заемщика как добросовестного или недобросовестного.

Альтернативные сервисы

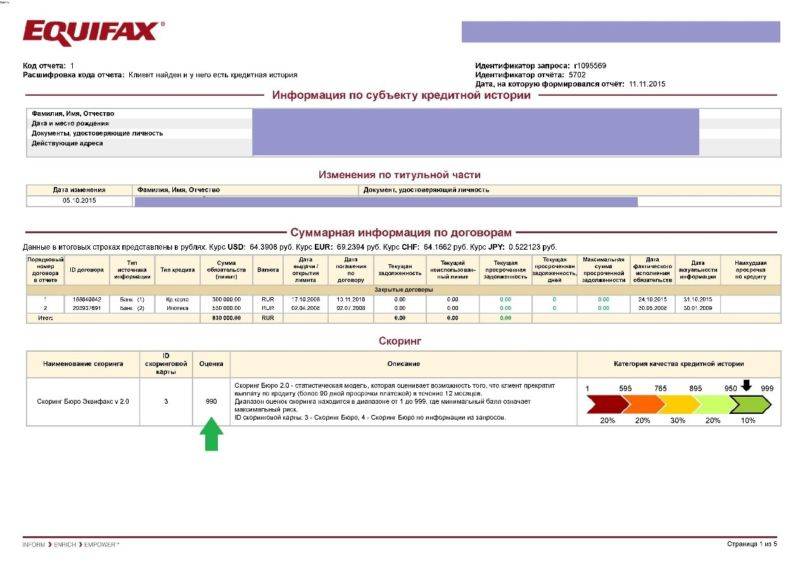

Существует список организаций, которые предоставляют онлайн-услугу бесплатно при первом обращении. Самые популярные – Equifax, НБКИ. Они сотрудничают с Агентством кредитных историй, поэтому могут предоставить нужную информацию в полном объеме. Для отправки заявки необходимо предварительно зарегистрироваться на любом из этих сайтов. Помимо отправки отчета пользователь получает дополнительные бонусы: СМС-оповещения об изменениях в записях, предложение вариантов по исправлению ошибок, тесты скоринга и др.

В интернете можно найти много сайтов, предоставляющих подобную услугу на коммерческой основе. Пользователю достаточно отправить заявку с персональными данными и согласиться на их обработку.

Как заказать и получить выписку БКИ

Проверка проводится разными методами. Если заказать БКИ в банке или кредитной организации, то за информацию придется платить. Но можно поступить по-другому. Есть возможность заказать справку бесплатно в бюро кредитных историй. Организация финансирование получает от государства, поэтому за информацию не придется платить.

Где заказать справку из БКИ

Получить кредитную историю можно через сервис «Сбербанк онлайн», на сайте Госуслуги, Русский стандарт, Эквифакс. Она потребуется для проверки кредитного рейтинга, чтобы была возможность своевременно исправить положение. С помощью БКИ банки и финансовые организации защищают заемщика от мошенников.

Оформление запроса

Если нужно узнать кредитную историю, то стоит подать заявку в одно из бюро кредитных историй. С помощью запроса можно проанализировать положение. Если рейтинг заемщика положительный, то банк предоставит более льготные условия для предоставления кредита.

Чтобы сделать запрос, нужно быть гражданином РФ. При себе надо иметь паспорт, СНИЛС. Они потребуется при заполнении документов. Если клиент даст разрешение, то информацию могут предоставить и другим лицам.

Отправляется запрос разными методами:

- В офисе бюро кредитных историй – нужно прийти в приемный день, взять паспорт. Если заявка оформляется впервые, то платить за информацию не придется.

- В ближайшем отделении почты – заемщик посылает письмо или телеграмму, в них должна быть личная подпись. Нотариус организации обязательно проверить подлинность бумаг. При отправке делается проверка, чтобы все данные оператор записал правильно.

- В режиме онлайн – нужно зайти на сайт одного из бюро кредитных историй, зарегистрироваться и отправить заявку.

Какие нужны документы

Чтобы подать бесплатно запрос, необходимо при себе иметь:

- паспорт;

- СНИЛС.

Обязательно должен быть и телефон, для оформления заявки онлайн. На него придет смс с кодом подтверждения. Желательно, чтобы номер был привязан к банковской карте. Если услуга заказывается 3-4 раз в год, то за информацию придется заплатить. Деньги спишутся автоматически со счета после подтверждения операции.

По фамилии

Информацию можно получить в Центральном каталоге кредитных историй (ЦККИ). Проверить бесплатно БКИ по фамилии можно только единожды.

ЦККИ не представляет полный отчет, а только подскажет в каком БКИ можно найти кредитную историю.

Чтобы получить официальный документ, придется обратиться по указанному адресу.

Получение справки

Есть несколько вариантов действий:

- лично обратиться в организацию со всеми необходимыми документами и получить справку из бюро кредитных историй;

- отправить заявление с помощью телеграммы;

- оформить официальный запрос и послать в БКИ простым письмом по почте;

- направить обращение через партнеров бюро.

Отчет придет либо на электронный адрес, либо по почте на домашний адрес заемщика. Лучше взять справку из БКИ лично или онлайн, тогда есть шанс, что информация будет достоверной.

Что такое кредитная история

Понятие «кредитная история» вошло в правовой обиход Российской Федерации с Федеральным законом № 218-Ф3 «О кредитных историях». Это документ, который регулирует отношения между кредитором и заемщиком. В составлении кредитной истории участвуют:

- организация, выдающая кредиты или займы;

- физическое или юридическое лицо, оформляющее кредит или займ;

- Бюро Кредитных Историй.

Первостепенное назначение истории взаимодействий заемщика и займодателя — защита прав и страхование от мошеннических действий. Так, кредитная организация проверяет благонадежность потенциального клиента, прежде чем одобрить займ; в свою очередь, заемщик может получить информацию о действиях банковского учреждения или МФО, а также узнать о том, как кредитор оценил их сотрудничество.

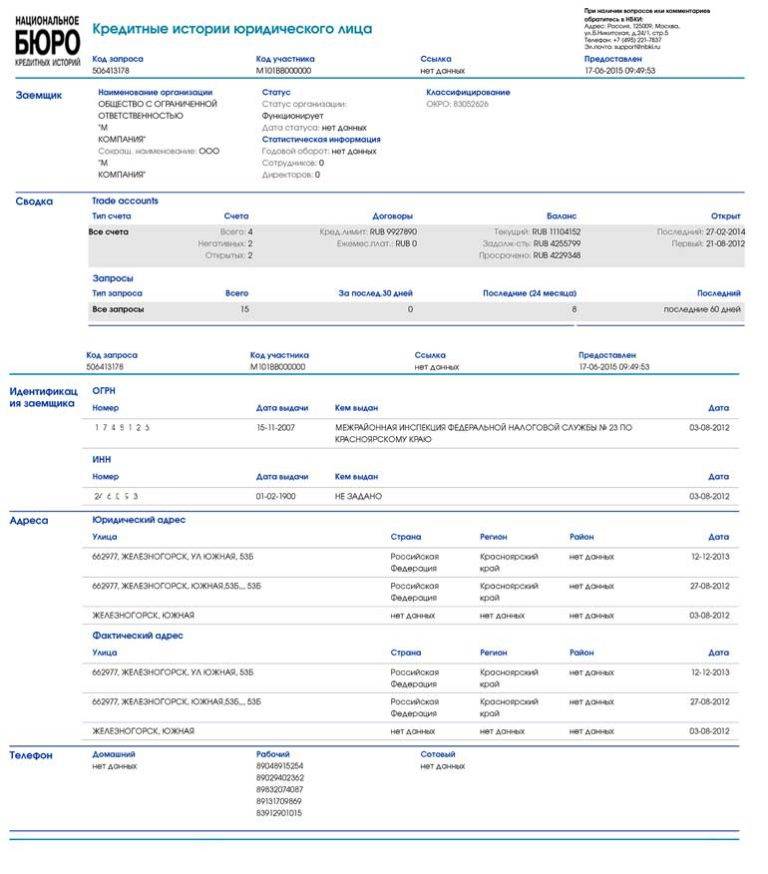

При запросе кредитной истории заемщик получает следующую информацию:

- Титульная часть. Идентификационная информация о субъекте кредитной истории: паспортные данные, ИНН, ОГРН и так далее.

- Основная часть. Дополнительная информация о кредитных операциях, взаимодействиях с банковскими учреждениями, сумме и сроках выполненных обязательств.

- Дополнительная закрытая часть. Здесь находятся сведения о том, кто подавал изменения в кредитную историю.

После оформления кредитного договора в течение 10-30 дней банк или МФО отправляют отчет в Бюро Кредитных Историй.

Кто хранит данные о кредитных операциях

Хранением и обработкой поступающей информации о взаимоотношениях кредитора и заемщика занимается Бюро Кредитных Историй (БКИ). Это коммерческие организации, оказывающие услуги по составлению, обработке, дальнейшем хранении кредитных историй, а также выдаче отчетов по запросу заемщика. Ознакомиться со списком БКИ можно на официальном сайте Центрального Банка Российской Федерации. Помимо ЦБ РФ, хранением и выдачей отчетов о кредитных историях занимается более двух десятков организаций. Банковские учреждения и МФО, как правило, взаимодействуют с несколькими из них.

Если банковское учреждение не направило отчет о проведенном сотрудничестве с заемщиком, тот может сделать это самостоятельно.

Сколько хранится кредитная история

Согласно статье 7 пункт 1, Федерального закона № 218-Ф3, кредитная история хранится в течение 10 лет с момента последнего изменения. В соответствии со статьей 12 пункт 8, если БКИ было расформировано и передало имеющуюся информацию преемнику, то Центральный каталог кредитных историй хранит полученные сведения в течение 5 лет. Обновление отчетности происходит спустя 10 дней после последней операции с кредитом.

Сколько хранится кредитная история в банке — кредитные организации не ограничены в сроке хранения и использования сведений о взаимодействии со своими клиентами.

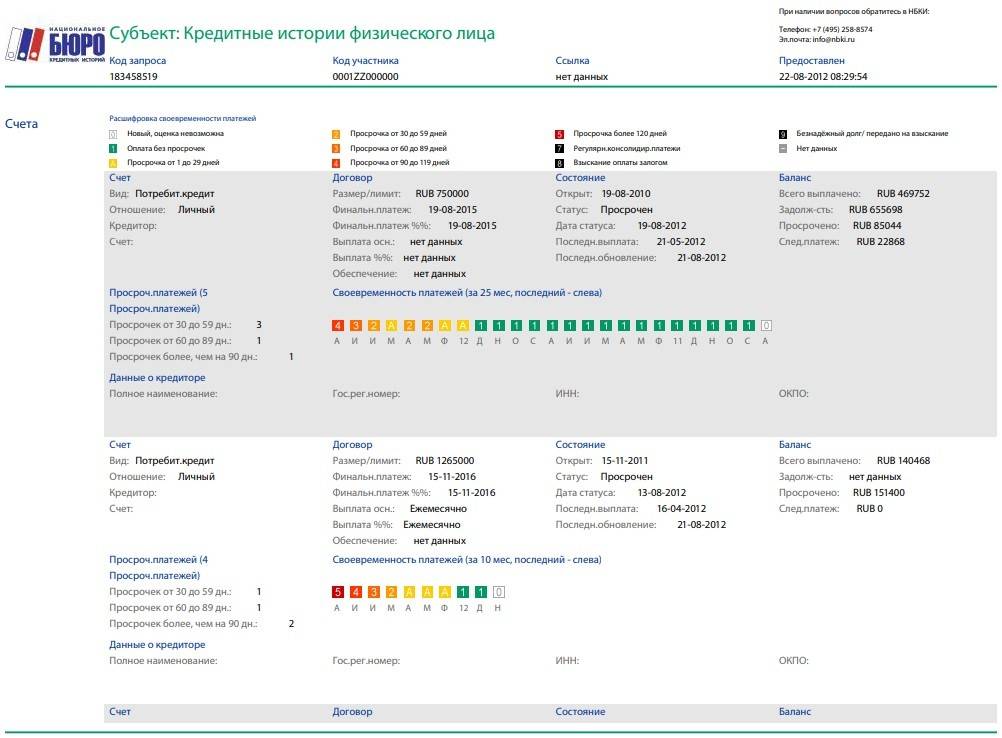

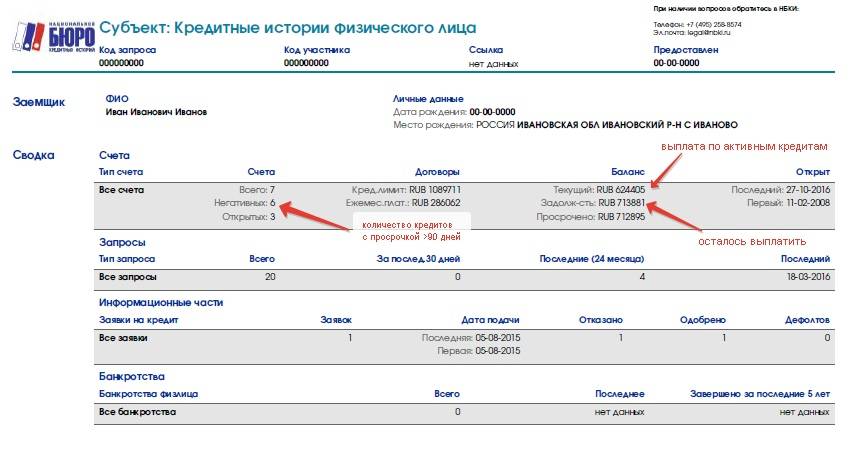

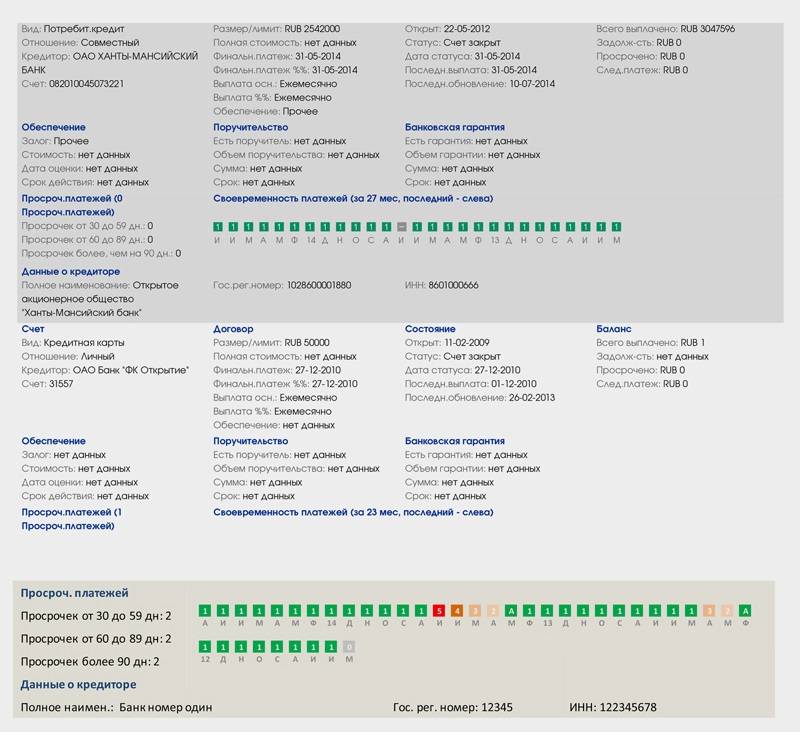

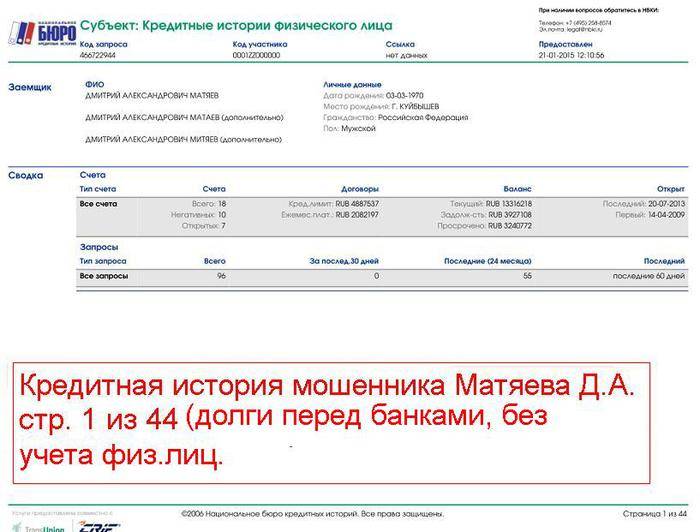

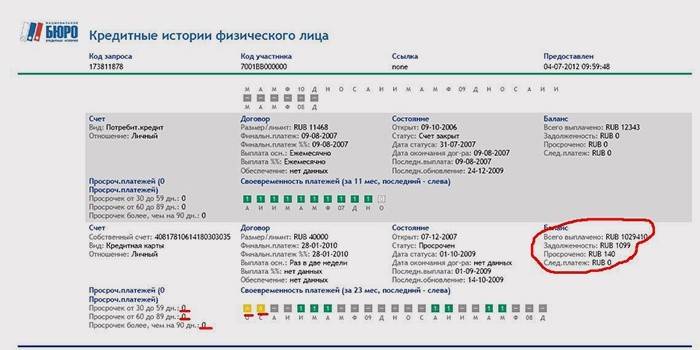

Плохая кредитная история

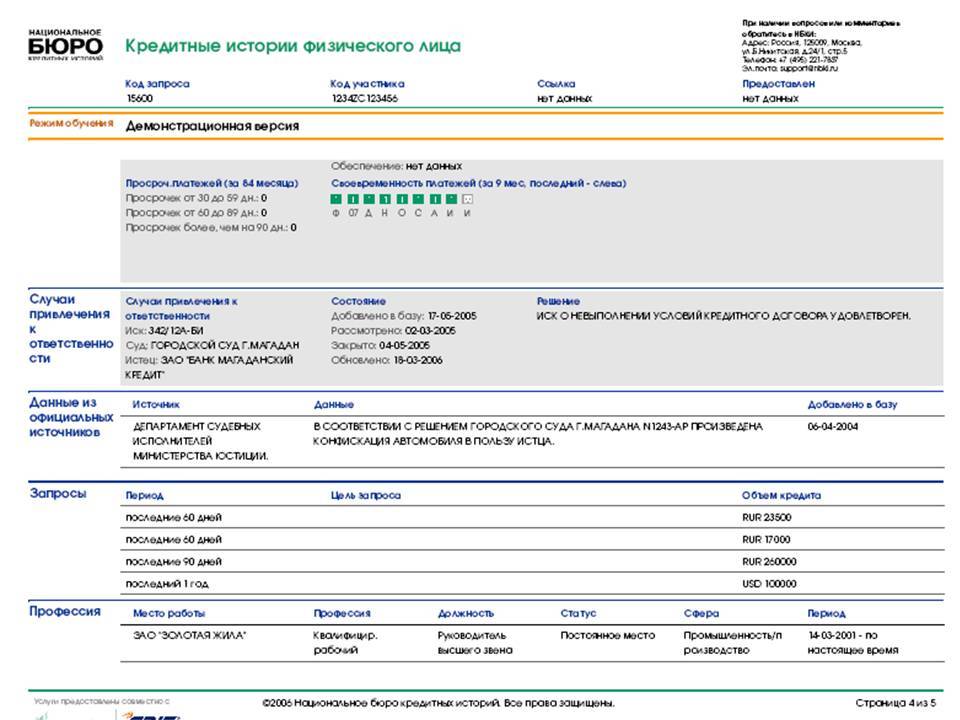

Если бы кредитная история была предметом школьной программы, Игорь К. получил бы за нее «двойку» с двумя минусами. Из восьми открытых кредитов семь – имеют негативную оценку. Просрочки от 30 до 120 дней, высокий уровень закредитованности и постоянные запросы в кредитные организации, откуда, естественно, следуют отрицательные ответы, делают кредитную историю Игоря, мягко говоря, плохой. Несмотря даже на то, что имеются один аккуратно выплачиваемый и один полностью выплаченный и закрытый кредит.

Как улучшить кредитную историю? Срочно погасить все задолженности. Постараться закрыть или рефинансировать несколько кредитов. Производить выплаты регулярно. Прекратить запросы в банковские организации. После того, как ситуация стабилизируется, последовательно взять несколько «вспомогательных» небольших кредитов, чтобы на их примере восстановить свою финансовую репутацию. Процесс это небыстрый и непростой, он может занять несколько лет, но иначе исправить кредитную историю у Игоря не получится.

Когда физическое лицо заводит кредитную историю

Началом кредитной истории считается момент получения клиентом первого займа. В дальнейшем в истории накапливается и обобщается информация по всем кредитам данного заемщика, которая проходит через Центральный каталог кредитных историй. Все сведения поступают в каталог от кредиторов. Практически все финучреждения включают в договор пункт о возможности передачи информации по кредитам. Поэтому при заключении сделки с банком, физлицо дает согласие на отправку информации по займу в Центральный каталог кредитных историй.

В отчете кредиторов содержатся сведения о сроках действия договора, о том, на каких условиях получен кредит и насколько добросовестно заемщик производил платежи. Также фиксируется информация о досрочных погашениях платежей и внесении корректив в условия выплаты задолженности. Хранение кредитной истории длится 15 лет с момента последнего внесения изменений в ней. По истечении данного срока отчет аннулируется.

Обращение в бюро кредитных историй

В ответе гражданин может получить перечень сразу нескольких бюро. Это возможно. Как получить кредитную историю в конкретном БКИ? Тут могут быть 2 варианта: визит с паспортом или подача запроса в онлайн-режиме.

Следует быть готовым тому,что получение таких данных является платной услугой

Последний способ более приоритетный, поскольку все бюро имеют собственные сайты. Обработка заявки – 3 дня. Ответ СКИ получает в электронном виде.

При личном обращении в бюро гражданин заполняет письменную заявку. Организация обязана предоставить ответ в течение дня. Отчет предоставляется в виде документа с печатью БКИ.

По установленным законодательным нормам гражданин имеет право на бесплатное получение своей КИ 1 раз в год. Все остальные запросы в этот же период предоставляются на платной основе. Стоимость предоставления услуги конкретное бюро устанавливает самостоятельно.

Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ ????

Существует немало способов запросить отчёт о собственной кредитной истории

Принимая решение, какой из них использовать, важно понимать, что сведения о заёмщике зачастую хранятся сразу в нескольких бюро и могут существенно отличаться в разных БКИ

Однако помимо личных данных здесь понадобится указать код кредитной истории. Если заёмщику он неизвестен, стоит обратиться в финансовую организацию, где был выдан кредит.

Выделяют 4 основных способа получить и посмотреть сведения о собственной кредитной истории. Ниже подробно описан каждый из них.

Способ 1. Обращение напрямую в БКИ

Несмотря на то, что в нашей стране сегодня действует более 20 бюро кредитных историй, свыше 90% всей информации о заёмщиках сосредоточено в 4-ёх из них.

Крупнейшими БКИ являются:

- Национальное бюро кредитных историй (НБКИ);

- Эквифакс Кредит Сервисиз;

- Кредитное бюро Русский Стандарт;

- Объединённое кредитное бюро.

Когда заёмщику известно, в каких именно БКИ хранятся сведения о нём, лучше сразу обратиться в эти бюро. Существует несколько способов сделать это:

- посещение отделения бюро;

- направление письменного запроса, например, в форме телеграммы;

- через интернет, если конкретное бюро предоставляет такую возможность.

БКИ собирает, сохраняет и обрабатывает сведения о гражданах, которые оформляли займы. Кроме того, бюро формирует и предоставляет по запросу финансовых компаний, а также физлиц отчёты о кредитной истории.

БКИ оказывает гражданам различные услуги:

Предоставление отчёта о кредитной истории заёмщика. Статистические данные подтверждают, что такая услуга пользуется наибольшей популярностью. За ней в БКИ обращаются физические лица, желающие уточнить кредитную историю, а также юридические лица, которым необходимо проверить надёжность потенциального клиента.

Формирование справки, содержащей подробную информацию о БКИ, хранящих сведения о заёмщике. Такой документ может понадобиться в тех ситуациях, когда выяснилось, что информация о физическом лице содержится в нескольких бюро

Важно понимать, что сведения могут существенно различаться – в одних БКИ информация может быть отрицательной, в других – положительной. Исправление неточностей и ошибок в кредитной истории– это ещё одна из функций БКИ. Через бюро кредитных историй можно оспорить информацию в отчёте

Исправление неточностей и ошибок в кредитной истории– это ещё одна из функций БКИ. Через бюро кредитных историй можно оспорить информацию в отчёте.

Возможность получить или изменить код кредитной истории. Подавая такой запрос, заёмщик должен представить документ, удостоверяющий личность.

Один раз в 12 месяцев отчёт о кредитной информации в бюро предоставляется бесплатно.

Способ 2. Обращение в отделение банка, который является агентом БКИ

Запросить отчёт о репутации заёмщика можно посредством обращения в финансовую организацию, которая является агентом БКИ.

Такие услуги предоставляют крупнейшие банки, в том числе Ренессанс Кредит, ВТБ Банк Москвы, Почта Банк, Бинбанк, а также некоторые региональные финансовые компании. О возможности получения подобной услуги лучше всего уточнять непосредственно в отделении кредитной организации.

Чтобы оформить отчёт таким способом, следует направиться в банк-агент БКИ и написать соответствующее заявление. Как правило, это занимает не более 15 минут.

Большим плюсом (+) рассматриваемого способа является отсутствие необходимости обращаться к нотариусу для заверки документа.

Способ 3. Через интернет-банк

Сегодня любой клиент крупного банка без труда может проверить собственную кредитную репутацию онлайн. В большинстве случаев для направления запроса достаточно авторизоваться в личном кабинете и выбрать услугу «Запрос кредитной истории».

Отчёт в этом случае предоставляется с взиманием комиссии, которая обычно списывается непосредственно с банковской карты. Следует понимать: банки сотрудничают с конкретными БКИ, из которых и будет предоставлен отчёт.

Способ 4. Использование сервисов оценки кредитной истории

В последнее время возросла популярность сервисов, позволяющих заёмщикам оценить кредитную историю. Они предоставляют всего за несколько минут мини-выписку. Она содержит рейтинг заёмщика, а также основные сведения – количество займов и наличие просроченной задолженности.

Наибольшей популярностью пользуются следующие сервисы:

- Мой рейтинг;

- MoneyMan;

- ЗБКИ.

Представленные способы позволяют получить отчёт о кредитной истории. Выбор между ними зависит в первую очередь от желания заёмщика.

Как посмотреть кредитную историю в Интернете бесплатно (в режиме онлайн) по фамилии за 2 простых шага — инструкция для новичков

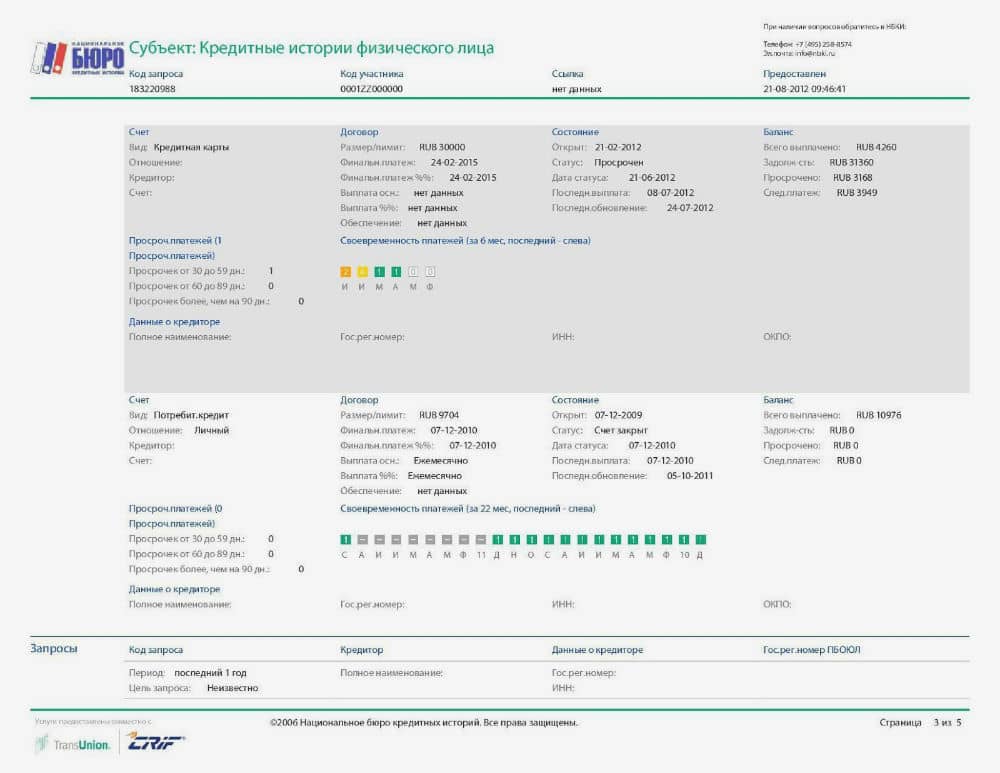

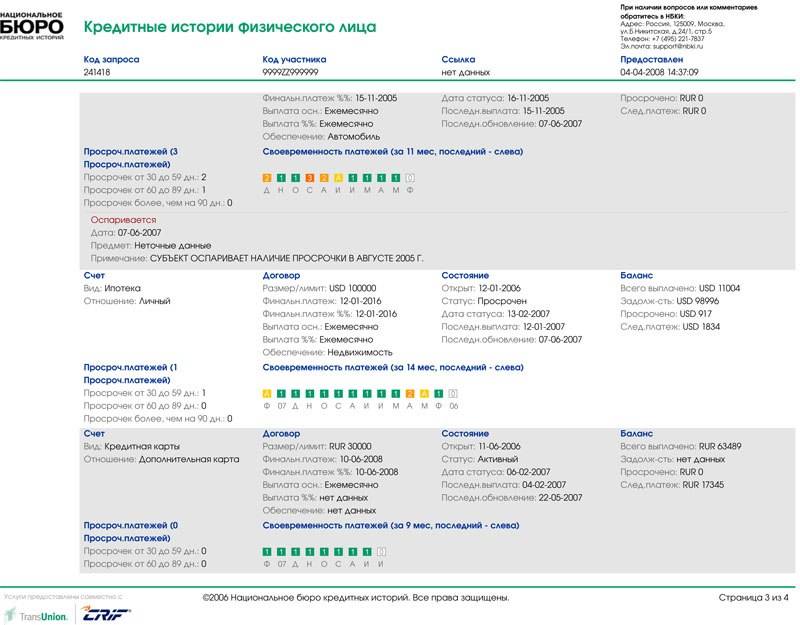

Отчет кредитной истории: как он формируется и что отображает?

Специалист, который занимается проблемой выдачи или отказа в кредитах, с первого взгляда понимает, можно ли тому или иному заемщику дать новый кредит, сможет ли он выполнять обязательства в срок. Если это возможно, история по конкретному заемщику рассматривается уже более подробно.

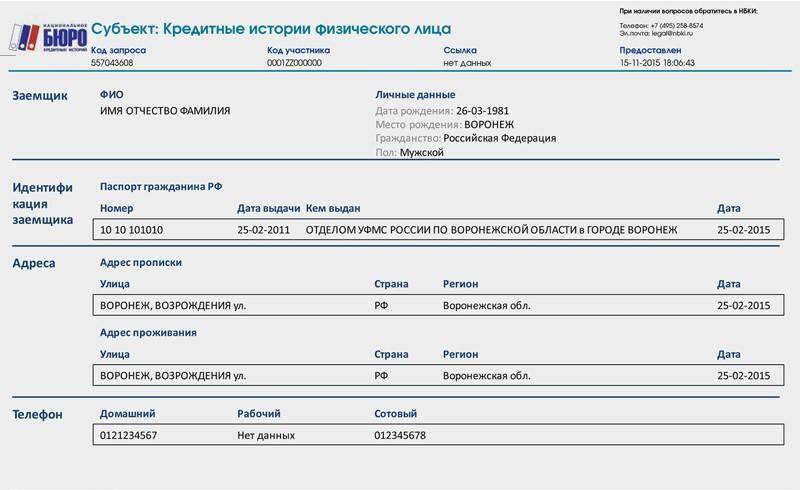

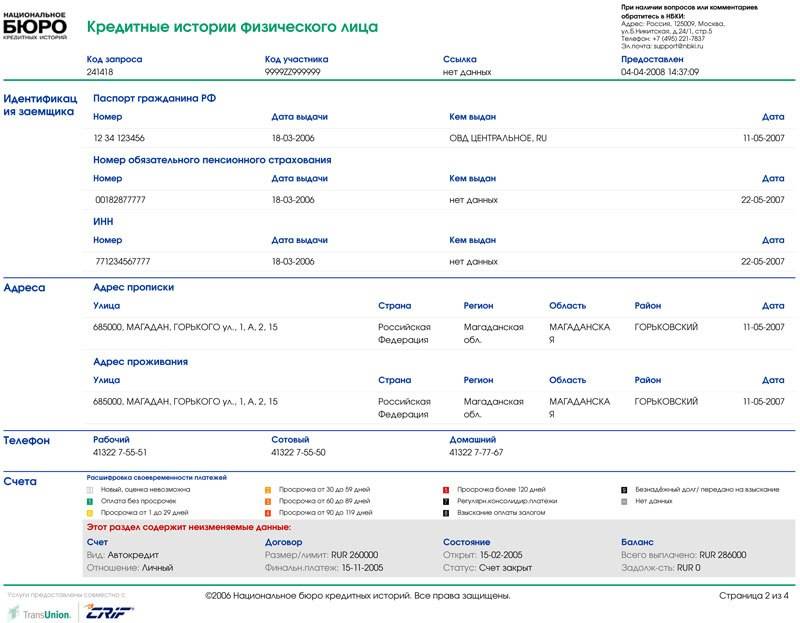

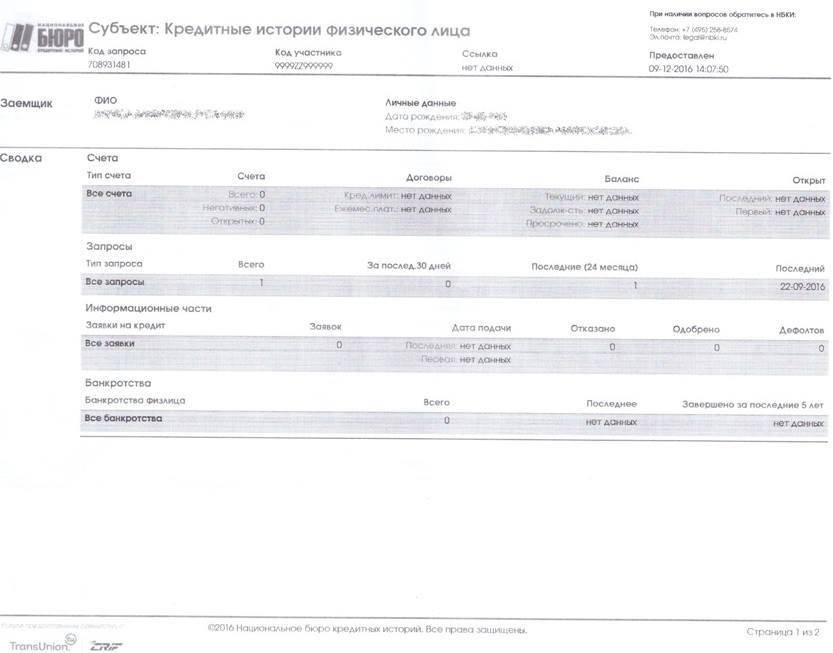

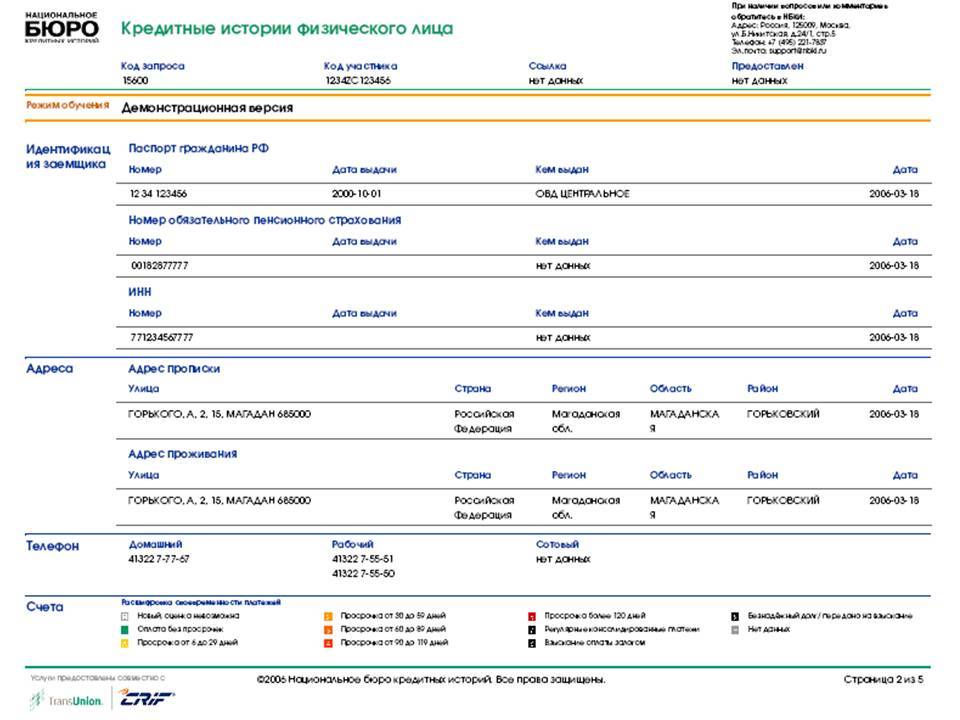

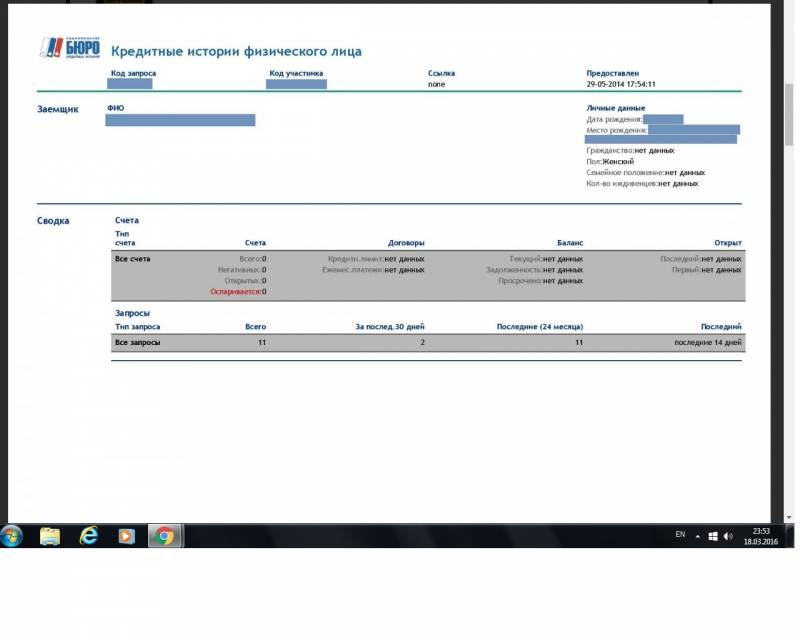

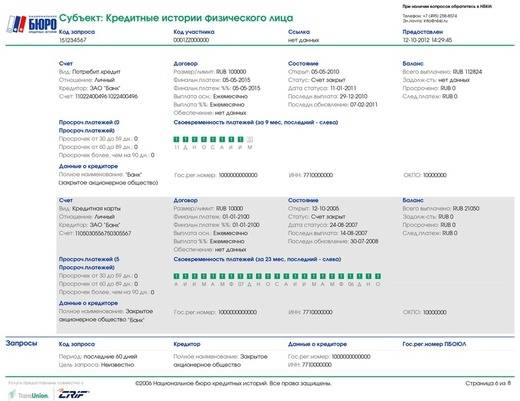

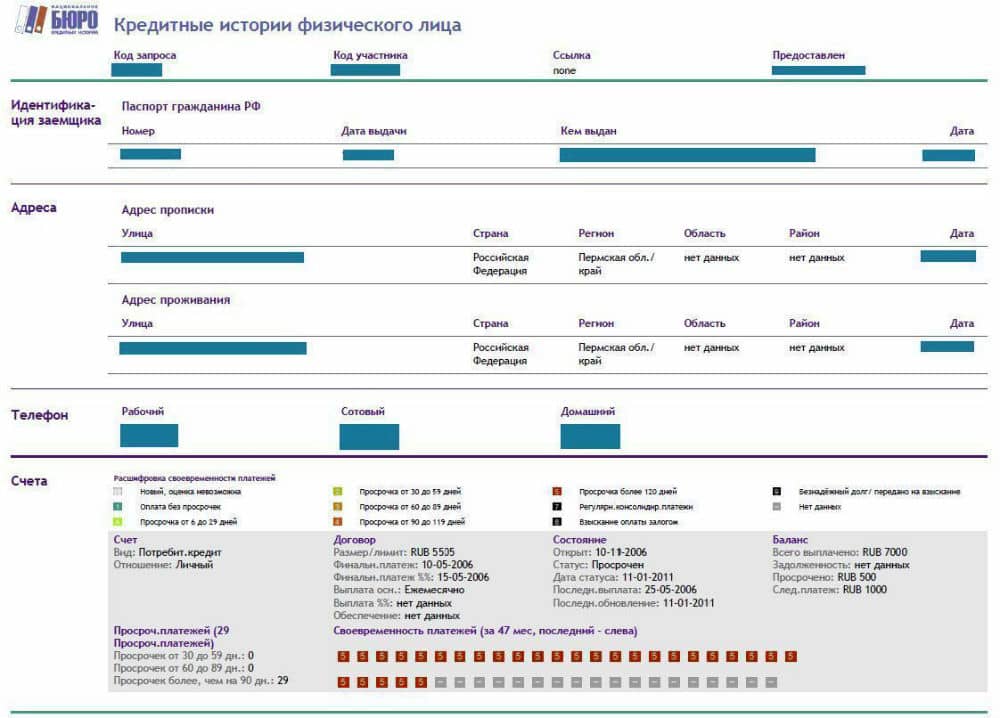

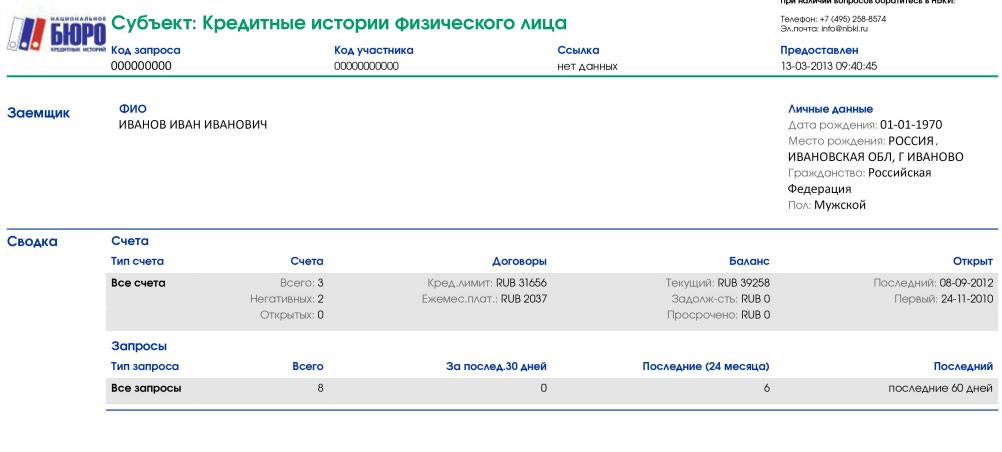

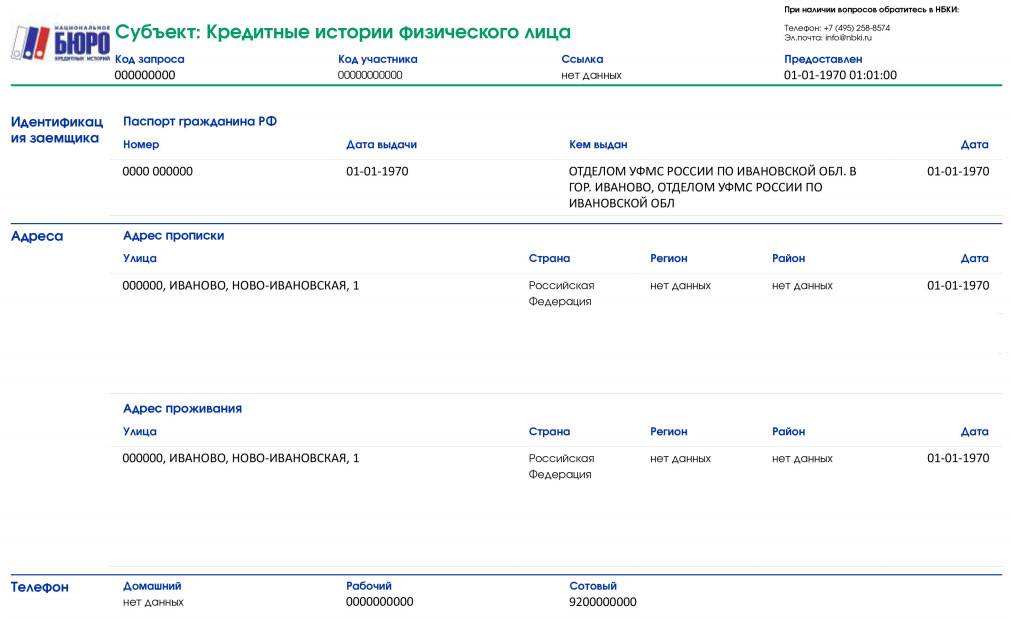

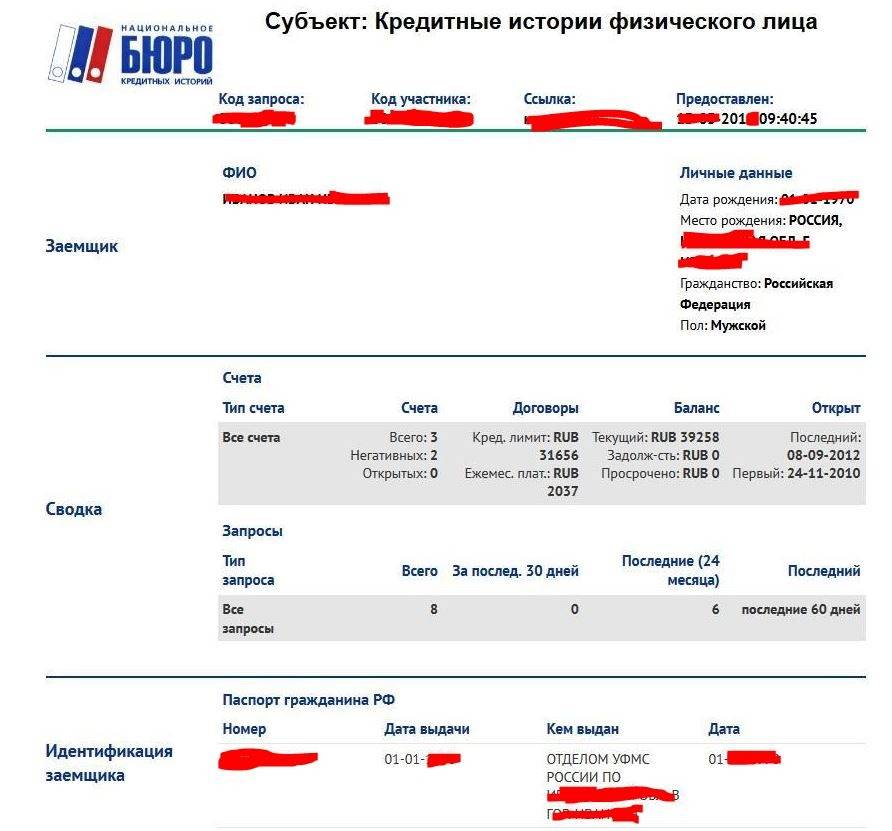

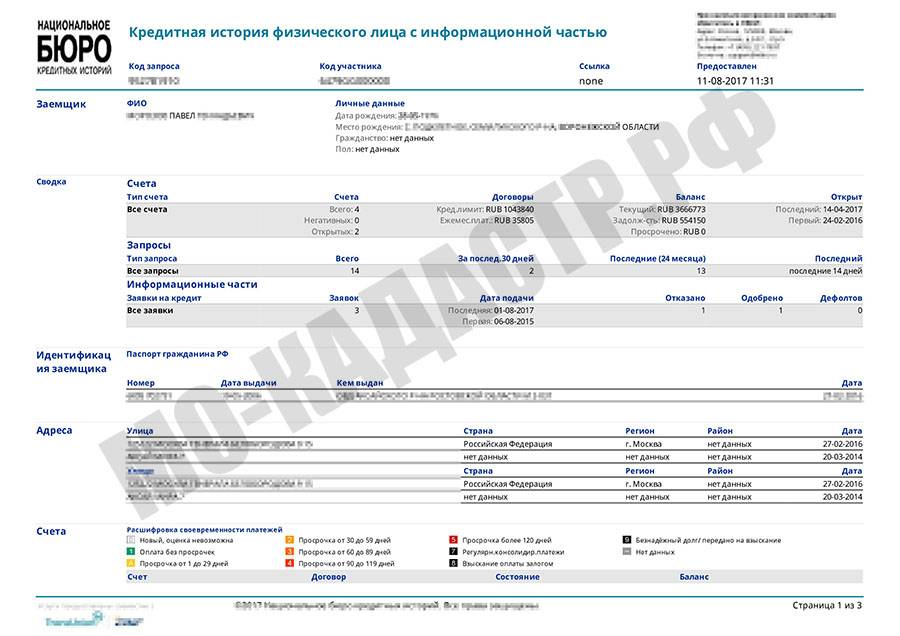

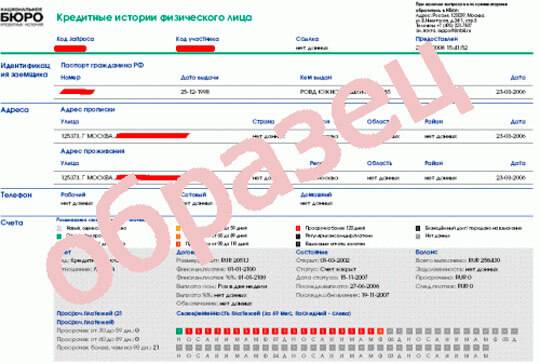

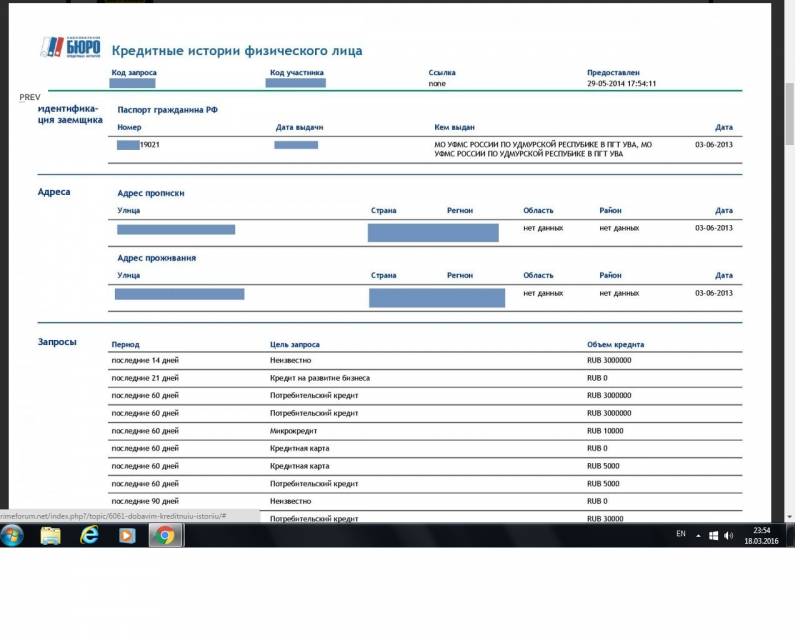

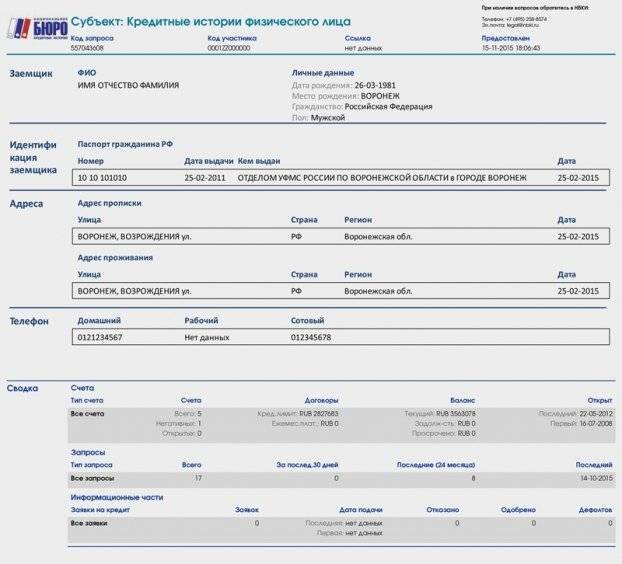

Всего в таком отчете 3 страницы. На первой из них можно найти:

- указание фамилии, имени и отчества заемщика;

- скоринг, где указываются коды проблем, имеющихся у заемщика по платежам или картам;

- сводка счетов заемщика с указанием количества, доступной суммы, просрочек платежей.

Также здесь видна информация о пользователях или организациях, запрашивающих этот отчет за предыдущие 2 года.

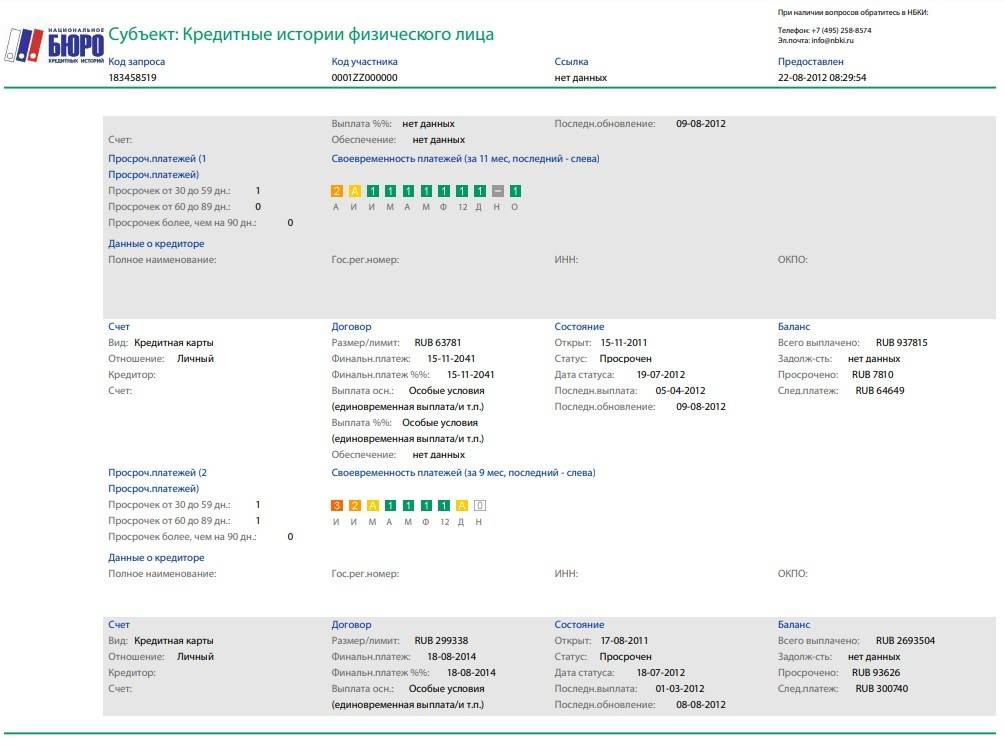

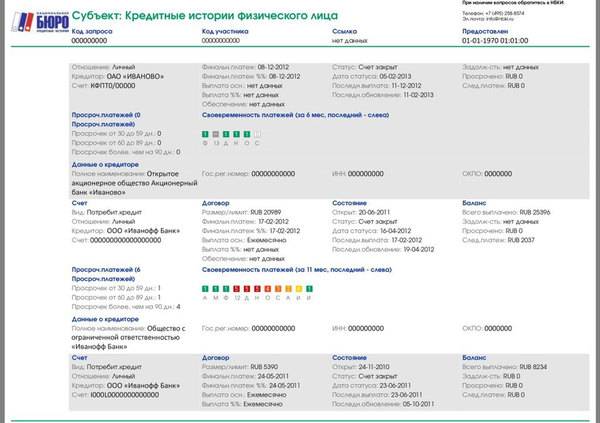

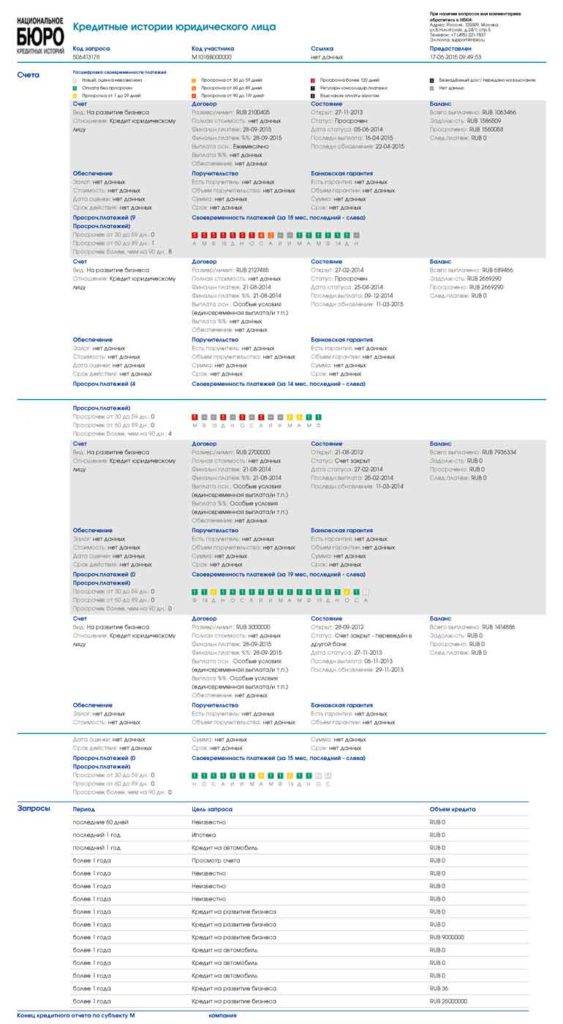

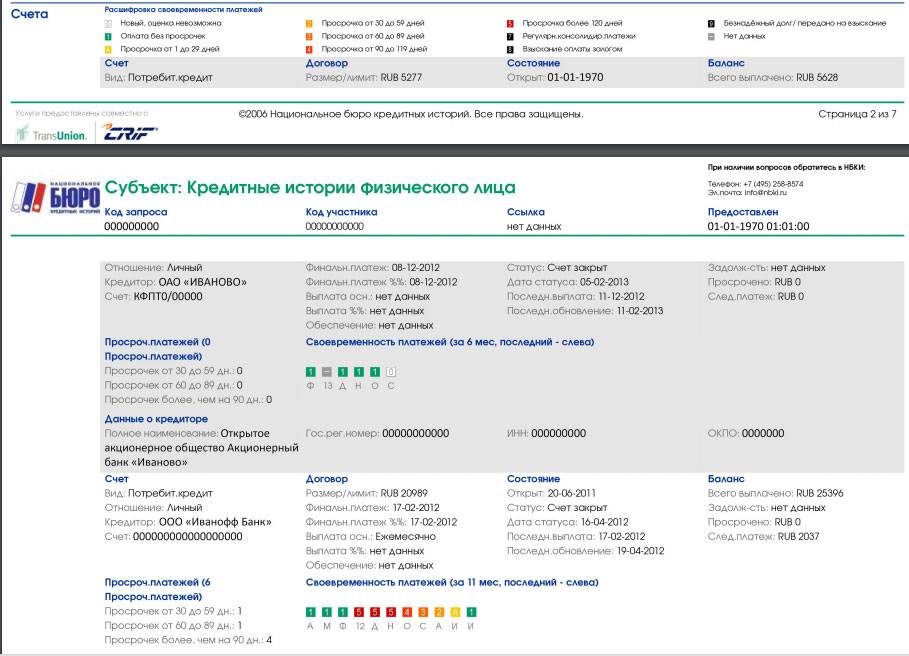

На следующей странице можно увидеть паспортные данные человека, который планирует взять кредит, адреса проживания и прописки, телефоны (домашний при наличии, рабочий, сотовый). Также здесь представлена расшифрованная информация о том, насколько соблюдаются сроки выплаты по кредиту — каждая ситуация обозначается определенным цветом:

- зеленым (обозначается как 1) закрашивается клеточка, если нет просрочек по имеющимся кредитам;

- светло-желтым (А) — платеж просрочен на срок до 29 дней;

- желтым (2) — 30–59 дней просрочки;

- оранжевым (3) — 60–89 дней;

- светло-красным (4) — от 90 до 119 дней;

- красным (5) — более 120 дней;

- темно-синим (8) — залоговое имущество удержан в пользу платежа;

- черным (9) — долг передан к взысканию, но он безнадежен;

- белым (0) — данных по новому кредиту не получено, еще не было платежей;

- серым (–) — данных по полученным кредитам нет.

Что такое кредитная история и что в нее входит

Согласно определению кредитная история это полная сводка об исполнении взятых на себя долговых обязательств, хранящаяся в бюро кредитных историй. И не обязательно в одном, зачастую финансовая организация отправляет данные в БКИ тогда, когда посчитает нужным, а значит, отражение обязательств может находиться сразу в нескольких бюро.

Мировой опыт и большая практика выдачи невозвратных кредитов в начале «нулевых», когда один человек мог практически безнаказанно обратиться сразу в десяток кредитных организаций, в каждой из которых получал деньги, в итоге привели к принятию федерального закона N 218-ФЗ «О кредитных историях». Который полноценно заработал с 2005 года.

По закону ознакомиться с кредитной историей гражданина может любое юридическое лицо, правда, только с его согласия и только с ее информационной частью. В то время как полный отчет может получить только сам пользователь.

Установленная законодательно форма документа состоит из таких частей, как:

- Титульной части;

- Основной части;

- Закрытой части;

- Информационной части.

Титульная часть кредитной истории – должна содержать фамилию, имя и отчество заемщика, если таковое имеется. А также все данные об их изменении в том случае, если заемщиком была пройдена такая процедура. Помимо этого, в титульной части содержатся:

- Паспортные данные заемщика;

- Данные ранее выданных паспортов;

- ИНН;

- СНИЛС;

- Или другие документы, подтверждающие личность.

Основная часть кредитной истории – гораздо более информативна и, помимо основных сведений, которые будут перечислены ниже, содержит в себе такие нюансы, как факт прохождения заемщиком процедуры банкротства даже в том случае, если оно было признано преднамеренно фиктивным.

Помимо этого, в этой же части отражаются и такие данные, как места прописки и фактического проживания, регистрация в качестве ИП и судебные решения, на основании которых последний был признан ограниченно дееспособным или недееспособным лицом.

Однако основным содержанием для этой части кредитной истории остается информация по закрытым и действующим кредитным обязательствам, которая отражает такие данные, как:

- Виды обязательств;

- Суммы обязательств;

- Сроки выплаты процентной ставки;

- Сроки полного выполнения обязательств;

- Факты изменения кредитного договора в процессе погашения займа;

- Существующие задолженности;

- Сроки и количество просроченных платежей;

- Факты обращения в суд кредитной организацией.

Эта же часть может содержать в себе и судебные решения по остальным, не касающимся кредитов, долгам заемщика. Например:

- Неисполненные решения суда;

- Долги перед операторами сотовой связи или интернет провайдерами;

- Задолженность по коммунальным услугам;

- Задолженность по алиментам.

Зачастую основная часть содержит в себе и рейтинг заемщика – кредитный балл, рассчитывающийся на основании собственных методик бюро кредитных историй, предоставляющего информацию кредитной организации.

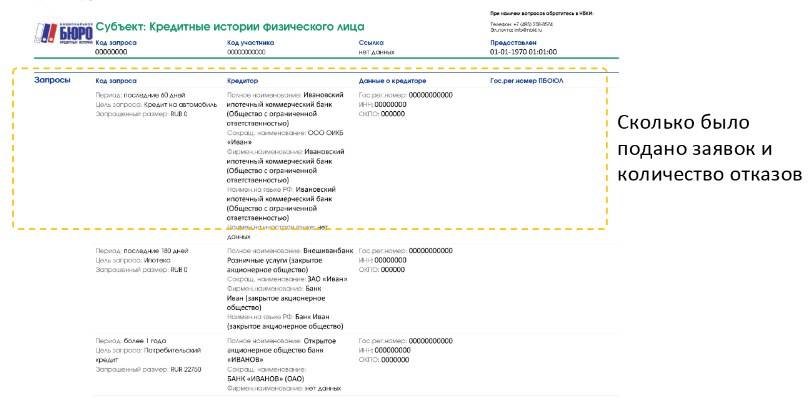

Закрытая часть кредитной истории раскрывает для кредитора такие вопросы, как количество и качество обращений заемщика в другие финансовые организации. В частности, в ней отражены полученные займы и запросы других кредитных организаций, которым было дано согласие клиента.

Информационная часть кредитной истории содержит информацию был ли предоставлен заем по обращению и, если нет, то по каким причинам, а также информирует банк о наличии регулярных просрочек платежа клиентом со сроком более чем 120 дней.

Факт отказа в заключении кредитного договора сопровождается информацией о:

- Запрашиваемой сумме кредита;

- Основаниях для отказа с указанием причин;

- Дате обращения;

- Факте неполучения заемщиком одобренного займа, то есть об отказе самого клиента.

Что включает в себя кредитная история

С первого взгляда все достаточно просто. Кредитная история – информация о полученных и выплаченных (или не очень выплаченных) кредитах. А как быть с Законом о персональных данных? Как получить, в конце концов, сведения о своей кредитной истории?

Если мы обратимся к ст. 3 Закона о кредитных историях, в ней содержится следующее определение. Кредитной историей признается информация, которая хранится в бюро кредитных историй. Состав которой определил данный закон.

Такая информация характеризует исполнение заемщиком принятых на себя обязательств, в частности, по кредитному договору, по договору займа. Что характерно, в кредитную историю закон включает и неисполненные обязательства, установленные решением суда. К примеру, должник по коммунальной плате. Или по уплате алиментов. Состав кредитной истории и источники ее формирования устанавливает именно закон.

Образец документа:

Примерный образец

КРЕДИТНАЯ ИСТОРИЯ

физического лица

(в соответствии с ФЗ "О кредитных историях"

от 20.12.04 N 218-ФЗ)

I. ТИТУЛЬНАЯ ЧАСТЬ

1. Фамилия, имя, отчество: __________________________________.

Дата рождения: ______________________________________________.

Место рождения: _____________________________________________.

2. Паспорт N ________________________________________________,

Кем и когда выдан: __________________________________________.

3. ИНН: _____________________________________________________.

4. N индивидуального л/с в ПФР: _____________________________.

II. ОСНОВНАЯ ЧАСТЬ

1. Сведения о субъекте кредитной истории:

а) место регистрации: _______________________________________;

место фактического жительства: _______________________________

_____________________________________________________________;

б) данные о государственной регистрации в качестве

индивидуального предпринимателя: ________________________________.

2. Сведения об обязательстве заемщика:

а) сумма обязательства на дату заключения договора: _________;

б) срок исполнения обязательства в полном размере: __________;

в) срок уплаты процентов: ___________________________________;

г) наличие изменений и (или) дополнений к договору займа

(кредита): ______________________________________________________;

д) дата и сумма фактического исполнения обязательств заемщика

в полном и (или) неполном размерах: _____________________________;

е) сведения о погашении займа (кредита) за счет обеспечения в

случае неисполнения заемщиком своих обязательств по договору:

_________________________________________________________________;

ж) факты рассмотрения судом, арбитражным и (или) третейским

судом споров по договору займа (кредита) и содержание резолютивных

частей судебных актов, вступивших в законную силу (кроме

информации, указанной в закрытой части истории): _________________

_________________________________________________________________;

з) иная дополнительная информация (официально полученная из

государственных органов): ________________________________________

_________________________________________________________________.

3. Индивидуальный рейтинг субъекта кредитной истории: ________

___________________.

III. ДОПОЛНИТЕЛЬНАЯ (ЗАКРЫТАЯ) ЧАСТЬ

1. Сведения об источнике формирования кредитной истории:

а) полное и сокращенное наименование юридического лица, в т.ч.

фирменное наименование на одном из языков народов РФ и (или)

иностранном языке: ______________________________________________;

б) ОГРН: ____________________________________________________;

в) ИНН: _____________________________________________________;

г) ОКПО: ____________________________________________________.

2. Сведения о пользователе кредитной истории:

Для юридического лица:

а) полное и сокращенное наименование юридического лица, в т.ч.

фирменное наименование на одном из языков народов РФ и (или)

иностранном языке: ______________________________________________;

б) ОГРН: ____________________________________________________;

в) ИНН: _____________________________________________________;

г) ОКПО: ____________________________________________________;

д) дата запроса: ____________________________________________.

Для индивидуального предпринимателя:

а) сведения о государственной регистрации физического лица в

качестве индивидуального предпринимателя: _______________________;

б) Ф.И.О.: __________________________________________________;

в) ИНН: _____________________________________________________;

г) паспорт или иной документ удостоверяющий личность (номер,

дата и место выдачи, наименование органа, выдавшего паспорт или

иной документ, удостоверяющий личность): ________________________;

д) дата запроса: ____________________________________________.