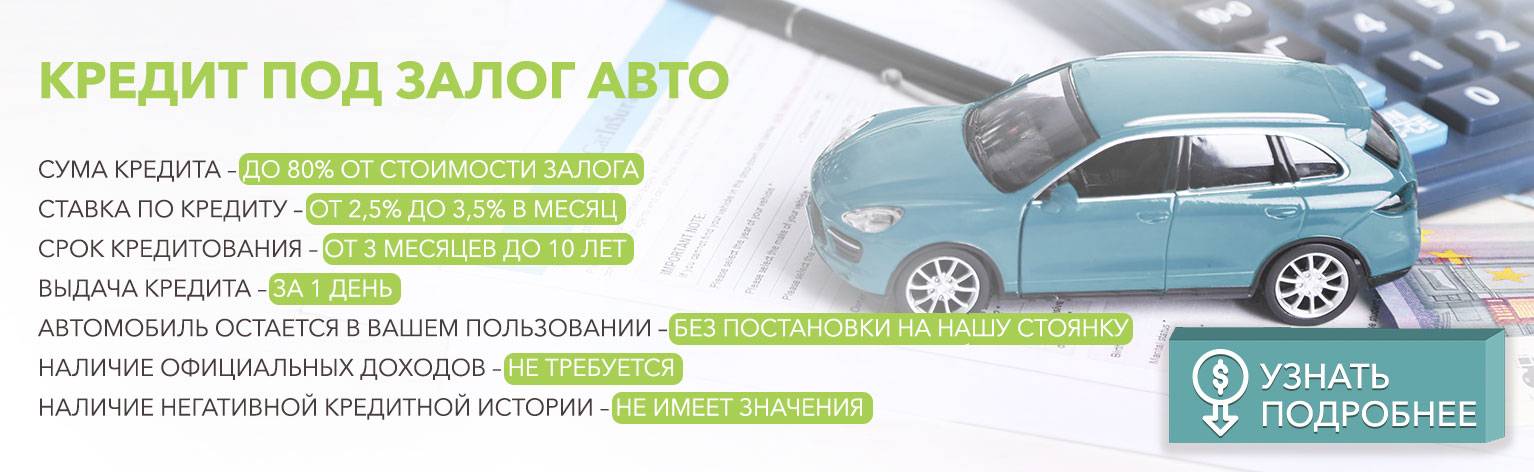

Взаимно — до 100% от стоимости машины от 4,2%

- Сумма: От 100 тыс. до 1 миллиона;

- Срок: 1 — 4 года.;

- Процентная ставка: От 4,2% в месяц;

- Возраст: 19-69 лет;

- Документы: паспорт, права, ОСАГО, СТС и ПТС;

Главный плюс — выплачивают до 100% от рыночной стоимости машины и кредитуют пенсионеров до 69 лет, а также работают не только с физ. лицами, но и ИП. Плюс заключается залоговый договор займа, авто остается у вас, можете продолжать на нем ездить.

Ставка плавающая, начинается от 4,2% в месяц или от 50% годовых, или от 0,14% в сутки — чтобы узнать свою, используйте калькулятор на сайте компании. Он показывает точный процент и ежемесячный платеж в зависимости от запрашиваемой суммы и срока займа под залог ТС.

Можно с долгами, просрочками и плохой КИ, и не нужны справки и поручители. Только ваш паспорт, права и документы на машину, которую вы закладываете.

Где выгоднее всего взять в долг физическим лицам ⇒

Компания работает с заемщиками с плохой КИ, в том числе и с открытыми просрочками. Процент чуть больше, но зато ниже вероятность отказа. Очень быстро принимают решение — всего 30 минут, и вы получите звонок от менеджера и можете уже сегодня ехать в офис за деньгами.

В каких банках взять заем за 1 час ⇒

Кроме СТС и ПТС на машину от вас нужен лишь паспорт. Обязательно наличие ОСАГО, но КАСКО также не понадобится. Требования к машине еще проще — на ходу, не залоговая/кредитная.

Сам автомобиль оставлять не нужно, вы можете спокойно продолжать ездить на нем. Банку остается лишь ПТС в качестве залога + заключенный вам договор.

Как взять займ без проверок КИ ⇒

Условия хорошие, но не слишком высокий процент одобрений, приближенный к банковскому. Хоть и заявляют, что работают с испорченной кредитной репутацией, но на деле — чаще отказывают проблемным клиентам. В этом случае лучше обращайтесь в «Тинькофф» за помощью.

Оформление автокредита с плохой кредитной историей

Собираясь приобрести автомобиль в кредит, люди часто не до конца пользуются всеми возможностями современного рынка. Многим не хватает смелости просто зайти в банк и поинтересоваться возможностью оформления кредита.

Стоит воспользоваться некоторыми советами:

- прежде чем отправляться непосредственно за кредитной покупкой, узнайте собственные возможности;

- обратитесь в Бюро кредитных историй за сведениями о собственном финансовом прошлом;

- обращайтесь в несколько банков или кредитных организаций, чтобы всегда была альтернатива выбора.

Если отказали в крупных банках вроде «ВТБ» или «Сбербанк», можно обратиться в более мелкие учреждения. Не все банки работают с крупными базами данных по заемщикам. Бюро кредитных историй в стране достаточное количество, сведения, содержащиеся в них, не всегда передаются между Бюро.

Неплохим вариантом обращения будет направление поиска по новообразовавшимся финансовым единицам. Новые банки или крупные кредитные организации еще не обладают расширенными базами данных и, набирая клиентуру, могут выдавать кредитные обязательства всем обратившимся.

Как взять автокредит с плохой кредитной историей

Невозвраты и просрочки по ранее взятым кредитам не делает получение займа на покупку автомобиля совсем уж безнадёжным делом. Рассмотрим основные способы решения этой проблемы.

Исправить кредитную историю

Лучше всего при этом действовать в такой последовательности:

- Проверить свою кредитную историю по всем бюро, где она хранится — узнать, нет ли в ней сведений о просрочках и непогашенных кредитах, которые окажутся для вас сюрпризом.

- Погасить проблемные займы, если они за вами числятся и стали такими по вашей вине.

- Через три-шесть месяцев после погашения займов оформить в любом банке (желательно из тех, что более лояльны к проблемным заёмщикам) товарный кредит или кредитную карту и вовремя исполнять все обязательства. До обращения за автокредитом незакрытой задолженности по этому продукту желательно не иметь.

Если отказывают в кредитовании даже лояльные банки, попробуйте переводить зарплату или регулярный доход на иного источника на карту этого банка в течение минимум полугода или откройте в нём депозит на крупную сумму, а спустя несколько месяцев подайте заявку на потребительский кредит или кредитную карту.

Чем лучше кредитная история, тем выше скоринговый балл, который учитывается банками при рассмотрении заявки

Чем лучше кредитная история, тем выше скоринговый балл, который учитывается банками при рассмотрении заявки

Результатом всех этих действий станут повышение вашего скорингового балла и, соответственно, шансов на одобрение новых кредитов. Очередной потенциальный кредитор, кроме уж самых привередливых, будет видеть в вас заёмщика, который в прошлом ошибался, но искупил грехи и больше их не повторяет. Правда, это не гарантирует на 100% одобрения заявки на автокредит, но такие гарантии никто не даст даже идеальному заёмщику. Исправление кредитной истории занимает время. Но отложенная перспектива обзавестись машиной способна компенсироваться более выгодными условиями кредитования. Ведь от кредитной истории зависят не только одобрение заявки, но и ставка по кредиту, сумма и срок.

Взять кредит в лояльном к проблемным заёмщикам банке

Такой вариант возможен, но шансов, что в кредите не откажут, ещё меньше, чем с улучшенной КИ. А вот условия в случае одобрения заявки будут, скорее всего, самыми невыгодными из возможных. К тому же большинство таких банков, как уже было сказано, предпочитают выдавать не автокредиты, а потребительские, а если продукт и содержит в названии элемент «авто», фактические условия ближе к потребительскому кредитованию, то есть менее выгодны. Хотя из этого можно извлечь и свой плюс — купленное за заёмные деньги авто не попадает в залог.

Использовать дополнительный залог

Обеспечение кредита в виде залога в дополнение к приобретаемому автомобилю способно сделать банк более лояльным к недостаткам вашей КИ. Но для этого нужно сочетание таких факторов:

- согласие банка на этот вариант;

- наличие у вас в собственности предмета залога, который устроит банк.

А при проблемах с возвратом долга вы рискуете лишиться не только автомобиля, но и другого имущества, используемого как залог, в том числе и жилья, если в этой роли выступает оно.

Привлечь поручителя

Мера, которая способна смягчить позицию банка в отношении вашей КИ, но не гарантирующая этого на 100%. Для этого понадобятся:

- согласие банка дать кредит с поручительством;

- поручитель с хорошей кредитной историей и доходом, который позволит вносить платежи за вас;

- согласие поручителя.

Проблема, что после череды экономических неурядиц брать на себя бремя поручительства по кредитам даже близких людей желающих найдётся немного. Да и если у вас, а следом — и у поручителя начнутся проблемы с вашим кредитом, вряд ли он скажет за это «спасибо».

Возможные причины для отказа

Для начала неплохо бы выяснить почему банк может отказать в выдаче автокредита. Причин может быть несколько. Банк проверяет надежность заемщика оценивая разные факторы:

Размер заработной платы может быть недостаточным, чтобы погасить кредит в срок. Автокредит выдается в среднем на 3-5 лет, и если человек покупает дорогую машину, то ежемесячные платежи могут быть существенными. Банк рассматривает только официальные доходы физических лиц, которые часто бывают меньше фактических, и если ему покажется, что кредитное бремя будет достаточно сильным, денег он не даст.

Отсутствие постоянной работы — веская причина для банка отказать, ведь если нет постоянного дохода, нет и гарантий возврата долга. Так что если вы задумываетесь приобрести автомобиль, позаботьтесь сперва о стабильной работе.

Нет гражданства или прописки в регионе обращения

Если со вторым фактом еще можно работать (федеральные банки действуют по всей территории России и могут не обратить внимание на прописку в другом городе), то с отсутствием гражданства ситуация намного сложнее. Потому что человек может просто уехать в свою страну, и найти такого должника банку будет очень непросто

Разные страны не предоставляют друг другу сведения о своих гражданах.

Есть невыплаченные кредиты. Банк может закрыть глаза на то, что у заемщика были просрочки и проблемы с погашением кредитов в прошлом, но если за ним все еще числится долг, то он не может считаться надежным.

Испорченная кредитная история. При рассмотрении заявки на любой кредит банки обращаются в бюро кредитных историй, чтобы узнать информацию о потенциальном заемщике — брал ли он деньги под залог ранее, как расплачивался с долгами, был ли аккуратен, не нарушал ли сроков платежей. Если в кредитной истории содержатся записи о длительных просрочках (более 120 дней), о судебных разбирательствах или даже о признании банкротом, то надеяться, дадут ли автокредит, бесполезно — не дадут!

Условия оформления автокредита с плохой кредитной историей

Автокредит с плохой историей могут оформить лишь те из заёмщиков, в кредитном «досье» которых зафиксированы кратковременные просрочки при погашении ранее оформленных ссуд.

Таким людям стоит подавать заявки на получение займа на машину в менее крупные и относительно новые банки, так как последние постоянно «сражаются» с конкурентами за клиентов. Однако даже в таком банке можно взять кредит на заведомо невыгодных условиях:

- на короткий срок

- по завышенным ставкам

- с внушительным первым взносом – около 50% от стоимости приобретаемой машины.

К тому же заёмщикам приходится помимо КАСКО оформлять договор личного и титульного страхования.

Физлицам, пытающимся получить автокредит с историей, в которой фигурируют частые длительные просрочки, а также людям, до сих пор не погасившим ранее оформленную ссуду, стоит поискать альтернативу банковским займам, такую как:

- лизинг авто

- покупка в кредит машины с распродажи автоломбарда и др.

Отделения и филиалы банков, предоставляющих услугу в Химках

- Операционная касса № 26—06

Химки, Ленинградское шоссе, вл16

+7 495 788-08-03

- Время работы:

- Пн.—Вс.: 08:00—21:00

- Отделение «Химки»

г. Химки, пр. Юбилейный, дом 50

+7 495 777-17-17

- Время работы:

- Пн–Пт: 10:00-19:00Сб: 11:00-17:00

- Дополнительный офис «Химкинский» Филиала «Центральный» Банка ВТБ (ПАО)

Химки, мкр. Подрезково, улица Московская, 3

8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

- Операционный офис Химки

Химки, улица Молодёжная, 8

+7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница\tс 09-30 до 20-00 (без перерыва)

суббота\tс 09-00 до 15-00 (без перерыва)

- Доп.офис №9040/02403

Химки, мкр. Сходня, улица Мичурина, 15

8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 18:00Вт.:с 09:00 до 18:00Ср.:с 09:00 до 18:00Чт.:с 09:00 до 18:00Пт.:с 09:00 до 18:00

Как улучшить КИ и не получить отказ на автокредит?

Самый простой способ улучшить свою кредитную историю: брать и вовремя погашать кредиты на небольшие суммы. Эти действия постепенно улучшают кредитный рейтинг заемщика.

Оформлять кредиты на маленькие суммы лучше в том самом банке, где вы планируете получить автокредит. Также вы можете взять карту с маленьким лимитом и использовать ее для покупок.

Важно! Когда кредитная история настолько плохая, что все банки отказывают, вы можете улучшить ее с помощью микрозаймов. МФО выдают займы практически без отказа

Также, советуем попробовать программу «Кредитный Доктор» от Совкомбанка.

Если вы допускали просрочки по объективным причинам, приложите к заявке документы, которые бы подтверждали этот факт:

- Трудовую книжку с записью об увольнении.

- Справку из бухгалтерии о задержке зарплаты за конкретный месяц.

- Выписку из медицинской карты, подтверждающую временную нетрудоспособность.

Если вы обнаружите ошибки в кредитной истории, возьмите в банке справку о погашении кредита. Предоставьте эту справку в БКИ. Дождитесь, пока информация в базе данных будет исправлена. И только после этого подавайте документы на автокредит.

Как взять автокредит с плохой кредитной историей

- высокую процентную ставку;

- значительные переплаты, за счет которых организация снижает собственные риски;

- небольшой срок кредитования;

- минимальный кредитный лимит;

- крупный первоначальный платеж — до 50% стоимости машины;

- в некоторых организациях понадобится залог, с которым больше шансов получить ссуду.

Требования к заемщику

- Возраст заемщика в пределах 21-65 лет, некоторые организации расширяют или сужают эти границы.

- Стабильная, высокая зарплата на официальном месте работы не менее 3-6 месяцев до обращения в банк.

Необходимые документы

- Паспорт гражданина РФ и дополнительное удостоверение личности.

- Справка о зарплате.

- Трудовой договор или книжка, если ее ведение практикуется на месте работы клиента.

- Водительское удостоверение.

- Документы на залоговое имущество.

Получить автокредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам автокредит. Выберите банк, подайте онлайн заявку и получите автокредит уже сегодня.

Требования к заёмщику

Процесс оформления кредита для человека с испорченной финансовой репутацией не отличается от стандартизированных условий. Потенциальному заёмщику придётся собрать пакет документов, заполнить анкету и обратиться в соответствующую компанию.

Многие финансовые учреждения позволяют направлять заявку онлайн, что даёт возможность сэкономить время. Но всё же для окончательного заполнения договора клиенту нужно будет посетить отделение банка.

Оформить автокредит с плохой кредитной историей можно тем заёмщикам, которые соответствуют следующим условиям:

- гражданство РФ;

- постоянная прописка на территории того региона, в котором находится отделение банка;

- определённый возрастной ценз (обычно от 21 года до 65 лет);

- официальное трудоустройство;

- высокая степень платёжеспособности.

Получение денег по данному кредитному продукту возможно в случае предоставления заёмщиком следующих документов:

- российский паспорт;

- справка 2-НДФЛ;

- ксерокопия трудовой книжки или трудового договора;

- второй документ, подтверждающий личность заёмщика («военник», водительские права);

- договор купли-продажи транспортного средства.

При необходимости финансовое учреждение может потребовать предоставить и другие документы. К примеру, если клиент оформляет автокредит с плохой кредитной репутацией с поручительством, то понадобятся справки от третьего лица.

Так как взять автокредит клиентам с испорченной финансовой репутацией удаётся лишь на особых условиях, банки вправе потребовать от заёмщика оформить страховку КАСКО и покупать ТС только у определённого дилера. Если же он откажется, ссуду могут и не дать.

Когда заявка одобрена, а машина куплена, осталось разобраться в том, как погашать долговые обязательства. Проводить платежи на сегодняшний день можно разнообразными способами: в онлайн-кабинете, через платёжные системы, в кассе финансовой организации и пр

Важно лишь не задерживать ежемесячные взносы

Требования к заёмщику

Оформление автокредита для клиентов с испорченной финансовой историей не отличается от стандартного. Нужно собрать документы и обратиться в подходящую организацию, заполнив соответствующее заявление.

Перечислим условия, которые минимизируют вероятность получения автокредита по степени возрастания значимости:

- допущенные в прошлом просрочки по кредитам;

- нет достаточных для кредита официальных доходов;

- отсутствие залога или поручителей;

- наличие крупных непогашенных кредитов;

- судимость, возбужденные уголовные дела и пр.

Высока вероятность взять автокредит с неважной историей погашения займов тем, кто:

- официально трудоустроен в крупные компании или бюджетные учреждения;

- имеет подтвержденную высокую степень платёжеспособности.

При соблюдении этих условий кредитное учреждение может закрыть глаза на прошлые недоразумения.

Необходимо гражданство и постоянная прописка в месте выдачи кредита. Значение имеет и возраст – от 21 до 65 лет.

Государственная программа автокредитования

Существует государственная программа, по которой можно взять автокредит на льготных условиях. Физическое лицо с плохой финансовой репутацией может даже не пытаться подавать заявку – банк точно ее отклонит. Мало будет наличия поручителей, залога и повышенной ставки по кредиту. Обычно банк выдвигает повышенные требования к приобретаемому автомобилю.

Неизвестно, когда будет еще один шанс получить кредит на льготных условиях. Поэтому стоит внимательно отнестись к условиям.

Кредит можно взять на срок до 3 лет с обязательной предоплатой в размере 15 % от рыночной стоимости автомобиля. Срок действия этой государственной программы – до 2020 года.

На собеседовании со специалистами банка необходимо грамотно разъяснить причины просрочек: объяснить, что возникали проблемы с работой, либо вы серьезно болели. Всё это поможет принять положительное решение относительно кредита.

Можно ли получить кредит на покупку авто с плохой кредитной историей

Шансы получить одобрение заявки на автокредит остаются, даже если кредитная история покупателя испорчена. Решение в каждом случае принимается индивидуально, и КИ — не единственный фактор, от которого оно зависит. Применительно же к КИ на решение способен повлиять и характер пятен на истории конкретного заёмщика — насколько плохо обстоит дело с его кредитной историей и почему.

Если у заёмщика в прошлом были просрочки и невозвраты по займам, шанс получить одобрение автокредита всё же есть, особенно если заявка подаётся не в банке, а через автосалон, где планируется покупка. По статистике, отказ получает лишь 1% таких заявок. И вряд ли у всех из оставшихся 99% покупателей кредитная история была без сучка, без задоринки. Крупный автосалон сотрудничает в среднем с 10–15 банками. А у каждого из них своя кредитная политика. Крупные банки, такие как «Сбербанк», «ВТБ24» и другие, у которых и условия кредитования относятся к наиболее приемлемым, предпочитают по максимуму отсеивать проблемных клиентов. Но есть и другие, готовые пойти на риск ради увеличения клиентской базы заёмщиков, в частности, по автокредитам. Но и риски свои будут компенсировать ужесточением условий кредитования. В частности, более высокой процентной ставкой, коротким сроком кредитования и меньшей суммой займа.

Некоторые автосалоны предлагают помочь в подборе кредита при плохой истории, но предупреждают — условия будут жёстче стандартных

Некоторые автосалоны предлагают помочь в подборе кредита при плохой истории, но предупреждают — условия будут жёстче стандартных

Кредитная история заёмщика при его оценке банком рассматривается в совокупности с другими факторами. Поэтому банки нередко готовы закрыть глаза на проблемы с КИ при соответствии подателя заявки на автокредит дополнительным требованиям, в числе которых встречаются такие:

- высокий доход: если в большинстве регионов для одобрения автокредита достаточно подтверждённых заработков от 10–15 тыс. рублей в месяц, заёмщику с проблемной КИ потребуется от 45 тыс. р.;

- повышенный первый взнос — минимум 20% стоимости авто при стандартных 10–15%, а лучше — все 40–50%;

- более долгий стаж на текущем месте работы: от 6 до 24 месяцев при стандартных 3–6;

- дополнительное обеспечение в виде залога, например, недвижимости или поручительства третьего лица с хорошей кредитной историей и высоким доходом;

- рекомендательное письмо от работодателя;

- подтверждения, что прежние просрочки, если дело в них, случились по уважительным причинам — тяжёлая болезнь, потеря работы и подобные.

Можно ли получить автокредит с плохой кредитной историей на покупку в трейд-ин

Схема трейд-ин заключается в том, что в качестве первого взноса в уплату за новый автомобиль, приобретаемый в автосалоне, засчитывается стоимость машины покупателя, которую он сдаёт на реализацию в тот же салон. Разницу в цене можно доплатить как собственными деньгами, так и кредитными. А залогом по такому займу будет уже новый автомобиль.

Ситуация с одобрением кредита при таком раскладе такая же, как и при обычной покупке. Шансы на одобрение остаются даже при плохой КИ, но, скорее всего, в дополнение к автомобилю, сдаваемому на комиссию, придётся внести часть стоимости нового авто и своими деньгами. Чем меньше сумма, которую запрашивает заёмщик и её удельный вес в стоимости автомобиля, тем выше вероятность, что банк одобрит заявку. Например, человек сдаёт в трейд-ин старый автомобиль за 200 тыс. рублей и хочет приобрести новый за 500 тыс. Если он дополнительно вносит ещё 200 тыс., а кредит просит на 100, вероятность, что банк не отклонит заявку, выше, чем когда бы он ограничился стоимостью своего авто, а кредит запросил на недостающие 300 тыс.

Отдельная история — сдача в трейд-ин машины, по кредиту на которую возникли проблемы. Такой вариант возможен только по согласованию с банком. Но вырученные деньги должны пойти на погашение ранее взятого кредита. Не всегда получается сдать на перепродажу в автосалон и кредитное авто, проблем с займом на которое нет. Такой вариант возможен, но всё решает банк.

Шансы на одобрение

При наличии обеспечения многие финансовые организации, как правило, не уделяют должного внимания кредитному прошлому заемщика: в случае возникновения просрочек по платежам предмет залога просто изымается. Именно по этой причине если вы предлагаете банку наличие имущества, которое в случае проблем с оплатой можно реализовать, и возместить все убытки, то в этом случае отношение к клиенту будет более лояльным.

Вот некоторые банковские учреждения, которые предлагают кредитование с обеспечением:

- Народный Инвестиционный Банк – здесь можно получить любую сумму под ставку от 12% годовых, при этом размер кредита будет зависеть от оценочной стоимости вашего залога. Срок возврата – не более 12 месяцев, есть комиссия в размере 1% от выданной суммы,

- Донкомбанк – предлагает оформить продукт “Потребительский” под минимальную ставку от 12%. Выдают не менее 50000 рублей на период до 3-ех лет, требуется подтверждение дохода, на рассмотрение заявки уйдет до 7-ми дней,

- Челябинвестбанк – здесь действует программа “Выгодный” с начальным процентом от 12,5% в год. Минимальная сумма не ограничена, срок – до 12 мес., без комиссий, заявление рассмотрят за 5 дней,

- Братский АНКБ – здесь есть займ “Простой” со ставкой от 13% годовых. Можно получить крупную сумму до 15 миллионов рублей на период до 5-ти лет. Обязательно предоставление справок с работы, анкету рассмотрят за 5 дн.,

- Банк Элита – готов предложить своим клиентам по продукту “Потребительский” сумму до 2 млн. рубл. на 5 лет. При этом процент начинается от 14%.

Но если все же банки отказывают в автокредите, можно обратиться к услугам микрофинансовых организаций, тем более что они давно практикуют подобные программы.

К примеру, компания «Актив Финанс Групп» предлагает специальную программу автокредитования для клиентов с проблемной кредитной историей, при этом авто может либо остаться на стоянке, либо у клиента, но ПТС останется в залоге. Получить можно от 50000 рублей до 2 миллионов, а если машина останется у хозяина, тогда до 30% от стоимости авто.

В любом случае, необходимо помнить, что, получив кредит, нельзя относиться безответственно к его погашению. Нужно приложить максимум усилий для того, чтобы в будущем вы не искали ответ на вопрос: где, имея негативную кредитную историю, взять автокредит под залог авто

Как возникает плохая кредитная история?

Прежде чем ответить на этот вопрос, необходимо разобраться – что же такое кредитная история?

Итак, история кредитовзаёмщика – это досье на клиента банка, которое включает следующие данные:

- Персональные сведения кредитуемого лица: ФИО, паспортные данные и т.д.

- Информация о полученных кредитах (дата выдачи, сумма займаи размер процентов за его использование, сроки погашения).

- Наименование банков и кредитных организаций, услугами которых пользовался клиент.

- Факты выявленных нарушений в связи с несвоевременным поступлением очередных платежей.

- Данные о судебных разбирательствах по спорным вопросам, связанным с долговыми обязательствами.

Такое досье имеется на каждого человека, который когда – либо оформлял кредит. Банки передают данную информацию в Бюро кредитных историй, где она хранится в базе данных в течение пятнадцати лет с момента внесения последних изменений, после чего досье удаляется.

Тем не менее на протяжении всего срока хранения, отрицательные факты, отражённыев досье, влияют на принятие положительного решения банком.

Вот почему положительная кредитная история заёмщика, гораздо лучше отрицательной. Прежде всего, следует отметить, что плохая КИ – это следствие нарушения любого пункта кредитного договора.

Давайте более детально разберём факторы, формирующие отрицательную историю клиентов банка:

- Просроченные платежи как по основному долгу, так и процентным обязательствам.

- Длительные периоды непогашенной задолженности.

- Незакрытые долги, пени иштрафы.

- Судебные разбирательства.

Необходимо понимать, для того, чтобы заработать минус в личное кредитное досье, достаточно всего лишь нескольких просрочек по займу, в свою очередь, для восстановления репутации надёжного и платежеспособного лица нужно долго и кропотливо исправлять предыдущие оплошности.

Как улучшить кредитную историю?

Довольно часто оказывается, что «неблагонадежные» клиенты на самом деле являются не злостными неплательщиками, а жертвами неблагоприятных обстоятельств.

Потеря работы, нестабильная экономическая обстановка в стране, внезапно возникшие проблемы со здоровьем и другие затруднительные ситуации выбивают из колеи даже самых ответственных заёмщиков. И тогда резонно возникает вопрос – возможно ли улучшить кредитную историю и как это осуществить?

Ответ весьма прост, здесь возможно несколько вариантов решения:

- Если история испорчена по вине банка по причине предоставления недостоверных или неточных данных в Бюро кредитных историй, тогда это исправляется путем обращения в кредитную организацию с заявлением о передаче недостающей информации в Бюро, которое в свою очередь, обязано внести исправления вбазу данных в течение десяти дней.

- Если нарушения кредитного договора действительно имели место, в этом случае, необходимо погасить задолженности, решить все вопросы с банком, в котором брали заём.

- Оформить новый кредит на небольшую сумму и своевременно его погасить.

Обратите особое внимание! Если вам предлагают исправить КИ в обмен на денежную компенсацию, ни в коем случае не соглашайтесь это мошенничество!

Внесение изменений в базу данных по кредитным историям строго контролируется, исправления в досье задним числом и иные незаконные манипуляции попросту невозможны. Пойдя на поводу у злоумышленников вы рискуете остаться всё с той же отрицательной историей, только уже лишившись определенной суммы денег. Кроме всего вышеупомянутого, это ещё и противозаконно.

Оформление

Сейчас все больше банков переводят оформление кредитов в онлайн. Действующие предложения по автокредитам можно найти на сайтах, там же оформить заявку. Решения по ним принимаются в течение часа (максимум – 24 часа). Но для завершения оформления автокредитования и оформления договора нужно будет все равно посетить офис банка.

Необходимые документы

Для рассмотрения кредита онлайн требуют следующие документы:

- паспорт;

- заявление-анкета;

- справка 2-НДФЛ.

Для оформления кредита в офисе банка к ним добавляются:

- водительское удостоверение;

- трудовая.

Договор автокредита

Многие банки направляют клиентов в «дружественные» автосалоны, что не обязательно плохо: там будет гарантия качества машины, быстрое оформление и отсутствие хлопот с документами. С этим автосалоном заключается договор на покупку машины, согласно которому первоначальный взнос поступает от покупателя, а оставшиеся деньги перечисляет банк.

Внимательно смотрите на возможность изменения процентной ставки

Внимательно смотрите на возможность изменения процентной ставки

Поэтому заемщик подписывает сразу два договора: с салоном и с банком

Основное внимание тут стоит уделить договору с банком, который регулирует основные аспекты кредита до полного погашения ссуды

На какие моменты в договоре с банком нужно обратить внимание:

Порядок погашения автокредита должен быть полностью описан: тип платежа, размер ставки и пр.

В графике и суммах процентов по ссуде не должно быть неоговоренных выплат.

Возможные дополнительные выплаты в графе обязанностей заемщика, которые могут быть неприятным сюрпризом

Примерами такого рода являются многочисленные комиссии: за выдачу займа, выпуск банковской карты, обслуживание клиентского счета и т.д.

Очень важно проследить, может ли банк менять процентную ставку во время действия договора. Строго не рекомендуется подписывать договор, где банк под любым предлогом может повышать ставку.

Заемщику с плохой КИ необходима информация по штрафам за просрочку процентных платежей.

Желательно ознакомится с пунктом о досрочном погашении займа — присутствует ли платеж за досрочное погашение.

Важный пункт — возможность для реструктуризации и рефинансирования кредита;

Банк может потребовать застраховать машину

Если КАСКО не требуется, то банк, вполне вероятно, повысит ставку по кредиту.

Как взять автокредит с плохой кредитной историей?

Конкретные нюансы необходимо будет уточнить в финансово — кредитных организациях, куда планируется обратиться. Заявку для оформления автокредита следует подавать сразу в несколько банков, в связи с высокой возможностью получения отказа.

Для повышения вероятности одобрения займа рекомендуется воспользоваться следующими методами:

- Подать полный пакет документов, подтверждающих высокий и стабильный уровень заработной платы, трудовую книжку с соответствующей записью, справки о дополнительном доходе, если таковой имеется, СНИЛС, ИНН и т.д.

- Внести максимально возможную сумму в качестве первоначального взноса.

- Рекомендуется предоставить бумаги, свидетельствующие об уважительных причинах (несчастный случай, потеря работы, болезнь), предшествующих нарушению кредитного договора, после чего кредитная история заёмщика была испорчена.

- Предоставление ценного залога.

- Привлечение поручителей с высоким доходом и «чистым» кредитным досье.

Заём с просрочками

Крупные банки очень скрупулёзно проверяют все данные потенциального клиента, в том числе и кредитное досье, где в обязательном порядке будет указана информация и о просрочках платежей, если таковые действительно были. Вероятность отказа в таком случае слишком велика.

Следовательно можно рекомендовать обратиться в менее крупные банковские организации, лучше даже в новые, которые только нарабатывают клиентскую базу и привлекают заёмщиков к сотрудничеству.

Без первоначального взноса

Оформление автокредита в банке, имея плохую КИ и не имея денежных средств для первоначального взноса, практически невозможно. Но из всякой ситуации есть выход.

Банки и финансово – кредитные учреждения предлагают следующие варианты:

- Потребительское кредитование (некоторые кредитные организации предоставляют данную услугу без первоначального взноса, но под более высокий процент, страхуя возможные риски от потерь).

- Существует возможность получения рассрочки платежа непосредственно у автодилера.

- В последнее время распространена услуга аренды автотранспортного средства с последующим правом выкупа.

Кредит под залог

Автокредиты в большинстве случаев являются залоговыми займами, объектом обеспечения которого выступает само транспортное средство. Но на рынке кредитования существуют и другие банковские продукты, которые позволяют использовать в качестве залога иное имущество.

Ликвидность залога играет первоначальную роль именно поэтому банки устанавливают определённые требования к предмету залога.

Среди наиболее распространённых видов собственности, которая может выступить в качестве обеспечения по кредиту, это депозиты, транспортные средства и недвижимость.

Кредит без справок о доходах

Перечень необходимых документов для оформления автокредита приблизительно одинаковый во всех кредитных организациях. На первом месте в списке стоит справка о доходах 2- НДФЛ или же заявление по форме банка.

Среди наиболее распространённых видов собственности, которая может выступить в качестве обеспечения по кредиту, это депозиты, транспортные средства и недвижимость.

Банки идут в ногу со временем и, более того, стремительно реагируют на экономическое положение в стране и учитывают финансовые возможности клиентов. Это выражаетсяв создании новых программ кредитования, в которых рассматривается не только «белая» зарплата, но и любой другой источник дохода.

Безусловно, выдача автокредита без справок о доходах – это предполагаемые риски для банковских учреждений, соответственно этот фактор будет компенсироваться конкретными ограничениями для заёмщика:

- Максимальная сумма займа может быть снижена.

- Размер первоначального взноса – увеличен.

- Процентная ставка, возможно, станет гораздо выше средних значений.

- Вероятно, что на перечне кредитуемых автомобилей это также отразится, к сожалению, не в лучшую сторону.

Автокредитование при плохой кредитной истории — как в итоге получить кредит

Тем не менее возможность получить автомобиль в кредит сохраняется. Условия могут быть различными, но шансы все-таки есть. Итак, возможные варианты:

Согласится на любые условия

Некоторые банки готовы рисковать и выдают автокредиты даже проблемным заемщикам. Как правило, это небольшие или локальные банки, заинтересованные в расширении клиентской базы. Они рассчитывают привлечь большое количество мелких клиентов и заслужить их расположение на будущее

Важное условие для получение займа — отсутствие текущих задолженностей. С просрочками в прошлом некоторые финансовые организации готовы смириться

Но надо быть готовым к тому, что предложенные условия будут хуже, чем вы рассчитывали: банк может согласовать повышенную процентную ставку, потребовать большой первоначальный взнос, одобрить меньшую сумму. И практически наверняка обязательным условием будет оформление дополнительной страховки. Право банка потребовать обеспечение кредита, например, оформить залог на приобретаемый автомобиль или другое имеющееся в собственности имущество.

Через автодилера

Автодилеры сотрудничают с различными средними и мелкими банками в регионах и нередко берут на себя оформление заявок и одобрение кредитов. Это удобно и для клиентов автосалонов в для банков. Покупателям не надо самостоятельно посещать финансовые учреждения, оформлять документы и тратить время, а банк может предлагать специальные выгодные акции при покупке того или иного автомобиля. Если вы оформляете автокредит в салоне, дилер может вообще не поинтересоваться вашей кредитной историей. Дело в том, что менеджеры салона заинтересованы в выполнении своих ежемесячные планов продаж всеми возможными способами. Оформив автокредит, они стопроцентно получат деньги от банка, а в случае возникновения проблем с платежами, разбираться с клиентом будет сам банк. Но это не гарантированный вариант получения автокредита — последнее слово все равно остается за финансовой организацией.

Под залог имущества

Если сомневаетесь, дадут ли вам автокредит, попробуйте взять обычный потребительский, под залог имеющегося имущества. Заявка будет рассмотрена на общих условиях, и в зависимости от того, каким имуществом располагает заемщик, он может рассчитывать на определенную сумму займа. Возможно, что первоначальный взнос на автомобиль вообще не понадобится, потому что воспользоваться потребительским кредитом можно на свое усмотрение

Важно осознавать риски потерять имущество в случае возникновения проблем и адекватно оценивать кредитную нагрузку и свои финансовые возможности.