Перечень документов

В перечень документов для рефинансирования автокредита входят:

- заявление-анкета;

- удостоверение личности гражданина РФ;

- справка о доходах по форме 2-НДФЛ или по образцу банка;

- копия трудовой книжки;

- справка об остатке долга;

- соглашение по имеющимся кредитам;

- копия паспорта поручителя.

Список документов для каждого случая подбирается в индивидуальном порядке.

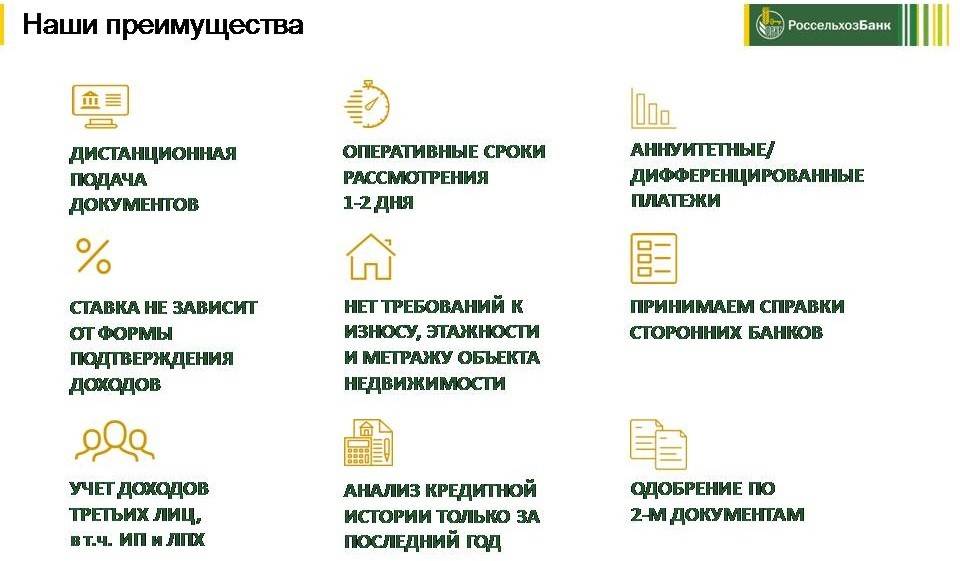

Преимущества процедуры перекредитования в Россельхозбанке

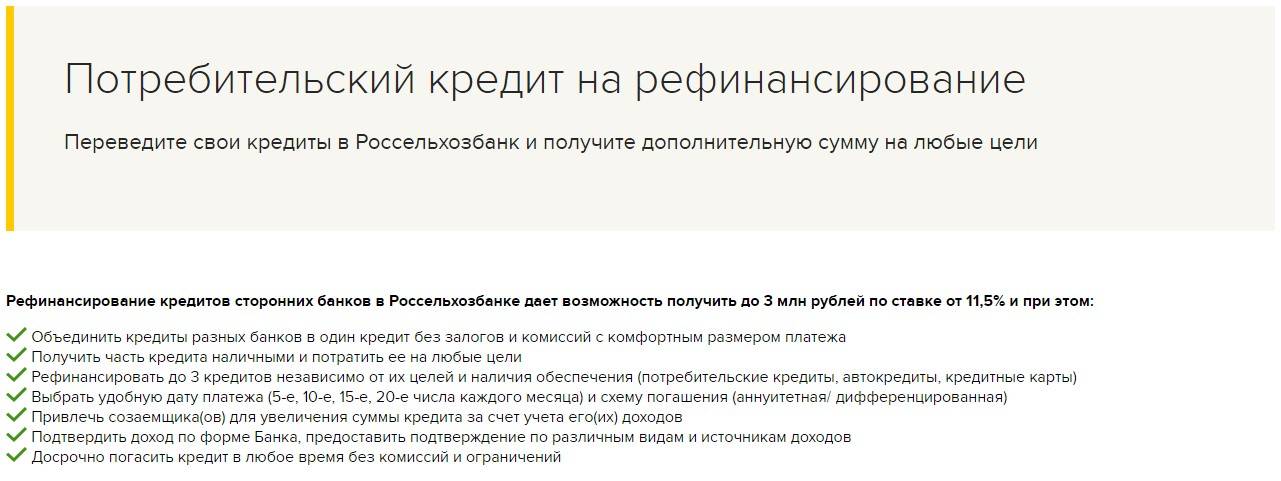

Преимущества программы рефинансирования заключаются в следующем:

- уменьшение размера процентной ставки;

- продление срока кредитования;

- привлечение созаемщиков;

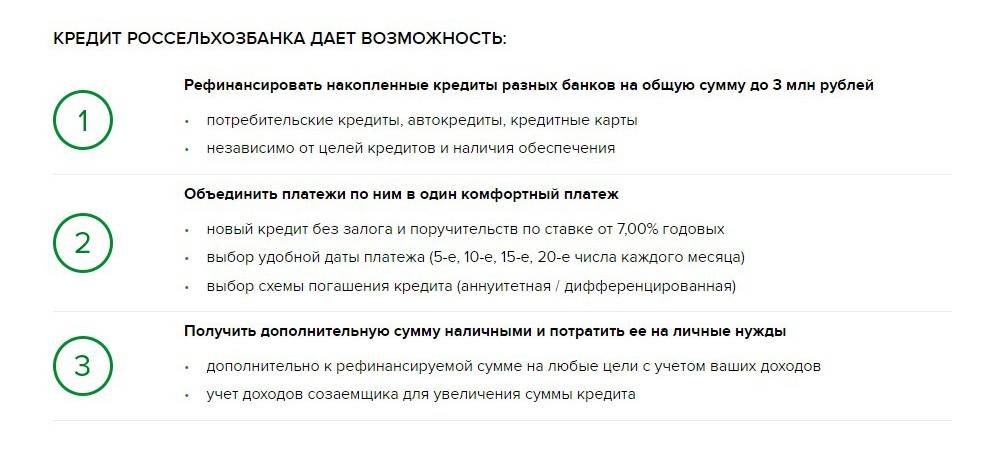

- объединение кредитов в один;

- получение дополнительных средств на любые нужды.

Наиболее выгодные условия по рефинансированию автокредита получат те клиенты, которые являются добросовестными и исполнительными дебиторами, с положительной кредитной историей и отсутствием просрочек по платежу.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

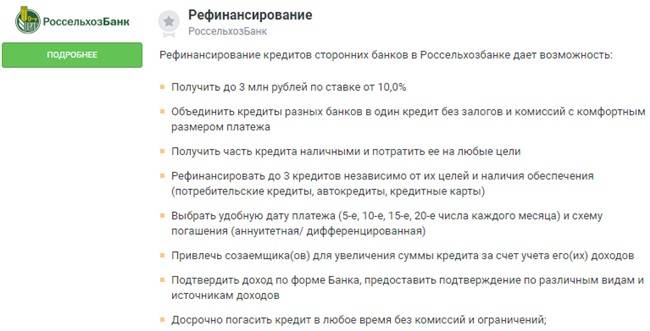

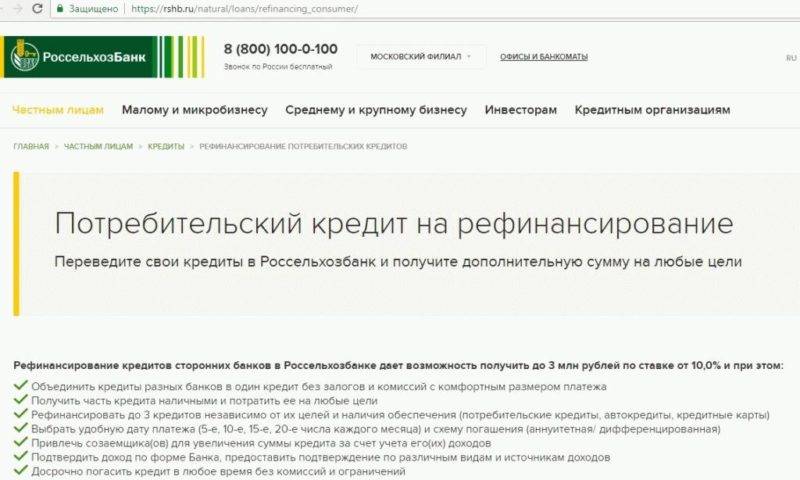

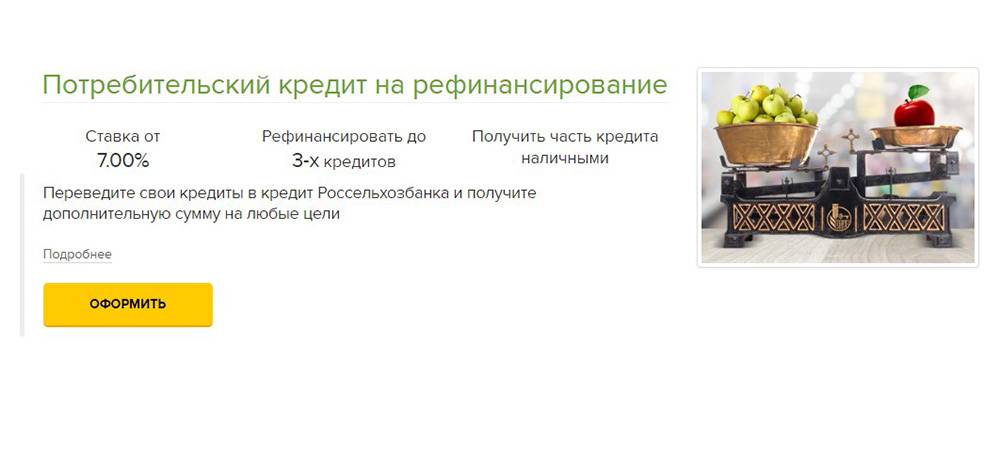

Условия рефинансирования потребительских кредитов в Россельхозбанке

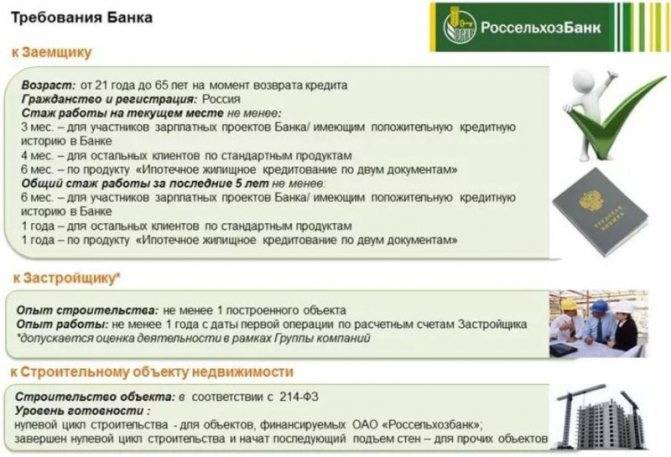

Потребительский кредит позволяет физическим лицам получить недостающую сумму денежных средств и использовать заемные деньги на личные нужды: приобретение товаров или услуг, автомобиля и других непроизводственных целей. Но когда условия, на которых заключено соглашение, перестают устраивать должника, он может рассмотреть вариант рефинансирования долга в другом банке, правда для этого необходимо соответствовать требованиям нового кредитора. В Россельхозбанке к заемщику предъявляются такие условия:

- На момент подачи заявления через Россельхозбанк-онлайн, заявитель должен достичь возраста 23 лет, а по наступлению дня погашения кредита по паспорту не должно быть более 65 лет;

- Стаж работы на текущей должности должен составлять не менее 6 мес. Общий стаж — не менее 1 года (за последние 5 лет). За исключением клиентов с зарплатными картами и клиентов с положительной кредитной историей в Россельхозбанке. Для данной категории граждан условия работы на последней должности составляют 3 месяца и общий стаж — полгода.

- Требование о наличии общего стажа не менее 1 года к пенсионерам не предъявляется;

- Источники дохода могут быть подтверждены как на основной работе, так и по совместительству. Главное показать, что есть стабильный заработок. Так же возможно предоставить данные о доходах с частной или предпринимательской деятельности, о выплате пенсии и дополнительных источниках доходах, полученных при осуществлении иной деятельности.

Важно: При определении суммы кредита в расчет дополнительно включаются доходы созаемщиков. так образом при привлечении созаемщиков можно увеличить размер кредита. . Следует также учесть требования, предъявляемые банком по отношению к самому рефинансируемому кредиту, так как не все займы, оформленные в других банках можно рефинансировать в Россельхозбанке

Следует также учесть требования, предъявляемые банком по отношению к самому рефинансируемому кредиту, так как не все займы, оформленные в других банках можно рефинансировать в Россельхозбанке.

- В Россельхозбанке рефинансируют кредиты только в рублях;

- не должно быть просрочек или долгов по рефинансируемому займу.

- На момент подачи заявления должно пройти 12 месяцев с даты первого платежа по первоначальному кредиту в другом банке.

Максимальная сумма, которую можно запросить в Россельхозбанке при рефинансировании достигает 750 000 рублей без предоставления залога или поручительства.

Каждую заявку банк рассматривает индивидуально. Согласно статистике процент одобрения высокий, однако заемщику необходимо иметь положительную кредитную историю и стабильный высокий доход.

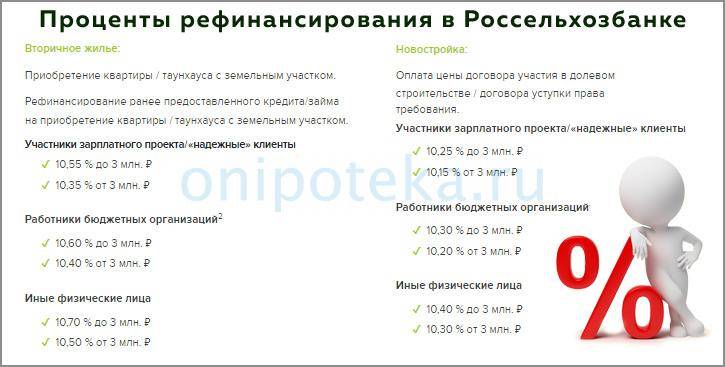

Процентная ставка

Для будущих клиентов Россельхозбанк предлагает рефинансирование кредита под процентную ставку от 13,5% и от 15% при сроках кредита до 1 года и от 1 года до 5 лет? соответственно.

Действующим клиентам Россельхозбанка — участникам зарплатных проектов, а также работникам бюджетных организаций, предлагаются пониженные ставки от 12,9% (срок кредитования — до 1 года), от 14,4% (от 1 до 5 лет), от 14,9% (от 5 до 7 лет).

В случае если заёмщик не желает оформлять страхование жизни и здоровья, к изначальной ставке прибавляется 6% годовых. Кроме того, ставка может повыситься дополнительно на 3%, если физическое лицо не подтвердит собственные доходы.

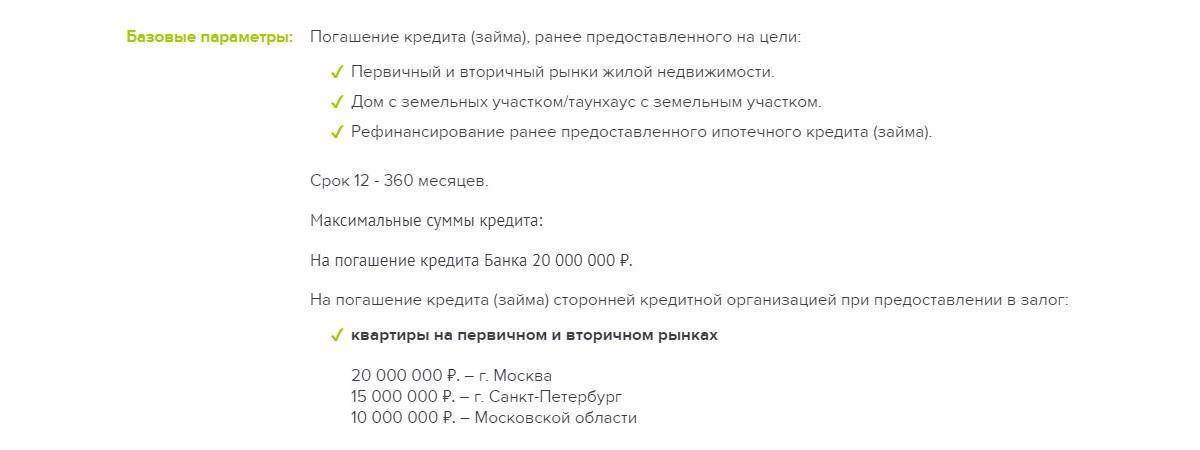

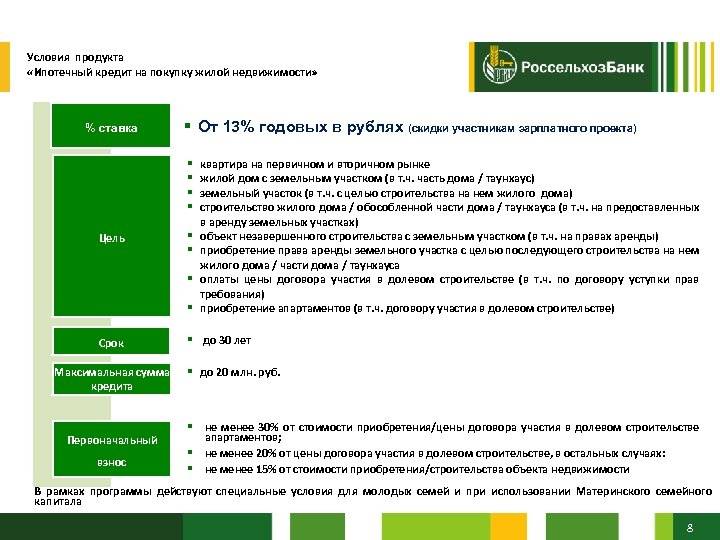

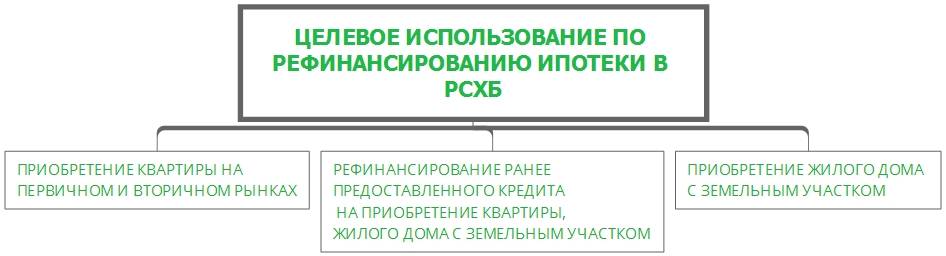

Рефинансирование ипотечного кредита в Россельхозбанке

После проведенного рефинансирования начисленные деньги на счет поступают в среднем 5 суток от даты отправки перевода

Это обязательно нужно принимать во внимание. За несвоевременное погашение платежей, на клиента накладывается санкционная плата, размер которой составляет 0,1%, начисляемый за просроченный день

Потребуется оплатить не менее 20% от общей суммы установленных платежей. Если клиент в процессе подачи заявки не предоставляет нужных документов, банк может установить специальный повышающий показатель, сумма будет увеличена примерно на 3%. Клиентам, получающим в банке заработную плату, банк может предоставить скидку на рефинансированный займ, размер которого будет составлять 0,6% за каждый годовой период обслуживания.

Требования к заемщикам

В рамках статьи будет уместно расписать и требования к заемщикам здесь. Так, претендовать на рефинансирование своего кредита в «Россельхозбанке» могут только лица, удовлетворяющие следующим требованиям:

- Наличие российского гражданства.

- Постоянная регистрация в регионе обращения.

- Возраст клиента от 23 лет на время оформления кредитного договора и до 65 лет на момент окончания срока займа.

- Стаж работы от 6 месяцев на последнем месте работы, общий стаж – от 1 года. Если потенциальный заемщик является зарплатным клиентом банка «Россельхозбанк», то минимальный стаж работы сокращается до 3 месяцев.

- Платежеспособность клиента. Здесь в расчет берутся все источники дохода заемщика: официальная заработная плата, дополнительный заработок, социальные выплаты, пенсия и прочее. Если предложенной банком суммы недостаточно, то для увеличения максимального объема кредита можно дополнительно привлечь созаемщиков. В качестве них могут выступать муж/жена заемщика, его родители либо дети и другие физические лица, готовые взять на себя ответственность за своевременную выплату займа.

Стоит отметить, что «Россельхозбанк» готов предложить услугу рефинансирования даже пенсионерам. Причем если выплата пенсий им производится на счет, открытый в «Россельхозбанке», то требования по стажу выдвигаться не будут.

Выгодно ли рефинансировать кредитные обязательства других банков в РСБ

Перед тем как рассчитать, насколько выгодно производить рефинансирование в Россельхозбанке, стоит оценить:

- Ежемесячную кредитную нагрузку на семью;

- Оставшиеся сроки выплаты займов;

- Сумму невыплаченной задолженности и процентов.

Часто задуматься о рефинансировании заставляет смена места работы и уменьшение заработной платы.

Если планируются подобные изменения, о совершении процедуры перекредитования стоит задуматься заранее, так как одним из требований банка является стаж на последнем месте не менее шести месяцев.

Если в кредитную нагрузку входят потребительский кредит, кредитная карта других банков, автокредит, их рефинансирование в Россельхозбанке может значительно снизить как ежемесячный платеж, так и сумму выплачиваемых процентов.

При этом банк не требует залога, что освобождает владельца от необходимости платить КАСКО по автокредиту.

А максимальная процентная ставка в размере 1% годовых все же, как правило, гораздо ниже аналогичной по кредитной карте.

Наиболее выгодным перекредитование имеющихся обязательств перед банками будет клиентам:

- Получающим зарплату на карту Россельхозбанка;

- Работающим в государственных учреждениях;

- Являющимся «надежными» клиентами банка.

Чтобы войти в первую категорию и получить более лояльные и выгодные условия по реструктуризации долга, достаточно завести карту этого банка и написать заявление на изменение реквизитов для перевода заработной платы.

Процедура и возможный отказ

Процесс рефинансирования ничем не отличается от аналогичных в других банках:

- Связь с банком.

Первым делом заёмщик выходит на связь с банком:

- телефонный звонок;

- онлайн-заявка;

- личная явка в отделение Россельхозбанка.

В ходе этих действий будут подниматься основные вопросы, клиенту сообщат о необходимых документах, которые следует принести, и назначат личную встречу. По этой причине лучше позвонить или заполнить заявку (таким образом, лично явиться понадобится только один раз).

- Разбор условий и требований.

Россельхозбанк предъявляет особые требования к заёмщику, но в каждом отдельном случае они сугубо индивидуальны. Сотрудники банка тщательно изучат кредитную историю заёмщика (если таковая имеется), его платёжеспособность, доходы и прочие нюансы.

Если какая-либо деталь не устроит банк, то он может отказать в предоставлении рефинансирования. От чего это зависит – известно лишь его сотрудникам и внутренним правилам. Исходя из практики, шансы на рефинансирование значительно повышаются в зависимости от:

- количества и качества предоставленных документов;

- общих доходов клиента;

- добропорядочности при выплатах в предыдущем банке;

- отсутствия задолженностей и т. п.

- Одобрение или отказ.

После тщательного изучения всех документов, проверки доходов заёмщика и иных действий, банк предоставит своё решение относительно рефинансирования. Это будет предоставление средств на перекредитование или отказ в этом.

Возврат долга Россельхозбанку

Рассмотрим протекание процедуры выплат по кредиту. Преимущества РСХБ в предоставлении клиенту права выбора способа оплаты:

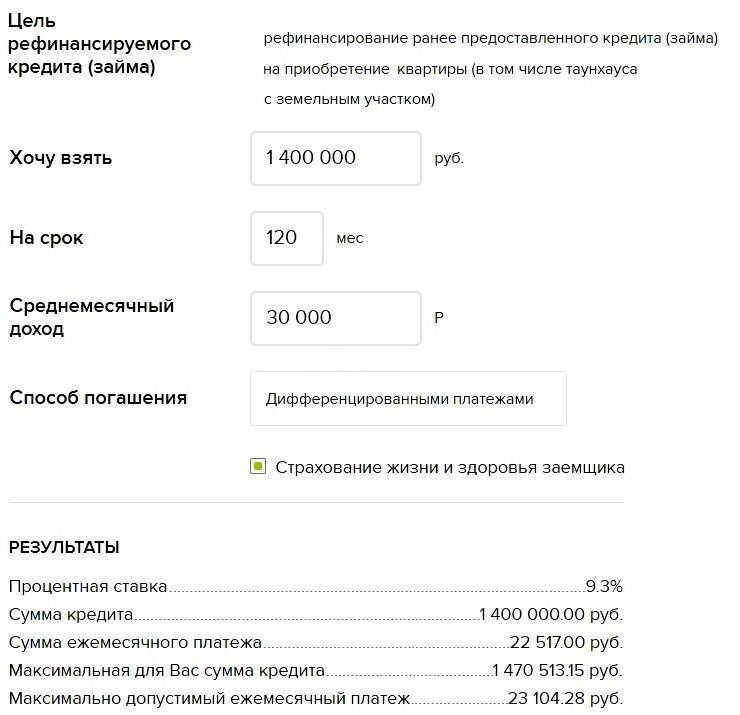

- Аннуитетный платеж. Суть такого способа выплат заключается в том, что ежемесячно вы будете выплачивать одинаковое количество денег. Но первую половину срока выплачивается больше процентная часть кредита с незначительным количеством долга. Ближе к концу кредитования соотношение меняется и большую часть ежемесячных выплат составляет конкретно долг. Преимуществом считается именно стабильная на протяжении всего срока ежемесячная ставка;

- Дифференцированный – предполагает неравные транши каждый месяц. Первая четверть срока самая напряженная – платежи очень высокие. Последняя четверть срока отличается низкими траншами. Преимуществом такого способа оплаты, является факт меньшей переплаты Банку. Но позволить себе такой расчет может гражданин с хорошей заработной платой.

Выбирать способ платежей нужно, исходя из семейного бюджета и расчета удобства. РСХБ предлагает также право выбора длительности срока выплат. При рефинансировании ипотечного кредита – это почти самое главное. Клиент имеет право:

- увеличить кредитный период. Когда Заемщик делает период выплат больше – соответственно ежемесячная выплата уменьшается. От этого сумма кредита может увеличиться, однако отпадет надобность ограничиваться в средствах из-за кредита. Кредитодателей этот вариант устраивает по причине большей уверенности, что заемщик сможет и однозначно выплатит взятый кредит;

- сократить кредитный период. Уменьшается соответственно сумма процентных выплат Банку. Данный способ хорош, если у плательщика, например, поднялась зарплата. Придя в РСХБ, он может изменить на этом основании срок, увеличив ежемесячный платеж, сэкономив таким образом. Банк не получает ущерба, приобретая нового «надежного» заемщика.

Россельхозбанк предоставляет достаточно выгодные условия гражданам РФ. Процесс рефинансирования ипотеки протекает быстро. Заемщик имеет возможность производить платежи на комфортных условиях. Отсутствие комиссии и возможность, при желании, раньше срока закрыть кредит выводит РСХБ среди других банков по предложениям перекредитовать ипотеку.

Перечень требований к клиентам и необходимых документов

К физическим лицам Россельхозбанк выдвигает следующие требования:

- Гражданин РФ в возрасте от 23 до 65 лет (на момент окончания срока действия договора).

- Постоянная регистрация в любом субъекте Федерации.

- Трудовой стаж не менее 6 месяцев на текущем месте работы и минимум 1 год за последние 5 лет. Для зарплатных клиентов это требование уменьшается до 3 и 6 месяцев соответственно.

Список необходимых для оформления рефинансирования документов выглядит так:

- Паспорт гражданина РФ.

- Военный билет или приписное свидетельство для мужчин до 27 лет.

- Подтверждение основного и дополнительного дохода: справка 2-НДФЛ, по форме банка, выписка от работодателя.

- Копия каждой заполненой страницы трудовой книжки с подтверждением работодателя.

- Документы по рефинансируемым кредитам других банков: договор, справка об остатке задолженности, реквизиты для досрочного погашения.

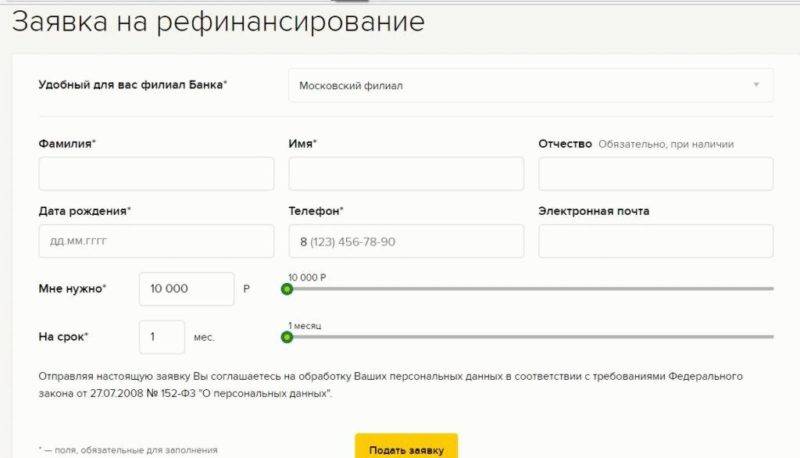

Процедура оформления. Порядок получения и погашения

Для получения кредита физическим лицом на осуществление рефинансирования задолженностей в других банках необходимо подать онлайн заявку на официальном сайте Россельхозбанка. В случае предварительного одобрения необходимо посетить отделение банка и предоставить все документы. Их рассмотрение занимает до 3 дней, после чего выносится окончательное решение.

При условии одобрения займа необходимо еще раз посетить отделение Россельхозбанка для заключения сделки. Денежные средства для рефинансирования переводятся на счета в других банках для погашения задолженности, а дополнительную сумму (если запрашивали) можно получить на свою карту. Далее потребуется предоставить документальное подтверждение погашения задолженностей по кредитам других банков.

Погашения кредита выделенного Россельхозбанком на рефинансирование может выполняться дифференцированными или аннуитетными платежами. В случае несвоевременного внесения платежа на возникшую задолженность начисляется штраф в размере 20% годовых за каждый день просрочки до ее полного погашения.

Почти все размещенные в интернете отзывы клиентов о сотрудничестве с Россельхозбанком негативные. Это касается как рефинансирования, так и обычных потребительских кредитов. Люди в основном недовольным низким качеством обслуживания и профессионализма сотрудников. Ниже можете ознакомиться с одним из типичных отзывов.

Лучшие предложения конкурентов

Изучая условия и требования Россельхозбанка для получения рефинансирование текущих кредитов других банков сложилось такое мнение (личное и субъективное), что почти любое предложение конкурентов будет лучше и выгоднее. Рекомендуем ознакомиться с такими программами:

- Если вы хотите рефинансировать кредит по действительно низкой ставке и не против заключить договор страхования, то рекомендуем обратиться в Райффайзенбанк. Он предлагает денежные средства по очень низкие 7,99%.

- Если вам требуется перекредитовать задолженность на большую суму (от 500 000 ₽) не хотите тратится на страховку, то рекомендуем обратиться в Росбанк (6,9% годовых), Альфа-Банк (от 9,9% годовых) или Почта Банк (от 7,9% годовых но при услуге «Гарантированная ставка»).

- Если сумма рефинансирования небольшая (до 300 000 ₽) и вы планируете погасить кредит в короткие сроки, то лучшим станет предложение от Тинькофф, предоставляющий льготный период без начисления процентов продолжительностью 120 дней.

- Универсальным предложением для любого размера кредита будет программа Сбербанка, предлагающего физическим лицам фиксированную ставку 11,4%.

Программа рефинансирования Россельхозбанка относится к наиболее выгодным на сегодняшний день. На рынке множество более выгодных кредитов от других банков с простым оформлением и минимальными требованиями. Но это наше субъективное мнения и выбор остается за вами.

Россельхозбанк. Рефинансирование кредитов. Условия и ставки

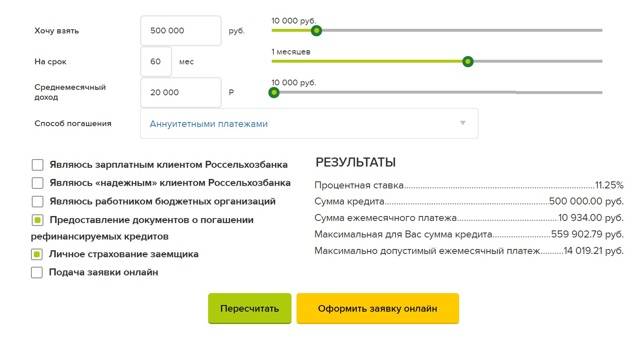

Условия рефинансирования в Россельхозбанке относительно выгодные, наиболее низкую процентную ставку по ссудам могут оформить лица, которые получают в этой организации заработную плату, являются надежными клиентами, сотрудниками в бюджетных организациях или оформили дополнительный страховой полис.

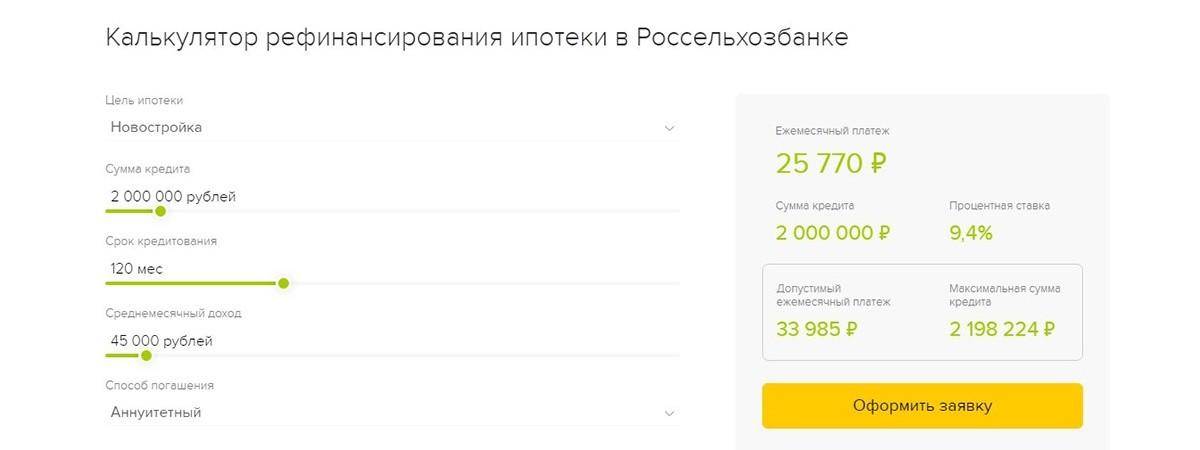

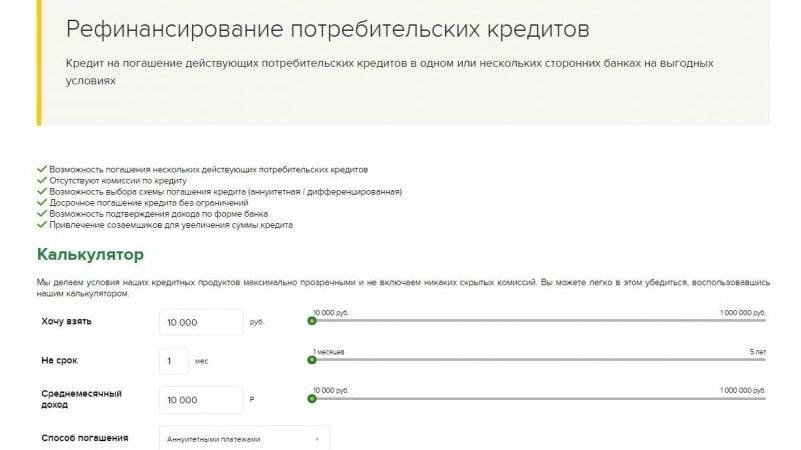

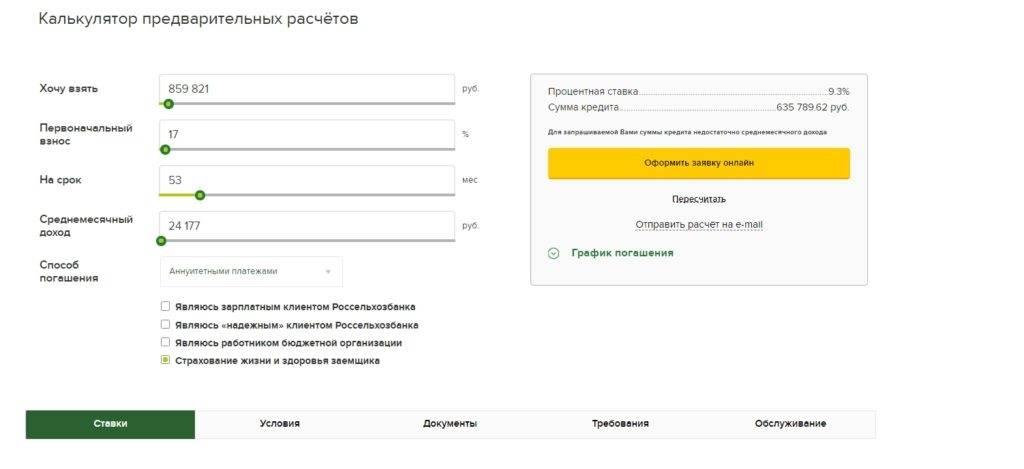

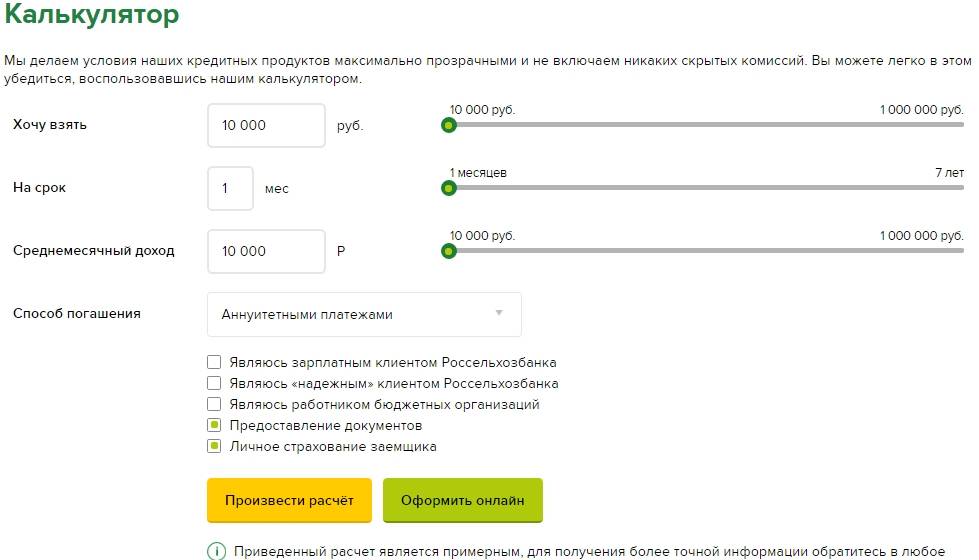

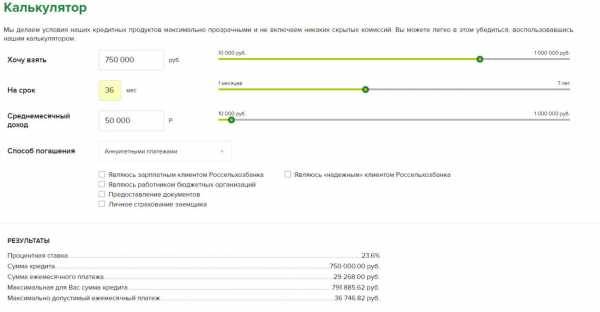

Потребуется ввести следующую информацию:

- Планируемая сумма для взятия долга.

- Срок, на который берутся деньги.

- Доход в месяц.

- Способ погашения – аннуитетные или дифференцированные платежи.

- Указать, является ли клиент зарплатным, работником в бюджетных организациях, застрахованным, «надежным».

Исходя из этих сведений, рассчитываются приблизительные условия взятия ссуды. Определяется процентная ставка, размер обязательства, платежа, сумма кредита, которая может быть одобрена, ее максимальный размер, допустимый к выдаче, исходя из размера дохода.

Какие кредиты в Россельхозбанке можно перекредитовать:

- Обязательство оформлено в российской валюте – рублях.

- Сумма взятых кредитов не превышает 750 тысяч рублей, однако для отдельных категорий клиентов предусмотрена возможность оформить от 1500 тысяч до 3000 тысяч рублей.

- Максимальный срок возврата – 5 лет, для некоторых клиентов он составляет на 2 года больше.

- Не требуется предоставление обеспечения.

- За взятие ссуды не предусматривается комиссия.

При оформлении рефинансирования клиент может выбрать наиболее удобную для него схему оплаты взносов – аннуитетную или дифференцированную. При оформлении займа учитывается кредитная история плательщика – банк работает только с клиентами, имеющими хороший кредитный рейтинг, такая сделка будет наименее рискованной для кредитора.

Рефинансировать можно только ссуды, которые ранее не были продлены или реструктурированы, в ином случае банк откажет в сотрудничестве.

Процентная ставка

Вопрос, как рефинансировать ссуду в Россельхозбанке под более низкий процент, актуален. Такая привилегия доступна для людей, которые получают заработную плату в этой организации, либо работают в бюджетной сфере. Выгодные предложения доступны для лиц, которые являются надежными клиентами, платежеспособны и могут подготовить все требуемые документы.

Ознакомиться с приблизительной ставкой и графиком погашения можно на официальном сайте банка, где представлено специальное приложения для расчета условий выплат. В графике отражаются следующие данные:

- Размер долга за месяц.

- Сумма погашения основного долга за период.

- Начисленные платежи по процентам за месяц.

- Общая сумма платежа.

В некоторых случаях действуют надбавки к ставкам процентов – так, если обратившийся отказывается оформить страхование жизни, здоровья, потери работоспособности, ставка может подняться на 4,50%. Это же правило распространено на тех, кто не соблюдает обязанность по обеспечению страхования, что прописано в договоре.

К ставке прибавляется 3%, если человек нарушает требования подачи документов, которые подтверждают целевое применение взятых денег согласно условиям выдачи ссуды.

Оформить заявку на кредит в Россельхозбанке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Россельхозбанка во Владикавказе за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Россельхозбанка во Владикавказе, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Россельхозбанк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Россельхозбанке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Россельхозбанке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Россельхозбанке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование во Владикавказе.

Оформление ссуды в Россельхозбанке

При прочих равных условиях получение заемщиком ссуды с негативной кредитной историей будет означать использование для него более жестких условий со стороны финучреждения. В частности, процентная ставка окажется выше, чем для обычных заемщиков

В случае оформления ссуды с обеспечением Россельхозбанк может не принимать во внимание зафиксированные в БКИ проблемы клиента

Среди многообразия кредитных продуктов, предлагаемых Россельхозбанком, можно выделить такие кредитные продукты:

- Потребительский кредит с обеспечением на срок до 5 лет в размере от 10 тыс. до 1 млн. рублей. При краткосрочной ссуде до 1 года ставка составляет от 17,9%, а при более длительном периоде пользования заемными деньгами – от 18,9%. В качестве обеспечения может использоваться один или несколько вариантов на выбор – поручительство физлица или юрлица, залог ликвидного имущества.

- Нецелевой заем под залог жилплощади – выдается на срок до 10 лет в пределах от 100 тыс. до 1 млн. рублей. При этом существует ограничение по размеру ссуды – 60% от оценочной величины залогового имущества. В его качестве могут приниматься квартиры и частный дом с имеющимся участком. Возможно использование созаемщиков. Ставка по такому варианту устанавливается от 16% до 3 лет и 17% при сроке более 3 лет.

- Ипотечная ссуда, которая выдается на покупку квартиры, дома или участка. Срок займа до 30 лет на сумму от 100 тыс. до 20 млн. рублей. Обеспечением рассматривается покупаемая недвижимость. При этом необходимо внести начальный платеж от 15% с суммы выдаваемого займа. Ставка – от 15,5%.

- Рефинансирование производится Россельхозбанком для перекредитования ранее выданных ссуд другими финорганизациями. Денежные средства выдаются на срок до 5 лет по ставке от 13,5% для одногодичных займов и от 15% для более длительных ссуд. Если в параметрах рефинансируемых займов предусмотрено обеспечение, то и в новых условиях потребуется оформление залога или поручительства.

Что такое рефинансирование, его плюсы и минусы

Говоря простыми словами, рефинансирование – это всего лишь программа перекредитования, востребованной она стала относительно недавно. Особую роль в этом увеличении спроса сыграла повышенная долговая нагрузка на заемщиков, а также снижение процентной ставки Центробанком России. Поскольку ситуация в банковской сфере стабилизировалась, банки начали активно предлагать программы рефинансирования кредитов.

Чтобы заработать больше, банки предлагают рефинансирование, в основном, клиентам других банков.

Не нужно думать, что банки предлагают рефинансирование, чтобы бескорыстно помочь заемщикам – это весьма выгодно и самим банкам. С его помощью они привлекают новых клиентов и формируют кредитный портфель. Чтобы риски не были слишком большими, для клиентов по рефинансированию выдвигают особые требования.

Преимущества программ рефинансирования

Рефинансирование выгодно всем сторонам кредитного договора, в особенности, заемщику. Во-первых, при рефинансировании кредита он получает более выгодные условия кредитования. Например, он брал кредит под 22% годовых, а теперь у него есть возможность перекредитоваться по ставке 18% годовых.

Во-вторых, помимо рефинансирования заемщик может получить дополнительные наличные на свои нужды. Сумма будет небольшая, но в некоторых случаях ее достаточно.

Например, если нужно рефинансировать кредит на миллион рублей, дополнительно заемщик на личные нужды может получить 100 тысяч.

Кроме того, благодаря рефинансированию ежемесячный платеж может быть снижен, из-за чего в итоге снижается долговая нагрузка. Следовательно, заемщик сможет своевременно и в полной мере выполнять свои обязательства по кредитам.

Еще один плюс – банки предлагают в программе рефинансирования объединить несколько кредитных продуктов:

- кредитные карты;

- потребительские кредиты наличными;

- ипотечные кредиты;

- автокредиты и другие.

После получения одобрения рефинансирования заемщик получает сумму, с помощью которой он закрывает все действующие кредиты. Затем он каждый месяц погашает определенную сумму, но уже в одном банке. Другой вариант – банк-кредитор сам погашает все старые кредиты, заемщику ничего делать не нужно.

Недостатки рефинансирования

Рефинансирование – точно такой же кредит, как и другие. Чтобы его оформить, нужно заполнить соответствующее заявление, а также предоставить стандартный пакет документов:

- паспорт;

- справку о доходах (рекомендуется по форме 2-НДФЛ);

- копии кредитных договоров, которые предполагается рефинансировать.

Помимо этого, нужно получить согласие банка, в котором открыт кредит, что он не возражает против рефинансирования (ведь по условиям договора за досрочное погашение могут быть предусмотрены штрафы)

Как правило, банки охотно рефинансируют кредиты клиентов. Но в некоторых случаях при перекредитовании в другом банке заемщики получают отказ.

Рефинансирование ипотеки всегда сопровождается дополнительными расходами: нужно изначально вывести имущество из залога, затем передать его в залог другому банку, предварительно оплатив оценку. Не стоит забывать и про дополнительные комиссии.

Где получить выписку из БКИ?

Каждый заемщик хотя бы раз задумывался о проверке кредитной истории и получении соответствующей выписки из БКИ. В России сделать это можно 3-мя способами. Каждый из них разнится по времени и стоимости.

Дешевый, но длительный вариант — подать запрос на выписку и бюро кредитных историй на сайте ЦККИ. Этот сервис государственный и предоставляет всем гражданам России возможность запросить выписку о кредитной истории бесплатно. Обращаться сюда можно не чаще 1 раза в год.

Запрос делается через интернет-форму анкеты, в которой нужно ответить на простые вопросы и подтвердить желание получить бесплатную выписку. Ответ заемщик получит по Почте России заказным письмом. Способ является бесплатным, но ждать письма придется не менее 7-15 дней с учетом работы Почты России. Заемщикам из отдаленных уголков РФ придется ждать письма до 1-го месяца.

Дорогой способ получить выписку из БКИ — сделать запрос непосредственно в банке. Клиент может обратиться напрямую в офис Россельхозбанка или другой кредитной организации и получить выписку на бумажном носителе. Стоимость услуги варьируется от 1000 до 2500 рублей. Несмотря на дороговизну, этот вариант наиболее актуален, потому что клиент получит выписку и сможет взглянуть на кредитную историю «глазами» банка.

Выписка из бюро кредитных историй поможет заемщику узнать истинную причину отказа в предоставлении кредита. Часто случается такое, что некоторые банки отправляют ложную информацию, либо вообще не отправляют ее. Нередки случаи, когда клиентам портили кредитную историю недобросовестные банки, допустившие ошибку. Например, вместо того, чтобы отправить данные о своевременно погашенном займе, банк направлял сведения о просрочках и т.д. В итоге у добропорядочного заемщика портилась кредитная история, а банки отказывали в предоставлении займа. Это можно исправить, но в случае своевременного обнаружения ошибок. Они выявляются при самостоятельном получении отчета-выписки из БКИ.

Рефинансирование с плохой кредитной историей

Рефинансирование — вид банковской услуги, которая предоставляет заемщику возможность изменить изначально прописанные кредитные условия на более выгодные. Оформление нового кредита осуществляется с целью получения меньшей процентной ставки и увеличения срока по выплатам платежа.

Чтобы оформить рефинансирование кредита в другом банке, необходимо соблюдать ряд требований, как старого, так и нового кредитора. Плохая кредитная история, а именно просрочки по платежам в банке, где изначально оформлен займ, могут стать причиной отказа для в перекредитовании во многих финансовых учреждениях. Какие банки соглашаются рефинансировать кредит даже с плохой кредитной историей и просрочкой по платежу рассмотрим далее.

Завышенные требования к заемщикам с низким уровнем кредитной истории

Практически все банки выдвигают дополнительные требования к клиентам со средним кредитным рейтингом, у которых еще «не все потеряно». Например, Россельхозбанк может дополнительно запросить документы, подтверждающие платежеспособность клиента. Справку 2НДФЛ заемщик должен принести в любом случае, а дополнительно можно предоставить свидетельство о регистрации автомобиля, свидетельство о регистрации прав собственности на недвижимость, заграничный паспорт, в котором есть отметки о выезде за рубеж в последние месяцы и т.д.

По займам таких клиентов банк может существенно снизить максимальный кредитный лимит и обязательно повысит процентную ставку в 1,5-2 раза. Таким образом, заемщик расплачивается за свою плохую кредитную историю, а банк старается минимизировать риски, связанные с выдачей займа не самому благонадежному клиенту.