Условия рефинансирование кредита в ВТБ для физических лиц

Конкретные условия рефинансирования зависят от следующих факторов:

- получает ли заемщик зарплату на карту ВТБ (в этом случае он может претендовать на получение большей суммы на более продолжительный срок);

- имеет ли он обременения в сторонних организациях (другие кредиты, кредитные карты);

- оформляет ли он страховку;

- имеется ли у него Мультикарта ВТБ (подключение опции «Заемщик» помогает сэкономить на ежемесячных платежах).

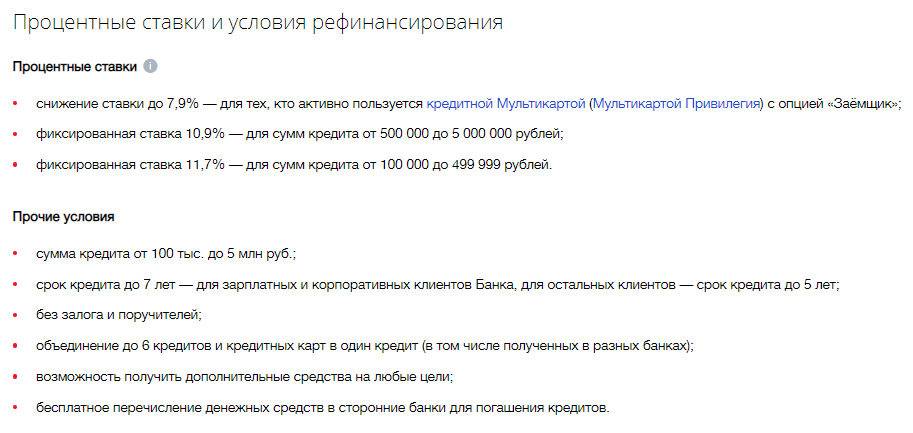

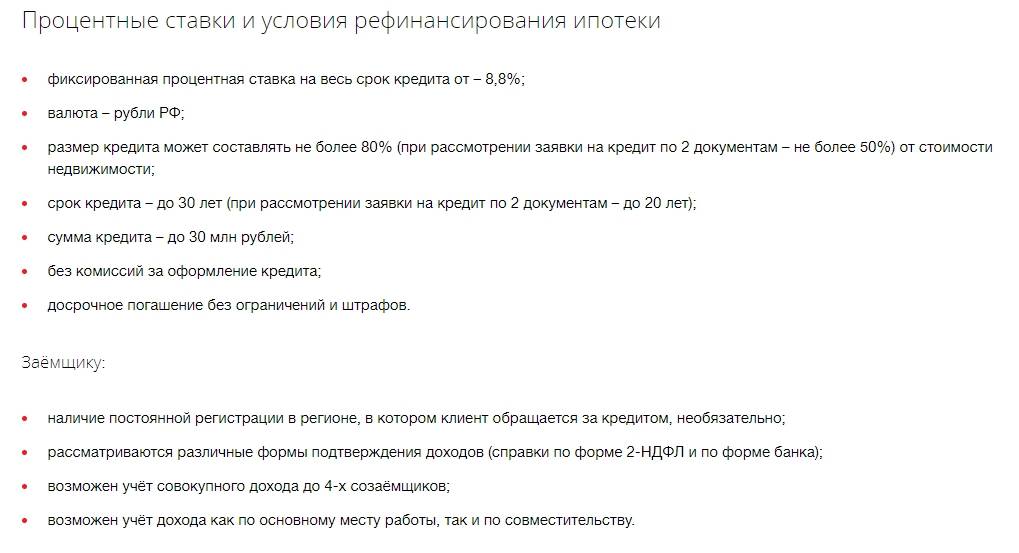

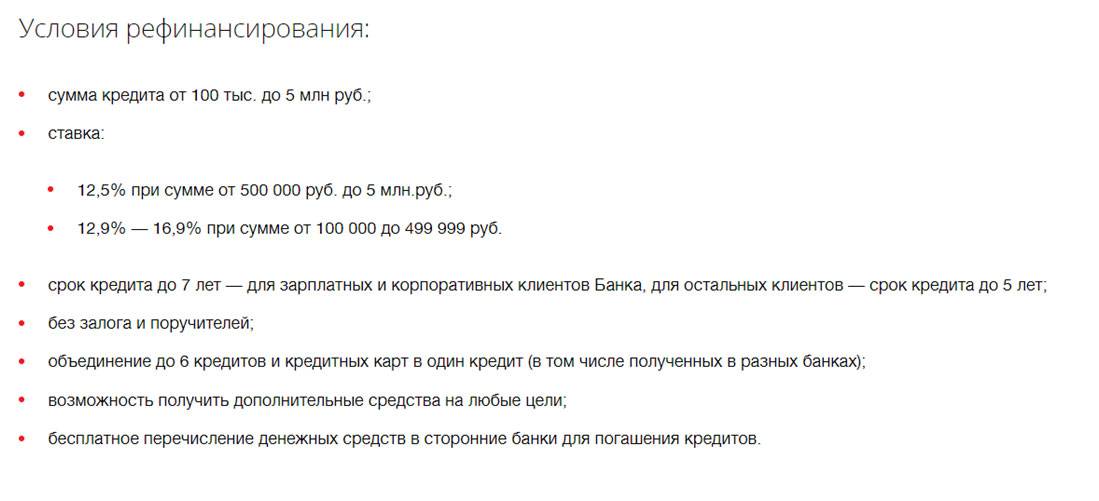

Общие условия рефинансирования:

- величина кредита – от 100 тыс. до 5 млн. руб.;

- предельный срок – 7 лет (для зарплатных и корпоративных клиентов). В иных случаях – 5 лет;

- без требования предоставления залогового обеспечения или поручительства;

- перечисление средств в иные организации в целях исполнения долга заемщика без взимания комиссии.

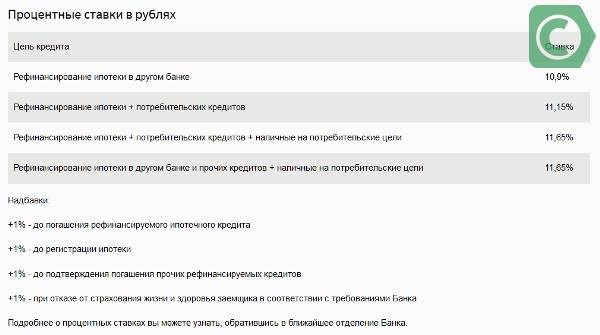

Ставка

Минимальная ставка рефинансирования ВТБ – 7,9%. Она применима для тех заемщиков, которые активно используют кредитную Мультикарту и карту Привилегия, и активировали опцию «Заемщик». В остальных случаях применимы следующие ставки:

- для кредитов на сумму 500 тыс. руб. (включительно) – 5 млн. руб. – 10,9%;

- для кредитов на сумму 100 тыс. руб. – 500 тыс. руб. рублей – 11,7%.

Требования к кредиту

Программа рефинансирования ВТБ предназначена для погашения следующих видов рублевых кредитов (как залоговых, так и беззалоговых):

- потребительского;

- на покупку автомобиля;

- ипотеки;

- задолженности по «кредиткам».

Это делает программу рефинансирования ВТБ универсальной и подходящей практически для любого заемщика. Факультативные критерии к рефинансируемому продукту:

- остаток срока действия кредита (или «кредитки») – не менее 3 месяцев;

- ежемесячное внесение платежа;

- валюта – российские рубли;

- положительная кредитная история: своевременное внесение платежей за последние полгода, а также отсутствие текущей «просрочки».

Требования к заемщику

Банк предъявляет стандартные критерии к заемщикам:

- наличие российского гражданства;

- постоянное место регистрации в регионе нахождения офиса ВТБ;

- регулярный источник дохода, который можно подтвердить;

- минимальный доход в месяц – 15 тыс. руб.

Рефинансируемые кредиты в ВТБ

Банк позволяет оформить рефинансирование беззалоговых и залоговых займов:

- Потребительский кредит. Это кредит, предоставляемый банком на приобретение товаров или услуг для личных, бытовых или других нужд непроизводственного характера. Во многих банках под потребительским кредитом понимается нецелевой кредит наличными. Однако потребительские кредиты бывают целевые и нецелевые, беззалоговые и залоговые.

- Автокредит. Это целевой кредит на покупку транспортного средства, которое становится залогом по этому кредиту. Средние ставки по автокредиту ниже, чем по стандартным потребительским кредитам. Многими банками предлагается услуга предоставления кредита не только на покупку нового средства передвижения, но и на покупку подержанных автомобилей, мотоциклов и коммерческих авто.

- Ипотека. Это ещё одна разновидность целевого долгосрочного кредита, целью которого является приобретение жилья. Квартира, дом и другие виды жилья в данном случае выступают залоговым обеспечением по этой ссуде. К тому же залогом может быть и уже имеющаяся в собственности у заёмщика недвижимость.

- Задолженность по кредитным картам. Рефинансирование по этому типу представляет собой погашение возникших по карте задолженностей, состоящих из основной суммы долга, начисленных комиссий и процентов, пеней и штрафов (в случае их наличия).

Способы погашения

Погашать кредитную задолженность можно через:

- онлайн-банкинг;

- сеть Золотая Корона;

- Почту России;

- с дебетовой карты на кредитную карту.

ВТБ-онлайн

Вход в ВТБ-онлайн.

Вход в ВТБ-онлайн.

Предварительно надо зарегистрироваться на сайте ВТБ и получить доступ в личный кабинет онлайн-банка. Сервис предлагает подключить функцию «Автоплатеж», и в установленную дату ежемесячно необходимая сумма будет автоматически перечисляться с дебетового счета (карты) на кредитный счет (карту).

Сеть Золотая Корона

Через эту сеть можно погашать кредитный долг наличными. Сотруднику приемного пункта для перечисления денег необходимо предъявлять паспорт и номер счета (карты), на который нужно зачислить деньги.

Перевод с карты на карту

Переводить денежные средства на кредитную карту можно с любой дебетовой карты без дополнительных комиссий. Можно настроить автоматический платеж. Но необходимо учитывать, что перевод осуществляется в течение 3 дней.

Отделение почты России

Для возмещения кредитного долга в почтовом подразделении заполняется бланк установленного образца. За предоставление услуг взимается дополнительная комиссия. Оформлять перевод рекомендуется за неделю до внесения выплаты по займу.

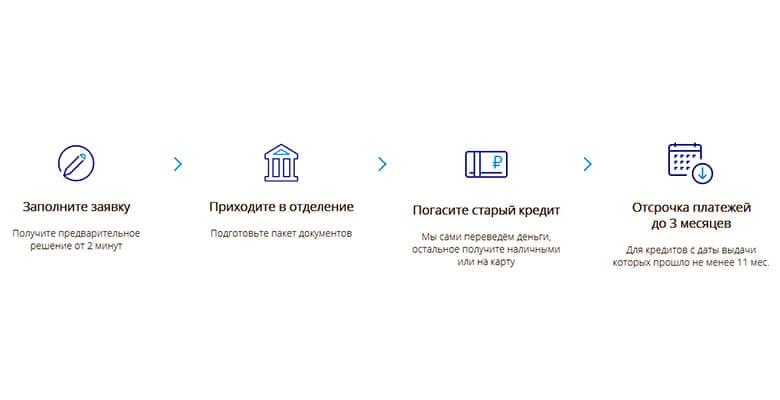

Как подать заявку на рефинансирование

Сделать это можно несколькими способами:

- обратиться в отделение банка;

- оставить заявку на сайте;

- позвонить по телефону горячей линии.

Каждый клиент выбирает для себя подходящий вариант.

Обращение в отделение банка

Этот способ считают самым оптимальным для тех заемщиков, которые сразу готовы предоставить необходимый пакет документов. Менеджер по работе с физическими лицами предложит заполнить анкету на рефинансирование. В ней указывают следующую информацию:

- ФИО;

- контактные данные;

- информацию о действующих кредитах;

- размер ежемесячного дохода;

- доход членов семьи;

- количество несовершеннолетних детей, которые находятся на обеспечении заемщика;

- размер долговых обязательств;

- наличие движимого и недвижимого имущества и прочую информацию.

При себе нужно иметь паспорт гражданина РФ, СНИЛС, копию трудового договора/трудовой книжки, справку 2-НДФЛ и другие необходимые документы. После подачи анкеты решение принимают в течение нескольких дней. Это время потребуется для проведения качественной проверки платежеспособности и благосостояния потенциального заемщика. О принятом решении клиент узнает из СМС-сообщения или ему позвонит менеджер, предложит придти и оформить кредитный договор. Если клиента не оповестили о принятом решении, он может обратиться в отделение.

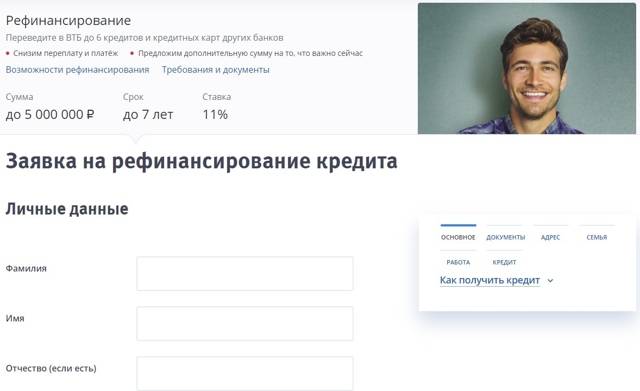

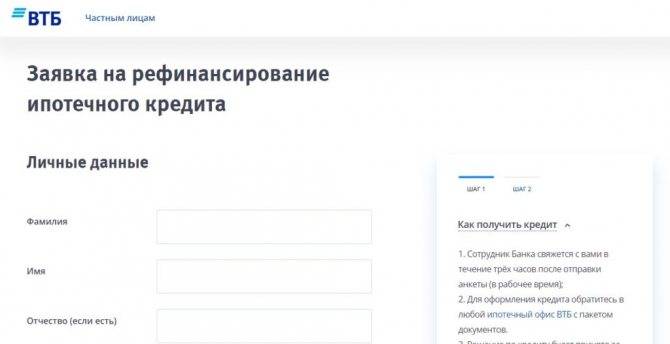

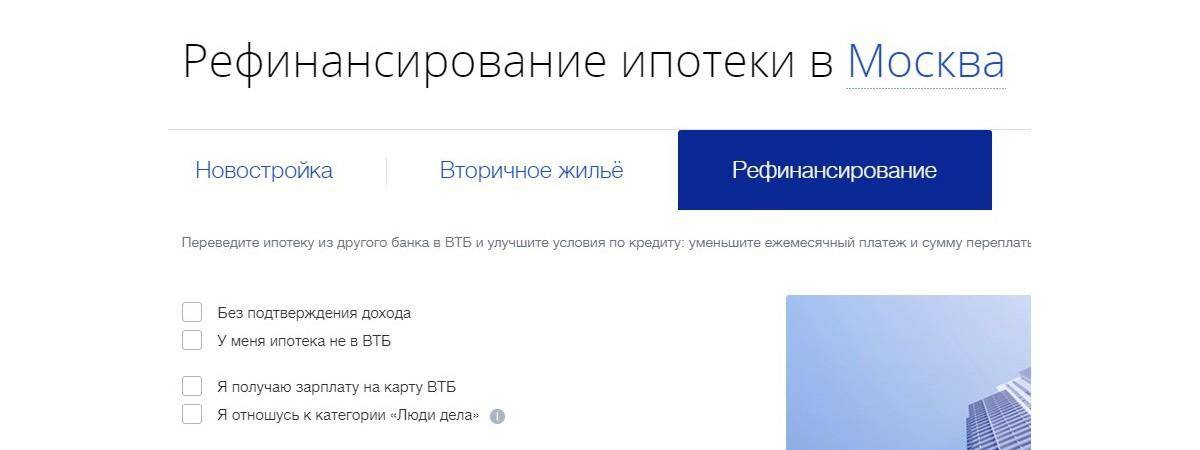

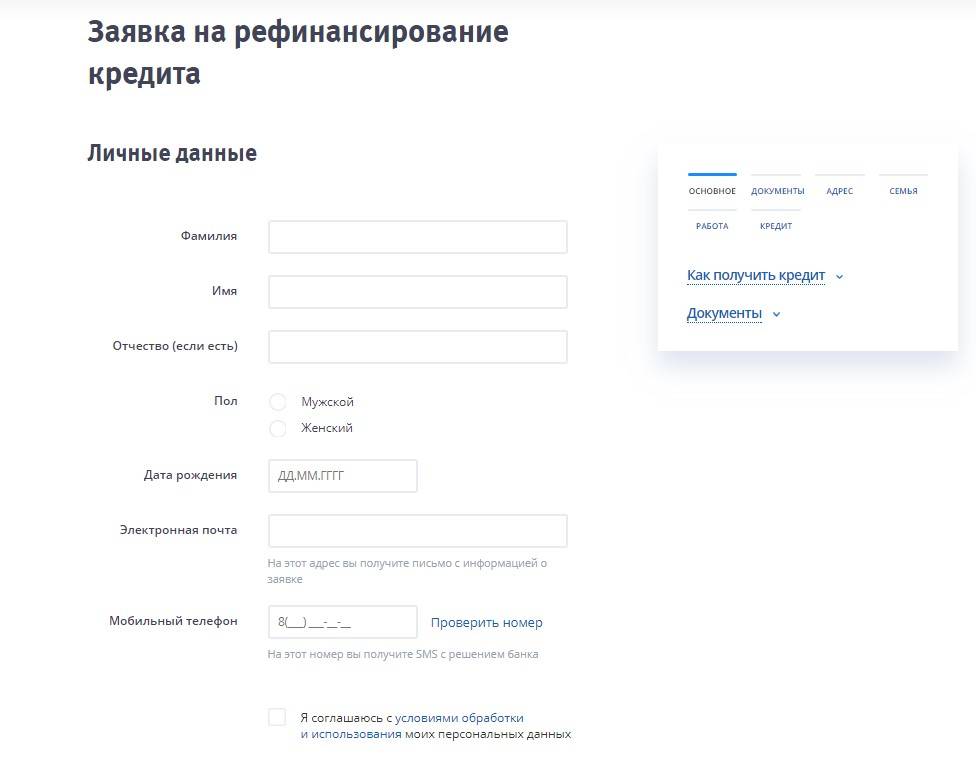

Подача заявки на сайте банка

Современные технологии позволяют выполнить огромное количество банковских операций, не выходя из дома. Чтобы подать заявку на рефинансирование в «ВТБ», необходимо зайти на сайт банка. Затем перейти в пункт «Кредиты» — «Рефинансирование». В этом разделе можно уточнить интересующую клиента информацию:

- необходимые документы;

- какие кредиты можно рефинансировать;

- как погашать кредит;

- условия оформления и прочее.

Чуть ниже на этой странице нужно найти такой пункт:

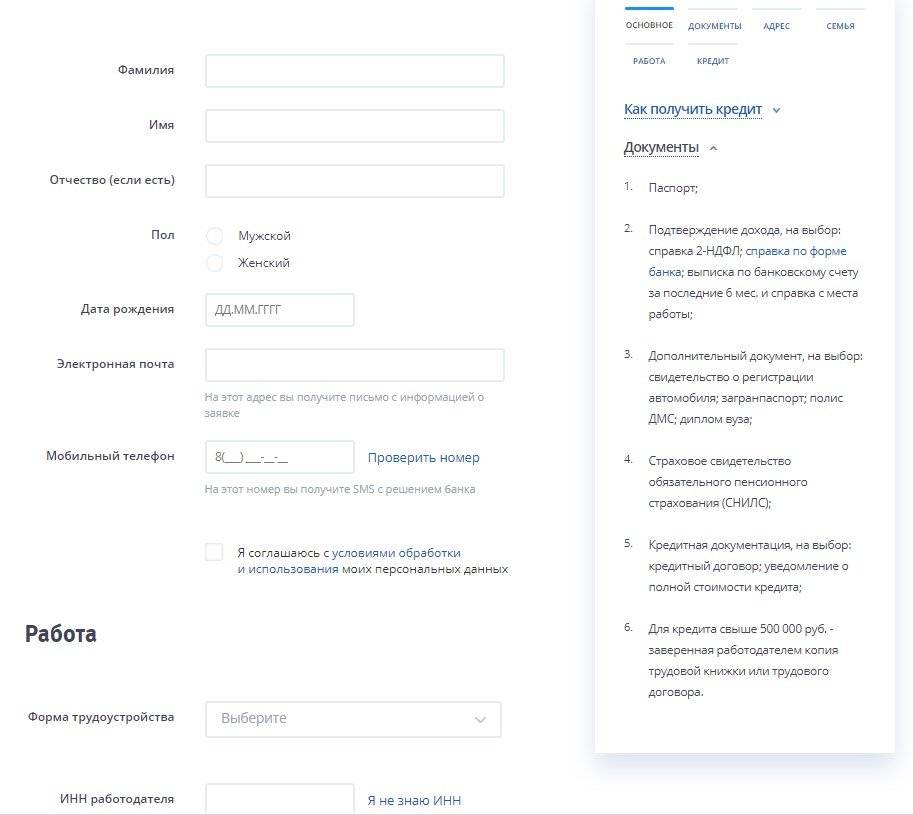

Нужно нажать на кнопку «Оформить заявку». После этого откроется новое окно с электронной формой анкеты заемщика.

В этом документу указывают следующее:

- фамилию, имя, отчество потенциального заемщика;

- дату рождения;

- пол заемщика;

- адрес электронной почты;

- контактный номер телефона.

После внесения этих данных нужно согласиться с обработкой информации, нажав на соответствующую кнопку.

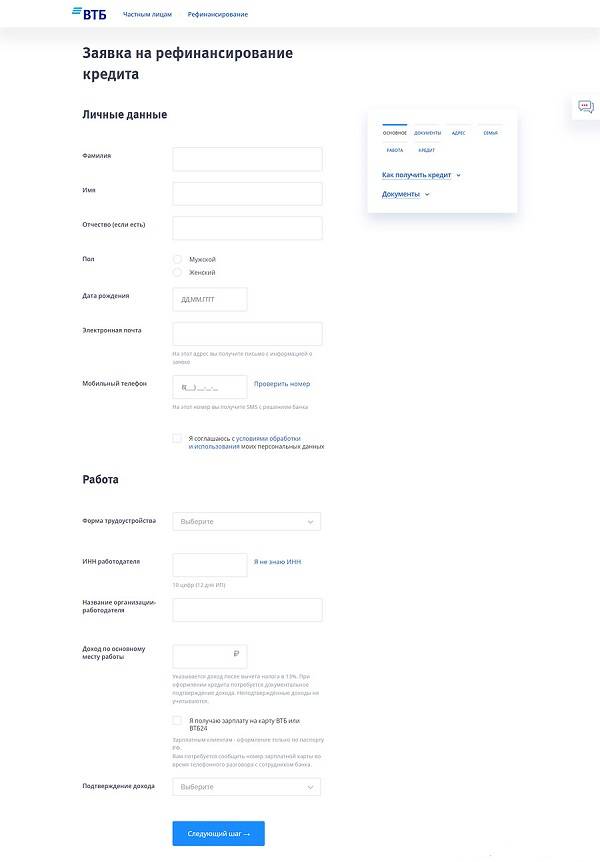

Далее перейти к заполнению более развернутой анкеты. В ней указать такую информацию:

- вид занятости (трудовой договор, ИП и прочее);

- ИНН работодателя;

- название предприятия;

- размер дохода по основному месту работы.

Также нужно выбрать способ подтверждения дохода. Это может быть справка 2-НДФЛ, подтверждение доходов по форме банка, выписка с банковского счета и другое.

Затем переходят к заполнению другой части анкеты. В ней указывают данные о семье, детях, дополнительном доходе, наличии недвижимого или движимого имущества и так далее.

Анкету отправляют нажатием на соответствующую кнопку. Предварительное решение могут вынести в течение нескольких минут. О нем клиенту сообщит менеджер по телефону или придет сообщение на указанный адрес электронной почты или телефон.

Что делать дальше, если принято положительное решение? Необходимо собрать пакет документов, предоставить его в банковское отделение. После проверки, которая длится несколько дней, заемщику предложат подписать кредитный договор и получить наличные.

Подаем заявку по телефону

Для этого нужно позвонить по номеру 8 (800) 100-24-24. Оператор уточнит нужную информацию о клиенте: ФИО, запрашиваемую сумму, оптимальный срок кредита и другие необходимые данные. Затем оформить электронную заявку. Решение принимают быстро. О нем клиента оповестят с помощью СМС-сообщения на телефон, указанный при заполнении электронного документа.

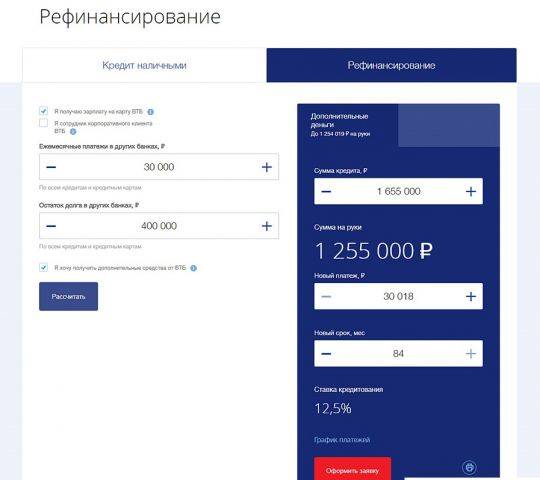

Калькулятор рефинансирования

Рассчитать новый кредит после рефинансирования старого можно на специальном калькуляторе онлайн, который кредитор предлагает на своем официальном сайте.

Калькулятор рефинансирования состоит из двух частей. Пользователи в первой части указывают остаток кредитной задолженности и сумму обязательного ежемесячного платежа.

После этого нажимают на «Рассчитать», и во второй части калькулятора выводятся сведения о новом займе:

- сумма кредита;

- размер ежемесячных выплат;

- график погашения задолженности;

- разница по переплате между действующим займом и новым кредитом после рефинансирования.

Расчетные данные при желании можно распечатать на принтере.

Калькулятор рефинансирования ВТБ.

Калькулятор рефинансирования ВТБ.

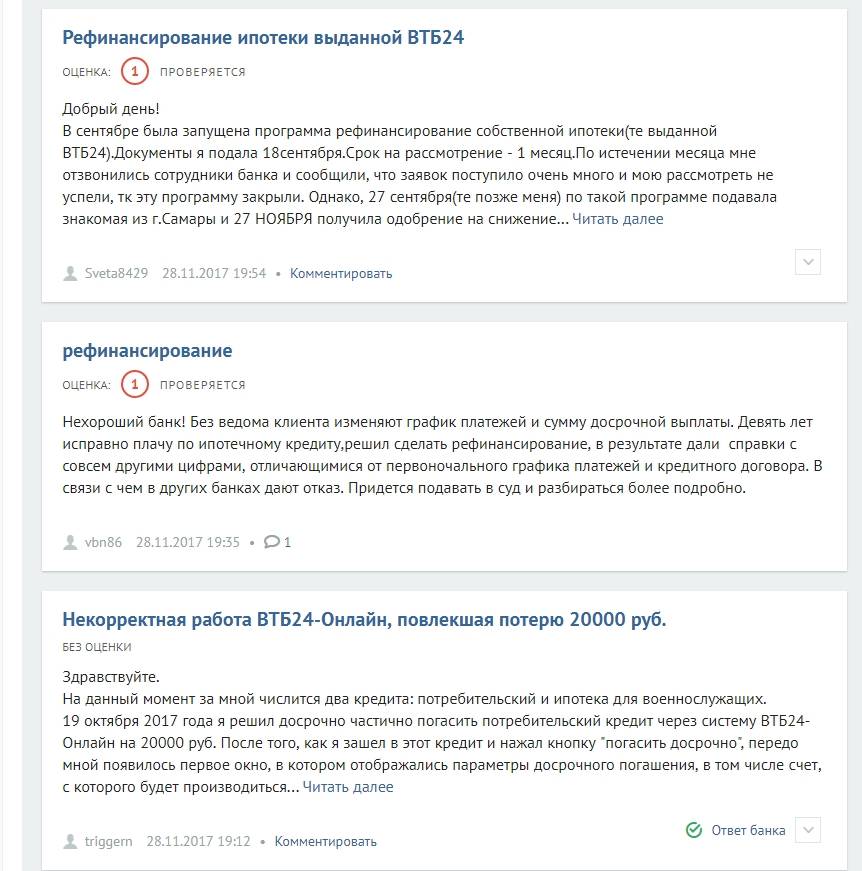

Причины отказа

Факт того, что потенциальный заёмщик соответствует всем требованиям (как и его кредит), собрал необходимый пакет документов и подал заявку, ещё не гарантирует, что ВТБ одобрит получение рефинансирования. Оснований для отказа в оказании услуги у банка несколько:

- у потенциального заёмщика нет официального, подтверждённого источника дохода;

- дохода человека недостаточно с точки зрения банка, чтобы вносить необходимые ежемесячные погашения согласно графику без просрочек;

- плохая кредитная история (у просителя были несоблюдения графика платежей предшествующих кредитов);

- наличие текущей заложенности по какому-либо кредиту;

- у потенциального заёмщика фиксировались просрочки погашения текущих кредитов;

- возраст, место прописки, скорое окончание срока временной регистрации также могут склонить банк к отказу в оказании услуги.

Нарушение требований банка является безусловной причиной для отклонения заявления о рефинансировании кредита:

- Срок погашения рефинансируемого кредита истекает менее чем через три месяца. Данное основание для отказа распространяется и на срок действия кредитной карты человека.

- Потенциальный заёмщик не предоставил какой-либо документ. Чаще всего это СНИЛС или справка о доходах.

- Человек подал запрос на рефинансирование кредита, выданного одним из банков, входящих в группу ВТБ.

- Лицом был оформлен валютный кредит.

Единичный отказ банка в рефинансировании кредита – не повод сдаваться: любой человек может попробовать через некоторое время подать заявление повторно. Но это имеет смысл делать только в том случае, если с момента прошлого заявления что-либо изменилось:

- повысился уровень заработной платы;

- изменилось постоянное место жительства;

- продлён срок временной регистрации;

- потенциальный заёмщик сменил место работы и др.

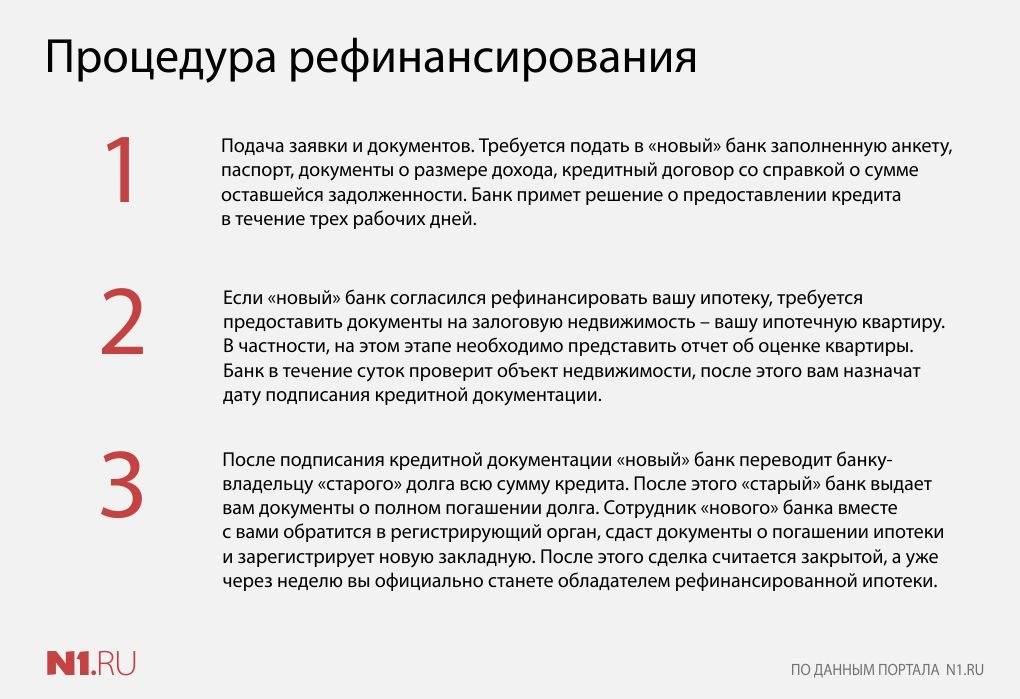

Как осуществляется рефинансирование кредитов в ВТБ?

Перед обращением в банковский офис потенциальному заёмщику стоит заранее рассчитать условия рефинансирования. Сделать это возможно на официальном веб-сайте компании с помощью онлайн-калькулятора — https://anketa.bm.ru/refinansirovanie-kredita.

Подать заявку на рефинансирование кредита в ВТБ можно двумя способами:

- через банковский офис;

- через интернет в электронной форме.

В случае получения положительного решения банка заёмщику требуется обратиться в ближайший офис с определённым списком документов. Узнать, какие именно бумаги понадобятся в конкретному случае, можно при звонке в call-центр.

Оформить заявку на кредит в банке «ВТБ»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

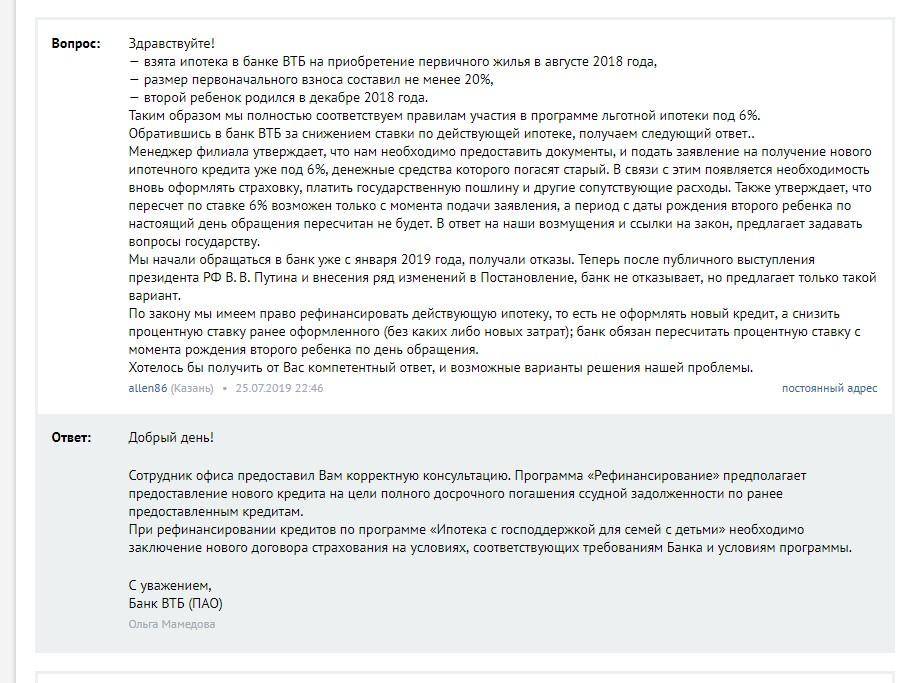

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Люберцах за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Люберцах, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

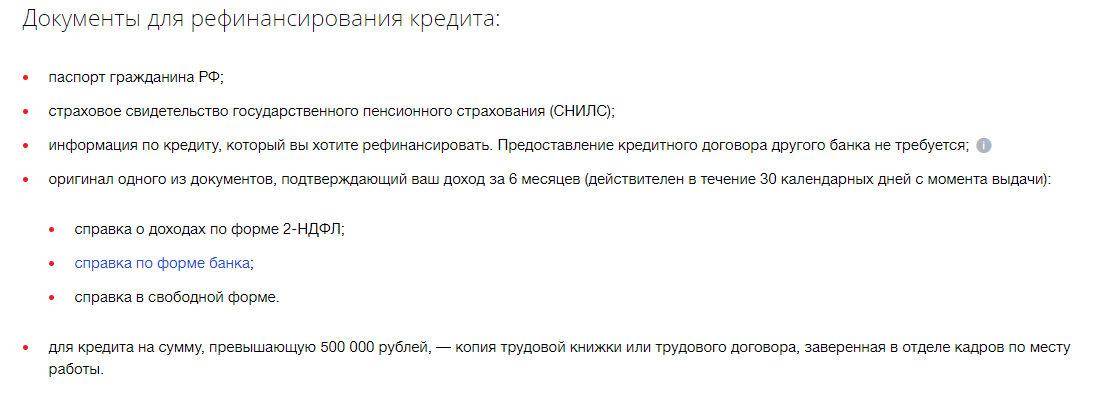

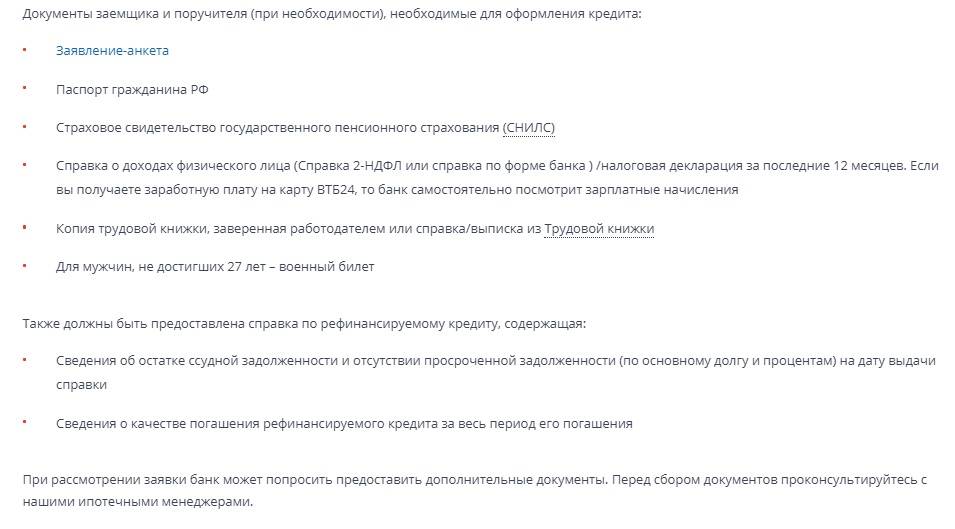

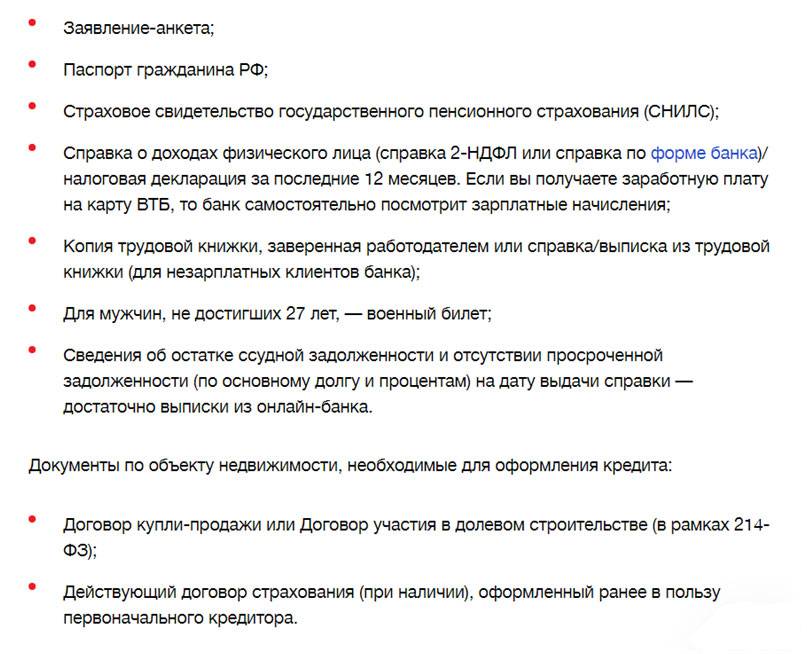

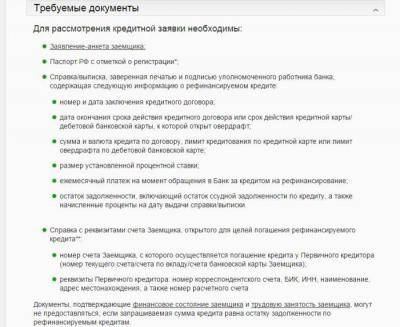

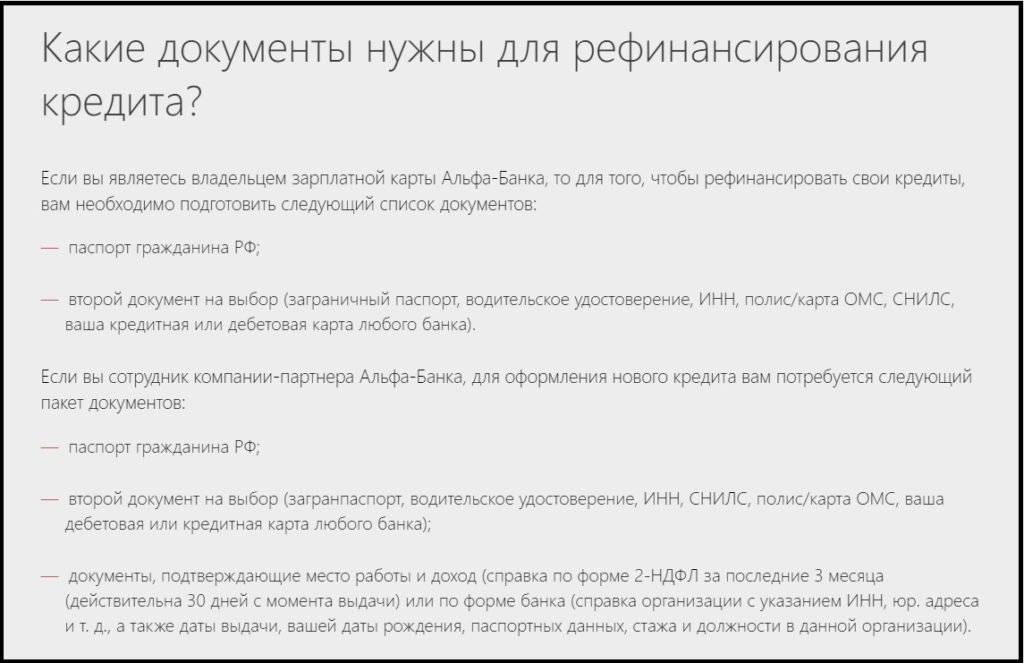

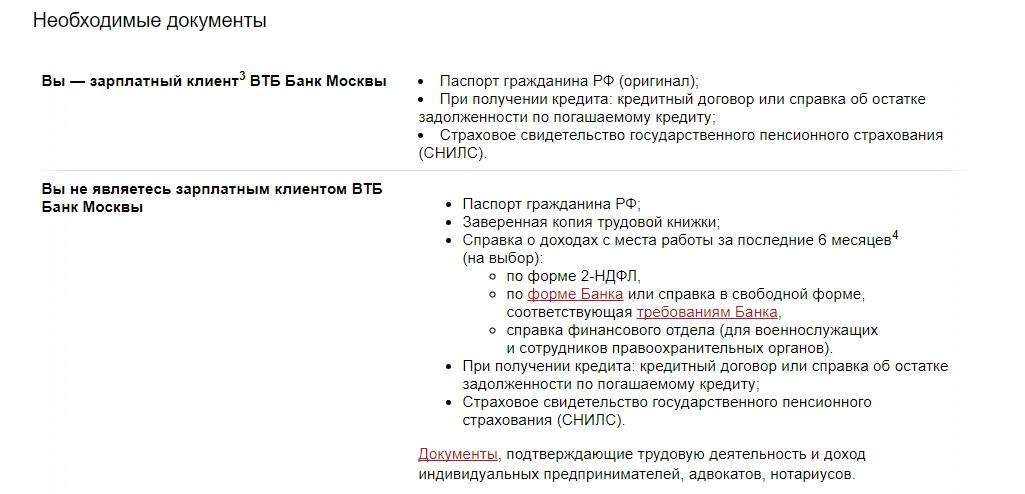

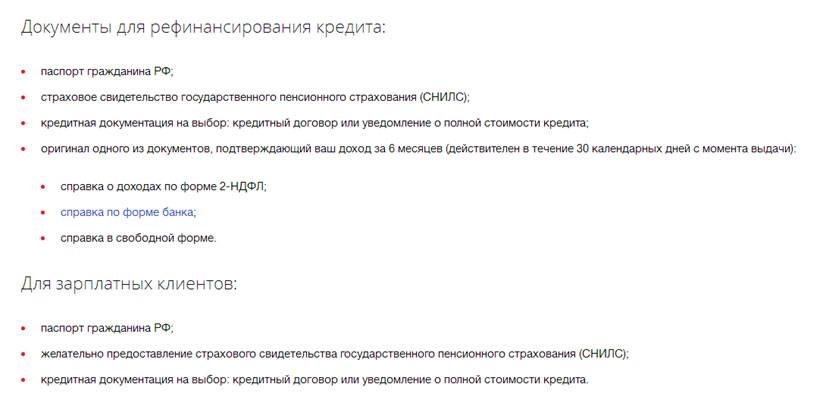

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Люберцах.

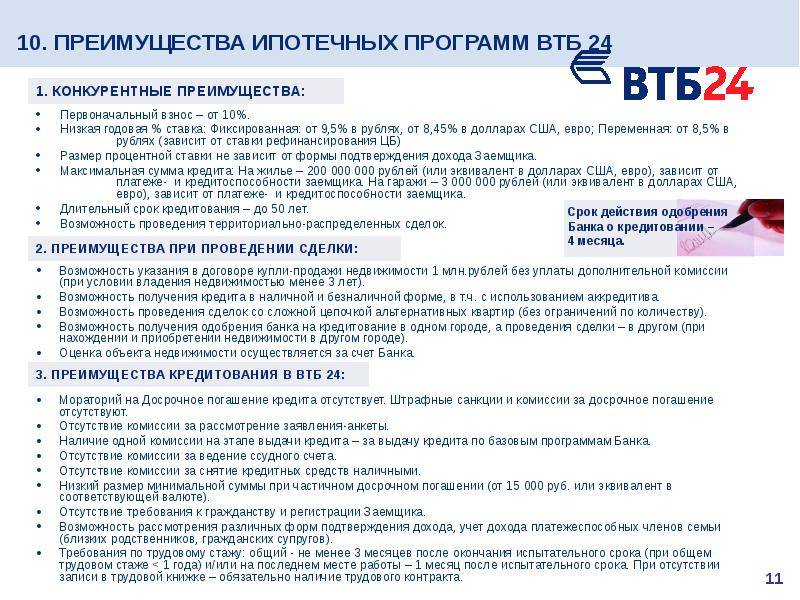

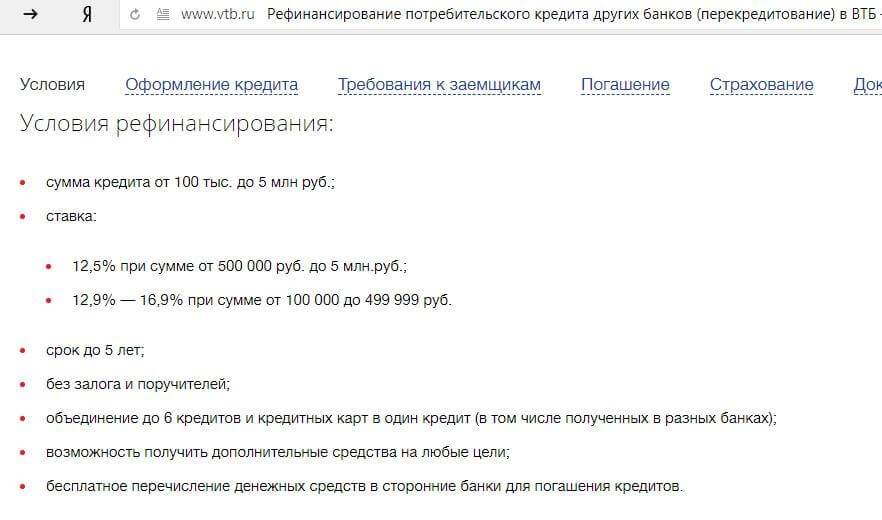

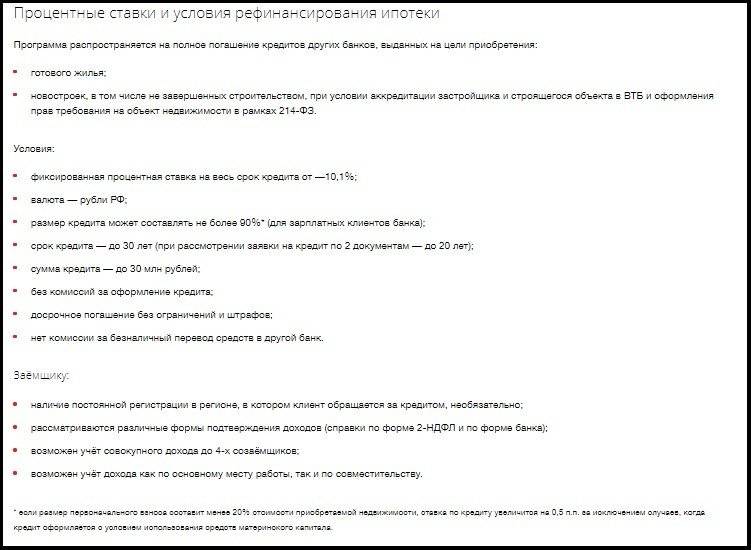

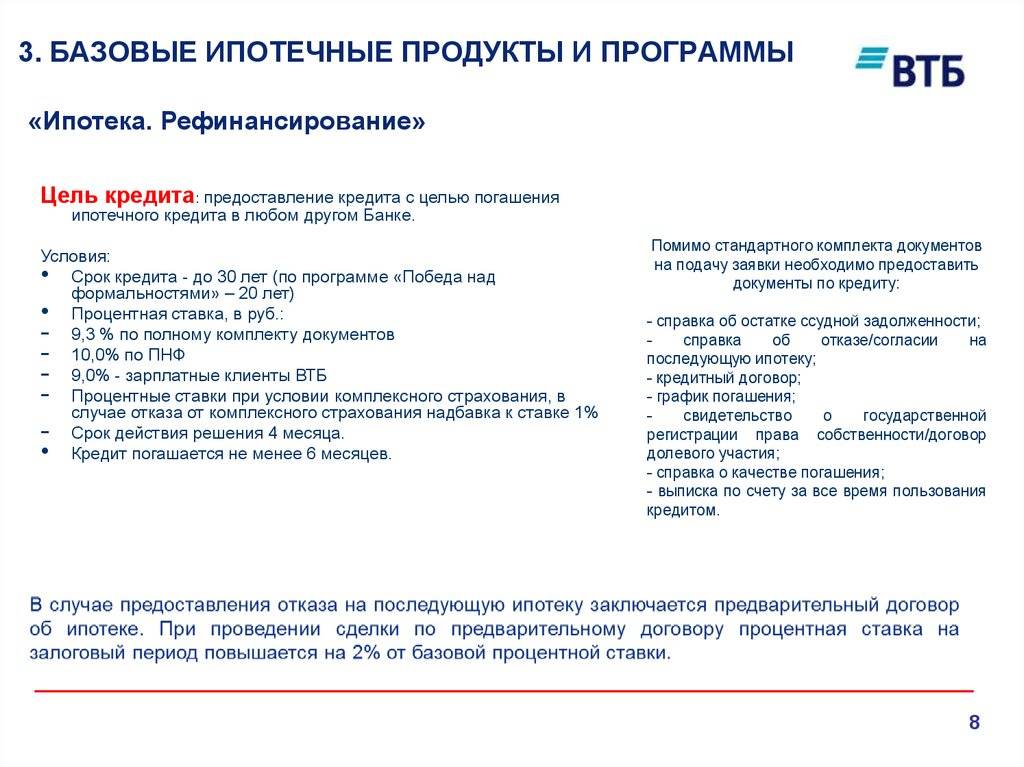

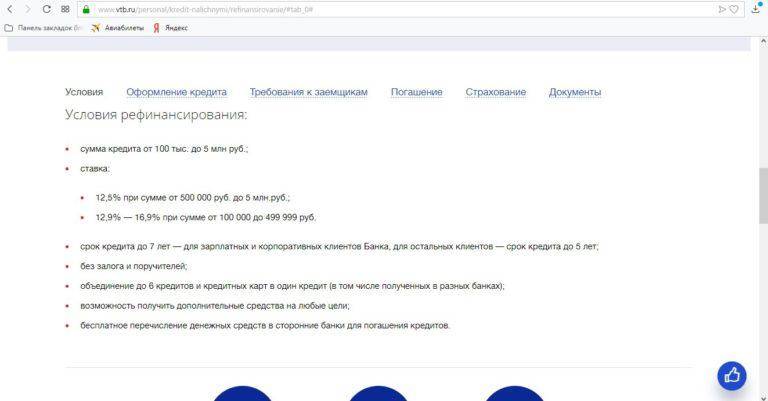

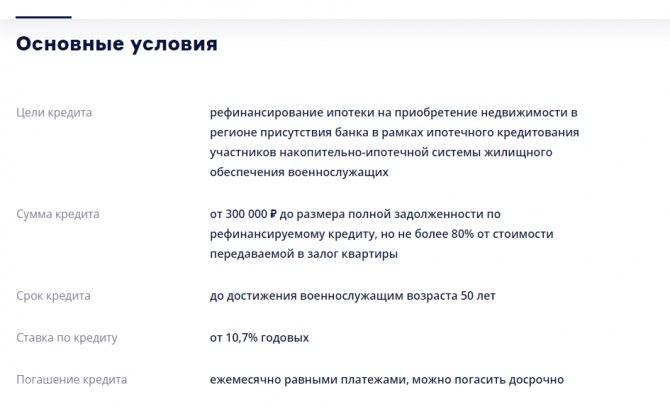

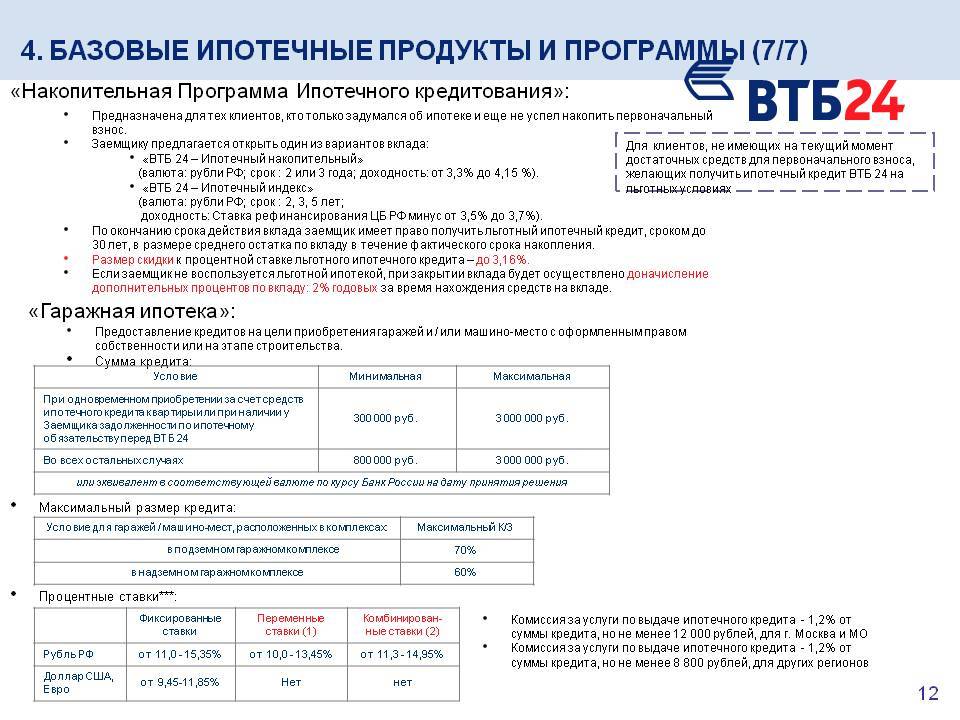

Условия рефинансирования кредитов других банков в ВТБ 24

Рефинансирование кредита в ВТБ 24 для физических лиц осуществляется по отдельной программе, которой присущи такие условия:

- Минимальный запрос: 100 тыс. рублей;

- Максимум: 3 млн.;

- Срок для выплаты: 6-60 месяцев;

- Количество кредитов в других учреждениях: до 6;

- Возможность рефинансировать долг по кредитке;

- Право запросить дополнительные средства сверх задолженности;

- Процентная ставка: 14,5-15%.

При помощи рефинансирования заемщик сможет получить определенные выгоды:

- Несколько задолженностей перед разными кредиторами переходят в одну в ВТБ 24;

- Получить ставку меньшего размера;

- Снизить общую величину переплаты по кредиту;

- Снизить месячный платеж;

- Одновременно получить потребительскую ссуду.

https://youtube.com/watch?v=IgM7ZzIWstE

Рефинансируйте имеющийся у вас потребительский кредит другого банка с более выгодной процентной ставкой в ВТБ 24

Требования к физическим лицам

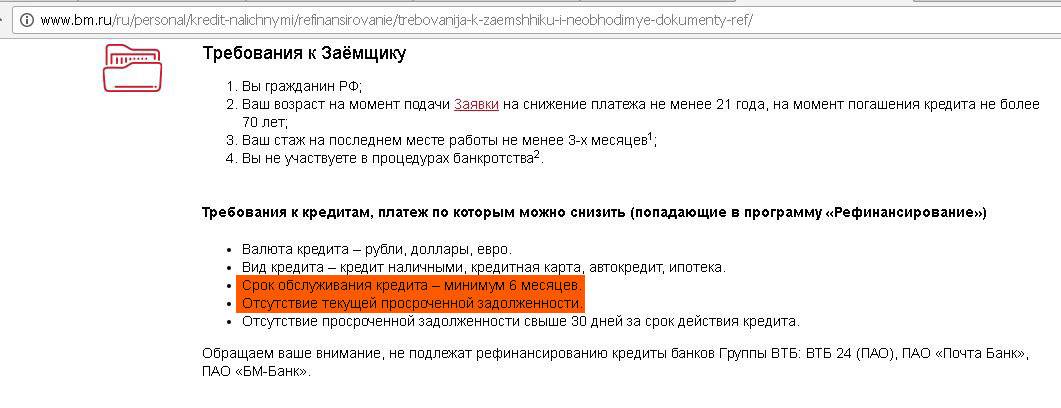

Обязательства перед банками, входящими в структуру ВТБ, не могут участвовать в программе рефинансирования кредитов в ВТБ 24, на официальном сайте можно найти их перечень: ВТБ, ВТБ 24, Почта Банк, БМ-Банк.

К физическим лицам также выдвигаются определенные требования:

- Гражданин РФ;

- Постоянная регистрация;

- Стабильный официальный доход.

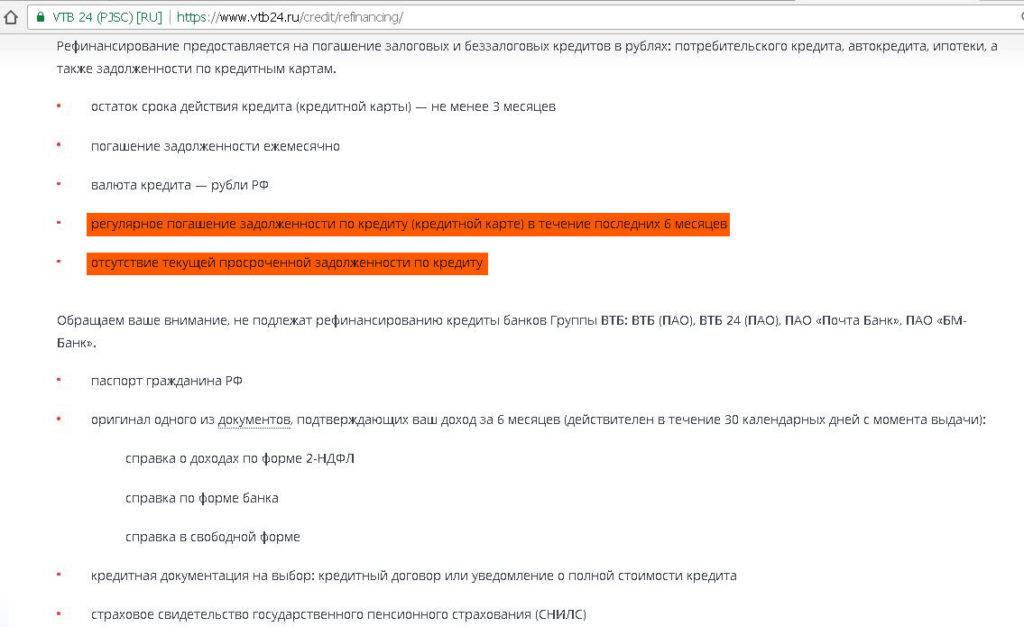

Требования к потребительскому кредиту

К рефинансируемым ссудам выдвигаются такие требования:

- Тип: потребительский, залоговый, беззалоговый, ипотечный, целевой (на авто), кредитка;

- Валюта: рубль;

- Срок до конца действия кредита: более 3 месяцев;

- Ежемесячное погашение за предшествующие полгода;

- Отсутствие просрочек на момент обращения в ВТБ 24.

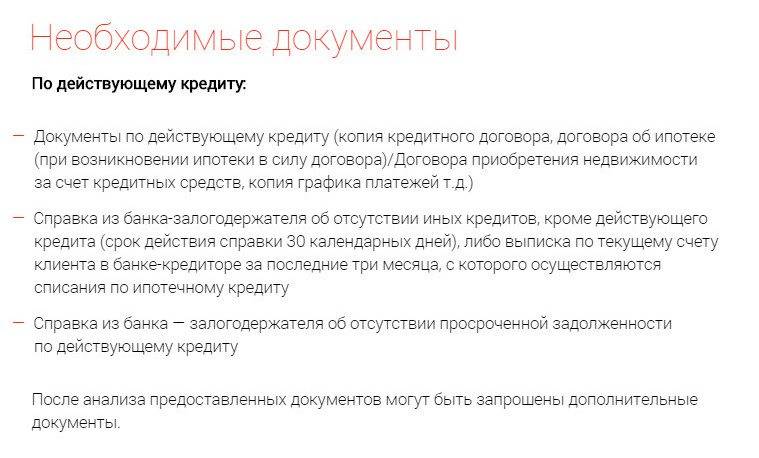

Перечень документов

Перечень документов для рефинансирования кредита в ВТБ 24 включает:

- Удостоверение личности;

- СНИЛС;

- Документ о заработке: НДФЛ-2, на бланке ВТБ-24 (скачать его можно на официальном сайте) или справка, сформированная работодателем;

- Сведения о долге: действующий договор или уведомление о стоимости займа.

Предоставьте все, необходимые по условиям банка документы, для рефинансирования потребительского кредита другого банка в ВТБ 24

Предоставьте все, необходимые по условиям банка документы, для рефинансирования потребительского кредита другого банка в ВТБ 24

Если заявитель получает заработную плату через банк ВТБ 24, ему необходим лишь паспорт и данные о кредитах. Желательно, но не обязательно предоставление СНИЛС.