Кому выдадут кредит под залог недвижимости?

Кредиты с залогом недвижимости выдаются далеко не всем: к заёмщикам предъявляются определённые обязательные требования. Для получения займа необходимо:

- быть старше 18-21 года на момент получения кредита и младше 60-85 лет на дату закрытия договора;

- являться гражданином России, зарегистрированным в стране по месту жительства (постоянно) или пребывания (временно);

- быть трудоустроенным официально и работать минимум 3-6 месяцев на текущем месте трудовой деятельности и от года за прошедшие пять лет;

- получать официальный, стабильный и достаточный для выплат по кредиту доход.

Этот список стандартный: в него включены обязательные и самые часто встречающиеся требования. Но также банк может требовать от заёмщика отсутствия судимостей, наличия положительной кредитной истории. Уточняйте перечень и прочие условия в организации, куда обращаетесь за кредитом.

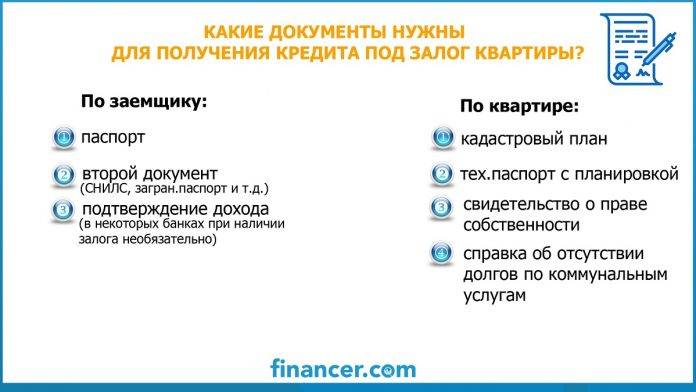

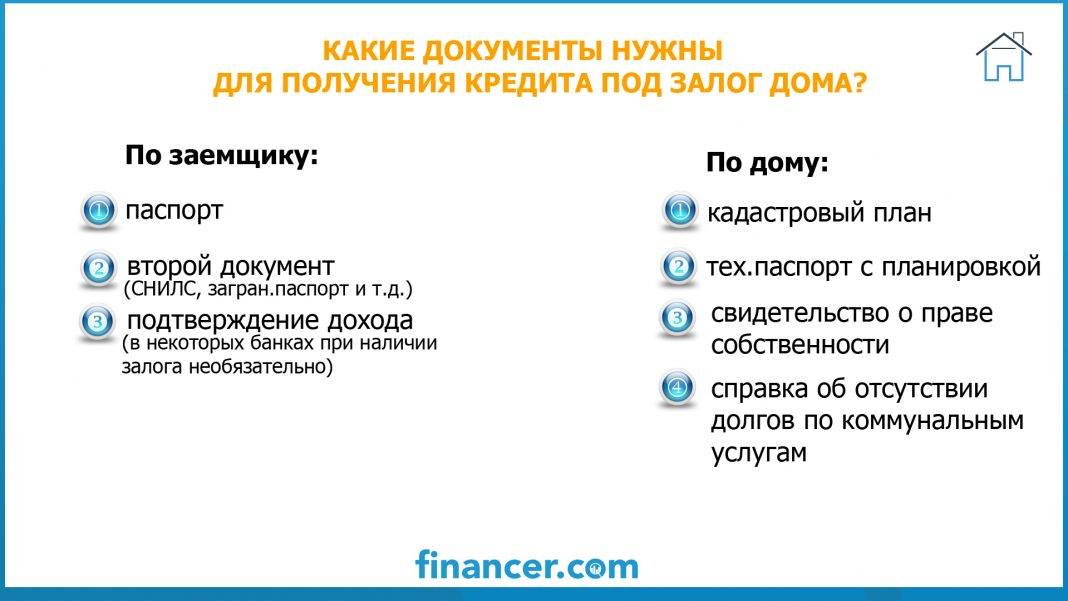

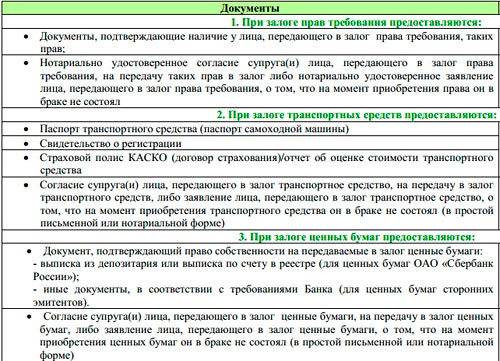

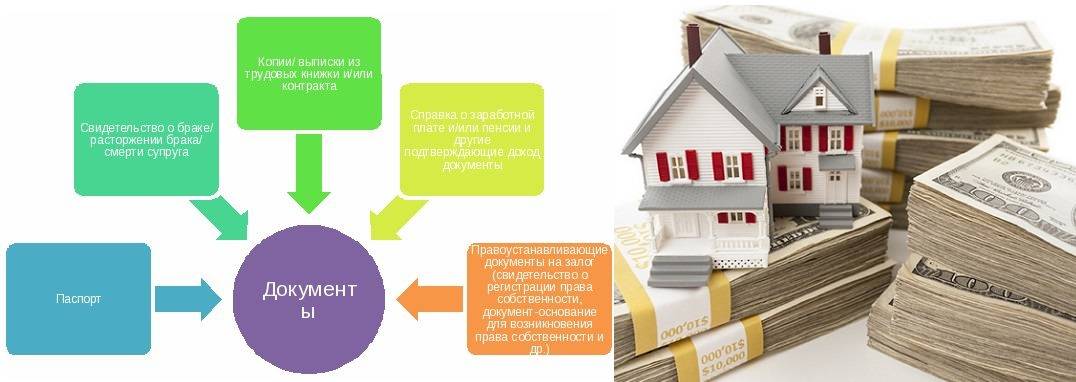

Документы

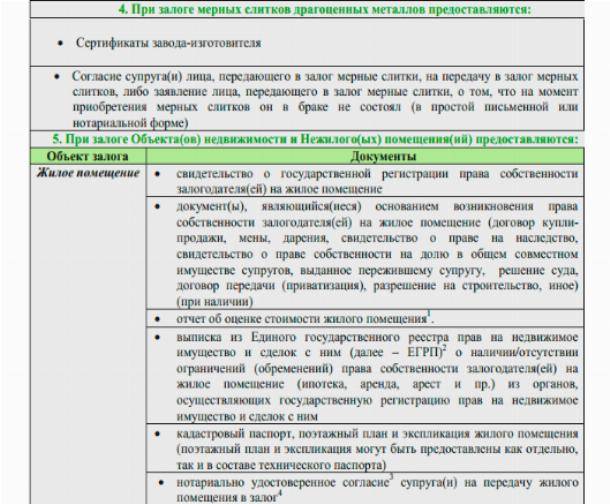

Естественно, пакет документов на кредит под залог квартиры в Сбербанке будет гораздо внушительнее, нежели на обычный потребительский кредит без обеспечения. Документы нужны не только на получающего ссуду, но и на залоговую недвижимость:

- Анкета-заявка, заполняемая в офисе банка вместе с кредитным менеджером.

- Паспорт гражданина РФ.

- Справки о доходах, копия трудовой книжки.

- Справки о дополнительных доходах, если таковые имеются.

- Документы, свидетельствующие о праве собственности на предмет залога.

- Справки об отсутствии долгов и арестов на залоговом имуществе.

- Справка об оценочной стоимости залогового жилья.

- Если закладывается доля, то согласие (-я) собственников остальных долей.

- Пенсионное удостоверение для пенсионеров и военный билет для мужчин.

- Справки о наличии иждивенцев, несовершеннолетних детей, свидетельство о браке, и пр.

Это лишь примерный пакет документов для ознакомления, на свое усмотрение банк может увеличить этот список. Чтобы наверняка получить кредит, необходимо предоставить банку все запрошенные документы.

Процедура согласования и оформления кредита

Оформление кредита под залог квартиры (или другой недвижимости) производится в несколько этапов. Получить деньги срочно, за 1 день, не получится.

1 Выбор банка

Начинают оформлять сделку с выбора банка:

Если заявитель является постоянным клиентом банка, то ему в первую очередь следует обращаться в эту кредитную организацию. В других случаях, заемщик определяет кредитора, основываясь на следующих параметрах:

- какой процент скидки устанавливается банком от рыночной стоимости залога;

- максимальная сумма и срок кредитования;

- величина процентной ставки;

- возможность подать заявку онлайн;

- дополнительные расходы, комиссии;

- срок рассмотрения заявки;

- удобство погашения кредита: возможность погашения онлайн, наличие сети банкоматов в районе проживания или работы заемщика;

- отзывы о кредитной программе банка в Сети.

2 Изучение условий кредитования

Следующим этапом является изучение условий кредитования у конкретного кредитора.

Наиболее распространен залог квартиры, в которой никто не проживает, и никто не прописан. Если у заемщика имеется в собственности другое имущество, которые он желает заложить, ему потребуется предварительно согласовать возможность сделки с банком.

В целом условия кредитования являются стандартными. Они расположены на официальных сайтах банков.

Для изучения ежемесячной суммы погашения, полной стоимости сделки, клиент может воспользоваться специальным калькулятором, расположенным на интернет-странице. С его помощью можно рассчитать максимально возможную сумму кредита в зависимости от доходов заемщика, определиться со сроком кредитования.

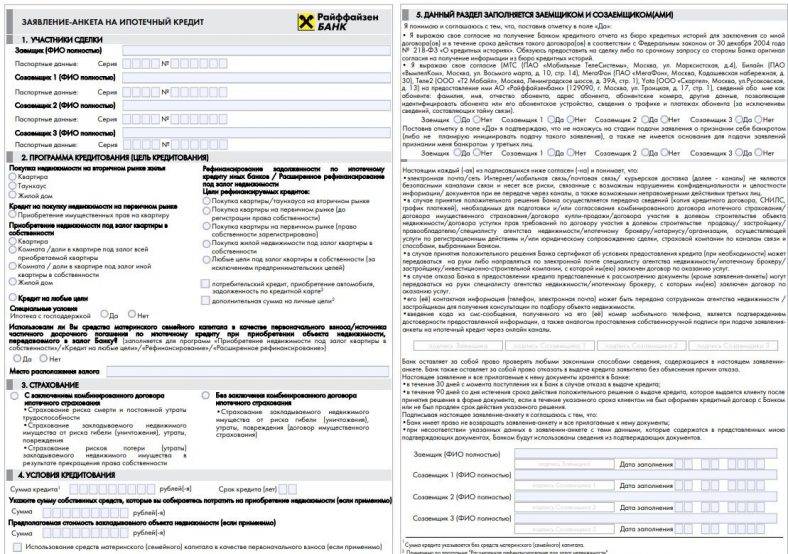

3 Заполнение анкеты-заявки

Далее потребуется заполнить анкету заявку. Сейчас это можно сделать не только в представительстве банка, но и через интернет.

Например, анкета-заявка от Газпромбанка:

Данный этап является самым ответственным. От полноты и правильности внесения данных зависит принятие банком решения. Если в заявке указываются недостоверные сведения или служба безопасности банка высказывает сомнение в их правдивости, в выдаче кредита будет отказано.

4 Сбор документов

В первую очередь потребуется заказать выписку из ЕГРН. Это можно сделать онлайн, или через официальный запрос в уполномоченных органах.

Далее следует собрать все требуемые документы по списку и произвести оценку рыночной стоимости имущества. Обычно банки принимают отчет от любой официально работающей оценочной компании, однако предварительно этот вопрос необходимо также согласовать с банком, чтобы у него не возникло сомнений относительно компетентности оценщика.

Дополнительно заемщик собирает документы на себя, супругу/га в соответствии требованиями кредитора.

5 Передача документов в банк на рассмотрение

Некоторые кредитные компании выносят предварительное решение о выдаче займа на основе сканированных копий документов. Поэтому собранный пакет просто прикрепляется к анкете-заявке и отправляется в банк через интернет.

Есть кредиторы, которые требуют предоставления оригиналов документов сразу при оформлении заявки. В этом случае заемщику придется сдать пакет непосредственно сотруднику кредитной организации.

Срок рассмотрения заявки от 5 до 10 рабочих дней. В это время могут быть затребованы дополнительные документы, выдвинуты требование предоставления поручительства или дополнительного залога и т. д.

После принятия банком решения о предоставлении кредита, заемщик официально оповещается об условиях кредитования. Срок действия решения в банках разный от 30 до 90 дней.

6 Страхование имущества

Клиенту до оформления кредитного договора потребуется застраховать имущество в компании, которую укажет банк. Часто в банках находятся представители страховщиков, поэтому сделка производится в день подписания договоров на выдачу кредита.

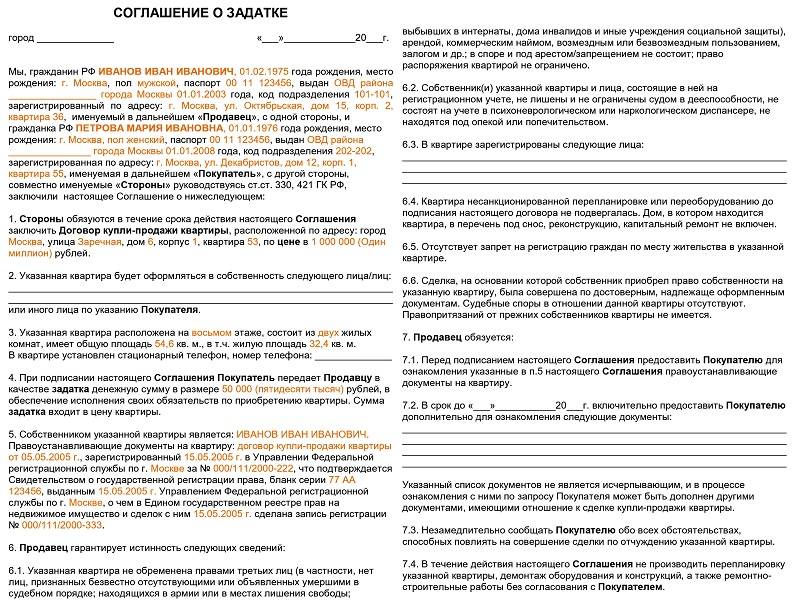

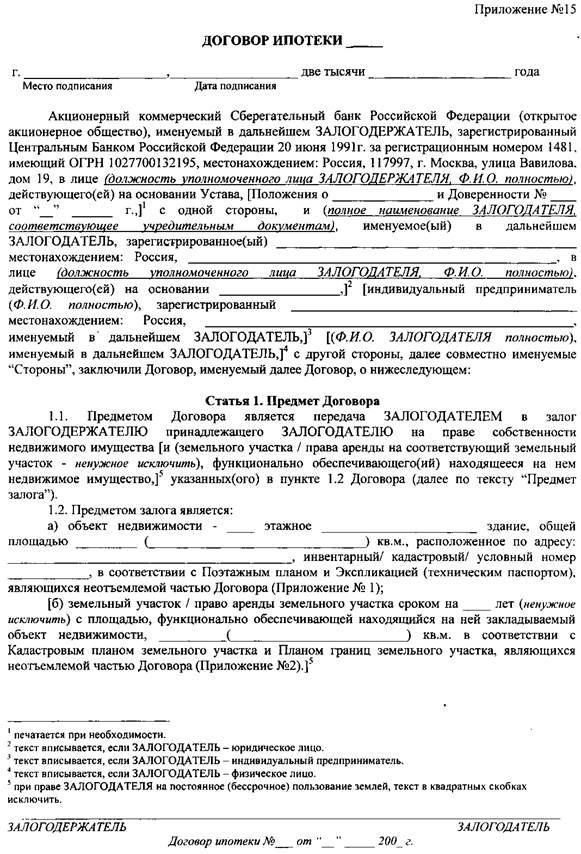

7 Подписание и регистрация договоров

В назначенный день, заемщик вместе с созаемщиками, поручителями, залогодателями (если имущество принадлежит третьему лицу) приходят в банк для подписания кредитного договора, договора залога, сопутствующих документов.

Договор залога передается на регистрацию.

8 Выдача кредита

После регистрации сделки в уполномоченных органах, производится непосредственно выдача денег на счет заемщика или дебетовую карту. Кредит предоставляется разово, проценты начисляются на остаток долга, оплата производится аннуитетными платежами.

Подтверждение социального статуса

На этом этапе вам предстоит доказать работникам банка то, что вы являетесь полноценным и законопослушным членом общества, которому можно доверять. В качестве такого доказательства вам придется предоставить такие бумаги:

- 1. ИНН.

2. Свидетельство пенсионного страхования.

3. Военный билет.

4. Документы о вашем образовании.

5. Характеристика с места последней вашей работы.

6. Трудовая книжка.

7. Свидетельство о регистрации брака.

8. Свидетельство о рождении детей.

Дополнительно могут потребоваться справки о наличии у заемщика ценного и особо ценного имущества, документы, подтверждающие состояние здоровья, справки о том, что претендент на получение ипотечного займа не состоит на учете в психоневрологическом или наркологическом диспансере и многие другие подобные документы. Все эти нюансы необходимо сразу же уточнить в выбранном вами банке.

Как получить в Сбербанке кредит под залог квартиры

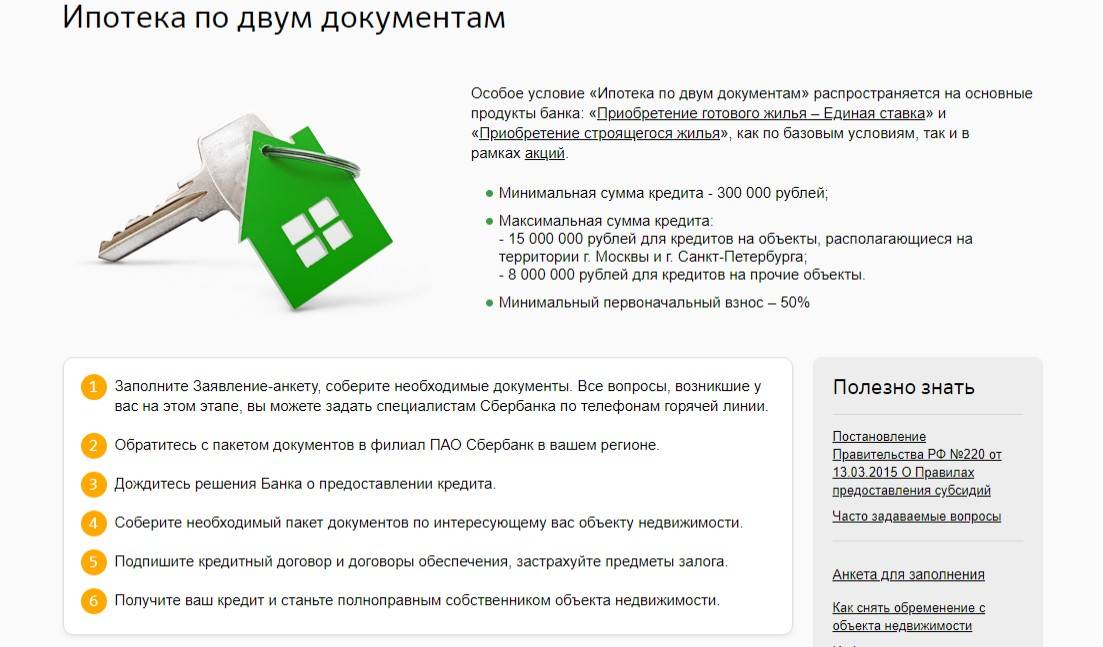

Чтобы взять кредит под залог недвижимости в Сбербанке – необходимо обратиться в любое ближайшее отделение и заполнить заявочную анкету.

Важно! Заявка состоит из 7 страниц формата А4, а это немало. Можно заранее ее заполнить – на сайте есть образец.

Сбербанк вправе рассматривать заявление до 8 дней. При любом решении уполномоченный сотрудник связывается с заявителем и оглашает решение. В случае одобрения необходимо обратиться в банк и принести полный пакет бумаг, далее – подписывается кредитный договор и деньги выдаются заемщику за один платеж (наличными в отделении либо переводятся на специальный счет, который можно обналичить в любом офисе).

Требования к залогодателю и документам

Для получения кредита потребуется определенный набор бумаг. В первую очередь нужен паспорт и дополнительный документ. Необходимо сделать копии всех страниц удостоверения личности. Вместе с этими документами предоставляются справки о доходах и периоде трудовой деятельности (подойдет копия контракта или трудовой книги)

Для совершения сделки в Сбербанке кредита под залог квартиры понадобятся:

- установленное свидетельство владения правом собственности недвижимостью (свидетельство регистрации, выписка из Росреестра);

- результаты оценки собственности;

- документы из БТИ и жилищно-эксплуатационной компании.

Возможно, потребуется поручительство третьих лиц, тогда последние также предоставляют копии паспорта и дополнительного документа. Может потребоваться подтверждение дохода и стажа.

5 лучших предложений 2020 года

| Банк | Процент в год | Сумма | Срок | Регионы кредитования |

| Совкомбанк | От 13,9% | 200 т.р. — 30 млн. | 1-10 лет | Регионы присутствия банка |

| Восточный | От 12,6% | 1млн. — 30 млн. | 1-15 лет | Вся Россия |

| Компания МОЙЗАЛОГ24 низкий процент | От 9% | 500 т.р. — 90 млн. | 1-29 лет | Москва, Московская область |

| Грин Финанс | 2% в месяц | 250 т.р. — 10 млн | 1-10 лет | Уфа, Самара, Ульяновск |

| Ipoteka24 | 11,99% | 450 т.р. — 25 млн | до 20 лет | Санкт-Петербург, Волгоград, Уфа, Нижний Новгород, Саратов, Омск, Челябинск, |

| ZALOGOVIK24.ru | 12% | 200 т.р- 45 млн | до 30 лет | Санкт-Петербург, частично лен.область |

| Банк Зенит | от 10% | 1 млн – 15 млн | 15 лет | Воронеж, Курск, Нижний Новгород, Новосибирск, Омск, Пермь, Санкт-Петербург, Ростов-на-Дону, Самара, Екатеринбург, |

Какие условия ставит Сбербанк по кредиту под залог квартиры

Проценты, которые начисляет банк за пользование чужими деньгами, для заемщика являются суммой переплаты.

Любой банк в условиях прописывает минимально возможную ставку, поскольку все условия устанавливаются в индивидуальном порядке. Сбербанк определяет такое значение на уровне 12,00% для тех людей, которые получают з/пл на карту Сбербанка. Ставка увеличивается до 12,5%, если клиент не относится к зарплатным и еще на 1% — если отказывается от страхования жизни и здоровья.

Максимально можно получить 10 млн. р., погашать задолженность необходимо ежемесячно, в течение всего срока обслуживания вносить равные платежи.

Кому Сбербанк откажет в выдаче кредита под залог квартиры

К основным стоп-факторам при решении о выдаче кредита относятся:

- Низкий уровень дохода, если заемщик получает 15 тыс. р., то на кредит в несколько миллионов может не рассчитывать (разве что с поручителями).

- Неофициальный доход. Любой банк, даже тот, который рекламирует «кредит под залог без справки о доходах», все равно ее потребует. Иначе – в займе либо откажут, либо установят неподъемную процентную ставку.

- Плохая кредитная история или вообще ее отсутствие. Кредитная история позволяет банку понять, какая платежная дисциплина установилась у заемщика, насколько вероятна неуплата по кредитам в дальнейшем.

Также потребуется показать себя как заемщика со стабильным заработком, поэтому, если на текущем месте человек работает меньше 6-ти месяцев — кредит ему не дадут.

Кредит под залог недвижимости от Сбербанка рассчитан только на физических лиц, в связи с этим займ не оформят:

- ИП и владельцам ЛПХ;

- собственникам предприятий в полном либо частичном владении;

- сотрудникам предприятий, имеющим статус главных специалистов и право подписи на банковских и финансовых документах.

Также в займе откажут директорам и заместителям директоров предприятий.

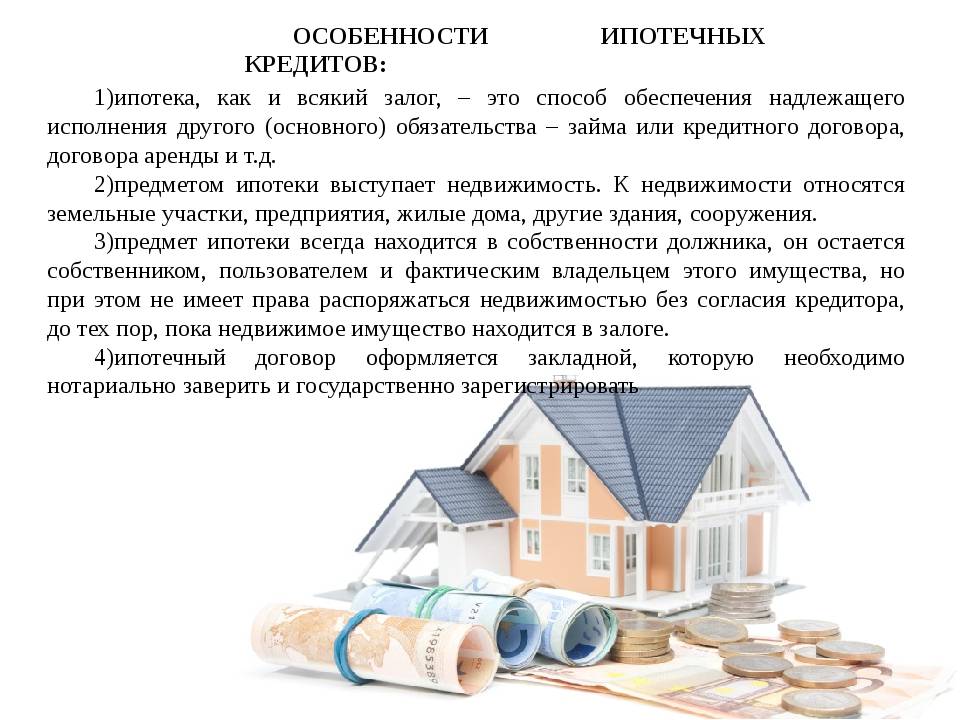

Что понимают под «залогом земли»

Под залогом подразумевается передача прав собственности во временное пользование банку. Земельный участок выступает гарантией возврата банковских средств, если заемщик не сможет погасить кредит.

При успешном погашении права собственности регистрируются на заемщика. Поэтому при заключении сделки необходимо сначала зарегистрировать земельный участок в пользу банка в Росреестре.

Залог означает, что заемщик может пользоваться территорией на время кредитования, но не вправе ею распоряжаться как собственник. Он не может ее продать, подарить или обменять. Аренда возможна только при договоренности с банком, если он даст согласие.

Земли сельскохозяйственного назначения могут быть использованы для хозяйственной деятельности — обработки земельного угодья, выращивания плодовых культур. В зависимости от условия кредитования объектом залога может выступать только земельный участок либо земля вместе с урожаем. За рубежом применяется практика, по которой в залог оформляется земельный участок только после сбора урожая.

Если заемщик решит изменить статус земли, например, из сельхозназначения переоформить в землю с разрешением на строительство ИЖС, то необходимо решение органов власти, но не районного уровня, а субъектов РФ.

Особенности получения такого кредита

В отличие от получения кредита под залог недвижимости (квартиры, дома, дачи, таунхауса) на земельный участок не требуется оформлять полис страхования от риска утраты имущества.

Если на земельном участке будут находится какие-либо строения, то они станут предметом залога. Нужно будет оценить их рыночную стоимость. Оценка должна производится строго в соответствии с законом. Стоимость устанавливается по взаимному согласию сторон.

Если на объект подали взыскание через суд, то исполнительная власть устанавливает стоимости земельного участка. По просьбе заемщика можно отсрочить продажу с/х земель на 12 месяцев, но не более.

Земельный участок является надежным предметом залога, поскольку не изнашивается со временем, как дом, квартира. Последние могут обветшать, поступить на учет с капитальным ремонтом. Квартира может потерпеть урон в результате стихийных бедствий, пожара. Чаще всего земля со временем дорожает, в то время как некоторые квартиры могут упасть в цене не только из-за экономических факторов, но и форс-мажорных обстоятельств.

Необходимые документы для кредитования

Пакет документов может отличаться в зависимости от банка, куда обратился человек, от категории заемщика — индивидуальный предприниматель он или бизнесмен, работник по найму.

Вот общий комплект, предоставляемый ИП в банк. Кредитор может запросить дополнительные бумаги на этапе рассмотрения заявки.

Комплекс документов включает:

- заявление на кредит;

- документы о регистрации заявителя;

- лицензии о праве на с/х деятельность;

- копия паспорта заявителя, копии паспортов лиц, которые предоставляют обеспечение — участок земли;

- справка по форме банка о доходах за последний год или квартал. Банк может запросить и 3-НДФЛ;

- если подается не паспорт, а другой документ, удостоверяющий личность, то дополнительно предоставляется документ, удостоверяющий наличие прописки.

Для оформления кредита нужно предоставить все страницы паспорта, содержащие в себе какие-либо сведения.

Требования к залогу

Основные требования к земле, чтобы она стала предметом залога:

- Относится к территориям сельскохозяйственного назначения.

- Принадлежит продавцу по праву собственности.

- Имеет регистрацию в Росреестре согласно закону, подтверждено документами.

- Нет ареста от судебных приставов, не участвует в судебных спорах, не наложено ареста.

- Не изъят, не ограничен в обороте.

Нельзя оформить под залог часть территорий, которая недостаточна по своим размерам для использования сельскохозяйственных целей. Не передаются под залог земли, относящиеся к городским, если на них запрещено строительство. Примеры: городские скверы и парки, пляжи, набережные, площади, бульвары, коммуникации и населенные пункты.

Если договором не предусмотрен залог зданий, расположенных на территории земельного участка, то при реализации земельного участка залогодатель приобретает сервитут. Он имеет право пользоваться частью земли, необходимой ему для обслуживания здания.

Какой должна быть ипотека под залог имеющейся недвижимости, чтобы банк ее принял в качестве залога

Рассматривая заявку по предоставлению ипотеки на условиях залога, любой банк очень внимательно, если не сказать придирчиво, относится к тому, что ему заемщик готов выставить, как предмет залога.

Как следует из практики, банки принимают любую ликвидную недвижимость, которая имеет рыночную стоимость, и по которой нет каких-либо правовых ограничений (правовое обременение).

Поэтому ниже мы приведем те условия, при которых банк ограничивает или не принимает заявки по ипотечным кредитам с использованием залога:

- дома, квартиры признаны аварийными или включены в муниципальные программы сноса или капитального ремонта;

- жилые объекты недвижимости, которые имеют срок постройки более 50 лет (начиная с 1977 года). Правда, есть элитные районы в любом городе, где наоборот — старые дома (например, так называемой сталинской застройки) ценятся гораздо выше, чем новые. Но это скорее исключение, чем правило, и банк исходит из реальных рыночных рисков, а не из того, какую историческую ценность представляет тот или иной дом;

- недвижимость, уже находящаяся в залоге, даже у того же самого банка, что выдает ипотеку;

- если в качестве совладельцев или зарегистрированных (прописаны) в качестве жильцов имеются несовершеннолетние дети, недееспособные люди (инвалиды). Так как, по мнению банкиров, распределение собственности среди таких совладельцев накладывает на правовой статус квартиры или дома значительные правовые риски, к которым банки относятся очень настороженно;

- если имеется несколько собственников в квартире, особенно когда требуется согласие всех совладельцев на то, чтобы недвижимость была отдана в залог.

Предоставление ипотечного кредита под залог, и что самое главное — ставка по кредиту, во многом зависит от того, что именно будет предложено банку заемщиком в качестве гарантий, какое имущество. Чем ликвиднее жилье, недвижимость востребована рынком, тем надежней статус заемщика, тем ниже будет ставка кредитования, больше льгот по условиям ипотеки и меньше формальных процедур, предшествующих заключению договора займа.

В идеальном варианте, квартира или дом, которые могут быть предметом залога у банка, должны выглядеть следующим образом:

Дома не ранее, чем застройки начала 80-90-хх годов.

Имеется единоличный собственник, который имеет полное право распоряжения имуществом. В таких случаях банки готовы рассмотреть даже суммы обеспечения принимаемого в качестве залога более чем в 80%.

Недвижимость имеет (на момент подачи в банк заявки на кредит) запись в ЕГРН (единый реестр недвижимости) и на руках у будущего заемщика имеется соответствующее свидетельство о регистрации (собственности).

Район, где расположена недвижимость не находится в генеральном плане новой жилой застройки или отчуждения земель.

Если в качестве залога выставляется заемщиком отдельно стоящий дом, земельный участок, то он должен иметь полный кадастровый паспорт, свидетельство о праве собственности, произведено межевание, квитанции и прочие документы, подтверждающие уплату земельного налога

Также следует обратить внимание, чтобы статус земельного участка соответствовал фактическому его использованию.

Так, например, часто встречаются случаи, когда коттедж построен на землях сельхозназначения и земля не выведена под статус индивидуальной жилой застройки. Такой объект банк не примет в качестве обеспечения, так как имеется существенный риск того, что правовой статус земельного участка может быть оспорен третьими лицами, и объект недвижимости или земля могут быть изъяты у собственника или на него будут наложены существенные штрафные санкции.

- В некоторых случаях банки идут на предоставление ипотеки под залог жилищного сертификата, который выдается военнослужащим и другим, социально защищенным группам населения. Но, как правило, банки весьма неохотно идут на работу с этими ценными бумагами, фактически дающими право на недвижимость. И если они принимают такие сертификаты как обеспечение, то с существенным дисконтом по залоговой стоимости, которая редко превышает 50%.

В дополнение к сказанному, также следует отметить, что любой объект недвижимости, который предлагается банку в качестве гарантийного обеспечения, должен иметь статус частной собственности.

Кредитование наличными

Кредит наличными – одна из форм потребительского кредитования. К нему чаще прибегают те, кто не хочет связывать себя с банком и открывать в нем счета и или карты. Нюансы у него – те же, что и у потребительского:

- Часто при выдаче такого кредита деньги не выдаются наличными сразу, а зачисляются на счет заемщика. За вывод денег со счета в банкомате или кассе банк возьмет комиссию – она может составлять до 6% от суммы

- При оформлении заемщику могут навязывать дополнительные услуги (в том числе, страховку), которые повлияют на размер переплаты. Отказаться от них тяжело, так как из-за этого банк может отклонить заявку

- Кредиты на крупные суммы редко выдаются наличными, так как в такой ситуации сложнее отследить цель расходования. Многие целевые кредиты (например, ипотека или автокредит) всегда выдаются только безналичным способом

Как избежать?

Условия выдачи наличными всегда прописаны в договоре. Если в нем сказано, что кредит перечисляется на счет или карту, то от такого предложения лучше отказаться

Обратите внимание и на все остальные условия, комиссии и услуги

Инструкция получения

Алгоритм действия для получения кредита под залог не имеет принципиальных отличий от других программ. Заемщику нужно:

- Изучить предложения банков и кредитных брокеров, сравнить их и выбрать самые оптимальные условия.

- Подать заявку — онлайн или в офисе. Во многих банках обращения через интернет обрабатываются быстрее, чем личные.

- Дождаться решения кредитора. На это может уйти от 1-го до 7 дней.

- Если получено одобрение, подготовить документы на недвижимость по списку конкретного банка.

- Подписать соглашения — кредитное и о передаче залога.

- Получить график платежей и своевременно погашать долг.

Закладная по кредиту оформляется по усмотрению кредитора.

Кредит под залог недвижимости в Совкомбанке – условия

В банке две программы, по которым можно получить деньги, используя в качестве залога объект недвижимости: та, что предназначена для жителей регионов именуется – Альтернатива, для Москвичей и жителей Подмосковья на сайте кредит фигурирует без дополнительных приставок – под залог имеющейся недвижимости.

- Лимит: 0,2 – 30 млн. рублей, от 10 до 70% стоимости объекта недвижимости.

- Срок возврата долга: 3, 5 или 10 лет;

- Процентная ставка – 20,4%;

- Залог: объект недвижимости на праве собственности;

- Поручительство: на усмотрение банка;

- Созаемщики: на усмотрение клиента (позволяют получить большую сумму).

- Цель: кредит позиционируется как целевой и средства выдаются клиенту для проведения “неотделимых улучшений объекта ипотеки”.

Какая недвижимость может выступать залогом

В Совкомбанке в качестве обременения рассматриваются разные объекты:

- Квартира или комната;

- Дом на одну или несколько семей (с отдельным входом);

- Строение на земельном участке;

- Нежилое помещение с участком или без.

Чтобы Совкомбанк одобрил жилье под оформление залога, оно не должно:

- Находится в аварийном состоянии или быть включенным в программу расселения/под снос;

- Быть предметом любого соглашения (дарения, предварительного, на отчуждение и т.п.).

Скачать

Процентные ставки и страховка

Стандартный тариф по кредиту под залог недвижимости – 20,4%. Если клиент подключает Опцию Финансовая защита, процент переплаты понижается до 18,9%. Сама по себе защита страхует такие риски, как:

- Смерть;

- Полная нетрудоспособность;

- Обнаружение опасного заболевания;

- Потеря работы.

Особенностью данного страхования выступает присоединение к уже существующему коллективному договору на основании заявления клиента.pdf. Он заключается с Совкомбанком, а не со страховщиком, а потому взносы по нему весьма непривлекательные для участников.

По условиям, стоимость страховки за первый год и последующие зависит от суммы займа:

Ознакомьтесь с тарифами на подключение финансовой защиты

За каждый последующий год взимается оплата 1,5% от остатка задолженности. Процентная ставка при подписании страхового полиса равна 18,9%. Несмотря на пониженный тариф, общая переплата при присоединении к полису будет выше, чем без нее.

Документы для подачи заявки

Для того, чтобы взять кредит наличными под залог недвижимости в Совкомбанке онлайн способов не предусмотрено. При этом, предварительно стоит удостовериться в соответствии к критериям банка. Совкомбанк принимает заявления от лиц, отвечающих таким требованиям:

- Гражданство, регистрация (постоянная/по месту пребывания);

- Возраст: от 20 лет. Можно взять кредит наличными под залог недвижимости даже пенсионерам, так как верхнее возрастное ограничение составляет 85 лет;

- Постоянное трудоустройство;

- Наличие контактных телефонов, включая мобильный.

Чтобы заполнить заявку, необходимо посетить офис с документами:

- Паспорт;

- СНИЛС;

- НДФЛ-2.

Посмотрите: Какие документы нужны, чтобы получить кредит без справок о доходах в Совкомбанке?

Если принято решение привлечь поручителя, от него необходим аналогичный пакет бумаг. От созаемщика не требуется подтверждение дохода, но обязателен документ, удостоверяющий его права на владение жильем.

В банке кредит под залог недвижимости без подтверждения доходов не оформляют. Если отсутствует возможность получить официальную справку, разрешено предоставить данные о доходах на бланке Совкомбанка.

Требования к документам по заявке

Также потребуются бумаги на залоговую недвижимость:

- Подтверждение права на владение (договор на покупку, обмен, дарственная, наследство);

- Регистрация права;

- Выписка из ЕЖД, домовой книги. Необходимы при оформлении ссуды более чем на 1 млн. рублей, в остальных случаях – на усмотрение Совкомбанк.

Если заемщик зарегистрирован в браке, потребуется подтверждение от второй половины на передачу имущества в залог, заверенное у нотариуса. Если имеется брачное соглашение, прописывающее особые принципы взаимодействия относительно имущества, необходимо предоставить его.

Процесс согласования длится несколько дней после передачи бумаг и заявки. Отказ может быть вызван несоответствием недвижимости требованиям банка, его низкая ликвидность, недостаточный уровень дохода или плохая кредитная история.

Лицам с плохой финансовой историей обычно предлагают обратиться к программе Кредитный доктор. Она рассчитана на займ в Совкомбанк в несколько этапов, после чего плохая кредитная история выравнивается. В будущем это дает право рассчитывать на согласование ссуды в любом учреждении.

Если банки не одобряют заявку

Несмотря на количество финансовых организаций, в которых можно под залог недвижимости получить кредит, требования у большинства из них аналогичные. Это означает, что отказ в одном банке предполагает минимальные шансы на одобрение заявки в другом.

В подобной ситуации лучше обратиться к кредитным брокерам или частным инвесторам.

Для лиц, имеющих недвижимость в Москве, отличный вариант получения кредитных средств — обращение в компанию Легко-Залог.

Здесь максимально выгодные условия получения кредита:

- сумма — до 100 млн. рублей (можно получить до 90% от стоимости имущества, что невозможно при обращении в любой банк);

- срок — от 1-го года до 30 лет;

- ставка — от 7,5 в год (меньше чем в любом банке).

В качестве обеспечения рассматриваются все типы недвижимости:

- квартиры;

- апартаменты;

- таунхаусы;

- жилые дома и коттеджи, а также коммерческая недвижимость.

Для получения решения по кредиту нужно просто заполнить короткую анкету и дождаться звонка сотрудника, который максимально подробно проконсультирует по будущей сделке.

Чтобы получить кредит в Легко-Залог нужно соответствовать всего нескольким параметрам:

- быть старше 18 лет на момент подачи заявки и младше 79 лет на дату полного погашения долга;

- иметь российское гражданство;

- быть собственником недвижимого имущества без обременений в Москве, Московской области, Санкт-Петербурге или Ленинградской области.

Главное преимущество обращения в Легко-Залог — отсутствие требований к подтверждению дохода и состоянию кредитной истории, что делает получение нужной суммы максимально доступным.

Решение по заявке можно получить сразу в день обращения.

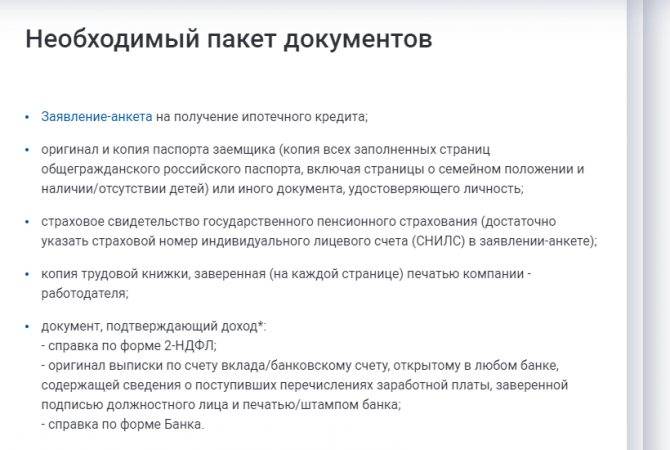

Какие справки нужны для залогового кредита

Оформление любой ссуды предусматривает подготовку и передачу кредитору конкретного пакета документов. Чтобы получить кредит под залог недвижимости без подтверждения доходов предстоит предоставить в банк следующий комплект бумаг:

- Взять ссуду с залоговым обеспечением можно только по действующему общегражданскому паспорту.

- Для оформления могут потребоваться иные документы, выступающие подтверждением личности (СНИЛС или ИНН).

- Чтобы взять ссуду необходимо представить кредитору бланки на имущество (кадастровый паспорт, технический план, выписка из ЕГРН или свидетельство).

- Кредитный продукт предоставляется заемщику при наличии выписки из домовой книги о составе всех проживающих.

- Если имущество находится в долевой собственности, то прилагается соответствующее согласие от совладельцев.

- Банки выдают займы при наличии справки с работы с подтверждением дохода (некоторые кредиторы не запрашивают документ).

- Для мужчин в возрасте до 27 лет требуется наличие военного билета с отметкой о воинской обязанности (можно заменить приписным свидетельством и отсрочкой).

Дополнительно, чтобы получить кредит на выгодных условиях, может потребоваться акт оценки рыночной стоимости объекта и полис страхования собственности. Каждый кредитор устанавливает комплект необходимых документов самостоятельно.

ТОП 7 лучших кредитных програм для кредита от 500 000

| Банк | Оценка залога | Сумма | Срок | Процент | Регионы оформления |

|---|---|---|---|---|---|

| Тинькофф | До 60% | Макс. 15 млн. руб | 1-15 лет | От 11,9% | Россия |

| Восточный | До 70% | Макс. 30 млн. руб | 1-20 лет | От 10% | Вся Россия исключая МСК и мО |

| MYZALOG24 | До 90% | Макс. 90 млн. руб | 1-30 лет | Акция — от 8,5% | Москва, Московская область |

| Совкомбанк | До 60% | Макс. 30 млн. руб | 1-10 лет | От 15,9% | Регионы присутствия банка |

| Залоговик | До 70% | Макс. 15 млн. руб | 1-25 лет | От 12,9% | Санкт-Петербург, частично лен.область |

| Сбербанк | До 50% | Макс. 10 млн. руб | 1-20 лет | от 13,3% | Вся Россия |

* Сумма в процентах, от стоимости залоговой недвижимости.

Этапы получения займа под залог

- Выберите подходящую компанию

- Нажмите кнопку «Оформить»

- Заполните заявку на сайте компании

Где лучше взять кредит под залог недвижимости

Существует два варианта. В зависимости от конкретных обстоятельств можно остановиться на одном из них.

1. Кредит в банке

В большинстве случаев банки выдают кредит под залог недвижимости, обозначая следующие условия:

Срок кредита не превышает 20 лет. В качестве кредита выдается обычно 50 – 80% рыночной стоимости имущества. Минимум, который выдает банк – 500 000 рублей, максимального ограничения в сумме нет

Важно помнить, что имущество не только оценивают, но и страхуют на случай повреждения. Оказывают эти услуги компании-партнеры кредитной организации, а оплачивает заемщик

Размер процентной ставки обычно составляет 15,5 – 22 % годовых. Такой кредит можно закрыть досрочно. Дополнительные критерии для заемщика: возраст от 21 до 75 лет, чистая кредитная репутация засчитывается в плюс.

Обычно оформление кредита под залог недвижимости занимает от 30 до 45 дней. Деньги передадут заемщику только после регистрации соглашения с банком. Такой длительный срок обусловлен тем, что для одобрения подобного займа обязательно проводится длительная по времени экспертиза. Кроме того, банк вправе запросить у клиента дополнительные документы – например, подтверждающие право владения землей, на которой построен объект недвижимости.

По форме сделка оформляется как простая письменная или же нотариальная (по желанию клиента). Если заемщик состоит в браке, то понадобится нотариально заверенное согласие супруга/супруги.

Факторы, способствующие отмене сделки:

- У жилого дома нет адреса.

- У заемщика нет прав на постоянное проживание на жилой площади.

- Есть несовершеннолетние дольщики имущества.

2. Кредит у частного инвестора

Получение денежных средств таким способом имеет ряд важных особенностей:

- Кредит обычно выдается сроком до 1 года, при этом возможно продление договора (пролонгация). По договоренности сторон заем может быть оформлен и на больший срок.

- Размер займа обычно составляет от 40 до 70 % от стоимости имущества на рынке недвижимости.

- Процентная ставка ежемесячная (за каждые 30 дней) и составляет около 3,5 – 5 %.

- Такой заем разрешается погасить досрочно, если будут выплачены и проценты за 3-4 месяца.

- Требования к заемщику предъявляются в индивидуальном порядке, включая и такой критерий, как возраст. Кредитная репутация не имеет значения в случае с частным инвестором.

- Подтверждение дохода и официального трудоустройства не требуется.

Заем через частного инвестора оформляется довольно быстро: 1-2 дня, если в залог идет квартира, и 2-15 дней, если объект коммерческого назначения. Чаще всего такие сделки оформляют через нотариуса. Расходы на его услуги берез на себя одна из сторон. Примерный порядок цифр: при рыночной стоимости объекта недвижимости в 3,5 млн. рублей, нотариальный сбор составит 37-40 тыс. рублей.

Если у собственника помещения есть супруг/супруга, то необходимо их нотариально заверенное согласие на сделку. Это не потребуется только если имущество приобретено до брака либо же было получено через дарение или наследование. Допускается оформление кредита, если на объекте прописаны несовершеннолетние.

Объекты коммерческого типа, которые можно использовать в качестве залога при оформлении займа у частного инвестора: места на рынке и другие малые торговые площадки, учреждения общественного питания, небольшие офисы (наличие якорного арендатора – большой плюс); земля в собственности.

Факторы, способствующие отмене сделки:

- Несовершеннолетние дети в качестве дольщиков.

- Недвижимость, личный осмотр которой невозможен.

- Имущество, предлагаемое в качестве залога, оформлено на основании доверенности.

Краткое резюме по особенностям кредитования у частного инвестора:

- если деньги нужны срочно и нет времени ждать, то это наиболее быстрый вариант;

- запятнанная кредитная история не помеха для такого займа;

- подходит тем, чья жилая недвижимость не имеет адреса или не годится для прописки;

- заемщик старше 75 лет.

Это те факторы, которые не дают оформить кредит через банк, во всех остальных случаях, возможно оформление через кредитную организацию.