Что делать, если…

Россельхозбанк отказал в кредите

- Во-первых, ознакомьтесь с основными параметрами, влияющими на одобрение, описанными в данной статье. Сопоставьте себя с этими параметрами, найдите сильные и слабые стороны. Исправьте свои слабы стороны.

- Во-вторых, используйте любые способы повышения своего кредитного рейтинга, например: поручитель, созаемщик, полный пакет документов, справки о дополнительных доходах, оформление залога. Чем больше информации о себе вы предоставите банку, тем выше вероятность одобрения.

- В третьих, воспользуйтесь сервисом, который поможет подобрать банк, не отказывающий в займе. Сервис проанализирует вас и подберет максимально подходящее предложение.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Когда можно обратиться в Россельхозбанк повторно?Подать повторную заявку в Россельхозбанк можно через 60 дней с момента отклонения первой заявки

Важно! Если за 60 дней вы не проанализируете причину отказа и не исправите ее, повторная заявка будет также отклонена.

Бюро кредитных историй

Дополнительный метод узнать задолженность, остаток по займам – это подача заявки в бюро кредитных историй (БКИ) либо непосредственно туда сходить.

В БКИ стекается информация о конкретном заемщике со всех банков. Даже после прекращения срока действия кредитного договора информация из базы данных не удаляется.

Если заемщик в первый раз в определенном году хочет узнать кредитную историю, то в такой ситуации она предоставляется на безвозмездной основе. Однако если человек захочет сделать повторный запрос в БКИ, то такая услуга будет платной.

Специалисты рекомендуют интересоваться информацией о задолженности ежегодно, даже в том случае, если человек не берет в банках кредит вообще. Так как, на сегодняшний день получили большое распространение мошеннические схемы, с использованием которых преступники берут кредит в банке по чужим или поддельным паспортам. В случае, если человек нашел свои данные в списке должников, несмотря на то, что не является должником, то с банка необходимо взять справку, о том, что отсутствует задолженность по кредиту на ваше имя. Такую справку, необходимо прикрепить к заявлению, чтобы ваши данные убрали из списка должников.

Как банки проверяют справку 2-НДФЛ

В случае более трудоемкой махинации потенциальный клиент может попытаться подделать не только форму, но и существование конторы, попросив кого-то из знакомых притвориться главным бухгалтером и подтвердить данные. В таких случаях возникает необходимость проверить регистрацию компании в соответствующих органах, что можно сделать на сайте Федеральной Налоговой Службы.

Информации о фиктивном предприятии не окажется на сайте, что позволит банку проверить справку 2-НДФЛ в налоговой и сделать заключение о ее подделке. В данный момент в государственной Думе рассматривается законопроект, позволяющий кредитно-финансовым учреждениям обращаться в налоговую с запросом о подтверждении документа о финансовом благополучии напрямую.

Если возникают сомнения в том, что человек является сотрудником, менеджер может позвонить по указанному телефону и поинтересоваться, действительно ли означенное лицо является работником в фирме. Таким образом легко можно выявить подлог, если пустой бланк формы попал к заявителю.

Звонит ли на самом деле банк или забывает про заемщика?

Очень трудно представить, чтобы банк «забыл» о своем потенциальном заемщике. Если такое и случается, то по причине человеческого фактора и в крайне редких случаях. Обычно Россельхозбанк звонит или направляет смс-сообщение с окончательным решением на телефон, который клиент указал в заявке.

Частой причиной отсутствия звонков из банка являются проблемы со связью

Например, клиент может быть недоступен, а после включения телефона может не прийти смс-сообщение с пропущенными вызовами, либо клиент не обратит на нее внимание и просто не прочтет. В этом случае он будет думать, что ему никто не звонил, а на самом деле банк неоднократно пытался дозвониться

Часто случается и такое, что клиент указывает не собственный номер телефона в анкете, а чужой. В этом случае кредитор тоже не сможет поговорить с непосредственным заемщиком и сообщить ему решение лично.

Источник

Зачем проверяют кредитную историю?

Желая получить потребительский займ, автокредит, ипотеку, человек обращается в банк и там без проверки кредитной истории практически не обходится. Когда банк одобряет всем подряд кредиты, то он сильно рискует потерять свои деньги, ведь не все заемщики добросовестно выполняют долговые обязательства.

Для проверки ответственности конкретного лица и была создана система проверки КИ, которой занимаются работающие бюро кредитных историй.

Даже самый лояльный банк не выдаст займ человеку, предварительно не проверив его кредитную историю, а потому встретить банки не сотрудничающие с БКИ невозможно.

Существуют банки, которым важна кредитная история заемщика, но они не придираются к мелочам и закрывают глаза на небольшие просрочки, и даже к плохим кредитным историям относятся снисходительно – выдают кредиты на ожесточенных условиях.

По кредитной истории банки смотрят, насколько заемщик ответственно подходил к погашению кредитов в прошлом. И если они видят, что были лишь небольшие просрочки в пару дней, а в остальном все долги погашены полностью и в срок, то наиболее вероятно, что просрочки образовывались из-за банковских ошибок и длительных переводов.

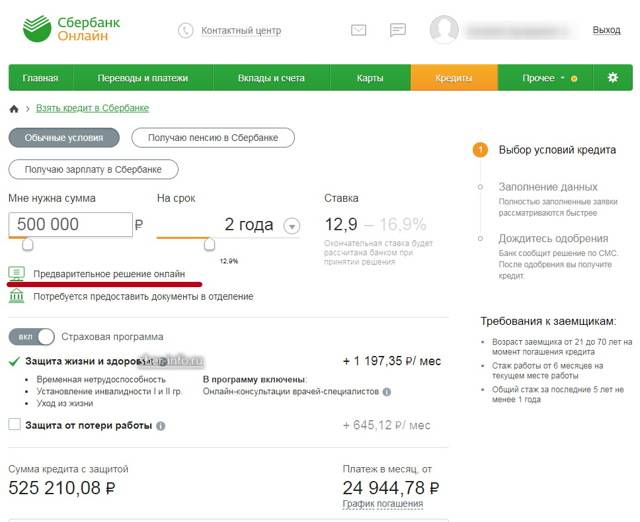

Кредиты в Россельхозбанке. Оформить заявку и получить ответ из банка всего за 30 минут

Заинтересовались кредитными программами Россельхозбанка, предлагаемыми для физических лиц? Мы расскажем вам о действующих на 2021 год процентных ставках, условиях получения и возврата денежных средствдля пенсионеров, зарплатных клиентов и других категорий заемщиков.

Оформить заявку и получить ответ из банка всего за 30 минут

Каждому человеку деньги могут понадобиться на совершенно различные нужды, например, на покупку бытовой техники, срочный ремонт, путешествия, лечение и другие. Банк для частных лиц предлагает решение всех этих проблем, не откладывая их на завтра.

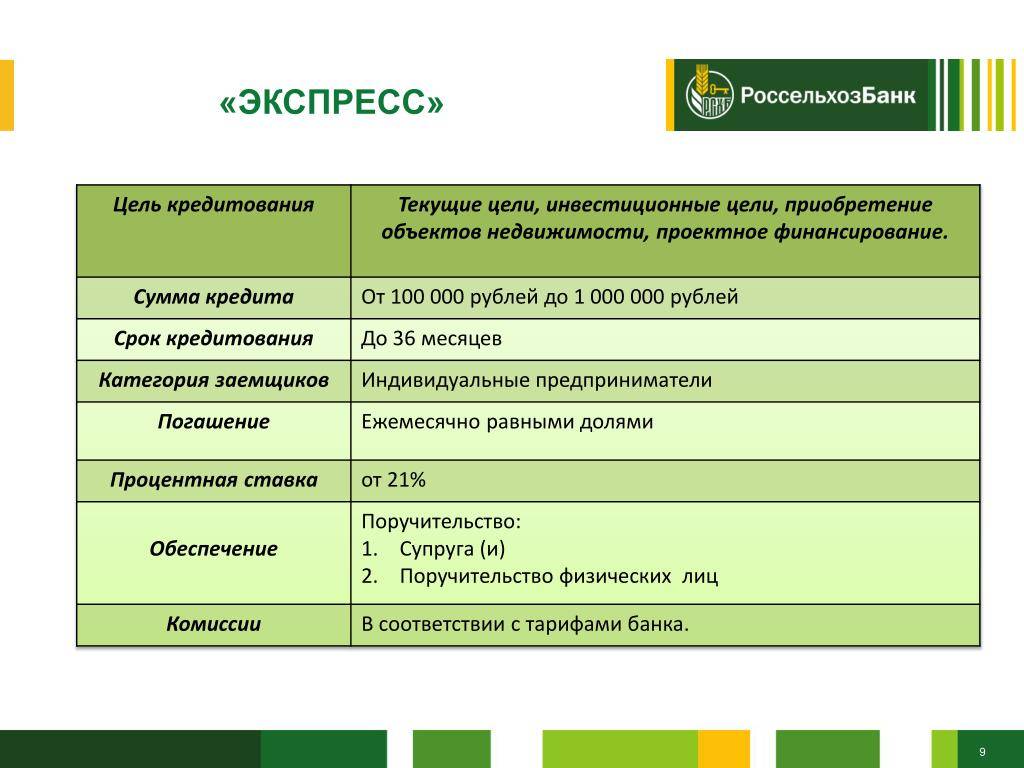

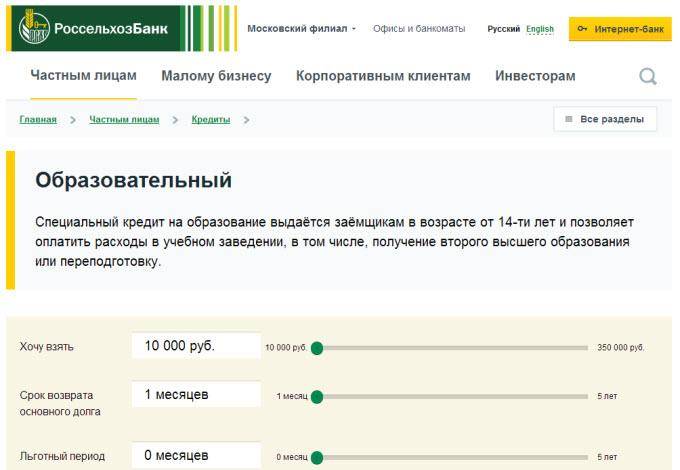

На этот год представлена широкая линейка продуктов. Всего их 6 видов, а именно:

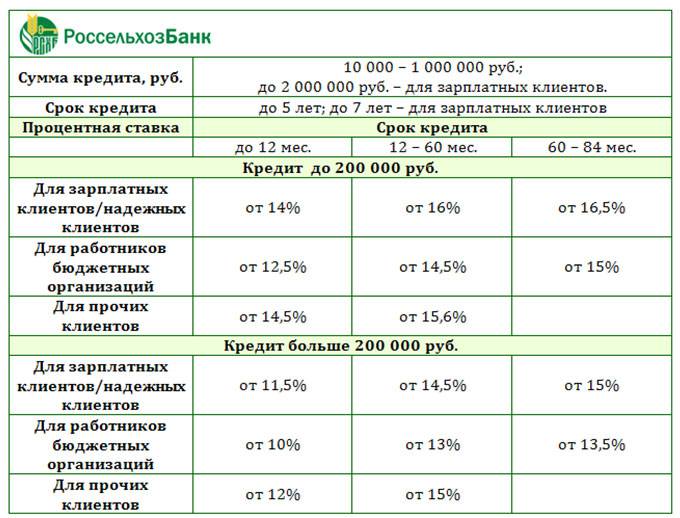

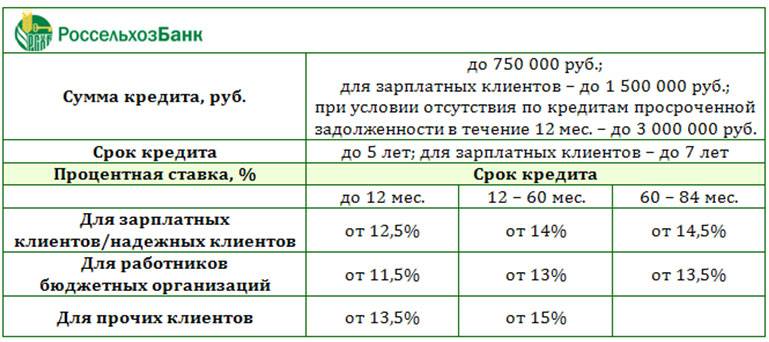

1. Потребительское. Ставка здесь зависит от суммы и срока, наличия обеспечения, а также от того, оформил ли заемщик страхование своей жизни и здоровья.

Данная страховка существенно влияет на процент, сокращая его порой на 3-4 пункта.

Размер ставки составляет от 11,5%. Есть особые предложения для пенсионеров, учащихся, зарплатных клиентов, для садоводов и для оплаты оборудования и сопутствующих видов работ по подключению газа, электричества, воды или канализации.

2. Рефинансирование — предоставляется на погашение действующих потребительских долгов в одном или нескольких сторонних банках на выгодных для заемщика условиях. Ставка от 12,9% в год, до 1 млн. рублей на период до 12 мес.

Отсутствуют комиссии и есть возможность досрочного погашения без ограничений. На выбор клиента аннуитетная или дифференцированная система погашения. Для увеличения размера заемных средств можно привлекать созаемщиков.

Рефинансирование — это прекрасная возможность снизить ежемесячные платежи, сократить или увеличить срок действия договора, облегчить ежемесячную долговую нагрузку. Узнать более подробно об этой услуге можно здесь.

Рефинансирование для владельцев ЛПХ (личных подсобных хозяйств) предоставляется без подтверждения дохода, но с обеспечением (залог или поручительство). Ставка — 20,75% при сроке 6-36 месяцев, 21% — 36-60 месяцев. Комиссий нет.

При отказе от личного страхования базовая ставка увеличивается на 6-6,5 п. п. Размер ссуды не ограничен.

3. Автокредиты. % зависит от наличия страховки, срока и размера оформленного займа, а также от того, приобретается новый или уже подержанный автомобиль. Заем оформляется по ставке от 15,5%.

Максимальный период возврата – 5 лет.

Величина — до 3 млн. Необходимо внести собственные средства — не менее 15-25% от стоимости машины. Подробнее о кредитовании с гос. субсидированием читайте в этой статье.

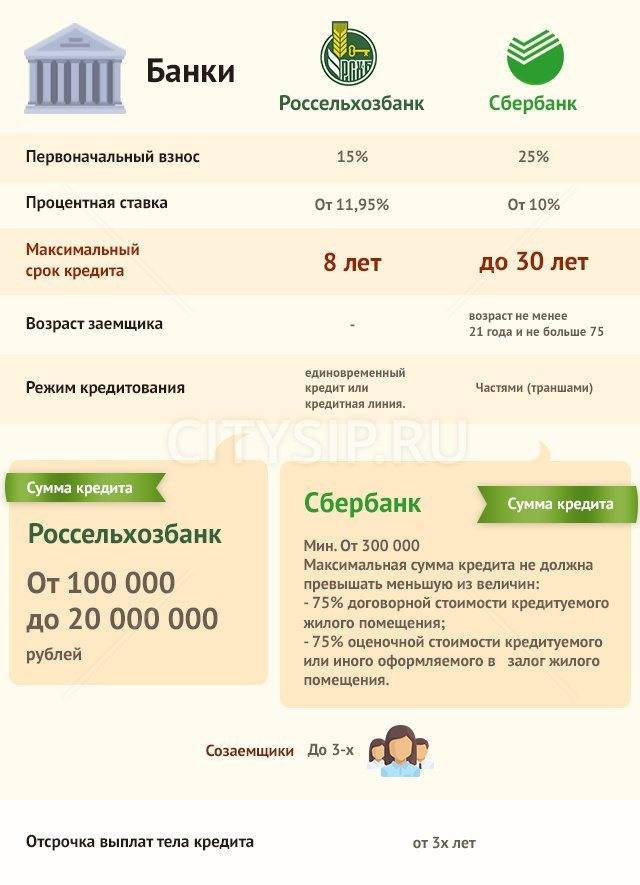

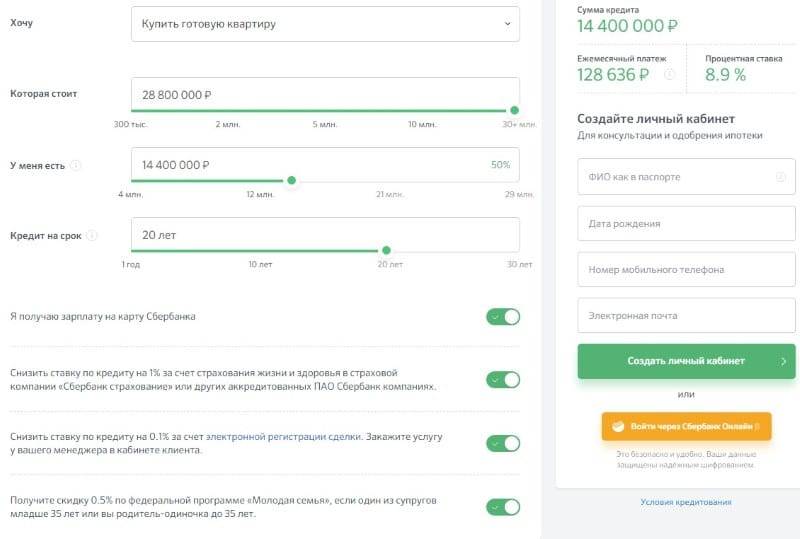

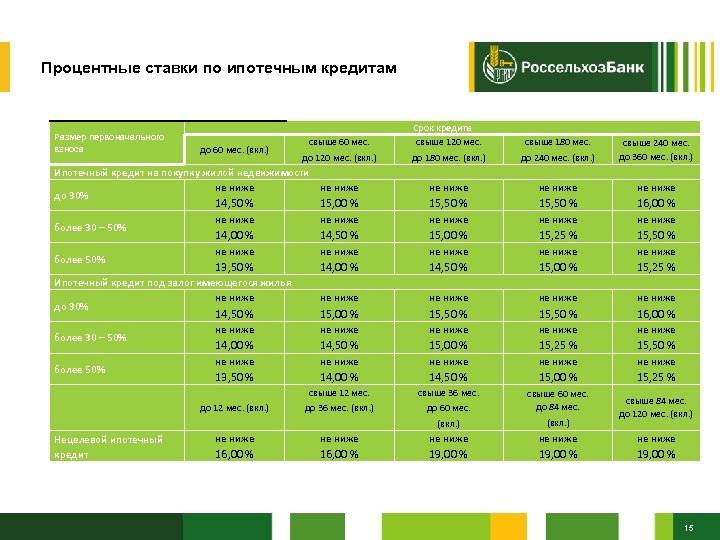

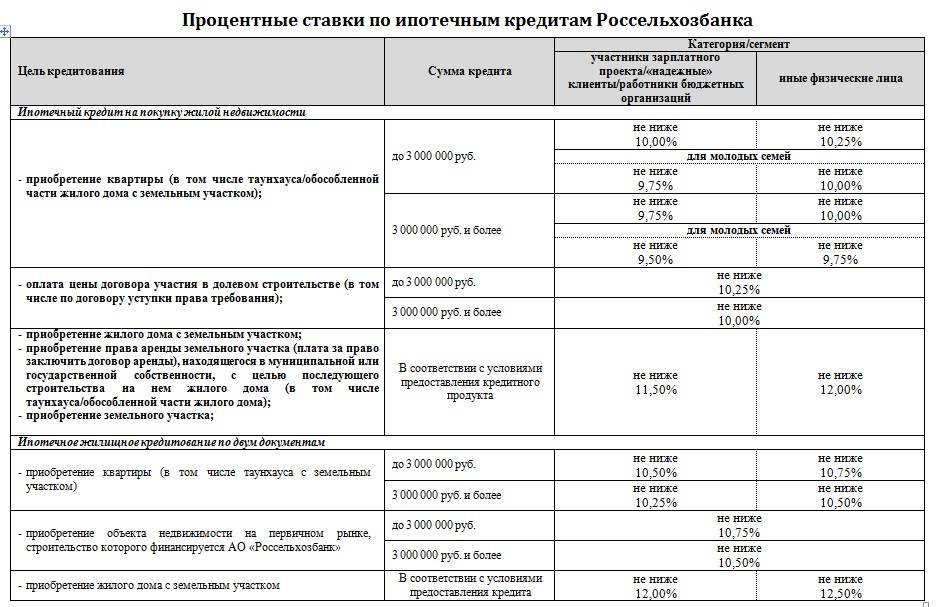

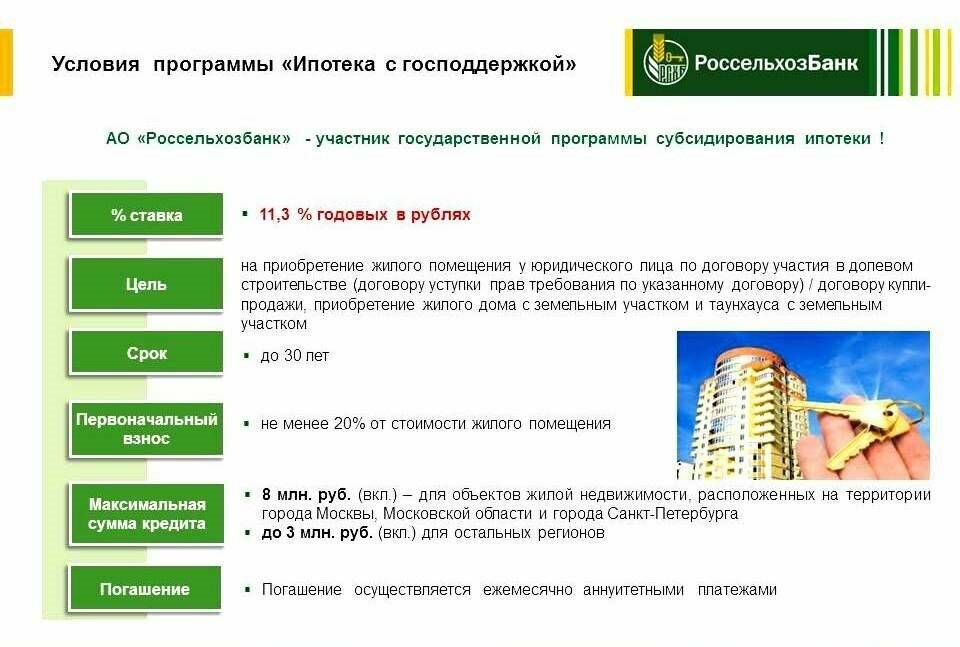

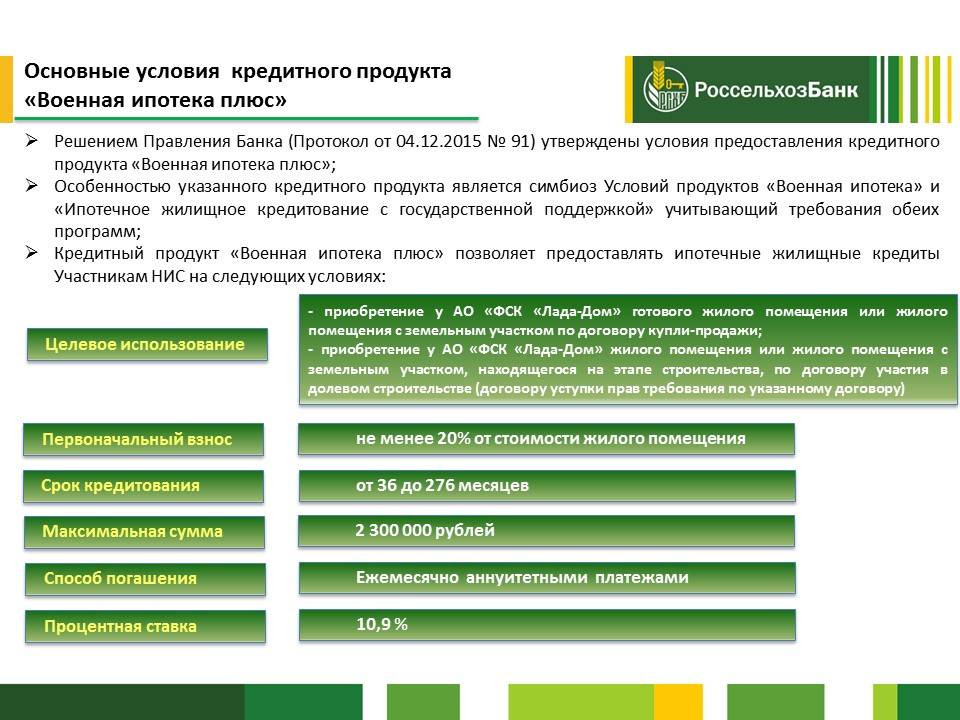

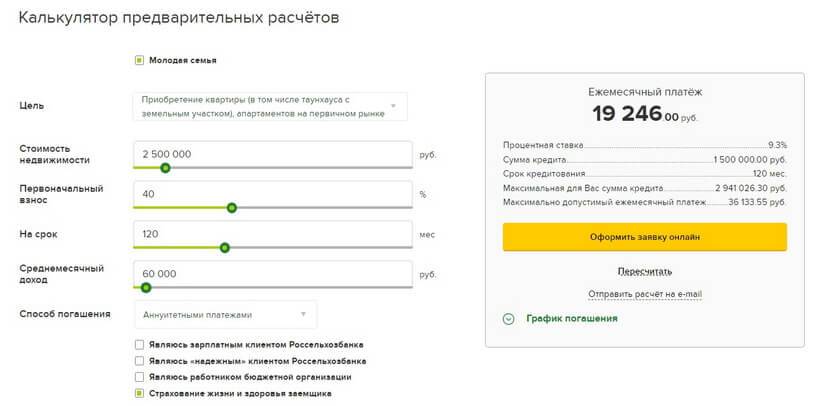

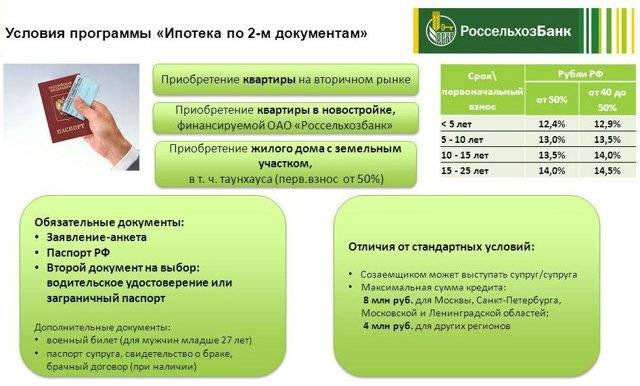

4. Ипотека. Срок – до 30 лет, максимальный размер – 20 млн. рубл.

Ставка зависит от первоначального взноса (до 20%), срока и суммы.

Процентная ставка от 7% годовых, действуют специальные условия для молодых семей, военных, а также участников зарплатного проекта. Доступно жилье в ЖК Царицыно, ЖК 1147, «Акварели» в Балашихе, «Зеленые аллеи», «Маяковский», «Лукино-Варино», «Томилино», «Прайм Тайм». Более подробная информация дана здесь.

5. На развитие личного подсобного хозяйства. Выдается на различные цели сроком 2-5 лет, ставка составляет от 13%.

Как получить такой кредит, рассказано в этом обзоре.

6. Для садоводов — это отдельная программа, воспользоваться которой могут члены Общероссийской общественной организации «Союз садоводов России». Для такой категории заемщиков предусмотрена возможность получения суммы от 10 до 1,5 млн рублей на период от 1 до 60 месяцев. Без комиссий и обеспечения, процент начинается от 7,15% в год.

7. Кредитная карта — вам может быть предоставлен лимит до 250 тыс. рублей по классической карточке, до 600 тысяч по золотой и до 1 миллиона по платиновой. Ставка от 24,9%, есть льготный период.

Среди предложений кредиток с cash-back до 5%.

О карточках с лимитом можно узнать из этой статьи.

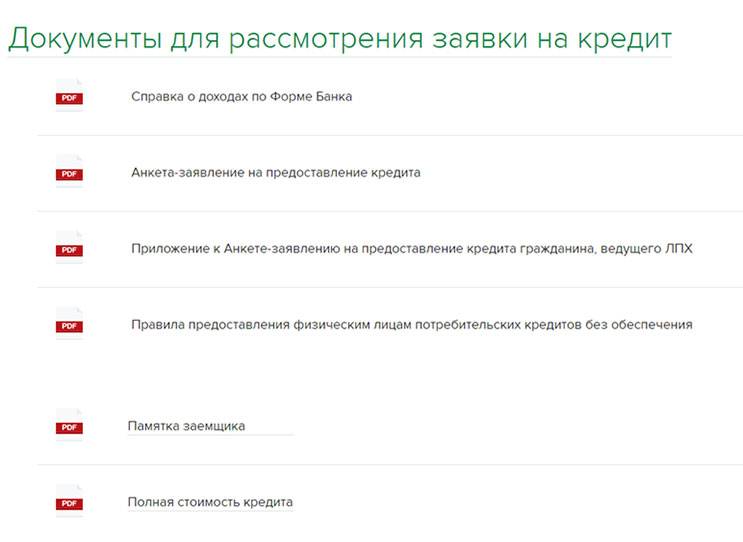

Из документов вам понадобятся:

- паспорт гражданина РФ;

- справка о доходах;

- копия трудовой книжки или договора;

- документы о семейном положении и наличии детей;

- военный билет для мужчин до 27 лет;

- документы о праве собственности и регистрации для предмета залога (при наличии).

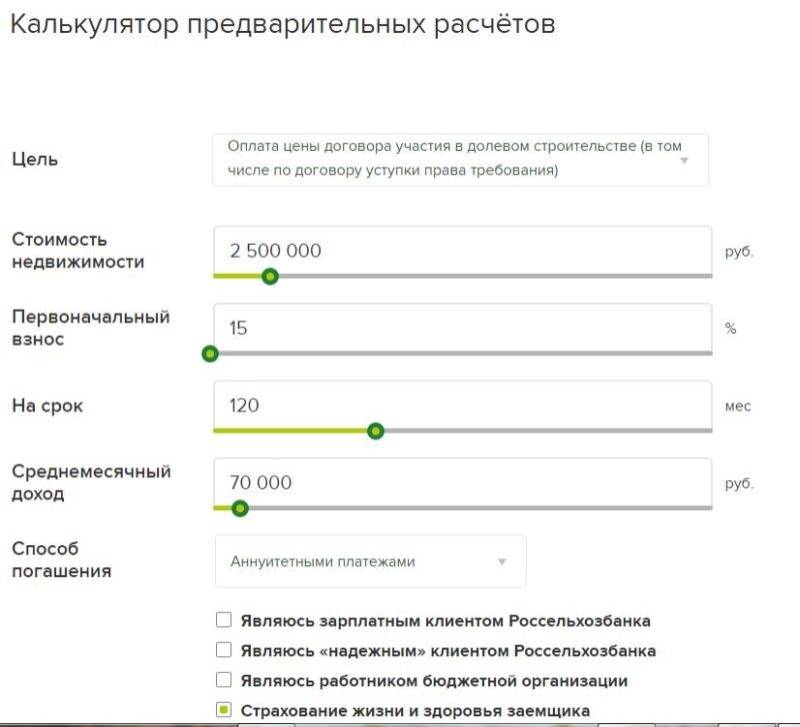

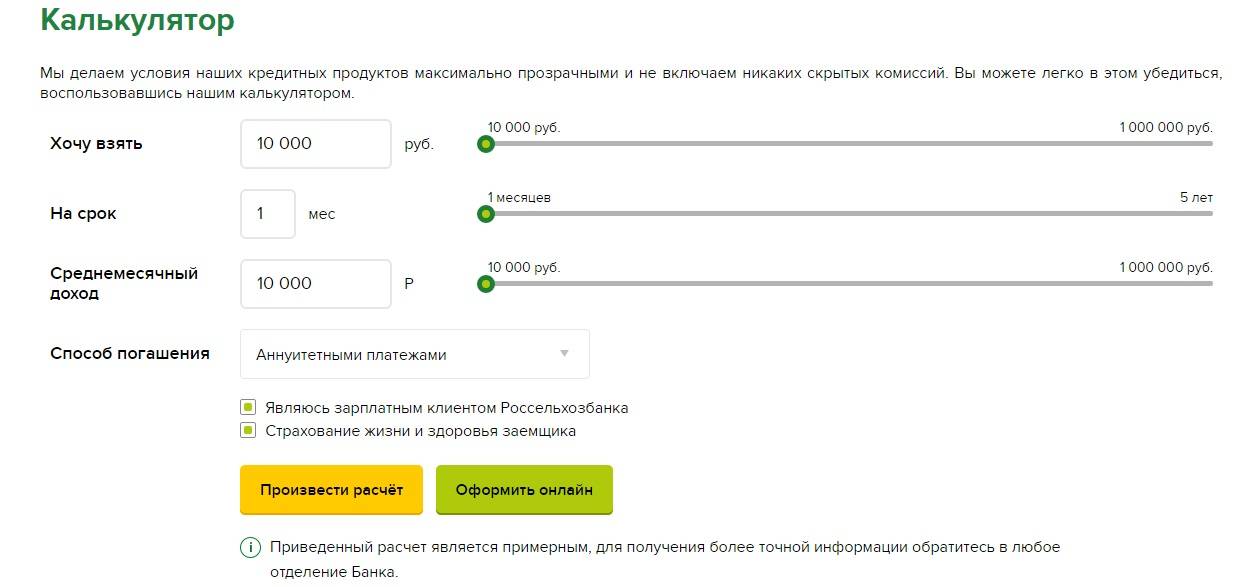

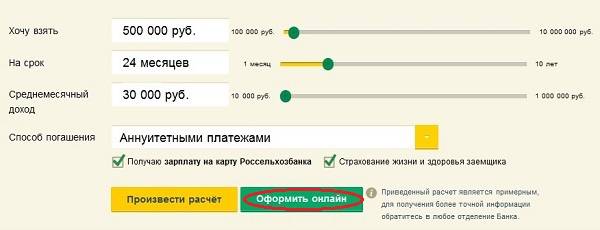

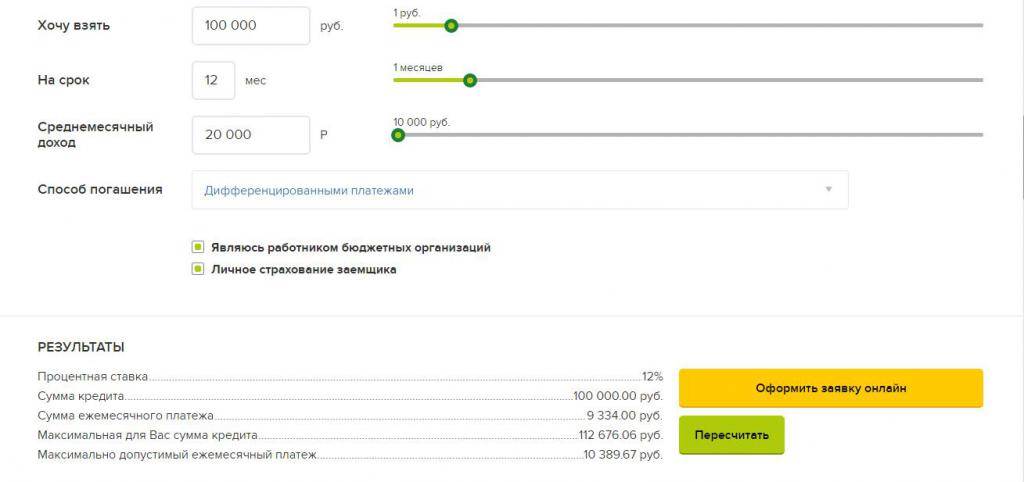

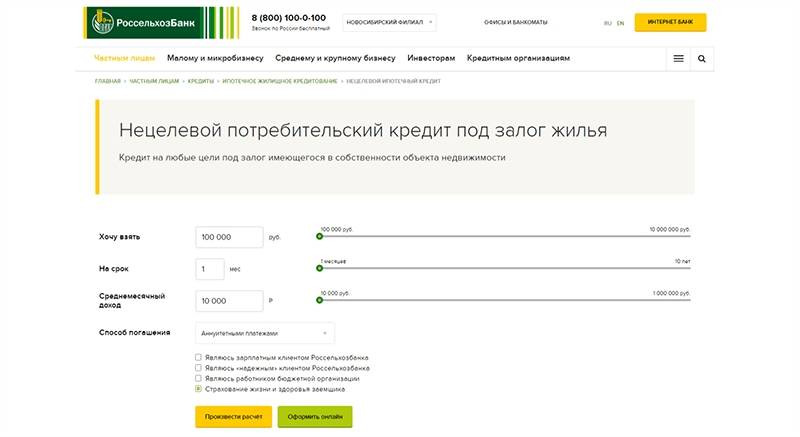

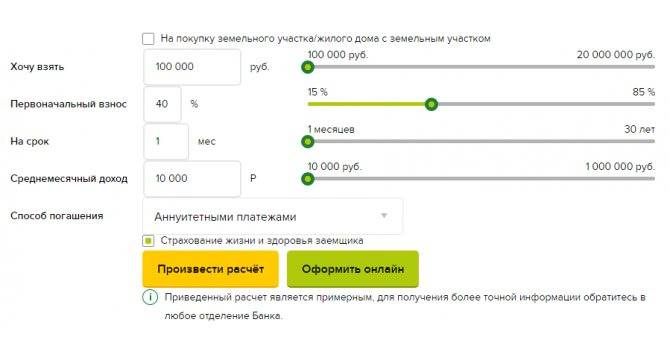

Вы можете заранее рассчитать свой платеж при помощи онлайн-калькулятора на этой странице. Он позволяет узнать размер ежемесячного платежа, составить график выплат и рассчитать итоговую сумму переплаты.

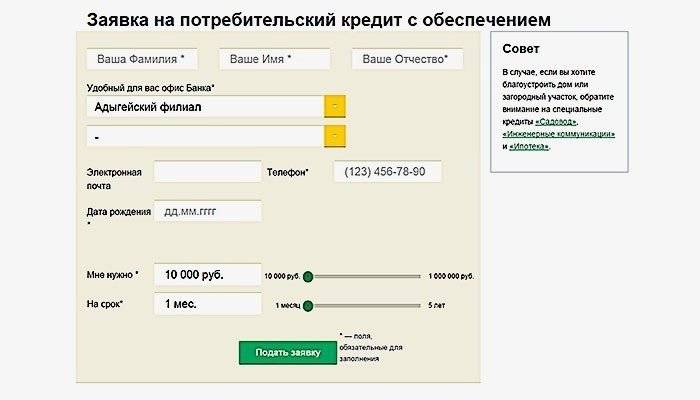

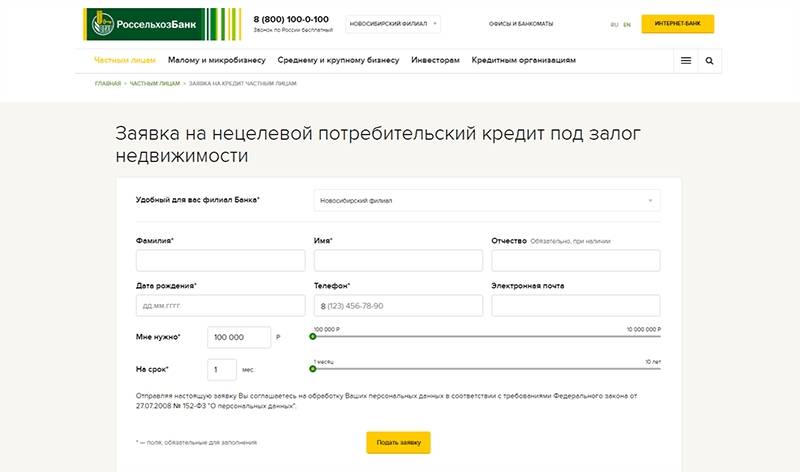

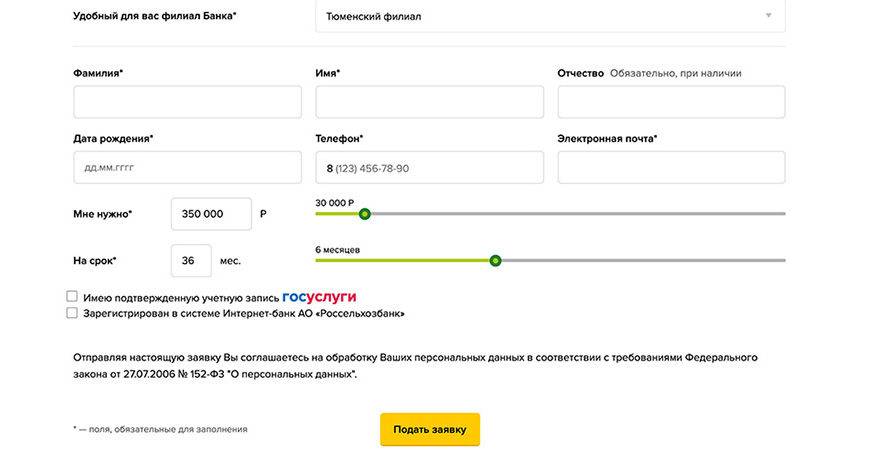

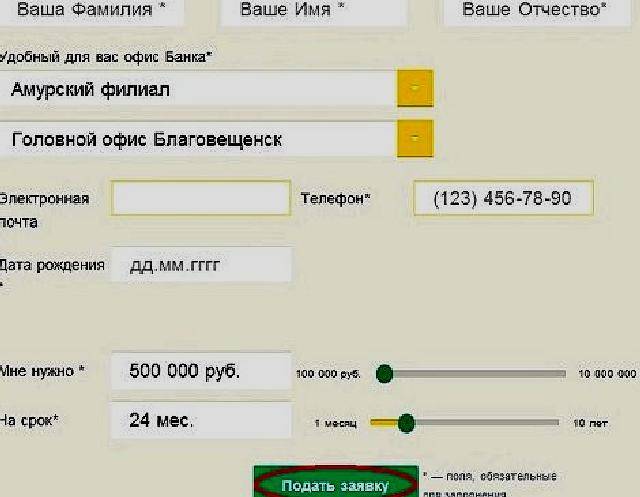

Подача заявки на кредит осуществляется в офисах Россельхозбанка или через сайт, инструкция дана здесь.

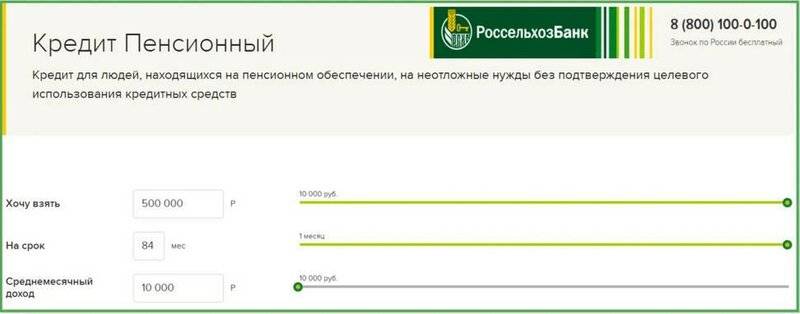

В Россельхозбанке кредит пенсионерам выдается до 75 лет. Смотрите, под какие процентные ставки, и на каких условиях оформляется займ в РСХБ в 2021 году.

Возможен ли заем при плохой кредитной истории в Россельхозбанке

Под положительной кредитной историей банки понимают полное отсутствие у клиента просроченных выплат, задолженностей и других проблем с предыдущими кредитами. Сведения обо всех платежах по займам хранятся в общей базе в течение 15 лет. За это время каждый банк, в который пользователь обращается с целью получения кредита, может получить полные и достоверные сведения о репутации лица как плательщика кредита. Что делать лицу, однажды допустившему кредитную ошибку?

Клиенту с плохой кредитной историей ряд банков в большинстве случаев откажет. Однако существуют виды займов, при выдаче которых многие банки прощают клиенту прошлые погрешности. К таким кредитам относится, наряду с товарными и займами под залог другого имущества, кредит под залог недвижимости.

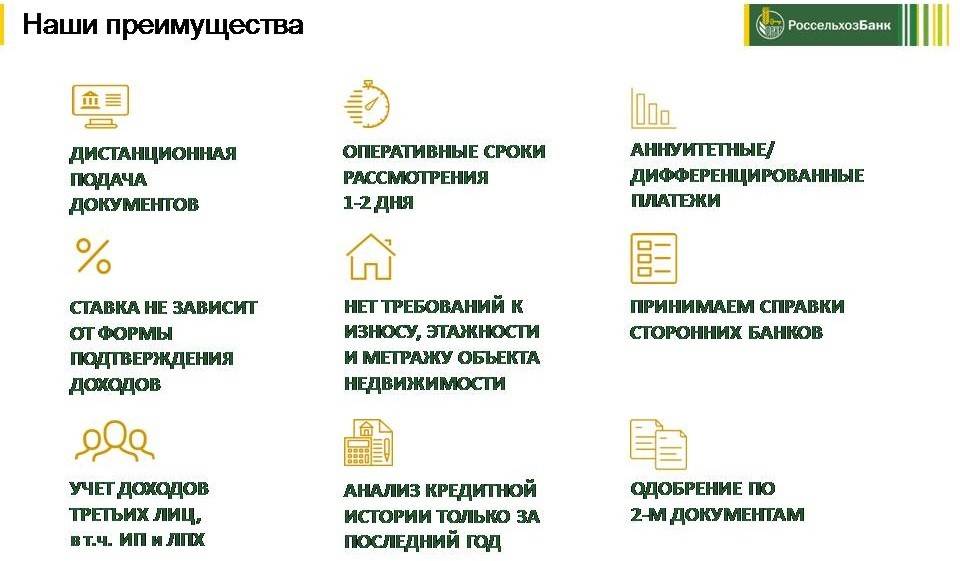

Россельхозбанк упрощает получение займа пользователям с возможной негативной кредитной историей – организация принимает в расчёт только сведения о кредитной истории пользователя за предшествующие 12 месяцев. В таком случае даже при обращении с плохой кредитной историей Россельхозбанк может одобрить заем по той причине, что кредит будет так или иначе выплачен – из источника дохода или посредством продажи заложенной недвижимости.

Где и как банки проверяют КИ

Все банковские учреждения, которые проверяют кредитную историю своих заемщиков, обращаются за помощью в Бюро кредитных историй. На сегодня таких бюро в РФ насчитывается более 20, и предугадать с каким именно сотрудничает конкретное банковское учреждение весьма затруднительно.

Сама процедура проверки кредитного рейтинга заемщика самим банком достаточно проста и заключается в следующем:

Сама процедура проверки кредитного рейтинга заемщика самим банком достаточно проста и заключается в следующем:

- Банковское учреждение в первую очередь получает от потенциального заемщика соглашение на проверку его кредитного рейтинга.

- После этого банк отправляет запрос в Бюро кредитных историй.

- БКИ предоставляет всю необходимую информацию по конкретному человеку и на основании ее принимает решение предоставлять кредит либо же отказать.

Возможен ли заем при плохой кредитной истории в Россельхозбанке

Под положительной кредитной историей банки понимают полное отсутствие у клиента просроченных выплат, задолженностей и других проблем с предыдущими кредитами. Сведения обо всех платежах по займам хранятся в общей базе в течение 15 лет. За это время каждый банк, в который пользователь обращается с целью получения кредита, может получить полные и достоверные сведения о репутации лица как плательщика кредита. Что делать лицу, однажды допустившему кредитную ошибку?

Клиенту с плохой кредитной историей ряд банков в большинстве случаев откажет. Однако существуют виды займов, при выдаче которых многие банки прощают клиенту прошлые погрешности. К таким кредитам относится, наряду с товарными и займами под залог другого имущества, кредит под залог недвижимости.

Россельхозбанк упрощает получение займа пользователям с возможной негативной кредитной историей – организация принимает в расчёт только сведения о кредитной истории пользователя за предшествующие 12 месяцев. В таком случае даже при обращении с плохой кредитной историей Россельхозбанк может одобрить заем по той причине, что кредит будет так или иначе выплачен – из источника дохода или посредством продажи заложенной недвижимости.

Можно ли взять второй кредит в Россельхозбанке?

Можно ли взять второй кредит в Россельхозбанке, если не погашен первый? — Можно! На странице вы сможете ознакомиться с условиями 12 потребительских кредитов Россельхозбанка для физических лиц. Подать онлайн заявку на второй займ и получить его, можно на официальном сайте Россельхозбанка.

Сколько кредитов можно взять в Россельхозбанке?

Россельхозбанк не ограничивает количество ссуд, которые может оформить и получить человек. То есть, в Россельхозбанке можно оформить как второй и третий, так и четвертый. Ограничением выступает платежеспособность заемщика. Если на погашение текущих задолженностей заемщик направляет более 30% дохода, то шансы на получение уменьшаются

А если на погашение уходит более 50% дохода, шанса получить второй кредит практически нет.

Важно!Если второй кредит оформляется для погашения первого, рекомендуем воспользоваться программой рефинансирования в стороннем банке. Так как условия, которые Россельхозбанк предложит по второму кредиту, будут менее выгодны для заемщика.

Как взять второй кредит в Россельхозбанке?

Чтобы оформить в Россельхозбанке второй кредит при наличии действующего, следуйте инструкции:

- Ознакомьтесь с условиями 12 потребительских кредитов Россельхозбанка для физических лиц. О каждом предложении можно узнать: сумму, срок, процентную ставку, требования к заемщикам и список необходимых документов.

- Подайте заявку на оформление второго кредита, сделать это можно: на официальном сайте банка; в мобильном приложении; в отделении.

- Дождитесь решения Россельхозбанка и, если оно положительное, заключите второй договор.

Если Россельхозбанк отказал во втором кредите

Россельхозбанк, как и любой другой банк, может отказать без объяснения причин. Как правило, отказ связан с:

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения второго займа.

- Платежеспособность — ежемесячный платеж по первому и второму займу не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские договора, алименты, долговые обязательства, иждивенцы, задолженности.

Узнать, какой банк одобрит второй займ в вашей ситуации, вы сможете с помощью сервиса:

Оформить заявку на кредит и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Ответы на вопросы

Когда можно взять второй кредит

Россельхозбанк не ограничивает срок, через который можно подать заявку на оформление второго договора. Однако, если заемщик исправно погашал первый в течение длительного времени, то шансов на одобрение второго у него больше.

Дадут ли кредит, если есть кредитная карта

Кредитная карта ничем не отличается от ссуды, то есть, если доход заемщика позволяет вносить минимальные ежемесячные платежи по кредитной карте и, при этом, погашать второй договор, проблем с получением второй ссуды не возникнет.

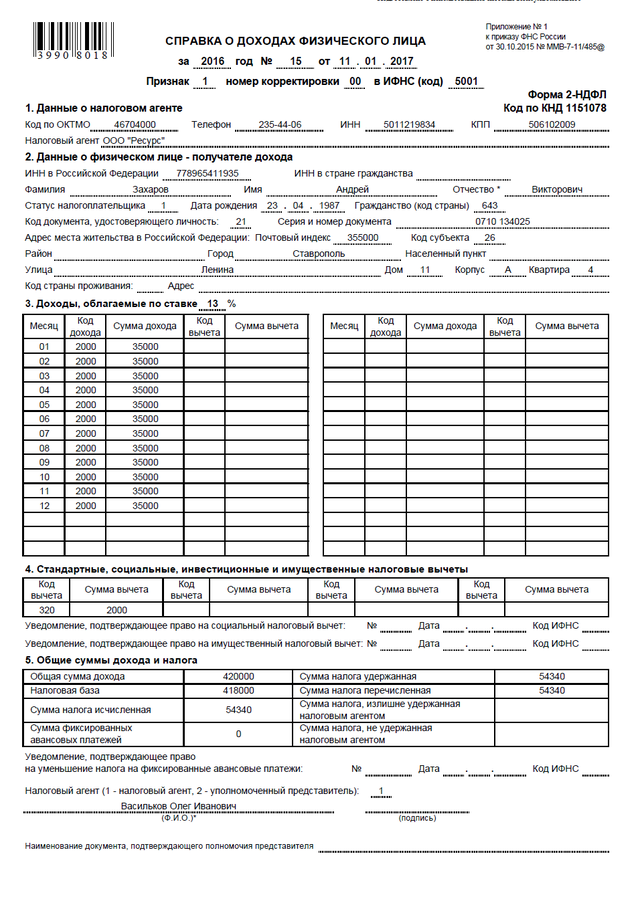

Как банки проверяют справку 2-НДФЛ для кредита?. Оформить заявку и получить ответ из банка всего за 30 минут

Многие заемщики, перед тем как оформить кредит, сталкиваются с вопросом – а может ли банк проверить справку по форме 2-НДФЛ? И если может, то как? Ответы на эти вопросы вы сможете узнать далее в нашей статье.

Оформить заявку и получить ответ из банка всего за 30 минут

Ни для кого не секрет, что в текущем году требования банков к заемщикам ужесточились. И если раньше многие россияне могли получить денежный займ по двум документам или одному только паспорту, то теперь от клиента обязательно требуют справку о доходах за период не менее полугода.

Зачем банк запрашивает документ о доходах?

На данный момент очень многие банковские организации начали требовать от своих потенциальных клиентов официальные бумаги, которые смогут подтвердить их платежеспособность. Данная мера призвана отсеять неблагонадежных клиентов и узнать, позволяет ли их ежемесячный заработок оплачивать кредит, который человек собирается взять.

Чаще всего, используется справка по форме 2-НДФЛ, данная аббревиатура расшифровывается как налог на доходы физических лиц. В ее тексте будет подробно описано, в какой компании трудоустроен заемщик, какую заработную плату он получал за последние 6 месяцев, какая часть уходила в различные фонды, а какая — выплачивалась, непосредственно, сотруднику.

Зачем это нужно? Банку перед выдачей денежных средств, особенно крупной суммы при ипотеке, необходимо удостовериться в том, что перед ним — надежный клиент. И проще всего это подтвердить документами с работы, ведь эти данные достаточно легко проверить.

Как же происходит эта проверка?

- Кредитный специалист, который принимает у вас заявку и документы, внимательно проверяет их внешний вид. Все ли данные организации указаны, проставлены ли необходимые печати и подписи ответственных лиц. Далее идет проверка данной компании на предмет того, действующая она или нет – через реестр ЮГРЮЛ;

- После этого банковский работник звонит в бухгалтерию по месту вашей работы, чтобы уточнить – числится ли у них такой сотрудник и какую должность он занимает. Предоставлять сведения о размере начисляемой з\п работники бухгалтерии не обязаны;

Также важное значение имеет внешний вид документа. Дело в том, что он строго унифицирован, т

е. все его разделы строго регламентированы, равно как и расположение той или иной информации, наличие печатей и подписей. Вот образец справки, которую вам необходимо будет предоставить:

Можно ли обмануть банк?

На данный момент очень многие работодатели устраивают своих сотрудников неофициально, т. е. без оформления договора. Делается это для того, чтобы уменьшить свои затраты на содержание коллектива, в частности — не выплачивать деньги различным фондам, не оплачивать больничные, отдых и т. д.

Либо, еще одна распространенная ситуация — выплата «серой зарплаты», т. е. когда по бумагам вы получаете минимально возможный оклад (равный по размеру МРОТ), а остальную сумму вам отдают в конверте. Логично, что официальный заработок в такой ситуации очень мал, и банк может запросто вам отказать в заявке.

И здесь очень многие люди обращаются за помощью к сомнительным фирмам, которые оказывают услуги по продаже «липовых», т. е. поддельных справок. Там можно нарисовать практически любой оклад, стаж и даже придумать самому компанию, где вы трудитесь.

Однако, мы крайне не советуем вам этого делать, т. к. все документы в банке проходят проверку специальной службой безопасности. И если вдруг выяснится, что вы принесли поддельную бумагу, пытаясь ввести в заблуждение кредитора, то вам не только откажут в заявке и занесет в черный список, но и могут подать в суд из-за мошенничества.

Если у банка возникают сомнения по поводу достоверности той заработной платы, которую вы указали в справке, тогда он может предпринять несколько действий.

- Во-первых – ознакомиться со средней зарплатой специалистов той области, в которой вы работаете и сравнить с вашими данными.

- Во-вторых – направить письменный запрос в налоговую инспекцию или в Пенсионный фонд с целью узнать о ваших отчислениях.

И если данные будут сильно разниться, то вам не только откажут в кредите, но и могут прийти с проверкой в вашу организацию.

Таким образом, банк имеет достаточно возможностей проверить вашу справку 2-НДФЛ, поэтому в ней лучше указывать именно ту зарплату, которую вы получаете по официальным бумагам.

Офис банка / Москва / попытка подать заявление на кредитную карту На «Карту хозяина» Пакет документов озвучили по звону на ГЛ, а после прислали в смс-ке но ?! Странности банка по отношению к 2-НДФЛ. приношу справку ! и ? Дарья…

Советы: от чего зависят сроки рассмотрения на кредит

Решение принимается индивидуально по каждому клиенту ответственным подразделением кредитно-финансовой организации по совокупности факторов:

- Условия кредитования: их соответствие финансовым возможностям клиента для погашения займа. Потенциальный заемщик проходит банковскую проверку на кредит.

- Дополнительные проверки: кроме скоринга (у каждого займодателя разработана своя модель автоматической проверки) заявку может проверять служба безопасности банка, юридический отдел. Также кредитор проверяет состояние кредитной истории потенциального заемщика.

- Полномочия отделения банка: заявка отправляется на рассмотрение в высшую инстанцию, если отделение не вправе самостоятельно принимать решения о выдаче займа. Таким образом, время растягивается на несколько дней.

- Оценка залога: эксперту потребуется определенное время на проведение процедуры.

- Уровень компетентности и исполнительности работников кредитной организации. Возможны ситуации, когда заявка теряется. В таких случаях следует повторно подавать заявление на заем.

- Выходные и праздничные дни.

- Вне зависимости от вышеперечисленных причин в Россельхозбанке рассмотрение заявки на кредит не может превышать указанное количество дней. Если же процесс длится значительный отрезок времени, то следует позвонить на горячую линию кредитной организации по номеру 8 (800) 200-02-90.

- Ответственное отношение (корректное заполнение необходимых документов, достоверность предоставленной информации) при подаче заявления поможет ускорить дело получения заемных средств.

Как узнать, одобрена ли заявка на кредит в Россельхозбанке?. Оформить заявку и получить ответ из банка всего за 30 минут

Если вы не так давно оформляли заявку в Россельхозбанке, то вам наверняка будет интересно узнать о том, одобрили ли вам кредит или нет. Как это можно сделать, какие есть для этого способы и возможности, обо всем этом мы и расскажем вам в нашем сегодняшнем обзоре.

Оформить заявку и получить ответ из банка всего за 30 минут

Общая информация

Россельхозбанк – это третье по величине своих активов банковское учреждение, которое имеет государственную поддержку, а также достаточно высокую популярность среди населения.

Здесь предлагаются различные услуги как для физических, так и для юридических лиц, в частности:

- Оформление и обслуживание счетов,

- Открытие депозитов, вкладов,

- Оформление дебетовых и кредитных карт,

- Выдача кредитов на различные цели: потребительские, на покупку машины или жилья, строительство недвижимости, развития ЛПХ, рефинансирования имеющихся задолженностей и т. д.,

- Конвертация валют,

- Ведение зарплатного проекта,

- Осуществление переводов, прием платежей и многое другое.

Какие есть кредиты в банке?

Нас сегодня интересует услуга кредитования. На данный момент в банке наблюдается снижение процентных ставок, что способствует притоку потенциальных заемщиков, желающих стать клиентами данной компании.

Какие программы вам могут предложить:

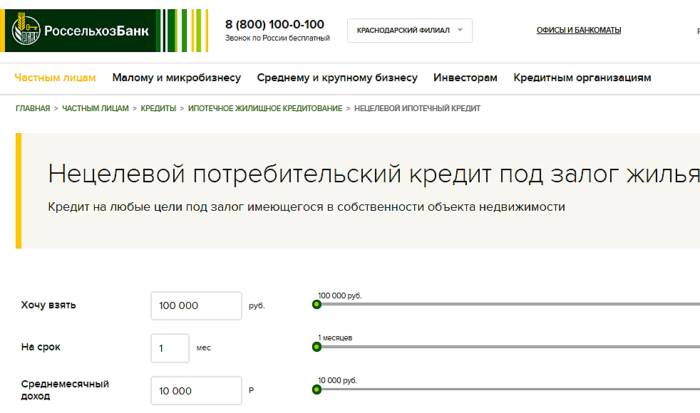

- Потребительский без обеспечения — ставка от 10% годовых,

- Потребительский с обеспечением — от 10% (выше сумма),

- На рефинансирование — от 10%,

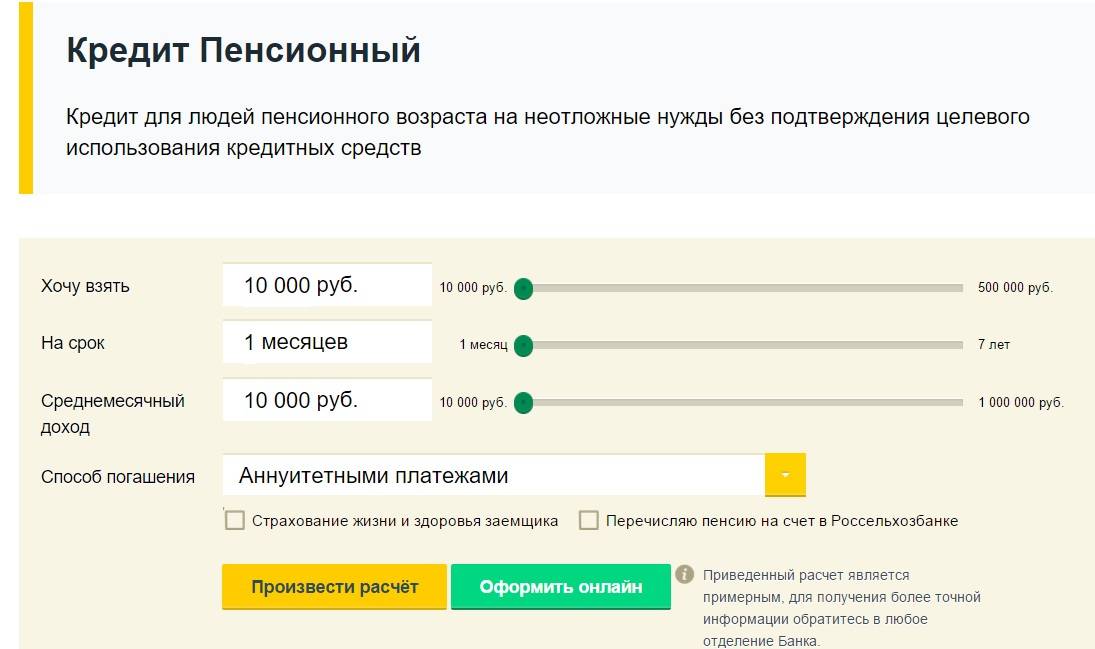

- Пенсионный — от 10%,

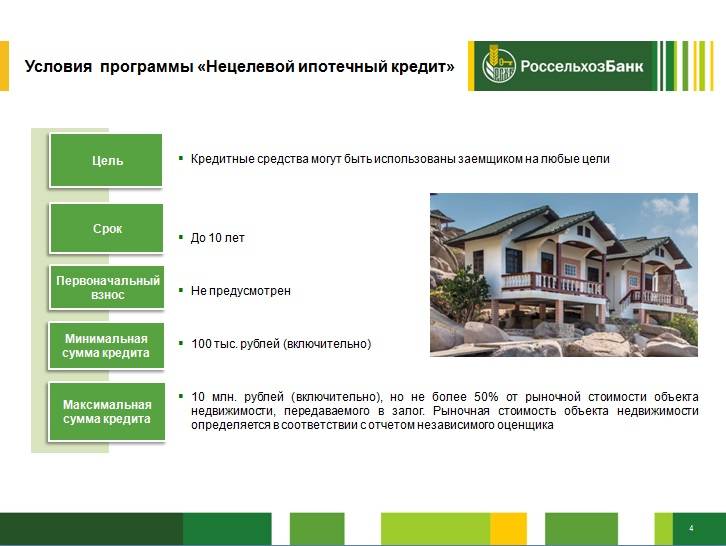

- Нецелевой под залог недвижимости — от 12,5%,

- Кредит на покупку нового автомобиля — 13,5%,

- На развитие личного подсобного хозяйства — от 10,5%,

- Потребительский без обеспечения для членов Общероссийской общественной организации «Союз садоводов России» — от 13,5%,

- Садовод — от 11,25%,

- Инженерные коммуникации — от 11,5%.

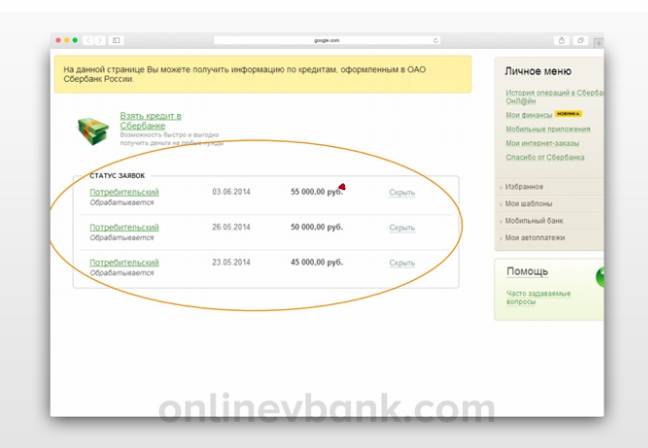

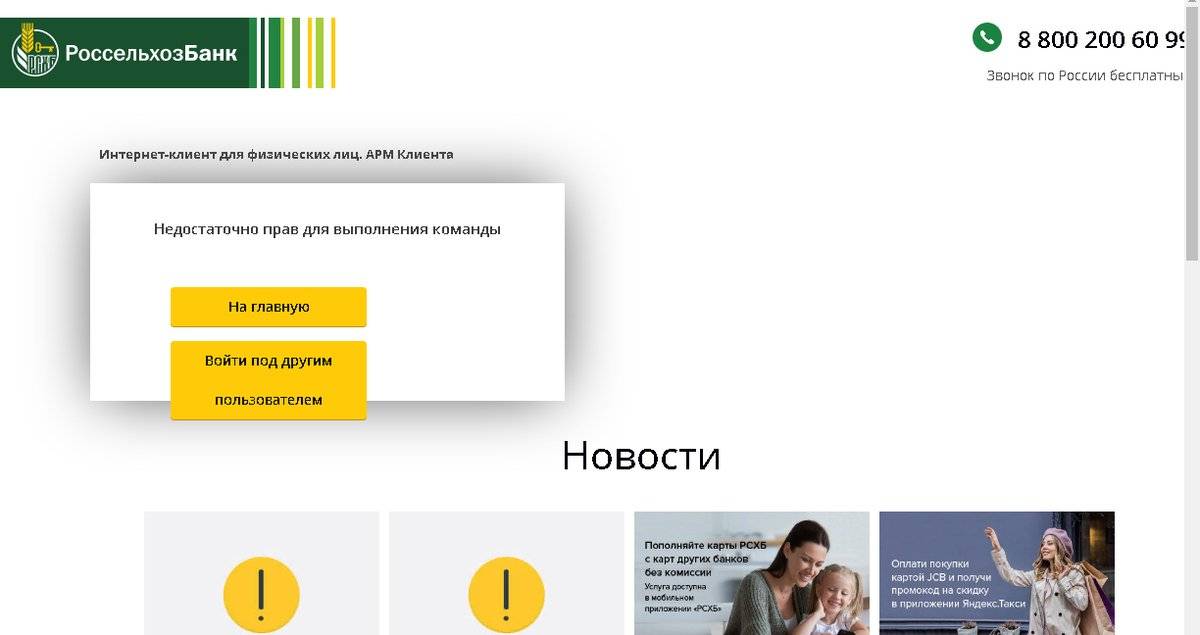

Для клиентов предусмотрено два способа подачи заявки: в отделении банка, а также через онлайн-форму на официальном сайте Россельхозбанка. В обоих случаях вашей заявке присваивается индивидуальный номер, по которому можно отслеживать ее рассмотрение.

Как узнать состояние своей заявки?

Для этого есть несколько способов:

- Обратиться лично в то отделение, куда вы обращались до этого,

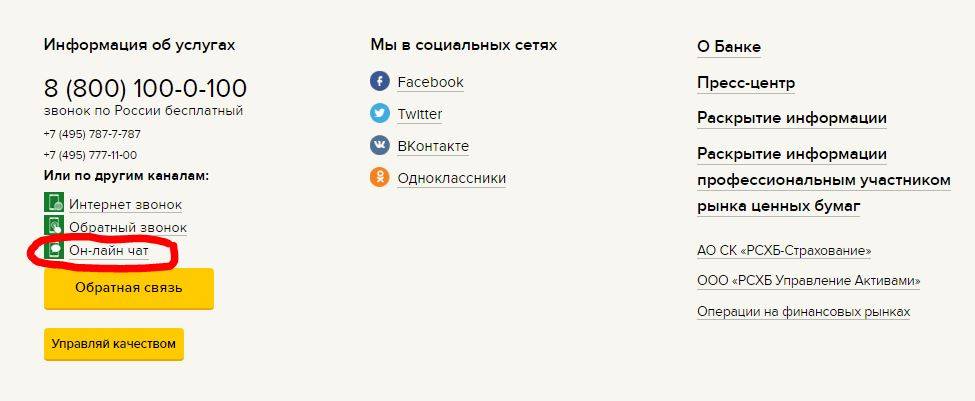

- Позвонить по телефону горячей линии, номер: 8 (800) 100-0-100. Звонок по России бесплатный,

- Совершить интернет-звонок, для этого нужен микрофон и наушники. Пройдите по этой ссылке,

- Заказать обратный звонок, для этого нужно пройти по этой ссылке,

- Можно воспользоваться формой обратной связи, она размещена здесь,

- Либо же написать в онлайн-чат для интернет-консультации со специалистом Контактного центра. Для этого перейдите на следующую страницу.

Каким бы методом вы не воспользовались, вам нужно будет назвать или написать специалисту номер своей заявки, а также указать личные и контактные данные. Если информация о решении банка уже имеется, вам ее сразу же передадут, и если оно окажется положительным – вы можете обращаться сразу в отделение для подписания договора.

Сколько ждать решения

Как правило, на рассмотрение заявления от заемщика, у банка уходит от 2 до 5-ти рабочих дней. В том случае, если речь идет о зарплатном или постоянном клиенте, этот срок может уменьшаться, а если человек впервые обратился, да еще и запросил большую сумму, то в этом случае проверять его будут дольше.

Во всех банках решение по заявке принимается в срок от пары минут до нескольких дней. Россельхозбанк не исключение. Если у вас все в порядке с кредитной историей (о ее значении здесь) и документами, то вы получите ответ максимально быстро.

Если же требуется дополнительно уточнить какую-либо информацию или проверить дополнительные бумаги, то рассмотрение может затянуться. Таким образом, у клиентов Россельхозбанка есть множество вариантов того, как узнать – одобрен ли им кредит или же нет.

В течении какого времени принимает решение Россельхозбанк по заявкам на кредит? Добрый день. Нужно оформить кредит наличными.

По условиям подходит Россельхозбанк. Тем более он полностью

Где получить выписку из БКИ?

Каждый заемщик хотя бы раз задумывался о проверке кредитной истории и получении соответствующей выписки из БКИ. В России сделать это можно 3-мя способами. Каждый из них разнится по времени и стоимости.

Дешевый, но длительный вариант — подать запрос на выписку и бюро кредитных историй на сайте ЦККИ. Этот сервис государственный и предоставляет всем гражданам России возможность запросить выписку о кредитной истории бесплатно. Обращаться сюда можно не чаще 1 раза в год.

Запрос делается через интернет-форму анкеты, в которой нужно ответить на простые вопросы и подтвердить желание получить бесплатную выписку. Ответ заемщик получит по Почте России заказным письмом. Способ является бесплатным, но ждать письма придется не менее 7-15 дней с учетом работы Почты России. Заемщикам из отдаленных уголков РФ придется ждать письма до 1-го месяца.

Дорогой способ получить выписку из БКИ — сделать запрос непосредственно в банке. Клиент может обратиться напрямую в офис Россельхозбанка или другой кредитной организации и получить выписку на бумажном носителе. Стоимость услуги варьируется от 1000 до 2500 рублей. Несмотря на дороговизну, этот вариант наиболее актуален, потому что клиент получит выписку и сможет взглянуть на кредитную историю «глазами» банка.

Выписка из бюро кредитных историй поможет заемщику узнать истинную причину отказа в предоставлении кредита. Часто случается такое, что некоторые банки отправляют ложную информацию, либо вообще не отправляют ее. Нередки случаи, когда клиентам портили кредитную историю недобросовестные банки, допустившие ошибку. Например, вместо того, чтобы отправить данные о своевременно погашенном займе, банк направлял сведения о просрочках и т.д. В итоге у добропорядочного заемщика портилась кредитная история, а банки отказывали в предоставлении займа. Это можно исправить, но в случае своевременного обнаружения ошибок. Они выявляются при самостоятельном получении отчета-выписки из БКИ.

В течении какого времени принимает решение Россельхозбанк по заявкам на кредит?

Добрый день. Нужно оформить кредит наличными. По условиям подходит Россельхозбанк. Тем более он полностью государственный, что внушает доверие и говорит о большой вероятности отсутствия дальнейших проблем.

Единственный нюанс – деньги нужны как можно быстрее.

Поэтому хотел бы поинтересоваться – сколько рассматривается заявка в этом банке?

Здравствуйте! Первым делом необходимо отметить, что вы можете сэкономить свое время на посещении отделения Россельхозбанка, подав онлайн-заявку, а, не добираясь до ближайшего офиса, который работает не круглосуточно. Способ обращения никоим образом не влияет на вероятность положительного решения, сроки рассмотрения, процентную ставку и т. п. Вам останется лишь после уведомления о решении банка посетить его отделение для подписания кредитных договоров и получения заемных средств.

Непосредственное рассмотрение заявки в Россельхозбанке по кредитам наличными без обеспечения производится в течение трех рабочих дней. Этот срок регламентируется внутренними распорядительными документами банка. Данный срок может увеличиться либо уменьшиться по одностороннему решению банка.

Хотя на практике, решение Россельхозбанком принимается в течение одного дня, и клиенты получают кредитные средства на следующий день после обращения.

Отвечала: Виктория Логинова, юрисконсульт ЗанимайОнлайн. ру.

Информация по кредитам и вкладам в банке Россельхозбанк. Читайте новости и обзор банка Россельхозбанк, оставляйте свои комментарии и пишите отзывы.

Заключение

Таким образом, повторная заявка на кредит возможна в зависимости от регламента банка через 30 или через 60 дней. Если же отказ последовал из-за технического сбоя или заявитель сам отозвал заявку, то можно подавать новую анкету сразу же. Обойти ограничение можно только одним способом: оформить заявление на другой вид кредита, чтобы избежать дублирования заявок.

Наличие двух активных кредитов с одинаковыми параметрами не допускается, от банка сразу же последует отказ.

Вне зависимости от способа подачи заявки на получение займа механизм ее рассмотрения един:

- анкета проходит через систему автоматического скоринга, и если заявка удовлетворяет минимальным требованиям банка, ее направляют менеджеру;

- тот на основе скоринга дает свою оценку и передает данные заявителя в службу безопасности;

- «безопасники» проверяют заявителя по своим базам, в том числе на наличие судимостей, долгов, просрочек по кредитам и т. д.;

- при положительном решении службы безопасности менеджер обычно также одобряет заем.

Единого документа, который определяет срок повторного рассмотрения заявки в Сбербанке, нет, однако разные банки придерживаются сходных правил

Единого документа, который определяет срок повторного рассмотрения заявки в Сбербанке, нет, однако разные банки придерживаются сходных правил

- по личной инициативе клиента еще до принятия решения банком;

- из-за ошибки технического характера, допущенной банком.

В каждом банке установлены свои сроки дублирования заявок.

Сбербанк

- через 30 дней, если кредит был одобрен, но клиент решил отказаться от него;

- через 60 дней, если в выдаче кредита было отказано.

Если отправить заявку раньше указанных сроков в Сбербанк, то придет автоматический отказ

Если отправить заявку раньше указанных сроков в Сбербанк, то придет автоматический отказ

ВТБ 24 и Почта Банк

Ограничений на подачу повторной заявки для получение кредитной карты не установлено

Ограничений на подачу повторной заявки для получение кредитной карты не установлено

Если вам отказали в выдаче кредитки, то необходимо выяснить причину и устранить ее, а потом вновь подать заявку на получение данного банковского продукта.

Мало знать, когда можно подать повторную заявку на кредит. Если вы не установили причину, по которой последовал отказ, очередную заявку постигнет та же участь. Так, если вы не смогли получить кредит из-за низкой зарплаты, необходимо искать дополнительные источники дохода или привлекать поручителя.

Если банк не устроил предмет залога – предложить в качестве альтернативы что-то иное.

Это бывает достаточно сложно, так как далеко не каждое учреждение комментирует, по какой причине последовал отказ. Возможно, пригодится помощь кредитного брокера, который сможет узнать нужную информацию по своим каналам или установит возможную причину на основе анализа документов. После истечения срока, когда можно подавать повторную заявку на кредит, необходимо направить анкету с новыми данными для повышения шанса одобрения.

Однако что делать, если нет времени ждать установленных 1-2 месяцев? Решение есть:

- необходимо установить причину, по которой последовал отказ, чтобы повторно не столкнуться с отсутствием одобрения;

- составить новую заявку с учетом требования;

- подать анкету для получения другого вида кредита.

По разным кредитным продуктам в Сбербанке, ВТБ 24 или Почта Банке можно подавать день в день после отказа в выдаче кредита

По разным кредитным продуктам в Сбербанке, ВТБ 24 или Почта Банке можно подавать день в день после отказа в выдаче кредита

Например, если вы просили кредит без поручителя, то заполнить анкету на кредит с поручительством или залогом можно в этот же день. Если вам отказали в ипотеке, попробуйте взять потребительский кредит. Если вам нужны были деньги на авто, а в займе отказали, поучаствуйте в программе автокредитования.

В этих случаях для повторной подачи заявки на кредит не нужно ждать установленного срока. Запрашивать заем по другой программе можно хоть в день получения отказа.

Таким образом, повторная заявка на кредит возможна в зависимости от регламента банка через 30 или через 60 дней.

Если же отказ последовал из-за технического сбоя или заявитель сам отозвал заявку, то можно подавать новую анкету сразу же. Обойти ограничение можно только одним способом: оформить заявление на другой вид кредита, чтобы избежать дублирования заявок.

Наличие двух активных кредитов с одинаковыми параметрами не допускается, от банка сразу же последует отказ.